2 minute read

EstadosUnidos:señalespositivas deempleoeinflación

En junio, la creación de empleo fue menor a lo esperado. La nómina de empleo no agrícola aumentó en 209 mil puestos, inferior a lo anticipado por el mercado (225 mil). Luego de más de un año prácticamente ininterrumpido superando las expectativas, este dato podría ser un primer indicio de enfriamiento del mercado laboral. Aunque se debería esperar a los próximos datos para determinar si la dinámica ha cambiado efectivamente.

Por su parte, la tasa de desempleo se mantiene en niveles históricamente bajos. En junio, disminuyó una décima respecto al mes anterior, llegando a 3,6%.

Advertisement

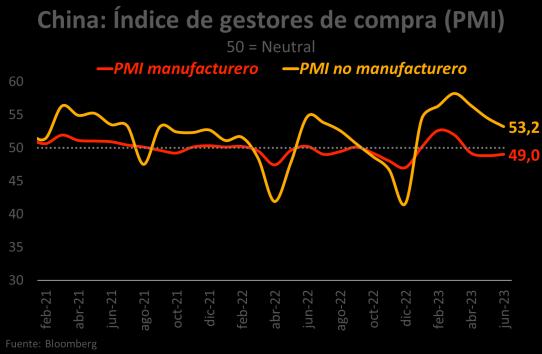

China:débildinamismodela actividadcontinúa

El índice de gestores de compra (PMI, por sus siglas en inglés) reveló que la actividad perdió dinamismo en junio. El PMI manufacturero, aumentó levemente respecto al mes anterior, pero se mantuvo en zona contractiva por tercer mes consecutivo. Por su parte, el PMI no manufacturero, pese a continuar en zona expansiva, cayó nuevamente confirmando su tendencia a la baja.

Así, luego del rebote post reapertura sanitaria, la economía china perdió fuerza. Ante esto, el gobierno plantea recortar tasas de interés de referencia para estimular la actividad. No obstante, el crecimiento esperado para este año todavía se encuentra en línea con lo planificado por el gobierno (5%).

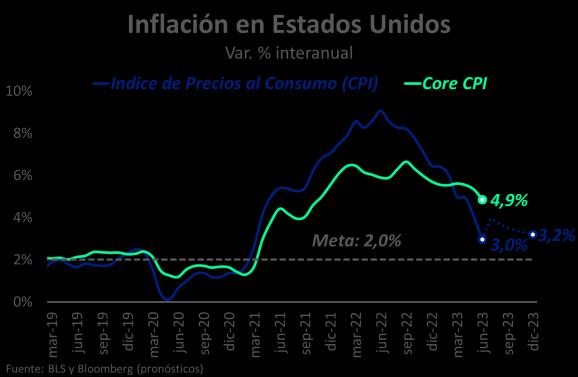

La inflación cedió más de lo esperado y llegó a su nivel más bajo desde mar/2021. Así, elíndicedeprecios al consumidor (CPI, por sus siglas en inglés) avanzó 0,2% en junio, por lo cual, la tasa interanual fuede3,0%. Deesta manera, seubicó 0,1 p.p. por debajo de las expectativas del mercado (3,1%). El núcleo del CPI creció 4,9% interanual, manteniéndose elevado, pero consolidando una tendencia a la baja. Cabe señalar que, mientras este índice se mantenga alejado de la meta, el escenario para la FED continuará desafiante. En su reunión de junio, la FED optó por una postura de “esperar y ver”. Si bien del dot plot del FOMC se desprenden dos subas más de 25 pbs. antes de fin de año, los datos del mercado laboral y de la inflación podrían llevar a otra pausa en la instancia de julio (25-26), para luego en setiembre determinar si esas subas son necesarias de acuerdo con la evolución de los datos.

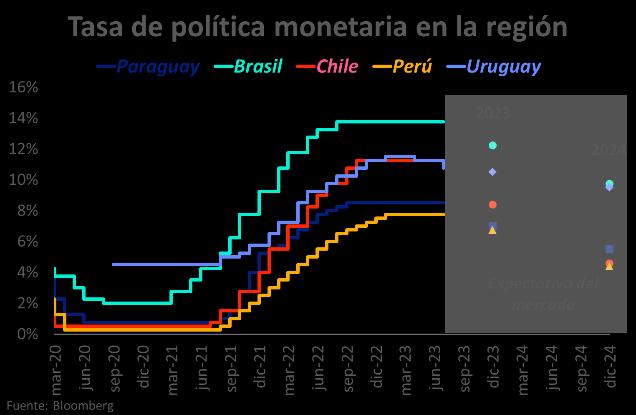

Región:mercadoprevéajustesde tasas

La política monetaria de las distintas economías regionales mantiene tono contractivo. Solo Uruguay ha empezado a realizar ajustes a la baja. A julio, ya lleva dos recortes, de 25 pbs. en abril y 50 pbs. este mes. Esto, motivado por el desalineamiento cambiario, el debilitamiento de la actividad y el descenso más rápido de lo previsto de la inflación. Por su parte, Brasil, Chile y Perú han mantenido el perfil contractivo.

No obstante, los mercados anticipan recortes previos al cierre de 2023. El mercado chileno, motivado por una actividad deprimida, prevé el ajuste más fuerte (-275 pbs.). En Brasil, Perú y Uruguay las bajas esperadas son de 150 pbs., 100 pbs., 75 pbs. respectivamente.