8 minute read

EV y baterías, como vectores del desarrollo de la industria del litio - Las grandes oportunidades para Argentina

Mucho se ha dicho del litio: de ser un elemento utilizado para aplicaciones farmacológicas, el mineral en cuestión se muestra como una de las puntas de lanza para la transformación energética que redunde en una mejor calidad de vida. Una demanda rampante en el corto plazo, y una oferta que no estará la altura de las circunstancias, además de restringida a muy pocos actores. Este escenario asoma como la gran oportunidad para que Argentina sea el mayor capitalizador de las inversiones asociadas al mineral que es sinónimo de transformación.

Por Alejandro Colombo

Tendencias de mercado para los próximos 10 años, y el impacto en el precio

Un reciente informe publicado por la consultora Fastmarkets, en el cual se analizan la oferta y demanda a 2030, resalta la continuidad del aumento de la demanda en el año en curso, y una oferta que no logra adaptarse a las circunstancias del mercado, por lo que el exceso de esta última será de solo 3.000 toneladas de carbonato de litio equivalente (LCE), una cifra muy por debajo de las 54.000 toneladas de LCE registradas en 2020.

¿Cuál es la perspectiva de la oferta y la demanda de litio para los próximos años? No se discute que la demanda continuará en franco crecimiento, ejerciendo presión sobre la oferta hasta 2030, donde los EV –automóviles eléctricos- ju- garán un rol preponderante, acompañados por el segmento de baterías, dispositivos tecnológicos y la infraestructura asociada al IoT (Internet de las cosas). Según Fastmarkets una serie de proyectos ya comprometidos permitirá satisfacer las exigencias hasta 2025, pero desde ese año hasta 2030 se requerirá de nueva oferta no existente a este momento (Gráfico 1).

En 2020 se produjo un total de 345.000 toneladas de litio pro-

1 – Oferta y demanda de litio –Balance proyectado a 2030 (Fuente: Fastmarkets) cesado, con los grandes actores representados por el Triángulo del Litio de Sudamérica y Australia. Atento a la demanda proyectada, la cifra antes señalada debería más que cuadruplicarse, para llegar a las 2 MT para 2030.

Por su parte, BloombergNEF es- tidumbre sobre una cadena de abastecimiento débil, una característica que se observa cada vez más en una larga lista de minerales y metales. Es preciso recordar que EE.UU. desea ganar espacio como productor de baterías de EV, a la vez que China reafirma su rol como dominador en el procesamiento tima que la demanda anual de baterías de iones de litio puede superar los 2,7 Tera watt/hora para 2030, lo que se traduce en un 35% de aumento respecto al pronóstico que esta organización realizara en 2020.

“Según Fastmarkets una serie de proyectos ya comprometidos permitirá satisfacer las exigencias hasta 2025, pero desde ese año hasta 2030 se requerirá de nueva oferta no existente a este momento”.

La evolución, y crecimiento, de la demanda de EV impacta directamente la cotización: acorde a lo informado por Benchmark Mineral Intelligence, el precio del carbonato de litio alcanzó los US$16.500/t este mes de agosto que recién finaliza, muy por encima de los US$6.125/t registrados en diciembre de 2020.

Tensión geopolítica en crecimiento y la amenaza sobre la cadena de suministros

Las crecientes diferencias entre las dos principales economías mundiales agregan más incer- de litio, además de ser líder en la fabricación de baterías. Esta tensión es la que aumenta el riesgo sobre las cadenas de abastecimiento.

Un mundo cada vez más complejo, donde los nacionalismos y proteccionismos económicos ganan cada vez más espacio, implica una mayor presión sobre el abastecimiento estratégico de componentes vitales para asegurar la producción de EV y baterías. La producción de litio se centra en pocos países –Australia, China, Chile y Argentina-, mientras que el sector manufacturero es ampliamente dominado por el país más poblado del planeta. Este es uno de los motivos por los cuales EE.UU., principalmente, y la Unión Europea quieran ganar más espacio doméstico en la provisión de materias primas locales, o suscribir acuerdos de largo plazo. En esta línea, el gigante asiático es uno de los lí-

EVs and batteries, as vectors of the lithium industry development - Great opportunities for Argentina

Much has been said about lithium: which from being an element used for pharmacological applications is shown as one of the spearheads for the energy transformation resulting in a better quality of life. A rampant demand in the short term, and a supply that will not rise to the occasion, besides being restricted to very few actors. This scenario appears as the great opportunity for Argentina to be the largest investments capitalizer associated with the mineral that is synonymous with transformation.

“According to Fastmarkets, a series of projects already pledged will allow to meet the demands until 2025, but from that year until 2030 a new offer, not existing at the moment, will be required.”

“The growing differences between the world’s two major economies add more uncertainty about a weak supply chain, a feature increasingly seen in a long list of minerals and metals.”

“Argentina has the great potential – and the excellent opportunity – to become the main player that can capitalize on lithium demand, which is growing by leaps and bounds, for the coming years.”

“Si a los emprendimientos en producción se les suma sus correspondientes ampliaciones, Argentina pasaría de la actual capacidad productiva de 37.500 toneladas anuales de LCE a 82.500 toneladas anuales de LCE”.

“If the corresponding expansions are added to the production undertakings, Argentina would move from the current productive capacity of 37,500 tons of LCE per year to 82,500 tons of LCE per year.” deres en la producción de otros minerales críticos como el grafito, manganeso y tierras raras. De esta manera, y sobre esta perspectiva, el mundo occidental no sería tan dependiente de China en el mediano plazo. La idea de diversificación geográfica es el objetivo para que los fabricantes de baterías y EV puedan contar con una cade-

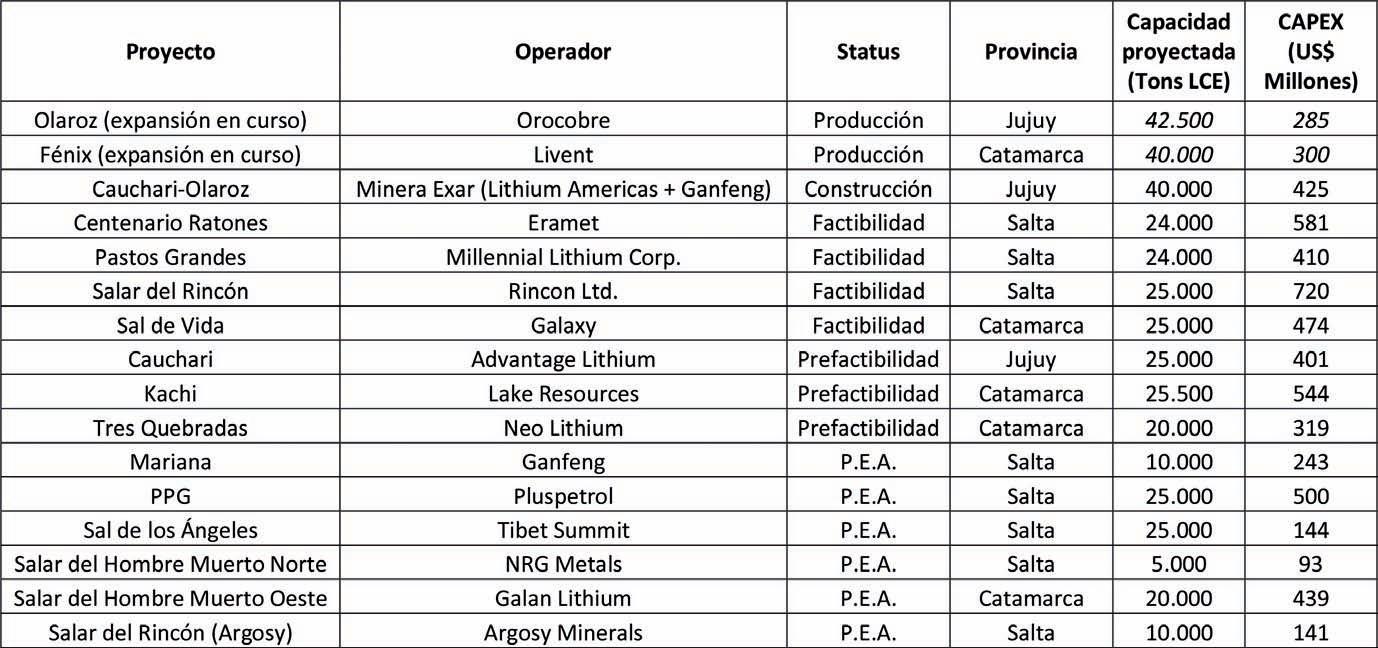

Tabla 1 – Detalle de los principales emprendimientos de litio (Fuente: Secretaría de Minería de la Nación) (Los CAPEX de Olaroz y Fénix corresponden a ampliaciones / P.E.A.: Estudio Económico Preliminar) na de suministros más previsible, diversificada y segura. Un caso testigo es el de BMW: la automotriz alemana suscribió un acuerdo a largo plazo con Livent a efectos de ser menos dependientes en términos tecnológicos, geográficos y geopolíticos. A la luz del anuncio, se espera que Livent suministre carbonato e hidróxido de litio a BMW en medio de una dróxido de litio a partir de sus proyectos de roca activos en Australia. De esta forma, BMW se asegura un segundo proveedor de un recurso esencial para la fabricación de baterías y un componente indispensable en medio de una transición energética que afectará fuertemente la demanda.

El contexto sudamericano transformación estructural de la industria automotriz donde se espera que más del 50% del volumen de ventas global de automóviles a 2030 sean eléctricos.

“Las crecientes diferencias entre las dos principales economías mundiales agregan más incertidumbre sobre una cadena de abastecimiento débil, una característica que se observa cada vez más en una larga lista de minerales y metales”.

El acuerdo asciende a una cifra estimada de €285 millones, inversión que forma parte de una estrategia de BMW para acelerar sus planes de expansión hacia el negocio de EV de manera sostenida en los próximos años a precios de adquisición competitivos. Cabe destacar que BMW ya posee un acuerdo por el suministro de litio de €540 millones con la líder tecnológica Ganfeng Lithium, de China, quienes buscarán proveer hi-

y la oportunidad de Argentina

Sudamérica es, junto con Australia, la región más dinámica en lo que a litio refiere: producción y recursos la convierten en un destino ineludible para desarrollar emprendimientos asociados con el mineral en cuestión. Independientemente del potencial, y de que una parte del mismo ya ha sido puesto en valor, esta región del planeta posee vicisitudes que también pueden jugar en su contra como destino de inversiones para el caso del litio.

Con dos grandes productores

–Argentina y Chile-, un gran país que todavía no ha despegado –Bolivia-, y dos actores que podrían tener un papel más relevante en el futuro –Perú y Brasil-, Sudamérica presenta un menor atractivo para la llegada de capitales si se compara con Australia, o inclusive Norteamérica. Y en este sentido, la legislación es determinante. En el marco del IX Seminario Internacional Litio en Sudamérica, encuentro organizado por PANORAMA MINERO en noviembre de 2020, Daniel Jiménez, Partner en la consultora iLiMarkets, realizó el siguiente análisis:

• Argentina - Aunque el riesgo país se percibe como alto, a través de una política de inversión acogedora, Argentina ha logrado captar la mayor parte del capital de inversión de litio durante los últimos 10 años.

• Chile - Las incertidumbres legales han llevado a (casi) ninguna exploración de litio. No se ha construido ningún proyecto nuevo desde 1993.

• Bolivia - No se han producido avances reales.

• Perú - Recientes descubrimientos abren una interesante posibilidad. Tecnología de procesamiento a desarrollar.

• Brasil - Varios recursos minerales, de leyes minerales compara- bles a los de Australia, podrían convertir a Brasil en un jugador en la industria del litio.

Y, en este contexto, Argentina tiene el gran potencial –y la excelente oportunidad- para convertirse en el actor principal que pueda capitalizar la demanda de litio para los próximos años, la cual crece a pasos agigantados.

Acorde a lo informado por la Secretaría de Minería de la Nación en julio pasado, Argentina cuenta con proyectos de litio en 23 salares, con el siguiente detalle:

• 2 Minas en producción, ambas con expansiones en curso

• 1 Mina en construcción

• 16 proyectos en instancias desde factibilidad hasta exploración avanzada

• 20 proyectos en fase de exploración inicial

En los proyectos más avanzados, así como aquellos en operaciones se han determinado:

• 8,95 MT de LCE como reservas probadas y probables

• 60,57 MT de LCE como recursos medidos e indicados

• 29,09 MT de LCE como recursos inferidos

A este momento, Argentina posee:

• Capacidad productiva: 37.500 toneladas de LCE (Fénix 20.000 toneladas, y Olaroz 17.500 to- neladas)

• Expansiones: 45.000 toneladas de LCE (Fénix 20.000 toneladas, y Olaroz 25.000 toneladas)

• Construcción: 40.000 toneladas de LCE (Cauchari-Olaroz)

Si a los emprendimientos en producción se les suma sus correspondientes ampliaciones, Argentina pasaría de la actual capacidad productiva de 37.500 toneladas anuales de LCE a 82.500 toneladas anuales de LCE. Y, si a este valor se le agrega la puesta en marcha de Cauchari-Olaroz, nuestro país tendría una capacidad productiva de 122.500 toneladas anuales de LCE.

Durante 2020, y en el marco de la pandemia, la producción de litio en Argentina registró un total de 31.125 toneladas tre Orocobre y Galaxy generará uno de los nuevos líderes de la industria cuyo principal activo en el portfolio de proyectos en avance es Sal de Vida. Y la compra de Millennial Lithium por parte de Ganfeng implica la mayor presencia de la compañía de capitales chinos, con la espalda financiera para que el

“Argentina tiene el gran potencial –y la excelente oportunidad- para convertirse en el actor principal que pueda capitalizar la demanda de litio para los próximos años, la cual crece a pasos agigantados”.

(carbonato de litio y cloruro de litio), lo que se traduce en un valor de exportaciones FOB por US$134 millones.

Para que Argentina pueda aumentar su participación en la arena mundial, es de relevancia la materialización de las expansiones y construcciones informadas previamente. El avance de otros emprendimientos podría convertirse en realidad de la mano de cambios en el área corporativa: la fusión en- emprendimiento Pastos Grandes pueda acelerar su desarrollo. Finalmente, otros proyectos como Tres Quebradas (Neo Lithium) y Kachi (Lake Resources), recorren la cadena de desarrollo para que Argentina pueda consolidar su presencia en esta nueva etapa de la industria del litio, elemento vital y clave para la electromovilidad y el almacenamiento energético, apuestas para un planeta mucho más limpio.

Operado por Livent Corp., Fénix (en la provincia de Catamarca) es, a este momento, uno de los dos únicos productores de litio de Argentina.