5 minute read

La situación tributaria del sector en Argentina

Panorámica del Régimen de Promoción Minera de Argentina, incorporación de las retenciones a las exportaciones de cobre, y un análisis comparativo con Chile y Perú

Por Fernando López Menéndez Managing Director de PwC Argentina

Si bien es cierto que Argentina ya cuenta con un Régimen de Inversiones Mineras que ofrece diversos incentivos fiscales para la actividad, como por ejemplo la doble deducción de los gastos de exploración o el régimen de amortización acelerada de bienes de uso, no se ha logrado sostener en forma efectiva a lo largo del tiempo el concepto de la “Estabilidad Fiscal”.

Este concepto es instituto básico del régimen promocional, cuyo objetivo central es generar previsibilidad a través del mantenimiento de la normativa aplicable en forma sostenida a lo largo del tiempo.

En poco más de un cuarto de siglo de vigencia, el Régimen de Promoción Minera de Argentina ha modificado la carga tributaria aplicable a los proyectos mineros en varias oportunidades, tomando decisiones que, con sus variantes, afectan la seguridad y previsibilidad de la inversión debido a que una baja tributación no es garantía de flujo de inversiones, sino la existencia de normas claras de aplicación sostenida.

A efectos de este análisis, es importante señalar que es la imposición adicional que se ha aplicado sostenidamente al sector, ante la falta de recursos del Estado -en general mediante los derechos de exportación-, la que acentúa la regresividad de la curva tributaria en contraposición con la tendencia regional que ha logrado, con sistemas impositivos más progresivos, mejores resultados en materia de inver- sión destinada a la actividad.

La regresividad de la carga tributaria efectiva se explica por imponer gravámenes directamente relacionados con las ventas, castigando la recaudación final al afectar también las utilidades finales de las empresas.

La consecuencia de la regresividad en la carga tributaria nacional y de una recau- dación centralizada no coparticipable impulsó a las provincias a tomar decisiones para lograr una mayor recaudación local de manera poco uniforme, y también con efectos regresivos dada la necesidad de inmediatez en dicha recaudación.

En ese sentido, la alícuota utilizada en las jurisdicciones provinciales para la determinación de las regalías mineras produce como efecto indeseado un agravamiento de la tributación regresiva que incrementa la tasa efectiva de tributación aplicable para los proyectos mineros con menores márgenes de utilidad.

Por otra parte, la imposición adicional establecida por ciertas provincias a través de aportes a fideicomisos y/o fondos fiduciarios, generalmente fijados como porcentajes fijos sobre la venta bruta de los emprendimientos mineros, si bien establecidos con el fin último –y entendible– de lograr una mayor participación en la renta minera, también genera un efecto distorsivo no deseado de disminución de la competitividad comparativa de la tributación en nuestro país; esto debido a que contribuye al incremento de la regresividad del sistema.

Nueva Norma De Retenciones M Viles Optativas A La Exportaci N De Cobre

Recientemente, a través del Decreto 308/22 del Poder Ejecutivo Nacional, se le ofrece a los exportadores de cobre la posibilidad de adherir en forma voluntaria a un régimen de derechos de exportación móviles, en lugar de abonar la tasa fija actualmente vigente del 4,5%.

En palabras simples, quienes adhieran a esa norma tendrían por 30 años la posibilidad de abonar derechos de exportación a una tasa móvil que podría variar entre un mínimo del 0% y un máximo del 8%, dependiendo de si el precio internacional del mineral se encuentra por debajo de los US$ 7.700 o por encima de los US$11.500 por tonelada respectivamente.

Esta nueva alternativa del Estado nacional destaca el hecho de tener un carácter optativo y la posibilidad que le brinda a las empresas de elegir lo que consideren más oportuno.

Comparativa Con Otros Pa Ses De La Regi N

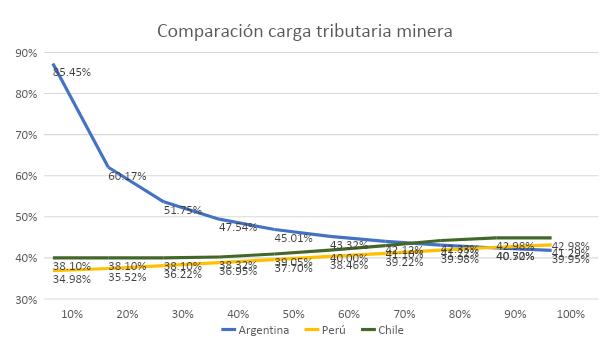

Contrario a lo que se piensa, la carga tributaria aplicable para la actividad minera en Argentina es mayor a la de otras naciones de la región, como Chile y Perú, que compiten por la localización de inversiones.

En el caso de Chile, la actividad cuenta con amplio desarrollo y tradición, al punto de ser uno de los pilares de su economía, exportando en 2020 minerales por un valor de aproximadamente US$56.000 millones. Esto se ha visto replicado en los últimos años en Perú, que se ha convertido en receptor de importantes inversiones mineras en los años recientes.

Un análisis detallado y pormenorizado de los diferentes impuestos que conforman los sistemas tributarios de Argentina, Chile y Perú, excede el objetivo de este sintético análisis, por lo que es necesario puntualizar las características esenciales de los respectivos sistemas tributarios que, a nuestro entender, conllevan a una mayor tributación efectiva en Argentina para empresas con márgenes razonables de rentabilidad.

Breve Rese A Del Esquema Tributario En Chile Y Per

Si bien es cierto que ambos países han realizado diversas reformas a sus sistemas tributarios (y de hecho las continúan haciendo), es importante destacar que un atributo diferenciador es que tanto Chile como Perú en general han tendido a gravar las utilidades en función de la fluctuación del precio de los metales, aprovechan- do los ciclos de precios altos y sin castigarlos en ciclos de precios bajos. Es por esto que ambas naciones generaron impuestos específicos.

En el caso de Perú, se modificó la base imponible de las regalías en 2011, pasando de gravar las ventas brutas a gravar progresivamente las utilidades. Adicionalmente, se incorporó un gravamen adicional progresivo sobre las utilidades, con un beneficio a las empresas que contaban con un contrato de estabilidad fiscal. De esta manera modificó su curva de carga tributaria efectiva pasando de un esquema regresivo a uno progresivo sobre las utilidades, generando un escenario de mayor atracción de inversiones y, en consecuencia, una mayor recaudación al lograr ampliar la cantidad de proyectos.

Uno de los principales éxitos de este sistema fue que surgió de un consenso entre el sector público y el privado, que luego de varios meses de deliberación llegaron a un entendimiento en función del posicionamiento de Perú como país para la atrac- ción de nuevas inversiones productivas y de largo plazo.

Chile, por su parte, aplicó un impuesto específico a partir de 2005 y desde 2010 incrementó la presión fiscal sobre las grandes empresas. El esquema se basó en tasas marginales y progresivas en función de la utilidad operativa.

Como resultado, este país pasó de una curva de presión tributaria plana a una progresiva, con una tributación creciente sobre la utilidad operacional. Sin embargo, en la actualidad el Senado avanza en la aprobación de un proyecto de ley que modifica el Código de Aguas para impedir la constitución de derechos de aprovechamiento de aguas sobre los glaciares, lo que supondría nuevas limitaciones para la minería.

Comparaci N De Carga Tributaria Minera

A modo ilustrativo se adjunta un sencillo cuadro comparativo de la carga tributaria para la actividad en Argentina, Chile y Perú en 2019.

El cuadro comparativo (Gráfico 1) se confecciona sobre la base de las siguientes premisas

Argentina

Se asume que el valor Boca de Mina sobre el que se tributan las regalías equivale aproximadamente al 70% del valor de ventas bruta.

Se incluyen derechos de exportación promedio del 5%.

Chile Aplica sistema “parcialmente integrado”.

Se asume que el margen de utilidad coincide con el margen operacional minero.

Perú

No considera como carga impositiva (ni como deducción del margen operativo el 8% de participación de los empleados en las utilidades).

Se asume que el margen de utilidad es equivalente al margen operativo.

Adicionalmente y en forma homogénea para los tres países:

Se considera que la totalidad de las utilidades se distribuyen como dividendos a los accionistas.

No se incluyen tributos aplicables a la

Seguridad Social.

No se calculan beneficios de reducción de base imponible en el impuesto a las ganancias que pudieran aplicar según sus respectivas legislaciones.

Tras analizar a fondo las variables y los desafíos a los que se enfrenta el mercado minero en Argentina, esperamos desde PwC Argentina que las necesidades puntuales de recaudación planteadas por situaciones de crisis sean adecuadamente sopesadas con los efectos nocivos que los esquemas tributarios regresivos plantean para la competitividad de nuestra economía, específicamente en un sector tan estratégico como el minero y que cuenta con un enorme potencial para la generación genuina de inversión y divisas para su desarrollo futuro.