NEWCO DI VALORE

La nuova f intech bank di Azimut può portare a Giuliani e ai soci f ino a un miliardo e mezzo di euro

GENERAZIONI A CONFRONTO

Come vedono la professione i consulenti junior e senior

La nuova f intech bank di Azimut può portare a Giuliani e ai soci f ino a un miliardo e mezzo di euro

Come vedono la professione i consulenti junior e senior

Paolo Paschetta racconta l’ultima novità di Pictet Asset Management : un fondo di private equity per i clienti italiani che mette a frutto l’expertise della società nei megatrend

PIMCO GIS Income Fund: oltre 10 anni di comprovata esperienza nella generazione di rendimenti.

Capitale a rischio. La performance dipende dalla tempistica dell’investimento e può comportare rendimenti negativi. I rendimenti passati non sono indicativi di quelli futuri.

Comunicazione di marketing dedicata agli investitori professionali. Questo non è un documento contrattualmente vincolante e la sua emissione non è vincolata da alcuna legge o regolamento dell’Unione Europea o del Regno Unito. Questa comunicazione di marketing non include dettagli sufficienti per consentire al destinatario di prendere una decisione di investimento informata. Il contenuto non costituisce una raccomandazione, né un’offerta di acquisto o vendita di Fondi PIMCO Global Investment Series (GIS). Questo documento si basa su informazioni ottenute da fonti considerate affidabili, ma non comporta responsabilità per PIMCO. Tutti gli investimenti finanziari comportano rischi inclusa la possilibità di perdita di capitale. PIMCO Europe GmbH (società n. 192083) e la filiale italiana di PIMCO Europe GmbH (società n. 10005170963, Via Turati 25/27 (angolo via Cavalieri n. 4), 20121 Milano, Italia)) sono autorizzate e regolamentate dall’Autorità di vigilanza finanziaria federale tedesca (BaFin). La filiale italiana è inoltre soggetta alla supervisione della Commissione Nazionale per le Società e la Borsa (CONSOB). I prodotti e i servizi offerti da PIMCO Europe GmbH sono sono destinati unicamente a clienti professionali e non agli investitori individuali che non devono fare affidamento a questa comunicazione. Gli investitori individuali devono contattare il loro consulente in caso di richieste sugli investimenti e richieste di assistenza finanziaria, legale e fiscale. Il valore degli investimenti e la redditività possono variare e l’ammontare inizialmente investito potrebbe non essere recuperato. Prima della sottoscrizione leggere il Prospetto e il KID disponibili su www.fundinfo.com o presso i Collocatori. PIMCO GIS Income Fund, comparto di PIMCO GIS Funds: Global Investors Series plc è domiciliato in Irlanda. PIMCO è un marchio di Allianz Asset Management of America LLC negli Stati Uniti e in tutto il mondo. ©2024, PIMCO. Tutti i diritti riservati.

Dai Baby Boomer ai Millennial, dalla Gen X alla Gen Z: il feedback più esper to viene ricercato in filale, Ma il processo d’acquisto...

L’attuale incertezza economica e il contesto geopolitico mondiale influiscono sul settore finanziario che sta affrontando sia le nuove dinamiche di mercato che la trasformazione digitale. Nonostante questo, gli italiani hanno fiducia nelle società finanziarie da cui ricercano maggiore sicurezza informatica, semplificazione dei servizi e trasparenza. Queste sono le prime evidenze emerse in “State of Finance”, ricerca proprietaria di Initiative, agenzia media del gruppo IPG Mediabrands che delinea il profilo di coloro i quali si relazionano con il mondo finanziario: consumatori pragmatici, alla ricerca di solidità e certezza. Inoltre, il report restituisce una fotografia degli italiani che mostrano fatica nel risparmiare più di 5mila euro l’anno anche se ci sono generazioni che riescono a gestire meglio il denaro. Esaminando il panorama secondo le fasce di età, si possono individuare delle tendenze generazionali: la Gen Z sceglie dai social, ricerca semplificazione e novità, mentre i Millennial sono più cauti e accettano consigli. Queste due generazioni hanno però un’attitudine simile quando si parla di comportamento d’acquisto: ricercano entrambi un feedback più esperto in filiale, ma poi finalizzano il processo online Guardando poi a Gen X e Baby Boomer, scelgono istituti consolidati, con servizi e valori a loro affini. Inoltre, il punto fisico è fondamentale perché luogo in cui avviene tutto il processo decisionale

d’acquisto. Il 93% degli italiani usufruisce di servizi bancari, quindi questa sottocategoria risulta essere omogenea in termini sociodemografici. Per l’81% degli italiani una banca deve essere in grado di rispondere alle esigenze dei suoi utenti per poter essere quella scelta. Per questo, la preferenza di un marchio bancario su un altro è la metrica principale che guida questa sottocategoria. Al contempo, è fondamentale la diffusione di una banca e la sua facilità di utilizzo. Inoltre, la reputazione di una banca si costruisce su una comunicazione trasparente e corretta verso il consumatore (72%). Nello specifico, per chi usufruisce di prodotti bancari, rilevante è l’attenzione al rapporto qualità-prezzo (82%).

Tra le tre sottocategorie, il banking è quella dove il punto fisico è il più rilevante, insieme a touchpoint digitali specializzati. Infine chi richiede servizi assicurativi vive in medi centri abitati e quindi riesce a risparmiare di più. Sono persone con un alto livello di istruzione che si riflette nel loro ruolo lavorativo di dirigenti e nel loro stipendio di fascia alta. La Favorability si ricerca anche per i servizi assicurativi, di cui però il 73% degli italiani sceglie la buona reputazione, che si costruisce attraverso il Word of Mouth e la raccomandazione del brand. Difatti, è importante il passaparola: spesso coloro che sottoscrivono servizi assicurativi vogliono essere “rassicurati” da persone di cui si fidano.

Andrea Giacobino | andreagiacobino.wordpress.com

Non solo portafogli per i consulenti Indagine su finanza e beneficenza

Il cambiamento climatico ha importanti conseguenze anche sugli investimenti finanziari*. Con Anima Net Zero Azionario Internazionale puoi investire già da oggi sulle società che hanno adottato piani di riduzione e azzeramento delle emissioni nette di

AVVERTENZE: Questa è una comunicazione di marketing. Si prega di consultare il Prospetto, il Documento contenente le informazioni chiave (KID), il Regolamento di gestione e il Modulo di sottoscrizione prima di prendere una decisione finale di investimento. Questi documenti, che descrivono anche i diritti degli investitori, possono essere ottenuti in qualsiasi tempo, gratuitamente sul sito web della Società di gestione e presso i Soggetti Incaricati del collocamento. È, inoltre, possibile ottenere copie cartacee di questi documenti presso la Società di gestione del fondo su richiesta. I KID sono disponibili nella lingua ufficiale locale del paese di distribuzione. Il Prospetto è disponibile in italiano. I rendimenti passati non sono indicativi di quelli futuri. Il collocamento del prodotto è sottoposto alla valutazione di appropriatezza o adeguatezza prevista dalla normativa vigente. ANIMA Sgr si riserva il diritto di modificare in ogni momento le informazioni riportate. Il valore dell’investimento e il rendimento che ne deriva possono aumentare così come diminuire e, al momento del rimborso, l’investitore potrebbe ricevere un importo inferiore rispetto a quello originariamente investito. Nel caso di stacco cedola, l’importo da distribuire potrà anche essere superiore al risultato conseguito dal fondo, rappresentando in tal caso rimborso di capitale.

Fonte: ESMA - Fund portfolio networks:

70

L’influencer mantiene lo scettro Hailey Bieber resta regina dei social

66

La tecnofinanza avanza ma non troppo L’innovazione nei pagementi e nel credito

68

Riflettori, fan e una montagna di soldi Tutte le celebrità divenute billionaire

72

La seconda vita dell’elettrica Taycan La Porsche ecologica cambia versione

anno XIV - numero 5 - maggio 2024 mensile registrato presso il Tribunale di Milano n. 3 del 4 gennaio 2011

Editore BFC Media Spa Via Melchiorre Gioia, 55 - 20124 Milano Tel. (+39) 02.30.32.11.1 Fax (+39) 02.30.32.11.80 info@bfcmedia.com - www.bfcmedia.com

Presidente Maurizio Milan milan@bfcmedia.com

Amministratore delegato Nicola Formichella formichella@bfcmedia.com

Direttore responsabile Andrea Giacobino giacobino@bfcmedia.com

Redazione Andrea Telara telara@bfcmedia.com redazione@bfcmedia.com Tel. (+39) 02.30.32.11.72

Matteo Chiamenti chiamenti@bfcmedia.com

Gianluigi Raimondi raimondi@bfcmedia.com

Viola Sturaro sturaro@bfcmedia.com

Daniele Tortoriello tortoriello@bfcmedia.com

Opinioni

Gaetano Megale, Maria Grazia Rinaldi, Nicola Ronchetti, Giuseppe Santorsola, Fabrizio Tedeschi

Hanno collaborato

Andrea Barzaghi, Sara Mortarini, Matteo Sportelli, Francesca Vercesi

Graphic design Paolo Di Stefano distefano@bfcmedia.com

Fotografie a Paolo Paschetta by Laila Pozzo in copertina e nell’intervista alle pagine 12-15

Pubblicità Michele Gamba gamba@bfcmedia.com Mob. (+39) 393.95.010.95

Ufficio abbonamenti Direct Channel SpA Via Mondadori 1, 20090 Segrate (MI) Tel. 02 49572012 - abbonamenti.bfc@pressdi.it

Stampa TEP Arti Grafiche Srl - Piacenza (PC) Strada di Cortemaggiore, 50 - 29100 Tel. 0523.504918 - Fax. 0523.516045

Distributore esclusivo per l’Italia Press - Di Distribuzione stampa e multimedia srl Via Bianca di Savoia, 12 - 20122 Milano

Il costo di ciascun arretrato è di 10 euro

Andrea De Vido (nella foto), classe 1955, il finanziere di Conegliano Veneto che fondò assieme a Enrico Marchi il gruppo Finint e dal quale divorziò clamorosamente nel 2017 dopo quasi 40 anni di sodalizio, è tornato ad avere un ruolo significativo nel settore bancario, ma questa volta in Svizzera.

Base a Lugano

Dopo esserne stato socio importante in passato ed esserne diventato presidente a fine 2022, è infatti da poco diventato anche azionista di controllo di Banca Credinvest, con base a Lugano e Zurigo, che si occupa di private banking e wealth management e che è guidata dal ceo Alex Oberholzer. De Vido ha assunto infatti il possesso del 60,59% del capitale pari al 67,53% dei diritti di voto della banca. Per De Vido quella in Banca Credinvest è una rivincita anche nei confronti di

Marchi che, dopo averlo liquidato, ha costruito attorno a Banca Finint un gruppo finanziario importante del Nord Est, presente negli aeroporti con Save e nell’editoria con Nord Est Multimedia. De Vido dovette vendere a Marchi per 120 milioni

Nuovo aumento di capitale di Banca del Fucino, l’istituto di credito romano presieduto da Mauro Masi e guidato dall’amministratore delegato Francesco Maiolini. Masi ha affermato che “sono pervenuti presso le casse sociali versamenti in conto futuro aumento di capitale per 7,1 milioni”. I tre sottoscrittori erano già azionisti della banca: Upz Investment di Umberto Petricca ha versato 4,99 milioni, Scilla di Santo Versace (fratello del defunto stilista Gianni) 1,95 milioni e i restanti 199mila euro sono arrivati dalla Rem di Umberto Iandolo. Le somme pervenute sono state destinate a capitale per 5,3 milioni e il resto a riserva così che il capitale a oggi sottoscritto e versato è di 224,4 milioni.

L’ottimo andamento dell’asset management della controllata Finint Investments e la piena integrazione di Banca Consulia (ora Finint Private Bank) e lo storico core business dell’investment banking consentono a Banca Finint di raggiungere i risultati migliori di sempre. La merchant bank ha chiuso il 2023 con un margine d’intermediazione in crescita di oltre il 40% a 126 milioni di euro e 95,4 milioni di ricavi da commissioni.

(100 cash e 20 in asset) il 50% del gruppo Finint per fare cassa e coprire la voragine apertasi nei suoi conti privati dopo speculazioni errate che avevano portato i suoi debiti a circa 70 milioni.

Andrea Giacobino

È costato 200mila euro a Paulo Dybala (nella foto) entrare con l’8% e diventare così il quarto azionista della compagine sociale di Feel Good Plus (Fgp), startup innovativa italiana fondata nel 2020 e attiva nello sviluppo della piattaforma “PowerSet”, software che permette un’integrazione completa dei dati sulla salute fisica per consentire agli operatori sanitari di gestire al meglio il piano terapeutico dell’atleta. L’ingresso a libro soci del calciatore argentino e attaccante della Roma è avvenuto sottoscrivendo un aumento di capitale riservato, varato dall’azienda e pari a mille 43 euro e 50 centesimi di valore nominale con un sovrapprezzo di 198mila 956 euro e 50 centesimi. Ovviamente gli altri tre soci della startup hanno acconsentito: si tratta di Federico Genovesi (noto fisioterapista

romano) e Aleksandar Kolarov (già calciatore della Roma) ciascuno col 39,1% e di Alessandro Ricci col restante 13,8%.

Andrea Giacobino

Ciro Immobile (nella foto) punta sulla mobilità elettrica. L’attaccante della Lazio e della Nazionale italiana, attraverso la sua holding 9 Invest, ha sottoscritto un aumento di capitale lanciato su una piattaforma di crowdfunding e ha acquisito lo 0,01% di Nuova Industria Torinese (Nito), società fondata nel 2014 da César Mendoza, ex direttore dello Ied, che produce monopattini e moto elettriche. Nel 2022 Nito ha fatturato 546mila euro con una perdita di 411mia euro. Mendoza ha il 36,5% dell’azienda, ma il primo azionista è la Giacomini Investimenti dell’imprenditore Massimo Giacomini. Tra i soci anche Aldo Cannavale e la sua Boost Heres

letto su Forbes

Circa 93 miliardi di dollari. È questa la cifra complessiva dei patrimoni dei 17 miliardari delle criptovalute del 2024. Tra questi ci sono anche due italiani: Giancarlo Devasini e Paolo Ardoino di Tether. Per il terzo anno consecutivo Changpeng Zhao, fondatore ed ex ceo dell’exchange di criptovalute Binance, è la persona più ricca nel mondo delle criptovalute. Questo nonostante il fatto che lo scorso novembre si sia dichiarato colpevole delle accuse di riciclaggio di denaro. CZ, adesso ha un patrimonio stimato di circa 33 miliardi di dollari. Lo scorso anno si era fermato a 10,5 miliardi di dollari. I due miliardari che hanno fatto registrare i maggiori guadagni sono Michael Saylor, ceo di MicroStrategy e Brian Armstrong. Le azioni di Coinbase e MicroStrategy sono infatti più che quadruplicate in Borsa durante gli ultimi dodici mesi. Sono diverse le new entry di quest’anno nella classifica dei miliardari di Forbes: Giancarlo Devasini (9,2 miliardi), Paolo Ardoino (3,9 miliardi), Jean-Louis van der Velde (3,9 miliardi) e Stuart Hoegner (2,5 miliardi), quattro grandi azionisti di Tether, un controverso ma estremamente redditizio emittente di stablecoin. Inoltre, il club dei miliardari delle crypto comprende anche dei volti già noti, come i gemelli Winklevoss (2,7 miliardi a testa), il venture capitalist e sostenitore di Nikki Haley, Tim Draper (2 miliardi), e il cofondatore di Ripple e imprenditore spaziale Jed McCaleb (2,9 miliardi).

sportelli@bfcmedia.com di Matteo Sportelli

Paschet ta (Pictet

AM): “Por tiamo nei private market la nostra exper tise tematica”di Andrea Telara

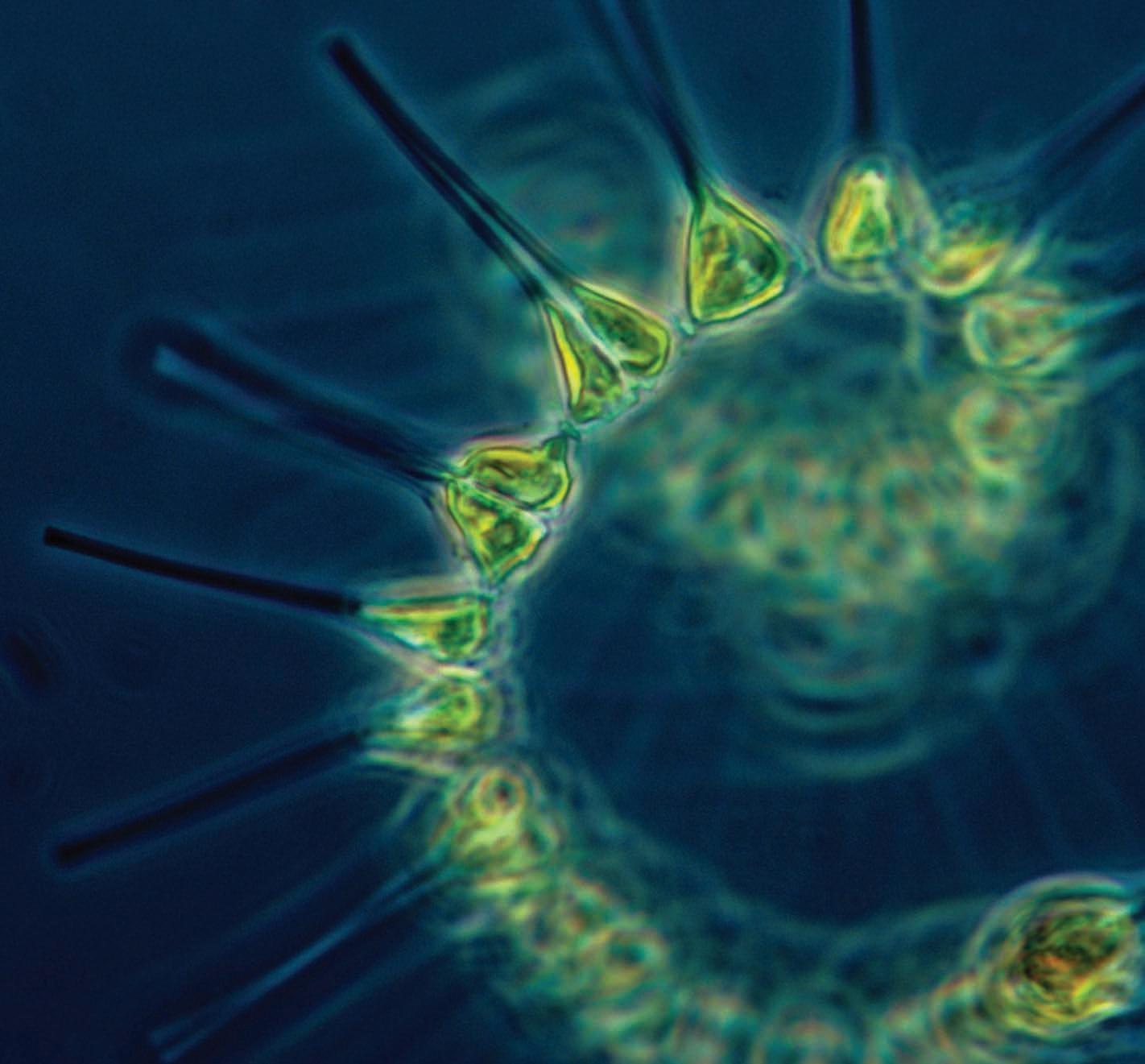

Un nuovo fondo di private equity che si chiama Environmental Co-Investment Fund ed è disponibile sul mercato italiano in versione Eltif. È una delle ultime novità nate in casa di Pictet Asset Management. Ne parla a BLUERATING Paolo Paschetta, equity partner e country head Italia della società che sottolinea come l’expertise di Pictet AM nei prodotti tematici ben si adatta anche agli investimenti nei private market.

Grandi trasformazioni

I mercati privati sono il tessuto dell’economia reale e of frono oppor tunità agli investitori

La maggioranza delle aziende più profit tevoli non è quotata sui listini

casi, di eccessiva concentrazione dei rischi su attività come i titoli di Stato. Ciò indica l’interesse verso durate finanziarie medio/lunghe, ma con un’eccessiva esposizione al debito nazionale. Diversificazione, lungo periodo e ritorni interessanti devono quindi, a nostro parere, tornare ad essere centrali all’interno di una corretta costruzione di portafoglio”.

I leader di domani

“Per farlo, è fondamentale individuare i leader del domani, vale a dire quelle aziende solide e innovative capaci di cavalcare i trend del momento e di sfruttare a proprio vantaggio le grandi sfide che stiamo affrontando. Un discorso che vale sia per i mercati pubblici, sui quali ci posizioniamo con un’ampia gamma di soluzioni d’investimento tematiche, sia per i mercati privati, che rappresentano il tessuto dell’economia reale. A ribadire le opportunità insite nel mercato dei private asset sono anzitutto i numeri: del totale delle aziende americane con ritorni superiori a 100 miliardi di dollari, solo il 13% appartiene al mercato quotato, mentre l’87% è privato. I private asset permettono di investire su realtà con margini strutturalmente solidi, che consentono all’investitore di beneficiare di un’elevata

“Viviamo in una fase storica di grandi trasformazioni”, sostiene Paschetta, “che sta mettendo in discussione la solidità dei modelli di business tradizionali, ribadendo l’importanza di nuovi investimenti. Una crescente competitività a livello globale sul fronte dell’innovazione sta spingendo governi e istituzioni a varare piani di stimolo e supporto a favore dell’impiego di capitale in realtà altamente specializzate sul territorio nazionale. Ciò coinvolge diversi settori, da quello puramente tecnologico, a quello delle infrastrutture, delle filiere alimentari, della sostenibilità ambientale. Il rialzo dei tassi di interesse ha spinto gli investitori a riposizionare i propri portafogli verso asset class considerate meno rischiose, peccando però, in molti continua a pag. 14 >

diversificazione del rischio e decorrelazione dalle dinamiche macro di breve termine. Offrono inoltre rendimenti consistenti nel tempo, liberando l’investitore dal rischio di volatilità. Certo, parliamo di investimenti complessi, ai quali dedicare una parte satellite di portafoglio, da affrontare sfruttando le capacità di player qualificati. Come società non quotata e improntata all’innovazione, in Pictet ci avvaliamo dell’esperienza maturata all’interno dei mercati privati tramite servizi tailorizzati. Abbiamo iniziato a investire per la nostra clientela privata svizzera in private equity a fine anni ’80, offrendo la possibilità di investire attraverso società storiche specializzate con le quali abbiamo stretto relazioni importanti. Questo ha generato ampie soddisfazioni, tanto da generare un’allocazione di portafoglio in private asset che oscilla attualmente dal 10% al 30% del totale”.

Offerta di valore

“A oltre trent’anni di distanza, abbiamo oggi la possibilità di aprire le nostre capability ai collocatori italiani, certi di offrire valore aggiunto alla clientela. Ciò è reso possibile da una regolamentazione che sempre più agevola l’impiego di capitali privati per valorizzare le

aziende di minori dimensioni ad alto potenziale, fino a poco tempo fa appannaggio esclusivo di investitori istituzionali. Tra gli strumenti dedicati ai mercati privati, l’Eltif dà infatti la possibilità al risparmiatore al dettaglio di accedere a una vasta gamma di investimenti alternativi (infrastrutture, mercato immobiliare,

private equity e debito aziendale), tipicamente a uso di operatori professionali. La recente entrata in vigore del Regolamento Eltif 2.0 democratizza ulteriormente questi strumenti, mantenendo i benefici preesistenti in termini di vantaggi fiscali, trasparenza e protezione per l’investitore finale, ma eliminando il vincolo quantitativo dell’investimento minimo iniziale, così come il limite di concentrazione del portafoglio aggregato. In quest’ottica, abbiamo lanciato ormai due anni fa sul mercato italiano il nostro primo Eltif dedicato al mondo Real Estate (Pictet Real Estate Capital Elevation Core Plus) investendo in progetti immobiliari residenziali, commerciali o industriali di sviluppo, ripristino e ottimizzazione. Con l’intento di sfruttare l’expertise tematica di Pictet, ad aprile 2024 è nato il fondo di private equity Environmental Co-Investment (disponibile sul mercato italiano in versione Eltif), per catturare i migliori investimenti in tecnologie e

soluzioni innovative in uno o più dei nostri cinque segmenti ad alta convinzione: consumi sostenibili, economia circolare, controllo dell’inquinamento, tecnologie abilitanti e riduzione dei gas serra. Co-Investment, nel private equity, significa affiancare i General Partner investendo direttamente nelle aziende (invece che in fondi esistenti), unendo le loro capacità e conoscenze con la filosofia d’investimento tematica di Pictet”.

Sostenibilità al centro “Il nostro primo fondo tematico dedicato all’acqua risale infatti al 2000, cui hanno fatto seguito, nel 2007, la soluzione Pictet-Clean Energy Transition che guarda a 360° al tema della transizione green e, nel 2014, Pictet-Global Environmental Opportunities, prima soluzione sul mercato ad adottare il Modello dei Limiti Planetari nel processo di costruzione di portafoglio. Il tema della sostenibilità e del cosiddetto clean tech resta al centro delle agende istituzionali”.

I miliardi di euro di patrimonio al 31.12.2023

Oltre 5.300 I dipendenti del gruppo

“Parliamo di tecnologie che richiedono investimenti significativi: la Climate Policy Initiative calcola che i finanziamenti per il clima dovranno crescere del 590% per centrare gli obiettivi, creando un mercato per le tecnologie ambientali del valore di circa 12mila miliardi di dollari entro il 2030 e alcune delle innovazioni più interessanti avvengono proprio nelle aziende private. Environmental Co-Investment seguirà le tre principali strategie del private equity: Growth Equity, per individuare società sane che hanno bisogno di capitale per fare il salto di qualità; Buy-Out, che solitamente prevede l’acquisto di una società quotata cui fa seguito il delisting e la liquidazione degli azionisti; Venture Capital, con attività di seeding money in aziende startup ad alto potenziale, in cambio di partecipazioni (massimo 10% del portafoglio). Il fondo, con una durata di 10 anni e la possibilità di prolungare la scadenza di altri 3, rappresenta il primo strumento di private equity tematico Pictet distribuito ai clienti privati italiani. In linea con il successo avuto nelle strategie tematiche sui mercati quotati, stiamo già strutturando un piano per dare continuità al progetto anche sui mercati privati. L’attenzione al dettaglio di Pictet e ai temi d’investimento secolari, la nostra indipendenza, l’approccio attivo, la conoscenza delle realtà in cui investiamo e la nostra visione di lungo termine si sposano alla perfezione con la filosofia d’investimento dei mercati privati”. Andrea Telara

Pietro Giuliani / presidente di Azimut

Pietro Giuliani / presidente di Azimut

fintech bank creata da Giuliani viene valutata

1,8-2,2 miliardi e farà incassare alla controllante tra 1 e 1,5 miliardi

Mille su 1.837

I consulenti della rete di Azimut che dovrebbero passare nella newco

Almeno 20 miliardi

Gli asset iniziali minimi trasferiti dalla capogruppo nella fintech bank

Tra i 16 e i 19 miliardi

La raccolta della nuova società nei primi cinque anni di vita in termini di aum

A fine marzo Azimut ha annunciato un progetto per la creazione di una nuova fintech bank tramite lo spin off di una parte della rete italiana di consulenti (mille su un totale di 1.837, più una cinquantina di dipendenti) e almeno 20 miliardi di asset under management (ma non oltre i 25, su un totale del gruppo di 95 miliardi), con l’obiettivo di quotarla in Borsa entro i prossimi sei-nove mesi. Nei primi cinque anni, la raccolta in termini di asset under management è prevista tra i 16 e i 19 miliardi. Il che, secondo gli analisti di Equita corrisponde a 3,2-3,8 miliardi all’anno rispetto a una stima attuale per l’intero gruppo di 4-4,5 miliardi. “L’obiettivo di Azimut è creare una nuova banca digitale con licenza bancaria per consentire alla newco di raccogliere depositi per 7,5-10 miliardi nel primo quinquennio e beneficiare del carry trade attraverso il margine d’interesse”, commentano poi dalla sim milanese. La scelta di quali banker decideranno di unirsi alla newco sarà volontaria, ma la decisione finale sarà presa da Azimut. Nel dettaglio, entro il 2029, il piano prevede l’inserimento di 500 nuovi professionisti dal mercato, anche grazie alla possibilità di partecipare al capitale della società. Una volta scorporata la newco, che continuerà a operare senza una

licenza bancaria, Azimut avrà le attività di distribuzione in Italia (con circa 850 consulenti finanziari), l’intera piattaforma globale di asset management, la partnership con UniCredit, tutto il perimetro internazionale e tutte le altre attività di fintech e corporate investment banking. I 500 milioni di euro di bond rimarranno in Azimut e saranno rimborsati come pianificato entro dicembre 2024. Paolo Martini sarà l’amministratore delegato della nuova banca. Inoltre Azimut cercherà un partner bancario/ finanziario che prenderà fino al 50% di partecipazione nella newco.

Utili al raddoppio

“Il management di Azimut ha indicato una valutazione per la newco tra gli 1,8 e i 2,2 miliardi di euro (su 160 milioni di utile netto come target per il primo anno, atteso raddoppiare in cinque anni, così come gli asset totali). La valutazione corrisponde a un rapporto prezzo/ utile implicito di 11,3-13,8 volte che, se raggiunto, implicherebbe un incasso per Azimut di 0,9-1,1 miliardi”, rilevano da Equita, mentre dalla società fanno sapere che la forchetta sarà tra 1 e 1,5 miliardi.

“Nel tempo, Azimut si aspetta comunque ulteriori incassi riducendo la propria quota dal 40% fino a meno del 10% post quotazione

(mentre il 10% verrà assegnato gradualmente ai consulenti finanziari) principalmente per evitare la supervisione bancaria”, aggiungono poi dalla sim milanese. I proventi dalla cessione saranno impiegati per finanziare la crescita principalmente in Italia, aiutando gli imprenditori a sviluppare le loro aziende o a espanderle all’estero, fino ad arrivare, se desiderano, alla quotazione. I proventi saranno anche utilizzati per restituire valore agli azionisti attraverso i buy-back.

I costi di set-up della nuova fintech?

Non sono previsti essere significativi, e non sono stati forniti commenti specifici riguardo all’ammontare di capitale necessario per la nuova banca: Equita stima 250-300 milioni di euro al 2029. Da rilevare inoltre che Azimut Holding avrà dalla newco la garanzia per 20 anni dei ricavi prodotti dalle masse esistenti all’atto del conferimento e si avvarrà dei servizi bancari della nuova società. La newco avrà accesso anche a prodotti di terzi. Azimut ex-newco pagherà un rebate alla rete di distribuzione della newco pari all’80% delle management fee.

“Il progetto è ambizioso e presenta un rischio d’implementazione, soprattutto in termini di crescita attesa; tuttavia Azimut ha dimostrato un solido track-record in termini di esecuzione, avendo raggiunto tutti i piani industriali sin dall’ipo.

La garanzia per 20 anni dei ricavi sulle masse esistenti di partenza per la newco a favore di Azimut exnewco rappresenta però un elemento critico per potenziali compratori dell’asset, poiché si basa sulla capacità della newco di riuscire a

Paolo Martini / futuro amministratore delegato della nuova fintech bank

mantenere i clienti”, concludono da Equita che assegna al titolo Azimut una raccomandazione “hold” con prezzo obiettivo di 27 euro, anche alla luce della recente vendita della quota in Kennedy Lewis (nonostante il valore dei 225 milioni incassati corrisponda al 6,1% circa del valore delle azioni, fatto non recepito dal mercato nel prezzo del titolo).

Garanzia ventennale

Intesa Sanpaolo valuta invece il titolo buy con target price di 27,8.

Le ragioni? Gli analisti di Intesa identificano tre principali vantaggi per Azimut. Anzitutto, le potenzialità significative e i proventi dell’operazione saranno destinati alla crescita della società e al sostegno del compenso degli azionisti. C’è poi una garanzia di 20 anni sui ricavi da parte della nuova entità in relazione ai ricavi generati dai beni esistenti al momento del trasferimento. Infine, dall’utilizzo dei servizi bancari si potranno ricavare delle sinergie.

Gianluigi Raimondi

Panoramica sui dividendi delle banche-reti quotate. Bat tuta la media del listino

di Gianluigi Raimondi

“Sell in may and go away”, che italianizzato diventa “a maggio vendi con coraggio”, è il celebre detto di Borsa che spesso riecheggia tra gli investitori, istituzionali e non. Funziona? A volte sì e a volte no, in funzione dello scenario contingente del mercato e da una miriade di altri fattori, tra cui quelli esogeni (come per esempio la geopolitica, tanto per citarne uno). Di certo c’è però il fatto che a maggio verranno pagati

molti dividendi. E in vista dello stacco delle cedole i big del risparmio gestito quotati a Piazza Affari sicuramente non sfigurano anche quest’anno.

Più redditizi del mercato Una prospettiva, anzi per meglio dire una “promessa” da parte dei management, allettante sia per quanti già hanno posizioni su questi titoli sia per quanti meditano di incrementarle o assumerne di nuove. In tal senso i numeri del settore

parlano chiaro: in media, stando ai valori di metà aprile (periodo in cui è stato redatto questo articolo), il rendimento del dividendo dei big del gestito quotati sul listino milanese si aggira intorno al 5%. Un livello, considerando i differenti comparti settoriali, tra i più interessanti, superiore al valore medio del dividend yield del 3,3% fatto segnare nello stesso periodo di riferimento dal Ftse Mib (indice di riferimento per l’azionario del Belpaese) e superiore anche al 3,7% relativo al

Btp benchmark decennale. Non solo: occorre anche considerare che da inizio 2024 la performance borsistica media dei big del gestito quotati a Piazza Affari è attualmente limitata al 7,45%, meno del 12% circa fatto segnare dal Ftse Mib e quindi con un potenzialmente elevato spazio di recupero nel caso in cui l’uptrend di fondo del mercato dovesse proseguire.

Le date dello stacco Specie considerando il buon andamento della raccolta: a marzo Azimut ha registrato una raccolta netta totale per 598 milioni di euro che porta la raccolta netta totale dall’inizio dell’anno a 1,5 miliardi, Banca Generali ha chiuso il mese con 600 milioni di euro e un saldo da inizio 2024 di 1,65 miliardi, Banca Mediolanum ha messo a segno una raccolta netta totale di 1,24 miliardi (3,06 miliardi da inizio anno) e una raccolta netta del risparmio gestito di 452 milioni (1,18 miliardi da inizio 2024) e FinecoBank ha archiviato il mese con 806 milioni di euro (2,2 miliardi da inizio anno). Ma quando esattamente verranno staccate e pagate e a quanto ammontano le cedole di ogni singolo titolo del comparto in esame? Ecco di seguito, titolo per titolo, le date e gli importi. Per Azimut, il cda del 7 marzo 2024 ha deliberato di proporre all’assemblea annuale degli azionisti in calendario

il 24 aprile la distribuzione di un dividendo pari a 1,4 euro di cui un euro in contanti e per il resto in azioni proprie. Lo stacco della cedola avverrà il prossimo 20 maggio e il pagamento due giorni dopo. A metà aprile, considerando le quotazioni, il titolo vantava un rendimento del dividendo del 4,1%. Per Banca Generali, la distribuzione del dividendo, proposto all’assemblea degli azionisti del 18 aprile, avverrà con le seguenti modalità: 1,55 euro per azione con data di stacco il 20 maggio 2024 e data di pagamento 22 maggio e 0,6 euro per azione con data di stacco il 24 febbraio 2025 con data di pagamento 26 febbraio 2025. Per Banca Generali il dividend yield è attualmente del 6,15%. Il cda di Banca Mediolanum ha proposto all’assemblea programmata per il 18 aprile la distribuzione di un dividendo per un ammontare complessivo di 0,7 euro, comprensivo dell’acconto di 0,28 euro assegnato a novembre 2023. I rimanenti 0,42 euro verranno staccati il 20 maggio 2024 con data di pagamento due giorni dopo. Per il gruppo guidato da Massimo Doris il dividend yield sfiora il 7%. Per FinecoBank il dividendo proposto all’assemblea dei soci del 24 aprile è di 0,69 euro per azione e sarà staccata il 20 maggio e messa in pagamento dal 22 maggio. Il rendimento del dividendo è del 3,8%.

Gianluigi Raimondi

4,1%

Divided yield sui prezzi di aprile

6,15%

Divided yield sui prezzi di aprile

1,4 euro

Valore dell’utile per azione distribuito

7%

Divided yield sui prezzi di aprile

1,55 euro

Valore dell’utile per azione distribuito

3,8%

Divided yield sui prezzi di aprile

0,7 euro

Valore dell’utile per azione distribuito

0,69 euro

Valore dell’utile per azione distribuito

Il mondo dell’advisory affronta il ricambio generazionale. Lavorare in team è la scelta migliore BLUERATING ha posto quattro domande ai consulenti junior e senior delle principali reti italiane

Matteo Chiamenti

1 2 3 4

COME MAI HAI SCELTO LA PROFESSIONE DI CONSULENTE FINANZIARIO?

SECONDO TE, ALLA LUCE DELLA TUA ESPERIENZA, QUAL È IL PLUS VALORE

DATO DAL LAVORARE IN TEAM CON ALTRI CONSULENTI?

PARLANDO DEL TEMA DEL PASSAGGIO GENERAZIONALE NELLA PROFESSIONE, QUALI SONO A TUO AVVISO GLI ELEMENTI PORTANTI PER UNA PROFICUA

COLLABORAZIONE TRA CONSULENTI JUNIOR E CONSULENTI SENIOR?

COME IMMAGINI LA PROFESSIONE TRA DIECI ANNI?

1 Ho scelto la professione di consulente finanziario per concretizzare il mio desiderio di supportare le persone nel gestire in modo adeguato e consapevole la propria situazione finanziaria, divenendo per loro una figura di riferimento grazie a una relazione basata sulla fiducia. Tutto ciò è iniziato nel 2019 quando, durante un’esperienza di stage universitario, ho avuto l’opportunità di entrare nel vivo della professione, lavorando al fianco di un consulente senior.

2. Lavorare in team con altri consulenti significa poter avere uno scambio continuo di idee, unire le competenze e le proprie caratteristiche peculiari per il raggiungimento di un obiettivo comune. In altre parole, combinare le forze per offrire al cliente un servizio di consulenza olistico e soluzioni adeguate alle sue esigenze.

3 Penso che il passaggio generazionale sia concretamente un’esigenza che può trovare soluzione nell’affiancamento e nella collaborazione tra un professionista senior e uno junior. Viene così garantita, in primis, la continuità della professione e, allo stesso tempo, si permette al senior di dedicarsi a incarichi sempre più rilevanti.

4 Immagino che la professione avrà un appeal sempre più forte. Ci sarà molta competizione, la formazione e la specializzazione professionale dovranno rafforzarsi maggiormente.

1 Ho scelto la professione di consulente finanziario per passione; sono passati ben 35 anni da quando ho avuto l’occasione di conoscere un consulente finanziario che mi ha colpito per la sua professionalità, eleganza e cortesia, e per il suo spiccato interesse nel propormi soluzioni orientate ai miei personali progetti. Subito mi sono appassionato a questa attività e ho fatto in modo che diventasse il lavoro della mia vita.

2 Dal mio punto di vista, il valore aggiunto del lavorare in team è dato dal confronto continuo tra i professionisti che ne fanno parte. Mi riferisco, in particolare, alla condivisione delle diverse competenze e caratteristiche di ogni singolo componente, all’esperienza del senior unita alla dinamicità del consulente junior.

3. Innanzitutto, l’effetto di una collaborazione tra consulenti junior e senior genera nel cliente la sicurezza di beneficiare della continuità del servizio offerto, grazie a una presenza e a un’assistenza completa sia nel breve sia nel lungo periodo. Mentre il senior può dedicare più tempo allo sviluppo di nuovi clienti, lo junior ha l’opportunità di fare esperienza.

4 Vedo la professione del consulente finanziario più che mai viva e necessaria nel soddisfare i bisogni dei clienti. Il mio grande sogno è quello di poter vedere ogni consulente finanziario in attività inserito in un team di consulenti, strutture molto simili ai family office.

Francesco Tesoro junior

Francesco Tesoro junior

1 Ho scelto questa professione in quanto ho potuto vedere con i miei occhi cosa significasse una cattiva gestione economicofinanziaria per un individuo mal consigliato. Ne è scaturita una passione derivante quasi da una missione sociale nel voler aiutare le persone con i propri risparmi e gestirli nel modo più efficace ed efficiente possibile. Adoro il mio lavoro e adoro prendermi cura di ogni singolo cliente.

2 In questo mondo la collaborazione in team è un punto di cruciale importanza per confrontarsi e rafforzare il concetto di squadra al servizio del cliente. Permettere di vivere in armonia e dà sostegno nei momenti talvolta più difficili, in questo penso che Credem sia davvero come una grande famiglia.

3. Da consulente junior posso dire che il mio obiettivo principale è quello di assorbire come una spugna le esperienze del mio tutor e di tutti i miei colleghi. Il tema del passaggio generazionale è una sorta di vocazione del maestro di mestiere che passa le competenze relazionali e tecniche a chi verrà dopo di lui.

4 La tecnologia ci aiuterà nelle capacità di analisi e gestione, Credem stessa va in quella direzione, ciò a cui non credo invece è il fatto che possa sostituire al nostro lavoro perché i rapporti interpersonali sono importantissimi nel nostro mestiere. Supportare nei vari momenti di mercato i clienti salda fortemente il rapporto.

Alessandra Daniele senior

Alessandra Daniele senior

1 Fin da ragazzina sono stata affascinata dal mondo della finanza e dopo 40 anni ho lo stesso entusiasmo di allora. Gestire i risparmi dei miei clienti è quasi una missione sociale, loro per me sono come una grande famiglia. Negli anni mi sono anche avvicinata al mondo dell’imprenditoria al fine di conoscere le sue dinamiche e rispondere alle loro esigenze patrimoniali. In Credem sono riuscita a trovare un modello che mi permette di creare sinergie con entrambe le realtà.

2. Il team è tutto perché le esperienze dei miei colleghi mi permettono di crescere, avere nuovi spunti e un confronto quotidiano. La condivisione delle criticità e delle opportunità dei vari momenti del mercato mi permette di infondere serenità ed equilibrio ai miei clienti.

3. Il passaggio generazionale è fondamentale, solo se io riesco a infondere la mia passione a un collega giovane e a trasmettere i miei valori posso continuare a guardare il futuro e sentirmi parte integrante del nostro progetto.

4. Tra 10 anni la tecnologia cambierà sicuramente il nostro mondo ma credo che i rapporti interpersonali saranno sempre alla base di tutti i progetti. La fiducia, la trasparenza e la proattività saranno sempre i motori trainanti di ogni relazione e il rapporto umano non potrà mai essere sostituito dall’intelligenza artificiale.

Premio annuale no al 6,901% dell’Importo Nozionale corrisposto in un’unica soluzione alla scadenza o in caso di Rimborso Anticipato a facoltà dell’Emittente ove non si veri chi un Evento di Credito sull’Entità di Riferimento.

In corrispondenza di ciascuna Data2 di Rimborso Anticipato a Facoltà dell’Emittente, e con un preavviso di almeno 10 giorni lavorativi prima di tale data, l’Emittente ha la facoltà di rimborsare anticipatamente i Certi cate al 100% dell’Importo Nozionale. In tal caso, il Certi cate liquida l’Importo Nozionale più un premio annuale cumulativo, pari al premio annuale moltiplicato per il numero di anni trascorsi.

Se si veri ca un Evento di Credito3 sull’Entità di Riferimento durante la vita del Certi cate, il Certi cate scade anticipatamente. In tal caso, il Certi cate liquida un importo pari all’Importo Nozionale moltiplicato per il Tasso di Recupero4, con possibile perdita parziale o totale dell’Importo Nozionale.

A scadenza, ove non si veri chi un Evento di Credito sull'Entità di Riferimento, il Certi cate liquida l’Importo Nozionale e paga un premio cumulativo pari al premio annuale moltiplicato per l’intera durata del Certi cate (8 anni).

Rimborso condizionato dell'Importo Nozionale a scadenza.

Il Certificate è uno strumento finanziario complesso.

1 Gli importi espressi in percentuale (esempio 6,90%) ovvero espressi in euro (esempio 1.380 €) devono intendersi al lordo delle ritenute scali previste per legge.

2 30/06/2025; 30/06/2026; 30/06/2027; 30/06/2028; 02/07/2029; 01/07/2030; 30/06/2031

3 Gli Eventi di Credito sono eventi capaci di compromettere la capacità di una determinata Entità di Riferimento di adempiere alle proprie obbligazioni di pagamento, il cui veri carsi ha come conseguenza di ridurre, no anche ad azzerare, i potenziali premi periodici e l’Importo Nozionale, con conseguente perdita totale o parziale del capitale investito. I Principali Eventi di Credito sono: Procedura concorsuale/Insolvenza, Mancato pagamento, Ristrutturazione, Intervento governativo, Decadenza dal bene cio del termine, Ripudio/Moratoria, Inadempimento di una obbligazione.

4 Il Tasso di Recupero indica la percentuale, determinata con riferimento ad uno o più titoli di debito emessi dell’Entità di Riferimento, durante un’asta organizzata dal comitato di determinazione dell’ISDA (International Swaps and Derivatives Association) o in assenza di una determinazione del CDDC, da una società del Gruppo BNP Paribas in qualità di agente di calcolo dei Certi cate, a seguito del veri carsi di un Evento di Credito su tale Entità di Riferimento. La data di liquidazione a seguito di un Evento di Credito è la data che cade il terzo giorno lavorativo successivo alla data di determinazione del Tasso di Recupero.

Messaggio pubblicitario con finalità promozionali Prima di adottare una decisione di investimento, al fine di comprenderne appieno i potenziali rischi e benefici connessi alla decisione di investire nei Certificate, leggere attentamente il Base Prospectus for the issuance of Certificates approvato dall’Autorité des Marchés Financiers (AMF) in data 31/05/2023, come aggiornato da successivi supplementi, le Condizioni Definitive (Final Terms) relative ai Certificate e la Nota di Sintesi e, in particolare, le sezioni dedicate ai fattori di rischio connessi all’Emittente e al Garante, all’investimento, ai relativi costi e al trattamento fiscale, nonché il relativo documento contenente le informazioni chiave (KID), ove disponibile. Tale documentazione è disponibile sul sito web investimenti.bnpparibas.it. L’approvazione del Base Prospectus non dovrebbe essere intesa come approvazione dei Certificate. Il presente documento costituisce materiale pubblicitario e le informazioni in esso contenute hanno natura generica e scopo meramente promozionale e non sono da intendersi in alcun modo come ricerca, sollecitazione, raccomandazione, offerta al pubblico o consulenza in materia di investimenti. Inoltre, il presente documento non fa parte della documentazione di offerta, né può sostituire la stessa ai fini di una corretta decisione di investimento. L’investimento nei Certificate comporta, tra gli altri, il rischio di perdita totale o parziale dell’Importo Nozionale, nonché il rischio Emittente e il rischio di assoggettamento del Garante agli strumenti di gestione delle crisi bancarie (bail-in). Ove i Certificate siano venduti prima della scadenza, l’Investitore potrà incorrere anche in perdite in conto capitale. Nel caso in cui i Certificate siano acquistati o venduti nel corso della

potrà variare. Le informazioni e i grafici a contenuto finanziario quivi riportati sono

e non esaustivo. Informazioni aggiornate sulla quotazione dei Certificate sono disponibili sul sito web investimenti.bnpparibas.it.

Simone Granieri junior

Simone Granieri junior

1 Il mondo della finanza mi ha sempre affascinato, sono diventato consulente perché desideravo intraprendere una professione che mi permettesse di rafforzare questo mio interesse e mi garantisse allo stesso tempo la possibilità coltivare relazioni.

2 Per un giovane professionista come me lavorare in team ha rappresentato l’importante vantaggio di avere il supporto e la guida di colleghi più esperti. Credo inoltre che in futuro crescerà la richiesta di un servizio di consulenza che comprenda tutte le competenze specialistiche necessarie a supportare le diverse esigenze dei clienti, a cui i team possono rispondere in modo efficace.

3 In un contesto in cui l’età media dei consulenti è elevata, il tema del passaggio generazionale diventa particolarmente rilevante. Lasciare i clienti a un nuovo professionista non è mai facile, è un percorso che va adeguatamente preparato per agevolare il consolidamento del rapporto di fiducia tra consulenti junior e clienti.

4 Credo che le competenze relazionali del consulente diventeranno centrali tanto quanto quelle tecniche, in un contesto in cui la tecnologia lascerà sempre più tempo libero da dedicare alle relazioni, alleggerendo l’operatività. I clienti si rivolgeranno alla consulenza aspettandosi un supporto nelle scelte più delicate. La combinazione di lavoro di squadra, competenze relazionali e supporto tecnologico distinguerà sul mercato i consulenti del futuro.

Daniele Yari Stati senior

Daniele Yari Stati senior

1 Ho coltivato fin da giovane la passione per le tematiche finanziarie. Nel tempo mi sono interessato alla professione di consulente finanziario che ho trovato subito particolarmente adatta a me, coniugando finanza, spirito imprenditoriale e capacità di intessere relazioni di valore.

2 Uno dei vantaggi più importanti del lavoro in team è quello di poter condividere con i colleghi punti di vista e approcci differenti. Questo ci permette di trovare soluzioni alle problematiche e di valutare aspetti positivi e criticità in modo più efficiente. Avere a disposizione competenze variegate favorisce inoltre un approccio specialistico alle esigenze dei clienti.

3 Ritengo che in una relazione lavorativa proficua tra professionisti senior e junior entrambi debbano mostrarsi pronti a imparare e cogliere gli aspetti migliori l’uno dall’altro. Un consulente junior avrà sicuramente un entusiasmo e un’energia che può influenzare positivamente un professionista più maturo, il quale a sua volta può rappresentare una guida nel raggiungimento degli obiettivi.

4 Nei prossimi anni vedremo rafforzarsi i trend già in atto nella professione: qualità del servizio sempre più elevata, personalizzazione delle soluzioni di investimento, ma soprattutto centralità del rapporto con il cliente, in cui il supporto tecnologico giocherà un ruolo fondamentale.

Simioni senior

Simioni senior

1 Sono Family Banker da un anno dopo un’esperienza decennale da agente di commercio. Quando ho avuto modo di confrontare il servizio di Banca Mediolanum con quello degli altri istituti di cui ero cliente, ho chiesto al mio Family Banker se ci fosse la possibilità di allacciare dei rapporti lavorativi. Così, in poco tempo, sono passato dall’essere un cliente di una banca tradizionale, al diventare un cliente di Banca Mediolanum e poi un suo Family Banker.

2. Da agente di commercio lavoravo da solo, avevo il supporto della sede, ma non un team di riferimento. Poi il mondo è cambiato. Oggi ho tanti ganci. Mi posso affidare al mio supervisore, al supervisore del mio supervisore, ai colleghi che vedo ogni giorno.

3. Per me il dialogo quotidiano con il mio supervisore è fondamentale perché la sua esperienza ventennale è una manna. Ho imparato che non esistono domande stupide. Ogni giorno lo riempio di quesiti, di dubbi. Sono convinto che il mio entusiasmo possa essere una grandissima leva per lui.

4 Penso che nei prossimi dieci anni la figura del consulente darà sempre più centrale. Forte di una relazione basata su una profonda conoscenza del cliente e del suo nucleo relazionale, il professionista metterà sempre più al centro le esigenze e gli obiettivi finanziari delle persone di cui si occupa.

1 Provengo da studi economici e ho sempre nutrito una forte passione per la finanza. Le mie prime due esperienze lavorative sono state esterne a questo mondo, ma da cliente di Banca Mediolanum ho constatato con mano la grande differenza di servizio tra il modello tradizionale e quello delle banche-reti. Dopo due anni da cliente, nel 2005, ho chiesto al mio Family Banker se ci fosse la possibilità di accedere a un mondo che mi appassionava.

2 Se parliamo di team in senso stretto, penso che la condivisione di esperienze, di modalità operative, di impegno nella gestione dei picchi emotivi dei clienti consenta un arricchimento quotidiano, trasversale a tutta la squadra. Ma il nostro team fa parte di una struttura più grande che comprende gli specialisti del credito, della protezione, del wealth management e dell’investment banking.

3 Direi due: umiltà e apertura mentale. Combinando i punti di forza di un senior, ovvero competenze commerciali e relazionali, con la dimestichezza degli junior nell’uso delle nuove modalità comunicative e delle nuove piattaforme, non solo social, si può creare un mix esplosivo.

4 Se analizziamo quello che è accaduto nei paesi anglosassoni che, in linea generale, nel nostro settore anticipano i trend, lì possiamo notare che la quota di mercato della consulenza finanziaria è il triplo che da noi. La strada, quindi, mi sembra segnata.

1 La scelta di diventare consulente finanziaria deriva da due grandi passioni: la psicologia e la finanza. Due discipline che possono apparire come universi distanti ma che trovano la loro massima unione proprio nella professione che svolgo. Essere consulente significa entrare nelle dinamiche decisionali dei clienti, comprendere quali siano i loro obiettivi e progetti e ancorare ognuno di questi a dei numeri al fine di renderli possibili e realizzabili.

2 I principali sono l’ampliamento della visione personale, prendendo in considerazione aspetti della realtà o prospettive mai valutate prima. Il confronto generazionale è un grande valore aggiunto e porta un mix perfetto di competenze tra esperienza e innovazione.

3. Riassumerei gli elementi per una collaborazione perfetta in tre punti: dialogo, umiltà, e saper scendere a compromessi. Dal primo giorno in cui io e mio padre abbiamo iniziato a lavorare in team lui ha sempre dato valore alle mie idee, aprendosi a nuove visioni e al contempo io ho imparato da lui a operare con metodo.

4 L’immagine che spesso si ha del consulente finanziario è quella di un lupo solitario. Tra 10 anni lo immagino sempre come un lupo, ma che vive in branco e che trova così la sua forza. Ogni consulente non può essere un “tuttologo” ma può essere specializzato più di un altro in una determinata area.

1 Nel lontano 1994, dopo una carriera da calciatore professionista, durata ben 12 anni, ero giunto a un punto di necessaria svolta. Ho sempre dato grande importanza alla gestione dei guadagni, anche come sportivo, tanto da decidere di rivolgermi fin da subito a un consulente finanziario. Fu proprio lui a introdurmi a questo mondo.

2 Il plus valore di lavorare in team ho avuto modo di apprenderlo nel corso della mia carriera da calciatore: vedersi come membro di una squadra, dove si lavora tutti per raggiungere un obiettivo comune. Nel calcio questo obiettivo risiedeva nel vincere la partita, in ambito finanziario si traduce nel lavorare in sinergia per realizzare una strategia finanziaria personalizzata per ogni cliente.

3. L’elemento essenziale per la riuscita della collaborazione è la ricerca del perfetto equilibrio tra caratteristiche molto diverse che i membri del team possono avere. Bisogna riuscire a unire la competenza e l’esperienza del senior con la creatività e l’entusiasmo del consulente junior.

4 Tra 10 anni mi aspetto una realtà dove l’IA sarà sempre più presente nella costruzione dei portafogli, nella gestione dei clienti e delle attività quotidiane di controllo. La parte umana, fondamentale per creare un rapporto di fiducia con il cliente, non verrà mai sostituita, mantenendo centrale l’intelligenza emotiva.

KIS ActivESG è la proposta di Kairos dedicata agli investimenti sostenibili che, puntando su società rispettose dell’ambiente, attive nel sociale e guidate da solidi principi di governance, ha l’obiettivo di ridurre l’esposizione alle emissioni di carbonio.

È stata una delle prime soluzioni ESG in Italia ad adottare una strategia di gestione long-short. La consolidata expertise in metodologie di gestione alternative, unitamente alla capacità di selezione dei titoli, basata su di un rigoroso processo di analisi fondamentale e su di un modello proprietario di analisi ESG, consente a Kairos di proporsi sul mercato con un’offerta distintiva.

KIS ActivESG intende generare un impatto positivo sul mondo, continuando a valorizzare il patrimonio dei clienti.

Grazie a KIS ActivESG, Kairos è stata premiata nella categoria Alternative Investments ai Private Banking Awards 2023*

Rischio più basso Rischio più alto

Rendimento potenzialmente più basso

Rendimento potenzialmente più alto 1234567

Le informazioni complete sui rischi sono disponibili sul Prospetto e sul KID.

Morningstar Sustainability Rating

Questa è una comunicazione di marketing con finalità promozionali. Si prega di consultare il Prospetto e il documento contenente le informazioni chiave (KID) prima di prendere una decisione finale di investimento, disponibili in lingua italiana sul sito www.kairospartners.com nonché presso la sede legale di Kairos Partners SGR S.p.A. (“Kairos”) e i soggetti collocatori, anche in forma cartacea. Una sintesi dei diritti degli investitori è disponibile in lingua italiana e inglese al link https://www.kairospartners.com/sintesi-dei-diritti-degli-investitori-it-en/. I rendimenti sono rappresentati al netto delle spese a carico del Fondo e al lordo degli oneri fiscali. I rendimenti passati non sono indicativi di quelli futuri. L’investimento riguarda l’acquisizione di azioni del Fondo e non di una determinata attività sottostante che resta di proprietà del Fondo medesimo e implica una componente di rischio, di conseguenza il capitale investito in origine potrebbe non essere recuperato in tutto o in parte. Le oscillazioni dei tassi di cambio possono influenzare il valore dell’investimento e i costi laddove espressi in una valuta diversa da quella di riferimento dell’investitore. Informazioni sulle specificità del Fondo e sugli aspetti generali in tema di sostenibilità (ESG) ai sensi del Regolamento (UE) 2019/2088, sono disponibili al link www.kairospartners.com/esg/. In caso di commercializzazione del Fondo in paesi diversi da quello di origine, Kairos ha il diritto di porre fine agli accordi per la commercializzazione in base al processo di ritiro della notifica previsto dalla Direttiva 2009/65/CE.

Le informazioni e le opinioni qui riportate non costituiscono un’offerta al pubblico, né una raccomandazione personalizzata, non hanno natura contrattuale, non sono redatte ai sensi di una disposizione legislativa, non sono sufficienti per prendere una decisione di investimento e non sono dirette a persone residenti negli Stati Uniti o ad altri soggetti residenti in Paesi dove il Fondo non è autorizzato alla commercializzazione.

© 2023 Morningstar, Inc. Tutti i diritti riservati. Le informazioni (1) sono di proprietà di Morningstar e/o dei suoi fornitori di contenuti; (2) non possono essere copiate o distribuite; e (3) non si garantisce che siano accurate, complete o tempestive. Né Morningstar né i suoi fornitori di contenuti sono responsabili di eventuali danni o perdite derivanti dall’uso di queste informazioni. Il Morningstar Sustainability Rating è riferito alla classe P-EUR, dati al 31 ottobre 2023.

(*) L’evento organizzato e promosso da Blue Financial Communication, casa editrice specializzata nell’informazione finanziaria, premia i principali protagonisti del mercato italiano destinato alla gestione dei grandi patrimoni e agli investimenti alternativi. Una giuria di esperti ha definito, attraverso una serie d’incontri periodici, gli attori che maggiormente si sono distinti durante l’anno in corso.

Anderlini junior

Anderlini junior

1 Ho scelto di diventare consulente finanziario spinto dalla mia passione per i mercati finanziari, maturata nel periodo dell’università. In quegli anni mio padre iniziò a portarmi con sé agli incontri con i suoi referenti bancari. Fin dal primo incontro ho capito che la professione richiedeva un’evoluzione: passare da una semplice promozione di prodotti a una figura in grado di fornire un supporto completo ai clienti.

2 Dalla mia esperienza, ritengo che lavorare in team con altri consulenti finanziari offra un valore aggiunto significativo. Collaborare con colleghi più esperti consente di apprendere dalle loro conoscenze, esperienze e competenze nel settore finanziario, accelerando il proprio sviluppo professionale.

3. Ritengo che una collaborazione proficua tra consulenti junior e senior sia fondata su alcuni elementi chiave. Il consulente senior dovrebbe agire come un mentore, supportando lo junior nel suo sviluppo professionale e trattandolo con rispetto e fiducia. Dall’altra parte, il consulente junior dovrebbe mostrare curiosità e impegno.

4 Immagino che la professione del consulente finanziario tra 10 anni sarà caratterizzata da una maggiore personalizzazione e digitalizzazione. Con i progressi nell’analisi dei dati e nell’intelligenza artificiale, i consulenti finanziari saranno in grado di offrire consulenza sempre più personalizzata.

Luca Ruini senior

Luca Ruini senior

1 Dopo anni di lavoro in banca, la scelta di diventare consulente finanziario è stata un’evoluzione naturale: volevo mettermi in gioco in prima persona, utilizzando le mie competenze e esperienze al servizio dei clienti.

2 La mia esperienza mi ha insegnato che lavorare in team con altri consulenti offre un valore aggiunto significativo. In ambienti molto competitivi ho imparato l’importanza di un confronto continuo. Non si tratta di cercare conferme, ma di essere stimolati, e aperti alle nuove idee, e confrontarsi. Anche se può essere impegnativo, il lavoro in team unisce punti di vista, esperienze e sensibilità diverse.

3 Sono certo che l’elemento fondante, per poter realizzare il passaggio generazionale nella professione in modo proficuo, è la capacità di ascolto. La collaborazione quotidiana tra consulenti junior e senior è secondo me il modo migliore per definire con sorprendente efficacia e chiarezza gli obiettivi da perseguire, generare nuove idee e organizzare al meglio le mansioni.

4. È difficile definire con dettaglio il futuro della nostra professione. Ci aspetta un mondo che si sta evolvendo a velocità Tuttavia, credo che la cura del rapporto interpersonale tra consulente e cliente, combinato con il lavoro di squadra e l’integrazione delle competenze generazionali, siano strumenti essenziali per poter cogliere le opportunità future.

Nicola Ronchetti founder & ceo di Finer Finance Explorer

Nicola Ronchetti founder & ceo di Finer Finance Explorer

L’85% degli upper af fluent e private italiani apprezza la riconoscibilità che ha il brand della società

Quando pensiamo alla consulenza finanziaria in Italia riteniamo si tratti di un derby tra banche cosiddette tradizionali e banche-reti, peraltro giocato in casa essendo la maggior parte delle reti dei consulenti finanziari parte di gruppi bancari o assicurativi. Verrebbe da dire “tertium non datur” locuzione che in latino sta a significare che una terza soluzione non esiste rispetto alle due suddette. In realtà una terza opzione c’è ed è rappresentata da Poste Italiane, guidata da Matteo Del Fante. Il recente ingresso in Aipb, l’Associazione Italiana del Private Banking, ha solo sancito ciò che da tempo il mercato conosceva e per certi versi alcune banche temevano. Negli ultimi dieci anni le reti hanno acquisito una quota sempre maggiore del patrimonio delle famiglie italiane a discapito del canale bancario tradizionale sul quale pesa il fenomeno della cosiddetta desertificazione bancaria. Nel 2023 in Italia hanno chiuso 826 sportelli, a fine 2022 erano stati 677. Un quarto del territorio nazionale, con una superficie maggiore di quella di Lombardia, Veneto e Piemonte, è stato abbandonato dalle banche. Sono oltre 6 milioni, invece, gli italiani residenti in comuni nei quali è rimasto un solo sportello e che rischiano di trovarsi tagliati fuori dai servizi bancari.

E questo perché in Italia l’internet banking è ancora poco diffuso passando da un 60% delle regioni più finanziariamente evolute a meno del 30% di quelle più arretrate. In questo contesto Poste Italiane può contare su un presidio territoriale garantito da 12.800 uffici postali e da 8mila Postamat. Non stupisce dunque che la quota di mercato di Poste Italiane nella gestione del risparmio degli italiani sia passata in dieci anni dal 12% al 17%. E il bello deve ancora venire visto che Poste Italiane punta ad aumentare ulteriormente i ricavi nel prossimo quadriennio, soprattutto nell’ambito della consulenza finanziaria e nel private banking.

Numeri impressionanti

I numeri da cui Poste parte sono impressionanti: 580 miliardi di euro di risparmi degli italiani tra questi il segmento dei clienti “affluent”, vale 241 miliardi di Euro, e comprende 1,2 milioni di clienti, il segmento “private” pesa per 55 miliardi e comprende 64mila clienti. Oltre alla presenza territoriale Poste Italiane può contare su alcuni punti di forza riconosciuti proprio dagli upper affluent e private italiani intervistati da Finer. L’85% degli upper affluent e private italiani apprezza la riconoscibilità del brand di Poste Italiane, un ottimo risultato in un settore come quello della consulenza finanziaria dove,

17%

12%

con le dovute eccezioni, la strada da fare è ancora molta. La solidità e l’affidabilità di Poste Italiane nell’ambito della consulenza finanziaria è poi riconosciuta dal 79% degli investitori italiani classificati come upper affluent e private, segue l’apprezzamento per la presenza capillare sul territorio con il 77%, la disponibilità e la cortesia del personale (75%), l’offerta di prodotti

sicuri e affidabili (73%) e la loro trasparenza e semplicità per il 71% degli intervistati.

Sottovalutata dai competitor

Un altro punto di forza di Poste Italiane sta nella loro sottovalutazione da parte di competitor più blasonati i cui pregiudizi potrebbero rivelarsi letali, soprattutto nella conquista

di quelle aree geografiche dove le banche private arrivano a servire meno del 35% dei clienti più patrimonializzati. Il potenziale per un terzo modello di servizio nel settore della consulenza finanziaria pare dunque esserci, vedremo se le Poste Italiane sapranno cogliere la sfida: a giudicare dai numeri parrebbe proprio di sì.

Nicola Ronchetti

Le banche-reti italiane e loro capogruppo realizzano ogni anno molte iniziative di solidarietà e beneficenza BLUERATING ha passato in rassegna alcuni di questi programmi, in cui i consulenti sono spesso parte attiva

Consulenza & Charity Consulenza & Charity

Viola SturaroSempre più spesso le grandi banche-reti legano il proprio nome ad attività di grande rilevanza sociale, solidali o di vera e propria beneficenza, anche attraverso fondazioni proprie, collaborazioni o tramite iniziative di filantropia. Alcune reti aderiscono invece alle iniziative di solidarietà realizzate dai gruppi bancari e assicurativi che le controllano. BLUERATING ha passato in rassegna alcune delle iniziative più rilevanti messe in campo negli ultimi anni.

FIDEURAM ISPB

Sono diverse le iniziative di solidarietà sostenute e patrocinate dal gruppo Intesa Sanpaolo. Importante quella a sostegno della Fondazione Severino, che offre supporto in varie forme a soggetti svantaggiati e, in particolare, a persone detenute, nonché a minori e giovani adulti. In questo contesto la Fondazione dedica un particolare focus alla

condizione detentiva femminile, caratterizzata da particolari disagi e difficoltà, cercando di prestare un supporto orientato anche ad agevolare l’emancipazione della donna e la parità di trattamento. La fondazione svolge le proprie attività all’interno degli istituti di pena, in particolar modo, all’interno della casa circondariale di Rebibbia Femminile. Un occhio di riguardo è riservato anche allo sport con il progetto “Meta Insieme – il rugby sociale per i giovani”. Si tratta di una settimana di attività didattica e sportiva dedicata ai ragazzi del Penitenziario Minorile Fornelli di Bari, con l’obiettivo di facilitare opportunità di inclusione e reinserimento lavorativo per giovani. L’associazione sportiva dilettantistica D.D. organizza eventi sportivi senza fini di lucro, con l’obiettivo di favorire il reinserimento sociale delle

persone fragili attraverso la pratica e l’adesione ai valori dello sport. Si avvale dell’esperienza pluridecennale del suo rappresentante legale, Diego Daniel Dominguez, ex capitano della Nazionale italiana rugby. Ultima, ma non per importanza, la quarta edizione di Digital Restart, il Master voluto da Fideuram ISPB in collaborazione con Strategic Initiatives and Social Impact di Intesa Sanpaolo. Il programma, realizzato da Talent Garden, è destinato ai lavoratori in età compresa tra i 40 e i 50 anni, domiciliati o residenti in Lombardia, momentaneamente senza un impiego e che vogliono approfondire competenze nell’ambito dell’analisi dei dati in azienda. Alle prime tre edizioni del programma di reskilling professionale hanno partecipato 75 persone selezionate tra 1.367 candidature. Il 65% dei partecipanti alle prime tre

edizioni del Master risultano, a oggi, occupati come liberi professionisti o lavoratori dipendenti. Un impegno che, nella sua quarta edizione, ha portato il gruppo a mettere a disposizione 25 borse di studio a copertura totale dei costi per la partecipazione al programma.

BANCA MEDIOLANUM

Il gruppo fondato da Ennio Doris concentra le sue iniziative di solidarietà nella Fondazione Mediolanum, nata nel 2001 con l’obiettivo di sviluppare le principali attività in ambito sociale della banca. Dal 2005 si concentra su progetti dedicati all’infanzia in condizione di disagio in Italia e nel mondo, bilanciando le proprie risorse tra i seguenti ambiti: assistenza, scuola, sanità, ricerca, diritti. Dal 2023 la fondazione è iscritta al Registro Unico Nazionale del Terzo Settore con la qualifica giuridica di ente filantropico all’interno della più vasta categoria di Ente del Terzo Settore. Con la mission “Educare alla libertà affinché i bambini di oggi possano essere gli adulti liberi di domani”, dal 2005 al 2023 sono stati sostenuti 1.247 progetti erogati 37,3 milioni di euro e aiutati a crescere oltre 221mila bambini in condizioni di disagio in Italia e in 54 paesi nel mondo, con l’obiettivo di arrivare ad aiutare 300mila ragazzi entro il 2030.

BANCA MEDIOLANUM - Il gruppo concentra le sue iniziative di solidarietà in una fondazione (nella foto la presidente Sara Doris) creata nel 2001 che realizza progetti dedicati all’infanzia.

Tra le diverse iniziative, da segnalare senza dubbio è quella riguardante “Centesimi che contano”, un servizio di Banca Mediolanum nato nel 2014 con l’obiettivo di sensibilizzare e di rendere partecipe la clientela della banca alle iniziative realizzate dalla fondazione, consentendo ai correntisti di donare, in modo automatico, piccole somme in via continuativa. Un progetto che deve la sua popolarità anche grazie all’aiuto dei Family Banker del gruppo: il loro impegno viene infatti premiato con i riconoscimenti “Mediolanum

Charity Ambassador”, per la promozione di iniziative solidali e attività di sostegno al territorio in aiuto a Fondazioni locali che operano a favore dell’infanzia, e Mediolanum Values Manager, per farsi portavoce dei valori della banca all’interno della loro Region. Focus anche sul tema dell’istruzione con “Voglio andare a scuola”, una campagna di raccolta fondi annuale per il 2024 con l’obiettivo di garantire a 680 minori il diritto all’educazione, offrendo loro

continua a pag. 42 >

la possibilità di apprendere competenze, acquisire capacità, coltivare passioni e talenti.

Un progetto portato avanti da Fondazione Mediolanum insieme ad altre sigle della solidarietà: Fondazione L’Albero della Vita, Ciai e Il Manto

AZIMUT

Dal 2011 in poi Azimut ha dato vita alla Fondazione Azimut Onlus, che ha la sua anima nelle persone che ne fanno parte. Infatti, non avendo una propria autonoma struttura organizzativa, opera grazie al contributo volontario e totalmente gratuito dei consulenti e dei dipendenti del gruppo impegnati in diverse attività, anche di carattere amministrativo, nel seguire i progetti e nel rendicontarli.

Nei primi 12 anni sono stati erogati 15 milioni di euro. Risorse preziose che derivano non solo da contributi volontari ma soprattutto dall’impegno del gruppo Azimut che ogni anno devolve alla fondazione l’1% dei suoi utili. Nei primi quattro anni l’attività della fondazione si è focalizzata esclusivamente sul problema del bisogno economico. Tra i progetti sostenuti dalla fondazione possiamo citare quelli rivolti a donne vittime di violenza come Casa Femminile Lumière, inaugurata di recente a Catania per accogliere donne in difficoltà, un rifugio antiviolenza come Casa Virginia a Padova che ospita donne e bambini allontanati da situazioni pericolose o ancora il progetto “InBloom” a Milano per sostenere giovani mamme

adolescenti a riprendere gli studi, cercare lavoro e conquistare l’indipendenza economica.

Nella sfera lavorativa e di recupero la Fondazione Azimut, a fianco di Fondazione Cave Canem, ha sostenuto progetti come “Cambio Rotta” per giovani autori di reato che, nello scontare il periodo di messa alla prova, svolgono attività socialmente utili a favore di animali in canile.

Un’altra iniziativa sostenuta è “Fuori dalle Gabbie”, che coniuga percorsi di formazione, riscatto sociale e inclusione lavorativa di persone detenute nel carcere di Spoleto all’assistenza ai cani. Per finire, l’ultimo lanciato progetto lanciato quest’anno è “Generazione 4C”, rivolto a giovani donne under 35, giovani provenienti da contesti non abbienti e giovani autori di reato

per permettere loro di costruirsi un percorso professionale. La Fondazione è impegnata anche nel recupero e nel riscatto dei territori come con il Quartiere Danisinni a Palermo, un’iniziativa partita con la realizzazione di una fattoria, proseguita poi nel risanamento di un piccolo borgo e con l’avvio di un progetto di collegamento con il resto della città. L’impegno della fondazione è emerso con forza anche in occasione di impreviste calamità, quando l’azione congiunta insieme Comitato di Sostenibilità di Azimut Holding ha permesso di rispondere in tempi rapidi a bisogni urgenti. Possiamo citare il milione di euro stanziato per contrastare gli effetti della pandemia, la guerra in Ucraina e gli oltre 800mila euro per fronteggiare l’arrivo in Italia di decine di migliaia di profughi, l’intervento umanitario in Turchia a seguito del violento terremoto del 2023 con l’invio

di beni di prima necessità e un investimento di 350mila euro per la realizzazione di un villaggio, o ancora l’alluvione nelle Marche e in Emilia Romagna e i 400mila euro destinati alle zone colpite.

ALLIANZ BANK

Numerose le iniziative di solidarietà anche del gruppo Allianz, di cui fa parte Allianz Bank Financial Advisors La compagnia assicurativa agisce soprattutto tramite la Fondazione Allianz Umana Mente, con l’obiettivo di migliorare la vita di chi è più in difficoltà. Dal 2001 lavora a favore di minori e giovani in difficoltà, con l’obiettivo di supportarli nel loro percorso di crescita, contrastando la povertà educativa e fornendo strumenti utili per il loro futuro lavorativo, ma anche di persone con disabilità, per favorire l’inclusione e la partecipazione sociale, valorizzandone i talenti affinché

tutti abbiano l’opportunità di realizzare il proprio potenziale. La fondazione investe risorse economiche, progettuali, relazionali e professionali a favore degli enti non profit e dei beneficiari dei progetti con l’obiettivo di rafforzare le comunità più vulnerabili, offrendo un supporto gestionale e operativo agli enti no profit, accompagnandoli passo dopo passo, dall’avvio del progetto alla sua conclusione. Inoltre, sostiene anche lo sviluppo di partnership, promuovendo rapporti di collaborazione tra gli attori del terzo settore, il mondo dell’impresa, le università e le società del gruppo Allianz. Tra i numerosi progetti sostenuti citiamo “Impariamo dall’eccellenza”, pensato per offrire ai giovani la possibilità di imparare un mestiere nel settore della ristorazione con l’obiettivo di porre basi solide per il loro futuro professionale e “TutorialMe”, una piattaforma sviluppata per unire formazione online e facilitazione all’inserimento lavorativo per i ragazzi del progetto già citato. Di particolare rilevanza anche la filantropia, per esempio attraverso “Insieme per il Sociale”, un’iniziativa dedicata a chi crede nell’impegno sociale e desidera sostenerlo sia a livello personale che aziendale.

È una partnership di successo creata da Allianz Bank con la collaborazione di Fondazione Allianz Umanamente e Fondazione Italia per il Dono, prima realtà no profit italiana capace di offrire servizi di intermediazione filantropica a livello nazionale e internazionale.

FINECOBANK

Tra le iniziative di solidarietà promosse da FinecoBank, si segnala per esempio il sostegno a Save the Children nella risposta all’emergenza in Siria e Turchia, avviata subito dopo il terremoto

del 6 febbraio 2023. In entrambi i paesi, infatti, l’organizzazione ha distribuito tende per ripari temporanei, beni di emergenza e prima necessità (coperte, vestiti invernali, stufe e cibo) oltre a garantire alle famiglie l’accesso all’acqua potabile e ai servizi igienici. In campo anche per l’alluvione in Emilia-Romagna accanto a Croce Rossa Italiana, impegnata sin dalle prime ore dell’emergenza nelle operazioni di soccorso ed evacuazione in aiuto della popolazione dei territori colpiti. FinecoBank ha sostenuto con una donazione

la raccolta fondi promossa dalla Cri per aiutare concretamente le comunità duramente colpite dalla calamità naturale.

BNL BNP PARIBAS LB

La rete oggi guidata da Stefano Manfrone si impegna nella solidarietà della Fondazione Bnl, nata il 6 aprile 2006. Dalla sua costituzione a oggi, la fondazione ha erogato contributi per circa 17,5 milioni di euro a favore di 764 progetti promossi da diverse associazioni di volontariato e

onlus, supportando iniziative meritevoli di attenzione anche nei paesi in via di sviluppo. In particolare, sono 3 i grandi progetti lanciati: Help2Help, Dream Up e Support To Refugees. Il primo sostiene progetti di volontariato di associazioni non profit, il secondo è dedicato a bambini e adolescenti di ambienti svantaggiati. Il terzo lavora a sostegno delle attività legate all’emergenza rifugiati.

MEDIOBANCA PREMIER

Tra le sue iniziative di solidarietà, la banca rete di Piazzetta Cuccia

si è distinta in ambito sanitario sostenendo la Lega Italiana per la Lotta contro i Tumori (Lilt) di Milano Monza Brianza con una donazione di 200mila euro, contribuendo a rafforzare “Childcare”, un programma in favore di bambini e adolescenti oncologici e delle loro famiglie, provenienti da tutta Italia e da alcuni paesi esteri, come Albania, Romania, Moldavia, Senegal e Ucraina, nato per offrire loro cure e assistenza. L’importo devoluto è stato frutto dell’iniziativa solidale con una promozione su “Conto Deposito”, nella quale la banca si è impegnata a donare

l’equivalente dell’1x1.000 della nuova liquidità vincolata dai clienti in beneficenza.

BANCA WIDIBA

La banca del gruppo Montepaschi ha offerto il proprio supporto tecnologico alla fine del 2023 al progetto “Noi per Voi” con una campagna a sostegno dello sviluppo della ricerca scientifica sulle leucemie infantili. Tutti i consulenti finanziari della rete Widiba hanno promosso la raccolta fondi attraverso il proprio sito professionale e profilo Facebook, fornendo informazioni e supporto alle donazioni. Con un servizio di sms per l’effettuazione delle operazioni bancarie, attraverso il proprio consulente, i clienti del gruppo hanno potuto effettuare una donazione con un rapido messaggio di autorizzazione al bonifico.

Bluerating

Un manager che conosce nel profondo l’intera filiera del risparmio gestito, dalle operation fino alla compliance e all’internal audit. È questo il profilo di Lino Mainolfi il nuovo amministratore delegato di Fideuram ISPB. Come recita la bio sul sito della società, Mainolfi è nato a Napoli e dopo la laurea con il massimo dei voti in Economia e Commercio all’Università degli Studi del capoluogo campano, è stato abilitato alla professione di dottore commercialista e si è iscritto al relativo ordine per la Circoscrizione del Tribunale di Milano e al Registro dei Revisori Contabili. Mainolfi ha

iniziato la sua carriera professionale nel 1993 come revisore contabile presso Price Waterhouse. Da febbraio 2020 è diventato responsabile dell’area coordinamento operativo e finanziario di Fideuram ISPB. La sua carriera nel mondo bancario ha però radici profonde.

Esordi a Napoli

Nel lontano 1998 Mainolfi assunse la carica di responsabile Controllo Interno nella società di asset management del Banco di Napoli. Nel 2002 continuò a occuparsi di risparmio gestito ma in Sanpaolo Imi Asset Management, con il ruolo di responsabile Operational Risk Management & Control.

Contemporaneamente, svolse la stessa mansione anche in Sanpaolo Imi Wealth Management, in staff all’amministratore delegato della società. Un nuovo incarico arrivò per lui nel 2005, quando assunse la carica di responsabile Internal Audit di Eurizon Capital. Altro incarico nel 2008 quando venne nominato responsabile Compliance di Eurizon Capital, di Epsilon Sgr e di Eurizon AI Sgr. Nel 2011, nelle stesse tre società sopra citate, Mainolfi assunse il ruolo di responsabile Internal Audit per poi diventare nel 2012 responsabile della Direzione Operations di Eurizon Capital. La nomina di Mainolfi si inserisce oggi in un giro di poltrone tra le RIORGANIZZAZIONE

prime linee di Intesa Sanpaolo, voluto dall’amministratore delegato, Carlo Messina. È nata infatti una nuova struttura di Wealth Management guidata da Tommaso Corcos. È stata costituita per accelerare la crescita e favorire una maggiore integrazione delle fabbriche prodotto nel comparto del wealth management.