Ο ΑΣΦΑΛΙΣΤΙΚΟΣ ΚΟΣΜΟΣ

τεύχος 110|μάρτιος-απρίλιος/2023

52 αφιέρωμα

Ο κλάδος αυτοκινήτου στο

προσκήνιο εν μέσω ανατροπών:

Νέες προκλήσεις για την ασφαλιστική

αγορά στην post-Covid εποχή

34 απολογισμός

4ο Συνέδριο της ΕΛΕΤΕΑ

για την επαγγελματική

ασφάλιση στην Ελλάδα

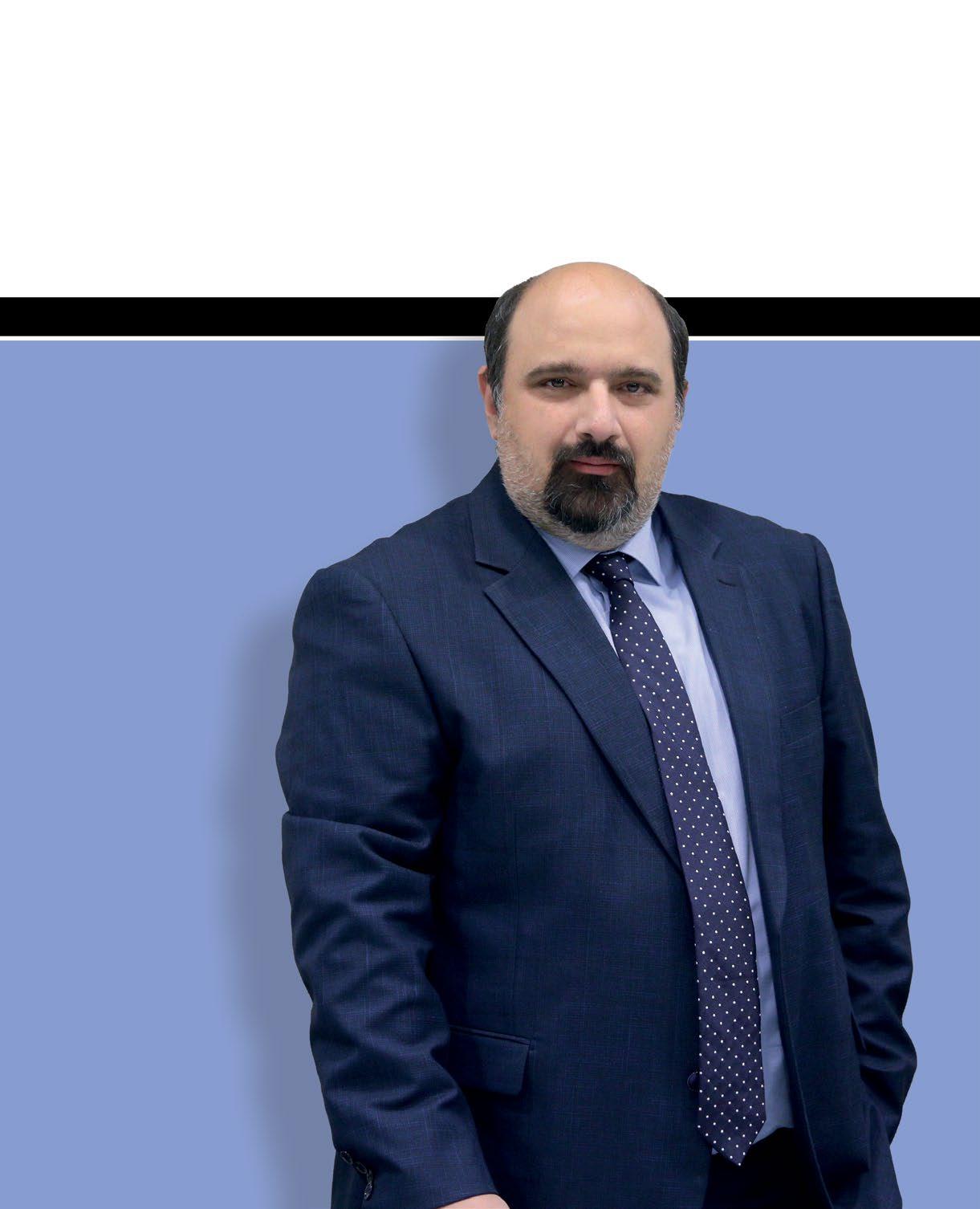

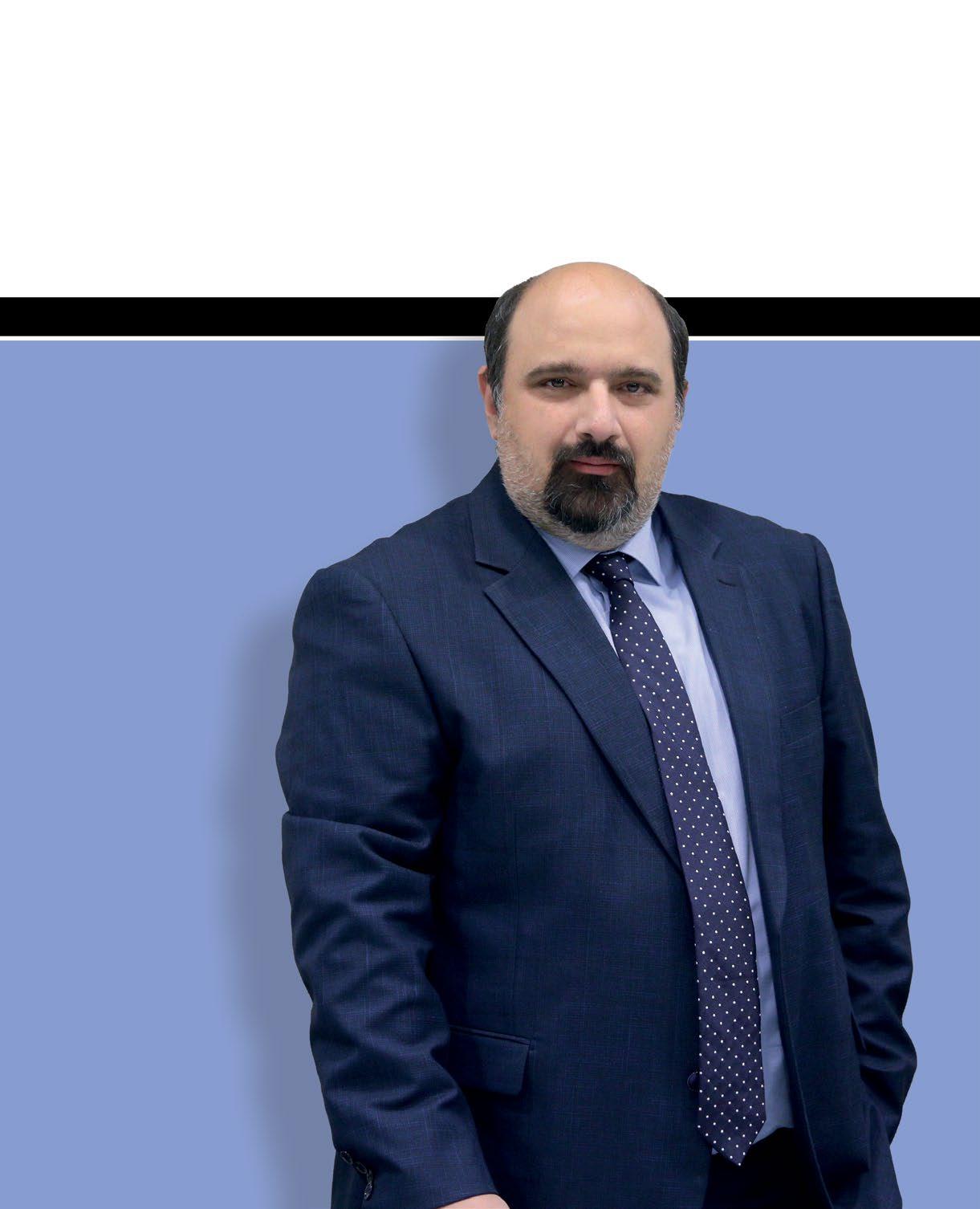

Χρήστος Τριαντόπουλος

Υφυπουργός στον Πρωθυπουργό,

Αρμόδιος για την Κρατική Αρωγή και την Αποκατάσταση από Φυσικές Καταστροφές Η

30 θέμα Οι πέντε πρώτες ασφαλιστικές σε παραγωγή το 2022 στην Ελλάδα

ασφαλιστική κουλτούρα είναι κορυφαίο κοινωνικό ζήτημα

C M Y CM MY CY CMY K

ο λέγαμε, το ακούγαμε, αλλά, εδώ και πολύ καιρό, η κλιματική κρίση «έχει

δείξει τα δόντια της»! Και όχι μόνο στη χώρα μας. Το φαινόμενο της κλιματικής

αλλαγής μάς φανερώνει, συχνά και βίαια, ότι βρισκόμαστε μπροστά σε νέα δεδομένα.

Όλα αυτά καθιστούν επιτακτική ανάγκη την αλλαγή της στρατηγικής στη χώρα μας.

«Μια αλλαγή που υλοποιείται ήδη από την παρούσα κυβέρνηση», όπως μας εξηγεί, μεταξύ άλλων, ο υφυπουργός στον πρωθυπουργό, αρμόδιος για την Κρατική Αρωγή και την Αποκατάσταση από Φυσικές Καταστροφές, Χρήστος Τριαντόπουλος, ο οποίος ανέλαβε αυτόν τον δύσκολο σχεδιασμό μιας, ουσιαστικά, νέας πολιτικής κατεύθυνσης, που στηρίζεται σε τρεις συν έναν πυλώνες, όπως μας λέει σε μια εφ’ όλης της ύλης συνέντευξη, στην οποία πολλά λέγονται για πρώτη φορά.

Κυρίως, όμως, αυτό που καταγράφεται είναι η αλλαγή φιλοσοφίας. Πέρα από το απαραίτητο νομοθετικό πλαίσιο, η κυβέρνηση προχώρησε σε νέες, ψηφιοποιημένες, αλλά και απλοποιημένες διαδικασίες, ώστε μέσα από μια νέα, ενιαία ψηφιακή πλατφόρμα, το arogi.gov.gr, οι πολίτες να μπορούν με ταχύτητα να λάβουν άμεσα προκαταβολή της δικαιούμενης αποζημίωσής τους, την ενίσχυση πρώτης αρωγής κ.ά., μας τονίζει ο κ. Τριαντόπουλος.

Την ίδια ώρα, ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, τοποθετείται και αναλύει τις στρατηγικές προκλήσεις του ασφαλιστικού κλάδου ως διαχειριστή κινδύνων, αλλά και ως επενδυτή. Χαρακτηριστική των δηλώσεών του είναι η φράση: «Η συμβολή του ασφαλιστικού τομέα μπορεί να είναι κρίσιμη για την εφαρμογή των πολιτικών προσαρμογής στην αλλαγή του κλίματος, καθώς η ασφάλιση μπορεί να διαδραματίσει σημαντικό ρόλο στη διαχείριση των οικονομικών επιπτώσεων των φυσικών καταστροφών, απορροφώντας ορισμένες από τις ζημιές και παρέχοντας σχετικά γρήγορη πρόσβαση σε χρηματοδότηση».

Σε αυτό το υπαρκτό, πλέον, τοπίο, περισσότερες ασφαλίσεις έναντι κλιματικών καταστροφών ζητούν ΕΚΤ και EIOPA, καθώς μετρήθηκε ότι μόλις το ένα τέταρτο των καταστροφών που προέρχονται από αυτόν τον λόγο (πλημμύρες, πυρκαγιές κ.λπ.) έχουν ασφαλιστεί μέχρι τώρα στην Ευρώπη, ενώ η ετήσια έκθεση της ΕΑΕΕ έρχεται απλά να επιβεβαιώσει τα παραπάνω με αριθμούς. Μόνο το 2022, οι αποζημιώσεις έφτασαν τα 2,2 δισ. ευρώ, δηλαδή περίπου 6 εκατ. ευρώ την ημέρα!

Είπαμε, η ζωή μας άλλαξε και καλό θα είναι οι νομοθετικές ρυθμίσεις να συνεχιστούν και με τη νέα κυβέρνηση, λαμβάνοντας υπ’ όψιν τις απαιτήσεις που έχει θέσει ξεκάθαρα ο κλάδος της ιδιωτικής ασφάλισης.

Λάμπρος Αριστ. Ρόδης

110 μάρτιος-απρίλιος

ΚΩΝΣΤΑΝΤΙΝΟΣ ΟΥΖΟΥΝΗΣ CEO, ethosGROUP ouzounis.k@ethosmedia.eu

ΧΡΗΣΤΟΣ ΚΩΝΣΤΑΣ Διευθυντής Σύνταξης konstas.c@ethosmedia.eu

ΛΑΜΠΡΟΣ ΡΟΔΗΣ Αρχισυντάκτης rodis.l@ethosmedia.eu

ΕΛΕΝΑ ΕΡΜΕΙΔΟΥ Συντάκτρια ermeidou.e@ethosmedia.eu

ΝΙΚΟΣ ΚΩΤΣΙΚΟΠΟΥΛΟΣ Συντάκτης kotsikopoulos.n@ethosmedia.eu

ΜΥΡΤΩ ΤΣΑΒΑΛΟΥ Συντάκτρια tsavalou.m@ethosmedia.eu

ΠΟΠΗ ΚΑΛΟΓΙΑΝΝΗ Δημιουργικό popikalogianni@gmail.com

ΑΜΑΛΙΑ ΛΟΥΒΑΡΗ Eπιμέλεια-Διόρθωση louvari.a@ethosmedia.eu

ΡΑΝΤΩ ΜΑΝΩΛΟΓΛΟΥ Key Account Manager manologlou.r@ethosmedia.eu

ΓΙΟΥΛΗ ΜΟΥΤΕΒΕΛΗ Διοικητική Υποστήριξη mouteveli.g@ethosmedia.eu

ΣΤΑΥΡΟΥΛΑ ΟΙΚΟΝΟΜΑΚΗ Υπεύθυνη Συνδρομών oikonomaki.s@ethosmedia.eu

ΜΑΡΙΑ ΑΝΔΡΙΩΤΗ Λογιστήριο andrioti.m@ethosmedia.eu

PHOTOPRESS/ Θ&Α ΑΝΑΓΝΩΣΤΟΠΟΥΛΟΙ SHUTTERSTOCK Φωτογραφία PRESSIOUS ΑΡΒΑΝΙΤΙΔΗΣ Α.Β.Ε.Ε. Εκτύπωση-ΒιβλιοδεσίαΣακουλοποίηση

ISSN 1791-8480

Λυσικράτους 64, 176 74 Καλλιθέα T:+30 210 998 4950, E:insurance-press@ethosmedia.eu www.insuranceworld.gr

Αριθμός ΓΕΜΗ: 00044774007000 www.banks.com.gr • www.virus.com.gr • www.nplconfidential.com • www.coffeemag.gr • www.ethomedia.eu • www.ethosevents.eu

Επισκεφθείτε τον δικτυακό τόπο για συνεχή, σφαιρική & έγκυρη ενημέρωση!

insurance w * rld 2

Η

2023 τιμή τεύχους 10 € * Κείμενα και φωτογραφίες που αποστέλλονται για δημοσίευση στο περιοδικό δεν επιστρέφονται και αποτελούν πνευματική ιδιοκτησία της ethosMEDIA SA, η οποία έχει νόμιμο δικαίωμα για κάθε είδους έντυπη ή ηλεκτρονική χρήση τους. Απαγορεύεται αυστηρά η αναδημοσίευση, η αναπαραγωγή, ολική ή μερική, φωτογραφιών και ύλης του περιοδικού και η καθ' οιονδήποτε τρόπο εκμετάλλευσή τους χωρίς την έγγραφη άδεια του εκδότη. Η άποψη των

είναι απαραίτητα άποψη της Διεύθυνσης του περιοδικού.

ζωή μας άλλαξε... τεύχος

συντακτών δεν

Τ

editorial

ιδιοκτησία

Λ. Κηφισίας 119, 15124 Μαρούσι Αττικής, Τηλ.: 210 8127600, Fax:210 8063585

Info.Gr@aig.com, www.aig.com.gr ∆ιαθέτετε µικροµεσαία επιχείρηση µε εργατοτεχνικό ή/και υπαλληλικό προσωπικό; Επιθυµείτε την ασφάλιση των εργαζοµένων σας για να ενισχύσετε την πιστότητά τους και για να διαφοροποιήσετε την επιχείρησή σας απέναντι στον ανταγωνισµό; Επιλέξτε το πρόγραµµα οµαδικής ασφάλισης προσωπικών ατυχηµάτων εργαζοµένων «ΣΥΝ-ΕΡΓΑΣΙΑ» της AIG µέσω του οποίου µπορείτε να προσφέρετε ουσιαστική προστασία στους εργαζόµενους σας, µε προσιτό κόστος αλλά σηµαντικά πλεονεκτήµατα.

ΣΥΝ-ΕΡΓΑΣΙΑ

Mάθετε περισσότερα στο www.aig.com.gr

Σηµαντική Σηµείωση: Το περιγραφόµενο ασφαλιστικό προϊόν παρέχεται από την ασφαλιστική εταιρία AIG Europe S.A. Η παρούσα διαφηµιστική καταχώρηση διατίθεται αποκλειστικώς και µόνο για ενηµερωτικούς σκοπούς και δεν παρέχει καµία απολύτως ασφαλιστική καλύψη. Η ασφαλιστική κάλυψη παρέχεται σύµφωνα µε τους όρους και τις προϋποθέσεις της εκάστοτε ασφαλιστικής σύµβασης.

περιεχόμενα

06

www.insuranceworld.gr

Η έγκυρη και έγκαιρη διαδικτυακή ενημέρωση

08

cover story

ΧΡΗΣΤΟΣ ΤΡΙΑΝΤΟΠΟΥΛΟΣ Υφυπουργός στον Πρωθυπουργό, Αρμόδιος για την Κρατική Αρωγή και την Αποκατάσταση από Φυσικές Καταστροφές 16

θέμα

Ποια μέτρα φέρνουν ΕΚΤ και

EIOPA για ασφαλίσεις έναντι κλιματικών καταστροφών

θέμα

Ο διοικητής της Τράπεζας

της Ελλάδος, Γιάννης Στουρνάρας, αναλύει τις

στρατηγικές προκλήσεις των

ασφαλιστών ως διαχειριστών

κινδύνων, αλλά και ως επενδυτών 26

θέμα

Ετήσια έκθεση της ΕΑΕΕ:

Η κλιματική κρίση παρέμεινε

«ο ελέφαντας στο δωμάτιο»

για την ελληνική ασφαλιστική

αγορά

τεύχος 110 | μάρτιος-απρίλιος 2023

30

θέμα

Οι πέντε πρώτες ασφαλιστικές σε

παραγωγή το 2022 στην Ελλάδα

34

απολογισμός

4ο Συνέδριο της ΕΛΕΤΕΑ για την

επαγγελματική ασφάλιση στην

Ελλάδα: Χίλιες ιδέες και μία

κατεύθυνση για το μέλλον των ΤΕΑ

50

συνέντευξη

ΓΙΩΡΓΟΣ ΞΕΝΟΦΟΣ

Διευθύνων Σύμβουλος, PCS

«Βαδίζουμε με σημαντικούς

διψήφιους ρυθμούς ανάπτυξης, με ακόμα σημαντικότερους

ρυθμούς κερδοφορίας»

52

αφιέρωμα

Ο κλάδος αυτοκινήτου στο

προσκήνιο εν μέσω ανατροπών:

Νέες προκλήσεις για την

ασφαλιστική αγορά στην

post-Covid εποχή

74

παλμός της αγοράς

80 αιρετικός

20

4 insurance w * rld

08 34 52

Την απόφαση να αποσύρει

το ζήτημα της κατάργησης

προμηθειών για

πωλήσεις ασφαλιστικών

προϊόντων συνδεδεμένων

με επενδύσεις έλαβε

η αρμόδια επίτροπος

Οικονομικών, κ. Μακ

Γκίνες. Το ζήτημα είχε φέρει σωρεία αντιδράσεων στους

Ευρωπαίους ασφαλιστές, με την Insurance Europe

να τονίζει ότι θα πρέπει

Στις σελίδες αυτές

θα βρείτε τους

τίτλους ειδήσεων

και άρθρων που

έχουν δημοσιευθεί

τον τελευταίο μήνα

στο ασφαλιστικό

portal

insuranceworld.gr

να αναγνωριστεί η ποικιλομορφία των

αγορών της ασφαλιστικής

διαμεσολάβησης στην ΕΕ, παραθέτοντας

παραδείγματα αγορών

για καθένα από τα οποία

τα κράτη μέλη δύνανται

να προσαρμόσουν τα μέτρα που θα λάβουν.

Η εξέλιξη έρχεται μετά τη σφοδρή αντίθεση

από τη βιομηχανία και μεγάλα κράτη της ΕΕ, όπως η Γερμανία. Η

επίτροπος ξεκαθάρισε

πάντως ότι η Ένωση θα

επιβάλει μια «ισχυρή ρήτρα αναθεώρησης στην προτεινόμενη

➧ Αλ. Σαρρηγεωργίου:

Η Ελλάδα σταθερά

ανασφάλιστη

Η Ελλάδα είναι μια χώρα υποασφαλισμένη, θέτοντας

σε μεγάλο κίνδυνο τους

πολίτες, ως απόρροια

της ασυνεννοησίας

μεταξύ των κομμάτων και της κυβέρνησης. «Δεν

μπορούμε να διαφωνούμε

για το ίδιο το πρόβλημα»

τόνισε, στην 117η ανοικτή

γενική συνέλευση της

ΕΑΕΕ, ο Αλέξανδρος

Σαρρηγεωργίου, πρόεδρος

της ΕΑΕΕ και αντιπρόεδρος

της Insurance Europe, συνομιλώντας με τον

διοικητή της Τραπέζης

της Ελλάδος, Γιάννη

Στουρνάρα.

➧ Ανασφάλιστη η

περιουσία των Ελλήνων

νομοθεσία. Αυτό θα μας επιτρέψει να επιβάλουμε

πλήρη απαγόρευση σε

μεταγενέστερο στάδιο, εάν χρειαστεί» δήλωσε.

Τι λέει η ΠΟΑΔ

Με ανακοίνωσή της η

Πανελλήνια Ομοσπονδία

Ασφαλιστικών

Διαμεσολαβητών (ΠΟΑΔ), σχολιάζοντας τις εξελίξεις, ανέφερε τα παρακάτω: «Η

ΠΟΑΔ, παρακολουθώντας

στενά –και συμμετέχοντας

όποτε αυτό κρίνεται

απαραίτητο–, τις ευρωπαϊκές

εξελίξεις αναφορικά με τα ζητήματα της ασφαλιστικής διαμεσολάβησης,

Επικίνδυνα ανασφάλιστη

είναι η χώρα, με το κενό προστασίας να

διογκώνεται στον τομέα της προστασίας της περιουσίας.

Παρά την έξαρση των φυσικών καταστροφών, τις πλημμύρες, τις

χαλαζοπτώσεις και τους καταστροφικούς σεισμούς, μόνο το 15% των κατοικιών είναι ασφαλισμένες, σε αντίθεση με την Ευρώπη, όπου το ποσοστό αυτό φτάνει το 75% με 80%.

➧ Διπλάσια κεφάλαια από

τα αναγκαία διαθέτει η

ασφαλιστική αγορά

Η ασφαλιστική αγορά, όπως τόνισαν από

κοινού ο Αλέξανδρος

Σαρρηγεωργίου και ο

Γιάννης Στουρνάρας, έχει τα κατάλληλα

Επιμέλεια: Έλενα Ερμείδου

χαιρετίζει την απόφαση

της Ευρωπαίας επιτρόπου Οικονομικών, κ. Μακ Γκίνες, να αποσύρει το θέμα της κατάργησης προμηθειών για πωλήσεις ασφαλιστικών προϊόντων συνδεδεμένων με επενδύσεις. Η ομοσπονδία συνεχίζει να παρακολουθεί στενά όλα τα σημαντικά ζητήματα της ασφαλιστικής διαμεσολάβησης

και συμμετέχει στη διαμόρφωση θέσεων και διεκδικήσεων

της ασφαλιστικής διαμεσολάβησης τόσο

σε εθνικό όσο και σε ευρωπαϊκό επίπεδο».

κεφάλαια για να θεωρείται φερέγγυα. Συγκεκριμένα, διαθέτει κεφάλαια ύψους 1,9 δισ. ευρώ, δύο φορές περισσότερα

από τα αναγκαία για να θεωρείται φερέγγυα, καλύπτοντας με επάρκεια

την προβλεπόμενη στο θεσμικό πλαίσιο ελάχιστη κεφαλαιακή απαίτηση (MCR) και κεφαλαιακή απαίτηση φερεγγυότητας (SCR).

➧ Γ. Στουρνάρας: Φερέγγυες οι ασφαλιστικές-Οι στρατηγικές προκλήσεις της αγοράς Σύμφωνα με στοιχεία της 30ής Σεπτεμβρίου 2022, οι ελληνικές ασφαλιστικές επιχειρήσεις, έναντι συνολικών κεφαλαιακών

insurance w * rld 6 portal

ΔΙΑΒΑΣΤΕ ΣΤΟ

Εξελίξεις με τις προμήθειες: Αποσύρεται η πρόταση κατάργησής τους!

απαιτήσεων 1,9 δισ. ευρώ, όπως προβλέπεται με

βάση το θεσμικό πλαίσιο

Solvency II (Φερεγγυότητα

ΙΙ), διαθέτουν συνολικά

εποπτικά ίδια κεφάλαια 3,8

δισ. ευρώ.

Ο πληθωρισμός αποτελεί

μια πολύ σημαντική

μακροοικονομική

παράμετρο, την οποία

οι ασφαλιστικές

επιχειρήσεις θα πρέπει

να λάβουν υπόψη

τους. Ο συνδυασμός

του πληθωρισμού με

τα αυξημένα επιτόκια

ενδεχομένως απαιτεί

από τις ασφαλιστικές

επιχειρήσεις να

αναπροσαρμόσουν τη

στρατηγική συντονισμού

του ενεργητικού και

υποχρεώσεων (assetliability management).

➧ Ασφαλίσεις περιουσίας:

Τρεις άξονες επιτυχίας

Σε τρεις άξονες εδράζεται

η μεγάλη άνοδος των

ασφαλίσεων περιουσίας

και ατυχημάτων στην

Ελλάδα στο διάστημα

των τελευταίων δύο

ετών, σύμφωνα με

πολύ έμπειρο στέλεχος

από την ασφαλιστική

διαμεσολάβηση, που

μίλησε πρόσφατα στο

iw: στα μεγάλα έργα

υποδομών, που γίνονται

κυρίως στη Βόρεια Ελλάδα, στο bancassurance και στην

αύξηση της συχνότητας των

φυσικών καταστροφών.

➧ Έργα υποδομών

Οι επενδύσεις που

γίνονται σε μεγάλα

έργα υποδομών, με

την είσοδο μεγάλων funds και επενδυτικών

κοινοπρακτικών σχημάτων στην Ελλάδα, ανέβασαν τις στροφές στον κλάδο περιουσίας, εξηγεί το ίδιο στέλεχος διευκρινίζοντας

πως, εκτός του ότι τα funds

και οι ξένοι επενδυτές

έχουν υψηλή ασφαλιστική

συνείδηση, καλύπτουν πάντα τις ευθύνες τους και τα περιουσιακά τους στοιχεία για απώλειες. Η άνοδος θα συνεχίζεται, υπογραμμίζει, όσο εισρέουν τα επιχειρηματικά επενδυτικά κονδύλια στην Ελλάδα και υπογράφονται νέα έργα προς εκτέλεση.

➧ Ασφαλιστικές:

Η παρακαταθήκη του 2022 και οι προσδοκίες

για το 2023

Πέντε ανοιχτά μέτωπα έχουν να κλείσουν το 2023 οι ασφαλιστικές εταιρείες: τις προκλήσεις & κανονιστικές εξελίξεις για

τον κλάδο στον τομέα του ESG, την αντιμετώπιση της ασφαλιστικής απάτης μέσα από λύσεις blockchain, τις εξελίξεις για την εφαρμογή του λογιστικού προτύπου IFRS 17, τις αλλαγές & διευκρινίσεις στις φορολογικές και τις κυβερνοαπειλές. Όλες αυτές οι προκλήσεις, σε συνδυασμό με το πολύπλοκο περιβάλλον της έντονης οικονομικής αβεβαιότητας και αστάθειας των αγορών (κυρίως λόγω του πολέμου μεταξύ ΡωσίαςΟυκρανίας, για πάνω από έναν χρόνο, χωρίς ακόμα πραγματικά

σημάδια αισιοδοξίας)

και τις πολυάριθμες

φυσικές καταστροφές,

μειώνουν την κερδοφορία των ασφαλιστικών, δοκιμάζοντας τα αποθεματικά τους κεφάλαια και επιδεινώνοντας τον δείκτη ζημιών και εξόδων προς τα καθαρά ασφάλιστρα.

➧ Η Επιθεώρηση Φουφόπουλου, το agency system των διακρίσεων και των υψηλών στόχων Την έναρξη μιας εντυπωσιακής βραδιάς κήρυξε ο Γιώργος Φουφόπουλος, ένα όνομα ευρέως αναγνωρίσιμο στην ελληνική ασφαλιστική αγορά, με πολλές περγαμηνές, συνυφασμένο

με ένα επίσης «βαρύ»

όνομα, που με τη μακρόχρονη παρουσία του έχει σφραγίσει την ιστορία της Ελλάδας: αυτό της Εθνικής Ασφαλιστικής. Ο κ. Φουφόπουλος τόνισε ότι η ετήσια εκδήλωση είναι σημαντική, καθώς εορτάζονται η ανταπόκριση

στους στόχους και οι επιτυχίες της εταιρείας: «Γιορτάζουμε τη μεγάλη επιτυχία να είμαστε το κορυφαίο group με τα πολυάριθμα και βραβευμένα στελέχη μας σε κάθε βαθμίδα και αυτός ο κόπος και ιδρώτας με κάνει κάθε χρόνο να βρίσκομαι οπουδήποτε και να υποστηρίζω το έργο τους».

➧ Νέα ημέρα για την αγορά: Δ. Τσεσμετζόγλου & Φ. Μυτιληναίος ενώνουν τις δυνάμεις τους

Με εξαγορές σε θέσεις-

κλειδιά στην Ελλάδα και

το εξωτερικό, η Howden

σταθεροποιεί και ενισχύει

συνεχώς την παρουσία

της, με σκοπό να καλύψει

ασφαλιστικά όλους τους

κλάδους της οικονομίας,

να δώσει πρόσβαση στους

πελάτες της σε διεθνείς

αγορές αλλά και να

ανταποκριθεί στις τάσεις της

οικονομίας στην Ελλάδα, όπως χαρακτηριστικά

τονίζει ο Δημήτρης

Τσεσμετζόγλου, CEO Greece & Cyprus.

➧ 4ο Συνέδριο

Επαγγελματικής

Ασφάλισης

Το 4ο Συνέδριο

Επαγγελματικής

Ασφάλισης, με τίτλο «Σε

σταυροδρόμι το μέλλον

της επαγγελματικής

ασφάλισης: Αναγκαιότητα

άμεσων μεταρρυθμίσεων

για αναπτυξιακή ώθηση»,

είχε στόχο την καταγραφή

των εξελίξεων που έλαβαν

χώρα τον τελευταίο

χρόνο, σε εγχώριο και

διεθνές επίπεδο, στον

θεσμό της επαγγελματικής

ασφάλισης αλλά και

του συνταξιοδοτικού-

ασφαλιστικού συστήματος

γενικότερα.

Το 4ο Συνέδριο

Επαγγελματικής Ασφάλισης

#ocin23 διοργανώθηκε

από την Ελληνική Ένωση

Ταμείων Επαγγελματικής

Ασφάλισης (ΕΛ.Ε.Τ.Ε.Α.)

και την ethosEVENTS, σε συνεργασία με

το οικονομικό και

επιχειρηματικό portal banks.com.gr, το

ασφαλιστικό περιοδικό

Insurance World και το portal insuranceworld.gr. iw

μάρτιοςαπρίλιος 2023 7 portal

Λάμπρο Ρόδη

την κορύφωση της προεκλογικής περιόδου και λίγο πριν τις εθνικές εκλογές της 21ης Μαΐου 2023, ο υφυπουργός στον πρωθυπουργό, αρμόδιος για την Κρατική Αρωγή και την Αποκατάσταση από

Φυσικές Καταστροφές, Χρήστος Τριαντόπουλος, κάνει τον απολογισμό μιας μεγάλης διαδρομής

κατά την οποία κλήθηκε να δώσει «σάρκα και οστά» στην κυβερνητική βούληση για εκσυγχρονισμό

της κρατικής αρωγής σε όλα τα επίπεδα.

Αρχικά από τη θέση του γενικού γραμματέα Οικονομικής Πολιτικής

και στη συνέχεια ως υφυπουργός στον πρωθυπουργό, ο κ.

Τριαντόπουλος μάς μιλά για τα παραγόμενα θεσμικά και όχι μόνο

αποτελέσματα αλλά και για τη συ-

νεργασία του με τον ασφαλιστικό

κλάδο, τις αρμόδιες υπηρεσίες και γενικά όλους τους stakeholders.

cover story 8 insurance w * rld

«Η ασφαλιστική κουλτούρα είναι κορυφαίο κοινωνικό ζήτημα»

στον

9 μάρτιοςαπρίλιος 2023 Χρήστος Τριαντόπουλος Υφυπουργός στον Πρωθυπουργό, Αρμόδιος για την Κρατική Αρωγή και την Αποκατάσταση από Φυσικές Καταστροφές ©Θεόδωρος Αναγνωστόπουλος/PHOTOPRESS Θ&Α Αναγνωστόπουλοι

iw? Κύριε Τριαντόπουλε, συναντιό-

μαστε μετά την ανακοίνωση από

τον πρωθυπουργό της ημερομηνίας των εθνικών εκλογών και γι’

αυτό θέλω να ξεκινήσουμε την κουβέντα μας από τον δικό σας απολογισμό. Τι έχετε προλάβει να

κάνετε τους μήνες που κληθήκατε

να διεκπεραιώσετε το χαρτοφυλάκιο της κρατικής αρωγής;

απ. Κύριε Ρόδη, συνηθίζω να λέω ότι η υλοποίηση ενός σχεδίου

στήριξης και αποκατάστασης σε μια περιοχή που έχει πληγεί από κάποια φυσική καταστροφή δεν είναι ένα κατοστάρι, αλλά ένας μαραθώνιος, που πρέπει να τερματίσουμε όλοι

και να μη μείνει κανένας πίσω.

Έναν τέτοιο μαραθώνιο έπρεπε να

τρέξουμε και όλοι οι συναρμόδιοι φορείς που κληθήκαμε να δραστηριοποιηθούμε στο πεδίο της κρατικής αρωγής –έναν μαραθώνιο

για να εκσυγχρονίσουμε το θεσμικό πλαίσιο, να απλοποιήσουμε διαδικασίες, να επιταχύνουμε πληρωμές.

Και, πράγματι, υπό τις οδηγίες του πρωθυπουργού, Κυριάκου Μητσοτάκη, η κυβέρνηση έχει προχωρήσει στη ριζική αναθεώρηση του πλαισίου, ώστε να ανταποκριθεί στα νέα, δυσμενή δεδομένα που έχει φέρει

η κλιματική κρίση. Σε αυτήν την

προσπάθεια είχα την τιμή να συμμε-

τάσχω και εγώ, αρχικά από τη θέση

του γενικού γραμματέα Οικονομικής

Πολιτικής και στη συνέχεια ως υφυ-

πουργός στον πρωθυπουργό.

Καταρχάς, άλλαξε άρδην η φι-

λοσοφία. Ενώ, στο προηγούμενο

καθεστώς, η στήριξη προς τους πλη-

γέντες δεν ήταν απλά ανεπαρκής,

αλλά και αργή, η νέα φιλοσοφία

προτάσσει η βοήθεια να είναι επαρ-

κής και να χορηγείται το γρηγορό-

τερο δυνατόν σε όσους την έχουν

ανάγκη. Παράλληλος στόχος είναι η

όσο το δυνατόν ταχύτερη προώθηση των έργων αποκατάστασης, αλλά

και πρόληψης, απέναντι σε πιθανές

νέες φυσικές καταστροφές.

Προς αυτήν την κατεύθυνση, μεταρρυθμίσαμε το πλαίσιο της κρατικής

αρωγής, ξεκινώντας με τη θέσπι-

ση του νόμου 4797/2021 για την

κρατική αρωγή προς επιχειρήσεις

και αγροτικές εκμεταλλεύσεις. Δεν

μείναμε, όμως, εκεί. Στην πορεία, αναπροσαρμόσαμε και διευρύναμε το εν λόγω πλαίσιο, προκειμένου να ανταποκριθεί πληρέστερα στις ανάγκες στήριξης μετά από μια φυσική καταστροφή.

Ειδικότερα, η κυβέρνηση εμπλούτισε το πλαίσιο με νέες, ψηφιοποιημένες, αλλά και απλοποιημένες διαδικασίες, ώστε μέσα από μια νέα, ενιαία ψηφιακή πλατφόρμα, το arogi.gov.gr, οι πολίτες να μπορούν με ταχύτητα να λάβουν άμεσα προκαταβολή της δικαιούμενης απο-

10 insurance w * rld

cover story

ζημίωσής τους, την ενίσχυση πρώτης

αρωγής, η οποία προβλέφθηκε

τόσο για τις επιχειρήσεις όσο και για

τους πολίτες και τα νοικοκυριά που

επλήγησαν. Από την ίδια πλατφόρ-

μα, μάλιστα, οι ενδιαφερόμενοι

μπορούν να λάβουν πλήρη ενη-

μέρωση σχετικά με το υφιστάμενο

νομικό πλαίσιο, τα μέτρα στήριξης

και αποκατάστασης ανά πληγείσα

περιοχή, αλλά και οποιαδήποτε

άλλη σχετική πληροφορία.

Ταυτόχρονα, εισήχθησαν νέες

διαδικασίες, με στόχο την ενίσχυση

των αγροτικών εκμεταλλεύσεων

για τις απώλειές τους, λόγω και του

ευάλωτου χαρακτήρα τους απέναντι

σε ακραία φαινόμενα.

Παράλληλα, θεσμοθετήθηκε η

Κυβερνητική Επιτροπή Κρατικής

Αρωγής, ένα όργανο που διαδραμα-

τίζει, πλέον, καταλυτικό ρόλο στον

σχεδιασμό και την υλοποίηση μέ-

τρων στήριξης και αποκατάστασης,

καθώς είναι επιφορτισμένο με τον

συντονισμό των αρμόδιων υπηρε-

σιών και με την κινητοποίηση των

απαραίτητων πόρων για τη στήριξη

των πληγέντων συμπολιτών μας και

την προώθηση των απαραίτητων

έργων αποκατάστασης.

Βλέποντας, μάλιστα, πιο μακροπρό-

θεσμα, η κυβέρνηση έχει προσθέσει

και το στοιχείο της ανασυγκρότησης

για τις κοινωνίες που έχουν πληγεί

σφοδρά από κάποια φυσική κατα-

στροφή, ώστε όχι μόνο να επανέλθουν όσο το δυνατόν ταχύτερα στην

κανονικότητα, αλλά να αποκτήσουν

και νέες προοπτικές ανάπτυξης μέσα

από την αξιοποίηση των συγκριτικών τους πλεονεκτημάτων και των ιδιαίτερων χαρακτηριστικών τους.

Και δίπλα σε όλα αυτά, μια εξίσου σημαντική παρακαταθήκη είναι η προώθηση του πνεύματος της συνεργασίας σε όλα τα επίπεδα διακυβέρνησης, αλλά και με την κοινωνία των πολιτών. Με τη συνεχή παρουσία μας στο πεδίο και τη στενή συνεργασία με την τοπική αυτοδιοίκηση, τους παραγωγικούς φορείς και τους υπόλοιπους τοπικούς stakeholders, αποκτήσαμε πλήρη εικόνα για την κατάσταση που επικρατούσε σε κάθε περιοχή και τις ανάγκες που προέκυπταν και εξασφαλίσαμε πολύτιμη βοήθεια στην αποτελεσματική υλοποίηση των μέτρων. Κάθε σχέδιο στήριξης και αποκατάστασης είναι, με άλλα λόγια, κτήμα όλων. Αυτή η νέα φιλοσοφία αποτυπώνεται

και στους αριθμούς, καθώς έχουμε καταφέρει όλη αυτήν την περίοδο να κινητοποιήσουμε πόρους εκατοντάδων εκατομμυρίων προς αυτήν την κατεύθυνση. Για να έχετε μια αίσθηση, μόνο το 2021, η συνολική δημοσιονομική επίπτωση –για έργα και αποζημιώσεις σε πληγείσες περιοχές– ξεπέρασε το 1,3 δισ. ευρώ.

Μόνο για τον μεσογειακό κυκλώνα

«Ιανό», την πρώτη μεγάλη φυσική

καταστροφή που κληθήκαμε να

διαχειριστούμε, η συνολική δημοσι-

ονομική επίπτωση έχει ξεπεράσει τα

750 εκατ. ευρώ.

Για τη Βόρεια Εύβοια το συνολικό

δημοσιονομικό κόστος του σχεδίου

στήριξης και αποκατάστασης ανέρχε-

ται σε περίπου 315 εκατ. ευρώ, ενώ

και για το Αρκαλοχώρι η αντίστοιχη

επίπτωση ανέρχεται σε περίπου 300

εκατ. ευρώ.

iw? Αναλάβατε καθήκοντα με πρω-

τοβουλία του κ. Μητσοτάκη ύστε-

ρα από μια μεγάλη καταστροφική

πυρκαγιά στη Β. Εύβοια και γίνατε

το πρόσωπο που σήκωσε έναν

τεράστιο στόχο, την ανασυγκρότη-

σή της. Τι θυμάστε από τις πρώτες

ημέρες των καθηκόντων σας;

απ. Από την πρώτη στιγμή μετά τις

πυρκαγιές βρεθήκαμε στη Βόρεια

Εύβοια, για να αξιολογήσουμε

την κατάσταση και να ξεκινήσου-

με άμεσα τον σχεδιασμό και την

υλοποίηση των μέτρων στήριξης και

αποκατάστασης –πέραν των όσων

ήδη είχαμε εξαγγείλει. Τα συναι-

σθήματα ήταν πολύ στενάχωρα,

όμως μέσα από αυτά αναδύθηκε

αυτόματα η αίσθηση της ευθύνης.

Η κατάσταση ήταν πραγματικά

πολύ δύσκολη –πρωτίστως για τους

ρόλο στον σχεδιασμό

και την υλοποίηση μέτρων στήριξης και αποκατάστασης,

καθώς είναι επιφορτισμένο με τον συντονισμό των αρμόδιων

υπηρεσιών και με την κινητοποίηση των απαραίτητων πόρων

για τη στήριξη των πληγέντων συμπολιτών μας και

την προώθηση των απαραίτητων έργων αποκατάστασης.

11 μάρτιοςαπρίλιος 2023 cover story

Η Κυβερνητική Επιτροπή Κρατικής Αρωγής, ένα όργανο

που διαδραματίζει, πλέον, καταλυτικό

ανθρώπους που ζουν στην περιοχή.

Οι ζημιές που άφησαν πίσω τους οι

μεγάλες πυρκαγιές ήταν πρωτοφα-

νείς. Πέρα από το πανέμορφο δάσος

που εξαφανίστηκε, προκλήθηκαν

εκτεταμένες καταστροφές σε περιουσίες, υποδομές και δίκτυα ενώ

συγκεκριμένοι παραγωγικοί κλάδοι

δοκιμάστηκαν και δοκιμάζονται από την καταστροφή.

Θυμάμαι τη δικαιολογημένη απογο-

ήτευση και τον θυμό του κόσμου.

Και την αγωνία τους μήπως τους εγκαταλείψουμε αφού φύγουν οι κάμερες. Ήταν ένα μεγάλο στοίχη-

μα για την κυβέρνηση να εκπλήξει ευχάριστα τους κατοίκους της περιοχής, συμβάλλοντας με ένα συνεκτικό σχέδιο στην ταχύτερη δυνατή επάνοδο στην κανονικότητα και στην εξασφάλιση των όρων για υψηλούς και διατηρήσιμους ρυθμούς ανάπτυξης. Και είμαι πεπεισμένος ότι κερδίζουμε αυτό το στοίχημα. Με διαδοχικές επισκέψεις μας στο πεδίο και ορατά αποτελέσματα από την υλοποίηση των μέτρων, η αρχική επιφυλακτικότητα των κατοίκων έχει

αλλάξει. Συνεργαζόμαστε όλοι μαζί για το καλό της Βόρειας Εύβοιας.

iw? Ποιες, γενικότερα, ήταν οι

προκλήσεις με τις οποίες ήρθατε

αντιμέτωπος στην εκτέλεση των καθηκόντων σας;

απ. Κύριε Ρόδη, διαχρονικά, είχε παγιωθεί μια φιλοσοφία αποστασιοποίησης του κράτους από τον

πολίτη την επαύριον μιας φυσικής καταστροφής. Αυτό αποτυπωνόταν, άλλωστε, τόσο από τα χαμηλά επίπεδα και το περιορισμένο εύρος

στήριξης όσο και από τους υπερβολικά αργούς ρυθμούς αποζημίωσης.

Όταν, για παράδειγμα, υπηρετούσα

ως γενικός γραμματέας Οικονομικής

Πολιτικής, έρχονταν στο γραφείο

μου φάκελοι για αποζημίωση πλη-

γέντων από φυσικές καταστροφές

τρία και τέσσερα και πέντε χρόνια

μετά το συμβάν. Ο πολίτης και ο

επιχειρηματίας ένιωθαν εντελώς

μόνοι τους σε μια στιγμή μεγάλης

ανάγκης.

Πέρα από την απαρχαιωμένη φιλο-

σοφία, έπρεπε να αντιμετωπίσουμε

και τις ανάλογες διαδικασίες που

είχαν θεσπιστεί και είχαν οδηγήσει

σε αυτό το ελλιπές αποτέλεσμα. Και

όλοι αυτοί οι παράγοντες προκά-

λεσαν την εύλογη καχυποψία των

πολιτών απέναντι στο κράτος. Εμείς, από την πλευρά μας, με συνεργασία

και μεθοδική δουλειά, ερχόμαστε

να ανατρέψουμε αυτά τα κακώς

κείμενα. Και πιστεύω ότι έχουμε

κάνει ήδη αρκετά και βρισκόμαστε

σε καλό δρόμο.

iw? Οι φυσικές καταστροφές και η

κρατική αρωγή έγιναν ένα ξεχωριστό χαρτοφυλάκιο και στη χώρα μας. Θα λέγατε «κάλλιο αργά παρά ποτέ»;

απ. Κύριε Ρόδη, θα έλεγα μάλλον «τώρα ή ποτέ». Η κλιματική κρίση «έχει δείξει τα δόντια της». Βλέπουμε ότι έχουν αυξηθεί τόσο σε συχνότητα όσο και σε ένταση τα

ακραία καιρικά φαινόμενα. Όχι μόνο στη χώρα μας. Παντού. Βέβαια, βρισκόμαστε και σε μια περιοχή, τη Μεσόγειο, που αποτελεί το hotspot της κλιματικής κρίσης, καθώς εδώ η θερμοκρασία αυξάνεται με υψηλότερους ρυθμούς από όσο σε άλλες περιοχές, 20% ταχύτερα σε σύγκριση με τον παγκόσμιο μέσο όρο. Αυτό σημαίνει αυξημένες περιόδους

ξηρασίας και καύσωνα και, ως εκ τούτου, αυξημένο κίνδυνο πυρκαγιών. Παράλληλα, οι βροχοπτώσεις

γίνονται ιδιαίτερα βίαιες. Θυμηθείτε, για παράδειγμα, τις πλημμύρες

στην Αγία Πελαγία και τη Σητεία τον προηγούμενο Οκτώβριο.

Όλα αυτά καθιστούν επιτακτική ανάγκη την αλλαγή της στρατηγικής της

χώρας. Μια αλλαγή που υλοποιείται

ήδη από την παρούσα κυβέρνηση.

Η νέα στρατηγική στηρίζεται σε

τρεις συν έναν πυλώνες. Πρώτον, στην εξασφάλιση των όρων της βιώσιμης, πράσινης ανάπτυξης, που

θα αμβλύνει τους παράγοντες που

πυροδοτούν την κλιματική κρίση.

12 insurance w * rld

cover story

Δεύτερον, στην πρόληψη και την

αντιμετώπιση των φυσικών κατα-

στροφών, με δεσπόζοντα τον ρόλο

του Υπουργείου Κλιματικής Κρίσης

και Πολιτικής Προστασίας. Τρίτον,

στη στήριξη και αποκατάσταση

μετά από μια φυσική καταστροφή.

Και, τέλος, στην κατάρτιση σχεδίων

ανασυγκρότησης των περιοχών που

έχουν πληγεί σημαντικά από μια

μεγάλη φυσική καταστροφή. Ήταν

η μόνη επιλογή για να αντιμετωπίσουμε αποτελεσματικά τα νέα

δεδομένα. Επιλογή, όμως, που

δεν είναι αυτονόητη αν θα υπήρχε

κάποια άλλη κυβέρνηση στο τιμόνι

της χώρας.

iw? Συμβουλευτήκατε αντίστοιχα

κυβερνητικά κλιμάκια της Ευρώ-

πης ή αλλού για να οργανώσετε

καλύτερα το υφυπουργείο σας;

Πού δώσατε προτεραιότητες και τι παραδίδετε;

απ. Αμέσως μετά την κατάσβεση των πυρκαγιών, ήρθαμε σε επαφή με

διάφορους φορείς από το εξωτερικό, προκειμένου να ανταλλάξουμε

απόψεις και τεχνογνωσία ως προς

τη διαχείριση των φυσικών καταστροφών και των επιπτώσεών τους.

Μεταξύ άλλων, ήδη τον Αύγουστο

του 2021, είχαμε έρθει σε επαφή

με την αυστραλιανή κυβέρνηση,

ενώ τον ίδιο μήνα κιόλας είχαμε

πραγματοποιήσει συνάντηση υπό

τον πρωθυπουργό με τον Ευρωπαίο

Επίτροπο Αρμόδιο για τη Διαχείριση

Κρίσεων, κ. Janez Lenarčič

Παράλληλα, όμως, προωθήσαμε

και προωθούμε τις διεκδικήσεις

μας για την ενίσχυση του ρόλου

του Ταμείου Αλληλεγγύης της

Ευρωπαϊκής Ένωσης. Η θέση μας

σε αυτό το ζήτημα είναι ξεκάθαρη:

η κλιματική κρίση και οι επιπτώσεις

της δεν έχουν εθνικό, αλλά υπερε-

θνικό χαρακτήρα και μπορούν να

αντιμετωπιστούν αποτελεσματικά

σε υπερεθνικό επίπεδο. Και εδώ εντάσσεται στην εξίσωση η Ευρωπα-

κρατική επιχορήγηση επιπλέον της αποζημίωσης από την ασφαλιστική εταιρεία –για το ποσό

της ζημίας που δεν καλύπτεται από το ασφαλιστήριο συμβόλαιο– και ότι το ποσό της αποζημίωσης που καταβάλλεται

από την ασφαλιστική εταιρεία είναι αφορολόγητο και ακατάσχετο.

13 μάρτιοςαπρίλιος 2023 cover story

Προβλέφθηκε η δυνατότητα για τις ασφαλισμένες επιχειρήσεις να λαμβάνουν την

αποτελεί, πλέον, ο νόμος 4797/2021. Παράλληλα,

προχωρά και η εναρμόνιση των άλλων θεσμικών πλαισίων

που αφορούν στη στεγαστική συνδρομή, την οικοσκευή και

την αποζημίωση του πρωτογενούς τομέα, δίνοντας πάντα

προτεραιότητα στην ψηφιοποίηση, στην ταχύτητα και στη

δικαιοσύνη. Με στόχο να κατευθύνεται, γρήγορα, επαρκής βοήθεια σε όσους την έχουν ανάγκη.

ϊκή Ένωση. Μέχρι στιγμής, το Ταμείο Αλληλεγγύης έχει περιορισμένη

βαρύτητα στη χρηματοδότηση

μέτρων στήριξης και αποκατάστασης

σε περιοχές που πλήττονται από φυσικές καταστροφές. Χαρακτηριστι-

κό είναι το παράδειγμα του «Ιανού»,

όπου ενώ η συνολική δημοσιο-

νομική επίπτωση ξεπερνά τα 750 εκατ. ευρώ –όπως προανέφερα–, η χρηματοδότηση από το Ταμείο Αλ-

ληλεγγύης δεν υπερέβη τα 22 εκατ. ευρώ. Όπως καταλαβαίνετε, αυτό πρέπει να αλλάξει. Και αυτή είναι η πρότασή μας.

iw? Επειδή η «καταστροφή», το «κακό», ο «κίνδυνος» είναι λέξεις συνυφασμένες με την ασφαλιστική

αγορά, αναρωτιέμαι πόσο κοντά

ήρθατε με αυτόν τον κλάδο το χρονικό διάστημα της θητείας σας;

απ. Η συνεργασία που αναπτύξαμε

όλη αυτήν την περίοδο αφορούσε

τόσο τις αρμόδιες υπηρεσίες όσο

και γενικά όλους τους stakeholders.

Φυσικά και είχαμε, λοιπόν, επαφές

και συνεργασία και με εκπροσώπους

της ασφαλιστικής αγοράς. Μάλιστα, τον περασμένο Ιανουάριο, απηύθυνα χαιρετισμό στο Πανελλήνιο

Συνέδριο Ασφαλιστικών Διαμεσολαβητών, το οποίο πραγματοποιήθηκε

στον Βόλο και στο οποίο μίλησα, μεταξύ άλλων, και για τη σημασία

της ιδιωτικής ασφάλισης –συμπληρωματικά με την κρατική αρωγή–στο πεδίο της αντιμετώπισης των επιπτώσεων των φυσικών καταστροφών. Λίγο νωρίτερα, είχα την τιμή να συμμετάσχω και σε πάνελ του 15th Insurance Conference για την προστασία της περιουσίας απέναντι στις μεγάλες καταστροφές.

iw? Σε καθαρά νομοθετικό επίπεδο, έχετε προσθέσει, έχετε αλλάξει θεσμικά ζητήματα με πρωτοβουλί-

ες σας, με στόχο τη θωράκιση και

των ανθρώπων και των κοινωνιών

μας;

απ. Όπως συζητήσαμε και προηγουμένως, κορωνίδα του θεσμικού πλαισίου για την κρατική αρωγή αποτελεί, πλέον, ο νόμος 4797/2021. Παράλληλα, προχωρά και η εναρμόνιση των άλλων

θεσμικών πλαισίων που αφορούν στη στεγαστική συνδρομή, την

οικοσκευή και την αποζημίωση του πρωτογενούς τομέα, δίνοντας πάντα

προτεραιότητα στην ψηφιοποίηση, στην ταχύτητα και στη δικαιοσύνη. Με στόχο να κατευθύνεται, γρήγορα, επαρκής βοήθεια σε όσους την έχουν ανάγκη. Μάλιστα, έχουμε δημιουργήσει τις απαραίτητες δικλίδες ασφαλείας ώστε να κατευθύνεται αυτή η βοήθεια δίκαια

και στοχευμένα και να αποτρέπονται

οποιεσδήποτε προσπάθειες απάτης. Για παράδειγμα, όσον αφορά στο πρόσφατο άνοιγμα της πλατφόρμας

πρώτης αρωγής για χορήγηση αρωγής έναντι στεγαστικής συνδρομής

από τον σεισμό της 3ης Μαρτίου 2021 σε περιοχές της Περιφέρειας Θεσσαλίας, εντοπίστηκαν 38 περιπτώσεις αιτήσεων με παρατυπίες.

Ήδη το Υπουργείο Οικονομικών έχει υποβάλει στην Εισαγγελία Πρωτοδικών Αθηνών τα απαραίτητα στοιχεία ώστε να προχωρήσουν οι απαραίτητες διαδικασίες.

Όλη αυτή η διεργασία θεσμικής

εξέλιξης είναι ιδιαίτερα απαιτητική, αφού αφορά διαδικασίες με ρίζες πολλές δεκαετίες πριν και πραγματοποιείται παράλληλα με την εφαρμογή του πλαισίου στήριξης και αποκατάστασης. Πρόκειται, λοιπόν, για ένα πρότζεκτ εν εξελίξει, κατά την υλοποίηση του οποίου προβαίνουμε σε αναπροσαρμογές όπου βλέπουμε ότι προκύπτουν ανάγκες. Φυσικά, έχουμε τη βούληση να προχωρήσουμε αυτήν τη μεταρρυθμιστική προσπάθεια και κατά τη δεύτερη θητεία της κυβέρνησης του Κυριάκου Μητσοτάκη.

iw? Η ασφαλιστική κουλτούρα εν

γένει πρέπει να είναι μείζον κυβερνητικό ζήτημα;

απ. Η ασφαλιστική κουλτούρα συ

14 insurance w * rld

-

Κορωνίδα του θεσμικού πλαισίου για την κρατική αρωγή

cover story

νιστά, καταρχάς, κοινωνικό ζήτημα.

Παράλληλα με το δίχτυ προστασίας

που παρέχει η κρατική αρωγή, είναι

σημαντικό να διασφαλίσουμε ότι

σταδιακά θα λειτουργεί συμπληρω-

ματικά και θα συμπορεύεται μαζί

της και η ιδιωτική ασφάλιση έναντι

φυσικών καταστροφών. Για αυτόν

τον λόγο, κατά τη μεταρρυθμιστική

προσπάθεια της κυβέρνησης, συ-

μπεριλήφθηκαν στον νόμο μια σειρά

κινήτρων υπέρ της ιδιωτικής ασφάλισης. Μεταξύ άλλων, προβλέφθηκε

η δυνατότητα για τις ασφαλισμένες

επιχειρήσεις να λαμβάνουν την

κρατική επιχορήγηση επιπλέον της

αποζημίωσης από την ασφαλιστική

εταιρεία –για το ποσό της ζημίας

που δεν καλύπτεται από το ασφαλι-

στήριο συμβόλαιο– και ότι το ποσό

της αποζημίωσης που καταβάλλεται

από την ασφαλιστική εταιρεία είναι

αφορολόγητο και ακατάσχετο.

Στην ίδια κατεύθυνση, προωθήθηκαν και περαιτέρω δράσεις, σε συνέχεια εισηγήσεων της Κυβερνητικής Επιτροπής Κρατικής Αρωγής, στην οποία έχω την τιμή να είμαι ο πρόεδρος, για τη μείωση των αντικινήτρων που υπάρχουν σε πολλές περιπτώσεις για την ιδιωτική ασφάλιση έναντι φυσικών καταστροφών από τις επιχειρήσεις. Σε αυτές συμπεριλαμβάνονται ο ορισμός ανώτατου ορίου κρατικής επιχορήγησης για κάθε επιχείρηση στα 120.000 ευρώ (όσο είναι δηλαδή και το ύψος της δωρεάν κρατικής αρωγής στο πλαίσιο της στεγαστικής συνδρομής για ζημιές σε κτήρια), η εφαρμογή κλίμακας ως προς το ποσοστό κάλυψης της εκτιμηθείσας ζημιάς, ώστε για μεγαλύτερες ζημιές –και άρα μεγαλύτερες επιχειρή-

σεις– το ποσοστό κάλυψης από την

κρατική αρωγή να είναι μικρότερο

και αντιστρόφως, καθώς και η υπα-

γωγή των κτηριακών εγκαταστάσεων

των επιχειρήσεων προς αποζημίωση

στο θεσμικό πλαίσιο της στεγαστικής

συνδρομής, που έχει συγκεκριμένα

όρια ως προς το ύψος της κτηριακής

αποζημίωσης και διαδικασίες παρα-

κολούθησης.

Βλέπουμε, επομένως, ότι το κράτος

στέκεται δίπλα στον πολίτη και τον

επιχειρηματία στις δύσκολες στιγμές

μετά το πλήγμα μιας φυσικής

καταστροφής, όμως δεν πρέπει να

αμελούμε ότι η μέριμνα για την

ασφάλιση έναντι του κινδύνου φυ-

σικών καταστροφών –ο οποίος είναι

αυξημένος σε αυτήν την περίοδο

της κλιματικής κρίσης– συνιστά και

υπεύθυνη στάση από τις ίδιες τις

επιχειρήσεις και τους πολίτες. iw

15 μάρτιοςαπρίλιος 2023 cover story

16 insurance w * rld θέμα του Νίκου Κωτσικόπουλου Ποια μέτρα φέρνουν η ΕΚΤ και η EIOPA για ασφαλίσεις έναντι κλιματικών καταστροφών

Περισσότερες ασφαλί-

σεις έναντι κλιματικών

καταστροφών ζητούν η

ΕΚΤ και η EIOPA, καθώς

μετρήθηκε ότι μόλις το ένα τέταρτο

των καταστροφών που προέρχονται

από αυτόν τον λόγο (πλημμύρες,

πυρκαγιές κ.λπ.) έχουν ασφαλιστεί

μέχρι τώρα στην Ευρώπη. Σε ορισμέ-

νες χώρες μάλιστα είναι κάτω από

5%, σύμφωνα με τα στοιχεία που

έχει η EIOPA.

Σε κοινό τους έγγραφο η ΕΚΤ και

η EIOPA κάνουν λόγο για ασφαλι-

στικό χάσμα (κενό) και τονίζουν ότι

αυτό εγκυμονεί κινδύνους για την

οικονομία και τη χρηματοπιστωτική

σταθερότητα, γεγονός που οδηγεί τις

δύο Αρχές σε ένα πλέγμα πολιτικών

που θα προωθήσουν τις ασφαλίσεις

έναντι κλιματικών καταστροφών, και

μάλιστα οι προτάσεις θα συζητηθούν

με εκπροσώπηση όλων των πλευ-

ρών στις 22 Μαΐου.

Στην ανάλυση των προτάσεων τονί-

ζεται, μεταξύ άλλων, ότι κάθε χώρα

έχει διαφορετικές πολιτικές, αλλά

και ότι οι ασφαλιστικές ασφαλίζουν

έναντι συχνών φαινόμενων που

επιφέρουν μικρές ζημιές, αλλά όχι

για πιο σπάνιες χρονικά, αλλά όμως

ζημιές μεγάλης κλίμακας, τις οποίες

αφήνουν σε αντασφαλιστικές εταιρεί-

ες που «φθάνουν στα όριά τους», όπως αναφέρεται, σε αυτές τις περι-

πτώσεις (με πρόβλεψη να αυξηθούν

οι ζημιές από κλιματικές καταστροφές

σε μεγάλη κλίμακα).

Οι αντασφαλιστές, πάλι, μοιράζουν

το ρίσκο με άλλες εταιρείες ή δεν

ασφαλίζουν καθόλου, σε κάποιες

περιπτώσεις, αφήνοντας το βάρος

στο Δημόσιο.

Έτσι, η ΕΚΤ και η EIOPA δημοσίευ-

σαν ένα κοινό έγγραφο συζήτησης

σχετικά με το πώς θα πρέπει να

ασφαλιστούν καλύτερα τα νοι-

κοκυριά και οι επιχειρήσεις στην

Ευρωπαϊκή Ένωση από φυσικές

καταστροφές που σχετίζονται με το κλίμα, όπως πλημμύρες ή πυρκαγιές. Οι επιλογές πολιτικής που ορίζονται στο έγγραφο στοχεύουν στην ενίσχυση της υιοθέτησης και της αποτελεσματικότητας της ασφάλισης για κλιματικές καταστροφές ενώ παράλληλα δημιουργούν κίνητρα για προσαρμογή και μείωση των κλιματικών κινδύνων. Μεταξύ άλλων, προτείνονται συμπράξεις μεταξύ του δημόσιου και του ιδιωτικού τομέα για μεγάλης κλίμακας καταστροφές, πολιτικές διάχυσης του ρίσκου και χρήση ομολόγων καταστροφών και πολιτικές κινήτρων με μπόνους για ασφαλιζόμενους πελάτες που λαμβάνουν μέτρα προστασίας έναντι πιθανών καταστροφών.

Τα μέτρα υπό διαμόρφωση έχουν σχεδιαστεί ώστε να αξιοποιούν το υπάρχον πλέγμα αλλά και για να το ενισχύουν κλιμακωτά με μια προσέγγιση τύπου «σκάλας» (ladder) και έχουν στόχο να:

αυξήσουν τη βοήθεια για την παροχή άμεσων εξοφλήσεων ασφαλιστικών αποζημιώσεων μετά από μια φυσική καταστροφή, ενισχύσουν την παροχή κινήτρων για τον μετριασμό του κινδύνου και τα μέτρα προσαρμογής, λειτουργούν έτσι ώστε να είναι συμπληρωματικά με τους υπάρχοντες μηχανισμούς ασφαλιστικής κάλυψης, επιτυγχάνουν καλύτερο επιμερισμό του κόστους και των ευθυνών μεταξύ των ενδιαφερόμενων μερών για να ισορροπήσουν τα κόστη και να μειώσουν τον «ηθικό κίνδυνο», να μειώσουν το μερίδιο των οικονομικών απωλειών από μεγάλες φυσικές καταστροφές που βαρύνουν τον δημόσιο τομέα μακροπρόθεσμα.

Τι δήλωσαν η Petra Hielkema

και ο Luis de Guindos

Για το θέμα αυτό ο αντιπρόεδρος

της ΕΚΤ, Luis de Guindos, δήλωσε:

«Πρέπει να αυξήσουμε την απορρό-

φηση της ασφάλισης για κλιματικές

καταστροφές, για να περιορίσουμε τον

αυξανόμενο αντίκτυπο των φυσικών

καταστροφών στην οικονομία και το

χρηματοπιστωτικό σύστημα. Ωστό-

σο, για να μειώσουμε τις απώλειες, καταρχάς, πρέπει να διασφαλίσουμε

ότι μια ομαλή και ταχεία πράσινη

μετάβαση θα συμπληρώνεται από

αποτελεσματικά μέτρα προσαρμογής

στην κλιματική αλλαγή».

Η πρόεδρος της EIOPA, Petra

Hielkema, πρόσθεσε: «Η ασφάλι-

ση διαδραματίζει σημαντικό ρόλο

στην προστασία των επιχειρήσεων

και των ανθρώπων από τις απώλειες

από καταστροφές που σχετίζονται

με το κλίμα, παρέχοντας γρήγορα τα

απαραίτητα κεφάλαια για την ανοικο-

δόμηση. Για να προστατεύσουμε αποτελεσματικά την κοινωνία μας πρέπει

να αντιμετωπίσουμε την ανησυχία του

αυξανόμενου κενού ασφαλιστικής

προστασίας προτείνοντας και βρίσκοντας κατάλληλες λύσεις».

Επί του παρόντος, μόνο το ένα τέταρ-

το περίπου όλων των απωλειών από

καταστροφές που σχετίζονται με το ✓

Η ΕΚΤ και η EIOPA

δημοσίευσαν ένα κοινό

έγγραφο συζήτησης σχετικά

με το πώς θα πρέπει να

ασφαλιστούν καλύτερα

τα νοικοκυριά και οι

επιχειρήσεις στην Ευρωπαϊκή

Ένωση από φυσικές

καταστροφές που σχετίζονται

με το κλίμα, όπως

πλημμύρες ή πυρκαγιές.

17 μάρτιοςαπρίλιος 2023 θέμα

✓

Η έλλειψη ασφάλισης για την

κλιματική καταστροφή μπορεί

να επηρεάσει την οικονομία

και τη χρηματοπιστωτική

σταθερότητα. Αν οι ζημίες δεν

καλύπτονται από ασφάλιση,

η ταχύτητα με την οποία τα

νοικοκυριά και οι επιχειρήσεις

μπορούν να συνεχίσουν τις δραστηριότητές τους

μειώνεται, επιβραδύνοντας

την οικονομική ανάκαμψη.

κλίμα στην Ευρωπαϊκή Ένωση είναι ασφαλισμένο. Σε ορισμένες χώρες, το ποσοστό είναι κάτω από 5%. Αυτό

οφείλεται εν μέρει στο ότι πολλοί

άνθρωποι υποτιμούν το κόστος των

ζημιών που σχετίζονται με το κλίμα.

Μερικοί επίσης αποφεύγουν την

ασφάλιση, προτιμώντας να βασίζονται

στην κρατική υποστήριξη. Καθώς οι

φυσικές καταστροφές γίνονται πιο

συχνές και πιο σοβαρές, το κόστος

ασφάλισης αναμένεται να αυξηθεί. Ορισμένοι ασφαλιστές μπορεί να μειώσουν την κάλυψη κινδύνου ή να σταματήσουν να παρέχουν ορισμένους τύπους ασφάλισης καταστροφών, γεγονός που θα διεύρυνε περαιτέρω το ασφαλιστικό χάσμα.

Η έλλειψη ασφάλισης για την κλιματική καταστροφή μπορεί να επηρεάσει την οικονομία και τη χρηματοπιστωτική σταθερότητα. Αν οι ζημιές δεν καλύπτονται από ασφάλιση, η ταχύτητα με την οποία τα νοικοκυριά και οι επιχειρήσεις μπορούν να συνεχίσουν τις δραστηριότητές τους μειώνεται, επιβραδύνοντας την οικονομική ανάκαμψη.

Οι μόνιμες διακοπές της εφοδιαστι-

κής αλυσίδας μπορούν επίσης να οδηγήσουν σε διαρροές από τη μια

επιχείρηση στην άλλη και να επηρεάσουν την ικανότητα των επιχειρήσεων

να αποπληρώσουν δάνεια, αυξάνοντας έτσι την έκθεση των τραπεζών στον πιστωτικό κίνδυνο. Επιπλέον, η

οικονομική θέση των κυβερνήσεων

μπορεί να αποδυναμωθεί αν χρειαστεί

να παράσχουν ανακούφιση για την

κάλυψη των ανασφάλιστων ζημιών.

Πώς διαμορφώνεται η

κατάσταση και τι προτείνεται

Για την ενίσχυση της ασφαλιστικής

κάλυψης, η ΕΚΤ και η EIOPA προτεί-

νουν οι ασφαλιστές να σχεδιάσουν τις

πολιτικές τους έτσι ώστε να ενθαρρύ-

νουν τα νοικοκυριά και τις επιχειρήσεις

να μειώσουν τον κίνδυνο, για παρά-

δειγμα χορηγώντας εκπτώσεις για την εφαρμογή αποτελεσματικών μέτρων μετριασμού ή προσαρμογής.

Για τη στήριξη της συνολικής προσφοράς ασφάλισης, η χρήση ομολόγων καταστροφής θα μπορούσε να αυξηθεί, για να μετακυλιστεί μέρος του κινδύνου στους επενδυτές της κεφαλαιαγοράς. Στο ίδιο πνεύμα, οι κυβερνήσεις θα μπορούσαν να δημιουργήσουν συμπράξεις δημόσιου και ιδιωτικού τομέα και backstops για να καλύψουν εν μέρει το κόστος που ενδέχεται να επιβαρυνθούν οι ασφαλιστές σε περίπτωση μεγάλων καταστροφών.

Για να προστατευθούν και να δια-

σφαλίσουν ότι τα δημόσια κονδύλια

χρησιμοποιούνται αποτελεσματικά, οι κυβερνήσεις θα πρέπει επίσης να παρέχουν ισχυρά κίνητρα για τη μείωση των κινδύνων.

Τέλος, τα ασφαλιστικά συστήματα

σε εθνικό επίπεδο θα μπορούσαν να συμπληρωθούν από ένα δημόσιο σύστημα σε επίπεδο Ευρωπαϊκής Ένωσης, που δια-

σφαλίζει ότι διατίθενται επαρκείς

πόροι στις ευρωπαϊκές χώρες για ανασυγκρότηση μετά από σπάνιες, μεγάλης κλίμακας καταστροφές που σχετίζονται με το κλίμα.

Το κοινό έγγραφο συζήτησης αποτελεί μέρος της κλιματικής ατζέντας της ΕΚΤ και, ευρύτερα, του έργου της για τη βελτίωση της κατανόησης των κινδύνων που σχετίζονται με το κλίμα. Το έγγραφο στοχεύει να ενθαρρύνει τη συζήτηση σχετικά με το πώς πρέπει να αντιμετωπιστεί το χάσμα προστασίας της κλιματικής ασφάλισης.

Η ΕΚΤ και η EIOPA θα συλλέξουν σχόλια και απαντήσεις σχετικά με τις επιλογές πολιτικής και θα τις συζητήσουν επίσης από κοινού με τις ρυθμιστικές αρχές, με φορείς χάραξης πολιτικής, ασφαλιστές και ακαδημαϊκούς στις 22 Μαΐου 2023. iw

18 insurance w * rld θέμα

19 μάρτιοςαπρίλιος 2023 θέμα

3,8 δισ. ευρώ διαθέτουν

οι ασφαλιστικές στην Ελλάδα

για το σύστημα ασφάλισης

και προστασίας των Ελλήνων

ποπτικά ίδια κεφάλαια 3,8

δισ. ευρώ διαθέτουν οι ελληνικές ασφαλιστικές

εταιρείες, διπλάσια των

απαιτουμένων με βάση το θεσμικό

πλαίσιο Solvency II, όπως δήλωσε

ο διοικητής της Τράπεζας της Ελλά-

δος, Γιάννης Στουρνάρας, κατά την

τοποθέτησή του στη Γενική Συνέλευση

της Ένωσης Ασφαλιστικών Εταιριών Ελλάδος.

Τα βασικά σημεία της ομιλίας του Γ. Στουρνάρα:

Στρατηγικές προκλήσεις της ασφαλι-

στικής αγοράς.

Νέοι τρόποι παροχής υπηρεσιών

εισάγονται στη βάση της εξ αποστά-

σεως λειτουργίας.

Συνεχώς αυξανόμενη δύναμη

για τον καταναλωτή, του οποίου

Ο διοικητής

της Τράπεζας

της Ελλάδος, Γιάννης

Στουρνάρας, αναλύει τις στρατηγικές

προκλήσεις των

ασφαλιστών ως

διαχειριστών

κινδύνων, αλλά και ως επενδυτών!

παράλληλα μεταβάλλονται οι ανάγκες ασφάλισής του αλλά και οι προσδοκίες του από τα ασφαλιστικά προϊόντα.

Νέες τεχνολογίες και σύγχρονα επιχειρηματικά μοντέλα κάνουν όλο και πιο δυναμικά την εμφάνισή τους και διαταράσσουν παραδοσιακά επιχειρηματικά μοντέλα.

Ανταγωνιστικές πιέσεις, που προέρχονται είτε από άλλες οντότητες του χρηματοπιστωτικού τομέα, όσον αφορά στην παραγωγή επενδυτικοσυνταξιοδοτικών προϊόντων, είτε από εναλλακτικά δίκτυα διανομής, όσον αφορά στη διαμεσολάβηση και προώθηση των προϊόντων. Η πρόσβαση σε νέα κεφάλαια και η διατήρηση αναπτυξιακής στρατηγικής από μια ασφαλιστική επιχείρηση συνδέονται όλο και περισσότερο, κατά πρώτον, με τη συνδρομή της στη συλλογική προσπάθεια μετριασμού των επιπτώσεων και προσαρμογής της παγκόσμιας κοινότητας στην κλιματική αλλαγή και στους λοιπούς περιβαλλοντικούς κινδύνους και, κατά δεύτερον, στη δυνατότητά της να σχεδιάζει και να προωθεί ασφαλιστικά προϊόντα που υποστηρίζουν τέτοιες προσπάθειες.

Στοιχεία φερεγγυότητας των

ασφαλιστικών επιχειρήσεων

Η τεχνογνωσία που έχουν αποκτή-

σει οι ασφαλιστικές επιχειρήσεις, σε συνδυασμό με την αποτελεσματική

εποπτεία εντός του πλαισίου Φερεγ-

γυότητα ΙΙ, τους δίνει τη δυνατότητα

να αναλάβουν ουσιαστικό αναπτυξιακό ρόλο. Σύμφωνα με στοιχεία της 30/9/2022, οι ελληνικές ασφαλιστικές

επιχειρήσεις, έναντι συνολικών κεφαλαιακών απαιτήσεων 1,9 δισ. ευρώ, που προβλέπεται με βάση το θεσμικό πλαίσιο Solvency II (Φερεγγυότητα

ΙΙ), διαθέτουν συνολικά εποπτικά ίδια κεφάλαια 3,8 δισ. ευρώ.

Δηλαδή διαθέτουν συνολικά 1,9 δισ. ευρώ, ήτοι δύο φορές περισσότερα

κεφάλαια από τα αναγκαία για να θεωρούνται φερέγγυες, ενώ επίσης όλες οι ελληνικές ασφαλιστικές επιχειρήσεις καλύπτουν με επάρκεια την προβλεπόμενη στο θεσμικό πλαίσιο ελάχιστη κεφαλαιακή απαίτηση (MCR) και κεφαλαιακή απαίτηση φερεγγυότητας (SCR).

Ο πληθωρισμός αποτελεί μια πολύ σημαντική μακροοικονομική παράμετρο, που οι ασφαλιστικές επιχειρήσεις

θα πρέπει να λάβουν υπόψη τους κατά τον υπολογισμό των τεχνικών τους προβλέψεων και των κεφαλαιακών απαιτήσεων φερεγγυότητας.

Ο συνδυασμός του πληθωρισμού με

τα αυξημένα επιτόκια ενδεχομένως

απαιτεί από τις ασφαλιστικές επιχειρήσεις να αναπροσαρμόσουν τη

στρατηγική συντονισμού του ενεργητι-

κού και υποχρεώσεων (asset-liability management).

Solvency II Review

Εντός του έτους αναμένεται να

ολοκληρωθούν από τα ευρωπαϊκά

θεσμικά όργανα οι διαπραγματεύσεις

για την αναθεώρηση της Οδηγίας

20 insurance w * rld θέμα Επιμέλεια: Έλενα Ερμείδου

Ε

Φερεγγυότητα ΙΙ. Η τελευταία αναμέ-

νεται να επιφέρει ευνοϊκές αλλαγές

(μείωση) στο περιθώριο κινδύνου των

τεχνικών προβλέψεων αλλά και στις

κεφαλαιακές απαιτήσεις για ορισμέ-

νους κινδύνους, π.χ. μακροχρόνιες

επενδύσεις σε μετοχές.

Αναμένεται επίσης να ενισχυθεί και

να διασαφηνιστεί η εφαρμογή της

αρχής της αναλογικότητας, που είναι

μια πολύ θετική εξέλιξη για τις μικρές

ασφαλιστικές επιχειρήσεις. Αναμένεται

όμως να αυξήσει τις απαιτήσεις για τις

μεγαλύτερες ασφαλιστικές επιχειρή-

σεις.

Ενδεικτικά για τις ασφαλίσεις ζωής:

Οι μικρές και λιγότερο πολύπλοκες

θα κληθούν να υπολογίζουν τις

τεχνικές προβλέψεις με μια απλο-

ποιημένη στοχαστική διαδικασία και

σενάρια που θα δίνει η ΕΙΟΡΑ.

Οι μεγάλες θα χρειαστεί να αναπτύ-

ξουν (αν δεν το έχουν ήδη κάνει)

πλήρες στοχαστικό υπόδειγμα.

ESG risks

Η ΤτΕ αναμένει από τις ασφαλιστικές

να συμπεριλάβουν στην ίδια αξιολό-

γηση κινδύνων και φερεγγυότητας (Own Risk and Solvency AssessmentORSA) μακροχρόνια σενάρια

κλιματικής αλλαγής (π.χ. αύξησης

της θερμοκρασίας πλέον του 1,5ο C

ή 2ο C) σε δύο επίπεδα: Αναφορικά

με την κλιματική αλλαγή σχεδιάζεται

διατομεακό (Τράπεζες-Ασφαλιστικές-

Επενδυτικές) stress test σχετικά με την

εκτίμηση επιπτώσεων των κινδύνων

μετάβασης σε ένα περιβάλλον μηδενι-

κών εκροών διοξειδίου του άνθρακα (transition risk) και θα υπάρχει και

συμμετοχή και από ελληνικές ασφαλιστικές επιχειρήσεις.

Εποπτεία επιχειρηματικών

πρακτικών των ασφαλιστικών

επιχειρήσεων

Η Τράπεζα της Ελλάδος, ως εποπτική

αρχή του τομέα ιδιωτικής ασφάλισης,

αξιολογεί συνεχώς τις επιπτώσεις όχι

μόνο των υφιστάμενων αλλά και των

ενδεχόμενων κινδύνων στο ενεργη-

τικό και στο παθητικό των ασφαλιστικών επιχειρήσεων, καθώς και την ανταπόκριση των ασφαλιστικών τους προϊόντων στις ανάγκες των καταναλωτών και τον τρόπο διάθεσης των προϊόντων αυτών. Μέριμνα της Τράπεζας της Ελλάδος είναι να καθιστά σαφές, με κάθε πρόσφορο τρόπο, ότι οι ασφαλιστικές επιχειρήσεις έχουν συνεχώς ως γνώμονα της λειτουργίας τους τούς καταναλωτές ασφαλιστικών και συνταξιοδοτικών προγραμμάτων:

καθ’ όλο τον κύκλο ζωής των προϊόντων τους, από την επιλογή της αγοράς-στόχου, τον σχεδιασμό του κατάλληλου προϊόντος, τον τρόπο της διανομής του και τη συνεχή παρακολούθησή του μέχρι να λήξει, και από τη σώρευση των συνταξιοδοτικών αποταμιεύσεων μέχρι την πλήρη καταβολή τους.

Σκοπός της είναι να διασφαλίζεται ότι οι καταναλωτές αγοράζουν ασφάλιση και αποταμιεύουν για τη συνταξιοδότησή τους σύμφωνα με τις ανάγκες τους και κατανοούν πλήρως τι αγοράζουν, πού επενδύουν, τι κινδύνους εκχωρούν και τι κινδύνους διακρατούν, καθώς επίσης ότι γνωρίζουν με σαφήνεια και πληρότητα ποιοι κίνδυνοι και υπό ποιες προϋποθέσεις

καλύπτονται από το συμβόλαιό τους και ποιοι όχι. Η ΤτΕ, σε συνεργασία με την ΕΙΟΡΑ, βρίσκεται σε διαδικασία ανάπτυξης εποπτικών εργαλείων για τον εντοπισμό: πρακτικών που αναπτύσσουν οι ασφαλιστικές οι οποίες έχουν δυσμενείς επιπτώσεις στους ασφαλισμένους, διαμεσολαβητών στους οποίους θα εστιάσει η ΔΕΙΑ τον έλεγχό της, κάνοντας επιλογή όχι μόνο στη βάση του μεγέθους των οικονομικών μεγεθών του διαμεσολαβητή, αλλά και με άλλα κριτήρια, όπως π.χ. κάνοντας χρήση μέτρων και δεικτών επικινδυνότητας.

Είναι πολύ σημαντικό για την ΤτΕ οι ασφαλιστικές επιχειρήσεις όσον

αφορά στα ασφαλιστικά προγράμματα που συνδυάζονται με επενδύσεις (unit-linked) να προσφέρουν αξία στα

χρήματα των ασφαλισμένων.

Περιμένουμε οι ασφαλιστικές για τα

προϊόντα αυτά (unit-linked):

να διαθέτουν δομημένη διαδικασία

τιμολόγησης, που να λαμβάνει

υπόψη με διακριτό/σαφή τρόπο τις

χρεώσεις προς τους ασφαλισμένους, να κατατάσσουν τα προϊόντα τους σε

μια κλίμακα πολυπλοκότητας, ώστε να καθορίζεται: 1) Το εύρος της

αγορά-στόχου καθώς και το πόσο

21 μάρτιοςαπρίλιος 2023 θέμα

©Θεόδωρος Αναγνωστόπουλος/PHOTOPRESS Θ&Α Αναγνωστόπουλοι

λεπτομερώς καθορισμένη θα πρέπει

να είναι, 2) Η ένταση της συμβουλής

που θα πρέπει να δίνεται προσυμ-

βατικά,

να διενεργούν κατάλληλο product testing, κάνοντας και χρήση σεναρίων, κατά την έναρξη του προϊόντος

και περιοδικά,

να ελέγχουν ότι κάθε στοιχείο (feature) του προϊόντος (π.χ. τα

υποκείμενα αμοιβαία/εσωτερικά

κεφάλαια, οι τυχόν εγγυήσεις, οι βιομετρικές καλύψεις) προσφέρει αξία

στα χρήματα των ασφαλισμένων, να παρακολουθούν την απόδοση

του προϊόντος, περιλαμβανομένης

και της απόδοσης των υποκείμενων αμοιβαίων και εσωτερικών

κεφαλαίων και σύγκρισής της με τις

επιδόσεις παρόμοιων προϊόντων

στην αγορά.

Εξετάσεις διαμεσολάβησης

Προβληματίζει το χαμηλό ποσοστό επιτυχόντων. Σε συνεννόηση με εκπροσώπους των διαμεσολαβούντων και την Επιτροπή Εξετάσεων της ΤτΕ, θα επανεξεταστούν διαδικασίες, ύλη, τόπος και χρόνος εξετάσεων.

Για φέτος, εξετάζεται η διενέργεια

ακόμη μίας εξέτασης (ήτοι 9 φορές το 2023 αντί για 8 που ισχύει σήμερα, 4 Αθήνα και 4 Θεσσαλονίκη) σε νέα γεωγραφική περιοχή.

Ψηφιακός μετασχηματισμός

και καινοτομία

Η ραγδαία τεχνολογική ανάπτυξη

έχει δημιουργήσει ένα ευρύ φάσμα καινοτομιών, όπως:

Δυνατότητα επεξεργασίας μεγάλου

όγκου δεδομένων (Big Data)

Χρήση τεχνητής νοημοσύνης (AI)

Λύσεις βασισμένες σε τεχνολογία

κατανεμημένου καθολικού (DLTDistributed Ledger Technology)

Υπάρχει ακόμα σημαντικό περιθώριο στην ελληνική ασφαλιστική

αγορά για την αξιοποίηση αυτών

των καινοτομιών, ώστε να αναβαθ-

μίσουν τις λειτουργίες, τα προϊόντα

τους, την εμπειρία του πελάτη και να

βελτιώσουν την ανταγωνιστικότητά τους.

Ενδεικτικά οφέλη:

Η πληρέστερη εκτίμηση κινδύνων (underwriting)

Η καλύτερη τιμολόγηση ασφαλιστικών προϊόντων

Η αυτοματοποίηση εργασιών (χαμηλότερο κόστος)

Η καταπολέμηση της ασφαλιστικής

απάτης (αφού πρώτα δημιουργηθούν οι κατάλληλες συνέργειες

μεταξύ των ασφαλιστικών επιχειρήσεων)

Η καλύτερη και προσωποποιημένη εξυπηρέτηση πελατών

Η ΤτΕ έχει αναπτύξει δύο σημαντικά εργαλεία για την προώθηση της καινοτομίας:

Κόμβος Καινοτομίας (Innovation Hub): Λειτουργεί στην ΤτΕ από το 2019 και μέσω αυτού οι επιχειρήσεις που ενδιαφέρονται να εισαγάγουν καινοτόμα χρηματοοικονομικά προϊόντα, υπηρεσίες ή επιχειρηματικά μοντέλα θέτουν ερωτήματα και ενημερώνονται σχετικά με τις απαιτήσεις του κανονιστικού πλαισίου. Προστατευμένο Κανονιστικό Περιβάλλον (Regulatory Sandbox): Το δημιούργησε η ΤτΕ. Δίνει, υπό προϋποθέσεις, τη δυνατότητα στις επιχειρήσεις να δοκιμάσουν σε αυτό καινοτόμα χρηματοοικονομικά προϊόντα, υπηρεσίες ή επιχειρηματικά σχέδια βάσει συγκεκριμένου προγράμματος δοκιμών.

Τον Απρίλιο του 2022, η ΔΕΙΑ πραγ-

ματοποίησε ενημερωτική τηλεσυνά-

ντηση με την ΕΑΕΕ αναφορικά με τη

λειτουργία του Regulatory Sanbox και

με σκοπό να παροτρύνει/ενθαρρύνει

την αξιοποίησή του από την αγορά. Οι κίνδυνοι

Act-DORA). Η DORA καθορίζει ενιαίες απαιτήσεις για την ασφάλεια των

συστημάτων δικτύου και πληροφοριών των εταιρειών και οργανισμών που δραστηριοποιούνται στον χρηματοπιστωτικό τομέα, των ασφαλιστικών και των μεγάλων διαμεσολαβητών συμπεριλαμβανομένων, καθώς

και των κρίσιμων τρίτων παρόχων υπηρεσιών ΤΠΕ (τεχνολογίες πληροφοριών και επικοινωνιών), όπως

πλατφόρμες υπολογιστικού νέφους

ή υπηρεσίες ανάλυσης δεδομένων.

Ο

ευρωπαϊκός αυτός κανονισμός

επιβάλλει αρκετές νέες απαιτήσεις και

θα απαιτηθούν αρκετές προσαρμογές

από τις επιχειρήσεις. Ένα καλό πρώτο

στάδιο προετοιμασίας αποτελεί η

συμμόρφωση με τις ήδη υφιστάμενες

απαιτήσεις που επιβάλλει η πράξη

της ΤτΕ 195/29-11-2021 («Υιοθέτηση

Κατευθυντήριων Γραμμών της ΕΙΟΡΑ

σχετικά με την ασφάλεια και τη διακυβέρνηση Τεχνολογίας Πληροφορικής και Επικοινωνιών»).

Συμβολή του ασφαλιστικού κλάδου στην αντιμετώπιση της κλιματικής αλλαγής

Οι ασφαλιστές μπορούν να διαδραματίσουν διπλό ρόλο στον μετριασμό και την προσαρμογή στην κλιματική

αλλαγή: ως διαχειριστές κινδύνων

αλλά και ως επενδυτές που κατευθύνουν τα κεφάλαιά τους σε δράσεις που συμβάλλουν στις κλιματικές πολιτικές, τον μετριασμό και την προσαρμογή.

Η συμβολή του ασφαλιστικού τομέα μπορεί να είναι κρίσιμη για την εφαρμογή των πολιτικών προσαρμογής

στην αλλαγή του κλίματος, καθώς η ασφάλιση μπορεί να διαδραματίσει σημαντικό ρόλο στη διαχείριση των οικονομικών επιπτώσεων των φυσικών καταστροφών, απορροφώντας ορισμένες από τις ζημιές και παρέχοντας σχετικά γρήγορη πρόσβαση σε χρηματοδότηση.

Ανθεκτικότητα του χρηματοπιστωτικού

τομέα (Digital Operational Resilience

Ο ρυθμός της διείσδυσης της ασφάλισης θεωρείται ότι υπολείπεται του ρυθμού της αύξησης των καταστρο-

22 insurance w * rld θέμα

Πρόσφατα

της τεχνολογίας

εκδόθηκε στην ΕΕ ο Κανονισμός για την Ψηφιακή Επιχειρησιακή

φικών ακραίων καιρικών φαινομένων, με αποτέλεσμα τη διεύρυνση της

υπάρχουσας έλλειψης ασφαλιστικής

προστασίας.

Εκτιμάται ότι παγκοσμίως οι ασφα-

λίσεις για καταστροφικά φαινόμενα

αυξάνονται με ρυθμό 5%-7% ετησί-

ως, αλλά το κενό στην ασφάλιση από

καταστροφικά γεγονότα έχει αυξητική

τάση σε σχέση με τα επίπεδα της

προηγούμενης δεκαετίας.

Ο ρόλος της ιδιωτικής ασφά-

λισης στο σύστημα ασφάλισης

και προστασίας των Ελλήνων (insurance protection gap)

Ειδικότερα, η ιδιωτική ασφάλιση

παγκοσμίως διαδραματίζει έναν πολύ

σημαντικό οικονομικό και κοινωνικό

ρόλο. Μέσω των διαθέσιμων ασφα-

λιστικών προϊόντων οι ασφαλισμένοι

έχουν τη δυνατότητα να απορροφούν,

σε σημαντικό βαθμό, τις επιπτώσεις

από τυχόν δυσμενή γεγονότα.

Υπό τα υφιστάμενα δεδομένα, με

τις κατάλληλες ενέργειες, μπορεί να

καταστεί πιο ουσιαστικός ο ρόλος

της ιδιωτικής ασφάλισης εντός του

ευρύτερου κοινωνικού συστήματος

προστασίας των πολιτών.

Η πανδημία καθώς και οι πρόσφατες

φυσικές καταστροφές ανέδειξαν, πέρα

από κάθε αμφιβολία, το έλλειμμα

ιδιωτικής ασφάλισης των Ελλήνων κα-

ταναλωτών. Κυρίως όμως ανέδειξαν

ότι το έλλειμμα αυτό εν μέρει μόνο

οφείλεται στις δικές τους προσωπικές

αντιλήψεις για την ασφάλιση.

Το έλλειμμα οφείλεται κατά βάση σε

μια αδυναμία του κράτους να αναγνω-

ρίσει την ιδιωτική ασφάλιση ως μέσο

προστασίας από οικονομικές επιπτώ-

σεις που συνεπάγονται προσωπικοί ή

επιχειρηματικοί κίνδυνοι, και μάλιστα

συμπληρωματικό και όχι ανταγωνιστικό των υφιστάμενων κρατικών και κοινωνικών μηχανισμών.

Η ΕΙΟΡΑ, το προηγούμενο έτος, ανέ-

λαβε να κάνει μια σχετική μελέτη για

την ΤτΕ, χρηματοδοτούμενη από την Κομισιόν. Στη μελέτη αυτή διαπιστώ-

νεται ότι υπάρχει στην Ελλάδα ένα

από μεγαλύτερα ασφαλιστικά κενά

στην προστασία των πολιτών από

όλες τις χώρες της ΕΕ: Περίπου το 15% των νοικοκυριών στην Ελλάδα έχουν ασφαλίσει την οικία τους έναντι κινδύνων φυσικών καταστροφών. Την περίοδο 1980-2018, λιγότερο

από:

το 2% των συνολικών ζημιών από σεισμούς ήταν ασφαλισμένο, το 10% των συνολικών ζημιών από πλημμύρες ήταν ασφαλισμένο, το 1% των συνολικών ζημιών από πυρκαγιές ήταν ασφαλισμένο.

Επίσης, στη μελέτη αναγνωρίζεται ότι η Ελλάδα συγκαταλέγεται στα 5 κράτη της ΕΕ με τον υψηλότερο φόρο ασφαλίστρων στις ασφαλίσεις φυσικών καταστροφών: Για κάθε 100 ευρώ ασφάλιστρα που καταβάλλει ο ασφαλισμένος τα 20 ευρώ αφορούν φόρο ασφαλίστρων.

Η μελέτη αυτή καταλήγει στο ότι είναι αναγκαίο η Πολιτεία να αναγνωρίσει πως ο ιδιωτικοοικονομικός χαρακτήρας του ασφαλιστικού κλάδου όχι μόνο δεν αντίκειται στο κοινωνικό όφελος, αλλά μπορεί να έχει και σημαντική συμβολή στη δημιουργία πλούτου για την οικονομία: Μέσω της μείωσης των κινδύνων για τους ασφαλισμένους, αλλά και μέσω της αξιοποίησης κεφαλαίων για την πραγματοποίηση μακροχρόνιων παραγωγικών επενδύσεων.

Για τους λόγους αυτούς είναι ευπρόσδεκτη η θέσπιση κινήτρων που θα διευκόλυναν την αύξηση του μέχρι σήμερα χαμηλού ποσοστού ασφαλιστικής διείσδυσης που χαρακτηρίζει

την Ελλάδα σε σχέση με τον ευρωπαϊκό μέσο όρο.

Μια τέτοια εξέλιξη θα ελάφρυνε το κόστος των ζημιών, ιδίως σε περιπτώσεις φυσικών καταστροφών, τόσο για τους πληγέντες ασφαλισμένους όσο και για τον κρατικό προϋπολογισμό, και θα ελευθέρωνε πόρους που θα μπορούσαν να αξιοποιηθούν για τη χρηματοδότηση παραγωγικών επενδύσεων.

✓

Η ΤτΕ αναμένει από

τις ασφαλιστικές να συμπεριλάβουν στην ίδια

αξιολόγηση κινδύνων και

φερεγγυότητας (Own Risk and Solvency AssessmentORSA) μακροχρόνια σενάρια

κλιματικής αλλαγής.

Είναι προφανές, λοιπόν, ότι υπάρχει

σημαντικό πεδίο συνεργασίας μεταξύ

του κράτους και του τομέα ιδιωτικής

ασφάλισης μέσω, για παράδειγμα, συμπράξεων τύπου ΣΔΙΤ.

Η σύμπραξη αυτή και τα όποια

απαραίτητα κίνητρα θεσπιστούν θα

πρέπει να ενταχθούν σε ένα μακρό-

πνοο πλαίσιο πολιτικής. Επίσης,

είναι απαραίτητο οι όροι αυτής της

συνεργασίας να είναι σαφείς σε όλους

τους συμμετέχοντες και διαφανείς για

τα μέλη και τους δικαιούχους, και του

δημόσιου και του ιδιωτικού τομέα.

Προοπτική της ασφαλιστικής

αγοράς για το μέλλον και ο

ρόλος της ΤτΕ

Η ιδιωτική ασφάλιση είναι σε θέση

να ανταποκριθεί αποτελεσματικά στις

προκλήσεις της «επόμενης ημέρας».

Η αντιμετώπιση των προκλήσεων συ-

νοψίζονται στη λέξη «εμπιστοσύνη».

Εμπιστοσύνη των Ελλήνων πολιτών

προς την αγορά ιδιωτικής ασφάλισης

ότι μπορεί να καλύψει τις ανάγκες

προστασίας τους με καινοτόμα και

αποδοτικά ασφαλιστικά προϊόντα και, βέβαια, με φερέγγυο τρόπο.

Η Τράπεζα της Ελλάδος είναι έτοιμη

να συνδράμει την Πολιτεία όποτε

κληθεί, είτε σε επίπεδο συμβουλευτι-

κής είτε στις νομοθετικές πρωτοβου-

λίες της. Η αναβάθμιση του ρόλου

της ιδιωτικής ασφάλισης τόσο στην

οικονομία όσο και στην κοινωνία είναι

«μαραθώνιος» που απαιτεί επιμονή

και αντοχή. iw

23 μάρτιοςαπρίλιος 2023 θέμα

Οι συνεργάτες μας που διακρίθηκαν το 2022

ΣΥΜΒΟΥΛΟΙ DIAMOND

DIAMOND ΑΝΝΑ ΧΡΥΣΟΠΟΥΛΟΥ ΙΩΑΝΝΑ ΒΟΥΛΓΑΡΗ ΗΛΙΑΣ ΑΡΒΑΝΙΤΗΣ ΚΩΝΣΤΑΝΤΙΝΟΣ ΑΓΓΟΥΡΙΔΗΣ ΔΗΜΗΤΡΙΟΣ ΑΦΕΝΤΟΥΛΗΣ ΗΛΙΑΣ ΑΠΟΣΤΟΛΟΠΟΥΛΟΣ ΝΤΙΝΟΣ ΚΑΡΠΟΥΖΗΣ ΚΑΛΛΙΟΠΗ ΓΑΒΡΙΗΛΙΔΟΥ ΝΙΚΟΛΑΟΣ ΔΑΝΕΛΛΑΚΗΣ ΧΑΡΑ ΔΕΡΕΚΗ ΔΗΜΗΤΡΙΟΣ ΔΙΠΛΟΣ ΜΑΡΙΑΝΝΑ ΔΟΚΟΥΖΗ ΔΗΜΗΤΡΙΟΣ ΚΑΦΟΥΡΟΣ ΛΑΜΠΡΟΣ ΚΟΥΒΕΛΙΩΤΗΣ ΕΙΡΗΝΗ ΚΟΥΤΣΟΥΤΟΥ ΑΝΤΩΝΙΟΣ ΚΩΣΤΟΠΟΥΛΟΣ ΑΝΑΣΤΑΣΙΑ ΛΕΜΟΝΗ ΕΛΕΝΗ ΜΑΚΡΥΓΙΑΝΝΗ ΠΑΝΑΓΙΩΤΗΣ ΜΗΛΕΣΗΣ ΝΙΚΟΛΕΤΤΑ ΜΠΙΘΑ ΑΘΗΝΑ ΜΠΟΥΜΗ ΙΩΑΝΝΗΣ ΜΩΥΣΙΔΗΣ ΙΩΑΝΝΗΣ ΜΑΤΣΟΥΚΑΣ ΘΕΟΔΩΡΟΣ ΝΑΣΟΠΟΥΛΟΣ ΑΝΝΑ ΝΙΚΗΦΟΡΙΔΟΥ ΜΑΡΙΑ ΠΑΠΑΓΙΑΝΝΑΚΗ ΜΑΡΙΑ ΝΙΚΟΛΑΟΥ ΧΑΡΑΛΑΜΠΟΣ ΠΑΠΑΔΟΓΙΑΝΝΑΚΗΣ ΙΩΑΝΝΗΣ ΠΑΝΑΓΟΠΟΥΛΟΣ ΑΙΜΙΛΙΑ ΠΑΠΑΔΟΠΟΥΛΟΥ ΜΑΡΙΑ ΣΕΒΑΣΤΑΚΗ ΚΩΝΣΤΑΝΤΙΝΟΣ ΣΙΑΤΟΣ ΠΑΝΑΓΙΩΤΗΣ ΤΑΣΟΠΟΥΛΟΣ ΑΘΑΝΑΣΙΟΣ ΤΖΙΩΤΖΙΟΣ ΑΝΝΑ ΤΗΓΑΝΙΤΑΚΗ ΛΟΥΚΑΣ ΤΟΥΡΝΑΤΖΗΣ ΣΤΥΛΙΑΝΟΣ ΤΣΑΚΙΡΗΣ ΦΡΑΝΤΖΕΣΚΟΣ ΤΣΑΚΙΡΗΣ ΓΑΛΗΝΗ ΦΩΗ ΑΝΤΩΝΙΟΣ ΦΩΣΚΟΛΟΣ ΙΩΑΝΝΗΣ ΧΑΤΖΑΚΗΣ ΑΣΦΑΛΙΣΤΙΚΟΙ

ΑΣΦΑΛΙΣΤΙΚΟΙ ΣΥΜΒΟΥΛΟΙ ΚΟΡΥΦΑΙΟΙ

ΚΟΡΥΦΑΙΟΣ

ΕΥΤΕΡΠΗ ΒΟΥΛΓΑΡΕΛΛΗ

Είναι οι Ασφαλιστικοί Σύμβουλοι της Interamerican που ξεχώρισαν και κέρδισαν επάξια τη

διάκριση «Diamond» και «Κορυφαίος». Είναι πάντα στην πρώτη γραμμή των πωλήσεων, υποστηρίζοντας κάθε ανάγκη των ασφαλισμένων μας. Καλλιεργούν σχέσεις αμοιβαίας

εμπιστοσύνης με τους πελάτες τους. Αναπτύσσουν συνεχώς τις γνώσεις και την επαγγελματική τους κατάρτιση. Κάνουν κάθε μέρα πράξη την αποστολή της Interamerican και βοηθούν τους ανθρώπους να ζουν ασφαλέστερα, περισσότερο και καλύτερα.

Η Interamerican είναι μέλος της

www.interamerican.gr

ΚΩΝΣΤΑΝΤΙΝΑ ΒΑΣΙΛΑΚΟΠΟΥΛΟΥ ΓΕΩΡΓΙΟΣ ΓΙΑΝΝΙΚΟΠΟΥΛΟΣ ΣΕΜΕΛΗ ΔΙΑΜΑΝΤΗ ΧΡΙΣΤΟΔΟΥΛΟΣ ΜΑΚΡΗΣ ΒΑΣΙΛΕΙΟΣ ΖΗΜΕΡΑΣ ΟΔΥΣΣΕΑΣ ΚΟΥΚΟΡΑΒΑΣ ΚΩΝΣΤΑΝΤΙΝΟΣ ΚΑΣΤΑΝΑΚΗΣ ΕΥΑΓΓΕΛΟΣ ΛΟΥΒΑΡΗΣ ΙΩΑΝΝΗΣ ΜΑΚΡΗΣ ΙΩΑΝΝΗΣ ΚΕΙΣΑΡΗΣ ΠΕΤΡΟΣ ΜΠΟΥΤΣΙΚΑΡΗΣ ΕΙΡΗΝΗ ΧΡΥΣΟΒΑΛΑΝΤΟΥΜΑΜΑΚΟΥ ΣΤΑΥΡΟΣ ΜΑΝΕΤΑΚΗΣ ΔΗΜΗΤΡΙΟΣ ΜΠΑΚΟΠΟΥΛΟΣ ΝΙΚΟΛΑΟΣ ΜΑΡΚΟΣ ΠΑΝΑΓΙΩΤΑ ΜΟΥΖΟΥΜΟΥΖΟΠΟΥΛΟΥ ΒΑΣΙΛΕΙΟΣ ΠΑΝΤΑΖΗΣ ΘΡΑΣΥΒΟΥΛΟΣ ΠΑΡΑΣΚΑΚΗΣ ΦΕΡΕΝΙΚΗ ΠΟΥΛΙΟΥ ΚΩΝΣΤΑΝΤΙΝΟΣ ΡΟΔΙΝΟΣ ΙΩΑΝΝΗΣ ΤΕΛΙΔΗΣ ΓΕΩΡΓΙΟΣ ΤΕΝΤΖΕΡΗΣ ΗΡΩ ΤΕΡΖΑΚΗ ΓΕΩΡΓΙΟΣ ΤΡΙΒΛΗΣ ΕΥΑΓΓΕΛΙΑ ΤΣΑΚΑΝΙΚΑ ΓΕΩΡΓΙΟΣ ΤΣΙΑΒΙΚΟΣ ΚΩΝΣΤΑΝΤΙΝΟΣ ΦΛΟΚΑΣ ΣΤΥΛΙΑΝΗ ΨΥΧΟΥΝΤΑΚΗ

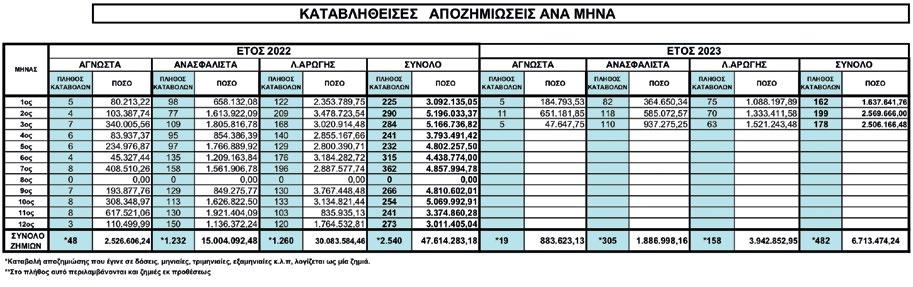

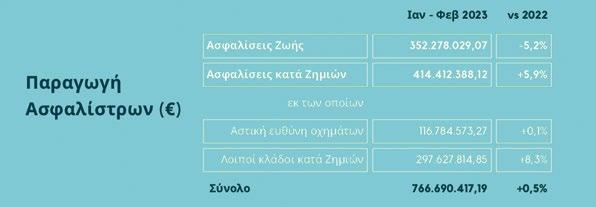

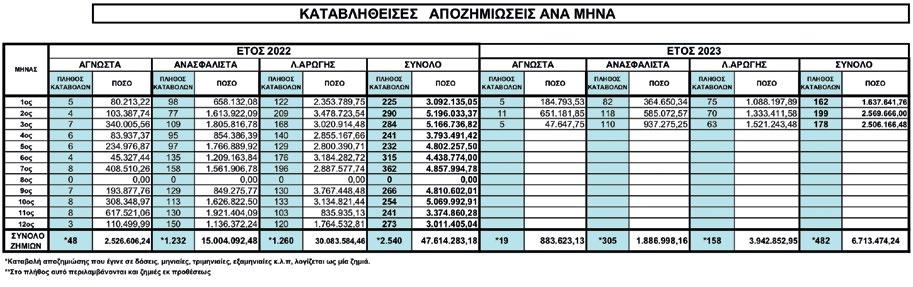

Η κλιματική κρίση παρέμεινε

«ο ελέφαντας στο δωμάτιο» για την ελληνική ασφαλιστική αγορά

Στα

6 εκατ. ευρώ ημερησίως οι αποζημιώσεις, σύμφωνα με την

Tο ποσό των 2,2 δισ. ευρώ

αγγίζουν οι αποζημιώσεις

που κατέβαλαν το 2022

οι ασφαλιστικές εταιρείες

στην Ελλάδα, σύμφωνα με την ετήσια

έκθεση της ΕΑΕΕ*. Όπως σχολίασε

ο πρόεδρος της ΕΑΕΕ, Αλέξανδρος Σαρρηγεωργίου, «πληρώνουμε αποζημιώσεις περίπου 6 εκατ. ευρώ την ημέρα», όπως προκύπτει συνολικά

από την εικόνα των αποτελεσμάτων της έκθεσης, ενώ για το 2023 «οι

πληθωριστικές πιέσεις θα συνεχίσουν να επηρεάζουν τις βραχυπρόθεσμες

οικονομικές προοπτικές και το 2023, με ένταση που αναμένεται να εξομαλυνθεί αργότερα απ’ ό,τι είχε αρχικά εκτιμηθεί».

«Η ασφάλιση αποτελεί ένα εργαλείο

απαραίτητο για την οικονομία και την ανάπτυξη»

Tο 2022 ήταν μία ακόμη χρονιά γεμάτη προκλήσεις στο παγκόσμιο στερέωμα.

Μία από τις σημαντικότερες εξελίξεις του έτους ήταν αδιαμφισβήτητα ο πόλεμος στην Ουκρανία, με αλυσιδωτές πολυεπίπεδες επιπτώσεις

στις γεωπολιτικές ισορροπίες, την

παγκόσμια οικονομία και κοινωνία, με την ενεργειακή κρίση, τα προβλή-

ματα στην εφοδιαστική αλυσίδα, τη μεγάλη αύξηση του πληθωρισμού.

Η κλιματική κρίση παρέμεινε «ο ελέφαντας στο δωμάτιο». Το 2022,

οι ωκεανοί ήταν θερμότεροι από ποτέ. Παράλληλα, η συχνότητα και η σφοδρότητα των φυσικών καταστροφών συνέχισε να απασχολεί πολλές χώρες, μεταξύ των οποίων και την Ελλάδα.

Το επίτευγμα της χρονιάς για την Ελλάδα ήταν η ανάπτυξη της οικονομίας, με την αύξηση του ΑΕΠ στην Ελλάδα να φτάνει το 5,9% το 2022, σύμφωνα με πλέον πρόσφατη εκτίμηση της ΕΛΣΤΑΤ.

26 insurance w * rld θέμα του Νίκου Κωτσικόπουλου

Σε αυτό το περιβάλλον, από πλευράς παραγωγής, το 2022 ήταν μια ικαετήσια έκθεση της ΕΑΕΕ άρθρο

του Αλέξανδρου Σαρρηγεωργίου Προέδρου της ΕΑΕΕ

νοποιητική χρονιά για την ελληνική

ασφαλιστική αγορά, καθώς σημειώ-

θηκε αύξηση 4,2%, ακολουθώντας

την αναπτυξιακή πορεία της οικονομί-

ας της χώρας.

Η δουλειά μας είναι να αποζημιώνουμε. Πληρώνουμε περί τα 2,2 δισ.

ευρώ σε αποζημιώσεις τον χρόνο,

δηλαδή περίπου 6 εκατ. ευρώ την

ημέρα. Είμαστε ο μεγαλύτερος

θεσμικός επενδυτής, με 17,4 δισ.

ευρώ επενδύσεις (IFRS 31.12.2021).

Είμαστε ένας κλάδος ισχυρός, αυστηρά εποπτευόμενος και αξιόπιστος.

Οι ασφαλιστικές επιχειρήσεις που

λειτουργούν στην Ελλάδα διαθέ-

τουν δείκτη κάλυψης κεφαλαιακής

απαίτησης φερεγγυότητας σε επίπεδα

της Ελίνας Παπασπυροπούλου

Γενικής Διευθύντριας της ΕΑΕΕ

σημαντικά υψηλότερα του 100%.

Το κενό προστασίας στη χώρα μας αυξήθηκε τη χρονιά που πέρασε, καθώς ενώ η οικονομία αναπτύχθηκε

και οι πάσης φύσεως κίνδυνοι συνέχισαν να μεγαλώνουν, η διείσδυση των ασφαλειών στην οικονομία μειώθηκε.

✓

«Είμαστε ένας κλάδος

ισχυρός, αυστηρά

Tο 2022 ήταν μια χρονιά μεταβολών και εξελίξεων για την ελληνική ασφαλιστική αγορά, ενώ παράλληλα στο παγκόσμιο και

εγχώριο περιβάλλον υπήρξαν μια

σειρά από σημαντικές κοινωνικοοικο-

νομικές και πολιτικές προκλήσεις.

Κυρίαρχο γεγονός, το οποίο καθό-

ρισε τα δεδομένα, ήταν ο πόλεμος

στην Ουκρανία και οι συνακόλουθες

επιπτώσεις του, με την ενεργειακή

Η

ασφάλιση αποτελεί ένα εργαλείο απαραίτητο για την οικονομία και την ανάπτυξη. Βρισκόμαστε καθημερινά δίπλα στον πολίτη και τον επιχειρηματία. Προσφέρουμε πολλά, μπορούμε να προσφέρουμε πολλά περισσότερα μέσω συνεργασίας με το κράτος, κάτι που θα συνεχίσουμε να επιδιώκουμε με σθένος και το 2023.

εποπτευόμενος και

αξιόπιστος. Οι ασφαλιστικές

επιχειρήσεις που

λειτουργούν στην Ελλάδα

διαθέτουν δείκτη κάλυψης

κεφαλαιακής απαίτησης

φερεγγυότητας σε επίπεδα

σημαντικά υψηλότερα του

100%».

κρίση και τη μεγάλη αύξηση του πληθωρισμού.

Η πανδημία Covid-19 συνέχισε να μας απασχολεί και να επιβάλλει περιορισμούς στη δραστηριότητα, κυρίως στις αρχές του έτους, με τους μήνες που ακολούθησαν να χαρακτηρίζονται από περισσότερη ελευθερία. Τα φαινόμενα φυσικών καταστροφών στην Ελλάδα και τον κόσμο μάς υπενθύμιζαν διαρκώς ότι η κλιματική κρίση είναι η μεγαλύτερη πρόκληση που αντιμετωπίζει η ανθρωπότητα.

Σε αυτό το περιβάλλον, η ΕΑΕΕ συνέχισε εντατικά και ενέτεινε τη δράση της για την προώθηση των λύσεων που προσφέρει ο κλάδος σε μια σει-

ρά από σημαντικές προκλήσεις που

αντιμετωπίζει ο σύγχρονος κόσμος.

Το 2022, εστιάσαμε στην εξωστρέ-

φεια του κλάδου σε εθνικό και ευ-

ρωπαϊκό επίπεδο. Στο πλαίσιο αυτό, ενισχύσαμε τις δράσεις ενημέρωσης

των εκπροσώπων της Πολιτείας και

των φορέων ενώ εγκαινιάσαμε κύκλο

ενημερωτικών συναντήσεων με τους

Έλληνες ευρωβουλευτές. Για πρώτη

φορά, παρουσιάσαμε την ελληνική

ασφαλιστική αγορά στους Lloyd’s στο

Λονδίνο. Διοργανώσαμε ενημερω-

τικές εκδηλώσεις με θεματολογία

Sustainability, Πληθωρισμό & Ασφά-

λιση και Cyber Insurance σε Αθήνα

και Θεσσαλονίκη.

Παράλληλα, ασχοληθήκαμε, όπως

27 μάρτιοςαπρίλιος 2023 θέμα «Η

αντιμετωπίζει η ανθρωπότητα»

κλιματική κρίση είναι η μεγαλύτερη πρόκληση που

άρθρο

«Η ΕΑΕΕ συνέχισε εντατικά

και ενέτεινε τη δράση της

για την προώθηση των

λύσεων που προσφέρει ο

κλάδος σε μια σειρά από

σημαντικές προκλήσεις που

αντιμετωπίζει ο σύγχρονος

κόσμος»

λισης του ενεργειακού κόστους σε

αγαθά και υπηρεσίες που περιλαμ-

βάνονται στον πυρήνα του πληθω-

ρισμού βαίνει αυξανόμενος τους

τελευταίους μήνες, σύμφωνα με τα

διαθέσιμα στοιχεία σε Ελλάδα και

ευρωζώνη. Αυτό καθιστά πρόδηλο

ότι οι πληθωριστικές πιέσεις θα συνε-

χίσουν να επηρεάζουν τις βραχυπρόθεσμες οικονομικές προοπτικές και το

2023, με ένταση που αναμένεται να

εξομαλυνθεί αργότερα απ’ ό,τι είχε αρχικά εκτιμηθεί.

Ταυτοχρόνως, το 2023 είναι το

πρώτο έτος κατά το οποίο η ελ-

των τιμών της ενέργειας.

Η επιδείνωση των διεθνών νομισματικών και χρηματοπιστωτικών συνθηκών επηρέασε αυξητικά το κόστος

δανεισμού του Ελληνικού Δημοσίου. Οι αποδόσεις των ελληνικών ομολόγων εμφάνισαν μεγαλύτερη

μεταβλητότητα σε σύγκριση με τους αντίστοιχους τίτλους άλλων ευρωπαϊκών χωρών, λόγω της χαμηλότερης πιστοληπτικής τους διαβάθμισης, αλλά και του περιορισμένου βάθους της δευτερογενούς αγοράς ομολόγων.

πάντα, με τα επίκαιρα θέματα που απασχολούν την ασφαλιστική αγορά, όπως οι Φυσικές Καταστροφές, η Ασφαλιστική Απάτη, το Δικαίωμα στη Λήθη.

Τι προβλέπεται για το 2023

Σύμφωνα με την έκθεση της ΕΑΕΕ για το άμεσο μέλλον, αναμένονται επιβράδυνση του πληθωρισμού –με

βραδύτερο ρυθμό από ό,τι αρχικά προβλεπόταν όμως–, ανάπτυξη και

αύξηση του ΑΕΠ –αλλά μικρότερη–, πιθανή στενότητα και μείωση δημοσιονομικών δαπανών (σ.σ. με έναρξη του νέου Προγράμματος Σταθερότητας, που δεν έχει ακόμα συμφωνηθεί

όμως και όπου παρατηρούνται μεγάλες αποκλίσεις απόψεων), αύξηση των επενδύσεων και σημαντική εισροή επενδυτικών κονδυλίων από το Ταμείο Ανάκαμψης.

Ειδικότερα, οι προβλέψεις της ΕΑΕΕ αναφέρουν:

«Το 2023 η ενεργειακή κρίση και οι οικονομικές συνέπειες του πολέμου στην Ουκρανία θα συνεχίσουν ανα-

πόφευκτα να επιδρούν στην ελληνική οικονομία τόσο μέσω των καναλιών

του πληθωρισμού και της αβεβαιότητας όσο και μέσω της επιβράδυν-

σης της ανάπτυξης στην ευρωζώνη

οριακά πάνω από το επίπεδο της στασιμότητας.

Την ίδια στιγμή, ο βαθμός μετακύ-

ληνική οικονομία θα λειτουργήσει

εκτός της στενής δημοσιονομικής

επιτήρησης, που ξεκίνησε το 2010

με το πρώτο πρόγραμμα οικονομικής

προσαρμογής. Το γεγονός αυτό δίνει

σήμα αναβάθμισης των οικονομικών

προοπτικών της χώρας, αποτελώντας

μοχλό προσέλκυσης επενδύσεων και

φέρνοντας τη χώρα πιο κοντά στην ανάκτηση της επενδυτικής βαθμίδας, δεδομένου, μεταξύ άλλων, του

χαμηλού κόστους εξυπηρέτησης του

δημόσιου χρέους, του σημαντικού

ταμειακού αποθέματος ασφαλείας,

αλλά και των συνετών δημοσιονομι-

κών πολιτικών.

Οι επενδύσεις αναμένεται να αυξη-

θούν με πολύ υψηλούς ρυθμούς

καθ’ όλη την περίοδο 2023-2025, υποστηριζόμενες από τη μεγάλη

ρευστότητα στον τραπεζικό τομέα και

από την αξιοποίηση των διαθέσιμων ευρωπαϊκών πόρων. Ειδικότερα, τα επόμενα χρόνια, η Ελλάδα θα λάβει

στήριξη ύψους 40 δισ. ευρώ περίπου

από τον μακροπρόθεσμο προϋπολο-

γισμό της ΕΕ 2021-2027 και περίπου

30 δισ. ευρώ από τον Μηχανισμό

Ανάκαμψης και Ανθεκτικότητας (RRF)

έως το 2026, και αυτοί οι πόροι αναμένεται να προσελκύσουν επιπρό-

σθετα ιδιωτικά κεφάλαια.

Τα υψηλά επίπεδα πληθωρισμού

που κυριάρχησαν το 2022 αναμένε-

ται ότι σταδιακά θα αποκλιμακωθούν

το 2023 και περαιτέρω το 2024, κυ-

ρίως λόγω της αναμενομένης κάμψης

Οι πιθανοί κίνδυνοι που περιβάλλουν τις προβλέψεις της Τράπεζας

της Ελλάδος για την ανάπτυξη είναι κυρίως καθοδικοί και συνδέονται, ως επί το πλείστον, με εξωγενείς παράγοντες.

Έτσι, ο ρυθμός ανάπτυξης της ελληνικής οικονομίας μπορεί να επιβραδυνθεί περισσότερο σε περίπτωση:

α. περαιτέρω κλιμάκωσης του

πολέμου στην Ουκρανία, καθώς

αυτό θα οδηγήσει σε εντονότερη

επιβράδυνση της παγκόσμιας

οικονομίας,

β. εντονότερης αβεβαιότητας σχετικά με τον πληθωρισμό και την επιμο-

νή του, γ. νέου κύματος της πανδημίας, δ. χαμηλού ποσοστού απορρόφησης

κονδυλίων της ΕΕ στο πλαίσιο του

ευρωπαϊκού Μηχανισμού Ανάκαμψης και Ανθεκτικότητας και ε. εμφάνισης μιας νέας γενιάς μη

εξυπηρετούμενων δανείων, λόγω

της πανδημίας και της ενεργειακής

κρίσης μετά τη λήξη των μέτρων κρατικής στήριξης.

Πιθανή θετικότερη έκβαση σχετίζεται με την ταχύτερη αποκλιμάκωση του πληθωρισμού και την καλύτερη της αναμενομένης επίδοση του τουρισμού». iw

*Όλη η έκθεση στο http://www1.eaee.gr/etisia-ekthesi

28 insurance w * rld θέμα

✓

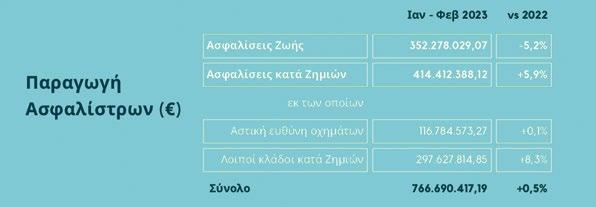

30 insurance w * rld θέμα της Έλενας Ερμείδου Οι πέντε πρώτες ασφαλιστικές σε παραγωγή το 2022 στην Ελλάδα

Τις πέντε πρώτες θέσεις σε επίπεδο παραγωγής ασφαλίστρων

για το 2022 στην Ελλάδα κατέκτησαν κατά σειρά η ΝΝ, η

Εθνική Ασφαλιστική, η Εurolife, η Generali και η Interamerican.

Αλλαγές υπήρξαν στα μερίδιά τους στην αγορά, στην κερδοφορία

αλλά και στην καταγραφή των ιδίων κεφαλαίων.

Στην κορυφή της αγοράς η ΝΝ, η οποία έχει συγχωνευτεί

με τη MetLife

Τα εποπτικά ακαθάριστα εγγεγραμμένα ασφάλιστρα της ΝΝ ανήλθαν

σε 884,4 εκατ. ευρώ, σημειώνοντας

αύξηση 65% σε σύγκριση με την

περσινή χρονιά, κυρίως λόγω της

συγχώνευσης με την NN Hellas II,

η οποία συνεισέφερε 317,1 εκατ.

ευρώ στο σύνολο. Τα εποπτικά

ασφάλιστρα της NN Hellas αυξή-

θηκαν κατά 5,7% συγκριτικά με το

2021, γεγονός που οφείλεται κυρίως

στην αύξηση του χαρτοφυλακίου

ασφαλιστικών προϊόντων συνδεό-

μενων με δείκτες και προϊόντων που

συνδυάζουν ασφάλιση ζωής και

επένδυση (Unit/Index-Linked).

Τα συνολικά έσοδα μειώθηκαν κατά

9,4 εκατ. ευρώ το 2022, λόγω της

μείωσης κατά 116 εκατ. ευρώ της

αποτίμησης των Unit/Index-Linked

προϊόντων και της απομείωσης κατά

9 εκατ. ευρώ των διαθεσίμων προς

πώληση αμοιβαίων κεφαλαίων, που

αντισταθμίστηκαν μερικώς από επί-

δραση 77 εκατ. ευρώ που αφορούν

στην NN Hellas II, από τη μεγαλύτε-

ρη παραγωγή ασφαλίστρων κατά 30

εκατ. ευρώ και από την αύξηση 8

εκατ. ευρώ στα έσοδα από αμοιβές

και προμήθειες.

Τα συνολικά έξοδα αυξήθηκαν κατά 23 εκατ. ευρώ για τη συγχωνευμένη εταιρεία, ενώ σε επίπεδο ατομικών καταστάσεων, εξαιρουμένων των συνολικών εξόδων της ΝΝ Hellas II, σημείωσαν μείωση της τάξεως των 80 εκατ. ευρώ. Η μείωση αυτή οφείλεται στην πτώση των ασφαλιστικών υποχρεώσεων κατά 106 εκατ. ευρώ, που συνάδει με την προαναφερθείσα μείωση των Unit Linked στοιχείων ενεργητικού, η οποία αντισταθμίστηκε από τις κατά 14 εκατ. ευρώ μεγαλύτερες αποζημιώσεις και παροχές προς ασφαλισμένους και από τα μεγαλύτερα λειτουργικά

έξοδα κατά 12 εκατ. ευρώ, τα οποία σχετίζονται κυρίως με έκτακτα έξοδα

για την ενσωμάτωση της NN Hellas

II. Τα συνολικά έξοδα της NN Hellas

II ανήλθαν σε 103 εκατ. ευρώ, συμπεριλαμβανομένης επίδρασης

33,6 εκατ. ευρώ, ως απόρροια της Άσκησης Επάρκειας Αποθεμάτων.

Ο Δείκτης Φερεγγυότητας (SCR ratio) ανήλθε σε 181% στις 31 Δεκεμβρίου 2022. Ο Δείκτης Κάλυψης Ελάχιστης Κεφαλαιακής Απαίτησης (MCR ratio) ανήλθε σε 472% στις 31 Δεκεμβρίου 2022. Η εταιρεία για το 2022 δεν προέβη σε διανομή μερίσματος.

2Δεύτερη σε ασφαλιστική

παραγωγή

η Εθνική Ασφαλιστική

Το 2022, η Εθνική Ασφαλιστική

συνέχισε τη λειτουργική κερδοφο-

ρία της, καταγράφοντας κέρδη προ

φόρων (προ απομειώσεων συμμετο-

χών σε θυγατρικές) ύψους 41,9 εκατ.

ευρώ το δωδεκάμηνο του 2022, κυ-

ρίως λόγω θετικών αποτελεσμάτων

στα ομαδικά ζωής & υγείας, αλλά

και στις γενικές ασφαλίσεις, έναντι

90,5 εκατ. ευρώ το δωδεκάμηνο του

2021.

Η μείωση σε σχέση με το προηγούμε-

νο έτος προέρχεται από ζημιές αποτί-

μησης στα εγγυημένα συμβόλαια U/L, ✓

Τα εποπτικά ασφάλιστρα

της NN Hellas αυξήθηκαν

κατά 5,7% συγκριτικά με το

2021, γεγονός που οφείλεται

κυρίως στην αύξηση του

χαρτοφυλακίου ασφαλιστικών

προϊόντων συνδεόμενων με

δείκτες και προϊόντων που

συνδυάζουν ασφάλιση ζωής

και επένδυση (Unit/IndexLinked).

31 μάρτιοςαπρίλιος 2023 θέμα

1

Το 2022, η Εθνική

Ασφαλιστική συνέχισε τη λειτουργική κερδοφορία της

καταγράφοντας κέρδη προ φόρων (προ απομειώσεων συμμετοχών σε θυγατρικές)

ύψους 41,9 εκατ. ευρώ το

δωδεκάμηνο του 2022,

κυρίως λόγω θετικών αποτελεσμάτων στα ομαδικά

ζωής & υγείας, αλλά και στις γενικές ασφαλίσεις, έναντι 90,5 εκατ. ευρώ το δωδεκάμηνο 2021.

3

Στην τρίτη θέση της αγοράς η Eurolife Τα εγγεγραμμένα ασφάλιστρα ξεπέρασαν τα 617,3 εκατ. ευρώ, ποσό

αυξημένο κατά 10,5 εκατ. ευρώ

σε σχέση με το 2021, ενώ αύξηση

ύψους 7% σημειώθηκε και στα ισοδύναμα ετησιοποιημένα ασφάλιστρα (APE). Σημαντική αύξηση σημειώθη-

κε και στις αποζημιώσεις του 2022