FINANČNÍ TRH

9.1 PENÍZE A FINANČNÍ TRH

Podnikatel obchodující ve Švýcarsku přijde do tamní banky a má zájem o půjčku na 1 rok. Úředník mu sdělí, že úrok bude 6 % a že musí dát do zástavy nějaký majetek. „Dobře,“ říká obchodník, „do zástavy dávám svůj nový Mercedes a půjčuji si 100 švýcarských franků.“

Úředník se podivil, ale beze slova půjčku vyřídil, protože si švýcarské banky

svých klientů váží.

Za rok obchodník přijde do banky, vrátí stovku a 6 franků úroku, vezme si zpět Mercedes a chce odjet. Úředník to nevydrží a zeptá se: „Promiňte, pane, u nás si lidé z celého světa půjčují miliony. Nač vám bylo 100 franků?“

„Na nic! Víte, musel jsem na rok odletět do Austrálie – a kde bych tu našel za 6 franků ročně tak vynikající hlídané parkoviště pro můj Mercedes?!“

Tento příběh je pochopitelně smyšlený, a navíc s určitou nadsázkou. Ale tak trochu ukazuje, že není nad to umět dobře zacházet s penězi. A k tomu, abyste dobře uměli zacházet s penězi i vy, může přispět tato kniha.

9.1.1 Nejprve si ukažme, co vše jsou peníze

Historie nám ukazuje, že jako peníze může sloužit cokoliv, co jsou lidé všeobecně ochotni přijmout výměnou za výrobky a služby. Jinak řečeno, peníze jsou speciální druh zboží, který můžeme vyměnit za všechny ostatní druhy zboží. Například u nás dříve jako peníze sloužilo plátno; od toho ostatně pochází slovo platit.

V dnešní době mají peníze tyto formy:

1. Mince a bankovky;

2. Depozita – bezhotovostní peníze na účtech bank, finančních společností, v elektronických peněženkách;

3. Kryptoměny – elektronické peníze uložené decentralizovaně na mnoha počítačích v síti;

4. Cenné papíry – představují určitou hodnotu, jsou v jsou v papírové a elektronické podobě.

V Oceánii měli peníze z peří spleteného do dlouhých pásů. Žádané byly peníze z kolibříka a nejvíc jemná peříčka, co vroubí oči kohouta. A velice rozšířeným platidlem byly peníze jedlé – obilí, v Mexiku kakaové boby, v Laponsku sýr. Určitě nevynecháme psí, kančí a klokaní zuby ani chrup delfína. Matky některých žen, žijící dnes na Nové Guinei, byly kdysi koupeny za 100 psích zubů. Na Japu, jednom z Palauských ostrovů, používali platidel, jaká si lidé dělali před pěti tisíci lety. Peníze z kamene.

A čím větší, tím lepší.

Zdroj: Hartl, Born: Peníze jsou dobrý sluha, Mladá fronta, 1963

Finanční trh 3

9

PŘÍKLAD

V době, kdy peníze neexistovaly, se mohl uplatňovat i barter – výměna zboží a služeb za jiné zboží či služby. Jde spíše o ojedinělou situaci, protože je velmi obtížné vyměnit věci, jejichž hodnota je velmi rozdílná. Jak například vyměnit celou krávu za několik svazků mrkve? Nicméně částečně se může uplatňovat v dobách hospodářských a politických výkyvů. V této době peníze ztrácejí svou hodnotu a lidem nezbývá nic jiného než měnit potraviny za věci. Přitom obvykle vznikne zboží, za které lze vyměnit ostatní druhy, tj. jakési peníze. Byly to např. cigarety v poválečné Evropě.

Peníze – speciální druh zboží, který lze vyměnit za všechny ostatní druhy zboží.

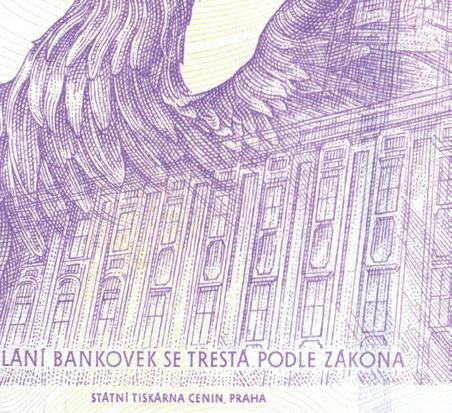

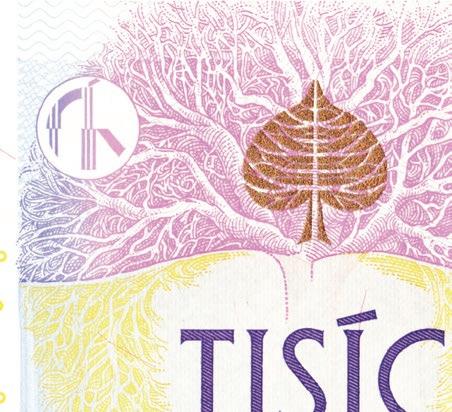

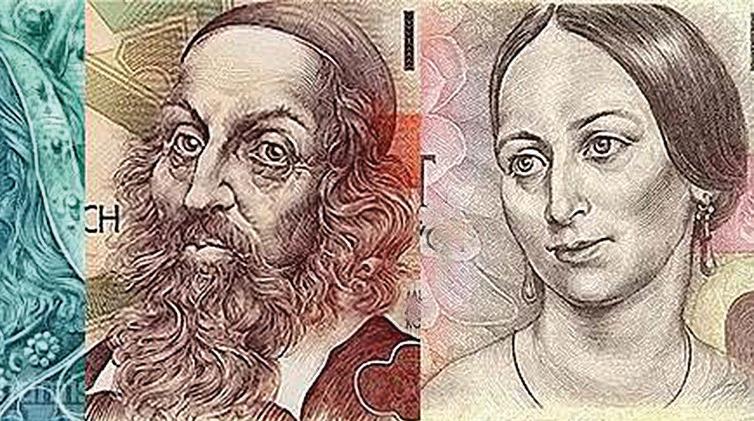

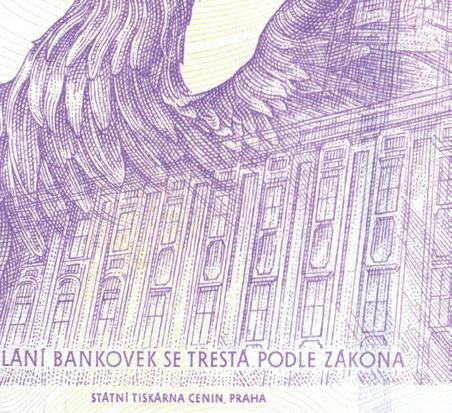

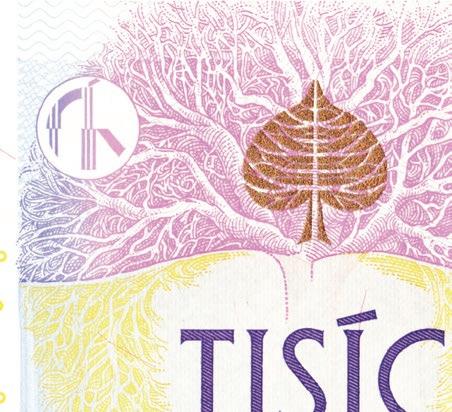

Ochranné prvky na tisícikorunové bankovce

9.1.2 A nyní popišme, co je finanční trh

Vodoznak ❶ obrázek, který se objeví proti světlu

I kryptoměny již můžeme považovat za formu peněz, tedy za zboží vyměnitelné za ostatní zboží. Někteří prodejci, např. Alza, přijímají platby v bitcoinech.

❸ Ochranná vlákna viditelná pouhým okem, vlákna jsou vlisovaná v bankovním papíře a mají délku 6 mm

❹ Soutisková značka při prosvícení ukáže písmena ČR

Skrytý obrazec ❺ objeví se při určitém světle

Okénkový proužek ❷ ze speciálního kovu, při prosvícení se objeví nápis ČNB 1000 Kč

Finančním trhem rozumíme trh se všemi formami peněz. Jednoduše si ho představíme např. jako nákup amerických dolarů za české koruny.

Na jedné straně stojí nabídka peněz – ti, kteří peníze mají, je ukládají (zejména do bank).

Za to, že tyto peníze uloží, jim banky nabízejí určitou cenu – úrok. Na druhé straně stojí

Opticky proměnlivá barva ❻ v závislosti na úhlu dopadu světla

Duhově barevný pruh ❼ má zvláštní lesk ❽ Mikrotext drobný text udává hodnotu bankovky

Finanční trh 4

PŘÍKLAD

❶ ❸ ❹ ❽ ❶ ❸ ❹ ❻ ❷ ❼ ❽ ❺

poptávka po penězích – zejména po úvěrech. Za to, že jsou jim tyto peníze poskytnuty, platí dlužníci cenu – úrok.

Pro lepší orientaci bývá finanční trh rozdělován na:

a) peněžní trh – na tomto trhu se získávají a používají peníze (finanční prostředky) krátkodobě – tj. do 1 roku. Obchoduje se na něm s krátkodobými cennými papíry (šeky, směnkami), s krátkodobými úvěry, s vklady a s cizími měnami;

b) kapitálový trh – na tomto trhu jsou umisťovány střednědobé a dlouhodobé finanční zdroje a získávány finanční prostředky pro dlouhodobé investice. Obchoduje se na něm s dlouhodobými cennými papíry (obligacemi, akciemi, hypotečními a podílovými listy), s dlouhodobými úvěry a dlouhodobými vklady.

Finanční trh – trh se všemi formami peněz.

Peněžní trh – trh s krátkodobými finančními prostředky – do jednoho roku.

Kapitálový trh – trh s dlouhodobými finančními prostředky.

9.1.3 Kdo působí na finančním trhu

Základní představu si můžete udělat podle schématu.

Tradiční poskytovatelé finančních služeb

Banky

Bankovní soustavu většiny států tvoří banky:

vklady

banky, sdílené finanční služby

úvěry

občan, firma nabízející fin. zdroje instituce chránící před riziky

vkladové a spořicí produkty úvěrové produkty investiční produkty

občan, firma potřebující fin. zdroje

finanční investice

pojistné krytí

hodnocení finančních potřeb

kapitálový trh pojišťovnictví finanční poradenství

pojistné produkty

cenné papíry

občan, firma

osobní finanční plány

zákazník / spotřebitel / klient poskytovatel služby finančního poradentsví zákazník / spotřebitel / klient

a) centrální – náplní její činnosti je emise peněz, je bankou bank (reguluje jejich činnost, poskytuje bankám úvěry, drží část jejich vkladů), řídí množství peněz v oběhu, reguluje měnový kurz, provádí bankovní dozor (prověřuje legálnost bankovních operací, povoluje zakládání bank), je bankou vlády. V ČR tuto úlohu plní Česká národní banka (viz kap. 11 Hospodářská politika);

Finanční trh 5

b) obchodní (komerční) – tyto banky podnikají na finančním trhu, např. ČSOB, MONETA Money Bank, UniCredit Bank, Česká spořitelna. Provádějí:

→ aktivní operace – přinášejí výnosy z přijatých úroků, zejména jde o poskytování úvěrů;

→ pasivní operace – při nich banky úroky vyplácejí, např.

z přijatých vkladů;

banka

vklady úvěry

vkladatel

→ služby – vedení účtů a platební styk, devizové a valutové služby, poradenství, podávání informací, obchody s cennými papíry atd. Funguje rovněž správa majetku klientů, kdy banka investuje volné peníze klienta do cenných papírů a dalších oblastí.

V dnešní době banky rozšiřují svou činnost o další oblasti, které provádí specializované instituce, případně takové instituce zakládají. A tak ve vlastnictví velkých bank nalezneme

další společnosti, které najdete v dalším textu.

Centrální banka – banka, která řídí a dozoruje finanční instituce státu a řídí oběh peněz.

Obchodní (komerční) banky – banky provádějící pro klienty především platební operace, přijímající vklady a poskytující úvěry.

Finanční společnosti

1. Stavební spořitelny umožňují po určitou dobu spořit prostředky se státním příspěvkem a po splnění podmínek má účastník právo na poskytnutí úvěru na účely související s bydlením.

2. Penzijní společnosti zajišťují dobrovolné spoření pro ty, kteří se nechtějí či nemohou spokojit s výší penze, jež se vyplácí ze zákonného pojištění.

3. Pojišťovny umožňují ochranu před následky škod na zdraví nebo majetku. V případě, že dojde k pojistné události, vyplatí pojišťovna poškozené osobě náhradu (pojistné plnění).

4. Leasingové společnosti nakupují movité a nemovité věci, aby je pronajímaly na dlouhou dobu svým zákazníkům (nájemcům).

5. Splátkové společnosti se specializují na poskytování úvěrů především na spotřební zboží. Obvykle nám tento úvěr zprostředkuje obchodník na místě.

6. Investiční společnosti shromažďují prostředky drobných investorů ke kolektivnímu investování. Investiční společnosti pro tyto účely obvykle zakládají podílové fondy.

7. Obchodníci s cennými papíry – viz dále.

Náklady Výnosy

úroky z pasivních bankovních operací úroky z aktivních bankovních operací

náklady na provoz poplatky

zisk banky

Jak vidíte ve schématech, banky si uložené prostředky neponechávají. Významnou většinu z nich půjčují. To může být nebezpečné v dobách finanční nejistoty, kdy si klienti v obavách z krachu banky své vklady ve velkém vybírají (tzv. run na banku). Protože banky drží jen část uložených peněz, mohou peníze na výběry dojít a banka zkrachuje. To se v roce 2023 stalo např. americkým Silicon Valley Bank, Signature Bank či First Republic bank.

PŘÍKLAD

Raiffeisen Bank provádí řadu činností. Pro tyto účely jsou založeny specializované společnosti – Raiffeisen stavební spořitelna, a. s., Raiffeisen – leasing, s. r. o., Raiffeisen – Evropský akciový fond a další fondy.

Finanční trh 6

úroky úroky žadatel o úvěr

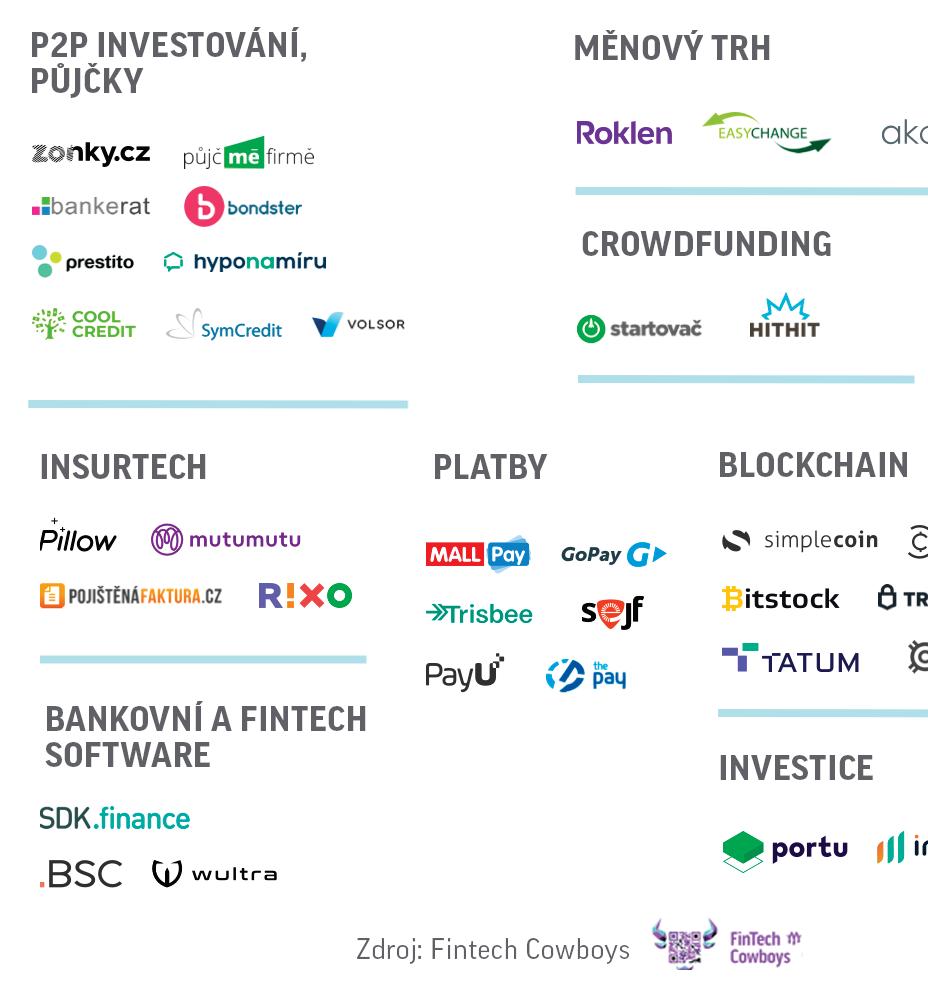

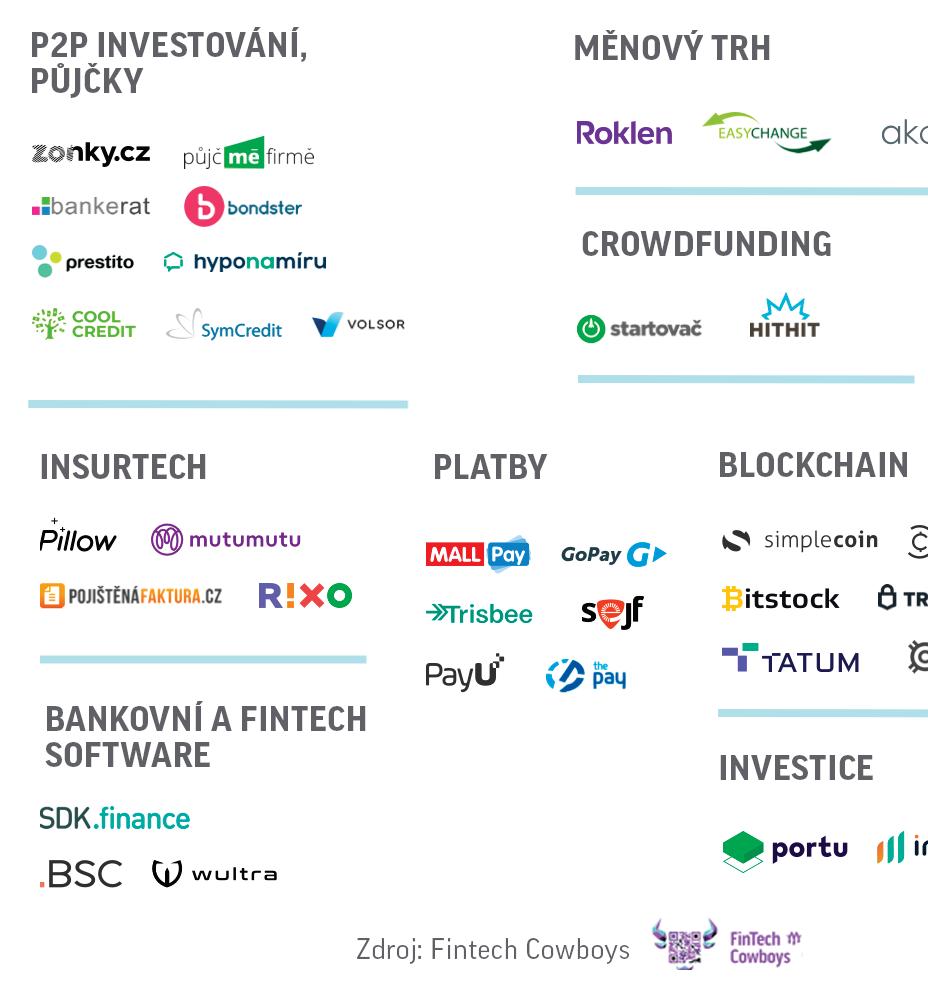

Finanční technologie

Finanční technologie využívají moderní technologie k poskytování

finančních služeb. Počítače, tablety a mobily nahrazují člověka při kontaktu zákazníka s finančními službami.

Používají se pro placení v podobě online platebních systémů, elektronických peněženek, mobilních plateb. K placení můžeme využívat vedle tradičních měn i kryptoměn, jako je např. bitcoin, ethereum, tether. Prostřednictvím aplikací můžeme spořit, investovat nebo si zapůjčovat peníze.

Finanční technologie umožňují do finančních služeb zapojit sdílenou ekonomiku. Příkladem je poskytování úvěrů „lidem lidmi“, tzv. P2P – např. Zonky.

Ochrana spotřebitele na finančním trhu

Podmínky pro uzavření smluv se spotřebiteli jsou regulovány, neboť u spotřebitele zákon předpokládá, že obvykle nemá dostatek odborných znalostí. Proto je spotřebitel chráněn více než podnikatelé.

Poskytovatel musí spotřebiteli, dříve než mu učiní závaznou nabídku, sdělit v textové podobě celou řadu údajů. Nejpodstatnější jsou:

– cena poskytovaných služeb včetně všech poplatků a souvisejících nákladů a doba, po kterou cena platí;

– informace o daních a nákladech, které bude spotřebitel hradit navíc nad rámec poskytované služby; – možná rizika spojená s poskytováním finanční služby;

– poučení o možnosti odstoupení od smlouvy a pokyny pro uplatnění tohoto práva.

Spotřebitel má zároveň právo odstoupit od smlouvy o finanční službě do 14 dnů. Odstoupí-li od smlouvy, vrátí mu poskytovatel neprodleně peněžní prostředky, které od něho přijal. Spotřebitel vrátí peněžní prostředky a majetek, které přijal, do 30 dnů od odstoupení od smlouvy.

DeFi (decentralizované finance)

Tyto finance jsou založeny na principu přímého propojení poskytovatele a příjemce finanční služby bez zprostředkování bankou. V zásadě jde o jednu z forem sdílené ekonomiky.

Prvním krokem bylo vytvoření platebního prostředku, který funguje bez bank – kryptoměna. Budete zřejmě znát největší z nich – Bitcoin. DeFi chtějí tyto služby bez zprostředkování bankami rozšířit na půjčky, pojištění, sázky, burzy atd. Většina těchto aplikací je postavena na druhé největší kryptoměně, Ethereu.

Jedním ze směrů je vytvoření půjčovacích platforem. Nyní nemáme na mysli půjčky zprostředkované finančním portálem, např. Zonky. Tyto platformy umožňují uživatelům půjčovat si kryptoměny nebo nabízet vlastní půjčky. Uživatelé mohou vydělávat na úrocích za půjčování svých peněz.

Finanční trh 7

9.1.4 Mezinárodní finanční instituce

Mezinárodní finanční instituce jsou zakládány, aby napomáhaly stabilnímu vývoji světové ekonomiky. Mezi nejvýznamnější patří:

a) Mezinárodní měnový fond (MMF) – MMF nebo IMF (International Monetary Fund) má v současnosti více než 200 členských států. Za hlavní cíle považuje stabilní měnové kurzy, růst světové ekonomiky společně s nízkou inflací.

Každý členský stát vkládá členský příspěvek. Díky tomu pak může čerpat prostředky Fondu, je-li třeba krýt nedostatek vlastních příjmů platební bilance. V každém členském státu probíhají pravidelné konzultace o ekonomické situaci s představiteli MMF, jejichž výsledky se předávají vládám členských zemí.

Na jejich základě je vládám doporučeno, jaká mají přijímat opatření, aby byl zajištěn růst hrubého domácího produktu, přiměřená zaměstnanost, inflace a stabilita měnového kurzu.

b) Světová banka – tuto banku tvoří několik institucí, z nichž nejvýznamnější je Mezinárodní banka pro obnovu a rozvoj (IBRD – International Bank for Reconstruction and Development). Členství v IBRD je podmíněno členstvím v MMF. IBRD podporuje ekonomiky středně bohatých a úvěruschopných chudších zemí, zejména poskytováním úvěrů. Úvěry obvykle navazují na program ekonomické reformy státu odsouhlasený MMF nebo se opírají o konzultace MMF. Vyžaduje se vládní záruka za splacení.

Mezi další instituce tvořící Světovou banku patří Mezinárodní finanční korporace (podporuje investice v rozvojových zemích), Mezinárodní asociace pro rozvoj (pomáhá nejchudším zemím), Multilaterální agentura pro investiční záruky (zaručuje zahraničním investorům jejich investované prostředky v rozvojových zemích) a Mezinárodní centrum pro řešení investičních sporů.

c) Evropská banka pro obnovu a rozvoj

(EBRD – European Bank for Reconstruction and Development) – je směrována především na podporu ekonomik zemí východní Evropy, zejména na podporu soukromého sektoru, podporu privatizace a financování akcí státního významu (dopravy, spojů, životního prostředí).

PŘÍKLAD

Zpráva každoroční mise MMF v ČR podporuje ČNB v boji s rostoucí infl ací a konstatuje, že český bankovní sektor je velmi dobře kapitálově vybaven a je ziskový. Jako riziko vidí MMF rozsah hypoték a doporučuje zpřísnit limity jejich poskytování.

PŘÍKLAD

Salvador jako první země na světě přijal v roce 2021

bitcoin jako druhé oficiální národní platidlo.

To se setkává s velkou kritikou MMF, který argumentuje, že kryptoměny mohou sloužit k praní špinavých peněz. Přijetí bitcoinu také zmařilo půjčku MMF ve výši 1,3 mld. USD.

Používání bitcoinu se v Salvadoru zatím příliš nešíří. Na druhé straně zavedení bitcoinu posiluje turistický ruch (současně se zásahy vlády proti násilí gangů).

Mapa zemí, kde působí Evropská banka pro obnovu a rozvoj (EBRD)

Finanční trh 8

d) Asian Infrastructure Investment Bank (AIIB) – rozvojová banka, která si klade za cíl podpořit budování infrastruktury v asijsko-tichomořském regionu. Banka má 52 členských států a byla založena z iniciativy čínské vlády.

New Development Bank (NDB) je rozvojová banka založená na spolupráci Brazílie, Ruska, Indie, Číny a Jižní Afriky. Banka bude podporovat veřejné nebo soukromé projekty prostřednictvím půjček, záruk, majetkové účasti a jiných finančních nástrojů.

9.1.5 Evropská měnová unie

Členy Evropské měnové unie je všech 27 členských států EU. Z nich

19 používá euro a tvoří eurozónu: Belgie, Estonsko, Finsko, Francie, Irsko, Itálie, Kypr, Litva, Lotyšsko, Lucembursko, Malta, Německo, Nizozemsko, Portugalsko, Rakousko, Řecko, Slovensko, Slovinsko a Španělsko. Od roku 2023 má přibýt Chorvatsko.

7 států nezavedlo euro jako svou měnu: Bulharsko, Česko, Dánsko, Maďarsko, Polsko, Rumunsko a Švédsko.

Národní emisní banky se vznikem eurozóny předaly rozhodující

pravomoc Evropské centrální bance (ECB) ve Frankfurtu nad Mohanem. Z ní a z emisních bank členů se vytváří Evropský systém centrálních bank (ESCB).

Cvičení

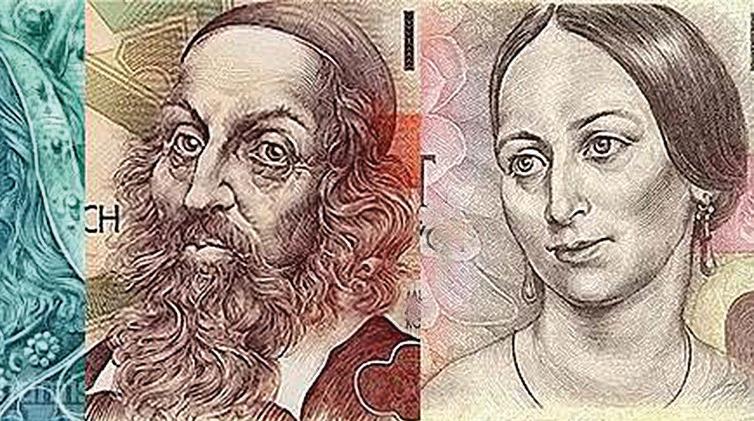

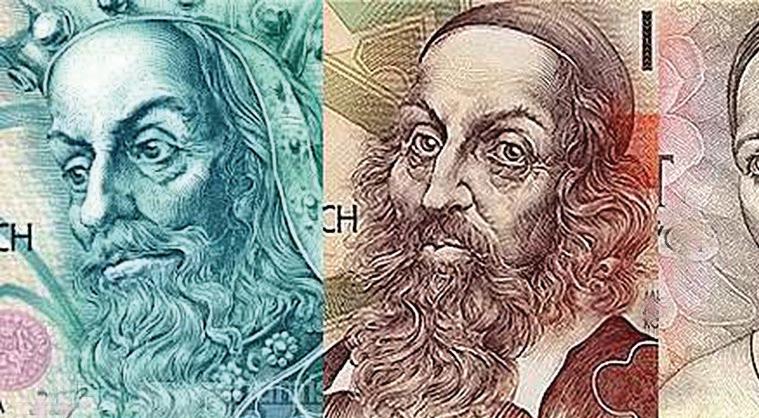

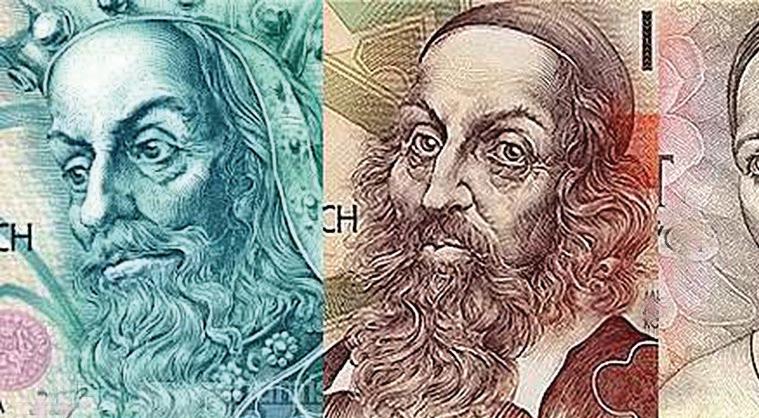

01 Nejprve trochu oddechově. Zaškrtněte písmeno u osobnosti, která je zobrazena na bankovce 200 Kč.

9

Česká republika Belgie Dánsko Estonsko Švédsko Finsko Francie Irsko Itálie Kypr Litva Lotyšsko Lucembursko Maďarsko Malta Německo Nizozemsko Polsko Portugalsko Rakousko Slovensko Slovinsko Španělsko Bulharsko Rumunsko Chorvatsko Řecko

a) b) c) d) e) f)

Popište jednotlivé očíslované ochranné prvky bankovky.

03 U následujících produktů zaškrtněte, zda se týkají trhu peněžního nebo kapitálového. Poté pod tabulku uveďte, co představuje nabídku a poptávku na finančním trhu.

Produkt Peněžní trh Kapitálový trh

a) výměna CZK za EUR

b) nákup akcií

c) úhrada směnky

d) poskytnutí pětiletého úvěru

e) založení penzijního spoření

f) uložení 100 000 Kč na 6 měsíců na spořicí účet

10 02

❶ ❶ ❸ ❸ ❹ ❹ ❻ ❷ ❼ ❽ ❽ ❺

1 5 2 6 3 7 4 8

Číslo Prvek Číslo Prvek

Činnost Banka

a) vydávání peněz do oběhu

b) vydávání záruk za odběratele

c) bankovní dozor

d) podávání informací o klientech

e) přijímání vkladů podnikatelů

f) kontrola peněžního oběhu

g) bezhotovostní platební styk

h) obchody s cennými papíry

i) vedení účtů pro vládu ČR

j) poskytování úvěrů na nemovitosti

k) směnárenství

Operace Aktivní Pasivní

a) založení spořicího účtu

b) poskytnutí hypotečního úvěru

c) poskytnutí rychlé půjčky

d) připsání úroku na spořicí účet

11

04 Napište do druhého sloupečku, zda je daná činnost typická pro centrální banku (CB) nebo pro komerční banky (KB).

05 Vyznačte křížkem v příslušném sloupci, zda jde o bankovní operaci aktivní nebo pasivní.

06 Do schématu zakreslete náklady banky, výnosy banky a jak vzniká zisk banky.

07 Vyznačte křížkem v příslušném sloupci, která finanční společnost provádí danou činnost.

Společnost Stavební spořitelny Penzijní společnosti Pojišťovny Leasingové společnosti Splátkové společnosti Investiční společnosti Obchodníci s CP

a) pronájem automobilů

b) zajištění na stáří

c) náhrada škody po povodni

d) spoření na rekonstrukci bytu

e) spojování drobných investorů

f) obchodování na burze

g) půjčování na spotřební předměty

08 Pan Peroutka si vypůjčil před výplatou 10 000 Kč od nebankovní finanční společnosti. Byl v tísni, a tak si smlouvu přečetl jen povrchně. Poté mu to nedalo a po týdnu smlouvu půjčil svému kamarádovi, který ho upozornil, že úroková sazba u konkurenčních společností je o 5 % nižší. Uvažte, zda se pan Peroutka může této nevýhodné smlouvě nějak bránit.

09 Uveďte příklady finačních technologií či decentralizovaných financí.

10 Vysvětlete, co je cílem:

a) MMF a Světové banky

b) Asian Infrastructure Investment Bank

12

9.2.1 Principy úročení

Úroková míra (sazba)

Úroková míra (sazba) vyjadřuje v procentech, jakou část z uložené nebo zapůjčené částky bude činit úrok.

Úrokem rozumíme částku, kterou buď dostaneme, nebo platíme. Úrok se může počítat za různé období. Nejtypičtější je rok, nicméně se setkáme i s dalšími způsoby podle toho, jak je stanovena úroková míra.

Úroková míra může být stanovena jako:

→ roční – označuje se zkratkou p. a. (per annum),

→ pololetní – p. s. (per semestrum),

→ čtvrtletní – p. q. (per quartale),

→ měsíční – p. m. (per mensem).

Jak je určena výše úrokové sazby

Banky při stanovení svých úrokových sazeb berou v úvahu nabídku a poptávku, sazby konkurence, sazby centrální banky i své náklady. Berou v úvahu i inflaci (viz později).

Důležitým faktorem při stanovení výše úrokových sazeb je inflace. Víme, že inflace znehodnocuje vklady a úvěry. Banky proto při růstu inflace zvyšují úroky z úvěrů a zároveň i úroky z vkladů, aby se hodnota úspor nesnižovala, a nedocházelo tak k jejich vybírání.

Obvykle jsou úrokové sazby stanoveny jako:

→ pevné – sazba z vkladu (nebo úvěru) je stejná po celou dobu –např. 10 % p. a.;

→ pohyblivé – úrokové sazby platí po určitou dobu a banka si ponechává právo je v době trvání vkladu (nebo poskytnutí úvěru) změnit. Jestliže se změní situace (např. vzroste inflace, zesílí konkurence), banka sazby upraví.

PŘÍKLAD

Jestliže je roční úroková míra 12 %, pak měsíční úroková míra bude dvanáctinou, tj. 1 % p. m.

Takže 12 % p. a. = 6 % p. s. = 3 % p. q. = 1 % p. m.

Je dobré tuto znalost využít, pokud dostaneme výhodnou nabídku úvěru za pouhých 2,99 % úroku měsíčně. Snadno si spočítáme, že to je přibližně 36 % ročně.

Na okraj: 1 % p. m. není přesně 12 % p. a., protože pokud by nám banka za měsíc připsala úrok 1 %, počítal by se úrok v dalším měsíci z vyšší částky (tedy z původního vkladu + připsaného úroku).

Pohyblivé úrokové sazby se někdy mohou pohybovat podle vývoje trhu. Např. úroková sazba se může odvíjet od sazby vyhlášené České národní bankou. Bývají tak také stanoveny sazby sankčních úroků za nezaplacené daně, úvěry apod. Např. sazba hypotéky může být stanovena jako základní sazba ČNB + 3 %. Pokud bude sazba ČNB 2 %, činí celková sazba hypotéky 5 %.

Finanční trh 13 9.2 CENA FINANČNÍCH PRODUKTŮ

Úvěry v korunách

Krátkodobé úvěry 0,7 % p. m.

Střednědobé úvěry 6,4 % p. a.

Dlouhodobé úvěry 7,0 % p. a.

Hotovostní úvěr 8,0 % p. a.

Eskontní úvěr 8,2 % p. a.

Hypoteční úvěr 5,5 % p. a.

Kontokorentní úvěr (běžný účet)

– povolený debet 19 % p. a.

– nepovolený debet 25 % p. a.

Termínované vklady v korunách (sazba p. a.)

Ukázky bonusů spořicích účtů

Účet Bonus Podmínka

XL 3,0 % bonus pro nové klienty

Hit 1,3 % 3x měsíčně platit kartou

% 3,0 %

6 měsíců 5,0 % 5,2 % 1 rok

Fér 1,5 % klient s naším osobním účtem

Spoř 2,0 % při využívání online bankovnictví

Výhoda 1,6 % pro prvních 8 000 kleintů

Bonus se poskytuje jako navýšení úrokové sazby z vkladů.

Úrokové sazby v tabulce mohou v letech 2023 a 2024 silně kolísat. Zejména se to týká hypoték, ale i ostatních úvěrů v závislosti na aktuální inflaci.

Jak snadno posoudit, zda naše vklady neukrajuje inflace

Traduje se příběh o ženě, která investovala peníze do akcií. Tato žena se stala první dobrovolnicí při pokusech s umělým spánkem. Vědecký tým ji uvedl do hlubokého spánku. Vzbudila se po třiceti letech, aniž za tu dobu zestárla. Ze všeho nejdřív běžela k telefonu a volala svému makléři. Zestárlý makléř zvedl telefon a žena se ho ptala, jakou cenu maji její akcie po třiceti letech. „Dnes ráno“ sdělil jí makléř, je to asi sto milionů dolarů.“ Žena byla tou zprávou ohromena. A v tu chvíli jí přišla SMS od operátora: „Pro další hovory dobijte svůj kredit minimálně částkou 50 milionu dolarů.“

Zdroj: Robert H. Frank, Ben S. Bemanke, Ekonomie (upraveno)

Inflace neboli celkový růst cen znehodnocuje vklady. Její vliv můžeme ukázat také na úrokové sazbě. Snížíme-li úrokovou sazbu, kterou nabízí banka, o míru inflace, dostaneme tzv. reálnou úrokovou sazbu. Ta nám zjednodušeně ukáže, zda se naše vklady zhodnotily nebo znehodnotily.

Úroková míra (sazba) – vyjadřuje v procentech, jakou část z uložené nebo zapůjčené částky bude činit úrok.

Úrok – částka, kterou obdržíme za vklad nebo platíme za zapůjčené peníze.

PŘÍKLAD

Srážková daň z úroků činila 15 %, úroková sazba 1 % p. a. a míra infl ace 1,4 %.

Hrubá úroková sazba je 1 %, čistá úroková sazba 0,85 % a reálná úroková sazba pak 0,85 –1,4 = –0,55 %.

Dopadli jsme tedy špatně, reálná hodnota našich úspor se snížila.

Srovnání míry inflace a úrokových sazeb vkladů

Finanční trh 14

Trvání vkladu Úroková sazba vklad do 100 000 Kč vklad nad 100 000 Kč 1 měsíc 2,5 % 2,7 % 3 měsíce 2,8

5,0

5,2

0,8

0,9 %

%

% 3 roky

%

Ukázka – úrokové podmínky Banka si vyhrazuje právo změny úrokových sazeb po dobu trvání vkladu či úvěru.

2015 2016 2017 2018 2019 2020 2021 2022 7 6 5 4 3 2 1 0 Úrokové sazby vkladů 15,1 Míra inflace

9.2.2 Výpočty úroků

Jednoduché úročení

Používá se v případě, že částka je uložena na dobu, po jejímž skončení bude připsán úrok. Předpokládáme, že výpočty

úroků, pojmy počáteční jistina, konečná jistina, úroková sazba již ovládáte z matematiky. K výpočtu úroků existuje

několik vzorečků – pro období roční, měsíční, pro jednotlivé dny apod. Zopakujme si z těchto vzorečků jen jeden, který lze použít univerzálně:

úrok = × úroková sazba × počáteční jistina počet dní 100 360

Při počítání dnů nejčastěji uvažujeme 30 dní v měsíci a 360 dní v roce, přičemž jeden z krajních dnů nezapočteme (s výjimkou 31. 12.). Nejsnadněji dny propočítáme odčítací metodou:

počet dnů = (měsíc ukončení vkladu – měsíc uložení peněz) × 30 + (den v měsíci ukončení vkladu – den v měsíci uložení peněz)

Řada lidí se při výběru svého vkladu z banky ale dožije nepříjemného překvapení. Nevědí

totiž, že banka je povinna z úroků vybírat srážkovou daň z příjmů.

A tak vypočtený úrok je třeba snížit o srážkovou daň z příjmů.

Složené úročení

Složené úročení přichází v úvahu tehdy, jestliže prostředky máme uloženy delší dobu, nejčastěji déle než rok. V tom případě, jestliže si nevybereme úroky, které nám za dobu uložení přísluší, se úrok stane součástí vkladu a také se úročí – vznikají úroky z úroků. Můžete si to představit jako sněhovou kouli. Jak se koule valí po sněhu, nabaluje se na ni nový sníh a koule se zvětšuje. A stejné to je i se vkladem, který je úročen složeným úročením.

Výpočet můžeme provést ručně:

konečná jistina = počáteční jistina × úročitel úročitel = 1 +

úroková sazba počet období f p 100

PŘÍKLAD

Uložili jsme 100 000 Kč 6. 4. při úrokové sazbě 1 % a vybrali jsme je 15. 11. včetně úroku.

Počet dnů = (11 – 4) × 30 + (15 – 6) = 219 dnů.

Celková částka = 100 000 + 608 = 100 608 Kč.

PŘÍKLAD

Z vypočteného úroku tedy srazíme 15% daň. Výpočet provedeme odečtením daně 608 – 608 × 0,15 = 517 Kč.

Ke stejnému výsledku dojdeme i výpočtem čistého úroku 608 × 0,85 = 517 Kč.

PŘÍKLAD

Našich 100 000 Kč jsme uložili při úrokové sazbě 2 % na 3 roky.

Finanční trh 15

Úrok = × 1 × , 608 Kč. 100 000 219 100 360 Konečná jistina = 100 000 × f1 + p , 2 100 3 106 121 Kč.

Výpočty lze provést i pomocí:

a) funkcí v Excelu (příp. v jiném tabulkovém procesoru);

b) internetu, např. na stránkách finančních portálů www.finance.cz, www.penize.cz, www.mesec.cz a dalších.

A zahrnutí daně ?

Možná řeknete, že výslednou částku snížíme o daň. To ale nepůjde, protože daň se sráží každý rok a úročí se už jen zdaněné úroky. Provedeme to tedy tak, že o procento daně snížíme úrokovou sazbu. Nedostaneme sice zcela přesný výsledek, ale postačí nám to.

Úročení při anuitních platbách

Jestliže pravidelně ukládáme po určitou dobu stejnou částku (nebo pravidelně určitou částkou splácíme úvěr), pak se tato platba nazývá anuita.

Výpočty je v současnosti užitečné provádět pomocí finančních kalkulaček, např. na výše uvedených finančních portálech.

Zdanění úroku provedeme stejně jako v případě složeného úročení.

To znamená, že úrokovou sazbu snížíme o daň.

Jednoduché úročení – úrok počítáme pouze z uložené částky.

Finanční kalkulačka

Složené úročení – úrok počítáme z částky postupně narůstající o úroky.

Anuitní úročení – úrok počítáme z pravidelných vkladů nebo splátek úvěru.

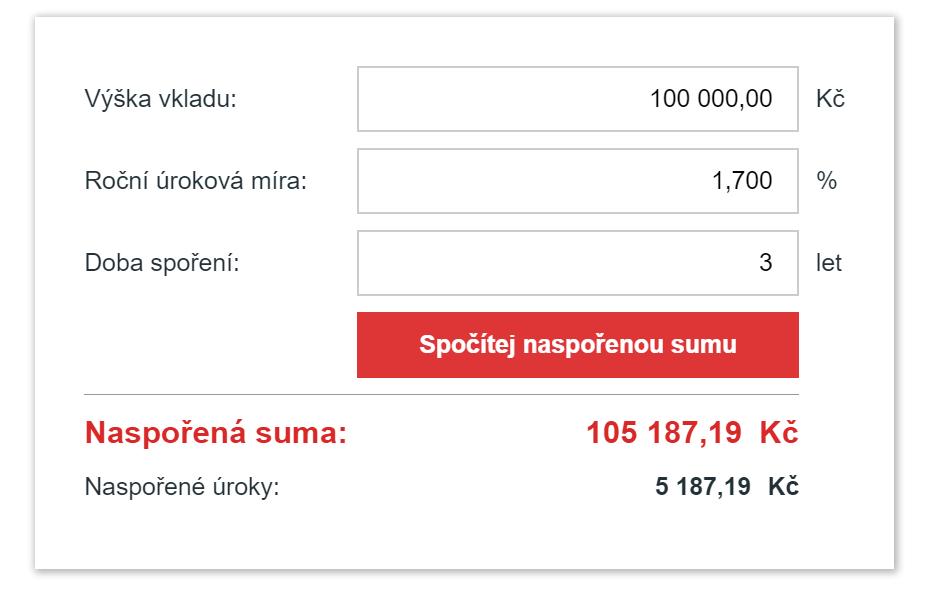

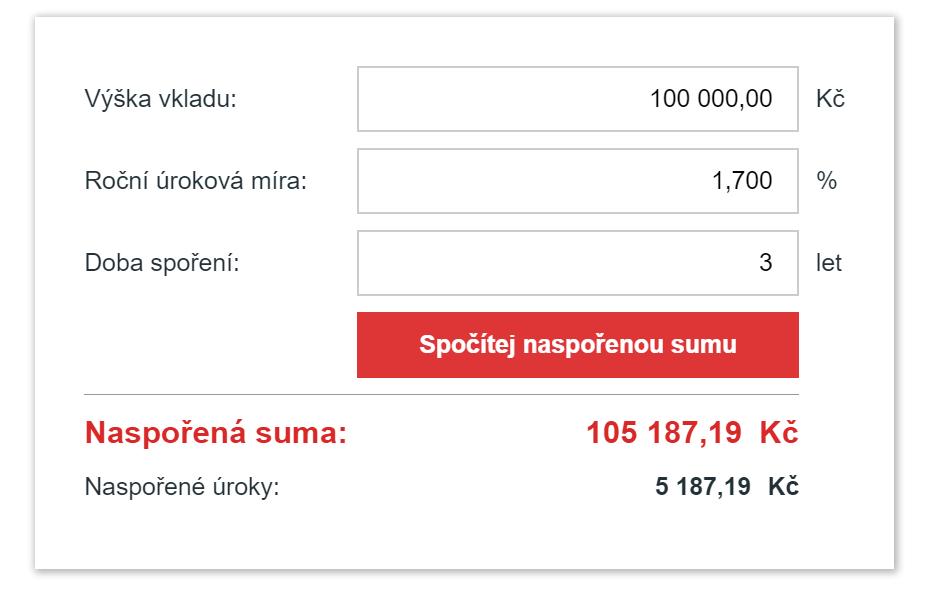

PŘÍKLAD

V případě našich 100 000 Kč snížíme tedy úrokovou sazbu na 2 – 0,15 × 2 = 1,7 %.

Konečná jistina = 100 000 × f1 + p = 1,7 100 3 105 187 Kč.

PŘÍKLAD

Představme si, že měsíční stipendium 1 000 Kč si budete 4 roky každý měsíc ukládat do banky při úrokové míře 2 % p. a. Při použití finanční kalkulačky byste měli dospět k tomuto výsledku.

% p. a.

let

Kč 2

4 měsíčně

Spočítej

49 995,11

PŘÍKLAD

Když započteme daň, pak po 3 letech budeme mít 49 691 Kč.

Finanční trh 16

Kč

Vložím: Uspořím:

Úroková míra: Doba spoření: Perioda spoření: 1 000

Úročení úvěrů

Nejobvyklejší situací je, že úvěr se splácí anuitně, přičemž anuita zahrnuje jak splátku úvěru, tak úroky. Přitom se úvěr splácí tak, že nejprve je ve splátce zahrnut větší podíl na splácení úroku, který postupně klesá, zatímco podíl splátky úvěru roste.

Takovýto výpočet je opět možné provést pomocí:

a) funkcí v Excelu (příp. v jiném tabulkovém procesoru);

b) internetu, např. na stránkách finančních portálů www.finance.cz, www.penize.cz, www.mesec.cz.

9.2.3 Poplatky za finanční služby

Škála poplatků za finanční služby je velmi široká. Proto si je budeme ukazovat postupně u různých finančních služeb. Vybírají je banky, stavební spořitelny, podílové či účastnické fondy, obchodníci s cennými papíry, pojišťovny či kryptoburzy.

Představu o množství poplatků si můžete udělat z ukázky webové stránky, na níž je uveden ceník jedné banky.

Vkladové produkty – ceník – Soukromá klientela – I. Vkladové produkty

Platební styk – ceník – Soukromá klientela – II. Platební styk

Přímé bankovnictví – ceník – Soukromá klientela – III. Přímé bankovnictví

Kartové služby – ceník – Soukromá klientela – IV. Kartové služby

Úvěry – ceník – Soukromá klientela – V. Úvěry

Směnárenské služby – ceník – Soukromá klientela – VI. Směnárenské služby

Šeky – ceník – Soukromá klientela – VII. Šeky

Služby poskytované v oblasti cenných papírů

– Podílové fondy – ceník pro investování do podílových fondů

– Dluhopisy – ceník pro investování do dluhopisů

– Prémiové vklady – ceník pro investování do prémiových vkladů

– Akcie – ceník pro investování do akcií

Ostatní bankovní služby – ceník – Soukromá klientela – IX. Ostatní bankovní služby

Stavební spoření

PŘÍKLAD

Ukažme si splácení na příkladu úvěru ve výši 40 000 Kč, který má úrokovou sazbu 9 % a je poskytnut na dobu 6 měsíců. Pak splátky probíhají tak, že v každé je započtena část na splácení úroku a část na splácení vlastního úvěru (tzv. úmor):

Úvěrová

Výše

úmor konečný

Finanční trh 17

kalkulačka

úvěru: Výše úvěru Doba splácení 40 000 6 měsíců Perioda splácení Úroková sazba měsíčně 9 % p. a. Doba splácení: Zadané údaje: Perioda splácení: Úroková sazba: Kč 40 000 6 9 Info Počítej Nuluj % p. a. měsíců měsíčně splátka

úrok

Doplňkové penzijní spoření stav úvěru 1 40 000 6 843 300 6 543 33 457 2 33 457 6 843 251 6 592 26 865 3 26 865 6 843 201 6 641 20 224 4 20 224 6 843 152 6 691 13 533 5 13 533 6 843 101 6 741 6 792 6 6 792 6 843 51 6 792 0 Celkem 41 058 1 058 40 000

počáteční stav úvěru anuitní splátka

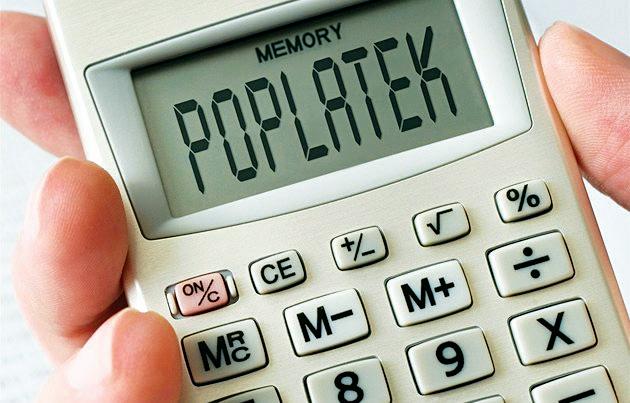

Cvičení

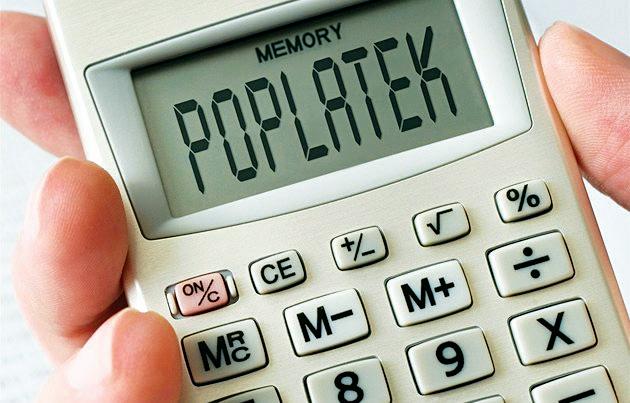

01 Úvěrová společnost posílá přiloženou nabídku. Na jejím základě:

a) uveďte, kolik činí úroková sazba p. m., p. q., p. s., p. a.

b) posuďte, kterou sazbu použijete k posouzení výhodnosti nabídky

c) rozhodněte, zda je nabídka výhodná

02 Napište, proč banky stanovují úrokové sazby jako pohyblivé.

03 Paní Spořivá uložila 50 000 Kč na spořicí účet na 6 měsíců. Podle přiložené tabulky úrokových sazeb a grafu vývoje inflace rozhodněte, zda se její vklad skutečně zhodnotil (proveďte pro všechny roky v grafu).

Termínované vklady v korunách (sazba p. a.)

18

Trvání vkladu Úroková sazba vklad do 100 000 Kč vklad nad 100 000 Kč 1 měsíc 2,5 % 2,7 % 3 měsíce 2,8 % 3,0 % 6 měsíců 5,0 % 5,2 % 1 rok 5,0 % 5,2 % 3 roky 0,8 % 0,9 % 4,0 2,0 rok 2022 2021 2020 2019 % 6,0 8,0 10,0 12,0 2,8 3,2 3,8 0 14,0 16,0 15,1

04 S pomocí webových stránek vhodného finančního portálu vyberte nejvýhodnější vklad na dobu 6 měsíců v částce 70 000 Kč.

Následující úlohy 5-9, případně i 10 a 11 můžete řešit několika způsoby:

a) úrokové sazby můžete buď přebírat z ukázky v tabulce, nebo je vyhledat pomocí webů finančních portálů (stejně jako v úloze 4)

b) výpočty můžete provádět ručně, s pomocí příslušných funkcí v Excelu nebo pomocí kalkulaček na finančních portálech Rozhodněte se podle svých potřeb, případně můžete úlohy počítat i více způsoby. ZAHRNUJTE I BONUSOVÉ SAZBY.

05 Pan Malíř prodal automobil za 125 000 Kč. Nové auto bude k dispozici až za 3 měsíce, a tak na tuto dobu peníze uloží na spořicí účet. Vypočtěte, jakou částku obdrží při výběru – tj. po zdanění. Úrokovou sazbu doplňte podle výše uvedené dispozice.

06 Paní Libichová uložila 17. 5. při úrokové sazbě 65 000 Kč a vybrala je 25. 10. včetně úroku. Vypočtěte, kolik bude činit úrok (po zdanění) za tuto dobu.

07 Paní Skálová vyhrála v televizní soutěži 320 000 Kč. Tyto peníze chce věnovat svým vnoučatům, až jim bude 18 let. Uloží proto tyto peníze na 3 roky na termínovaný účet. Vypočtěte, jakou částku budou mít vnoučata poté k dispozici:

a) bez zahrnutí daně

b) se zahrnutím daně

08 Navážeme na úlohu 7 s paní Skálovou, která uložila 320 000 Kč na 3 roky na termínovaný vklad. Zjistěte s pomocí reálné úrokové sazby, zda učinila dobře. Uvažujte poslední tři roky, které jsou uvedené v grafu úlohy 18/03.

19

09 Pan Vaněk udělal dopravní přestupek, a protože tak dovršil 12 trestných bodů, byl mu na dva roky odebrán řidičský průkaz. Pan Vaněk tedy prodal své auto a utržených 150 000 Kč uložil na 2 roky do banky. Na základě těchto údajů:

a) vypočtěte výši úroků včetně srážky daně

b) uveďte důvod, proč si vybrat termínovaný vklad a proč si vybrat spořicí účet

10 Pan Vlček pronajal na 4 roky byt a vždy na začátku roku obdrží nájemné 60 000 Kč. Toto nájemné ukládá do banky, kde se úročí sazbou 2,4 % p. a. Vypočtěte, kolik bude mít pan Vlček po 4 letech uloženo. A je to fyzická osoba, takže započtěte daň.

11 Slečna Slavíčková dostává měsíčně 500 Kč prospěchové stipendium. Toto stipendium ukládá pravidelně do banky na spořicí účet s úrokovou sazbou 2,7 % p. a. Vypočtěte, kolik bude mít naspořeno, pokud by ho dostávala celkem 3 roky (a to i o prázdninách).

12 Podnikatel si vypůjčil na otevření počítačové herny 420 000 Kč na 3 roky. Použijte sazeb v tabulce nebo aktuální na webu a vypočtěte:

a) výši měsíční splátky

b) celkovou částku, kterou vrátí

c) celkovou výši úroků za dobu úvěrování

Úvěry v korunách Úrokové podmínky

Krátkodobé úvěry 0,7 % p. m.

Střednědobé úvěry 6,4 % p. a.

Dlouhodobé úvěry 7,0 % p. a.

Hotovostní úvěr 8,0 % p. a.

Eskontní úvěr 8,2 % p. a.

Hypoteční úvěr 5,5 % p. a.

Kontokorentní úvěr (běžný účet)

– povolený debet 19 % p. a.

– nepovolený debet 25 % p. a.

20