Ordinarie bolagsstämma hålls torsdagen den 28 april 2005 klockan 16.00 på Stadshotellet i Tranås, Storgatan 22, Tranås.

ANMÄLAN

Aktieägare som önskar delta på bolagsstämman skall:

❚ dels vara införda i aktieboken som förs av VPC AB måndagen den 18 april 2005.

❚ dels anmäla sig till bolaget senast måndagen den 25 april 2005 före kl. 13.00 under adress:

OEM International AB, Box 1011, 573 28 TRANÅS, Telefon 0140-36 00 00 eller E-post: info@int.oem.se

Aktieägare som låtit förvaltarregistrera sina aktier måste senast måndagen den 18 april 2005 tillfälligt inregistrera aktierna i eget namn hos VPC AB för att få rätt att delta i bolagsstämman.

UTDELNING

Styrelsen och verkställande direktören föreslår bolagsstämman att för 2004 lämna utdelning med 5:50 kr per aktie och fastställa tisdagen den 3 maj 2005 som avstämningsdag. Om bolagsstämman antar förslaget, beräknas utdelningen sändas ut måndagen den 9 maj 2005 till de som på avstämningsdagen är införda i aktieboken.

ÄRENDEN

Dagordning och ärenden för bolagsstämman kommer att framgå av annonsering i dagspressen samt finnas tillgänglig på OEM:s hemsida (www.oem.se). Dagordningen kan också erhållas från bolaget i samband med anmälan till stämman.

KOMMANDE RAPPORTER

Kvartalsrapport, januari-mars 28 april 2005

Halvårsrapport 12 augusti 2005

Delårsrapport26 oktober 2005

Bokslutskommuniké, helår 2005 februari 2006 Årsredovisning mars/april 2006

BESÖK VÅR HEMSIDA – www.oem.se

På vår hemsida får du aktuell information som rör företaget. Beställ gärna newsletter så får du regelbundet e-post om vad som är på gång.

Bolagsstämma – kommande rapporter2

Detta är OEM International4

Historik4-5

Sammandrag 20045

VD har ordet6-7

Affärsidé och vision 8-9

Finansiella mål10

Tillväxtstrategi11

Medarbetare – OEM 30 år12-13

Kvalitet, miljö och etik14-15

Lagerlösningar för GGP Sweden 16-17

Helheten viktig för Sandvik Tamrock18-19

Framtidens elektronikingenjörer20-21

Koncernöversikt22-23

■ Automation24-25

■ Elektronik26-27

■ Mekanik28-29

■ Hydraulik30-31

■ Elektronikproduktion32-33

Fem år i koncernöversikt34

Nyckeltal senaste fem åren35

Årsredovisning

Förvaltningsberättelse36

Resultaträkning37

Balansräkning38-40

Förändringar av eget kapital41-42

Kassaflödesanalys43-44

Noter med redovisningsprinciper och bokslutskommentarer45-63

Finansiella risker och riskhantering60

Övergång till IFRS 200561-63

Förslag till vinstdisposition64

Revisionsberättelse65

Styrelsen och dess arbetsordning66-67

Ledande befattningshavare68-69

OEM-aktien70-71

Nyckeltal för OEM-aktien72-73

Adresser74-75

Koncernen består av 23 rörelsedrivande enheter i åtta länder med huvudkontor i Tranås.

LEVERANTÖRER

OEM är sedan 1983 noterat på Stockholms fondbörs.

Mer information om OEM hittar ni på vår hemsida.

1974

Historik

KUNDER

Affärsidén i korthet går ut på att verka inom handel med industriella komponenter och system i norra Europa. Kunderna erbjuds hög produkt- och applikationskunskap och ett brett utbud av komponenter och system.

Enkelt beskrivet blir OEM ett lokalt alternativ till tillverkares egna dotterbolag och har därmed ett marknadsförings- och försäljningsansvar för de produkter som bolaget handlar med.

Agenturbolaget OEM Automatic AB startas av familjerna Franzén och Svenberg. 1981

Det första utländska dotterbolaget startas i Finland.

1983

Bolaget introduceras på börsens OTC-lista.

Omsättningen uppgår till ca 30 MSEK.

1986

Industri AB Reflex förvärvas.

1988

Omsättningen överstiger för första gången 100 MSEK.

De rörelsedrivande enheterna delas in i fem bolagsgrupper, sammansatta utifrån ett produkt- och kundfokus.

Automation. Komponenter för industriautomation inom affärsområde El-Maskin, El-Skåp, Säkerhet, Kablar, Tryck & Flöde samt Pneumatik.

Elektronik. Apparatkomponenter, kretskortkomponenter samt EMC/mikrovågskomponenter.

MECHANICS

Hydraulik. Försäljning av pumpar, motorer, ventiler, miniaggregat och tillbehör för hydraulik samt egen produktion av hydrauliska aggregat och system för mobila och industriella applikationer.

1989

Det första dotterbolaget utanför Norden etableras i England. 1991

ELECTRONICS

Mekanik. Rullningslager, bussningar, tätningar för roterande och linjära rörelser, el- och servomotorer, kuggremstransmissioner samt ställdon.

HYDRAULICS

Elektronik Produktion (EP). Produktionssystem, testlösningar och insatsvaror för elektronikproduktion.

OEM International AB bildas och blir moderbolag i koncernen.

Produktområde elektronik bryts loss ur OEM Automatic och bildar ett separat bolag OEM Component.

1993

A.Karlsongruppen förvärvas.

Fortsatt effektivisering och renodling har bland annat inneburit att:

❚ Omsättningen minskade med 1% till 1406 MSEK (1428).

❚ Orderingången ökade med 6% till 1445 MSEK (1366).

❚ Resultatet före skatt ökade med 55% till 83 MSEK (53,4).

❚ Borträknat avyttrade enheter ökade omsättningen med 4%.

AKTIEUTVECKLING 1998-2004

20042003

Nettoomsättning, MSEK 1.4061.428

Resultat efter finansnetto MSEK 83,053,4

Årets resultat MSEK 57,431,5

Vinst per aktie

Kassaflöde per aktie

Eget kapital per aktie

Föreslagen utdelning per aktie

SEK7:594:14

SEK12:2817:75

SEK54:1351:44

SEK5:504:50

Räntabilitet på eget kapital %14,37,8

Soliditet %60,361,0

Börskurs vid periodens slut SEK118102

Börsvärde vid periodens slut MSEK911829

Medelantal anställdaAntal571636

*) Nyckeltalen beräknade utifrån antalet aktier i marknaden.

Automation har som ett resultat av ökad efterfrågan och genomförda effektiviseringar ökat omsättningen med 8% och resultatet med 22%.

Elektronik har ökat resultatet från 1,6 till 20 MSEK med en omsättningsökning på ca 6%.

Mekanik minskar resultatet från 9,6 till 4,3 MSEK beroende på att förväntad omsättningsökning uteblev.

Hydraulik minskar resultatet från -0,6 till -1,1 MSEK beroende på kostnader i samband med avvecklingen HPI.

EP minskar omsättningen från 257 till 239 MSEK, men förbättrar resultatet från -6,5 MSEK till -0,6 MSEK. Jubo Mechatronics avyttrades under året och belastar resultatetmed 7,8 MSEK.

1996

Ny koncernstruktur. Bolagen fördelas på två delkoncerner.

OEM Industrial Components AB och OEM Systemteknik AB.

1997

OEM International AB och Cyncrona AB (också noterat på OTC-listan) går ihop. Cyncrona blir en tredje delkoncern.

1998 Ett flertal företagsförvärv genomförs. 1999

Etablering sker i Italien genom ett av fyra företagsförvärv detta år.

Jörgen Zahlin ny VD.

Aspecs OY förvärvas.

2002

Nedgången i telekom drabbar OEM hårt med stor omsättningsminskning.

2003

Koncernen stabiliseras på 30% lägre omsättning än 2001.

Industri AB Reflex avyttras.

2004

2004 OEM fyller 30 år.

Fortsatt renodling och effektivisering gör att resultatet ökar med 55%.

renodling och effektivisering ökade resultatet med 55 procent.

Under 30 år har OEM utvecklats till en handelskoncern som kombinerar stordrifts och småskalighetens fördelar med nära relationer till kunder och leverantörer. Detta gör att vi står väl rustade även om konkurrensen hårdnar.

OEM firade 30 år 2004. Bolaget har alltsedan starten vilat på några viktiga grundstenar:

❚ arbeta nära våra leverantörer och kunder.

❚ ge möjlighet för våra medarbetare att förverkliga sina ambitioner.

❚ en serviceanda som tillhör absoluta toppen inom de branscher där vi är verksamma.

Vår förmåga att hålla fast vid dessa grundstenar har haft stor betydelse under hela koncernens utveckling. Kombination av ständiga anpassningar till nya marknadsförutsättningar har gjort oss till ett av norra

Europas största handelsbolag inom business-tobusiness. Ett exempel på förändringar är att våra leverantörer utvecklats från ett antal små och oberoende tillverkare till dagens laguppsättning med ett stort antal internationellt ledande tillverkare.

Koncernen har under sin utveckling gått igenom olika faser som alla präglats av sin tid. Under 80talet expanderade vi geografiskt, under 90-talet genomfördes mer än 20 förvärv, och i spåren på telekomhysterin i början på 2000-talet blev renodling och effektivisering ledorden.

De senaste årens renodlings- och effektiviseringsstrategi har gett en kraftig resultatförbättring även om omsättningstillväxten varit begränsad.

Omsättningsökningen 2004 var 4% på jämförbara enheter och orderingången ökade med 6%. Men det är framförallt ett starkt fokus på effektivisering som gör att vinsten ökat med 55%.

Bolagsgrupperna Automation, Elektronik och EP har haft en positiv resultatutveckling. Mekanik och Hydraulik har utvecklats sämre än förväntat och åtgärder har inletts mot slutet av året för att förbättra resultatet.

I enlighet med att renodla verksamheten mot handel med industrikomponenter har Jubo Mechatronics och About Communication avyttrats.

HPI avvecklades i och med att bolagets viktigaste leverantör valt en annan kanal in på svenska marknaden. Dessa förändringar belastar resultatet för 2004 med ca 13 MSEK.

BÄTTRE ARBETSFÖRDELNING

Från en decentraliseringsstrategi, där bolagen i stort sett oberoende av varandra skötte sina verksamheter, har vi idag en situation där stordriftsfördelar blivit en lika viktig framgångsfaktor.

Vi har bl.a. centraliserat IT, telefoni och personaladministration, vilket skapar kostnadseffektivitet och ger bolagen möjlighet att fokusera på våra affärer.

En annan viktig del är marknadskommunikation som idag samordnas över landsgränserna i och med att många kunder är verksamma i flera länder. Våra leverantörer ser oss idag mer som deras förlängdaarm på en nordisk marknad istället för en representant på enbart den svenska marknaden.

2005 kommer vi att fortsätta tillvarata stordriftsfördelar genom att samordna logistik, sortimentsutveckling och marknadskommunikation.

Detta arbete inleddes 2004 med Automation och kommer under 2005 fortsätta inom Elektronik och EP. Bolagen inom Hydraulik kommer att slås samman till ett bolag, vilket kommer stärka konkurrenskraften.

FORTSATT GENOMLYSNING

Lärdomarna från telekomkrisen har gett oss en större ödmjukhet inför framtiden. Ett kontinuerligt arbete med att ifrågasätta aktiviteter och kostnader på ett naturligt sätt gör oss effektivare. Automation och Elektronik är tydliga exempel på där både omsättningstillväxt och effektiviseringsarbetet varit framgångsrikt.

Avyttring alternativt avveckling av olönsamma bolag och produktområden, minskning av personalstyrkan och minskade lager gör att dagens OEM är betydligt kostnadseffektivare än tidigare. En ökad dynamik och förbättrad kontroll gör att vi har lättare att ställa om när förutsättningarna ändras.

Utöver ökad kostnadseffektivitet har årets förändringsarbete inneburit att våra kunderbjudanden stärkts.

Nya produkter, breddning av samarbetet med befintliga leverantörer till flera marknader och lansering av nya leverantörer har tillsammans stärkt vårt produktprogram och vår marknadsposition.

Ett bra exempel på en lyckad produktlansering är den nya NXT-maskinen från Fuji, som starkt bidragit till att Cyncronabolagen nu är tillbaka i matchen efter telekomkrisen.

“Under 30 år har OEM utvecklats till en handelskoncern som kombinerar stordrifts och småskalighetens fördelar med nära relationer till kunder och leverantörer. Detta gör att vi står väl rustade även om konkurrensen hårdnar.”

Under året har efterfrågan ökat från delar av marknaden samtidigt som bolag flyttar sin produktion till lågkostnadsländer. Ett stärkt kunderbjudande för att öka våra marknadsandelar är en förutsättning för ett långsiktigt existensberättigande.

Kraftfulla och tålmodiga insatser i varje del av koncernen har skapat ett effektivt handelsföretag. Trots att ett par hundra medarbetare lämnat företaget sedan krisåren är siktet inställt mot tidigare lönsamhetsnivåer. Produktiviteten har med andra ord ökat dramatiskt.

Den stolthet som jag delar med våra medarbetare över senaste årens förändringsarbete är en bra plattform för att bygga vidare och förbättra resultatet även om befintliga marknader inte växer. Vetskapen om att det finns nya marknader och nya produktområden gör att jag med spänning ser fram emot fortsatt utveckling för OEM. Jörgen Zahlin

OEM-koncernen verkar

handel med industriella komponenter och system i norra Europa.

De rörelsedrivande enheterna ska anpassa sitt agerande efter de specifika förutsättningar som gäller inom respektive verksamhetsområde och på ett effektivt sätt tillgodose kunders, leverantörers, anställdas och aktieägarnas intressen.

VISION

OEM strävar efter att vara en ledande aktör inom handel med industriella komponenter och system i norra Europa.

Att vara en ledande aktör innebär att:

❚ Ha en kunskapsnivå och serviceanda som tillhör toppen inom respektive bransch.

❚ Marknadsföra komponenter och system som motsvarar eller överträffar kundens förväntningar.

❚ Göra våra leverantörer till marknadsledande inom respektive områden.

❚ Ha en effektivitet som gör oss lönsammare än våra konkurrenter.

❚ Skapa möjligheter för medarbetare att förverkliga sina ambitioner.

Innebörderna av visionen är grunden för kulturen inom koncernen. Genom att löpande ifrågasätta och arbeta med hur väl vi lever upp till dessa innebörder, bygger vi över tiden en företagskultur där visionen blir vår identitet.

Enkelt beskrivet verkar OEM som ett alternativ till tillverkarnas egna lokala dotterbolag och har därmed ett marknadsförings- och försäljningsansvar för de produkter som bolaget handlar med.

LEVERANTÖRER

Leverantörens alternativ till eget säljbolag

KUNDER

För våra leverantörer innebär samarbetet med OEM att de har en partner med:

❚ kompetens och finansiell styrka att göra marknadsinvesteringar

❚ kunskap om den aktuella marknaden

❚ närvaro på den lokala marknaden som överbryggar kulturella skillnader

För våra kunder innebär valet av OEM som leverantör att de får:

❚ tillgång till ett bredare sortiment från samma leverantör

❚ hög leveranskapacitet via våra lager

❚ teknisk och kommersiell support via våra säljorganisationer

En effektiv logistikapparat ger oss möjlighet att anpassa inköpsvolymer, lagernivåer och transportsätt för maximal konkurrenskraft.

OEM arbetar med ett brett program av produkter och har därmed möjlighet att skräddarsy erbjudanden för kunderna för att på bästa sätt tillfredsställa deras behov, samtidigt som tillverkarna når kundgrupper som de själva hade haft svårt att komma i kontakt med.

”OEM strävar efter att vara en ledande aktör inom handel med industriella komponenter och system i norra Europa.”

❚ 15% årlig resultattillväxt

❚ 20% avkastning på eget kapital

❚ Soliditeten ska inte understiga 35%

Vi har de senaste tre åren haft följande måluppfyllelse:

200220032004

Tillväxt av resultat-44%55%55%

Avkastning på eget kapital3,4%7,8% 14,3%

Soliditet55,5%61%60,3%

Koncernens resultattillväxt de senaste åren är i huvudsak baserad på genomförda effektiviseringar och renodling av verksamheten.

För 2005 förväntar vi oss att resultattillväxten i högre grad ska komma från omsättningstillväxt, vilken över tiden bör kunna ligga mellan 5 och 20% för våra rörelsedrivande enheter.

Tillväxtstrategin och tillväxtmålet kommer att anpassas från år till år.

Omvärldsförändringar, konjunktursvängningar och förvärvsmöjligheter är faktorer som gör att vi ständigt måste vara beredda på nya förutsättningar och inte tveka inför strukturgrepp som ökar vår konkurrenskraft.

För att nå vårt avkastningsmål på eget kapital med nuvarande kapitalstruktur krävs ett rörelseresultat på 110 MSEK. Återköp av aktier och eventuella framtida förvärv kommer att påverka soliditeten vilket kommer att ha en positiv inverkan på avkastning på eget kapital.

Soliditeten har varit stabil under hela nedgången och vi har klarat av att anpassa oss till den nya situationen utan något förlustår.

”För 2005 förväntar vi oss att resultattillväxten i högre grad ska komma från omsättningstillväxt.”

För 2005 är fortsatt tillväxt

prioriterat mål.

Vårt mål är att, rensat från avyttrade enheter, kunna ha en tillväxt på 10%. Vi kommer att utvärdera ett antal förvärvsmöjligheter och vi har både resurser och finansiell styrka att genomföra förvärv under 2005.

1. ORGANISK TILLVÄXT

Ökat fokus på utveckling av kund/leverantörsrelationer, produkterbjudanden och service ska förbättra konkurrenskraften och göra att vi tar ytterligare marknadsandelar. En organisk tillväxt är ett bevis på nöjda kunder samt att vårt erbjudande är attraktivt även för nya kunder.

2. GEOGRAFISK EXPANSION

Genom att exploatera etablerade koncept på nya marknader ges expansionsmöjligheter genom att fördjupa befintliga leverantörsrelationer. Under 2004 påbörjades arbetet med etablering av grupp Automation i Baltikum och grupp Elektronik i Polen. Detta arbete kommer att fortsätta under 2005 och vi planerar även för etablering i Danmark för grupp Elektronik.

Koncernen har en historia där förvärv varit en viktig del i tillväxtstrategin. Vi tror fortsatt på förvärv men har en restriktivare inställning när vi gör utvärderingar. En tydlig strategi där vi kan tillföra värde som ägare är en förutsättning för lyckade förvärv.

Förvärven kan göras i tre olika nivåer:

❚ Mindre bolag eller agentur som införlivas i befintligt bolag.

❚ Ett bolag som passar in och drivs vidare som ett eget bolag inom någon av våra fem bolagsgrupper.

❚ En helt ny bolagsgrupp som läggs in som ett sjätte ben.

Många av våra anställda har varit med om en lång

och spännande resa i koncernens utveckling. 2004

var det 30 år sedan OEM startades i Tranås.

30-årstillfället togs som inramning för ett arrangemang, för att få ihop kulturen i de olika bolagen och länderna. Under tre veckoslut samlades personal från fem länder för att bättre lära känna varandra, förstå ledningens mål och värderingar, träna lagarbete och sist men inte minst ha roligt tillsammans.

”Genom att utveckla människorna, utvecklar vi våra bolag”

För att OEM ska kunna leva upp till sin vision att vara en ledande aktör inom handel med komponenter och system, krävs att vi skapar möjligheter för våra medarbetare att förverkliga sina ambitioner. Alla i organisationen bidrar till att påverka bilden av OEM och vår verksamhet bygger på goda relationer med leverantörer och kunder. För att dessa relationer ska fungera krävs att vi har medarbetare som trivs och utvecklas i organisationen.

Vår strategi är att rekrytera unga medarbetare för utbildning internt inom OEM. Vi har även ett mål

att 75% av ledarna ska rekryteras internt, vilket är ett led i att bygga vår företagskultur. Hur företagskulturen ser ut skiljer sig naturligtvis mellan de bolag som vi själva startat och de som är förvärvade. Vårt mål är att över tiden bygga en kultur som gör att innebörden i visionen till slut också blir vår identitet.

”Vi behöver inte vara professorer, men vi måste vara professionella”

Tjänster som blir lediga tillsätts i möjligaste mån genom intern rekrytering för att upprätthålla kontinuitet mot kund och ge våra anställda möjlighet till utveckling. Under det senaste året har bland annat två bolagsgruppschefer rekryterats internt.

Våra chefer är huvudansvariga för rekryteringen till respektive grupp. I många fall används tester som stöd i urvalsprocessen för att bekräfta lämpligheten av den platssökande.

Introduktionsplanen är en viktig del i att en nyanställd kommer bra in i organisationen.

MÅL

Vi når våra försäljningsmål bland annat genom att attrahera ledande leverantörer. Därmed får vi möjligheten att fortsätta expandera, vilket gör det möjligt för våra anställda att utvecklas och få nya utmaningar i bolagen. Att ha en dynamisk förändring i organisationen är i sig ett mål, som kräver vidareutbildning och engagemang.

Det är vår avsikt att inte bara företaget och avdelningarna har fastställda mål, utan att mål också sätts för varje individ. Det ger varje person möjlighet att känna tillfredställelse över att få ett erkännande för sin insats. I möjligaste mån ska också lönen kopplas både till lagets och det personliga resultatet. Våra resultat är till stor del beroende av samarbete inom gruppen.

NMI-index (nöjd medarbetar-index) mäts idag på de flesta av bolagen som är kvalitetscertifierade. Vår ambition är att öka andelen bolag som arbetar med denna typ av trivselmätningar.

”Våra kunder och leverantörer kräver att vi ständigt utvecklas och skapar mervärde”

PERSONLIGT ENGAGEMANG

OCH ANSVAR

Vi tror att platta organisationer skapar ansvar och engagemang genom hela kedjan. Grunden för detta är årliga utvecklingssamtal mellan varje medarbetare och chef och att vi har ett öppet och kontinuerligt informationsutbyte i organisationen. Arbetet styrs utifrån individuella mål där medarbetaren får stor frihet.

KOMPETENSUTVECKLING

Under det årliga medarbetarsamtalet mellan chef och underställd diskuteras bl.a. måluppfyllelse, utveckling och utbildningsbehov. Under detta samtal görs sedan en individuell kompetensutvecklingsplan. Inom koncernen finns ett väl utvecklat koncept för säljträning i olika steg. Vi har också en egen datasupportgrupp för Movex affärssystem som kontinuerligt ger internutbildningar för admi-

nistrativ personal. På ledningsnivå förekommer flera olika typer av ledarskapsutbildningar.

Våra säljare och produktansvariga måste hela tiden vara lyhörda för marknadens förändringar och krav. Marknadsinformation överförs till våra leverantörer, vilket gör att vi utgör en viktig länk för utveckling av framtida produkter.

Våra nyckelpersoner på produktsidan besöker kontinuerligt våra leverantörer för att vidarebefordra marknadsinformation och säkerställa kvalitet i utveckling och produktion, samt att själva utbildas av leverantören.

En bra arbetsmiljö är en förutsättning för att medarbetarna ska trivas på arbetet. Grunden är att medarbetarna ska ha en säker och hälsosam arbetsplats. Målsättningen är att medarbetarna ska känna arbetsglädje, gemenskap och trygghet.

Företagen uppmuntrar personalen till deltagande i olika motionsaktiviteter och arbetar med kontrakteradförebyggande hälsovård. Även föreläsningar om kost, stress och balans i livet förekommer i samband med konferenser och utbildningstillfällen.

Vi har idag en ojämn fördelning mellan män och kvinnor. Förklaringen är att de flesta befattningar i koncernen kräver teknisk utbildning och att det är få kvinnor som söker tjänsterna. Bakgrunden till detta ligger i det låga antal kvinnor inom tekniska utbildningar.

Av ungefär 350 tjänster i ovannämnda befattningar är idag endast en handfull kvinnor. De flestaav våra kvinnliga medarbetare arbetar idag inom ekonomi, administration och marknadsföring. Vi strävar efter att få en jämnare fördelning mellan män och kvinnor i våra bolag och ser därför gärna att intresset från kvinnliga sökande ökar på tekniska tjänster.

30-årsjubileum. Under tre veckoslut samlades personal från fem länder för att bättre lära känna varandra, förstå ledningens mål och värderingar, träna lagarbete och sist men inte minst ha roligt tillsammans.

Kvalitetscertifierade bolag.

• OEM Automatic AB,

• OEM Component AB,

• Egevo Elektronik AB,

• Internordic Bearing Sweden AB,

• JMS Systemhydraulik AB,

• AB Indoma

OEM Internationals övergripande kvalitetspolicy

innebär att produkter och tjänster ska motsvara eller överträffa kundens förväntan.

Målet är att våra kunder ska förknippa oss med bra produkter, leveranssäkerhet, bra teknisk support samt ett affärsmässigt och positivt bemötande.

OEM koncernen består av 23 rörelsedrivande enheter i åtta länder, varav tio enheter i Sverige. Kundkraven på kvalitetscertifiering är större på de svenska bolagen än på de utländska.

Under 2004 har vi fortsatt arbetet med att öka leveranssäkerhet från våra leverantörer. Detta är ett arbete som är viktigt för att vi ska kunna hålla våra egna kvalitetsmål mot kund och leva upp till vår kvalitetspolicy. Det kräver en ständig dialog

JMS Systemhydrauliks produktion av hydraulaggregat sker enligt kvalitetscertifiering ISO 9000.

gällande allt från produktkvalitet, produktutveckling till leveranstid och miljöfrågor. Flera av bolagen i koncernen gör också årliga kundattitydundersökningar för att kunna sätta mål på kvaliteten i vårt kunderbjudande.

De dotterbolag som inte är ISO-certifierade arbetar aktivt med miljö- och kvalitetsmål och utvärderar löpande dessa utifrån kund- och marknadskrav. När certifiering diskuteras och utvärderas är alltid affärsnyttan i fokus och det som avgör om certifiering ska genomföras.

OEM koncernens miljöpolicy innebär att vi fortlöpande ska arbeta för att minimera vår externa miljöpåverkan. Miljöarbetet ska styras av lagliga krav samt vad som är ekonomiskt rimligt, tekniskt möjligt och ekologiskt motiverat. Syftet med arbetet är att både kort- och långsiktigt minska vår verksamhets miljöpåverkan.

Ett bolag i koncernen har idag producerande verksamhet. Övriga arbetar med försäljning av komponenter och system från tillverkare världen över. Det innebär att vår största miljöpåverkan kommer från

❚ transporter av varor och personal

❚ innehåll av miljöbelastande ämnen i produkter

❚ tryck och distribution av produktkataloger

❚ förpackningsmaterial

❚ uppvärmning, belysning och kylning av kontor

OEM rapporterar till Folksams klimatindexundersökning för 2004.

TRANSPORTER OCH TJÄNSTEBILAR

Vi utövar påverkan mot speditörer att styra mot alternativa bränslen och miljöklassade bilar. Enligt vår egen tjänstebilspolicy ska OEMkoncernen endast erbjuda bilar som är klassade enligt MK 2005 (jmf tidigare miljöklass 1)

KRAV PÅ VÅRA LEVERANTÖRER

Våra kunder ställer ofta frågor om produktersinnehåll av miljöpåverkande ämnen. Vid våra besökhos leverantörerna görs genomgång av leverantörens miljöarbete. I de bolag som är certifierade finns särskilda formulär för leverantörsgenomgång, som görs av våra produktansvariga.

TRYCK OCH DISTRIBUTION AV PRODUKTKATALOGER

I koncernen trycks och distribueras årligen ca 50.000 produktkataloger och broschyrer. Vid uppköp av tryck meriterar vi miljöcertifierade tryckerier. Vi försöker i möjligaste mån att trycka på miljögodkänt papper. Arbete pågår att lägga ut produktinformation på Internet vilket kommer att innebära att vi kan sänka upplagorna av tryckta kataloger.

NYA MILJÖKRAV SKAPAR AFFÄRSMÖJLIGHETER

Den 1 juli 2006 införs det så kallade blyfridirektivet (RoHs*) som förbjuder användning av bly, kvicksilver, kadmium och flera andra farliga ämnen i el- och elektronikprodukter, och som kommer att få stor effekt inom EU och även i övriga världen. Våra kunder på maskinsidan har redan börjat ställaom sin produktion och vi ser ökad efterfrågan på nya ugnar, våglödare och andra maskinfunktioner som berörs.

Förbudet för också med sig efterfrågan på utbildning av de nya maskinerna. Lödpastan får inte längre innehålla bly vilket gör att vi måste erbjuda nya produkter.

OEM Internationals verksamhet bygger på långvariga relationer med personal, leverantörer och kunder. Ledningen och medarbetarnas värderingar kommer till uttryck i dessa relationer. Det är därför viktigt att etiska frågor ständigt diskuteras.

Ett exempel på vår strävan i etiska frågor är att

OEM China Development gör certifiering på fabrikerna de samarbetar med i Kina, och bland annat undersöker förekomsten av barnarbete.

Vår dagliga verksamhet präglas av respekt för medarbetare och affärspartners.

Miljöcertifierade bolag

Då verksamheten inte har en produktionsmässigt tung belastning på miljön har vi idag endast tre svenska bolag som är certifierade enligt ISO14000.

• OEM Automatic AB

• OEM Component AB

• Internordic Bearing Sweden AB

Internordic Bearing och GGP Sweden AB

Christian Wildstam, VD Internordic Bearing och Troels Nielsen, VD GGP Sweden, konstaterar att samarbetet kring kullager och delsystem till gräsklipparna gynnar båda parter.

GGP Sweden AB (tidigare Stiga) i Tranås har bytt ut hela sin produktionsanläggning och skapat Europas modernaste produktionsline för montering av gräsklippare.

– Tidigare låg vi ständigt efter i produktionen. Nu ligger vi före och kan fördubbla produktionen om så krävs, säger VD Troels Nielsen. Produktiviteten har ökat med cirka 35 procent. Samtidigt kan vi bättre säkerställa den höga kvalitet som kännetecknar varumärket Stiga.

Troels Nielsen har en bakgrund som produktionsteknisk chef på Volvo Torslandaverken. Det återspeglas tydligt i den nya monteringslinen som är uppbyggd som en modern bilfabrik. I ena änden kommer chassier in i hållare från taket. Slingan går genom den ljusa och rena monteringshallen där montörerna monterar mer eller mindre färdiga komponenter. I den andra änden av lokalen förpackas och lastas de färdiga klipparna för vidare transport till återförsäljare runt om i världen.

– Ombyggnaden av vår montering innebär också ett nytt tänkande och nya krav på våra leverantörer, säger Troels Nielsen. Tidigare såg vi dem som just leverantörer. De skulle leverera rätt pryl i rätt tid och till rätt pris. Nu har vi ett annat tänkandeoch ser våra leverantörer som en partner, som med unik kompetens inom olika områden ska hjälpa oss att utveckla våra produkter och vår produktion.

– Internordic Bearing är rätt partner för modern produktionsutveckling. De har klarat steget från att vara leverantör av kullager till en partner för utveckling av färdiga delsystem där kullager ingår.

Alla våra avdelningar som inköp, teknik, konstruktion och logistik är ense om att Internordic Bearing svarar upp till våra höga krav.

Christian Wildstam, VD på Internordic Bearing, instämmer i Troels Nilsens ord om samarbetet.

– När GGP Sweden AB byggde den nya produktionslinen skapades också nya behov och det fanns utrymme för utökat samarbete. Våra idéer och lösningar för färdiga delsystem passade perfekt för den moderna produktionen.

– Denna utmaning var nyttig för oss. Krävande kunder är bra för vår egen utveckling. Hade vi inte kunnat möta GGP Swedens krav hade vi inte varit deras leverantör i dag.

GGP SWEDEN AB.

VD Troels Nielsen har byggt upp GGP Swedens (Stigas) produktion enligt den senaste tekniken från bilindustrin.

Sören Johansson, konstruktionsansvarig för Stiga åkgräsklippare, ser många konkreta fördelar med samarbetet med Internordic Bearing.

– Genom att de levererar färdiga delsystem kan vi minska monteringstiden på linen. Vi är inte experter på lager och ser därför ett värde i att Internordic Bearing kan leverera delsystem med de kvalitetskrav och den leveransprecision vi önskar. De vet vilka krav det ställs på lagren i en gräsklippare och vi kan utveckla konstruktionen tillsammans.

– Samarbetet förstärks och utökas kontinuerligt, säger Sören Johansson. Ju fler färdiga delsystem vi kan få till produktionslinen desto snabbare kan linen köras. Det är en fördel att Internordic Bearing finns nära oss som ett lokalt företag och samtidigt har de OEM koncernens muskler bakom sig.

”Alla våra avdelningar som inköp, teknik, konstruktion och logistik är ense om att Internordic Bearing svarar upp till våra höga krav.”

Stiga är ett varumärke inom GGP-koncernen (Global Garden Products). GGP Sweden AB är Nordens största tillverkare av trädgårdsprodukter. Produktionsenheten i Tranås svarar för ett komplett program gräsklippare för såväl villaägare som för yrkesmässig användning.

GGP Sweden AB har en årsomsättning på ca 1 miljard SEK och sysselsätter ca 340 anställda.

IBS INTERNORDIC BEARING SWEDEN AB.

Internordic Bearing, med säte i Nässjö, erbjuder ett komplettprogram kul- och rullningslager för den skandinaviska marknaden. Speciallösningar och delsystem utvecklas i samarbete med respektive kund. Företaget ägs av OEM International AB och ingår i affärsområde Mekanik

Sandvik Tamrock i Finland tillverkar riggar för borrning och grävning. Kunderna finns inom gruvindustrin över hela världen.

Maskinerna ska tåla vibrationer och mekaniska påfrestningar i mycket tuffa förhållanden. Fukt och frätande ämnen kan också förekomma.

– Eftersom våra borriggar ofta är en del av våra kunders produktionsprocess är driftsäkerheten

mycket viktig, säger Timo Niemi, utvecklingschef el inom Sandvik Tamrock. Vi måste väga in allt detta när vi väljer material och komponenter från våra leverantörer.

– När vi konstruerar maskiner ser vi inte enbart till själva funktionen. Vår tillverkning måste också vara effektiv och rationell.

NY TOTALLÖSNING PÅ KORT TID

2004 efterfrågade Sandvik Tamrock en ny totallösning för kablagedragning, som skulle passa Tamrocks borrmaskiner. I samarbete med Woodhead Industries, som är leverantör av

”Sandvik Tamrock insåg tidigt fördelarna med totalkostnad istället för priset på enstaka komponenter. Detta innebär att vi tillsammans kan utveckla lönsamma helhetslösningar. Något som alla våra kunder har nytta av.”

mPm-produkter, och OEM kunde ett förslag presenteras på mycket kort tid.

– Normalt sett brukar nya produktlösningar för så krävande förhållanden ta lång tid. Men nu kunde vi redan efter några dagar visa flera möjliga lösningar, säger Riccardo Comini, europachef för Woodhead Industries kommunikationsprodukter och ansvarig för varumärket mPm.

– Sandvik Tamrocks konstruktionsavdelning valde vår lösning med splitterbox. Den visade sig fungera bra och i framtiden kommer den att finnas i deras maskiner.

OEM har varit leverantör till Sandvik Tamrock sedan 1981 då OEM etablerades i Finland.

– Vi har levererat många olika komponenter från våra olika leverantörer, säger Patrick Nyström, VD OEM Finland. Sandvik Tamrock insåg tidigt fördelarna med totalkostnad istället för priset på enstaka komponenter. Detta innebär att vi tillsammans kan utveckla helhetslösningar som är lönsamma för såväl Sandvik Tamrock som för våra leverantörer. Denna utveckling har alla våra kunder nytta av.

SANDVIK TAMROCK.

– Lösningen från Woodhead med en splitterbox som passar alla maskiner innebär att Sandvik Tamrock kan köpa en artikel istället för många olika. Det underlättar för deras produktplanering, inköp och montering, säger Jouni Laaksola.

Lösningen till den nya splitterboxen kom fram bland annat tack vare ett samarbete mellan fr. v. Jouni Laaksola, OEM Automatic Finland, Timo Niemi och hans team på Sandvik Tamrock samt Jussi Haavisto, OEM Automatic Finland.

Sandvik Tamrockär marknadsledande inom tillverkning av borr- och grävprodukter för ovan- och underjord till världens gruv- och byggindustrier. Företaget ingår i affärsområdet Mining and Construction i Sandvik Gruppen. Affärsområdet omsätter 17 miljarder SEK och har över 9600 anställda.

OEM AUTOMATIC FINLAND.

OEM Automatic Finland har sedan starten 1981 levererat industrikomponenter till den finska industrin. I Finland representerar OEM Automatic cirka 40 ledande leverantörer där Woodhead Industries är en av de viktigaste.

WOODHEAD INDUSTRIES.

Woodhead Industriesutvecklar, tillverkar och marknadsför nätverk och elektriska infrastrukturprodukter för tuffa, krävande och farliga miljöer. Woodhead är internationellt känt inom industrin för sin varumärken, där bland annat mPm® ingår. Woodhead finns på 21 platser i 10 länder omfattande Nordamerika, Europa och Asien.

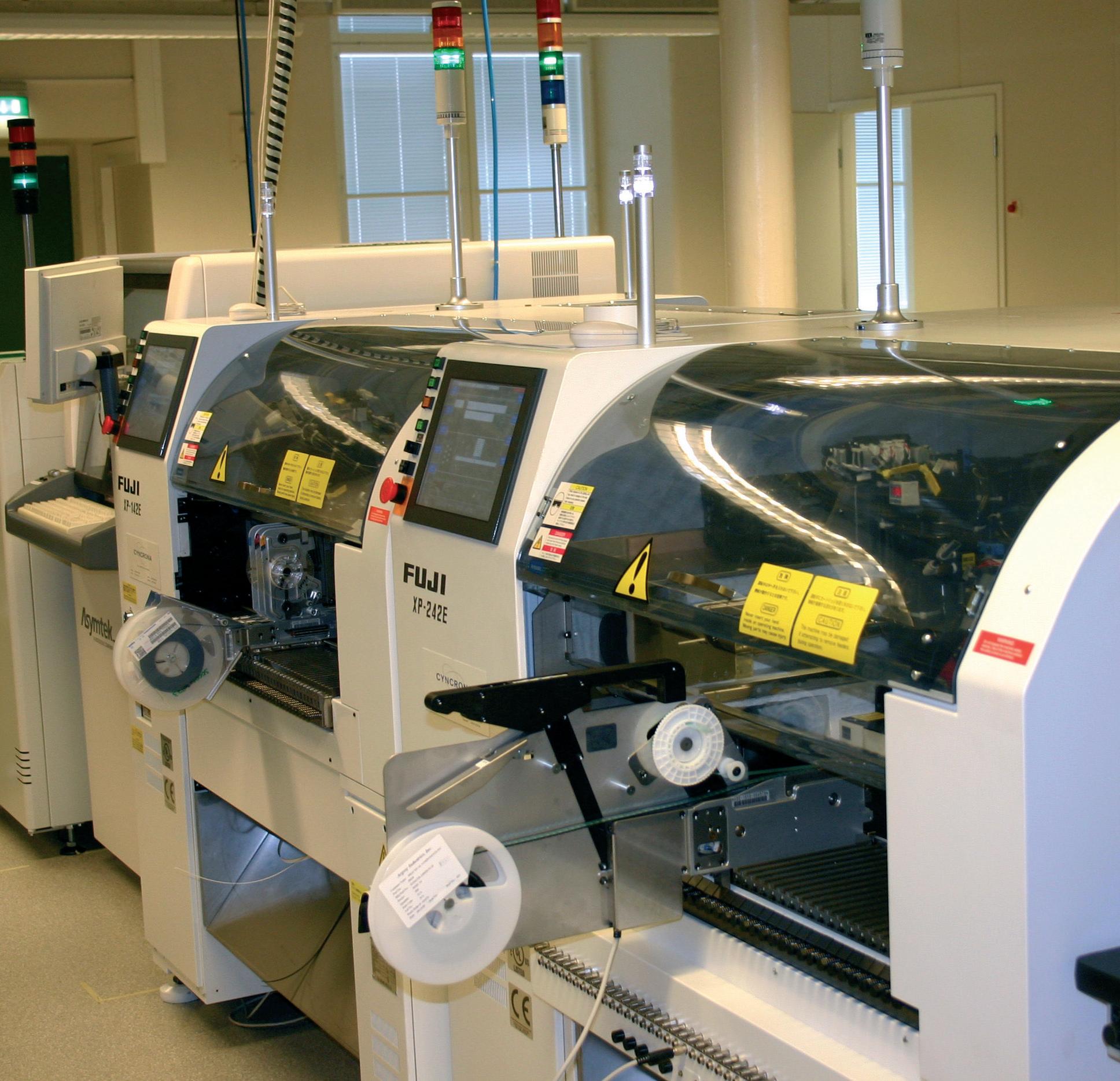

Cyncrona Finland och HAMK

Yrkeshögskolan HAMK i Forssa i Finland har gjort en stor investering i en

komplett produktionsline

för

elektroniktillverkning.

Enheten kallas EleForssa.

HAMK (Häme Polytechnic University of Applied Sciences) är en kvalificerad högskola med unik inriktning mot bland annat processteknologi.

Satsningen på den nya linen innebär att skolans studenter nu kan omsätta teori i praktik och då använda den senaste produktionstekniken.

De tillverkande företagen i Finland får samtidigt tillgång till en utmärkt anläggning för utbildning, processutveckling och prototyptillverkning.

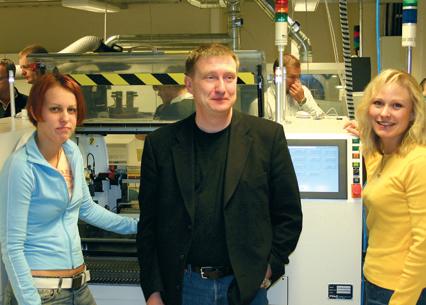

Från vänster Mattias Franzén, Bolagsgruppchef Grupp EP, Ari Ylén, Produktgruppchef hos Cyncrona Finland och Erik Rosenqvist, Produktionschef hos HAMK.

SAMARBETE MED CYNCRONA

Som leverantör till linen valde HAMK ett samarbete med Cyncrona, som är ledande leverantör av produktionssystem till elektronik- och telekomindustrin i Finland.

– För oss som leverantör är produktionslinen betydelsefull på flera sätt, säger Ari Ylen, produktgruppchef hos Cyncrona i Finland. Vi får möjlighet att demonstrera enstaka maskiner från våra olika leverantörer. Dessutom får vi tillfälle att visa den i Finland så stora och viktiga elektronikbranschen, att vi har kompetens, kunskap och resurser att vara en komplett leverantör.

– Studenterna på HAMK får under sin utbildning arbeta med produkter och teknik från våra leverantörer. När de sedan går vidare ut i yrkeslivet är det denna teknik och dessa produkter de känner till och förhoppningsvis efterfrågar.

Rauno Harttimo, Produktgruppchef Cyncrona Finland, tillsammans med Marja Laurén och Helena Kuusniemi, studenter på HAMK.

Produktionslinen består av maskiner och mjukvaror från ett flertal av Cyncronas leverantörer. Dispenseringsutrustning kommer från Asymtek Monteringsmaskiner från Fuji. Reflowugn från SMT och mjukvaran för linjekontroll från Tecnomatix

– Vi valde att samarbeta med Cyncrona eftersom de kunde presentera en ekonomiskt fördelaktig helhetslösning, säger Erik Rosenqvist, produktionschef på EleForssa. De har kompetens och är en pålitlig leverantör.

Produktionslinen består av maskiner och mjukvaror från ett flertal av Cyncronas leverantörer. Dispenseringsutrustning kommer från Asymtek. Monteringsmaskiner från Fuji. Reflowugn från SMT och mjukvaran för linjekontroll från Tecnomatix.

ELEFORSSA.

Idén till EleForssa-projektet vid HAMK (Häme Polytechnic University of Applied Sciences) utvecklades år 2000 efter ett initiativ från olika finländska elektronikföretag. Investeringen blev sedan möjlig tack vare ekonomisk medverkan från olika elektronikföretag, Tavastehus TE-Centrum, Länsstyrelsen, Utbildningsministeriet och EU-bidrag.

CYNCRONA FINLAND.

Cyncrona är marknadsledande leverantör av produktionsteknik till elektronik- och telekomindustrin och representerar ett 20-tal ledande varumärken. Cyncrona har funnits i Finland sedan 1983 och har idag 22 anställda. Årsomsättningen 2004 var cirka 13 miljoner Euro.

AUTOMATION.

Komponenter för industriautomation inom affärsområde El-Maskin, El-Skåp, Säkerhet, Kablar, Tryck & Flöde samt Pneumatik.

ELEKTRONIK.

Apparatkomponenter, kretskortkomponenter samt EMC-/mikrovågskomponenter.

MEKANIK.

Rullningslager, bussningar, tätningar för roterande och linjära rörelser, el- och servomotorer, kuggremstransmissioner samt ställdon.

HYDRAULIK.

Försäljning av pumpar, motorer, ventiler, miniaggregat och tillbehör för hydraulik samt egen produktion av hydrauliska aggregat och system för mobila och industriella applikationer.

ELEKTRONIK PRODUKTION (EP).

Produktionssystem, testlösningar och insatsvaror för elektronikproduktion.

AUTOMATION

ELECTRONICS

MECHANICS

HYDRAULICS

Målet för 2004 var att ta marknadsandelar och öka effektiviteten. En målsättning som vi uppnått genom ökade kundaktiviteter och utveckling av produkterbjudandet.

Effektiviteten har förbättrats genom samordning inom områdena sortimentsutveckling, marknadskommunikation och logistik. Detta tillsammans med stigande efterfrågan har lett till att både omsättning och resultat ökat.

Mikael Thörnkvist, Bolagsgruppchef Automation

❚ Omsättningen ökade med 8% till 553 MSEK.

❚ Resultatet ökade med 22% till 67 MSEK.

Under året har ett par större produktlanseringar genomförts och vi har även startat samarbete med nya leverantörer samt geografiskt breddat vårt befintliga sortiment.

Dessutom har beslutats att under första kvartalet 2005 starta försäljning i Estland med utgångspunkt från vårt finska bolag. Vi har idag klartecken från cirka 30 leverantörer och räknar med att omsätta ca 10 MSEK inom två år.

I Sverige, som är vår viktigaste marknad, ökade omsättningen med 10%. Störst omsättningstillväxt hade det polska bolaget som ökade med 34%. Samtliga enheter, utom det danska och italienska, hade tillväxt. I Danmark skedde under året stora organisationsförändringar för att skapa möjligheter för ökad kundbearbetning.

Samtliga enheter utom Italien visade positivt resultat.

Vår bedömning är att efterfrågan kommer att vara stabil under 2005 och vårt mål är att öka omsättningen med minst 5% och resultatet med 8%.

Vi arbetar för att avyttra det italienska bolaget under 2005. Strukturen och sortimentet passar inte in i gruppen och vi bedömer att det är svårt att göra bolaget lönsamt. Målet är därför baserat exklusive Italien.

Vår ambition är att utvecklas till en ledande aktör i norra Europa. Vår starka marknadsposition i Norden och ökad samordning gör att vi snabbt och till låg kostnad kan etablera oss på nya marknader. Vi kommer under året utvärdera och besluta om fortsatt expansion i de baltiska länderna.

Strategin är

❚ Stark lokal marknadsnärvaro med personlig försäljning

❚ Fortsatt effektivisering genom samordning

❚ Stärka vårt kunderbjudande genom att bredda vårt produktsortiment

❚ Representera våra nyckelleverantörer i samtliga länder

❚ Geografisk utveckling i norra Europa

Vårt långsiktiga mål är en årlig tillväxt på 7-10%.

Under 2004 stabiliserades marknaden i Europa. I Polen växer marknaden snabbt och behovet inom industriautomation ökar. I våra övriga länder förväntar vi oss en svag tillväxt under 2005.

Som helhet är marknaden för automationskomponenter i Europa relativt stabil och vi bedömer att den växer ca 2-3% per år över en konjunkturcykel. Då flertalet av våra kunder producerar i små- till medelstora volymer sker ingen drastisk produktionsflytt till lågkostnadsländer.

Vi konkurrerar med tillverkare som Schneider Electric, ABB och Omron, men även med handelsbolag som Addtech.

av koncernomsättning

VERKSAMHET. Grupp Automation består av sju OEM Automaticbolag verksamma i Sverige, Finland, Norge, Danmark, Polen, Storbritannien och Italien. Affärsidén bygger på försäljning och marknadsföring av komponenter för industriautomation till maskin- och apparattillverkande industri, grossister och strategiska slutförbrukare. Gruppen representerar ett 60-tal leverantörer som är specialiserade och ledande inom sitt område. Marknadsföringen sker i huvudsak genom personlig försäljning där OEM tillför kunden produkt- och applikationskunskap.

PRODUKTER. Komponenter för industriautomation inom affärsområde El-Maskin, El-Skåp, Säkerhet, Kablar, Tryck & Flöde samt Pneumatik.

INGÅENDE ENHETER. OEM Automatic Sverige, OEM Automatic Danmark, OEM Automatic Norge, OEM Automatic Finland, OEM Automatic UK, OEM Automatic Polen samt OEM Automatic Italien

Effektiviseringar och renodling mot kärnverksamheter har medfört ett förbättrat resultat.

Samtliga rörelsedrivande enheter har ökat både omsättning och resultat trots att en stor del av försäljningen hänför sig till dollarbaserade affärer.

❚ Omsättningen ökade med 6% till 285 MSEK.

❚ Resultatet ökade från 1,6 MSEK till 20 MSEK.

De effektiviseringar som beslutades i slutet av 2003 har gett önskad effekt i form av mindre administration och oförändrad aktivitetsnivå mot kund.

About Communication avyttrades under första kvartalet. Grupp Elektroniks siffror för 2003 och 2004 är rensat från About Communications siffror. Avyttringen följer koncernens strategi att renodla sina verksamheter i enlighet med affärsidén.

Vi ska vara våra kunders och leverantörers naturliga val av samarbetspartner.

Under första halvåret 2005 genomförs en omstrukturering där gruppen kommer drivas under namnet OEM Electronics uppdelat i olika affärsområden med verksamhet i Sverige, Finland och Polen.

Vi förväntar oss en ökad konkurrenskraft och förbättrade förutsättningar att i varje marknadssegment bli en ledande aktör.

Målsättningen är att öka omsättning och resultat med minst 5% trots osäkerhet på marknaden.

Vi ska följa våra kunder geografiskt, från in-design till produktion. Under 2005 kommer vi att satsa i Polen och beräknas nå en omsättning första året på ca 6 MSEK.

Vi ska koncentrera oss på våra kärnprocesser mot kunder och leverantörer samt ytterligare centralisering av "stödprocesser". Vi kommer att utvärdera möjligheterna att centralisera exempelvis ekonomi, lagerhantering och marknadskommunikation.

Omsättning (MSEK)

Vi planerar för en fortsatt utflyttning av volymproduktion till lågkostnadsländer. Vår förmåga att tillföra värde till våra kunder är avgörande både för de affärer vi gör och på de marknader vi är representerade. Det är också avgörande för om vi ska kunna följa kunden om de väljer att flytta ut produktionen.

Grupp Elektronik levererar, förutom till systemsidan inom telekom, även till specialfordonsindustrin, medicinteknikindustrin samt till övriga industrielektroniktillverkare.

KONKURRENTER

Våra konkurrenter är dels de stora globala komponentdistributörerna Arrow och Avnet, dels teknikhandelsföretag som Addtech, Lagerkrantz Group och Elektronikgruppen. Utöver dessa finns även tillverkarnas egna säljbolag.

PRODUKTER. Apparatkomponenter, kretskortkomponenter samt EMC-/mikrovågskomponenter.

av koncernomsättning

VERKSAMHET. Grupp Elektronik marknadsför specialkomponenter till apparat- och elektroniktillverkande industri i Norden och Polen. Gruppen representerar några av världens ledande tillverkare inom halvledarkretsar och elektromekaniska komponenter, till exempel Maxim/Dallas, Alps, Sharp, Eudyna och DBK.

INGÅENDE ENHETER. OEM Component Sverige, Egevo Elektronik Sverige, Pronesto Sverige, Aspecs Finland, OEM Component Finland och OEM Component Polen.

2004 blev ett turbulent år där vi inte nådde våra målsättningar. Detta berodde på att vi förlorade leverantörer samt att marknadsinvesteringar inte nått förväntad effekt.

Den uteblivna tillväxten gör att resultatet understiger föregående års nivå, vilket i sin tur gör att vi vidtar åtgärder inför 2005.

Andreas Fälth, Bolagsgruppchef Mekanik

❚ Omsättningen minskade med 8% till 194 MSEK.

❚ Resultatet sjönk från 9,6 MSEK till 4,3 MSEK.

Vid årsskiftet gjordes en omstrukturering i koncernen där produktområde Motorer & Transmissioner flyttades in i grupp Mekanik och bildade OEM Motor i Sverige och OEM Mechanics i Finland. De förväntade synergieffekterna av åtgärden har ännu inte uppnåtts.

Under sista kvartalet beslutades att omstrukturera A. Karlson Industriteknik, vilket innebär att delar av bolaget flyttats in i andra enheter i koncernen och resterande delar har avyttrats eller lagts ner.

Gruppen har under året ökat samverkan mellan enheterna i syfte att uppnå kostnadsrationaliseringar och skapa synergieffekter.

Under hösten startade en gemensam satsning på utveckling av säljare och säljprocess i de svenska bolagen.

Under 2005 ska ett gemensamt affärs- och säljstödssystem implementeras för att öka effektiviteten.

Målet för 2005 är en omsättningsnivå på 210

MSEK. Det innebär en tillväxt på 8% med en rörelsemarginal på minst 5% på alla enheter. Det långsiktiga målet är fortfarande att bolagsgruppen ska nå en rörelsemarginal överstigande 10% och en tillväxttakt överstigande 15% per år.

Gruppens övergripande strategier är:

❚ Utveckling av säljare och säljprocess

❚ Öka säljaktiviteter i Danmark

❚ Samordna logistik

❚ Samordna stödprocesser

Försäljningen sker i huvudsak i Sverige och Finland. Vi ser dock Skandinavien som en marknad där vår förmåga att kunna erbjuda applikationsanpassade och kvalitetssäkrade komponenter till konkurrenskraftiga priser gör att vi kan ta marknadsandelar från våra konkurrenter.

Kunderna är främst tillverkare inom fordons-, materialhanterings- och maskinbyggnadsindustrin.

Konkurrenterna är främst tillverkare med egna distributionskanaler såsom SKF (rullningslager), Freudenberg (tätningar) och Bosch (motorer).

Omsättning (MSEK)

Resultat (MSEK)

Antal anställda

Andel av koncernomsättning

VERKSAMHET. Grupp Mekanik består av fem enheter med inriktning på motorer och mekaniska komponenter i Sverige och Finland. I gruppen ingår även ett kvalitetskontrollcenter i Kina för produktionskontroll och logistik av främst kullager. En viktig framgångsfaktor för gruppen är personlig försäljning av kundanpassade lösningar. Tillsammans med tillverkaren är vi med redan i kundens konstruktionsarbete vilket ger ett kostnadseffektivt produktval.

PRODUKTER. Rullningslager, bussningar, tätningar för roterande och linjära rörelser, el- och servomotorer, kuggremstransmissioner samt ställdon.

INGÅENDE ENHETER. IBS Internordic Bearing Sweden, Indoma Sverige, OEM Motor Sverige, OEM Mechanics Finland och OEM China Development Holland / Kina.

Nedläggning av HPI gav en minskad omsättning och ett försämrat resultat samtidigt som JMS Systemhydraulik har utvecklats positivt under året.

Gruppens omsättning påverkas negativt med 15 MSEK genom avvecklingen av HPI, vilketäven belastar årets resultat med 3,4 MSEK. Aggregatoch system har haft god tillväxt under året. Komponentförsäljningen har inte nått planerad tillväxt.

Fredrik Tengstrand, Bolagsgruppchef Hydraulik

❚ Omsättningen minskade med 5% till 139 MSEK.

❚ Resultatet försämrades från -0,6 MSEK till -1,1 MSEK.

JMS Systemhydraulik har efter några år av förbättrad lönsamhet och renodling nu även omsättningstillväxt. Bolaget har överträffat förväntningarna och nått en god lönsamhetsnivå. Bolaget har under året tecknat avtal med amerikanska Eaton vilket ger ett starkt sortiment mot såväl industriella som mobila applikationer.

Hydrac har under året inte nått förväntningarna och omsättningen minskade, vilket gjorde att bolagethamnade på ett nollresultat. Personalstyrkan har minskats men fokus ligger kvar på att bygga upp nya affärer på komponenter inom mobilhydraulik.

Hydroprodukter har under året avvecklats. Bolagets försäljning var i huvudsak baserad på en leverantörs produktsortiment och konkurrerande leverantörer fanns representerade i gruppen.

I april togs beslut att avsluta samarbetet med denna leverantör. Arbetet med att konvertera affärer till våra andra leverantörers produkter pågår och kommer att fortsätta under 2005.

Under 2004 avsåg vi att etablera oss i Finland. Förutsättningarna har dock bedömts som för svaga, vilket gjort att gruppen valt en annan strategi för etablering utanför Sverige. Våra aggregat och system kommer att utgöra basen i vår geografiska expansion via våra bolag i Sverige.

Grupp Hydraulik förvärvades i november 2000 och resultatet för 2004 belastas med 5,2 MSEK i goodwillavskrivningar (6,5 MSEK).

MÅL & STRATEGIER

Målet är att på tre års sikt bli ett av de starkaste och mest lönsamma hydraulikbolagen i Sverige.

Vi avser att uppnå dessa mål genom en sammanslagningav gruppens kvarvarande två enheter under 2005.

❚ Ett effektivare bolag som snabbare kommer nå uppsatta mål avseende rörelsemarginal och vinsttillväxt.

❚ Sammanslagningen ger oss ett av marknadens starkaste produktsortiment.

❚ Geografisk expansion av vår verksamhet inom aggregat och system.

Under 2005 är målet att

❚ Nå en omsättning strax under 2004 års nivå vilket innebär en tillväxt på 8% på jämförbara enheter.

❚ Nå en rörelsemarginal på 7%.

Hydraulikmarknaden har under senaste året visat ökad efterfrågan men med stora variationer mellan olika branscher. Våra viktigaste branscher är pappers- och cellulosaindustri, marin- och offshoreindustri och entreprenadmaskiner. Kunderna tenderar att bli större genom fusioner och uppköp. Marknaden går mot mer förädlade lösningar.

Konkurrensen på den svenska marknaden kommer i huvudsak från ett antal bolag som ingår i Hexagon Automation, men även från internationella aktörer som Bosch Rexroth, Parker Hannifin och Sauer Danfoss.

VERKSAMHET. Grupp Hydraulik marknadsför komponenter för mobila och industriella hydraulikapplikationer samt konstruerar och tillverkar kundanpassade hydraulaggregat och kompletta hydraulsystem, främst till svenska OEM-kunder. Vi representerar världsledande tillverkare av hydraulikkomponenter, som Eaton, SUN, Casappa och Walvoil. Vi har branschledande kompetens och egen produktion av hydraulaggregat.

PRODUKTER. Försäljning av pumpar, motorer, ventiler, miniaggregat och tillbehör för hydraulik samt egen produktion av hydrauliska aggregat och system för mobila och industriella applikationer.

INGÅENDE ENHETER. JMS Systemhydraulik Sverige och Hydrac Sverige

Omsättning (MSEK)

Resultat (MSEK)

Antal anställda

Andel av koncernomsättning

Cyncronabolagen ökade omsättningen med 6% och resultatet med 4% vilket var lägre än våra målsättningar.

Jubo Mechatronics AB som under flera år haft lönsamhetsproblem avyttrades i november. Avyttringen följer koncernens strategi att renodla sina verksamheter.

Jubo Mechatronics har belastat resultatet för Grupp EP med cirka -7,8 MSEK.

Mattias Franzén, Bolagsgruppchef EP

❚ Omsättningen minskade med 7% till 239 MSEK

❚ Resultatet uppgick till -0,6 MSEK (-6,5 MSEK).

För Cyncronabolagen ökade omsättningen med 6%. Det finska bolaget överträffade sin målsättning medan det svenska och norska i stort följt vår plan. Cyncrona Danmark har haft ett tufft år med få nya affärer och 30% omsättningsminskning som följd.

Ökat samarbetet mellan Cyncronabolagen förbättrar effektiviteten och ger oss ökad konkurrenskraft. Under året påbörjades arbetet med att skapa en gemensam IT-plattform för gruppen. Detta kommer att slutföras under 2005 och ytterligare förbättra förutsättningarna för samarbete.

I början av året lanserade vi tillsammans med vår leverantör Fuji en ny generation av produktionsmaskiner. Lanseringen har varit framgångsrik och vi sålde ca 20 maskiner under året.

I vårt arbete med kapitalbindning har vi lyckats avyttra huvuddelen av vårt begagnatlager, vilket lett till att lagret totalt sett minskats med 6 MSEK.

MÅL OCH STRATEGIER

Vi ska utvecklas till Nordens ledande distributör av utrustning och material för elektronikproduktion.

Omsättningen ska över tiden öka med 15% per år och rörelsemarginalen ska på sikt överstiga 8%. Detta ska uppnås genom ökad effektivitet i gruppen, fördjupat samarbete med befintliga kunderoch bearbetning av nya kunder.

Vi kommer under året även att lansera en rad nya produkter.

Efterfrågan förbättrades under 2004 och vi bedömer att den kommer öka även under det kommande året.

Utflyttningen av elektronikproduktion från Norden sker fortfarande. Vår bedömning är att marknaden under nästa treårsperiod kommer att vara relativt stabil vad gäller antal tillverkare.

I takt med att teknologin utvecklas och våra leverantörer lanserar nya maskiner skapas förutsättning för nya affärer. Vi förväntar oss att vi kommer öka våra marknadsandelar på våra befintliga produktområden samtidigt som vi planerar för utökning av sortimentet.

Projektbasen är idag väsentligt större än motsvarade period förra året. Vi ser med spänning fram mot 2005 med en förväntad tillväxt på över 30%.

Konkurrenterna till Cyncronabolagen är idag främst Siemens och Mydata på ytmonteringsmaskiner, samt en handfull distributörer som till exempel Sincotron på övriga delar av sortimentet.

PRODUKTER. Produktionssystem, testlösningar och insatsvaror för elektronikproduktion.

INGÅENDE ENHETER. Cyncrona Sverige, Cyncrona Finland, Cyncrona Danmark och Cyncrona Norge.

Omsättning (MSEK)

Resultat (MSEK)

Antal anställda

Andel av koncernomsättning

VERKSAMHET. Grupp EP, Elektronikproduktion, består av fyra Cyncronabolag verksamma i Finland, Sverige, Danmark och Norge. Bolagen säljer produktionsutrustning, support och material för elektronikproduktion samt testutrustningar för kretskort, mikroelektronik och mönsterkort. Cyncrona representerar ett tjugotal ledande leverantörer som var och en är specialister inom sitt område. Marknadsföringen sker i huvudsak genom personlig försäljning där Cyncrona tillför kunden såväl produkt- som processkunskap. Service och support är en viktig del av verksamheten och innefattar utbildning, installation, driftsättning och service.

DEFINITIONER AV NYCKELTAL

RÄNTABILITET PÅ TOTALT KAPITAL:

Rörelseresultat plus finansiella intäkter i procent av genomsnittligt totalt kapital.

RÄNTABILITET PÅ SYSSELSATT KAPITAL:

Rörelseresultat plus finansiella intäkter i procent av genomsnittligt sysselsatt kapital. Sysselsatt kapital avser balansomslutning minskad med icke räntebärande skulder inklusive uppskjuten skatteskuld.

RÄNTABILITET PÅ EGET KAPITAL: Årets nettovinst i procent av genomsnittligt eget kapital.

GENOMSNITTLIG SKULDRÄNTA: Finansiella kostnader i procent av totala skulder.

SKULDSÄTTNINGSGRAD: Räntebärande skulder dividerat med beräknat eget kapital. Beräknat eget kapital består av eget kapital samt minoritetsintressen.

RÖRELSERESULTAT/OMSÄTTNING: Rörelseresultat före avskrivningar i procent av omsättning.

VINSTPROCENT: Resultat efter finansiella intäkter i procent av omsättningen.

VINSTMARGINAL: Resultat före skatt i procent av omsättningen.

KAPITALETS OMSÄTTNINGSHASTIGHET: Omsättning dividerat med balansomslutning.

OMSÄTTNING PER ANSTÄLLD: Omsättning dividerat med medelantalet anställda.

SOLIDITET: Eget kapital i procent av totalt kapital.

KASSALIKVIDITET: Omsättningstillgångar minus varulager i procent av kortfristiga skulder.

VINST PER AKTIE: Koncernens nettovinst efter avdrag för såväl betald som uppskjuten skatt dividerat med antal aktier.

EGET KAPITAL PER AKTIE: Eget kapital dividerat med utestående antalet aktier.

P/ E (PRICE/ EARNING): Börskursen den 31 december dividerat med vinst per aktie.

DIREKTAVKASTNING: Utdelning per aktie dividerat med börskursen vid årets slut.

omsättningshastighet ggr/år2,192,232,05

från den löpande verksamheten MSEK93131156

Kassalikviditet% 1391129082

Vinst per aktie före utspädning*SEK7:423:871:77 3:88 10:26

Vinst per aktie efter utspädning*SEK7:383:861:773:8810:26

Genomsnittligt antal aktiertusental7 7398 1398 3329 0499 114

Genomsnittligt antal aktier efter utspädning tusental7 7798 1668 3329 0499 114

Eget kapital per aktie**

SEK53:0448:0849:77 55:69 57:39

Vinst per aktie exkl. återköpta aktier*SEK7:594:141:884:3210:81

Antal aktier exkl. återköptatusental7 5697 6037 8178 1328 661

Föreslagen utdelning

Börskurs 31 december

SEK5:504:504:50 4:50 4:50

SEK118:00102:0077:00 92:50 129:00 P/E ggr 15,926,443,523,8 12,6 Direktavkastning % 4,74,45,8 4,9 3,5

Antal anställda antal 571636701 773 676 Löner och ersättningar MSEK184197220 244 197

*Nyckeltalen beräknade exkl. jämförelsestörande poster.

** Eget kapital per aktie = synligt eget kapital per aktie.

FÖRVALTNINGSBERÄTTELSE

Styrelsen och verkställande direktören för OEM International AB (Publ) får härmed avlämna årsredovisning jämte koncernredovisning för verksamhetsåret 2004. Årsredovisningen inklusive revisionsberättelsen omfattar sid. 36-65.

KONCERNEN

OEM International AB är via sina dotterbolag representerat i de nordiska länderna samt i Storbritannien, Holland, Italien och Polen.

VERKSAMHET

Verksamheten fokuserar på försäljning och marknadsföring av komponenter och system för automation. Koncernen är organiserad i fem bolagsgrupper: Automation, Elektronik, Mekanik, Hydraulik och EP.

OMSÄTTNING OCH RESULTAT KONCERNEN

Den totala omsättningen för koncernen blev 1 406 128 KSEK (1 428 119). Årets vinst efter skatt uppgick till 57 446 SEK (31 486), vilket motsvarar 7:42 SEK (3:87) per aktie.Avyttrade verksamheter påverkar negativt omsättningen mellan åren med 75 458 KSEK och för jämförbara enheter ökade således koncernens omsättning med 4%.

En ökad försäljning på befintlig kundbas tillsammans med flera lyckade produktlanseringar inom Grupp Automation ökade omsättningen 8%. Alla bolag i gruppen utom Danmark och Italien har haft en positiv utveckling under året. Fortsatt arbete med samordning och effektivisering resulterade att resultatet ökade med 22%.

Efterfrågan inom Grupp Elektronik är fortsatt bättre än föregående år och omsättningen för 2004 ökade med 6%. Resultatet ökade från 1 559 KSEK till 19 977 KSEK. Samtliga enheter visar ett positivt resultat för 2004. Etablering i Polen har påbörjats under fjärde kvartalet.

Fortsatta problem inom Grupp Mekanik med att nå förväntad omsättningstillväxt gör att resultatet har försämrats avsevärt. Rörelseresultatet har minskat från 9 566 KSEK till 4 307 KSEK. Ett ökat ägarengagemang tillsammans med ett tydligare fokus på tillväxt har inletts för att vända denna utveckling.

Omsättning och resultat i Grupp Hydraulik försämrades under året. Omsättningen minskade med 7 219 KSEK till 138 907 KSEK och resultatet uppgick till -1 062 KSEK (-555). Resultatet har belastats med 5 199 KSEK i goodwillavskrivningar (6 474).

JMS Systemhydraulik inom gruppen utvecklas starkt vilket till stor del kompenserar avvecklingen av Hydroprodukter. Den svenska marknaden visar fortsatt en svag ökning.

Cyncronabolagen i Finland och Sverige inom Grupp EP avslutade året starkt medan det danska och norska bolaget har haft svårt att nå upp till förväntad omsättning och resultat. Inom gruppen ingick också Jubo Mechatronics AB vars verksamhet avyttrades i november 2004. Gruppens rörelseresultat uppgick till -555 KSEK (-6 515) och Jubo Mechatronics har belastat gruppen resultatmässigt med -7 755 KSEK (-13 361).

KONCERNFÖRÄNDRINGAR

Verksamheten i About Communication AB och Jubo Mechatronics AB har avyttrats. Hydroprodukter International AB:s verksamhet har avvecklats. Fortsatt pågår ett omstruktureringsarbete i koncernen där målsättningen är att genom fusioner och frivilliga likvidationer nå en enklare och tydligare legal koncernstruktur. Under året har följande vilande bolag likviderats; OEM Multimetal OY, Finland, ATT Europé Ltd, England, N. Erlands Petersen Trading A/S, Danmark samt Nomitek AB, Hydraulik Control Förvaltning i Ängelholm AB, IRB Mechatronics AB, About Computers AB, About Vila AB, OEM Automatic Norden AB, CynCrona EDA AB, Cergotec AB, CynCrona Communication AB, MPE Semitech AB och MPE Microtech AB samtliga Sverige.

FINANSIELL STÄLLNING 2004

Likvida tillgångar (inkl ej utnyttjad checkkredit) i koncernen uppgick vid årsskiftet till 415 029 KSEK (358 419). Koncernens soliditet uppgick vid årsskiftet till 60,3% (61).

INVESTERINGAR

Investeringar i koncernen har under året uppgått till 10 088 KSEK (9 955) i maskiner och inventarier, 807 KSEK (150) i byggnader.

FORSKNING OCH UTVECKLING

Koncernen bedriver inte direkt någon forskning och utveckling. Utvecklingen sker i huvudsak hos våra leverantörer med hjälp av vår informationom vad marknaden efterfrågar.

ÖVERGÅNG TILL IFRS 2005

Från och med 1 januari 2005 kommer OEM International i sin koncernredovisning att tillämpa IFRS. Detta är en följd av en EU-förordning som gäller för samtliga noterade bolag inom EU.

Vid rapporteringen 2005 skall även jämförelsesiffror för 2004 omräknas i enlighet med IFRS. Information om kommande regler och effekter för OEM-koncernen inkl. öppningsbalans och påverkan i resultaträkningen för 2004 presenteras i not 20 på sidan 61-63.

MILJÖPÅVERKAN

Det finns inom koncernen under 2004 dotterbolag som bedriver anmälningspliktig verksamhet enligt miljöbalken. Vad som avses är verkstadsindustri med högst 5000 m2 verkstadsyta inklusive montering enligt kod M2B prövningsnivå C.

ÅTERKÖP

OEM International AB har i syfte att förbättra koncernens avkastning på eget kapital och vinst per aktie utnyttjat bemyndigandet som styrelsen fått av ordinarie bolagsstämma att återköpa egna aktier. Bolaget har under 2004 återköpt 34 000 aktier till ett snittpris av 97:29 kr inkl. transaktionskostnader. Totalt innehav av aktier i eget förvar vid årsskiftet var 154 000 motsvarande 2% av totala antalet aktier. Bolagsstämmans bemyndigande är upp till 10% av antalet aktier, vilket är 772 310 st.

STYRELSENS ARBETE

Styrelsens arbete och dess arbetsordning framgår på sidan 66-67.

MODERBOLAGET

Moderbolaget skall vara en aktiv ägare och utveckla dotterföretagen. Det innebär förutom tydlig målstyrning att bidra med kompetens och resurser inom IT, ekonomistyrning, personaladministration, marknadskommunikation, kvalitet- och miljöstyrning och lagerhantering. Moderbolagets omsättning uppgick till 35 090 KSEK (32 077). Av dessa avser 34 855 KSEK (31 909) omsättning till dotterbolag. Resultat före bokslutsdispositioner och skatt uppgick till -4 217 KSEK (-22 493).

FÖRESLAGEN AKTIEUTDELNING

Styrelsen och verkställande direktören föreslår att aktieutdelningen höjs från 4:50 kr till 5:50 kr. Komplett förslag till vinstdisposition återfinns på sidan 64.

FRAMTIDA UTVECKLING

Koncernens målsättning är en resultattillväxt med i genomsnitt 15% per år över en konjunkturcykel. Koncernen med sin marknadsposition, organisation och finansiella ställning är väl rustad för fortsatt expansion. Tillväxtstrategin är beskriven på sidan 11.

Inom parentes anges 2003 års siffror.

RESULTATRÄKNING KSEK

NotKoncernenModerbolaget 2004 200320042003

Nettoomsättning11 406 128 1 428 11935 09032 077

Förändring av produkter i arbete och färdiga varor- 3 4472 195-1 402 681 1 430 31435 09032 077

RÖRELSENS KOSTNADER

Råvaror och förnödenheter-16 397-44 550--

Handelsvaror- 895 879-893 990--

Övriga externa kostnader- 108 332-101 173- 18 614-13 718

Personalkostnader2- 275 976-298 351- 23 066-17 744

Avskrivningar av materiella och immateriella anläggningstillgångar3-26 034-36 986- 2 259-2 468

RÖRELSERESULTAT

RESULTAT FRÅN FINANSIELLA POSTER

Resultat från andelar i koncernföretag4--455-25 273

Resultat från andelar i intresseföretag51 5181 009750450

Resultat från övriga värdepapper och fordringar som är anläggningstillgångar651-Övriga ränteintäkter och liknande resultatposter74 2302 9623 4375 061

Räntekostnader och liknande resultatposter8- 2 779-5 846- 10-878

BOKSLUTSDISPOSITIONER

Skillnad mellan skattemässig avskrivning och avskrivning enligt plan:

• Byggnader och mark-- 176182

• Inventarier, verktyg och installationer--47419

Periodiseringsfond, upplösning--6 5837 653 Periodiseringsfond, avsättning--- 13 000-9 400

RESULTAT FÖRE SKATT83 037 53 390- 10 411-23 639

Skatt på årets resultat9- 25 591-21 9042 425-1 654

ÅRETS VINST57 446 31 486- 7 986-25 293

Vinst per aktie före utspädning, kr7:423:87

Vinst per aktie efter utspädning, kr7:383:86

Genomsnittligt antal aktier7 738 7958 138 778

Genomsnittligt antal aktier efter utspädning7 778 7958 165 737

Utdelning, kr5:50* 4:50 * Förslag

BALANSRÄKNING KSEK

TILLGÅNGAR

ANLÄGGNINGSTILLGÅNGAR

IMMATERIELLA ANLÄGGNINGSTILLGÅNGAR

NotKoncernenModerbolaget 2004.12.31 2003.12.312004.12.312003.12.31

Goodwill 10 5 298 15 641--

MATERIELLA ANLÄGGNINGSTILLGÅNGAR

Byggnader och mark1190 68294 94014 67614 850

Maskiner och andra tekniska anläggningar11-2 974--

Inventarier, verktyg och installationer1117 16827 633 2 6242 595 107 850 125 547 17 30017 445

FINANSIELLA ANLÄGGNINGSTILLGÅNGAR

Andelar i koncernföretag12--170 020173 565

Andelar i intresseföretag135 3865 033 1 2001 200

Fordringar hos koncernföretag-- 7 0007 000

Andra långfristiga värdepappersinnehav7851 080--

Andel i bostadsrättsförening1 0181 0181 0181 018

Andra långfristiga fordringar8315 573--

Uppskjuten skattefordran912 4135 154--

OMSÄTTNINGSTILLGÅNGAR

VARULAGER MM

Råvaror och förnödenheter -487-Varor under tillverkning 2 9056 352 -Färdiga varor och handelsvaror203 012221 925-Förskott till leverantörer1 1042 121-207 021 230 885 --

KORTFRISTIGA FORDRINGAR

Kundfordringar198 783173 9346253 Fordringar hos koncernföretag --193 736233 071 Fordringar hos intresseföretag3 - -Skattefordringar -6 493-60 Övriga fordringar13 4765 010-Förutbetalda kostnader och upplupna intäkter1415 24113 4752 2141 995 227 503 198 912196 012235 179

BUNDET EGET KAPITAL

Fria reserver252 675265 810196 712223 716 Årets vinst57 44631 486- 7 986-25 293

OBESKATTADE RESERVER

Ackumulerade avskrivningar utöver plan:

Byggnader och mark11-- 239415

Maskiner och inventarier11--243290

Periodiseringsfond, avsatt vid taxering 1999---6 583 Periodiseringsfond, avsatt vid taxering 2003--250250 Periodiseringsfond, avsatt vid taxering 2004--9

Periodiseringsfond, avsatt vid taxering 2005-

AVSÄTTNINGAR

Avsättningar för pensioner och liknande förpliktelser162 2541 791-Uppskjuten skatteskuld923 12223 051 265Garantiavsättningar806590--

SUMMA AVSÄTTNINGAR26 182 25 432265-

KORTFRISTIGA SKULDER

Räntebärande skulder

Checkräkningskredit1737 74437 215--

Ej räntebärande skulder

Förskott från kunder4431 245-Leverantörsskulder97 35993 5301 028523

Skulder till koncernföretag--171 645164 815

Skulder till intresseföretag1 1561 334-Skatteskulder 7 883 -3 217Övriga skulder34 48327 1144 7494 653 Upplupna kostnader och förutbetalda intäkter1864 15564 5546 6403 913

BALANSRÄKNING KSEK

STÄLLDA SÄKERHETER NotKoncernenModerbolaget OCH ANSVARSFÖRBINDELSER 2004.12.31 2003.12.312004.12.312003.12.31

STÄLLDA SÄKERHETER FÖR

EGNA SKULDER OCH AVSÄTTNINGAR 17

Fastighetsinteckningar42 65042 6507 5007 500 Företagsinteckningar88 40088 400--

SUMMA STÄLLDA SÄKERHETER131 050 131 0507 5007 500

ANSVARSFÖRBINDELSER Borgensförbindelser till förmån för koncernföretag--172 436143 807 Garantiförbindelser2 8244 813 -Lokaliseringsbidrag346597 --

SUMMA ANSVARSFÖRBINDELSER3 170 5 410 172 436143 807

FÖRÄNDRINGAR AV EGET KAPITAL KSEK

Aktie-BundnaFritt eget kapitalreserverkapitalSumma KONCERNEN

Ingående balans 2003-01-0141 66148 663324 416414 740 Omräkningsdifferenser

Lämnad utdelning

214-34

Nedsättning aktiekapital- 10001 0000 Återköp egna aktier -16 832-16 832

Förskjutning mellan bundet och fritt eget kapital3 092- 3 0920 Årets resultat 31 48631 486 Utgående

aktiekapital-2 0462 0460

egna aktier

308 Förskjutning mellan bundet och fritt eget kapital4 982-4 9820

Årets

Anpassning av RR 29 avseende förmånsbaserade pensioner har påverkat eget kapital med belopp före skatt med 715 KSEK och efter skatt med 515 KSEK.

SPECIFIKATION AV ACKUMULERAD VALUTAKURSDIFFERENS I EGET KAPITAL

Ackumulerade valutakursdifferenser 2003-01-01-5 3997 362

Årets omräkningsdifferens 355-4 468

Ackumulerade valutakursdifferenser 2003-12-31-5 0442 894

Årets omräkningsdifferens 827-1 602

Ackumulerade valutakursdifferenser 2004-12-31-4 2171 292

Särredovisning av ackumulerade valutakursdifferenser i utländska verksamheter har skett fr o m ingången av 1999.

MODERBOLAGET

Aktie-BundnaFritt eget kapitalreserverkapitalSumma

Ingående balans 2003-01-0141 66129 242258 548329 451

Lämnad utdelning -34 214-34 214

Nedsättning-1 0001 0000

Återköp egna aktier -16 832-16 832

Erhållna koncernbidrag 39 07039 070

Skatteeffekt erhållna koncernbidrag -10 940-10 940

Lämnade koncernbidrag -16 550-16 550

Skatteeffekt lämnade koncernbidrag 4 6344 634

Årets resultat - 25 293- 25 293

Utgående balans 2003-12-3140 66130 242198 423269 326

Lämnad utdelning -34 214-34 214

Nedsättning aktiekapital-2 0462 0460

Återköp egna aktier - 3 308- 3 308

Erhållna koncernbidrag 64 45064 450

Skatteeffekt erhållna koncernbidrag -18 046-18 046

Lämnade koncernbidrag -14 712-14 712

Skatteeffekt lämnade koncernbidrag 4 1194 119

Årets resultat - 7 986- 7 986

Utgående balans 2004-12-3138 61532 288188 726259 629

Föreslagen utdelning, 5:50 kr per aktie 42 477

KASSAFLÖDESANALYS KSEK

DEN LÖPANDE VERKSAMHETEN

Resultat efter finansiella poster83 03753 390- 4 217-22 493

Justeringar för poster som inte ingår i kassaflödet25 66133 0016 039 32 922

Betald skatt- 18 604-23 287- 8 195-212

KASSAFLÖDE FRÅN DEN LÖPANDE VERKSAMHETEN

FÖRE FÖRÄNDRINGAR AV RÖRELSEKAPITAL90 094 63 104- 6 37310 217

Kassaflöde från förändringar i rörelsekapitalet

Förändring av varulager21 40149 649--

Förändring av kundfordringar- 24 85122 260-9-2

Förändring av fordringar- 4 2179 81639 116158 442

Förändring av leverantörsskulder3 829-2 393505-665

Förändring av rörelseskulder6 655-11 7879 653-105 380

INVESTERINGSVERKSAMHETEN

Förvärv av dotterbolag-- --25 298 Avyttring av verksamhet1 1414 479-Lämnade aktieägartillskott--- -10 500 Förvärv av materiella anläggningstillgångar-10 002-11 877 - 2 114-543

Försäljning av materiella anläggningstillgångar11 3301 904-Försäljning av finansiella anläggningstillgångar---63 641

FINANSIERINGSVERKSAMHETEN Koncernbidrag--49 73822 520 Upptagna lån529--Amortering av skuld--65 092--36 634 Utbetald utdelning-34

KASSAFLÖDE58

9

99424

Likvida medel vid årets början52 64844 39724 76110 Kursdifferens likvida medel- 34-765-Likvida

KASSAFLÖDESANALYS KSEK

NotKoncernenModerbolaget 2004 200320042003

TILLÄGGSUPPLYSNINGAR TILL KASSAFLÖDESANALYS

Specifikation finansiella poster

Erhållen ränta2 0792 6873 4375 061

Erhållen utdelning514 750450

Erlagd ränta- 2 015-5 601- 10-878

Specifikation poster som inte ingår i kassaflödet

Avskrivningar26 03436 9862 2592 468

Nedskrivning aktier3202453 54530 000 Uppräkning av Alecta-medel- 488- 275--

Resultat avyttring verksamhet-- 2 700-Övrigt - 205-1 255235454

AVYTTRING AV INKRÅM

AVYTTRADE TILLGÅNGAR OCH SKULDER

Materiella anläggningstillgångar653210-Varulager2 4632 375-Rörelsefordringar201---

Summa tillgångar3 317 2 585--

Rörelseskulder- 701-806-Summa avsättningar och skulder- 701 - 806--

Resultat avyttring verksamhet- 2 700--

Försäljningspris2 6164 479--

Avgår: Säljarrevers- 1 475---

Erhållen köpeskilling1 1414 479--

Avgår: Likvida medel i den avyttrade verksamheten

Påverkan på likvida medel1 1414 479- -

LIKVIDA MEDEL

Likvida medel omfattar för närvarande endast kassa och bank.

ALLMÄNNA REDOVISNINGSPRINCIPER

Årsredovisningen har upprättats i enlighet med Årsredovisningslagen och Redovisningsrådets rekommendationer och Akutgruppsuttalanden. Anpassning har skett till RR 29, Ersättning till anställda, främst rörande förmånsbestämda pensioner. RR 29 har inneburit att ingångsskulden för 2004 är 715 KSEK större än enligt föregående års årsredovisning. Effekten av bytet har justerat ingående kapital år 2004 med 515 KSEK efter skatteavdrag.

BOLAGETS SÄTE

Bolaget OEM International AB (Publ) bedriver verksamhet i associationsformen aktiebolag och har sitt säte i Tranås i Sverige. Huvudkontorets adress är Dalagatan 4, Box 1011, Tranås.

RAPPORTERING FÖR SEGMENT

Koncernens interna rapporteringssystem är uppbyggt med tanke på uppföljning av avkastningen på koncernens varor och tjänster varför rörelsegrenar är den primära indelningsgrunden.

KLASSIFICERING

Anläggningstillgångar, långfristiga skulder och avsättningar består i allt väsentligt enbart av belopp som förväntas återvinnas eller betalas efter mer än tolv månader räknat från balansdagen. Omsättningstillgångar och kortfristiga skulder består i allt väsentligt enbart av belopp som förväntas återvinnas eller betalas inom tolv månader räknat från balansdagen.

VÄRDERINGSPRINCIPER

Tillgångar, avsättningar och skulder har värderats till anskaffningsvärden om inget annat anges nedan.

Immateriella tillgångar - Goodwill Goodwill uppkommer vid direkta och indirekta förvärv av verksamheter. Anskaffningsvärdet för goodwill bestäms vid förvärvstidpunkten som skillnaden mellan köpeskillingen och marknadsvärdet av förvärvade identifierbara tillgångar och skulder. Goodwill redovisas därefter till anskaffningsvärde minus ackumulerade avskrivning enligt plan och eventuella nedskrivningar. Prövning för nedskrivning sker enligt beskrivning nedan.

Följande avskrivningstider tillämpas:

Förvärvade immateriella tillgångar

Övriga immateriella tillgångar

Övriga immateriella tillgångar som förvärvats av företaget är redovisade till anskaffningsvärde minus ackumulerade avskrivningar och nedskrivningar. Utgifter för internt genererad goodwill och varumärken redovisas i resultaträkningen som kostnad då de uppkommer. Tillkommande utgifter för en immateriell tillgång läggs till anskaffningsvärdet endast om de ökar de framtida ekonomiska fördelarna som överstiger den ursprungliga bedömningen och utgifterna kan beräknas på ett tillförlitligt sätt. Alla andra utgifter kostnadsförs när de uppkommer.

Avskrivningstider se tabell nedan.

Materiella tillgångar Materiella anläggningstillgångar redovisas till historisk anskaffningskostnad efter avdrag för ackumulerade avskrivningar och eventuella nedskrivningar. I anskaffningsvärdet ingår inköpspriset inklusive tullavgifter och punktskatter samt kostnader direkt hänförbara till tillgången för att bringa den på plats och i skick för att utnyttjas i enlighet med syftet med anskaffningen. Inköpspriset har reducerats med varurabatter mm. Exempel på direkt hänförbara kostnader som ingår i anskaffningsvärdet är leverans och hantering, installation, lagfarter, konsulttjänster, juristtjänster. Tillkommande utgifter aktiveras endast om de genererar ekonomiska fördelar som överstiger den ursprungliga prestanda för tillgången. Utgifter för reparation och underhåll kostnadsförs löpande.

Avskrivningsprinciper för materiella anläggningstillgångar