6 minute read

La reforma de autónomos y las especifidades de las profesiones

from Profesiones 199

La reforma de autónomos y las especificidades de las profesiones

Eugenio Sánchez Gallego

Advertisement

El proceso de reforma del colectivo de autónomos sigue en curso. Tras la aprobación el 26 de julio por el Gobierno del Real Decreto-ley 13/2022 por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos y se mejora la protección por cese de actividad, el Congreso de los Diputados lo convalidó el 25 de agosto y entrará en vigor el 1 de enero del 2023.

No obstante, hubo mayoría en solicitar que la reforma fuera tramitada como Proyecto de Ley. Con este periodo de tramitación parlamentaria podrán presentarse enmiendas en un lapso de tiempo que, probablemente, se alargará varios meses. Una situación que podría dar lugar a cambios en el texto definitivo de la norma. En el caso de que la reforma solo sufra modificaciones en el Congreso, se publicaría directamente en el Boletín Oficial del Estado (BOE). Si también se plantean modificaciones en el Senado, el texto deberá volver al Congreso para su aprobación antes de aparecer en el BOE. Y pese a que el Real Decreto-ley 13/2022 entre en vigor el próximo enero, dejará de tener validez una vez se apruebe el Proyecto de Ley. En cualquier caso, las normas aprobadas tendrán un carácter transitorio en el intervalo 2023-2025. Antes del 2026, el Gobierno y los agentes sociales habrán de negociar los nuevos tramos para la cotización, al menos, hasta el 2031 como estaba previsto.

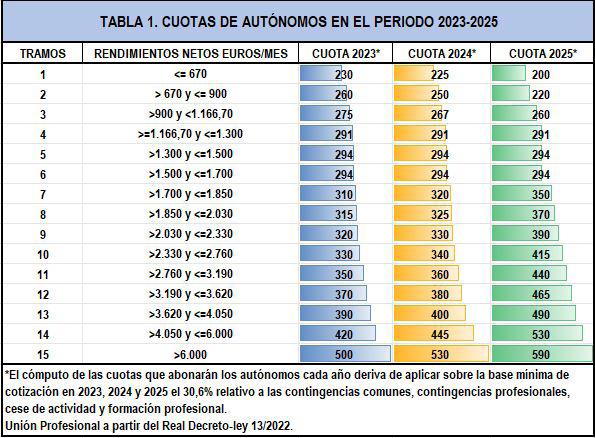

Contenido y funcionamiento esencial La filosofía de la reforma es mejorar las coberturas de las y los trabajadores por cuenta propia y hacer converger el Régimen Especial de Trabajadores Autónomos (RETA) con el Régimen General en relación a las pensiones. Así lo manifestó José Luis Escrivá, ministro de Inclusión, Seguridad Social y Migraciones el pasado mes de julio en el acto celebrado por el Consejo General de Economistas en colaboración con Unión Profesional (Ver pág. 19. Profesiones 198). En cuanto a su dinámica, las cuotas se establecerán en función de los rendimientos netos que obtenga el autónomo, en lugar de elegir la base de cotización de forma voluntaria. Para ello, se fijan quince tramos de rendimientos netos mensuales con un perfil de progresividad para cada año: 2023, 2024 y 2025 (Ver Tabla 1). Estos rendimientos serán computados después de que el autónomo deduzca de sus ingresos los gastos producidos y necesarios para su actividad. Y en la cuantía resultante podrá aplicar de manera adicional una deducción por gastos genéricos del 7%, o del 3% si se trata de un autónomo societario. Determinado el rendimiento neto y el tramo en el que habrá de situarse el autónomo, este podrá optar por una base mínima o máxima de cotización, y sobre esta se aplicarán los conceptos de cotización por contingencias comunes, contingencias profesionales, cese de actividad y formación profesional que computan como el 30,6% de la base de cotización en la actualidad.

Ejercicio profesional autónomo Una de las cuestiones que puede ser oportunidad de mejora de la norma tiene que ver con la integración de las especificidades inherentes de algunos sectores con el fin de que la sociedad pueda beneficiarse de sus servicios y fomentar la incorporación al RETA. En datos, el subsector de servicios profesionales constituye el 15% de las afiliaciones al RETA, cerca de medio millón, y el 16% de las y los profesionales que operan por cuenta propia. A su vez, el 12% de estos profesionales cotizan con pluriactividad frente el 6,6% del conjunto de la economía, y el 49% son mujeres respecto al 35% del conjunto total que son autónomos. En términos de comportamiento e incentivos más característicos, el propósito corriente de incrementar la tasa bruta de explotación y así maximizar el beneficio como ocurre en la mayoría de sectores económicos, varía y está profundamente condicionado en el caso del profesional autónomo. En esencia, los ingresos que percibe por su actividad están supeditados a suministrar el servicio adecuado y justo, con la calidad aparejada precisa en el marco de la protección del interés público y la deontología. Ello puede suponer, en ocasiones, declinar o derivar la prestación a otro profesional si no se tiene la especialización correspondiente, o no alargar más de lo necesario el servicio.

Otra singularidad notoria es la tendencia general a la inestabilidad en el volumen de actividad y horas trabajadas en el ejercicio profesional por cuenta propia. Ello trae causa en la dinámica de prestación de estos servicios que está sujeta a dos factores genuinos: de un lado, la construcción de la confianza, puesto que la creación de una red de fidelización de clientes, pacientes y usuarios estable requiere habitualmente de más tiempo para su afianzamiento en comparación con una empresa más grande o consolidada. En este plano, la curva de aprendizaje y experiencia acumulada del

profesional juega un rol relevante para su consolidación en el mercado. Y, de otro lado, la demanda de servicios profesionales urge resolver problemas y solventar aspiraciones puntuales que son distintas a la satisfacción de un consumo más frecuente que define a otros bienes y servicios.

Propuestas de Unión Profesional Con todo, si en el desarrollo futuro de la reforma se pretende aterrizar o interpretar buena parte de lo que implican las peculiaridades descritas, cabría la posibilidad de valorar dos propuestas iniciales que beneficiarían a los profesionales por cuenta propia tanto en el RETA, como en las mutualidades de previsión social alternativas. Es preciso mencionar que el sentido de estas y otras propuestas, junto con el análisis de las especificidades fueron remitidas en julio por Unión Profesional al ministro de Inclusión, Seguridad Social y Migraciones, José Luis Escrivá. En primer lugar, considerar el vehículo que emplea un profesional para sus desplazamientos en ejercicio como un elemento patrimonial afecto a la actividad económica al objeto de imputar sus gastos deducibles y computar el rendimiento neto de actividades económicas en el Impuesto sobre la Renta de las Personas Físicas (IRPF). Ello supondría flexibilizar el artículo 29.2 de la ley del IRPF mediante el permiso de afectación a la actividad profesional de un elemento patrimonial indivisible como es un vehículo; y el artículo 22.4 del reglamento del IRPF, el cual, habría de recoger o ampliar el contenido de la letra d) que solo se refiere a los vehículos de representantes o agentes comerciales. De este modo, aquellos gastos relativos a la amortización del vehículo, de su mantenimiento y utilización como el combustible, o financieros por su adquisición, serían deducibles, aunque el uso del vehículo no fuera estrictamente exclusivo para el ejercicio profesional. Otra opción sería contemplar una deducción más ad hoc de los gastos asociados a la formación continuada del profesional en la configuración del rendimiento neto de su actividad económica a efectos de la cotización al RETA y la gestión del IRPF. Ello encontraría soporte en lo intensivo del conocimiento aplicado por los profesionales en su ejercicio respecto a otros sectores donde las mercaderías son el núcleo de la actividad y son deducibles.