Programa: Productividad y Competitividad Agroalimentaria 2018

Componente: Activos Productivos y Agrologística

Subcomponente: Agrologística

Concepto de incentivo: Estudios y Capacitación

Modalidad del Proyecto: Estudios de diseño para infraestructura agrologística y seguridad alimentaria.

Junio 2019

Créditos

Otras entidades participantes: SADER

Consejo Estatal Agropecuario de Aguascalientes A.C. (CEAA)

Experto consultor, Quartz, Strategy SAPI de CV

Victor Manuel Villalobos Arámbula, Secretario de la SADER

Víctor Suárez Carrera, Subsecretario de Autosuficiencia Alimentaria

Héctor Robles Berlanga, Director General de Logística y Alimentación

Ricardo Álvarez Jiménez, Presidente

Ricardo González Montes de Oca, Gerente

Olga Vázquez Ruano

José Alejandro Martínez López

Rosario Aimee Verdugo Avila

Cinthya González Garcia

Lizbeth Crispin Rivera

Claudia Esteves Cano

Jorge Rodrigo Esteves Ramírez

Diseñador Gráfico

Mario Alberto López Guerrero, CUARTO3

Despachos de Arquitectura GBA Consultores

DAF Df (Arquitectura y Urbanismo)

Fecha de Impresión Junio 2019

Aprobado por Consejo Estatal Agropecuario de Aguascalientes A.C.

Av. Convención de 1914 No. 803

Fracc. Circunvalación Norte

CP 20020

Aguascalientes, Ags., México

Agradecimientos

El desarrollo para el “Estudio de competitividad de un clúster de servicios logísticos y de aseguramiento de la calidad e inocuidad alimentaria, y factibilidad del clúster como proyecto de inversión en un agroparque. Proyecto ancla; Terminal Multimodal, no habría tenido lugar sin la visión de nuestros agremiados ya que derivado a las múltiples necesidades que presenta actualmente el sector agroalimentario nace la propuesta para el desarrollo del presente Estudio.

Con la finalidad de obtener información de primera mano que nos permitiera analizar la competitividad y factibilidad de los servicios logísticos, almacenamiento y de aseguramiento de la calidad e inocuidad alimentaria, se buscó la participación de múltiples actores del sector por medio de talleres de consulta llevados a cabo en las dos regiones de estudio; Centro – Occidente y Sur – Sureste del País, donde, integrantes de los diferentes sistemas productos, representantes de la industria, académicos y funcionarios de gobierno, aportaron su experiencia y conocimientos mediante el debate lo que permitió identificar las áreas de oportunidad, por lo que éste Consejo agradece su valiosa aportación.

Agradecemos a la Secretaría de Agricultura y Desarrollo Rural (sader) representada por el Dr. Víctor Villalobos Arámbula, a la Dirección General de Logística y Alimentación representada por el Ing. Héctor Manuel Robles Berlanga y a su equipo de colabores por la atención en la presentación del Estudio dentro del Programa de Productividad y Competitividad Agroalimentaria, Componente Activos Productivos y Agrologística, Subcomponente Agrologística, Concepto de Incentivo Estudios y Capacitación en su Modalidad; estudios de diseño para infraestructura agrologística y seguridad alimentaria para el ejercicio fiscal 2018 de las Reglas de Operación.

Asimismo, resta agradecer a las empresas que fungieron como objeto de estudio y soporte en el diseño del modelo de un clúster de servicios agrologísticos, para los servicios de pasteurización electrónica, producción de proteínas, almacenamiento frigorífico, procesamiento, empaque e investigación y desarrollo, mismas que por razones de privacidad se omiten los nombres comerciales.

3

5

1. INTRODUCCIÓN 17 2. ANTECEDENTES 19 2.1 EL SISTEMA NACIONAL DE AGROPARQUES (sna) 20 2.2 PROGRAMA NACIONAL DE AGROLOGÍSTICA (pna) 21 2.3 PLANEACIÓN AGRÍCOLA NACIONAL 2017 – 2030 23 2.4 PLATAFORMA AGROLOGISTICA MÉXICO 2030 24 2.5 RESULTADOS DE LAS POLÍTICAS PÚBLICAS EN EL PERIODO 2014-2018 25 3. OBJETIVOS DEL PROYECTO 29 3.1 OBJETIVO GENERAL 29 3.2 OBJETIVOS ESPECÍFICOS 29 4. JUSTIFICACIÓN 31 5. PROBLEMÁTICA A RESOLVER 43 5.1 ALTOS COSTOS LOGISTICOS 43 5.2 AUSENCIA DE INOCUIDAD (ASPECTOS SANITARIOS) 44 5.3 FALTA DE INVERSION POR AUSENCIA DE INFRAESTRUCTURA Y CONECTIVIDAD 45 5.4 COMPATIBILIDAD CON ADUANAS EN LAS REGIONES DE ESTUDIO 47 6. MARCO DE REFERENCIA Y METODOLOGÍA 51 6.1 METODOLOGÍAS APLICADAS 51 6.1.1 RECOPILACIÓN DE DATOS 52 6.2 ÁREAS TEMÁTICAS 52 6.3 ENFOQUES TRANSVERSALES 53 6.3.1 LOGÍSTICA DE PERECEDEROS 53 6.4 IMPACTOS ESPERADOS 54 7. SITUACIÓN ACTUAL ADUANA E INFRAESTRUCTURA LOGÍSTICA DE TRANSPORTE MULTIMODAL EN MÉXICO 57 7.1 LA SITUACIÓN ACTUAL DE LA ADUANA EN MÉXICO 57 7.2 INFRAESTRUCTURA DE LAADUANA EN MÉXICO 61

CONTENIDO

6 7.3 LOS REGÍMENES ADUANEROS EN MÉXICO 62 7.3.1 DEFINICION Y CONCEPTO 63 7.3.2 TIPOS DE REGÍMENES ADUANEROS EN MÉXICO 63 7.3.3 ELEMENTOS DE LOS REGÍMENES ADUANEROS. 67 7.4 SITUACIÓN DE LA INFRAESTRUCTURA LOGÍSTICA DE TRANSPORTE MULTIMODAL EN MEXICO 68 7.4.1 CONCEPTO DE TRANSPORTE MULTIMODAL 69 7.4.2 IMPORTANCIA DEL TRANSPORTE MULTIMODAL 70 7.4.3 SITUACIÓN DEL TRANSPORTE MULTIMODAL EN MÉXICO 70 7.4.4 PROBLEMÁTICA DEL TRANSPORTE MULTIMODAL EN MÉXICO 75 7.4.5 COMPARATIVO INFRAESTRUCTURAEN MÉXICO FRENTE A OTROS PAÍSES 75 8. MERCADO AGROALIMENTARIO (MÉXICO) 79 8.1 SITUACION ACTUAL DEL SECTOR AGROALIMENTARIO MEXICANO. 79 8.2 LAS 5 TENDENCIAS EN LA ALIMENTACIÓN Y LA AGRICULTURA 85 8.3 RETOS DEL SECTOR AGRICOLA 86 9. REGIONES DE ESTUDIO “REGIÓN CENTRO –OCCIDENTE” Y “REGIÓN SURESTE” 89 9.1 REGION CENTRO-OCCIDENTE 90 9.1.1 GENERALIDADES DE LA REGION CENTRO OCCIDENTE 90 9.1.2 ANALISIS DE LA ZONA DE ESTUDIO I / NODO CENTRO 92 9.1.2.1 ENTORNO ECONÓMICO Y DEMOGRÁFICO DE LA ZONA DE ESTUDIO I NODO CENTRO 92 9.1.2.2 INVERSIÓN EXTRANJERA Y COMERCIO EXTERIOR EN LA ZONA DE ESTUDIO I 96 9.1.2.3 GASTO DE LA POBLACIÓN EN LA ZONA DE ESTUDIO I 100 9.1.2.4 PRODUCCIÓN AGROPECUARIA DE LA ZONA DE ESTUDIO I 102 9.1.2.5 ANÁLISIS SITUACIONAL DE LA LOGISTICA EN LA ZONA DE ESTUDIO I 105 9.1.2.6 ANÁLISIS FODA SOBRE LOS SERVICIOS DE ALMACENAMIENTO FRIGORIFICO DEL AREA DE ESTUDIO I 112 9.1.2.7 POTENCIAL DEL MERCADO ZONA DE ESTUDIO I 118 9.2 REGION SURESTE 130 9.2.1 GENERALIDADES DE LA REGION SURESTE 130 9.2.2 ANALISIS DE LA ZONA DE ESTUDIO II / NODO COSTERO 131 9.2.2.1 ENTORNO ECONÓMICO Y DEMOGRÁFICO DE LA ZONA DE ESTUDIO II 131 9.2.2.2 INVERSIÓN EXTRANJERA Y COMERCIO EXTERIOR ZONA DE ESTUDIO II 132 9.2.2.3 GASTO DE LA POBLACIÓN EN LA ZONA DE ESTUDIO II 134 9.2.2.4 PRODUCCIÓN AGROPECUARIA EN LA ZONA DE ESTUDIO II 135 9.2.2.5 ANÁLISIS SITUACIONAL DE LA LOGISTICA EN LA ZONA DE ESTUDIO II 139 9.2.2.6 ANÁLISIS FODA / SERVICIOS DE ALMACENAMIENTO FRIGORIFICO DE ZONA DE ESTUDIO II 146 9.2.2.7 POTENCIAL DEL MERCADO ZONA DE ESTUDIO II 152 10. HIPÓTESIS DEL CLÚSTER 157 10.1 CONCEPTO Y DEFINICION 157 10.2 ENFOQUE Y OBJETIVOS 157

7 10.3 ELEMENTOS DEL CLÚSTER 158 10.4 DESCRIPCION DE PROYECTOS DE INVERSION 159 10.4.1 PLANTA DE PASTEURIZACIÓN ELECTRÓNICA 159 10.4.2 PLANTA DE PROTEÍNA MEALWORM 161 10.4.3 CENTRO LOGÍSTICO FRÍO 164 10.4.4 PLANTA DESHIDRATADORA DE ESPECIAS Y EMPACADORA 164 10.4.5 INSTITUTO DE CALIDAD, CAMPUS I+D Y OFICINAS COMERCIALES 165 10.4.6 TERMINAL MULTIMODAL 166 10.5 CADENAS PRODUCTIVAS IDENTIFICADAS 168 10.5.1 CADENA PRODUCTIVA Y CANALES DE COMERCIALIZACIÓN DE FRUTAS Y HORTALIZAS 168 10.5.2 CADENA PRODUCTIVA Y CANALES DE COMERCIALIZACIÓN DE LECHE Y PRODUCTOS LACTEOS 169 10.5.3 CADENA PRODUCTIVA Y CANALES DE COMERCIALIZACIÓN DE CARNE Y PRODUCTOS CARNICOS 170 10.5.4 CADENA PRODUCTIVA Y CANALES DE COMERCIALIZACIÓN DE PESCADOS Y MARISCOS 170 11. CASOS DE ESTUDIO 173 11.1 AGUASCALIENTES NODO LOGÍSTICO CENTRO 173 11.1.1 CARACTERISTICAS GENERALES DEL SITIO A INSTALAR EL CLÚSTER DEL NLC 173 11.1.2 CONECTIVIDAD 175 11.1.3 VIABILIDAD TÉCNICA 176 11.1.4 PLAN DE ORDENAMIENTO 178 11.1.5 PLANOS DE ZONIFICACIÓN Y ESQUEMA BÁSICO 178 11.1.5.1 PLANO DE LOCALIZACIÓN DE LAS DIFERENTES ÁREAS (CONTEXTO INMEDIATO Y VÍAS DE ACCESO) 178 11.1.5.2 PLANOS Y VISTAS DEL CLUSTER AGUASCALIENTES 179 11.1.5.3 RELACIÓN DE LAS DIFERENTES ÁREAS DEL PROGRAMA (ZONAS CONSTRUIDAS, CESIONES, ÁREAS VERDES, ÁREAS ADMINISTRATIVAS Y PUNTOS DE SERVICIOS) 182 11.1.5.4 ÍNDICES DE OCUPACIÓN Y CONSTRUCCIÓN 182 11.1.5.5 ESCENARIOS DE PLAN DE ORDENAMIENTO 183 11.1.6 PRESUPUESTO ESTIMADO 185 11.1.6.1 PRESUPUESTOS DEL CLÚSTER(ESTIMACIONES DE INVERSIÓN) 185 11.1.6.2 DEFINICIÓN DE FASES PARA EL DESARROLLO DEL CLÚSTER 185 11.2 SALINA CRUZ NODO LOGÍSTICO COSTERO (NLCO) 187 11.2.1 CARACTERISTICAS GENERALES DEL SITIO A INSTALAR EL CLÚSTER 187 11.2.2 UBICACIÓN 187 11.2.3 CONECTIVIDAD 189 11.2.3.1 VIABILIDAD TÉCNICA 195 11.2.4 PLAN DE ORDENAMIENTO. 198 11.2.5 PLANOS DE ZONIFICACIÓNY ESQUEMA BÁSICO 198 11.2.5.1 PLANO DE LOCALIZACIÓN DE LAS DIFERENTES ÁREAS (CONTEXTO INMEDIATO Y VÍAS DE ACCESO) 198 11.2.5.2 RELACIÓN DE LAS DIFERENTES ÁREAS DEL PROGRAMA (ZONAS CONSTRUIDAS, CESIONES, ÁREAS VERDES, ÁREAS ADMINISTRATIVAS Y PUNTOS DE SERVICIOS) 199

8 11.2.5.3 ÍNDICES DE OCUPACIÓN Y CONSTRUCCIÓN 200 11.2.5.4 PLANOS Y VISTAS DEL CLUSTER OAXACA 201 11.2.6 PRESUPUESTO ESTIMADO 205 11.2.7 PRESUPUESTOS DEL CLÚSTER (ESTIMACIONES DE INVERSIÓN) 205 11.2.8 TERMINAL MULTIMODAL (ESPUELA FERROCARIL) 206 11.2.9 DEFINICIÓN DE FASES PARA EL DESARROLLO DEL CLÚSTER 208 11.2.10 PRESUPUESTO GLOBAL PROYECTO POR FASES 209 11.3 MODELO DE NEGOCIO 210 11.3.1 MODELO FINANCIERO 212 11.3.2 PREMISAS DEL MODELO 212 11.3.3 ESTRUCTURA DE FINANCIAMIENTO 212 11.3.4 PROYECCIONES FINANCIERAS 213 12. CONCLUSIONES 217 12.1 AGUASCALIENTES (REGIÓN CENTRO-OCCIDENTE/ NODO CENTRAL) 219 12.2 OAXACA (REGIÓN SURESTE / NODO LOGÍSTICO COSTERO) 220 12.3 HALLAZGOS Y RECOMENDACIONES GENERALES 222 12.4 ACCIONES ESTRATEGICAS 223 12.4.1 ACCIONES ESTRATÉGICAS A CORTO PLAZO 223 12.4.2 ACCIONES ESTRATÉGICAS A MEDIANO PLAZO 223 12.4.3 ACCIONES ESTRATÉGICAS A LARGO PLAZO 224 13. BIBLIOGRAFIA 227 GLOSARIO DE TERMINOS 231

Índice de gráficos

GRÁFICO 1. Presupuesto autorizado para la Secretaría de Agricultura. Fuente: elaboración propia con datos del shcp, http://presto.hacienda. gob.mx/EstoporLayout/Layout.jsp 27

GRÁFICO 2. Mapa ilustrativo de redes ferroviarias, capacidad de carga en las vías y terminales en operación. Fuente: Página oficial de Ferrocarriles Mexicanos SA de CV, https://www.ferromex.com.mx/ ferromex-lo-mueve/sistema-ferromex.jsp 35

GRÁFICO 3. Estado de las conexiones ferroviarias en los puertos de México. Fuente: El Transporte Ferroviario en México 2018. Centro de Estudios Sociales y de Opinión Pública de la Cámara de Diputados. Junio 2018. 36

GRÁFICO 4. Productos transportados por ferrocarril. Fuente: Anuario Estadístico Ferroviario 2018. Agencia Reguladora del Transporte Ferroviario, Secretaria de Comunicaciones y Transportes, Gobierno de México 2018. 38

GRÁFICO 5. Comparativa internacional de movilidad de carga por tipo de medio de transporte. Fuente: El transporte ferroviario en México, Centro de Estudios Sociales y de Opinión Pública, Cámara de Diputados 2018. 39

GRÁFICO 6. Areas temáticas base del Estudio. Fuente: Elaboración propia. 52

GRÁFICO 7. Número de aduanas y su ubicación en México. Fuente: Confederación Latinoamericana de Agentes Aduanales, A.C 63

GRÁFICO 8. Esquema económico de México y su posición en el mercado agroalimentario. Fuente: Datos del usda y fao, con proyecciones del documento del Grupo Consultor de Mercados Agrícolas “gcma” (2018), Perspectivas Agroalimentarias 2019. 80

GRÁFICO 9. Principales mercados agroalimentarios de México (posición y valor en millones de dólares anuales) Fuente: sagarpa (ahora sader)-siap, Atlas Agroalimentario 2018 80

GRÁFICO 10. Distribución del volumen por región, 2018. Fuente: Elaboracion propia con datos siap y conapesca. 83

GRÁFICO 11. Evolución del saldo anual en la balanza comercial agroalimentaria, 1993-2018 (millones de dólares).Fuente: siap con datos de Banco de México. 84

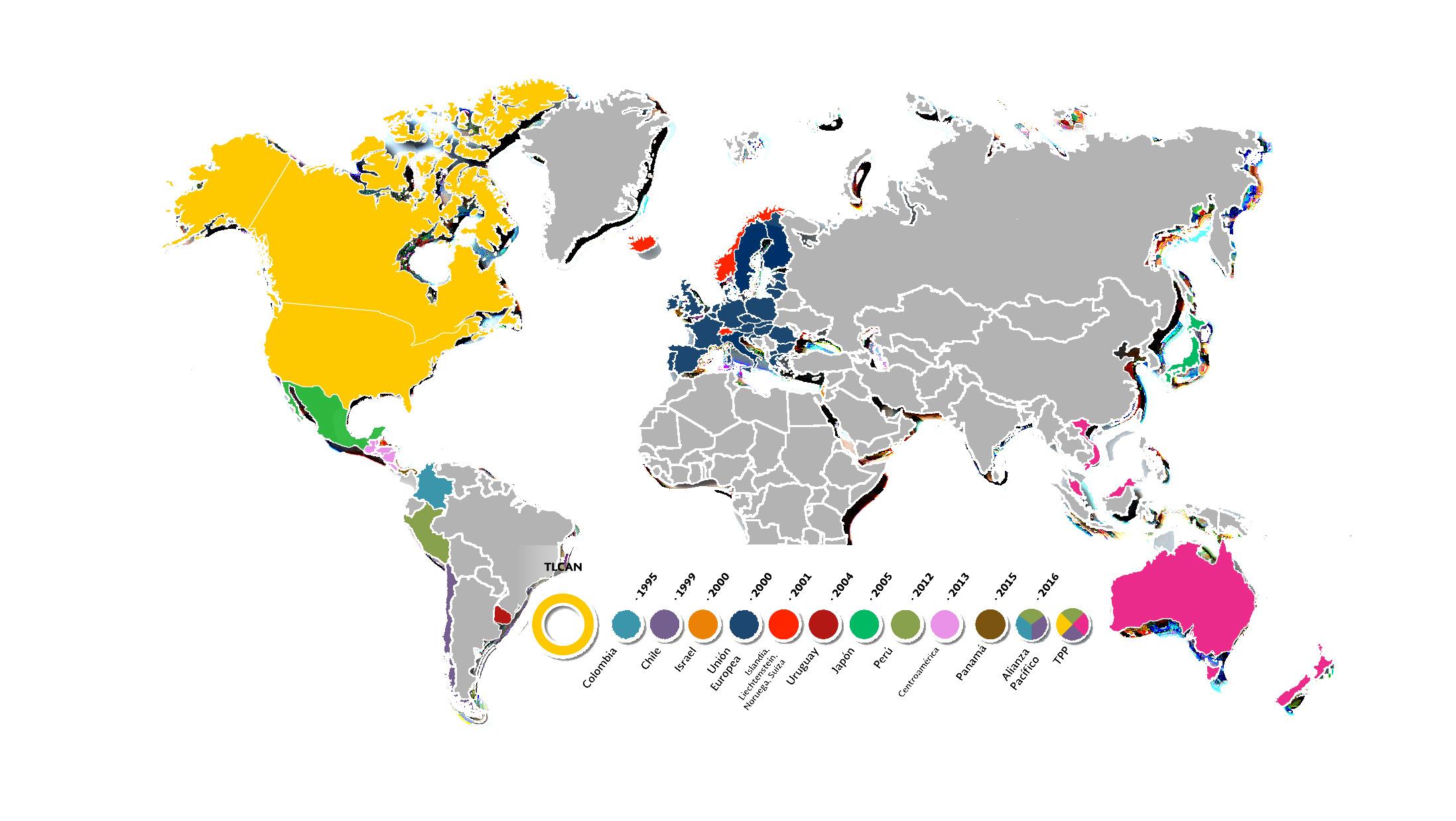

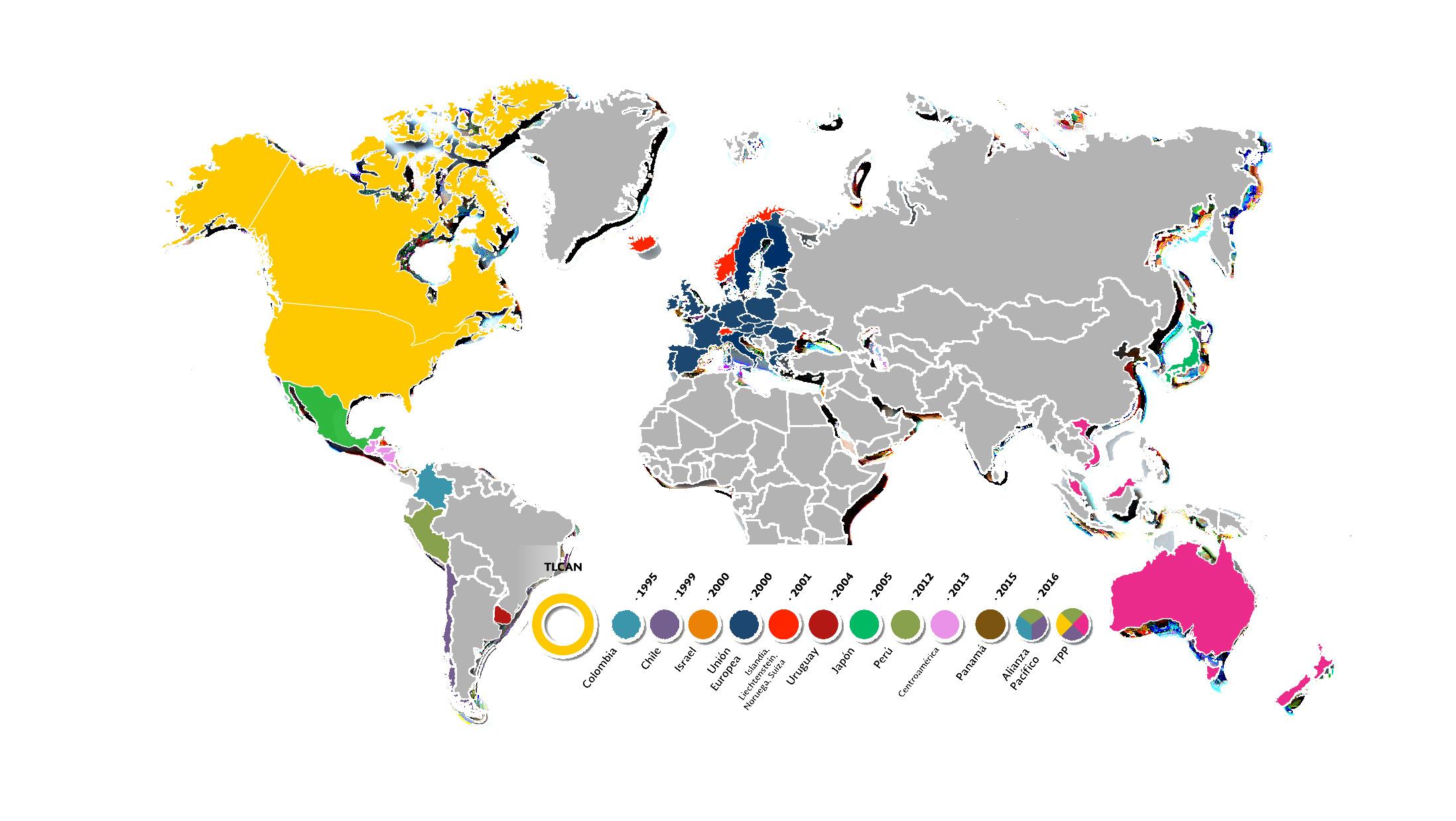

GRÁFICO 12. Países y regiones con acuerdos y tratados comerciales con México Fuente: Secretaria de Economía 84

GRÁFICO 13. División Regional de la República Mexicana. Fuente: Elaboración propia 90

GRÁFICO 14. Potencial de exportación para productos estratégicos. Mercados seleccionados. Millones de dólares. Fuente: Elaboración propia con datos de International Trade Center (ITC), 2019 91

GRÁFICO 15. Área de Estudio propuesta para determinar la demanda potencial. Fuente: Elaboración propia 93

GRÁFICO 16. Principales indicadores de Aguascalientes. Fuente: Elaboración propia con datos de inegi y rnie, 2018 94

GRÁFICO 17. Participación de la ied por región en el estado de Aguascalientes Fuente: Elaboración propia con datos del Registro Nacional de Inversiones Extranjeras (rnie). 97

GRÁFICO 18. Composición de las exportaciones que requieren cadena de frío en el área de estudio. Fuente: Elaboración propia con datos de Atlas de Complejidad Económica 2014, siavi y Banxico, 2018. 99

GRÁFICO 19. Distribución del gasto en la Zona de Estudio, por tipo de alimento. Fuente: Elaboración propia con base en enigh, 2016. 100

GRÁFICO 20. Distribución del gasto anual en los hogares de Aguascalientes.

Fuente: Elaboración propia con base en enigh, 2016. 101

9

GRÁFICO 21. Composición de los principales alimentos consumidos por la población de Aguascalientes. Fuente: Elaboración propia con base en enigh, 2016.

GRÁFICO 22. Productos agrícolas destacados en el estado de Aguascalientes, de acuerdo con el volumen de producción. Fuente: Elaboración propia con datos la sader, 2018

GRÁFICO 23. Porcentaje del volumen de producción por tipo de producto y zona dentro del área de estudio. Fuente: Elaboración propia con datos de siap, 2018

GRÁFICO 24. Carreteras y vías férreas de Aguascalientes. Fuente: Elaboración propia con información de Secretaria de Comunicaciones y Transporte (sct)

GRÁFICO 25. Mapa de infraestructura logística en el área de estudio. Fuente: Elaboración propia con información de inegi / sct.

GRÁFICO 26. Proveedores de servicio de almacenamiento frigorífico en el área de estudio. Fuente:

102

103

105

106

107

33. Amenazas por tipo de ámbito de desarrollo en Zona de Estudio. Fuente: Grupo de trabajo ad hoc para la elaboración del foda

GRÁFICO 34. Volumen total de producción por destino comercial de productos hortofrutícolas seleccionados en el área de estudio. Fuente: Elaboración propia con datos de trabajo de campo, Atlas de Complejidad Económica 2014 y siap 2018.

GRÁFICO 35. Porcentaje del volumen estimado de demanda por tipo producto hortofrutícola, en la Zona de Estudio. Fuente: Elaboración propia con datos de trabajo de campo, Atlas de Complejidad Económica 2014 siap 2018.

GRÁFICO 36. Estacionalidad y volumen estimado de demanda por zona productiva. Fuente: Elaboración propia con datos de trabajo de campo, Atlas de Complejidad Económica 2014 siap 2018.

GRÁFICO 37. Volumen estimado de demanda mensual de servicios de almacenamiento congelado en el área de estudio. Fuente: Elaboración propia con datos de trabajo de campo.

GRÁFICO 38. Demanda estimada de servicios de almacenamiento frigorífico por zona. Fuente: Elaboración propia con datos de trabajo de campo.

GRÁFICO 39. Área potencial para la localización de una nueva unidad de almacenamiento frigorífico en el área de estudio. Fuente: Elaboración propia con datos de trabajo de campo.

GRÁFICO 40. Cantidad de agroindustrias representativas por municipio dentro del área de estudio. Fuente: Elaboración propia con datos de Directorio Estadístico Nacional de Unidades Económicas (denue), Hoovers y Kompass, 2019

GRÁFICO 41. Datos demográficos del estado de Oaxaca. Fuente: Elaboración propia con datos de ProMéxico (2018).

117

121

121

121

125

125

128

128

132

10

Elaboración propia con información

trabajo de campo

Google Maps. 109 GRÁFICO

Distribución

Aguascalientes. Fuente: Elaboración propia con información de trabajo de campo. 109 GRÁFICO

Percepción

área

estudio. Fuente: Elaboración propia con información de trabajo de campo. 110 GRÁFICO 29. Principales problemáticas identificadas de los servicios de almacenamiento frigorífico en el área de estudio. Fuente: Elaboración propia con información de trabajo de campo. 111 GRÁFICO 30. Fortalezas por tipo de ámbito de desarrollo de Zona de Estudio. Fuente: Grupo de trabajo ad hoc para la elaboración del foda 113 GRÁFICO 31. Debilidades por tipo de ámbito de desarrollo en Zona de Estudio. Fuente: Grupo de trabajo ad hoc para la elaboración del foda. 114 GRÁFICO 32. Oportunidades por tipo de ámbito de desarrollo en Zona de Estudio. Fuente: Grupo de trabajo ad hoc para la elaboración del foda 115 GRÁFICO

de

y

27.

porcentual de prestadores de servicios relacionados con la cadena de frío en

28.

del mercado de logística refrigerada en el

de

GRÁFICO 42. Estructura del PIB de Oaxaca, 2017. Fuente: Elaboración propia con datos de inegi, (2018b). 132

GRÁFICO 43. Principales exportaciones agroalimentarias de Oaxaca, 2017. Fuente: Elaboración propia con datos de inegi, 2018. 134

GRÁFICO 44. Gasto en el estado de Oaxaca; Fuente: elaboración propia con datos de la enigh 2016: https://www.inegi.org.mx/programas/ enigh/nc/2016/default.html#Documentacion

GRÁFICO 45. Principales municipios de acuerdo con superficie sembrada, 2017. Fuente: Elaboración propia con información de Servicio de Información Agroalimentaria y Pesquera, 2018a 136

GRÁFICO 46. Municipios líderes en producción pecuaria, 2017.Fuente: Elaboración propia con información del Servicio de Información Agroalimentaria y Pesquera, 2018a 137

GRÁFICO 47. Centros de sacrificio Oaxaca. Fuente: Elaboración propia con información del Servicio de Información Agroalimentaria y Pesquera, 2018a

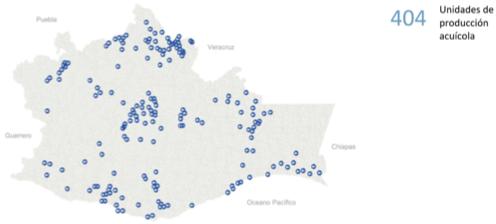

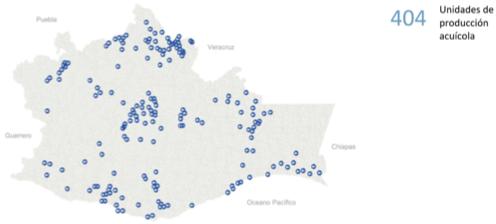

GRÁFICO 48. Localización de la producción pesquera, 2017. Fuente: Elaboración propia con información del Servicio de Información

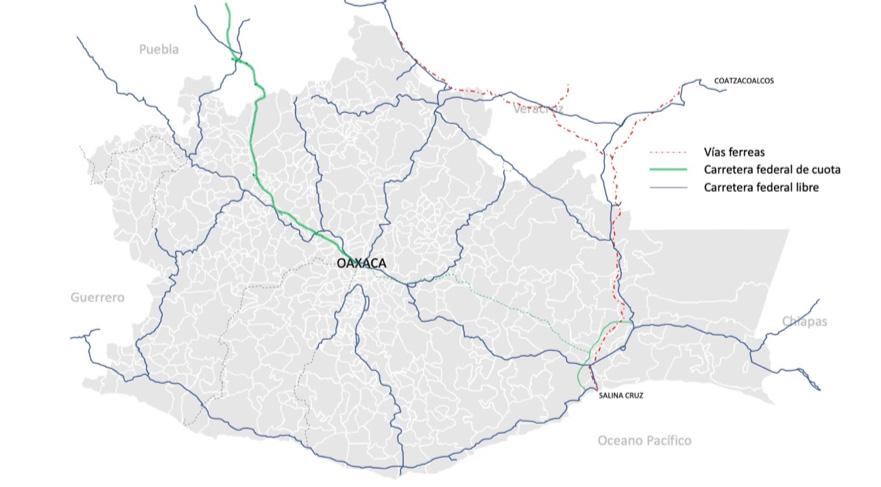

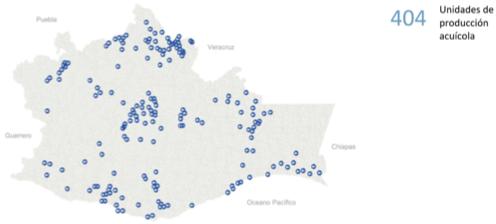

GRÁFICO 49. Carreteras y vías férreas en Oaxaca. Fuente: Elaboración propia con datos de sct, 2018a

GRÁFICO 50. Uso del puerto de Salina Cruz, Oaxaca. Fuente: Elaboración propia con datos de Fleetmon, 2019.

GRÁFICO 51. Salina Cruz, distancias a los principales puertos del área de influencia. Fuente: Elaboración propia con datos públicos.

GRÁFICO 52. Salina Cruz, distancias terrestres a las principales ciudades del área de influencia. Fuente: Elaboración propia con datos públicos. 144

GRÁFICO 53. Análisis foda/ Zona de Estudio. Fuente: Elaboración propia con base en datos obtenidos del taller de trabajo.

GRÁFICO 54. Participación asignada a cada hito en función a su importancia. Fuente: Elaboración propia con base en datos proporcionados en el taller de trabajo.

GRÁFICO 55. Expectativas productos agroalimentarios Oaxaca. Fuente: Elaboración propia con base en datos de sader y siap 2019.

GRÁFICO 56. Regiones con potencial para el establecimiento de infraestructura de almacenamiento frigorífico en Oaxaca. Fuente: Elaboración propia con base en datos proporcionados en el taller de trabajo.

GRÁFICO 57. Participación de la Agroindustria por regiones de México. Fuente: Elaboración propia, con datos de sader 2017.

GRÁFICO 58. Componentes nutricionales del Tenebrio Molitor. Fuente fao y wur, 2013; J.A. Morales-Ramos, Rojas, Kay, Tedders, y Shapiro Ilan, 2012

GRÁFICO 59. Cadena productiva y canales de comercialización de frutas y hortalizas Fuente: Elaboración propia, realizado con información de las encuestas e investigación realizada.

GRÁFICO 60. Cadena productiva y canales de comercialización de leche y productos lácteos Fuente: Elaboración propia, realizado con información de las encuestas e investigación realizada.

149

151

153

155

160

163

169

170

GRÁFICO 61. Cadena productiva y canales de comercialización de carne y productos cárnicos Fuente: Elaboración propia, realizado con información de las encuestas e investigación realizada. 171

GRÁFICO 62. Cadena productiva y canales de comercialización de pescados y mariscos Fuente: Elaboración propia, realizado con información de: https://cadenasproductivas.conapesca.gob.mx/pdf_documentos/comites/csp/Programa_Maestro_Nacional_Camaron_Altamar.pdf 171

GRÁFICO 63. Vista Aérea del polígono propuesto en parque Aguascalientes. Fuente: JLL 2019 174

GRÁFICO 64. Mapa de ubicación Macrolocalizacion. Fuente: Google Maps 174

GRÁFICO 65. Mapa de ubicación Microlocalización. Fuente: Google Maps

11

135

138

Agroalimentaria y Pesquera, 2018a. 139

140

141

143

174

GRÁFICO 66. Población por municipio de Aguascalientes. Fuente: Elaboración propia con datos de inegi (2015).

67. Proyectos Estratégico Municipio de Cosío. Fuente: Municipio Cosío. (3/12/2018). Programa Municipal de desarrollo urbano y ordenamiento territorial de Cosío 2017-2040. Municipio, 1, 1. 2019, de internet base de datos.

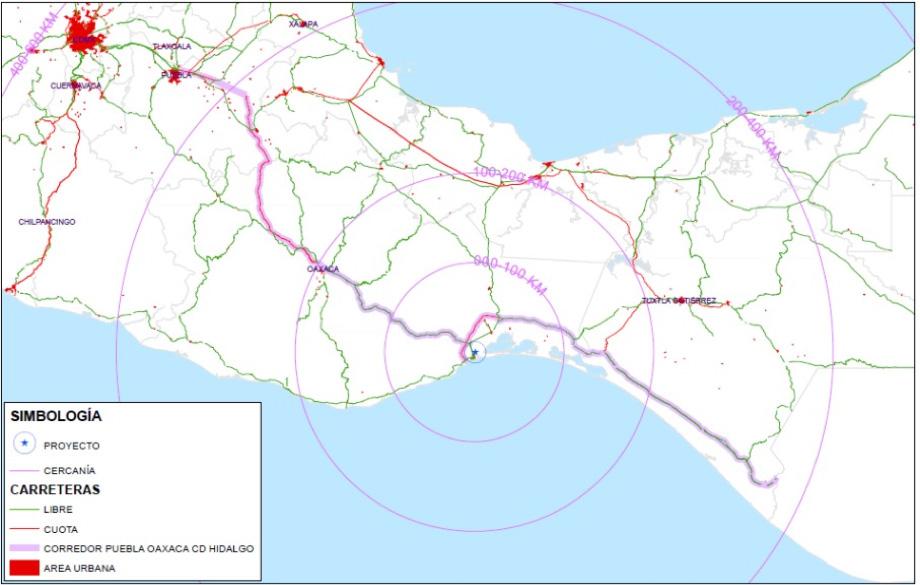

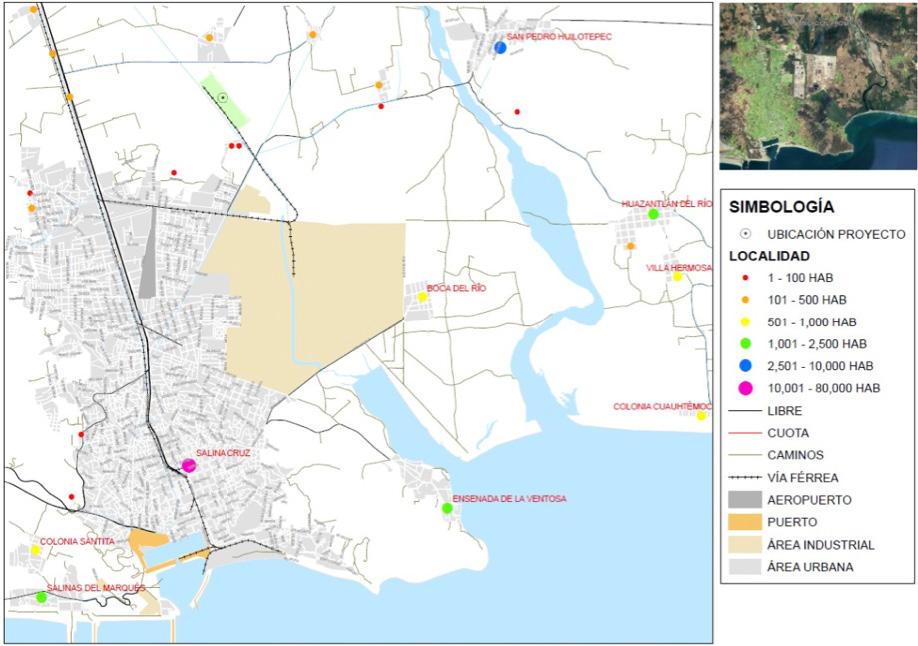

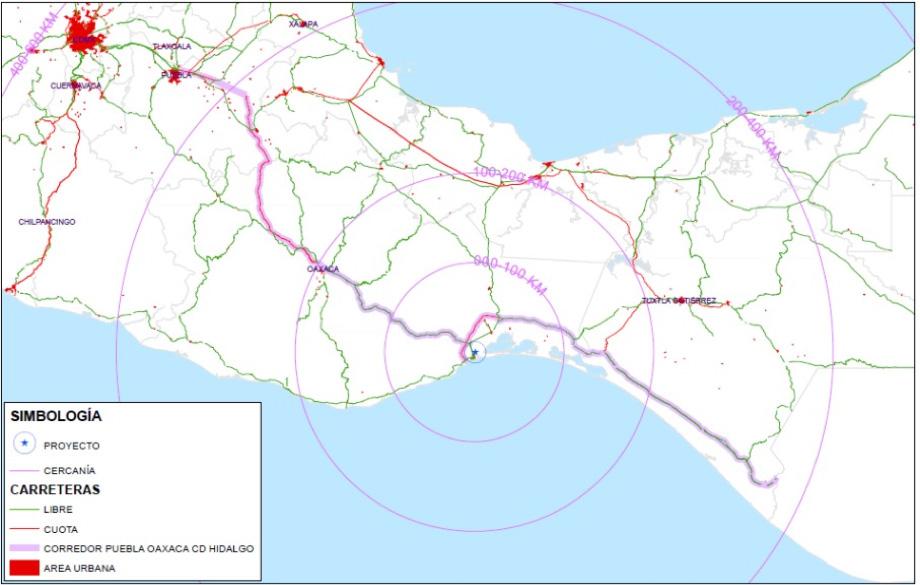

GRÁFICO 80. Interconexión por tipo de peaje de carreteras y el corredor Puebla-Oaxaca-Cd. Hidalgo. Fuente: Elaboración propia con datos de la Red Nacional de Caminos inegi, https://www.inegi org.mx/app/biblioteca/ficha.html?upc=889463674641 190

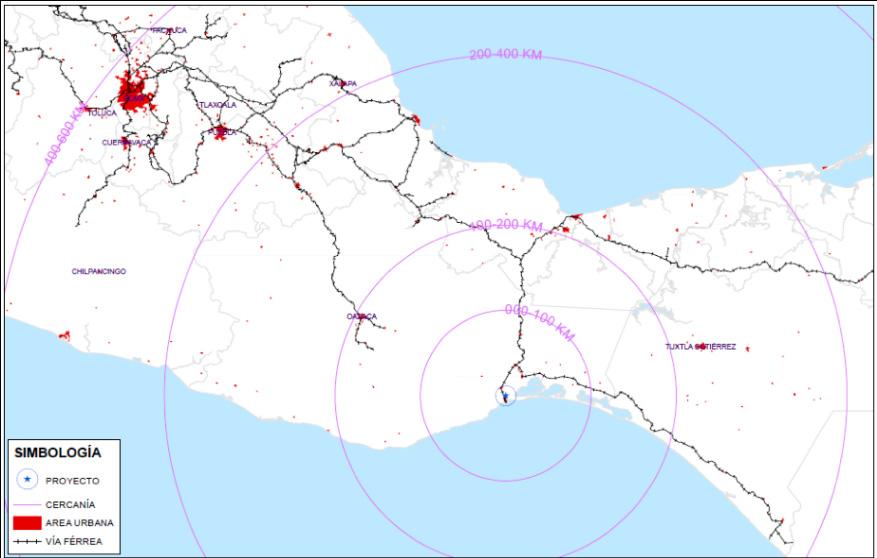

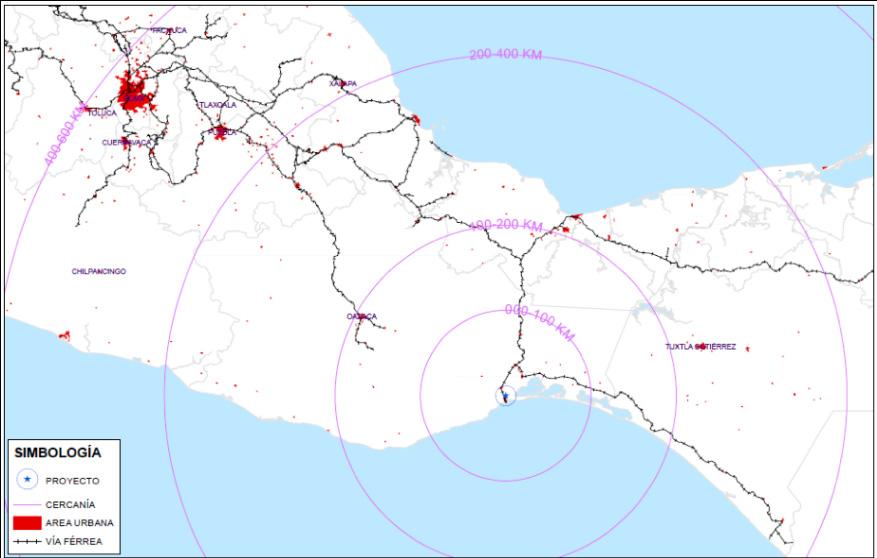

GRÁFICO 81. Interconexión del Sistema Férreo. Fuente: Elaboración propia con datos del Sistema Nacional Ferroviario y Red Nacional de Caminos inegi, https://www.inegi.org.mx/app/biblioteca/ficha. html?upc=889463674641

192

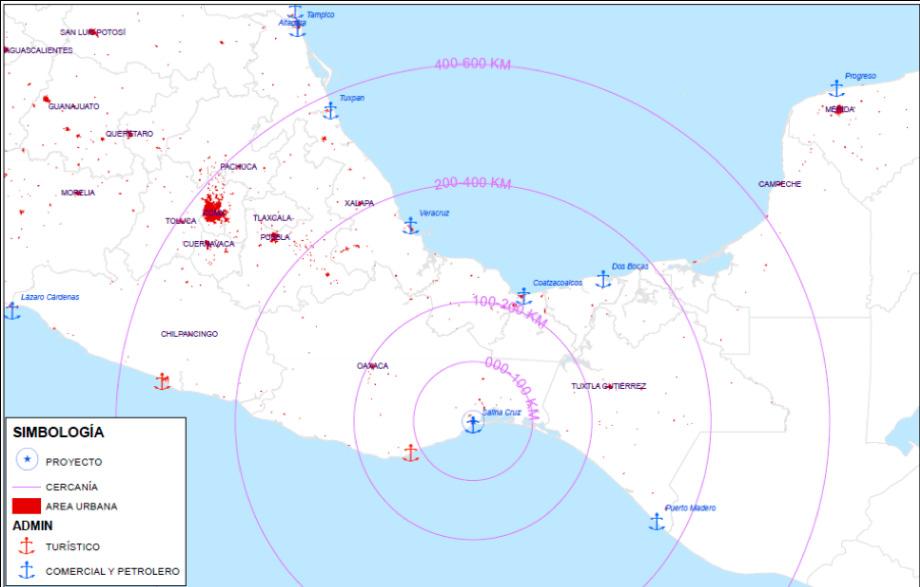

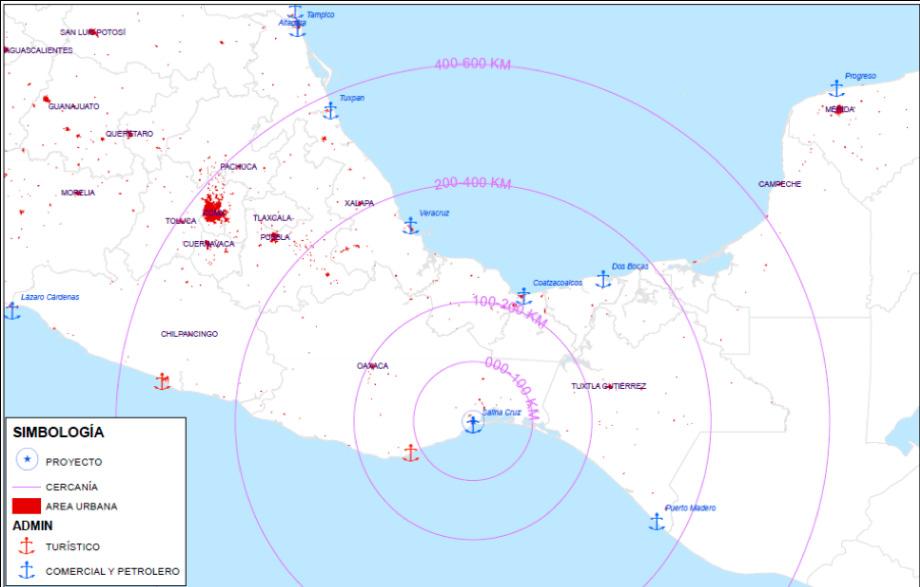

GRÁFICO 82. Interconexión portuaria. Fuente: Elaboración propia con datos de la Red Nacional de Caminos inegi y SCT 193

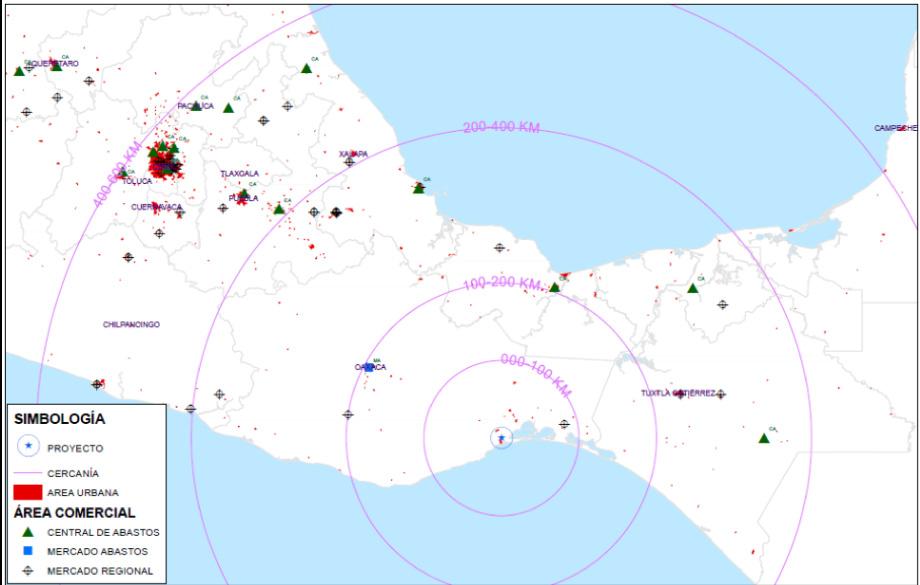

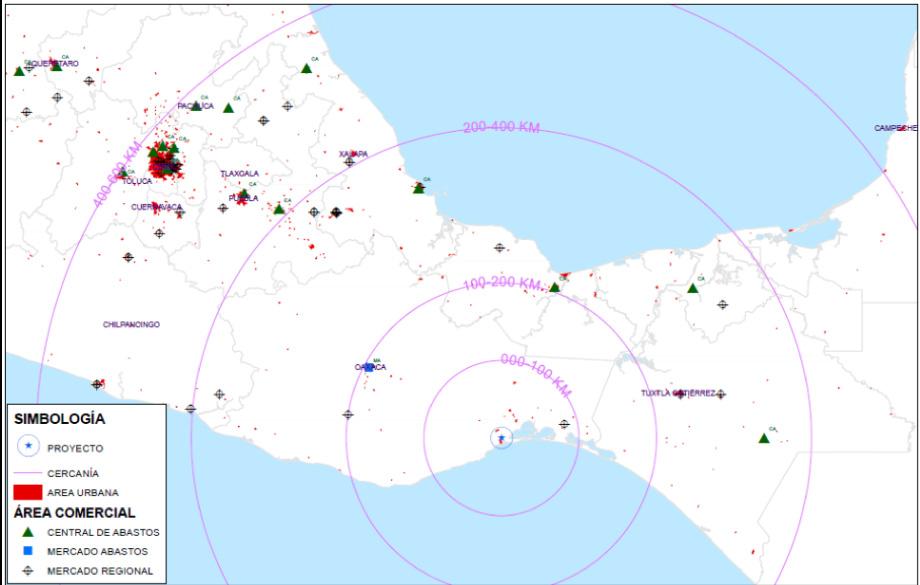

GRÁFICO 83. Áreas de comercialización de productos. Fuente: Elaboración propia con datos de denue-inegi 194

GRÁFICO 84. Conexión a red Eléctrica. Fuente: Elaboración propia con datos cfe 195

GRÁFICO 85. Conexión a Agua potable. Fuente: Elaboración propia con datos de conagua 196

GRÁFICO

12

175 GRÁFICO

177 GRÁFICO

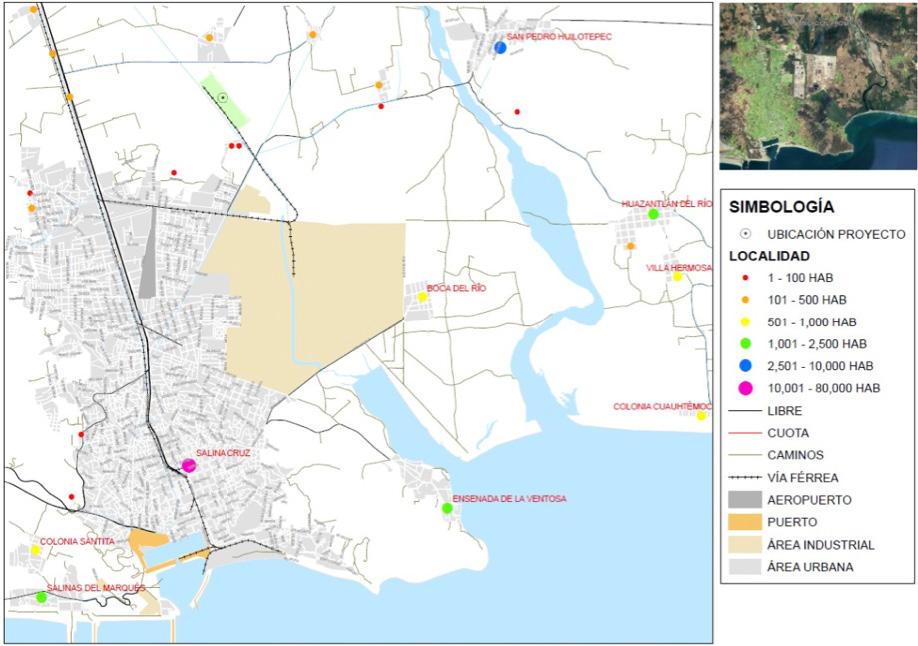

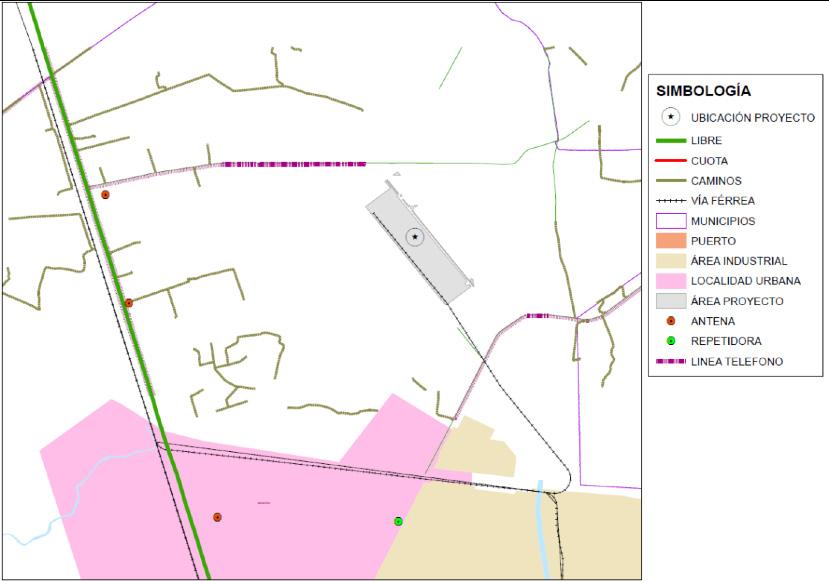

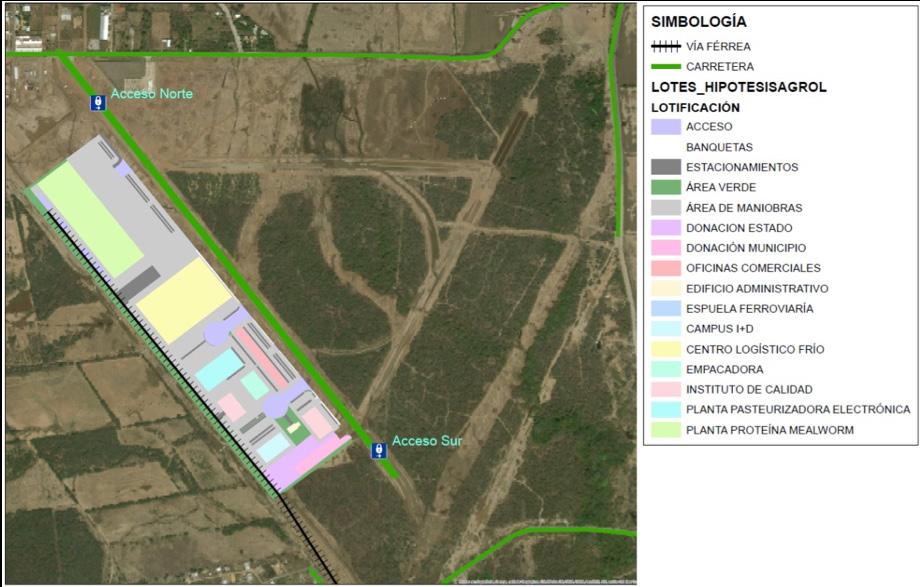

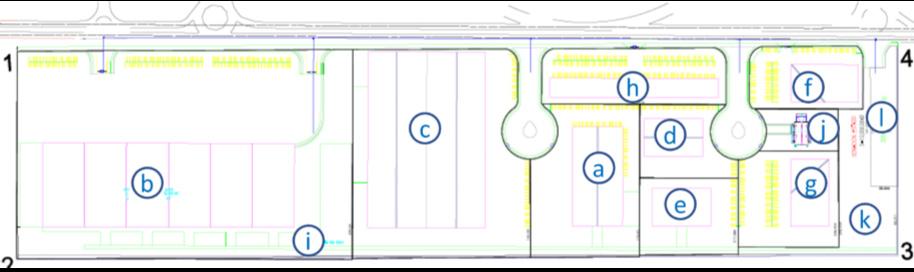

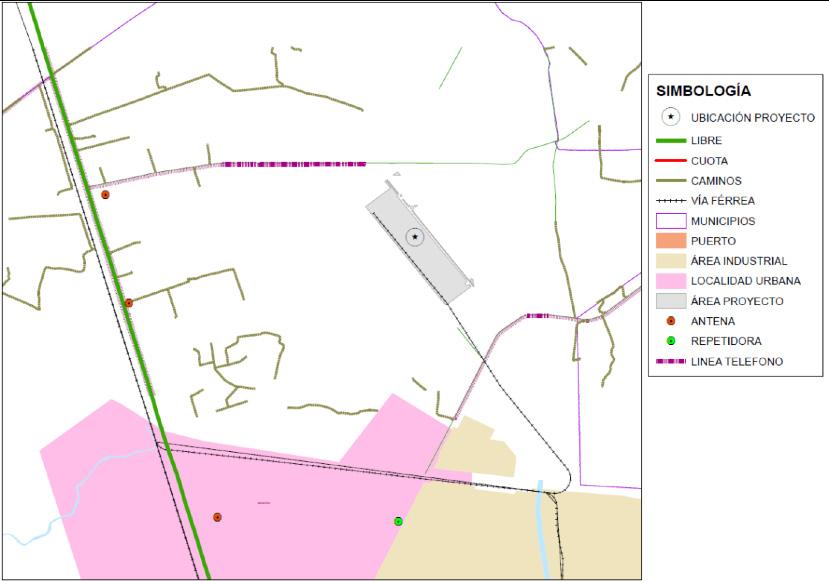

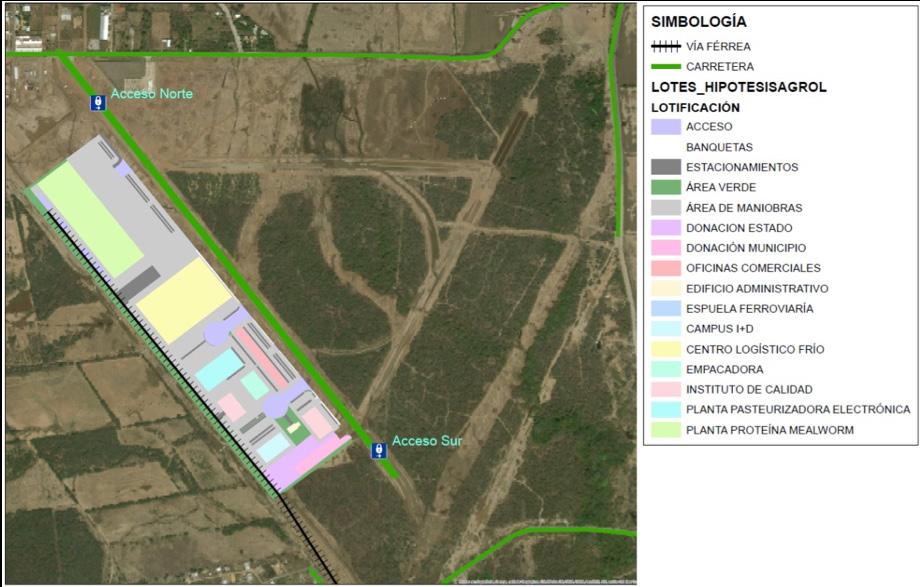

Municipio, 1, 1. 2019, de internet base de datos. 177 GRÁFICO 69. Cluster vista 1. Fuente: Elaboración Propia. 179 GRÁFICO 70. Cluster vista 2. Fuente: Elaboración Propia. 179 GRÁFICO 71. Cluster vista 3. Fuente: Elaboración Propia. 180 GRÁFICO 72. Cluster vista 4. Fuente: Elaboración Propia. 180 GRÁFICO 73. Cluster vista 5. Fuente: Elaboración Propia. 180 GRÁFICO 74. Cluster vista 6. Fuente: Elaboración Propia. 181 GRÁFICO 75. Cluster vista 7. Fuente: Elaboración Propia. 181 GRÁFICO 76. Ubicación Macro del proyecto Nodo Costero. Fuente Elaboración propia con datos del Marco Geoestadístico inegi 188 GRÁFICO 77. Ubicación Micro del proyecto Nodo Costero. Fuente Elaboración propia con datos del Marco Geoestadístico inegi 188 GRÁFICO 78. Localización del proyecto (Agroparque Salina Cruz). Fuente: Elaboración propia. 189 GRÁFICO 79. Conectividad de

proyecto. Fuente: Datos de www.ciltec.com.mx/es/infraestructura-logistica/mapa-de-activos-logisticos 190

68. Proyectos Estratégico Municipio de Cosío (Mapa Localización). Fuente: Municipio Cosío. (3/12/2018). Programa Municipal de desarrollo urbano y ordenamiento territorial de Cosío 2017-2040.

zona de ubicación del

86. Conexión a Gas y Combustibles. Fuente: Elaboración propia con datos de conagua 197 GRÁFICO 87. Conexión a red telefónica e internet. Fuente: Elaboración propia con datos de conagua 197 GRÁFICO 88. Acceso Principal. Fuente Elaboración Propia. 201 GRÁFICO 89. Area Comercial. Fuente Elaboración Propia. 202 GRÁFICO 90. Centro Logistico I. Fuente: Elaboración Propia. 202 GRÁFICO 91. Planta Pasteurización Fuente: Elaboración Propia. 203 GRÁFICO 92. Cluster vista I Fuente: Elaboración Propia. 203 GRÁFICO 93. Cluster vista II. Fuente: Elaboración Propia. 204 GRÁFICO 94. Cluster vista III. Fuente: Elaboración Propia. 204 GRÁFICO 95. Cluster vista IV Fuente: Elaboración Propia. 205 GRÁFICO 96. Modelo de Negocio Clúster Fuente: Elaboración Propia. 207 GRÁFICO 97. Modelo de Negocio Clúster Fuente: Elaboración Propia. 210

Índice de tablas

Tabla 1. Desempeño logístico en México año 2018. Fuente: idl, 2018

Tabla 2. Movimiento anual de carga en México por medio de transporte en millones de toneladas. Fuente: dgaf, 2015

Tabla 3.

Tabla 4.

de carga intermodales en México por año. Fuente: sct

relacionado a las responsabilidades.

Tabla 5. Dimensiones de los benchmarks. Aduana Mexicana Fuente: Banco Mundial, 2012

Tabla 6. Terminales intermodales de carga en operación, 2007-2017. Fuente sct, Dirección General de Desarrollo Ferroviario y Multimodal.

Tabla 7. Productores a nivel mundial de productos agroalimentarios (posición y valor en millones de dólares anuales) Fuente: Grupo Consultor de Mercados Agrícolas “gcma” (2018), Perspectivas Agroalimentarias 2019.

Tabla 8. Producción agrícola, pecuaria y pesquera por área geográfica, 2018. Fuente: siap y la conapesca. Nota: El total nacional puede diferir del que se integra de los parciales de región y entidad, atribuible al redondeo de cifras.

Tabla 9.

Expectativas de crecimiento promedio anual del PIB, 2019 –2020. (Tasas de crecimiento porcentuales).Fuente: Centro de Estudios de las Finanzas Publicas “cefp” (2019), Evolución y perspectiva del Producto Interno Bruto (pib) 2019 y 2020. 83

Tabla 10. Población ocupada por principales actividades de Aguascalientes. Fuente: inegi, Encuesta Nacional de Ocupación y Empleo, al cuarto trimestre de 2017. 93

Tabla 11. pib por actividad económica de Aguascalientes. Fuente: inegi, 2019 95

Tabla 12. ied en Aguascalientes por país de origen. Fuente: Registro Nacional de Inversiones Extranjeras (rnie) de la Secretaría de Economía.

Tabla 13.

Tabla 14.

por sector económico (Aguascalientes) Fuente: Registro Nacional de Inversiones Extranjeras (rnie) de la

agrícola en el estado de Aguascalientes en millones de pesos. Fuente: inegi,

Logística de Aguascalientes. Fuente: Anuario

por Entidad Federativa (aepf) 2017 de inegi

estimadas para la infraestructura de almacenamiento frigorífico en el área

Tabla 21.

agrícola, 2017 Oaxaca.017. Fuente: Elaboración propia con información de Servicio de Información

y Pesquera, 2018a

pecuaria, 2017. Fuente: Servicio de Información

y Pesquera (siap), 2018a

pesquera, 2017. Fuente: Servicio de Información Agroalimentaria y Pesquera (siap), 2018a

Tabla 23.

de comunicaciones del estado de Oaxaca.

propia con datos de inegi, (2018a).

13

33

34

46

Terminales

53

Perfil

61

74

81

82

97

Exportaciones

98

Secretaría de Economía.

Producción

103

Producción pecuaria

Elaboración

104

Infraestructura

Estadístico

105

Dimensiones

de

Fuente: Elaboración propia. 126 Tabla 18. Características

Fuente: Elaboración propia con datos de fao 126 Tabla

Potencial de ventas

área de

Elaboración

127

Volumen

Agroalimentaria

136

2018.

Tabla 15.

en el estado de Aguascalientes. Fuente:

propia con datos de siap, 2018

Tabla 16.

Tabla 17.

estudio.

de las cámaras frigoríficas en el área de estudio.

19.

anuales por tipo de cámara frigorífica en el

estudio. Fuente:

propia.

Tabla 20.

de producción

Volumen de

Agroalimentaria

137

Volumen

138

Infraestructura

Fuente: Elaboración

140

producción

Tabla 22.

de producción

Tabla 24. Volumen por tipo de carga en el puerto de Salina Cruz, 2018. Fuente: Elaboración propia con información de Secretaría de Comunicaciones y Transportes (sct), 2018. 140

Tabla 25. Percepción del mercado de logística refrigerada en el estado de Oaxaca. Fuente: Elaboración propia con datos obtenidos del taller de trabajo. 149

Tabla 26. Hitos y actividades estratégicas. Fuente: Elaboración propia con datos obtenidos del taller de trabajo. 151

Tabla 27. Principales puertos en carga movilizada 2015 y 2016 del litoral Pacífico. Fuente: Anuario Estadístico del Sector Comunicaciones y Transportes 2016. 153

Tabla 28. Carga Movilizada por La línea de Negocio en Salina Cruz 2016. Fuente: https://www.gob.mx/puertosymarinamercante/documentos/estudio 153

Tabla 29. Capacidad Integral de diversos puertos en México (2015) Fuente: https://www.gob.mx/puertosymarinamercante/documentos/estudio 153

Tabla 30. Hipótesis Clúster Servicios Logísticos y de Aseguramiento de Calidad e Inocuidad Alimentaria. Fuente Elaboración propia. 158

Tabla 31. Áreas generales del Cluster. Fuente: Elaboración Propia

Tabla 32. Indices de Ocupacion del Cluster.Fuente: Elaboración Propia.

182

182

Tabla 33. Presupuestos por Fases estimado (Estimaciones). Fuente: Elaboración Propia. 185

Tabla 34. Principales carreteras, características de peaje y distancias con el proyecto. Fuente: Información infraestructura carretera de México, https://www.inegi.org.mx/app/biblioteca/ficha.html?upc=889463674641. 185

Tabla 35. Cronograma de ejecución propuesto. Fuente: Elaboración Propia. 186

Tabla 36. Infraestructura férrea actual. Fuente: Elaboración propia con datos del Sistema Nacional Ferroviario y Red Nacional de Caminos inegi, https://www.inegi.org.mx/app/biblioteca/ficha.html?upc=889463674641

190

Tabla 37. Infraestructura aérea actual. Fuente Elaboración propia con datos de la Red Nacional de Caminos inegi y SCT 191

Tabla 38. Áreas generales y Lotificación primara a desarrollar Fuente: Elaboración Propia.191

Tabla 39. Áreas generales y porcentajes de ocupación Fuente: Elaboración Propia. 192

Tabla 40. Presupuesto Clúster/ Obras principales. Fuente: Elaboración Propia. 200

Tabla 41. Costo Infraestructura básica. Fuente: Elaboración Propia. 205

Tabla 42. Estimación Total Proyecto. Fuente: Elaboración Propia. 205

Tabla 43. Interconexión con vía Férrea/ Presupuesto. Fuente: Elaboración Propia. 206

Tabla 44. Cronograma de ejecución propuesto. Fuente: Elaboración Propia. 207

Tabla 45. Presupuestos por Fases estimado (Estimaciones). Fuente: Elaboración Propia. 208

14

Índice de planos

PLANO 1. Plano de localización de las diferentes áreas (contexto inmediato y vías de acceso). Fuente: Google Maps 178

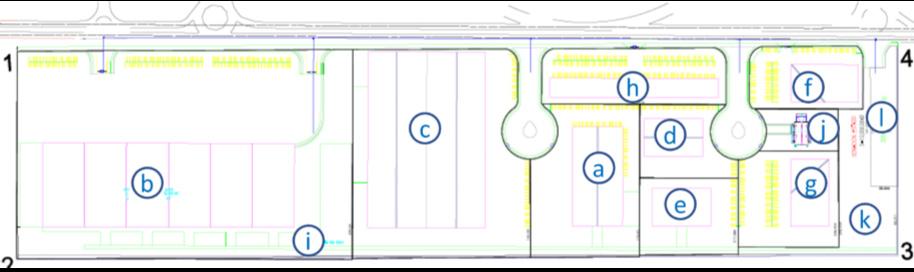

PLANO 2. Plano general del Cluster Aguascalientes. Fuente: Elaboración Propia. 179

PLANO 3. Escenario 1, Fase I y Construcción de 1.6 km de espuela de ferrocaril. Fuente: Elaboración Propia. 184

PLANO 4. Escenario 2, Construcción de acceso carretero interno para conectar a los polígonos a pie de vía ferrea. Fuente: Elaboración Propia. 184

PLANO 5. Escenario 3, Construcción de acceso carretero interno para conectar a los polígonos a pie de vía férrea más construcción de 1.1 km de vía férrea interna. Fuente: Elaboración Propia. 184

PLANO 6. Plano de localización de las diferentes áreas (contexto inmediato y vías de acceso). Fuente: Elaboración Propia. 198

PLANO 7. Áreas generales y lotificación primara a desarrollar. Fuente: Elaboración Propia. 200

PLANO 8. Edificios comunales y áreas generales a desarrollar . Fuente: Elaboración Propia.Plano de localización de las diferentes áreas (contexto inmediato y vías de acceso). Fuente: Elaboración Propia. 201

15

Introducción » 1.

16

1. Introducción

El presente estudio se deriva de la colaboración entre el Consejo Estatal Agropecuario de Aguascalientes (ceaa) y Quartz Strategy S.A.P.I. de C.V., con el fin de analizar la competitividad y factibilidad de un clúster de servicios logísticos y aseguramiento de la calidad e inocuidad alimentaria, situado dentro de un Agroparque.

El documento analiza dos localizaciones estratégicas para la logística de productos agroalimentarios, en primer lugar, un Nodo Logístico Central consolidado en la región Centro-Occidente; y en segundo lugar un Nodo Logístico Costero en la región Sur-Sureste del Pacifico.

Los alcances en estas dos localizaciones de estudio son:

Conocer la situación actual de la demanda de servicios agrologísticos para la calidad e inocuidad, enfoque principal cadena de frio.

Diseñar un programa estándar de necesidades para proyectos que deseen atender la demanda del mercado de servicios agrologísticos.

Proponer esquemas de planeación (plan de ordenamiento) para el desarrollo sustentable de clústers de servicios agrologísticos.

Producir un modelo de proyecto de inversión óptimo para los servicios contemplados, factible para desarrolladores y rentable para inversionistas.

Al final del estudio se presentan recomendaciones sobre la demanda de mercado y el tipo de servicios a desarrollar, los requisitos de localización, infraestructura y sustentabilidad del clúster, su eficiencia y su capacidad para atraer inversión privada y financiamiento.

17

a. b. c. d.

Antecedentes » 2.

18

2. Antecedentes

La Secretaría de Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación (sagarpa) ahora Secretaria de Agricultura y Desarrollo Rural (sader) ha demostrado una clara intención de detonar el potencial productivo de los productos agroalimentarios de México, así como mejorar las condiciones para su exportación, a través de sus “Programas de Apoyo”.

Para el año 2014 la sagarpa ahora sader contaba con cuatro Programas de Apoyo que atendían y fomentaban la productividad agroalimentaria tales como, el Programa de Comercialización y Desarrollo de Mercados, Programa de Fomento a la Agricultura, Programa de Sanidad e Inocuidad Agroalimentaria y Programa de Competitividad y Productividad Agroalimentaria para este último se creo el Componente Sistema Nacional de Agroparques, cuyo objetivo era que las unidades económicas rurales contarán con inversión en el desarrollo de capital físico, humano y tecnológico, a través de incentivos al financiamiento, capitalización, valor agregado, administración de riesgos de mercado, desarrollo de capacidades, investigación y desarrollo tecnológico (sagarpa, 2014).

En cumplimiento con lo anterior en el 2015 dicha Secretaría publica el “Estudio para el establecimiento de un Programa Nacional de Agrologística (pna)” , donde se describe una visión para el desarrollo de la cadena de suministro alimentaria, para lo cual se requiere de la participación activa del sector privado, este programa buscaba ubicar a México dentro de los primeros 10 países de acuerdo al valor de sus exportaciones agroalimentarias y dentro de los 20 mejores en el Índice de Desempeño Logístico del Banco Mundial (lpi, por sus siglas en inglés), para el año 2030 (sagarpa, 2015).

Continuando con las iniciativas del Gobierno, en 2017 se publica el Estudio de Planeación Agrícola Nacional por la misma Secretaría, con la finalidad de producir mejores alimentos para México tiene como objetivo, diversificar los mercados buscando nuevas oportunidades en mercados jóvenes o que apenas se estén abriendo, dicho Estudio estipula hacia donde debería enfocarse los siguientes años el sector agrícola mexicano (sagarpa, 2017).

Ahora como sader el Gobierno Federal en este ejercicio 2019, mantiene su compromiso con el sector con el Programa de Fomento a la Agricultura en donde se crea el Componente de Capitalización Productiva Agrícola, concepto de incentivo Infraestructura y equipo de almacenamiento y, al cual se incorpora, el Componente Activos Productivos y Agrologística (antes del Programa de Competitividad y Productividad Agroalimentaria) en sus conceptos de incentivo; agroindustria, cuartos fríos y subcomponente de equipamiento de laboratorios

19

para sanidad, inocuidad y calidad agrícola, teniendo como objetivo Impulsar el desarrollo sostenible de la unidades económicas de pequeños y medianos productores agrícolas, mediante incentivos que promuevan su capacidad productiva y económica (sader, 2019).

Por medio del Programa de Sanidad e Inocuidad Agroalimentaria, el cual se mantiene en las Reglas de Operación del presente año, la sader promueve el apoyo de los proyectos que contribuyan a implementar medidas que minimicen y prevengan la presencia de contaminantes físicos, químicos y biológicos en las unidades de producción y/o procesamiento primario, fortalecimiento de laboratorios de referencia en materia de inocuidad a través del Componente Inocuidad Agroalimentaria, Acuícola y Pesquera en su concepto de incentivo; Sistemas de reducción de riesgos de contaminación en la producción y procesamiento primario en productos agrícolas, pecuarios, acuícolas y pesqueros, donde se hace mención a programas de monitoreo de contaminantes y a todos aquellos que por su naturaleza contribuyan a beneficiar los diversos sectores agroalimentarios (sader, 2019).

Respecto a las iniciativas privadas, se destaca la del Consejo Nacional Agropecuario (cna) promoviendo la creación de la Vicepresidencia de Agrologística, cuya visión es integrar a la cadena productiva del sector agroalimentario mediante el desarrollo de una “Plataforma Agrologística México 2030”, con el objetivo de impulsar la seguridad alimentaria, la competitividad y valor agregado de los productos mexicanos a través del enfoque en la agrologística (cna, 2019).

Por lo anterior, surge la necesidad para los agremiados del Consejo Estatal Agropecuario de Aguascalientes (ceaa), de conocer la situación actual y futura del sector en cuanto a las actividades de logísticas y almacenamiento de los productos agrícolas, relevantes en la toma de decisiones.

2.1 EL SISTEMA NACIONAL DE AGROPARQUES (sna)

El Sistema Nacional de Agroparques (sna), fue publicado por primera vez en el Diario Oficial de la Federación en diciembre del 2013, dentro del Programa de Productividad y Competitividad Agroalimentaria teniendo como misión impulsar el desarrollo de instalaciones tales como almacenes, plantas empacadoras y procesadoras de la cadena agroalimentaria (dof, 2013).

Para el ejercicio fiscal 2017 el Componente Sistema Nacional de Agroparques se convierte en el Componente de Activos Productivos y Agrologística dentro del Programa de Competitividad y Productividad Agroalimentaria, hasta el 2018, ya que actualmente la sader en la restructura de los Programas para las Reglas de Operación 2019 lo integra dentro del Programa de Fomento a la agricultura (sader, 2019).

20

Este componente puede ser considerado como la parte del Programa Nacional de Agrologística que se centra en el proceso de construcción de agroparques u otros activos agrologísticos relacionados con la postcosecha. El Componente prevé recursos para preparar diagnósticos y proyectos ejecutivos, así como complementar la inversión para el desarrollo de agroparques, y la inversión en equipamiento de las empresas y emprendedores instalados en los agroparques.

Como parte del alcance original del componente Activos Productivos y Agrologística prevé también el apoyo económico para la realización de estudios de diseño para infraestructura agrologística y seguridad alimentaria, que avancen el desarrollo empresarial y modelo de negocio de estos activos basado en la demanda, beneficios y abierto para todas las partes. Estos estudios pueden ser imprescindibles para el fomento de la inversión en estos proyectos, y que los pequeños empresarios puedan acceder al uso de las instalaciones a ser construidas dentro del marco de las políticas públicas de la sader, un ejemplo podría ser el Estudio del Programa Nacional de Agrologística (pna) el cual, se menciona en el siguiente apartado.

Por lo anterior, el pna, amplía el alcance con un enfoque en la infraestructura propio del Componente antes mencionado, aporta un marco más amplio donde se incluye el aspecto institucional, el modelo de negocio y operativo, y la generación de conocimiento e innovación aplicado a la Agrologística, se menciona precisamente en la Línea de Trabajo 3, Planeación y construcción de activos agrologísticos y multimodales en ubicaciones estratégicas (sagarpa, 2015).

2.2 PROGRAMA NACIONAL DE AGROLOGÍSTICA (pna)

De acuerdo con la Hoja de Ruta 2018 del Programa Nacional de Agrologística (pna), el principal reto es la atracción de agroindustrias, y la creación de mercados secundarios para atender la demanda de servicios logísticos en el tramo postcosecha que éstas generan (sagarpa, 2015).

En términos generales, México se ha caracterizado por la baja inversión en la infraestructura de transporte y comunicaciones, cifrada en el 1,1% del PIB. En cuanto a la infraestructura agrologística, cabe destacar la alta dependencia del transporte carretero, ya que aproximadamente el 80% de los alimentos se transportan por carreteras. Sin embargo, dichas carreteras se caracterizan por las siguientes deficiencias:

»

La existencia del patrón radial de la red carretera en el centro del país afecta de forma negativa la interconexión este-oeste y norte-sur.

21

» La conectividad entre varias regiones es débil.

» Sólo el 36% de carreteras están pavimentadas, por lo que las condiciones son adversas y contrarias a la seguridad vial. En consecuencia, dichas condiciones acarrean unos costes adicionales para los transportistas.

Todas estas deficiencias mencionadas incrementan, en última instancia, los precios finales de los productos entre los mercados mayoristas y las zonas de consumo.

Por otro lado, con respecto a los puertos, es destacable la escasez de las terminales especializadas para la carga y descarga de contenedores y las instalaciones de almacenamiento refrigerado. Además, la débil vinculación de los principales puertos con otros mercados internacionales afecta negativamente la competencial regional.

Asimismo, también cabe destacar que la existencia de los centros intermodales para transporte ferrocarril es escasa. A esto debemos añadir que el transporte aéreo tiene poca incidencia en el volumen de carga agrologística y que la capacidad de almacenamiento refrigerado en México es baja comparada con la de otros países y su precio es más elevado.

En consecuencia, y en consonancia con la situación deficitaria de la infraestructura, el panorama inicial de la logística del sector agroalimentario en México se caracteriza por producir productos perecederos con un bajo valor agregado usando el camión como principal medio de transporte.

En este contexto se redacta el pna con horizonte 2030, cuya finalidad primordial es la transformación de dicho sector para que México en un futuro próximo sea uno de los países líderes en la exportación de productos agroalimentarios. Con este objetivo se definen las siguientes líneas de trabajo:

• LT1: Un marco de política pública con visión de conjunto, que coordine las acciones de dependencias relevantes hacia un desarrollo territorial integrado, programas de inversión sinérgicos y el uso eficiente de recursos.

• LT2: Un marco regulatorio que priorice la calidad y asegure el cumplimiento de condiciones sanitarias.

22

• LT3: La infraestructura necesaria para facilitar la producción, transformación, almacenamiento, transporte y distribución de productos agroalimentarios.

- LT3A: Preparar un plan maestro integral, incluyendo la priorización de proyectos.

- LT3B: Elaborar el diseño constructivo y modelos de financiamiento de activos agrologísticos.

- LT3C: Desarrollar e implementar convenios marco con los gobiernos estatales.

• LT4: Modelos de negocio atractivos para todos los actores de la cadena, que hagan la inversión viable.

• LT5: Un círculo de innovación con base en la capacitación y generación de conocimiento.

Dentro de la línea de trabajo 3 (LT3) se propone como vehículo de inversión a los ‘activos agrologísticos’, definidos como la infraestructura, instalaciones, procesos, tecnologías y recursos humanos destinados a mantener y garantizar la calidad e inocuidad de la cadena agroalimentaria, así como la competitividad de sus productos. Dichos activos se presentan en diversas tipologías con base en las características de su infraestructura:

• Centros de acopio, los cuales necesitan ser ubicados lo más cerca posible de los productores. Esta proximidad es crítica para el pre-enfriamiento del producto después del embalaje y antes de su transporte. La existencia de instalaciones de inspección ayudará significativamente a no romper la continuidad de la cadena de frío.

• Agroparques, los cuales integran funciones productivas, transformativas y de manejo e inspección, y dependiendo de su ubicación logística pueden también albergar funciones de consolidación y distribución.

• Centros de distribución y consolidación, junto a las grandes áreas metropolitanas para dar servicio al mercado interno.

• Nodos multimodales, donde se realiza el cambio de tipo de transporte, incluyendo el almacenaje y manejo para agregar o desagregar volúmenes. Estos se beneficiarán de una localización cercana a las zonas de consumo o en corredores entre zonas de producción y consumo.

• Plataformas de exportación, tales como puertos, aeropuertos y cruces fronterizos para ferrocarril o transporte rodado.

2.3 PLANEACIÓN AGRÍCOLA NACIONAL

2017 – 2030

La Planeación Agrícola Nacional surge derivado del crecimiento del sector agroalimentario y sus necesidades, lo que representa un reto para en la estrategia de agregación de valor de los productos agrícolas, su visión es de largo plazo al año

23

2030 y prevé́ el desarrollo de regiones estratégicas, metas precisas de productividad para las principales cadenas agrícolas y oportunidades de mercado para los productos mexicanos.

México ha tenido un crecimiento sostenido en el sector primario y agroindustrial, y los motores de cambio que lo mueven, como la innovación, la especialización y la inversión, mismos que llevarán a México a ser un país más competitivo, el ejercicio de la Planeación tiene como finalidad establecer la ruta sobre la cual México deberá transitar en los siguientes años con base firme, sólida, consistente y congruente.

Se trata de una herramienta de política pública que ha sido diseñada para los tomadores de decisiones del sector agrícola; contiene información prospectiva de largo plazo sobre 38 cultivos estratégicos definidos por la Subsecretaría de Agricultura de la sader, parte de un estudio multidimensional de los cultivos que se producen en México, en el cual se analiza, entre otros factores, el desarrollo histórico de la producción(2003-2016), las características de las principales regiones productoras (infraestructura productiva, logística almacenamiento, comercialización), el capital humano, la disponibilidad de agua, las condiciones agroclimáticas, el consumo y el comportamiento de los mercados nacional e internacional, permitiendo así́ el planteamiento de un modelo de desarrollo regional ejecutable con impactos en el corto, mediano y largo plazo.

Dentro de sus líneas de política pública destaca la de desarrollar infraestructura logística y de almacenamiento, aspecto que se contemplan en el presente estudio con el alcance “Diseñar un programa estándar de necesidades para proyectos que deseen atender la demanda del mercado de servicios agrologísticos”.

Por lo anterior una Planeación de esta magnitud y el presente Estudio se complementan y aportan utilidad para identificar la infraestructura logística para la movilización de los productos y diseñar planes de desarrollo y expansión para diferentes mercados.

Cabe destacar que el implemento de esta Planeación tendría como resultado, maximizar la producción incorporando acciones y proyectos que propicien en la regiones estratégicas en un rendimiento óptimo, de acuerdo con sus condiciones agroclimáticas y de mercado lo que representaría un aumento en el volumen de la producción para el 2030 del 27.8% y 26.7% de aumento en el valor (sagarpa, 2017).

2.4 PLATAFORMA AGROLOGISTICA MÉXICO 2030

El Consejo Nacional Agropecuario (cna) en representación de la iniciativa privada y la Universidad de Wageningen (wur) líder en investigación para el sector (TOPUNIVERSITIES, 2016), suscribieron un Convenio de Colaboración en materia de Agrologística, derivado de esto se han identificado múltiples oportunidades

24

para desarrollar el potencial agroalimentario de México, por lo que surge la creación de la “Plataforma Agrologística México 2030.

Esta iniciativa tiene como objetivo impulsar la seguridad alimentaria, la competitividad y valor agregado de los productos mexicanos a través del enfoque en la agrologística, creando alianzas estratégicas que promuevan el desarrollo sostenible de las cadenas agroalimentarias en México, a través de un compromiso de colaboración conjunta.

Para lograr lo anterior menciona será necesario;

Favorecer el enfoque de participación público-privada estableciendo una agenda de prioridades para la agrologística con horizonte 2030;

Diseñar e implementar proyectos piloto y sistemas de información agrologística para la integración de las cadenas agroalimentarias;

Promover la innovación, investigación y desarrollo de capital humano

La presente iniciativa del cna se encuentra en su fase de programa de trabajo, reuniendo a actores estratégicos de toda la cadena de suministro, el objetivo es contar en el 2019 con un programa de trabajo donde interrelacionen actividades y propuestas para los objetivos antes planteados.

2.5 RESULTADOS DE LAS POLÍTICAS PÚBLICAS EN EL PERIODO 2014-2018

Después de analizar cada uno de los puntos anteriores, resulta esencial para la mejora de estos programas entender el impacto que un componente tiene en el impulso de la productividad del sector agroalimentario para asegurar la participación del sector privado, cabe destacarse que, de cada diez pesos invertidos en el campo, seis corresponden a programas sociales, de educación y salud y solo dos a políticas de apoyo productivo (vertiente de Competitividad) esta estrategia ha resultado limitada ya que durante el periodo 1992-2016, el ingreso mensual per cápita de la población mexicana ha permanecido estancado y la incidencia de la pobreza alimentaria no presentó cambios (fao, 2019).

Así mismo las disposiciones establecidas en las Reglas de Operación (rop) dificultan la articulación de políticas publicas dirigidas al sector. Con frecuencia se tienen poblaciones objetivo muy desiguales para referirse al mismo sujeto. A

25

» » »

esta limitación hay que agregar la serie de particularidades, características específicas, criterios, “requisitos de elegibilidad”, documentos y condiciones que se establecen en las rop lo que hace complejo, y costoso el acceso a los programas (fao, 2019).

De acuerdo con la sader, dentro del concepto de apoyo del sna del 2014, se aprobaron una cantidad de 33 solicitudes, mientras que para 2015 la cantidad ascendió a 40 solicitudes. Este aumento corresponde a un crecimiento del 21% respecto al 2014, sin embargo, para 2016 solo se autorizaron 21 solicitudes una disminución del 47%, lo cual se puede reflejar en la variación del recurso dispersado para 2014 corresponde a 489.01 mdp mientras que para el 2015 y 2016 la cifra se redujo a 364.92. y 159.45 mdp respectivamente (sader, 2018).

Posteriormente para los dos años siguientes como Componente de Activos Productivos y Agrologística en el Subcomponente de Agrologística se apoyaron 9 solicitudes de apoyo, con un presupuesto ejercido de 56.48 mdp en 2017 y 6 solicitudes con un presupuesto de 46.66 mdp en 2018, lo que representa una baja del 57% y 71% en las solicitudes de productores atendidas y apoyadas.

Dentro de los conceptos de apoyo, la categoría ‘Para Desarrollo Integral de Agroparques’ resulta la de mayor interés en el marco de esta propuesta, ya que corresponde a fondos otorgados para la inversión directa por parte de los beneficiarios en infraestructura básica y equipamiento para el desarrollo de Agroparques, y requiere que los solicitantes hayan alcanzado un nivel avanzado en el desarrollo de su proyecto, debiendo poner a disposición de la sader los proyectos ejecutivos con sus debidos permisos y licencias para su ejecución, por lo tanto una disminución en este tipo de apoyo representa un retroceso en temas de competitividad para el sector.

El presupuesto de la vertiente de Competitividad se destina a dos grandes programas del Programa Especial Concurrente (pec) para el Desarrollo Rural Sustentable que buscan estimular la productividad y la comercialización: el Programa de Fomento a la Inversión y Productividad, y el Programa de Apoyos a la Comercialización. El primero tiene un presupuesto para 2018 de 43 000 millones de pesos, y el segundo de casi 10 000 millones de pesos. Específicamente, la Secretaría aporta el 97% de los 53 000 millones de pesos presupuestados para 2018 en esa vertiente. Por lo tanto, cambios en el presupuesto de la sagarpa ahora sader tienen consecuencias en la vertiente de Competitividad, y viceversa (fao, 2019).

En los últimos años se han observado recortes significativos en el presupuesto de la Secretaría de Agricultura entre 2014 y 2019. El presupuesto anual de la institución disminuyó en 34% tomando el presupuesto de 2015 como referencia ya que es el más alto observado en los últimos cinco años con una cifra de 86, 951 millones de pesos versus 57, 343 millones de pesos autorizado para 2019, tal como se muestra en la siguiente gráfica.

26

69,908.10 74,462.40 74,811.10 75,402.50 78,207.90 86,951.50 84,840.00 70,557.90 72,125.40 57,343.101 0,00 0 2 0,00 0 3 0,00 0 40, 000 5 0,00 0 60, 000 70, 00 0 80, 000 90, 000 1 00,0 00 2 01 0 20 11 20 12 2 01 3 2 01 4 20 15 2 01 6 20 17 2 01 8 2 01 9 Millones de pesos

GRÁFICO 1.

Presupuesto autorizado para la Secretaría de Agricultura. Fuente: elaboración propia con datos del SHCP, http:// presto.hacienda.gob.mx/ EstoporLayout/Layout.jsp

Objetivos del proyecto » 3.

28

3. Objetivos del proyecto

3.1 OBJETIVO GENERAL

El objetivo general de este Estudio es analizar la competitividad y factibilidad de un clúster de servicios logísticos y de aseguramiento de la calidad e inocuidad alimentaria, situado dentro de un Agroparque para las regiones Centro-Occidente y Sureste del País.

El objetivo es dar recomendaciones sobre la demanda de mercado y el tipo de servicios a desarrollar, los requisitos de localización, infraestructura y sustentabilidad del clúster, su eficiencia y su capacidad para atraer inversión privada y financiamiento en general.

A través de detonar este tipo de inversiones en el sector, se espera reducir considerablemente las mermas, eficientar los servicios de logística, e impulsar el potencial productivo y económico tanto en los mercados nacionales como internacionales.

3.2 OBJETIVOS ESPECÍFICOS

Los objetivos específicos del son:

1. Conocer el estado actual de la demanda de servicios agrologísticos para la calidad e inocuidad

2. Diseñar un programa estándar de necesidades para proyectos que deseen atender la demanda del mercado en servicios agrologísticos.

3. Proponer esquemas de planeación para el desarrollo sustentable de clústers de servicios agrologísticos.

4. Producir un modelo de proyecto de inversión óptimo para los servicios contemplados, factible para desarrolladores y rentable para inversionistas.

5. Recomendaciones y acciones de corto, mediano y largo plazo.

29

Justificación » 4.

30

4. Justificación

El desarrollo de activos agrologísticos es de importancia nacional y de alto impacto para el sector. México cuenta con considerables ventajas: produce y tiene el potencial para satisfacer la demanda de aquellos productos con mayor crecimiento en los mercados de exportación e interno; está dotado de vastos y diversos recursos naturales que, junto con una ubicación geográfica con salida a dos océanos y acceso al mercado de América del Norte, le otorgan un enorme potencial para convertirse en líder mundial de exportaciones de productos agroalimentarios. Sin embargo, en 2014 el diagnóstico del pna concluyó que:

“México produce productos perecederos con un bajo valor agregado y distribuye estos productos a los mercados nacionales y a los Estados Unidos usando el camión como principal medio de transporte. Pasar de esta situación a una que permita realizar el potencial del sector tiene obligatoriamente varias dimensiones (Wageningen UR Food and Biobased Research, 2014).“

En los últimos 2 años, la situación de México, particularmente con relación a los mercados de exportación, se ha enfrentado a circunstancias inesperadas. Por una parte, el sector ha experimentado un fuerte crecimiento por encima del crecimiento del Producto Interno Bruto nacional (PIB nacional), alcanzado y manteniendo por primera vez en 20 años una balanza superavitaria; por otra parte, el deterioro de las relaciones diplomáticas con el principal socio comercial de México, Estados Unidos, amenaza a los productores y empresas del sector que dependen en más del 85% de sus compras.

De acuerdo con el Índice de Desempeño Logístico 2018 del Banco Mundial (IDL), herramienta con la que se busca reflejar el nivel de eficiencia de los países en el traslado de los bienes en el comercio internacional, basado en la evaluación de puntos específicos, México se posicionó en el sitio 51, de un total de 167 naciones evaluadas por el Banco Mundial.

Según el IDL para 2018, es fundamental que México pueda ser competitivo en materia logística, es necesario que el sector redoble sus esfuerzos y trabaje de manera relevante en la mejora de su desempeño logístico, fundamentalmente en el desarrollo de accesos a hubs de transporte; tal como la han hecho Indonesia, Vietnam, India y Costa de Marfil.

31

Adicional a lo anterior, el reporte del IDL confirma que la demanda de una gestión sostenible de la cadena de suministro es fundamental para una mejora en el desempeño logístico. Además de que la “Logística Verde1”, está incrementando la demanda de servicios logísticos más amigables con el medio ambiente, pues el 28% de los entrevistados en la encuesta realizada por el IDL, expresaron que los cargadores de manera regular están solicitando el uso de opciones ecológicas para sus requerimientos.

En Latinoamérica el desempeñó logístico durante el 2018 fue menor al de dos años atrás; aunque registró la misma puntuación que el año 2017; de los 23 países evaluados en la región, diez tuvieron un desempeñó menor que el de 2016.

No obstante, esa caída generalizada en el desempeño logístico, Latinoamérica presentó una evolución positiva (mejoras) en los procesos y mecanismos para el “Seguimiento y Rastreo” de envíos, además de que por segundo año consecutivo se observó un crecimiento en la Infraestructura.

A mayor abundamiento, en la región de Latinoamérica existen indicadores en los que no se observa modificación alguna; como lo son la puntualidad y envíos internacionales; además de que, en algunos indicadores como los de Aduanas y Competencia de Servicios Logísticos su puntuación disminuye levemente en el índice de evaluación. Las fallas, último rubro, se traducen en una evaluación de baja competitividad para la región, pues acarrean consecuentemente que la evaluación sea en el sentido de que son servicios no eficientes que impactan en los tiempos y costos de entrega entre los socios comerciales de la región y del resto del mundo.

De forma colateral la falta de eficiencia acarrea perdidas de eficacia, aumento del tiempo y de los costos de intercambio entre los países de la región y con países fuera de la región también. Lo que se traduce en un impacto negativo para la competitividad de la región.

Cuando el análisis se centra en México, el crecimiento y la competitividad están directamente relacionados con su desempeño logístico, de acuerdo con el Banco Mundial, México (Ranking 51) ha quedado detrás de economías como Costa de Marfil (lugar 50 en el ranking), Croacia (49), Rumania (48), Turquía (47) e Indonesia (46). Mientras tanto, países como Alemania, Suecia, Bélgica, Austria y Japón se

1 En la edición del Índice de Desempeño Logístico 2018, se incluye una pregunta sobre la demanda de logística internacional, enfatizando si los servicios otorgados son respetuosos con el medio ambiente. Los resultados señalan que: las cadenas de suministro respetuosas con el medio ambiente están asociadas con un mayor rendimiento logístico. Algunas acciones que se vieron en esta edición del lpi 2018 sobre logística verde fueron las siguientes:

• International Transport Forum (ITF) lanzó su iniciativa que propone la “descarbonización del Transporte”, con el objetivo de lograr cero emisiones de transporte para el 2050.

• Efecto del transporte de mercancías, incluyen mejora de la utilización de activos en logística (como almacenamiento y manipulación), mayor eficiencia energética de mercancías por carretera y ferrocarril y bajas emisiones de carbono.

• Energía para barcos (como biocombustibles) y eficiencia de combustible en la carga aérea.

32

encuentran desde los últimos cinco años, liderando el grupo de los 5 países con mejor desempeño logístico.

A pesar de que México subió 3 posiciones en el ranking mundial, de pasar del número 54 al número 51 en 2018; se mantiene una distancia relevante respecto a sus principales socios comerciales de América del Norte (Estados Unidos y Canadá), ya que estas economías se ubicaron en las posiciones 14 y 20 entre un total de 160 países evaluados.

A mayor detalle, el IDL señala que los factores como la agilidad y facilitación aduanera, la calidad de la infraestructura comercial, el precio de los envíos internacionales, la competencia y las habilidades en materia de logística, la posibilidad de realizar rastreos y seguimientos a la mercancía y la frecuencia con que los fletes llegan a tiempo a su destino son determinantes para un desempeño logístico satisfactorio (Banco Mundial, 2018).

México se ubica en las siguientes posiciones según la siguiente tabla:

Otro aspecto importante que destaca el Banco Mundial es que a nivel mundial existe una importante escasez de mano de obra en el sector logístico, esto tanto en los países desarrollados como en los países en desarrollo. En los países desarrollados se necesitan más trabajadores, como choferes de camiones, mientras que en los países en desarrollo se necesitan más empleados a nivel gerencial.

Otro factor por considerar en México es el costo que tiene el transporte vía carretera, ya que es el más costoso y pese a ello el 80% de los alimentos son transportados por este medio (sagarpa, 2015); frente a esta situación otro medio de transporte viable son las líneas férreas, ya que sus precios se encuentras entre los más económicos (Agencia Reguladora del Transporte Ferroviario, 2017).

Aspecto evaluado Puntuación Lugar que ocupa de 160 países evaluados Puntualidad en entregas 3.53 49 Embarques internacionales 3.10 51 Competencia logística 3.02 52 Trazabilidad 3.00 62 Infraestructura 2.85 57 Desempeño logístico 3.05 51 Total 3.05 51

TABLA 1. Desempeño logístico en México año 2018. Fuente: IDL, 2018

33

TABLA 2. Movimiento anual de carga en México por medio de transporte en millones de toneladas.

Fuente: dgaf, 2015

En México las distancias entre entidades donde se generan los principales flujos de carga tienen un rango de 400-500 km y los costos son muy elevados debido a la distancia que se tiene que recorrer. Pese a los altos costos que implica el transporte vía carretera según la Estadística Básica para el 2015 de la Dirección General de Autotransporte Federal el 55.9% (dgaf, 2015) de los productos transportados se realizó a través de este medio, 31.2% vía marítima y solo un 12.8% en ferrocarril.

Movimiento de carga por modo de transporte en Millones de toneladas

Conforme a la información de la Agencia Reguladora del Transporte Ferroviario (sct, 2017) en la actualidad México cuenta con 13 empresas ferroviarias (sct, 2017), de las cuales, Ferromex cuenta con la de mayor capacidad de carga (129,727 Tons) y cobertura del país, incluyendo la mesorregión centro occidente, dando viabilidad para poder utilizarse como un principal medio de transporte a gran escala Grafico 2 (Ferromex, 2019).

La infraestructura ferroviaria de México está constituida por 26, 272 kilómetros de vía, de las cuales 20,722 km forman parte de las denominadas vías troncales y sus ramales, en su mayoría concesionadas. De esa cantidad, 4,450 km son vías secundarias y 1,555 km de vías son particulares; según la Organización para la Cooperación y el Desarrollo Económicos (ocde), el desempeño en la prestación

34

Modo de transporte 2007 2008 2009 2010 2011 2012 2013 2014 2015 Total 847 849 786 837 881 893 906 921 936 Autotransporte 474 484 450 470 486 498 502 511 523 Ferroviario 100 100 95 94 108 112 114 115 120 Marítimo 273 265 241 272 287 282 289 294 292 Aéreo 0 0 0 1 1 1 1 1 1 Incremento porcentual por año vía terrestre Del total 1.9% 0.2% -7.4% 6.5% 5.3% 1.3% 1.5% 3.1% 1.6% Autotransporte 6.5% 2.1% -7.0% 4.4% 3.3% 2.6% 0.8% 2.6% 2.3% Ferroviario 8.7% 0.0% -5.0% -1.1% 14.6% 4.0% 1.8% 2.7% 4.3% Participación porcentual por modo de transporte Autotransporte 56.0% 57.0% 57.3% 56.2% 55.1% 55.8% 55.4% 55.5% 55.9% Ferroviario 11.8% 11.8% 12.1% 11.2% 12.2% 12.5% 12.6% 12.5% 12.8% Marítimo 32.2% 31.2% 30.7% 32.5% 32.6% 31.6% 31.9% 31.9% 31.2% Aéreo 0.0% 0.0% 0.0% 0.1% 0.1% 0.1% 0.1% 0.1% 0.1% Total 100.0% 100.0% 100.0% 100.0% 100.0% 100.0% 100.0% 100.0% 100.0% Participación porcentual en el movimiento terrestre de carga Transporte terrestre 574 584 545 564 593 610 616 626 643 Autotransporte 82.6% 82.9% 82.6% 83.3% 81.8% 81.6% 81.5% 81.6% 81.3% Ferroviario 17.4% 17.1% 17.4% 16.7% 18.2% 18.4% 18.5% 18.4% 18.7% Total 100.0% 100.0% 100.0% 100.0% 100.0% 100.0% 100.0% 100.0% 100.0%

FERROMEX

KCSM

COAHUILA DURANGO

FERROVALLE

CHIAPAS MAYAB

CARRIZO GORGE

LINEAS CORTAS

DERECHOS DE PASO

DERECHOS DE ARASTRE UNION

BNSF

GRÁFICO 2. Mapa

35

RUTAS

PACIFIC

MEXICALI CALEXICO TIJUANA NOGALES HERMOSILLO GUAYMAS EL PASO CD. JUAREZ PRESIDIO OJINAGA MONTERREY BROWNSVILLE MATAMOROS TORREÓN ZACATECAS MAZATLÁN DURANGO GUADALAJARA COLIMA MANZANILLO CULIACÁN TOPOLOBAMPO LOS MOCHIS CHIHUAHUA NACOZARI CD. FRONTERA CD. VICTORIA ALTAMIRA TAMPICO QUERÉTARO IRAPUATO SILAO COATZACOALCOS SALINA CRUZ TEPIC VERACRUZ PROGRESO CAMPECHE GOLFO DE MÉXICO OCÉANO PACÍFICO CIUDAD DE MEXICO PUEBLA AGUASCALIENTES SALTILLO TERMINALES INTERMODALES

TRASVASE GOLFO DE MÉXICO OCÉANO PACÍFICO CD. J UÁREZ EL PASO PIEDRAS NEGRAS NOGALES B.HILL HERMOSILLO CHIHUAHUA GUAYMAS TOPOLOBAMBO CD.FRONTERA PAREDÓN MONTERREY MAZATLÁN SALTILLO FELIPE PESCADOR AGUASCALIENTES IRAPUATO MANZANILLO COLIMA VIBORILLAS HUEHUETOCA VALLE DE MÉXICO VERACRUZ COATZACOALCOS PROGRESO TAPACHULA SALINA CRUZ TAMPICO SAN LUIS POTOSÍ TORREÓN ESCALÓN PRESIDIO OJINAGA CALEXICO MEXICALI PTO.ALTAMIRA GUADALAJARA

FORTH WORT & WESTERN TEXAS PACÍFICO

CROSS-DOCK

ilustrativo

ferroviarias, capacidad de carga en las vías

terminales en operación. Fuente: Página

Ferrocarriles Mexicanos

CV,

de redes

y

oficial de

SA de

https://www.ferromex. com.mx/ferromex-lo-mueve/ sistema-ferromex.jsp

NOMBRE DEL PUERTO

Acceso directo a autopista Conexión con ferrocarril Terminal intermodal

MAZATLÁN

GRÁFICO 3. Estado de las conexiones ferroviarias en los puertos de México.

Fuente: El Transporte Ferroviario en México 2018. Centro de Estudios Sociales y de Opinión Pública de la Cámara de Diputados. Junio 2018.

SALINA

del servicio de transporte vía ferrocarril presenta ciertas mejoras en rubros tales como calidad de gestión, material rodante, productividad de capital y de trabajo, así́ como en el aumento de niveles de tráfico y cuotas de mercado. Lo que convierte a este medio de transporte frente al autotransporte carretero en una alternativa económica, ecológica y sustentable para la movilidad de bienes y personas, dentro de sus ventajas competitivas tenemos:

1. Económicas: Conforme a la información proporcionada por los concesionarios y asignatarios del sistema ferroviario mexicano, a partir de distancias mayores a los 500 km, el ferrocarril es más competitivo en costo por tonelada/km que el resto de los modos de transporte terrestres.

Ahora bien, dado que en México las distancias entre las entidades que generan los principales flujos de carga (DF, Monterrey y Guadalajara) y los puertos y cruces fronterizos estratégicos son en muchos casos mayores a 500 km, tanto el ferrocarril como el barco son alternativas más eficientes que el autotransporte para el traslado de carga entre dichos puntos, pudiendo llegar a ser hasta 42% más económicas.

2. Capacidad y conectividad: Permite el transporte de grandes volúmenes de mercancías en largos recorridos. Y como se observa en el grafico 3, la red ferroviaria cuenta con conectividad a los principales puertos y terminales intermodales de México (pnd, 2014).

36

EN BUEN ESTADO CONEXIÓN COMPLICADA O DEFICIENTE NO EXISTENTE RED FERROVIARIA GOLFO DE MÉXICO

ENSENADA GUAYMAS TOPOLOBAMPO

OCÉANO PACÍFICO

COATZACOALCOS VERACRUZ

TAMPICO

CRUZ PUERTO CHIAPAS PROGRESO DOS BOCAS

TUXPAN

ALTAMIRA MANZANILLO

LÁZARO CÁRDENAS

3. Preservación del medio ambiente: Esta ventaja implica que a través de la utilización del ferrocarril se produce un desahogo o descongestionamiento de las vías carreteras, y se traduce en una disminución significativa en el consumo y costo de combustible en la transportación del mismo volumen de carga que vía carretera.

4. Baja siniestralidad: Según datos de la Agencia Reguladora del Transporte Ferroviario, considerando las vías de comunicación por las cuales transitan estos dos medios de transporte y el número de accidentes reportados; el autotransporte de carga refleja una tasa del 4% más alta que la del ferrocarril. Siendo los accidentes de tránsito terrestres más reportados la colisión con vehículo automotor, peatón, animales, objetos, caída de pasajeros, salida del camino, colisión con otros vehículos.

5. Seguridad: De acuerdo con datos de la Agencia Reguladora del Transporte Ferroviario (artf), en el lapso que media entre enero y marzo de 2018, el estado de Puebla ocupó el primer lugar en hurtos, con 139, siguiéndole el estado de Jalisco con 83, Guanajuato con 82, mientras que el Estado de Veracruz registró 77 actos de robo (sct, 2018).

En los meses de enero, febrero y marzo del 2018, se registraron 852 robos a trenes, mientras que el registro de cifras acumuladas del año 2017 arroja un monto total de 1,825 asaltos a convoyes.

Los primeros tres meses del año 2018 superan a cualquier trimestre de 2017, periodo en el que la artf registra 125 robos en el primer trimestre; 331 en el segundo, 576 en el tercero y 720 en el cuarto.

Los productos con mayor número de reportes de robo en el sistema ferroviario corresponden a granos y harinas (165 eventos), productos terminados y de consumo (161 eventos), autopartes (133 eventos) y materiales para la construcción (102 eventos).

Junto con lo anterior, se destaca la sustracción de componentes de vida, la cual se elevó 131% con respecto al último trimestre de 2017. Entre los componentes de vía con mayor reporte de robo se encuentran los juegos de fijación y sus piezas, como grapas, anclas, placas de asiento y planchuelas, que en conjunto suman 64% del total de los componentes robados.

6. Flexibilidad de transporte: Es posible transportar una alta variedad de mercancías dentro de un mismo recorrido. El gráfico 4 muestra los diez principales productos movilizados en México vía ferrocarril durante el 2016 a 2018.2

Los productos industriales son el grupo de mercancías que mayor volumen desplaza a través de ferrocarril, seguidos por los productos agrícolas (maíz, trigo y soya). En tercer lugar, se ubican los productos minerales con mayor número de toneladas desplazado vía ferrocarril.

37

2 De acuerdo con la Agencia Reguladora del Transporte Ferroviario, la participación del ferrocarril en el movimiento de carga terrestre en México se ha incrementado sustancialmente en los últimos 16 años.

GRÁFICO 4. Productos transportados por ferrocarril. Fuente: Anuario Estadístico Ferroviario 2018. Agencia Reguladora del Transporte Ferroviario, Secretaria de Comunicaciones y Transportes, Gobierno

De acuerdo con los reportes de la Secretaría de Comunicaciones y Transportes durante el año 2018 en México se desplazaron a través del Servicio Público de Transporte Ferroviario de Carga 128.0 millones de toneladas, 5% más que en 2017.

Siendo necesario hay que enfatizar que, las toneladas-kilómetro reportadas en 2018 ascendieron a 88.0 miles de millones; esto es, el 1.9% más que las 86.3 transportadas durante el año 2017. En este indicador es necesario destacar que, el grupo de productos que presentó un crecimiento más significativo fue hidrocarburos, con un crecimiento en su demanda del 12.5%. Lo anterior se tradujo en una evolución de la flota de carros de ferrocarril, pues para el 2018 los carros tanque son el tipo de carro con mayor crecimiento (6.5%).

Adicional a lo anterior, en un análisis más exhaustivo de los componentes relativos a la infraestructura (equipo) ferroviaria, es relevante destacar que, durante el año 2018, se registró el mayor nivel de rendimiento de combustible del servicio de carga en los últimos 8 años; ubicándose en 129 toneladas-kilómetro por litro.

En otro orden de ideas, las características y destino de la carga que se desplazó vía ferrocarril durante el 2018 en México indican que 91.5 millones de toneladas de carga ferroviaria corresponde al comercio exterior (71.5% del total de la carga transportada en el Servicio de Servicio de Ferrocarril Mexicano). Esta cifra representa el mayor volumen de importaciones y exportaciones registrado en los últimos 11 años movilizados vía ferrocarril. Del total de carga de comercio exterior, 67.2 millones correspondieron al régimen de importación, las cuales se movieron principalmente por las fronteras de Nuevo Laredo, Tamaulipas (20.4 millones de toneladas) y Piedras Negras, Coahuila (16.4 millones de toneladas), así́ como del puerto de Veracruz (7.8 millones de toneladas). En tanto que, la carga destinada al régimen de exportación suma 24.3 millones de toneladas, de las cuales 64.6% se movilizó a través de cruces fronterizos.

38

de México

MAÍZ 12.4% CEMENTO 8% MINERAL DE FIERRO 4.4% VEHÍCULOS AUTOMOTORES ARMADOS 4.1% CONTENEDORES 7.6% FRIJOL SOYA 3.1% LÁMINAS Y PLANCHAS DE FIERRO Y ACERO 6.3% TRIGO 4.1% CARBÓN MINERAL 2.9% FIERRO PARA CONSTRUCCIÓN 2.5%

2018.

No obstante, las cifras antes señaladas, durante la década del 2008 al 2018, la participación del transporte ferroviario en el total de mercancía trasladada no se ha incrementado de manera suficiente para aprovechar la oportunidad de desplazar los bienes por un modo potencialmente más económico, seguro y amigable con el medio ambiente.

Es decir, a pesar de todas las ventajas descritas en párrafos anteriores, en México la utilización del ferrocarril como medio de transporte de carga se encuentra rezagada en comparación con otros países, como se observa en la gráfica 5.

En México, el autotransporte terrestre, es el medio a través del cual se moviliza el mayor volumen de carga. Durante el periodo comprendido entre los meses de enero de 2013 a junio de 2018, se desplazaron 2,897 millones de toneladas de carga por autotransporte, cifras superiores en 11.9 y 10.8% respectivamente, comparado con lo registrado en el periodo similar de la administración anterior (2,614 toneladas) (sct, 2018). De septiembre de 2017 a junio de 2018, se movilizaron por carretera 460 millones de toneladas, cantidad mayor en 2% con relación al movimiento de carga registrado en igual periodo anterior (451 millones de toneladas) esto de acuerdo con los datos para 2018 hechos públicos por la Agencia Reguladora del Transporte Ferroviario.

Conforme a lo anterior, los desafíos que México enfrenta en el proceso de modernización relacionados con la movilidad, medios de transporte y el propio traslado de mercancías en transporte son particularmente complejos; ya que, los diferentes actores coinciden en la existencia de notables rezagos y marcadas deficiencias en la prestación de un servicio que se ha quedado visiblemente rezagado al compararlo con los brindados en otras naciones con grados de desarrollo similares a los prevalecientes en México.

GRÁFICO 5. Comparativa internacional de movilidad de carga por tipo de medio de transporte. Fuente: El transporte ferroviario en México, Centro de Estudios Sociales y de Opinión Pública, Cámara de Diputados 2018.

39

30% 9% 46% 1% 1% 64% 74% 76% CANADÁ RUSIA ESTADOS UNIDOS CHINA AUSTRALIA MÉXICO Aeropuerto Ferroviario Autotransporte 70% 91% 53% 36% 25% 24%

La relevancia en las actividades económicas de los medios de transporte es de carácter indiscutible y reviste la misma notoriedad la función desempeñada por estos en el desarrollo y en la independencia económica de las naciones. Por lo que, la importancia estratégica de este rubro hace obligada la atención gubernamental al mismo y exige un proceso de análisis y debate nacional sobre el tipo de reformas que deben implementarse en el sector logístico para la movilidad de mercancías. Misma relevancia que corresponde al desarrollo de plataformas e infraestructura logísticas, terminales y trasporte multimodal, los cuales en su conjunto permitirán la incorporación de valores agregados a los productos, disminuir los costos y tiempos de tránsito de la carga. Objetivo que se cumple a través de los Agroparques, pues estos representan importantes áreas de oportunidad en la logística nacional para impulsar el crecimiento económico, del mercado interno e internacional, al dotar de infraestructura indispensable para la promoción de actividades económicas de integración y flujo de productos, que produce un importante volumen de negocios; factores que, aprovechados en forma correcta impulsan la productividad y competitividad de México.

En este orden de ideas, dentro del sector agroalimentario, las coyunturas descritas líneas más arriba producen la notoria necesidad de que se produzcan estrategias para promover y consolidar el crecimiento del sector agroalimentario de forma competitiva a largo plazo, así como la diversificación de los mercados internacionales, esto último para mitigar en forma estratégica los riesgos comerciales y seguridad alimentaria.

Por lo que, para la promoción y consolidación de la industria agroalimentaria, México debe trabajar en la construcción de herramientas concretas que sirvan de base para la construcción de una oferta competitiva y oportuna de servicios agrologísticos que garanticen además de la sanidad e inocuidad en los alimentos, la incorporación de valores agregados a los productos agropecuarios que coadyuven a la competitividad global de esta industria.

40