15 minute read

EGRESOS

Cabe precisar que no debe incluirse entre los ingresos percibidos el monto correspondiente a IVA u otros impuestos especiales.

También deben considerarse: La explotación de bienes raíces, Capitales mobiliarios, Cuentas en participación, Ingresos devengados cuando provengan de operaciones relacionadas.

Corresponden a las cantidades EFECTIVAMENTE PAGADAS por la empresa para cubrir gastos y costos asociados al interés, desarrollo o mantención de su giro o actividad y que tengan la aptitud para generar ingresos o rentas en el mismo o futuros ejercicios.

También se comprenderán en los egresos cuando la obligación sea cumplida por un modo distinto al pago que permita satisfacer al acreedor de su obligación, por ejemplo, por compensación convencional.

Respecto de los bienes del activo inmovilizado, éstos se depreciarán de forma instantánea e íntegra en el mismo ejercicio en que sean adquiridos o fabricados.

Por su parte, las existencias e insumos del negocio adquiridos o fabricados en el año y no utilizados o enajenados dentro del mismo, se deberán reconocer como gasto o egresos.

Todos los egresos deben cumplir con los requisitos generales establecidos para los gastos a que se refiere el artículo 31.

Se trate de egresos o gastos necesarios para producir la renta, entendiendo por tales, aquellos que tengan aptitud de generar renta, en el mismo o futuros ejercicios y se encuentren asociados al interés, desarrollo o mantención del giro del negocio.

Para los contribuyentes acogidos al régimen de transparencia tributaria del N° 8 de la letra D) del artículo 14, los gastos que no cumplan los requisitos señalados en el artículo 31, no pueden ser rebajados de los ingresos. Ahora bien, no les resultará aplicable la tributación dispuesta en el inciso primero del artículo 21. Por tanto, en caso que no resulte pertinente la deducción de un egreso efectivamente pagado, por no cumplir con uno o más de los requisitos del citado artículo, éste se agregará en la determinación de la base imponible en caso que la hubiere disminuido y sin considerar reajuste alguno.

TASA DE PPMO

Para determinar los PPMO aplicará una tasa de 0,2% en el ejercicio de su inicio de actividades y en los ejercicios posteriores, en la media que los ingresos brutos del giro del año anterior no excedan de UF 50.000.-

En caso de que sus ingresos brutos del ejercicio anterior excedan de UF 50.000.-, aplicara la tasa de 0,5%.

Los PPMO pagados por la Pyme serán puestos a disposición de los socios en la misma proporción en que se asignada la base imponible del ejercicio, y deberán ser informadas al Servicio según lo establezca mediante resolución.

RENTAS QUE SE GRAVAN CON IMPUESTOS FINALES

Los propietarios de la Pyme quedarán afectos a los impuestos finales sobre la base imponible que determine la Pyme, según la forma que ellos hayan acordado repartir sus utilidades de acuerdo con lo estipulado en el pacto social, los estatutos o, si no son procedentes dichos instrumentos por el tipo de empresa de que se trata, en una escritura pública conforme a la letra b) del N° 8 de la letra D) del artículo 14.

En caso de que no resulte aplicable lo anterior, la proporción que corresponderá a cada propietario se determinará de acuerdo a la participación en el capital enterado o pagado y, en su defecto, el capital aportado o suscrito. Para el caso de comuneros que no hayan acordado una forma distinta mediante una escritura pública, la proporción se determinará según su cuota en el bien de que se trate.

CRÉDITO POR IMPUESTO DE PRIMERA CATEGORIA

Los propietarios de empresas sujetas al régimen de transparencia tributaria del N° 8 de la letra D) del artículo 14 podrán imputar como crédito en contra de los impuestos finales que corresponda sobre las rentas afectas a dichos impuestos provenientes desde la empresa, aquel establecido en los artículos 56 N° 3 y 63, respecto del IDPC que haya afectado a las rentas percibidas por la participación que le corresponda a la empresa en otras empresas, y el crédito por IDPC asociado al ingreso diferido, generado por el traspaso del régimen de la letra A) del artículo 14 o del régimen del No3 de la letra D) del mismo artículo, si hubiere, además del crédito asociado al ingreso diferido a que se refería la letra A) del artículo 14 ter de la LIR vigente hasta el 31 de diciembre de 2019 y el señalado en el artículo décimo quinto transitorio de la Ley.

INGRESO DIFERIDO

El ingreso diferido se computará dentro de los ingresos percibidos o devengados, según corresponda, del ejercicio, en un periodo de hasta diez ejercicios comerciales consecutivos, contados desde el ingreso al régimen de transparencia tributaria. Para esos efectos se computará como mínimo una décima parte del ingreso en cada ejercicio, hasta su total incorporación independientemente que abandonen o no el régimen de transparencia. Esto es, sea que se mantengan en el régimen de transparencia o que lo abandonen deberán computar este ingreso, o la parte que no haya sido computada, como tributable para efectos de impuestos finales.

En caso de que la empresa termine sus actividades, aquella parte del ingreso diferido cuyo reconocimiento se encuentre pendiente se computará como un ingreso del ejercicio del término de giro. Para efectos de su cómputo, el ingreso diferido se reajustará de acuerdo con la variación del IPC entre el mes anterior al cierre del año que precede al de incorporación al régimen y el mes anterior al término del ejercicio en que se compute.

INGRESO DIFERIDO

Circular Nº 62 2020 (página 53)

(+) Valor positivo del CPT, determinado conforme a las normas del artículo 41 $ (-) Aportes del capital efectivamente pagados o enterados, más los aumentos y descontadas las disminuciones del mismo, todos reajustados según la variación del IPC entre el mes anterior al aporte, aumento o disminución y el último mes del año anterior al cambio de régimen. (-) Cantidades anotadas en el registro REX (positivo), establecido en el Nº 2 de la letra A) o de acuerdo a la letra (g) del Nº 3 de la letra D) ambos del artículo 14 (+) Incremento por crédito por IDPC establecidos en los Art. 56 Nº 3 y 63, que mantenga la empresa registrados en el SAC (=) INGRESO DIFERIDO

RECOMENDACIÓN PROCESO RENTA

• Revisar los flujos, analizar los ingresos percibidos y gastos pagados • Calcular Base Imponible • Determinar Capital Propio Tributario Simplificado (si procede) • Confeccionar Declaración Jurada 1947 (si procede) • Confeccionar Formulario 22

ELEMENTOS QUE CONSIDERAR

• Revisar el correcto traspaso de saldos, de regímenes anteriores. • Revisar si existieron operaciones con entidades relacionadas. • Controlar gastos adeudados al 31 de diciembre y los ingresos devengados. • Determinar las existencias 31 de diciembre, se encuentren pagadas • Determinar si los activos fijos (depreciables), se encuentran debidamente pagados. • Revisar si al 31 de diciembre, existió pérdida tributaria. • Considerar el CPT al 31 de diciembre, como saldo inicial para determinación CPT

Simplificado • Imputar a gastos el primer día del ejercicio los saldos netos de activos fijo y realizables, provenientes de 14A y 14B.

BOLETÍN INFORMATIVO

TEMA PRINCIPAL

CONCEPTO DE RESIDENCIA Y DOMICILIO PARA FINES TRIBUTARIOS

El 25 de noviembre de 2021. El SII emite la Circular 63 que entrega la DEFINICIÓN DE RESIDENCIA y el CONCEPTO DE DOMICILIO en Chile para fines tributarios, de la cual entregaremos los aspectos más relevantes a través de la presente publicación.

RESIDENCIA

El artículo 8°, N° 8° del DL 830, define por RESIDENTE EN CHILE, toda persona que permanezca en Chile, en forma ininterrumpida o no, por un período o períodos que en total excedan de 183 días, dentro de un lapso cualquiera de doce meses.

La determinación de la residencia depende únicamente de la cantidad de días que una persona permanezca en el país en un período determinado.

Una vez cumplidos 184 días de presencia en el país (exceso de 183 días), ininterrumpidos o no, EN UN PERIODO DE 12 MESES CONSECUTIVOS, la persona será considerada residente desde el día en que se cumplan los 184 días. Los días que se deben sumar para efectos del cálculo INCLUYEN LOS DÍAS DE ENTRADA Y DE SALIDA DEL PAÍS. Debiendo EXCLUIRSE los días transcurridos en tránsito en el país en el curso de un viaje entre dos puntos exteriores al país, como también, por supuesto, los días transcurridos fuera del país.

La pérdida de la residencia no significa la pérdida del domicilio. La pérdida de la residencia y la pérdida del domicilio son conceptos distintos y con requisitos propios a cada uno de ellos.

DOMICILIO

En silencio de la norma tributaria respecto a la definición de domicilio, es necesario remitirse al artículo 59 del Código Civil el cual lo define como: LA RESIDENCIA, ACOMPAÑADA, REAL

O PRESUNTIVAMENTE, DEL ÁNIMO DE PERMANECER EN ELLA.

Al respecto, el artículo 4° de la LIR y el artículo 65 del Código Civil, establecen que la ausencia o falta de residencia en el país no es motivo suficiente para concluir la pérdida de domicilio si el contribuyente conserva en Chile el asiento principal de sus negocios, en forma directa o indirecta.

De constituir domicilio en Chile, el contribuyente será considerado domiciliado DESDE EL

PRIMER DÍA DE INGRESO AL PAÍS.

MANIFESTACIÓN EXPRESA DE PERMANENCIA EN EL PAÍS.

En aquellos casos en que una persona natural MANIFIESTE EN FORMA EXPRESA, MEDIANTE DECLARACIÓN JURADA, SU INTENCIÓN O ÁNIMO DE PERMANECER EN EL PAÍS, se entenderá que la voluntad de dicha persona es domiciliarse en Chile para fines tributarios, desde su primer día de ingreso, no requiriendo presentar otra prueba o antecedente para ello.

En este caso SII emitirá una resolución que contenga la declaración jurada a presentar para estos efectos.

Aquella persona que pierda la residencia y el domicilio deberá cumplir con la tributación que corresponda (IGC o IUSC) debiendo realizar su declaración anual al año siguiente, si corresponde.

ADEMÁS

DECLARACIÓN BENEFICIARIOS DE RENTAS ACOGIDAS A CONVENIOS DE DOBLE TRIBUTACIÓN INTERNACIONAL

El penúltimo inciso del N° 4 del artículo 74 de la LIR, señala que el beneficiario sin domicilio o residencia en Chile, de una renta acogida a un convenio para evitar la doble tributación internacional DEBE DECLARAR en la forma que establezca el SII mediante resolución, que al momento de esa declaración no tiene en Chile un establecimiento permanente o base fija a la que se deban atribuir tales rentas o cantidades, y que cumple con los requisitos para ser beneficiario de las disposiciones del convenio respecto de la imposición de las rentas o cantidades señaladas.

Precisamente la Resolución Exenta N° 58 emitida el 11 de junio de 2021 por el SII, establece el CONTENIDO Y CONDICIONES de la declaración citada, la cual además contiene tres anexos con los formatos para prestadores no habituales o habituales del retenedor y en este último caso una declaración para ratificar las condiciones de ese servicio habitual.

CARTOLA ESTADÍSTICA

I. DATOS ESTADÍSTICOS GENERALES

Monto Mínimo de Boletas (Artículo 54 del DL 825) 1

Gratificación Zona (Circular 65 de 2021) Cuota Exenta Trabajadores Agrícolas Chofer No Dueño de Taxi

655,177 544,420 3,811 IPC Año 2020 (Serie Histórica Empalmada INE) 3.0 % Reajuste Anual 2021 Art. 72 de la LIR (Circ. 66 de 2021) 1.6 % Tasa IDPC Régimen General Semi Integrado 14 A 27 % Tasa IDPC Rég. Propyme General 14D3, AC 2022 10 % Tasa IDPC Rég. Propyme Transparente 14D8, AC 2022 No Afecto

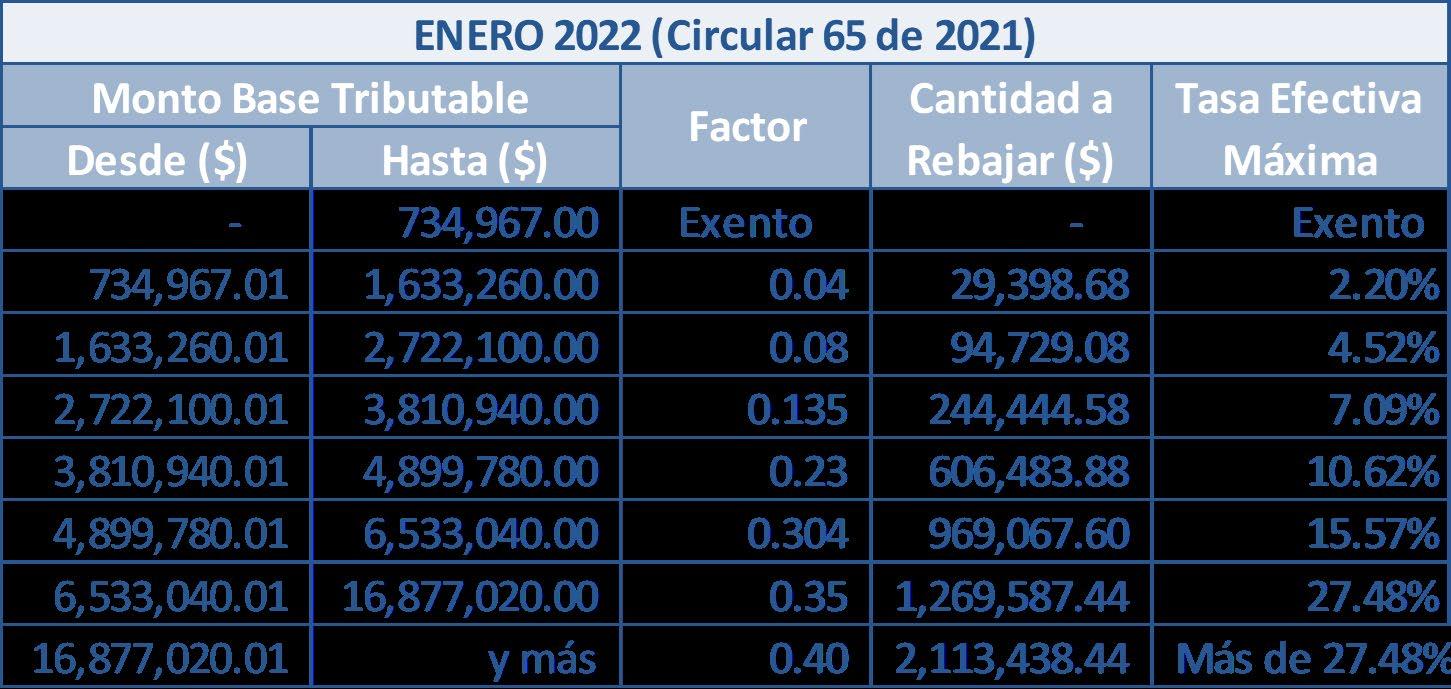

II. IMPUESTO ÚNICO DE SEGUNDA CATEGORÍA

III. IPC VALOR EN PUNTOS

CIRCULAR 66 DE 2021

Mes Valor Jun 2021 108.88 Jul 2021 109.76 Ago 2021 110.15 Sep 2021 111.45 Oct 2021 112.94 Nov 2021 113.51

IV. IMPUESTO DE TIMBRES Y ESTAMPILLAS

TASAS VIGENTES PARA CONTAR DEL 01 ENERO 2016

Tramo DL 3475 Desde Hasta a Artículo 1, N° 3, Inciso 1 0.066 0.800 b Artículo 1, N° 3, Inciso 2 0.000 0.332 c Artículo 2, N° 2 0.000 0.332 d Artículo 2, N° 2, Inciso 2 0.000 0.066 e Artículo 2, N° 2, Inciso 3 0.000 0.800 f Artículo 3, Inciso 2 0.066 0.800

a)

b)

c)

d)

e)

f)

Letras de cambio, libranzas, pagarés, créditos simples o documentarios y cualquier otro documento, incluso aquellos que se emitan de forma desmaterializada, que contenga una operación de crédito de dinero, 0,066% sobre su monto por cada mes o fracción que medie entre la emisión del documento y la fecha de vencimiento del mismo, no pudiendo exceder del 0,8% la tasa que en definitiva se aplique Los instrumentos y documentos que contengan operaciones de crédito de dinero a la vista o sin plazo de vencimiento deberán enterar la tasa de 0,332% sobre su monto. La tasa establecida en este inciso se aplicará también a aquellos documentos que den cuenta de operaciones de crédito de dinero en las que se haya estipulado que la obligación de devolver el crédito respectivo sólo será exigible o nacerá una vez transcurrido un determinado plazo, en la medida que éste no sea superior a cinco meses, caso en el cuál se aplicará la tasa señalada en el inciso anterior. "Si la renovación o la prórroga no estipula un plazo de vencimiento, la tasa del impuesto será 0,332%. En los demás casos la tasa será 0,066% por cada mes completo que se pacte entre el vencimiento original del documento o el vencimiento estipulado en la última renovación o prórroga, según corresponda, y el nuevo vencimiento estipulado en la renovación o prórroga de que se trate. Se entenderá por mes completo el que termine en el respectivo mes, en el mismo día en que se pactó la operación original. Si la renovación o prórroga venciere en el mes correspondiente, en un día distinto de aquel en el que se estipuló o suscribió la operación que le dio origen, la fracción de mes que exceda de ese día se considerará también como mes completo. En todo caso, la tasa máxima de impuesto aplicable respecto de un mismo capital no podrá exceder de 0,8%. Para determinar el monto máximo indicado, se considerará el impuesto efectivamente pagado por la operación original y las sucesivas renovaciones o prórrogas que se hayan estipulado, Este impuesto tendrá una tasa de 0,066% que se aplicará por cada mes o fracción de mes que medie entre la fecha de aceptación o ingreso y aquella en que se adquiera la moneda extranjera necesaria para el pago del precio o crédito, o la cuota de los mismos que corresponda, y se calculará sobre el monto pagado por dicha adquisición, excluyendo los intereses. En todo caso, la tasa que en definitiva se aplique no podrá exceder del 0,8%.

V. IMPUESTO A LAS HERENCIAS Y DONACIONES

DESDE HASTA TASA CANTIDAD A REBAJAR

52,264,320 1% 0 52,264,321 104,528,640 2.50% 783,964.80 104,528,641 209,057,280 5% 3,397,180.80 209,057,281 313,585,920 7.50% 8,623,612.80 313,585,921 418,114,560 10% 16,463,260.80 418,114,561 522,643,200 15% 37,368,988.80 522,643,201 783,964,800 20% 63,501,148.80 783,964,801 Y MÁS 25% 102,699,388.80

Exención Herencias

Desde Hasta ($) Recargo 50 UTA 32,665,200 0

Exención Donaciones

Desde Hasta Recargo 5 UTA 3,266,520 0

2°, 3°, 4° Parentesco Colateral

Desde Hasta Recargo 5 UTA 3,266,520 20%

Más lejano o sin parentesco

Desde Hasta Recargo No hay mínimo exento 40%

VI. REAJUSTES INTERESES Y MULTAS

Mes Vencimiento % Reajuste Art. 53 Inc. 1°

CIRCULAR 66 DE 2021

% Interés Art. 53 Inc. 3° % Multa Art. 97 N° 2 % Multa Art. 97 N° 11, Inc. 1°

Ago 2021 4.3 Sep 2021 3.4 Oct 2021 3.1 Nov 2021 1.8 Dic 2021 0.5 Ene 2022 0.0 9.0 7.5 6.0 4.5 3.0 1.5 12 10 10 10 10 10 20 18 16 14 12 10 % Multa Art. 97, N° 11, Inc. 2°

30 28 26 24 22 20

VII. PORCENTAJES DE CORRECCIÓN MONETARIA

CIRCULAR 65 DE 2021

Ene Feb Mar Abr May Jun Jul Ago Sep Oct Nov Dic Capital Inicial 0.3 1.0 1.2 1.6 2.0 2.3 2.4 3.2 3.5 4.8 6.2 6.7

Ene 0.7 0.9 1.3 1.6 1.9 2.0 2.8 3.2 4.4 5.8 6.3

Feb 0.2 0.6 0.9 1.2 1.3 2.1 2.5 3.7 5.1 5.6

Mar 0.4 0.8 1.0 1.1 1.9 2.3 3.5 4.9 5.4

Abr 0.4 0.6 0.7 1.5 1.9 3.1 4.5 5.0

May 0.3 0.4 1.2 1.5 2.7 4.1 4.6 Jun 0.1 0.9 1.3 2.4 3.8 4.3 Jul 0.8 1.2 2.4 3.7 4.3

Ago 0.4 1.5 2.9 3.4

Sep 1.2 2.5 3.1 Oct 1.3 1.8

Nov 0.5 Dic

VIII. UNIDAD DE FOMENTO (UF)

Día Mes Valor ($) Día Mes Valor ($) Día Mes Valor ($) 10 Ene 2022 31.044,63 21 Ene 2022 31.132,53 1 Feb 2022 31.220,68 11 Ene 2022 31.052,61 22 Ene 2022 31.140,53 2 Feb 2022 31.228,70 12 Ene 2022 31.060,59 23 Ene 2022 31.148,54 3 Feb 2022 31.236,73 13 Ene 2022 31.068,58 24 Ene 2022 31.156,54 4 Feb 2022 31.244,76 14 Ene 2022 31.076,56 25 Ene 2022 31.164,55 5 Feb 2022 31.252,79 15 Ene 2022 31.084,55 26 Ene 2022 31.172,57 6 Feb 2022 31.260,83 16 Ene 2022 31.092,54 27 Ene 2022 31.180,58 7 Feb 2022 31.268,86 17 Ene 2022 31.100,54 28 Ene 2022 31.188,59 8 Feb 2022 31.276,90 18 Ene 2022 31.108,53 29 Ene 2022 31.196,61 9 Feb 2022 31.284,94 19 Ene 2022 31.116,53 30 Ene 2022 31.204,63 20 Ene 2022 31.124,53 31 Ene 2022 31.212,65

IX. UNIDAD TRIBUTARIA MENSUAL Y UNIDAD TRIBUTARIA ANUAL

Mes UTM ($) UTA ($) Ago 2021 52,213 626,556 Sep 2021 52,631 631,572 Oct 2021 52,842 634,104 Nov 2021 53,476 641,712 Dic 2021 54,171 650,052 Ene 2022 54,442 653,304 Feb 2022 54.878 658.536

X. CRÉDITO POR INVERSIONES ACTIVO INMOVILIZADO (33 BIS DE LA LIR)

a) Promedio de Ventas Anuales de los 3 últimos ejercicios.

b) Promedio de Ventas Anuales de los 3 últimos ejercicios. c) Promedio de Ventas Anuales de los 3 últimos ejercicios.

Tramos

≤ UF 25.000

> UF 25.000 y ≤ UF 100.000

> UF 100.000

Tasa

6%

UF 100.000 – Vtas. Anuales en UF = 6 * ---------------------------------------------75.000

4%

Notas:

• Si la empresa tuviere una existencia inferior a 3 ejercicios, el promedio se calculará considerando los ejercicios de existencia efectiva. • Para la letra b), Si el porcentaje que resulte es inferior al 4%, será este último porcentaje el que se aplicará para la determinación del referido crédito.

Para tener información sobre otros valores y datos estadísticos no olvides revisar nuestro sitio web: www.portaldesoluciones.cl e ingresar al banner de folleto estadístico.