3/2022

September 2022

3/2022

September 2022

Herausgeber: Romuald Bertl, Klaus Hirschler

Die Eignung der IFRS als

Ausschüttungsbemessungsgrundlage

Dieser Lei�aden bietet sowohl dem Prak�ker als auch dem Studierenden einen einfachen Zugang zur komplexen Materie.

Zahlreiche Beispiele erläutern die prak�sche Umsetzung der Standards. Ein Glossar erklärt die 600 wich�gsten englischen Fachbegriffe.

Der Autor: Dr. David Grünberger

20., neu bearbeitete Auflage Preis: ca. € 44,–Wien 2022 | ca. 706 Seiten Best.-Nr. 34016020

ISBN 978-3-7007-8350-3

kapitalmarktorientierte Unternehmen müssen seit 20 Jahren einen Konzernabschluss nach den internationalen Rechnungslegungsvorschriften aufstellen. Die Jahresabschlüsse (Einzelabschlüsse) der österreichischen Muttergesellschaft und deren allfälliger österreichischer Tochtergesellschaften sind jedoch nach den Regeln des UGB zu erstellen. Es kommt daher zu einer Doppelbelastung der Unternehmen.

In diesem Beitrag, dessen Grundlage die Dissertation des Autors ist, wird untersucht, welche theoretischen Unterschiede zwischen einem UGB- und einem IFRS-Abschluss bestehen können, und empirisch überprüft, ob diese tatsächlich bestehen.

Auf Basis von internationalen Erfahrungswerten legt der Autor schließlich ein Konzept vor, das es erlaubt, IFRS-Abschlüsse (Einzelabschlüsse) als Ausschüttungsbemessungsgrundlage anstelle der UGB-Abschlüsse zu verwenden.

Die vom Autor entwickelten Ideen sind sehr überzeugend und durch seine empirische Forschung bestätigt. Die Arbeit stellt eine wertvolle Anregung für den Gesetzgeber dar.

Herausgeber:

em. o. Univ.-Prof. Dr. Romuald Bertl

Univ.-Prof. MMag. Dr. Klaus Hirschler

Redaktion:

Mag. Sabine Sadlo

Tel. +43-1-534 52-1558

E-Mail: sabine.sadlo@lexisnexis.at

Impressum:

Offenlegung gemäß § 25 MedienG:

Lektorat und Autorenbetreuung:

Natalie Knabl, M.Litt. B.A. B.A.

1020 Wien, Trabrennstraße 2A

Tel. +43-1-534 52-1713

E-Mail: natalie.knabl@lexisnexis.at

Abonnentenservice:

Tel. +43-1-534 52-0, Fax DW 141

E-Mail: kundenservice@lexisnexis.at

Medieninhaber und Herausgeber iSd § 1 Abs 1 Z 8 und Z 9 MedienG: LexisNexis Verlag ARD Orac GmbH & Co KG | Sitz: Trabrennstraße 2A, 1020 Wien | Unternehmensgegenstand: LexisNexis ARD Orac ist ein führender Fachverlag in Österreich im Bereich Steuern, Recht und Wirtschaft, der die Tradition der Verlagshäuser Orac und ARD unter internationalem Dach fortführt. LexisNexis ARD Orac ist ein Tochterunternehmen der international tätigen Verlagsgruppe RELX Group, deren Legal Division weltweit unter dem Namen LexisNexis firmiert.| Blattlinie: Rechtsinformation und Wirtschaftsinformation; aktuelle rechtliche Neuerungen | Geschäftsführung: Mag. Susanne Mortimore | Unbeschränkt haftender Gesellschafter: Orac Gesellschaft m.b.H., Trabrennstraße 2A, 1020 Wien | Kommanditist: Reed Messe Salzburg Gesellschaft m.b.H., Am Messezentrum 6, 5021 Salzburg | Beteiligungsverhältnisse: Alleiniger Gesellschafter der Orac Gesellschaft m.b.H.: Reed Elsevier Austria GmbH, Am Messezentrum 6, 5021 Salzburg | Gesellschafter der Reed Messe Salzburg Gesellschaft m.b.H.: Reed Elsevier Overseas B.V., Radarweg 29, 1043 NX Amsterdam (0,1 %), Reed Elsevier Austria GmbH, Am Messezentrum 6, 5021 Salzburg (99,9 %) | Alleiniger Gesellschafter der Reed Elsevier Austria GmbH: Reed Elsevier Overseas

B.V., Radarweg 29, 1043 NX Amsterdam | Alleiniger Gesellschafter der Reed Elsevier Overseas B.V.: Reed Elsevier Holdings B.V., Radarweg 29, 1043 NX Amsterdam | Gesellschafter der Reed Elsevier Holdings B.V.: RELX Group plc, 1-3 Strand (http://www.relxgroup.com/aboutus/Pages/Home.aspx), London WC2N 5JR (50 %), Reed Elsevier Holdings Ltd., 1-3 Strand, London WC2N 5JR (50 %) | Gesellschafter der RELX Group plc: RELX PLC (52,9 %), RELX NV (47,1 %) | Gesellschafter der RELX PLC: mehr als 75 % im Streubesitz | Gesellschafter der RELX NV: mehr als 75 % im Streubesitz | Gesellschafter der Reed Elsevier Holdings Ltd.: RELX Group plc (100 %) | Redaktion: Trabrennstraße 2A, 1020 Wien. | ISSN: 2708-8324

DerzeitgiltAnzeigenpreislisteStandJänner2022|Verlags-undHerstellungsort: Wien | Die Zeitschrift erscheint drei- bis viermal im Jahr | Einzelheftpreis 2022: € 33,-; Jahresabonnement 2022: € 128,- inkl. MWSt bei Vorauszahlung; Preisänderungen vorbehalten | Bankverbindung: Bank Austria IBAN: AT841200050423468600, BIC: BKAUATWW | Abbestellungen sind nur zum Jahresschluss möglich, wenn sie bis spätestens 30.11.schriftlicheinlangen|Druck:PrimeRateGmbH,Megyeriút 53,H-1044Budapest.

Anzeigen & Mediadaten:

Alexander Mayr

1020 Wien, Trabrennstraße 2A

Tel. +43-1-534 52-1116

Fax +43-1-534 52-144

E-Mail: anzeigen@lexisnexis.at http://lesen.lexisnexis.at/zs/rwst/mediadaten.html

Verlagsrechte: Die in dieser Zeitschrift veröffentlichten Beiträge sind urheberrechtlich geschützt. Alle Rechte bleiben vorbehalten. Kein Teil dieser Zeitschrift darf ohne schriftliche Genehmigung des Verlages in irgendeiner Form –durch Fotokopie, Mikrofilm, Aufnahme in eine Datenbank oder auf Datenträger oder auf andere Verfahren – reproduziert oder in eine von Maschinen, insbesondere Datenverarbeitungsanlagen, verwendbare Sprache übertragen werden. Das gilt auch für die veröffentlichten Entscheidungen und deren Leitsätze, wenn und soweit sie vom Einsender oder von der Schriftleitung redigiert, erarbeitet oder bearbeitet wurden und daher Urheberrechtsschutz genießen. Fotokopien für den persönlichen und sonstigen eigenen Gebrauch dürfen nur von einzelnen Beiträgen oder Teilen daraus als Einzelkopie hergestellt werden.

Bitte beachten Sie: Für Veröffentlichungen in unseren Zeitschriften gelten unsere AGB für Zeitschriftenautorinnen und -autoren (abrufbar unter https://www. lexisnexis.at/agb/agb-zeitschriftenautoren/) sowie unsere Datenschutzerklärung (abrufbar unter https://www.lexisnexis.at/datenschutzbestimmungen/).

Richtlinien für Autoren:

» Manuskripte übermitteln Sie bitte an die E-Mail-Adresse rwst-Zeitschrift@ lexisnexis.at.

» Wir ersuchen um Verwendung gängiger juristischer Zitier- und Abkürzungsregeln (AZR, 8. Auflage).

» Jeder Beitrag wird einem externen Begutachtungsverfahren unterzogen, das über seine Veröffentlichung entscheidet. Der Verfasser wird schriftlich informiert, ob der Beitrag zur Publikation angenommen wurde.

» Die Richtlinien für das Verfassen von Zeitschriftenbeiträgen finden Sie in ausführlicher Form unter rwst.lexisnexis.at in der Rubrik Autorenservice.

Trotz sorgfältigster Bearbeitung erfolgen alle Angaben ohne Gewähr. Eine Haftung des Verlages, der Herausgeber und der Autoren ist ausgeschlossen. Dies gilt auch für Inhalte, die exklusiv digital veröffentlicht werden.

Eine theoretische und empirische Analyse der Eignung eines befreienden IFRS-Einzelabschlusses als Ausschüttungsbemessungsgrundlage unter gleichzeitiger Wahrung des (österreichischen) Gläubigerschutzprinzips*

»RwSt 2022/6

1. Einleitung 66

2. Die maßgebliche Quelle des ausschüttbaren Betrags 67

3 Primärerhebung beobachtbarer Unterschiede zwischen UGB und IFRS 70

3.1. Methodische Vorgehensweise der durchgeführten Primärerhebung – Schaffung einer „aussagekräftigen Datengrundlage“ 71

3.2. Deskriptive Darstellung beobachtbarer Ansatz- und Bewertungsunterschiede ausgewählter Bilanzpositionen 73

3.3. Zusammenfassende Würdigung beobachtbarer Bilanzierungs- und Bewertungsunterschiede ausgewählter Bilanzpositionen 79

4. Eignung des IFRS-Abschlusses als Ausschüttungsbemessungsgrundlage – Analyse theoretischer und bereits praktizierter Lösungsansätze 81

4.1. Theoretisch denkbare Lösungsansätze und deren Vereinbarkeit mit dem österreichischen Gläubigerschutzgedanken 83

4.2. Ausgewählte Aspekte bestehender Lösungsansätze innerhalb der EU 87

5. Implikationen für mögliche Reformwege in Österreich – Würdigung des auf Basis theoretischer und empirischer Ergebnisse erzielten Erkenntnisstands 88

5.1. Ausschüttungsfähigkeit ausgewählter IFRS-Bilanzposten 89

5.2. Implementierungsvorschläge eines geeigneten (Ausschüttungs-)Modells – Schaffung eines „bereinigten IFRS-Zahlenmaterials“ 92

6. Thesenförmige Schlussbemerkungen 94

* Durch den vorliegenden Beitrag werden die wesentlichen, im Zuge der Dissertation des Autors gewonnenen Erkenntnisse dargelegt. Die nachfolgenden Ausführungen stellen ausschließlich seine persönliche Meinung und nicht eine Stellungnahme der OePR dar.

Im Jahr 2002, vor ungefähr 20 Jahren, trat die IAS-VO1 in Kraft. Die hiermit einhergehende Umsetzung des seitens der EU-Kommission ausgearbeiteten Aktionsplans zur Harmonisierung der Rechnungslegung wurde als notwendiger Beitrag zur allgemeinen Verbesserung der Funktionsweise des freien Kapitalverkehrs innerhalb des Binnenmarkts angesehen. Diesem Ziel und der verfolgten Zweckerreichung einer effizienten und kostengünstigen Funktionsweise des Kapitalmarkts entsprechend, wurden kapitalmarktorientierte Unternehmen dazu verpflichtet, bei der Aufstellung ihrer Konzernabschlüsse „ein einheitliches Regelwerk internationaler Rechnungslegungsstandards von hoher Qualität anzuwenden“.

Mit Inkrafttreten der IAS-VO hat sich infolgedessen der Stellenwert der IFRS bei kapitalmarktorientierten Unternehmen grundlegend geändert. Längst werden die IFRS nicht nur als Mittel zur Erfüllung rechnungslegungsbezogener Anforderungen und somit ausschließlich als Rechnungslegungsinstrumentarium behandelt. Vielmehr repräsentieren diese ein elementares Systemgefüge, welchem sowohl im Rahmen der Unternehmenssteuerung als auch der Kapitalbeschaffung eine richtungsweisende Wirkung beizumessen ist.2

Zwangsläufig bedeutet dies jedoch für kapitalmarktorientierte Unternehmen, die sowohl einen Einzel- als auch einen Konzernabschluss aufzustellen haben, dass zwei – in ihrer Ausgestaltung doch sehr unterschiedliche – Rechnungslegungszwecke zueinander geführt werden (müssen).3 Während somit der Einzelabschluss4 nach den Bestimmungen des UGB aufzustellen ist, werden für die Erstellung des Konzernabschlusses entspre-

1 Verordnung (EG) Nr 1606/2002 des europäischen Parlaments und des Rates vom 19. Juli 2002, betreffend die Anwendung internationaler Rechnungslegungsstandards.

2 Ebenso Schmid, Befreiender IFRS-Einzelabschluss – die Zeit ist reif! DB 2017, 377 (377); Waschbusch/Loewens, Monofunktionalität der IFRS zwischen Theorie und Praxis, KoR 2013, 252 (252 ff ).

3 Vgl Schmid, DB 2017, 377 (380), sowie Zwirner/Boecker/Reuter, Umstellung der Rechnungslegung von HGB auf IFRS, KoR 2004, 217 (234).

4 Nachfolgend werden die Begrifflichkeiten „Einzelabschluss“ und „Jahresabschluss“ als Synonyme verwendet und beziehen sich auf die von den jeweiligen Unternehmen erstellte nicht-konsolidierte Finanzberichterstattung.

chende IFRS-Werte benötigt.5 Für österreichische Tochterunternehmen kapitalmarktorientierter Konzerne führt dies dazu, dass zusätzlich zum nach nationalen Rechnungslegungsbestimmungen aufzustellenden Jahresabschluss eine entsprechende Aufbereitung IFRSkonformer Abschlussdaten notwendig wird.6 Diese seitens des Gesetzgebers geforderte „Doppelgleisigkeit“7 kann die betroffenen Unternehmen vor kostenpolitische Probleme stellen, da die Erstellung weiterer „Abschlüsse“ grundsätzlich mit zusätzlichen Kosten verbunden ist. Einer kostenoptimierenden Vorgehensweise entsprechend, werden solche Unternehmen wohl versuchen, die rechnungslegungsbezogenen Abweichungen zwischen UGB und IFRS, die im Zusammenhang mit der bilanziellen Behandlung gewisser Sachverhalte auftreten können, in einem möglichst überschaubaren Rahmen zu halten.8

Eine seitens des österreichischen Gesetzgebers grundsätzlich herbeiführbare Lösung zur Vermeidung der angesprochenen „Doppelgleisigkeit“ wäre die Ausübung des in Art 5 IAS-VO den Mitgliedstaaten grundsätzlich eingeräumten Wahlrechts, welches die Anwendung der IFRS auch für Einzelabschlüsse ermöglichen würde. Mit der Ausübung dieses Wahlrechts wäre jedoch die grundlegende Frage zu klären, ob ein mit einer befreienden Wirkung9 ausgestatteter IFRS-Abschluss10 die einem iSd UGB aufgestellten Jahresabschlusses zurechenbaren Funk-

5 Vgl Baumüller/Hiller, Der internationale Rechnungslegungsstandard für den Mittelstand, Aufsichtsrat aktuell 2012 H 5, 25 (25).

6 Vgl Hennrichs, IFRS und Mittelstand – Auswirkungen der GmbHReform und Zukunft der Kapitalerhaltung, ZGR 2008, 361 (361).

7 Ganz genau genommen, unterliegen die hiervon betroffenen Unternehmen aus Einzelabschlusssicht einer „dreifachen Belastung“, da neben den UGB- und IFRS-Bestimmungen auch steuerliche Spezifika zu berücksichtigen sind. Einschränkend sei jedoch bereits an dieser Stelle erwähnt, dass steuerliche Überlegungen im Zuge des vorliegenden Beitrags nicht thematisiert werden. Dementsprechend wird mit dem Begriff der „Doppelgleisigkeit“ ausschließlich das auf Einzelabschlussebene bestehende Spannungsverhältnis zwischen dem UGB und den IFRS umschrieben.

8 Vgl Schmid, DB 2017, 377 (380).

9 Eine „befreiende Wirkung“ würde bedeuten, dass die nach § 193 UGB bestehende Aufstellungspflicht um die Anwendung der IFRS-Regelungen erweitert wird. Klarstellend hierzu ebenfalls Bertl/Hirschler, IFRS im (österreichischen) Jahresabschluss, RWZ 2020, 257 (257).

10 Im Rahmen der vorliegenden Arbeit wird der Begriff „IFRS-Abschluss“ als Synonym für „Einzelabschluss“ und „Jahresab-

ART.-NR.: 6

tionen zu wahren vermag. Aus der überwiegenden, sich mit dieser Fragestellung bereits beschäftigenden Literatur kann diesem Lösungsvorschlag gegenüber ein doch eher homogenes Meinungsbild abgeleitet werden, sodass neben Gläubigerschutzaspekten und der hiermit einhergehenden Ausschüttungsbemessungsfunktion auch die dem UGB-Abschluss zurechenbare Maßgeblichkeit als wesentliche Gegenargumente für die Einführung des befreienden IFRS-Abschlusses genannt werden.11 Auf der anderen Seite jedoch führen die beiden genannten Funktionen gleichzeitig zu einer Einschränkung der Informationsfunktion des unternehmensrechtlichen Jahresabschlusses,12 zur deren Erfüllung dieser theoretisch ebenso in der Lage sein sollte. Hier lässt sich sogar ein gewisses Spannungsverhältnis zwischen den einzelnen dem UGBAbschluss zurechenbaren Funktionen erkennen.13 Denn schließlich hängt die Gewichtung der einzelnen Funktionen innerhalb eines Bilanzierungssystems primär vom verfolgten Rechnungslegungszweck ab.14

Im Rahmen des vorliegenden Beitrags wird genau das soeben angesprochene Spannungsverhältnis untersucht, nämlich unter welchen Umständen es aus Sicht des österreichischen Gesetzgebers denkbar wäre, einen befreienden IFRS-Einzelabschluss auch für Ausschüttungszwecke zuzulassen, ohne gleichzeitig das aktuell erreichte Gläubigerschutzniveau wesentlich absenken zu müssen. Folglich wird als Arbeitshypothese angenommen, dass der österreichische Gesetzgeber sowohl von den in der Phase der Gewinnentstehung als auch von den in der Gewinnverwendung vorgesehenen Restriktionen und Prinzipien trotz einer möglichen Ausübung des in der IAS-VO bestehenden Mitgliedstaatenwahlrechts nicht gänzlich bzw wesentlich abweichen wird.

schluss“ verwendet, soweit bei deren Aufstellung die IFRS-Bestimmungen zur Anwendung kommen.

11 Vgl etwa Bertl/Hirschler, RWZ 2020, 257 (257 ff ); Egger/Bertl, Der Jahresabschluss nach dem Unternehmensgesetzbuch I17 (2018) 7; Egger, IFRS und Unternehmensbesteuerung, in Renner/Schlager/ Schwarz, Praxis der steuerlichen Gewinnermittlung, GedS für Walter Köglberger (2008) 538 f.

12 Vgl Schiebel, Modernisierung und Vereinheitlichung der Rechnungslegung, CFOaktuell 2009, 18 (18 ff ).

13 So etwa auch Egger/Bertl/Hirschler/Mittelbach-Hörmanseder in Egger/Samer/Bertl (Hrsg), Der Jahresabschluss nach dem Unternehmensgesetzbuch III2 (2019) 7 f.

14 Vgl Schmid, DB 2017, 377 (381).

Überdies gilt es einen weiteren Aspekt im Rahmen der gegenständlichen Untersuchung nicht zu vernachlässigen, nämlich den Umstand, ob infrage kommende Lösungsansätze, die es grundsätzlich ermöglichen würden, dass ein befreiender IFRS-Abschluss zur Bestimmung der Ausschüttungsbemessungsgrundlage herangezogen werden kann, bei den hiervon betroffenen Unternehmen nicht bloß in einer parallel im Hintergrund mitzuführenden „Schattenrechnung“ resultieren.

Betrags

Bevor zur Lösung dieser Problemstellung auf adäquate Ausschüttungsmodelle im Detail eingegangen werden kann, muss zuvor die grundlegende Frage nach der „maßgeblichen Quelle“ des ausschüttbaren Betrags beantwortet werden. Die Definition des „ausschüttbaren Betrags“ hängt nämlich unmittelbar von der Höhe des bilanziellen Eigenkapitals ab, welches wiederum von den Ansatz- und Bewertungsvorschriften des zur Anwendung kommenden Bilanzierungssystems geprägt ist.15

Die mögliche Richtung, in die sich ein bilanzieller Gewinn entwickeln kann, wird durch die zentralen, im jeweiligen Rechnungslegungssystem verankerten Prinzipien vorgegeben. Denn wie Wagenhofer klarstellend aufzeigt, ist es die Vielfalt der Bilanzzwecke, die die Ursache dafür bildet, ob durch die im Einzelfall zur Anwendung kommende Gewinnkonzeption eine „zweckentsprechende Bestandsbewertung“ oder eine „zweckentsprechende Gewinnverteilung“ im Vordergrund steht.16 Oder wie bereits Ballwieser zutreffend formuliert hat, lässt sich grundsätzlich festhalten, dass „ein Gewinn lediglich ein Konstrukt mit wünschenswerten Eigenschaften ist, der erst durch Bilanzierungsregeln konstruiert und nicht einfach abgebildet wird“.17

Vor diesem Hintergrund wäre es wohl nicht angebracht, rückzuschließen, dass der nach den nationalen Rechnungslegungsbestimmungen vorsichtig ermittelte

15 So etwa auch Metzler, Unternehmerische Finanzierungsinstrumente. Recht – Markt – Information – Risiko (2010) 268 f.

16 Vgl Wagenhofer, Bilanzierung und Bilanzanalyse. Eine Einführung14 (2019) 38.

17 Ballwieser, Anforderungen des Kapitalmarkts an Bilanzansatzund Bilanzbewertungsregeln, KoR 2001, 160 (161 f).

Jahresüberschuss als „richtiger Gewinn“ zu klassifizieren ist, nur weil dieser für österreichische Ausschüttungszwecke18 infrage kommt. Es ist nämlich der verfolgte Rechnungslegungszweck, der als richtungsweisende Determinante des bilanziellen Gewinns anzusehen ist. Dieser ist wiederum aus den einzelnen Rechnungslegungsnormen abzuleiten.19 Demnach könnte, wenn überhaupt, nur aus einer rein normativ-rechtlichen Sichtweise heraus argumentiert werden, dass die aus einer Rechtslage resultierende Gewinnermittlung als „richtig“ anzusehen ist. Im Umkehrschluss wäre es jedoch konzeptionell falsch, die nach internationalen Rechnungslegungsvorschriften zur Anwendung kommende Gewinnermittlung als „unrichtig“ zu bezeichnen.20

Beiden Rechnungslegungssystemen (UGB und IFRS) ist der „Grundsatz der Vorsicht“ immanent – oder zumindest bekannt. Dieser wird sogar in beiden Rechnungslegungsvorschriften explizit genannt.21 Lediglich im Zuge der Ermittlung des bilanziellen Gewinns wird das Vorsichtsprinzip seitens der nationalen Rechnungslegungsbestimmungen „anders gelebt“, indem dieses primär aus Gründen des Gläubigerschutzgedankens zur Beschränkung der Ausschüttung verfolgt wird. Dies hat den Nachteil, dass das auf diese Art und Weise ermittelte Jahresergebnis nicht gleichzeitig den Interessen der An-

teilseigner voll gerecht werden kann.22 Bereits im Zuge der Gewinnentstehung lässt sich erkennen, dass die von der Bilanzvorsicht getriebenen Ansatz- und Bewertungsgrundsätze23 des nationalen Rechnungslegungssystems im Sinne einer „Ausschüttungssperre“ wirken.24, 25 Diese führen zu einer vorsichtigen Gewinnermittlung und schließlich zu einem Jahresüberschuss, der nach Rücklagenbewegung und unter Berücksichtigung allfälliger Ergebnisvorträge den an die Anteilseigner ausschüttungsfähigen Bilanzgewinn darstellt.26 Somit sehen bereits die im UGB verankerten Prinzipien und Grundsätze eine Beschränkung des bilanziellen Gewinns vor, indem die Obergrenze für die Ausschüttung vorgegeben wird.27 Dass diese „Ausschüttungsobergrenze“ durch anderweitige Beschränkungen außerhalb der Gewinnentstehungsphase flankiert wird, ändert nichts an der Tatsache, den nach den UGB-Bestimmungen ermittelten Jahresüberschuss bzw Bilanzgewinn als zweckgeeigneten Ausgangspunkt zur Bestimmung der tatsächlich an die Anteilseigner „verteilungsfähigen Vermögensmasse“ anzuerkennen.

22 Ebenso konkludierend Bertl/Fröhlich in Bertl/Mandl (Hrsg), Handbuch zum Rechnungslegungsgesetz (21. Lfg, Dezember 2017) UGB versus IFRS Rz 18 f.

18 Sowohl das GmbHG als auch das AktG knüpfen nämlich an die nach nationalen Rechnungslegungsbestimmungen ermittelte Gewinngröße an, wenn es um die Frage nach der angemessenen, an die Anteilseigner „verteilungsfähigen Vermögensmasse“ geht. Zur Gewinnverteilung einer GmbH siehe im Detail Auer in Gruber/Harrer (Hrsg), GmbHG2 (2018) § 82 Rz 8 ff. Ausführlich zum Gewinnanspruch der Aktionäre einer AG vgl Saurer in Doralt/ Nowotny/Kalss (Hrsg), Kommentar zum Aktiengesetz (2003) § 52 Rz 125 ff

19 Vgl Küting, Auf der Suche nach dem richtigen Gewinn, DB 2006, 1441 (1449).

20 Auch diese Sichtweise wäre zu relativieren, da aufgrund von Gesetzesänderungen eine neue „richtige“ Gewinnermittlung erforderlich werden könnte. Überdies sind einige Sachverhalte nicht unmittelbar im Gesetz geregelt. Des Weiteren sind es auch eingeräumte Wahlrechte, die im Einzelfall zu einer innerhalb desselben Rechnungslegungssystems konträren Gewinnentwicklung führen könnten. Klarstellend hierzu Wagenhofer, Bilanzierung und Bilanzanalyse14 37 f.

21 Aus den nationalen Rechnungslegungsnormen an prominenter Stelle mit der Überschrift „Allgemeine Grundsätze“ unmittelbar aus § 201 Abs 2 Z 4 UGB abzuleiten. In den IFRS wird dieser im Rahmenkonzept erwähnt (CF.2.16 ff ).

23 Neben dem Anschaffungswertprinzip (oder auch Anschaffungskostenprinzip genannt) sind es vor allem das Niederstwertprinzip und das Höchstwertprinzip.

24 Vgl Urnik, Betriebswirtschaftliche Anforderungen an den Gläubigerschutz – Der HGB-Abschluss als maßgebliches Instrument(?), in Kalss (Hrsg), Aktuelle Fragen des Gläubigerschutzes im italienischen, slowenischen und österreichischen Kapitalgesellschaftsrecht (2002) 16 ff

25 Dies entspricht dem im österreichischen Rechtssystem tief verankerten „institutionellen Gläubigerschutz“. Diesem zufolge sind die Interessen der Gläubiger sowohl in der Gewinnentstehungs- als auch in der Gewinnverwendungsphase durch bilanzund gesellschaftsrechtliche Vorschriften abzusichern. Vgl Kalss, Der Aufsichtsrat als Hüter der Interessen der Gläubiger – Aufgaben und Absicherung in der aktuellen Corporate GovernanceDiskussion, in Kalss (Hrsg), Aktuelle Fragen des Gläubigerschutzes im italienischen, slowenischen und österreichischen Kapitalgesellschaftsrecht (2002) 64.

26 Vgl Hirschler/Sulz/Schaffer in Hirschler (Hrsg), Bilanzrecht2 (2019) § 231 Rz 283; Rohatschek, Sonderfragen der Bilanzierung6 (2019) 154 f; Winter/Kern/Dietl/Gazso, Ausschüttungssperren und andere Beschränkungen einer Gewinnausschüttung, RWP 2019, 63 (63).

27 Vgl Bertl/Fröhlich in Bertl/Mandl (Hrsg), Handbuch zum Rechnungslegungsgesetz, UGB versus IFRS Rz 16.

ART.-NR.: 6

Im Gegensatz hierzu wird dem IFRS-Abschluss ganz allgemein eine „Monofunktionalität“ vorgeworfen. Anders als der nach nationalen Rechnungslegungsbestimmungen aufgestellte Einzelabschluss hat ein dem internationalen Normgefüge entsprechender Abschluss seiner Zielgruppe primär „entscheidungsnützliche Informationen“ zur Verfügung zu stellen.28 Da nach den IFRS nicht nur aktuelle bzw potenzielle Anteilseigner durch die vordergründig zu erfüllende Informationsfunktion adressiert werden sollen, sondern auch Gläubiger als primäre Abschlussadressaten anzusehen sind (CF.1.2), kann den internationalen Rechnungslegungsbestimmungen jedoch nicht vorgeworfen werden, dass diesen der Begriff „Gläubigerschutz“ gänzlich unbekannt ist. Anders als nach den UGB-Bestimmungen erfolgt der Schutz der Gläubiger nicht durch eine im Zuge der Gewinnentstehung vorgesehene „Ausschüttungsbeschränkung“, sondern durch „Information“.29 Dies begründet im Wesentlichen auch den Umstand, dass in den internationalen Rechnungslegungsnormen der Grundsatz der Bilanzvorsicht und sonstige Bilanzierungsgrundsätze eine andere Gewichtung erfahren, als dies im UGB der Fall ist.30 Zusätzlich kommt hinzu, dass es den IFRS, anders als dem UGB, an einem allgemeingültigen Realisationskonzept mangelt.31 Die Definition der den bilanziellen Gewinn begründenden Aufwendungen und Erträge ist an die im Einzelfall zur Anwendung kommenden Ansatz- und Bewertungsgrundsätze geknüpft, die wiederum den in der Bilanz darzustellenden Inhalt bestimmen.32 Folglich und in Ermangelung der in einzelnen Fällen bestehenden Notwendigkeit zur Beachtung

28 Vgl Waschbusch/Loewens, KoR 2013, 252 (252); Arbeitskreis Bilanzrecht der Hochschullehrer Rechtswissenschaft, Zur Fortentwicklung des deutschen Bilanzrechts, BB 2002, 2373 (2374).

29 Ebenso klarstellend Bertl/Fröhlich in Bertl/Mandl (Hrsg), Handbuch zum Rechnungslegungsgesetz, UGB versus IFRS Rz 18 f.

30 Unter Bezug auf die konträren Zwecksetzungen als Ursache der divergierenden Bilanzierungsgrundsätze für dHGB-Überlegungen ebenso konkludierend Küting, DB 2006, 1441 (1449).

31 Ebenso für das dHGB, mit Verweis auf § 252 Abs 1 Z 4 HGB, Lübbig/Kühnel in Driesch/Brune/Schulz-Danso/Senger (Hrsg), Beck’sches IFRS-Handbuch6 (2020) § 2 Rz 144.

32 Vgl Fischl, IFRS versus UGB. Für die Bilanzierungspraxis ausgewählte Standards mit Fallbeispielen2 (2020) 15; Grünberger, IFRS 2021. Ein systematischer Praxisleitfaden18 (2020) 62; Lübbig/Kühnel in Driesch/Brune/Schulz-Danso/Senger, Beck’sches IFRS-Handbuch § 2 Rz 143 f.

historischer Anschaffungs- bzw Herstellungskosten als Wertansatzobergrenze können nach den internationalen Rechnungslegungsnormen ausgewiesene Gewinne auch „unrealisierte Wertsteigerungen“ enthalten. „Unrealisiert“ deshalb, weil es im Einzelfall keiner zeitlich vorgelagerten Transaktion bedarf, um potenzielle, aber noch nicht bestätigte Gewinne ausweisen zu können.33, 34 Regelmäßig werden diese „bloß Erfolgspotenziale“ darstellenden Effekte unmittelbar im Eigenkapital durch die Einstellung einer „Rücklage“ erfolgsneutral erfasst.35 Demnach ist den IFRS, im Vergleich zum UGB, ein umfassenderer Erfolgsbegriff inhärent, da auch unrealisierte Gewinne prinzipiell Erfolg darstellen (können).36

Die Tatsache, dass diese unrealisierten Erfolgsbestandteile idR erfolgsneutral an der Gewinn- und Verlustrechnung vorbei direkt im Eigenkapital erfasst werden, führt in bestimmten Fällen zu einem Verstoß gegen das Kongruenzprinzip37, 38 , welches ebenfalls als wichtige Vor-

33 Ebenfalls konkludierend Bertl/Hirschler, die zum Ergebnis kommen, dass durch die IFRS-Regelungen das „buchmäßige Gläubigerschutz-Konzept des UGB verletzt wird und es zum Ausweis unrealisierter Gewinne kommt“. Vgl Bertl/Hirschler, RWZ 2020, 257 (259).

34 Für dHGB-Überlegungen, die sinngemäß auf das Verhältnis „UGB vs IFRS“ im Lichte des vom Gläubigerschutz geprägten Realisationsprinzips übertragen werden können, vgl etwa Antonakopoulos, Erfolgsquellenanalyse nach IFRS auf Basis des Gesamterfolgs (total comprehensive income), KoR 2010, 121 (121); Lübbig/Kühnel in Driesch/Brune/Schulz-Danso/Senger, Beck’sches IFRS-Handbuch § 2 Rz 314.

35 So auch Grünberger, der dies als bewusst in Kauf genommene Durchbrechung des klassischen Realisationsprinzips klassifiziert. Vgl Grünberger, IFRS 202118 62.

36 Zum selben Ergebnis kommend Antonakopoulos, KoR 2010, 121 (121).

37 Durch das Kongruenzprinzip soll grundsätzlich gewährleistet werden, dass – über die Totalperiode betrachtet – die Summe sämtlicher Aufwendungen und Erträge, dh der Totalerfolg, der Summe aller Ein- und Auszahlungen entspricht. Betreffend die grundlegenden Ausführungen zum Kongruenzprinzip vgl Preinreich, Valuation and Amortization, TAR 1937, 209 (220 ff ); Lücke, Investitionsrechnungen auf der Grundlage von Ausgaben oder Kosten, ZfhF 1955, 310 (313 ff ).

38 Vgl Küting, DB 2006, 1441 (1449). Überdies erlauben oder verlangen die IFRS Kongruenzverstöße, die sowohl permanenter als auch temporärer Natur sein können. Ein Verstoß gegen das Kongruenzprinzip liegt dann vor, wenn es bei einer erfolgsneutralen Erfassung zu keiner Rückführung (recycling) der entsprechenden Erfolgsbestandteile in die Gewinn- und Verlustrechnung kommt. Zu den im Einzelfall als temporär oder permanent zu klassifizierenden Kongruenzverstößen vgl etwa Dobler, Aus-

aussetzung zur Einhaltung des Gläubigerschutzes angesehen wird.39

Im nachfolgenden Abschnitt soll aufgezeigt werden, welche Relevanz diesen für Ausschüttungszwecke als „Schwächen“ eines IFRS-Abschlusses immanenten Effekten aus Sicht der österreichischen Bilanzierungspraxis beizumessen ist, die sowohl auf den Ausweis von Vermögensmehrungen des „ruhenden“ Vermögens, ohne eigentlichen Realisationsakt, als auch auf eine zum Teil „weiche“ Auslegung des klassischen Realisationsprinzips zurückzuführen sind.40

lue-Konzept ableiten. Denn zur Bestimmung des gegenständlichen Zeitwerts verlangen die IFRS stets die Unterstellung einer „hypothetischen Transaktion“.41

Wie soeben aufgezeigt, unterscheiden auch die IFRS systematisch zwischen „unrealisierten“ und „realisierten“ Wertsteigerungen, indem bestimmte Erfolgspotenziale unmittelbar im Eigenkapital ohne GuV-Effekt (und somit erfolgsneutral über das OCI) berücksichtigt werden. Überdies ermöglichen bzw schreiben die IFRS verpflichtend vor, dass aus bestimmten Sachverhalten resultierende Erfolgspotenziale direkt in der Gewinn- und Verlustrechnung und somit erfolgswirksam zu erfassen sind. Aus IFRS-Sicht werden diese bewusst in Kauf genommenen Verstöße gegen das „klassische Realisationsprinzip“ als „realisierte Gewinnbestandteile“ behandelt – diese lösen tatsächlich auch eine Erhöhung des IFRS-Periodenergebnisses (gemäß GuV) aus. In Bezug auf die dem nationalen Bilanzrecht zugrunde liegende Bilanzierungslogik handelt es sich dennoch um „unrealisierte Wertsteigerungen“, da der erfolgswirksamen Erfassung keine zeitlich vorgelagerte Transaktion bzw Marktbestätigung vorausgegangen ist. Diese grundlegende Überlegung bzw begriffstechnische Präzisierung lässt sich mE überdies aus dem in den IFRS verankerten Fair-Va-

wirkungen des Wechsels der Rechnungslegung von HGB zu IFRS auf die Gewinnsteuerung, BFuP 2008, 259 (261 ff ).

39 Vgl Busse v. Colbe, Gefährdung des Kongruenzprinzips durch erfolgsneutrale Verrechnung von Aufwendungen im Konzernabschluss, in Moxter (Hrsg), Rechnungslegung (1992) 137.

40 So auch Hennrichs, der die im IFRS-Abschluss enthaltenen zukunftsorientierten Posten, die bloß Ertragspotenziale darstellen, vor allem in Zusammenhang mit diesen beiden genannten Ursachen bringt. Vgl Hennrichs, IFRS – Eignung für Ausschüttungszwecke? BFuP 2008, 415 (422).

rwst.lexisnexis.at

Im Lichte der geführten Diskussion liegt somit der Fokus auf konkreten IFRS-Regelungen, die eine in einem diametralen Widerspruch zum vom Gläubigerschutzgedanken im Sinne einer Ausschüttungsbeschränkung geprägten Vorsichtsprinzip stehende bilanzielle Vorgehensweise ermöglichen bzw sogar verpflichtend vorschreiben. Der einschlägigen Literatur, die sich bereits mit der gegenständlichen Problematik und der „Eignung eines IFRS-Abschlusses für Ausschüttungszwecke“ unter gleichzeitiger Würdigung gläubigerschutzwahrender Vorschriften beschäftigt hat, kann entnommen werden, dass der Monofunktionalität eines IFRS-Abschlusses und der zukunftsorientierten Ausrichtung geschuldet, den internationalen Rechnungslegungsstandards vor allem hinsichtlich folgender Bilanzpositionen bzw Sachverhalte vorgeworfen wird, „bloße Ertragspotenziale und unrealisierte Wertsteigerungen“ in die IFRS-Ergebnisgröße einfließen zu lassen:42

41 Vgl hierzu etwa auch Franken/Schulte/Theile in Heuser/Theile (Hrsg), IFRS-Handbuch6 (2019) Kapitel 8: Bewertung (IFRS 13, diverse Standards) Rz 8.27. Klarstellend ebenfalls Colombo, der diese innerhalb eines IFRS-Abschlusses erfassten Erfolgspotenziale unabhängig davon, ob diese erfolgswirksam oder erfolgsneutral zu erfassen sind, als „realisierbare“ („realizable“) und nicht als „realisierte“ („realized“) Gewinne klassifiziert. Vgl Colombo, International Accounting Principles (IAS/IFRS), Share Capital and Net Worth, ECFR 2007, 553 (555). Ebenso Bertl/ Hirschler, die eine Verletzung des „buchmäßigen Gläubigerschutz-Konzepts“ des UGB primär auf die Erfassung „unrealisierter Gewinne“ innerhalb eines IFRS-Abschlusses zurückführen. Vgl Bertl/Hirschler, RWZ 2020, 257 (259).

42 Vgl Arbeitskreis Bilanzrecht der Hochschullehrer Rechtswissenschaft, BB 2002, 2373 (2373 f); Arbeitskreis „Externe Unternehmensrechnung“, Internationale Financial Reporting Standards im Einzel- und Konzernabschluss unter der Prämisse eines Einheitsabschlusses für unter Anderem steuerliche Zwecke, DB 2003, 1585 (1585 ff ); Bertl/Hirschler, RWZ 2020, 257 (258 f); Hennrichs, GoB im Spannungsfeld von BilMoG und IFRS, WPg 2011, 861 (869); Hennrichs, BFuP 2008, 415 (422); Hennrichs, ZGR 2008, 361 (369); Haaker/Hoffmann, Eignung der IFRS für Ausschüttungszwecke? PiR 2009, 172 (172 f); Küting/Lam, Der Zukunftsbezug in der Rechnungslegung nach HGB und IFRS im Vergleich, DB 2013, 1737 (1741 ff ); Lüdenbach/Hoffmann, Imparitätische Wahrscheinlichkeit – Zukunftswerte im IAS-Regelwerk, KoR 2003, 5 (5 ff ); Laage, Deutsches Bilanzrecht und IFRS: Gewinnermittlung, Gewinnverwendung im Sinne von Ausschüttungsbemessung und Besteuerung, NZG 2009, 245 (247); Merschmeyer,

ART.-NR.: 6

Aktivierung von selbst geschaffenen immateriellen Vermögenswerten;

Impairment-Only-Approach im Rahmen der Folgebilanzierung eines derivativen Goodwill;

Fair-Value-Bewertung im Bereich der Sachanlagen;

Fair-Value-Bewertung im Bereich der Finanzinstrumente;

Teilgewinnrealisierung im Zuge der bilanziellen Behandlung zeitraumbezogener Leistungsverpflichtungen.

Neben diesen angeführten Sachverhalten, die auf ein im Vergleich zum UGB umfangreicheres Aktivierungspotenzial sowie den Ausweis unrealisierter Gewinne hindeuten, wird den IFRS unter Bezug auf die Passivseite der Bilanz ebenfalls vorgeworfen, dass sie insgesamt eine Verminderung der Passivierungsmöglichkeiten (hauptsächlich im Bereich der Rückstellungen) anstreben bzw ermöglichen.43

Welches Gewicht diesem „Vorwurf“ aus Sicht der österreichischen IFRS-Bilanzierungspraxis beizumessen ist, soll im Zuge der deskriptiven Darlegung der auf Basis beobachtbarer Ansatz- und Bewertungsdifferenzen gewonnenen Erkenntnisse ausführlich diskutiert werden.

Methodische Vorgehensweise der durchgeführten Primärerhebung – Schaff ung einer „aussagekräftigen Datengrundlage“

Die Besonderheit (und vor allem der Umfang) der auf Basis realer Unternehmensdaten durchgeführten Primärerhebung verlangt zuerst eine kurze Beschreibung der Vorgehensweise sowie der Zusammensetzung der als Stichprobe herangezogenen Datengrundlage, ehe auf die gewonnenen Erkenntnisse und hieraus ableitbaren Rückschlüsse eingegangen werden kann. Tatsächlich ist die in der vorliegenden Form durchgeführte Analyse aus wissenschaftlicher Sicht, insb im deutschsprachigen Raum, als einzigartig anzusehen. Dies liegt vor allem daran, dass die für die Beantwortung der Fragestel-

Die Kapitalschutzfunktion des Jahresabschlusses und Übernahme der IAS/IFRS für die Einzelbilanz (2005) 164 ff 43 Vgl etwa Arbeitskreis Bilanzrecht der Hochschullehrer Rechtswissenschaft, BB 2002, 2373 (2374); Euler, Paradigmenwechsel im handelsrechtlichen Einzelabschluss: Von den GOB zu den IAS? BB 2002, 875 (877 f); Schrimpf-Dörges in Driesch/Brune/Schulz-Danso/ Senger (Hrsg), Beck’sches IFRS-Handbuch (2020) § 12 Rz 210.

lung notwendigen Unternehmensdaten nicht über frei zugängliche, öffentlich verfügbare Datenbanken abgerufen werden können. Denn tatsächlich aufgestellte und veröffentlichte IFRS-Einzelabschlüsse österreichischer Unternehmen existieren nicht.

Die Datengrundlage wurde von einer international tätigen Wirtschaftsprüfungskanzlei zur Verfügung gestellt. Konkret wurden für diese Zwecke die „rechnungslegungsbezogenen Unternehmensdaten“44 des Geschäftsjahres 2019 bzw 2019/20 von insgesamt 124 in Österreich ansässigen Unternehmen einer tiefgreifenden Analyse unterzogen. Die in den nachfolgenden Ausführungen aufgezeigten Überlegungen und gewonnenen Erkenntnisse wurden auf Basis hochsensibler Roh- und Mikrodaten, die üblicherweise in dieser Form für wissenschaftliche Untersuchungen nicht zur Verfügung stehen, generiert.

Folglich konnte mithilfe der gegenständlichen Datengrundlage eine Beobachtung tatsächlich vorkommender Ansatz- und Bewertungsunterschiede ausgewählter Bilanzpositionen angestellt werden. Im Vergleich zu Analysen, die auf Basis veröffentlichter, über Datenbanken abrufbarer Jahres- und Konzernabschlüsse durchgeführt werden, bedarf es somit keiner (wesentlich einschränkender) Annahmen oder Schätzungen. Hinsichtlich der aktuellen Bilanzierungspraxis österreichischer IFRS-Anwender trägt diese ungefilterte Analyse von zur Verfügung gestellten rechnungslegungsbezogenen Unternehmensdaten zu einem nicht zu unterschätzenden Erkenntnisgewinn bei.

Im Zuge der durchgeführten Primärerhebung wurden die zwischen dem UGB und den IFRS auf Einzelabschlussebene beobachtbaren und somit tatsächlich feststellbaren Ansatz- und Bewertungsunterschiede ausgewählter Vermögens- und Schuldpositionen erhoben. Die dem Grunde und/oder der Höhe nach quantifizierbaren Differenzen wurden als prozentueller Auf- oder Abschlag in Form eines „IFRS-Faktors“ festgehalten. Der IFRS-Faktor eines Bilanzpostens wird anhand der Division des „IFRS-Bilanzwerts“ durch den (inhaltlich äquivalenten) „UGB-Bilanzwert“ ermittelt:

44 Unter „rechnungslegungsbezogenen Unternehmensdaten“ sind die im Rahmen der jährlichen Abschlussprüfung auditierten Unterlagen zu verstehen, auf deren Basis ein entsprechendes Urteil über die durchgeführte Prüfung in Form eines „Bestätigungsvermerks“ getroffen wurde.

fifrs = bifrs/bugb

bifrs = IFRS-Bilanzwert als Vergleichsgröße

bugb = UGB-Bilanzwert als Vergleichsgröße

fifrs = IFRS-Faktor als zentrale Verhältnisgröße

Tabelle 1: Formel zur Ermittlung der zentralen Verhältnisgröße „IFRS-Faktor“

Die der Stichprobe zugehörigen Unternehmen waren allesamt zur Erstellung eines UGB-Einzelabschlusses verpflichtet. Gleichzeitig waren alle 124 Unternehmen einem (in- oder ausländischen) IFRS-Konzernabschluss zugehörig, sodass diese zusätzlich über entsprechende IFRS-Werte verfügten, die grundsätzlich den geprüften und veröffentlichten UGB-Bilanzwerten gegenübergestellt werden konnten, um als Ergebnis die im Fokus stehende Verhältnisgröße, den „IFRS-Faktor“, bestimmen zu können.

Die IFRS-Bilanzwerte der einzelnen Unternehmen konnten idR aus dem für Konzernzwecke aufbereiteten IFRS-Reporting-Package abgeleitet werden. Bereits bei der Aufbereitung der zur Verfügung gestellten Unternehmensdaten war zu beobachten, dass der „Doppelgleisigkeit“ unterworfene Unternehmen, die gleichzeitig einem kapitalmarktorientierten IFRS-Konzernabschluss zugehörig sind, die Quantifizierung der innerhalb eines Geschäftsjahres bzw einer Berichtsperiode angefallenen Sachverhalte bereits unterjährig unter Beachtung der IFRS-Bestimmungen durchführen. Die Aufstellung des für UGB-Zwecke notwendigen Einzelabschlusses erfolgt vielmehr am Jahresende in Form einer (einfachen) Überleitung der IFRS- auf die entsprechenden UGB-Werte. Überdies konnte auf Basis der Datengrundlage festgestellt werden, dass innerhalb bestimmter Konzerne im Rahmen der unterjährigen Buchführung Sachverhalte auch simultan, also sowohl nach UGB als auch nach den IFRS, erfasst werden und sich somit die Notwendigkeit einer am Jahresende durchzuführenden Überleitungsrechnung – in welche Richtung auch immer – grundsätzlich erübrigt.

Die Unternehmen sind bei der technischen Umsetzung dieser für Konzernzwecke durchzuführenden Überleitung bzw Datenbeschaffung nicht an gesetzliche Bestimmungen gebunden. Es sind vielmehr die Konzernvorgaben, die seitens der jeweiligen Konzerngesellschaft einzuhalten sind. Eine einheitliche Vorgehensweise war

logischerweise innerhalb der Stichprobe bei den zu untersuchenden Unternehmen nicht zu beobachten. Dies betrifft vor allem das Bilanz-Gliederungsschema der HB I- bzw HB II-Werte im Rahmen der jeweiligen IFRS-Reporting-Packages. Dies wäre wohl bei UGB-ReportingPackages nicht der Fall gewesen, da im Vergleich zu den IFRS die UGB-Konzernbilanz grundsätzlich nach einem vorgegebenen Gliederungsschema zu erstellen ist, nämlich nach demselben wie der UGB-Einzelabschluss (§ 251 Abs 1 iVm § 224 UGB). Die IFRS hingegen sehen bei der Erstellung der Bilanz keine vergleichbar detaillierten Gliederungsvorschriften vor. Vielmehr sind die aktiven und passiven Bilanzpositionen nach der Fristigkeit zu gliedern, sofern eine nach der Liquidität orientierte Gliederung nicht zu einer geeigneteren Informationsvermittlung führen sollte.45 Da das UGB-Gliederungsschema keinem der beiden Gliederungsprinzipien eindeutig zugeordnet werden kann,46 ist für die Analyse der Ansatz- und Bewertungsdifferenzen einzelner Bilanzpositionen ein einheitliches Gliederungsschema notwendig, um eine formale Vergleichbarkeit herzustellen. Das im Rahmen der Primärerhebung verwendete Auswertungsschema orientiert sich am Mindestgliederungsschema des UGB, dem die inhaltlich äquivalenten IFRS-Bilanzwerte zugeordnet wurden.47 Von einer allzu tiefen Gliederung wurde bewusst abgesehen, um Auswirkungen auf die zu ermittelnden Verhältnisgrößen bzw IFRS-Faktoren aufgrund reiner Umgliederungseffekte zu vermeiden, wobei gelegentlich auch bilanzpostenübergreifende Umgliederun-

45 Vgl Hirschböck/Kerschbaumer/Schurbohm, IFRS für Führungskräfte3 (2017) 8 f; Lüdenbach/Hoffmann, Verbindliches Mindestgliederungsschema für die IFRS-Bilanz, KoR 2004, 89 (89 ff ); Pellens/Fülbier/Gassen/Sellhorn, Internationale Rechnungslegung. IFRS 1 bis 17, IAS 1 bis 41, IFRS-Interpretationen, Standardentwürfe11 (2021) 186 f; Theile in Heuser/Theile (Hrsg), IFRSHandbuch (2019) Kapitel 43: Bilanz (IAS 1) Rz 43.4 f; Wagenhofer, Bilanzierung und Bilanzanalyse14 163 f.

46 Auf der Aktivseite werden die Vermögensgegenstände im Wesentlichen nach der Liquidität gegliedert, wohingegen auf der Passivseite die Kapitalstruktur, differenziert nach Eigen- und Fremdkapital, in Abhängigkeit der Fristigkeit darzustellen ist.

47 Latente Steuereffekte wurden bewusst aus den zu analysierenden Bilanzpositionen ausgeschlossen, da das Verhältnis zwischen den IFRS und dem Steuerrecht für Zwecke der gegenständlichen Analyse keine entscheidende Rolle spielt. Hinsichtlich der Ausschüttungsfähigkeit „latenter Steuern“ sei an dieser Stelle auf die Ausführungen in Abschnitt 5. verwiesen.

rwst.lexisnexis.at

ART.-NR.: 6

gen notwendig waren, um aussagekräftige IFRS-Faktoren auf Basis der Vergleichswerte bestimmen zu können.

Ehe auf die Analyse ausgewählter Bilanzpositionen und im Einzelfall beobachtbarer Unterschiede eingegangen wird, bedarf es zunächst einer kurzen Beschreibung der Zusammensetzung der gegenständlichen Untersuchungsobjekte:

den, richtet sich die branchenspezifische Aufteilung der untersuchten Unternehmen nach der „Branchen-Klassifizierung“ der Wiener Börse.48 Zunächst wurden die 124 Unternehmen einer der 38 Subbranchen zugeordnet. Auf Basis dieser Zuordnung können die Unternehmen auf die folgenden übergeordneten Branchen aufgeteilt werden:

Siehe Abbildung 2 auf Seite 74.

An dieser Stelle sei einschränkend erwähnt, dass auf die Einbeziehung von Banken, Versicherungen und sonstigen Finanzdienstleistungsunternehmen im Rahmen der durchgeführten Primärerhebung verzichtet wurde, da diese doch sehr branchenspezifische Rechnungslegungsvorschriften aufweisen. Der restliche Kreis der zu untersuchenden Unternehmen wurde nicht auf bestimmte Branchen oder Marktsegmente beschränkt. Durch die Berücksichtigung von Unternehmen aus unterschiedlichsten Branchen soll eine umfassende Betrachtung der zu untersuchenden Problemstellung gewährleistet werden.

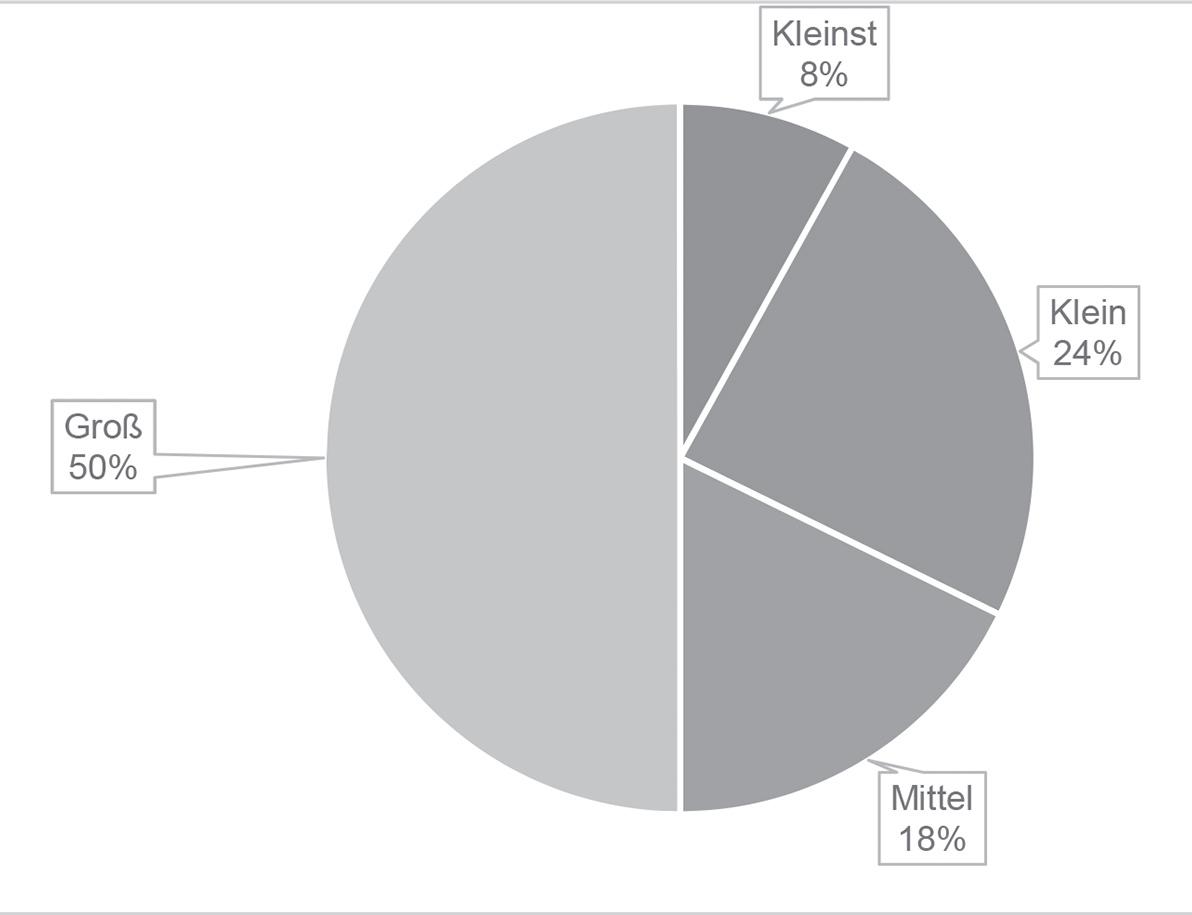

Neben der Konzern- und Branchenzugehörigkeit können die Untersuchungsobjekte wie folgt nach der Rechtsform und der Unternehmensgröße49 differenziert werden:

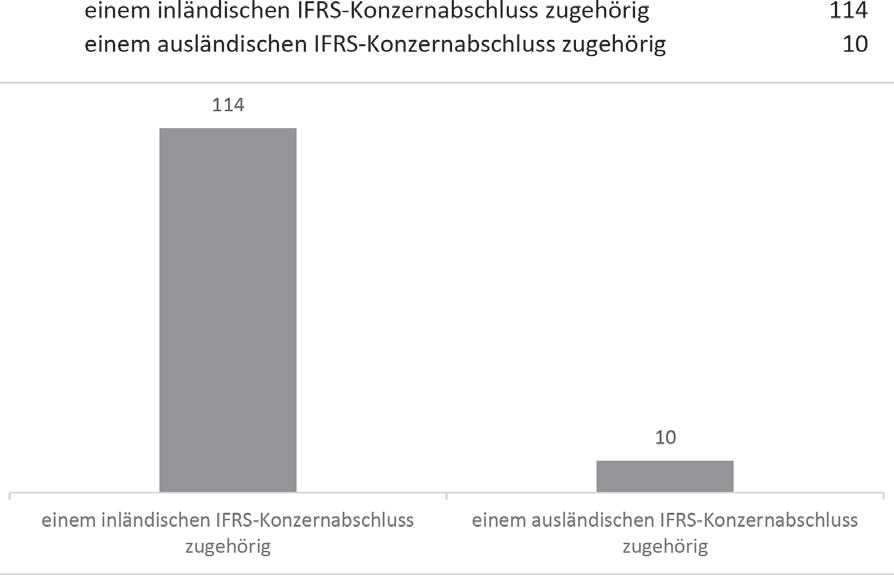

Abbildung 1: Aufteilung der untersuchten, in Österreich ansässigen und einer „Doppelgleisigkeit“ unterworfenen Unternehmen auf Basis der Konzernzugehörigkeit

Wie bereits erwähnt, setzt sich die Stichprobe aus insgesamt 124 in Österreich ansässigen Unternehmen zusammen, die neben einem UGB-Einzelabschluss zusätzlich aufgrund der vorliegenden Konzernzugehörigkeit über entsprechende IFRS-Abschlusswerte verfügen. Neben freiwilligen liegen vor allem auch verpflichtend aufzustellende IFRS-Konzernabschlüsse vor. Die einem inländischen IFRS-Konzernabschluss zugehörigen Unternehmen teilen sich auf insgesamt 24 voneinander unabhängige Konsolidierungskreise auf. Die restlichen einem ausländischen IFRS-Konzernabschluss zugehörigen Unternehmen können jeweils zehn weiteren, voneinander unabhängigen Konsolidierungskreisen zugeordnet werden.

Da im Wesentlichen die Unternehmensdaten kapitalmarktorientierter und somit verpflichtend aufzustellender IFRS-Konzernabschlüsse zur Verfügung gestellt wur-

Abbildung 3: Aufteilung der untersuchten, in Österreich ansässigen und einer „Doppelgleisigkeit“ unterworfenen Unternehmen auf Basis der Rechtsform, (n) = 124 Unternehmen

48 Vgl Wiener Börse, Branchen-Klassifizierung, https://www.wienerborse.at/wissen/begriffsdefinitionen-und-formeln/branchen-klassifizierung/ (abgefragt am 5. 7. 2021).

49 Die für die Unternehmensgröße relevanten Kriterien richten sich nach den Bestimmungen des § 221 UGB.

Abbildung 2: Aufteilung der untersuchten, in Österreich ansässigen und einer „Doppelgleisigkeit“ unterworfenen Unternehmen auf Basis der Branchenzugehörigkeit, (n) = 124 Unternehmen

dass die nach oben oder unten hin beobachtbaren Extremwerte nicht zu einer Verfälschung der Ergebnisse führen:

fifrs = bifrs/bugb

fifrs, x(n ungerade) = (bifrs/bugb)(n+1)/2

fifrs, x(n gerade) = ½ ([bifrs/bugb]n/2 + [bifrs/bugb]n/2+1)

bifrs = IFRS-Bilanzwert als Vergleichsgröße

bugb = UGB-Bilanzwert als Vergleichsgröße

n = Stichprobenumfang je Bilanzposition

x = Median

Tabelle 2: Übersicht der zentralen, im Rahmen der Primärerhebung verwendeten statistischen Kennzahlen

Abbildung 4: Aufteilung der untersuchten, in Österreich ansässigen und einer „Doppelgleisigkeit“ unterworfenen Unternehmen auf Basis der Größenklasse iSd § 221 UGB, (n) = 124 Unternehmen

Für jede Bilanzposition wurde gesondert ein Median des IFRS-Faktors ermittelt, da die originär ermittelten Verhältnisgrößen mangels Normalverteilung nicht symmetrisch verlaufen. Der im Zuge der Primärerhebung (derivativ) generierte Datensatz, bestehend aus 918 „aussagekräftigen IFRSFaktoren“ unterschiedlicher Bilanzpositionen, beinhaltet einige Ausreißer (Extremwerte), sodass durch die Verwendung des Medians als zentrale Maßgröße sichergestellt wird,

rwst.lexisnexis.at

In den nachfolgenden Unterabschnitten werden nun die gewonnenen Erkenntnisse und ermittelten Faktoren, differenziert nach den jeweiligen Bilanzpositionen, dargelegt. Eine Differenzierung (der ermittelten Faktoren) nach der Rechtsform ist ebenso wenig als aussagekräftig anzusehen wie eine Unterscheidung in Abhängigkeit von der jeweiligen Unternehmensgröße. Da die von der Stichprobe umfassten Unternehmen ohnehin einem IFRS-Konzernabschluss zugehörig sind, spielt weder die Rechtsform noch die Unternehmensgröße beim Umfang der zur Anwendung kommenden Bilanzierungs- und Bewertungsmethoden der IFRS eine Rolle.

ART.-NR.: 6

Neben dem Median als robustem Maß gegen Ausreißer werden im Folgenden auch die Varianz der ermittelten Faktoren in Form des 1. und 3. Quartils sowie beobachtbare Extremwerte aufgezeigt.

Das im Zuge der empirischen Untersuchung analysierte „Anlagevermögen“ der von der Stichprobe umfassten Unternehmen setzt sich aus den folgenden drei Bilanzpositionen zusammen:

immaterielle Vermögensgegenstände, Sachanlagen und Finanzanlagen.

Mithilfe der Primärerhebung konnte in Erfahrung gebracht werden, dass die aus theoretischer Sicht bestehenden fundamentalen Unterschiede zwischen den beiden Rechnungslegungssystemen, die aus IFRS-Sicht zu einem über die Anschaffungs- bzw Herstellungskosten hinausgehenden Wertansatz infolge einer „Fair-Value-Bewertung“ führen (können), innerhalb der Bilanzposition „Anlagevermögen“ bei den von der Stichprobe umfassten Unternehmen keine gewichtige Rolle spielen. Lediglich in einzelnen Fällen waren extreme Wertdifferenzen zu beobachten, deren Ursache wiederum auf den Ausweis „unrealisierter Wertsteigerungen“ und die Folgebewertung zum Fair Value zurückzuführen ist:

Fair-Value-Bewertung aus IFRS-Sicht Anzahl der Unternehmen

den und als Sicherungsinstrument designierten Derivaten konnten lediglich bei 5 % der insgesamt untersuchten Unternehmen Finanzinstrumente identifiziert werden, die im Rahmen der Folgebilanzierung erfolgswirksam zum Fair Value bewertet wurden. Im Gegensatz dazu kommt es bei 8 % der untersuchten Unternehmen beim Finanzanlagevermögen zu einer erfolgsneutralen Bewertung erfasster Finanzinstrumente. Es ist davon auszugehen, dass eine höhere Relevanz der Fair-Value-Bewertung im Bereich der Finanzanlagen zu verzeichnen gewesen wäre, wenn die bewusst aus der Erhebung ausgeschlossenen Unternehmen, wie Banken und sonstige Finanzdienstleister, berücksichtigt worden wären, die im Vergleich zu den untersuchten Unternehmen wohl einen beträchtlichen Umfang an Finanzvermögen aufweisen. Des Weiteren ist zu beobachten, dass innerhalb der „Sachanlagen“ bei knapp 11 %50 der Stichprobe das Wahlrecht zur Fair-Value-Bewertung zur Anwendung kommt. Bei rund 3 % der gegenständlichen Untersuchungsobjekte konnte in Erfahrung gebracht werden, dass die unter der Bilanzposition „Sachanlagen“ ausgewiesenen Vermögenswerte einer erfolgsneutralen Neubewertung gem IAS 16 unterworfen werden.

Neben diesen Effekten wurden bei den Untersuchungsobjekten unterschiedlicher Branchen folgende Sachverhalte festgestellt, die ebenfalls nur im Einzelfall zu extremen Wertdifferenzen geführt haben:

Sonstige beobachtbare Unterschiede innerhalb des „Anlagevermögens“

Finanzinstrumente (FVTPL)6

Finanzinstrumente (FVOCI)10

Freistehende Derivate (FVTPL)6 Derivate

Tabelle 3: Beobachtbare „Fair-Value-Bewertung“ innerhalb der Bilanzposition „Anlagevermögen“, (n) = 124 Unternehmen

Die Bedeutung der Fair-Value-Bewertung im Bereich der Finanzanlagen ist bei den von der Stichprobe umfassten Unternehmen von geringer Relevanz. Neben freistehen-

50 Im Extremfall konnte sogar bei einem der untersuchten Unternehmen ein IAS 40-bedingter IFRS-Faktor von 20.497 % identifiziert werden.

51 Aufgrund der Aktivierung von Fremdkapitalzinsen iSd IAS 23 beobachtbare Wertdifferenzen konnten sowohl bei den Sachanlagen als auch bei den immateriellen Vermögensgegenständen festgestellt werden.

Tabelle 4: Sonstige beobachtbare Unterschiede innerhalb der Bilanzposition „Anlagevermögen“, (n) = 124 Unternehmen

Wenig überraschend sind es vor allem IFRS 16-bedingte Effekte, die im Bereich der Sachanlagen zu einer „materiellen Differenz“ bei den insgesamt von der Stichprobe umfassten Untersuchungsobjekten geführt haben, nämlich bei knapp 47 %. Auf der anderen Seite spielt die Aktivierungsmöglichkeit52 selbst geschaffener immaterieller Vermögenswerte in der IFRS-Bilanzierungspraxis bei den von der Datenreihe umfassten Unternehmen keine wesentliche Rolle. Lediglich bei knapp 7 % der untersuchten Unternehmen konnten „materielle Unterschiede“ identifiziert werden, die auf eine Aktivierung angefallener „Entwicklungskosten“ im Bereich des immateriellen Vermögens zurückzuführen sind. Überdies war es auf Basis der zur Verfügung gestellten Roh- und Mikrodaten (grundsätzlich)53 möglich, bei mehr als 8 % der untersuchten Unternehmen Wertdifferenzen zu beobachten, die im Rahmen der Folgebewertung derivativer Firmenwerte (bzw Goodwills) auftreten können.

52 Die „Aktivierung von Entwicklungskosten“ nach den internationalen Rechnungslegungsbestimmungen stellt dem Grunde nach eine „Aktivierungspflicht“ dar, die bei Vorliegen der nach IAS 38 vorgesehenen Tatbestandsmerkmal-erfüllenden Kriterien ausgelöst wird. Durch die Umsetzung und gewählte Formulierung der gegenständlichen Bestimmung eröffnet sich jedoch dem IFRS-Anwender ein gewisser Bilanzierungsspielraum, sodass ieS von einem „faktischen Aktivierungswahlrecht“ auszugehen ist. Dieser Umstand ist vor allem auf die zu erbringenden bzw aufzubereitenden Dokumentationserfordernisse im Sinne einer „Nachweispflicht“ sowie auf die zwingend anzustellende Differenzierung zwischen „Forschungsund Entwicklungskosten“ zurückzuführen.

53 Der Konzernzugehörigkeit geschuldet, kommt es zu einer Verlagerung der Wertminderungsprüfung des im Zuge des Asset-Deal aufgedeckten Goodwill auf eine höhere Aggregationsebene bzw auf die Ebene der iSd IAS 36 festgelegten zahlungsmittelgenerierenden Einheit, sodass aufgrund der innerhalb der jeweiligen Bewertungseinheit herrschenden Strukturen kompensierende

Effekte auftreten können, die bei einer „Stand-alone-Folgebewertung“ des gegenständlichen Goodwill, nämlich auf Einzelabschlussebene, möglicherwiese nicht vorliegen würden. Demnach wurde diesen IFRS-Faktoren für Zwecke der gegenständlichen Analyse eine „eingeschränkte Aussagekraft“ beigemessen.

Obwohl in einzelnen Fällen bei der Bestimmung der IFRS-Faktoren durch Gegenüberstellung der jeweiligen Vergleichsgrößen Extremwerte festgestellt wurden, lässt sich auf Basis einer gesamthaften statistischen Darstellung der innerhalb der Bilanzposition „Anlagevermögen“ beobachtbaren Unterschiede rückschließen, dass bei einer (auf Einzelabschlussbasis durchzuführenden) Rechnungslegungssystemumstellung, dh bei einem Übergang vom UGB auf die IFRS, primär im Bereich der „Sachanlagen“ mit Wertdifferenzen zu rechnen wäre, die wiederum hauptsächlich auf die On-balance-Darstellung begründeter Leasingverhältnisse iSd IFRS 16 zurückzuführen sind:54

Bilanzpositionn1.Quartil fifrs,x(nungeradebzwgerade) 3. Quartil Immaterielles Vermögen 78100 %100 %107 %

Sachanlagen99100 %128 %249 %

Finanzanlagen46100 %100 %101 %

Tabelle 5: Darstellung der Verhältnisgröße (fifrs) – Anlagevermögen, Stichprobenumfang (n) = 78 (IAV), 99 (SAV) und 46 (FAV)

Das im Zuge der Primärerhebung analysierte „Umlaufvermögen“ der von der Stichprobe umfassten Unternehmen setzt sich aus den folgenden Bilanzpositionen zusammen:

Vorräte,

Forderungen und sonstige Vermögensgegenstände,

Wertpapiere und Anteile,

Kassa und Bankguthaben sowie

aktive Rechnungsabgrenzungsposten. Ähnlich wie beim Anlagevermögen konnten im Bereich des Umlaufvermögens bei den von der Stichprobe umfassten Unternehmen nur im Einzelfall wesentliche Wertdifferenzen identifiziert werden. Diese sind ausschließlich in einen Zusammenhang mit der nach den IFRS (nach

54 Wie in FN 54 klarstellend erwähnt, ist den beobachtbaren Wertdifferenzen, die auf Impairment-only-Effekte im Zusammenhang mit der Goodwill-Bilanzierung zurückzuführen sind, eine eher eingeschränkte Aussagekraft immanent, sodass die entsprechenden IFRS-Faktoren nicht in der Gesamtauswertung der Tabelle 5 berücksichtigt wurden. Folglich umfassen die ermittelten Verhältnisgrößen des „immateriellen Vermögens“ im Wesentlichen jene Differenzen, die bei den gegenständlichen Unternehmen aufgrund von IAS 38 und der Aktivierung von Entwicklungskosten identifiziert werden konnten.

ART.-NR.: 6

wie vor)55 zur Anwendung kommenden PoC-Methode im Rahmen der Umsatzerlösrealisierung zu bringen:

des „Umlaufvermögens“

festgestellt werden (der Maximalwert ermittelter IFRS-Faktoren innerhalb der Bilanzposition „Forderungen und sonstige Vermögensgegenstände“ beträgt 231 %). Bei den restlichen Effekten, die im Bereich des „Umlaufvermögens“ zu einer Wertdifferenz der beiden Vergleichsgrößen (UGB- vs IFRS-Bilanzwert) geführt haben, waren auch nicht im Einzelfall Extremwerte festzustellen. Auch auf Basis der statistischen Auswertung lässt sich rückschließen, dass eine höhere Bewertung infolge der PoC-Methode oder einer umfangreicheren Aktivierung von produktionsbezogenen Kostenbestandteilen im Bereich des „Umlaufvermögens“ in der Praxis weitgehend nicht gebräuchlich ist bzw nur bei Unternehmen bestimmter Branchen56 vorkommt:

Bilanzpositionn

Tabelle 6: Beobachtbare Unterschiede innerhalb der Bilanzposition „Umlaufvermögen“, (n) = 124 Unternehmen

Nur bei knapp 7 % der von der Stichprobe umfassten Unternehmen waren Unterschiede zu beobachten, die auf die Möglichkeit einer Teilgewinnrealisierung bei zeitraumbezogenen Leistungsverpflichtungen aus IFRS-Sicht zurückzuführen sind. Extremwerte konnten nur in einzelnen Fällen

55 Die in der Literatur verwendete Bezeichnung „PoC-Methode“ resultiert aus früheren IFRS-Rechnungslegungsstandards. Inhaltlich besteht zwischen der Umsatzerlösrealisierung von Fertigungsaufträgen auf Basis der PoC-Methode und der im Rahmen der Umsatzerlösrealisierung auf Basis des Leistungsfortschritts iSd IFRS 15 vorgesehenen Methodik bei Vorliegen eines Fertigungsauftrags kein Unterschied. Vgl hierzu klarstellend ebenfalls Hirschler/Nitschinger in Hirschler (Hrsg), Bilanzrecht (2019) § 206 Rz 37. Im Vergleich zum Regime vor der Einführung des IFRS 15 war die „Kundenspezifität“ ein entscheidendes und somit ausschlaggebendes Tatbestandsmerkmal, um eine zeitraumbezogene Umsatzerlösrealisierung unter Anwendung der PoC-Methode abbilden zu können. Dem IFRS 15 liegt nun ein umfassenderer Anwendungsbereich zugrunde, sodass es nach den neuen Regelungen häufiger zur Anwendung der PoC-Methode kommen kann. In der Umsetzung und den zur Anwendung kommenden Input- oder Output-orientierten Verfahren besteht aus konzeptioneller Sicht kein Unterschied. Vgl weiterführend Canipa-Valdez/Furlato, Umsatzrealisierung nach IFRS 15 in der Baubranche, IRZ 2015, 445 (445 ff ); Heinen/Möhlmann-Mahlau, Die PoC-Methode durch IFRS 15 auf Abwegen? IRZ 2019, 117 (117 ff ); Kühne/Schleis, Geplante Neuregelung der Umsatzrealisierung nach IFRS – Erneuter Standardentwurf des IASB (ED/2011/6

“Revenue from Contracts with Customers”), WPg 2012, 259 (259 ff ).

1. Quartil fifrs,x(nungeradebzwgerade)

3. Quartil

Forderungen und sonstige VG 104100 %100 %100 % Wertpapiere und Anteile 2 57 108 %116 %125 % Kassa und Bankguthaben 105100 %100 %100 %

Aktive RAP80100 %100 %100 %

Tabelle 7: Darstellung der Verhältnisgröße (fifrs) – Umlaufvermögen, Stichprobenumfang (n) = 63 (Vorräte), 104 (Forderungen und sonstige VG), 2 (Wertpapiere und Anteile), 105 (Kassa und Bankguthaben) und 80 (Aktive RAP)

Im Bereich der Rückstellungen wurden beobachtbare Differenzen den beiden Bilanzpositionen

Abfertigungs- und Pensionsrückstellungen sowie

sonstige Rückstellungen zugeordnet.

Bei den untersuchten Unternehmen konnten nur im Einzelfall extreme Wertdifferenzen identifiziert werden, die

56 Vor allem bei jenen Unternehmen, die im Projektgeschäft oder in der langfristigen Fertigung tätig sind, konnten quantifizierbare Effekte auf die Anwendung der PoC-Methode zurückgeführt werden. Im konkreten Fall handelt es sich um Unternehmen, die ihre Umsatzerlöse durch IT-Programmierung oder Spezialmaschinenbau erzielen und den beiden Branchen „Technologie & Telekom“ sowie „Industriegüter & Dienstleistungen“ zugeordnet werden können.

57 Im Bereich der Wertpapiere des Umlaufvermögens konnten im Zuge der durchgeführten Erhebung lediglich bei zwei Unternehmen „aussagekräftige IFRS-Faktoren“ ermittelt werden, wobei nur bei einem der Untersuchungsobjekte eine Wertdifferenz zu beobachten war. Der entsprechende IFRS-Faktor des gegenständlichen Unternehmens beträgt 133 %.

ausschließlich auf die Hedge-Accounting-Bestimmungen der IFRS und der verfolgten „Bruttodarstellung“ zurückzuführen sind. Bei Vorliegen einer 100%-Effektivität der begründeten Sicherungsbeziehung würden sich zwischen den beiden Rechnungslegungssystemen, innerhalb der Periodenergebnisse (UGB-Jahresüberschuss vs IFRS-Periodenergebnis) keine Unterschiede ergeben. Lediglich dem im OCI zu erfassenden negativen Marktwert im Falle eines Cashflow Hedge würde aus UGB-Sicht keine äquivalente Erfolgsgröße gegenüberstehen.58

In Summe wurden bei den untersuchten Unternehmen folgende Effekte beobachtet, die zu einer Wertdifferenz der gegenständlichen Vergleichsgrößen (UGB- vs IFRS-Bilanzwert) geführt haben:

Tabelle 8: Beobachtbare Unterschiede innerhalb der Bilanzposition „Rückstellungen“, (n) = 124 Unternehmen

58 Dasselbe gilt logischerweise auch für Derivate mit positiven Marktwerten, die im Rahmen von Cashflow-Hedges als Sicherungsinstrument eingesetzt werden. An dieser Stelle sei auf die bespielhafte Gegenüberstellung von Fischl, IFRS versus UGB2 241 ff, verwiesen, der auf Basis der im Rahmen des Hedge Accounting zu beachtenden Buchungslogik der beiden Rechnungslegungssysteme die soeben genannten Unterschiede übersichtlich aufzeigt.

59 In sieben Fällen wurden ausschließlich negative Marktwerte durch begründete Cashflow-Sicherungsbeziehungen ausgewiesen. Bei den restlichen drei Unternehmen wurden zusätzlich auch Derivate im Rahmen von Fair Value Hedges eingesetzt.

60 Bei drei der insgesamt 11 Unternehmen wurden im UGB-Einzelabschluss gebildete „Aufwandsrückstellungen“ für IFRS-Zwecke nicht übernommen. Die restlichen Untersuchungsobjekte wiesen Unterschiede auf, die in Zusammenhang mit den bestehenden Differenzen hinsichtlich „allgemeiner Passivierungskriterien“ gebracht werden können.

Auf Basis der im Zuge der Erhebung beobachtbaren Unterschiede lässt sich für die Bilanzposition „Rückstellungen“ rückschließen, dass hauptsächlich die Rechnungszinssatzthematik im Rahmen der Bestimmung des Barwerts langfristiger Personalverpflichtungen und die im UGB vorgesehene Vereinfachung der Berücksichtigung eines „Durchschnittszinssatzes“ zu einer konträren Entwicklung der jeweiligen Erfolgsgrößen geführt haben. Auch wenn die nach IAS 19 verfolgte Vorgehensweise (bis auf die Durchbrechung des Kongruenzprinzips) nach hA vollumfänglich als UGB-konform anzusehen ist,61 haben sich dennoch etwas mehr als 24 % der Untersuchungsobjekte innerhalb der Bilanzposition „Abfertigungs- und Pensionsrückstellungen“ sowie knapp 21 % bei den „Jubiläumsgeldrückstellungen“ dazu entschieden, für UGB-Einzelabschlusszwecke die Vereinfachung im Sinne des nationalen Bilanzrechts hinsichtlich der Zinssatzthematik in Anspruch zu nehmen. Es ist wohl davon auszugehen, dass die jeweiligen Unternehmen durch die Variante des „durchschnittlichen Zinssatzes“ und der hiermit einhergehenden „Durchschnittsbetrachtung“ einen Ergebnisausweis ohne Einfluss der durch den Zinssatz hervorgerufenen Volatilität angestrebt haben. Die restlichen Unterschiede, die neben einer auf Bilanzpostenbasis festgestellten Wertdifferenz auch zu sich in konträre Richtungen entwickelnden Ergebnisgrößen geführt haben, waren tatsächlich nur in einzelnen Fällen und bei ausgewählten Branchen festzustellen. Der in der österreichischen Literatur aus theoretischer Sicht diskutierte Umstand, dass bestehende Sachverhalte in dem vom Gläubigerschutz- und Vorsichtsprinzip geprägten UGB-Abschluss im Vergleich zur IFRS-Bilanzierung früher den Tatbestand einer „Rückstellung“ auslösen würden,62 war innerhalb der untersuchten

61 Siehe hierzu auch die Ausführungen des AFRAC mit der Klarstellung, dass einer „Doppelgleisigkeit“ unterliegende Unternehmen durch Wahl des „Ansammlungsverfahrens“ die für IFRSZwecke ermittelten Werte auch für den UGB-Einzelabschluss heranziehen (und somit eine doppelte Berechnung vermeiden) können. Vgl AFRAC-Stellungnahme 27, Personalrückstellungen (UGB) (Dezember 2020) Erläuternde Bemerkungen zu Rz 39. 62 Neben der Aufwandsrückstellung sind es vor allem auch die allgemeinen Wahrscheinlichkeitsschwellen im Bereich der Rückstellungen, die zu einer im Vergleich zum nationalen Bilanzrecht abweichenden bilanziellen Abbildung führen können. Siehe hierzu etwa Fritz-Schmied/Schuschnig in Hirschler (Hrsg), Bilanzrecht (2019) § 196 Rz 43; Wagenhofer, Internationale Rechnungslegungsstandards – IAS/IFRS. Grundlagen und Grundsätze – Bilanzierung, Bewertung und Angaben – Umstellung und Analyse6

rwst.lexisnexis.at

ART.-NR.: 6

Datenreihe lediglich bei knapp 7 % der von der Stichprobe umfassten Unternehmen zu beobachten. Auch auf Basis der ermittelten IFRS-Faktoren bzw der statistischen Auswertung lässt sich ableiten, dass lediglich in einzelnen Fällen extreme Wertdifferenzen im Bereich der Rückstellungen auftreten:

Wesentliche Wertdifferenzen waren tatsächlich nur in einzelnen Fällen festzustellen und sind ausschließlich auf die Passivierung entsprechender „Leasingverbindlichkeiten“ iSd IFRS 16 zurückzuführen. Folglich konnten gravierende Bewertungsunterschiede weder bei der Erfassung noch nicht realisierter Kursgewinne noch bei der Umsetzung der Effektivzinsmethodik im Rahmen der zu fortgeführten Anschaffungskosten folgebilanzierten Verbindlichkeiten identifiziert werden. Dies verdeutlichen auch die im Zuge der Primärerhebung für die Bestandteile der untersuchten Bilanzposition ermittelten Verhältnisgrößen bzw IFRS-Faktoren:

Tabelle 9: Darstellung der Verhältnisgröße (fifrs) – Rückstellungen, Stichprobenumfang (n) = 79 (Abfertigungs- und Pensionsrückstellungen) und 111 (sonstige Rückstellungen)

Verbindlichkeiten

Die im Bereich der Verbindlichkeiten64 bei den untersuchten Unternehmen beobachtbaren und festgestellten Unterschiede lassen sich wie folgt zusammenfassen:

Bilanzpositionn 1. Quartil fifrs,x(nungeradebzwgerade) 3. Quartil

Verbindlichkeiten115100 %100 %108 %

Passive RAP36100 %100 %100 %

Tabelle 11: Darstellung der Verhältnisgröße (fifrs) – Verbindlichkeiten, Stichprobenumfang (n) = 115 (Verbindlichkeiten) und 36 (passive Rechnungsabgrenzungsposten)

3.3. Zusammenfassende Würdigung beobachtbarer Bilanzierungs- und Bewertungsunterschiede ausgewählter Bilanzpositionen

Tabelle 10: Beobachtbare Unterschiede innerhalb der Bilanzposition „Verbindlichkeiten“, (n) = 124 Unternehmen

(2009) 274. Ebenfalls aus Sicht des dHGB vgl Lübbig/Kühnel in Driesch/Brune/Schulz-Danso/Senger, Beck’sches IFRS-Handbuch § 2 Rz 141 f; Moxter, Neue Ansatzkriterien für Verbindlichkeitsrückstellungen? (Teil 1), DStR 2004, 1057 (1057 f); Pellens/Fülbier/Gassen/Sellhorn, Internationale Rechnungslegung11 502 f.

63 Lediglich bei zwei von der Datenreihe umfassten Untersuchungsobjekten, waren IFRS-Faktoren von über 2.000% zu beobachten. In beiden Fällen können die Ursachen auf die aus IFRS-Sicht, im Rahmen des Hedge-Accountings, zur Anwendung kommende Bruttodarstellung zurückgeführt werden.

64 Neben den „Verbindlichkeiten“ umfasst der folgende Unterabschnitt ebenso die im Rahmen der durchgeführten Primärerhebung bei den „Passiven Rechnungsabgrenzungsposten“ angestellten Beobachtungen.

65 Auf der Passivseite der Bilanz konnten in drei Fällen Unterschiede identifiziert werden, die auf eine saldierte Darstellung

Im Zuge der empirischen Analyse konnte in Erfahrung gebracht werden, dass den aus theoretischer Sicht bestehenden Unterschieden zwischen den beiden Rechnungslegungssystemen die auf eine über die Anschaffungs- bzw Herstellungskosten hinausgehende Bewertung zum Fair Value und somit auf die Durchbrechung des klassischen Realisationsprinzips zurückzuführen wären, in der derzeitigen IFRS-Rechnungslegungspraxis österreichischer Industrie-, Dienstleistungs- und Handelsunternehmen, eine eher untergeordnete Bedeutung beizumessen ist. Immaterielle Vermögenswerte wurden von sämtlichen von der Stichprobe umfassten Untersuchungsobjekten nach dem Anschaffungskostenmodell bewertet. Hiermit lässt sich die aus theoretischer Sicht bereits diskutierte Vermu-

des Disagios mit der entsprechenden Darlehensverbindlichkeit zurückzuführen sind. Die restlichen Differenzen sind ausschließlich im Zusammenhang mit angefallenen Kreditgebühren entstanden. Diese stellen tatsächlich beobachtbare „Bewertungsdifferenzen“ dar, da die im UGB-Einzelabschluss im Zusammenhang mit dem Darlehen angefallenen Gebühren nicht über die Kreditlaufzeit amortisiert, sondern im Zeitpunkt des Anfalls bzw der Darlehensaufnahme als sofortiger Aufwand erfasst wurden.

tung empirisch belegen, dass idR kein aktiver Markt für derartige Vermögenswerte vorliegen wird. Ein ähnliches Bild lässt sich für die Folgebewertung im Bereich der Sachanlagen ableiten. Lediglich vier der insgesamt 124 untersuchten Unternehmen haben sowohl das Anschaffungskostenmodell als auch die Neubewertung iSd IAS 16 angewendet. Folglich lässt sich ebenfalls, wie für das immaterielle Vermögen, die geringe praktische Relevanz und die der Ausübungsstruktur des Bewertungswahlrechts im Sinne der Neubewertungsmethode immanente Homogenität innerhalb der österreichischen IFRS-Bilanzierungspraxis empirisch bestätigen. Hinsichtlich der Folgebewertung von Immobilien, die als Finanzinvestition iSd IAS 40 gehalten werden, war zu beobachten, dass von 13 Unternehmen das Wahlrecht zur erfolgswirksamen Fair-Value-Bewertung in Anspruch genommen wurde. Relativierend ist jedoch auch hier anzumerken, dass es sich im Wesentlichen nur um eine bestimmte Gruppe von Unternehmen handelt, nämlich jene, die der Subbranche „Immobilien“ zugehörig sind und für Analysezwecke der übergeordneten Branche „Finanzwesen“ zugeordnet wurden.

Überdies spielen auch die im Bereich der Finanzinstrumente iSd IFRS 9 zwingend zu beachtenden Fair-Value-Accounting-Bestimmungen bei den von der Stichprobe umfassten Unternehmen keine besondere Rolle. Dies mag wohl im Wesentlichen darin begründet sein, dass gewisse rechnungslegungspflichtige Einheiten bestimmter Branchen, wie Banken und sonstige Finanzdienstleister, bewusst aus der Grundgesamtheit der zu untersuchenden Unternehmen ausgeschlossen wurden. Lediglich im Zusammenhang mit dem Einsatz von Derivaten, die entweder als freistehende Finanzinstrumente oder innerhalb begründeter Sicherungsbeziehungen als Sicherungsinstrumente designiert wurden, waren in einzelnen Fällen sowohl auf der Aktiv- als auch auf der Passivseite der Bilanz Wertdifferenzen zwischen den beiden Bilanzierungssystemen zu beobachten. Doch auch hier muss einschränkend erwähnt werden, dass es sich wiederum nur um bestimmte Branchen handelt, die zur Absicherung bestehender Rohstoff- und Fremdwährungsrisiken derivative Finanzinstrumente einsetzen. Vornehmlich waren dies Unternehmen aus den beiden Branchen „Grundindustrie“ sowie „Industriegüter & Dienstleistungen“.

Dasselbe gilt auch für die Möglichkeit einer Teilgewinnrealisierung zeitraumbezogener Leistungsverpflich-

tungen, bspw durch die Anwendung der PoC-Methode, die mit den im UGB-Abschluss herrschenden Prinzipien und den GoB nicht zu vereinbaren ist. Nur bei Unternehmen bestimmter Branchen konnte in einzelnen Fällen eine zeitliche Vorverlagerung des Realisationszeitpunkts und somit der Ausweis noch nicht am Markt verprobter Gewinne festgestellt werden. Eine ähnliche Beobachtung ist auch hinsichtlich der Aktivierung selbst geschaffener immaterieller Vermögenswerte zu verzeichnen. Nur im Einzelfall und innerhalb bestimmter Branchen sind festgestellte Wertdifferenzen in Verbindung mit der genannten Ursache und der Möglichkeit zur Aktivierung angefallener „Entwicklungskosten“ zu bringen. Nur acht Unternehmen haben im Beobachtungszeitraum angefallene Entwicklungskosten als immaterielle Vermögenswerte in der gegenständlichen IFRS-Bilanz ausgewiesen. Demnach konnte wiederum empirisch bestätigt werden, dass es sich aus Rechnungslegungssicht sowohl bei der Umsatzerlösrealisierung unter Anwendung der PoC-Methode als auch bei der Aktivierung selbst geschaffener immaterieller Vermögenswerte um branchenabhängige Phänomene handelt und somit keineswegs eine heterogene Vorgehensweise innerhalb der österreichischen IFRS-Bilanzierungspraxis zu beobachten ist.

Auf Basis der angestellten Untersuchung lässt sich konkludierend festhalten, dass die identifizierten Unterschiede zwischen den unternehmensrechtlichen und internationalen Vergleichsgrößen (UGB- vs IFRS-Bilanzwert) überwiegend nicht auf „Full fair value accounting“-Effekte zurückzuführen sind. Es sind vielmehr IFRS 16-bedingte Effekte66 sowie im Rahmen der Bewertung langfristiger Personalverpflichtungen beobachtbare Unterschiede, die im Betrachtungszeitraum bei den von der Stichprobe umfassten Untersuchungsobjekten zu Wertdifferenzen der inhaltlich äquivalenten Bilanzwerte geführt haben. Obwohl die Bedeutung bzw Anzahl der verzeichneten Beobachtungen Fair-Value-bedingter Wertdifferenzen

66 Auch wenn es durch die nun verfolgte „degressive Aufwandserfassung“ im Vergleich zu der im alten Regime des IAS 17 bzw der aktuellen im UGB zur Anwendung kommenden Bilanzierungspraxis herrschenden „linearen Erfassung des Mietaufwands“ zu einer zeitlichen Verschiebung der Aufwandserfassung kommt (sog front loading effect), sind die hiermit einhergehenden Auswirkungen auf die für Ausschüttungszwecke infrage kommende Erfolgsgröße zu vernachlässigen.

rwst.lexisnexis.at

ART.-NR.: 6

im Vergleich zu den sonstigen Effekten67 zu vernachlässigen ist, konnte dennoch in Erfahrung gebracht werden, dass die hiermit einhergehenden Auswirkungen bei Vorliegen entsprechender Sachverhalte sehr wohl zu wesentlichen Bewertungsunterschieden zwischen den beiden Rechnungslegungssystemen und zu einer konträren Entwicklung der jeweiligen Gewinngrößen führen können.68, 69

4. Eignung des IFRS-Abschlusses als Ausschüttungsbemessungsgrundlage –Analyse theoretischer und bereits praktizierter Lösungsansätze

Auch wenn den IFRS-Bilanzierungs- und Bewertungsgrundsätzen, die aus UGB-Sicht zu einem Ausweis von unsicheren oder unrealisierten Erfolgsbestandteilen füh-

67 Neben den bereits genannten Ursachen, die auf eine On-balance-Darstellung begründeter Leasingverhältnisse bzw differente Rechnungszinssätze im Zuge der Bewertung langfristiger Personalverpflichtungen zurückzuführen sind, waren vor allem im Zusammenhang mit der Folgebilanzierung derivativer Firmenwerte (bzw Goodwills) sowie der Teilgewinnrealisierung zeitraumbezogener Leistungsverpflichtungen extreme Wertdifferenzen zu beobachten. Im Vergleich zu den IFRS 16-bedingten Unterschieden tragen diese beiden genannten Ursachen idR zu einer wesentlich voneinander abweichenden Entwicklung der jeweiligen Erfolgsgrößen (UGB-Jahresüberschuss vs IFRS-Periodenergebnis) bei.

68 Ua konnte bei einem der untersuchten Unternehmen im Rahmen der nach IAS 40 zur Anwendung kommenden Fair-Value-Bewertung ein IFRS-Faktor von 20.497 % festgestellt werden. Des Weiteren war zu beobachten, dass bei Unternehmen bestimmter Branchen im Betrachtungszeitraum auf der Aktivseite der IFRS-Bilanz freistehende Derivate mit einem positiven Marktwert aktiviert wurden, obwohl im gegenständlichen UGB-Einzelabschluss unter der Bilanzposition „Finanzanlagevermögen“ keine positiven Buchwerte zu verzeichnen waren. In beiden Fällen handelt es sich um feststellbare Effekte, die einen unmittelbaren Einfluss auf die Entwicklung der innerhalb der Gewinnund Verlustrechnung darzustellenden Ergebnisgröße haben, dh UGB-Jahresüberschuss vs IFRS-Periodenergebnis.

69 Zum selben Ergebnis kommen auch Bertl/Hirschler, die klarstellend aufzeigen, dass (zwar) nur in „wenigen“ Fällen Unterschiede zwischen den beiden Bilanzierungssystemen vorliegen, diese aber als „grundlegend und bedeutsam“ einzustufen sind, wenn es um die Frage der „Eignung eines IFRS-Abschlusses für Ausschüttungszwecke“ geht. Vgl Bertl/Hirschler, RWZ 2020, 257 (260). Diese aus theoretischer Sicht getroffene Annahme der beiden Autoren konnte eindrucksvoll auf Basis der durchgeführten Primärerhebung empirisch bestätigt werden. Ein durchgängiges Bild sich diametral gegenüberstehender Vergleichsgrößen (UGB- vs IFRS-Bilanzwert) auf Einzelabschlussebene war innerhalb der von der Stichprobe umfassten Untersuchungsobjekte nicht zu beobachten.

ren würden, seitens der von der durchgeführten Primärerhebung umfassten Unternehmen im Betrachtungszeitraum eine eher „untergeordnete Bedeutung“ beigemessen wurde, heißt das noch lange nicht, dass in den konkret vorliegenden Fällen auf Basis des unbereinigten IFRS-Ergebnisses der hiervon betroffenen Unternehmen eine für Ausschüttungszwecke infrage kommende Wertgröße vorgelegen ist. Es sind gerade diese noch nicht durch eine externe (Markt-)Transaktion bestätigten Gewinngrößen, die im Falle einer unbereinigten Übernahme des IFRS-Abschlusses zur Bestimmung des ausschüttungsfähigen Betrags dazu führen könnten, dass an die Anteilseigner Erfolgsbestandteile zur Ausschüttung gelangen, die mit einer wesentlichen Absenkung des aktuell auf Einzelabschlussebene erreichten Gläubigerschutzniveaus verbunden wären.

Hier drängt sich unmittelbar die grundlegende Frage auf, ob diesen im Rahmen des IFRS-Abschlusses erfassten (unsicheren) „Erfolgsbestandteilen“ eine dem österreichischen Gläubigerschutzgedanken entsprechende Ausschüttungsfähigkeit überhaupt zugesprochen werden kann bzw soll. Unter Bezugnahme auf den im österreichischen Gesellschaftsrecht aus Sicht der Aktionäre durch einen Dividendenbeschluss konkret entstandenen Dividendenanspruch, der ein vom Mitgliedschaftsrecht des jeweiligen Anteilseigners losgelöstes Gläubigerrecht begründet und als unentziehbare und einklagbare Forderung zu behandeln ist,70 scheint es mehr als bedenklich, die in Abschnitt 3. aufgezeigten IFRS-Ergebniseffekte in die Bestimmung der Ausschüttungsbemessungsgrundlage einfließen zu lassen. Zumal in Extremsituationen durch übermäßige Ausschüttungen auch eine Gefährdung des Unternehmensfortbestands ausgelöst werden könnte.71

70 Zur Differenzierung zwischen einem „abstrakten“ und einem „konkreten“ Dividendenanspruch im Sinne des österreichischen Gesellschaftsrechts vgl etwa Foglar-Deinhardstein in Napokoj/ Foglar-Deinhardstein/Pelinka (Hrsg), AktG Praxiskommentar (2019) § 52 Rz 13 ff

71 Zur selben Conclusio kommend, nur aus Sicht des dHGB, vgl Brinkmann/Rilling, IFRS für Ausschüttungszwecke geeignet? Accounting 2008, 11 (12); Krey, IFRS und Ausschüttungsbemessung, in Hennrichs (Hrsg), Schriften zum Gesellschafts-, Bilanzund Unternehmensteuerrecht (2013) 150. Ebenso Hennrichs, der eine Ausschüttungsbemessung unter Einbeziehung (über)optimistischer Annahmen als „rechtspolitisch fragwürdig“ klassifiziert. Vgl Hennrichs, BFuP 2008, 415 (423).

Überdies soll eben genau durch gläubigerschutzgeprägte Vorschriften bereits innerhalb der Gewinnentstehungsphase über den Einzelabschluss sichergestellt werden, dass nur jene Erfolgsbestandteile an die Gesellschafter ausgeschüttet werden können und somit für die Gläubiger als Haftungsmasse verloren gehen, die als hinreichend sicher zu klassifizieren sind. Im Wesentlichen soll hierdurch ein verfrühter Abfluss nicht rückholbaren Vermögens bzw die Ausschüttung „fiktiver Dividenden“ ausgeschlossen werden, was bspw durch die zeitliche Vorverlagerung des Realisationszeitpunkts herbeigeführt werden kann.72