2 minute read

8. I certificates

quella prevista dall’ art.2 del codice delle assicurazioni che determina una classificazione per rami cosi rappresentata: - ramo I. le assicurazioni sulla durata della vita umana; - ramo II. le assicurazioni di nuzialità e di natalità; - ramo III. le assicurazioni, di cui ai rami I e II, le cui prestazioni principali sono direttamente collegate al valore di quote di organismi di investimento collettivo del risparmio o di fondi interni ovvero a indici o ad altri valori di riferimento; - ramo IV. l’assicurazione malattia e l’assicurazione contro il rischio di non autosufficienza che siano garantite mediante contratti di lunga durata, non rescindibili, per il rischio di invalidità grave dovuta a malattia o a infortunio o a longevità; - ramo V. le operazioni di capitalizzazione; - ramo VI. le operazioni di gestione di fondi collettivi costituiti per l’erogazione di prestazioni in caso di morte, in caso di vita o in caso di cessazione o riduzione dell’attività lavorativa.

8. I certificates

Advertisement

Con certificates s’intende un investimento in un pool di opzioni europee, sia in acquisto che in vendita, scritte sul medesimo sottostante (azione, indice, quote di fondi comuni d’investimento, futures su materie prime, tasso di cambio, presi singolarmente o raggruppati in panieri). Pertanto, i certficates possiamo definirli come strumenti finanziari derivati, ossia titoli i cui prezzi siano basati sul valore di mercato di un altro strumento finanziario, detto sottostante. Data la strategia di opzioni di cui è composto, l’investimento non è tipizzato alla mera replica del sottostante bensì consente di ottenere a scadenza un profitto/perdita differente dal sottostante ma anche una linea di rischio/rendimento diffe-

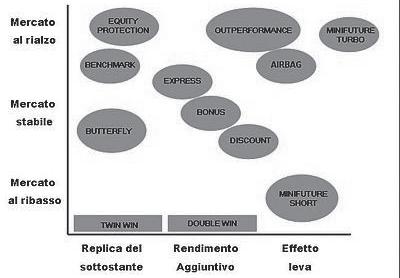

rente da quest’ultimo. Pertanto, troveremo sul mercato varie tipologie di certificati che possono andare da un profilo di rischio particolarmente elevato (come i certificates a leva finanziaria) fino ad un profilo molto prudente (come i certificates a capitale protetto). Inoltre, data la molteplicità delle tipologie, i certificates permettono di investire scommettendo sia in un mercato rialzista sia ribassista, con diversi profili di rischio/rendimento, come sinteticamente mostrato dal grafico di seguito riportato. La flessibilità dello strumento permette, pertanto, di utilizzare i certificates anche come strumento di protezione del portafoglio, in quanto alcuni tipologie di questi permettono al risparmiatore di investire nel mercato azionario, per definizione rischioso, utilizzando una sorta di “paracadute” che attutisce eventuali cadute del mercato azionario, sia con una protezione parziale (ad esempio con capitale protetto fino ad un calo del 40%) sia con protezione totale (quindi a capitale garantito). I certificates conservano, in ogni caso, il rischio emittente nell’ipotesi che l’istituto che lo ha emesso sia soggetta a procedura fallimentare.

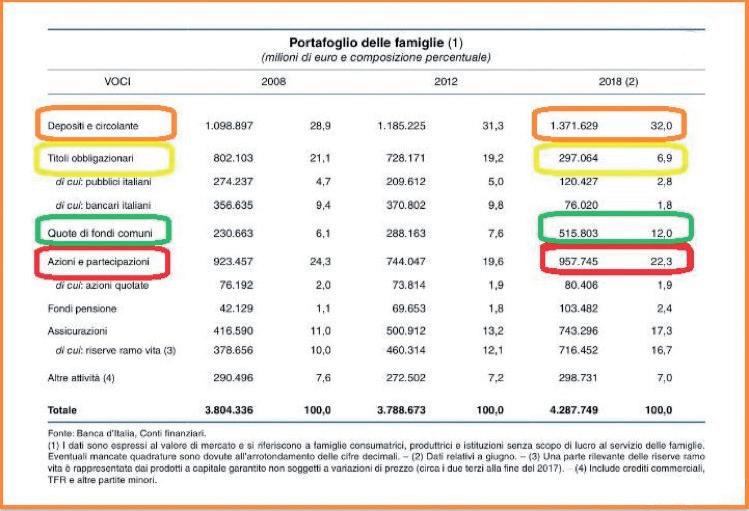

Per quanto riguarda la fiscalità di questi strumenti i redditi derivanti dall’investimento in certificati sono considerati redditi diversi. Da ciò deriva una tassazione sul rendimento complessivo (capital gains) del 26,00% e la possibilità di compensazione tra minusvalenze e plusvalenze. Unica eccezione è posta qualora il certificato preveda lo stacco di cedole incondizionate. analogamente ad un titolo a reddito fisso, il relativo importo è considerato reddito di capitale, ugualmente tassato al 26,00% ma non suscettibile di compensazione tra minus e plusvalenze. Pertanto, il grande vantaggio dei certificates è rappresentato dal fatto consente di compensare le minus valenze accumulate indipendentemente dalla natura dello strumento finanziario che le ha generate. a conclusione del capitolo nel seguente grafico vengono rappresentate le varie tipologie di strumenti finanziari sopra trattati e la loro ripartizione tra famiglie e istituzioni senza scopo di lucro a servizio delle famiglie: