47 ANALISTAS DE 43 ENTIDADES ESPAÑOLAS HAN PARTICIPADO EN LA UNDÉCIMA EDICIÓN DE LA ENCUESTA PARA ELEGIR LOS FONDOS DE INVERSIÓN PREFERIDOS DE LOS SELECTORES ESPAÑOLES. DE UN TOTAL DE 260 VEHÍCULOS VOTADOS, 79 SON LOS PREDILECTOS.

FONDOS FAVORITOS DE LOS SELECTORES ESPAÑOLES PARA 2023 Con la colaboración de Allfunds ENTREVISTAS ALEX MONK (SCHRODERS) APRIL LARUSSE (BNY MELLON IM) MARKETING Y DISTRIBUCIÓN IIC ESPAÑOLAS VS. IIC EXTRANJERAS: UNA CUESTIÓN DE COSTES Y RENTABILIDAD EMERGENTES AMÉRICA LATINA O EL PERMANENTE DESAFÍO ECONÓMICO ALTERNATIVOS ESTRATEGIAS ALTERNATIVAS LÍQUIDAS: RENTABILIDADES MÚLTIPLES Y DIVERSAS NÚMERO 159 ENERO 2023

LOS

Perspectivas de Mercado 2023 de DWS

Riesgos geopolíticos, aumentos continuos de los tipos de interés e inflación estructural. Ante este telón de fondo se espera que el crecimiento económico mundial se desacelere en este 2023, ¿dónde estarán las oportunidades de inversión?

Descubre cómo vemos este 2023 y cuáles son los tipos de activo que mejor funcionaran durante este año. Accede a nuestro análisis y visión de los mercados globales y tipos de activo

Solo para inversores profesionales

Acceder

Diciembre 2022

DWS representa las actividades de gestión de activos realizadas por DWS Group GmbH & Co. KGaA o cualquiera de sus filiales. Los clientes podrán recibir productos o servicios de DWS a través de una o más entidades legales, que serán identificados a los clientes en virtud de los contratos, acuerdos, materiales promocionales u otra documentación pertinente a tales productos o servicios. CRC: 093853.

Este documento

Sólo

para inversores

profesionales (MiFID Directiva 2014/65/UE Anexo II). Prohibida su distribución a inversores privados/minoristas.

pretende ser una comunicación de marketing

EDI TO RIAL

LAS PREFERENCIAS DE LOS SELECTORES EN 2023

LOS SELECTORES ESPAÑOLES EN 2023 SE DECANTAN POR LOS FONDOS DE RENTA FIJA EN SUS DIFERENTES VARIANTES, POR PRODUCTOS DE ACCIONES MÁS DEFENSIVOS Y POR DESTACADOS VEHÍCULOS MULTIACTIVOS DE PERFIL MODERADO.

Por undécimo año consecutivo, FundsPeople ha consultado a los selectores españoles por sus fondos de inversión favoritos. En este número publicamos los resultados de este trabajo. El número de favoritos (aquellos productos con más de un voto) es de 79, la cifra más elevada desde 2013. Los 400 votos recibidos por parte de 47 profesionales españoles se utilizarán para calcular, junto a los de los selectores de Portugal e Italia, los favoritos para el Rating FundsPeople 2023

El año que acaba de terminar, marcado por las malas rentabilidades en la casi totalidad de los activos, se ha vivido muy diferente en cada gestora. Frente a unas firmas que han sufrido caídas reducidas de patrimonio, otras lo han visto desvanecerse hasta quedarse en cerca de la mitad, resultado de los reembolsos y de la devaluación de sus activos en cartera. Es probable que en 2023 se mantenga este escenario, con unos selectores buscando los productos que mejor se adapten a un mercado difícil. En este entorno, las estrategias favoritas muestran algunas de las claves esperadas para este nuevo año.

La primera es que se rompe la tendencia de los últimos cinco años y los fondos de renta variable dejan de ser la categoría con más favoritos. La prudencia respecto a este activo provoca que los productos de acciones más repetidos tengan un perfil más defensivo, ya sea por diversificación o por filosofía. Así, dominan los fondos de renta variable global y los de perfil defensivo, ya sea con estilo value o dividendo. Además, los que invierten en Europa superan a los que lo hacen en EE.UU. La sostenibilidad se mantiene como tendencia imparable, lo que se refleja en la oferta temática, en la que destacan los de ecología, tecnología y energías alternativas.

Pero es la renta fija la gran estrella para 2023, al colocarse como la categoría con más fondos favoritos para este año. En este caso, las alternativas elegidas por los selectores son diversas. Hay muchas opciones en renta fija flexible, diversidad de estrategias en deuda corporativa, en high yield y también en vehículos con horizonte a corto plazo. En definitiva, los selectores creen que las oportunidades en este activo pueden venir por caminos muy diferentes.

GONZALO FERNÁNDEZ Director, FundsPeople

En un mercado en el que los servicios de gestión discrecional de carteras y de fondos perfilados acumulan cerca de 175.000 millones de euros, los fondos puros de acciones y bonos ganan atractivo. Pero esto no impide la consolidación de un grupo de fondos multiactivos y alternativos que ya se han hecho familiares en la lista de los selectores. Es el caso del Ruffer Total Return, DWS Concept Kaldemorgen o M&G Optimal Income. En la mayoría de los casos se trata de productos que destacan por su perfil moderado. En resumen, los selectores de fondos españoles se decantan para 2023 por los vehículos de renta fija en sus diferentes variantes, por productos de acciones más defensivos y por destacados vehículos multiactivos de perfil moderado.

ENERO I FUNDSPEOPLE 3

159 I ENERO 2023

SU MA RIO

TENDENCIAS

PORTADA Los fondos favoritos de los selectores españoles para 2023

NEGOCIO Resiliencia, propósito e innovación, las claves en la gestión de activos

ESTRATEGIAS Sector tecnológico: ¿se puede volver a invertir ya?

LEGISLACIÓN DORA: nuevas obligaciones para las sociedades gestoras

PLANIFICACIÓN

FINANCIERA La planificación financiera y el impuesto a las grandes fortunas

ASESORAMIENTO Sicavs, afloran nuevas opciones para los grandes patrimonios

LEARNING Riesgos y beneficios de adoptar la IA en la gestión

MARKETING Y DISTRIBUCIÓN IIC españolas vs. IIC extranjeras: costes y rentabilidad

FUNDSTAGE

de las IIC extranjeras está depositado en cinco entidades

4 FUNDSPEOPLE I ENERO 82

74

80

78

44

50

54

56

59

62

65

68

71

El

ENTREVISTAS 74 EL GURÚ Alex Monk 78 EL DIRECTIVO David Angulo 80 EL GESTOR ESPAÑOL Erika Vidal 82 EL GURÚ April Larusse 159 I ENERO 2023

70%

CUANDO SENCILLEZ Y FLEXIBILIDAD SE UNEN

FONDO JANUS HENDERSON BALANCED Morningstar Rating™

Flexible. Defensivo. Dinámico.

Durante 30 años la estrategia

Balanced ha combinado renta variable y renta fija de una forma óptima y sencilla para aprovechar las mejores oportunidades en todos los ciclos del mercado.

La fecha de lanzamiento de la cuenta representativa de la estrategia es el 01/09/1992. Fondo lanzado 24/12/1998.

janushenderson.com/es/balanced

Para más información sobre el fondo, regulación y rentabilidad, visita Comunicación publicitaria. Sólo para profesionales. Janus Henderson Capital Funds Plc es un OICVM constituido en virtud de la ley irlandesa, con responsabilidad separada entre fondos. Antes de tomar cualquier decisión de inversión definitiva, consulte el folleto del OICVM y el documento de datos fundamentales para el inversor. El presente documento no constituye asesoramiento de inversión ni una oferta de venta, compra o recomendación, ni debe servir de base para tomar (o dejar de tomar) cualquier decisión en relación con valores, salvo en virtud de un acuerdo que cumpla las leyes, normas y reglamentos aplicables. Para ver los aspectos relacionados con sostenibilidad, visite janushenderson.com. Janus Henderson Capital Funds Plc es una institución de inversión colectiva (IIC) inscrita en el registro de la Comisión Nacional del Mercado de Valores (CNMV) con el número de registro 265. Las inversiones subyacentes a este producto Financiero (denominado el «Fondo») no tienen en cuenta los criterios de la UE para actividades económicas sostenibles ambientalmente. El Gestor de inversiones no tiene en cuenta los efectos adversos de las decisiones de inversión en los factores de sostenibilidad según se estipula en el SFDR con respecto al Fondo, porque no está clasificado ni en virtud del artículo 9 ni del artículo 8 del Reglamento (UE) 2019/2088. La calificación Morningstar corresponde a la clase de acciones H2 HEUR (código ISIN: IE00BD860H78) a 30 de septiembre de 2022.

© 2022 Morningstar, Inc. Todos los derechos reservados. La información que se incluye en el presente documento: (1) es propiedad de Morningstar y/o de sus proveedores de contenidos; (2) no se puede copiar ni distribuir; y (3) no incluye garantías en relación con su precisión, exhaustividad ni oportunidad. Ni Morningstar ni sus proveedores de contenidos son responsables de los daños y perjuicios provocados por cualquier uso de esta información. La rentabilidad histórica no predice las rentabilidades futuras. Publicado en Europa por Janus Henderson Investors. Janus Henderson Investors es el nombre bajo el cual Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión. El Resumen de los derechos de los inversores está disponible en español en www.janushenderson.com/summary-of-investors-rights-spanish. Janus Henderson Investors Europe SA puede decidir dar por finalizados los acuerdos de comercialización de este organismo de inversión colectiva atendiendo a lo dispuesto en la regulación pertinente. © Janus Henderson Group plc.

120831/1022

CEO GONZALO FERNÁNDEZ gonzalof@fundspeople.com

REDACCIÓN & ANÁLISIS GEMA VELASCO, Editor Spain gema.velasco@fundspeople.com

NACIONAL ANA PALOMARES, Reporter ana.palomares@fundspeople.com

ARANTXA RUBIO, Reporter arantxa.rubio@fundspeople.com

INTERNACIONAL GRETA BISELLO, Reporter greta.bisello@fundspeople.com

FILIPPO LUINI , Reporter filippo.luini@fundspeople.com

REGINA RIVERA , Reporter regina.webb@fundspeople.com

OSCAR RODRÍGUEZ , Reporter orodriguez@fundspeople.com

ANÁLISIS MIGUEL RÊGO, Head of Analysis miguel.rego@fundspeople.com

DIOGO VERDE, Fund Analyst diogo.verde@fundspeople.com

SOLUCIONES & INNOVACIÓN

JAI ME PINTO, Private Banking jaime.pinto@fundspeople.com

CRISTINA GIRÓN, Institutional Investors cgiron@fundspeople.com

MARÍA FOLQUÉ, Head of Sustainability mfolque@fundspeople.com

MONTSERRAT FORMOSO, Alternative Investment mformoso@fundspeople.com

ARANTXA RUBIO, Securities Services & Legal arantxa.rubio@fundspeople.com

GEMA VELASCO, Insurance gema.velasco@fundspeople.com

ANA PALOMARES, Head of Learning ana.palomares@fundspeople.com

LAURA REY, Learning lrey@fundspeople.com

ADOLFO PÉREZ , Newsletter Content adolfo.perez@fundspeople.com

DANAE MORILLO, Thematic Content & Podcast danae.morillo@fundspeople.com

COMERCIAL ÍÑIGO IMBERT, Head of Sales Iberia iimbert@fundspeople.com

BEATRIZ DÍEZ-BARTUREN, Senior Sales Iberia beatrizdiez@fundspeople.com

JORGE ROMERO, Senior Sales Iberia jorge@fundspeople.com

DAVIDE PASIMENI, Head of Italy davide.pasimeni@fundspeople.com

DATA RAQUEL ALONSO, Head of Data raquel.alonso@fundspeople.com CAROLINA PÉREZ, Data carolina.perez@fundspeople.com

FINANZAS, OPERACIONES Y ESTRATEGIA administracion@fundspeople.com

SANTIAGO FRANCO, santiago.franco@fundspeople.com ALICIA FRAGIO, alicia.fragio@fundspeople.com

TALENTO Y DESARROLLO ORGANIZACIONAL JAVIER BLANCO, Director javier.blanco@fundspeople.com

DISEÑO Y MAQUETACIÓN: ANTONIO CAPA Y RODRIGO PÉREZ, KEMBEKE ESTUDIO

FOTOGRAFÍA Y VIDEO: MÁXIMO GARCÍA (JEFE DE FOTOGRAFÍA), ISRAEL GONZÁLEZ DE LA ARENA Y ADRIÁN MIGUELÁÑEZ, OJIPLÁTICO

TRADUCCIÓN: CRISTINA JAOUEN, FULLY INVESTED TRANSLATION

CONSULTORIA: ANTONIO SALIDO, NUVIX IMPRESIÓN: RIVADENEYRA

EDITADO por © Primer Decil Consultores y Editores S.L. Todos los derechos reservados

SUSCRIPCIONES: fundspeople.com/es/registrate/ DEPÓSITO LEGAL M-48220-2008

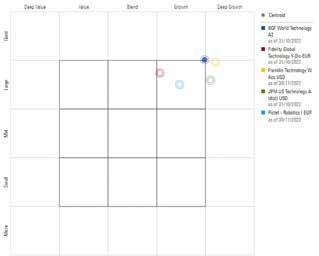

REDACCIÓN MADRID

Paseo de la Castellana, 91, Planta 2. Madrid, 28046 info@fundspeople.com

REDACCIÓN LISBOA Espaço Amoreiras . Rua D. João V, 24, 1.03, E.261250-091 Lisboa. portugal@fundspeople.com

REDACCIÓN MILÁN Piazza Vetra, 17, 20123, Milano. italia@fundspeople.com

PUBLICIDAD publicidad@fundspeople.com

6 FUNDSPEOPLE I ENERO

MA RIO 86 87 86 CINCO

François Collet 87 CINCO

Patricia Gutiérrez Merino PRODUCTOS 88 COMPARATIVA Deuda europea: oportunidad a la vista 94 EMERGENTES

Latina o el permanente desafío económico 97 ALTERNATIVOS Estrategias alternativas líquidas: rentabilidades múltiples y diversas 100 CARTERAS Renta variable tecnológica 102 GESTIÓN PASIVA Oferta de carteras con vehículos de gestión pasiva 105 RENTA FIJA El retorno de la renta fija 108 SOSTENIBILIDAD ¿Movilizará el SFDR más capital hacia un impacto significativo? OUT OF OFFICE 111 ASUNTOS PERSONALES Maite Muñoz 112 MÚSICA Jazz y liderazgo del siglo XXI 159 I ENERO 2023

la

bajo el

de OJD.

SU

MINUTOS

MINUTOS

América

Difusión de

publicación

control

ÍNDICE DE EMPRESAS

159 I ENERO 2023

ABC

A&G 15, 28, 48

Abaco Capital 28

Abanca 15, 28, 48

Abante Asesores 26, 28, 48

ABN Amro Bank Luxembourg 75

Abrdn 29, 40, 115

Acacia Inversión 28, 48

Acatis 16, 47

ACCI Capital Investments 28

ACCI Capital WM 14

Alantra AM 28

Algebris 40, 47

Allfunds 48

AllianceBernstein 29, 47

Allianz 28

Allianz GI 16, 40, 29

Alma Capital IM 106

Altair Finance 28

Altamar Capital Partners 28

Altan 28

Altex AM 10, 121

Amchor 16, 28, 29, 47, 106

Amundi 40

Andbank 28, 66

Andbank WM 26

AQR Capital Management 106

Arbarin Sicav 28

Arcano 10, 24, 28, 47

Arquia 48

Atl Capital 10, 28

Attitude Asesores 28

Augustus 28 Auriga Securities 28

Austral Capital 28

Aviva Investors 41

AXA IM 29, 40, 47

AXA Pensiones 28

Azvalor AM 26, 28

Banco Caminos 28

Banco Cooperativo Español 48 Banco Sabadell 28

Bank Degroof Petercam Spain 14

Bank of New York Mellon 75

Bankinter 28, 48, 66, 109

Bankinter Gestión de Activos 26

Banque de Luxembourg 75

Banque de Patrimoines Privés 75

Banque Degroof Petercam Lux. 75

Banque et Caisse d’Epargne de l’Etat 75 Banque Fédérative du Crédit Mutuel 75

BBVA 15, 28, 66

BBVA AM 26, 66, 91

BBVA Quality Funds 48

Beka Finance 48

Belfius Bank/Banque 75

Bellevue 29

Bestinver 28

BlackRock 16, 29, 40, 92, 102

Blackstone 29

Bluebay AM 29, 92

BNP Paribas AM 13, 29, 40, 106

BNP Paribas Securities Services 75

BNY Mellon IM 16, 29, 64, 67, 87, 114

Brandes 47

Brown Advisory 29

Brown Brothers Harriman 75

Buy & Hold Capital 28

Caceis Bank 75

CaixaBank 28, 66, 109

CaixaBank AM 26, 48

Caja Arquitectos 28

Caja Ingenieros 28

Caja Juan Urrutia 28

Caja Laboral Gestión 26

Caja Rural 28

Cajamar Vida 28

Calamos 47

Candriam 29, 106

Capital Group 16, 29, 47, 67, 73, 113, 119

Carmignac 29, 97

Carne Global Fund Managers 42, 106

Cartesio Inversiones 28

Caser 28

Catalana Occidente 28

Citibank Europe 75 CNP Partners 28

Cobas AM 28

Columbia Threadneedle 11, 29, 47

Consilio 48

Creand AM 14, 28

Creand WM 48

Creas 10, 117

Crédit Mutuel Alliance Fédérale 41

Credit Suisse 28, 66, 75

Credit Suisse AM 29

Credit Suisse Gestión 15, 41, 66

DEF

Deutsche Bank 28

Diagonal Inversiones 48

Diaphanum 48

Diverinvest 48

DJE Investment 40

DNB AM 106

DNCA Investments 47

DPAM 29

Dunas Capital 28, 82

Dux Inversores 28

DWS 14, 16, 29, 40, 47

DZ Privatbank 75

EDM Gestión 26

Edmond de Rothschild AM 29, 47, 75

Eleva Capital 29, 47 Elkarkidetza 28

Empira Investment Solutions 75 Eurizon Capital 29, 40, 92 European Depositary Bank 75

Evli 29, 47

Feelcapital 109 Fidelity International 29, 40, 47, 61, 63, 93, 102

Finanbest 109 Finizens 109 Finletic 48 Flossbach von Storch 29, 47 Fonditel 28

Franklin Templeton 29, 47, 93, 102 Fundsmith 29, 47

GHI

GAM 29 Gamco 47 GCO Gestión de Activos 26 Generali Seguros 28 Geroa Pentsioak 28 Gesconsult 28 Gescooperativo 26 Gesiuris 28 Gesnorte 28, 48 Ginvest 28, 48 Goldman Sachs AM 29 GQG 47

Graham Capital Management 40 Grantia Capital 14 Groupama AM 29, 47

Grupo Banca March 28, 66 Guinness 47 GVC Gaesco Gestión 10, 28, 62

Hargreaves Lansdown 41

Hauck Aufhäuser Lampe Privatbank 75

HSBC Continental Europe 75

HSBC Global AM 40

Ibercaja 28, 48

Ibercaja Gestión 26, 67 Icapital 48

IM Global Partners 29

Imantia Capital 26

InbestMe 109

Indexa Capital 109 Indosuez 28

Insight IM (Europe) Limited 40

Intermoney 28 Inversiones Naira Sicav 28 Inversis 48 Invesco 29, 47, 93

Investing Profit Wisely 14

iShares 40

Itzarri 28

JKL

J.P. Morgan AM 16, 29, 40, 43, 47, 103

J.P. Morgan Bank Luxembourg 75

Janus Henderson Investors 29, 58, 60

Julius Baer 28

Jupiter 29, 47 KBC Bank 75

KBL European Private Bankers 75

Kutxabank 28

Kutxabank Gestión 26, 48

La Française 29, 47

Laboral Kutxa 28, 48

Lantern Structured AM 41

Lazard 29

Lazard Frères Banque 75

Lazard Fund Managers 40

Legal & General 42

LGIM Managers (Europe) Limited 40

LGT Bank AG 75

Link Fund Manager Solutions 47

Linklaters 10

Llorente & Rayon Abogados 120

Lombard Odier 29, 106

Lonvia 47

Loreto Mutua 28

Lumyna Investments 29, 47

Lyxor AM 40, 106

MN

M&G Investments 29, 40, 47, 93, 106

Magallanes Value Investors 28, 47, 66

Magna 47 Man Group 29, 40, 48

Mapfre 28 Mapfre AM 26

Mapfre Economics 10

Mapfre Gestión Patrimonial 48 March AM 26, 66

McKinsey & Company 10, 51

Mediolanum 28, 29

Mercer 29

Metagestion 28

MFS IM 16, 29, 47

Mirabaud 29

Miraltabank 48

Mitsubishi UFJ Inves. Serv. & Bank. 75

Morabanc 48

Morgan Stanley IM 29, 47, 97

Morningstar 65

Mutua Madrileña 28, 47

Mutuactivos 26, 48, 84

Muza 28

Muzinich & Co 29, 47, 93

MyInvestor 109

Nationale Nederlanden 28

Natixis IM 29, 55, 90, 106

Neuberger Bergman 29, 47

Ninety One 29

NN IP 29, 47

Nomura Bank 75

Nordea AM 29, 47

Northern Trust Global Services 75

Norwealth Capital 15, 48

OPQ

Oddo BHF AM 16

Odey AM 106

Olea Gestión de Activos 28

Omega 28, 48

One Fund Management 106

Openbank 109

Orienta Capital 26

Pactio Gestión 28, 48, 66

Panza Capital 10, 111

Patrivalor 28

Pictet & Cie (Europe) 75

Pictet AM 29, 40, 47, 99, 102, 107, 114

PIMCO 29, 40, 47

Polar Capital 29, 47

Polen Capital 47

Principal 29, 47

Profit 28

Quintet Private Bank (Europe) 75

RST

RBC Investor Services Bank 75

Refinitv Lipper 68

Renta 4 14, 28, 66

Robeco 29, 47

Rothschild Martin Maurel 75 Ruffer 40, 47

Sabadell AM 26

Sabadell Urquijo 48, 66

Santalucía 28, 48

Santalucía AM 105

Santander 28, 66

Santander AM 14, 26, 41, 48, 105

Santander PB Gestión 48, 66

Sássola Partners 20

Schroder & Co Bank 14

Schroders 29, 47, 40, 48, 78, 93, 106, 115

SEB IM 40, 106

Seguros El Corte Inglés 28

Seilern AM 29, 47

Sinergia 28 Singular AM 26

Singular Bank 28, 48

Skandinaviska Enskilda Banken 75 Société Générale 75

Solventis 28, 48

SPDR State Street 29

State Street Bank 75

Surne Mutua Seguros 28

Swisscanto 41

T. Rowe Price 29

The Bank of New York Mellon (Lux) 75

Tikehau Capital 29

Trea AM 28, 48

Tressis 28, 48

UBP 29

UBS AM 15, 20, 29, 40

UBS Europe 75

Unicaja 28, 48

Unigest 20, 26, 48

Valentum 28

Van Lanschot Kempen 41

Vanguard 29, 42

Varianza Gestión 28, 48

VidaCaixa 48

Vontobel AM 29, 47, 97, 114

VP Bank (Luxembourg) 75

Waystone Fund Management 106 Wellington 29

Welzia 28

Winton Fund Management 106 WisdomTree 40

NOTA DE LA REDACCIÓN

n FundsPeople es una revista dirigida exclusivamente a profesionales del sector financiero y en particular a entidades consideradas como contrapartes elegibles o inversores profesionales bajo la normativa aplicable. La información sobre instituciones de inversión colectiva u otros instrumentos financieros incluida en FundsPeople se presenta únicamente con fines informativos e ilustrativos y no debe interpretarse en ningún caso como una oferta de venta o recomendación de inversión. La información no constituye una descripción completa de las instituciones de inversión colectiva u otros instrumentos financieros, mercados o desarrollos a los que se hace referencia.

n Primer Decil Consultores y Editores, S.L. le informa de que sus datos de carácter personal, obtenidos en su condición de suscriptor de la revista FundsPeople, forman parte del fichero 397084/2010 inscrito en la Agencia Española de Protección de Datos, tratándose los mismos con la finalidad de remitirle puntualmente aquella y, adicionalmente, proporcionarle información sobre los productos y/o actividades de la entidad y/o de aquellas entidades con las que se suscriba un acuerdo a tal fin, así como productos y/o actividades de patrocinadores y/o colaboradores de la revista y/o de la entidad, incluyéndose el envío de comunicaciones comerciales a través de medios de comunicación a distancia, efectuando, de igual modo, actuaciones estadísticas y/o históricas. Ud. tiene reconocidos los derechos de acceso, rectificación, cancelación y oposición de sus datos de carácter personal mediante comunicación personal al efecto que deberá dirigirla a la dirección electrónica: protecciondatos@fundspeople.com. SE PROHIBE

8 FUNDSPEOPLE I ENERO

LA REPRODUCCIÓN

O PARCIAL DE ESTA OBRA POR CUALQUIER

DI

TOTAL

MEDIO SIN EL CONSENTIMIENTO POR ESCRITO DE PRIMER DECIL.

REC TO RIO

Covered Bonds de Nordea. Renta fija fuera de lo común.

nordea.es/ManténgaseCubierto Nordea

1 - European

Material publicitario sólo para clientes profesionales, según la definición de la MiFID. Los subfondos citados forman parte de la SICAV Nordea 1, una sociedad de inversión colectiva de capital variable luxemburguesa (Société d’Investissement à Capital Variable) constituida y debidamente autorizada conforme a las leyes de Luxemburgo, de acuerdo con lo establecido en la Directiva Europea 2009/65/CE del 13 de julio de 2009, y registrada en el registro oficial de instituciones de inversión colectiva extranjeras de la CNMV bajo el número 340 para su comercialización pública en España. El presente documento es material publicitario y no divulga toda la información relevante relativa a los subfondos. Cualquier decisión de inversión en los subfondos deberá realizarse sobre la base de la información contenida en el último folleto informativo y del Documento de Datos Fundamentales para el Inversor (KIID), que se pueden solicitar de forma gratuita, junto con el último informe anual y semestral, en versión electrónica en inglés y en el idioma del país en el que la citada SICAV se encuentra autorizada para su distribución, a Nordea Investment Funds S.A., 562, rue de Neudorf, P.O. Box 782, L-2017 Luxembourg o en la dirección de cada uno de los distribuidores autorizados de la SICAV y también en www.nordea.lu. El agente representativo es Allfunds Bank S.A.U., C/ de los Padres Dominicos, 7, 28050 Madrid, España. La lista completa de los distribuidores autorizados está disponible en la página web de la CNMV (www.cnmv.es). La entidad depositaria de los activos de la SICAV es J.P. Morgan Bank Luxembourg S.A. Publicado por Nordea Investment Funds S.A., 562, rue de Neudorf, P.O. Box 782, L-2017 Luxemburgo, autorizada por la Commission de Surveillance du Secteur Financier en Luxemburgo. El presente documento está dirigido a inversores profesionales y, en ningún caso, podrá reproducirse ni divulgarse sin consentimiento previo y no podrá facilitarse a inversores privados. Covered Bond Opportunities

Fund

Don’t worry. Stay covered.

¿Te está costando obtener rentabilidad este año en renta fija? ¿Buscas serenidad, un bajo riesgo de impago y flexibilidad para generar alfa?

LABO RA DO RES

BEATRIZ FORERO Cogestora del European Senior Floating Rate Fund, Arcano ¿Es defensiva la renta fija a tipo flotante ante las alzas de tipos?

RICARDO CAÑETE Equipo de Inversión, Panza Capital ¿Lo barato sale caro?

FERNANDO

TERESA AYERDI

Equipo de Planificación Financiera, atl Capital La planificación financiera, amortiguadora del impuesto a las grandes fortunas

RHODRI PREECE

Director sénior de Investigación, CFA Institute

Riesgos y beneficios de adoptar la inteligencia artificial en la gestión de las inversiones

MANUEL AGUILERA

Director general, Mapfre Economics América Latina o el permanente desafío económico

LARA VIADA Socia, Creas ¿Movilizará el SFDR más capital hacia un impacto significativo?

PALOMA FIERRO

FERNANDO LLORENTE

Senior Wealth Advisor, Altex AM Jazz y liderazgo del siglo XXI

10 FUNDSPEOPLE I ENERO CO

159

FIRMAS DEL MES

I ENERO 2023

21

24

50

MARTÍN DEL AGUA Socio, McKinsey & Company Resiliencia, propósito e innovación, las claves de un entorno cambiante en la gestión de activos

GVC

54

JAUME PUIG CEO & CIO,

Gaesco Gestión Sector tecnológico: ¿se puede volver a invertir ya?

DORA:

56

Socia, Linklaters

nuevas obligaciones para las sociedades gestoras

59

65

94

108

112

VISTO LO +

OPTIMISTAS SOBRE LA RENTA FIJA EN 2023

PROFESIONALES

EMPRESAS

PRODUCTOS

Las subidas de tipos de interés y el endurecimiento de las condiciones financieras provocaron la caída de las rentabilidades generadas por la renta fija en 2022. De cara a 2023 deberíamos asistir a un frenazo bastante drástico en las economías. No parece que nos encaminemos a una repetición de lo ocurrido en 2008 o 2020, años caracterizados por una desaceleración excepcional en áreas concretas de la economía.

En lugar de eso, considerando el intenso endurecimiento de las condiciones financieras que ya ha tenido lugar, creemos que las penurias económicas se concentrarán en la parte más vulnerable de cada sector Esto significa que las compañías y los consumidores con excesivo apalancamiento y los soberanos no adecuadamente posicionados para afrontar los elevados niveles de volatilidad en las divisas serán quienes soporten mayor presión. Por ello, 2023 no es un año para mantenerse fuera del mercado. Existen oportunidades de rentabilidad total atractivas en activos de alta calidad. Los riesgos están ahí, pero los inversores están recibiendo una buena compensación, y el énfasis en la calidad y la selección crediticia será crucial como base para unos resultados de la inversión en renta fija satisfactorios.

ENERO I FUNDSPEOPLE 11

Daniel Loesche Schroders Enrique Castellanos Instituto BME

Jorge Gordo Naveso BBVA

Teresa Calderón Hurtado de Saracho Norwealth Capital

Luis Bononato Renta 4

BlackRock Allfunds Tikehau Capital Altamar CAM Partners Norwealth Capital

BlackRock Global Funds World Healthscience Fund A2

KBI Funds ICAV KBI Global Sust. Infrastructure Fund Class D EUR A

JPMorgan Investment Funds - Global Dividend Fund A (acc) USD

Robeco Sustainable Global Stars Equities Fund EUR

BlackRock Global Funds Euro Corporate Bond Fund A1 EUR

159 I ENERO 2023

Perfiles más visitados en fundspeople.com/es del 16 de noviembre al 15 de diciembre de 2022.

GENE TANNUZZO Director global de Renta Fija, Columbia Threadneedle Investments

LA OPINIÓN DE

RAP T REN

PAR T NER

Ibercaja lanza un servicio para empresas con el objetivode impulsar los planes de empleo.

HITOS DEL MES

2

1

Indosuez WM estrena una plataforma digital para su servicio de asesoramiento.

Los fondos de inversión captan 2.614 millones de euros en noviembre.

A PUNTO DE RECUPERAR NIVELES DE 2021

3

Bestinver crea un área de inversión inmobiliaria. 4

Ibercaja Gestión anuncia la creación de un área de alternativos en 2023.

5

6

GVC Gaesco renueva su servicio de asesoramiento en fondos de inversión.

Los fondos de inversión nacionales encadenan 25 meses consecutivos de entradas netas, según los últimos datos de Inverco a noviembre de 2022. El patrimonio se sitúa en 310.546 millones de euros.

Según los últimos datos de Inverco, los fondos de inversión españoles registraron suscripciones netas por valor de 2.614 millones de euros durante el mes de noviembre, encadenando 25 meses consecutivos con captaciones netas positivas. A falta de conocer las cifras de diciembre, los flujos netos sumaban el pasado año 15.197 millones de euros.

Al fuerte impulso de las suscripciones también se unió el mejor comportamiento de los mercados, lo que favoreció que el patrimonio alcanzara en estos vehículos los 310.546 millones de euros en noviembre. A falta de

un mes para cerrar 2022, la industria ya solo estaba un 2,2% por debajo del nivel al que cerró 2021.

Entretanto, las gestoras españolas han seguido actualizando su oferta de servicios. La mayoría de ellos encaminados a potenciar los activos alternativos o el asesoramiento. Bestinver ha lanzado una nueva área de inversión enfocada en activos del sector inmobiliario, donde ven un gran potencial a futuro, y han avanzado que lanzarán nuevos vehículos en los próximos meses. También Ibercaja Gestión ha adelantado que desarrollará en 2023 un área de gestión alternativa, rama en la que ya llevan tiempo invirtiendo,

12 FUNDSPEOPLE I ENERO PANORAMA EL MES EN FONDOS

por Arantxa Rubio

276.497 317.547 310.546

2019 2020 2021 2022 275.690

PATRIMONIO EN FONDOS ESPAÑOLES

En el mes de noviembre los fondos españoles tuvieron entradas netas por valor de 2.614 millones de euros, lo que eleva hasta los 15.197 millones de euros las suscripciones netas en 2022. El patrimonio se sitúa en 310.546 millones de euros.

T NER

RAP T REN

Además, Ibercaja ha lanzado Plan Empresa y Futuro, un servicio para empresas que busca impulsar los planes de empleo. Su objetivo es dar a conocer las ventajas que ofrecen estos productos en un contexto de recortes de los límites de las aportaciones a los planes de pensiones individuales.

El otro foco al que se han dirigido los nuevos servicios de las gestoras españolas ha sido el asesoramiento.

Por último, GVC Gaesco ha renovado su servicio de asesoramiento especializado en optimizar la selección y gestión de fondos de inversión. Para ello ha incorporado elementos tecnológicos que permiten un asesoramiento más escalable y customizable. El objetivo es adaptarse al perfil del cliente, que cada vez busca servicios más personalizados.

¿ES MOMENTO DE ABANDONAR LA CARTERA 60/40?

Aunque las correlaciones entre la renta variable y la renta fija fueron inusualmente altas en 2022, cercanas al 100%, no se trata de una situación inédita: en las décadas de 1980 y 1990 superaron con frecuencia el 80%. La escasa rentabilidad de una cartera equilibrada típica 60/40 obtenida el pasado año, ¿significa que ya no es adecuada? Una asignación de activos tan simple no refleja la forma en que los inversores construyen realmente sus portfolios. Nuestras propias recomendaciones incluyen asignaciones no solo a divisas sino también a activos alternativos.

No obstante, la asignación a renta variable y renta fija representa el grueso de la mayoría de las carteras y es fundamental para la rentabilidad ajustada al riesgo. La cuestión es si se trata de otro breve periodo de resultados mediocres o si la relación o las perspectivas de la renta variable y la renta fija han cambiado de manera radical y requieren ahora una asignación de activos diferente.

Creemos que se trata de lo primero. Este año de transición ha sido sin duda un reto, pero un portfolio bien diversificado, con asignaciones tradicionales a renta variable y renta fija, probablemente seguirá ofreciendo los mejores rendimientos ajustados al riesgo.

ENERO I FUNDSPEOPLE 13

LA OPINIÓN DE PAR

Indosuez WM ha estrenado un nuevo servicio digital gracias al cual sus clientes tendrán acceso a una plataforma con variedad de instrumentos financieros y en la que la firma publica las convicciones y recomendaciones de los expertos del banco.

Fuente: Inverco. Datos en millones de euros a cierre de noviembre de 2022.

ya que estos activos forman parte de las carteras de los fondos de pensiones que gestiona la entidad. Ahora quieren también ponerlos a disposición de los clientes que busquen una nueva vía de diversificación.

SOL HURTADO DE MENDOZA Directora general para España y Portugal, BNP Paribas AM

ALBERTO GARCÍA FUENTES

ACCI CAPITAL

WM

La firma ha ampliado su equipo de gestión con la llegada de Alberto García Fuentes, quien será responsable de Asset Allocation. García Fuentes se incorpora desde Santander AM, donde ha trabajado en las oficinas de Madrid y Londres durante siete años.

BORJA CEBALLOS CREAND AM

La gestora ha fichado a Borja Ceballos, que se incorpora como técnico de inversiones al equipo de Inversiones de Creand AM, dirigido por Luis Buceta. Llega procedente de Grantia Capital y, entre otras funciones, se encargará de la ejecución de operaciones de la mesa de front office.

NO SE PIERDA cada día los nombramientos en nuestra web FUNDSPEOPLE.COM/ES

DIEGO SANTO DOMINGO RENTA 4

GESTORA

Diego Santo Domingo se ha incorporado al equipo de Análisis de la gestora de Renta 4 y al de gestión de su fondo Renta 4 Megatendencias Tecnología. Santo Domingo ha sido miembro del Consejo de CFA Spain Asset Owners. Durante los últimos ocho años ha trabajado en el family office IPW.

FERNANDO LOSCERTALES SCHRODER & CO BANK

Fernando Loscertales ha fichado por el banco Schroder & Co Bank AG. Será el responsable de dar servicio al mercado español. Loscertales ejercerá su nuevo cargo desde Ginebra. Anteriormente trabajó en Bank Degroof Petercam Spain desempeñando el cargo de director de Banca Privada.

JESÚS MARTÍN DEL BURGO

SANTANDER AM

La gestora sigue reorganizando su cúpula directiva. Jesús Martín del Burgo se incorpora a Santander AM como responsable de Distribución Institucional y a terceros. Un puesto desde el que reportará a Samantha Ricciardi, CEO Global de Santander AM. Hasta ahora, Martín del Burgo era el responsable de Ventas de DWS en Latinoamérica.

OCUPARÁ EL CARGO DE RESPONSABLE DE DISTRIBUCIÓN INSTITUCIONAL Y A TERCEROS 14 FUNDSPEOPLE I ENERO PANORAMA MOVIMIENTOS

MARIO LUMBRERAS

CREDIT SUISSE GESTIÓN

La entidad continúa fortaleciendo el equipo de su negocio de gestión de activos en España e incorpora a Mario Lumbreras como gestor sénior de carteras en el equipo de Multi-Manager Solutions en Madrid, liderado por Íñigo Iturriaga. Lumbreras llega desde desde UBS AM en Suiza.

RODRIGO BUENAVENTURA

IOSCO

La Organización Internacional de Comisiones de Valores (IOSCO) ha nombrado a Rodrigo Buenaventura presidente de su Comité de Finanzas Sostenibles (SFT). Además de este nombramiento, el presidente de la CNMV ha sido designado vicepresidente del Comité de Gobierno Corporativo de la OCDE.

FERNANDO RUIZ BBVA

Fernando Ruiz será el nuevo director de la división de Banca Privada de BBVA en España en sustitución de Jorge Gordo, que pasará a responsabilizarse de la nueva área de Recursos y Sinergias de los segmentos mayoristas de la entidad. Fernando Ruiz llega a la dirección nacional después de haber sido el responsable de la división noroeste de Banca Privada del banco. Su vinculación con la entidad comienzó en 1997.

BREVES

■ ABANCA. Abanca sigue reforzando su unidad de Banca Privada en el País Vasco y ha anunciado el fichaje de Juan Carlos González Albarrán como director de la oficina de Banca Privada de Bilbao. González llega a la entidad tras haber desarrollado su carrera profesional en Banco Santander, primero como Senior Banker y, desde 2020, como director de la oficina de Banca Privada en Bilbao.

■ ALTER LEGAL . El despacho de abogados especializado en el asesoramiento jurídico de inversiones alternativas y estructuración de fondos de inversión privados ha incorporado a Alicia Alonso para reforzar la práctica de inversiones alternativas en inversiones de fondos y transacciones de capital riesgo, entre otras funciones. En paralelo, el despacho también ha incorporado a Íñigo Hernáez, abogado experto en fusiones y adquisiciones (M&A) y en mercados de valores.

■ A&G. La entidad de banca privada vuelve a crecer en Sevilla con la incorporación de un nuevo banquero, Esteban Fernández Velasco. Llega desde BBVA, donde desde 2008 ha ejercido el cargo de director de la Unidad de BBVA Patrimonios en la Territorial Sur.

■ NORWEALTH CAPITAL AV. La agencia de valores ha anunciado otra novedad en su equipo. En esta ocasión se trata del fichaje de Pablo Ceberio para su oficina de Bilbao. Cuenta con cerca de 24 años de experiencia en la industria de la gestión de fondos, los últimos 13 de ellos como gestor de sicavs en BBVA Patrimonios, también en Bilbao.

ENERO I FUNDSPEOPLE 15

EN SUSTITUCIÓN DE JORGE GORDO, RUIZ SERÁ EL NUEVO DIRECTOR DE LA DIVISIÓN DE BANCA PRIVADA DE LA ENTIDAD

Fuente: FundsPeople y Morningstar Direct.

ÚLTIMAS CARTAS DE 2022 La cartera Smart Consensus

fondos

CARTERA SMART CONSENSUS FUNDSPEOPLE FONDO CATEGORÍA MORNINGSTAR Acatis Gané Value Event Fonds Mixtos Moderados Allianz Income and Growth Mixtos Moderados Amundi Fds Multi Asset Sustainable Future Mixtos Defensivos BGF Global Multi Asset Income Fund Mixtos Moderados BNY Mellon Global Real Return Fd (EUR) Mixtos Flexibles Capital Group Global Allocation Fd (LUX) Mixtos Moderados DWS Concept Kaldemorgen Mixtos Flexibles JPM Global Balanced Fund Mixtos Moderados MFS Meridian Prudent Wealth Fund Mixtos Moderados Oddo BHF Polaris Moderate Mixtos Defensivos 20 22 por Diogo Verde 16 FUNDSPEOPLE I ENERO PANORAMA SMART CONSENSUS

LAS

está compuesta por los

de las categorías Mixtos Moderados, Mixtos Flexibles y Mixtos Defensivos que en 2022 cumplían al menos uno de los tres criterios para lograr el Rating FundsPeople en los tres países analizados (España, Portugal e Italia). El resultado es una cartera formada por 10 fondos multiactivos con el mismo peso, seis de ellos moderados, dos flexibles y dos defensivos.

Los gestores de nuestra cartera Smart Consensus se mostraron particularmente activos en los últimos meses del pasado año. Ante el cambiante escenario macroeconómico, se esforzaron por generar rentabilidad para los inversores en un ejercicio que fue especialmente complicado.

Las perspectivas actuales apuntan a un escenario económico incierto debido, en parte, a las preocupaciones sobre el crecimiento de la economía mundial, a las políticas monetarias restrictivas y a la persistente inflación. Aun así, ahora se aprecia con más claridad qué dirección seguirán algunos de estos indicadores y cuáles serán sus principales derivadas.

Para Justin Kass, gestor del Allianz Income and Growth Fund, la inflación “dependerá, en gran medida, de la evolución de los salarios, la vivienda, los alquileres y los servicios, que han sido fuentes de presión al alza”.

Los expertos creen que los tipos de interés de los principales bancos centrales están a punto de tocar techo. Según Kass, “el fin de una política monetaria tan agresiva por parte de los bancos centrales puede traducirse en más liquidez para las empresas”. En su opinión, esta mayor liquidez debe aprovecharse para realizar “acciones beneficiosas para los accionistas, como la recompra de acciones y el incremento de los dividendos”, o para “impulsar el crecimiento a través de fusiones y adquisiciones que potencien las ventas y los beneficios en el futuro”.

Aunque reconocen el mayor atractivo del mercado de renta fija, los gestores

siguen decantándose por las acciones. Así lo explican Henrik Muhle y Uwe Rathausky, gestores del Acatis Gané Value Event Fonds: “Empezamos a ver bonos interesantes, pero seguimos prefiriendo las acciones, si bien es cierto que hay que indagar mucho más. Unos altos márgenes de beneficio bruto y la capacidad de fijación de precios son cruciales”. Justin Kass también opina que “el crecimiento de los ingresos dependerá en gran medida de la resiliencia del poder de fijación de precios y del impacto de la normalización de la demanda”.

En lo que se refiere al componente de renta variable, los tres gestores coinciden en términos generales. El gestor de Allianz GI explica que ha “aumentado la exposición a consumo discrecional e industria”, mientras que ha “reducido el peso de los sectores energético, tecnológico y sanitario, así como la exposición a materias primas en general”. Por su parte, los gestores de Acatis

“Los bonos de alta rentabilidad pueden suponer una fuente fiable de ingresos y ofrecen un atractivo perfil de rentabilidad”.

LA MAYOR LIQUIDEZ DEBE APROVECHARSE PARA REALIZAR ACCIONES QUE BENEFICIEN AL ACCIONISTA O IMPULSAR EL CRECIMIENTO

LA CARTERA DE

“Empezamos a ver bonos interesantes, pero seguimos prefiriendo las acciones”.

JUSTIN KASS Gestor del Allianz Income and Growth Fund

HENRIK MUHLE Y UWE

ENERO I FUNDSPEOPLE 17

RATHAUSKY Gestores del Acatis Gané Value Event Fonds

CARTERA SMART CONSENSUS

Distribución por activos

BONOS ACCIONES

LIQUIDEZ Y RENTA FIJA CORTO PLAZO OTROS

Las caídas vistas en los mercados tanto de renta variable como de renta fija han dejado oportunidades que los gestores no quieren dejar pasar. Una prueba de ello es que tanto en las carteras Smart Consensus como en las de perfilados españoles se ha visto un recorte de los niveles de liquidez.

LA DEUDA SOBERANA REPRESENTA YA EL 41% DE LA ASIGNACIÓN DE RENTA FIJA DE LA CARTERA SMART CONSENSUS FRENTE AL 25% DE HACE UN AÑO

aseguran que, en el último mes, recortaron la exposición al sector tecnológico y la aumentaron al sanitario.

En renta fija, el consenso no es tan evidente. Henrik Muhle y Uwe Rathausky ven más oportunidades en el mercado de renta fija gubernamental y han aumentado su “exposición a deuda española, alemana y francesa”.

Para Justin Kass, la oportunidad está claramente en los bonos high yield estadounidenses, que “pueden suponer una fuente fiable de ingresos y ofrecen un atractivo perfil de rentabilidad. Además, sirven como herramienta de diversificación, ofreciendo históricamente un mejor rendimiento en relación con la renta fija tradicional en un entorno de subida de tipos de interés”.

Distribución geográfica

EUROPA (INCLUYE REINO UNIDO) NORTEAMÉRICA (EE.UU. Y CANADÁ) EMERGENTES (INCLUYE PAÍSES ASIÁTICOS DESARROLLADOS) JAPÓN Y AUSTRALASIA

D E F M A M J J A

N

11,65 3,71 PANORAMA SMART CONSENSUS

Comparamos la evolución de la cartera modelo Smart Consensus de FundsPeople, compuesta por algunos de los fondos mixtos internacionales (moderados, flexibles y defensivos) más destacados de nuestro mercado, con tres carteras compuestas por fondos perfilados españoles.

Por clase de activos, se observa un aumento del riesgo en las carteras que componen nuestro Smart Consensus. Hay una mayor preponderancia de las acciones, una reducción de la liquidez y, además, los gestores están incorporando más títulos de deuda.

En el componente de renta variable, a nivel geográfico, el foco está en el mercado estadounidense, que ya representa un 53,7% de la asignación a acciones de las carteras analizadas y que, por tanto, mantiene la tendencia al alza de los últimos meses. En sentido opuesto, se sigue perdiendo interés por los mercados emergentes, Asia desarrollada y Australia.

Respecto a la parte de renta fija, destaca el importante aumento de la

exposición a deuda soberana. Esta tendencia empezó hace aproximadamente un año, cuando este componente representaba en torno al 25% de la asignación a renta fija de las carteras. Ahora ese porcentaje asciende a casi el 41%. Por el contrario, la liquidez y equivalentes han seguido el camino opuesto y ahora solo concentran cerca del 26% de los portfolios. La asignación a deuda corporativa se ha mantenido prácticamente constante.

7,83 8,12

38,31 53,67 18 FUNDSPEOPLE I ENERO

70% 60% 50% 40% 30% 20% 10% 0% 70% 60% 50% 40% 30% 20% 10% 0%

El hecho de que EE.UU. parezca estar más avanzado en el ciclo económico y presente mayor visibilidad al no estar expuesto a una crisis energética de la misma manera que Europa, provoca que Norteamérica siga pesando más en las carteras de los gestores que el Viejo Continente. S O

N D E F M A M J J A S O 2021 2022 2020 N D E F M A M J J A S O N D E F M A M J J A S O 2021 2022 2020

(De la parte de renta variable de las carteras)

De cara a este 2023 que se acaba de estrenar, Henrik Muhle y Uwe Rathausky consideran que las “oportunidades de rentabilidad vuelven a ser significativas tras las caídas de los precios”. Habrá que esperar para saber qué depara este nuevo año.

42,21 34,5

FundsPeople analiza la cartera de los fondos de fondos perfilados existentes en España. Para ello, agrupa la oferta en tres carteras modelo (conservadora, moderada y agresiva), según la escala de riesgo de la CNMV. La cartera conservadora incluye 43 fondos con un volumen de 31.602 millones de euros; la moderada, 48 fondos con 29.005 millones, y la agresiva, 56 fondos con 5.737millones. Fuente: elaboración propia con datos de Morningstar Direct. Datos de los gráficos a 31 de octubre de 2022.

EL DINERO SE PONE A TRABAJAR

En las tres carteras de perfilados se ve una caída de la ponderación de los fondos especializados en liquidez.

as fuertes caídas vistas en renta variable y renta fija a lo largo de 2022 empiezan a dejar oportunidades que los gestores de fondos perfilados no parecen dispuestos a dejar pasar.

Esto es lo que se desprende de los movimientos que se vieron en octubre en las carteras de estos productos. En todos los perfiles (conservador, moderado y agresivo) se observa una caída de la ponderación de los fondos de liquidez. De hecho, en el caso de los productos conservadores y de los moderados, durante ese mes se vieron niveles mínimos no vistos en al menos los últimos dos años.

L

ENERO I FUNDSPEOPLE 19 PANORAMA FONDOS PERFILADOS

PERFILADOS CAUTELOSOS 70% 60% 50% 40% 30% 20% 10% 0% 70% 60% 50% 40% 30% 20% 10% 0% N D E F M A M J J A S O N D E F M A M J J A S O 2021 2022 2020 N D E F M A M J J A S O N D E F M A M J J A S O 2021 2022 2020 PERFILADOS MODERADOS 70% 60% 50% 40% 30% 20% 10% 0% 70% 60% 50% 40% 30% 20% 10% 0% N D E F M A M J J A S O N D E F M A M J J A S O 2021 2022 2020 N D E F M A M J J A S O N D E F M A M J J A S O 2021 2022 2020 PERFILADOS ARRIESGADOS 70% 60% 50% 40% 30% 20% 10% 0% 70% 60% 50% 40% 30% 20% 10% 0% N D E F M A M J J A S O N D E F M A M J J A S O 2021 2022 2020 N D E F M A M J J A S O N D E F M A M J J A S O 2021 2022 2020 49,67 35,33 15,25 32,05 32,84 32,83 28,43 24,64 19,77 55,54 51,64 51,58 14,21 32,89 58,87 3,94 5,38 5,80 5,04 5,66 5,42 8,41 9,96 9,58

por Ana Palomares

El dinero, por tanto, se pone a trabajar, y el destino predilecto es la deuda. “Se espera una menor agresividad por parte de los bancos centrales, por lo que consideramos que puede ser un buen momento para estar invertidos en renta fija”, explica Miguel Castells,

director de Inversiones de Unigest (Grupo Unicaja Banco).

Hay consenso en que la renta fija, donde se ven cupones ya de hasta el 4%, es el activo a tener en cartera al menos durante los próximos meses. Pero la pregunta es ¿deuda pública o privada? La respuesta mayoritaria que se desprende de las perspectivas de las gestoras apunta más a la segunda opción que a la primera. “Hemos empezado a tomar posiciones en renta fija, donde pensamos que los diferenciales empiezan a merecer la pena, principalmente en los segmentos de deuda corporativa y deuda subordinada financiera, europea en ambos casos”, explica José María Loinaz, responsable de Selección de Fondos de Sássola Partners.

Lo que no ha cambiado es la percepción de cautela que se aplica tanto en el universo de renta fija, donde se sigue optando por plazos cortos para limitar el impacto de la subida de los tipos de interés, como en el de la renta variable. “Los mercados deberán descontar la recesión en esta primera mitad de 2023, con las consecuentes correcciones de los índices de bolsa, para a partir de ese punto empezar a recuperar”, afirma Loinaz.

Además, la preferencia en el corto plazo sigue siendo el mercado norteamericano. “En renta variable, dentro de la prudencia comentada, preferimos EE.UU. frente a Europa, ya que el primero va más avanzado en su política monetaria y no presenta un riesgo bélico”, concluye Castells.

LOS RETOS ASG EN LOS MERCADOS PRIVADOS

La inversión sostenible forma parte de un ámbito en evolución. Esto se debe, principalmente, al aumento de la regulación y a la falta de estandarización en la presentación de informes y puntuación ASG, especialmente en los mercados privados. Desde UBS AM Real Estate & Private Markets (REPM)

creemos que el sector tiene que hacer frente a los siguientes tres desafíos

En primer lugar, la diversidad y la escala de las actividades. Los retos ASG a los que se enfrentan las diferentes áreas de nuestro negocio de mercados privados varían significativamente (por ejemplo, los retos que rodean al real estate variarán de los del private equity). Por tanto, cada área necesitará un enfoque adaptado a los aspectos ASG En segundo lugar, el panorama regulatorio cambia rápidamente. Esta constante evolución provoca que el cumplimiento de los requisitos sea un desafío, sobre todo porque las regulaciones se han enfocado más en los activos tradicionales que en los activos privados.

En tercer lugar, la falta de estándares de conceptos y herramientas ASG da lugar a puntos de vista dispares en los resultados ASG. Pese a que ya existen unos elementos comunes establecidos, el futuro seguirá fragmentado desde una perspectiva normativa, lo que puede dificultar una mayor estandarización de los marcos de información y evaluación.

LA CARTERA DE MIGUEL CASTELLS Director de Inversiones, Unigest (Grupo Unicaja Banco)

JOSÉ MARÍA LOINAZ Responsable de Selección de Fondos y socio, Sássola Partners

Los fondos con más presencia en las carteras de perfilados son, dentro de la renta fija, JP Global Corporate Bond y JP Global Government Bond. Mientras, en la parte de renta variable las predilecciones van hacia EE.UU, con estrategias como JP US Equity All Cap, y el mercado japonés, con productos como Man GLG Japan Core Alpha Equity

Los fondos seleccionados están centrados en muy diversos tipos de activos. Insticash Money 3M o BGF Japan Flexible destacan en la cartera más conservadora, y Templeton Global Balance, Acatis Gané Value o Bellevue Medtech en las arriesgadas.

ÁLVARO CABEZA Country Head para Iberia, UBS AM

LA OPINIÓN DE

RAP T REN

PAR T NER

20 FUNDSPEOPLE I ENERO PANORAMA FONDOS PERFILADOS

BEATRIZ FORERO

Cogestora

La rentabilidad de los cupones es ahora tres veces superior a la media histórica, lo que eleva su atractivo en tiempos de alta volatilidad y aumento de tipos de interés.

¿ES DEFENSIVA LA RENTA FIJA A TIPO FLOTANTE ANTE LAS ALZAS DE TIPOS?

En el último año hemos asistido a la subida más agresiva de tipos de interés de los últimos 40 años, lo cual ha supuesto una absoluta masacre para los activos de renta fija con duración. Para ponerlo en perspectiva, el bono americano a 10 años está teniendo su peor comportamiento desde hace 150 años. A 30 de noviembre de 2022, los bonos de grado de inversión europeos recogieron unas pérdidas acumuladas del 12%, la renta fija de alto rendimiento del 11%, y en EE.UU. la evolución ha sido parecida. El único activo que se salva es la renta fija a tipo variable (préstamos sindicados líquidos y bonos a tasa flotante), que ha registrado solamente pérdidas de en torno al 3,5% durante el mismo periodo.

Estamos en un momento en el que compensa más que nunca invertir en préstamos bancarios y bonos flotantes, como se ha demostrado en periodos parecidos de volatilidad de tipos de interés tales como 2013 y 2018. Son productos conservadores que no solo quedan blindados frente a la incertidumbre sobre el control de la inflación y, por lo tanto, los movimientos de curva de tipos en los próximos trimestres, sino

que, además, ofrecen rentabilidades en la actualidad a vencimiento del 10%, cuando históricamente ha sido del 3%-4%. De hecho, al beneficiarse de las subidas de tipos por estar su rendimiento referenciado al euríbor, los activos flotantes ya ofrecen mejores retornos que los bonos high yield e investment grade a largo plazo.

Además, los préstamos sindicados disfrutan de un riesgo crediticio moderado gracias a su rango sénior en la estructura de capital, colateralización de las emisiones con los activos de la compañía, bajas tasas de impago (<1% en 2022) y altas ratios de recuperación (70%). Adicionalmente, el mercado europeo tiene ya un tamaño similar al del high yield (400.000 millones de euros), lo que asegura la liquidez del producto en todos los escenarios, como así lo demostró su comportamiento durante la pandemia.

Por tanto, nuestra recomendación para 2023 es centrarse en activos de renta fija a tipo de interés flotante, con colateral de primer rango (senior secured) y en sectores no cíclicos, para así quedar totalmente protegido del riesgo duración y con bajo riesgo de crédito con rentabilidad alta.

ENERO I FUNDSPEOPLE 21

TRIBUNA

del European Senior Floating Rate Fund, Arcano

LA OFERTA DE FONDOS DE FONDOS PERFILADOS DE LAS GRANDES REDES

BBVA

CAIXABANK

CAIXABANK

LABORAL

RURAL

GESTIFONSA CARTERA PREMIER 10 BASE FI Gestifonsa SGIIC

Fund

Fund

-4,95 -4,18 -1,93 -1,16 3,66 -87 7.298

Cautious Allocation - Global 0,66 -8,07 -7,42 -1,42 -1,01 5,75 -17 768

Cautious Allocation - Global 1,07 -8,51 -8,01 -1,46 -0,77 5,94 -104 4.570

Allocation - Global 2,62 -9,15 -7,94 -2,07 -1,09 7,29 -1 330

Cautious Allocation 1,23 -5,98 -5,79 -2,92 -2,21 4,19 -3 283

EAA Fund EUR Cautious Allocation - Global 1,81 -7,64 -7,36 -1,75 -1,13 6,38 -0 17

GINVEST GPS CONSERVATIVE SELECTION FI Ginvest Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,85 -9,46 -9,25 -1,50 6,40 -1 35

IBERCAJA DIVERSIFICACIÓN EMPRESAS FI Ibercaja Gestión SGIIC

IBERCAJA GESTIÓN EQUILIBRADA FI Ibercaja Gestión SGIIC

EAA Fund

Cautious Allocation 0,90 -6,44 -5,99 4,11 -0 29

EAA Fund EUR Cautious Allocation 1,54 -7,59 -6,84 -1,27 - 5,66 -16 1.252

IBERCAJA GESTIÓN EVOLUCIÓN FI Ibercaja Gestión SGIIC 4 EAA Fund EUR Cautious Allocation 1,51 -8,13 -7,21 -0,85 -0,01 6,27 -22 2.233

ABANCA GESTIÓN CONSERVADOR FI Imantia Capital SGIIC 3 EAA Fund EUR Cautious Allocation 1,31 -5,57 -5,36 -1,33 -0,90 3,92 -12 660

IMDI FUNDS AZUL FI Intermoney Gestión SGIIC 3 EAA Fund EUR Cautious Allocation 0,76 -3,54 -3,03 0,07 0,24 2,89 0 4

ALLIANZ CARTERA MODERADA FI Inversis Gestión SGIIC 3 EAA Fund EUR Cautious Allocation - Global 0,49 -3,45 -2,67 - - 3,53 2 45

ALLIANZ CONSERVADOR DINAMICO FI Inversis Gestión SGIIC 2 EAA Fund EUR Cautious Allocation - Global 0,45 -2,36 -2,46 - - 0,85 1 24

KUTXABANK GESTIÓN ACTIVA PATRI. EST. FI Kutxabank Gestión SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,61 -7,19 -6,70 -1,34 -0,93 5,06 -4 630

LIBERBANK CARTERA CONSERVADORA A FI Unigest SGIIC 3 EAA Fund EUR Cautious Allocation - Global 0,76 -14,89 -14,58 -2,47 -1,73 4,96 -9 769

LIBERBANK PRUDENTE C FI Unigest SGIIC 2 EAA Fund Multistrategy EUR 0,21 2,03 -3,12 - - - -0 48

FONDMAPFRE ELECCIÓN PRUDENTE R FI Mapfre Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,16 -5,14 -5,11 -0,36 0,20 5,95 3 248

MARCH CAAP MODERADO A FI March Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation 1,97 -7,19 -6,36 -1,45 -1,05 7,01 -2 49

MARCH CARTERA CONSERVADORA A FI March Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation - Global 2,07 -8,30 -7,76 -1,13 -1,02 6,22 -5 283

MARCH CARTERA DEFENSIVA A FI March Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,60 -7,10 -6,79 -2,01 -1,78 4,57 -1 53

MUTUAFONDO EVOLUCIÓN A FI Mutuactivos SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,87 -8,09 -7,81 -1,80 - 6,55 -2 134

NORAY MODERADO FI Orienta Capital SGIIC 3 EAA Fund EUR Cautious Allocation - Global 2,01 -3,95 -3,09 1,42 0,88 5,54 6 171

R4 ACTIVA DOLCE 0-30 R FI Renta 4 Gestora SGIIC S.A. 3 EAA Fund EUR Cautious Allocation - Global 1,36 -6,54 -5,85 -1,62 4,58 0 12

SABADELL PRUDENTE BASE FI Sabadell Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,47 -8,02 -7,23 -1,60 -1,15 5,33 -49 3.091

SANTALUCÍA SELECCIÓN PATRIMONIO A FI Santa Lucía Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation 1,83 -8,20 -7,78 - - 5,73 0 5

CARTERA ÓPTIMA PRUDENTE B FI Santander Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation - Global 0,38 -2,97 -2,01 -1,20 -0,82 - - -

PBP CARTERA ACTIVA 30 A FI Santander Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation - Global

SANTANDER GESTIÓN GBL CREC. AJ FI Santander Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation 0,50 -9,93 -9,30 -2,65 -1,42 4,63 -49 3.796

SANTANDER PB MODERATE PORTFOLIO FI Santander Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation 0,66 -10,05 -9,35 -1,94 -1,32 4,90 -23 1.281

SINGULAR MULTIACTIVOS 20 FI Singular Asset Management SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,15 -6,23 -5,99 - - 3,54 0 5

HARMATAN CARTERA CONSERVADORA FI Tressis Gestión SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,69 -8,66 -8,25 -1,14 -0,91 7,12 -2 45

UNICORP SELECCIÓN MODERADO A FI Unigest SGIIC 3 EAA Fund EUR Cautious Allocation -0,15 -0,14 2,73 0,96

UNIFOND CONSERVADOR A FI Unigest SGIIC

UNIFOND GESTIÓN PRUDENTE A FI Unigest SGIIC

WELZIA AHORRO 5

EAA Fund EUR Cautious Allocation - Global 0,86 -8,34 -7,65 -2,39 -1,42 4,37 -9 1.330

EAA Fund Multistrategy EUR 1,80 0,12 0,69 1,04 0,54 3,77 2 262

ESCALA DE RIESGO DE LA

AL 7).

DIRECTAMENTE AL FONDO/ *NO

LA COMISIÓN

RESULTADOS.

Patrimonio y captaciones, en millones de euros. Rentabilidad y volatilidad, en

NOMBRE DEL FONDO GESTORA RIESGO DFI/ KIID CATEGORÍA MORNINGSTAR RENT. 1 MES RENT. 2022 RENT. 1 AÑO RENT. 3 AÑOS (ANUALIZ) RENT. 5 AÑOS (ANUALIZ) VOLAT. 1 AÑO ENTRADAS NETAS ÚLTIMO MES PATRIMONIO PERFILADOS CAUTELOSOS - RIESGO DFI/KIID (DEL 1 AL 3) ABANTE VALOR FI Abante Asesores Gestión SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,87 -7,29 -6,64 -0,98 -0,42 6,27 -4 176 SIH FCP-MULTIPERFIL MODERADO A EUR Andbank Asset Management Luxembourg 3 EAA Fund EUR Cautious Allocation - Global 1,19 -4,60 -4,63 -1,47 2,79 -4 73 GESTIÓN MULTIPERFIL MODERADO FI Andbank Wealth Management SGIIC 3 EAA Fund EUR Cautious Allocation - Global -0,09 0,73 -0,50 -0,82 -0,15 - -ARQUIA BANCA PRUDENTE 30RV A FI Arquigest SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,84 -8,80 -7,74 -1,08 -0,73 8,09 -0 86

PLATEA CONSERVADOR A FI Bankinter Gestión de Activos SGIIC 3 EAA Fund EUR Cautious Allocation - Global 1,65 -6,76 -5,99 -0,79 -0,67 5,33 -17 802

PLATEA DEFENSIVO A FI Bankinter Gestión de Activos SGIIC 3 EAA Fund EUR Cautious

CNMV (1

COMISIÓN: C. GESTIÓN + C. DEPOSITARÍA APLICADAS

INCLUYE

POR

porcentaje.

BANKINTER

BANKINTER

Allocation - Global 1,13 -6,56 -6,19 -1,76 -1,43 3,91 -6 193

GESTIÓN CONSERVADORA FI BBVA Asset Management SA SGIIC 3 EAA Fund EUR Cautious Allocation 0,82

INVERSIÓN CONSERVADORA FI BBVA Asset Management SA SGIIC 3 EAA Fund EUR Cautious Allocation -

-5,42 -4,57 -1,73 -1,41 4,30 -3 387 QUALITY

Global 0,69

FI

3

EVOLUCIÓN SOST. 15 UNIVER

Caixabank Asset Management SGIIC

EAA

EUR

FI

Asset

3

SOY ASÍ CAUTO UNIVERSAL

Caixabank

Management SGIIC

EAA

EUR

BASE FI Caja

3 EAA

EUR

KUTXA SELEK

Laboral Gestión SGIIC

Fund

Cautious

Gescooperativo

3

EUR

PERFIL CONSERVADOR FI

SGIIC

EAA Fund

3

3

EUR

3

3

3

Welzia Management

3 EAA Fund EUR

BASE A FI Sassola Partners SGIIC 3 EAA Fund EUR Cautious Allocation

PERFILADOS MODERADOS - RIESGO DFI/KIID (IGUAL A 4)

MODERADO A FI Abante Asesores Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,25 -7,34 -6,11 -0,14 -0,13 8,53 -4 41 ABANTE SELECCIÓN FI Abante Asesores Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,23 -8,46 -6,68 1,49 2,31 10,35 1 950 ACACIA BONOMIX PLATA FI Acacia Inversión SGIIC 4 EAA Fund EUR Cautious Allocation - Global 2,69 -1,84 -1,00 2,35 1,00 5,81 -0 63 SIH FCP-MULTIPERFIL EQUILIBRADO A EUR Andbank Asset Management Luxembourg 4 EAA Fund EUR Cautious Allocation - Global 1,74 -7,49 -6,71 -0,67 5,71 -2 169 SIH FCP-MULTIPERFIL INVERSIÓN A EUR Andbank Asset Management Luxembourg 4 EAA Fund EUR Moderate Allocation - Global 2,74 -10,25 -8,64 0,04 - 9,52 -2 171 GESTIÓN MULTIPERFIL EQUILIBRADO FI Andbank Wealth Management SGIIC 4 EAA Fund EUR Cautious Allocation - Global -0,45 3,59 -1,26 -0,06 0,34 - -BANKINTER PLATEA MODERADO A FI Bankinter Gestión de Activos SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,05 -7,40 -5,90 0,57 0,43 7,60 -8 674 BANKOA SELECCIÓN ESTRATEGIA 20 FI Bankoa Gestión SGIIC 4 EAA Fund EUR Cautious Allocation - Global 1,82 -8,84 -8,01 -1,38

6,60

64 BANKOA SELECCIÓN ESTRATEGIA 50 FI Bankoa Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,79 -11,20 -9,67 -0,95 0,18 10,10

13 BBVA GESTIÓN MODERADA FI BBVA Asset Management SA SGIIC 4 EAA Fund EUR Moderate Allocation - Global 1,37 -5,81 -4,05 0,33 0,67 6,93 -1 241 QUALITY INVERSIÓN MODERADA FI BBVA Asset Management SA SGIIC 4 EAA Fund EUR Moderate Allocation - Global 0,87 -6,86 -5,17 -0,36 0,39 6,50 -13 8.725

EVOLUCIÓN SOST. 30 UNIVER FI Caixabank Asset Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 0,52 -8,80 -7,87 -1,11

6,83

83

SOY ASÍ FLEXIBLE UNIVERSAL FI Caixabank Asset Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 1,06 -10,02 -8,77 0,42 0,47 9,03

1.299

KUTXA SELEK BALANCE FI Caja Laboral Gestión SGIIC 4 EAA Fund EUR Cautious Allocation - Global 3,25 -9,57 -8,22 -2,91 -1,29 8,73 1 412 LABORAL KUTXA SELEK PLUS FI Caja Laboral Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global 5,33 -14,71 -12,63 -3,64 -1,44 13,75 -1 287 RURAL PERFIL MODERADO ESTÁNDAR FI Gescooperativo SGIIC 4 EAA Fund EUR Cautious Allocation - Global 1,29 -7,11 -6,15 0,27 0,44 7,24 -4 724 GESTIFONSA CARTERA PREMIER 25 BASE FI Gestifonsa SGIIC 4 EAA Fund EUR Cautious Allocation - Global 1,75 -8,16 -7,72 -1,12 -0,72 7,47 -1 61 GESTIFONSA CARTERA PREMIER 50 BASE FI Gestifonsa SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,50 -10,26 -9,43 -0,64 -0,35 11,09 0 26 GINVEST GPS BALANCED SELECTION FI Ginvest Asset Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,84 -13,24 -12,77 0,36 10,72 0 34 IBERCAJA GESTIÓN CRECIMIENTO FI Ibercaja Gestión SGIIC 4 EAA Fund EUR Aggressive Allocation 3,00 -9,77 -7,93 0,35 0,92 9,72 -4 538 SELECCIÓN BANCA PRIVADA 30 FI Ibercaja Gestión SGIIC 4 EAA Fund EUR Cautious Allocation - Global 1,25 -8,19 -7,34 -0,12 5,88 -1 368 ABANCA GESTIÓN MODERADO FI Imantia Capital SGIIC 4 EAA Fund EUR Cautious Allocation 2,06 -6,42 -5,90 -0,47 -0,16 6,02 -1 66 IMDI FUNDS VERDE FI Intermoney Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global 1,45 -5,25 -3,85 1,98 2,17 6,30 0 7 ALLIANZ CARTERA DECIDIDA FI Inversis Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global 0,34 -5,55 -3,78 7,07 1 31 KUTXABANK GESTIÓN ACTIVA REND. EST. FI Kutxabank Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global 3,50 -11,89 -10,42 -0,29 0,11 10,51 6 1.105 LIBERBANK CARTERA MODERADA A FI Unigest SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,58 -16,17 -14,63 0,39 0,86 11,11 -6 693 FONDMAPFRE ELECCIÓN MODERADA R FI Mapfre Asset Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 1,93 -7,26 -6,75 1,35 1,55 9,25 -6 274 MARCH CAAP EQUILIBRADO A FI March Asset Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,26 -8,46 -6,71 0,49 0,67 9,68 -0 39 MARCH CARTERA MODERADA A FI March Asset Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,71 -11,46 -10,62 -0,40 -0,30 8,92 -3 162 MUTUAFONDO EQUILIBRIO A FI Mutuactivos SGIIC 4 EAA Fund EUR Cautious Allocation - Global 1,93 -9,08 -8,18 -1,31 - 8,31 -1 132 MUTUAFONDO FLEXIBILIDAD A FI Mutuactivos SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,04 -10,00 -8,51 -0,59 - 10,31 -2 41 PANORAMA FONDOS PERFILADOS 22 FUNDSPEOPLE I ENERO

FI

SGIIC

Cautious Allocation - Global 1,60 -5,72 -5,22 1,30 -0,57 5,03 6 115 SASSOLA SELECCIÓN

- Global 0,87 -10,23 -9,76 -1,83 4,99 -1 10

ABANTE

-0,59

-1

-0

CAIXABANK

-0,80

-2

CAIXABANK

-26

LABORAL

SANTALUCÍA SELECCIÓN MODERADO

Lucía Asset Management SGIIC

-1 39

EAA Fund EUR Cautious Allocation 2,47 -8,47 -7,45 -0,04 -0,54 7,41 -1 56

CARTERA ÓPTIMA DECIDIDA A FI Santander Asset Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 1,49 -2,84 0,96 1,04 1,47 - - -

MI FONDO SANTANDER MODERADO AJ FI Santander Asset Management SGIIC 4 EAA Fund EUR Cautious Allocation - Global 1,81 2,22 12,59 2,34 2,21

SANTANDER GESTIÓN GBL EQUIL. AJ FI Santander Asset Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 0,72 -11,38 -10,05 0,04 1,13 7,41 -86 8.382

SANTANDER PB BALANCED PORTFOLIO FI Santander Asset Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 0,90 -11,92 -10,31 -0,40 -0,27 8,01 -21 907

Santander Asset Management SGIIC

SANTANDER PB DYNAMIC PORTFOLIO

PBP CARTERA ACTIVA

PBP CARTERA

SASSOLA

PERFILADOS ARRIESGADOS - RIESGO DFI/KIID (DEL

ABANTE BOLSA

ABANTE PATRIMONIO

EAA Fund EUR Moderate Allocation - Global 0,80 -12,73 -10,71 0,81 0,54 9,71 -2 340

- - - - -

ACACIA INVERMIX 30-60 PLATA FI Acacia Inversión SGIIC 5 EAA Fund EUR Moderate Allocation - Global 3,79 -3,52 -1,98 3,54 2,51 9,28 0 147

ACACIA GLOBALMIX 60-90 PLATA FI Acacia Inversión SGIIC 7 EAA Fund EUR Aggressive Allocation - Global 5,46 -8,17 -4,64 3,70 2,64 14,20 -0 15

SIH FCP-MULTIPERFIL AGRESIVO A EUR Andbank Asset Management Luxembourg 5 EAA Fund EUR Aggressive Allocation - Global 4,57 -11,89 -9,23 1,89 - 15,46 0 28

SIH FCP-MULTIPERFIL DINÁMICO A EUR Andbank Asset Management Luxembourg 5 EAA Fund EUR Aggressive Allocation - Global 3,62 -11,85 -9,63 1,13 - 12,00 -1 40

GESTIÓN MULTIPERFIL INVERSIÓN FI Andbank Wealth Management SGIIC 5 EAA Fund EUR Cautious Allocation - Global -0,75 5,94 -1,85 0,87 1,29

GESTIÓN MULTIPERFIL DINÁMICO FI Andbank Wealth Management SGIIC 6 EAA Fund EUR Moderate Allocation - Global -1,11 7,87 -2,90 1,44 1,58

GESTIÓN MULTIPERFIL AGRESIVO FI Andbank Wealth Management SGIIC 7 EAA Fund EUR Flexible Allocation - Global -1,24 -7,40 -3,96 2,68 3,01

ARQUIA BANCA EQUILIBRADO 60RV A FI Arquigest SGIIC 5 EAA Fund EUR Moderate Allocation - Global 1,60 -9,37 -7,62 0,76 0,95 11,04 0 47

ARQUIA BANCA DINÁMICO 100RV A FI Arquigest SGIIC 6 EAA Fund EUR Aggressive Allocation - Global 0,79 -11,29 -8,68 4,26 4,11 14,69 0 23

BANKINTER PLATEA AGRESIVO A FI Bankinter Gestión de Activos SGIIC 5 EAA Fund EUR Aggressive Allocation - Global 3,16 -9,88 -6,96 3,78 2,91 13,85 3 50

BANKINTER PLATEA DINÁMICO A FI Bankinter Gestión de Activos SGIIC 5 EAA Fund EUR Flexible Allocation - Global 2,57 -7,96 -5,78 2,24 1,70 10,21 7 229

BANKOA SELECCIÓN ESTRATEGIA 80 FI Bankoa Gestión SGIIC 5 EAA Fund Other Allocation 4,27 -15,69 -13,14 0,28 1,82 16,10 -0 17

BBVA GESTIÓN DECIDIDA FI BBVA Asset Management SA SGIIC 5 EAA Fund EUR Aggressive Allocation 1,87 -6,78 -3,80 1,18 1,76 9,43 0 76

QUALITY INVERSIÓN DECIDIDA FI BBVA Asset Management SA SGIIC 5 EAA Fund EUR Aggressive Allocation - Global 1,39 -8,18 -5,26 1,91 2,25 10,01 -2 1.010

CAIXABANK EVO. SOST. 60 UNIVERSAL FI Caixabank Asset Management SGIIC 5 EAA Fund EUR Moderate Allocation - Global 0,43 -11,73 -10,68 -1,28 -0,35 10,72 -1 24

CAIXABANK SOY ASÍ DINÁMICO UNIV. FI Caixabank Asset Management SGIIC 5 EAA Fund EUR Aggressive Allocation - Global 0,77 -11,98 -10,19 1,04 0,80 11,70 -3 126

LABORAL KUTXA SELEK EXTRAPLUS FI Caja Laboral Gestión SGIIC 6 EAA Fund EUR Moderate Allocation - Global 5,44 -7,46 -13,68 -3,20 -0,92 15,43 0 38

RURAL PERFIL DECIDIDO FI Gescooperativo SGIIC 5 EAA Fund EUR Moderate Allocation - Global 1,96 -9,42 -7,50 2,05 1,54 11,56 0 68

RURAL PERFIL AUDAZ ESTANDAR FI Gescooperativo SGIIC 6 EAA Fund Global Large-Cap Blend Equity 2,90 -7,52 -9,25 4,58 4,04 16,59 0 43

GINVEST GPS DYNAMIC SELECTION FI Ginvest Asset Management SGIIC 5 EAA Fund EUR Aggressive Allocation - Global 3,77 -16,25 -15,61 1,18 - 13,97 -0 16

GINVEST GPS LONG TERM EQUITY SELECTI FI Ginvest Asset Management SGIIC 6 EAA Fund EUR Aggressive Allocation - Global 4,81 -8,22 -19,30 1,66 18,12 -0 23

IBERCAJA GESTIÓN AUDAZ A FI Ibercaja Gestión SGIIC 5 EAA Fund Global Large-Cap Blend Equity 4,15 -11,12 -8,16 2,50 2,51 14,21 1 115

SELECCIÓN BANCA PRIVADA 60 A FI Ibercaja Gestión SGIIC 5 EAA Fund EUR Moderate Allocation - Global 2,00 -10,74 -9,67 7,89 -0 37

ABANCA GESTIÓN AGRESIVO FI Imantia Capital SGIIC 5 EAA Fund Global Large-Cap Blend Equity 3,76 -9,54 -6,79 4,93 3,88 16,38 0 4

ABANCA GESTIÓN DECIDIDO FI Imantia Capital SGIIC 5 EAA Fund EUR Moderate Allocation 2,61 -8,63 -7,18 1,48 1,32 10,21 0 7

IMANTIA FUTURO HEALTHY FI Imantia Capital SGIIC 6 EAA Fund Sector Equity Healthcare 4,06 -6,61 -0,62 5,17 4,09 16,68 -0 47

IMANTIA FUTURO FI Imantia Capital SGIIC 6 EAA Fund Global Flex-Cap Equity 6,17 -8,55 -16,97 4,17 3,65 20,33 -0 25

IMDI FUNDS OCRE FI Intermoney Gestión SGIIC 5 EAA Fund EUR Moderate Allocation - Global 1,93 -7,35 -5,06 3,38 3,67 9,70 -0 4

IMDI FUNDS ROJO FI Intermoney Gestión SGIIC 6 EAA Fund EUR Aggressive Allocation - Global 2,47 -8,63 -6,35 4,74 5,05 12,88 0 5

ALLIANZ CARTERA DINAMICA FI Inversis Gestión SGIIC 5 EAA Fund EUR Moderate Allocation - Global 0,61 -8,19 -4,81 - - 14,20 1 76

KUTXABANK GESTIÓN ACTIVA INV. ESTÁN. FI Kutxabank Gestión SGIIC 5 EAA Fund EUR Aggressive Allocation 4,95 -13,86 -11,05 1,84 1,65 16,17 2 188

LIBERBANK

FONDMAPFRE

MARCH CAAP DINÁMICO

MARCH

BITACORA

SANTALUCÍA

SANTANDER

SANTANDER

Moderate Allocation - Global 2,72 -8,83 -7,81 2,82 2,86 12,21 0 67

FUENTE: MORNINGSTAR. DATOS A 30 DE NOVIEMBRE. ELABORACIÓN A PARTIR DE DATOS DE

NOMBRE DEL FONDO GESTORA RIESGO DFI/ KIID CATEGORÍA MORNINGSTAR RENT. 1 MES RENT. 2022 RENT. 1 AÑO RENT. 3 AÑOS (ANUALIZ) RENT. 5 AÑOS (ANUALIZ) VOLAT. 1 AÑO ENTRADAS NETAS ÚLTIMO MES PATRIMONIO

Orienta

4 EAA

FI Renta 4 Gestora SGIIC S.A. 4 EAA

Renta 4 Gestora

S.A. 4 EAA

R EUR Renta 4

4

COMPÁS EQUILIBRADO FI

Capital SGIIC

Fund EUR Moderate Allocation - Global 2,53 -4,56 -3,11 2,85 2,04 7,71 25 368 R4 ACTIVA AGUA R

Fund EUR Moderate Allocation - Global 0,35 1,72 6,25 R4 ACTIVA AIRE R FI

SGIIC

Fund EUR Flexible Allocation - Global 0,80 1,68 2,77 RENTA 4 - R4 ACTIVA ADAGIO 0-40

Luxembourg

EAA Fund EUR Cautious Allocation 2,62 -9,62 -8,95 -1,76 -1,32 10,03

A FI Santa

4

FI

4

50 A FI Santander Private Banking Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global - - -

ACTIVA 70 A FI Santander Private Banking Gestión SGIIC 4 EAA Fund EUR Aggressive Allocation - Global -22,45 -21,78 -17,64 -6,62 -4,26

-

MULTIACTIVOS 40 FI Singular Asset Management SGIIC 4 EAA Fund EUR Cautious Allocation - Global 1,71 -7,15 -6,60

2 17

CARTERA SOSTENIBLE ISR R FI Tressis Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,14 -10,96 -10,21 -1,05 9,30 -2 71

CARTERA EQUILIBRADA R FI Tressis Gestión SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,27 -11,46 -10,40 -0,01 0,92 11,04 1 220

MODERADO A FI Unigest SGIIC 4 EAA Fund EUR Cautious Allocation - Global 3,33 -10,04 -8,94 -1,51 -1,57 10,80 -8 1.055

FLEXIBLE 10 FI Welzia Management SGIIC 4 EAA Fund EUR Moderate Allocation - Global 2,24 6,58 10,03 1,91 1,49 - - -

- -

SINGULAR

5,59

ALISIO

MISTRAL

UNIFOND

WELZIA

SELECCIÓN DINÁMICA A FI Sassola Partners SGIIC 4 EAA Fund EUR Moderate Allocation - Global 1,30 -12,43 -11,76 0,87 - 9,09 -0 58

5 AL 7)

FI Abante Asesores Gestión SGIIC 5 EAA Fund Global Large-Cap Blend Equity 2,99

422

-10,75 -7,33 5,28 6,18 17,30 -6

GLOBAL A FI Abante Asesores Gestión SGIIC 5 EAA Fund EUR Flexible Allocation

Global

-

2,74 -9,40 -6,70 1,34 0,65 14,05 -0 6

A FI

SGIIC 5

CARTERA DINÁMICA

Unigest

EAA Fund EUR Aggressive Allocation - Global 3,69 -17,03 -14,46 4,38 3,81 15,77 -0 122

DECIDIDA R FI Mapfre Asset

SGIIC 5 EAA

ELECCIÓN

Management

Fund EUR

A FI March Asset

SGIIC 5 EAA

Management

Fund EUR Aggressive Allocation - Global 2,94 -9,50 -6,98 1,54 1,66 11,61 -1 21

A FI March Asset

SGIIC 6

CARTERA DECIDIDA

Management

EAA Fund EUR Aggressive Allocation - Global 3,35 -8,91 -14,64 -0,52 -0,54 12,27 -0 15

FI Orienta Capital SGIIC 5 EAA Fund Global Flex-Cap Equity

4 -

ACTIVA ALLEGRO 30-100 R EUR Renta 4 Luxembourg 5 EAA Fund EUR

RENTA VARIABLE

3,44 -6,25 -3,37 5,96 4,44 14,10 1 66 RENTA

R4

Aggressive Allocation 4,00 -12,27 -11,86 -0,20 0,37 16,55 0 13

BASE FI Sabadell Asset Management SGIIC 5 EAA Fund EUR Moderate

-7,27 1,59 1,22 9,01 -5 723 SABADELL DINÁMICO BASE FI Sabadell Asset Management SGIIC 6 EAA Fund EUR Aggressive Allocation - Global 3,44 -8,88 -8,47 4,10 3,31 13,97 -2 177 SANTALUCÍA SELECCIÓN EQUILIBRADO A FI Santa Lucía Asset Management SGIIC 5 EAA Fund EUR Moderate Allocation 3,07 -8,95 -7,18 2,04 1,30

SABADELL EQUILIBRADO

Allocation - Global 2,27 -9,12

9,35 -0 21

SELECCIÓN DECIDIDO A FI Santa Lucía Asset Management SGIIC 6 EAA Fund EUR Aggressive Allocation 3,82

12

-8,90 -7,26 3,77 2,45 12,06 0

PB AGGRESIVE PORTFOLIO FI Santander Asset Management SGIIC 5 EAA Fund EUR Aggressive Allocation - Global

0,87 -14,13 -11,72 1,60 1,19 11,63 2 62

PB SYSTEMATIC DYNAMIC FI Santander Asset Management SGIIC 5 EAA Fund EUR Flexible Allocation - Global -1,01 -7,25 -6,37 -1,73 -0,56 6,17 -6 223

ÓPTIMA FLEXIBLE A FI Santander Asset Management SGIIC 6 EAA Fund EUR Flexible Allocation - Global 0,99 -2,70 0,46 0,79 0,80 - - -

GESTIÓN GLO. DECIDIDO AJ FI Santander Asset Management SGIIC 6 EAA Fund EUR Aggressive Allocation - Global 1,00 -8,93 -11,42 3,54 4,62 11,50 -3 705 SINGULAR MULTIACTIVOS 60 FI Singular Asset Management SGIIC 5 EAA Fund EUR Moderate Allocation - Global 2,30 -8,10 -7,10 8,32 0 26 SINGULAR MULTIACTIVOS 80 FI Singular Asset Management SGIIC 6 EAA Fund EUR Aggressive Allocation - Global 2,82 -8,77 -7,54 11,04 3 13 SINGULAR MULTIACTIVOS 100 FI Singular Asset Management SGIIC 7 EAA Fund Global Large-Cap Blend Equity 3,47 -9,12 -7,01 13,12 -0 9 BOREAS CARTERA CRECIMIENTO R FI Tressis Gestión SGIIC 5 EAA Fund EUR Flexible Allocation - Global 2,55 -10,80 -8,66 3,51 3,64 15,07 4 117 UNIFOND AUDAZ A FI Unigest SGIIC 5 EAA Fund EUR Moderate Allocation - Global 4,68 -12,71 -10,08 1,38 0,07 14,82 -0 51 UNIFOND DINÁMICO A FI Unigest SGIIC 5 EAA Fund EUR Moderate Allocation - Global 4,43 -11,58 -9,77 -1,29 0,45 15,00 -2 232 DP FONDOS RV GLOBAL A FI Wealthprivat Asset Management SGIIC 5 EAA Fund Global Large-Cap Blend Equity 3,41 -10,38 -7,63 5,89 4,94 15,49 -2 23 DP MIXTO RV FI Wealthprivat Asset Management SGIIC 5 EAA Fund EUR Moderate Allocation 2,31 -9,10 -7,21 1,97 10,07 -0 8 WELZIA WORLD EQUITY FI Welzia Management SGIIC 6 EAA Fund Global Large-Cap Growth Equity 4,39 -9,73 -12,31 4,27 3,09 17,45 -1 66 SASSOLA SELECCION CAPITAL A FI Sassola Partners SGIIC 7 EAA Fund EUR Flexible Allocation - Global 2,00 -9,59 0 12 ENERO I FUNDSPEOPLE 23

CARTERA

SANTANDER

La clave está en saber qué es la calidad y cómo medirla. Limitarse solo al precio puede llevar a errores de previsión sobre la evolución de la empresa.

¿LO BARATO SALE CARO?

La comunidad inversora que se autodefine como seguidora del estilo de inversión iniciado por Benjamin Graham y conocido gracias a inversores como Warren Buffet son sin duda amantes de comprar barato. Nosotros en Panza Capital estamos sin duda en este grupo. Entonces, ¿por qué esta pregunta?

Creemos que lo barato sale bien, pero no siempre, y no solo por ser barato. Lo que realmente ha marcado, marca, y marcará la futura evolución de una compañía es la relación entre su valoración y su calidad. No podemos pensar que una métrica de valoración, como el PER o cualquier otra, tomada de manera aislada puede ser un indicador suficiente para medir la previsible evolución de una empresa. Saber qué estamos comprando, como en cualquier situación, es fundamental.

No podemos comparar el precio por metro cuadrado en la mejor zona de una ciudad con el precio del metro cuadrado en el extrarradio. Siempre será más caro el de las zonas buenas. Lo mismo pasa en las compañías. No podemos comparar la valoración entre empresas no homogéneas. ¿Es lo mismo una firma como Nestlé que una como Cíe Automotive? Las dos tienen buena gobernanza, son buenos activos, si bien la primera gracias a sus marcas tiene más capacidad de fijar precios, consiguiendo mayores márgenes. Pero donde realmente son diferentes es en la

estabilidad de la demanda, que suele llevar aparejada estabilidad en las cotizaciones. En consecuencia, y simplificando, si nos las ofreciesen las dos al mismo PER, nos decantaríamos por la primera. Pero las dos son una buena oportunidad de inversión.