Finanzcompliance – das klingt auf den ersten Blick vielleicht trocken und schwer greifbar. Aber wenn wir ehrlich sind, hat kaum ein Thema so viel Dynamik und Bedeutung wie dieses. Die Regeln, nach denen Finanzmärkte spielen, ändern sich ständig. Neue Technologien, strengere Vorgaben und steigende Erwartungen der Öffentlichkeit machen klar: Hier passiert gerade richtig viel.

Die großen Skandale der letzten Jahre, von Wirecard bis Cum-Ex (S. 20), haben gezeigt, wie wichtig ein gutes Compliance-Management ist. Vertrauen in die Finanzwelt lässt sich nicht mit schönen Worten erkaufen – es braucht klare Regeln und starke Systeme. Doch Compliance ist heute mehr als nur ein lästiges „Müssen“. Es ist eine echte Chance, Unternehmen sicherer, moderner und verantwortungsvoller zu machen (S. 8).

Spannend ist, wie neue Technologien dabei helfen können. Künstliche Intelligenz und Blockchain (S. 24) klingen wie Buzzwords, aber sie bieten Tools, um Risiken schneller zu erkennen und Prozesse zu vereinfachen (S. 14). Compliance wird damit smarter, flexibler und sogar ein bisschen aufregend. Gleichzeitig merken wir: Technik allein reicht nicht. Es braucht Menschen, die Verantwortung übernehmen und Compliance als Teil einer Unternehmenskultur leben – von der Chefetage bis ins letzte Team.

Was heute auch wichtig ist: Nachhaltigkeit. Finanzcompliance und ESG gehören zusammen. Es geht nicht mehr nur um Zahlen und Paragraphen, sondern auch um den Umgang mit Ressourcen, fairen Handel und ethische Standards. Unternehmen, die hier stark aufgestellt sind, punkten nicht nur bei Kunden, sondern auch bei Investoren (S. 28).

Ein weiterer spannender Punkt: Wie bereiten sich Unternehmen auf die immer anspruchsvolleren ESG-Anforderungen vor? Unsere Studie „The Future of Compliance 2024“

zeigt, dass viele Unternehmen bereits Strategien entwickelt haben, aber auch, wo noch große Lücken bestehen. Von der Integration der ESG-Themen in die Compliance bis hin zur Digitalisierung von Prozessen gibt die Studie wichtige Impulse, wie sich die Branche aufstellen muss, um zukunftssicher zu sein (S. 32).

Im Interview mit Jürgen Gleichauf, Chief Compliance Officer von Mercedes-Benz, wird deutlich, wie wichtig ein flexibles Compliance-Management ist. Er beschreibt, wie KI, Nachhaltigkeit und Governance in einer modernen Compliance-Organisation zusammenspielen. Besonders spannend: Seine Einblicke in adaptive Compliance und wie Technologie helfen kann, Risiken frühzeitig zu erkennen, ohne Innovationen zu blockieren (S. 38).

Und dann gibt es noch den Bereich kritischer Infrastrukturen. Das neue KRITIS-Dachgesetz macht klar, dass Resilienz nicht mehr optional ist. Ob Business Continuity Management, Krisenmanagement oder physische Sicherheit – hier müssen Unternehmen breit aufgestellt sein, um zukünftigen Herausforderungen gewachsen zu sein (S. 42).

Eines ist sicher: Finanzcompliance ist nicht mehr das graue Mauerblümchen im Business. Es ist ein echtes Zukunftsthema – eines, das Innovation fördert, Vertrauen schafft und Unternehmen stark macht.

Ich wünsche Ihnen viel Spaß bei der Lektüre!

Beste Grüße, Judit Čech

Finanzcompliance

Strengere Regeln verändern die Finanzbranche

Judit Čech 20

The

Markus Link, Jan Joos, Prof. Dr. René Seidenglanz

Skandale Von den Panama Papers bis Wirecard Frederik Nyga 42

KRITIS-Dachgesetz Widerstandsfähigkeit gegen wachsende Bedrohungen stärken

René Scheffler, Matthias Max und Martin Peitz

Editorial 3

Impressum 5 Compliance-Chroniken 6

Kolumne 51 Bücherschau 52 Verband 54

Systemupdate 57 Termine 58

8

Wenn Finanzmärkte neue Spielregeln lernen Wie strengere Regulierungen und steigende Kosten die Finanzbranche verändern. von Judit Čech

14

Geldwäscheprävention in der Finanzbranche Künstliche Intelligenz und Big Data revolutionieren die Geldwäscheprävention und Betrugserkennung. von Christin Nasgowitz

20

Steuervermeidungsindustrie made in Germany

Von den Panama Papers bis Wirecard: Finanzskandale erschüttern das Vertrauen in Politik und Wirtschaft von Frederik Nyga

24

Krypto in Kinderschuhen Blockchain-Anwendung verspricht die fälschungssichere Speicherung von Daten. von Selma Schmitt

28

Warum die Finanzwelt sozialer wird Soziale Verantwortung wird zum Schlüsselthema in der Finanzcompliance. von Judit Čech ANALYSE

32

The Future of Compliance 2024 ESG-Anforderungen stellen Unternehmen vor große Herausforderungen. von Markus Link, Jan Joos und Prof. Dr. René Seidenglanz

38

„KI ist an sich weder gut noch schlecht“ Adaptive Compliance und der Einsatz von künstlicher Intelligenz. Interview mit Jürgen Gleichauf

42

Wie das KRITIS-Dachgesetz Unternehmen widerstandsfähiger macht

Wie Unternehmen ihre Widerstandsfähigkeit gegenüber wachsenden Bedrohungen stärken können. von René Scheffler, Matthias Max und Martin Peitz

46

Das war der Bundeskongress Compliance 2024 Unter dem Motto „Kultivieren“ trafen sich über 400 Experten in Berlin. von Judit Čech

Herausgeber

Rudolf Hetzel

Torben Werner Frederik Nyga

Redaktion

Judit Čech (V.i.S.d.P)

Telefon: 030 / 84859320 judit.cech@quadriga.eu

ISSSN: 2751-109X

Mitarbeit an dieser Ausgabe

Florian Haarhaus

Jan Joos

Thomas Kahl

Martin Knaup

Markus Link

Matthias Max

Christin Nasgowitz

Martin Peitz

Verena Ritter-Döring

Sebastian Rünz

René Scheffler

Selma Schmitt

René Seidenglanz

Louis Warnking

Gestaltung

Armen Vanetsyan

Fotoredaktion

Armen Vanetsyan Anzeigen Norman Wittig norman.wittig@quadriga.eu

Druck

PIEREG Druckcenter Berlin GmbH Vollstufige Bogenoffsetdruckerei Benzstraße 12 | 12277 Berlin (Marienfelde)

Abonnementkonditionen

Inland: 4 Ausgaben – 68 Euro Ausland: 4 Ausgaben – 78 Euro Alle Preise inkl. MwSt. und Versandkosten Im Internet www.compliance-manager.net

Verlags- / Redaktionsanschrift Quadriga Media Berlin GmbH Werderscher Markt 13 10117 Berlin

Telefon: 030 / 84 85 90 Fax: 030 / 84 85 92 00 info@quadriga.eu

Bildnachweise: Umschlag: Getty Images; S. 4: Getty Images; S. 20: picture alliance/Caro/ Bastian; S. 22: picture alliance/ dpa/Matthias Balk; S. 23: picture alliance/dpa/Thomas Banneyer; S. 24-28: Getty Images; S. 36: privat; S. 38-40:Mercedes-Benz Group AG; S. 42: Getty Images; S. 46-49:Mirella Frangella, Sebastian Höhn, Alexander Rentsch; S. 54-55: Mirella Frangella, Sebastian Höhn, Alexander Rentsch; S.57: TaylorWessing; S. 58: BCM / Getty Images

VON JUDIT ČECH

Willkommen zur Eröffnung unserer neuen Rubrik „Compliance-Chroniken“. Hier beleuchten wir die berüchtigtsten Fälle der Wirtschaftsgeschichte und zeigen, wie jeder Skandal Compliance- und Corporate-Governance-Praktiken nachhaltig geprägt hat. Was wäre besser geeignet, diese Serie zu eröffnen, als der Fall Enron? Dieser legendäre Skandal markierte den Beginn eines neuen Zeitalters in der Unternehmenswelt und verdeutlichte, dass der Grat zwischen Erfolg und Ruin schmaler ist, als viele Führungskräfte zugeben möchten.

Enron – einst eines der weltweit führenden Energieunternehmen – galt in den späten 1990er Jahren als Symbol für Innovation und Erfolg. Doch hinter den glitzernden Fassaden herrschten kreative Bilanzierung, zweifelhafte Buchführung und gezielte Täuschung. Die Manager versprachen stets beste Quartalszahlen und eine glänzende Zukunft. In Wahrheit jedoch türmten sich die Schulden. Durch Finanztricks wie fingierte Offshore-Gesellschaften und Bilanzmanipulationen generierte Enron über Jahre hinweg Gewinne, die schlichtweg nicht existierten. Als die Wahrheit ans Licht kam, war das Vertrauen der Öffentlichkeit in die Finanzmärkte irreparabel beschädigt. Im Dezember 2001 meldete Enron Insolvenz an und hinterließ eine Spur der Verwüstung. Tausende Mitarbeiter verloren ihre Jobs, Renten und Ersparnisse. Investoren wurden um Milliarden betrogen. Die

Finanzwelt erlebte einen Schock, der weit über die USA hinausreichte. Der Name Enron wurde zum Synonym für Gier, Korruption und den Zusammenbruch ethischer Werte in der Unternehmensführung.

Was folgte, war der SarbanesOxley Act (SOX) – ein Gesetz, das die Compliance-Regeln fundamental veränderte. Die USA hatten genug von Bilanzmanipulationen und undurchsichtigen Geschäftspraktiken. Unter der Führung des Demokraten Paul Sarbanes und des Republikaners Michael Oxley wurde das Gesetz verabschiedet, um das Vertrauen in die Finanzmärkte wiederherzustellen und ähnliche Skandale zu verhindern.

SOX brachte strenge Vorschriften mit sich, die Unternehmen zu mehr Transparenz und stärkeren internen Kontrollen zwangen. CEOs und CFOs mussten fortan persönlich für die Richtigkeit der Finanzberichte bürgen – und trugen eine persönliche Haftung bei „kreativen“ Zahlen. Der Druck auf die Führungsetagen stieg enorm, doch nur so ließ sich das Vertrauen der Anleger zurückgewinnen.

Die Auswirkungen von SOX reichten weit über die USA hinaus. Auch in Europa und Asien folgten ähnliche Reformen, und das Konzept der Corporate Governance wurde zur globalen Norm. Unternehmen weltweit mussten sich auf neue Regelungen

einstellen, und die Bedeutung von Compliance- und RisikomanagementAbteilungen nahm massiv zu. Enron hat die Compliance-Landschaft unbeabsichtig revolutioniert und Unternehmen dazu gezwungen, ethische Standards ins Zentrum ihrer Geschäftspraktiken zu rücken.

SOX war jedoch mehr als nur eine Vorschriftensammlung. Er war ein Weckruf für die gesamte Wirtschaftswelt. Der Fall Enron erinnert uns daran, dass Skandale – so zerstörerisch sie auch sein mögen – häufig Motor für Reformen und positive Veränderungen sind. Heute ist Enron Geschichte, aber die aus diesem Skandal gezogenen Lehren sind aktueller denn je. Unternehmen aller Größenordnungen erkennen, dass Compliance mehr ist als Regelkonformität. Es ist eine Grundhaltung, die das Vertrauen der Öffentlichkeit stärkt.

Mit Enron als Auftakt möchten wir in dieser Rubrik die Historie der Compliance erkunden und unterhaltsam wie lehrreich durch die Skandale führen, die die Weltwirtschaft geprägt haben. Denn jeder Skandal ist nicht nur ein schwarzer Fleck in der Unternehmensgeschichte, sondern ein Mosaikstein, der die heutige Compliance-Landschaft und die hohen Standards der Branche geformt hat.

Judit Čech ist leitende Redakteurin des Magazins Compliance Manager.

Künstliche Intelligenz erobert die Finanzwelt und optimiert Prozesse von der Geldwäscheprävention bis zur Betrugserkennung. Doch ohne klare Regeln und Transparenz bleibt das Potenzial unausgeschöpft.

DDie Nutzung von Big Data und künstlicher Intelligenz (KI) verändert das Finanz- und Versicherungswesen grundlegend. Technologien wie Machine Learning (ML) und Big Data Analytics eröffnen zahlreiche Möglichkeiten. Sie optimieren Kundenschnittstellen, automatisieren komplexe Backoffice-Prozesse und erkennen Muster sowie Anomalien in großen Datenmengen, die dem menschlichen Auge oft entgehen. Besonders in der Geldwäscheprävention und Betrugserkennung zeigen diese Werkzeuge ihr Potenzial.

Gleichzeitig bringen diese Innovationen neue Herausforderungen mit sich.

Regulierungsbehörden wie die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) haben Leitlinien entwickelt, um den Einsatz von Big Data und KI in Unternehmensentscheidungen zu steuern. Im Fokus stehen Themen wie Risikoorientierung, Technologieneutralität, Bias-Vermeidung und das Diskriminierungsverbot. Die Technologien müssen nicht nur robust, sondern auch konform mit regulatorischen Vorgaben gestaltet sein, um Vertrauen und Compliance zu gewährleisten.

Gerade im Bereich der Geldwäscheprävention zeigen sich die Chancen und Risiken dieser neuen Werkzeuge: Während KI-Systeme helfen können, Finanzkriminalität effektiver zu bekämpfen, erfordert ihr Einsatz ein stringentes Risiko- und Auslagerungsmanagement sowie die Verantwortung der Geschäftsleitung, um potenzielle Fehlentwicklungen zu vermeiden. So wird deutlich, dass die

Verbindung von Innovation und Regulierung entscheidend für den nachhaltigen Erfolg dieser Technologien im Finanzsektor ist.

und Betrugspräventi-

Die Bekämpfung von Geldwäsche und Betrug gehört zu den zentralen Aufgaben der Finanzinstitute. Sie ist eng mit den gesetzlichen Vorgaben des Geldwäschegesetzes (GwG) und des Kreditwesengesetzes (KWG) verknüpft. Besonders wichtig sind die Prinzipien „Know Your Customer“ (KYC) und „Know Your Transaction“ (KYT). Diese verpflichten Finanzinstitute, Vertragspartner zu identifizieren und Geschäftsbeziehungen sowie Transaktionen kontinuierlich zu überwachen. Moderne Technologien wie Big Data Analytics und KI unterstützen die Erfüllung dieser Anforderungen und erhöhen dabei die Effizienz.

„Die Verbindung von Innovation und Regulierung ist entscheidend für den nachhaltigen Erfolg dieser Technologien im Finanzsektor.“

Big-Data-Anwendungen und KI-Systeme erkennen Muster und Anomalien in großen Datenmengen. Dadurch können sie verdächtige Aktivitäten wie ungewöhnliche Transaktionsmuster oder komplexe Zahlungsflüsse aufspüren, die menschlichen Prüfern oft entgehen. Das verbessert besonders bei Massenzahlungsverkehr und internationalen Transaktionen die Präzision und Effektivität der Prüfungen. Ein häufig genutztes Verfahren ist Machine Learning, das „false positives“ – Verdachtsfälle, die sich als unbegründet erweisen – deutlich reduziert.

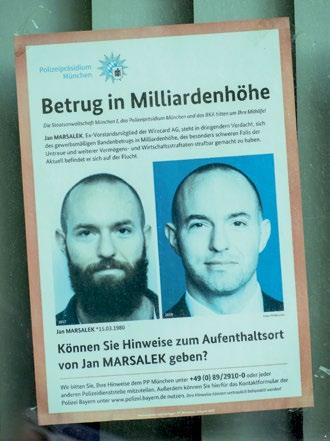

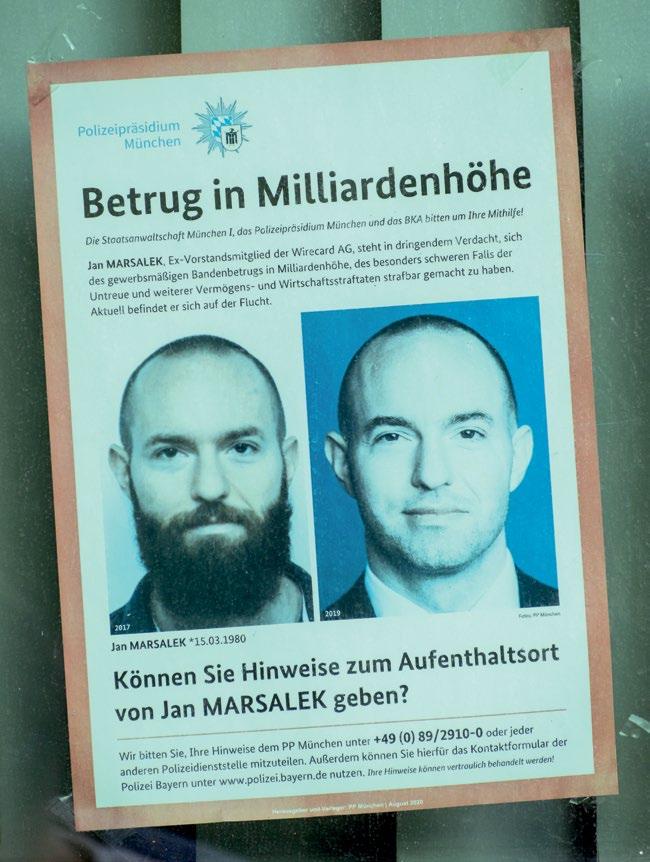

Steuerhinterziehung, Geldwäsche, Milliardenbetrug – von den Panama Papers bis Wirecard erschüttern Finanzskandale das Vertrauen in Politik und Wirtschaft. Was bleibt, sind offene Fragen und der dringende Ruf nach Reformen.

DDie Veröffentlichung der Panama Papers im Jahr 2016 war eine Initialzündung. Sie führte zu umfassenden Ermittlungen im Bereich Wirtschaftsstrafrecht und einer intensiven Berichterstattung. Das veränderte sowohl die staatliche Reaktion auf Finanzkriminalität als auch die öffentliche Wahrnehmung tiefgreifend. Ein anonymer Whistleblower übergab der „Süddeutschen Zeitung“ („SZ“) 11,5 Millionen vertrauliche Dokumente der panamaischen Kanzlei Mossack Fonseca. Aufgrund des enormen Datenvolumens von 2,6 Terabyte arbeitete die „SZ“ mit dem International Consortium of Investigative Journalists und über 100 Medienpartnern weltweit zusammen, um die Daten zu analysieren. Diese Kooperation war wegweisend.

Die Panama Papers deckten auf, wie Politiker, Prominente und Unternehmen Offshore-Konten und Briefkastenfirmen nutzten, um Vermögen zu verschleiern und Steuern zu vermeiden. Die Enthüllungen führten weltweit zu politischen Konsequenzen, Rücktritten und einer verstärkten Diskussion über Steuerhinterziehung und Geldwäsche. In Deutschland gerieten unter anderem die Deutsche Bank und andere Finanzinstitute in den Fokus, da sie in Verbindung mit den in den Panama Papers genannten Offshore-Strukturen standen. Diese Enthüllungen trugen zudem zur Rückgewinnung von Steuergeldern bei und verdeutlichten, wie groß das Problem der Finanzkriminalität tatsächlich ist.

Manche sagen: Der Cum-Ex-Skandal, Wirecard und ähnliche Fälle haben Deutschland verändert. Sie lösten Reformen im Steuer- und Finanzsektor aus, schärften das Bewusstsein für Bilanz- und Steuerbetrug und betonten die Notwendigkeit einer starken Justiz und unabhängiger Medien. Die Aufarbeitung dauert an und bleibt eine Mahnung für die Zukunft. Wenn man nach Verfehlungen fragt, trifft man oftmals auf Erinnerungslücken. Selbst beim Bundeskanzler. Wenn man fragt, was vielleicht systemisch falsch läuft sagen viele nur: Causa Anne Brorhilker.

Anne Brorhilker und der harte Kampf gegen Steuerbetrug

In den großen Finanzskandalen der letzten Jahre, insbesondere bei Cum-Ex-Geschäften, spielten die Verantwortlichen für die strafrechtliche Aufarbeitung eine zentrale Rolle im öffentlichen Diskurs. Eine herausragende Figur ist Anne Brorhilker. Die damalige Oberstaatsanwältin in Köln war maßgeblich an der Verfolgung der Cum-Ex-Vergehen beteiligt. Über Jahre leitete sie die Ermittlungen gegen prominente Beteiligte, darunter hochrangige Banker, Anwälte und Finanzberater. Brorhilker gilt als eine der entschlossensten Stimmen im Kampf gegen Steuerhinterziehung.

„Die Panama Papers deckten auf, wie Offshore-Konten und Briefkastenfirmen genutzt wurden, um Vermögen zu verschleiern und Steuern zu vermeiden“

War diese Offenlegung der Beginn einer neuen Ära im Umgang mit Steuerhinterziehung, Geldwäsche und Finanzkriminalität – oder etwa nicht?

Die Panama Papers waren nur der Anfang. Sie rückten das Zusammenspiel von Finanzinstitutionen, Gesetzeslücken und mangelnder Kontrolle ins Rampenlicht – ein Zusammenspiel, das sich in den nachfolgenden Jahren in anderen Skandalen wie Cum-Ex und Wirecard erneut offenbarte.

Während die Panama Papers den globalen Charakter von Steuerhinterziehung und Geldwäsche aufzeigten, beleuchteten Cum-Ex-Geschäfte und der Wirecard-Skandal ein anderes Problem: die systematische Ausnutzung nationaler Regelungslücken und die unzureichende Überwachung durch Politik und Behörden. Beide Skandale hatten gravierende Folgen für Deutschland – von milliardenschweren Verlusten bis hin zu einem Vertrauensverlust in staatliche Institutionen und den Finanzsektor.

Immer wieder kritisierte sie, dass die deutsche Justiz nicht ausreichend ausgestattet sei, um gegen finanziell und juristisch gut aufgestellte Täter vorzugehen. Besonders bemängelte sie, dass Vergleiche oft nur geringe Rückzahlungen zur Folge hätten. So könnten sich Täter effektiv aus Verfahren „herauskaufen“ – eine bittere Realität, die sie offen ansprach. (Die Anführungszeichen stehen hier tatsächlich für Zitate, nicht für Ironie.)

2024 zog sich Brorhilker aus der Justiz zurück und wechselte zur „Bürgerbewegung Finanzwende“. Diese Organisation setzt sich für Reformen in der Finanzpolitik ein. Ihr Wechsel wurde von vielen als scharfe Kritik an den systemischen Schwächen der Justiz verstanden – einer Justiz, die sie nach eigener Aussage zu wenig unterstützt habe. Ihr Ausscheiden aus diesem Betrieb unterstreicht, dass die Justiz in Deutschland mit begrenzten Mitteln und Personalressourcen gegen komplexe und milliardenschwere Betrugsfälle kämpfen muss. Die Tatsache, dass prominente Täter häufig mit milden Strafen oder Vergleichen davonkommen, stellte sie offen infrage, und ihr Wechsel zu einer zivilgesellschaftlichen Organisation zeigt, dass engagierte Akteure auch außerhalb der Justiz für Veränderungen kämpfen können und wollen.

Die Arbeit und das Engagement von Anne Brorhilker und ihr durchaus medienwirksam inszenierter Rücktritt

Blockchain-Anwendung verspricht die fälschungssichere Speicherung von Daten. Was nach einem Segen für Compliance-Verantwortliche klingt, stellt sie in der Praxis allerdings vor große rechtliche und technische Herausforderungen.

VON SELMA SCHMITT

RRund sechzehn Jahre ist es her, als Satoshi Nakamoto das Gründungsdokument der virtuellen Währungen geschrieben und damit einen Hype ausgelöst hat. Der Erfinder des Bitcoins, über dessen wahre Identität bis heute gerätselt wird, hat auf gerade einmal acht Seiten gezeigt, wie wir alle digitales Geld nutzen können, ohne auf Zwischeninstanzen vertrauen zu müssen. Denn die dahinterliegende Blockchain-Technologie kreiert gewissermaßen ihre eigene Sicherheit aus sich selbst heraus. Und sie ist äußerst beliebt. Mittlerweile gibt es fast 10.000 Kryptowährungen weltweit, der Bitcoin übertrifft mit einer Marktkapitalisierung von 1.400 Milliarden US-Dollar im November 2024 selbst Börsenschwergewichte wie Mark Zuckerbergs Konzern Meta.

Auch abseits von Kryptowährungen stößt die Technologie auf Begeisterung – wenngleich der Hype hier etwas abgeflacht ist. So mussten beispielsweise IBM und die Reederei Maersk ein Projekt zur Lieferketten-Dokumentation von Container-Schifffahrten einstellen. Wenig später beendete die australische Börse Bemühungen, die Blockchain in ihre Plattform zu integrieren. Die Zukunftstechnologie ist zwar in der Praxis angekommen, aber es zeigt sich inzwischen auch, wo sie an Grenzen stößt.

herkömmlichen Datenzentrum hat stets irgendein Akteur die Kontrolle. Er kann jederzeit neue Daten hinzufügen, sie ändern oder löschen. In der Blockchain ist diese Macht auf ein Netzwerk aus Knotenpunkten verteilt, auf alle, die die Blockchain betreiben. Jeder hat eine vollständige Kopie der Blockchain auf seinem System, so dass niemand etwas daran ändern kann, ohne dass die anderen das mitbekommen. Fachleute bezeichnen die Blockchain auch als dezentrale Datenbank: Statt an einem einzelnen Ort zu lagern, sind die Daten auf viele Orte verteilt. Wer eine Blockchain hacken will, müsste mehrere Teilnehmer im System gleichzeitig hacken, was deutlich aufwendiger bis nahezu unmöglich ist. Die Dezentralität macht die Blockchain für viele Anwendungsfälle interessant. Denn die verteilte Macht erhöht die Kontrolle, schafft Transparenz und Sicherheit. Schließlich sind die Blöcke gleich an mehreren Knotenpunkten gespeichert, was sie unveränderlich und fälschungssicher macht.

Das hat zudem den Vorteil, dass Blockchain-Systeme theoretisch ohne Intermediäre auskommen. Schließlich braucht es keine zwischengeschaltete Instanz, um Sicherheit oder Vertrauen zu garantieren. Privatpersonen können direkt miteinander handeln und darauf vertrauen, dass die Rahmendaten ihres Handels gespeichert sind. Transaktionskosten an Handelsplattformen wie E-Bay, Paypal und andere entfallen. Der erste Anwendungsfall, für den diese Technologie entwickelt wurde, sind deshalb auch die bis heute populären Kryptowährungen.

„Mittlerweile gibt es fast 10.000 Kryptowährungen weltweit.“

Letztlich ist die Blockchain im Kern eine spezielle Technologie zur Speicherung von Daten. Informationen werden in Blöcken zusammengefasst und nacheinander zentral in einem sogenannten Buch oder Ledger gespeichert. Mit jedem Eintrag kommen neue Seite hinzu, es entsteht eine Kette aus Datenblöcken – die Blockchain. Das Besondere ist dabei die Art, wie die Blöcke abgespeichert werden. In einem

Aber auch abseits von Bitcoin und Co. gibt es interessante Anwendungsfelder, die gerade Finanzunternehmen beschäftigen. Da ist zum einen die sogenannte Tokenisierung: Beliebige Vermögenswerte lassen sich als sogenannte Token digital abbilden und handelbar machen. Ein bekanntes Beispiel dafür ist Siemens: Bei einem Testlauf im Jahr 2023 emittierte das Unternehmen mithilfe der Token Anleihen in einem Volumen von 60 Millionen Euro. Sie verkauften die Wertpapiere direkt an Investoren, ohne den Zwischenschritt über Banken zu gehen. Im September 2024 folgte eine zweite Emission, diesmal bereits mit Anleihen im Wert von 300 Millionen Euro.

„Der Vorteil, wenn Unternehmen Anleihen über eine Blockchain emittieren: Sie schalten die Intermediäre einfach aus“, sagt Nils Urbach, Professor für Wirtschaftsinformatik und Digital Business an der Frankfurt University of Applied Sciences. „Anders gesagt: Die Unternehmen können direkt an Investoren verkaufen, ohne vorher über Banken zu gehen. Das macht den Prozess deutlich schlanker

Soziale Verantwortung wird zum Schlüsselthema in der Finanzcompliance. Warum Diversität, Menschenrechte und fairer Umgang nicht nur moralisch, sondern auch wirtschaftlich sinnvoll sind.

SSoziale Themen rücken immer stärker ins Zentrum von Investitions- und Compliance-Entscheidungen. Während in der Vergangenheit Umweltaspekte das Leitmotiv waren, geht es heute zunehmend um Arbeitsbedingungen, Menschenrechte und Diversität. Ein Beispiel für diese Verschiebung ist die Initiative „Principles for Responsible Investment“ (PRI). Sie zeigt, wie soziale Verantwortung zu einem wichtigen Kriterium für Investoren wird – und damit letztlich auch für Unternehmen.

Auch regulatorisch wird der Druck erhöht: Die europäische Corporate Sustainability Due Diligence Directive (CS3D) nimmt Großunternehmen mit mehr als 1.000 Mitarbeitenden und einem globalen Nettoumsatz von über 450 Millionen Euro in die Pflicht. Ihr Ziel: menschenwürdige Arbeitsbedingungen entlang der gesamten Lieferkette sicherstellen –andernfalls drohen empfindliche Strafen. Bußgelder von bis zu fünf Prozent des weltweiten Umsatzes oder Schadensersatzklagen durch Betroffene sind ein klares Signal. Die Botschaft: Soziale Compliance ist kein „Nice-to-have“ mehr, sondern ein unternehmerisches Risiko, das ernst genommen werden muss.

Diversität erweist sich dabei als strategischer Erfolgsfaktor. Studien belegen: Unternehmen mit Frauen in Führungspositionen sind bis zu 39 Prozent profitabler. In Europa liegt der Wert bei gemischten Führungsteams sogar bei 62 Prozent. Und das bleibt nicht nur graue Theorie: Finanzinstitute wie die Bank im Bistum Essen oder die Commerzbank haben längst erkannt, dass soziale Initiativen nicht nur gut fürs Image sind, sondern auch Innovation und Profitabilität fördern. Während die Bank im Bistum Essen mit Mikrofinanzierungen punktet, unterstützt die Commerzbank soziale Projekte über kreative Programme wie die „Restcent-Spende“.

Der wirtschaftliche Nutzen von Diversität ist messbar. Laut einer McKinsey-Analyse erhöht Gender-Diversität die Wahrscheinlichkeit, überdurchschnittlich profitabel zu sein, um 25 Prozent. Bei ethnischer Diversität liegt die Steigerung sogar bei 36 Prozent. Eine Untersuchung der Boston Consulting Group ergänzt: Unternehmen mit diversen Führungsteams erzielen 19 Prozent höhere Einnahmen aus Innovationen. Unterschiedliche Perspektiven schaffen nicht nur kreative Lösungen, sondern stärken auch die Wettbewerbsfähigkeit in einem globalisierten Markt.

„Soziale Compliance ist kein‚ Nice-to-have‘ mehr,sondern ein unternehmerisches Risiko.“

Die Botschaft ist klar: Soziale Verantwortung und Diversität sind weit mehr als ethische Imperative. Sie bieten handfeste wirtschaftliche Vorteile. Wer hier handelt, agiert nicht nur regelkonform, sondern sichert sich auch langfristig einen Wettbewerbsvorteil.

Wo es kritisch wird

Mit Predictive Analytics und künstlicher Intelligenz lassen sich soziale Risiken und Verstöße gegen Regeln frühzeitig erkennen – ein entscheidender Vorteil in einer Zeit, in der Themen wie Menschenrechte, Arbeitsbedingungen und Datenschutz immer stärker in den Vordergrund rücken. Compliance ist dabei längst nicht mehr auf die Einhaltung gesetzlicher Vorgaben beschränkt. Sie hat das Potenzial, gesellschaftliche Standards aktiv zu verbessern.

Wie lässt sich soziale Verantwortung konkret in der Praxis umsetzen? Die Deutsche Bank macht es vor. Mithilfe spezialisierter Screening-Tools spürt sie menschenrechtliche Risiken in Kredit- und Investitionsketten auf. Dabei wird nicht nur geografisch, sondern auch branchenspezifisch analysiert – von den Vertragsvolumina bis zur Zahl der Beschäftigten. Ein systematischer Ansatz, der zeigt: Soziale Kriterien lassen sich messbar und operationalisierbar in Geschäftsprozesse integrieren.

Dennoch: Trotz wachsender Regulierung bleiben gravierende Verstöße keine Seltenheit. Der „Wells Fargo Cross-Selling“-Skandal ist ein warnendes Beispiel. Millionen unerlaubt eröffneter Kundenkonten führten nicht nur zu hohen Strafen, sondern auch zu einem massiven Vertrauensverlust in die Bank. Ähnlich erging es der Commerzbank, die 2015 wegen Verstößen gegen US-Sanktionen und mangelhafter Geldwäscheprävention Milliardenstrafen zahlen musste. Solche Vorfälle zeigen, wie verheerend die Folgen sind, wenn Unternehmen soziale und ethische Standards vernachlässigen.

ESG-Compliance: Muss sich die

VON MARKUS LINK,

JAN JOOS UND PROF. DR. RENÉ SEIDENGLANZ

Steigende ESGAnforderungen stellen Unternehmen vor große Herausforderungen – vor allem in der Compliance. Die Studie „The Future of Compliance 2024“ zeigt: Während ESG-Themen zunehmend strategisch integriert werden, fehlt es oft an Fachwissen und Ressourcen.

Die Notwendigkeit der Berücksichtigung der ESG-Themenfelder („Environment, Social & Governance“) im unternehmerischen Alltag und die steigenden regulatorischen ESG-Anforderungen stellen Unternehmen vor bedeutende Herausforderungen. Die Überwachung der Einhaltung dieser neuen ESG-Regulatorik geht dabei auch an der Compliance-Funktion nicht spurlos vorüber. Doch wie ist die Compliance-Funktion hinsichtlich der Herausforderungen der zunehmenden ESG-Regulatorik aufgestellt? Wie sind ESG-Themen in die Unternehmensstrategie eingebettet? Und welche Verantwortung trägt dabei die Compliance-Funktion? Fühlen sich die Compliance-Verantwortlichen ausreichend auf die ESG-Regulatorik

vorbereitet? Insgesamt 278 Compliance-Verantwortliche haben an der diesjährigen Befragung im Rahmen der Studienreihe „The Future of Compliance“ teilgenommen, um diese und viele weitere Fragen zu beantworten.

ESG-Regulatorik betrifft aktuell zwei Drittel der Befragten, Tendenz steigend

Die ESG-Regulatorik umfasst eine Vielzahl von Gesetzen, Richtlinien und Vorschriften, die auf verschiedene Aspekte der Unternehmensführung wirken, von Umweltaspekten, wie Energieverbrauch und CO2-Emissionen, bis hin zu sozialen Aspekten, wie der Einhaltung von Menschenrechten und Schaffung von

angemessenen Arbeitsbedingungen. Dabei wird nicht nur das eigene Unternehmen betrachtet, sondern zunehmend auch die Wertschöpfungskette der Unternehmen, über die eigenen Unternehmensgrenzen hinaus, in den Fokus gerückt.

Vor diesem Hintergrund scheint es für den langfristigen Erfolg eines Unternehmens immer wichtiger zu werden, ESG-Ziele zu definieren und eine klare Strategie zur Erfüllung der ESG-Anforderungen zu entwickeln. Für die Compliance-Funktion steht insbesondere der Themenkomplex Governance im Fokus: 91 Prozent der befragten Compliance-Verantwortlichen identifizierten Governance als bedeutsames Thema.

Um ESG-Themen erfolgreich zu managen, müssen diese in die Unternehmensstrategie integriert werden. Denn hier ist festgelegt, wie das Unternehmen seine Ziele erreichen, Wettbewerbsvorteile sichern und sich am Markt positionieren will. Die Mehrheit der Befragten gab an, ESG-Themen in die Unternehmensstrategie integriert zu haben, wobei dies bei 82 Prozent auf das Thema Environment, bei 77 Prozent auf das Thema Social und bei 80 Prozent auf das Thema Governance zutraf. Nur acht Prozent gaben an, dass ESG-Themen nicht in die Unternehmensstrategie integriert sind. ESG-Themenfelder sind dabei bei großen Unternehmen wenig überraschend tendenziell häufiger in der Unternehmensstrategie verankert. Die Integration der ESG-Themen in die Unternehmensstrategie trägt dazu bei, den vielfältigen Berichtsanforderungen aus supranationalen Richtlinien der Europäischen Union und nationalen Gesetzen, wie beispielsweise dem Lieferkettensorgfaltspflichtengesetz (LkSG), der Corporate Sustainability Reporting Directive (CSRD), der EU-Entwaldungsverordnung (EUDR) oder der kommenden Corporate Sustainability Due Diligence Directive (CS3D), gerecht zu werden. Auch der Deutsche Corporate Governance Kodex (DCGK) empfiehlt die Integration von Nachhaltigkeits-

ABB. 9 – Integration von ESG-Themen in die Organisationsstrategie Sind ESG-Themen in die Organisationsstrategie integriert? (n=277; Mehrfachnennungen möglich)

zielen in die Unternehmensplanung, um soziale und ökologische Aspekte angemessen zu berücksichtigen (Empfehlung DCGK A.1).

Dies führt Unternehmen aller Branchen zu der Herausforderung, ihre Geschäftsaktivitäten im Einklang mit den ESG-Standards zu gestalten. Das Akronym ESG umfasst dabei die drei Bereiche Umwelt (E=Environment), Soziales (S=Social) und Unternehmensführung (G=Governance) und unterstreicht den Zusammenhang zwischen ökologischer und sozialer Nachhaltigkeit sowie guter beziehungsweise verantwortungsvoller Unternehmensführung.

Zur erfolgreichen Umsetzung der Nachhaltigkeitsstrategien müssen ESG-Themen sinnvoll in die Organisation eingebettet werden. Eine klare Zuordnung der Verantwortlichkeiten innerhalb der Compliance-Funktion spielt dabei eine zentrale Rolle.

Die Schaffung neuer und die Anpassung bestehender Governance-Strukturen sind entscheidend für ein wirksames ESGManagement

Obwohl mehr als die Hälfte der Befragten eine eigenständige ESG-Funktion eingerichtet hat, trägt diese nur in elf Prozent der Unternehmen die alleinige Verantwortung für die ESG-Themen.

In 56 Prozent der befragten Unternehmen liegt die Verantwortung für ESG-Themen auch bei der Compliance-Funktion, was sie zu einer organisatorischen Unternehmenseinheit mit der größten (Co-) Verantwortung macht. Damit übernimmt die Compliance-Abteilung eine Schlüsselrolle bei der Überwachung und Sicherstellung der Einhaltung

„KI

Wir sprachen mit Jürgen Gleichauf, dem Chief Compliance Officer der Mercedes-Benz Group, über adaptive Compliance und den Einsatz von künstlicher Intelligenz. Adaptive Compliance bezeichnet eine Strategie, die sich flexibel an wachsende Regulierungen und gesellschaftliche Anforderungen anpasst.

INTERVIEW FREDERIK NYGA

Jürgen, warum ist Wandlungsfähigkeit so wichtig?

Ich bin davon überzeugt, dass sich der gesellschaftliche, technologische und regulative Wandel auch in der Compliance-Organisation widerspiegeln muss. Mit anderen Worten: Ein moderner Compliance-Bereich muss sich fortlaufend weiterentwickeln und sich präventiv auf neue Risiken vorbereiten. Dabei müssen wir sowohl rechtliche Entwicklungen als auch gesellschaftliche Trends im

Blick haben. Wir nennen das adaptive Compliance. Ein flexibles Compliance-Management-System hilft uns, den neuen Risiken effizient und effektiv zu begegnen.

In deiner Rolle verbindest du eine produktbezogene Perspektive mit interner Beratung in juristischen Fragen. Gleichzeitig bringst du als Menschenrechtsbeauftragter eine gesamtgesellschaftliche Sichtweise ein. Daher möchte ich über das

Thema Nachhaltigkeit sprechen – und wie es sich in die ComplianceArbeit integriert.

Letztendlich geht es um die Endlichkeit von Ressourcen und die Verletzlichkeit unserer ökosozialen Systeme. Aus meiner Sicht ist langfristig nur derjenige erfolgreich, der sein Unternehmen nachhaltig führt. Wir bei Mercedes-Benz tun dies mit unserer nachhaltigen Geschäftsstrategie. Wir haben das Potenzial erkannt, das in einer engen Verzahnung von Nachhal-

tigkeits- beziehungsweise ESG-Themen mit bewährter Compliance-Praxis liegt – zum einen im Hinblick auf die Governance, aber auch bei Environmental und Social. Hier haben sich etablierte Compliance-Mechanismen, -Methoden und -Strukturen für die erfolgreiche Umsetzung rechtlicher Anforderungen schon mehrfach bewährt. Es liegt also auf der Hand, ESG-Themen über Compliance-Prozesse und -Organisationen zu begleiten.

Compliance galt in den letzten Jahren oft nicht als vorrangige Unterstützung des operativen Geschäfts. Verändert sich das durch die wachsende gesellschaftliche Bedeutung der genannten Themen?

Ich bin der festen Überzeugung, dass wir als Compliance-Organisation nah am Business arbeiten müssen. Das heißt, wir arbeiten mit unseren Kolleginnen und Kollegen in den operativen Geschäftsbereichen von Anfang an eng zusammen und intervenieren bei entsprechenden Risiken natürlich auch. Dahinter steckt der Gedanke, nicht passiv abzuwarten, bis ein Gesetz da ist, sondern gesellschaftliche und regulatorische Erwartungen früh zu antizipieren. Dann kann man entsprechend des adaptiven Compliance-Gedankens auch frühzeitig in die Themen einsteigen. Wenn wir also eine entsprechende Regulatorik kommen sehen, zum Beispiel aus dem Nachhaltigkeitsbereich, dann können wir präventiv eingreifen und in den Projekten Vorkehrungen treffen, damit wir später nicht hinterherkehren müssen. Vor diesem Hintergrund ergibt es sehr viel Sinn, das Sustainability Management so zu behandeln wie ein anderes Compliance-Feld auch. Dann wird man auch nicht als Hürde wahrgenommen, sondern macht sich zum integralen Bestandteil des Themas.

Kannst du das für unsere Leser an einem konkreten Beispiel illustrieren?

Ein gutes Beispiel ist nach wie vor das automatisierte Fahren: Hier

waren lange Zeit viele regulatorische Fragen offen, während unsere Entwickler schon an der Technologie gearbeitet haben. In solchen Fällen ist es natürlich wichtig, dass Ingenieure, Juristen und Gesellschaftswissenschaftler von Anfang an Hand in Hand arbeiten. Neben der technischen Expertise brauchen unsere Entwickler immer auch juristische und ethische Orientierung für eine Entscheidung. Wir sprechen in diesem Zusammenhang auch vom „second pair of shoulders“, also dass Entscheidungen auf mehreren Schultern verteilt werden. Entsprechend unterschreibe auch ich als Chief Compliance Officer oder Unternehmensjurist Produktentscheidungen mit und gehe mit ins Risiko.

In vielen Organisationen sind die Nachhaltigkeitsbereiche außerhalb der Compliance angesiedelt. Wie ist das bei euch strukturiert?

„Langfristig ist nur derjenige erfolgreich, der sein Unternehmen

nach-

haltig führt“

Du hast erwähnt, dass Entscheidungsprozesse auf mehrere Schultern verteilt werden sollen. Daraus ergeben sich Synergien und Möglichkeiten für gemeinschaftliches Arbeiten. Wie gestaltet sich das konkret in einer Compliance-Organisation? Wir haben unseren Bereich vor ein paar Jahren für sämtliche Berufsgruppen geöffnet – ich sage immer „hin zum Business Partner“. Moderne Compliance Manager sind nicht nur Juristen oder klassische Risikomanager, sondern auch Ingenieure und Betriebswirte – also Kolleginnen und Kollegen, die aus verschiedensten Bereichen kommen, die Fragestellungen aus unterschiedlichen Perspektiven angehen und diese bearbeiten.

Nachhaltigkeitsmanagement ist kein komplett neues Themenfeld. Letztendlich leistet jeder Geschäftsbereich im Unternehmen seinen Beitrag zur Nachhaltigkeit. Wir bei Mercedes-Benz nutzen unser Compliance-Management-System, unsere Entscheidungsprozesse, unsere Netzwerke und unsere Gremien auch für sämtliche Fragen zu Nachhaltigkeit. Vor dem Hintergrund haben wir eine funktionale Nachhaltigkeitskoordination beim Compliance Office angesiedelt und nutzen ähnliche Schnittstellen wie bei klassischen Compliance-Themen. Das ist sehr effektiv und effizient, weil man die Power der Compliance-Organisation nutzen kann und keine Parallel-Organisation aufbauen muss.

Adaptive Compliance und KI: eine zukunftsweisende Partnerschaft

Die dynamischen regulatorischen Anforderungen erfordern flexible Compliance-Strategien. Adaptive Compliance bietet hier einen Ansatz, der durch den Einsatz von künstlicher Intelligenz (KI) entscheidend gestärkt wird. KI ermöglicht es Unternehmen, Gesetzesänderungen in Echtzeit zu analysieren, deren Auswirkungen zu bewerten und entsprechende Anpassungen vorzunehmen. So wird aus einer reaktiven eine präventive Compliance-Kultur.

Gleichzeitig stellt der KI-Einsatz neue Herausforderungen: Fragen zur Nachvollziehbarkeit von Entscheidungen und zur Vermeidung von Diskriminierung erfordern klare ethische Leitlinien. Die Zukunft liegt in der Kombination aus adaptiver Technologie und menschlicher Verantwortung – ein Zusammenspiel, das nicht nur rechtliche Sicherheit schafft, sondern auch die digitale Transformation aktiv vorantreibt.

Wie das KRITIS-Dachgesetz Unternehmen widerstandsfähiger macht

Wie können Unternehmen ihre Widerstandsfähigkeit gegenüber wachsenden Bedrohungen wie Lieferkettenstörungen und Krisen stärken? Das KRITIS-Dachgesetz liefert Antworten und fordert umfassende Resilienzmaßnahmen.

IInfolge weltweit zunehmender Krisen und neuer Bedrohungen wie politischen Unruhen oder Lieferkettenstörungen stehen viele Unternehmen vor der Frage: Wie lässt sich die Resilienz der Organisation stärken und an die neue Bedrohungslage anpassen? Um diesen Herausforderungen gerecht zu werden, hat die Europäische Union die CER-Direktive (EU 2022/2557) erlassen.

Die Richtlinie soll die Resilienz kritischer Infrastrukturen (KRITIS) erhöhen und ihre Widerstandskraft gegenüber Betriebsunterbrechungen stärken. Jedes EU-Mitgliedsland muss die Direktive in nationales Recht umsetzen. In Deutschland geschieht dies durch das KRITIS-Dachgesetz, das auf bestehenden Regelungen wie dem BSI-Gesetz und der BSI-Kritisverordnung aufbaut. Es betrifft vor allem Unternehmen, die bereits als kritische Infrastruktur gelten. Zusätzlich zur CER-Direktive verpflichten weitere EU-Gesetze, wie die zweite Richtlinie zur Netzwerk- und Informationssicherheit (EU 2022/2555) und der EU Digital Operational Resilience Act (EU 2022/2554), Unternehmen zu Maßnahmen zur Stärkung der betrieblichen Resilienz.

• Business Continuity Management

• Krisenmanagement

• Risikomanagement

• Steuerung von Dienstleistern

• Physische Sicherheit

• Personelle Sicherheit

Im Folgenden werden diese Komponenten näher betrachtet und aufgeschlüsselt.

„Krisenmanagement zielt darauf ab, außergewöhnliche Situationen schnellstmöglich in den Normalzustand zurückzuführen.“

Das betriebliche Kontinuitätsmanagement (BCM) hat das Ziel, den Betrieb der wichtigsten Geschäftsprozesse und Ressourcen auch im Falle von Störungen sicherzustellen. Grundlage dafür ist die Identifikation dieser zeitkritischen Prozesse und Ressourcen mithilfe der Business-Impact-Analyse (BIA, Auswirkungsanalyse) und einer ergänzenden BCM-Risikoanalyse (RIA, Ursachenanalyse). Die Business-Impact-Analyse bewertet den Ausfall von Geschäftsprozessen unabhängig von der Ursache. Dabei werden die Auswirkungen im Zeitverlauf betrachtet und anhand spezifischer Kategorien (z. B. finanzielle Schäden oder Reputationsverluste) bewertet. Aus der Analyse lassen sich Zielwerte wie die maximal tolerierbare Ausfalldauer und die erforderlichen Ressourcen (z. B. Personal, Gebäude, IT-Systeme oder Dienstleister) ableiten. Ergänzend untersucht die BCM-Risikoanalyse potenzielle Ursachen für den Ausfall dieser kritischen Ressourcen.

Methoden des BCM:

Das KRITIS-Dachgesetz sieht laut Entwurf verschiedene Pflichten für Betreiber kritischer Anlagen vor. Ziel ist es, die Verfügbarkeit zeitkritischer Geschäftsprozesse selbst bei Störungen zu sichern. Dafür fordert das Gesetz die Einführung umfassender Managementsysteme für Geschäftsfortführung, Krisenbewältigung und Risikomanagement. Zudem sollen Maßnahmen zur physischen Sicherheit der Anlagen sowie zur Sensibilisierung der Mitarbeitenden umgesetzt werden. Diese sollen helfen, den Betrieb auch unter widrigen Umständen aufrechtzuerhalten.

Bestandteile eines operationellen Resilienzmanagements

Die Entwurfsfassung des KRITIS-Dachgesetzes definiert verschiedene Elemente eines ganzheitlichen Resilienzmanagements. Diese lassen sich in die folgenden Managementdisziplinen unterteilen:

• Business-Impact-Analyse (BIA): Identifikation der zeitkritischen Geschäftsprozesse und Ressourcen

• BCM-Risikoanalyse (RIA): Identifikation möglicher Ursachen, die den Geschäftsbetrieb beeinträchtigen können

Auf Basis der Analyseergebnisse wird eine Strategie für die Bewältigung von Ereignissen entwickelt. Wesentliche Bestandteile eines Business Continuity Management Systems (BCMS) sind die Erstellung von Geschäftsfortführungs-, Wiederanlauf- und Wiederherstellungsplänen für die kritischsten (IT-)Ressourcen.

Um sicherzustellen, dass diese Pläne im Ernstfall funktionieren, sollten sie regelmäßig geübt und getestet werden. Dabei wird auch geprüft, ob die Maßnahmen angemessen und wirksam sind. Die gewonnenen Erkenntnisse fließen in konkrete Handlungsempfehlungen ein, die zur kontinuierlichen Verbesserung des Managementsystems beitragen.

Der 12. Bundeskongress Compliance, der am 21. und 22. November 2024 im Hilton-Hotel in Berlin unter dem Motto „Kultivieren“ stattfand, brachte mehr als 400 ComplianceExperten aus Wirtschaft, Politik und Forschung zusammen. Mit einem vielseitigen Programm, das Keynotes, Workshops und praxisnahe Fallstudien umfasste, bot die Veranstaltung eine ideale Plattform für den interdisziplinären Austausch.

VON JUDIT ČECH

Der erste Tag des Bundeskongresses Compliance bot spannende Einblicke und zeigte, wie vielfältig die Herausforderungen und Chancen in der Compliance-Welt sind.

Die Keynote von Kenza Ait Si Abbou und Prof. Dr. Andreas Suchanek setzte den Ton für den Tag, indem sie die Potenziale und Risiken von Künstlicher Intelligenz (KI) beleuchteten – von Automatisierung bis hin zu ethischen Fragestellungen. Moritz Homann führte fort, wie KI schon heute Prozesse verändert und welche Herausforderungen uns mit der Entwicklung Allgemeiner Künstlicher Intelligenz erwarten. BCM-Präsidentin Dr. Gisa Ortwein betonte in ihrem Vortrag die Bedeutung des neuen AI-Acts und appellierte an Compliance Manager, sich aktiv in die Gestaltung regulatorischer Änderungen einzubringen. Praxisnah wurde es in der Case Study von Dr. Vera Roedel, die darlegte, wie ein Legal-Design-Ansatz kartellrechtliche Strategien effektiver machen kann. Ebenso wertvoll war der Workshop von Anja Tenner und Sebastian Raendler, der die Kommunikation in den Mittelpunkt rückte: Wie erreicht man unterschiedliche Zielgruppen in der Compliance und welche Werkzeuge sind dafür geeignet?

Yvonne Zwick (l.) zeigte in ihrer Keynote, wie Nachhaltigkeit als Unternehmensstrategie Chancen und Verantwortung vereint.

Kongressteilnehmer nutzen die Mittagspause am Buffet für kulinarische Stärkung und angeregte Gespräche.

Dr. Michael Jaffé beleuchtete die Bedeutung von Compliance in der Insolvenzpraxis anhand der Fälle P&R und Wirecard.

Anzeige

Gestalten Sie Ihren Verband aktiv mit –engagieren Sie sich im Ehrenamt!

Prägen Sie die Zusammenarbeit in Fach- und Arbeitsgruppen.

Verleihen Sie Ihrer Stimme Gehör.

Schaffen Sie Vernetzungsmöglichkeiten in den Regionalgruppen und vor Ort in Ihrer Stadt.

Unterstützen Sie das junge Netzwerk „BCM Next“ bei spannenden Projekten.

Machen Sie mit! Wir freuen uns auf Ihre Nachricht an: info@compliance-verband.de

Organisation und Ausstattung der „internen Meldestelle“ gemäß Hinweisgeberschutzgesetz

Gemeinsam mit den Expertinnen und Experten von AGS Legal bietet der Berufsverband der Compliance Manager (BCM) e.V. seinen Mitgliedern kostenfrei in 2025, erstmals die Möglichkeit, diese notwendige Fachkunde in Form eines Zertifikates zu erlangen.

1. Überblick über das HinSchG

2. Die interne Meldestelle – Aufgaben

3. Die Pflichten der für die Meldestelle tätigen Personen

4. Umgang mit internen Meldungen

5. Entscheidung über Folgemaßnahmen – Spotlight

6. Aufarbeitung der Meldung – Interne Untersuchung Spotlight

7. Praxisberichte – Erfahrungen aus der Unternehmenswelt

EXKLUSIV FÜR BCM-MITGLIEDER!

ORT: AGS Legal, Senckenberganlage 19, 60325 Frankfurt am Main und online

DATUM: 27.02.2025, 09:00 Uhr bis 15:00 Uhr

REFERENTEN: Dr. Jan Kappel, Oliver Zöll, Dr. Jacek Kielkowski, Dr. Jutta Bader

Seien Sie dabei: QR-Code scannen und Platz sichern!

BUNDESKONGRESS COMPLIANCE

AM 21. UND 22. NOVEMBER 2024

Unter dem Motto „Kultivieren“ trafen sich im November im Hilton Hotel Berlin rund 400 Compliance-Verantwortliche, um von 60 Speakerinnen und Speakern in 50 Vorträgen, Keynotes, Workshops und Case Studies zu lernen und aktuelle Compliance-Themen gemeinsam zu diskutieren. Auch in diesem Jahr waren zahlreiche BCM-Mitglieder, Förderpartner des BCM und Mitglieder des wissenschaftlichen Beirats mit dabei.

Und gleich danach ging es zum festlichen Galadinner.

Ein besonderes Highlight des ersten Tages war die Eröffnungsrede unserer Präsidentin Dr. Gisa Ortwein. Darüber hinaus freuten wir uns sehr über die Aufnahme eines LivePodcasts mit den Gewinnerinnen des Nachwuchsförderpreises in der Kategorie „Beste Dissertation“.

Am späten Nachmittag stand für den BCM die Mitgliederversammlung an.

Am BCM-Stand informierte die Geschäftsstelle über Mitgliedschaften und Partnerschaften und verteilte die frisch erschienene BCM-Broschüre.

© Mirella Frangella

Am zweiten Tag starteten die BCM-Mitglieder schon um 8 Uhr in den Tag. Das jährliche Regionalgruppenfrühstück stand auf dem Plan. Eine schöne Gelegenheit für persönlichen Austausch, auch für das junge Netzwerk „BCM Next“.

DIE GEWINNERINNEN DES DIESJÄHRIGEN BCM NACHWUCHSFÖRDERPREISES

Der BCM fördert den Nachwuchs aus dem Bereich Compliance Management, indem er jedes Jahr herausragende Abschlussarbeiten auszeichnet, die sich wissenschaftlich forschend Compliance-Themen zuwenden. Der Preis wird in zwei Kategorien vergeben: beste Bachelor-/Masterarbeit und beste Dissertation. Da in diesem Jahr jedoch zwei hervorragende Dissertationen eingereicht wurden, dürfen wir drei Preisträgerinnen vorstellen.

WIR GRATULIEREN HERZLICH!

BESTE BACHELOR-/MASTERARBEIT

Leona Grabbe (Hochschule Konstanz)

Influential Factors of Ethical Leadership on Organizational Integrity Theoretical Foundations and Derivations of Best Practices for Executives at Zeppelin GmbH in cooperation with Zeppelin Group

BESTE DISSERTATION

Dr. Frauke Atessa Grimm (Handelshochschule Leipzig) Compliance in der internen Unternehmenskommunikation Reframe compliance to commit to comply

BESTE DISSERTATION

Dr. Kathrin Klose (Freie Universität Berlin) Strafrechtliche Geschäftsherrenhaftung im Konzern

EMPFEHLUNGEN ZUR ERSTELLUNG EINER STELLENBESCHREIBUNG FÜR DEN COMPLIANCE-BEAUFTRAGTEN

Was sind Ihre Aufgaben als Compliance Manager? Wofür sind Sie nicht zuständig? An wen berichten Sie? Und wann haften Sie eigentlich für das, was Sie (nicht) tun? Mit diesen und weiteren Fragen hat sich unsere Ad-hoc-Arbeitsgruppe „Stellenbeschreibung“ intensiv beschäftigt.

Das Ergebnis ist eine zwölfseitige Broschüre, die sich verschiedenen Aspekten der Rolle des Compliance Officers widmet: Organisation und Delegation, Aufgabenbereiche, Zusammenarbeit mit Externen, Berichterstattung und der Schutz des Compliance-Verantwortlichen.

BCM-Mitglieder können das digitale Heft ab sofort im Self-Service-Portal abrufen.

Der Termin für den 13. Bundeskongress Compliance steht fest! Am 6. und 7. November 2025 sehen wir uns wieder in Berlin.

Schon heute können Sie Tickets zu attraktiven Frühbucher-Konditionen erwerben. Scannen Sie dafür einfach den QR-Code!

Nutzen Sie die Gelegenheit: Genießen Sie alle Vorteile Ihrer BCM-Mitgliedschaft im letzten Monat des Jahres 2024 kostenfrei! Nehmen Sie an verschiedenen Veranstaltungsformaten teil, die auch im Dezember von unseren Fach- und Regionalgruppen sowie unseren Förderpartnern angeboten werden. Nutzen Sie unseren exklusiven Mitglieder-Bereich, um sich mit Servicebroschüren, Arbeitshilfen und Informationsblättern zu aktuellen Compliance-Themen zu informieren. Sichern Sie sich noch in diesem Jahr Ihre nächste vergünstigte Weiterbildung an einer renommierten Einrichtung – oder vielleicht sogar das für BCM-Mitglieder stark vergünstigte Super-Early-Bird-Ticket für den 13. Bundeskongress Compliance. Ab 2025 erhalten Sie das Sprungbrett für Ihre Karriere für nur 130 Euro p.a.

Profitieren Sie noch heute!

Kostenfreie Veranstaltungen

BCM Coaching Days, Fach- und Regionalgruppentreffen, BCM vor Ort-Events – mehr als 100 kostenfreie Veranstaltungen bietet der BCM seinen Mitgliedern im Jahr.

Ein belastbares Netwerk

Der BCM schafft Strukturen, die unseren Mitgliedern vor Ort einen qualitativ hochwertigen und intensiven Erfahrungsaustausch ermöglichen.

Compliance Manager Magazin

Gut recherchierte Artikel, spannende Interviews sowie ein wechselndes Special aus aktuellen Compliance-relevanten Themen kostenfrei in Ihre E-Mail-Postfächer oder Briefkästen.

Der BCM ist im Lobbyregister eingetragen und agiert auf politischer Ebene als Interessenvertretung. Im Sinne seiner Mitglieder fördert er die Entwicklung des Berufsstandes.

Compliance Updates

Die BCM-Mitglieder erhalten freien oder vergünstigten Zugang zu Studien und Fachpublikationen, Servicebroschüren und Arbeitshilfen.

Spezialisierte Weiterbildungen

Der BCM bietet seinen Mitgliedern exklusive Rabatte für Compliance-spezifische Weiterbildungen bei renommierten Hochschulen und Anbietern sowie vergünstigte Konditionen für Fachmedien.

Schnell und einfach BCM-Mitglied werden:

QR-Code scannen, Formular ausfüllen und dabei sein. Wir freuen uns auf Sie!

Auch im Winter finden spannende Events statt. Das Magazin Compliance Manager liefert den Kalender dazu.

27 Februar 2025

12 Februar 2025

Wer sich nicht bewegt, der steht… Die Zeiten stehen auf Veränderung. Nie ging es so schnell wie jetzt. Unternehmen stellen auf digitale Geschäftsmodelle um. Künstliche Intelligenz hält überall Einzug. Viele fragen sich: Wo soll ich anfangen? Was muss ich beachten? Transforming.Legal wurde von praxiserfahrenen Transformations-Experten gegründet, um diese Fragen zu beantworten. Weltweit werden Mandanten unter anderem in den USA, Deutschland und Asien beraten. Dank einer Förderpartnerschaft mit dem BCM steht das Gründerteam allen BCM-Mitgliedern und an einer Mitgliedschaft Interessierten 2025 in einer Themenreihe aus drei BCM Coaching Days zur Verfügung. Dieser Termin macht den Anfang.

Der Berufsverband der Compliance Manager (BCM) lädt am 27. Februar 2025 zu einem kostenfreien Seminar ein, das die gemäß § 15 Abs. 2 des Hinweisgeberschutzgesetzes (HinSchG) erforderliche Fachkunde für Personen vermittelt, die Aufgaben der internen Meldestelle übernehmen. Das Angebot richtet sich ausschließlich an Mitglieder des BCM und wird in Kooperation mit AGS Legal sowohl vor Ort in Frankfurt am Main als auch online im Hybridformat durchgeführt.

Von 9:00 bis 15:00 Uhr erhalten die Teilnehmenden einen umfassenden Einblick in die Grundlagen des HinSchG sowie in die Aufgaben und Pflichten der internen Meldestelle. Dazu gehören unter anderem der Umgang mit eingehenden Meldungen, Folgemaßnahmen und praktische Hinweise zur Durchführung interner Untersuchungen. Ergänzt wird das Programm durch Erfahrungsberichte aus der Unternehmenspraxis, die den Transfer in den beruflichen Alltag erleichtern.

Am Ende der Veranstaltung erhalten alle Teilnehmenden ein Teilnahmezertifikat, das ihre Fachkunde dokumentiert.

Interessierte BCM-Mitglieder können sich bis spätestens Dienstag, den 25. Februar 2025, anmelden. Weitere Informationen finden Sie auf der Webseite des BCM.

10. Bis 12. März 2025

Die Society of Corporate Compliance and Ethics (SCCE) lädt vom 10. bis 12. März 2025 zur 13. jährlichen European Compliance & Ethics Institute nach Lissabon ein. Die Konferenz bietet über 35 Sitzungen zu Themen wie Antikorruption, Drittparteirisiken, Künstliche Intelligenz, Unternehmenskultur und globalem Compliance-Management. Teilnehmer können sich auf Vorträge von Experten, Networking-Möglichkeiten und die optionale CCEP-I-Prüfung freuen. Die Veranstaltung richtet sich an Complianceund Ethikfachleute aller Erfahrungsstufen. Frühbucher erhalten bis zum 15. Januar 2025 einen ermäßigten Tarif. Weitere Infos auf der SCCE-Website.