NACHHALTIGES INVESTMENT

In der aktuellen Diskussion über nachhaltige Investments taucht regelmässig auch der Begriff der Transparenz auf. Dabei geht es nicht um die physikalische Eigenschaft eines Materials, durchsichtig zu sein. Vielmehr geht es um den politischen Aspekt, wonach Transparenz für frei zugängliche Information und stetige Rechenschaft steht. Zwei Beispiele für die Gewichtung der Transparenz in der aktuellen Diskussion über nachhaltige Investments:

Für Unternehmer und Nationalrat Jürg Grossen steht fest: «Es braucht mehr Informationen, um die Gefahr von Klimarisiken auf die Wirtschaft und die Anlegerinnen und Anleger zu reduzieren und den Fortschritt in der Transition zu messen. Dafür braucht es insbesondere wirksame und umsetzbare Transparenzvorschriften für Unternehmen und Anlageprodukte.»

Sabine Döbeli, CEO der Swiss Sustainable Finance SSF betont: «Für die Zukunft wird es entscheidend sein, dass ein prinzipienbasierter Rahmen definiert wird, der eine bessere Klassifizierung nachhaltiger Investitionen ermöglicht. Mehr Transparenz hinsichtlich der Ziele und klarere Informationen über Ergebnisse hilft den Anlegern besser zu verstehen, welche Investitionen ihren Vorstellungen entsprechen. Auf dieser Basis können auch Anlagen gestärkt werden, die einen klaren Beitrag zum dringend benötigten Übergang in eine nachhaltige Wirtschaft leisten.»

Beide Statements sind nachzulesen in dieser Ausgabe. Dazu viele weitere interessante Aspekte rund um das nachhaltige Investieren. Geschrieben von Autorinnen und Autoren, die nachhaltiger Wirkung von Investitionen eine Lanze brechen. Und deren Artikel flankiert werden von Unternehmen und Institutionen, die dasselbe Ziel fokussieren. Davon berichtet die vorliegende Publikation. Wir wünschen Ihnen eine nachhaltige Lektüre!

Harald Fessler Herausgeber

Martin Hofer Initiant

Harald Fessler Herausgeber

Martin Hofer Initiant

12 Prof. Dr. Gabriela Nagel-Jungo Nachhaltigkeit in Finanzund Realwirtschaft

14 Peter Haberstich Schluss mit «Business as usual»: Jetzt müssen Banker zu Aktivisten werden

16 Dr. Rudolf Rechsteiner Nachhaltigkeit ist Chefsache

IMPRESSUM

8. Jahrgang, 2023 – Preis CHF 18.–, Erscheinung: 1x jährlich www.nachhaltigesinvestment.ch

Herausgeber: Harald Fessler, harald.fessler@utk.ch;

Initiant: Martin Hofer, martin.hofer@improov.ch Verlag: UTK Media GmbH, Auerstrasse 43, 9442 Berneck, Tel. +41 71 744 94 90, info@utk.ch; Chefredaktion: Peter Büchel, Tel. +41 71 755 57 75, buechel@bluewin.ch;

Anzeigenverkauf: Improov GmbH: Martin Hofer, Tel. +41 71 511 50 53, martin.hofer@improov.ch; UTK Media GmbH, Harald Fessler, harald.fessler@utk.ch, Tel. +41 79 631 50 21; Fachbeirat: Remo Galli, a. Nationalrat, Dr. h. c.; Layout/Grafik: Lea Fessler, lea.fessler@utk.ch, Jörg Schelling, joerg.schelling@utk.ch; Koordination/Druck: international media solutions IMS AG, 9434 Au; Buchbestellung: UTK Media GmbH, Auerstrasse 43, 9442 Berneck, info@utk.ch. Titelbild: ©adobestock/ Deemerwha studio; Die Wiedergabe von Artikeln, Bildern und Inseraten, auch auszugsweise oder in Ausschnitten, ist nur mit Genehmigung der Redaktion oder der entsprechend erwähnten Autoren oder Fotografen erlaubt. Dies gilt auch für die Aufnahme in elektronische Datenbanken, Internet und die Vervielfältigungen auf CDROM. Für unverlangte Zusendungen und Manuskripte lehnen Redaktion und Verlag jede Haftung ab.

© Nachhaltiges Investment. Das Jahrbuch wird klimaneutral gedruckt.

18

ANLAGETHEMEN

Dr. Gerhard Wagner Nachhaltiger Multibillionenmarkt

20 LGT Gruppe Holding AG

22 PineBridge Investments Europe Ltd.

24 Swiss Prime Site AG

26 Globalance Bank AG

Der Bundesrat sieht Sustainable Finance als grosse Chance für den Schweizer Finanzplatz. Es ist ein relevanter Wettbewerbsfaktor auf dem Weg des nachhaltigen Wachstums und der Transition der Weltwirtschaft. Die Schweiz ist weltweit das wichtigste Zentrum für grenzüberschreitende Vermögensverwaltung. Auch verfügt sie über einen starken Versicherungssektor, der globale Risiken absichert und zusammen mit Vorsorgeeinrichtungen und anderen Grossinvestoren aktiv Aktionärsinteressen wahrnehmen kann.

Am 16. Juni 2023 haben die Schweizerinnen und Schweizer in einer Volksabstimmung einen wegweisenden Entscheid getroffen. Mit dem Bundesgesetz über die Ziele im Klimaschutz, die Innovation und die Stärkung der Energiesicherheit wird auch die Ausrichtung der Finanzmittelflüsse auf eine emissionsarme Entwicklung bezweckt. Der Bund wird beauftragt, dafür zu sorgen, dass der Schweizer Finanzplatz einen effektiven Beitrag zur

emissionsarmen und gegenüber dem Klimawandel widerstandsfähigen Entwicklung leistet.

Bei der Umsetzung dieser Vorgaben muss beachtet werden, dass die technologische Entwicklung dynamisch verläuft. Zudem ist die klimaverträgliche Ausrichtung von Finanzflüssen von der Realwirtschaft abhängig. Dies ist der zentrale Hebel des Übergangs zu einer klimaneutralen Wirtschaft.

So kann die Schweiz ihre Position als weltweit führender Finanzplatz im Bereich Sustainable Finance festigen und ihre Wettbewerbsfähigkeit stärken. r

Stoffel Daniela Staatssekretärin für internationale Finanzfragen im EFD

Dank der Schweizer Banken haben wir einen leistungsstarken und global wettbewerbsfähigen Finanzplatz. Innovation in den Bereichen Fintech und Sustainable Finance ist für die Schweiz zentral, nicht zuletzt für eine prosperierende KMU-Landschaft. Mit nachhaltig wirksamen Finanzprodukten und Anlagen engagieren sich Schweizer Banken, Versicherungen und Pensionskassen verstärkt gegen den Klimawandel – ein Schlüsselelement. Doch der Weg zu Netto-Null ist noch weit.

Es gibt einen positiven Trend beim nachhaltigen Investment. Auch dieses Jahr gibt es neue Rekorde. So wurden bereits in der ersten Jahreshälfte mehr Green Bonds herausgeben und mehr Geld in erneuerbare Energien investiert als je zuvor. Diese positiven Entwicklungen dürfen aber nicht über den noch langen Weg hinwegtäuschen. So waren 2021 weniger als ein Prozent des weltweiten Fondsvermögen mit dem Pariser Übereinkommen vereinbar. Zudem hatten beim Schweizer PACTA Klima-Test von 2022 erst 28 Prozent der beteiligten Finanzunternehmen eine Strategie, die Netto-Null bis 2050 aufnimmt. Banken, Vermögensverwalter und Pensionskassen haben mit ihren Investitionen und Anlagen einen sehr grossen Hebel in der Klimadebatte. Ohne klare und optimierte Rahmenbedingungen werden sie ihn nicht rechtzeitig nutzen können.

Von der EU lernen

Das zeigt der Blick in die Europäische Union. Mit dem European Green Deal und der EU-Taxonomie für nachhaltige Aktivitäten hat die EU zwei grosse Schritte in Richtung einer nachhaltigen europäischen Finanz- und Investitionslandschaft gemacht. Mit genauerem Blick fallen jedoch zwei Punkte auf. Erstens ist die EU leider beim Rahmen im letzten Moment eingeknickt und hat zum Beispiel Erdgas sowie die Kernenergie als nachhaltig eingestuft. Zweitens sind die Massnahmen ein nur schwer umsetzbarer Flickenteppich aus teilweise sehr komplexen und nicht eindeutigen Vorgaben. Das schafft einen zu grossen bürokratischen Aufwand und Rechtsunsicherheit.

Das bedeutet nicht, dass die EU völlig falsch liegt. Die EU schreitet deutlich voran, und die Schweiz täte gut daran, ihr zumindest in der Absicht zu folgen. Wir sollten aber auch von den Erfahrungen lernen. Der Finanzmarkt und die Privatwirtschaft brauchen klar verständliche und umsetzbare Rahmenbedingungen. Nur so werden die nötigen Mittel für eine Transition freigesetzt und nachhaltig investiert.

Es braucht klare Rahmenbedingungen …

Mit der Annahme des Klimaschutzgesetzes durch die Bevölkerung am 18. Juni 2023 steht das Ziel – Netto-Null bis 2050. Jetzt ist nicht nur die Finanzbranche am Zug. Der Bund muss strenge und klare Rahmenbedingungen mit genaueren Zwischenzielen erlassen. So kann er seinem Auftrag gerecht werden und dafür sorgen, dass der Schweizer Finanzplatz «einen effektiven Beitrag zur emissionsarmen und gegenüber dem Klimawandel widerstandsfähigen Entwicklung leistet.»

… und Transparenz

Zudem braucht es mehr Informationen, um die Gefahr von Klimarisiken auf die Wirtschaft und die Anlegerinnen und Anleger zu reduzieren und den Fortschritt in der Transition zu messen. Dafür braucht es insbesondere wirksame und umsetzbare Transparenzvorschriften für Unternehmen und Anlageprodukte. Hier bilden die Swiss Climate Scores eine wertvolle Grundlage. Diese schaffen Klarheit bei den Anlegerinnen und Anlegern und dienen so der Zielerreichung.

Wenn die Politik, die Finanzbranche und die Privatwirtschaft zusammenarbeiten und den Rahmen definieren, können wir den grossen Hebel der Finanzbranche bewegen. Bewegung braucht Mut. Diesen wünsche ich allen Akteuren. r

Jürg Grossen ist Unternehmer und vertritt die GLP des Kantons Bern seit 2011 im Nationalrat. Seit 2017 ist er Präsident der GLP Schweiz. Er war acht Jahre Mitglied der Kommission für Verkehr und Fernmeldewesen und nun seit vier Jahren in der Kommission für Wirtschaft und Abgaben WAK.

Risiken oder das Erzielen von Wirkung – fördert das Verständnis bei Anlegern und trägt dazu bei, das Vertrauen in solche Investitionen zu festigen. Transparenzinitiativen wie die «Swiss Climate Scores» spielen ebenfalls eine bedeutende Rolle, wenn es darum geht, die Kommunikation zu nachhaltigkeitsbezogenen Anlagen zu verbessern.

Zudem agierten viele Banken und Vermögensverwalter vorsichtiger bei der Vermarktung ihrer nachhaltigen Anlagen, um Greenwashing-Risiken vorzubeugen. Auch hat die regulatorische Komplexität für nachhaltige Anlagen deutlich zugenommen. In der Summe führten diese Faktoren dazu, dass nachhaltigkeitsbezogene Anlagen in der Schweiz im vergangenen Jahr – erstmals seit über 10 Jahren – einen Rückgang verzeichneten. Ist nun daraus zu schliessen, dass nachhaltige Investitionen in der Krise stecken? Keineswegs. Vielmehr stellen diese Entwicklungen einen natürlichen Schritt in Richtung einer stärkeren Integration von nachhaltigkeitsbezogenen Investitionen in den Mainstream dar. Dafür sprechen verschiedene Gründe.

Natürliche Entwicklung

Erstens ist es nicht überraschend, dass nachhaltige Anlagen nach einer Dekade erheblichen Wachstums, das sich in einigen Segmenten mit einem Marktanteil von über 50 Prozent manifestierte, nun geringere Wachstumsraten zeigen. Das ist eine natürliche Entwicklung in stark gewachsenen Märkten. Dass nachhaltigkeitsbezogene Investitionen, wie herkömmliche Anlagen auch, aufgrund der schlechten Börsenperformance Volumina verloren haben, erstaunt ebenfalls nicht. Die Entwicklung bringt letztlich zum Ausdruck, dass heute für die meisten Anlageklassen nachhaltige Alternativen angeboten werden und nachhaltigkeitsbezogene Portfolios folglich Standard-Asset-Allokationen aufweisen – mit allen Vor- und Nachteilen entsprechender Kursentwicklungen.

Verbesserte Kommunikation

Zweitens ist die tendenziell zurückhaltende Berichterstattung über nachhaltige Volumen durch Produktanbieter ein Ausdruck davon, dass die Branche das Thema ernster nimmt. Die Frage nach der Wirkung solcher Anlagen steht bei den Anlegern immer mehr im Zentrum, was angesichts der Dringlichkeit vieler Nachhaltigkeitsthemen – allen voran der Klimawandel – eine wichtige Entwicklung ist. Eine verbesserte Kommunikation über die angestrebten Ziele von nachhaltigkeitsbezogenen Investitionen – sei es die Abstimmung auf Werte, das Senken von

Wichtige Regulierung

Drittens spielt die Regulierung im Bereich nachhaltiger Finanzen eine wichtige Rolle. Zwar wird sie von Marktteilnehmern im Moment vielfach als Belastung wahrgenommen. Auch hat sie bislang nicht die beabsichtigte Klarheit für die Anleger gebracht. Sie führte jedoch zu einer höheren Sensibilität hinsichtlich der Etablierung solider Anlageprozesse und klarerer Kommunikation darüber. Die laufende Diskussion über Definitionen und Berichterstattung – sei es in der EU oder in der Schweiz – dürfte dazu führen, dass sich die Rahmenbedingungen laufend verbessern und damit auch die Transparenz für die Anleger.

Fazit

Für die Zukunft wird es entscheidend sein, dass ein prinzipienbasierter Rahmen definiert wird, der eine bessere Klassifizierung nachhaltiger Investitionen ermöglicht. Mehr Transparenz hinsichtlich der Ziele und klarere Informationen über Ergebnisse hilft den Anlegern besser zu verstehen, welche Investitionen ihren Vorstellungen entsprechen. Auf dieser Basis können auch Anlagen gestärkt werden, die einen klaren Beitrag zum dringend benötigten Übergang in eine nachhaltige Wirtschaft leisten. r

Sabine Döbeli ist CEO von Swiss Sustainable Finance, dem Schweizer Verband für nachhaltige Finanzen, der unter Ihrer Leitung gegründet wurde. Zuvor war sie bei Vontobel als Leiterin Nachhaltigkeit tätig und baute bei der Zürcher Kantonalbank ein internes Nachhaltigkeitsresearch-Team auf.

www.sustainablefinance.ch

Die negative Marktentwicklung im Anlagejahr 2022 traf nachhaltige Anlagen genauso hart wie die Standardinvestments in identischen Anlageklassen.

Die Agenda 2030 der UNO-Generalversammlung aus dem Jahr 2015 wie auch das aus dem gleichen Jahr stammende Abkommen der Klimakonferenz in Paris hinsichtlich Reduktion der Treibhausgasemissionen zielten auf eine global positive Wirkung in der Realwirtschaft ab. Das heisst, dass nachhaltiges Wirtschaften über veränderte Geschäftsmodelle sichergestellt sein muss.

Als Mittel zum Zweck ist auch die Finanzwirtschaft angesprochen, indem Finanzflüsse auf eine treibhausgasarme Entwicklung und eine Verbesserung der Anpassungsfähigkeit an ein verändertes Klima ausgerichtet werden sollen.

Die Finanzinstitutionen haben den Ball mit der Berücksichtigung der Nachhaltigkeit im Anlagegeschäft aufgenommen. Hierbei wurde der Fokus vor allem auf ESG-Ratings und das Vermeiden von Nachhaltigkeitsrisiken gesetzt. Das ist ein wichtiger Anfang, um die Mess- und Vergleichbarkeit, aber auch die Diskussion rund um die Nachhaltigkeit zu fördern. Aber erzielt das bereits die von der Agenda 2030 beabsichtigte Wirkung? Vermeidung von bestimmten Anlagen durch einzelne Marktplayer führt nicht zwangsläufig dazu, dass auf globaler Ebene eine Transformation in nachhaltigeres Wirtschaften stattfindet. Und genau das muss passieren, wenn es um die Welt als Ganzes geht.

Wie kann festgestellt werden, ob sich Geschäftsmodelle tatsächlich in dieser Richtung entwickeln? Die EU, diverse Länder und Interessengemeinschaften haben Initiativen und Regelwerke entwickelt. Es handelt sich um verbindliche Klassifizierungssysteme für ökologisch nachhaltige Wirtschaftstätigkeiten (wie die EU-Taxonomie) oder Prinzipien für nachhaltiges Anlegen im

Finanzsektor, die eine klare Ausrichtung an Nachhaltigkeitszielen fordern. Ein wichtiger Schritt bei der Umsetzung von Initiativen ist die transparente Dokumentation, daher werden auch Vorgaben zur Berichterstattung über nachhaltiges Wirtschaften entwickelt.

Schweizer Unternehmen haben in erster Linie die inländischen Vorgaben zu beachten. Es sind dies die Regeln des Obligationenrechts zur nichtfinanziellen Berichterstattung, Transparenz bei Rohstoffunternehmen und Governance-Themen wie auch Vorgaben der Finanzmarktaufsicht, Schweizer Börse SIX Exchange und der Schweizerischen Bankiervereinigung. Durch die globale Verknüpfung der Wirtschaftswelt fallen die Akteure aber auch hierzulande relativ rasch unter internationale Vorschriften.

Potenzial auschöpfen

Wesentlich erscheint das Grundverständnis, dass Sustainable Finance mehr als nur das Anlagegeschäft umfasst. Gerade auch Finanzierungen haben einen direkten Einfluss auf die Transformation der Realwirtschaft, indem zukunftsträchtige Vorhaben und Geschäftsmodelle gezielt gefördert werden.

Um das Potenzial des nachhaltigen Anlage- und Finanzierungsgeschäfts ausschöpfen zu können, braucht es das Zusammenspiel von Finanz- und Realwirtschaft wie auch zielgerichtete Rahmenbedingungen seitens Politik. An der ZHAW erarbeiten wir über unsere Studien, Forschungsarbeiten und Fachbeiträge fundierte Diskussionsgrundlagen hierzu und prägen dadurch die Entwicklung mit. r

Prof. Dr. Gabriela Nagel-Jungo leitet das Institut für Financial Management an der ZHAW School of Management and Law. Das Institut lehrt, forscht und erbringt Dienstleistungen für die Praxis in den Schwerpunkten Accounting, Corporate Performance Management, Corporate Finance und Sustainable Financing. www.zhaw.ch/ifi

Um die schlimmsten Auswirkungen der Klimakrise zu verhindern, verbleiben noch sechs Jahre, um die Treibhausgas-Emissionen zu halbieren. Zum Erhalt unserer Lebensgrundlagen gehört es auch, das rasant voranschreitende Aussterben von Tieren und Pflanzen raschmöglichst rückgängig zu machen.

Die Ziele sind klar, was zu tun ist, ebenfalls. Und trotzdem passiert viel zu wenig. Höchste Zeit, radikale Änderungen anzupacken.

Radikale Konsequenz im Stewardship-Prozess

Zum Beispiel bei den sogenannt nachhaltigen Anlagen. Ein Grossteil dieser Produkte dient noch immer hauptsächlich dem Risikomanagement oder dem Value Alignment. Doch wir brauchen keine Fonds fürs gute Gewissen, wir brauchen Wirkung. Und die erreichen wir vor allem mit Impact Investments und Active Ownership. Engagement darf aber kein Feigenblatt sein. Wer als Aktionärin, Aktionär oder Asset-Manager eine Firma mitbesitzt, ist für die Schäden, die sie verursacht, mitverantwortlich. Deshalb müssen Investorinnen, Investoren und Vermögensverwalter von “ihren” Unternehmen das Verfolgen von wissenschaftsbasierten Transitionsplänen einfordern. Diese Pläne führen rechtzeitig zu einem Geschäftsmodell, das mit den planetaren Belastungsgrenzen in Einklang steht. Verpflichten sich Unternehmen nicht dazu oder werden Zwischenziele nicht eingehalten, so müssen rasch Konsequenzen gezogen werden: Zum Beispiel in Form von Resolutionen, der Verweigerung der Décharge oder der Abwahl des säumigen Verwaltungsrats. Wenn das nicht hilft, bleibt nur noch ein lautes und begründetes Divestment. Dadurch verlieren Investorinnen und Investoren zwar die Kontrolle. Doch sie haben ein klares Signal gesetzt und Kapital freigesetzt für veränderungswillige Unternehmen.

Es ist Zeit für gesetzliche Vorgaben

Es gibt keinen Grund, warum es noch lange erlaubt sein sollte, in Unternehmen zu investieren, die mit ihren Geschäftsmodellen die Lebensgrundlagen unserer Kinder sowie die Grundlagen der künftigen Wirtschaft zerstören. Doch genau das geschieht noch immer - weil es nicht verboten ist. Bedauerlicherweise ist vielen Akteurinnen und Akteuren im Finanzmarkt der kurzfristige Gewinn für wenige immer noch wichtiger als das Ermöglichen von Lebensqualität für viele in Zukunft. Gegen dieses Trittbrettfahren auf der tragischen Allmende helfen nur Kostenwahrheit, gleich lange Spiesse und klare gesetzliche Vorgaben. Deshalb sollte die Politik endlich dafür sorgen, dass die Aktivitäten des Schweizer Finanzplatzes mindestens kompatibel werden mit den Nachhaltigkeitszielen der Schweiz.

Unabhängig von Wachstum werden Mittelfristig ist es dazu wohl unumgänglich, dass Banken und Vermögensverwalter ihre Geschäftsmodelle von der Notwendigkeit einer stetig weiter wachsenden Wirtschaft entkoppeln. Denn selbst bei “grünem Wachstum” steigt der Natur- und Ressourcenverbrauch weiter an, er wird bloss verlangsamt. Und das kann auf Dauer nicht aufgehen.

Die meisten Finanzakteure sind mit ihren Geschäftsmodellen aktuell nicht bloss abhängig vom Wirtschaftswachstum, sie treiben es mit ihrer Geldschöpfung und ihrer Renditemaximierung auch aktiv an. Es ist deshalb in ihrem ureigenen Interesse, Wege zu suchen, um ihre Geschäftsmodelle an den Bedürfnissen einer regenerativen Wirtschaft auszurichten. Ein wirklich nachhaltiges Finanzsystem orientiert sich an den Bedürfnissen einer Wirtschaft, die ein gutes Leben für alle innerhalb der planetaren Grenzen ermöglicht. r

Peter Haberstich leitet die Kampagne für eine nachhaltige Finanzwirtschaft bei Greenpeace Schweiz. Greenpeace unterzieht Selbstverpflichtungen sowie Aktivitäten von Finanzmarktakteuren einer kritischen Prüfung, publiziert Studien und Vergleiche und exponiert Akteure, die ihre Verantwortung nicht wahrnehmen. www.greenpeace.ch/finance

Grosse, börsenkotierte Unternehmen sind mächtig. Sie orientieren permanent über ihre Tätigkeit, achten auf Compliance, betreiben Lobbying.

Bei einem Skandal erhalten zuerst Individuen volle Aufmerksamkeit. Je umfassender das Fehlverhalten, desto mehr richtet sich der Blick auf die Kontrollmechanismen.

In Deutschland gehören die Automobilkonzerne zum Inventar nationaler Heiligtümer. Die Ökologie des Verbrennungsmotors und die Übermotorisierung wurden lange Zeit nicht hinterfragt.

Benzin- und Dieselmotoren galten vielmehr als ökologische Wunderwerke; man schonte das Gewissen. In Wirklichkeit waren sie ein Problem. Luftgrenzwerte wurden oft um den Faktor 4 bis 7 überschritten; dies kostete jährlich Menschenleben, von den Auswirkungen aufs Klima ganz zu schweigen.

Die deutschen Auto-Bosse lösten das Problem, indem sie ihre Karossen mit Schadsoftware manipulierten. Die Umweltämter wussten davon. Sie schauten weg. Angela Merkel versprach auf der Jahrestagung 2007 des Bundesverbands Deutsche Industrie (BDI), sie werde «mit aller Kraft, die ich habe» gegen schärfere Abgaswerte in Brüssel vorgehen. Den TÜV-Prüfern wurde untersagt, die Motorensoftware zu untersuchen.

Wie kam die Sache ans Licht? Hinweise auf Manipulation bei VW gab Peter Mock, Direktor beim International Council on Clean Transportation (ICCT). Weil er seine Chancen vor deutschen Gerichten als gering einschätzte, brachte er einen VW Jetta – die Abgaswerte lagen 35-fach über dem Grenzwert – mit Unterstützung der West Virginia University vor ein US-Gericht. Der Rest ist Geschichte. Milliardenbussen für VW, Schuldsprüche für Konzernmanager und Konzerne.

Die schlimmsten Folgen des Fehlverhaltens stehen aber erst bevor. Schon in den Nullerjahren suchte ein gewisser Elon Musk nach Alternativen zum Verbrennungsmotor. Damals boomten die erneuerbaren Energien, deutsche Hersteller waren Weltmarktführer; die Kosten von Wind- und Solarstrom segelten auf Sinkflug.

Davon wollte aber das Establishment in Deutschland partout nichts wissen. Nur Atomstrom sei sauberer Strom, trompeten Wirtschaftskapitäne und Politiker von rechts durchs ganze Land. Elektromotoren für Lastwagen verletzten gar «Gesetze der Physik», erklärte Daimler-Chef Martin Daum.

Die erfolgreiche deutsche Solarindustrie wurde bis auf den letzten Anbieter ausgehungert. Wind-, Solar-, Batterie- und Stromauto-Firmen wanderten nach China. Dort wurden sie mit Milliardenkrediten willkommen geheissen.

Schuld sind die anderen

Bis heute schafft es Deutschland nicht, kostengünstige elektrische Kleinwagen zu bauen. Dass China nun den einstigen Exportweltmeister überrundet, sorgt im nördlichen Nachbarland für Endzeitstimmung. Schuld sind jetzt die anderen: der Staat, die «Ampel», die Umweltorganisationen.

In Wirklichkeit schaufelten die Konzern-Chefs voller Inbrunst ihr eigenes Grab: durch die Affenliebe zu Atomenergie, zu Verbrennungsmotoren gepaart mit Widerwillen gegen eine tragfähige Klimapolitik. Deutsche Ambitionen in der Software-Entwicklung gipfelten darin, Kundschaft und Staat zu betrügen. Heute kommt die Quittung. Es fehlt an fast allem: Moderne Batterietechnik, integrierte Versorgungsketten, erfahrenes Personal.

Wer mit dem Rücken zur Zukunft unterwegs ist, stirbt im Wettbewerb der Ideen. Nachhaltigkeit ist Chefsache. Die Klimakrise ist existenziell. Wer darauf keine Antworten sucht, gefährdet sein Unternehmen. r

Rudolf Rechsteiner Ökonom und Buchautor, ist Präsident der Stiftung Ethos (Genf), Verwaltungsrat der Pensionskasse Basel-Stadt und Lehrbeauftragter für neue erneuerbare Energien (ETH Zürich, Uni Basel, Uni Bern). Als Nationalrat (1995-2010) engagierte er sich für die Marktöffnung im Stromsektor und für eine Vollversorgung mit erneuerbaren Energien.

Den Klimawandel wirksam eindämmen, erfordert Investitionen von mehreren Billionen US-Dollar in grüne Energien und Umwelttechnologien. Von diesem Wachstumsmarkt können auch nachhaltig agierende Anlegerinnen und Anleger profitieren.

Erstmals überflügeln dieses Jahr laut der Internationalen Energieagentur (IEA) die weltweiten Investitionen in Solarenergie jene in Ölförderung. Doch nicht nur die Photovoltaik ist stark im Kommen: Für jeden investierten Dollar für fossile Brennstoffe, fliessen heute 1,7 Dollar in saubere Energien. Zum Vergleich: Vor fünf Jahren lag das Verhältnis bei 1,1 Dollar. Insgesamt dürften 2023 rund 1,7 Billionen US-Dollar in saubere Energien investiert werden.

Um die Vorgaben des Pariser Klimaabkommens einzuhalten und die Erderwärmung bis 2050 bei nicht mehr als 1,5 Grad Celsius zu begrenzen, sind allerdings noch deutlich höhere Investitionen nötig. Für nachhaltige Anlegerinnen und Anleger eröffnen sich dadurch potenziell interessante Anlagechancen.

Analysen der IEA zeigen, dass im Jahr 2030 rund 4,5 Billionen US-Dollar investiert werden müssten, wenn bis 2050 die CO2-Emissionen auf Netto-Null sinken sollen. Netto-Null bedeutet, dass nicht mehr Treibhausgase emittiert werden, als natürliche und technische CO2-Speicher absorbieren können.

Der Anstieg der jährlichen Investitionen entspricht einem Wachstum der Ausgaben in saubere Umwelttechnologien oder «Green Energy»-Projekte von 15 Prozent pro Jahr. Unter dieser Voraussetzung könnten die Investitionen in fossile Energieträger halbiert werden, ohne die Energieversorgungssicherheit zu gefährden.

Selbst wenn in den kommenden Jahren «nur» die bereits angekündigten Massnahmen (Announced Pledges Scenario, APS) umgesetzt würden, dürften im Jahr 2030 gemäss der IEA rund 3,2 Billionen US-Dollar in «Green Energy» fliessen. Mit dieser Summe könnten Staaten, die sich zum Netto-Null-Ziel verpflichtet hatten, ihre Zielvorgaben bis 2030 seriös realisieren. Dies entspricht einer Zunahme der Investitionen um neun

Prozent pro Jahr. Im Gegenzug würden Investitionen in fossile Energieträger bis 2030 um rund 30 Prozent sinken.

Und selbst wenn nur die bis anhin beschlossenen Klimaschutzrichtlinien (Stated Policies Scenario, STEPS) umgesetzt würden, bleibt «Green Energy» ein Multibillionenmarkt. In diesem Fall schätzt die IEA das Marktwachstum bei sauberen Umwelttechnologien auf drei Prozent jährlich und insgesamt 2,15 Billionen US-Dollar. Allerdings: Die Investitionen in fossile Energieträger würden dabei unverändert weitergehen. Die Folge wäre ein Anstieg der globalen Durchschnittstemperatur von schätzungsweise rund 2,5 Grad Celsius bis 2100.

Viel Potenzial bei Wärmepumpen

Wie gross der Investitionsbedarf konkret ist, zeigt sich unter anderem bei Wärmepumpen. Trotz starker Wachstumsraten mit elf und 13 Prozent in den vergangenen zwei Jahren sieht die IEA in diesem Segment viel brachliegendes Potenzial. Schliesslich werden noch immer hauptsächlich fossile Energieträger zum Beheizen von Gebäuden eingesetzt (43 Prozent Gas, 15 Prozent Erdöl, sechs Prozent Kohle). Sollten die energie- und klimabezogenen Verpflichtungen der Regierungen in den kommenden Jahren umgesetzt werden, dürfte sich der globale Absatz von Wärmepumpen von 96 Gigawatt im Jahre 2021 auf 319 Gigawatt bis 2030 mehr als verdreifachen. Die 96 Gigawatt entsprechen zirka den zehn Prozent weltweit eingesetzter Wärmepumpen im Jahr 2021.

Alles in allem bietet «Green Energy» für Anlegerinnen und Anleger als Megatrend in den kommenden Jahren viele Investmentchancen. Entscheidend ist, in diesem Wachstumsmarkt die richtigen Werte zu selektieren. Denn nicht jedes im Umwelttechnologiebereich tätiges Unternehmen beschreitet einen profitablen Wachstumsweg.

Dr. Gerhard Wagner ist Senior Portfolio Manager und Head of Sustainable Investments Equities im Asset Management der Zürcher Kantonalbank. Dr. Gerhard Wagner schloss sein Physikstudium an der Universität Konstanz ab, promovierte in Naturwissenschaften (Dr. rer. nat.) an der ETH Zürich und hält einen Chartered Financial Analyst (CFA). www.zkb.ch

Die LGT hat anerkannt: Biodiversität ist unabdingbar für unzählige lebenswichtige Ökosystemleistungen, auf denen unsere Volkswirtschaft beruht.

Die Biodiversitätskonvention der Vereinten Nationen («UN Convention on Biological Diversity», CBD) definiert Biodiversität als die Variabilität unter lebenden Organismen jeglicher Herkunft, darunter beispielsweise Land- und Meeres-Ökosysteme und die ökologischen Komplexe, zu denen sie gehören. Dabei ist sowohl die Vielfalt innerhalb von Arten und zwischen den Arten als auch die Vielfalt ganzer Ökosysteme eingeschlossen. Die Natur befindet sich an einem Wendepunkt und viele Unternehmen und Investoren sind sich der Tatsache bewusst, dass der Verlust der Biodiversität systemische Risiken birgt. Die LGT als Unternehmen mit nachhaltiger, ganzheitlicher Ausrichtung und langfristiger Verwalter von Kundenvermögen hat erkannt: Die Biodiversität ist essenziell für die lebenswichtigen Ökosystemleistungen, auf denen unsere Volkswirtschaft beruht.

Trotz ihrer Bedeutung für Kundinnen und Kunden ist die Biodiversität eines der herausforderndsten Themen, wenn es darum geht, geeignete Anlagemöglichkeiten zu finden – insbesondere für liquide Anlagen. Die Gründe dafür sind vielfältig.

Erstens: Im Gegensatz zu anderen Umweltthemen wie dem Klimawandel fehlt es den Anlegerinnen und Anlegern derzeit an relevanten und vergleichbaren Daten von Unternehmen, um deren Leistung im Bereich der Biodiversität angemessen bewerten zu können. Ein entsprechendes Framework wird zwar gerade entwickelt, doch bislang bleibt

die Berichterstattung der meisten Unternehmen anekdotisch und die Anlegerinnen und Anleger verlassen sich häufig auf Daten Dritter, die nur begrenzte Metriken liefern (z. B. georäumliche Bewertungen des allgemeinen Biodiversitätsrisikos oder das Vorhandensein von Biodiversitätsaktionsplänen).

Zweitens gibt es zwar mehrere Aktienfonds, die angeben, sich für die biologische Vielfalt zu engagieren, aber nur wenige haben überzeugende Beweise für den Zusammenhang zwischen ihren Investitionen und den tatsächlichen Auswirkungen auf die biologische Vielfalt geliefert. Sie sind oft nur schwer von generischen Umweltfonds zu unterscheiden, und es ist meist kaum nachzuvollziehen, welchen Beitrag sie tatsächlich zum Erhalt der Biodiversität leisten. Die untenstehende Grafik stellt

die «Mitigation Hierarchie» (Quelle: The Biodiversity Consultancy) dar. Sie zeigt eine Reihe von Schritten auf, die im gesamten Lebenszyklus eines Projektes berücksichtigt werden müssen, um negativen Impact auf die Biodiversität zu begrenzen.

Drittens werden Ansätze zum Biodiversitäts-Risikomanagement in umweltintensiven Sektoren im Vergleich zu Lösungsanbietern oft übersehen. Dies, obwohl Unternehmen in Sektoren wie Energie, Bergbau und Landwirtschaft einen erheblichen Einfluss auf die Auswirkungen auf die biologische Vielfalt haben. Eine positive Unternehmensführung in diesen Sektoren bietet einzigartige Möglichkeiten, schädliche Geschäftsaktivitäten zu vermeiden und nachhaltigere Geschäftsmodelle zu ermöglichen.

Um diesen Herausforderungen zu begegnen, entwickelt die LGT einen umfassenden Ansatz zur Bewertung von Biodiversitätsfaktoren in traditionellen Anlagestrategien, der die grundlegenden Herausforderungen für Investoren adressiert. Es ist wichtig, dass die Akteure der Finanzbranche neue Rahmenbedingungen fördern, die zu einer besser vergleichbaren Berichterstattung über die Auswirkungen der Biodiversität führen. Die «Taskforce for Nature-related Financial Disclosure» (TNFD) hat sich zum Ziel gesetzt, Unternehmen für die Bewertung von Biodiversitätsrisiken zu sensibilisieren und die Berichterstattung über diese Risiken in ihr Reporting zu integrieren. 2022 hat sich die LGT der Initiative «Finance for Biodiversity» angeschlossen und arbeitet mit anderen Branchenteilnehmern zusammen, um die Rolle der TNFD bei der Definition vergleichbarer Messgrössen zur Bewertung der Leistung von Unternehmen zu fördern.

die Zusammenarbeit unter Investoren entscheidend ist, um die Sichtbarkeit des Themas für Unternehmen zu erhöhen. Nach dem Erfolg der Initiative «Climate Action 100+» hat sich «Nature Action 100» als eine der wichtigsten Initiativen für ein gemeinsames Engagement im Bereich der Biodiversität erwiesen. Die LGT wird mit «Nature Action 100» zusammenarbeiten, um die Integration von Biodiversitätsaspekten in die Anreizstrukturen und Geschäftsstrategien von Unternehmen zu fördern.

Schliesslich anerkennt die LGT auch die Bedeutung alternativer Anlageklassen für die Mobilisierung von Kapital für die Biodiversität. Naturbasierte Lösungen, welche die Chance bieten, direkt in die Aufforstung und Wiederherstellung der Natur zu investieren, werden eine wichtige Rolle bei der Ergänzung traditioneller liquider Anlagestrategien spielen. Darüber hinaus kann strategische Philanthropie dazu beitragen, die Wiederherstellung der Biodiversität positiv zu beeinflussen. In den eigenen Bemühungen der LGT im Rahmen von LGT Venture Philanthropy und strategischer Philanthropie-Beratung nimmt Biodiversität eine Schlüsselrolle ein.

Die LGT ist eine führende internationale Private-Banking- und Asset-Management-Gruppe, die seit über 90 Jahren vollständig von der Fürstenfamilie von Liechtenstein kontrolliert wird. Per 30. Juni 2023 verwaltete die LGT für vermögende Privatpersonen und institutionelle Kunden ein Vermögen von CHF 305.8 Milliarden. Die LGT beschäftigt über 5000 Mitarbeitende an mehr als 25 Standorten in Europa, Asien, Nord- und Südamerika, Australien und im Nahen Osten. Basierend auf ihrer ambitionierten Nachhaltigkeitsstrategie hat die LGT ihr Angebot an nachhaltigen Anlagelösungen für Kunden kontinuierlich ausgebaut. Die LGT hat schrittweise mehr Details zu Umwelt-, Sozial- und Governance-Themen in ihre Geschäfts- und Anlageentscheidungen integriert. Unsere Nachhaltigkeitsstrategie 2030 setzt Ziele in unserer Geschäftstätigkeit und über unsere gesamte Produktpalette hinweg, z. B. die Dekarbonisierung von Portfolios und Beratungsmandaten bei gleichzeitiger Optimierung von Ertrag, Risiko und Wirkung.

Weiter anerkennt die LGT die Notwendigkeit, Unternehmen in Sektoren mit hohem Biodiversitätsrisiko einzubeziehen, anstatt sie auszuschliessen, um Verbesserungen und Best Practices zu fördern. Für den Erfolg dieser Strategien ist es entscheidend, Investorinnen und Investoren über die Bedeutung ihres Engagements für den Übergang zu einer nachhaltigeren Wirtschaft aufzuklären und klare Meilensteine und Ziele zu definieren. Transparenz und eine klare Berichterstattung über die Fortschritte werden entscheidend sein, um Vertrauen zu schaffen und die erzielten positiven Ergebnisse verständlich zu machen. Vor allem aber ist sich die LGT bewusst, dass für ein erfolgreiches Engagement

Die Ausrichtung auf den Schutz der Biodiversität bringt für die Finanzindustrie grosse Herausforderungen mit sich. Zugleich kann sie eine interessante neue Chance darstellen - sowohl für die Branche als auch für Anlegerinnen und Anleger. Die LGT setzt sich dafür ein, diese Herausforderungen durch Innovation und Zusammenarbeit innerhalb der Branche zu meistern und es all ihren Stakeholdern zu ermöglichen, von den Chancen dieser Entwicklung zu profitieren. Wir sind zuversichtlich, dass die Finanzindustrie gemeinsam eines der wichtigsten und drängendsten Themen für nachhaltige Anlagen angehen kann, indem sie die Offenlegung der Unternehmen verbessert, sich gezielt engagiert und Best Practices fördert. r

LGT Gruppe Holding AG

Herrengasse 12

FL-9490 Vaduz

Liechtenstein

www.lgt.com

«Unser Ziel ist es, in eine Welt zu investieren, die wir auch der nächsten Generation hinterlassen wollen.»Christopher Greenwald Head Sustainable Investing

Die Nutzung des transformativen Potenzials der UN-Ziele für nachhaltige Entwicklung (SDGs) könnte zu positiven Veränderungen bei nachhaltigen Anlagen am Markt für Unternehmensanleihen in Schwellenländern führen. Wir erörtern, wie vier wichtige SDGs unseren Investitionsansatz beinflussen.

Warum nachhaltige Anlagen in Schwellenländern und wie sollten sie angegangen werden?

Die Schwellenländer machen etwa 85 % der Weltbevölkerung und mehr als zwei Drittel der weltweiten CO2-Emissionen aus.1

Diese Bevölkerung wächst und ist dabei, sich zu urbanisieren und zu industrialisieren. Diese Entwicklung wird unsere Welt in den kommenden Jahrzehnten weiter verändern, sodass die Zukunft unseres Planeten von den Schwellenländern bestimmt wird.

In Schwellenländern lebt ein Grossteil der Bevölkerung weiterhin unter der westlichen Armutsgrenze, oft ohne zuverlässigen Zugang zu Strom, Finanzdienstleistungen und digitaler Infrastruktur. Es sind Volkswirtschaften, die oft von den Rohstoffen abhängig sind, die unsere Gesellschaft benötigt, um unsere sich ständig weiterentwickelnde technologische Hardware zu versorgen.

Daher ist die Frage zur Nachhaltigkeit, insbesondere aus Sicht der Schwellenländer, vielschichtig und komplex.

Was sind die UN-Ziele für nachhaltige Entwicklung (SDGs)?

Um einen globalen Rahmen für die Bewältigung von Nachhaltigkeitsbedürfnissen zu schaffen, haben die Vereinten Nationen 17 Ziele für nachhaltige Entwicklung geschaffen, die von allen UN-Mitgliedstaaten im September 2015

als Teil der Agenda 2030 für nachhaltige Entwicklung angenommen wurden. Diese Agenda bietet einen festen Rahmen für die Bewältigung sozialer und ökologischer Herausforderungen, von der Beendigung von Armut und Hunger bis hin zur Bekämpfung des Klimawandels und zum Schutz des Lebens an Land und im Meer.

Die UN-SDGs wurden für die UN-Mitgliedstaaten konzipiert und von diesen angenommen. Ihre Ziele und Indikatoren gelten für Initiativen auf Regierungsebene und länderspezifische Risiken. Es gibt zahlreiche Möglichkeiten, wie Un-

ternehmen zu diesen Zielen beitragen können. Die Banken mit ihrem Angebot an Finanzdienstleistungen, die landwirtschaftlichen Betriebe zur Ernährung der Weltbevölkerung, Telekommunikationsunternehmen zur Überbrückung der digitalen Kluft und Investitionskapital können in vielerlei Hinsicht dazu beitragen, diese Leistungen weiter zu erhöhen.

Wie konzentriert sich das PineBridge Emerging Markets Debt Team auf SDGs?

Als Investoren in Unternehmensanleihen konzentrieren wir uns bei der Förderung der UN-Ziele für nachhaltige Entwick-

lung (SDGs) auf die Ziele, die als Unternehmensmassnahmen messbar sind und deren Beiträge sinnvoll sein können und das Potenzial haben, die verbleibenden 13 SDGs zu stärken. Insbesondere: Ziel 8, Menschenwürdige Arbeit und Wirtschaftswachstum; Ziel 9, Industrie, Innovation und Infrastruktur; Ziel 12, Nachhaltige/r Konsum und Produktion; und Ziel 13, Massnahmen zum Klimaschutz. Diese SDGs helfen uns zudem bei einer ausgewogenen Betrachtung der Nachhaltigkeitsthemen.

«Als Investoren in Unternehmensanleihen konzentriert sich unsere Zielsetzung bei der Förderung der UN-Ziele für nachhaltige Entwicklung (Sustainable Development Goals – SDGs) auf die Ziele, für die Unternehmensmassnahmen messbar sind.»

Indem wir uns besonders auf diese vier Ziele konzentrieren, sind wir in der Lage, Beiträge zu identifizieren, die den Anschein geben, möglicherweise nicht mit der Bilanz eines Unternehmens verknüpft zu sein. Eine rein operative Betrachtung der SDG-Beiträge ermög-

licht zwar eine einfachere Dokumentation, schliesst jedoch einige der ausserbilanziellen Beiträge aus, die durchaus erheblich sein können, wozu beispielsweise Verpflichtungen zur Entwicklung des Humankapitals, der Vorgehensweisen in den Bereichen Gesundheit und Sicherheit und der Unterstützung lokaler Gemeinschaften gehören, um nur einige zu nennen.

Als einer der Marktführer auf dem Gebiet der Unternehmensanleihen aus Schwellenländern im Hinblick auf das verwaltete Vermögen beabsichtigt das EM Debt Team von PineBridge, an der Spitze dieser Entwicklung zu bleiben. Unser Ziel ist es, unseren Kunden, den investierten Unternehmen und den anderen Branchenkollegen, klare Leitlinien zu bieten, die aufzeigen, welche Ziele die Nachhaltigkeitsaspekte in unserer Investmentplattform vereinheitlichen. Ausserdem möchten wir Anlagestrategien und -produkte entwickeln, die unsere Fähigkeiten nutzen, um Alpha mit unseren Anlagen zu generieren und gleichzeitig zur Weiterentwicklung der zentralen Ziele für nachhaltige Entwicklung beizutragen. r

• Die Schwellenländer machen rund 85 % der Weltbevölkerung und mehr als zwei Drittel der weltweiten CO2-Emissionen aus1

• Das Thema Nachhaltigkeit ist aus Sicht der Schwellenländer vielfältig und komplex

• Die UN-Ziele für nachhaltige Entwicklung (SDGs) bieten einen globalen Rahmen für die Bewältigung von Nachhaltigkeitsbedürfnissen

• Das Pinebridge EM Debt Team konzentriert sich auf 4 SDGs (8, 9, 12 und 13), da die Kapitalmassnahmen für diese Ziele messbar sind und die Beiträge sinnvoll sein können

Deklaration

Geldanlagen sind mit Risiken verbunden, einschliesslich eines möglichen Verlusts des Kapitals. Die hierin dargestellten Informationen dienen nur zur Veranschaulichung und sollten nicht als Bezug auf bestimmte Wertpapiere, Strategien oder Anlageprodukte angesehen werden. Sämtliche hierin zum Ausdruck gebrachten Meinungen, Prognosen oder zukunftsgerichteten Aussagen sind ausschliesslich diejenigen des Autors, können von den Ansichten oder Meinungen anderer Bereiche von PineBridge Investments abweichen und dienen lediglich zu allgemeinen Informationszwecken zum angegebenen Datum.

1Quelle: World Bank per 30. Juni 2023. Die hier dargestellten Meinungen, Forecasts, Schätzungen, Prognosen und zukunftsgerichteten Aussagen gelten nur für das Datum dieser Publikation und können sich ändern. Nur zur Veranschaulichung.

Country Head Switzerland, Zürich

alain.meyer@pinebridge.com

Tel.: +41 43 421 71 41

M.: +41 78 605 35 52 www.pinebridge.com

Für weitere Informationen besuchen Sie unsere Webseite: pinebridge.com.

Jonathan Davis

Sustainable Investment Strategist, Emerging Markets Fixed Income, New York

Alain Meyer

Jonathan Davis

Sustainable Investment Strategist, Emerging Markets Fixed Income, New York

Alain Meyer

Immobilien sind langfristige Investitionen, die über Jahrzehnte hinweg bestehen bleiben und dadurch einen sehr hohen Einfluss auf unsere Umwelt haben. Vor diesem Hintergrund verfolgt Swiss Prime Site eine Nachhaltigkeitsstrategie, entlang der wichtigsten Themen in Bezug auf Ökologie, Soziales und Governance (ESG).

Gemessen an CO2-Emissionen, machen Gebäude durch Bau und Betrieb jährlich rund 40% der globalen CO2-Emissionen aus und sind damit der grösste Emittent neben dem Bereich der Mobilität und anderen Industrien. Immobilien haben während ihrer Konstruktion sowie auch anschliessend im Betrieb erhebliche Auswirkungen auf die Umwelt. Dadurch ist es essenziell, dass in der Umweltstrategie einer Immobiliengesellschaft immer der gesamte Lebenszyklus eines Gebäudes im Fokus steht, damit klimafreundliche Lösungen nachweislich funktionieren.

Zugleich sind Immobilien ein sehr kapitalintensives Geschäft. Investitionen erfordern viel Kapital, ob beim Kauf oder beim Bau. Swiss Prime Site investiert aktuell über einen Zeitraum von 5 Jahren rund eine Milliarde Franken in die Realisierung von erstklassigen Neubau- und

Repositionierungsprojekten. Dabei ist es wichtig, diese Investitionen dort zu tätigen und so zu gestalten, dass sie nicht nur finanziellen Erfolg bringen, sondern auch einen maximalen Beitrag zur Erreichung der Klimaziele und für die Gesellschaft leisten.

Zirkuläres Bauen

Über den gesamten Lebenszyklus lassen sich schätzungsweise rund 90% der vermeidbaren Treibhausgase in der Entwicklungs- und Realisierungsphase von Gebäuden vermeiden und nur noch rund 10% im Betrieb. Wer erst bei Inbetriebnahme über die Umwelt nachdenkt, ist zu spät und in der Planung getroffene Entscheidungen haben langfristige Auswirkungen. Somit nimmt die Kreislaufwirtschaft, aufgrund des hohen Ressourcenbedarfs und Abfallaufkommens in der Immobilienwirtschaft rasant an Bedeutung zu. Dabei setzt sich Swiss Prime Site im Rahmen der unterzeichneten Charta «Kreislauforientiertes Bauen» zum Ziel, bis 2030 den Einsatz nicht erneuerbarer primärer Rohstoffe auf 50% des Gesamtvolumens zu reduzieren. Die sorgfältige Prüfung des Rückbaus von Gebäuden und die Förderung langfristigen Bauens gepaart mit einer Reduzierung des Materialeinsatzes insgesamt und einer Wiederverwendung von bestehenden Materialien minimieren den Ressourcen-Aufwand und die Abfälle. Mit der bewussten Auswahl umweltfreundlicher Werkstoffe wie

beispielsweise Holz werden Gebäude zu einem langfristigen und umweltfreundlichen Werkstoffdepot.

Ein erfolgreiches Beispiel für dieses Konzept ist die Repositionierung der in die Jahre gekommenen Büroliegenschaft an der «Müllerstrasse» im Zürcher Stadtzentrum, welche diesen Herbst fertiggestellt wird. Hier wurde der Bestand erhalten und die Aluminiumgussfassade wiederverwertet, insbesondere aber auch der Abbruch des Rohbaus auf ein Minimum reduziert, wodurch mehr als 90% des Betons, eines der CO2-intensivsten Materialien im Immobilienbereich, wiederverwendet werden konnte und alleine hierdurch 2’600 Tonnen weniger CO2Emissionen zu Buche schlagen.

Emissionsarmer Betrieb

Im Immobilienportfolio von Swiss Prime Site steht die nachhaltige Nutzung im Zentrum. Diese soll möglichst ressourcenschonend gestaltet sein, um langfristig einen emissionsarmen Betrieb zu erreichen. In Bezug auf die CO2-Emission ist das Ziel immer klar vor Augen, «Netto-Null» bis 2040! Zahlreiche Massnahmen erzielen hier deutliche Effekte: Ein effizientes Energie- und Ressourcenmanagement, um den Verbrauch zu reduzieren und die Effizienz der Gebäude zu steigern, Gebäudestrategien entlang dem «CO2-Absenkpfad» (bspw. Wärmepumpen oder Fernwärme), die Beschaffung erneuerbarer Energien sowie auch die

Erzeugung und Nutzung eigener erneuerbarer Energie (bspw. Photovoltaikanlagen). Bereits 2022 verzeichnete Swiss Prime Site signifikante Fortschritte mit der Senkung der CO2-Emissionen pro Quadratmeter um 25%, verglichen mit dem Stand von 2019, und liegt damit bereits deutlich unter dem ursprünglich avisierten Pfad zur Klimaneutralität bis 2040.

Validierung zur Transparenz für das Nachhaltige Investieren Swiss Prime Site will den Stakeholdern transparent liefern, was versprochen wird. So werden bis zum Jahresende 2023 nahezu 100% der Gebäude von anerkannten Instituten mit Nachhaltigkeitszertifizierungen hinterlegt, um den Erfolg auch messbar zu machen. Bei Entwicklungsprojekten wird bereits jedes Projekt zertifiziert und es wird sichergestellt, vor allem, mit dem «Standard Nachhaltiges Bauen Schweiz» (SNBS), dass die Gebäude nach den höchsten Nachhaltigkeitsstandards geplant und gebaut werden. Für bereits existierende Gebäude im Portfolio erfolgt die Zertifizierung anhand des etablierten Standards «BREEAM In-Use», um die Nachhaltigkeit und Umweltverträglichkeit der Gebäude zu bestätigen und kontinuierlich zu verbessern.

Mit der hohen Kapitalintensität ist das Fremdkapital auch fundamentaler Bestandteil jedes Immobilienunternehmens. Analog zur Investitionsseite hat Swiss

Über Swiss Prime Site AG

Prime Site das «Green Finance Framework» entwickelt, um Kapital gezielt für umweltfreundliche Projekte einzusetzen und so die nachhaltigen Investitionen mit entsprechenden Finanzierungsquellen zu verknüpfen. Die klare Strategie ist es hier sämtliche materiellen Neufinanzierungen im Rahmen der Nachhaltigkeitsstrategie einzusetzen. So werden die Mittel für gezielte nachhaltige Zwecke eingesetzt welche die Finanzierung und Förderung von (1) Zertifizierten Immobilien, (2) Energieeffizienz und (3) Erneuerbarer Energie betreffen. Dies ermöglicht es Kapitalgebern einen direkten, wirkungsstarken und langfristigen Einfluss auf die Umwelt auszuüben. Wiederum erfolgt eine externe Validierung der Mittelverwendung, um zu garantieren, dass die Projekte den höchsten Nachhaltigkeitsstandards entsprechen und die angestrebten Ziele erreicht werden.

Mit dem umfassenden Ansatz zu einem zirkulären Gebäude – mit Ressourcen im Blick bei Bau und Betrieb – nimmt Swiss Prime Site die gesellschaftliche Verantwortung wahr und kann durch ihre Grösse einen wichtigen wie zugleich bedeutenden Beitrag zur Nachhaltigkeit in der Schweiz leisten. Anlegerinnen und Anlegern wird durch diese Strategie die Chance geboten, eine direkte und weitreichende Wirkung im Umweltschutz zu erzielen und auf nachhaltige Investitionen zu setzen. r

Swiss Prime Site ist die grösste Immobiliengesellschaft der Schweiz mit einem Immobilienportfolio von rund CHF 21 Mrd., das sowohl eigene Liegenschaften als auch für Dritte verwaltete Immobilien umfasst. Die eigenen Gebäude haben einen Wert von rund CHF 13 Milliarden und konzentrieren sich, an erstklassigen Lagen, auf die Nutzungsarten Büro, Einzelhandel und Infrastruktur. Der Geschäftsbereich Asset Management, Swiss Prime Site Solutions, verfügt über rund CHF 8 Mrd. verwaltete Vermögen. Das Produktangebot umfasst offene und geschlossene Fonds sowie Beratungsmandate für Drittinvestoren – alle mit einer diversifizierten Anlageallokation in Wohn- und Geschäftsliegenschaften in der ganzen Schweiz.

Urs Baumann Chief Investment Officer urs.baumann@sps.swiss

Swiss Prime Site AG Alpenstrasse 15

6300 Zug

www.sps.swiss

Innovativ und vorausschauend: Die Globalance Bank hat nachhaltige Anlagen in die Schweiz gebracht und beweist seit bald dreissig Jahren, was sich mit Geld bewirken lässt.

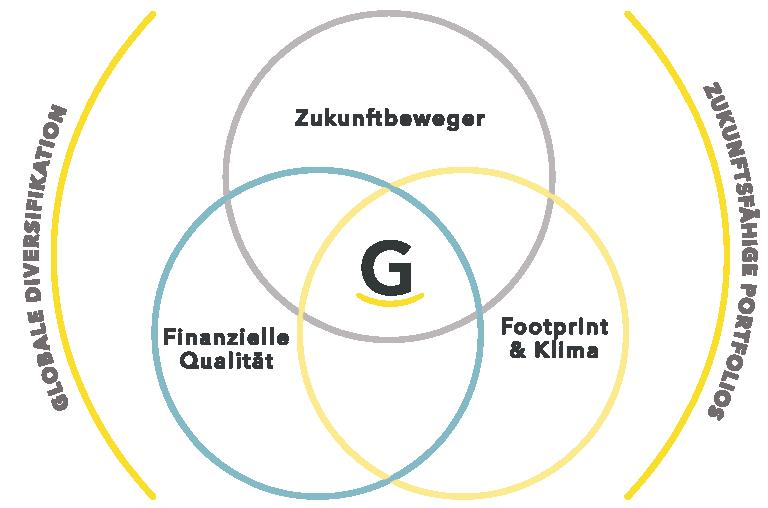

Was ist in Zukunft wichtig? Welche Unternehmen lösen unsere Klimaprobleme, und wer wird bald eine untergeordnete Rolle spielen? Das sind Fragen, mit denen sich die Fachkräfte der Zürcher Globalance Bank täglich beschäftigen. Anstelle von kurzfristigen Gewinnen wird hier langfristig Vermögen aufgebaut, das zukunftsorientiert investiert ist. Das heisst konkret: Aus unzähligen potenziellen Anlagen wird nach jenen Perlen getaucht, die einen grossen positiven Impact auf unsere Welt erzielen. Die Vorgehensweise des Expertenteams ist dabei so fundiert, wie die Ergebnisse auf Anhieb verständlich sind.

Transparenz als wichtiger Treiber

Damit dies zuverlässig gelingt, hat die Globalance Bank einen Footprint Score

entwickelt, bei dem zahlreiche klimarelevanten Faktoren einer Organisation unter die Lupe genommen werden. Anlegerinnen und Anleger erfahren so schnell und einfach, welche Wirkung ihr Investment auf Wirtschaft, Gesellschaft und Umwelt hat.

Reto Ringger, CEO der Globalance Bank, ist ein grosser Verfechter dieser Transparenz: «Nur was wir wissen, kümmert uns», sagt er. Sprich: Einen Fonds als nachhaltig zu bezeichnen, reicht heute schlicht nicht mehr aus – er muss es auch nachweisbar sein. «Dafür brauchen wir Zahlen und Fakten, die Klarheit bringen.» Die Globalance-Kunden vergeben durch den Schwerpunkt auf nachhaltige und damit zukunftsorientierte Anlagen keine Renditechancen, ganz im Gegenteil. An-

gesichts der grossen Veränderungen, die anstehen, macht es Sinn, an deren Quellen zu investieren, also beispielsweise in Windparks statt Kohlekraftwerke. So gestalten Anlegerinnen und Anleger den Veränderungsprozess mit und werden sogleich Teil von Organisationen, deren Bedeutung zunimmt.

Beste Privatbank der Schweiz und bester Anbieter für nachhaltiges Private Banking

Die Konsequenz, mit der die Privatbank ihre Ideale verfolgt, stösst auch ausserhalb der Finanzbranche auf Anerkennung. So hat das renommierte Schweizer Wirtschaftsmagazin Bilanz ihr 2023 im Private-Banking-Rating den ersten Rang zugeteilt und sie zugleich zur langjährigen Qualitätsleaderin gekürt. Damit setzte sich Globalance gegenüber hundert Mitbewerbern durch. Auch Fuchs | Richter, ein renommiertes deutsches Prüfinstitut für Unternehmer und Anleger, attestierte der Globalance Bank in diesem Jahr in einem Nachhaltigkeitsranking den bestmöglichen Status «Grossmeister». Im Prüfbericht steht: «Die wahrgenommene Beratungsqualität hat ein sehr solides Fundament.»

Die Auszeichnungen geben der Globalance Bank recht, dass die Richtung stimmt – das Ziel ist damit aber noch lange nicht erreicht. Das Team rund um Finanzpionier Reto Ringger ist sich einig: Um das Potenzial von nachhaltigen Investitionen weltweit auszuschöpfen, braucht es flächendeckende Lösungen. Die Swiss Climate Scores (SCS) des eid-

genössischen Finanzdepartements, welche die Klimaverträglichkeit von Finanzanlagen in Zahlen fasst, zählen für die Bank dazu. Als erste Bank der Schweiz veröffentlicht Globalance die SCS bei all ihren Produkten und ebnet Interessierten so den Weg, künftig auch bankenübergreifend vergleichen zu können.

potenzial potenzieller Anlagen und zeigt auf, welchen Impact diese auf Megatrends haben. Wer sich an der Mobilitäts- oder Energiewende beteiligt oder Lösungen zur Ernährung der wachsenden Gesamtbevölkerung liefert, bewegt die Welt ein Stück weit mit. Haben solche Zukunftbeweger die nötigen finanziellen Mittel, um mit voller Kraft vorauszufahren, entfaltet sich ihr volles Potenzial. Und das ist letztlich das tief verankerte Selbstverständnis von Globalance: mehr als Geld zu bewegen. r

Die Globalance Bank wurde 2011 als Nachfolgerin der Firma Sustainable Asset Management (SAM) gegründet. Nachdem SAM mit einem ersten Nachhaltigkeitsfonds und der Initiierung des Dow-Jones-Sustainability-Index den Weg hin zu mehr Nachhaltigkeit in der Finanzbranche geebnet hatte, entwickelte die Globalance Bank dieses Gedankengut für Familien, Stiftungen und Privatkunden weiter. Ihre zukunftsorientierten Anlagestrategien fokussieren auf die Unternehmen, die Teil der Lösung sind. SAM wurde im Jahr 2010 in die holländische Robeco-Gruppe integriert.

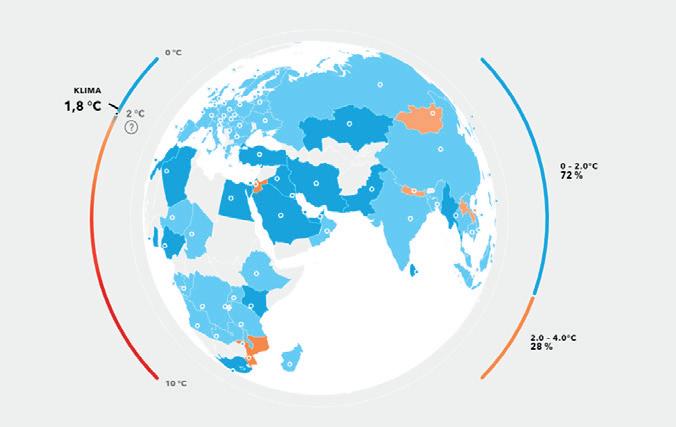

Ein zentraler Faktor bei der Ermittlung nachhaltiger Anlagen ist deren Auswirkung auf die Klimaerwärmung. Die Globalance-Portfolios erwärmen die Erde insgesamt um weniger als 2 Grad. Der Zukunftbeweger-Fonds liegt mit einer durchschnittlichen Erderwärmung von 1,6 Grad sogar noch tiefer.

Konsequent unter zwei Grad Seit 2022 veröffentlicht die gemäss Bilanz-Ranking beste Privatbank der Schweiz zudem für sämtliche verwalteten Vermögen die Swiss Climate Scores. Der Bund, die Bankiervereinigung und NGOs haben dieses Messsystem erarbeitet, um die Klimaverträglichkeit von Investitionen aufzuzeigen. Die Auswertung zeigt, dass Globalance-Anlagen rund 60 Prozent weniger Treibhausgas-Emissionen verursachen als jene des Benchmarks MSCI-World. Auch der Anteil an fossilen Energieträgern ist mit 1,6 Prozent (MSCI-World 10,5) auf Kurs.

Die eigenen Ratings und Bewertungen entwickelt die Globalance Bank fortlaufend weiter. Die digitale Weltkugel Globalance World zeigt der Kundschaft auf einen Klick, welche Wirkung und Rendite ihre Anlagen rund um die Erdkugel haben. Zu über 10 000 Anlagen sind detaillierte Informationen ansprechend aufbereitet verfügbar. Im eigenen Magazin Zukunftbeweger teilt die Privatbank darüber hinaus ihre Beobachtungen zu aktuellen Entwicklungen und ordnet Trends ein. Neben dem Footprint analysiert Globalance auch das Erderwärmungs-

Niklaus Haller

Niklaus Haller

Mitglied der Geschäftsleitung, Leiter Kunden, Tel.: +41 44 215 55 54

niklaus.haller@globalance.com

Globalance Bank AG

Gartenstrasse 16

CH-8002 Zürich

Tel.: +41 44 215 55 00 www.globalance.com

In doppelter Hinsicht ausgezeichnet – beste Private Bank und Grossmeister für nachhaltiges Private Banking

Klima: Das Erwärmungspotential

«Wir brauchen Zahlen und Fakten, die Klarheit bringen.»

Nachhaltig zu investieren, durch Geldanlagen die Umwelt zu schützen, bessere Arbeitsbedingungen zu schaffen und verantwortungsvolle Unternehmensführung sicherzustellen, wird von Anlegerinnen und Anlegern zunehmend nachgefragt.

Allerdings: Was bedeutet eigentlich Nachhaltigkeit? Mit welchen Kriterien wird sie gemessen? Und haben die Anlagen einen Impact?

Im Vergleich zu konventionellen Investmentfonds zeichnen sich nachhaltige Anlagen meist dadurch aus, dass ihre Portfoliomanagerinnen und -manager einen zusätzlichen ESG-Filter in den Auswahlprozess einbauen. Das Problem dabei ist allerdings: Investments in diese Fonds haben – wie viele Studien zeigen, darunter die Greenpeace-Studie aus Juni 2021 – meist gar keinen oder bestenfalls einen verschwindend geringen Effekt auf die Umwelt. Mit dem aktuell häufig angewendeten Ansatz über Ausschlusskriterien wird wenig oder gar keine Veränderung in der Welt erwirkt. Wenn Branchen oder Unternehmen mit Aktivitäten in Atomkraft, Spielcasinos oder Waffenherstellung ausgeschlossen werden, ändert sich in diesen Branchen dadurch nichts.

Tatsächlich verändern können die Welt nur echte Impact Investments. Bei ihnen liegt der Fokus auf den Auswirkungen, welche die Geldanlage letztlich auf die Realwirtschaft hat. Es geht also nicht darum, nur die «Musterschüler» ins Portfolio zu nehmen, um sich anschliessend zurückzulehnen. Stattdessen will man beim Impact Investing echte Veränderung vorantreiben.

Wenn wir die Wirtschaft auf Klima-Kompatibilität und gerechte Sozialstandards upgraden wollen, brauchen wir den Druck der Eigentümerinnen und Eigentümer. Diese können beispielsweise durch Shareholder Engagement Einfluss auf Unternehmen nehmen und ihre Stimmrechte nutzen.

Kontrolle und Mitbestimmung sollten eigentlich eine Selbstverständlichkeit sein. Schliesslich sind die Aktionärinnen und Aktionäre die Miteigentümerinnen und Miteigentümer eines Unternehmens – und damit berechtigt und verantwortlich, über die Unternehmensform, die Produkte, die Art der Produktion, die Personalführung, Vorstände und Aufsichtsräte zu entscheiden.

Durch Impact Investments können Anlegerinnen und Anleger die Kontrolle zurückgewinnen. Denn sie können sich direkt an relevanten Abstimmungen beteiligen – über die gesamte Laufzeit ihres Investments. Das wirkt. Auch im grossen Rahmen, wie das Beispiel des US-amerikanischen Impact Investors Engine No. 1 belegt: Engine No. 1 überzeugte die Hauptaktionärinnen und -aktionäre von Exxon, für die neuen Vorstandsmitglieder zu stimmen. Eine weitere Möglichkeit ist, sich bei Shareholder Engagement Events zu beteiligen. Hier können Anlegerinnen und Anleger in direkten Kontakt mit wichtigen Entscheidungsträgern des Unternehmens treten und die Zukunft des Unternehmens mitgestalten.

Überrenditen erzielen

Metastudien, wie zuletzt vom NYU Stern Center for Sustainable Business, zeigen, dass nachhaltige Anlagen sich langfristig eher auszahlen und besser abschneiden können als konventionelle Anlagen. Ein häufiger Grund ist, dass Letztere mitunter sogenannte Stranded Assets enthalten, die vielleicht aktuell die Aktienkurse in die Höhe treiben, obwohl die Aussicht besteht, dass diese Vermögenswerte in Zukunft wertlos werden könnten. Ein Beispiel sind Automobilhersteller und deren Verbrennungsmotoren. Forschung und Produktionskapazitäten in diesem Bereich werden massiv an Wert verlieren. Und zwar viel schneller als bislang angenommen, denn spätestens seit den entsprechenden Beschlüssen seitens der EU und anderer Regulierungsbehörden ist klar, dass diese Technologie keine Zukunft haben wird. Letztlich sollten alle, die nachhaltig anlegen wollen, die Augen offenhalten und nachfragen, in was sie konkret investiert sind und Verantwortung für ihre Investments übernehmen, indem sie Aktionärsrechte bewusst wahrnehmen. r

Dr. Tillmann Lang ist CEO und Co-Gründer von Inyova, einer der führenden digitalen Impact Investing Plattformen. Zuvor war er sechs Jahre bei McKinsey & Company, CFO bei Benefiit und Gründungsdirektor des Sustainability-in-Business-Labs der ETH Zürich. www.inyova.ch

Investoren können dazu beitragen, einige der drängendsten Herausforderungen der Weltwirtschaft zu bewältigen, und zwar durch «Impact Private Credit», eine aufstrebende Anlageklasse, die sich auf eine breitere Perspektive des Unternehmenswertes als den Gewinn konzentriert.

Klimawandel. Soziale Eingliederung. Die COVID-19-Pandemie. Im Rahmen dieser drängenden und vielschichtigen Themen wurden verschiedene Probleme aufgezeigt, von der Nahrungsmittel- und Wassersicherheit über Ungleichheit bis hin zum Zugang zu Gesundheitsversorgung und Bildung. Und immer mehr Anleger wollen ihr Kapital einsetzen, um diese und viele andere gesellschaftlichen und ökologischen Herausforderungen anzugehen.

Dieser Fokus ist der Grund für das wachsende Interesse an Impact Investing. Traditionell wurde Impact mit spezialisierten Impact-Equity-Investitionen in Verbindung gebracht1. In jüngster Zeit hat das Interesse an einem weniger bekannten Bereich des Impact Investings zugenommen: Impact Credit (auch bekannt als Impact Debt). In beiden Fällen liegt der Schwerpunkt auf der Finanzierung von Unternehmen oder Projekten, die nicht nur finanzielle Gewinne, sondern auch

einen messbaren ökologischen oder sozialen Nutzen erbringen. Mit einer angemessenen Vergütung können mit privaten Impact-Krediten Initiativen finanziert werden, die traditionelle Bankanbieter entweder übersehen oder ablehnen.

Ein Ansatz, der über ESG hinausgeht Impact Investing geht über den ESG-Ansatz (Environmental, Social and Governance) hinaus. Letzterer – der zunehmend zum Standard im Anlageprozess wird –misst die Leistung von Unternehmen anhand einer Reihe von Kriterien, die nicht nur finanzielle Faktoren betreffen, aber dennoch einen wesentlichen Einfluss auf die Finanzerträge haben können. Impact Investing geht noch weiter, indem es die finanziellen Erträge nur zu einem Faktor bei der Messung der Leistung eines Unternehmens macht.

Die Fondsmanager investieren nur in Unternehmen oder Projekte, die positive und

• Ungleichheit, Klimawandel und COVID-19 sind nur einige der vielfältigen gesellschaftlichen Herausforderungen, die die Aufmerksamkeit der Anleger auf der Suche nach Möglichkeiten für einen positiven Wandel lenken.

• Impact Investing geht über einen ESG-Ansatz hinaus, indem es sich auf Investitionen in Unternehmen konzentriert, die einen dauerhaften positiven Wandel herbeiführen.

• Entgegen der landläufigen Meinung, dass Impact-Investitionen nur über Eigenkapital möglich sind, wächst das Interesse an Impact-Krediten als innovative, gezielte und wirksame Antwort auf grosse globale Probleme wie den Klimawandel.

• Die Finanzierung wird für Unternehmen bereitgestellt, die positive finanzielle Erträge sowie wesentliche und messbare ökologische und/oder soziale Auswirkungen erzielen.

messbare Veränderungen für die Gesellschaft und die Umwelt mit sich bringen. Und während ESG als Rahmen für Veränderungen bei börsennotierten Unternehmen die meiste Beachtung gefunden hat, hat Impact Investing das Potenzial für eine grössere Reichweite – für Unternehmen ausserhalb der öffentlichen Märkte.

Kreditnehmer können helfen Private Impact-Kredite können einer Reihe von verschiedenen Unternehmen und Projekten in Industrie- und Schwellenländern zugutekommen. Zum Beispiel Unternehmen, die kohlenstoffarme Dienstleistungen für verschiedene Branchen anbieten, oder Infrastrukturprojekten in benachteiligten Gemeinden. Andere potenzielle Kreditnehmer könnten Mikrofinanzinstitutionen sein, die an kleine Unternehmen und Teile der Gesellschaft Kredite vergeben, die auf alternative Finanzdienstleistungen statt auf Banken angewiesen sind.

In manchen Fällen sind sie nicht in der Lage, eine angemessene Finanzierung aus anderen Quellen zu erhalten. Das kann daran liegen, dass es sich um ein Unternehmen in der Frühphase handelt, das Wachstumskapital benötigt, oder daran, dass Banken und andere traditionelle Finanzdienstleister im Allgemeinen nur Kredite an Unternehmen vergeben, die sich auf traditionellere Geschäftsbereiche konzentrieren.

Den richtigen Ansatz wählen Um die Möglichkeiten für einen positiven Wandel zu maximieren, benötigen Investoren eine solide Methodik, die si-

cherstellt, dass sowohl die Wirkung als auch Renditen erzielt werden. Das Impact Framework von Allianz Global Investors integriert den Impact über den gesamten Lebenszyklus einer Investition in einem vierstufigen Ansatz2:

1. Festlegung von Wirkungszielen: Um sicherzustellen, dass die Anlagestrategie auf die wichtigsten gesellschaftlichen Herausforderungen im Einklang mit den Zielen für nachhaltige Entwicklung der Vereinten Nationen (SDGs) ausgerichtet ist.3

2. Bewertung der Wesentlichkeit und Zusätzlichkeit der Auswirkungen: Anwendung unseres Bewertungssystems für Auswirkungen, um unsere Investitionsauswahl und Entscheidungsfindung zu unterstützen.

3. Identifizierung der wichtigsten Leistungsindikatoren: Messung und Berichterstattung zum Nachweis der erzielten

Wirkung sowie zur Kommunikation unseres aktiven Engagements mit den Investitionsempfängern, um nach Möglichkeit eine grössere Wirkung zu erzielen.

4. Kontinuierliches Testen, Lernen und Marktaufbau, um unseren Ansatz und die Erzeugung von Wirkung zu stärken. Anders als bei der traditionellen Kreditvergabe durch Banken tragen die Investoren über ihren finanziellen Beitrag hinaus eine weiter gehende Verantwortung.

Sie müssen aktiv mit den Kreditnehmern zusammenarbeiten, um sicherzustellen, dass ihre ökologischen und sozialen Ziele erreicht werden.

In dem Masse, in dem mehr Investoren über den reinen Gewinn hinaus investieren wollen, werden sich Privatkredite mit Impact-Charakter als ein immer wichtigeres Instrument für einen positiven ökologischen und sozialen Wandel erweisen. r

Bitte beachten Sie: Investieren birgt Risiken. Der Wert einer Anlage und Erträge daraus können sinken oder steigen. Investoren erhalten den investierten Betrag gegebenenfalls nicht in voller Höhe zurück. Dies ist eine Marketingmitteilung, herausgegeben von der Allianz Global Investors (Schweiz) AG, einer 100%igen Tochtergesellschaft der Allianz Global Investors GmbH. AdMaster #3114875

Allianz Global Investors

ist ein führender aktiver Asset-Manager mit mehr als 600 Investmentspezialisten an über 20 Standorten weltweit. Wir verwalten mehr als 506 Mrd. EUR AuM für institutionelle und private Anleger. Seit über 15 Jahren investiert die Allianz als einer der weltweit grössten Versicherer Versicherungs- und Pensionsgelder direkt und indirekt in alternative Anlagen und Private-Market-Anlagen wie Infrastruktur, erneuerbare Energien und Private Debt. Um diesen Anlagebereich noch weiter auszubauen, hat die Allianz ihn 2012 für Drittinvestoren geöffnet. Mit Allianz Global Investors steht Ihnen ein kompetenter Partner zur Seite, mit dem auch Sie als qualifizierter Investor in diese Märkte investieren können.

Michael SchützeCountry Head

Allianz Global Investors (Schweiz) AG michael.schuetze@allianzgi.com

Nadia Nikolova Lead Portfolio Manager

Nadia Nikolova Lead Portfolio Manager

Development Finance

Development Finance

Allianz Global Investors (Schweiz) AG nadia.nikolova@allianzgi.com

1 Während Impact-Investitionen bisher vor allem auf privaten Märkten getätigt wurden, erkunden einige Vermögensverwalter sie nach Angaben des Global Impact Investing Network zunehmend auch auf börsennotierten Aktienmärkten.

Quelle: Impact Investing in Listed Equities, Global Impact Investing Network, Juni 2021.

2 Für weitere Details: „Managing and measuring impact in private markets“ von Diane Mak, Allianz Global Investors.

3 Die Ziele für nachhaltige Entwicklung der Vereinten Nationen sind siebzehn miteinander verknüpfte Ziele, die als gemeinsamer Plan für Frieden und Wohlstand für die Menschen und den Planeten dienen sollen.

Allianz Global Investors (Schweiz) AG

Gottfried-Keller-Strasse 5

8001 Zürich

Tel.: +41 44 206 44 77

switzerland@allianzgi.com

www.allianzglobalinvestors.ch

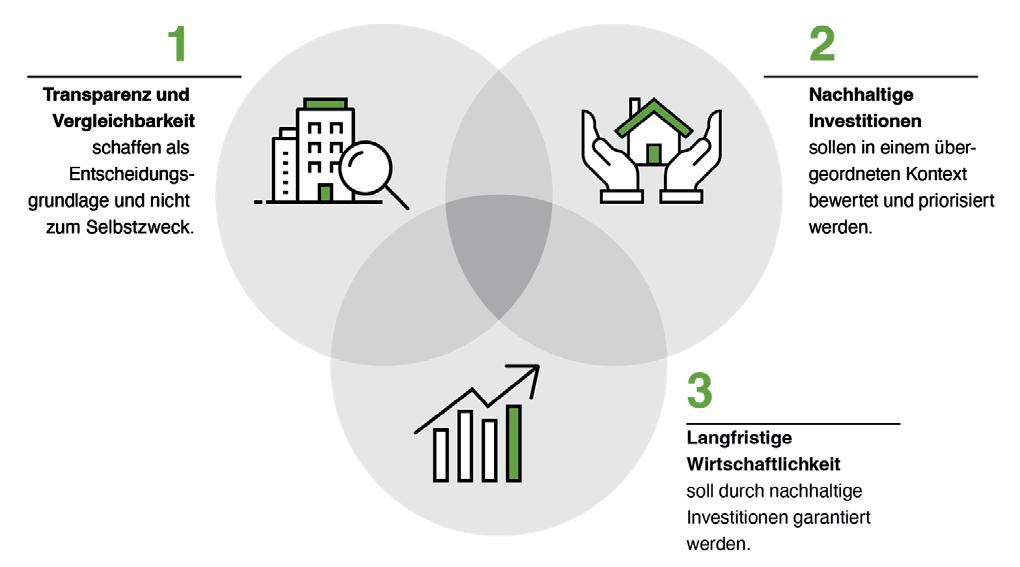

In der Schweiz stammen rund ein Drittel aller CO2-Emissionen und etwa 40% des Energiebedarfs aus dem Gebäudepark. Unser Hauptziel als Immobilienfondsgesellschaft erkennen wir deshalb in der Reduzierung von Energie und Emissionen in unseren Immobilienportfolios. Wohlwissend, dass ESG noch eine Fülle an weiteren Themen bietet, müssen wir unsere limitierten zeitlichen und finanziellen Ressourcen gezielt einsetzen. Bei der Ausarbeitung unserer Nachhaltigkeitsstrategie haben wir dazu klare Grundsätze für wiederkehrende Themenbereiche innerhalb der Nachhaltigkeitsdiskussion festgelegt, welche nicht nur für uns von Interesse sind.

Grundsatz 1: Transparenz als Wegweiser

In Zeiten, in denen Greenwashing leider immer mehr an Bedeutung gewinnt, sind Transparenz und Vergleichbarkeit entscheidend. Doch ein einheitliches Verständnis für die komplexe ESG-Thematik zu schaffen, stellt eine Herausforderung dar. ESG-Ratings, die typischerweise vielschichtige Fragen auf eine einzelne Zahl oder einen Buchstaben aggregieren, halten wir für wenig zielführend. Sie lassen keinen konstruktiven Dialog zwischen Anlegern und Investoren zu und binden wertvolle Ressourcen, die effizienter genutzt werden könnten. Stattdessen setzen wir auf spezifische Kennzahlen

(KPIs), die eine Entscheidungsgrundlage für nachhaltige Investitionen zur Reduktion von Energie und CO2 bieten. Die Definition dieser KPIs werfen zentrale Fragen auf, die dringend zu beantworten sind. Beispielsweise gilt es zu klären, welche Emissionen (Scope 1, 2 und 3) in die Berechnungen einfliessen und wie die Energieverbrauchsdaten ermittelt werden. Die Klärung dieser Fragen hilft massgeblich bei der Bekämpfung gegen Greenwashing. Der im Jahr 2022 lancierte CO2-Benchmark der Real Estate Investment Data Association (REIDA) ist diesbezüglich ein vorbildliches Beispiel und ein wichtiger Schritt in die richtige Richtung.

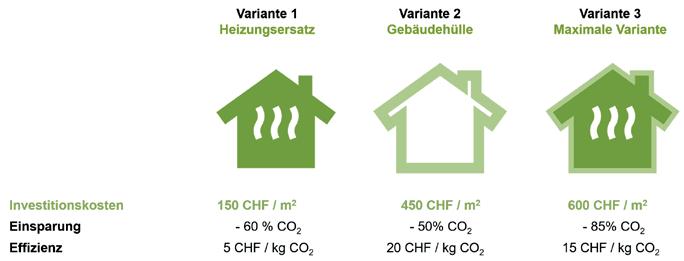

Grundsatz 2: Energetische Sanierungen als Erfolgsrezept

Mit der Klimastrategie des Bundes ist das Ziel bezüglich Energie und Emissionen klar – Netto Null bis 2050. Als Immobilienfondsgesellschaft müssen wir dafür sorgen, dass alle unsere Gebäude bis dahin klimaneutral sind. Die Bilanzierung von Emissionen, insbesondere unter Berücksichtigung der erheblichen grauen Emissionen von Baumaterialien (Stahlbeton, Glas und Dämmmaterial) macht die nachhaltige Gebäudeerneuerung komplex. Ersatzneubauten sind deshalb nur selten zu bevorzugen. Folglich bleibt für eine energetische Optimierung entweder der Heizungsersatz oder eine Verbesserung der Gebäudehülle. Aus einer wirtschaftlichen Perspektive stellt sich Ersterer in den meisten Fällen als zu bevorzugende Variante heraus.

Grundsatz 3: Nachhaltigkeit zahlt sich aus

Wir sind fest davon überzeugt, dass nachhaltige Investitionen nicht nur ökologisch sinnvoll, sondern bei einem langfristigen Betrachtungshorizont auch wirtschaftlich rentabel sein können. Ein gutes Beispiel hierfür ist der erwähnte Ersatz von

Helvetica Property Investors AG

Heizungssystemen. Zwar sind fossile Heizungen in den Anschaffungskosten oft günstiger, aber die volatilen und stetig steigenden Energiepreise machen sie langfristig teuer im Betrieb. Im Gegensatz dazu sind umweltfreundliche Heizsysteme, wie etwa Wärmepumpen, in der Anschaffung zwar kostspieliger, aber sie punkten durch niedrigere Energie- und Betriebskosten.

Diese Einsparungen bei den Betriebskosten kommen primär den Mietern in Form von reduzierten Nebenkosten zugute. Als Immobilieneigentümer streben wir nach einer Lösung, die allen Beteiligten Vorteile bietet: der Umwelt, den Mietern und uns als Eigentümer. Ein Weg, dieses Ziel zu erreichen, könnte die moderate Erhöhung der Nettomiete sein, um einen Teil der Energiekosteneinsparung auszugleichen. Dadurch entsteht eine Win-Win-Situation für alle.

Durch unseren pragmatischen Ansatz verfolgen wir das Ziel, sowohl ökologische als auch ökonomische Nachhaltigkeit miteinander zu verbinden und dadurch einen echten Mehrwert zu schaffen. r

Helvetica ist ein führender Real Estate Investment Manager mit Sitz in Zürich. Mit einer voll integrierten Immobilienanlageplattform sind wir in der Lage, sowohl standardisierte Anlageprodukte als auch massgeschneiderte Investitionspläne und Dienstleistungen anzubieten. Wir schaffen nachhaltige Werte für unsere Kunden durch aktives Management und langfristiges Halten von Schweizer Immobilienanlagen. Wir sind von der Eidgenössischen Finanzmarktaufsicht FINMA zugelassen und reguliert.

Als Experten auf dem Schweizer Immobilienmarkt unterstützen wir unsere Kunden in allen Phasen des Investitionszyklus. Wir bringen sowohl spezifisches als auch umfassendes Fachwissen zu allen Aspekten von Immobilieninvestitionen ein, von der Anlagestrategie, der Auswahl von Objekten und der Strukturierung von Transaktionen bis hin zu Akquisitionen, Finanzierungen und Portfoliomanagement. Durch unsere langjährige Erfahrung sind wir mit den individuellen Bedürfnissen unserer Kunden und der Erarbeitung innovativer und massgeschneiderter Lösungen vertraut.

Die visaVento AG mit Sitz in Frauenfeld hat sich als Windkraft-Pionierin einen Namen gemacht. Zurzeit bearbeitet sie Wind-Projekte mit einer Gesamtleistung von 300 MW hauptsächlich in Polen. Neu koppelt das Unternehmen Photovoltaik-Anlagen und Stromspeicher an bestehende Windparks, um das Stromnetz besser und gleichmässiger auszulasten. Dabei kommt auch KI zum Einsatz - soweit sie marktreif ist.

Ein Stromnetz muss stets auf die maximale Leistung der Energielieferanten ausgelegt sein. Diese tragen die Kosten für einen lokalen Netzausbau selbst. Sie streben deshalb eine möglichst hohe Auslastung ihres Netzanteils an. Im Jahresmittel erreicht ein Windkraftwerk aber lediglich einen Auslastungsgrad von 30 %. Um diesen zu erhöhen, ergänzt die visaVento AG, wo sinnvoll, ihre Windparks mit Photovoltaik-Anlagen und Stromspeichern. Zurzeit befinden sich Photovoltaikprojekte mit einer Gesamtleistung von 120 MW im Portfolio.

Solarstrom und Windenergie ergänzen sich

Eine sinnvolle Ergänzung zur Windkraft ist der Solarstrom in Regionen, wo die Sonne scheint, wenn der Wind nachlässt. An vielen Orten in Polen bläst bei schlechtem Wetter eine steife Brise. Auch nachts und im Winter ist der Wind ein zuverlässiger Energieträger. Ist es bei schönem Wetter und im Sommer mal windstill, springen die Photovoltaik-Anlagen in die Bresche. Etwaige Überschüsse fliessen in Stromspeicher, bevor der Rest ins öffentliche Netz gelangt.

Da Strom in Europa generell Mangelware ist, finden sich immer genügend Abnehmer. Das in Polen nicht besonders dicht ausgebaute, öffentliche Netz tut sich jedoch schwer damit, die unregelmässig eingespeisten Stromspitzen aus erneuerbaren Energien zu verteilen. Auf der anderen Seite schmerzt es den Erzeuger, wenn er deswegen die Stromproduktion zurückfahren muss. Mit der

Auch in der Schweiz führt die Kombination von erneuerbaren Energien zu einer konstanteren Stromproduktion aus erneuerbaren Energien und somit zu einer Entlastung des Stromnetzes. (Grafik: Bundesamt für Energie)

Ergänzung von Windkraft durch Photovoltaik wird der Output konstanter und somit vorhersehbarer. Damit ist allen gedient.

Rentabler durch intelligenten Verbrauch

Ein konstanter Fluss der Elektrizität von Anbietern zu Konsumenten ist Voraussetzung für ein stabiles Netz. Doch nicht immer beziehen Industrie und Haushalte dann Strom, wenn er in rauen Mengen verfügbar ist. Beispielsweise haben sich die Schweizer Privathaushalte daran gewöhnt, für Boiler, Tumbler und Abwaschmaschinen den günstigeren Nachtstrom zu nutzen. Das machte bis jetzt auch Sinn. Wer eine eigene Photovoltaik-Anlage auf dem Dach seines Hauses besitzt, hat schnell gelernt umzu-

denken, denn es ist rentabler, den eigenen Strom selbst zu nutzen, als ihn ins Netz einzuspeisen. Das ist heute möglich, ohne dass der Eigentümer ständig in den Himmel schauen muss: Intelligente Steuerungen erkennen, wann die Sonne scheint, und tanken überschüssigen Strom automatisch ins Elektro-Auto, in den Boiler oder in einen Batteriespeicher.

Nachhaltigkeits-Pioniere an einem Tisch

Was innerhalb eines Haushaltes mit Photovoltaik-Anlage und Elektro-Auto gang und gäbe ist, ist auch in grösserem Stil realisierbar. Künstliche Intelligenz ist in der Lage, grosse Mengen von Daten wie Wetterdaten, Netzauslastung, Strompreise, Energieoutput und Bedarf

auszuwerten. Mithilfe von KI lassen sich Angebot und Nachfrage besser vorhersagen und über die Grenzen privater oder industrieller Selbstverbraucher hinaus optimal steuern. Die politischen Hürden wachsen allerdings, je weiträumiger der Elektrizitätsverbrauch reguliert werden soll. Auch sind Anbieter und Abnehmer noch zu wenig untereinander vernetzt.

Die visaVento AG treibt die Entwicklung voran, indem sie als Windkraft-Pionierin Industriebetriebe, die von einer unabhängigen Stromerzeugung aus erneuerbaren Energien profitieren wollen, sowie weitere Pioniere aus den Bereichen Photovoltaik und Stromspeicher an einen Tisch bringt. r

In kombinierte Wind- und Sonne-Projekte anlegen:

Vorteile für Investoren

Die Kombination von Windparks und PV-Anlagen ist als Investment ebenso interessant wie energietechnisch sinnvoll.

• PV-Anlagen sind technisch viel einfacher zu realisieren und von weniger Einsprachen betroffen als ein Windpark. So können PV-Anlagen innerhalb von 18 Monaten bewilligt und innerhalb von 24 Monaten gebaut werden. Bei Windparks dauert es rund 7 Jahre. Ein kombiniertes Portfolio von Windparks und Photovoltaik erreicht den Return on Investment dadurch schneller als ein ausschliessliches Investment in Windkraft-Anlagen.

• Eine ausgeglichene Auslastung des Netzes ist für die Stabilität der Stromversorgung wichtig. In Polen arbeitet man derzeit an einem Gesetz, welches Cablepooling vorsieht. Dabei sollen Netzanschlusspunkte für eine sich ergänzende Stromproduktion freigegeben werden. Dies wird die Bewilligungs-Phase vereinfachen und Gesamt-Projekte (Kombination von PV und Wind) schneller zur Umsetzung bringen.

• Die Diversifizierung mit Photovoltaik erleichtert die gleichmässige Auslastung des Planungsteams und ist erst noch spannend für Ingenieure, die ihr Know-how im Bereich der erneuerbaren Energien breit anwenden und ausbauen wollen.

• Als Windpark-Pionierin besitzt die visaVento AG automatisch auch das Verständnis für die einfacher zu planenden PV-Anlagen. Dieser Vorteil kommt direkt zum Tragen und bringt dem Unternehmen kleinschrittigere Gewinne aus der Projektentwicklung ein. Trotzdem ist die Pipeline durch die Windprojekte langfristig planbar und stabil.

visaVento AG

• Gründung 2011

• Aktiengesellschaft

• Holdingstruktur mit 8 Tochtergesellschaften

• Portfolio mit über 300 Megawatt in Windprojekten und 300 Megawatt PV-Projekten

• Erfahrenes Management

• Abdeckung der gesamten Wertschöpfungskette «von der grünen Wiese» bis zum Stromverkauf

• Möglichkeit für Investoren, direkt an erneuerbarer Energie zu partizipieren

• Attraktive Renditen durch Grünstrom ohne Zuschüsse

• Den Wind für sich wehen und die Sonne für sich scheinen lassen …

Tobias Zimmerli CEO und Co-Funder visaVento

T.: +41 (0)52 721 06 10

t.zimmerli@visavento.eu

AG

visaVento AG

Zürcherstrasse 310

8500 Frauenfeld

T. +41 52 721 06 10