NỘI DUNG CHƯƠNG TRÌNH

• KINH TẾ VĨ MÔ

• THỊ TRƯỜNG VĂN PHÒNG

• THỊ TRƯỜNG BÁN LẺ

• BẤT ĐỘNG SẢN CÔNG NGHIỆP

2 Confidential & Proprietary © 2023 CBRE, Inc.

3 Kinh

CBRE Vietnam Commercial and Industrial Forum 2023

tế Vĩ mô

4 Độc quyền & Bảo mật | © 2023 CBRE, Inc. KINH TẾ VĨ MÔ 5.3% 6.2% 0% 2% 4% 6% 8% 10% 2021 2022 2023F 2024F 2021 2022 2023F 2024F 2021 2022 2023F 2024F 2021 2022 2023F 2024F 2021 2022 2023F 2024F 2021 2022 2023F 2024F 2021 2022 2023F 2024F Mỹ Trung Quốc Nhật Bản Hàn Quốc Malaysia Philippines Việt Nam Tăng trưởng kinh tế Việt Nam kỳ vọng đạt 5,3% giữa bối cảnh nhu cầu toàn cầu suy yếu Đến năm 2024, GDP Việt Nam kỳ vọng phục hồi về mức 6,2%, cao nhất trong khu vực Đông Nam Á Nguồn: Worldbank, Oxford Economics, Bộ phận Nghiên cứu CBRE, dự báo tháng 5/2023. Dự báo tăng trưởng GDP của Việt Nam là dự báo trung bình của IMF, ADB, World Bank và Oxford Economics GDP Việt Nam Q2/2023 tăng tốc 3.32% 4.14% 5.30% 0% 2% 4% 6% 8% 10% 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 Q1 2023 Q2 2023 2023F

Các chỉ số kinh tế chính thấp hơn kỳ vọng

KINH TẾ VĨ MÔ - 4,3% Đầu tư Nước ngoài

Các chỉ số kinh tế chính của Việt Nam, 6 tháng đầu năm 2023, % thay đổi theo năm

Nhu cầu toàn cầu suy yếu kèm theo thắt chặt tín

dụng trong nước ảnh

hưởng tốc độ tăng trưởng kinhtế

3,7% GDP

12,1 % Xuất khẩu + 3,29% Chỉ số Giá Tiêu dùng

- 7,6% VN Index

- 18,2% Nhập khẩu + 0,4% Sản xuất Công nghiệp

+ 9,3% Doanh thu Bán lẻ Hàng hóa

Nguồn: Tổng cục thống kê Việt Nam, Bộ phận Nghiên cứu CBRE

5 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

+

-

Lợi suất cho thuê căn hộ của một số chung cư cao cấp và trung

chọn lọc, số trung bình cộng của Hà Nội và TP. HCM Nguồn: NHNN, VNDirect, SJC, VCB, Nymex, World Bank.

6 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Lợi suất các kênh đầu tư có dấu hiệu ổn định

Được tính bởi Bộ phận Nghiên cứu CBRE KINH TẾ VĨ MÔ 4,9% 0% 1% 2% 3% 4% 5% 6% 31/12/2019 31/12/2021 30/6/2023 VN - Index Lãi suất tiền gửi Lợi suất cho thuê căn hộ (*) Giá vàng trong nước -3,6% -10% 0% 10% 20% 30% 40% 31/12/2019 31/12/2021 30/6/2023 7,2% 0% 2% 4% 6% 8% 10% 31/12/2019 31/12/2021 30/6/2023 Lợi suất các kênh đầu tư, 6 tháng đầu năm 2023, % thay đổi theo năm 1,6% -2% -1% 0% 1% 2% 3% 4% 31/12/2019 31/12/2021 30/6/2023 Tỷ giá USD/VNĐ -7,6% -40% -20% 0% 20% 40% 31/12/2019 31/12/2021 30/6/2023 Giá xăng trong nước (RON 95) -33,0% -40% -20% 0% 20% 40% 60% 31/12/2019 31/12/2021 30/6/2023

(*)

cấp

7 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Chu kỳ giảm của tỷ suất đầu tư toàn cầu đã kết thúc Tỷ suất đầu tư theo loại tài sản (%) Số liệu trung bình của thị trường hàng đầu tại từng khu vực, tại thời điểm cuối mỗi quý. 5,19 4,49 2 3 4 5 6 7 8 9 10 11 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 2023 Lợi suất đầu tư Văn phòng toàn cầu Lợi suất đầu tư Bán lẻ toàn cầu Lợi suất đầu tư BĐS công nghiệp toàn cầu Nguồn: Bộ phận Nghiên cứu CBRE, Q1/2023. KINH TẾ VĨ MÔ

KINH TẾ VĨ MÔ

Tỷ suất đầu tư khu vực Châu ÁThái Bình

Dương tăng ít nhất

Việt Nam (Q2/2023)

Tỷ suất vốn hóa theo thị trường, %

Tỷ suất đầu tư từ các giao dịch chào bán trên thị trường

Văn phòng (Khu trung tâm) 6,0 - 7,5%

Bán lẻ (Khu trung tâm) 6,0 - 7,5%

Kho vận (Thị trường cấp 1) 7,0 - 8,0%

Logistics

Tỷ suất vốn hóa tính toán dựa vào các giao dịch chào bán. Tỷ suất vốn hóa của Việt Nam dựa trên các giao dịch chào bán trên thị trường.

Nguồn: Bộ phận Nghiên cứu CBRE, Quý 1/2023.

8 Độc

& Bảo mật

©

Inc.

quyền

|

2023 CBRE,

2% 4% 6% 8% 10% Văn phòng

lẻ

Bán

Vietnam Vietnam Vietnam

Mua bán dự án Bất động sản Sôi động

Tổng giá trị giao dịch Bất động sản

đạt hơn 460 triệu USD trong nửa đầu năm 2023.

Nửa đầu năm 2023 ghi nhận giao dịch bất động sản có giá trị lớn thứ hai trong số các giao dịch được thực hiện trong giai đoạn 2022-2023.

Các giao dịch nổi bật nửa đầu năm 2023, chủ yếu đến từ các nhà đầu tư nước ngoài

Lĩnh vực Tài sản / Dự án Khu vực Bên bán Bên mua

Nhà ở 49% cổ phần tại Emeria

Thủ Đức & Clarita Khang Điền

TP.HCM Tập đoàn Khang Điền Keppel Land (Singapore)

Công nghiệp Khu đất trong KCN Quang Châu Bắc Giang

Giá trị giao dịch (ước tính)

227 triệu USD

Phái đoàn kinh tế lớn nhất Hàn Quốc tháp tùng Tổng

thống Yoon Suk Yeol tới thăm Việt Nam 14/6/2023

Khách sạn / Nghỉ dưỡng

Ibis Saigon South & Capri by Frasers

CTCP Khu công nghiệp Sài Gòn –Bắc Giang

TP.HCM Strategic Hospitality Holdings Limited

Foxconn mua thêm đất và đầu tư thêm 100 triệu USD tại Việt Nam trong nỗ lực chuyển dây chuyền sản xuất ra khỏi Trung Quốc 11/5/2023

Hon Hai Precision

NovaGroup bán 7% cổ phần tại Novaland 15/6/2023

Công ty con của Daewoo chuyển nhượng Dự án CMC Creative Space cho Tập đoàn Công nghệ CMC 19/6/2023

Everland Opportunities IX Limited (Hong Kong)

Frasers Property hợp tác với Gelex Group mở rộng

thị trường BĐS Công nghiệp tại miền Bắc Việt Nam

1/3/2023

63 triệu USD

Độc quyền: CapitaLand đàm phán mua lại một số dự án

của Vinhomes tại Việt Nam 20/3/2023

36 triệu USD

Keppel Land và Khang Điền hợp tác phát triển khu đô thị bền vững 13/2/2023

Công nghiệp Khu đất trong KCN WHA IZ1 Nghệ An WHA Hon Hai Precision 22 triệu USD Thương mại

CBRE, Q2/2023

Central Retail dự định mua lại đơn vị bán lẻ lớn của Việt Nam 14/3/2023

9 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

Lô đất B2CC3 ở Khu đô thị Starlake Hà Nội T.H.T Development CMC Group (Việt Nam) Bảo mật

Nguồn: Báo cáo thường niên và công bố chính thức của các công ty, RCA, Bộ phận Nghiên cứu

Thách thức tiếp diễn trên thị trường trái phiếu doanh nghiệp

10 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

Nguồn: Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), Bộ phận Nghiên cứu CBRE, Q2/2023. Giátrịpháthànhtráiphiếudoanhnghiệp GiáTrịPhátHànhTráiPhiếu DoanhNghiệp5T/2023 30% Hàng tiêu dùng 57% Bất động sản 8% Nguyên vật liệu 2% Xây dựng 3% Khác 34.358 tỷ đồng 5T/ 2023 Khối lượng phát hành trái phiếu doanh nghiệp:▼ -70%theonăm Trong đó, khối lượng phát hành trái phiếu BĐS :▼-48%theonăm 0 100 200 300 400 500 600 700 800 2019 2020 2021 2022 5M 2023 Nghìn tỷ đồng Real estate Others Bất động sản Khác

KINH TẾ VĨ MÔ

Dự thảo Luật Đất Đai (sửa đổi)

2022 - 02/2023

Bộ TN&MT công bố dự thảo lần 1 và lần 2 của Luật Đất

đai sửa đổi để lấy ý kiến cộng đồng, sẽ được thông qua vào cuối năm 2023

Định giá đất theo tiêu chuẩn thị trường

TP.HCM tháo gỡ khó khăn cho 116 dự án BĐS

Tập trung đấu giá đất và đấu thầu dự án/đấu thầu cấp đất

Đánh thuế cao hơn cho người sở hữu nhiều diện tích đất, nhiều nhà ở, đầu cơ đất, chậm sử dụng đất, bỏ đất hoang

Cơ sở chính sách (Nghị quyết số 18/NQ-TW)

11 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

CĂN HỘ HÀNỘI

THỊ TRƯỜNG NHÀ Ở BÁN VIỆT NAM

H1/2023 ghi nhận lượng mở bán mới thấp nhất trong vòng 5 năm qua.

Giá sơ cấp tăng nhẹ do lượng căn hộ cao cấp chào bán tăng trong

Giá sơ cấp TB Q2/2023 47,5 triệu đồng/m2 +1,6% theo quý +9,5% theo năm

CĂN HỘ TP.HCM H2 2022 vs H1 2022: ▲+7,9%

Giá sơ cấp giảm do nhiều CĐT muốn đẩy nhanh lượng hàng bán được

Giá sơ cấp TB Q2/2023 58,2 triệu đồng/m2

theo năm

H1 2023 vs H2 2022: ▼-4,5%

12 Độc quyền & Bảo mật | © 2023 CBRE, Inc. 20 30 40 50 60 70 80 H1 H2 H1 H2 H1 H2 H1 H2 H1 2019 2020 2021 2022 2023 Triệu đồng/m2 0 5,000 10,000 15,000 20,000 25,000 H1 H2 H1 H2 H1 H2 H1 H2 H1 2019 2020 2021 2022 2023 Số căn Mở bán mới

0 5,000 10,000 15,000 20,000 25,000 H1 H2 H1 H2 H1 H2 H1 H2 H1 2019 2020 2021 2022 2023 Số căn 20 30 40 50 60 70 80 H1 H2 H1 H2 H1 H2 H1 H2 H1 2019 2020 2021 2022 2023 Triệu đồng/m2

Số căn bán được

Q2/2023

Nguồn: Bộ phận Nghiên cứu CBRE, Q2/2023.

Thị trường Nhà ở: Nguồn cung mới tiếp tục suy giảm

-5,4%

+2,4%

theo quý

Nguồn cung mới Q2/2023 +1.254

(3 dự án mở bán tiếp) Nguồn cung mới Q2/2023 +1.818 căn (2 dự án mở bán mới, 7 dự án mở bán tiếp)

căn

NHÀXÂY

HÀ NỘI

SẴN HÀNỘI

THỊ TRƯỜNG

NHÀ Ở BÁN VIỆT NAM

bán thứ cấp BĐS liền thổ rơi khỏi

Lượng mở bán mới và số căn bán được trong H1/2023 chỉ

bằng 1/5 so với H1/2022.

đỉnh của năm 2022

Giá thứ cấp giảm 13% so với mức đỉnh Q3/2022

NHÀXÂY

TP.HCM

SẴN TP.HCM

Nguồn cung mới

Q2/2023 +152 căn (2 DA mở bán mới)

Giá thứ cấp TB Q2/2023

154 triệu đồng/m2

-1,6% theo quý

-12% theo năm

Q3 2022 vs Q3 2021: ▲+29%

Q2 2023 vs Q3 2022: ▼-13%

Nguồn cung mới thấp nhất trong 10 năm qua

Giá sơ cấp chững lại sau khi lập đỉnh năm 2022

Nguồn cung

mới Q2/2023 +15 căn (1 DA mở bán mới)

Giá sơ cấp TB Q2/2023

252 triệu đồng/m2

+1% theo quý

+26% theo năm

Q2 2023 vs Q1 2022 ▲+84%

Nguồn: Bộ phận Nghiên cứu CBRE, Quý 2/2023.

13 Độc quyền & Bảo mật | © 2023 CBRE, Inc. 0 100 200 300 H1 H2 H1 H2 H1 H2 H1 H2 H1 2019 2020 2021 2022 2023 Triệu đồng/m2 0 3,000 6,000 9,000 12,000 H1 H2 H1 H2 H1 H2 H1 H2 H1 2019 2020 2021 2022 2023 Số căn Mở bán mới Số căn bán được 0 100 200 300 H1 H2 H1 H2 H1 H2 H1 H2 H1 2019 2020 2021 2022 2023 Triệu đồng/m2 0 400 800 1,200 1,600 H1 H2 H1 H2 H1 H2 H1 H2 H1 2019 2020 2021 2022 2023 Số căn

Giá

mức

Nhật Bản (Chính sách lãi suất chính)

Trung Quốc (Lãi suất cho vay 1 năm)

Singapore (3M SIBOR)

Việt Nam (Lãi suất tái chiết khấu)

-0,10% Không đổi

của ngân hàng

dừng từ tháng 2

Giữ lãi suất thấp và kiểm soát đường cong lợi suất trong tháng 5

3,65% Không đổi Cắt tỷ lệ dự trữ ngân hàng trong tháng 3

4,09% -16 điểm cơ bản

Ngừng thắt chặt chính sách trong tháng 4

3,00% -150 điểm cơ bản

NHNN cắt giảm lãi suất 4 lần trong nửa đầu năm 2023

14 Độc quyền & Bảo mật | © 2023 CBRE, Inc. KINH TẾ VĨ MÔ Các nỗ lực bình ổn thị trường Nguồn: Worldbank, NHNN, Bộ phận Nghiên cứu CBRE. (*) Việt Nam: kể từ tháng 6/2023, các thị trường khác: kể từ tháng 5/2023 NHNN liêntục điều chỉnhgiảm lãi suất trong 6T/2023 0 1 2 3 4 5 6 7 8 9 1/3/2023 1/23/20232/12/2023 3/4/2023 3/24/20234/13/2023 5/3/2023 5/23/20236/12/2023 Lãi suất liên ngân hàng, VNIBOR VND, 6T/ 2023 (%) ON 1w 1m Lần 1: 15 tháng 3 0,5 – 1 % Lần 3: 25 tháng 5 0,5% Lần 4: 19 tháng 6 0,25 – 0,5 % Lần 2: 3 tháng 4 0,5% 0 1 2 3 4 5 6 7 8 9 Jan-19 Jun-19 Nov-19 Apr-20 Sep-20 Feb-21 Jul-21 Dec-21 May-22 Oct-22 Mar-23

suất liên ngân hàng, VNIBOR VND, 2019 - T6/2023 (%) ON 1w 1m 4 đợt cắt giảm lãi suất kể từ tháng 3/2023 Thị trường Lãi suất hiện tại (*) Thay đổi từ đầu năm tới nay Hành động

trung ương

thị trường về việc tạm dừng lãi suất Hàn Quốc (Lãi suất cơ bản) 3,50% +25 điểm cơ bản Tạm

Lãi

và kỳ vọng của

KINH TẾ VĨ MÔ

Cam kết cải thiện cơ sở hạ tầng trên cả nước

Cao tốc Bắc-Nam phía Đông

Đã hoàn thành

Sẽ hoàn thành vào năm 2025

Bến Lức Mỹ Thuận

Trung Lương

Dầu Giây

Cần Thơ

15 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

Nha Trang Cam Lâm

Vĩnh Hảo

Phan Thiết

16 Thị trường

phòng CBRE Vietnam Commercial and Industrial Forum 2023

Văn

BĐS VĂN PHÒNG VIỆT NAM

Bức tranh tổng thể

Tỷlệhấpthụtoàncầugiảm,nhưngvẫnduytrìmứcdương

tạikhuvựcChâuÁ–TBD

Vănphòng toàncầu,Diệntíchhấpthụ(triệusf),Q12023

MứcgiáchothuêtạiHàNộivàTPHCMđượckỳvọng

khôngcóthayđổilớnvàonăm2023

BiếnđộnggiáthuêhạngAnăm2023Fsovớinăm2019

Giá thuê giảm so với trước dịch

US Europe APAC

2020-2022 2023F

17 Độc quyền & Bảo mật | © 2023 CBRE, Inc. -60 -40 -20 0 20 40 60 80 100 Q1 2016 Q2 2016 Q3 2016 Q4 2016 Q1 2017 Q2 2017 Q3 2017 Q4 2017 Q1 2018 Q2 2018 Q3 2018 Q4 2018 Q1 2019 Q2 2019 Q3 2019 Q4 2019 Q1 2020 Q2 2020 Q3 2020 Q4 2020 Q1 2021 Q2 2021 Q3 2021 Q4 2021 Q1 2022 Q2 2022 Q3 2022 Q4 2022 Q1 2023

Nguồn: Bộ phận Nghiên cứu CBRE, Châu Á Thái Bình Dương, Q2/2023. -40% -30% -20% -10% 0% 10% 20% 30% Seoul Taipei Hanoi Perth BangaloreORR Singapore Brisbane HCMC Auckland MumbaiBKC Kuala Lumpur GurgaonCore ManilaMakati Guangzhou Bangkok Beijing Shanghai Sydney Melbourne Jakarta Tokyo Shenzhen Hong Kong

DIỆNTÍCHHẤP THỤVĂN PHÒNG NGUỒNCUNGVĂN PHÒNG

Hà Nội: 1,7 triệu m2, NLA

H1 2023: +57.000 m2 (2 dự án mới)

TP. HCM: 1,5 triệu m2, NLA

H1 2023: +14.800 m2 (1 dự án mới)

18 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

kiến sẽ

Tỷ lệ hấp thụ chững lại trong H1/2023, nhưng dự

cải thiện trong H2/2023

KẾTQUẢHOẠT ĐỘNGKINHDOANH Lưu ý: Giá thuê Hà Nội không bao gồm tòa TechnoPark Tower. Nguồn: BP. Nghiên cứu CBRE, Q2 2023 $29.4 $14.7 0% 10% 20% 30% $$20 $40 $60 2019 2020 2021 2022 Q2 2023 USD/m2/tháng $45.4 $25.6 0% 10% 20% 30% $0 $20 $40 $60 2019 2020 2021 2022 Q2 2023 USD/sqm/month Q22023–Biếnđộnggiáthuê HạngA: ▲2,3%y-o-y HạngB:▲2,7%y-o-y Q22023–Biếnđộnggiáthuê HạngA:▼ - 1,1%y-o-y HạngB:▼- 0,8%y-o-y HÀNỘI TP.HCM Hạng A – Giá thuê Hạng A – Tỷ lệ trống Hạng B – Giá thuê Hạng B – Tỷ lệ trống BĐS VĂN PHÒNG VIỆT NAM (40,000) (20,000)20,000 40,000 60,000 80,000 100,000 120,000 2019 2020 2021 2022 H1 2023 H2 2023F ‘000 sqm Diện tích hấp thụ dự kiến: 70.000 m2 Hà Nội TP.HCM

Không

Các

Manufacturing

Ngân

Chứng

Ngân hàng/ Tài chính/ Bảo hiểm

Dịch vụ chuyên nghiệp

Bán lẻ/ Giao thương/ Thương mại…

Công nghệ thông tin

Khoa học đời sống

Không gian văn phòng linh hoạt

19 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Xu hướng chính của khách thuê Hà Nội là mở rộng, còn tại TP.HCM

di dời HÀNỘI

là

đích 0% 20% 40% 60% 80% 100% 2019 2020 2021 2022 H1 2023 Expansion New lease Relocation Renewal Contraction 0% 20% 40% 60% Khác

Sản

giaodịchlớntheongành Cácgiaodịchlớntheomục

xuất

TP.HCM

Ghi chú: Dựa trên các giao dịch lớn ghi nhận bởi của CBRE. 0% 20% 40% 60% 80% 100% 2019 2020 2021 2022 H1 2023 Expansion New lease Relocation Renewal Contraction 0% 10% 20% 30% 40% Others Pharmaceuticals Securities

Nguồn: BP. Nghiên cứu CBRE, Q2 2023.

Banking/Finance/Insurance

Flexible Workspace Information Technology Công nghệ thông tin

gian văn phòng

hoạt

xuất

linh

Sản

hiểm

hàng/ Tài chính/ Bảo

khoán

phẩm Khác Mở rộng Thuê mới Di dời Gia hạn Thu hẹp Mở rộng Thuê mới Di dời Gia hạn Thu hẹp

VĂN

Dược

BĐS

PHÒNG VIỆT NAM

20 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Liệu các tòa văn phòng xanh có đạt được mức giá thuê cao hơn? KhảosátgiáthuêvănphònghạngA, ChâuÁ-TháiBìnhDương Nguồn: BP. Nghiên cứu CBRE, Q2 2023 22% 19% 12% 8% 6% 6% 6% 22% 25% 45% 44% 48% 33% 33% 0% 10% 20% 30% 40% 50% 60% 0% 5% 10% 15% 20% 25% Shenzhen Guangzhou Shanghai Beijing Hong Kong SAR HCMC Hanoi Diện tích thuê Rental Premium (LHS) Green Building Adoption (RHS) TP.HCM Hà Nội Thẩm Quyến Quảng Châu Thượng Hải Bắc Kinh Hồng Kông Mức chênh lệch giá thuê Tỷ lệ diện tích các tòa văn phòng xanh BĐS VĂN PHÒNG VIỆT NAM Giá thuê tòa nhà có chứng nhận xanh cao hơn tòa nhà không có chứng nhận

Nguồn cung mới (NLA) đến năm 2025

tại TP.HCM

Khu trung tâm: Ngoài trung tâm: m2 174.000 m2

142.400

21 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

xanh

trở thành

hướng mới Nguồn

Hình ảnh được lấy từ Internet

Chuyển dịch

đang dần

xu

: BP. Nghiên cứu CBRE, Q2 2023

VĂN PHÒNG

BĐS VĂN PHÒNG VIỆT NAM

Etown 6

The Hallmark

The Mett

The Nexus

UOA Tower 2

The Sun

Lotus SSG

VPBank Saigon

CMC Creative Space B

The Waterfront Saigon

Văn phòng

Phức hợp Văn phòng

xanh

Chứng chỉ WELL

BĐS VĂN PHÒNG VIỆT

Chuyển dịch xanh đang dần trở thành xu

Văn phòng Phức hợp

Nguồn cung mới (NLA) đến năm 2025

tại Hà Nội

phòng

Khu trung tâm:

Ngoài trung tâm: 11.900 m2 198.500 m2

Nguồn: BP. Nghiên cứu CBRE, Q2 2023

Độc quyền & Bảo mật | © 2023 CBRE, Inc.

TRUNG TÂM

hướng

mới

Hình ảnh được lấy từ Internet

Lotte Mall West Lake Hanoi

Taisei Hanoi Office

Diamond Park Plaza

Tổ

Văn

27 Lý Thái

Heritage West Lake

36 Cát Linh

Văn phòng xanh

NAM

Thị

23 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

phòng

như

nào? Ghi chú: Giá thuê chưa bao gồm phí dịch vụ và VAT Nguồn: BP. Nghiên cứu CBRE, Q2 2023 USD/m2/tháng Tỷ lệ trống USD/m2/tháng Tỷ lệ trống 0% 5% 10% 15% 20% 25% 30% $$15 $30 $45 $60 $75 $90 2019 2020 2021 2022 2023F 2024F Grade A - Rent Grade A CBD - Rent Grade B - Rent Grade A - Vacancy rate Grade A CBD - Vacancy rate Grade B - Vacancy rate HÀ NỘI TP.HCM 0% 5% 10% 15% 20% 25% 30% $0 $15 $30 $45 $60 $75 $90 2019 2020 2021 2022 2023F 2024F Hạng A – Giá thuê Hạng A CBD – Giá thuê Hạng B – Giá thuê Hạng A – Tỷ lệ trống Hạng A CBD – Tỷ lệ trống Hạng B – Tỷ lệ trống BĐS VĂN PHÒNG VIỆT NAM

trường văn

sẽ

thế

Thị trường Bán lẻ

24

CBRE Vietnam Commercial and Industrial Forum 2023

6T/2023: 6.630 m2 từ 1 dự án mới (Lancaster Luminaire) 6T/2023: Không ghi nhận nguồn cung

25 Độc quyền & Bảo mật | © 2023 CBRE, Inc. ChỉsốgianhậpthươnghiệubánlẻmớivàothịtrườngViệtNam Nguồn cung mới hạn chế giúp duy trì tỷ lệ lấp đầy Nguồn: Bộ phận Nghiên cứu CBRE, Q2 2023. 0% 4% 8% 12% 16% 20% -120,000 -60,000 0 60,000 120,000 180,000 2019 2020 2021 2022 6T 2023 Tỷ lệ trống DT hấp thụ (m2) Hấp thụ ròng - TP.HCM Hấp thụ ròng - Hà Nội Tỷ lệ trống - TP.HCM Tỷ lệ trống - Hà Nội 0 200 400 600 800 1,000 1,200 2019 2020 2021 2022 H1 2023 NLA (‘000 m2) Nguồn cung hiện hữu - Hà Nội Nguồn cung mới - Hà Nội

mới

nhàbán

trong

trongchiếnlược mởrộng200 400 600 800 1,000 1,200 2019 2020 2021 2022 H1 2023 NLA (‘000 m2) Nguồn cung hiện hữu - TP.HCM Nguồn cung mới - TP.HCM Trongkhiđó,cácnhàbánlẻnướcngoàitiếp tụcquantâmđếnthịtrườngViệtNam 0 40 80 120 160 200 2015 2016 2017 2018 2019 2020 2021 2022 H1 2023 2015 là năm cơ sở (=100)

NỘI TP.HCM

Các

lẻ

nướcthậntrọng

HÀ

BĐS BÁN LẺ VIỆT NAM

Thương hiệu mới, Mở rộng trong H1 2023

26 Độc quyền & Bảo mật | © 2023 CBRE, Inc. BĐS BÁN LẺ VIỆT NAM Thời trang & Phụ kiện Làm đẹp & Sức khỏe F&B Khác Thương hiệu mới/ Mô hình mới Mở rộng Thương hiệu tiềm năng & sắp gia nhập thị trường

BĐS BÁN LẺ VIỆT NAM

Các nhà đầu tư và đơn vị vận hành bán lẻ cam kết kế hoạch phát triển lâu dài tại Việt Nam

Lotte Mall West Lake Hà Nội

NLA: 72.000 m2

Lotte Eco Smart City Thủ Thiêm NLA: 32.000 m2

Vận hành TTTM Tiến Bộ Plaza NLA: 43.000 m2

Saigon Centre GĐ3 NLA: 40.000 m2

TTTM tại Empire City NLA: 100.000 m2

- 2027

TTTM đầu tiên của Aeon tại miền Trung

TTTM tại Starlake NLA: 93.000 m2 (2 giai đoạn)

Việt Nam, ở Thừa Thiên – Huế, với tổng vốn đầu tư gần

4.000 tỷ VNĐ

Nguồn: Bộ phận Nghiên cứu CBRE và Chủ đầu tư, Q2 2023.

Số liệu NLA ước tính và có thể thay đổi

Central Retail sẽ đầu tư 1,45 tỷ USD vào Việt Nam và tăng gấp đôi số lượng cửa hàng lên 600 tại 57 trên 63 tỉnh thành Việt Nam.

Central Pattana đang tìm kiếm các thương vụ mua bán sáp nhập tại Việt Nam.

27 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

2023 2026 2026 2025 2023

2025 trở đi

BĐS BÁN LẺ VIỆT NAM

Giá chào thuê, Mặt bằng bán lẻ khu Trung tâm

Giá chào thuê, Mặt bằng bán lẻ khu Ngoài trung tâm

Diện tích cho thuê bán lẻ mới đến năm 2025

TP.HCM HÀNỘI

Giá chào thuê khu Ngoài trung tâm - TP.HCM

Khu Trung tâm:

Ngoài trung tâm: 3.300 215.132 m2 m2

Khu Trung tâm: Ngoài trung tâm: 0 m2 96.000 m2

28 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Mặt bằng khu vực trung tâm với nguồn cung hạn chế tiếp tục được săn đón Ghi

tại tầng trệt và tầng một, chưa bao gồm VAT và phí dịch vụ Nguồn

0 100 200 300 2020 2021 2022 Q2 2023 USD/m2/tháng

Giá chào

tâm - TP.HCM 0 10 20 30 40 50 2020 2021 2022 Q2 2023 USD/m2/tháng

chú: Giá chào thuê trung bình

: Bộ phận nghiên cứu CBRE, Q2 2023.

Giá chào thuê khu Trung tâm - Hà Nội

thuê khu Trung

Giá chào thuê khu Ngoài trung tâm - Hà Nội

29 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Thị trường bán lẻ sẽ như thế nào? Ghi chú: Giá chào thuê trung bình tại tầng trệt và tầng một, chưa bao gồm VAT và phí dịch vụ Nguồn: Bộ phận nghiên cứu CBRE, Q2 2023 USD/m2/tháng Tỷ lệ trống USD/m2/tháng Tỷ lệ trống 0% 4% 8% 12% 16% 20% 0 50 100 150 200 250 2019 2020 2021 2022 2023F 2024F 0% 4% 8% 12% 16% 20%50 100 150 200 250 2019 2020 2021 2022 2023F 2024F HÀ NỘI TP.HCM BĐS BÁN LẺ VIỆT NAM

BĐS Công Nghiệp

CBRE Vietnam Commercial and Industrial Forum 2023

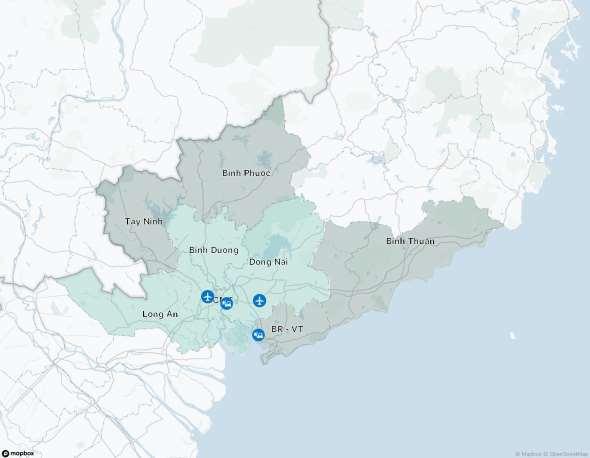

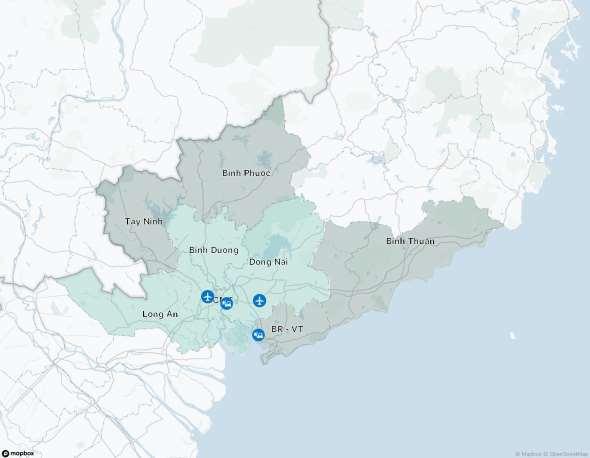

Thị trường cấp 1

Miền Bắc: Hà Nội, Hải Phòng, Bắc Ninh, Hải Dương, Hưng Yên

Miền Nam: Tp.HCM, Đồng Nai, Bình Dương, Long An

30

BĐS CÔNG NGHIỆP VIỆT NAM

Độc quyền: Các công ty lưu trữ năng lượng, và pin của

Trung Quốc xem xét đầu tư lớn vào Việt Nam

06/07/2023

Nhà sản xuất ô tô Trung Quốc BYD sản xuất xe điện tại Việt Nam

08/05/ 2023

Goertek được cấp phép xây dựng nhà máy điện tử mới tại miền Bắc Việt Nam

10/05/2023

Foxconn thuê địa điểm mới tại Việt Nam khi nhà thầu của Apple tiếp tục đa dạng hóa sản xuất khỏi

Trung Quốc 15/02/2023

Nhà đầu tư Hàn Quốc đầu tư 1,5 tỷ USD vào Hải Phòng

13/06/ 2023

Suntory PepsiCo lên kế hoạch mở rộng nhà máy 39 triệu USD ở miền Nam Việt Nam

24/02/2023

Foxconn đầu tư dự án trị giá 246 triệu USD tại

Quảng Ninh 01/07/2023

Các tập đoàn Trung Quốc quan tâm mở rộng đầu tư tại Việt Nam 29/06/2023

Các chaebol hàng đầu Hàn Quốc dẫn đầu phái đoàn sang thăm Việt Nam của ông Yoon

14/06/2023

* Tiêu đề báo được dịch lại từ Tiếng Anh

31 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

BẤT ĐỘNG SẢN CÔNG NGHIỆP Miền Bắc – Q2 2023

Đất Công Nghiệp

Hạn chế nguồn cung sẵn sàng bàn giao được

Quần đảo Hoàng Sa

Nguồn: B.P Nghiên cứu & Tư vấn CBRE, Q2 2023

Ghi chú: Bao gồm cả thị trường cấp 1 và thị trường cấp 2

Bắc: Thị trường cấp 1 – Hà Nội, Hải Phòng, Bắc Ninh, Hải Dương, Hưng Yên

Bắc: Thị trường cấp 2 – Thái Nguyên, Bắc Giang, Vĩnh Phúc, Hà

Nam, Quảng Ninh

Nam: Thị trường cấp 1 – Tp.HCM, Đồng Nai, Bình Dương, Long An

Nam: Thị trường cấp 2 – Tây Ninh, Bình Phước, BR-VT, Bình Thuận

Quần đảo Trường Sa

• Nguồn cung lũy kế: 19.522 ha

• Ước tính đất công nghiệp sẵn sàng bàn

giao trong H2 2023: 500 – 600 ha

Miền Nam – Q2 2023

• Nguồn cung lũy kế: 32,664 ha

• Ước tính đất công nghiệp sẵn sàng bàn giao trong H2 2023: ~3,000 ha

• Nhưng chỉ 15% có cơ sở hạ tầng giao thông kết nối tốt, trong đó bao gồm:

✓ Thị trường cấp 1: ~400 ha

✓ Thị trường cấp 2: ~200 ha

32 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

Miền Bắc

ề

Mi

n Nam

33 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Đất công nghiệp: Tỷ lệ hấp thụ khả quan ở cả miền Bắc và miền Nam Đất công nghiệp, Diện tích hấp thụ và Tỷ lệ lấp đầy tại thị trường cấp 1 Miền Bắc Miền Nam • H1 2023 = 1,6x H1 2022 • Diện tích hấp thụ TB (2019-H2 2023): 118 ha/quý • H1 2023 = 1,2x H1 2022 • Diện tích hấp thụ TB (2019-H2 2023): 230 ha/quý BĐS CÔNG NGHIỆP VIỆT NAM 40% 60% 80% 100%400 800 1,200 2019 2020 2021 2022 H1 2023 Tỷ lệ lấp đầy DT hấp thụ (ha) Diện tích hấp thụ Tỷ lệ lấp đầy 40% 60% 80% 100% 0 400 800 1,200 2019 2020 2021 2022 H1 2023 Tỷ lệ lấp đầy DT hấp thụ (ha) Nguồn: B.P Nghiên cứu CBRE, Q2 2023

34 Độc quyền & Bảo mật | © 2023 CBRE, Inc. 50 100 150 200 250 300 Bắc Ninh Hải Phòng Hưng Yên Hải Dương Bình Dương Đồng Nai Long An USD/m2/ kỳ hạn còn lại Giá chào thuê thấp nhất Giá chào thuê cao nhất 50 100 150 200 2019 2020 2021 2022 Q2 2023 USD/m2/ kỳ hạn còn lại Thị trường cấp 1 - Miền Nam Thị trường cấp 1 - Miền Bắc Đất công nghiệp: Giá thuê tăng mạnh, đặc biệt tại phía Nam Đất

cấp Miền Bắc 127 USD/m2/kỳ hạn còn lại CAGR (2019-Q2 2023): 7% Miền Nam 187 USD/m2/kỳ hạn còn lại CAGR (2019-Q2 2023): 13% Miền Bắc Miền Nam

Nguồn: B.P Nghiên cứu

Q2 2023

công nghiệp, Giá thuê trên thị trường sơ

BĐS CÔNG NGHIỆP VIỆT NAM

CBRE,

35 Độc quyền & Bảo mật | © 2023 CBRE, Inc. 0% 25% 50% 75% 100%200 400 600 800 2019 2020 2021 2022 H1 2023 Ngàn m2 0% 25% 50% 75% 100% 0 200 400 600 800 2019 2020 2021 2022 H1 2023 Ngàn m2 Nhà xưởng xây sẵn - Diện tích thuê mới Nhà kho xây sẵn - Diện tích thuê mới Nhà xưởng xây sẵn - Tỷ lệ lấp đầy Nhà kho xây sẵn - Tỷ lệ lấp đầy Kho/xưởng xây sẵn, Diện tích hấp thụ và tỷ lệ lấp đầy Miền Bắc Miền Nam Kho/xưởng xây sẵn: Tỷ lệ hấp thụ mạnh mẽ nhờ sự mở rộng của các nhà sản xuất Trung Quốc, đặc biệt tại miền Bắc

2023:

H1 2023: ~ 320.000 m2

CÔNG NGHIỆP VIỆT NAM (*) Không bao gồm các nhà kho dịch vụ

H1

~ 250.000 m2

BĐS

Nguồn: B.P Nghiên cứu CBRE, Q2 2023

36 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Kho/xưởng xây sẵn: Tăng trưởng nguồn cung đang đạt đỉnh, dự kiến chậm lại vào năm 2024 Kho/Xưởng xây sẵn, Nguồn cung mới CAGR (2019-Q2 2023) Nhà xưởng xây sẵn Nhà kho xây sẵn (*) 23% 22% Nguồn cung lũy kế 1,2 triệu m2 2,1 triệu m2 18% 49% 1,7 triệu m2 3,9 triệu m2 Nguồn: B.P Nghiên cứu CBRE, Q2 2023 0 200 400 600 800 1,000 2019 2020 2021 2022 H1 2023 Ngàn m2 0 200 400 600 800 1,000 2019 2020 2021 2022 H1 2023 Ngàn m2 Miền Bắc Miền Nam BĐS CÔNG NGHIỆP VIỆT NAM (*) Không bao gồm các nhà kho dịch vụ Nhà xưởng xây sẵn Nhà kho xây sẵn (*)

37 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Nhu cầu từ khách thuê Trung Quốc gia tăng sau khi biên giới mở cửa trở lại, trong khi khách thuê EU/US tiếp tục thể hiện sự quan tâm Quốc tịch khách thuê dựa trên yêu cầu nhận được của CBRE, miền Bắc H1 2023 Vs. 2022 9% Quốc tịch khách thuê dựa trên yêu cầu nhận được của CBRE, miền Nam H1 2023 16% 12% 12% 10% 10% 8% 6% 6% 20% Mỹ Trung Quốc Nhật Bản Việt Nam Đức Singapore Hồng Kông Hàn Quốc Các quốc gia khác 17% 5% 2% 29% 33% 17% 15% 10% 10% 7% 8% Trung Quốc EU Việt Nam Mỹ Hồng Kông Đài Loan Các quốc gia khác BĐS CÔNG NGHIỆP VIỆT NAM 19% 20% Nguồn: B.P Nghiên cứu CBRE, Q2 2023

Một số giao dịch lớn

Tỉnh thành Quốc gia Ngành công nghiệp Loại hình Quy mô

Bình Phước Trung Quốc Linh kiện ô tô Đất công nghiệp 46,0 ha

Long An Việt Nam May mặc Đất công nghiệp 36,0 ha

BR-VT Nhật Bản Hóa chất Đất công nghiệp 15,0 ha

BR-VT Đức Đóng gói Đất công nghiệp 10,0 ha

BR-VT Nhật Bản Chất bán dẫn Đất công

Nhà kho 10.000 m2

38 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

Tỉnh thành Quốc gia Ngành công nghiệp Loại hình Quy mô Bắc Ninh Trung Quốc Điện tử Đất công nghiệp 62,7ha Nghệ An Trung Quốc Điện tử Đất công nghiệp 48,0ha Bắc Giang Đài Loan Điện tử Đất công nghiệp 45,0ha Hải Dương Trung Quốc Điện tử Đất công nghiệp 22,6ha Nam Định Đài Loan Điện tử Đất công nghiệp 22,5ha Thái Nguyên Trung Quốc Sàn công nghiệp Nhà xưởng 37.000 m2 Hải Phòng Trung Quốc Sàn/nhựa Nhà xưởng 35.000 m2 Hà Nam Trung Quốc Điện tử Nhà xưởng 28.000 m2 Thái Nguyên Trung Quốc Sàn công nghiệp Nhà xưởng 18.000 m2 Hải Phòng Trung Quốc Điện tử Nhà xưởng 14.000 m2 Bắc Ninh Trung Quốc Xe điện Nhà xưởng 13.000 m2 Bắc Ninh Singapore Thương mại điện tử Nhà kho 60.000 m2 Hải Phòng Việt Nam Công nghiệp ô tô Nhà kho 20.000 m2 Bắc Ninh Việt Nam Hóa dược Nhà kho 10.000 m2 Bắc Ninh Nhật Bản 3PL

nghiệp 5,0 ha Long An Hàn Quốc Dược phẩm Nhà xưởng 10.000 m2 Bình Dương Trung Quốc Linh kiện từ tính Nhà xưởng 6.000 m2 Đồng Nai Trung Quốc Điện tử Nhà xưởng 5.000 m2 Đồng Nai Hồng Kông May mặc Nhà xưởng 3.000 m2 Long An Việt Nam Logistics Nhà kho 30.000 m2 Tp.HCM Việt Nam Logistics Nhà kho 26.000 m2 Long An Việt Nam Manufacturers Nhà kho 13.000 m2 Bình Dương Việt Nam Bán lẻ Nhà kho 12.700 m2 Bình Dương Pháp 3PL Nhà kho 6.000 m2 Bình Dương Đài Loan May mặc Nhà kho 4.000 m2 Miền Bắc & miền Trung Miền Nam BĐS CÔNG NGHIỆP VIỆT NAM

39 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Kho/xưởng xây sẵn: Nguồn cung mới thúc đẩy tăng trưởng giá thuê nhưng hạn chế do cạnh tranh cao Kho/xưởng xây sẵn

Nguồn cung mới và Giá chào thuê CAGR (2019-Q2 2023) 3,0% 2,3% 2,5% 3,1% 0 1 2 3 4 5 6 0 200 400 600 800 1,000 1,200 2019 2020 2021 2022 H1 2023 Giá chào thuê (USD/m2/ tháng ) Nguồn cung mới ( ngàn m2) Nhà xưởng xây sẵn - Nguồn cung mới Nhà kho xây sẵn (*) - Nguồn cung mới Nhà xưởng xây sẵn - Giá chào thuê Nhà kho xây sẵn (*) - Giá chào thuê Miền Bắc Miền Nam BĐS CÔNG NGHIỆP VIỆT NAM 0 1 2 3 4 5 6200 400 600 800 1,000 1,200 2019 2020 2021 2022 H1 2023 Giá chào thuê (USD/m2/ tháng ) Nguồn cung mới ( ngàn m2) (*) Không bao gồm các nhà kho dịch vụ Nhà xưởng xây sẵn Nhà kho xây sẵn (*) Nhà xưởng xây sẵn Nhà kho xây sẵn (*) Nguồn: B.P Nghiên cứu CBRE, Q2 2023

,

Phát triển bền vững là xu hướng tất yếu đối với chủ đầu tư BĐS công nghiệp và các nhà vận hành logistics

Một số dự án nhà kho/xưởng và nhà máy tiêu biểu được chứng nhận hoặc đang đăng ký LEED. Nguồn: GBIG

Emergent Cold (Bắc Ninh)

FM Logistics (Bắc Ninh)

Tetra Pak (Bình Dương)

Lego động thổ khởi công nhà

BWID Phú Nghĩa (Hà Nội)

SLP Yên Phong (Bắc Ninh)

CP Paper (Tp.HCM)

Eco Logistics Centre (Bình Dương)

máy trung hòa carbon trị giá 1 tỷ

USD tại Việt Nam

Nguồn: Nikkei Asia

Nguồn: B.P Nghiên cứu CBRE, 2023.

Hình ảnh được lấy từ internet.

Core5 (Hải Phòng) Logos (Bắc Ninh)

Horizon Park (Bắc Ninh)

Nhà kho KCN Phú Tân (Bình Dương)

Nhà kho KCN Xuyên Á (Long An)

Vinamilk công bố "Lộ trình đạt mức phát thải bằng 0 vào năm 2050" và là nhà máy, trang trại trung hòa carbon đầu tiên tại Việt

Nam

Nguồn: VnEconomy

Sembcorp tăng cường hợp tác chiến lược với Becamex

Theo bản ghi nhớ giữa Becamex IDC và Công ty

Sembcorp Development LTD, trong vòng 3 năm tới, hai bên sẽ hợp tác hình thành và phát triển 5 khu công

nghiệp theo định hướng xanh, thông minh và bền vững

tại Việt Nam. Tổng vốn đầu tư để phát triển 5 khu công nghiệp này xấp xỉ 1 tỷ USD.

Nguồn: Cafef

Confidential & Proprietary © 2023 CBRE, Inc. 40

Đất công nghiệp, Nguồn cung lũy kế và giá thuê

BĐS CÔNG NGHIỆP

41 Độc quyền & Bảo mật | © 2023 CBRE, Inc. Dự báo: Giá thuê vẫn trên đà tăng trưởng, mặc dù tốc độ tăng có chậm lại Kho/xưởng xây sẵn, Nguồn cung lũy kế và giá thuê 0 100 200 30010,000 20,000 30,000 2021 2022 2023F2024F USD/m2/kỳ hạn còn lại Đất CN (ha) 0 1 2 3 4 5 6 0 1 2 3 4 5 6 2021 2022 2023F 2024F USD/m2/tháng Triệu m2 Nhà xưởng - Nguồn cung lũy kế Nhà kho - Nguồn cung lũy kế Nhà xưởng - Giá thuê Nhà kho - Giá thuê 0 100 200 300 0 10,000 20,000 30,000 2021 2022 2023F 2024F USD/m2/kỳ hạn còn lại Đất CN (ha) 0 1 2 3 4 5 6 0 1 2 3 4 5 6 2021 2022 2023F 2024F USD/m2/tháng Triệu m2

Miền

cung lũy kế Giá chào thuê

Miền Bắc Miền Nam Miền Bắc

Nam Nguồn

Nguồn: B.P Nghiên cứu CBRE, Q2 2023

Triển vọng

42

Vietnam Commercial and Industrial Forum 2023

CBRE

năm 2023 với 6 tháng cuối năm 2022 | Dự báo 6 tháng: dự báo thay đổi trong 6 tháng tới so với 6 tháng đầu năm 2023 | Dự báo 12 tháng: dự báo thay đổi trong 6 tháng cuối năm 2024 so với 6 tháng đầu năm 2023 Nguồn: Bộ phận

43 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

? Thông số Thay đổi trong 6 tháng YTD Dự báo 6 tháng tới Dự báo 12 tháng tới Nguồn cung ▲1-4% ▲ ▲ Giá thuê ▼1 - 2% ▼ ▼ Diện tích hấp thụ ▼95-125% ▲ ▲ Giá trị tài sản ▼ ▼ ▶ Nguồn cung ▲1-3% ▲ ▲ Giá thuê ▲7-8% ▶ ▶ Diện tích hấp thụ Không đổi ▶ ▲ Giá trị tài sản ▼ ▼ ▶ Nguồn cung ▲2 - 3% ▲ ▲ Giá thuê ▲6 - 7% ▶ ▲ Diện tích hấp thụ ▲ 20% – 60% ▶ ▲ Nguồn cung ▲16 - 20% ▲ ▲ Giá thuê Không đổi ▶ ▲ Diện tích hấp thụ Không đổi ▶ ▲ Giá trị tài sản ▼ ▶ ▲ Thay đổi trong 6-tháng: so sánh 6 tháng đầu

PHÒNG BÁN LẺ ĐẤT CÔNG NGHIỆP

XÂY SẴN

Các thay đổi sắp tới

nghiên cứu CBRE, Q2 2023 VĂN

KHO/XƯỞNG

CBRE VIETNAM COMMERCIAL AND INDUSTRIAL FORUM 2023

Các xu hướng chính

VĂN PHÒNG: GIỮ VỮNG ĐỘNG LỰC

Tỷ lệ lấp đầy văn phòng biến động trong ngắn hạn do

chu kỳ thị trường và nguồn cung tăng trưởng mạnh,

tuy nhiên nguồn cầu vẫn giữ ổn định. Các giao dịch

trả mặt bằng hoặc thu hẹp diện tích chỉ là tạm thời và

không đáng kể.

BẤT ĐỘNG SẢN CÔNG NGHIỆP

TIẾP TỤC TĂNG TRƯỞNG KHẢ QUAN

Thị trường bất động sản công nghiệp tiếp tục nhận được

nhiều quan tâm, đặc biệt khi Việt Nam gia tăng vị thế trong chuỗi cung ứng. Giá thuê vẫn trên đà tăng trưởng, mặc dù tốc độ tăng có chậm lại.

05.

BẤT ĐỘNG SẢN BÁN LẺ HƯỞNG LỢI TỪ NGUỒN CUNG MỚI HẠN CHẾ

Mặt bằng bán lẻ tại trung tâm tiếp tục khan hiếm, tuy nhiên giá thuê sẽ bình ổn hơn sau khi tăng mạnh trong hai năm vừa qua. Tại khu vực ngoài trung tâm, các thương hiệu bán lẻ ưa chuộng các mặt bằng chất lượng

được quản lý chuyên nghiệp.

YẾU TỐ XANH/BỀN VỮNG: BẢO CHỨNG GIÁ TRỊ BẤT ĐỘNG SẢN

Đầu tư vào công trình xanh hoặc tòa nhà có yếu tố xanh/bền vững trở thành một thông lệ - được các chủ

đầu tư các nước phát triển áp dụng nhằm bảo chứng giá trị bất động sản.

NHÀ ĐẦU TƯ NƯỚC NGOÀI GIA

TĂNG TÌM KIẾM CƠ HỘI ĐẦU TƯ

Nhà đầu tư nước ngoài tích cực tham gia vào thị trường, đặc biệt là ở giai đoạn này, khi các doanh

nghiệp trong nước cần tìm nguồn vốn và tái cơ cấu.

44 Độc quyền & Bảo mật | © 2023 CBRE, Inc.

01.

02. 03. 04.

TRÂN TRỌNG CÁM ƠN

Để biết thêm chi tiết về báo cáo này, xin vui lòng liên hệ: Bộ phận Nghiên cứu và Tư vấn, CBRE Việt Nam

T: +84 28 3824 6125 | +84 24 6288 6379

E: research.vietnam@cbre.com

Miễn trừ trách nhiệm: Báo cáo này được thực hiện bởi Nhóm Nghiên cứu Châu Á Thái Bình Dương của CBRE, thuộc Bộ phận Nghiên cứu của CBRE - một mạng lưới các nhà nghiên cứu ưu việt, cộng tác để cung cấp các nghiên cứu thị trường bất động sản và dự báo kinh tế lượng cho các nhà đầu tư và người sở hữu bất động sản trên toàn cầu. Tất cả các tài liệu được trình bày trong báo cáo này, trừ khi có chỉ định cụ thể khác, đều thuộc bản quyền và độc quyền của CBRE Thông tin trong tài liệu này, bao gồm cả các dự báo, đã được thu thập từ các tài liệu và nguồn được cho là đáng tin cậy vào ngày xuất bản Trong khi chúng tôi không nghi ngờ tính chính xác của nó, chúng tôi đã không xác minh nó và không đảm bảo, bảo hành hoặc đại diện về nó. Độc giả có trách nhiệm đánh giá độc lập mức độ liên quan, chính xác, đầy đủ và đơn vị tiền tệ của thông tin xuất bản này. Báo cáo này được trình bày cho mục đích thông tin chỉ dành riêng cho khách hàng và chuyên gia của CBRE, và không được sử dụng hoặc được coi như một lời đề nghị hoặc lời mời chào bán hoặc mua hoặc đăng ký chứng khoán hoặc các công cụ tài chính khác. Tất cả các quyền đối với tài liệu đều được bảo lưu và không một tài liệu nào, nội dung của nó, cũng như bất kỳ bản sao nào của nó, có thể bị thay đổi theo bất kỳ cách nào, được chuyển đến, sao chép hoặc phân phối cho bất kỳ bên nào khác mà không có sự cho phép trước bằng văn bản của CBRE Mọi sự xuất bản hoặc phân phối lại trái phép các báo cáo nghiên cứu của CBRE đều bị cấm CBRE sẽ không chịu trách nhiệm về bất kỳ tổn thất, thiệt hại, chi phí hoặc chi phí phát sinh hoặc phát sinh bởi lý do của bất kỳ người nào sử dụng hoặc dựa vào thông tin trong ấn phẩm này.

45 Confidential & Proprietary © 2023 CBRE, Inc.