Triển Vọng

T

Thị trường phục hồi sau đại dịch Covid-19

Nguồn cung hạn chế tại khu vực trung tâm

Khó khăn từ kinh tế vĩ mô 03

04 05

Tìm kiếm mặt bằng chất lượng

BĐS THƯƠNG MẠI VIỆT NAM

Yếu tố sức khoẻ và phát triển bền vững

Thị trường phục hồi sau đại dịch Covid-19

Nguồn cung hạn chế tại khu vực trung tâm

Khó khăn từ kinh tế vĩ mô 03

04 05

Tìm kiếm mặt bằng chất lượng

BĐS THƯƠNG MẠI VIỆT NAM

Yếu tố sức khoẻ và phát triển bền vững

Nguồn: BP. Nghiên cứu CBRE, Q4/2022.

TRIỂN VỌNG THỊ TRƯỜNG BĐS 2023

phòng khu vực Châu

Cácvịtríđắcđịa/HạngAkhuvựctrungtâmtạiHàNội&TP.HCMcógiáthuêcaovàtiếptụctănghơnsovớimứctrướcCovid19

Hà Nội TP.HCM Hà Nội TP.HCM

Delhi NCR

Wellington Auckland

Adelaide Giá thuê đạt đỉnh

Giá thuê gần đạt đỉnh

Taipei

Canberra Mumbai

Seoul Singapore

Giá thuê tăng chậm lại

Bangkok

Giá thuê tăng vừa phải

Giá thuê giảm mạnh

Giá thuê tăng mạnh

Bangalore Brisbane

Melbourne Perth Sydney

Giá thuê giảm vừa phải Giá thuê giảm chậm lại

Shanghai

USD/m2/ tháng

Giá thuê chạm đáy

Beijing

Guangzhou

Hongkong SAR Jakarta Tokyo

Kuala Lumpur Shenzhen

Average Rent - Grade A

Average Rent - Grade A CBD Giá thuê trung bình Hạng A Giá thuê trung bình - Hạng A CBD

TRIỂN VỌNG THỊ TRƯỜNG BĐS 2023

Nhìn lại 2022

1.096.628 m2 NLA

1 dự án mới: Thiso Mall

224 ▲ +44,9% so với cùng kì năm trước

Khu vực đắc địa: Giá thuê lên tới USD 250-350

6,2%

trước

năm

trước

Nguồn: BP. Nghiên cứu CBRE, Q4/2022.

1. Mở mới - Vincom Mega Mall Smart City

Quận Nam Từ Liêm, Hà Nội Tháng 4/2022

2. Mở mới - The Zei Plaza

Quận Nam Từ Liêm, Hà Nội Tháng 12/2022

3. Tái cơ cấu - Vincom Center Bà Triệu – Toà 2 Quận Hai Bà Trưng, Hà Nội Tháng 10/2022

4. Cải tạo - IPH Quận Cầu Giấy, Hà Nội

5. Mở mới - Thiso Mall Quận 2, TP.HCM Tháng 11/2022

6. Cải tạo - Diamond Plaza Quận 1, TP.HCM Tháng 12/2022

Các trung tâm thương mại mới được khai trương và cải tạoNguồn: BP. Nghiên cứu CBRE, Q4 2022. Hình ảnh được lấy từ Internet.

Tâm

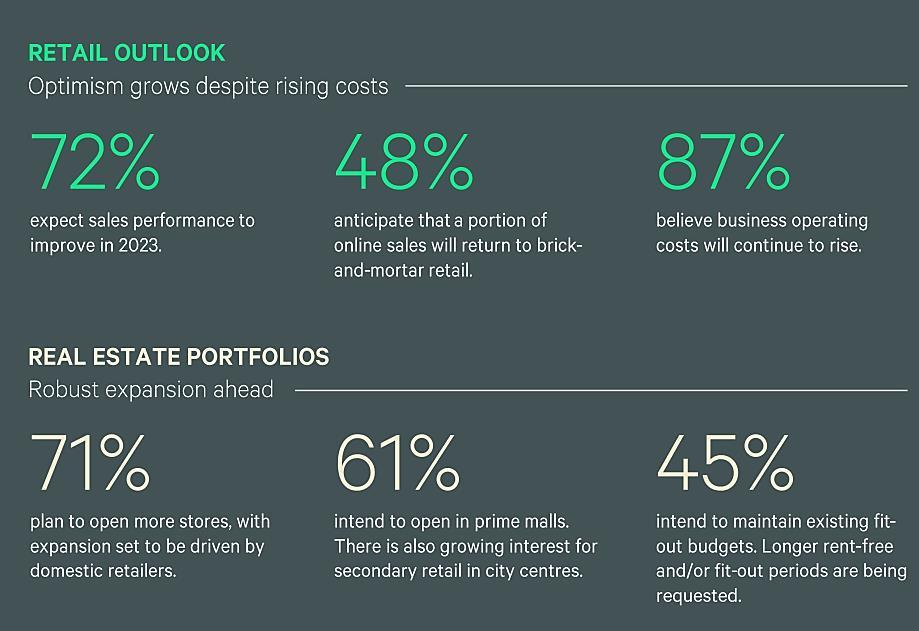

BĐS BÁN LẺ VIỆT NAM Rất khả quan Khả quan Tương đương

Doanh thu bán hàng H2 2022 so với H2 2019 (trước dịch Covid-19)

% số người tham gia khảo sát

Dự báo doanh thu bán hàng năm 2023 so với năm 2022

% số người tham gia khảo sát

đương Sụt giảm nhẹ Sụt giảm mạnh

cứu CBRE, Tháng 1/2023.

BĐS THƯƠNG MẠI VIỆT NAM

Chủ nhà sẽ đối mặt những thách thức nào?

Thách thức:

Những thách thức dài hạn đòi

hỏi chủ nhà phải thay đổi danh

mục đầu tư của họ để đáp ứng

những mong muốn và yêu cầu đa dạng của khách thuê.

Tỷ lệ lấp đầy thấp

Chi phí lạm phát

Khách thuê yêu cầu cao

Nguồn: BP. Nghiên cứu CBRE, Q4 2022

Áp dụng công nghệ, lên kế hoạch dài hạn

Bền vững

Lợi nhuận giảm dần

BĐS VĂN PHÒNG VIỆT NAM

Thị trường văn phòng sẽ như thế nào?

Hà Nội TP.HCM

USD/m2/tháng

Tỷ lệ trống

Giá thuê Hạng A Giá thuê Hạng A CBD

Tỷ lệ trống Hạng A CBD Tỷ lệ trống Hạng B

Giá thuê Hạng B

Tỷ lệ trống Hạng A

Nguồn: BP. Nghiên cứu CBRE, Q4 2022

Tỷ lệ trống Hạng A

Giá thuê Hạng A bao gồm TNP

Tỷ lệ trống Hạng A bao gồm TNP

Giá thuê Hạng A bao gồm TNP

Ghi chú: Dự báo Hà Nội bao gồm cả kịch bản có và không có tác động của Technopark Tower (TNP). Giá chào thuê chưa bao gồm VAT và phí dịch vụ.

sẽ chuyển về cho bán lẻ truyền thống

Tích cực mở rộng

có kế hoạch mở thêm cửa hàng, chủ yếu là các đơn vị bán lẻ nội địa.

dự định mở trong các TTTM lớn.

Ngoài ra, các nhà bán lẻ đang

ngày càng quan tâm tới các vị trí ít

đắc địa hơn ở các trung tâm thành phố.

tin rằng chi phí hoạt động sẽ tiếp tục tăng.

dự định duy trì ngân sách cải tạo sửa chữa như hiện tại. Do đó, các nhà bán lẻ đề nghị được gia hạn thời gian miễn tiền thuê và/hoặc thời gian cải tạo sửa chữa.

BĐS THƯƠNG MẠI VIỆT NAM

BĐS thương mại TP.HCM 2023-2025

Diện tích cho thuê thương mại mới tính đến năm 2025

VĂN PHÒNG

TP.HCM

Vincom Center Grand Park

63.768 Khu trung tâm

Khu ngoài trung tâm: m2 197.314 m2

BÁN LẺ

Khu trung tâm : Khu ngoài trung tâm: 65.750 m2 109.900 m2

Ghi chú: Thiso Mall (Quận 2, TP.HCM) đã khai trương một phần vào

tháng 11/2022 và dự kiến khai trương tiếp vào năm 2023.

Nguồn: BP. Nghiên cứu CBRE, Q4 2022.

Hình ảnh được lấy từ Internet.

Sự hình thành của các

cụm dân cư cùng với sự phát triển nở rộ của các dự án thương mại ở khu vực Tây Hồ Tây đang biến nơi đây thành trung tâm mới của Hà Nội

Khu đô thị mới

Thủ Thiêm: Trung tâm mới

TP.HCM

• Ra mắt 2 dự án văn phòng hạng A trong năm 2023.

• Khu đô thị mới Thủ Thiêm tập trung tầng lớp thu nhập cao tiềm năng, tạo ra nhu cầu lớn cho việc mua sắm, ăn uống, và giải trí phía Đông TP.HCM.

• Thu hút một lượng lớn khách thuê tiềm năng từ khu vực trung tâm, kết nối nhanh với quận 1 qua cầu Thủ Thiêm 2 (đã đi vào hoạt động vào T4/2022).

Diện tích cho thuê mới tính

đến năm 2024 – Thủ Thiêm

135.000. m2 diện tích bán lẻ 84.700 m2 diện tích văn phòng

Hallmark Thủ Thiêm

• NLA: 54.500 m2

• Dự kiến hoàn thành năm 2023

The Mett

• NLA: 30.226 m2

• Dự kiến hoàn thành năm 2023

Lotte Eco Smart City

• NLA: ~35.000 m2

• Đang được quy hoạch

Empire City

• NLA: ~100.000 m2

• Đang được quy hoạch

Nguồn: BP. Nghiên cứu CBRE, 2022. Hình ảnh được lấy từ Internet

BĐS THƯƠNG MẠI VIỆT NAM

VĂN PHÒNG XANH

• Nguồn cầu cho các mặt bằng đạt chứng chỉ xanh ngày

càng tăng

• TP.HCM: 10 dự án có chứng nhận xanh

• Hà Nội: 3 dự án có chứng nhận xanh.

KHÔNG GIAN VĂN PHÒNG LINH HOẠT QUAY TRỞ LẠI

TẠI THỊ TRƯỜNG VĂN PHÒNG TP.HCM

Là một lựa chọn an toàn trong thời điểm kinh tế bất ổn tại

thị trường văn phòng TP.HCM. Liệu thị trường Hà Nội có đi

theo xu hướng?

Nguồn: BP. Nghiên cứu CBRE, Q4 2022. Hình ảnh được lấy từ Internet.

Trong năm 2023, xu hướng bình dân hoá vẫn tiếp tục khi ngày càng nhiều người chuyển sang làm việc tại nhà hơn.

Trang phục thường ngày, trang phục thể thao và giày thể thao, là những mặt hàng có tiềm năng tăng trưởng lớn nhất mà CBRE ghi nhận.

Do nguồn cung hạn chế dự kiến sẽ ra mắt tại khu vực trung

tâm trong những năm tới, các nhà bán lẻ có xu hướng tìm

kiếm mặt bằng ở khu vực ngoài trung tâm để khai trương các cửa hàng pop-up.

Nguồn: BP. Nghiên cứu CBRE, Q4 2022. Hình ảnh được lấy từ Internet.

TRIỂN VỌNG THỊ TRƯỜNG BĐS 2023

BĐS CÔNG NGHIỆP VIỆT NAM

01

Đất công nghiệp: Nhu cầu thuê ổn

định

02

Nhu cầu thuê đến từ các công ty sản xuất toàn cầu tiếp tục gia

tăng, đặc biệt là ở lĩnh vực điện và năng lượng

03

Nhà kho và nhà xưởng xây sẵn: nguồn cung tương lai dồi dào, giá thuê có xu hướng tăng trưởng chậm lại

04

Sự suy giảm hoạt động sản xuất toàn cầu đặt ra nhiều thách thức cho nền kinh tế trong nước

Nguồn: BP. Nghiên cứu CBRE, Q4 2022.

BĐS CÔNG NGHIỆP VIỆT NAM

Độc quyền: Nhà cung cấp Apple BOE lên kế hoạch

xây dựng nhà máy tại Việt Nam

ngày 11 tháng 1 năm 2023

Quanta dự kiến thành lập nhà máy ở miền Bắc Việt

Nam

ngày 28 tháng 12 năm 2022

Samsung, LG lên kế hoạch đầu tư thêm hàng tỷ USD

vào Việt Nam

ngày 6 tháng 12 năm 2022

LEGO khởi công xây dựng nhà máy trị giá 1 tỷ USD ở

Việt Nam

ngày 3 tháng 11 năm 2022

Khởi công nhà máy lớn nhất của Coca-Cola tại Việt Nam

ngày 14 tháng 10 năm 2022

Thương hiệu thời trang Uniqlo lên kế hoạch 2 cửa hàng

bán lẻ và nhà máy sản xuất tại Bình Dương

ngày 8 tháng 11 năm 2022

Hyundai khánh thành nhà máy 100.000 xe tại Việt Nam

ngày 16 tháng 11 năm 2022

Nguồn: Tin tức được tổng hợp từ các báo, tháng 2/2023.

BĐS CÔNG NGHIỆP VIỆT NAM

Đất công nghiệp

Tình hình cho thuê ở thị trường cấp 2

cải thiện tích cực

2022 – Miền Bắc

Nguồn cung tích lũy

Cấp 1: 10.300 ha ▲+8% theo năm

Cấp 2: 8.652 ha ▲+9% theo năm

Miền Bắc, Diện tích cho thuê mới (ha)

Diện tích cho thuê mới

Cấp 1: 518 ha ▶︎ 0% theo năm

Cấp 2: 814 ha ▲+35% theo năm

Đất công nghiệp (ha)

2021

2022

Cấp 1 Cấp 2

Tier - 1 Tier - 2

Nguồn: BP. Nghiên cứu CBRE, Q4 2022.

BĐS CÔNG NGHIỆP VIỆT NAM 2022 – Miền Nam

Nguồn cung lũy kế

Cấp 1: 22.595 ha

Cấp 2: 10.897 ha

Diện tích cho thuê mới

Cấp 1: 549 ha ▼ -23% theo năm

Cấp 2: 313 ha ▲+58% theo năm

Miền Nam, Diện tích cho thuê mới (ha)

Cấp 1 Cấp 2

Nguồn: BP. Nghiên cứu CBRE, Q4 2022.

BĐS

Các giao dịch lớn

bật, Đất công nghiệp

Ghi chú: Dựa trên ghi nhận giao dịch của CBRE. NKXS: Nhà kho xây sẵn. NXXS: Nhà xưởng xây sẵn.

Nguồn: BP. Nghiên cứu CBRE, Q4 2022.

BĐS CÔNG NGHIỆP VIỆT NAM

Nhà kho và Nhà xưởng xây sẵn Diện tích cho thuê mới cao

ở cả 2 khu vực

Khu vực miền Bắc, Nhà kho và Nhà xưởng

xây sẵn, Thị trường cấp 1

Diện tích cho thuê mới

Nhà kho xây sẵn : ▲+47% theo năm

Nhà xưởng xây sẵn: ▲+50% theo năm

Khu vực miền Nam, Nhà kho và Nhà xưởng xây sẵn, Thị trường cấp 1

Diện tích cho thuê mới

Nhà kho xây sẵn: ▲+59% theo năm

Nhà xưởng xây sẵn: ▲+81% theo năm

Khu vực miền Bắc

Thị trường cấp 1: Hà Nội, Hải Phòng, Bắc Ninh, Hưng Yên, Hải Dương

Nguồn: BP. Nghiên cứu CBRE, Q4 2022.

Khu vực miền Nam

Thị trường cấp 1 : TP.HCM, Đồng Nai, Bình Dương, Long An

Nhà kho và Nhà xưởng xây sẵn Áp lực nguồn cung mới dồi dào

Miền Bắc, Nhà kho và Nhà xưởng xây sẵn

Nguồn cung và Tỷ lệ lấp đầy

Miền Nam, Nhà kho và Nhà xưởng xây

Khu vực miền Bắc

Thị trường cấp 1: Hà Nội, Hải Phòng, Bắc Ninh, Hưng Yên, Hải Dương

Khu vực miền Nam

Thị trường cấp 1: TP HCM, Đồng Nai, Bình Dương, Long

BĐS CÔNG NGHIỆP VIỆT NAM

Nhà kho và Nhà xưởng xây sẵn

Giá thuê sẽ tăng nhẹ trong năm

2023

Giá chào thuê, Nhà kho và Nhà xưởng xây sẵn (*), 2022

Miền Bắc: ▲+0% - 3% theo năm

Miền Nam: ▲+0% - 3% theo năm

$4,8 $4,7 Hà Nội Hải Phòng Hưng Yên Hải Dương Bắc Ninh Hải Dương HCM Đồng Nai Hải Dương Long An Bình Dương Giá chào thuê thấp nhất Giá chào thuê thấp nhất

Giá chào TB Giá chào thuê cao nhất

Ghi chú: Dựa trên ghi nhận của CBRE về NKXS, NXXS hiện đại. Giá thuê không chênh lệch đáng kể giữa giá thuê

trung bình của NKXS, NXXS (giá thuê của NKXS thường cao hơn khoảng 5% so với giá thuê của NXXS)

NKXS: Nhà kho xây sẵn. NXXS: Nhà xưởng xây sẵn.

Nguồn: BP. Nghiên cứu CBRE, Q4 2022.

Kinh tế Việt Nam đương đầu với nhiều khó khăn trong thời

gian qua

10 tháng 1, 2023

Ngân hàng Thế giới cắt giảm mạnh dự

báo tăng trưởng năm 2023, cảnh báo

toàn cầu đang 'rất gần' với suy thoái

Thiếu đơn hàng, sản xuất công nghiệp tháng

1/2023 giảm mạnh 30 tháng 1, 2023

Chỉ số PMI sản xuất của Việt Nam giảm trong

tháng 12/2022 4 tháng 1, 2023

2 tháng 12, 2022

Lĩnh vực sản xuất toàn cầu gặp khó khi

các công ty cắt giảm công suất hoạt

động trong bối cảnh sức cầu sụt giảm

Nguồn: Tin tức được tổng hợp từ các báo, tháng 2/2023.

Người lao động gặp khó khi doanh nghiệp thiếu

hụt đơn hàng 25 tháng 12, 2022

6.000 công nhân lao đao khi nhà máy đóng

cửa, cạn kiệt đơn hàng 8 tháng 11, 2022

…Việt Nam vẫn giữ vững vị trí điểm đến đầu tư hàng

đầu tại khu vực APAC

Chiến lược chính: Cốt lõi đến Giá trị gia tăng

Thượng Hải

Chiến lược chính: Core-plus đến Cơ hội

Chiến lược chính: Core-plus đến Giá trị gia tăng

“TP.HCM lần đầu tiên lọt vào top 3, Thủ Đô Hà Nội

cũng lọt vào top 10 vì Việt Nam tiếp tục được hưởng

lợi từ vị thế là một điểm đến từ chiến lược “Trung

Quốc +1”. Người tiêu dùng cuối cùng, các nhà phát

triển và các nhà đầu tư cơ hội đều đang để mắt đến các cơ hội trên thị trường này”.

Logistics/Công nghiệp là lĩnh vực được ưu tiên đầu tư hàng đầu trong năm 2023.

Chiến lược chính Cơ hội

Chiến lược chính: Giá trị gia tăng đến Cơ hội

Chiến lược chính: Giá trị gia tăng đến Cơ hội

Chiến lược chính Giá trị gia tăng đến Cơ hội

Chiến lược chính: Cốt lõi đến Giá trị gia tăng

Chiến lược chính: Kết hợp tất cả các chiếnlược

Top 10 thành phố điểm đến Xếp hạng cao hơn trong năm 2022

Chiến lược chính: Kết hợp tất cả các chiến lược cơ hội

BĐS CÔNG NGHIỆP VIỆT NAM

doanh nghiệp muốn mở rộng và thâm nhập vào thị trường Việt Nam

Frasers phân bổ 5 tỷ đồng bạt cho lĩnh vực công

nghiệp

11 tháng 1, 2023

ESR mua cổ phần trị giá 208 triệu đô la Mỹ tại khu

công nghiệp BW của Việt Nam trong bối cảnh mở

rộng tại thị trường Đông Nam Á

13 tháng 1, 2023

Cấp giấy chứng nhận đăng ký đầu tư Khu công

nghiệp VSIP Cần Thơ, vốn đầu tư gần 160 triệu

đô la Mỹ

25 tháng 10, 2022

Công ty bất động sản công nghiệp WHA đầu tư

50 tỷ đồng bạt trong 5 năm

2 tháng 2, 2022

Nguồn: Tin tức được tổng hợp từ các báo, tháng 2/2023.

BĐS CÔNG NGHIỆP VIỆT NAM

Chính phủ cam kết ưu

tiên đẩy mạnh đầu tư

nâng cấp cơ sở hạ tầng

nhằm tạo lực đẩy cho thị trường tăng trưởng dài hạn

Dự kiến đến năm 2025, hơn 2.000 km cao tốc Bắc Nam sẽ được hoàn thành; sau năm 2030, sẽ có nhiều tuyến đường kết nối Đông và Tây, liên vùng.

Nguồn: VnExpress

Thủ Tướng Chính Phủ ban hành

chỉ thị để bắt đầu triển khai các dự án cao tốc Bắc Nam trong giai đoạn từ 2021 - 2025

Nguồn: Vn.Express, BP. Nghiên cứu CBRE, Tháng 2/2023.

BĐS CÔNG NGHIỆP VIỆT NAM

Miền Bắc: Mạng lưới cơ sở hạ tầng tạo điều kiện cho thị trường BĐS công nghiệp mở rộng

Đường Vành Đai 4

(2023 – 2026)

Cao tốc Hữu NghịChi Lăng (2022 – 2026)

Thị trường cấp 2

Thị trường cấp 1

Cao tốc Vân ĐồnMóng Cái (Hoàn thành 2022)

Thị trường cấp 2 Cao tốc Ninh BinhHải Phòng (2023 – 2026)

Nguồn: BP. Nghiên cứu CBRE, Q4 2022. Hình ảnh được lấy từ Internet.

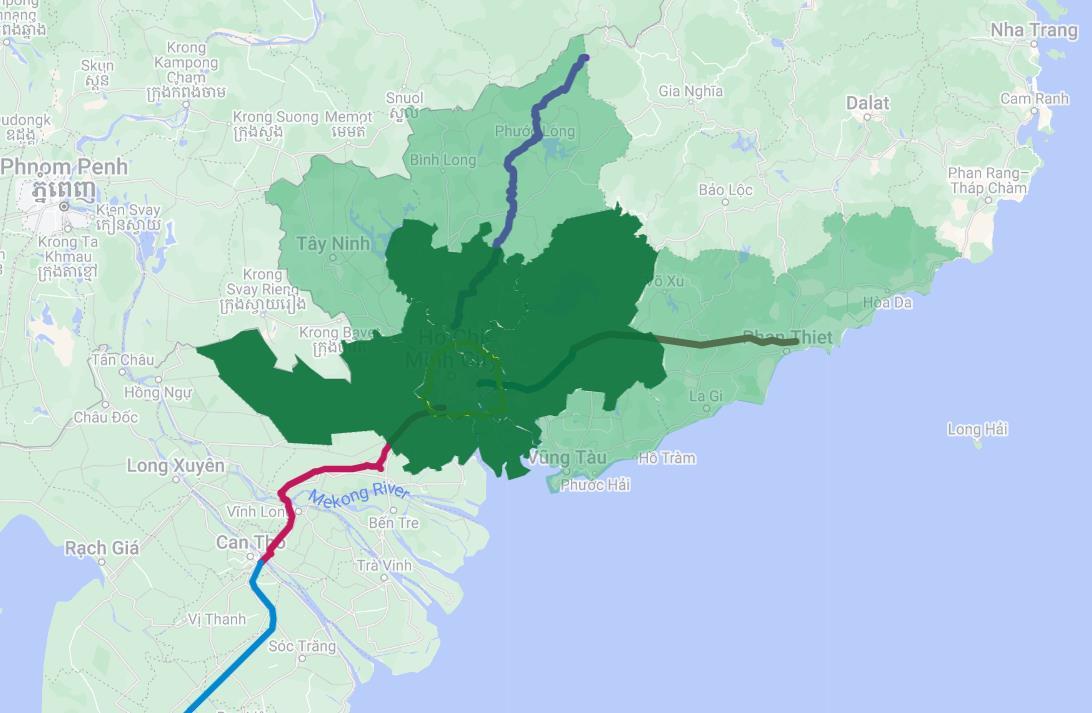

BĐS CÔNG NGHIỆP VIỆT NAM

DT 741 mở rộng (2023 - 2025)

Cầu Nhơn Trạch (Dự kiến hoàn thành năm 2025)

Đường Vành Đai 3 (2022 - 2025)

Cao tốc Mỹ Thuận-Cần Thơ-Bạc

Liêu (Dự kiến hoàn thành năm 2023)

Cao tốc TP.HCM-Trung

Lương-Mỹ Thuận (Hoàn thành năm 2022)

Cao tốc Dầu Giây-Phan Thiết (Dự kiến hoàn thành năm 2023)

Nguồn: BP. Nghiên cứu CBRE, Q4 2022. Hình ảnh được lấy từ Internet.

Thị trường chờ tác động tích cực từ việc Trung Quốc mở cửa trở lại

Trung Quốc mở cửa trở lại có thể tác động tốt đến nền kinh tế

Việt Nam từ giữa 2023: chuyên gia kinh tế

Ngày 16/01/2023

Trung Quốc mở cửa trở lại sẽ thúc đẩy nhẹ tăng trưởng GDP

Việt Nam thêm 2% vào năm 2023: Vinacapital

Ngày 30/12/2022

Việt Nam hợp tác với Trung Quốc tạo thuận lợi cho hoạt động

nhập cảnh và vận chuyển hàng hóa sau khi mở cửa trở lại: Bộ

Ngoại giao

Ngày 13/12/2022

Nhà sản xuất xe điện BYD Trung Quốc xây dựng nhà máy sản xuất linh kiện tại Việt Nam và tham vọng lấn sân Đông Nam Á

Ngày 14/01/2023

FDI vào Việt Nam, Giai đoạn 2019 - 2022:

Top vốn FDI đăng ký mới tại Việt Nam năm 2019

Hồng Kong xếp thứ 2

Trung Quốc xếp thứ 5

Vốn FDI (Triệu USD)

Tổng vốn đăng ký FDI (triệu USD) Vốn thực hiện FDI (triệu USD)

Số dự án đăng ký mới

Source: Tổng Cục Thống Kê Việt Nam, Q4 2022.

BĐS CÔNG NGHIỆP VIỆT NAM

Giá đất:

▲ 5-10%/năm cho TT cấp 1

▲ 7-13%/năm cho TT cấp 1

Nguồn cung mới (2023 – 2025F): ~3.700ha

Giá đất:

▲ 7-10%/năm cho TT cấp 1

▲ 5-7%/năm cho TT cấp 2

Nguồn cung mới (2023 – 2025F): ~9.800ha

Miền Bắc, Đất công nghiệp, Dự báo Miền Nam, Đất công nghiệp, Dự báo Đất công nghiệp Giá thuê tiếp tục đà tăng nhờ nhu cầu thuê ổn định

Thị trường cấp 1 –

Nguồn cung lũy kế

Khu vực miền Bắc

Thị trường cấp 2 –Nguồn cung lũy kế

Thị trường cấp 1: Hà Nội, Hải Phòng, Bắc Ninh, Hưng Yên, Hải Dương

Thị trường cấp 2: Quảng Ninh, Vĩnh Phúc, Thái Bình, Hà Nam, Bắc Giang

Nguồn: BP. Nghiên cứu CBRE, Q4 2022

Giá thuê trung bình

thị trường cấp 1

Khu vực miền Nam

Thị trường cấp 1: TP.HCM, Đồng Nai, Bình Dương, Long An

Thị trường loại 2: Bình Thuận, Bà Rịa-Vũng Tàu, Bình Phước, Tây Ninh

Nhà

BĐS CÔNG NGHIỆP VIỆT NAM

Miền Bắc, Nhà kho và Nhà xưởng xây

sẵn, Dự báo

Miền Nam, Nhà kho và Nhà xưởng xây sẵn, Dự báo

Khu vực miền Bắc

Thị trường cấp 1: Hà Nội, Hải Phòng, Bắc Ninh, Hưng Yên, Hải Dương

Khu vực miền Nam

Thị trường cấp 1: TP.HCM, Đồng Nai, Bình Dương, Long An

Nhà đầu tư nước ngoài

tiếp tục quan tâm đến

Việt Nam

Việt Nam thuộc top điểm đến

của dòng vốn đầu tư nước

ngoài theo khảo sát CBRE’s

Investor Interions năm 2022

Thị trường thứ cấp tại

khu vực cấp 1 trở nên sôi động

Giao dịch trên thị trường thứ

cấp dự kiến tăng mạnh, nhất

là trong bối cảnh quỹ đất tại

các khu vực trọng điểm dần

khan hiếm

Đất công nghiệp tại các thị trường

cấp 2 đang trên đà tăng trưởng, theo sau đó là nhà xưởng xây sẵn

Thị trường cấp 2 ở miền Bắc thu hút

đông đảo sự quan tâm từ các nhà sản

xuất và phát triển nhà xưởng cho thuê

Khu công nghiệp xanh

Xu hướng mới hướng tới đẩy mạnh phát triển KCN xanh, năng lượng tái tạo gắn với lợi ích bảo vệ môi trường

Nguồn: BP. Nghiên cứu CBRE, Q4 2022. Hình ảnh được lấy từ Internet.

BĐS NHÀ Ở VIỆT NAM

Đấu giá đất tại

Thủ Thiêm với

mức giá cao kỷ

lục

FLC bị điều tra vì

cáo buộc thao túng

thị trường chứng

khoán

Tân Hoàng Minh bị

điều tra vì gian lận

phát hành trái phiếu

Ngân hàng Nhà

nước Việt Nam tiếp

tục siết tín dụng đối

với bất động sản

• Vạn Thịnh Phát bị điều tra trong việc

phát hành, mua bán trái phiếu

• Dự thảo Luật Đất đai sửa đổi

• Ngân hàng Nhà nước Việt Nam

công bố tăng lãi suất lần thứ 2 chỉ

trong một tháng

Đề xuất về sở

hữu chung cư có

thời hạn gây nên

các ý kiến trái

chiều

Hủy kết quả

bán đấu giá đất

Thủ Thiêm

Nguồn: Bộ phân Nghiên cứu CBRE, Q4 2022

Nguồn cung

✓ Chung cư:

Mức mở bán mới đạt

trung bình ở hai thành

phố

Nguồn cầu

Doanh số bán

hàng chững lại

trong nửa cuối

năm 2022

✓ BĐS gắn liền với đất

Nguồn cung mới tại Hà

Nội ghi nhận đạt mức cao

kỷ lục

Giá

✓ Giá bán tại thị

trường sơ cấp tăng do tỷ trọng sản

phẩm cao cấp tăng.

✓ Thị trường thứ cấp

có dấu hiệu chững lại cuối năm

Thị trường căn

hộ cho thuê

Trên đà phục hồi

Nguồn: Bộ phân Nghiên cứu CBRE, Q4 2022

BĐS NHÀ Ở VIỆT NAM

Căn hộ Hà Nội: Số căn mở bán mới và Số căn bán được, 2019-2022 2022

Mở bán mới: 15.132 căn

▼-12% theo năm

Đã bán: 16.585 căn

▼-2% theo năm

65% số căn

bán được trong H1 2022

Nguồn: Bộ phân Nghiên cứu CBRE, Q4 2022

BĐS NHÀ Ở VIỆT NAM

Căn hộ TP.HCM

Căn hộ TP.HCM: Số căn mở bán mới và Số căn bán được, 2019-2022

Lượng mở bán mới hạn chế, giúp tỷ lệ hấp thụ đạt mức cao

Nguồn: Bộ phân Nghiên cứu CBRE, Q4 2022

2022

Mở bán mới: 18.809 căn

▲ +28% theo năm

Đã bán: 18.545 căn

▲ +25% theo năm

BĐS NHÀ Ở VIỆT NAM

Chủ đầu tư ứng phó trước thách thức

Chính sách bán hàng phổ biến nhằm tăng doanh số

bán hàng

người mua thanh toán sớm 01

Chủ đầu tư chiết khấu lên đến 45% giá gốc cho

Tặng Voucher mua các sản phẩm khác (xe hơi, vàng, siêu thị, v.v.) Kèm theo các ưu đãi khác về giá 02

nhuận lên đến 7,5%/năm 03

Tại một vài dự án Nhà ở gắn liền với đất ở Hà Nội:

Chương trình Đầu tư an toàn – Người mua có thể lựa

chọn giữ lại nhà hoặc bán lại cho chủ đầu tư với lợi

Nguồn: Bộ phân Nghiên cứu CBRE, Q4 2022

BĐS NHÀ Ở VIỆT NAM

Thị trường căn hộ cho thuê

Hà Nội: Tỷ suất cho thuê cải thiện toàn thị trường – Phía Tây phục hồi về mức trước Covid

Tỷ suất cho thuê phục hồi ở cả 2 thành phố

Khu Trung tâm Đống Đa - Ba Đình

Hồ Phía Tây Phía Nam

TP.HCM: Tỷ suất cho thuê cải thiện toàn thị trường – Phía Đông ghi nhận mức tăng cao nhất

Nguồn: Bộ phận Nghiên cứu CBRE, Q4 2022.

Lưu ý: Tỷ suất cho thuê là tỷ suất gộp, được

khảo sát trên một vài dự án cụ thể

Các yếu tố tác động tới thị trường năm 2023

May 2022

Siết tín dụng, bất động sản “thêm một lần đau”

Aug 2022

Cạn room tín dụng vì bất động sản

Feb 2023

Thủ tướng chỉ đạo Ngân hàng Nhà nước gỡ

khó tín dụng bất động sản

Feb 2023

Các ngân hàng đồng loạt giảm lãi suất, tin vui

cho thị trường bất động sản hồi phục?

Các yếu tố tác động tới thị trường năm 2023

Sep 2019

Sửa luật để “cởi trói” cho các dự án

bất động sản

Sep 2022

Dec 2022

Bất động sản chịu sự điều tiết của 9 luật, 20 thủ

Bất động sản chịu sự điều tiết của 9 luật và 20

thủ tục hành chính, dẫn tới sự chồng chéo và

không thống nhất trong các quy định.

tục hành chính dẫn tới sự chồng chéo, không thống nhất trong các quy định

“ “

Đề xuất 1: Thu thuế đối với nhà/đất không sử dụng

➢ Nhà, đất chủ sở hữu không dùng để ở

➢ Bất động sản cho thuê hoặc không có người ở

➢ Đất nền được cấp GCN QSDĐ sau 2 năm nhưng chưa

khởi công xây dựng

Đề xuất 2: Tăng thuế phí liên quan đến nhà ở thứ hai

➢ Thuế sử dụng đất phi nông nghiệp;

➢ Thuế thu nhập từ chuyển nhượng bất động sản thứ hai;

➢ Áp dụng lệ phí trước bạ khi mua hoặc nhận chuyển nhượng

từ bất động sản thứ hai.

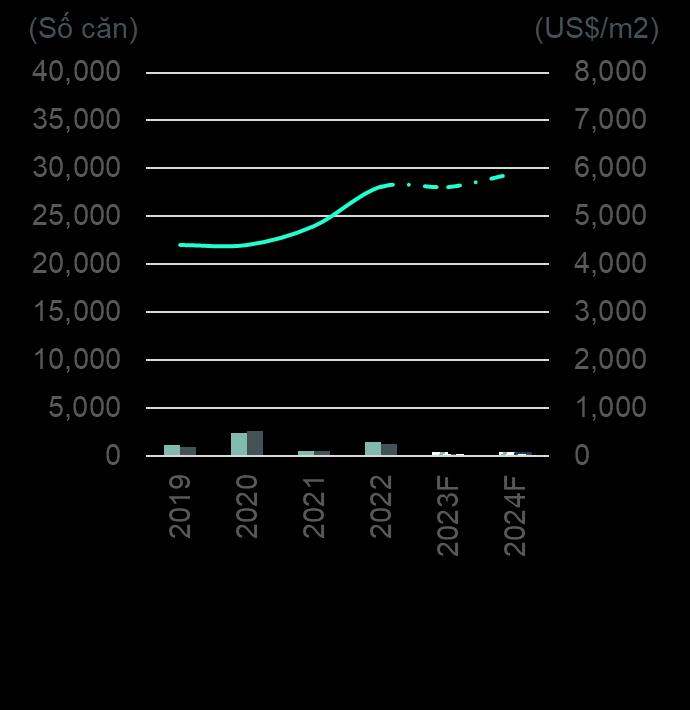

Căn hộ Hà Nội: Dự báo Số căn mở bán mới

Căn hộ TP. HCM: Dự báo Số căn mở bán

Để biết thêm chi tiết về báo cáo này, xin vui lòng liên hệ: Bộ phận Nghiên cứu và Tư vấn, CBRE Việt Nam

T: +84 28 3824 6125 | +84 24 6288 6379

E: research.vietnam@cbre.com

Miễn trừ trách nhiệm: Báo cáo này được thực hiện bởi Nhóm Nghiên cứu Châu Á Thái Bình Dương của CBRE, thuộc Bộ phận Nghiên cứu của CBRE - một mạng lưới các nhà nghiên cứu ưu việt, cộng tác để cung cấp các nghiên cứu thị trường bất động sản và dự báo kinh tế lượng cho các nhà đầu tư và người sở hữu bất động sản trên toàn cầu. Tất cả các tài liệu được trình bày trong báo cáo này, trừ khi có chỉ định cụ thể khác, đều thuộc bản quyền và độc quyền của CBRE Thông tin trong tài liệu này, bao gồm cả các dự báo, đã được thu thập từ các tài liệu và nguồn được cho là đáng tin cậy vào ngày xuất bản Trong khi chúng tôi không nghi ngờ tính chính xác của nó, chúng tôi đã không xác minh nó và không đảm bảo, bảo hành hoặc đại diện về nó. Độc giả có trách nhiệm đánh giá độc lập mức độ liên quan, chính xác, đầy đủ và đơn vị tiền tệ của thông tin xuất bản này. Báo cáo này được trình bày cho mục đích thông tin chỉ dành riêng cho khách hàng và chuyên gia của CBRE, và không được sử dụng hoặc được coi như một lời đề nghị hoặc lời mời chào bán hoặc mua hoặc đăng ký chứng khoán hoặc các công cụ tài chính khác. Tất cả các quyền đối với tài liệu đều được bảo lưu và không một tài liệu nào, nội dung của nó, cũng như bất kỳ bản sao nào của nó, có thể bị thay đổi theo bất kỳ cách nào, được chuyển đến, sao chép hoặc phân phối cho bất kỳ bên nào khác mà không có sự cho phép trước bằng văn bản của CBRE Mọi sự xuất bản hoặc phân phối lại trái phép các báo cáo nghiên cứu của CBRE đều bị cấm CBRE sẽ không chịu trách nhiệm về bất kỳ tổn thất, thiệt hại, chi phí hoặc chi phí phát sinh hoặc phát sinh bởi lý do của bất kỳ người nào sử dụng hoặc dựa vào thông tin trong ấn phẩm này.