Die Stimmen der Branche 2023

06/2023

STIMMEN DER ZUKUNFT

Wir bringen frischen Wind in die Branche!

Eine freundliche Ermutigung der Pool Alliance

MAKLER MEHRWERT

Sie für Ihre Kunden. Wir für Ihren Erfolg.

Ihr Anspruch ist Ihren Kunden eine optimale Absicherung zu bieten. Unser Anspruch ist Sie dabei bestmöglich zu unterstützen – für Ihren Erfolg. Eine individuelle und kompetente Betreuung, die Sie und Ihre Kunden in den Mittelpunkt stellt, ist uns wichtig. Als einer von Deutschlands führenden Versicherern kennen wir Ihre Bedürfnisse und richten unser Portfolio sowie unsere Services auf Sie aus.

Profitieren Sie von unseren umfangreichen Mehrwerten, fundierten Argumenten und einem ausgezeichneten Netzwerk: Mit innovativen Produkten, zeitsparenden digitalen Services und breitem Experten-Know-how stehen wir an Ihrer Seite.

Gemeinsam für Ihren Erfolg

makler.ruv.de/mehrwert

Freunde der finanzwelt,

ich liebe Weihnachten!!! Nicht die Geschenke oder die Weihnachtsmärkte. Und bestimmt nicht das Wichteln bei Weihnachtsfeiern oder die 143-mal, die man „Last Christmas“ im Radio hört. Weihnachten ist für mich die Rückfahrt von der Andacht im Kerzenschein der Klosterkirche durch die kurvige Straße im tiefen Wald... die Rückfahrt nach Hause, wo ein riesiger Weihnachtsbaum wartet. Genau in dem Moment, in dem die letzten Trompetenklänge im Tonnengewölbe des ehemaligen Klosters von „O du fröhliche“ verhallen, man seinen Nachbarn in der Gemeinde fröhliche Weihnachten wünscht und sich dann bei Schneetreiben in einem Autokorso auf den Rückweg durch den Wald macht. Okay, Schneetreiben gab es in den letzten 20 Jahren nicht mehr. Klimawandel eben. Aber darum geht es nicht. Es geht um das Ritual, die Gemeinsamkeit, die Hoffnung auf Frieden, die Vorfreude auf Kerzen, Kamin und ja... auch auf Geschenke. Wobei sich der Fokus vom „geschenkt bekommen“ hin zu „verschenken“ verschoben hat, was ja mittlerweile viel mehr Freude bereitet. Aber vor allem die geruhsame Zeit. Die Familie kommt zusammen. Man hält kurz inne. Die Welt dreht sich ein wenig langsamer, bis sie nach Silvester wieder Fahrt aufnimmt. Aber für diesen einen Moment ist alles gut!

Und so kann ich nicht umhin, auch mal positive Stimmung zu verbreiten. Denn unsere gute Nachricht ist nicht die, dass

der Heiland geboren ist. Unsere gute Nachricht ist: Wir haben wieder ein anspruchsvolles Jahr hinter uns gebracht. Und wir sind wieder einmal mit den Herausforderungen gewachsen. Wenn ich „wir“ sage, dann rede ich von unserer Branche. Und es war kein leichtes Jahr. Vielen ist das Finanzierungsgeschäft wegen zu hoher Zinsen weggebrochen und der ein oder andere Immobilienentwickler hat es leider nicht geschafft. Zu hoch gepokert. Schade. Aber die Makler und Vermittler haben überlebt. Dann verabschiedet sich ein InsurTech vom gesamten Kfz-Bestand. Viel Spaß beim Umdecken... Aber das drohende Damoklesschwert der EU, uns mit einem Provisionsverbot zu überziehen, scheint auch abgewendet. Wir haben allen Pleiten, Kriegen und Krisen zum Trotz ein gutes Jahr hingelegt. Trotz mehr Administration, Regulierung und Weiterbildung erleichtert uns die Technik das Leben und verschafft uns bessere Beratung für unsere Kunden, mehr freie Zeit und guten Umsatz. Und auch lustig war es. Haben Sie das Video von Stephan Peters gesehen zum Thema: Experten bei Stern TV? „Wat hebt wi lacht“, sagt man bei mir im Norden.

Wir sind alle ein Jahr älter und weiser geworden, und an dieser Stelle sei es mir erlaubt, auch die finanzwelt zu erwähnen, die nicht nur ein Jahr älter (und somit noch weiser) geworden ist, sondern auch ein Jubiläum feiert. 30 Jahre informiert die finanzwelt Sie zu den Bereichen Investments, Versicherungen, Immobilien, Sachwerte, Software, InsurTechs, FinTechs, Maklerpools und Vertrieben. Ein buntes Spektrum der Themen, die Sie auch in Ihrem täglichen Handwerk beschäftigen. Wir haben einige Gratulanten im Heft, die uns immer redaktionell oder als Anzeigenkunde treu die Stange gehalten haben. Danke! Und wir haben wie immer den Jahresausblick mit den Stimmen der Branche im Heft. Die letzte Ausgabe ist meine Lieblingsausgabe im Jahr. Wegen der tollen Statements, des Sachwerte-Hefts und weil ich auch mal wieder etwas Versöhnliches sagen oder schreiben kann. Wem das hier zu kitschig ist, der kann ja das Editorial vom wieder sensationell gut gewordenen Sachwerte-Heft lesen. Hier bleibt mir nur zu sagen: Viel Spaß bei der Lektüre, schöne und geruhsame Festtage und auf ein Wiedersehen im nächsten Jahr, das sicher noch besser werden wird.

In diesem Sinne,

Ihr Lenard von Stockhausen

Umweltfreundlich verpacken – wir verwenden zertifizierte kompostierbare Biofolie, die zu 100 % biologisch abbaubar ist.

finanzwelt 06 | 2023 03 EDITORIAL

ID-Nr 22129017

56

LEITTHEMA

06 Von A bis Z: Die Stimmen der Branche 2023

BERATER

32 Cybersecurity – Mit Sicherheit ins Web 3.0

34 Wir sehen uns als Maklermacher – Interview mit Dr. Patrick Afflerbach, Vorstand der 1:1 Assekuranzservice AG

36 Insolvente Project-Gruppe – Was können Anleger tun, um ihre Geldanlage zu retten?

38 Der Instrumentenkasten des Staates – Interview mit Prof. Dr. Michael Heuser, Wissenschaftlicher Direktor des Deutschen Instituts für Vermögensbildung und Alterssicherung (DIVA)

40 Rechtsstreitigkeiten – Recht haben und Recht bekommen

BRANCHENNEWS

42 Personality & Events

36 Insolvente Project-Gruppe – Was können Anleger tun, um ihre Geldanlage zu retten?

60 Existenzzerstörende Gewerberisiken –Am seidenen Faden

VERSICHERUNGEN

48 Prominente Werbebotschafter – Teil 1 – Deutschland sucht den Kampagnen-Star

52 Schadenregulierung – Schäden morgen moderner managen

56 Versicherungstrends – Ars Vivendi

60 Existenzzerstörende Gewerberisiken – Am seidenen Faden

62 Pflegeversicherung – Bis zum bitteren Ende

64 „Wir wollen uns weiter an Qualitätsanbieter etablieren“ – Interview mit Dr. Guido Bader, Vorstandsvorsitzender der Stuttgarter Lebensversicherung a.G.

SACHWERTE & IMMOBILIEN

66 Globale Immobilientrends – Ein Blick auf die Transformation

68 „Kapital ist ein scheues Reh“ – Interview mit Martin Baart, CEO der ecoligo GmbH

72 Projektentwickler – Abrissbirne Insolvenz

32 Cybersecurity – Mit Sicherheit ins Web 3.0

Versicherungstrends – Ars Vivendi

finanzwelt 06 | 2023 04 INHALT

74 New Energy – Wiedereinsteiger und neue Konzepte

84 Deutschland – Lame Duck oder Konjunkturlokomotive?

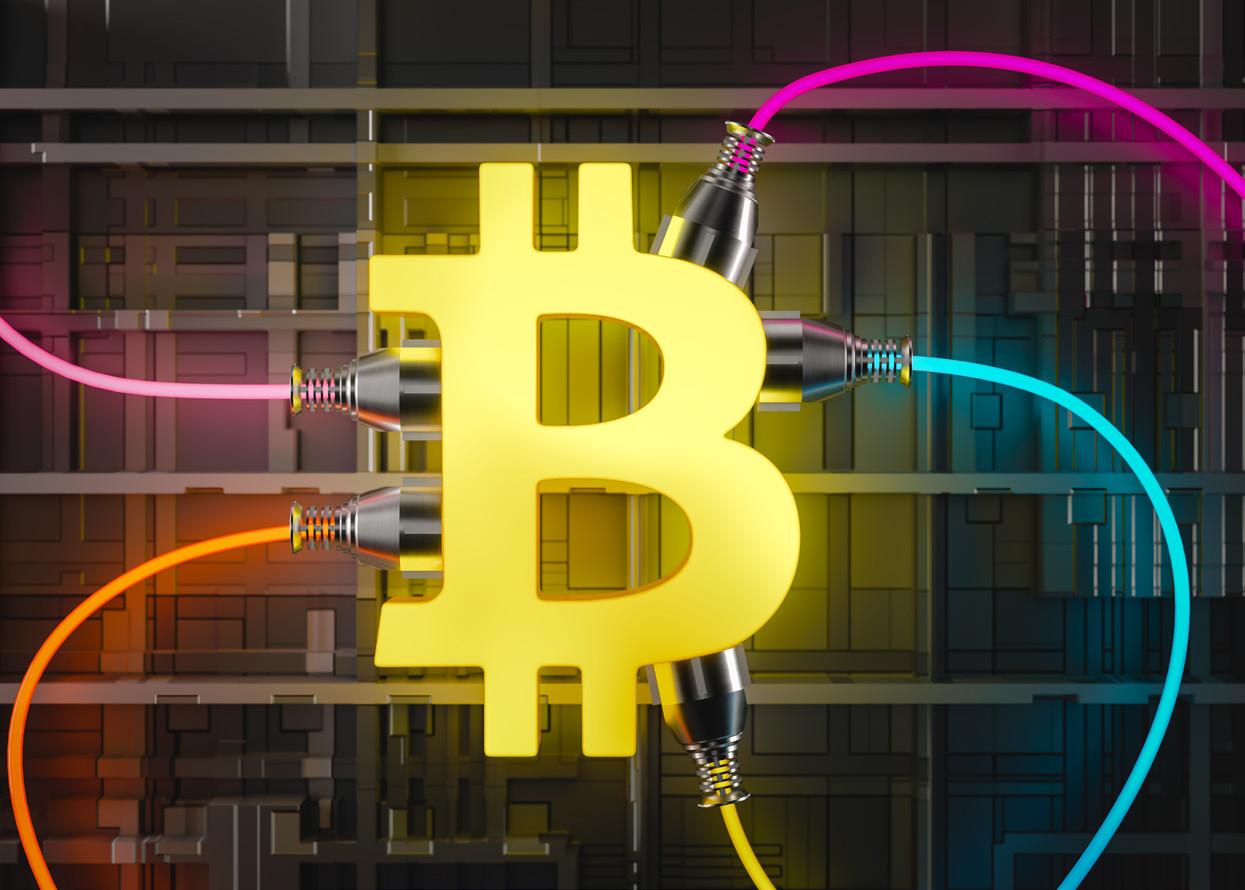

80 Bitcoin & Co. – Krypto-Mining? Nein, danke?

88 Luxusgüter – A bisserl was geht immer?!

74 New Energy – Wiedereinsteiger und neue Konzepte

78 Industriemetalle – Schnäppchen oder Finger weg?

80 Bitcoin & Co. – Krypto-Mining? Nein, danke?

INVESTMENTFONDS

82 Rückblick 2023 – Besser als gedacht

84 Deutschland – Lame Duck oder Konjunkturlokomotive?

86 Silberstreif am Horizont – Interview mit Alexander Pirpamer, Geschäftsführer Portfoliomanagement bei BlackPoint Asset Management GmbH

88 Luxusgüter – A bisserl was geht immer?!

90 Startschuss 2024 mit einer guten Balance aus Aktien und Renten – Interview mit Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management

92 Netflix und die Börsenentwicklung – Wie ein Streamingdienst den Medienmarkt aufmischte

96 Rückenwind für Anleihen – Interview mit Nicola Mai, Economist bei PIMCO

ADVERTORIALS

47 Deutsche Vermögensberatung – Nichts von der Stange

54 gvp Gesellschaft für Versicherungsprüfung –Mit Schadenmanagement Kunden sichern

58 rhion.digital – Ganz sicher haftungssicher

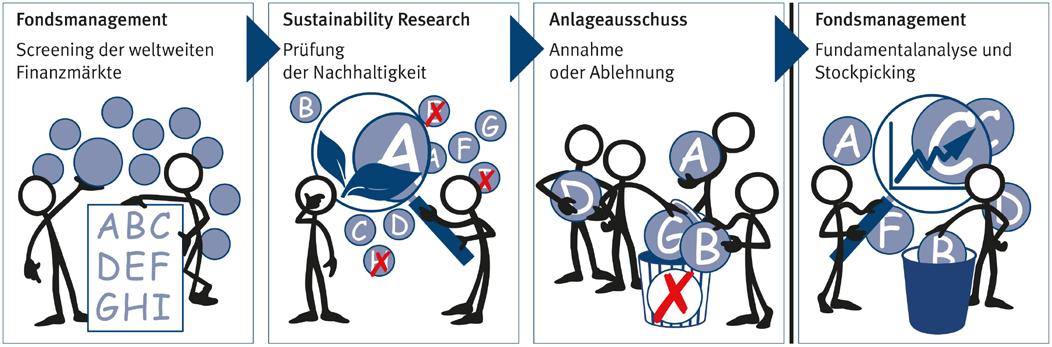

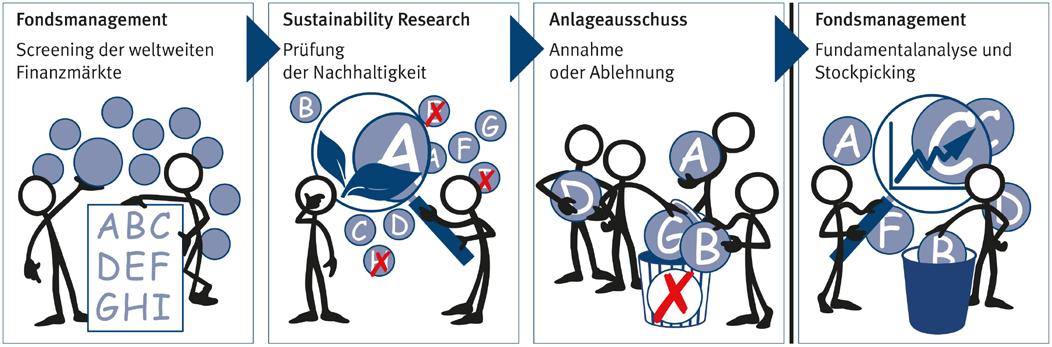

70 ÖKOWORLD AG – Im Dschungel der nachhaltigen Geldanlagen

RUBRIKEN

03 Editorial

98 Vorschau/Impressum

05

Von A bis Z:

Die Stimmen der Branche 2023

„Et kütt wie et kütt“, sagt der Kölner. Und dieser Satz ist allgemeingültig und auf alle Eventualitäten anwendbar. Deswegen wurde er auch im Kölsche Grundgesetz verankert. Aber auch wenn wir nichts an dem, was in 2024 auf uns zu kommen mag, ändern können, so würden wir doch alle gerne einen Blick in die Glaskugel werfen. Denn ein sehr turbulentes Jahr verabschiedet sich und da muss doch endlich mal wieder Licht am Ende des Tunnels sein. Ein wenig Durchschnaufen sollte doch drin sein, oder? Die Optimisten nicken. Die Pessimisten sagen: „Wart‘ mal ab, das war noch längst nicht alles.“ Ich verbeiße mir die freche Frage: Wie? Kann es noch schlimmer kommen? Denn man weiß aus Erfahrung: Es kann, also nix berufen.

Wie dem auch sei: Der wirtschaftliche Status quo zum ausklingenden Jahr 2023 ist alles andere als rosig. Die Nachwirkungen der Pandemie beeinträchtigen noch immer die deutsche Wirtschaft und sorgen für anhaltende Rezessionswellen. Unternehmen mussten Insolvenz anmelden oder ihre Aktivitäten einschränken, was zu einem Anstieg der Arbeitslosigkeit geführt hat. Enorme Summen wurden in Konjunkturprogramme investiert, um die Wirtschaft anzukurbeln, was wiederum eine starke Belastung der öffentlichen Haushalte nach sich zog. Der anhaltende Angriffskrieg auf die Ukraine, der aktuelle Konflikt im Nahen Osten, die Inflationsbekämpfung durch Leitzinsanhebung, die Krise im Bau- und Immobilienmarkt, die Auswirkungen der deutschen Einwanderungs- und Klimapolitik – eine herausfordernde Ausgangslage, um ins Jahr 2024 zu starten.

Wir wollten von unserer Branche wissen: Wie haben Sie mit Ihrem Unternehmen die Krisen der zurückliegenden Monate

umschifft? Welches waren die schwierigsten Manöver, um im richtigen Fahrwasser zu bleiben? Und sehen Sie für das kommende Jahr eher „Land in Sicht“ oder „Eisberg voraus“?

Es bleibt wie immer spannend und ich freue mich auf die Statements unserer „Stimmen der Branche“. Ich bin ja so der Typ: Das Schlimmste annehmen und das Beste hoffen. Aber lassen Sie sich überraschen. Da sind einige Statements doch deutlich versierter als meine Phrasendrescherei. Und insofern überlasse ich Sie der Lektüre von heute, morgen und übermorgen. Und schließe mit Artikel 3 des Kölschen Grundgesetzes: „Et hätt noch immer jot jejange.“ (lvs)

Dr. Patrick Afflerbach Vorstand finanzprofi AG

Wir können mit Stolz auf das Jahr 2023 blicken, denn es wird das wachstumsstärkste Jahr der Unternehmensgeschichte. Hierfür waren zwei Gründe ausschlaggebend. Unseren Kunden bieten wir durch das jährliche Gutachten die ganzheitliche Beratung an. Das führt zu einer starken Kundenbindung, gerade in diesen herausfordernden Zeiten. Strategisch konzentrieren wir uns auf die Nachwuchsförderung. Unser smartes Entwicklungsprogramm ermöglicht es jungen Neueinsteigern, von Tag eins an anzukommen und die Chancen unserer Branche erfolgversprechend zu nutzen.

06 LEITTHEMA

finanzwelt 06 | 2023

Jens Arndt Vorstandsvorsitzender myLife Lebensversicherung AG

Eine hohe Inflation, ein drastischer Anstieg der Marktzinsen und geopolitische Spannungen haben das Jahr 2023 geprägt und in wirtschaftlicher und politischer Hinsicht auf den Markt eingewirkt. Bei vielen sorgt dies für Unsicherheit, was die Zukunft bringen wird. Im Altersvorsorge- und Kapitalanlagebereich sind deshalb mehr denn je Lösungen gefragt, die viel Flexibilität, geringe Kosten und hohe Transparenz bieten. Gerade hier können wir mit unseren innovativen Investmentlösungen überzeugen und dank dem Vertrauen unserer Kunden und Vertriebspartner unser Nettogeschäft ausbauen.

Kristina August Geschäftsleitung blau direkt GmbH

2023 wurde durch viele Krisen geprägt. Vor allem mit den Themen LV Courtagedeckel, Inflation und KI haben wir uns beschäftigt. Desto mehr spielt das Thema Digitalisierung eine große Rolle, um steigende Kosten in den Griff zu bekommen. Das zeigt, dass wir weiterhin auf Kurs sind und unsere Stärken in der Automatisierung der Bestandsprozesse für die Makler vorantreiben sollten. Auch die steigenden Versicherungsbeiträge im Jahr 2024 bringen uns allen neben den Herausforderungen große Chancen.

Marvin Bajus Ausbildung Kaufmann für Versicherungen und Finanzen WIFO GmbH

Für mich befindet sich die Versicherungsbranche gerade an einem Wendepunkt. Durch neueste Software können die Bedürfnisse der Kunden viel besser erfüllt werden. Ich glaube, die Kombination aus Digitalisierung und persönlicher Beratung ist der Weg, welchen die Branche gehen sollte.

Wibke Becker

Leiterin Vertriebsweg Makler Continentale Versicherung

Das Jahr 2023 hat uns alle stark gefordert. Umso schöner ist es, dass die Continentale erneut auf eine gute Neugeschäftsentwicklung zurückblicken kann. Mit unseren neu aufgestellten Teams für eine noch individuellere Maklerbetreuung haben wir einen zukunftsweisenden Weg eingeschlagen. Das Lob unserer Vertriebspartner, das vertrauensvolle Miteinander und die zahlreichen Produkt-Auszeichnungen haben uns zusätzlichen Rückenwind gegeben. Mit diesem Schwung schaffen wir auch 2024 wieder gemeinsam Großes.

Jan Beckers

Gründer/Chief Investment Officer

BIT Capital GmbH

Für unsere Portfoliounternehmen zeichnet sich aktuell eine sehr erfreuliche operative Geschäftslage ab. Generative KI führt bei vielen Unternehmen bereits zu signifikanten Kosteneinsparungen – beispielsweise durch die stark erhöhte Produktivität von Software-Entwicklern. 2024 wird sich dieser Trend fortsetzen und auch auf der Einnahmenseite für positive Überraschungen sorgen. Wir rechnen mit einem guten Jahr für Technologie-Aktien und für Mehrrenditen durch die aktive Auswahl von Einzelwerten.

Herbert Behr

Vorstand Golden Gates Edelmetalle AG

Golden Gates AG

Die Anlagemöglichkeiten erweiterten sich beeindruckend. Edelmetalle wie Gold, Silber und Platin behielten ihren Wert als sichere Häfen gegen Inflation und Währungsinstabilität. Zusätzlich stieg das Interesse an Seltenen Erden, die in modernen Technologien unaufhaltsam an Bedeutung gewinnen. Edelmetalle und Seltene Erden sind nicht nur Investitionen in Werte, sondern in die Zukunft und bilden das Fundament für kluge und nachhaltige Portfoliostrategien.

Ralf Berndt

Vorstand Vertrieb & Marketing Stuttgarter Lebensversicherung a.G.

Das Jahr 2023 war von schwierigen Bedingungen geprägt. Trotzdem erwiesen sich unser bAV-Geschäft und die GrüneRente als Wachstumstreiber. Auch für 2024 erwarten wir erneut Herausforderungen im Lebensgeschäft und strengere Regulierung. Dennoch bieten sich Chancen in bAV, Biometrie und Nachhaltigkeit. Die Stuttgarter profitiert durch ihre starke Position in diesen Bereichen. Große Chancen sehen wir aufgrund der niedrigen Kundendurchdringung auch im Unfallgeschäft und beim Thema Frauenfinanz.

Kamuran Bildircin Geschäftsführende Gesellschafterin VersOffice GmbH

Unsere Firmenphilosophie betont die Bedeutung des gegenwärtigen Moments und fokussiert sich weniger auf zukünftige Eventualitäten. Dieser Ansatz hat uns erneut in diesem Jahr zu einem Rekordumsatz verholfen und ermöglichte uns, unseren Wachstumskurs erfolgreich fortzusetzen. Wir beabsichtigen, diesen Pfad auch im Jahr 2024 beizubehalten, indem wir innovative „New Work“-Methoden einführen und kontinuierlich unsere Prozesse anpassen. Wir sehen erwartungsvoll den kommenden Veränderungen entgegen.

07

Dietmar Bläsing

Sprecher der Vorstände

VOLKSWOHL BUND Versicherungen

Die VOLKSWOHL BUND Versicherungen haben das Geschäftsjahr 2023 mit seinen unterschiedlichen Herausforderungen sehr erfolgreich gemeistert. 2024 werden wir uns weiterhin auf unsere Stärken konzentrieren: leistungsstarke Produkte, einen herausragenden Service und funktionierende Prozesse. Das kommende Jahr wird geprägt sein von Verlässlichkeit und Kontinuität, auch im personellen Bereich. Zugleich werden wir uns im Produktbereich stetig weiterentwickeln und unsere Vertriebspartner mit attraktiven Versicherungslösungen für ihre Kunden versorgen.

Michael Blümke Senior Portfolio Manager ETHENEA

Michael Blümke Senior Portfolio Manager ETHENEA

Independent Investors S.A.

Das schwierige konjunkturelle Umfeld in Verbindung mit geopolitischen Konflikten stellte das aktive Management 2023 vor große Herausforderungen. Entscheidend war ein konsequentes Risikomanagement bei gleichzeitiger Nutzung der sich in diesem Umfeld bietenden Chancen. Das 5-Sterne-Rating von Morningstar für den Ethna-AKTIV und Ethna-DEFENSIV bestätigt diesen Ansatz. Wir glauben zwar nicht, dass der Sturm schon vorbei ist, aber wir sehen definitiv Licht am Ende des Tunnels und sind gut gerüstet.

Thomas Böcher Geschäftsführer Paribus

Thomas Böcher Geschäftsführer Paribus

Holding GmbH & Co. KG

Wir blicken optimistisch nach vorn. Ohne Immobilien geht es nicht. Nur in ihnen kann gewohnt und gearbeitet werden. Zudem werden nachhaltige Immobilien in guter Lage und mit stabilen Mietern immer gefragt sein. Sie sind ein langfristiges Investitionsgut, das sich aktiv steuern lässt und dessen Erfolg nicht allein vom Marktumfeld abhängt. Auch nimmt der Reflex vieler Akteure ab, zu kaufen, obwohl der Preis viel zu hoch ist. Diese Normalisierung ist ein Indiz: Jetzt beginnt wieder eine gute Zeit für Immobilien.

Martin Bockelmann Gründer und Co-CEO Xempus AG

Martin Bockelmann Gründer und Co-CEO Xempus AG

Ganzheitliche betriebliche Versorgungskonzepte werden immer wichtiger. Unser Budget-Berater unterstützt seit diesem Jahr Vermittlerinnen und Vermittler dabei, ihren Arbeitgeberkunden Vorsorgekonzepte anzubieten, mit denen diese ihren Beschäftigen einen optimalen Zugang zur betrieblichen Versorgung ermöglichen können. Das zahlt auf unsere Vision ein, Vorsorge für alle digital und einfach zu machen.

Dr. Christian Bohner COO

Bridge ITS GmbH

Zu unserem Glück konnten die Krisen dieser Welt unser Geschäft nicht erschüttern. Im Gegenteil: Corona hatte die Digitalisierung ungeheuer angeschoben. Und jetzt ist ihre Entwicklung in der Finanzbranche endgültig nicht mehr aufzuhalten. Den Service hochzuhalten und den Nutzen in den Vordergrund zu stellen, sind dabei immer gute Rezepte. Die Userzahlen für unser Softwareangebot, die – interaktive –Videoberatung, steigen beständig und das gibt uns Hoffnung für die Zukunft.

Florian M. Bormann

Geschäftsführer

IMMAC Immobilienfonds GmbH

Als erfahrener Investor im Pflegesektor mit einer über 25-jährigen Geschichte ist es IMMAC gelungen, die Herausforderungen insbesondere der Betreiberinsolvenzen erfolgreich zu meistern und den Fortbestand der Investments unserer Anleger durch aktives Management zu jedem Zeitpunkt zu gewährleisten. Die Fähigkeit, langfristige Pachtverträge für die Assets zu sichern, stärkt die Position der Fonds. Für 2024 erwarten wir wieder positive Ergebnisse und setzen weiterhin auf proaktive Maßnahmen.

Dr. Wolfgang Breuer Vorstandsvorsitzender Provinzial Konzern

Alle bekannten Herausforderungen gelten weiter, nichts arbeitet sich derzeit ab. Aber es kommt weiter Neues wie KI dazu. Das Veränderungstempo wird daher weiter anziehen. Die Führungsetagen müssen bei KI selbst genau die Zusammenhänge verstehen, denn es geht nicht um Technologie, sondern um Wirkungen innerhalb der Geschäftsmodelle. Die Haltung der Unternehmen zur laufenden Transformation Deutschlands sollte chancenorientiert sein. Wir werden die notwendigen Schritte mit Ambition und Mut angehen.

Lars Breustedt Vorstand FORMAXX Aktiengesellschaft

Das omnipräsente Krisenumfeld stellt die gesamte Finanzbranche vor Herausforderungen. Ein Merkmal dieser Zeit ist, dass bei den Menschen der Wunsch nach Sicherheit und Planbarkeit verstärkt ins Bewusstsein gerückt ist. Unser Fazit: Mit einer hochwertigen Analyse (DIN) und einer wirklich am Bedarf orientierten Finanzberatung lässt sich auch in Krisenzeiten punkten. Wenn Qualität vor Quantität steht, entstehen gute Bewertungen, positive Umfrageergebnisse und somit mehr Kundenanfragen. Und daher blicken wir vorsichtig optimistisch in die Zukunft.

08 LEITTHEMA

Foto: © Immac

finanzwelt 06 | 2023

Foto: © Paribus-Gruppe/Fotograf Nils Hendrik Müller

Michael Buchholz Head of Distribution

Michael Buchholz Head of Distribution

UBP (Union Bancaire Privée)

Es dürfte schwieriger werden als in den vergangenen Dekaden, über einfache Indexgewichtungen positive Realrenditen zu erzielen. Die breitere Spreizung der Performance zwischen und innerhalb der Asset-Klassen bietet aber auch Chancen für Liquid-Alternatives-Strategien. Qualitätsaktien mit hohem Wertschöpfungspotenzial sind ein stabiles Fundament in jedem Depot. Für langfristig orientierte Anleger können mit wirkungsorientierten Aktienanlagen gesellschaftlichen Zusatznutzen erzielen.

Sven Burkart Geschäftsführer

WIFO GmbH

Trotz aller Widrigkeiten konnten wir eines der erfolgreichsten Geschäftsjahre der Firmengeschichte feiern. Dies bestätigt unsere täglich gelebten Werte und unsere strategischen Entscheidungen! Hierzu unser großer Dank an all unsere Partner und vor allem unsere treue Belegschaft! 2024 kann kommen!

Jörg Busboom Geschäftsführender Gesellschafter ÖKORENTA Invest GmbH

Der Sektor der Erneuerbaren Energien, in dem wir mit unseren Portfoliofonds tätig sind, ist 2023 enorm vorangekommen. Wind- und Solarkapazitäten wurden stark zugebaut und die Investitionsdynamik ist groß. Die Erneuerbaren können viele Herausforderungen unserer Zeit lösen: Durch mehr Wind und Solar wird unser Strom nicht nur grün, sondern auch günstiger und Deutschland unabhängiger von teuren Importen. Die grüne Transformation schafft für unsere Fonds ein sehr gutes Umfeld über 2024 hinaus.

Eric Bussert Vorstand Vertrieb und Marketing HanseMerkur Versicherungsgruppe

In einer wirtschaftlich schwierigen Zeit wägen die Menschen hierzulande genau ab, wofür sie ihr Geld ausgeben. Gleichzeitig beobachten wir, dass gerade in dieser Phase das individuelle Absicherungsbedürfnis steigt und wir als agiler Versicherer gefordert sind. Über unsere pluralen Vertriebswege bieten wir den Kunden daher kontinuierlich neben unseren ausgezeichneten bekannten Produkten neue und innovative Angebote an, die in die Zeit passen und Sicherheit für alles bieten, was den Menschen am Herzen liegt – von einer Tier-KV über ein Programm zur Krebsfrüherkennung (Krebs-Scan) bis hin zu einem Workation-Tarif.

Ulrich Christmann

Vorstand Privat- und Gewerbekunden

Zurich Gruppe Deutschland

Das von Polyrisiken geprägte Umfeld wird auch im Jahr 2024 dominieren: die weiterhin schwächelnde Konjunktur, die massiven Aufgabenstellungen durch den Klimawandel, der Fachkräftemangel sowie die gesellschaftspolitischen Herausforderungen im Zusammenhang mit der unkontrollierten Zuwanderung führen zu einer Polarisierung in den Debatten und wirken sich destabilisierend auf die Gesellschaft aus. Die damit einhergehenden wirtschaftlichen Unsicherheiten führen dazu, dass das Sicherheitsbedürfnis entsprechend steigen wird.

Armin Christofori

Vorstand (CEO)

SDV AG

Grundsätzlich verfolgen wir den Leitspruch: „Wo Schatten ist, ist auch Licht.“ Sicherlich waren die Krisen ein Rückschlag für die deutsche Wirtschaft. Wir als SDV Gruppe haben sie jedoch gut überstanden und konnten in dieser Zeit sogar wachsen und Rekordzahlen schreiben. Trotz der Hürden haben wir den Fokus nicht verloren und weiter an spannenden Projekten, wie der Implementierung von Künstlicher Intelligenz im Unternehmen, gearbeitet. Mit der festen Überzeugung, dass das Beste immer noch vor uns liegt, gehen wir zuversichtlich im Jahr 2024.

Detlev Dehmelt Leiter Vertriebsservice Sutor Bank GmbH

Die Bedeutung wissenschaftlich fundierter Investmententscheidungen ist unbestritten. Gut, wenn ein Kapitän weiß, was das Wetter bringt und was unter der Meeresoberfläche verborgen liegt – auch an den Finanzmärkten mussten wieder große Unsicherheiten umschifft werden. Neben kurzfristigen Ups und Downs bleiben die Herausforderungen grüne und digitale Transformation sowie demografischer Wandel bestehen. Für uns gilt es, Anlegern die richtigen Anlagemöglichkeiten an die Hand zu geben, um sie an Bord zu holen.

Jan Dinner Geschäftsführer insuro Maklerservice GmbH

Das Vertrauen der Menschen in staatliche Institutionen wie der GKV befindet sich aktuell auf einem Tiefpunkt. Wer kann, versichert sich heute privat. Voll im Trend bei Maklern, die kein „E-Mail-Ping-Pong“ und Formularchaos mögen, befindet sich unser Ausschreibungsmarktplatz „PANDA“. Für Kunden auch erreichbar über die „Simplr-App“. Das ist PKV-Beratung „next Level“ – für Einsteiger und Profis.

09

Anton Dschida

Geschäftsführer

MIDEMA Assekuranz-Assecuradeurs GmbH

Als Assekuradeur im Firmengeschäft erleben wir täglich, wie angespannt der Versicherungsmarkt sich offenbart. Die vielfältigen Krisen hinterlassen Spuren im deutschen Mittelstand. Insolvenzen, Betriebsschließungen durch Gewerbeabmeldungen und Verlagerung ins Ausland gilt es aufzufangen, um Wachstum zu generieren. Die Angespanntheit vieler Sparten spüren wir durch Hilferufe von Kollegen, die Kündigungen und teilweise derbe Sanierungen zu spüren bekommen. Das ist eine unserer Stärken: Notleidende Verträge zu retten.

Rolf Ehlhardt

Vermögensverwalter

I.C.M. Mannheim

Zu hohe Inflation, Zinsen, Schulden, Demografie, Gewaltkonflikte weltweit, Bildung von Allianzen (BRICS-Staaten), Abkehr vom Dollar, Immobilienkrise sind beängstigende Entwicklungen. Es gibt Zweifel, ob Politik und Notenbanken den Herausforderungen gewachsen sind. Der Glaube, dass die Inflation mit Zinserhöhungen verschwindet, ist nicht nur naiv, sondern brandgefährlich. Erhöhte Liquidität, höchste Qualität bei Anlagen und 20 % in Edelmetallen können 2024 zur Vermögenserhaltung beitragen.

Sasha Evers

Head of Europe ex UK

BNY Mellon Investment Management

Marktvolatilität und erhöhte geopolitische Risiken waren herausfordernd. Daher haben Investoren sich qualitativ höheren Anlagen zugewandt: Investmentgrade-Unternehmensanleihen, Qualitätsaktien und Geldmarktfonds. Dabei ist entscheidend, Effizienzen zu erhöhen, eng bei unseren Kunden zu bleiben und langfristige Lösungen für ihren Anlagedarf zu bieten. Eine sinkende Inflation und der Zinshöhepunkt könnten positiv auf die Märkte und die Investment-Zuflüsse wirken.

Michael Fauser Vorsitzender des Vorstands ERGO Vorsorge Lebensversicherung AG

Michael Fauser Vorsitzender des Vorstands ERGO Vorsorge Lebensversicherung AG

Obwohl das zurückliegende Jahr herausfordernd war, ist es uns wieder gelungen, gegen den Markttrend zu wachsen. Wir sind der am stärksten wachsende Lebensversicherer in Deutschland. Wir schauen daher positiv auf das kommende Jahr und werden mit weiteren Produktneuheiten Kunden und Vermittler weiter von uns überzeugen. Wenn ich mir etwas wünschen dürfte: Viele Reformen der Politik aus den letzten Jahren haben die Lebensversicherungsprodukte unnötig kompliziert gemacht. Auch hier braucht es eine Zeitenwende – die gesetzlichen Rahmenbedingungen müssen insbesondere im Interesse der Kunden einfacher werden.

Mathias Feld

Beteiligungsmanager

Luana AG

Über ein Drittel des Energiebedarfs wird zum Heizen und für Warmwasser verbraucht. Noch sind fossile Energien die Hauptwärmequelle. Als ökologischer Energieversorger unterstützen wir unsere Kunden bei der Steigerung der Energieeffizienz, dem Ausbau Erneuerbarer Energien und der Digitalisierung der Heizzentralen. Das senkt die Energiekosten, steigert die Autarkie und erfüllt die Anforderungen an die ESG-Reportingpflichten im Immobiliensektor.

Dirk Fischer

Geschäftsführer

Patriarch Multi-Manager GmbH

2023 war für unser Klientel der freien Finanzberater eine Herausforderung. Über die stark gestiegenen Zinsen war mit den Festzinsalternativen der Banken ein vergessener Rivale plötzlich zurück. Dazu Verunsicherung allerorten über verschiedenste Krisengebiete und die generell angespannte wirtschaftliche Situation. Bei allen Schwierigkeiten somit ein wichtiges Positionierungsjahr, um sich von der Angebotsseite, der Kundschaft und den Produktpartnern richtig für 2024 aufzustellen. Wir sind bereit!

Dr. Jan Moritz Freyland

Vorstandsmitglied ARAG Krankenversicherungs-AG/Direktor Partnervertrieb ARAG SE

Unsere Erwartungen in einem insgesamt schwierigen wirtschaftlichen Umfeld haben sich dieses Jahr bestätigt. Wir haben durch unseren Schwerpunkt auf Rechtsschutz- und Krankenversicherung weiter wichtige Lösungen für unsere Kunden angeboten und durch zusätzliche Investitionen unsere Servicequalität und Prozesse ausgebaut. Unsere langfristige Ausrichtung als Familienunternehmen wird uns auch im kommenden anspruchsvollen Jahr helfen, unsere Geschäftspartner mit besten Kräften zu unterstützen.

Lars Fuchs

Bereichsleiter Maklervertrieb rhion.digital

2023 war geprägt von zunehmender Konsolidierung auf Maklerseite. Auch die Pooler agieren weiter mit strategischen Zukäufen entlang der Wertschöpfungskette. Umso mehr sind wir gefordert, im Sinne unserer Vertriebspartner unsere eigene Marktposition zu schärfen und klare, zielgruppenspezifische Mehrwerte zu schaffen, die digitale Prozess-Exzellenz und Fachkompetenz in Einklang bringen. Mit unserem 2023 gesetzten Leitthema Gewerbe bleiben wir auch 2024 präsent. Wir empfehlen uns damit als Spezialist für die Absicherung von kleinen bis mittelgroßen Firmen und Betrieben mit einem der aktuell modernsten Gewerbe-Portfolios.

10 LEITTHEMA

finanzwelt 06 | 2023

Was den rhion.digital Fingerabdruck ausmacht?

Individuelle Lösungen für Ihr Gewerbe-Geschäft.

Profitieren Sie von unserer Gewerbe-DNA.

Mit unserer Expertise finden wir für über 2.000 Betriebsarten den passenden Schutz. Hochindividuell auf den jeweiligen Bedarf ausgerichtet – sogar mit Best-Leistungsgarantie.

Thomas Gebhardt Vorstandsvorsitzender Waldenburger Versicherung AG

Thomas Gebhardt Vorstandsvorsitzender Waldenburger Versicherung AG

In den zurückliegenden Monaten des aktuellen Jahres konnten wir erneut unsere positive Entwicklung fortsetzen. Gerade in den Schwerpunkten Nachhaltigkeit und Produktentwicklung konnten gesetzte Meilensteine erreicht und am Markt positive Ratings erzielt werden. Andererseits stellt der Fachkräftemangel zunehmend ein Hindernis für zeitnah geplante Umsetzungsprojekte dar, und die Volatilität an den Kapitalmärkten wird eine weitere Größe in der ertragreichen Unternehmensentwicklung.

Rainer Gelsdorf

Geschäftsführer

Württembergische Vertriebspartner GmbH

Der Maklerkanal Komposit der Württembergischen Versicherung hat auch in diesem herausfordernden wirtschaftlichen Umfeld mit verhaltener Konjunktur und Verbraucherunsicherheit stabil und erfolgreich agiert. Das Kraftfahrt- und Firmenkundengeschäft trugen dabei maßgeblich zum ertragreichen Wachstum des Maklervertriebs bei. Für 2024 sind wir grundsätzlich zuversichtlich, haben aber zugleich einen Blick auf die volatile Marktlage. Als Partner des Mittelstands setzen wir auf die aktive und konsequente Begleitung unserer Vertriebspartner, auch mit unserer Digitalmarke „Adam Riese“.

Lars Gentz Geschäftsführer

Lars Gentz Geschäftsführer

Walnut GmbH & Co. KG

Im angespannten Umfeld übernehmen Berater eine wichtige Lotsenfunktion. Digitale Tools können diese Arbeit nicht ersetzen, aber im Alltag unterstützen und entlasten. Dabei gibt es nicht den einen Ansatz, der für alle passt. 2023 haben wir daher unsere Plattform Walnut Live um weitere Funktionen ergänzt, so dass Berater sie schrittweise und noch flexibler im Beratungsalltag einsetzen können. Die Nutzerzahl – mittlerweile fast 2.000 – und neu angebundene Emissionshäuser bestätigen dieses Konzept.

Stefan Gierschke

Geschäftsführer

Königswege GmbH

2023 haben wir uns darauf fokussiert, weiter Fahrt aufzunehmen und stark zu wachsen. Die magische Grenze von 1.000 Partnern wurde geknackt. Darauf sind wir stolz. Und es spornt an, weiter neue Wege zu gehen. Wir konzentrieren uns auf qualitativ hochwertige Ausbildung für unsere Berater. Für eine hochwertige Beratung unserer Kunden. Wir sind noch lange nicht am Ziel und hochmotiviert. #nie0815immerkw

Symon Hardy Godl

Group Asset Management Officer

Deutsche Finance Holding AG

Das Jahr 2023 war für alle Marktteilnehmer von geopolitischen und wirtschaftlichen Herausforderungen geprägt, die sich durch die anhaltenden globalen Unsicherheiten und einen verstärkten Fokus auf Sicherheit, Stabilität und Resilienz kennzeichnen. Die DEUTSCHE FINANCE GROUP hat im Jahr 2023 ihre Position in einem volatilen Marktumfeld behauptet und neues Wachstum erzielt. Die Anpassung an die dynamischen Marktbedingungen und die Fokussierung auf innovative Anlagestrategien haben es ermöglicht, das verwaltete Vermögen auf aktuell 12,3 Mrd. Euro zu steigern.

Hartmut Goebel Vorstand

germanBroker.net AG

„Land in Sicht“ heißt es für uns als Maklerverbund – trotz der extrem schwierigen politischen als auch wirtschaftlichen Gemengelage insbesondere in den letzten Jahren. Die Basis für ein nachhaltiges Wachstum im Jahr 2024, auch im Sinne der uns angeschlossenen Partnermakler, bieten ein stabiles Kompositgeschäft in Verbindung mit einer intelligenten Digitalisierungsstrategie. Damit bleiben wir auch angesichts der diffizilen Herausforderungen in unserer Branche auf Kurs!

Dr. Sebastian Grabmaier Vorstandsvorsitzender Jung, DMS & Cie.

Nach den Multi-Krisen-Jahren 2022/23 sind viele Kunden verunsichert und auch 2024 verspricht, nicht viel einfacher zu werden. Die aktuellen Rahmenbedingungen liefern also exzellente Beratungsansätze für gute Makler und Berater, denn mehr denn je benötigen Kunden gute Beratung und echte Entscheidungshilfe. Die reine Abwicklung oder Information reichen Kunden nicht mehr, vielmehr müssen Berater und Vermittler den Mehrwert ihrer Leistung in Zeiten von Digitalisierung und KI neu definieren. Wir als Dienstleister für den Vertrieb stellen uns diesen Herausforderungen und bieten adäquate und innovative Lösungen und Services an, um den Kundennutzen zu erhöhen und langfristige Erträge zu erwirtschaften.

Martin Gräfer

Mitglied der Vorstände

Versicherungsgruppe die Bayerische

Wenn man den Status quo in Deutschland und der Welt betrachtet, fällt es schwer, Optimismus zu entwickeln. Doch jetzt erst recht! Lasst uns unsere Energie nicht mehr mit der Suche nach Schuldigen vergeuden! Tun wir lieber das, was Erfinder, Dichter und Denker am besten können: Innovationen hervorbringen, mutig in die Zukunft gehen und das Beste von ihr erwarten. Realitätsfern? Die naive Trotzreaktion eines Kindes? Ich sage: Mehr davon! Oft sind es tatsächlich Kinder, die uns lehren, mit scheinbar ausweglosen Situationen umzugehen. Ihr Spieltrieb, das unbändige Verlangen nach Wissen, ihre Neugier und Offenheit sollten für uns beispielgebend sein.

12 LEITTHEMA

finanzwelt 06 | 2023

Foto: © JDC

Gordon Grundler Vorstand

Primus Valor AG

Das Jahr 2023 stellte uns alle definitiv vor Herausforderungen, doch gerade im Wohnimmobilienbereich sollten die erlebten Preisrückgänge angesichts eines weiterhin sehr engen Wohnungsangebots und sinkender Neubauzahlen, die zu einem weiteren Anstieg der Mieten führen, eher vorübergehend zu sehen sein. So blicken wir dem kommenden Jahr optimistisch entgegen und fokussieren uns darauf, die Gunst der Stunde zu nutzen, welche die beste Chance auf antizyklische Investitionen seit Jahren bietet.

Jörg Haffner

Geschäftsführer

Qualitypool GmbH

In einem stagnierenden Finanzierungsgeschäft zeichnete sich bei Qualitypool im Frühjahr 2023 eine erste Erholung ab. Wir haben Chancen genutzt, die sich im Rahmen des konsolidierenden Markts boten und neue Kooperationen geschlossen. Der Versicherungsbereich Qualitypools überzeugte 2023 erneut mit stetigem Wachstum. Letztendlich konnten beide Produktbereiche den Markt outperformen. Auf 2024 schauen wir trotz uneinheitlicher Prognosen optimistisch – dank unseres zukunftsfähigen Geschäftsmodells.

Anzeige

Dr. Matthias Hallweger Vorstand

HMW Kapitalanlagen

Unsere MIG Fonds sind stabil konzipiert, ausreichend kapitalstark und auf besondere Situationen vorbereitet. Damit können wir auf die nächsten günstigeren Exit-Szenarien warten. Und wir können gute Investments tätigen, denn solch unruhige Zeiten bieten auch Chancen. Das kommende Jahr verspricht viele neue Chancen. Die Einführung des MIG 18 z. B., dem konzeptionell bisher besten MIG Fonds. Parallel arbeiten wir an einem European Long-Term Investment Fund. Wir blicken in eine erfolgreiche Zukunft.

Ingo Hartlief (FRICS)

Vorsitzender der Geschäftsführung

Wealthcap Kapitalverwaltungsges. mbH

Die See auf den Immobilienmärkten bleibt auch 2024 rau. Zinserhöhungen, eine schwache Wirtschaftsleistung und überbordende Bürokratie mit hoher Regeldichte und schwer kalkulierbaren Kosten führen zu Unsicherheiten und rückläufigen Immobilienwerten sowie Bauvolumina. Das geringe Transaktions- und Vermietungsvolumen zeigt, dass die Branche noch kein neues Gleichgewicht gefunden hat. Bis dahin sind resiliente Vorgehensweisen und eine gute Mannschaft gefragt, um auf Kurs zu bleiben.

Jetzt informieren +49 89 666694-200 www.rwb-ag.de Private Equity für Privatanleger ab 200.000 Euro ab 100.000 Euro ab 5.000 Euro oder 50 Euro mtl.

seit 1999 –

–

Alrik Haug Vorstand

Reuss Private Bank für Wertpapierhandel AG

Wir konnten die zurückliegenden Krisen durch Nähe zum Markt, intensivierte interne Kommunikation und Fortentwicklung der Digitalisierung bewältigen. Schwierige Manöver waren Kosteneinsparungen, Mitarbeitermotivation im Homeoffice und verlässliche Marktanalysen. Für das kommende Jahr sind wir optimistisch, aber wachsam. Wir sehen „Land in Sicht“, sind aber auf mögliche „Eisberge“ vorbereitet und halten unseren Kurs flexibel, um entsprechend reagieren zu können.

Heiko Hauser

Geschäftsführer

Plansecur Service GmbH & Co. KG

Im zurückliegenden Jahr ist die Sorge um den Wohlstand in Deutschland gewachsen. Diese Verunsicherung spiegeln uns Beraterinnen und Berater immer wieder aus Kundengesprächen. Für unsere Kundschaft haben wir Antworten auf mit der wirtschaftlichen Entwicklung verbundenen Finanzfragen, aber es ist entscheidend, dass die Bundesregierung geeignete Lösungen für das gesamte Land findet. In der Finanzberatung denken wir langfristig, und genau das erwarte ich auch von der Politik.

Andreas Heibrock Geschäftsführer

PATRIZIA GrundInvest KVG mbH

In stürmischen Zeiten ist die richtige Expertise im Asset-Management der maßgebliche Erfolgsfaktor für Immobilien-Investitionen. Denn gerade dann leistet ein kompetentes, aktives und nachhaltiges Management den entscheidenden Beitrag zur Ertragssicherung und Wertentwicklung. Bei PATRIZIA haben wir bereits in den unterschiedlichsten Marktphasen bewiesen, über die notwendige Kompetenz und Expertise zu verfügen.

Thomas

Thomas

Hein Leiter Vertrieb Immobilienfinanzierung

ING Deutschland

Der Klimawandel beeinflusst alle Lebensbereiche – so auch die Baufinanzierung. Wir haben uns bereits 2023 mit innovativen Lösungen zu mehr Energieeffizienz beschäftigt. Heute machen wir uns mit der Baufinanzierung Green, einer Darlehensvariante zur Modernisierung sowie mit Tools und Schulungen für mehr Energieeffizienz in der Beratung stark. Auch 2024 werden wir die Modernisierung von Immobilien mit einer erweiterten Produktpalette und innovativen Services für die Beratung in einen sicheren Hafen steuern.

Michael H. Heinz Bundesverband Deutscher Versicherungskaufleute (BVK)

Michael H. Heinz Bundesverband Deutscher Versicherungskaufleute (BVK)

Trotz der Multikrisen blicken wir optimistisch ins Jahr 2024. Aber für unseren Optimismus müssen wir hart arbeiten und die EUKommission davon überzeugen, dass ihre Kleinanlegerstrategie mit Plänen zu partiellen Provisionsverboten, noch mehr Regulierungen der Finanzmärkte und überbordenden Informationen genau das Gegenteil von dem bewirkt, was sie bezweckt: Nämlich nicht mehr, sondern weniger Nutzen für die Verbraucher. Als Bundesverband Deutscher Versicherungskaufleute werden wir uns deshalb in Brüssel und Berlin für eine maßvolle und niedrigschwellige Regulierung der Versicherungsvermittlung einsetzen.

Ralph Heller Geschäftsführer

HW HanseInvest GmbH

2023 war ein wahrlich herausforderndes Jahr für die Sachwertbranche. Doch allen Unkenrufen zum Trotz lassen sich auch (oder vielleicht gerade) in diesen Marktzyklen interessante Angebote finden – man muss nur genau hinsehen! Erfreulicherweise liegt bei unseren Mandanten der Fokus zunehmend – neben der reinen Renditewartung – bei Zusatznutzen, die Sachwertinvestitionen oftmals bieten. Sei es die Möglichkeit, Vermögen zu übertragen oder „Steuern zu steuern“ – die Möglichkeiten sind vielfältig.

Sebastian Henrichs CEO

Fondsdepot Bank GmbH

Als Teil der global tätigen FNZ Group verbinden wir langjährige Expertise mit modernster Technologie im Depotgeschäft und der Finanzportfolioverwaltung für Banken, Versicherungen, IFAs, FinTechs usw. Unser Anspruch ist es, relativ kurzfristig Innovationen auf den Markt zu bringen. Als erste unabhängige Fondsplattform in Deutschland bieten wir Partnern den Handel und die Aufbewahrung von ELTIFs im Depot an. Der Zugang zu Private-Market-Investitionen für Privatanleger spielt 2024 eine wichtige Rolle.

Daniel Hering Geschäftsführer Vertrieb & Marketing

PROCHECK24 GmbH

Die Zinswende hat den Kreditmarkt auf den Kopf gestellt. Zögerliche Annahmen der Banken und zurückhaltendes Kaufinteresse der Kunden haben das Wachstum gebremst. „Gerade jetzt“ haben wir weiter stark investiert. Mit der Folge, dass wir jetzt einen zu 100 % digitalen Abschluss bei Ratenkrediten anbieten können. Zudem haben wir auf Kfz gesetzt: weitere WKZ, einen Wechseltarif, dazu Switch auf „Nafi“ und „zeitsprung“. Voller Fokus auf unsere Vermittler. Mit uns sind Vermittler bestens für 2024 aufgestellt.

14 LEITTHEMA finanzwelt 06 | 2023

Thomas Heß Marketingchef und Organisationsdirektor WWK Versicherungen

Thomas Heß Marketingchef und Organisationsdirektor WWK Versicherungen

Die betriebliche Altersversorgung ist für viele Arbeitnehmer ein wertvoller Baustein, um für das Alter vorzusorgen. Unsere Fondspolicengeneration WWK IntelliProtect® 2.0 erfüllt alle für die bAV entscheidenden Anforderungen und hat mit dem effizienten iCPPI-Garantiemechanismus auch in schwierigen Börsenphasen ihre Stärke unter Beweis gestellt. 2024 verbessern wir unser Produktangebot noch einmal deutlich: Im Kern wird WWK IntelliProtect® 2.0 in der bAV damit noch flexibler, kostengünstiger und transparenter.

Christian Höfel CEO OVB Vermögensberatung AG

Christian Höfel CEO OVB Vermögensberatung AG

Die diskutierte Stärkung der privaten Altersvorsorge ist dringend geboten. Inflation und steigende Zinsen belasten viele private Haushalte. Wir beraten aktiv und mit Weitsicht und entwickeln individuelle Lösungen für unsere Kunden. Gemeinsam mit ihnen prüfen wir zum Beispiel, ob und wie sich Einsparpotenziale realisieren lassen, die finanziellen Spielraum für Altersvorsorge und dringend benötigte Risikoabsicherung überhaupt erst schaffen. Auf diese Aufgabe fokussieren wir uns auch 2024.

Davor Horvat

Vorstand

Honorarfinanz AG

Das von uns betreute Vermögen ist zwar auch in diesem Jahr weiter angewachsen, allerdings ist es ein Kraftakt, die Kunden zu überzeugen, dass sie ihr Geld nicht vom Kapitalmarkt abziehen, sondern die günstigen Preislagen ausnutzen. Kurzfristig sehen wir eher eine Rezession voraus, bevor sich dann wieder ein längerfristiger Aufwärtstrend einstellt. Nach unseren kostenintensiven Investitionen in Digitalisierung sind wir auf eine erwartet erhöhte Nachfrage nach unseren Dienstleistungen gut vorbereitet.

Nils Hübener CEO Dr. Peters GmbH & Co. KG

Die Dr. Peters Group hat die vergangenen Monate dazu genutzt, den Vertrieb noch schlagkräftiger aufzustellen. So sind wir gut dafür gerüstet, unser Geschäft mit Sachwertanlagen auszubauen. Das Platzierungsvolumen im Bereich Immobilien werden wir schon dieses Jahr um mehr als 50 % steigern. Trotz zahlreicher Herausforderungen haben wir dank unserer Netzwerke auch 2023 attraktive Immobilien für unsere Anleger erwerben können. Für kommendes Jahr erwarten wir eine Belebung bei Transaktionen.

Frank Huttel Prokurist

FiNet Asset Management AG

Corona-Folgen, Kriege in der Ukraine und dem Nahen Osten, Inflation und KI – die „Zeitenwende“ vollzieht sich auch an den Finanzmärkten. Eine intelligente, echte Diversifikation und Risikomanagement sind mehr denn je gefragt. Dieser Paradigmenwechsel muss Kunden erklärt und Portfolios müssen ggf. hinsichtlich des Anlagehorizonts etc. angepasst werden. Dabei darf gleichzeitig der Klimawandel nicht aus den Augen verloren werden. Dieser ist nicht weg und ein Risiko für viele Anlageklassen.

Kevin Jürgens Vorstand

PHÖNIX MAXPOOL Gruppe

Definitiv „Land in Sicht“ – 2023 ist für MAXPOOL insgesamt sehr erfolgreich gelaufen. Die Zahlen stimmen und wir sind froh über unsere neue Kooperation mit blau direkt und der Pool Alliance. Ich glaube, speziell in dieser Konstellation werden wir mögliche „Eisberge“ auch in Zukunft sicher umschiffen, um in der Bildsprache zu bleiben. Wir danken unseren angeschlossenen Maklerinnen und Maklern für das erfolgreiche Jahr und freuen uns auf die Zusammenarbeit im Jahr 2024.

Peter Kaetsch Vorstandsvorsitzender BIG direkt gesund

Im Jahr 2024 muss die Politik die Finanzierung der GKV endlich auf eine grundsolide Basis stellen. Die Finanzierungsnöte sind keine Versäumnisse von uns Kassen, sondern auf grundsätzliche strukturelle Probleme zurückzuführen. So wurden in der letzten Legislaturperiode teure Gesetze erlassen, ohne die Gegenfinanzierung zu sichern. Künftig müssen versicherungsfremde Leistungen wie etwa die Gesundheitskosten von Bürgergeld-Beziehenden über Steuergelder abgedeckt, der Bundeszuschuss muss dynamisiert werden.

Daniel Kappes CEO Lawtechgroup GmbH

Als CEO der Lawtechgroup GmbH habe ich in den letzten Monaten ein Umfeld beobachtet, das von beispielloser Unsicherheit geprägt ist. Wir haben diese Zeit auch genutzt, um technologisch voranzuschreiten. Die Entwicklung eigener Large-Language-Modelle ist ein Beweis unserer Ambition, an der Spitze des technologischen Fortschritts im Rechtssektor zu stehen. Die Gründung von „Lawtechgroup Special Risk“ ist ein weiterer strategischer Schritt, der es jedem Makler ermöglicht, komplexe Spezialrisiken eigenständig zu versichern – ein Paradigmenwechsel im Versicherungsmarkt.

15 Foto: © Stephan Schütze

Tobias Kascha

Geschäftsführer

philoro EDELMETALLE GmbH

Unser Geschäft mit Goldbarren und Münzen hat sich während und nach der Pandemie stark entwickelt. Das hat sich 2023 nicht fortgesetzt. Für philoro und unsere Branche war es ein durchwachsenes Jahr. Obwohl der Goldpreis im Jahresverlauf öfters an neuen Höchstpreisen kratzte, schwächte sich das Goldgeschäft im Verkauf ab. Kunden nutzten hohe Preis, um Gewinne mitzunehmen oder ihre Liquidität aufzubessern. Unsere Analysen zeigen, dass Anleger Preisrücksetzer zu Nachkäufen nutzen. Für 2024 erwarten wir den Goldpreis weiter auf hohem Niveau.

Jürgen Kestler Geschäftsführer

Solvium Capital Vertriebs GmbH

Der Markt der Logistikausrüstungsgegenstände ist ein Wachstumsmarkt. Auch in diesem Jahr hat er sich als robust und schnell anpassungsfähig gezeigt. Solvium investiert in drei Teilmärkte: Container für die Schifffahrt in Asien, Wechselkoffer für die Straßen in Deutschland und Güterwaggons für die Schienen in Europa. Unsere Asset-Manager haben in schwierigen Zeiten wieder ihr Können gezeigt. Mit dieser Kombination sehen wir positiv auf die kommenden Jahre.

Frank Kettnaker Vertriebsvorstand ALH Gruppe

Frank Kettnaker Vertriebsvorstand ALH Gruppe

Nachdem wir die Auswirkungen der Pandemie bislang gut gemeistert haben, bleiben wir angesichts internationaler Brandherde, angespannter Wirtschaftslage und zunehmender Regulatorik immer in Bewegung. Unsere Kunden suchen nach Orientierung und schauen mehr denn je auf ihre Finanzen. Wir sehen das als Chance, gemeinsam mit unseren Vermittlern passgenaue Lösungen in der Lebens-, Krankenund Sachversicherung für sie zu erarbeiten. Denn zusätzliche Absicherung ist in diesen Zeiten unverzichtbar.

Dr. Dieter F. Kindermann

Geschäftsführer

Das Versicherungshaus RKA GmbH

Wachstum, Wachstum… davon leben alle Branchen. Manchmal berichtet auch jemand von Konsolidierung. Für unser Unternehmen gilt: Von den Großen sind wir ein Kleiner und von den Kleinen ein Großer. Wir schwimmen ununterbrochen auf der Erfolgswelle, auch für 2024 erwarten wir ein PrämienWachstum von über 10 %. Gut sortiert bezeichnen wir uns als „Kaufhaus für Finanzdienstleistungen“. Wichtig scheint mir zu sein: Orientieren wir uns doch alle an unseren Stärken – das leben wir.

Stefan Klapproth Vertriebsleiter

FiNet Financial Services Network AG

Das Jahr 2023 war geprägt von hohen Inflationsraten, dem Zinsanstieg und geopolitischen Krisen. Für die FiNet AG entwickelte sich das Geschäftsjahr trotzdem sehr positiv. Grund dafür ist die hohe Beraterqualität unserer Partnerinnen und Partner, welche ihren Kunden stets mit großem Einsatz äußerst kompetent zur Seite stehen. Dabei unterstützen wir mit vielen verschiedenen Dienstleistungen (z. B. FiNSurance Berater- und Endkunden-App) und fachlichem Support. Wir sehen uns weiterhin auf einem guten Weg, auch im Jahr 2024 ein erfolgreiches Jahr zu absolvieren.

Alexander Klein

Geschäftsführer

Verifort Capital Distribution GmbH

Auch 2024 sind die Herausforderungen vielfältig: von Rezessionsangst und Zinsentwicklung bis hin zu Veränderungen des politischen Umfelds sowie Kriegen am Rande Europas. Doch wir halten die Fahne hoch. Als unabhängiger deutscher Asset Manager auf sehr soliden Füßen und mit klarem Fokus investieren wir gerade jetzt, aus Überzeugung und niemals aus vertrieblichem Druck heraus. Wir kaufen solide Objekte an guten Standorten und schließen langlaufende Verträge mit solventen Mietern.

R. André Klotz

Geschäftsführer

SACHPOOL GmbH

Die wirtschaftliche Lage in Deutschland verschlechtert sich zusehends. Leider ist die derzeitige Wirtschaftspolitik der Bundesregierung nicht förderlich, sondern verschlimmert die Lage noch. Trotz dieser schlechten Ausgangslage werden wir im Jahr 2023 wieder stärker wachsen als in den Corona-Jahren. Dies liegt an unserer konsequenten Ausrichtung auf das Sachgeschäft. Die Kunden sehnen sich in solchen Zeiten nach Sicherheit. Unter diesen Vorzeichen gehen wir auch optimistisch in das Jahr 2024.

Alexander Koch

Deputy Head 3rd Party Distributors

Amundi Deutschland GmbH

2023-Themen werden sich 2024 fortsetzen. Zinsnahe oder thematische Investitionslösungen stehen im Fokus der Kunden. „Newcomer“ sind die Themen Real Assets und Dividendenstrategien. Gerade Real Assets über ELTIFs bieten interessante Investitionsoptionen in die nachhaltige Transformation der Wirtschaft. Dies ist nicht nur für institutionelle Investoren interessant, sondern nach der Anpassung der Investmentvorgaben für ELTIF auch für Privatanleger. ELTIFs können helfen, den Kapitalbedarf für die Transformation zu decken.

16 LEITTHEMA Foto: © Jan Bosch finanzwelt 06 | 2023

Wir gratulieren zu 30 Jahren finanzwelt

Ein Leben lang in besten Händen bei Ihrem Finanzcoach.

Von Absicherung über Altersvorsorge bis Vermögensaufbau: Bei Ihrem Finanzcoach dreht sich alles um Sie und Ihre finanziellen Ziele. Gemeinsam mit Ihnen entwickeln wir die individuelle RundumLösung, die Sie flexibel begleitet – ein Leben lang.

Vertrauen auch Sie auf die Erfahrung der Deutschen Vermögensberatung. Vermögensberaterinnen und Vermögensberater in Ihrer Nähe finden Sie unter: www.dvag.de

Nils T. Kohle

Managing Director/Geschäftsführer

OWNR Deutschland GmbH

Die starken Veränderungen des wirtschaftlichen Umfelds der letzten 18 Monate haben sich bei uns sehr positiv bemerkbar gemacht. Mit OWNR ist gerade dieses Umfeld in unserem Geschäftsmodell des privaten Immobilienleasings berücksichtigt und bietet eine starke Möglichkeit für Privatpersonen, dennoch zum Eigentümer zu werden. Da wir als liquider Käufer von Wohnimmobilien auf ein großes Angebot treffen, ist die Zusammenarbeit mit Maklern auch sehr positiv. Also volle Kraft voraus für 2024!

Halime Koppius Vorstand

degenia Versicherungsdienst AG

2023 erlebten wir wirtschaftliche und geopolitische Turbulenzen, die uns wie eine stürmische See herausforderten. Dank unseres robusten Geschäftsmodells und stetiger Verbesserungen in Prozessen und Produkten konnten wir jedoch jede Welle meistern und unser Schiff auf Kurs halten. So haben wir bewiesen, dass wir geschickte Navigatoren und Meister im Umschiffen von Klippen sind. Für das Jahr 2024 sind wir optimistisch und stolz darauf, ein verlässlicher Partner für unsere Versicherungsmakler zu sein.

Georg Kornmayer Geschäftsführer

FONDSNET Holding GmbH

Die großen Herausforderungen für unsere Branche sind aus meiner Sicht die steigenden Zinsen und die Verunsicherung an den Märkten. Es ist deutlich spürbar, dass das aktuelle Zinsplateau Kunden wieder vermehrt dazu bewegt, in Tages- und Festgelder zu investieren. Die Kunden weiterhin dafür zu sensibilisieren, dass an der Sachwertinvestition kein Weg vorbeiführen wird, ist das Gebot der Stunde – unabhängig davon, ob „Land in Sicht“ ist oder Eisberge auf uns warten.

Harry Kreis Vorstand Apella

Harry Kreis Vorstand Apella

AG

Wir meisterten 2023 erfolgreich die Herausforderungen der Pandemie-Nachwirkungen, Wirtschaftsrezessionen, geopolitischen Spannungen, inflationsbedingter Kundenzurückhaltung und Zinspolitik. Trotz Umsatzrückgängen und diverser Entwicklungen auf Maklerpoolebene blieb Apella eigenständig und auf Vorjahresniveau. Wir verzeichneten zur Jahreshälfte positive Anzeichen mit steigenden Umsätzen, die voraussichtlich bis Jahresende anhalten werden. Apella blickt optimistisch auf das Jahr 2024 mit dem Ziel, ein unabhängiger und moderner Maklerpool mit eigenen Innovationen zu sein.

Volker Kropp Geschäftsführer

KAB Maklerservice GmbH

Die Kriege in der Ukraine und im Nahen Osten gehen an keinem vorbei. Durch diese Konflikte ist 2023 geprägt von einer wirtschaftlichen Unruhe. Dennoch hat KAB seine Planungen umsetzen können, einen eigenen Assekuradeur gegründet, das KAB-Lebenswerk für den Maklerruhestand ausgebaut und in den persönlichen Service investiert. Von daher sind wir zufrieden und haben wiederum ein hohes Wachstum erreicht.

Thomas Kuhlmann Vorstandsvorsitzender

Thomas Kuhlmann Vorstandsvorsitzender

Hahn Gruppe

2023 war für unser Privatkundengeschäft ein sehr erfolgreiches Jahr. Sowohl die Wertentwicklung der Immobilienfonds als auch die Nachfrage nach neuen Beteiligungen entwickelten sich sehr zufriedenstellend. Besonders erfreulich war für uns, dass wir viele neue Vertriebspartner gewinnen konnten. Darauf möchten wir 2024 aufbauen. Unsere Fonds bleiben auch zukünftig sehr attraktiv. Sie profitieren von der ausgeprägten Resilienz und Renditestärke versorgungsorientierter Handels- und MixedUse-Immobilien.

Kai Kuklinski Vertriebsvorstand

Kai Kuklinski Vertriebsvorstand

AXA Konzern AG

Ein durch Inflation und multiple Krisen beeinflusstes Jahr 2023 nähert sich dem Ende. Als Versicherer wollen wir unseren Kunden Sicherheit geben und wir sind uns bei AXA bewusst, welche Anstrengungen unsere Geschäfts- und Vertriebspartner sowie unsere Mitarbeitende unternommen haben, um diesen Anspruch gerecht zu werden. Dafür danke ich von Herzen! Der beste Risikoschutz ist Prävention, gute Beratung und Absicherung, verbunden mit Empathie und Transparenz. Ich bin stolz, Teil eines Unternehmens zu sein, das in diesen schwierigen Zeiten Sicherheit gibt und trotz aller Herausforderungen die Leidenschaft für unseren Kernauftrag nicht vergisst.

Frank Lamsfuß

Stellvertretender Vorstandsvorsitzender Barmenia Versicherungen

Unsere Kunden im Fokus zu behalten, ist unsere wichtigste Aufgabe in Zeiten sich verändernder Rahmenbedingungen. Hierzu müssen wir in Zukunft auch neue Geschäftsfelder erschließen. Besonderes Wachstumspotenzial sehen wir nach einem erfolgreichen Geschäftsjahr u.a. in der betrieblichen Krankenversicherung. In puncto Altersvorsorge bieten wir weiter unsere erfolgreichen Indexprodukte sowie fondsbasierte Lösungen.

18 LEITTHEMA Foto: © Mundzeck finanzwelt 06 | 2023

Sebastian Langrehr Chief Sales Officer (CSO) Smart InsurTech AG

Sebastian Langrehr Chief Sales Officer (CSO) Smart InsurTech AG

Wir haben in 2023 herausfordernde Zeiten gut gemeistert und blicken mit Spannung auf 2024. Die Konsolidierung der Branche wird sich fortsetzen, begleitet von der aufstrebenden generativen KI, deren Rolle noch nicht ganz klar zu fassen ist. Gleichzeitig wird sie mächtig. Auch bei der Regulatorik tut sich was: Versicherer und große Vermittlerorganisationen sollten sich bereits jetzt mit Open Insurance beschäftigen und ihre Systeme dafür ausrichten. Auch hier werden wir Teil dieser Entwicklung sein.

Alexander Lehmann Vorstand Marketing und Vertrieb

FondsKonzept AG

Wir konnten unseren Kurs ohne Korrekturen halten und Maklerinnen und Maklern mit der volldigitalen Infrastruktur rund um das smartMSC und der optionalen Servicegebühr einen sicheren Hafen bieten. Auf der Produktseite wurde bei Fondsvermögensverwaltungen die jährliche Gebühr für neu eröffnete Depots auf 18 Euro gesenkt und so deren Attraktivität – auch für die derzeitigen volatilen Märkte – weiter erhöht. Zudem haben wir in die Partnerbetreuung investiert und die Thementage sowie die Akademiereihe ausgebaut.

Norman Lemke Vorstand RWB PrivateCapital Emissionshaus AG

Norman Lemke Vorstand RWB PrivateCapital Emissionshaus AG

Private Equity stabilisierte auch 2023 die Portfolios. Unsere Fonds haben sich im angespannten Wirtschaftsumfeld sehr robust entwickelt. Dabei konnten wir die Auszahlungsdynamik der letzten Jahre fortsetzen und über 145 Mio. Euro ausschütten. Private Equity funktioniert in verschiedenen Konjunkturzyklen. Das ist kein Geheimnis mehr. Das Interesse an unseren Produkten nimmt zu. Wir blicken daher auf ein positives, arbeitsreiches Jahr 2023 zurück und rechnen damit, dass sich dies 2024 fortsetzt.

Joachim Leuther Vorstand

BS Baugeld Spezialisten AG

50 % Rückgang im Baufinanzierungsgeschäft bedeuten, dass sich jeden Tag gut 20 Berater neue Aufgaben suchen. Diejenigen, die im Markt bleiben, setzen sich mit konsequenter Spezialisierung durch. Spezialisierung auf Marke, Vertrieb, Service und Beratungskompetenz.

Björn Licht Mitglied des Vorstands

Bausparkasse Mainz AG

2023 war geprägt von steigenden Bauzinsen und schwächelnden Immobilienpreisen. Trotzdem konnten wir beweisen, dass Bausparen als stabile Finanzierungsoption Wege zum Eigenheim eröffnet. Auch das Thema energetische Sanierung ist wichtiger denn je. Umweltbewusstsein beginnt schon im eigenen Zuhause – wir unterstützen auch 2024 unsere Kunden mit den richtigen Finanzierungslösungen. Wir blicken zuversichtlich in die Zukunft und sind gespannt, was das neue Jahr für uns bereithält.

Oliver Liebermann Vertriebsvorstand

MLP Finanzberatung SE

Die MLP Gruppe bleibt auf Kurs: Im laufenden Jahr haben wir unsere Widerstandsfähigkeit gegen negative Entwicklungen in Teilen unserer Märkte unter Beweis gestellt und gezeigt, dass wir auch mit längerfristigen Herausforderungen umgehen können. Gerade in unsicheren Zeiten vertrauen uns sowohl Privat- als auch institutionelle und Firmenkunden als Berater in allen Finanzfragen – und dank unserer breiten Aufstellung entwickeln wir durch vernetzte Beratung überlegene Lösungen für unsere Kunden.

Klaus Liebig Geschäftsführer vfm-Gruppe

Das Nachfolgethema in der Branche nimmt weiterhin Fahrt auf. Während Makler gute Lösungen innerhalb ihres Verbundes finden, ist die Agenturnachfolge in der AO ungemein schwieriger. Zunehmend wird die Betriebsübernahme für einen Statuswechsel zum Makler oder Mehrfachagent genutzt. Versicherer nutzen daher verstärkt unser neues AOplus-Model, um die enge Bindung mit ihren Vermittlern bei gleichzeitiger Öffnung des Marktes zu erhalten.

Yan Lindner

Ausbildung Kaufmann für Versicherungen und Finanzen WIFO GmbH

Für mich kämpft die Branche immer noch mit der fehlenden Digitalisierung. Jeden Tag halte ich Unmengen an Aktenordnern und physische Vertragsunterlagen in der Hand. In diesem Bereich könnte die Branche schon viel weiter sein, vor allem weil es die nötigen Tools wie MVPs, Apps etc. schon lange gibt, aber immer noch nicht flächendeckend eingesetzt werden.

19

Peter Lissek Geschäftsführer

BVF GmbH

Wir glauben, dass weniger Berater nicht dazu führt, dass mehr potenzielle Kunden keine Beratung mehr brauchen. Sie brauchen nur qualifiziertere Berater. Die neuen Medien bieten enorme Chancen für Expansion und zusätzliche Verdienstmöglichkeiten, denn die Marktsituation erfordert Profis. Lösungsorientiere Beratung ist besonders bei komplexen Marktveränderungen wichtig. Hier sind Kunden häufig überfordert und benötigen dringend kompetente Berater.

Robert List

Geschäftsführer asuco Fonds GmbH

Krise ist irgendwie immer. Nach einem beispiellosen zinsgetriebenen Anstieg des Immobilienmarkts befindet er sich seit 2022 in einer Korrekturphase. Der Zweitmarkt für geschlossene Immobilienfonds hat sich in den Krisen der letzten Jahre als sehr stabil erwiesen. Auch unsere unternehmerische Ausrichtung als Spezialist hat sich bewährt. Wer mittel- bis langfristig orientiert ist, kann derzeit von den nochmals verbesserten Investitionsmöglichkeiten am Zweitmarkt profitieren.

Thomas Lüer Vertriebsvorstand

Thomas Lüer Vertriebsvorstand

HDI Versicherungen

Das Jahr 2023 war sehr stürmisch und wir gehen davon aus, dass auch 2024 die See rau bleibt. Unser Unternehmen ist wetterfest und im Gegensatz zu vielen anderen Gesellschaften sehr robust durchs Jahr gekommen. Mit Blick auf die gesamte Talanx werden wir 2023 voraussichtlich einen Rekordgewinn erzielen. Als B2B-Versicherer bleiben unsere Angebote für Gewerbe im Fokus. Hier wollen wir mit spezifischen Branchenlösungen und individualisierten Angeboten wie unserer Multiline-Police „Compact“ weiterwachsen. In Leben setzen wir auf unsere profitablen Fondspolicen Clever- sowie SafeInvest und in Sachen Einkommensschutz auf unsere starken EGOProdukte. Wir blicken zuversichtlich nach vorne und sind sehr gespannt, wie sich der Markt weiter entwickeln wird.

Marcel

Marcel

Lütterforst

Geschäftsleiter/Prokurist Konzept

& Marketing GmbH

Es ist uns trotz der anhaltend schwieriger Wirtschaftslage in 2023 gelungen, unser Geschäftsfeld mit dem K&M Bestandsoptimierungsservice erfolgreich zu erweitern. Außerdem konnten wir starke neue Partnerschaften schließen wie zuletzt die Anbindung als Produktanbieter an den großen deutschen Maklerpool Fonds Finanz. Im nächsten Jahr werden wir weiterhin alles daran setzten, unsere Produkte und Services konsequent zu verbessern, um unabhängige Vermittler optimal zu unterstützen.

Dr. Bernward Maasjost Geschäftsführer

[pma:] Finanz- und Versicherungsmakler GmbH

Wir feierten 2023 das 40-jährige Jubiläum der [pma:] Finanz- und Versicherungsmakler GmbH. Dabei haben wir auf kontinuierliches Wachstum, wertebasiertes Handeln, Fairness gegenüber unseren Partnern und die Normierung von Prozessen gesetzt. Mit innovativen KI-basierten Ansätzen bieten wir unseren Makler-Partnern, etwa über unseren Datengetriebenen Cross-Selling-Manager (DCSM), neue Wege in der Finanzdienstleistungsbranche. Wir als [pma:] blicken voller Optimismus dem Wandel der Branche entgegen.

Uwe Mahrt Chief Executive Officer Pangaea Life

Die wirtschaftliche Lage führte Anlegern in diesem Jahr vor Augen, wie wichtig der richtige Anlagemix in Krisenzeiten ist. Gerade nachhaltige Sachwerte zeigten sich in diesem Umfeld resilient. Mit erneuerbarer Energie und nachhaltigem Wohnen investieren wir weiterhin in beständige Grundbedürfnisse unserer Wirtschaft – dank Gründung des globalen Investment Managers Pangaea Life Capital Partners ab dem kommenden Jahr auch außerhalb von Fondspolicen. Wir blicken optimistisch in das Jahr 2024.

Alina Malcomess

Head of Car Insurance blau direkt GmbH

Es liegen wieder zwölf spannende Monate hinter uns. Der Poolmarkt hat alte Strukturen aufgebrochen und neue Allianzen gebildet. Die Gesellschaften wurden wie Versicherungsmakler und Maklerpools durch gestiegene Schadenaufwendungen vor die Herausforderung von steigenden Prämienentwicklungen im Kfz- und Komposit-Geschäft gestellt. Ein Trend, der uns auch 2024 begleiten wird. Wir geben unseren Partnern die besten Werkzeuge dafür an die Hand und begleiten die Entwicklungen partnerschaftlich mit Gesellschaften und Maklerpartnern.

Dr. Ulrich Mitzlaff Sprecher der Vorstände SDK Gruppe

Die Private Krankenversicherung hat sich als Stabilitätsfaktor in Krisen erwiesen. Als mittelständischer Versicherer profitieren wir zudem sehr von dem Zusammenhalt in unserer Belegschaft, der Identifikation mit der Unternehmung und dem gemeinsamen Streben nach Exzellenz. Das macht uns optimistisch für eine finanzstarke Zukunft der SDK. Gerade für kleine Versicherer darf dies nicht unnötig durch den Eisberg der dramatisch zunehmenden Regulatorik erschwert werden.

20 LEITTHEMA finanzwelt 06 | 2023

Carsten Möller

Geschäftsführer

Herzenssache. Der Assekuradeur! GmbH

In Anbetracht aller weltpolitischen Entwicklungen sehe ich viele Eisberge voraus, für uns als Unternehmen jedoch Land in Sicht! Wir sind auf Kurs, haben als echtes Start-up-Unternehmen unser erstes Geschäftsjahr positiv erleben dürfen und nehmen immer mehr Fahrt auf. Da sich etliche Versicherer mittlerweile auf ihre eigentlichen Kernkompetenzen fokussieren, führen wir diverse Gespräche bezüglich einer engen Kooperation in unserem Kompetenzbereich. Hierfür sind wir als wirklich unabhängiger Player für viele mittlerweile die erste Wahl!

Dr. Klaus Möller

Vorstand

DEFINO Institut für Finanznorm AG

Die Selbstregulierung in der Finanzbranche wird erwachsen: Nach der Erarbeitung von drei DIN-Normen – die private und gewerbliche Finanzanalyse sowie die Risikoprofilierung – hat das DIN für die Finanznormen mit dem Normenausschuss „NAFin“ eine eigene Abteilung gegründet. Vielleicht hält sich die Politik künftig mit kruden Regulierungsideen zurück, wenn sie jetzt noch deutlicher sieht, dass wir uns selbst besser regeln können – gleichermaßen zugunsten der Finanzdienstleister und der Verbraucher.

Manuela Moog Vorstand IT/Operations

Baloise Sachversicherung AG Deutschland

In einer turbulenten Zeit mit einer Vielzahl extremer Herausforderungen und Belastungen für Menschen und Unternehmen vertrauen wir bei Baloise auf unsere eigenen Stärken. Unsere strategisch konsequente Ausrichtung, unsere Anpassungsfähigkeit und Wendigkeit, unser Mut zur ernstgemeinten Fokussierung – das zeichnet uns aus und macht uns zuversichtlich, weiter an Relevanz im Markt zu gewinnen und profitabel zu wachsen. Mit Baloise ist zu rechnen.

Andreas Morsh Vertriebsleiter

All Stars Fondsservice GmbH

2023 war und ist das Jahr des Schreckens und der Angst. Umso erstaunlicher, dass die Aktienmärkte bisher ein überraschend gutes Ergebnis abgeliefert haben. Das politische und wirtschaftliche Umfeld dürfte ebenfalls nicht einfach werden. Was jedoch kein Grund ist, sich von den Aktienmärkten fernzuhalten. Denn das größte Risiko ist, nicht zu investieren. Naturgemäß bevorzuge ich unseren „All Stars 10 × 10“ Aktienfonds. Das ACATIS-Team unter Dr. Hendrik Leber managt diesen innovativen Themenfonds auf Grundlage des strategischen Ansatzes von Warren Buffett. Frei nach dem Motto:

Philipp Mueller CEO BlueOrchard

Philipp Mueller CEO BlueOrchard

Für 2024 erwarten wir mehrere Megatrends, die sich positiv auf Schwellenländer auswirken können – im Kontext unserer Anlagestrategien und darüber hinaus. Dazu gehören der günstige demografische Ausblick und die Digitalisierung, die eine Schlüsselrolle bei der Beschleunigung der finanziellen Integration spielt. Zudem sind wir der Meinung, dass Schwellenländer aufgrund ihres erheblichen Potenzials für grüne Finanzierung eine wichtige Rolle im globalen Kampf gegen den Klimawandel spielen können.

Andreas Müller

Geschäftsführer

REALWERTPARTNER Immobilien GmbH

Der Immobilien-Teilverkauf erfreut sich vor dem Hintergrund hoher Inflation, gestiegener Hypothekenzinsen, hoher Scheidungsraten, Erbauseinandersetzungen und kostspieligen Anschlussfinanzierungen bis hin zu Kreditablehnungen hoher Nachfrage, da ein Immobilien-Teilverkauf diese Engpässe hervorragend löst. Als einer der führenden Anbieter von Immobilien-Teilverkaufsangeboten bringt die Realwertpartner Immobilien GmbH ein erfolgreiches Jahr hinter sich und sieht dem neuen Jahr 2024 positiv entgegen.

Torsten Müller Vorstandsmitglied ÖKOWORLD AG

Torsten Müller Vorstandsmitglied ÖKOWORLD AG

Das Auseinanderdriften der Wertentwicklung von großen Unternehmen (Large Caps) und kleineren und mittleren Unternehmen (Small/Mid Caps) war ein wegweisender Trend in einem herausfordernden Börsenjahr. Die Charakteristik der ÖKOWORLD-Fonds sind Investitionen in Unternehmen aus der zweiten und dritten Reihe. Als Nachhaltigkeitsinvestor investieren wir vorwiegend in innovative Wachstumsunternehmen mit Fokus auf Bilanz- und Managementqualität, womit wir auch zukünftig gut aufgestellt sind.

Marc Nagel Geschäftsführer

Buss Capital Invest GmbH

2023 war ein Jahr mit vielen Herausforderungen. Zu Beginn des Jahres konnten wir dennoch den erfolgreichen Verkauf des Buss Immobilienfonds 4 vermelden. Im weiteren Verlauf des Jahres haben wir ein abwartendes Verhalten der Marktteilnehmer im Containerleasing beobachtet. Auch wir haben uns mit Investitionen zurückgehalten. Für 2024 erwarten wir einen erneuten Aufwärtstrend.

Christoph Neuhaus Gründer und Geschäftsführer

wertfaktor Immobilien GmbH

Durch den Zinsanstieg stehen wir vor der Herausforderung, unseren Kunden weiterhin ein faires Produkt mit langer Planungssicherheit anbieten zu können und gleichzeitig unsere Profitabilität im Auge zu behalten. Das Interesse am ImmobilienTeilverkauf ist aber ungebrochen und zeigt deutlich, wie hoch der Bedarf an einem Produkt wie diesem ist. Wir hoffen im Jahr 2024 auf eine Entspannung des Leitzinses und den Dialog mit der Politik, um den Teilverkauf zu einem noch besseren Produkt machen zu können.

Michael Neumann Vorstandsvorsitzender Dr. Klein Privatkunden AG

Der letztjährige Einbruch am Immobilienfinanzierungmarkt hat auch Dr. Klein spürbar getroffen. Bau- und Kaufinteressierte sind in vielen Fällen von ihren Finanzierungsabsichten zurückgetreten. Seit Anfang dieses Jahres erleben wir ein Ende der Schockstarre auf Verbraucherseite und sehen eine langsame Verbesserung der Nachfrage nach Baufinanzierungen. Insbesondere der Kauf einer Bestandsimmobilie rückt wieder stärker in den Fokus derjenigen, die ihren Wunsch nach Eigentum verwirklichen wollen.

Marcel Neumann

Mitglied der Geschäftsführung/Chief Sales & Product Officer OCC Assekuradeur GmbH

In einem hart umkämpften Marktumfeld konnten wir 2023 nicht nur ein beständiges Wachstum verzeichnen, sondern haben auch wichtige Optimierungen in unseren Prozessen, Systemen und der Organisationsstruktur vorgenommen. Neben diesen Erfolgen haben wir nahezu unauffällig ein neues Tochter-Unternehmen in einem zusätzlichen Vertriebsbereich etabliert. Dieser strategische Schritt stärkt unsere Position und lässt uns mit berechtigtem Optimismus auf das Jahr 2024 blicken.

Markus Niedermeier

Geschäftsführer

LHI Gruppe

Unser Geschäftsmodell, bestehend aus Structured Finance und Investmentmanagement steht für Stabilität. Seit der Gründung vor 50 Jahren haben wir jedes Jahr positive Jahresergebnisse erzielt. Unternehmenskunden profitieren von unseren Lösungen, Liquidität zu sichern und vorhandenes Finanzierungspotenzial nutzbar zu machen. Investoren suchen stabile Cashflows. Diese bieten unsere nachhaltigen Investmentprodukte, insbesondere die Assetklassen Erneuerbare Energien und Immobilien mit gesellschaftlichem Nutzen.

22 LEITTHEMA

finanzwelt 06 | 2023

Foto: © Leonie Lorenz

Markus Niederreiner CEO Hiscox Deutschland

Mit den sich dynamisch ändernden wirtschaftlichen, politischen und technologischen Rahmenbedingungen wandelt sich auch die Risikolandschaft – das wird auch 2024 so sein. Hier ist die Versicherungswirtschaft besonders gefordert, Veränderungen schnell in Lösungen umzusetzen. Unser Anspruch als Spezialversicherer ist und bleibt es, Kunden bei der Absicherung veränderter Risikolagen wie beispielsweise bei Cyber oder neuen regulatorische Haftungsrisiken mit innovativen Lösungen für die Zukunft zu rüsten.

Christian Nuschele Head of Distribution Standard Life

Christian Nuschele Head of Distribution Standard Life

Das Jahr 2024 wird herausfordernd bleiben. Ich gehe davon aus, dass wir den Höhepunkt bei den Zinsen erreicht haben, sie aber noch einige Monate auf dem jetzigen Niveau verharren werden. Die Börsen werden volatil bleiben. Beraterinnen und Berater werden gefordert sein, die Portfolien zu überprüfen und anzupassen. Fondspolicen bieten sehr gute Lösungen für unterschiedliche Kapitalmarktsituationen und haben den großen Vorteil, dass die Anpassungen kostenfrei und steuerneutral möglich sind.

Oliver Oster Geschäftsführer

AlphaQ Venture Capital

Die Herausforderungen für Private Markets und Venture Capital in 2023 waren groß. Wirtschaftliche Unsicherheiten und regulatorische Hürden prägten das Jahr. Trotzdem gibt es für 2024 positive Aussichten: Stabilisierung der Märkte und aufkommende Technologien wie KI und erneuerbare Energien bieten neue Investitionschancen. Venture Capital kann von diesen Trends profitieren, indem es in zukunftsweisende Unternehmen investiert und nachhaltige Returns für Investoren sichert.

Chris Pampel Geschäftsführer

Deutsches Edelsteinkontor Pato GmbH

Wie erwartet können wir auf ein erfolgreiches Geschäftsjahr 2023 zurückblicken. Die anhaltenden Krisen in Kombination mit der Skepsis gegenüber unserer Regierung veranlassten vor allem vermögende Anleger umzudenken. Nicht Rendite und Ertrag, sondern in erster Linie Vermögensschutz werden auch 2024 im Fokus stehen. Durch Inflation, drohende Vermögensabgaben und die Pläne für ein EU-Vermögensregister werden Investment-Farbedelsteine als ergänzendes, langfristiges Investment immer interessanter.

Ulf Papke

Chief Digital Officer Sales blau direkt GmbH

Alles andere sind nur Pools – die blau direkt-Plattform übertrifft mal wieder die Erwartungen mit red dot Award-Gewinner simplr u.v.m. Unsere Partner können sich auf ein Feuerwerk der Innovationen 2024 freuen. Das wird wild. Wir gehen dann schon mal vor…

Sandro Pawils

CSO

Carestone Gruppe

Dank unseres ausbalancierten Portfolios aus Neu- und Bestandsbauten und der erfolgreichen Vermarktung im Teileigentum ist Carestone auch unter herausfordernden Marktbedingungen ein verlässlicher Partner. Außerdem treiben wir unsere Nachhaltigkeitsoffensive aktiv voran und implementieren den QNG-Standard in allen unseren Neubauprojekten. Unsere Kunden erhalten so KfW-Förderungen mit Darlehen von um die 1 % Zins und erschließen sich damit finanzielle Mehrwerte aus sinnstiftenden und ökologischen Immobilieninvestments.

Robert Peil

Mitglied des Vorstandes

Deutsche Vermögensberatung AG (DVAG)

Die Verunsicherung der Menschen durch Kriege, Inflation, Corona, Zinserhöhung und eine sich abschwächende Wirtschaft ist groß – gerade deshalb ist es wichtig, einen verlässlichen Partner an der Seite zu haben. Unsere Vermögensberater bieten ihren Kunden seit fünf Jahrzehnten eine erstklassige Beratung und begleiten sie kompetent und verlässlich durch alle Marktentwicklungen und das ein Leben lang. Dabei überzeugen sie nicht nur durch fundiertes Fachwissen und eine ausgezeichnete Aus- und Weiterbildung, sondern auch durch das richtige Gespür für die individuelle Lebenssituation ihrer Kunden. Damit werden wir auch 2024 weiter erfolgreich sein.

Selina Piening

Leiterin Wholesale Deutschland/Österreich

ODDO BHF Asset Management

Die hohen Zinsen machen Anleihen wieder attraktiv. Daher lohnt ein Blick auf Fonds mit Unternehmensanleihen, die sowohl im Investment-Grade- als auch im High-Yield-Bereich dem Risiko angemessene Renditen bieten. Auch flexible MultiAsset Lösungen passen zum aktuellen Marktumfeld, da sie Drawdowns besser abfedern und bei einer Erholung Chancen aktiv nutzen. Und dank ELTIF können nun auch Privatanleger in Private Equity investieren und so z. B. gezielt den ökologischen Wandel anstoßen.

23

Julian Poppel Head of Asset & Investment Management immero Real Estate Group

Julian Poppel Head of Asset & Investment Management immero Real Estate Group

Inflation, Zinsniveau und eine Zäsur der Projektentwicklungen – 2023 war für uns spannend und herausfordernd. Der Krisenmodus der Vorjahre hat sich in gewisser Weise als Normalität in der Immobilienbranche etabliert, dennoch blicken wir auf ein erfolgreiches Jahr zurück. Besonders die erfolgreiche Eröffnung unseres ersten Apartmenthauses in Leipzig, der Baubeginn des zweiten Hauses in Kiel sowie die kontinuierliche Expansion in neue Städte lassen uns positiv in das kommende Jahr 2024 blicken.

Norbert Porazik

Geschäftsführer

Fonds Finanz Maklerservice GmbH

Für die Fonds Finanz ist 2023 ein sehr erfolgreiches Jahr. Wir fahren ein Rekordergebnis ein, weil die Versicherungssparten stark wachsen. Das ist auf die Einführung von Professional works als MVP zurückzuführen, weil unsere Makler nun ihre Direkt- und ihre Pool-Vereinbarung über ein MVP bedienen können, in dem alle Daten und Dokumente vollautomatisch aktualisiert werden. 2024 steht bei uns im Zeichen der KI, die wir für unsere Makler vielfältig nutzbar machen. Ich bin durchwegs optimistisch.

Till Püttmann Sales Manager insuro Maklerservice GmbH

Etablierte Betriebe stehen durch Datenflut und Kosten vermehrt unter Druck, sich zu digitalisieren. Währenddessen versucht der „Nachwuchs“, seine Arbeitswelt mit derselben simplen Funktionalität auszustatten, die er in den digitalen Medien quasi von Geburt an erfahren hat. Mit dem MVP „Ameise“, der App „simplr“ und vielen weiteren technischen Highlights, bieten wir Maklerunternehmen und Kunden aller Altersklassen schon heute die Technik von morgen.

Daniel Pytiak

Chief Commercial Officer DELA Lebensversicherungen Deutschland