WWK

Lebensversicherung a. G. Mit deutlich ausgebautem und verbessertem Angebotsspektrum im Bereich der betrieblichen Altersversorgung (bAV)

Lebensversicherung a. G. Mit deutlich ausgebautem und verbessertem Angebotsspektrum im Bereich der betrieblichen Altersversorgung (bAV)

Ihr Anspruch ist Ihren Kunden eine optimale Absicherung zu bieten. Unser Anspruch ist Sie dabei bestmöglich zu unterstützen – für Ihren Erfolg. Eine individuelle und kompetente Betreuung, die Sie und Ihre Kunden in den Mittelpunkt stellt, ist uns wichtig. Als einer von Deutschlands führenden Versicherern kennen wir Ihre Bedürfnisse und richten unser Portfolio sowie unsere Services auf Sie aus.

Profitieren Sie von unseren umfangreichen Mehrwerten, fundierten Argumenten und einem ausgezeichneten Netzwerk: Mit innovativen Produkten, zeitsparenden digitalen Services und breitem Experten-Know-how stehen wir an Ihrer Seite.

Gemeinsam für Ihren Erfolg

makler.ruv.de/mehrwert

Freunde der finanzwelt,

der Januar ist ein anstrengender Monat. Nicht etwa wegen des Wetters und der Bedingungen auf den Straßen. Entschuldigung, liebe Kollegen der öffentlich-rechtlichen Medienanstalten: Wintereinbruch im Januar? Seid Ihr schon so gebrainwashed vom ewigen Gerede über den Klimawandel, dass Ihr bei 20 cm Neuschnee in der immer noch gemäßigten Klimazone Deutschland (nein, es ist noch nicht die Sahelzone) von Wintereinbruch im Januar redet? Klimawandel wird in der Zukunft übrigens für unsere Klimazone auch öfters Klimaextreme bedeuten: Trockenheit, Sturm und Regen – und letzterer kann (oh Wunder) in ehemals kalten Monaten auch mal als Schnee, Hagel oder Eis auftreten. Aber Schneefall und Blitzeis im Januar sollten eigentlich weder überraschen noch überanstrengen. Schulfrei wegen zu viel Schnee hat es früher schon mal gegeben. Dass aber Menschen dies zum Anlass nehmen, lieber sicherheitshalber nicht zur Arbeit zu kommen, finde ich etwas übertrieben. Ich bin an diesem in Hessen legendären Donnerstag, den 18.01.2024 ungefähr 600 km nach Norddeutschland – und davon fast die Hälfte in Hessen – mit dem Auto unterwegs gewesen. Die A7 war dicht und die A5 ebenfalls und so hatte ich das Vergnügen, auf Bundestraßen durch lauschige Orte in Nord- und Mittelhessen, deren Namen ich vorher noch nie gehört hatte, unterwegs zu sein. Und ich kam an! Zwar erst nach 6,5 Stunden und nicht wie gedacht 5 Stunden. Aber so etwas wäre an einem Freitagnachmittag auch ohne zwei Autobahnsperrungen eine Spitzenzeit! Das einzig anstrengende dabei ist, dass die Leute innerhalb von zehn bis zwölf Monaten scheinbar immer wieder verlernen,

bei winterlichen Verhältnissen Auto zu fahren. Was übrigens im Vorfeld mit der Wahl der Reifen beginnt. Und hey, wenn ich lieber an den Reifen spare, was übrigens richtig dumm ist, dann fahre ich lieber ein kleineres Auto... Aber wenn ich schon glaube, die M+S Reifen tun es doch auch, dann sollte ich wirklich lieber mal an Tagen wie diesen auf mein Auto als Verkehrsmittel verzichten. Anstatt wie ein gemeingefährliches Geschoss durch die Straßen zu schlittern... Aber nochmal, das macht den Januar nicht anstrengend.

Und auch nicht selbstauferlegte Geißelungen wie gut gemeinte Neujahrsvorsätze: Mehr Sport! Oder kein Alkohol! Solche Themen gehören in das ganze Jahr und nicht in den Januar. Erst recht nicht in unserer Branche, und jetzt kommen wir zum eigentlichen Grund, wo der Januar so anstrengend ist, dass es gar keinen Sinn macht, diese Vorsätze zu haben. Denn im Januar sind einfach gefühlt 128 wichtige Veranstaltungen, wo man weder „mehr Sport“ noch „weniger Alkohol“ durchhalten kann. Was den Januar so anstrengend, aber gleichzeitig auch so liebevoll und erfolgreich macht, heißt: Apella, FONDS professionell, Königswege oder blau direkt und vor allem deren Veranstaltungen. Es sind zum Teil so vollgepackte Veranstaltungen mit Seminaren bis 22 Uhr, dass es danach zwangsläufig spät an der Bar wird. Ich will mich nicht beschweren, aber liebe Freunde der finanzwelt: Ihr geht in der Regel auch nicht zu Apella, blau direkt und Königswege gleichzeitig. Wisst Ihr aber, wer es tut? Eure Maklerbetreuer, die nicht nur das ganze Jahr einen tollen Job machen, sondern ganz besonders im Januar. Um Euch optimal ins neue Jahr starten zu lassen.

Und so möchte ich an dieser Stelle, stellvertretend für alle Makler, allen Maklerbetreuern danken für den Mörderjob, den sie machen. Stellvertretend für alle Eure Maklerbetreuer danke ich an dieser Stelle denjenigen, die ich schon seit Jahren kenne und überall treffe. Die mir als gefährlich Halbwissenden immer mit Rat und Tat zur Seite standen, obwohl ich kein Geschäft bei ihnen einreichen kann. Ich danke für Euch liebe Freunde der finanzwelt: Arne Martin, Dirk Burmeister, Stefan Schreiber, Andreas Eickenrodt, Dirk Thiel, den beiden DELA-Dirks, Jörg Illing, Mark Kieckbusch, Miriam Kordes (schön, dass Du wieder da bist) und Oliver Vaillant. Macht bitte weiter so. Und alle anderen, die ich hier nicht genannt habe. Ihr seid auch gemeint!!! Ihr macht alle einen super Job. Und ich weiß, wie hart der fu*** Januar sein kann!

In diesem Sinne,

Euer Lenard von Stockhausen

Umweltfreundlich verpacken – wir verwenden zertifizierte

kompostierbare Biofolie, die zu 100 % biologisch abbaubar ist.

08 Care-Arbeit – „Wir können ja nicht nicht fürsorgen“

48 Private Krankenversicherung – Erfolgsfaktoren der Sieger im IVFP-Rating 2023

14 Krypto-ETF – Die große Revolution?

52 FemSurance – Selbst ist die Frau in der Versicherungsbranche

40 „Trau Dich, wir helfen Dir, bAV lohnt sich!“ – Interview mit Thomas Heß, Marketingchef und Organisationsdirektor Partnervertrieb sowie Ruven Simon, Leiter bAV Vertrieb bei der WWK

44 „Was immer im Arbeitsleben passiert, wollen wir begleiten“ – Interview mit Georg Steinlein, Leiter bAV Betrieb der WWK Lebensversicherung a. G.

48 Private Krankenversicherung – Erfolgsfaktoren der Sieger im IVFP-Rating 2023

50 „Digitalisierung von Anfang an“ – Interview mit Lars Fuchs, Bereichsleiter Maklervertrieb bei rhion.digital

52 FemSurance – Selbst ist die Frau in der Versicherungsbranche

54 Schutz & Vorsorge – Wenn die Kinder flügge werden…

56 Privates Risikomanagement – Riskmanagement for Family and Friends

58 Alters- und Pflegeabsicherung – Alter schützt vor Torheit nicht und Jugend nicht vor Pflege

62 Betriebliche Altersvorsorge – Einer für alle und alle für einen

64 Betriebliche Absicherung – Firma dankt

62 Betriebliche Altersvorsorge –Einer für alle und alle für einen

82 Nebenwerte – Bühne frei für die Kleinen!

72 Branche im Umbruch – Wandel, Wandel ist die Kernbotschaft

92 Schweiz im Portfolio – Der Alpenstaat: beschaulich und traditionell

66 Chancen für Wachstum konsequent nutzen –Interview mit Daniel Milleg, neuer Chief Operating Officer, DEUTSCHE FINANCE GROUP

68 Life-Science – Der Fortschritt macht es möglich!

70 NFTs als Investment – Mehr Schrott als hot?

72 Branche im Umbruch – Wandel, Wandel ist die Kernbotschaft

76 Warum mit hausInvest? – Interview mit Mario Schüttauf, Head of Portfolio Management bei CommerzReal

78 Gesundheitsimmobilien – Der Sturz aus dem Olymp

80 Überblick 2024 – Was bleibt ist Zuversicht!

82 Nebenwerte – Bühne frei für die Kleinen!

84 „Skin in the game“ – Interview mit René Kerkhoff und Dr. Maximilian-Benedikt Köhn, Gründer von Köhn & Kerkhoff GmbH

86 Megatrends – Lawinen in Zeitlupe

88 Erfolgsgeschichte weiterschreiben! – Interview mit Katrin Hammerich, Andrea Machost und Torsten Müller, Vorstand der ÖKOWORLD AG

92 Schweiz im Portfolio – Der Alpenstaat: beschaulich und traditionell

94 Wenn Digital Assets zum Gamechanger werden – Interview mit Philip Filhol, Head of Projects und Products bei der Gubbi AG

97 Die Mischung macht es aus – Interview mit Patrick Vogel, Leiter Strategisches Asset Management bei TBF

98 Amazon und die Börsenentwicklung – 30 Jahre „A better Way to buy“

35 Immo-Pro-Invest GmbH – Bauen muss sich neu erfinden!

74 Carestone Group GmbH – „Tue Gutes und profitiere davon“ Direktinvestments in Pflegeimmobilien

03 Editorial

102 Vorschau/Impressum

Gedichte mithilfe von Stilmitteln analysieren und interpretieren, Ableitungen, Sinus und Cosinus oder der anonyme Tom, der sich auf dem Wochenmarkt Feinde macht, weil er 200 Wassermelonen kauft: In der Schule lernt man bekanntlich fürs Leben. Aber ist dem wirklich so? Denn etwas, das tatsächlich für das Leben wichtig ist, aber in der Schule deutlich zu kurz kommt, ist Finanzwissen. Zins

und Zinseszins, Inflation und Deflation oder der Hauskauf im Hinblick auf das notwendige Eigenkapital und anfallende Nebenkosten. Die sogenannten „Geldlehrer“ des gleichnamigen gemeinnützigen Vereins sorgen dafür, dass Schüler ab der 9. Klasse an die Finanzmathematik herangeführt werden und dem Thema in Zukunft selbstbewusst gegenüberstehen.

Anette Weiß Vorstandsvorsitzende Geldlehrer e.V.

Anette Weiß Vorstandsvorsitzende Geldlehrer e.V.

Im Zeitalter sozialer Medien und dem „kleinen Internet“ in Smartphone und Tablet haben Jugendliche unzählige Möglichkeiten, sich Wissen anzueignen. Es gibt sie, die „Finfluencer“, die FinTech-Start-ups, die zeigen, dass Finanzen nicht erst ein Thema für „später“ und ein notwendiges Tool sind. Die MasterCard-Studie zur Finanzbildung (Juni 2023) zeigt, dass 81 % der Eltern sich Inhalte zu Finanzen und Finanzplanung, Haushalten und Schulden auf dem Stundenplan wünschen. Gefolgt von 77 %, die berufs- und einkommensnahe Themen wie Ausbildungswege und Bewerbung begrüßen würden. Die Lücke, die fehlendes Finanzwissen lässt, ist nämlich nicht gerade klein. Die Allianz-Studie (Juli 2023) beziffert das dadurch entstehende „Lehrgeld“ auf 2.690 Euro pro Haushalt und Jahr. Es ist nachvollziehbar: Wer sein Finanzwissen nicht erweitert, gibt mehr Geld aus, als er es eigentlich muss. Millennials und Gen Z weisen laut der Studie ein geringeres Finanzwissen auf als die Generation der Babyboomer. Auf der Video-Plattform TikTok gibt es sogar den Hashtag #KlarnaSchulden. Dort vergleichen die Nutzer und Nutzerinnen ihre durch die Buy-now-paylater-Funktion („Jetzt kaufen, später bezahlen“) nach und nach angehäuften Schulden. Für fast 66 % der Gen Z sind Schulden akzeptiert und normal, zeigen Zahlen der Lowell Group vom Juli 2023. Das unterstreicht nur, wie wichtig es ist, das Thema Finanzbildung auch an Schulen anzubieten.

Auftritt: Geldlehrer e.V.

Heute wachsen junge Menschen in einer Welt auf, die sich rasant entwickelt. Mediale Berichterstattung hält Klimawandel, Politik und Wirtschaft auf dem Radar und zeigt, dass die (Vorsorge-)Situation der Großeltern nicht die gleiche sein wird wie die eigene. „Jungen Menschen ist ab ca. 14 Jahren bereits sehr bewusst, dass sie sich nicht erst im gesetzten Erwachsenenalter mit Finanzthemen beschäftigen sollten“, erklärt Anette Weiß, Vorstandsvorsitzende von Geldlehrer e.V. und Geschäftsführende Gesellschafterin der geld.wert finanzbildung GmbH. Ihre Lebenswirklichkeit habe sich in den letzten zehn Jahren stark verändert, und das Angebot der finanziellen Grundbildung würde von den Schülern nicht nur begrüßt, sondern sogar gefordert, so Weiß. Ziel sei es, an jeder allgemeinbildenden Schule einen Geldlehrer oder eine Geldlehrerin etabliert zu haben, „so dass jeder Jugendliche mit einer soliden finanziellen Grund-

Jörg Uhlenbrock Geschäftsführer Uhlenbrock GmbH

Jörg Uhlenbrock Geschäftsführer Uhlenbrock GmbH

bildung ins Erwachsenenleben starten kann“. Dabei unterrichten die Geldlehrer, die natürlich selbst Berater sind, nicht ihre eigenen „Kunden von morgen“. Kunden-Akquise steht nicht im Vordergrund. Die Berater profitieren durch die Geldlehrer-Ausbildung und den Umgang mit Schülern, dadurch erhöhe sich nicht nur die „Qualität und Didaktik der eigenen Beratungsleistung, auch das Mindset und die Arbeitsethik verbessern sich ständig“. Man würde automatisch zu einem besseren Finanzberater, beziehungsweise einer besseren Finanzberaterin. Jörg Uhlenbrock, unter anderem zertifizierter Fondsberater und Geschäftsführer der Uhlenbrock GmbH sowie aktiver Geldlehrer, kann das nur bestätigen. „Wir lernen durch die Fragen der Jugendlichen, komplexe Finanzthemen verständlicher mit vielen praktischen Beispielen, Stories und persönlichen Erfahrungen zu erklären.“ In den Beratungen mit Interessenten würde so „Fachchinesisch“ vermieden und Themen leichter verständlich gemacht. „Die Beratungen werden durch die Geschichten und persönlichen Erlebnisse lebendiger und interessanter.“

„Geldunterricht ist mein Lieblingsfach!“

So lautet die Rückmeldung eines Schülers der TheodorHeuss-Schule, die in der HNA (Kreis Kassel) zitiert wurde, denn die Schüler wurden für ihr Geldwissen sogar ausgezeichnet. Die Schulleitungen und Lehrer würden den Einsatz von Externen begrüßen, so Uhlenbrock. Sie sähen die praxisnahe Finanzbildung als Bereicherung und Ergänzung des Lehrplans. „Sie wünschen sich noch viel mehr Geldlehrer und deren Einsatz an Schulen.“ Inzwischen gibt es sogar mehr Anfragen von Schulen, als der gemeinnützige Verein an Geldlehrern bereitstellen kann. Das Angebot, die schuleigenen Lehrkräfte zu Geldlehrern ausbilden zu lassen, nimmt das in Angriff. Anette Weiß freut sich über die niedrige Fluktuation. Für viele Geldlehrer gehöre das Ehrenamt zu ihrem normalen Arbeitsalltag dazu. Die hohe Nachfrage und die positive Resonanz der Arbeit zeigt mehr als deutlich, dass das Schulsystem frischen Wind benötigt. Im Verein sind Geldlehrer aus Deutschland, Österreich und der Schweiz aktiv. Mit jeder Unterrichtsstunde machen sie einen Schritt in die richtige Richtung und zeigen Schülern, dass der Weg in eine finanziell sichere Zukunft kein Umweg sein muss. (ml)

Gender-Pay-Gap, Gender-Pension-Gap, Gender-Care-Gap… Eine Frau zu sein, ist im 21. Jahrhundert immer noch eine Herausforderung. Es ist die Lücke, die zu schließen sich weigert und eher einem Tor gleicht, vor dem eine jede Frau sich wiederfindet, ohne es zu wollen. Ohne den nötigen Rückhalt kann sie dieses Tor nicht schließen. Was kann eine Frau da tun, um unter veralteten gesellschaftlichen Umständen bestmöglich für sich vorzusorgen?

Die Bundeszentrale für politische Bildung (bpb) beschreibt Care-Arbeit oder Fürsorgearbeit als Tätigkeit wie Kinderbetreuung, familiäre Unterstützung, häusliche oder Altenpflege. All diese Aufgaben werden zum Großteil von Frauen unbezahlt verrichtet, aber als notwendig erachtet und als selbstverständlich angesehen. Die finanzielle Lücke, die Frauen im Laufe ihres Lebens dadurch entsteht, ist ein gesellschaftliches Problem. Hauptsächlich deswegen, weil diese Fürsorgearbeit nicht genauso messbar ist, wie Acht-Stunden-Arbeitstage in Fünf-Tage-Wochen. „Wir können Kinder nicht schneller oder ‚doller‘ erziehen“, erklärt Pädagogin und Autorin Susanne Mierau im rbb-kultur-Podcast „Die Alltagsfeministinnen“ (23. Juli 2023). „Das ist etwas, das nicht leistungsorientiert, profit-schwierig zu messen ist.“ Es sei dem Gefühlsbereich zugeordnet und –

ganz wichtig – funktioniere ja. „Wir können ja nicht nicht fürsorgen.“ Bei der Bezahlung von Care-Arbeit ginge es darum, einen Rahmen zu schaffen, damit diese Care-Arbeit geleistet werden könne.

Einen Rahmen schaffen – aber wie?

Wie Sie in unserer Ausgabe 06/2023 im Interview „Der Instrumentenkasten des Staates“ lesen konnten, muss die finanzielle Vorsorge der Frau auch vier Jahre länger reichen als bei Männern, da die Lebenserwartung höher ist. Für Berater und Bera-

Susanne Mierau Pädagogin und Autorin

Susanne Mierau Pädagogin und Autorin

terinnen ist es also besonders wichtig, ihre Kunden für essenzielle Themen wie die Altersvorsorge frühzeitig zu sensibilisieren und einen Weitblick für die Ziele und Wünsche mitzubringen. Dazu rät Kirstin Gatlin, Versicherungskauffrau und selbstständige Vertriebspartnerin sowie Spezialistin für den Öffentlichen Dienst. Ebenso wichtig sei ein Dialog mit Partner oder Partnerin, dass frühzeitig abgeschlossene Verträge weiterhin aus dem gemeinschaftlichen Haushaltseinkommen bespart werden. Wenn es um das Zusammen- beziehungsweise Familienleben geht, kommt der Ehevertrag in den Sinn. Darin sind schließlich wichtige Parameter festgelegt und es ist ein rechtlich binden-

Kirstin Gatlin Kauffrau für Versicherungen und Finanzen Spezialistin Öffentlicher Dienst

Kirstin Gatlin Kauffrau für Versicherungen und Finanzen Spezialistin Öffentlicher Dienst

des Dokument, richtig? Nicht ganz. „Ein Ehevertrag greift erst bei einer Scheidung und ein zivilrechtlicher Vertrag ist rechtlich bindend, muss allerdings im Fall der Fälle auch eingefordert werden“, so Gatlin. Das Drei-Konten-Prinzip sei ein guter Start, um der Lücke entgegenzuarbeiten. Alle Einkünfte fließen in ein gemeinsames Konto und jeder erhalte die Hälfte des restlichen Kapitals nach Abzug der Fixkosten für eigene Ausgaben. Hierdurch könne eine Frau frei entscheiden, wie sie das Geld für ihre Zukunft investiert. Damit durch Care-Arbeit kein Nachteil entsteht – auch Mierau betont im Podcast, dass es dabei nicht darum ginge, die Liebe für Angehörige und Familie in Geld aufzuwiegen – gibt es rentenrechtliche Ansprüche, die bei Kinderbetreuungszeiten und der Pflege von Angehörigen gelten. „Diese Zeiten müssen bei der Rentenversicherung beantragt werden“, erklärt Gatlin. Aus ihrer Beraterperspektive ist das individuelle Rentenziel der Kundin die Messlatte – unabhängig von Partner oder Partnerin. Von da ausgehend würde die voraussichtliche Rentenlücke errechnet und so früh wie möglich damit begonnen, diese zu schließen.

Care-Arbeit ist also unerschöpftes Potenzial, das Beträge in Milliardenhöhe unbeachtet lässt. Die Website Alltagsfeminismus® von Medizinanthropologin Johanna Fröhlich Zapata, die ebenfalls im rbb-kultur-Podcast zum Thema spricht, bietet einen Care-Rechner, der diesen Betrag beziffern kann. Diesem Rechner liegen Daten des DIW – Wochenberichts 10/2019 (Deutsches Institut für Wirtschaftsforschung e.V.) zugrunde. Er berechnet anhand des Stundenlohns vor der Elternzeit, der Dauer des Zusammenlebens in Partnerschaft sowie dem Alter und der Anzahl der Kinder einen Betrag und beziffert so den Wert der Care-Arbeit. Laut Statistischem Bundesamt hat eine Familie in Deutschland knapp zwei Kinder und eine Ehe hält durchschnittlich 15 Jahre. Das erste Kind ist bei der Geburt des Geschwisterchens um die drei Jahre alt. Fügt man diesen Zahlen mindestens den Mindestlohn von aktuell 12,41 Euro hinzu, ergibt sich eine Summe von 29.716,99 Euro. Der Vorteil eines solchen Rechners zeigt sich darin, dass von Care-Arbeit nicht mehr nur als eine Art formloses Konzept gesprochen werden kann, sondern fundierte Zahlen bietet und so einen Wert zeigen kann, den die Leistungsgesellschaft versteht. Die finanzielle Lücke muss also unbedingt so früh wie möglich angesprochen und angegangen werden, aber das Gute ist, dass Deutschland merkliche Fortschritte macht.

Der Gleichstellungsindex (Global Gender Gap Index 2023) bestätigt Deutschlands Aufstieg von Platz 10 im Jahr 2022 auf Platz 6 im Jahr 2023, allerdings im Bereich Politik (Abgeordnete im Bundestag), Bildung und Gesundheitswesen und nicht in der Wirtschaft. Auf Platz 1 steht nach wie vor Island, gefolgt von Norwegen, Finnland, Neuseeland und Schweden. Laut World Economic Forum sei Deutschland mit 29 % der Frauen in wirtschaftlichen Führungspositionen allerdings auf den Wert von 2018 zurückgefallen. Es gibt also größere und kleinere Erfolge, aber es gibt Bewegung und vor allem gibt es Zahlen. (ml)

Kaum eine Generation sorgt so sehr für Gesprächsstoff wie die Generation Z. Für die einen sind sie die Gesichter der verhassten Klimakleber-Bewegung, die anderen sehen in diesen jungen Menschen eine vielversprechende Zukunft mit einem unverzichtbaren Skill-Set. Es ist ein Generationenkonflikt, der seinesgleichen sucht: Es scheint kein Entweder/Oder zu geben, nur gespaltene Lager. Bedenkt man allerdings, dass die Generation der Babyboomer in den kommenden 15 Jahren in Rente gehen wird (DeStatis, September 2023), wird die Arbeitswelt sich mit Arbeitnehmern anfreunden müssen, die kein Blatt vor den Mund nehmen.

Die Generation Z scheut nicht davor zurück, für sich selbst und ihre Werte einzustehen. Sie ist vernetzter als vernetzt und das in einer Gesellschaft, deren Bundesnetzagentur im Januar 2023 noch einen neuen Fax-Dienstleister für die nächsten fünf Jahre gesucht hat. Arbeitgeber müssen also mehr auf das Silbertablett legen als nur den Obstkorb und das Job-Ticket. Eine Studie des Job-Portals Stepstone (September 2023)

zeigt, dass Arbeitnehmerinnen und Arbeitnehmer sich ihres Vorteils auf diesem sich wandelnden Arbeitsmarkt bewusst sind: 44 % der Befragten sehen für sich bessere Jobchancen, während 2020 gerade einmal 17 % dieser Ansicht waren. Der Arbeitnehmermarkt ist längst da und bedeutet auch im Fall von Gen Z, dass sie sich des Werts ihrer Arbeitskraft bewusst ist. Buchautor und Keynote Speaker Felix Behm hat sich auf diese Generation spezialisiert und weiß als ehemaliger Personaler in der Führungsebene auch, was ein Unternehmen ihr bieten können muss, um sie – sowie ihr Skill-Set – für sich zu gewinnen. In einem Vortrag mit dem Titel „Generation Z: Die Abrechnung! Oder doch Chance?“ thematisiert er die größten Ängste der Gen Z. Darunter Krieg und Terror, der Verlust eines Familienmitgliedes und unglücklich zu sein. Behm leitet daraus ab: „Glücklich zu sein, heißt auch Spaß zu haben. Spaß bei der Arbeit, beispielsweise.“ Die Arbeit müsse heutzutage Spaß machen, sonst wollen wir sie nicht ausüben. Im weiteren Verlauf des Vortrages heißt es, wer Leistung wolle, müsse Sinn bieten. Das ist ein ausschlaggebender Faktor in der Arbeit

mit einer Generation, die sich mit den neuesten technischen Standards und mithilfe der weitreichenden sozialen Medien schneller und einfacher sozial engagieren kann. Das international agierende Wirtschaftsprüfungsunternehmen Deloitte zeigt in seinem Gen Z and Millennial Survey 2023 unter anderem: 43 % der Gen Z in Deutschland hat sich innerhalb eines Monats häufiger um den Klimawandel Sorgen gemacht. Diese 43 % stehen im Vergleich zu den 60 % der Gen Z weltweit, die dieser Aussage zustimmen. Entsprechend sind 49 % in Deutschland, beziehungsweise 60 % weltweit dazu bereit, mehr Geld zu bezahlen, wenn das Produkt nachhaltig ist. Klischees, wie die Gen Z sei faul, verwöhnt und verweichlicht können da nur auf die Generation zurückzuführen sein, die nicht unter denselben Umständen aufwächst – oder aufgewachsen ist – wie sie es heute tun.

Felix Behm Gen Z-Experte Autor und Keynote Speaker

Felix Behm Gen Z-Experte Autor und Keynote Speaker

» Marken, die klare gesellschaftliche und politische Standpunkte haben, sind bei Z-lern beliebter. «

Was ist so schlimm an dem Konzept der Work-Life-Balance? Anders formuliert: Warum ist die Gen Z gleich faul, nur weil sie anders arbeitet und mehr Zeit für die Familie und Freun- de haben will? Es ist nichts neues, dass die ältere Generation die jüngere aufgrund ihrer Ansichten antagonisiert. Es gehört zum Lauf der Dinge, so ist es nun einmal mit Veränderung. Sie ist gewöhnungsbedürftig, aber man gewöhnt sich eines Tages auch daran und dann ist sie wieder Routine. Um die Gen Z als Arbeitnehmer oder Kunde für das Unternehmen zu gewinnen, muss Raum für sie geschaffen werden. Sie müssen sich ernst- und vor allem wahrgenommen fühlen. Klare Kommunikationswege und Transparenz sowie die Einbindung in Entscheidungen sind hier das Mittel der Wahl. Es geht schließlich um sie und ihre Meinung, es wäre also nur klug, ihnen die entsprechenden Kanäle zu bieten. Instant Feedback und kurze Wartezeiten auf eben dieses wäre ein Beispiel für besagte Kanäle.

In seinem Buch Generation Z – Ganz anders als gedacht listet Felix Behm außerdem erfolgreiche Branding-Wege auf, die Gen Z ansprechen, denn sie mache inzwischen 30 % der Konsumenten aus und kaufe vorwiegend online ein. „Marken, die klare gesellschaftliche und politische Standpunkte haben, sind bei Z-lern beliebter.“ Darunter fallen auch Punkte wie Tier- oder Umweltschutz, obwohl der Kaufpreis letztendlich nicht ganz außer Acht gelassen werden kann. Außerdem kann man heutzutage alles googlen, bevor man eine fundierte Entscheidung trifft. Und wenn es jemanden gibt, der sich digital zurechtfinden kann, dann die Gen Z. Sie heißen nicht umsonst Digital Natives. Unternehmen sind dazu verpflichtet, mit der Zeit zu gehen, wenn sie bestehen bleiben wollen. Mehr denn je bedeutet das auch, sich die Frage zu stellen: Was kann ich meinen Arbeitnehmern bieten und wie kann ich dafür sorgen, dass sie sich in meinem Unternehmen wohlfühlen? Für diesen Perspektivenwechsel muss man allerdings auch dazu bereit sein, seinem jüngeren Gegenüber entgegenzukommen und vielleicht seine vertraute Komfortzone für einen kurzen Augenblick zu verlassen. Am Ende können beide Seiten nur profitieren: Die neue Generation vom Mentoring und die vorangegangene von frischem Wind. (ml)

Cyberangriffe stellen nicht nur Unternehmen, sondern auch Cyberversicherungen vor Herausforderungen.

Michael Horchler, Chief Security Officer bei Perseus Technologies GmbH, erläutert die gängigsten Angriffsmethoden und deren Risiken und zeigt auf, wie der Schutz optimiert wird.

finanzwelt: Welche konkreten Sicherheitsvorkehrungen müssen getroffen werden sollten, um Cyberangriffen zu begegnen?

Michael Horchler» Die fortschreitende Digitalisierung macht Wertschöpfungsketten komplexer. Wird ein Angriff auf ein Unternehmen verübt, mit dem das eigene Unternehmen in direkter oder indirekter Geschäftsbeziehung steht, besteht die Gefahr, auch betroffen zu sein. Nach Angaben des Verfassungsschutzes richten sich mittlerweile über 60 % der Angriffe gegen die Lieferkette. Diese Art von Angriffen ist für Cyberkriminelle besonders lukrativ. Sie greifen das schwächste Glied in einer Lieferkette an und können – ähnlich dem Schneeballprinzip – unzählige Unternehmen auf einmal treffen. Auch für Versicherungsunternehmen stellt diese Angriffsform angesichts möglicher Kumulschäden eine Bedrohung dar. Dieses Risiko wird durch die Etablierung und Implementierung von IT-Sicherheitsstandards minimiert. Unternehmen sollten nur mit Firmen Geschäftsbeziehungen eingehen oder Transaktionen durchführen, die einen Mindeststandard an IT-Sicherheit nachweisen können. Dazu ist es sinnvoll, mindestens ein einfaches Risikomanagement zu betreiben.

finanzwelt: Sie berichten über Sicherheitslücken in der Software: Wo liegen hier die besonderen Gefahren? Horchler» Im Berichtszeitraum 2022 registrierte das Bundesamt für Sicherheit in der Informationstechnik (BSI) durchschnittlich fast 70 neue Sicherheitslücken in Hard- und Software pro Tag. Rund 15 % der Sicherheitslücken waren kritisch. Kriminelle nutzen die Lücken, um in Systeme und Netzwerke einzudringen. Geschlossen werden die Schwachstellen durch Patches, die von den Herstellern zur Verfügung gestellt werden. Das Prekäre: Die Schwachstellen werden oft ausgenutzt, bevor der Hersteller einen Patch bereitstellen kann oder sogar bevor der Hersteller von der Sicherheitslücke Kenntnis erlangt. Kriminelle können so einfach in Netzwerke eindringen und sich ausbreiten. Doch selbst wenn ein Patch bereitgestellt wird, muss die Gefahr nicht gebannt sein. Es ist möglich, dass Angreifer bereits in das System eingedrungen sind, bevor die Patches aufgespielt wurden. Hier lassen viele Unternehmen leider oft gute Updatepläne vermissen. Für Versicherungsunternehmen stellen Schwachstellen in Software oder Hardware ein ähnliches Risiko dar wie Angriffe auf die Lieferkette. Viele Unternehmen können parallel einen Vorfall melden, da Angreifer in Kampagnen arbeiten, was zu hohen Verlusten führen kann. Um dieses Risiko zu minimieren, sollten Unternehmen klare Prozesse und Verantwortlichkeiten für das Patch-Management aufstellen und frühzeitig festlegen, wer Patches und Updates installiert, wann dies geschieht, welche Anwendungen zu be-

rücksichtigen und welche Programme und Prozesse vorrangig zu behandeln sind. Grundlage ist hier eine Übersicht aller Systeme und Applikationen. Auch Versicherungsunternehmen fordern ein zügiges Update-Management. Kommen Versicherungsnehmer diesem nicht nach, könnte dies eine Obliegenheitsverletzung darstellen.

finanzwelt: Eine weitere große Bedrohung stellt die sogenannte Ransomware dar.

Horchler» Häufig dringen Kriminelle über Phishing-Angriffe in die Systeme von Unternehmen ein, verbreiten sich oft im Verborgenen und versuchen, die vollständige Kontrolle zu übernehmen. Sobald dies geschehen ist, werden alle Daten verschlüsselt, mitunter gestohlen, und die Angreifer fordern Lösegeld. Nach einer Bitkom-Umfrage vom Oktober 2023 gibt rund die Hälfte aller Unternehmen in Deutschland an, innerhalb eines Jahres mit Ransomware angegriffen worden zu sein. Finanziell motiviert wollen Angreifer Unternehmen zur Zahlung des geforderten Lösegelds bewegen, indem sie die Daten verschlüsseln. Dabei setzen sie nicht mehr auf eine einmalige Erpressung, sondern verfolgen einen mehrstufigen Angriff. Zunächst werden die Unternehmen mit der Verschlüsselung von Firmendaten erpresst. Im zweiten Schritt wird damit gedroht, die zuvor exfiltrierten Daten zu veröffentlichen, oft mit der Drohung von Strafen auf Basis der DSGVO. Im dritten Schritt können die Angreifer sogar die Mitarbeitenden und Eigentümer ins Visier nehmen, indem sie sie direkt mit den erbeuteten

Daten erpressen. Eine häufige Folge eines Ransomware-Angriffs ist eine Betriebsunterbrechung. Diese kann Tage oder sogar Wochen dauern und massive Kosten verursachen. Ein Horrorszenario für Unternehmen und Cyberversicherungsanbieter gleichermaßen. Der beste Schutz vor Ransomware-Angriffen besteht aus vielen Aspekten, die alle ineinandergreifen. Dazu gehören vor allem sensibilisierte Mitarbeitende, die im Erkennen von Phishing-E-Mails geschult sind. Darüber hinaus sollte das Unternehmen ein striktes Passwort- und Berechtigungsmanagement einführen, Netzwerke segmentieren und den Zugang zu Anwendungen und Konten mit einer Multi-Faktor-Authentifizierung zusätzlich absichern.

finanzwelt: Wie gehen Kriminelle bei der Kompromittierung von E-MailKonten vor?

Horchler» Das Perseus Incident Response Team hat einen Anstieg der Zahl kompromittierter E-Mail-Konten und Office-365-Accounts festgestellt. Man spricht davon, wenn Angreifer den geschäftlichen E-Mail-Verkehr infiltrieren oder missbrauchen. Besonders tückisch ist es, wenn die Kriminellen tatsächlich Zugang zu real existierenden E-Mail- Konten haben. Sie sind dann z. B. in der Lage, im Namen des betroffenen Unternehmens E-Mails mit Schadsoftware oder Links zu manipulierten Websites zu versenden. Auch Anhänge wie Rechnungen können auf diese Weise manipuliert werden. Der Zugang gelingt den Angreifern auch hier häufig durch Phishing, bei dem Mitarbeitende ihre Zugangsdaten in Angreifersysteme eingeben.

finanzwelt: Wie begegnen Unternehmen diesen Gefahren? Stichwort: „Cyberversicherung“.

Horchler» Um diesen Bedrohungen begegnen zu können, müssen Unternehmen einen ganzheitlichen Schutz aufbieten. Dieser umfasst technische Schutzmaßnahmen wie Anti-Virus-Software oder eine aktuelle Firewall. Dazu kommt der Faktor Mensch: Mitarbeitende müssen für digitale Gefahren sensi-

bilisiert werden, damit sie Angriffsversuche erkennen und verhindern können. Die dritte Dimension ist das Notfallmanagement. Ein bestehender Notfallplan ist ebenso wichtig wie Ansprechpartner, die im Notfall kontaktiert werden und Hilfe leisten können. Zuletzt gehört der Abschluss einer Cyberversicherung zum Sicherheitskonzept. In den letzten zwei Jahren ist der Anteil der Unternehmen, die eine Cyberversicherung abgeschlossen haben, um 10 % gestiegen. Jedes dritte, nicht versicherte Unternehmen plant, in naher Zukunft eine solche Police abzuschließen. Dies ist eine positive Entwicklung. Eine Herausforderung für

Versicherungsunternehmen ist, die kombinierte Schaden-Kosten-Quote weiterhin positiv zu halten. Eine gezielte Risikobewertung der Unternehmen vor Vertragsabschluss und ein ausgewogenes Portfoliomanagement machen dies möglich. Zusätzlich sollten die Anbieter von Cyber-Policen ihre Produktpalette validieren und gegebenenfalls erweitern, um das Produkt an die aktuellen Bedürfnisse anzupassen und so einen umfassenderen Schutz für die Versicherungsnehmer zu gewährleisten. Mittelund langfristig können so Cyberrisiken reduziert und beherrschbar gemacht werden. (fw)

Vor nunmehr knapp zwei Wochen könnte Bitcoin eine neue Stufe als Investitionsobjekt erreicht haben – jedenfalls nach amerikanischem Recht. Gehört er bald zur etablierten Anlageklasse, auch für größere Akteure am „traditionellen“ Finanzmarkt und konservative Anleger?

Am 10. Januar 2024 wurde jedenfalls ein erster Schritt in diese Richtung unternommen. An diesem Tag genehmigte die US Securities and Exchange Commission (SEC) die von großen Finanzverwaltern eingereichten Anträge zum Handel eines sogenannten „Spot-ETF“. Hierdurch können Bitcoins für eine breitere Masse an Anlegern interessant werden, die auch aufgrund der technischen Gegebenheiten rund um Kryptowerte von einer Investition Abstand nahmen. Infolge der Zulassung der oben genannten ETFs wurde insgesamt eine positive Entwicklung für die Kurse des Bitcoins erwartet. Bis zum jetzigen Zeitpunkt hat sich diese Erwartung noch nicht bewahrheitet. Im Gegenteil büßte der Bitcoin bisher erheblich an Wert ein. Es bleibt abzuwarten, ob bzw. wie lange diese Entwicklung anhält.

Dass diese Erwartung gerade in der Genehmigung der Anträge ihre Ursache hat, hängt u. a. auch mit den für ETFs zu erfüllenden Regularien ab, bzw. auch mit den an ETFs gestellten Erwartungen von Anlegern. Hier spielt vor allem eine Rolle, dass es sich bei den obigen genehmigten Anträgen um SpotETFs handelte. ETF (= Exchange Traded Fonds) sind eine Kategorie von Finanzinstrumenten innerhalb von ETPs (= Exchange Traded Products). ETFs sind gesetzlich nicht normiert. Soweit deutsches bzw. europäisches Recht Anwendung findet, handelt es sich hierbei um bestimmte Formen von Organismen für gemeinsame Anlagen in Wertpapiere (OGAW), § 1 Abs. 2 Kapitalanlagengesetzbuch (KAGB). Für viele Anleger sind ETFs insbesondere deshalb interessant, weil ihre Verwaltung mit verhältnismäßig geringen Gebühren für sie einhergeht. Die Anlagestrategie der ETFs ist in den meisten Fällen darauf gerichtet, einen bestimmten Index nachzubilden. Neben der Handelbarkeit zu tagesaktuellen Kursen ist für viele Anleger auch dies ein entscheidendes Kriterium für eine Inves-

tition. Allgemein zeichnen sich ETFs durch eine hohe Diversifikation der enthaltenen Assets aus. Dies hat zur Folge, dass Kursschwankungen infolge des nachgebildeten Index eher moderat ausgebildet sind und es bezüglich des Gesamtrisikos bei der gesamten Wertentwicklung des nachgebildeten Index verbleibt. Durch diese Produkte dürfte das passive Investieren daher viele Anleger in den Markt gebracht haben, die eine gewisse Renditeerwartung haben und sich nicht selbst um den Kauf bestimmter Wertpapiere kümmern möchten.

Bei den oben genannten genehmigten ETFs handelt es sich um sogenannte „Spot-ETFs“, eine bestimmte Klasse von ETFs. Generell wird bei ETFs zwischen physisch replizierenden ETFs und synthetisch replizierenden ETFs unterschieden. Während physisch replizierende ETFs das von den Anlegern zur Verfügung gestellte Geld tatsächlich in die durch den ETF nachgebildeten Indizes der Gewichtung entsprechend investieren, erfolgt die Indexabbildung eines synthetisch replizierenden ETFs mittels eines Swap-Geschäfts. Die im Index enthaltenen Werte werden daher nicht „gehalten“. Während physisch replizierende ETFs entweder jedes Wertpapier tatsächlich halten (vollreplizierend) oder einen repräsentativen Anteil davon (teilreplizierend), besteht bei synthetisch replizierende ETFs das Portfolio aus Wertpapieren und Derivaten, die nicht Bestandteil des von ihnen nachgebildeten ETFs sind. Es handelt sich hierbei um strukturierte Wertpapiere. Das Fondsvermögen besteht hier aus Werten, die von einer Gegenpartei ausgesucht wurden und mit der der ETF einen Swap-Vertrag geschlossen hat. Der Finanzindex muss seinerseits richtlinienkonform sein. Der Spot-ETF ist in der Kategorie der physisch replizierenden ETFs zu verorten. Das bedeutet, dass das investierte Geld tatsächlich in Bitcoin investiert wird, nicht lediglich in dessen Kursverlauf. Da hiermit allgemein weitere Pflichten einhergehen können, etwa getrennter Vermögensmassen, Transparenzpflichten und Anlagegrenzen, ist mit der Genehmigung dieser ETFs die Hoffnung verbunden, dass größere „traditionelle“ Finanzakteure ihre Skepsis gegenüber Kryptowerten überwinden und Bitcoin bzw. Kryptowerte im Allgemeinen zukünftig einem größeren Publikum zugänglich gemacht werden könnten. Zudem spielt eine Rolle, dass auch Spot-ETFs mit anderen Kryptowerten folgen könnten.

Der Bitcoin-ETF –so bahnbrechend wie erwartet?

Aus diesen Umständen dürfte die Zulassung dieser ETFs durchaus eine Art „Zeitenwende“ symbolisieren. Dennoch war es Anlegern auch bisher schon möglich, an traditionelleren Finanzmärkten strukturierte Produkte zu erwerben, die entweder die Kursentwicklung von Bitcoin oder anderen Kryptowerten nachbilden oder als Basiswert aufweisen. Aufgrund

der unterschiedlichen Ausgestaltung des amerikanischen Aufsichtsrecht und deutschem Aufsichtsrecht ist ein solcher Spot-ETF nach deutschem bzw. auch europäischem Recht (aktuell) noch nicht genehmigungsfähig, da er nur in einen einzigen Wert – Bitcoin – investiert und daher beispielsweise Aspekten der Diversifizierung und Risikostreuung nicht gerecht wird. Während eine Investition im Falle von speziellen alternativen Investmentfonds in Kryptowerte zulässig ist, § 284 Abs. 2 Nr. 2 lit.j. KAGB, gilt selbiges nicht für OGAWs, § 197 Abs. 1 KGAB bzw. Art. 50 Abs. 1 lit.g. OGAW-RL. Hiernach ist die Investition in Derivate nur bezogen auf Finanzindizes, Zinssätze, Wechselkurse und Währungen als Basiswert möglich. Infolge mangelnder staatlicher Anerkennung als Währung ist eine OGAW-konforme (aktuell) Investition in Bitcoin nicht möglich. Soweit Anleger auch an einem traditionellen Finanzplatz in Kryptowerte investieren wollen, bleibt unter anderem die Möglichkeit der Investition in einen ETN (= Exchange Traded Note). Ein ETN kann im Einzelnen sowohl an einen spezifischen einzelnen Kryptowert als Basiswert gekoppelt sein oder an Optionen bzw. Futures auf Kryptowerte. Möglich sind beispielsweise auch CFDs, mit denen spezifische Kursveränderungen erwartet werden. Mittels ETN wird daher in spezifische Basiswerte investiert, ohne diese Basiswerte zu halten. Der ausgestaltete Anlegerschutz ist daher nicht so stark ausgeprägt. Rechtlich handelt es sich hierbei um Inhaberschuldverschreibung nach den §§ 793 ff. BGB bzw. Schuldtiteln nach § 2 Abs.1 Nr. 3 WpHG gegenüber dem Emittenten. Grundsätzlich gelten ETNs auf Kryptowerte als bekannt und verzeichnen durchaus ein Handelsaufkommen.

Ob und inwieweit sich die bisherige Erwartung in Zukunft bewahrheiten wird, dass infolge des möglichen „Handels von Bitcoin“ an traditionellen Börsen Kryptowerte einer breiteren Akzeptanz zugeführt werden und ein entsprechender Liquiditätszuwachs zu verzeichnen ist, bleibt abzuwarten. Für einen Schritt in eben diese Richtung dürfte jedenfalls sprechen, dass die Anträge von großen und namhaften Finanzverwaltern eingereicht wurden.

Christoph Walker Rechtsanwalt

Christoph Walker Rechtsanwalt

TILP Rechtsanwaltsgesellschaft mbH

ESG-Research und ESG-Ratings wandeln qualitative und quantitative Nachhaltigkeitsinformationen in konkrete Messgrößen um, die es Investoren erlauben, ESG-Risiken und ESG-Performance bei Unternehmen zu quantifizieren und anhand eines objektiven Maßstabs zu vergleichen, um auf dieser Grundlage ihre Sustainable-Investment-Strategien und Ziele umzusetzen und zu erreichen.

Qualität, Aktualität und Glaubwürdigkeit sind dabei für institutionelle Investoren entscheidende Kriterien für den Nutzen und Mehrwert von ESG-Research und Daten. Ein entsprechendes unabhängiges und objektives Research hilft Investoren, berichtete Informationen einzuordnen und mögliches Greenwashing bei Unternehmen zu identifizieren, um ihrerseits ihre Investments auf ein robustes und nachvollziehbares Datenfundament zu stützen. ISS ESG definiert Qualität im ESG-Research entlang von fünf Leitprinzipien:

1. Unabhängigkeit

2. Vergleichbarkeit

3. Vollständigkeit

4. Aktualität

5. Transparenz

Unabhängigkeit

Die höchstmögliche Unabhängigkeit wird auf verschiedenen Ebenen gewährleistet:

• Unabhängigkeit von den bewerteten Emittenten: Investoren (und nicht etwa Emittenten selbst) beauftragen die Analyse.

• Unabhängigkeit der Bewertung: Die Bewertung erfolgt inhouse durch geschulte Analysten entlang klar vorgegebener objektiver Bewertungsmaßstäbe und -richtlinien, die auf global anerkannten Normen, Prinzipien und Zielsetzungen beruhen.

• Unabhängigkeit der Analysten: Analysten müssen etwaige Bezie-

hungen zu und Investments in bewertete Unternehmen offenlegen und dürfen keine Analysen von Unternehmen durchführen, wenn etwaige Interessenskonflikte vorliegen.

• Unabhängigkeit der Methodikentwicklung: Die Methodikentwicklung erfolgt durch ein spezialisiertes Methodikteam unter der Aufsicht eines Methodik-ReviewBoard, das unabhängig von kommerziellen Interessen/Einflussnahmen, etwa durch Vertriebsteams, arbeitet.

• Unabhängigkeit von potenziell möglichen Interessenskonflikten: Durch entsprechende Policies und Codes of Conduct bzgl. der Identifizierung, des Umgangs und der Offenlegung möglicher Interessenskonflikte sowie einer rechtlichen, organisatorischen und personellen Trennung von Geschäftsaktivitäten mit Unternehmenskunden.

Vergleichbarkeit

Investoren benötigen vergleichbare und nachvollziehbare, reproduzierbare Ergebnisse/ESG-Scores. Absolute und detailliert festgelegte Bewertungsmaßstäbe und Anforderungen sowie Qualitätssicherungsmaßnahmen (Vier-Augen-Prinzip) stellen vergleichbare und nachvollziehbare Ergebnisse – auf Emittenten-, Themen- und Indikatorebene über das gesamte Research-Universum sicher.

Vollständigkeit

Investoren benötigen vollständige Informationen zur Umsetzung ihrer Sustainable Investment Strategien und für Regulatory Compliance. Dazu gehören Risiken, Chancen (= Opportunities) und impactbezogene Analysen und Daten. ISS ESG verfolgt hier einen Double-Materiality-Ansatz, im Einklang mit der EU Regulatorik (‚create Impact‘ – ‚do no Harm‘ – ‚good Governance‘). Anders als bei sehr eng gefassten und kurzfristig orientierten Financial-Materiality-Ansätzen werden hier alle relevanten Risiken, Chancen und Impacts entlang der Wertschöpfungskette analysiert, gemessen und abgebildet. Für eine vollständige und ausgewogene Analyse werden zusätzlich zur Berichterstattung

durch die Unternehmen auch externe Quellen und Kontroversen berücksichtigt, und es findet ein Dialog mit den bewerteten Unternehmen statt, um Daten/Information zu validieren und vervollständigen.

ESG-Research und Daten müssen aktuell sein, um Investoren und ihre Sustainable-Investment-Strategien optimal zu unterstützen. Um Aktualität und damit Relevanz der Daten sicherzustellen, verfolgt ISS ESG einen gestaffelten Update-Prozess, bei dem jährliche Aktualisierungen durch Ad-hoc-Updates ergänzt werden, um unterjährige Veränderungen zeitnah abzubilden, wie sie unter anderem durch Kapitalmaßnahmen (Merger, Akquisitionen, Spin-Offs) oder neue/veränderte Kontroversen-Sachlagen gegeben sein können.

Transparenz

ISS ESG ist Investorenkunden gegenüber vollständig transparent, was die Methodik der ESG-Research-Solutions und die darunterliegenden Bewertungen und Daten betrifft. Kunden können darüber hinaus mit dem Researchteam in Kontakt treten, um Fragen zu einzelnen Bewertungen beantwortet und erklärt zu bekommen. Darüber hinaus erhalten bewertete Unternehmen kostenlosen Zugang zu ihren Ratings, inklusive aller Einzelbewertungen auf Indikatorenebene mit Note, Gewichtung und Texten, die die bewerteten Inhalte beschreiben. Sie können sich auch mit Fragen zu ihren Bewertungen jederzeit an das Team wenden. Daneben spielt Transparenz gegenüber der Öffentlichkeit und interessierten Stakeholdern eine große Rolle und wird über mehrere Kanäle bewerkstelligt:

• Öffentliche Dokumente auf der ISS- und ISS-ESG-Website, wie der Code of Ethics, FAQ für Corporate Issuers, Non-public Information Framework, ISS-ESG-MethodikMicrosite.

• ISS-ESG-Gateway: Öffentliches Internetportal, auf dem aggregierte Ratingergebnisse veröffentlicht werden.

• ISS-ESG-Corporate-Rating-Survey: Öffentliche Stakeholderbefragung zu Ratingmethodik und -prozess.

Zusammenfassend und abschließend lässt sich sagen, dass sich der Qualitätsfokus von ISS ESG in vielerlei Hinsicht bewährt hat und auszahlt – neben einer entsprechenden positiven Resonanz im Markt, in dem Qualität mehr und mehr zum Entscheidungskriterium bei der Auswahl und Anwendung von ESG-Research und Daten geworden ist, sehen wir auch externe Relevanz und Anerkennung – etwa durch geplante oder bereits bestehende freiwillige und regulatorische Anforderungen an Qualität, Transparenz und Unabhängigkeit von ESG-Research und einen ersten Platz in Bezug auf ‚Quality‘ in der Rate the Raters Survey.

ISS ESG ist der Unternehmensbereich für nachhaltige Investments von ISS STOXX, der 2018 die 1993 gegründete ESG-Ratingagentur oekom research AG mit Sitz in München übernommen hat. Die ESG-Lösungen von ISS STOXX ermöglichen es Investoren, nachhaltige Anlagerichtlinien und -praktiken zu entwickeln und zu integrieren, ESG-Engagement durchzuführen, klimabezogene Risiken über alle Anlageklassen hinweg zu managen. Darüber hinaus umfassen die ESG-Lösungen ESGResearch und Ratings für Unternehmen und Länder, die es den Kunden ermöglichen, wesentliche soziale und ökologische Risiken und Chancen zu erkennen.

Head

Head

Angesichts eines stark inflationären Umfelds und geopolitischen Krisen ist der Megatrend Nachhaltigkeit zunächst etwas in den Hintergrund geraten. Das bedeutet jedoch nicht, dass die Wichtigkeit dieses Themas abgenommen hat. So war es der ProVita GmbH in Zusammenarbeit mit finanzwelt eine große Ehre, die Sustainable Performance Awards® 2023 am 01. Februar im Wiesbadener Kurhaus in zahlreichen Kategorien zu vergeben. Das machten ProVita-Geschäftsführer

Stefan Maiss und Lenard von Stockhausen, stellvertretend für die finanzwelt, in ihren Eröffnungsstatements eindrucksvoll deutlich. Gastredner Prof. Dr. Stefan Rahmstorf vom PotsdamInstitut für Klimafolgenforschung hob die Relevanz der Klima- und Nachhal-

tigkeitsdebatte hervor und ging auf die Dringlichkeit des Handelns ein. Ein rundum gelungener Gala-Abend in der hessischen Landeshauptstadt.

Megatrends überdauern den Zeitgeist. Seit einigen Jahren ist nachhaltiges Investieren zunehmend in den Köpfen der Fondsgesellschaften, Beraterschaft und Anleger verankert. Die Wichtigkeit des Handels wurde von allen Stakeholdern erkannt. Zwar ist die vielschichtige ESGThematik unter den veränderten Vorzeichen der vergangenen zwei Jahre etwas in den Hintergrund getreten, doch der Konsens über die Dringlichkeit des „richtigen Tuns“ blieb erhalten. Und das ist gut so. „Nachhaltige Geldanlagen sind weiterhin auf Wachstumskurs. Besonders im Bereich der Publikumsfonds verzeich-

net die Nachhaltigkeitsbranche weiterhin hohe Zuwächse. Das Volumen stieg um 29 % auf 317 Milliarden Euro, war dem FNG-Marktbericht 2023 zu entnehmen.

Die rasante Dynamik des Anstiegs der Vorjahre ist etwas gebremst worden, dennoch sind Interesse und Bereitschaft zu entsprechenden Investitionen vorhanden. An dieser Stelle darf aber auch nicht unerwähnt bleiben, dass das Herabstufen von Artikel 9-Fonds, diverse Greenwashing-Vorwürfe und ein komplexes Regulationsdickicht wie Mehltau über der Branche liegen.

Mit der größten ESG-Fondsdatenbank in Deutschland hat die ProVita als Pionier und unabhängiger Finanzdienstleister im endlosen Fondsdschungel eine echte Entscheidungshilfe geschaffen. Eine Art Orientierungsgrundlage, um „nachhaltig“ investieren zu können. Mehr als 2.000 ESG-Fonds, die Umweltaspekte adressieren, wurden erfasst. Insgesamt haben 1.524 Fonds (Aktien-, Renten-, Misch-, ETF-, Geldmarkt- und Dachfonds), davon

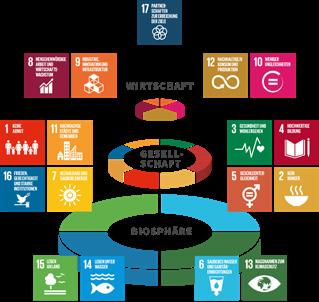

1.308 nach Art. 8 und 216 nach Art. 9 der EU-Offenlegungsverordnung, die vorgegebenen Kriterien erfüllt und es in 81 Kategorien in die Veröffentlichung geschafft. Das Angebot ist vielfältiger geworden, gleichsam die Bedeutung der Transparenz und Visibilität. Das gilt umso mehr, als dass die Nachhaltigkeitsabfrage in Kundengesprächen seit dem Frühjahr 2023 auch für den 34f- Vertrieb verpflichtend ist. Mit Hilfe dieses umfassenden ESGFondsvergleichs ist es möglich, schnell und einfach nicht nur die Performance in Ein-, Drei- und Fünf-Jahreszeiträumen und unterschiedlichsten Kategorien zu erfassen, sondern auch die Ratingergebnisse und ebenso die Schwerpunkte des Fondsmanagements in Bezug auf die Sustainable Development Goals der Vereinten Nationen (SDGs) zu verifizieren.

Nachhaltigkeit ist untrennbar mit Investitionen in eine bessere Zukunft der gesamten Menschheit verbunden. Wir haben nur diesen einen Planeten und endliche Ressourcen. Es gilt, verantwortungsvoll damit umzugehen. Auch und speziell im Interesse künftiger Generationen. Insofern sind es Investments mit Sinn bzw. einem Mehrwert für alle. (ah)

Den

kompletten ESG-Fondsvergleich finden Sie hier:

Während anderswo die Narren die rheinischen Festsäle besetzen oder sich gegenseitig Orden wider den tierischen Ernst verleihen, wurde in der hessischen Landeshauptstadt der rote Teppich für die Finanzbranche ausgerollt. Zum dritten Mal luden die ProVita GmbH und finanzwelt zum festlichen Gala-Abend ins traditionsreiche Wiesbadener Kurhaus zur Verleihung der Sustainable Performance Awards.

Die auf umweltorientierte Finanzdienstleistungen spezialisierte ProVita GmbH aus Stuttgart hat 2021 die SPA-Initiative gegründet, um die besten ESG-Performer der Branche zu küren. Auf der Suche nach nachhaltigen Investmentfonds und ETFs geht es Initiator Stefan Maiss nach eigener Aussage um Transparenz und Übersicht, Erkennbarkeit von Greenwashing, Anreiz für Wettbewerb innerhalb der Anbieter, Hervorhebung der Lenkungswirkung von Kapital sowie um die Förderung nachhaltiger Investments.

Zwölf Unternehmen galt es, bei der Wiesbadener Gala zu küren. Wenngleich aufgrund einer massiven Grippewelle nicht alle Vertreter an dem Abend dabei sein konnten, so war die Freude über die nachhaltige Ehrung bei den Anwesenden groß. Allein die Frankfurter DEKA Investments war mit vier

Preisen der große Abräumer der Gala. Sympathisch und improvisationsfreudig agierten Stefan Maiss und INTELLIGENTINVESTORS-Chefredakteur Alexander Heftrich als Zeremonienmeister der Verleihung.

Nachdenkliche und aufrüttelnde Töne gab es zuvor vom Klimaforscher Prof. Dr. Stefan Rahmstorf, der mit zahlreichen Statistiken zu Erderwärmung, Eisschmelze, CO2-Emission, Umweltkatastrophen sowie deren sozialen und geopolitischen Auswirkungen aufwartete. Danach lag es an finanzweltChefredakteur Lenard von Stockhausen und seinen Podiumsteilnehmern Jochen Sautter (Blue Energy Group), Robert Hassler (ISS ESG) und Dr. Sebastian Grabmaier (Jung, DMS & Cie.) die Schnittstelle zwischen verantwortungsvollem Handeln und den Gegebenheiten des Finanz- und Fondsmarkts auszuloten. Jochen Sautter, gerade ausgezeichnet mit dem Deutschen Nachhaltigkeitspreis 2024, stellte schließlich in einer kurzen Präsentation integrierte, ESG-konforme Geschäftsmodelle im Allgemeinen und die Arbeit seiner Blue Energy Group im Speziellen vor.

Ein gelungener Abend zum Nachdenken und Networken, Feiern und Freuen. (sg)

Das schnelle Wachstum von Königswege

Wenn Stefan Gierschke ruft, dann kommen sie alle. Somit geht es auf dem ersten Königswege-Jahresauftakt ganz schön gedrängt zu. Kein Wunder: Sind doch immerhin über 700 der inzwischen knapp 1.100 Königswege-Vermittler ins Kongresszentrum Frankenthal gekommen. Über 40 Aussteller aus den Bereichen Versicherungen, Investment oder Immobilien sind mit Maklerbetreuern und Vertriebsdirektoren vor Ort, denn das noch sehr junge Unternehmen ist der am schnellsten wachsende Finanzdienstleister in Deutschland zurzeit. Warum? Königswege verbindet das Beste aus zwei Welten: Makler- und Strukturvertrieb.

Das schnelle Wachstum von Königswege und der Partnerunternehmen hat aber noch einen anderen Grund: Durch ein breites Spektrum an Software- und Vergleichslösungen bieten die Heidelberger ihren Vermittlern die innovativsten Werkzeuge am Markt für bestmögliche Beratung. Einfach gesagt: Vorsprung durch Technik! Und so wundert es kaum,

Strategische Kooperation zwischen VHV und OCC Assekuradeur

OCC Assekuradeur und die VHV Allgemeine Versicherung AG haben eine strategische Kooperation vereinbart. Die Partnerschaft zielt darauf ab, Vertriebspartnern der VHV Allgemeine exklusive Oldtimer-Versicherungen von OCC anzubieten.

HMW mit deutschem Fondspreis ausgezeichnet

HMW Kapitalanlagen konnte 2023 unter tatkräftiger Mithilfe ihrer Vertriebspartner rd. 45 Mio. Euro in den MIG Fonds 17 platzieren. Außerdem wurden sie am 24.01. mit dem Deutschen Fondspreis in der Kategorie „Service-Qualität der Sachwertinvestment-Anbieter“ ausgezeichnet.

finanzwelt-Chefredakteur Lenard von Stockhausen mit Stefan Gierschke, Geschäftsführender Gesellschafter der Königswege GmbH

dass unter den 40 Ausstellern viele Software- und Serviceunternehmen wie blau direkt, Xempus oder BU-Expertenservice sind. Wobei die Verbindung zu blau direkt eine besondere ist, denn nicht nur die Software der Lübecker wird genutzt, sondern es wird auch über blau direkt abgewickelt. „Nie 08/15“ ist ein Slogan von Königswege. Sie sind eben einfach anders. Das merkt man auf der Veranstaltung schon am Durchschnittsalter der Teilnehmer, das deutlich unter 30 Jahre lag. Weiter so, Jungs! (lvs)

–Immobilienkonzern ist Geschichte

Anfang Dezember hatte eine Richterin Evergrande noch Aufschub gewährt. Gläubiger klagten gegen den chinesischen Immobilienkonzern, da er ihnen Zahlungen schuldig blieb. Jetzt soll Evergrande abgewickelt werden. Die anhaltende Immobilienkrise in China ist damit allerdings nicht vorbei.

Deutscher Nachhaltigkeitspreis für die Blue Energy Group AG

Die Blue Energy Group wurde mit dem Deutschen Nachhaltigkeitspreis 2024 (DNP) im Bereich Energieerzeugung ausgezeichnet und würdigt damit das Ziel von Blue Energy, innovativ die nachhaltige Transformation voranzutreiben.

BCA Service GmbH: Sebastian Müller neuer Geschäftsführer

Sebastian Müller ist wesentlicher Impuls- und Ideengeber für die im Sommer 2022 initiierte BCA Maklerrente. Der Leiter im Partner- und Vertragsmanagement und Prokurist hat planmäßig zum 01. Januar 2024 die Nachfolge von Rolf Schünemann als Geschäftsführer der BCA übernommen.

Sebastian Müller

auf Ralf Schünemann Foto: © bca

Nurten Erdogan begann ihre Karriere 1998 als Trainee bei der Deutschen Bank in Frankfurt. Zum 01. April 2024 verstärkt sie als CFO das Vorstandsteam der ING Deutschland. Sie übernimmt das Mandat vom Vorstandsvorsitzenden Nick Jue, der dieses Vorstandsmandat interimistisch seit September 2023 ausübte.

Nurten Erdogan, CFO bei der ING

Foto: © martinjoppen.de

Das aktuelle Assekurata-Unternehmensrating hat die Debeka mit „Exzellent“ (A++) ausgezeichnet. Außerdem erhielt die Barmenia für die eigene Nachhaltigkeit dieses Jahr ein AA+ (Sehr gut). Die Alte Leipziger Lebensversicherung und die Hallesche Krankenversicherung erhielten im diesjährigen Rating für die exzellente Sicherheitslage ein „Sehr gut“ (A+).

Marvin Pfanschilling ist seit dem 01. Januar neuer Leiter Vertrieb und Marketing bei der CHARTA. In seiner neuen Position soll der 31-Jährige den Ausbau der Vertriebsorganisation vorantreiben. Der studierte Betriebswirt und Wirtschaftspsychologe kommt von der Gothaer.

Für ihre Social-Media-Kampagne zur Privat-Haftpflichtversicherung wurde die Provinzial Versicherung mit dem German Design Award 2024 ausgezeichnet. Die Kampagne richtete sich an junge Menschen und wurde gemeinsam mit der Agentur Digitalscouting umgesetzt.

Der Spezialist für automatisiertes Marketing in der Finanz- und Versicherungsbranche zeichnete die Alte Leipziger, die Bayerische und die Hallesche für die Makler-Kampagnen des Jahres aus. Die Umfrage zur Kampagne des Jahres in der Kategorie Makler-Bewertung fand im Dezember 2023 statt.

Christine Kaaz wird zum 01. Juli als Sprecherin des Vorstands der Nürnberger Allgemeine die Geschäfte verantworten. Zum 01. Januar 2025 folgt Kaaz auch als Vorstandsmitglied der Nürnberger Beteiligungs AG auf Peter Meier, der zum Jahresende in den Ruhestand geht.

Die WWK ist im Bereich „Altersvorsorge“ von der softfair GmbH erneut mit der Bestnote „Hervorragend“ ausgezeichnet worden. Die höchste Auszeichnung wurde in diesem Segment lediglich an vier Marktteilnehmer vergeben.

CBS Werk Deißlingen-Lauffen

Wer rastet, der rostet. Klingt abgedroschen, beinhaltet aber in einer vernetzten Welt sehr viel Wahres. In vielen Branchen haben die Digitalisierung und Automatisierung in den vergangenen Jahren kräftig Einzug gehalten. Die menschliche Arbeitskraft wich der Technik. Dem Ziel des stetigen Produktivitätswachstums und der Ressourcenschonung ist man damit deutlich nähergekommen. Eine Mission, die auch die Baubranche umtreiben (müsste). Clevere Konzepte sind gefordert.

Die Baubranche steht unter Druck. Es ist aktuell kein einfaches Umfeld, denn Zinssteigerungen und Baukostenexplosion haben vor allem im Wohnungsbau zu einem Abwärtstrend geführt. Dennoch bleiben Kernaussagen davon unberührt: Die Nachfrage nach (bezahlbaren) Wohnungen und die Aufgaben bei der Umsetzung der Energie- und Klimawende bleiben mittel- und langfristig hoch. Eine Quadratur des Kreises? Nein, es bedarf eines Umdenkens in der Bauwirtschaft. Das Bauen der nächsten Jahre/Jahrzehnte muss sich neu erfinden. Aktuell verschlingt die moderne Bauwirtschaft noch zu viel wertvolle Rohstoffe. Nur ein Bruchteil wird nach der Nutzung recycelt. Gleichzeitig stößt der Bausektor besonders viele schädliche Klimagase aus. Fazit: Damit das Wohnen ressourcenschonender und nachhaltiger wird, müssen Gebäude anders geplant und gebaut werden.

„Die Produktivität auf dem Bau, die zentrale Größe, stagniert seit mehr als zwei Jahrzehnten. Da muss eine Lösung gefunden werden; das möchten wir mit unserem Konzept angehen und präsentieren eine ‚nachhaltige‘ Lösung“, sagt Benedikt Haibt, Geschäftsführer der IMMO-PRO-INVEST GmbH und Auditor der DGNB für nachhaltiges Bauen. Zusammen mit Sergej Seider, einem sehr erfahrenen Immobilienexperten, der sämtliche Auf- und Abwärtsphasen der Real Estate-Branche miterlebt hat, möchte das Start-up den Wohnungsbau revolutionieren. Ja, nicht an der einen oder anderen Stelle geringfügig etwas ändern, sondern den großen Wurf um-

setzen. Pure Theorie? Weit gefehlt, denn CBS Home ist die Lösung. Im Kern des „Bauens 2.0“ steht ein skalierbarer und serieller Produktionsprozess des Leichtbetonfertigteils mit integrierten Ausbaugewerken mit einer digitalisierten Fertigung. „Das ist unser Markenkern“, so Haibt und ergänzt, dass man mit dem CBS-Bausystem bereits heute das liefere, was der Markt benötigt und morgen der Standard sein sollte. Die Produktion von Fertigteilen geht dabei nicht zu Lasten des garantierten, hohen Qualitätsanspruchs, im Gegenteil. In der ersten Produktionsstätte lässt sich ein guter Eindruck davon bekommen, wie das Bauen der Zukunft aussehen kann, vielleicht sogar „muss“. Hochautomatisiert, sodann wenige Arbeitsschritte und ressourcenschonend. Nicht zu vergessen eine bedeutende CO2-Reduktion. In der Summe das wegweisende Konzept für die Real Estate-Branche.

Kennzeichen von CBS Home

Hohe Qualität kombiniert mit individuellem Touch Weniger Manpower

Schnelle Bauzeit und weniger Schnittstellen

Rückbaukonzept/recyclingfähig/Rücknahmekonzept als Beitrag zur Kreislaufwirtschaft

CO2-Ersparnis

Deutliche Senkung der Baukosten

CBS Home GmbH

Technologiesparte

Im Bettinger 17

78652 Deißlingen

Tel. 0742 / 069 29 – 50

info@cbs-home.com

www.cbs-home.com

Immo-Pro-Invest GmbH

Muttergesellschaft

Auf Stocken 4

78073 Bad Dürrheim

Tel. 07726 / 938 72 – 240

info@immo-pro-invest.com

www.immo-pro-invest.com

Insgesamt 163 Unternehmen hat das Top Employers Institute als Top Employer 2024 ausgezeichnet. Darunter u. a. die Ergo Group, Gothaer, Helvetia Versicherungen, Nürnberger Versicherung, R+V Allgemeine Versicherung AG, Swiss Life Deutschland, die VHV Gruppe und die W&W-Gruppe.

In Rottach-Egern am Tegernsee fand am 10./11. Januar der alljährliche Vertriebsgipfel statt. Gastgeber Friedrich A. Wanschka begrüßte Vorstände, Geschäftsführer, Vertriebs- und Marketingexperten sowie Verbands- und Medienvertreter. Die Teilnehmer sprachen über aktuelle Entwicklungen in der Finanzdienstleistungsbranche.

Beim Pflegegipfel in Berlin am 01. Februar forderten Experten aus Wirtschaft und Wissenschaft mehr private und betriebliche Vorsorge für die Pflege. Kapitalgedeckte Zusatzversicherungen sollen als ergänzende Säule zur Gesetzlichen Pflegepflichtversicherung dienen. Die Soziale Pflegeversicherung (SPV) würde so finanziell entlastet und Kosten für Pflegebedürftige nachhaltig abgesichert werden.

Generali: Aktienrückkaufplan in Höhe von 500 Mio. Euro

Der Aktienrückkaufplan soll im April 2024 auf der Hauptversammlung vorgelegt werden. Zudem sieht der Versicherer ein starkes Wachstumspotenzial für das Risiko- und Gesundheits-Geschäft.

Laut MORGAN & MORGAN hat keine Versicherungsgesellschaft ihre Überschussbeteiligung zum Jahreswechsel gesenkt, 37 Versicherer haben sie angehoben – 17 mehr als im vergangenen Jahr. 13 Versicherer halten die Beteiligung an ihren Überschüssen konstant.

Susanne Bregy übernahm im Februar die Position der Geschäftsführerin der Bundesinitiative Impact Investing (BIII). Mit ihrer über 12-jährigen Erfahrung im internationalen Impact Investing und ihrem umfangreichen Netzwerk bringt sie die entscheidenden Qualitäten mit, um die BIII weiterzuentwickeln.

Susanne Bregy, Geschäftsführerin des BIIIFoto: © Susanne Bregy

Kirstin Zeidler leitet seit Februar die Unfallforschung der Versicherer. Sie folgt auf Siegfried Brockmann, der zeitgleich in den Ruhestand geht. Zeidler kommt aus den eigenen Reihen: Seit 2010 hatte sie beim Gesamtverband der Deutschen Versicherungswirtschaft (GDV) verschiedene Führungspositionen in der Abteilung Kommunikation inne.

Kirstin Ziedler, Leiterin Unfallforschung

Foto: © GDV

Immer wissen, was in der Finanzwelt los ist Wir freuen uns auf Ihren Besuch! facebook.com/finanzwelt.de instagram.com/_finanzwelt_ twitter.com/finanzwelt_news

Für Profis, Einsteiger, Umsteiger und Interessierte der Finanz- und Versicherungsbranche

KV, LV, Sach, Investment, Sachwerte, Immobilien, Baufinanzierung und Bankprodukte

150 Aussteller

100 Fachvorträge

IDD-Stunden

Produktwissen, Social Media, Marketing, Recht

Kostenfreie

Tickets unter: mmm-messe.de/ anmeldung/

Uli Hoeneß Wolfgang GruppDer PropTech-Gipfel „ROAD TO GREEN“ am 06. März in Köln thematisiert mit visionären Köpfen, Pionieren und Entscheidungsträgern aus Bau- und Immobiliensektor, Wissenschaft, Forschung, Tech sowie Institutionen und Verbänden im Hauptgebäude der Universität Köln nachhaltiges Bauen im Bestand.

„Wir sind Zeugen eines tiefgreifenden Wandels unserer Branche“

Eine aktuelle Umfrage von Armundi Asset Management ergab, dass 64 % der Privatanleger international entweder vollständig (25 %) oder über einen Online-/Offline-Ansatz (39 %) über digitale Plattformen investieren. Sind die Anleger wohlhabend, so ist auch das Selbstvertrauen bei Investitionen höher.

Die Vermittlerschaft wird immer älter

Das AfW-Vermittlerbarometer bestätigt, dass die Branche der Vermittler ein Nachwuchsproblem hat. Laut aktuellen Zahlen sind die Vermittler durchschnittlich 53,7 Jahre alt. Jeder dritte Vermittler plant, seine Tätigkeit innerhalb der nächsten 15 Jahre einzustellen.

Das namenhafte Forum für werthaltige Kapitalanlagen lädt die Experten der Branche am 20. Februar ins Veranstaltungszentrum Municon am Münchener Flughafen ein, um die aktuelle Lage der Branche zu erörtern.

ServiceValue: Note „Sehr gut“ für elf Lebensversicherer

ServiceValue und das Wirtschaftsmagazin EURO haben 34 Gesellschaften analysiert. 11 Versicherer erhielten die Bestnote „Sehr gut“, 9 wurden mit „Gut“ ausgezeichnet. Besonders gut schnitten HUK-Coburg und WWK ab.

TREUREAL trauert um Wolfgang Wingendorf

Der Gründungsgesellschafter von TREUREAL ist am 22. Januar im Alter von 71 Jahren unerwartet verstorben. Seine Expertise hat die Firmengruppe 20 Jahre lang entscheidend geprägt. Geschäftsführer Prof. Dr. Thomas Glatte spricht Wingendorfs Hinterbliebenen sein aufrichtiges Beileid aus.

14. Mai 2024, Kosmos Berlin

Seien Sie dabei, wenn sich am 14. Mai das Who is Who des digitalen Finanzökosystems in der Tech-Hauptstadt Berlin bei der Digital Finance Conference trifft und erleben Sie einen Tag mit geballter Expertise und Austausch auf höchstem Niveau.

Das wird die Digital Finance Conference 2024 www.finance-conference.berlin

500+

Teilnehmende

60+

Speakerinnen & Speaker

30+ Sessions

Das Umfeld für das bAV-Geschäft ist aktuell so gut wie nie. Trotzdem schrecken immer noch viele Berater wegen der hohen Komplexität davor zurück. Die WWK startet deshalb 2024 eine bAV-Offensive. Im Fokus steht dabei, die Wünsche der Vermittler und Kunden in den Mittelpunkt zu stellen und die Zusammenarbeit auf allen Ebenen so reibungslos und einfach wie möglich

zu gestalten. Im Interview sprechen

Thomas Heß, Marketingchef und Organisationsdirektor Partnervertrieb sowie Ruven Simon, Leiter bAV Vertrieb bei der WWK mit finanzweltRessortleiter Versicherungen Markus Hofelich über ihre bAV-Strategie. Sie erläutern, welche Chancen sich für Berater daraus ergeben und welche Verbesserungen bei Produkt, Prozess und Service entstehen.

finanzwelt: Herr Heß, welche Rolle spielt das bAV-Geschäft für die WWK und wie läuft der Vertrieb?

Thomas Heß» Für die WWK hat die bAV eine große Bedeutung und wir wollen weiterwachsen. Bereits heute machen wir ein gutes Drittel unseres LV-Umsatzes in der bAV und wollen künftig auf über 40 % kommen. Dabei setzen wir neben der eigenen Ausschließlichkeit sehr stark auf den mobilen, personen-

gestützten Vertrieb. Unser Haus generiert sein Geschäft im dominierenden Umfang – etwa rund Dreiviertel – von unabhängigen Finanzberatern. Dazu zählen Finanzberater, Maklerpools, die großen überregionalen Finanzvertriebe und unser eigenes Maklerpoolunternehmen, die 1:1 Assekuranzservice AG in Augsburg.

finanzwelt: Wie sehen Sie die aktuellen Rahmenbedingungen für die bAV? Heß» Die Rahmenbedingungen sind ausgezeichnet. Die Menschen wissen, dass sie mit der gesetzlichen Rente ihren Lebensstandard nicht halten können und dass der Aufbau einer privaten Altersvorsorge unerlässlich ist. Dabei ist unstrittig, dass die bAV die bestgeförderte Vorsorgeform und zudem die einzige Form ist, die fast von allen politischen Parteien Beifall erhält. Gleichzeitig gibt es eine steigende Nachfrage von Arbeitgeberseite. Die bAV-erfahrenen Berater spüren in diesem positiven Umfeld, dass die Arbeitgeber zunehmend gesprächsbereit sind und deshalb die Abschlusswahrscheinlichkeit steigt. Das heißt, alle Rahmenbedingungen müssten eigentlich für einen Selbstläufer-Effekt sprechen. Trotzdem ist es nicht so. Viele Berater trauen sich nicht richtig an das Thema ran.

finanzwelt: Woran liegt es, dass sich viele Berater nicht an das Thema bAV herantrauen?

Heß» Es liegt meines Erachtens daran, dass die bAV sowohl für den Berater als auch für den Arbeitgeber schlichtweg immer noch zu kompliziert ist. Die typischen Probleme ergeben sich aus

den unterschiedlichen Rechtsgebieten, die hier ineinandergreifen: vor allem Arbeits-, Steuer-, Sozialversicherungsund Versicherungsrecht.

finanzwelt: Was lässt sich dagegen tun?

Heß» Hier sind die Versicherer gefordert, den Vermittler bestmöglich in allen Bereichen zu unterstützen und vor allem die komplexen Prozesse zu vereinfachen und die Servicequalität auszubauen. So werden auch noch weniger erfahrene Berater in die Lage versetzt, die Kunden bedarfsgerecht zu beraten. Wer es schafft, diese notwendige Simplifizierung durchzuführen, der wird Abschlüsse bei Unternehmen erzielen. Wir wissen, was der Vermittler braucht und tun alles dafür, es ihm maximal einfach zu machen. Das ist der Schlüssel zum Erfolg.

finanzwelt: Welche besonderen Vorteile ergeben sich für Finanzberater aus dem bAV-Geschäft?

Heß» Es lohnt sich für Vermittler, sich trotz des höheren Aufwands in die bAV einzuarbeiten. Denn das Firmengeschäft mit Gruppenverträgen erweist sich als stabiler Produktionslieferant. Das heißt: Das Folgegeschäft, das automatisch mit den bAV-Abschlüssen einhergeht, ist ein Beschleunigungsgeschäft für den Finanzberater. Zudem ist die Konkurrenz des Beraters vor Ort im Bereich der bAV heute deutlich geringer als im breiten Geschäft, das von einer Vielzahl von Vermittlern bearbeitet wird. Schließlich braucht es hier sehr viel an Expertise, Seniorität und Glaubwürdigkeit, denn das erwarten die Un-

ternehmenschefs. Wer sich in diesem Geschäftsfeld etabliert, hat eine sehr exklusive Stellung, kombiniert mit dem Effekt, dass Gruppenverträge durch Personalwechsel ständig wachsen. Das ist ein Profit-Modell erster Güte. Eine klare Chance für Finanzberater, die sich hier einarbeiten und positionieren.

finanzwelt: Herr Simon, wie haben sich die bAV-Umsätze bei der WWK in den letzten Jahren entwickelt? Ruven Simon» 2021 hat die WWK das beste Jahr der Unternehmensgeschichte in der bAV eingefahren. Die Rechnungszinsabsenkung hatte dazu geführt, dass mit Beginn des Jahres 2022 eine vollständige Beitragsgarantie seitens der Versicherungswirtschaft nicht mehr angeboten werden konnte. Deswegen haben sich viele Kunden im Jahr 2021 nochmal mit vollständigen Garantien eingedeckt. Doch auch 2022 war für uns kein Katerjahr, sondern das zweitbeste bAV-Jahr in der Unternehmensgeschichte und 2023 wird wieder das zweitbeste Jahr. Auf diesem hohen Niveau wollen wir weiterwachsen und 2024 nochmal deutlich zweistellig zulegen.

finanzwelt: Wie reagieren Sie auf die veränderten Lebenswirklichkeiten in der Arbeitswelt, wie etwa Sabbaticals?

Simon» Das Arbeitsleben hat sich drastisch verändert. Den klassischen Fall, dass ein Mitarbeiter mit seiner Lehre in ein Unternehmen eintritt und 40 Jahre lang dort arbeitet, gibt es längst nicht mehr. Heute wechseln die Mitarbeiter häufiger den Arbeitgeber, nehmen

» Für die WWK hat die bAV eine große Bedeutung und wir wollen weiterwachsen. Bereits heute machen wir ein gutes Drittel unseres LV-Umsatzes in der bAV und wollen künftig auf über 40 % kommen. «

» Es lohnt sich für Vermittler, sich trotz des höheren Aufwands in die bAV einzuarbeiten. Denn das Firmengeschäft mit Gruppenverträgen erweist sich als stabiler Produktionslieferant. «

Sabbaticals, Elternzeiten oder arbeiten länger als vereinbart. Hinzu kommen Themen wie Kurzarbeit oder Erhöhungen der Entgeltumwandlung. All das stellte den Arbeitgeber bisher vor große Herausforderungen in der Verwaltung und Abwicklung der bAV. Denn sie ist immer an das Entgelt geknüpft und damit muss sich auch der Versicherungsvertrag entsprechend verändern können. So brauchte es bei Veränderungen bisher stets einen zweiten, dritten oder weiteren Vertrag. Seit Anfang 2024 ermöglichen wir es in unserer Police, alle Änderungen zu alten Rechnungsgrundlagen durchzuführen. Das bedeutet: Der Vertrag kann jederzeit erhöht, beitragsfrei gestellt, reaktiviert oder über die verlängerte Zeit hinaus weiter bespart werden. Dabei verzichten wir bei der vorübergehenden Beitragsfreistellung auch auf Storno-Gebühren und Provisionsrückzahlungen des Vermittlers. Das ist nicht nur für

den Mitarbeiter, sondern auch für den Arbeitgeber wichtig. Je weniger Verträge der Arbeitgeber pro Mitarbeiter zu verwalten hat, desto einfacher läuft’s.

finanzwelt: Welchen Lösungsansatz verfolgen Sie, um das bAV-Geschäft für den Finanzberater und Arbeitgeber möglichst gut zu vereinfachen? Simon» Wir betrachten die bAV im Licht der drei Erfolgsfaktoren Produkt, Prozess und Service. In allen drei Teilbereichen haben wir identifiziert, was zu tun ist, damit der Vermittler und der Arbeitgeber vor, während und nach dem Abschluss keine Kaufreue entwickelt und während des Prozesses eine möglichst gute Customer Journey hat. Diese Aufgaben haben wir in den letzten Jahren konsequent erledigt und sind ständig bemüht, den bAV-Prozess so einfach wie möglich zu machen und auf die Bedürfnisse des Vermittlers und des Arbeitgebers optimal einzugehen.

Ein wesentlicher Teil ist die Entbürokratisierung des gesamten Geschäftsanbahnungsprozesses. Die Beantragung einer Direktversicherung berührt verschiedene Rechtsgebiete – Versicherungs- und Arbeitsrecht –, die ein unterschiedliches Formular- und Unterschriftswesen erfordern. Wir verzichten mittlerweile auf die zahlreichen aufwändigen Formulare und versuchen, den Wunsch, die Willenserklärung des Arbeitgebers und des Vermittlers zu erkennen – egal wie und in welcher Form sie uns das mitteilen.

finanzwelt: Wie sieht es bei den IT-Lösungen aus?

Simon» Wir setzen auf vereinfachte ITLösungen für Beratung und Verwaltung über ein intelligentes Schnittstellenmanagement. Egal welche Technologieplattform Vermittler und Arbeitgeber für sich wählen, wir sind als Produktlieferant stets angedockt und können darüber nicht nur den Abschluss, sondern

auch die Verwaltung vollautomatisiert und digitalisiert abbilden. Somit bieten wir jedem Vermittler die Möglichkeit, die WWK als Produktlieferant einzusetzen, völlig unabhängig von seiner Technologie.

finanzwelt: Und beim Service?

Simon» Die WWK legt großen Wert auf Service. So sind wir einer der wenigen Anbieter, die jeden Tag von 8 bis 18 Uhr eine telefonische Erreichbarkeit gewährleisten. Wir schaffen es, 92 % aller Vorgänge fallabschließend im Telefonat zu bearbeiten. Die durchschnittliche Annahmezeit eines Gesprächs beträgt bei uns 13 Sekunden. Das ist absolut einzigartig. Zudem sitzen in unserer Vertriebsberatung in der Münchener Zentrale hochqualifizierte bAV-Spezialisten. Darüber hinaus bereiten unsere Mitarbeiter kostenlos detaillierte Angebote und Beratungsansätze für den Vermittler vor – maßgeschneidert, inklusive Detailberechnungen und Musterrechnungen für einzelne Mitarbeiter. Wenn gewünscht, übergeben wir diese auch als Datensatz in die Beratungstechnologie des Vermittlers. Hinzu kommt unser dezentraler Service. Neben unseren acht regionalen Vertriebsdirektionen haben wir elf bAV-Consultants im Einsatz, die Vermittler als hochqualifizierte Spezialisten bei Arbeitgebergesprächen kostenfrei begleiten. Damit haben wir ein Gesamtpaket, das einzigartig ist.

finanzwelt: Ein zentrales Produkt bei der WWK ist IntelliProtect® 2.0. Was zeichnet es aus?

Heß» Das seit 15 Jahren nachweislich performante Garantiekonzept WWK IntelliProtect® 2.0 bietet einen einzigartigen iCPPI-Algorithmus zur Herstellung einer renditeschonenden Beitragsgarantie. Diese Police setzen wir schon seit der Markteinführung in der bAV ein, und sie hat auch eine besondere Beliebtheit bei Riester gefunden. Das Garantiekonzept erfährt am Markt eine sehr starke Nachfrage, weil es in der Ansparphase hohe Renditechancen und in der Entsparphase mit das höchste Rentenversprechen im Markt pro 10.000 Euro Kapital bietet. Natürlich sind Garantien nicht umsonst zu be-

» Wir betrachten die bAV im Licht der drei Erfolgsfaktoren Produkt, Prozess und Service. «

kommen, aber unser Modell ist deutlich renditeschonender als die am Markt angebotenen 3-Topf-Hybrid-Garantiemodelle, die die meisten Anbieter nutzen. Unser iCPPI-Garantiemechanismus schützt das Vermögen zuverlässig, unabhängig von Börsenhochs, Kurseinbrüchen oder Niedrigzinsphasen. Es hat sich über viele Jahre, auch bei den starken Kurseinbrüchen zu Beginn der Corona-Pandemie bewährt.

finanzwelt: Warum ist es gerade in der bAV für Finanzberater so wichtig, auf einen finanzstarken Versicherungspartner zu setzen?

Heß» Das Thema Finanzkraft eines Versicherers ist gerade in der bAV ein zentraler Aspekt. Schließlich geht es bei der Altersvorsorge der Mitarbeiter um eine langfristige Zusammenarbeit – das heißt, wir sprechen von 30 bis 40 Jahren Ansparphase und noch einmal 20 bis 30 Jahren Entsparphase. In der Vergangenheit ist es bereits vorgekommen, dass sich bAV-Anbieter im Laufe der Zeit aus dem Neugeschäft zurückziehen. Dann muss ein anderer Versicherer mit an Bord geholt werden. Das bringt Unruhe und wirft kein gutes

Licht auf den Finanzberater. Die WWK dagegen ist seit vielen Jahren für ihre besonders hohe Finanzstärke im Markt bekannt, was immer wieder durch verschiedenste Ratings belegt wird.

finanzwelt: Mit welchen Marketingstrategien werden Sie Ihre bAV-Strategie 2024 begleiten?

Heß» Wir werden eine eigene Internetplattform zum Thema bAV für Finanzberater bereitstellen, auf der alle WWK-relevanten Aspekte zu diesem Thema gebündelt sind. Dort wird es auch mediale Komponenten zum Teilen in sozialen Medien geben. Ergänzt wird das Ganze mit erklärenden Videoclips auf YouTube und durch breite Pressearbeit. Eine zentrale Rolle spielen darüber hinaus auch unsere umfangreichen Schulungsmaßnahmen für Vermittler, sowohl in unserem Schulungszentrum als auch digital über unsere WWK Akademie online.

finanzwelt: Was ist abschließend Ihr wichtigster Rat an Berater in Bezug auf die bAV?

Simon» Trau Dich, wir helfen Dir, bAV lohnt sich! (mho)

„Was immer im Arbeitsleben passiert, wollen wir begleiten“

Im finanzwelt-Interview erklärt Georg Steinlein, Leiter bAV Betrieb der WWK Lebensversicherung a. G., wie gute bAV-Produkte strukturiert werden müssen und was den Erfolg einer guten bAV ausmacht.

finanzwelt: Herr Steinlein, der Erfolg von einer guten bAV steht und fällt mit drei Faktoren: Produkt, Prozesse und Service. Mit dem richtigen Produkt fängt alles an. Was sind denn die wichtigsten Punkte, die ein bAV-Produkt weit nach vorne bringen können?

Georg Steinlein» Die Flexibilität im Produkt ist eigentlich das wichtigste. Das Arbeitsleben läuft in der Regel nicht mehr so wie früher, mit einem mehr oder weniger festen Karriereplan, der dann 50 Jahre Bestand hat und man sich anschließend auf die Rente freut. Heute ist das Arbeitsleben deutlich volatiler, und so muss auch die betriebliche Altersversorgung bzw. die Direktversicherung, die der Kunde abgeschlossen hat, alle Änderungen mitmachen und begleiten können. Deswegen ist Flexibilität im Produkt der zentrale USP für Arbeitgeber und Arbeitnehmer.