EMPRESAS FINTECH EN COLOMBIA IV Sus retos y logros

Javier Raventós

Javier Raventós

Javier Raventós

Javier Raventós

AUTOR / Javier Ignacio Raventós Núñez

COORDINACIÓN EDITORIAL / Javier Ignacio Raventós Núñez

DISEÑO GRÁFICO INTEGRAL / Beatriz Osuna Patiño

REDACCIÓN Y CORRECCIÓN ESTILO / Kevin Monzón, Javier Raventós

DIRECCIÓN PRODUCCIÓN / Germán Izquierdo Orejuela

PRE PRENSA DIGITAL / One Services

IMPRESIÓN / Promograf S.A.S.

EDITOR / Javier Ignacio Raventós Núñez

4 PRESENTACIÓN

Madeleine Clavijo, Co-Founder & CRO Kushki

6 PRÓLOGO, ESPACIO PARA CRECER

Francisco Miranda Hamburger, Director del Diario Portafolio

8 LA PRIMAVERA DEL ECOSISTEMA FINTECH

Gabriel Santos García, Presidente Ejecutivo de Colombia Fintech.

11 HACIA UNA CULTURA FINTECH DE CLASE MUNDIAL

Jorge Vélez, CEO Payválida

14 LA APUESTA POR LOS PAGOS DIGITALES Y LA INCLUSIÓN FINANCIERA

Sindy Granada, Country Manager de Lyra Colombia

16 SOLUCIONES QUE ACORTAN BRECHAS

Andrés Bolívar, CEO – ReconoSER ID by Olimpia Digital

21 OPEN BANKING, NUEVAS OPORTUNIDADES

Federico Suárez Rendón, SVP, OBE Latam

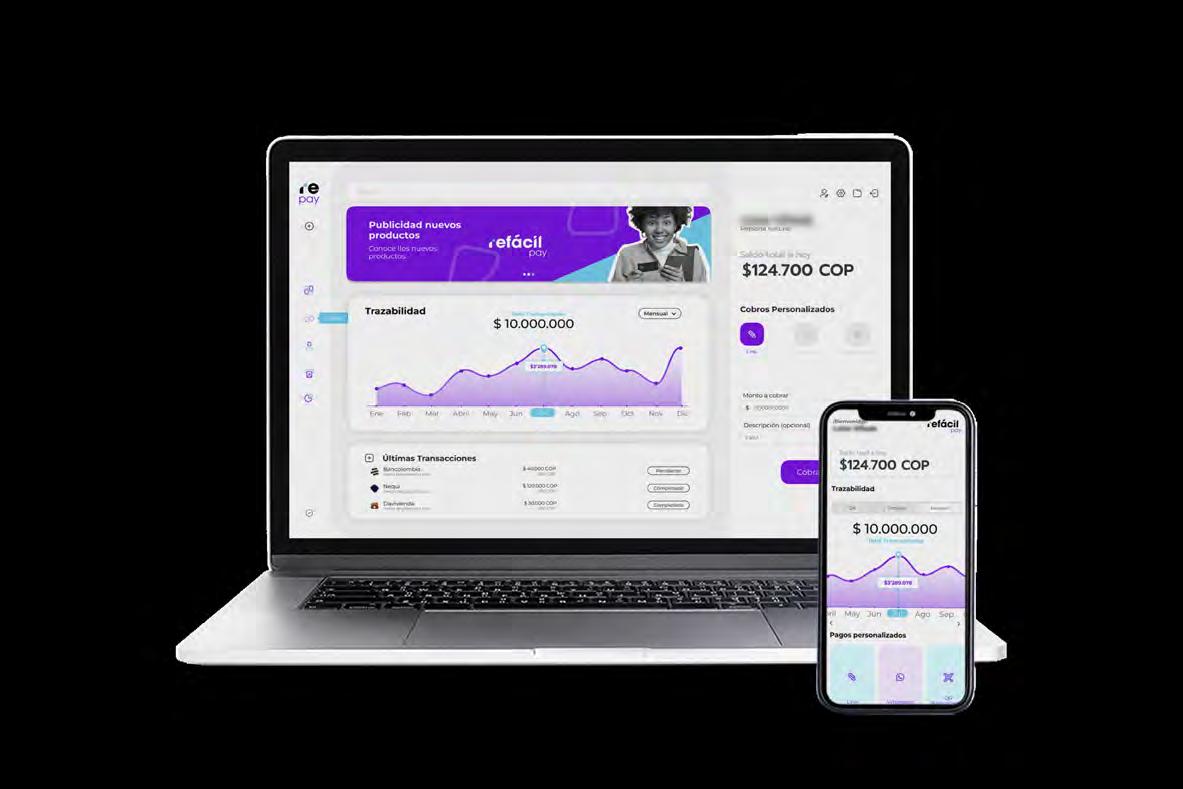

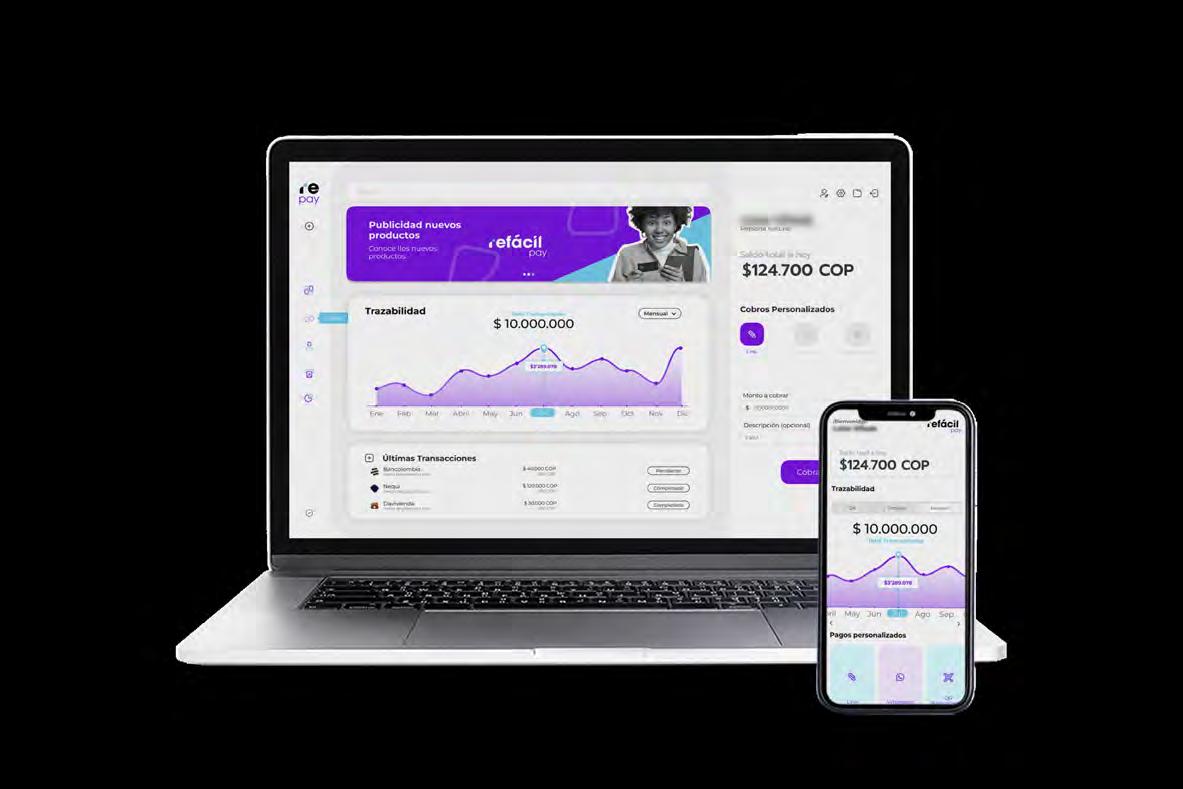

23 UN MUNDO OPEN EN COLOMBIA: OPEN BANKING, OPEN FINANCE, OPEN DATA Lyda Wilches, Viceprecidente de Pagos y Productos de Refácil

26 ESTUDIO DE PRÉSTAMOS DIGITALES O CRÉDITO DIGITAL

Juan Pablo Londoño, CEO de Technovation

34 PAGOS DIGITALES EN COLOMBIA

Carlos Marín, Country Manager

Pomelo Colombia

Enrique Fadul, Biz Dev Lead Mercados Andinos

ISBN / 978-628-95593-1-6

Reservados todos los derechos; prohibida la reproducción total o parcial sin la aprobación expresa del autor.

Este libro se terminó de imprimir en Colombia en junio de 2023

Primera Edición

37 MÚLTIPLES MEDIOS DE PAGO, ES UNA OPORTUNIDAD DE LLEGAR A MÁS CLIENTES

Madeleine Clavijo, Co Founder & CRO KushkiChairwoman of the Board Colombia Fintech

39 PAGOS DIGITALES PARA LA INCLUSIÓN FINANCIERA

Baudoin Pineda, CEO Refácil

43 BANCA CONVERSACIONAL: UN PODEROSO ADVERSARIO FRENTE AL ANALFABETISMO FINANCIERO QUE ACECHA AL PAÍS

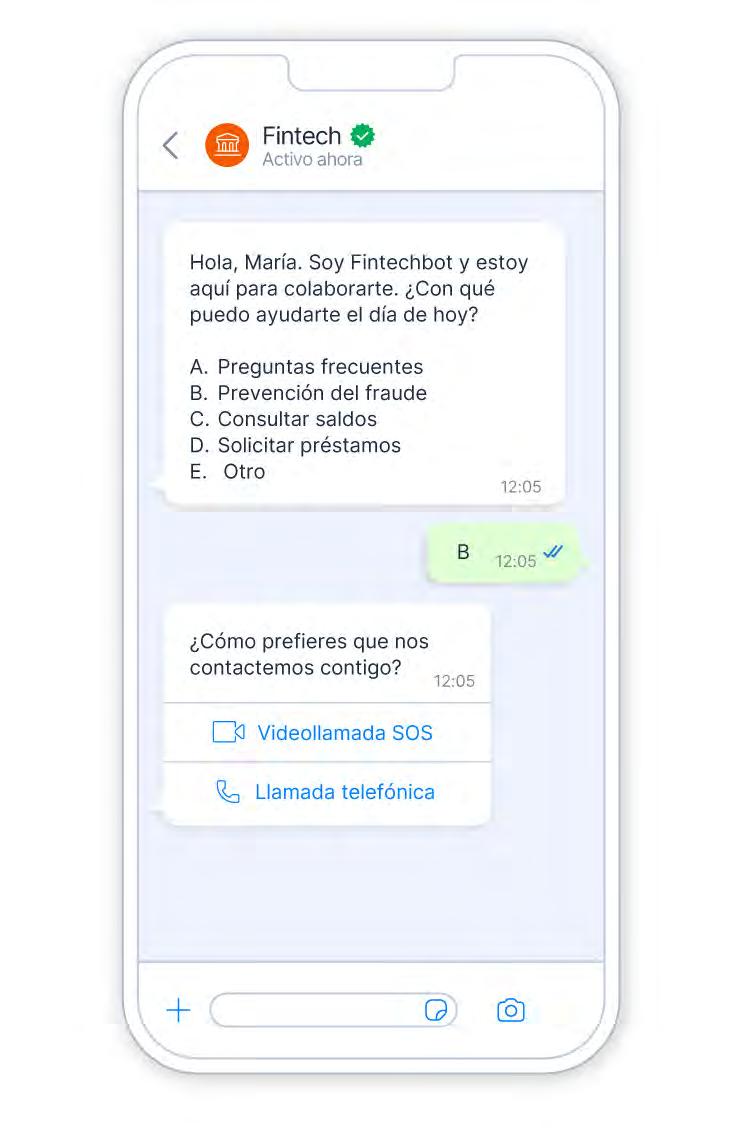

Vivian Jones, Latam VP en Infobip

47 EL PODER DE LA MUJER EN LA INDUSTRIA FINTECH

Madeleine Clavijo, Co Founder & CRO KushkiChairwoman of the Board Colombia Fintech

49 FINANZAS ABIERTAS PARA LOGRAR EL VERDADERO EMPODERAMIENTO DE LA ECONOMÍA POPULAR

Juan Saldarriaga, CEO Juanchotepresta

52 UNA VERDADERA INCLUSIÓN FINANCIERA GRACIAS AL ECOSISTEMA FINTECH

María Camila Muñoz, CEO Exponencial

Confirming SAS

54 FINTECH Y OPEN DATA: ¿QUÉ SIGNIFICAN PARA EL CRÉDITO EMPRESARIAL?

Lorenzo Garavito Zuluaga, Presidente de Iris

56 MUJERES EN FINTECH

Carolina Vélez, Gerente Corporativa Finsocial

59 IMPORTANCIA DEL CONSUMIDOR EN LA TECNOLOGÍA FINANCIERA

Valeria Martínez Molano, Rincón Cárdenas & Moreno

61 NOVEDADES REGULACIÓN FINTECH EN 2022

Erick Rincón Cárdenas, Profesor Asociado de la Universidad del Rosario y Director TicTank

64 EL EMPODERAMIENTO ES LA HERRAMIENTA ESTRATÉGICA DE UN BUEN LÍDER

Juan Diego Osman, CEO Sistepagos

66 CLAVES EN LA INCLUSIÓN FINANCIERA:

Maritza Pérez Bermúdez,Vicepresidente Ejecutiva de Banca Personal y Mercadeo, Davivienda

69 LA FINANCIACIÓN COMO FACTOR CLAVE EN EL ACCESO EQUITATIVO A LA EDUCACIÓN SUPERIOR

Liliana Beltrán Jiménez, CEO Finky

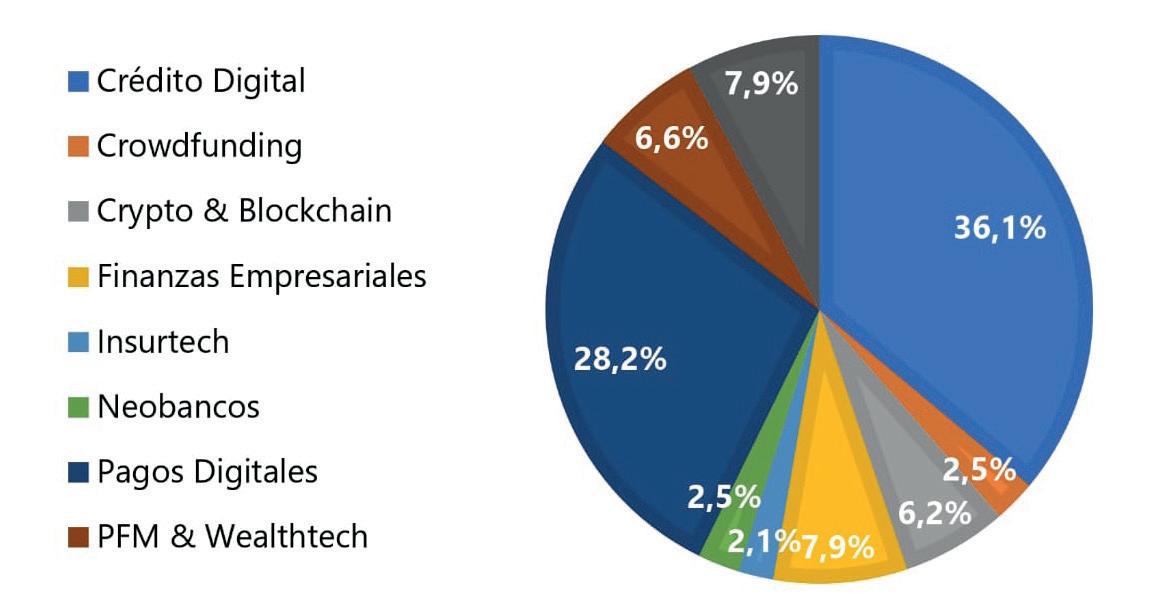

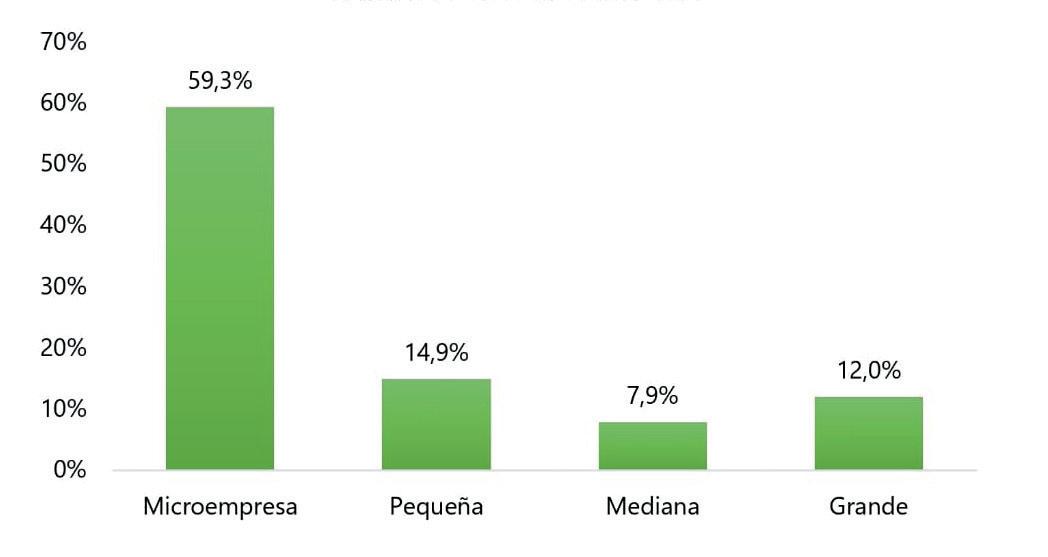

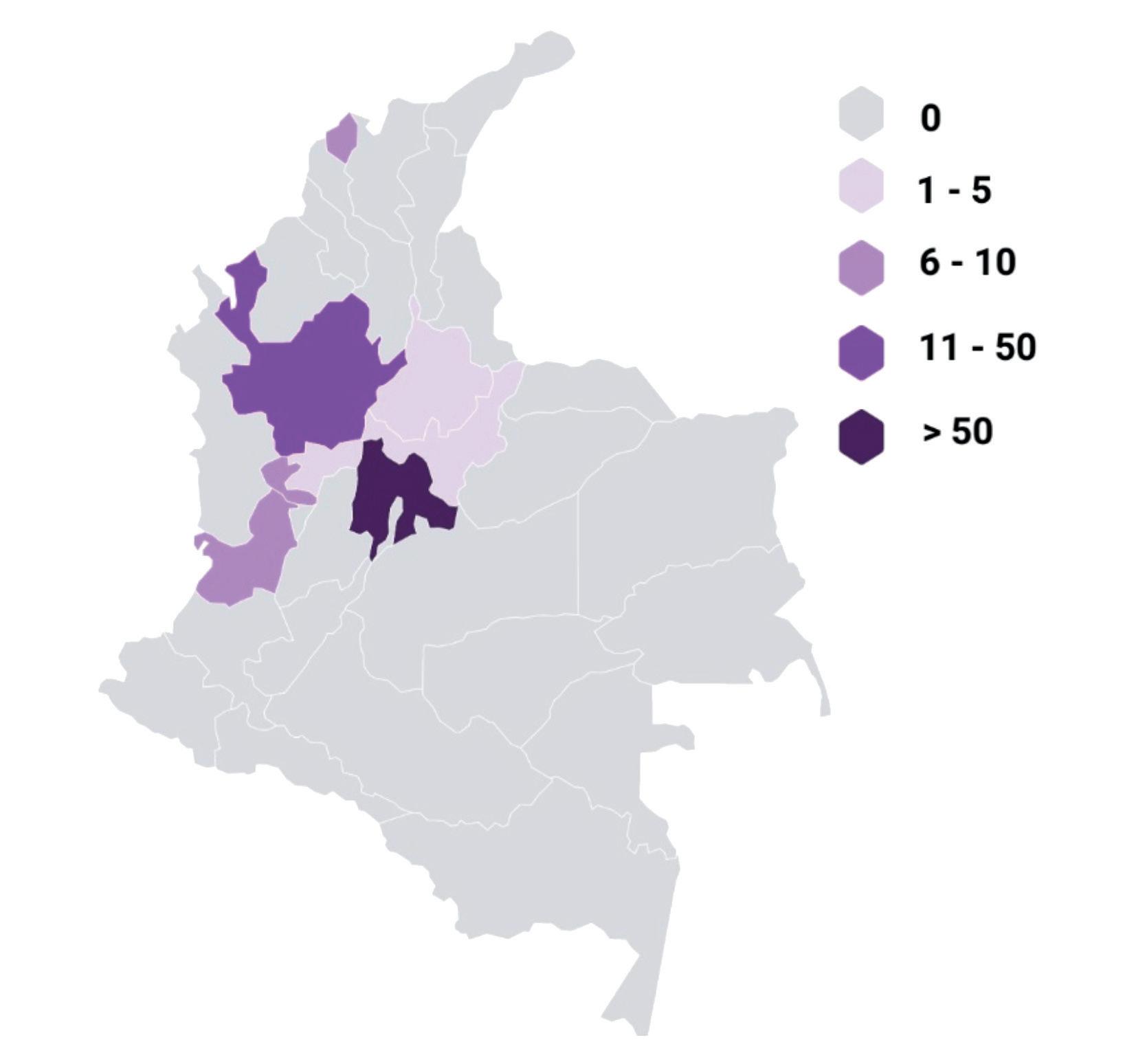

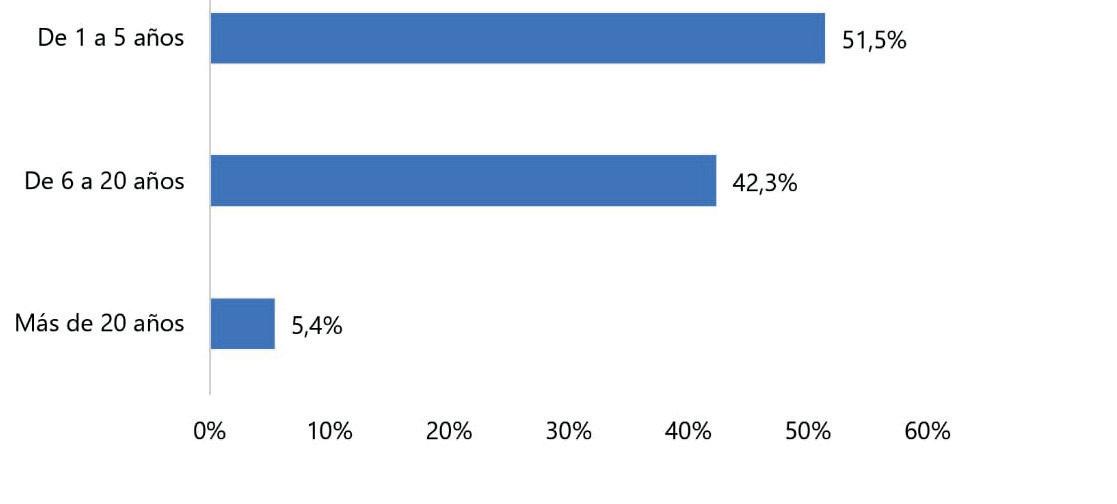

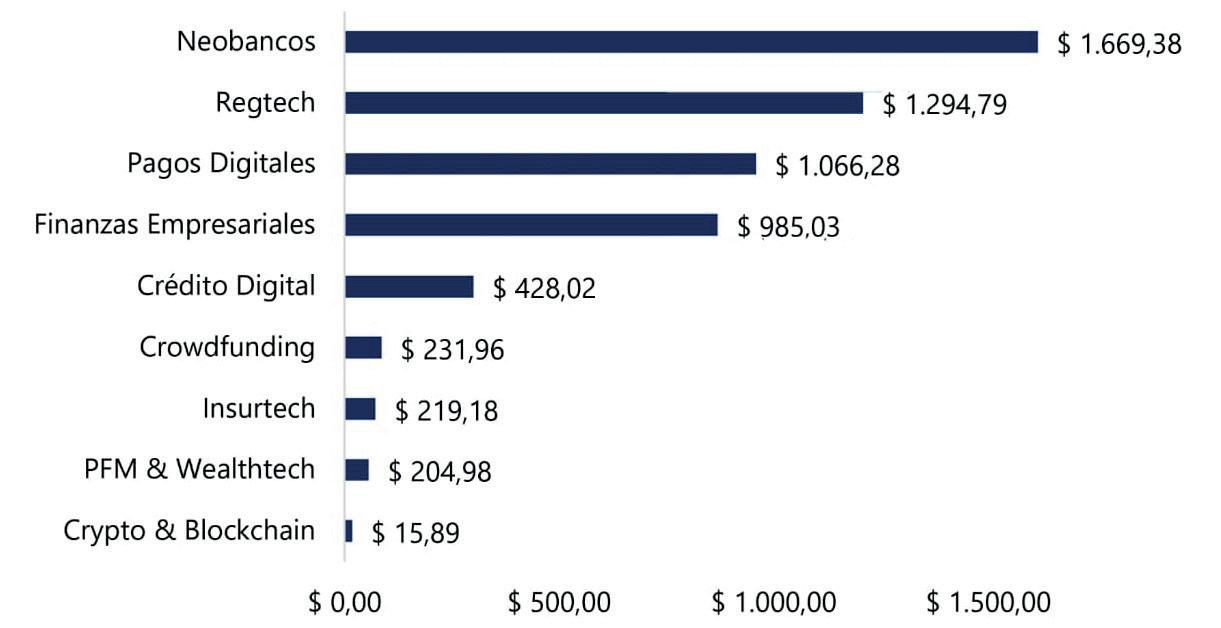

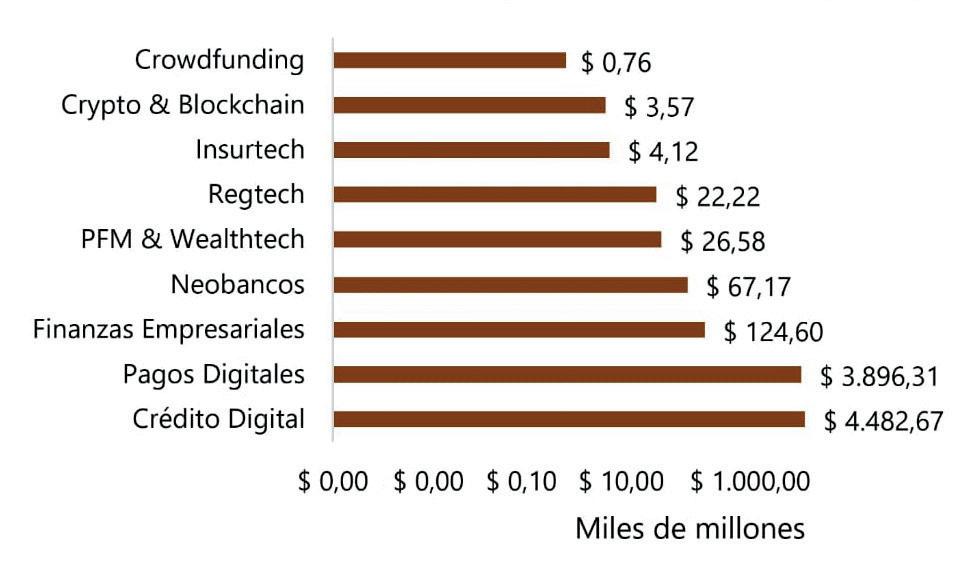

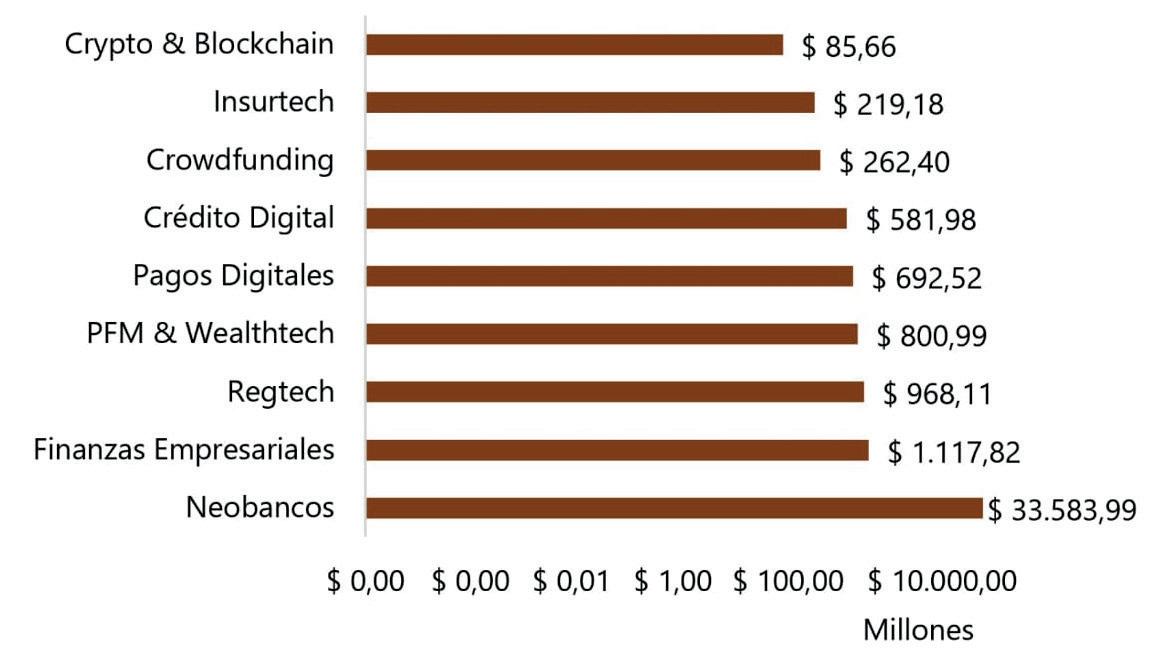

72 CIFRAS FINTECH EN COLOMBIA

78 GARANTÍAS DIGITALES Y FINTECH, LOS ALIADOS DE LA INCLUSIÓN FINANCIERA

David Bocanument Trujillo, Presidente de FGA Fondo de Garantías

80 FACTORING MUCHO SE HA AVANZADO, MUCHO POR CONSTRUIR

Oscar Moreno López, CEO F&M Technology 82

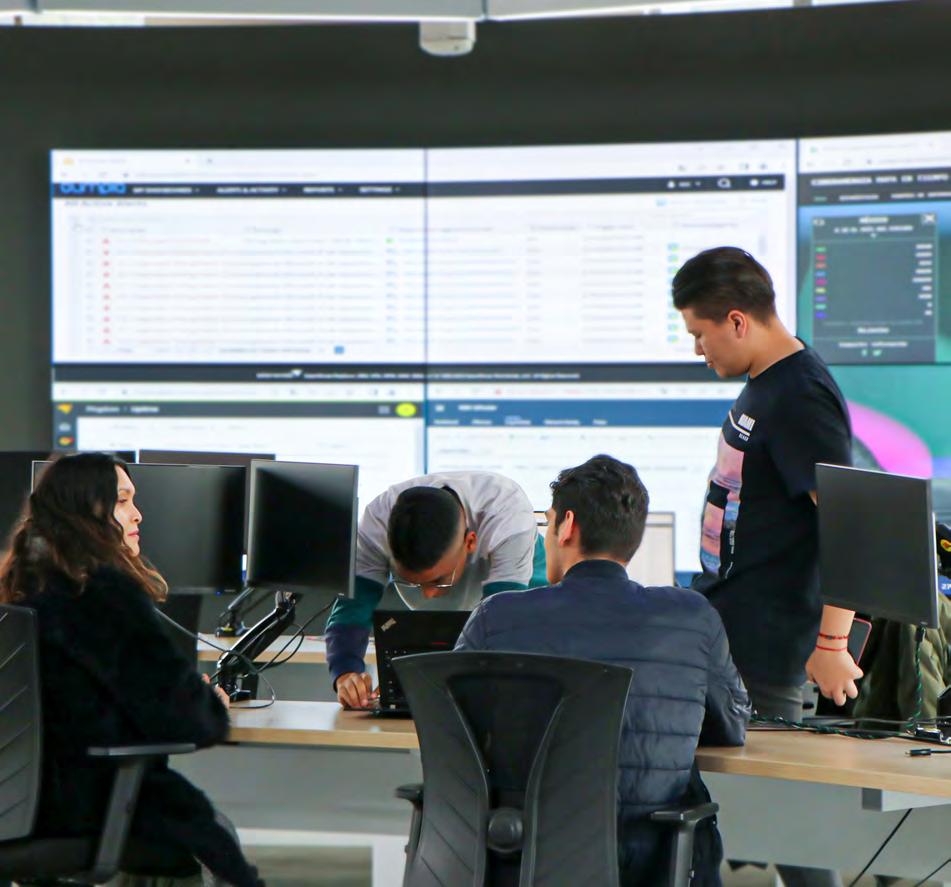

En los últimos años, el sector fintech en Colombia ha experimentado una transformación sin precedentes, gracias al surgimiento de nuevas compañías que han revolucionado la forma en que los usuarios interactúan con los servicios financieros, brindando alternativas innovadoras y accesibles. Este libro nos lleva de la mano, a través de un recorrido por el fascinante mundo de la industria Fintech, mostrándonos las principales tendencias, desafíos y oportunidades que caracterizan a esta gran industria.

Esta edición presenta una serie de artículos escritos por profesionales de la industria que cubren cuatro temas principales: inclusión financiera, crédito digital, pagos digitales y talento. Los cuales se derivan de la constante evolución y transformación de la industria fintech, y se hacen esenciales para comprender cómo las empresas están innovando y mejorando cada día el sector financiero.

Empezando por la inclusión financiera, que es un tema clave en la industria fintech, debido a que en todo el mundo, hay millones de personas que no tienen acceso a servicios financieros básicos. Las empresas fintech están abordando este desafío al proporcionar soluciones innovadoras que mejoran el acceso y la calidad de los servi-

cios financieros. Los artículos en esta sección exploran cómo las empresas fintech están trabajando para cerrar la brecha financiera y mejorar la vida de las personas.

El crédito digital es otro tema importante en la industria Fintech, dado que la tecnología ha permitido a las empresas fintech ofrecer créditos digitales de manera más eficiente y con menos requisitos, lo que ha mejorado la accesibilidad de los préstamos para muchas personas. Los artículos en esta sección analizan cómo las empresas de esta vertical, están transformando el sector crediticio y ofreciendo soluciones más flexibles y asequibles para los consumidores.

Los pagos digitales a su vez, son una tendencia que ha ganado una gran tracción en los últimos años, debido a que las empresas fintech han desarrollado soluciones de pago digital que ofrecen a los consumidores una experiencia de pago más fluida y segura, y han simplificado el proceso de transferencia de fondos a nivel mundial. Acá vemos cómo las empresas están abordando los pagos digitales, desde las billeteras digitales hasta los sistemas de pago basados en Blockchain.

Por último, el talento, que ha sido un motor clave de la transformación Fintech en Colombia, lo que

nos lleva a analizar como el enfoque centrado en las personas está impulsando un cambio positivo en el país, desde un contexto donde la demanda de servicios financieros digitales ha aumentado significativamente, lo que nos ha retado a su vez a mantener equipos altamente capacitados y motivados para innovar y mantenerse a la vanguardia de la industria. En esta sección encuentra cómo las empresas Fintech están atrayendo y reteniendo talento, y cómo están fomentando una cultura empresarial de innovación y emprendimiento.

Es importante resaltar, que el último año ha sido un período de grandes logros y avances para la industria Fintech en Colombia, apalancados en nuevas tecnologías y gracias al trabajo realizado por la Asociación Colombia Fintech, en conjunto con el Congreso de la República y el Gobierno Nacional, el Open Data es obligatorio para las entidades financieras en Colombia con la aprobación del Plan Nacional de Desarrollo, lo que significa que los dueños de la información financiera serán los propios usuarios y las entidades financieras podrán ver todo tipo de transacción realizada por el usuario, lo que permitirá que los bancos ofrezcan mejores alternativas para la gente.

No podría finalizar, sin hablar sobre inteligencia artificial (AI), un tema candente en la industria fintech durante los últimos años y que se ha convertido en un aliado fundamental en la transformación de esta industria en el mundo. Gracias a sus capacidades para procesar grandes volúmenes de datos y generar insights valiosos, las empresas han logrado mejorar la eficiencia operativa, reducir el riesgo y el fraude y mejorar la experiencia del cliente, ofreciendo productos y servicios más personalizados, eficientes y seguros a sus usuarios.

En este libro, los expertos en la industria fintech comparten sus conocimientos y experiencia sobre temas relevantes del sector. Cada artículo ofrece una perspectiva única y valiosa sobre cómo las empresas fintech están abordando nuevos desafíos y cómo están trabajando para mejorar en todo el mundo.

Espero disfruten este libro y sea una herramienta valiosa para cualquier persona interesada en la industria fintech, y que inspire a otros a unirse a esta industria y a contribuir a su evolución continua.

Tienen en sus manos, estimados lectores, la cuarta edición del libro “Empresas Fintech en Colombia: Sus retos y logros”, con autoría de Javier Raventós y el apoyo de Colombia Fintech y múltiples iniciativas de este creciente sector de la economía nacional. En pocos años las firmas ‘fintech’ se han ganado un merecido lugar en la mesa no solo del sistema financiero y su ruta futura sino también del ecosistema de emprendimiento en el país.

Su irrupción no ha estado exenta de desafíos regulatorios donde la banca central, los entes de control y vigilancia y el Congreso, e incluso la Presidencia de la República y el Departamento de Planeación Nacional, se han visto enfrentados tanto a un aprendizaje rápido de las potencialidades de las ‘fintech’, como a la urgencia de adoptar marcos y normas que les abran la puerta a posibilidades y oportunidades.

Colombia, gracias a su dinámico ecosistema con varios centenares de iniciativas, se ha ganado un lugar importante dentro del panorama regional del sector. Además, de acuerdo al informe de emprendimientos de base tecnológica, “Colombia Tech”, que realizan KPMG y otras entidades, las ‘fintech’ no solo configuran el sector con mayor proporción dentro de los distintos subsectores sino también lideran el listado de las ‘start-ups’ más destacadas en el país en este año.

Al igual que en otras áreas del emprendimiento, el entorno cambiante ofrece desafíos, en especial en los frentes de la inversión y el financiamiento, que constituyen una difícil prueba para los distintos modelos de negocio. No obstante, el horizonte muestra varias señales de optimismo para el futuro. Una de ellas es el reciente avance en términos regulatorios y de políticas públicas. Por ejemplo, la ‘economía popular’, de gran interés para el gobierno del presidente Gustavo Petro, puede ofrecer espacios para las ‘fintech’ en la prestación de servicios financieros a esas unidades económicas de baja escala, así como en los esfuerzos de profundización de la inclusión financiera de amplias capas de la población.

Esta publicación recoge, como ya es su tradicional estilo, historias, experiencias, proyecciones y propósitos de numerosos actores del ecosistema ‘fintech’ en sus diversas ramas de actividad. Estas voces integran una interesante mirada no solo a las preocupaciones y prioridades de estas caras de este sector dinámico sino también a sus expectativas y visiones de hacia dónde va el futuro. Lo cierto es que, a pesar de los distintos desafíos en el corto y mediano plazo, hay espacio para crecer.

Desde mi llegada a la presidencia de la asociación Colombia Fintech me he sentado a hablar con diferentes líderes de negocios fintech, inversionistas, personas clave en el desarrollo de la regulación de nuestro ecosistema, entre otros, y no hay duda de que estamos pasando por tiempos de incertidumbre, pero a la vez de oportunidades para que el sector se mire a sí mismo y avance en aspectos más allá del levantamiento de capital, algo que en todo caso volverá, diferente, pero volverá.

Cuando se habla del “invierno de las startups” no significa propiamente un paro o un cese en las inversiones. Se habla de que a futuro los inversionistas buscarán darle un mayor acompañamiento a las empresas donde pondrán su capital, será el fin del “cash burn” y será central un retorno en sus inversiones mucho más rápido.

Y así como los inversionistas pensarán mucho más dónde poner su dinero, será un momento para que los empresarios del sector reorganicen sus propias casas, busquen afinar sus producto e innoven para que a futuro sea más llamativo el levantamiento de capital.

Este también es el momento de sentarse a definir qué necesitan las empresas en materia de regulación y qué necesita la región para definir políticas públicas que cambien la vida de la gente y se logre una real y eficiente inclusión financiera. Y es que tenemos en América Latina y el Caribe un ecosistema fuerte y en crecimiento. Según la tercera edición del informe Fintech en América Latina y el Caribe: un ecosistema consolidado para la recuperación, publicado por el Banco Interamericano de Desarrollo (BID), BID Invest y Finnovista. El número de plataformas Fintech

alcanzó 2.482 en 2021, lo que representa un crecimiento de 112 por ciento entre 2018 y 2021. Además, dos de cada diez fintechs en el mundo son latinoamericanas o caribeñas.

Brasil sigue siendo el líder de la región con el 31% del total de empresas, seguido por México (21%), Colombia (11%), Argentina (11%) y Chile (7%); estos cinco países concentran el 81% de las fintech en la región. Entre ellas hay 8 ciudades que están consideradas como hubs para el desarrollo de la industria: Ciudad de México, Medellín, Bogotá, Belo Horizonte, Rio de Janeiro, Sao Paulo, Santiago de Chile y Buenos Aires.

Por otro lado, según el informe de LAVCA, Panorama de la industria de VC en América Latina 2022, son las fintech las que siguen atrayendo la mayoría de la inversión en la región; representando un 43 por ciento con una inversión de aproximadamente $3,352 millones de dólares. Colombia, por su parte, fue el país que más resiliencia tuvo frente a las inversiones, pues tuvo un decrecimiento de 24 por ciento en el número de millones de dólares recibidos, frente a otros países como Brasil que decreció 60 por ciento o México 51 por ciento. Por otro lado, Colombia tuvo un crecimiento en el número de acuerdos (rondas), pasamos de tener 81 acuerdos en 2021, a 126 en el 2022. Eso representó un crecimiento del 56 por ciento.

El invierno se siente, pero también se vive un interés muy grande en todo el ecosistema por aprovechar este tiempo para adelantar temas regulatorios que son fundamentales. Desde Colombia Fintech creemos que hay dos que a

futuro son centrales y que significarán para el ecosistema un antes y un después.

En primer lugar, el Gobierno Nacional, a través del Plan de Desarrollo, y de una gestión en la que Colombia Fintech fue central, incluyó un par de artículos que serán fundamentales para volver obligatorio el Open Data en el país. Este cambio hará que, a través de la portabilidad de la información y su uso consentido, los usuarios decidan con quién compartir su información transaccional para que los emisores de crédito compitan entre sí por darle mejores beneficios a sus clientes.

Y, en segundo lugar, el Banco de la República está metiéndole el acelerador a lograr una plataforma de pagos sin límites en el país, buscando replicar el famoso sistema “PIX” que ha sido tan exitoso en Brasil y ha permitido acabar con barreras de acceso a productos financieros. Solo unos datos de lo que ha logrado PIX en Brasil: se redujo más del 90 por ciento la tasa de fraude en línea en relación con el uso de la tarjeta de crédito y Boleto.

En el uso de PIX para pequeños montos en el 2022 el número de transacciones llegó a 4.200 millones en el primer trimestre del año, 22,9 por ciento del total, contra 3.700 y 3.500 millones de los pagos con tarjeta de crédito (19,27 por ciento ) y débito (19,8 por ciento), respectivamente.

La inmediatez del sistema lo posicionó además como el segundo medio de pago en el comercio electrónico en Brasil. En el primer trimestre del año, el volumen transferido alcanzó los 2 billones de reales (unos 413.878 millones de dólares), en datos del Banco Central. “el PIX reemplazó especialmente transacciones que antes se hacían en efectivo”.

Este esfuerzo por lograr pagos interoperables será la mejor manera de combatir directamente el retrasado efectivo que hoy es fuente del narcotráfico y el mal llamado “gota a gota”. Será también un motivo, al igual que con el Open Finance, para una mayor competencia y una apertura de datos sin precedente en el país.

Esto, para nuestro ecosistema, significará una nueva camada de iniciativas fintech que opera -

rán dentro de una Colombia, financieramente hablando, muy avanzada y distinta. Será también la puerta a que Colombia sea líder en innovación y a lograr una conectividad más allá de nuestras fronteras, pues el mundo entero está dando los mismos pasos que nosotros.

Gracias al gran trabajo que se ha hecho por la Asociación Colombia Fintech en sus casi siete años de vida, hoy somos un referente como gremio en toda la región. Hemos sido una organización disciplinada que de manera sincera ha aportado al crecimiento financiero de este país, a la consolidación de un ecosistema y a la inclusión financiera.

Colombia Fintech se ha planteado la meta ir más allá de lo que hoy es. Por eso, el objetivo

es que los temas que nos aquejan internamente empiecen a tener mucho más eco en la agenda nacional e internacional. Somos un gremio que está empezando a acercarse a la adultez y eso se ve en el hecho de que los intereses que nos unen como ecosistema hoy hacen parte de los principales temas de la agenda mundial.

Es por esto por lo que no nos cabe duda de que el ecosistema tendrá una primavera muy fructífera. Ya se vivieron años de crecimientos y hoy estamos en una etapa de aprendizaje, autoconocimiento y transformación, que nos permitirá afrontar el futuro con madurez y con la capacidad de aprovechar muchísimo más las oportunidades que se nos presenten como ecosistema.

En noviembre de 2022, caminaba por las calles de Boston (USA) en el comienzo del invierno. Me fui a estudiar una temporada y, junto a lo aprendido en un curso de negocios en Harvard, regresé a Medellín con un pequeño hallazgo que ha motivado mi visión como empresario.

Era un domingo y yo exploraba el centro de la ciudad cuando llegué a un local que atraía un gran flujo de personas. “Debe ser un bar conocido”, pensé. Me sorprendió un acogedor espacio, al estilo de la arquitectura tradicional de Boston, hogar de una librería/café. Me rodeaban los libros, paredes llenas; en las mesas, lectores ávidos y también otros intercambiando ideas sobre las lecturas que los atrapaban en ese momento. La atmósfera generaba magnetismo, sentía la obligación de tomar yo un libro también solo para poder integrarme más adelante a las

discusiones en las mesas. Al final, fue imposible: ¡el lugar estaba lleno!

Convencido de volver luego, seguí mi rumbo y encontré un Sports Bar, mostrando en TV eventos deportivos todo el día. Allí también me llevé una sorpresa: solo tres personas. Fue para mí una impresión de admiración por la cultura de la ciudad. Dedicar el domingo a leer y educarse, en vez de la experiencia pasiva del alcohol y las pantallas con deportes.

Esa idea me hizo clic en la cabeza. Pensé en la atmósfera de mi propia empresa, me pregunté cómo podía convertirla en algo tan magnético como ese café bostoniano, un lugar que reciba personas siempre en busca de aprender e intercambiar ideas.

Las páginas de este libro ofrecen las historias de muchas empresas Fintech, así como la mía. Cada propuesta de valor es diferente, y atendemos a todo tipo de mercados, pero hay algo en común entre la mayoría y es una visión orientada al continuo aprendizaje e intercambio de saberes. Algunos venimos del empirismo del emprendimiento, aprendiendo especialmente del error, pero también del competidor, del aliado, del amigo, del entorno y de todo lo que se mueve a nuestro alrededor. La naturaleza de nuestro negocio, el mundo financiero, nos obliga no solo a aprender del mundo bancario sino también a tratar de brindarle nuevas oportunidades. ¿Somos capaces de llevar a nuestras empresas esa cultura que invita a la transacción de ideas y saberes? Quiero dejarles esa invitación.

Si hablamos de una Fintech de clase mundial, uno de los pilares es el ADN organizacional. Los hábitos, costumbres y relacionamiento, avanzando en la misma dirección. Usando como ejemplo el mundo del ciclismo, es tomar el mismo curso en busca de una meta volante o un premio de montaña; alcanzar una cima juntos, sabiendo que al conquistarla viene un nuevo pedaleo hacia las próximas metas. Lo que aprendemos en el rumbo se convierte en nuestra potencia para avanzar hacia objetivos cada vez más altos, sin tener que detenernos, sin bajar el ritmo, porque el sector Fintech nos da grandes oportunidades de expansión y escalabilidad, pero exige movimientos de alta velocidad.

Mantener la firmeza ante esa rapidez es uno de nuestros mayores retos. Afianzar nuestra faceta FIN a la par de nuestro lado TECH, garantizando que junto a la innovación y disrupción se ejecuten procesos con el rigor y confianza que clientes, proveedores y aliados esperan.

Una empresa Fintech sostenible requiere, más que nada, buenas prácticas de gobernanza empresarial, es decir, políticas y procesos para el adecuado funcionamiento de la empresa, que ayuden a cumplir objetivos, con miras al crecimiento, fortaleciendo la reputación y evitando conflictos o crisis. La gobernanza debe balancear las necesidades de diferentes grupos de interés, como inversores, consumidores, acreedores, proveedores, empleados y el entorno.

Y, al hablar de las buenas prácticas de gobernanza, no solo me refiero a la estructura de poder en la organización, sino a una visión que se irriga sobre cada uno de los miembros de la empresa. Y así como antes mencionaba la cultura, pensando en el intercambio de ideas, aquí también es un factor esencial para sembrar en cada persona un comportamiento ético y transparente.

Adicionalmente, si hablamos de buenas prácticas relacionadas con esta estructura, es importante destacar:

Sistemas de control de riesgos tecnológicos, financieros y corporativos meticulosos, que sean medidos de manera objetiva.

Un área de cumplimiento con total independencia y empoderamiento para tomar decisiones estratégicas.

Una revisoría fiscal permanente, que dé validez rigurosa a los Estados Financieros de la compañía.

Estos factores son indispensables para darle a una organización la capacidad de crecer orgánicamente minimizando riesgos en su gestión.

En Payválida, como actores del sector Fintech que ofrecemos pasarelas y métodos de pago, podemos conectar a la población no bancarizada con los beneficios tradicionales del sector financiero. La inclusión de estos segmentos tiene un impacto social significativo, pues son grupos demográficos con mayores barreras para acceder a servicios financieros por su origen, ubicación y capacidad económica. Cuando las Fintech facilitan una conexión entre estas poblaciones y la banca, vemos en acción la idea de “coopetencia”, la combinación entre cooperación y competencia donde cada sector empresarial se ve favorecido mientras se crea valor al servicio a la sociedad.

Si esta “coopetencia” entre Fintech y Banca se capitaliza de forma adecuada, puede ser clave para mitigar problemas sociales. Pienso en las valiosas propuestas empresariales que se perfilan

en este libro, en su capacidad de acción con sus diferentes audiencias, como microempresarios, otros actores FINTECH, y puedo concluir que el enfoque para hacer de esa “coopetencia” un impulsor de proyectos de alto nivel es el propósito. Más allá de ser un negocio sólido, ¿qué valor le aporto al mundo con esta empresa?

Si las Fintech contribuyen a impulsar la madurez digital del entorno, deben ser pioneros en prácticas de ciberseguridad, pues este es el gran pilar que sostiene la confianza en las experiencias digitales, no solo de nuestros clientes, proveedores y aliados, sino de la sociedad entera.

No se trata sólo de estándares mínimos para cumplir con certificaciones o para operar bajo el

marco regulatorio de este país u otros. Como lo discutido anteriormente, la ciberseguridad debe ser parte de la cultura y reflejarse no solo en el ámbito laboral sino personal. Los empleados de la compañía son la línea más fuerte de defensa contra los adversarios. Este modelo cultural es un trabajo de nunca acabar, pues debemos poner a prueba la conducta de nuestros colaboradores frente a escenarios de riesgo cibernético y aprender de sus resultados para reforzar las vulnerabilidades.

En un momento evidencia la falta de rigor en ciberseguridad de corporaciones globales y entidades públicas, me parece clave hacer este llamado para considerar los requisitos de protección en todo el ciclo de vida de nuestros productos, y recordar un hallazgo valioso: que esto también contribuye a la experiencia de usuario. No solo debemos facilitar la alfabetización financiera de nuestros clientes, sino también su entendimiento de la seguridad de sus datos. ¿Y cómo es esto posible? Adivinen: también es parte de la cultura.

El efectivo y las tarjetas de crédito, hasta hace pocos años, dominaban el panorama de los pagos. Sin embargo, a nivel global estamos viviendo una transformación radical respecto a los métodos de pago tradicionales. La hiper digitalización ha permeado a la sociedad en todas sus esferas - trabajo, educación, ocio - impulsando a las empresas a adoptar nuevas tecnologías que les permitan digitalizar los servicios que ofrecen, entre estos l os métodos de pago. No cabe duda que al brindar soluciones de pago online, seguras y sin fricciones, las empresas realizan una gestión eficaz de sus recursos, debido a que parte del incremento de las ganancias se asocian a la capacidad de ofrecer multiplicidad de métodos de pago en respuesta a la demanda de sus clientes.

A medida que el efectivo se hace más obsoleto y la aceptación por las transacciones digitales aumenta, vemos cómo las empresas y consumidores reclaman métodos de pago más seguros y prácticos.SINDY GRANADA COUNTRY MANAGER DE LYRA COLOMBIA

Sin duda, la hiperconectividad abre caminos hacia un mundo más digitalizado y a medida que se va transformando el mercado global, las transacciones digitales nos demuestran que los servicios de pagos online son más necesarios que nunca. Además, l os pagos digitales alientan el crecimiento de las empresas , eliminando las barreras que limitan la participación del mercado. En este punto, cabe mencionar que la inclusión financiera implica el uso de medios digitales que reducen los costos para proporcionar a las poblaciones actualmente excluidas del sector financiero y desatendidas diversos servicios financieros formales, adaptados a sus necesidades tales como: transacciones, pagos, ahorro, crédito, entre otros.

La digitalización de la banca , la evolución del sector Fintech , la seguridad y comodidad que brindan los pagos digitales, entre otros aspectos, ha aumentado la pronta adopción de los mismos por parte de los consumidores. De acuerdo con el Informe Mobile en España y el Mundo,1 los monederos virtuales se convertirán en el principal medio de pago en 2023. En Colombia, el comercio electrónico tuvo un crecimiento del 34% comparado con 2021 según cifras de la Cámara Colombiana de Comercio Electrónico. De la mano del sector eCommerce están las Fintech que vienen creciendo a la par

1 Fuente: https://www.amic.media/media/files/file_352_2531.pdf

o más, así como también la banca abierta, las transacciones digitales, las billeteras digitales y los Neobancos, que sin duda son el futuro del ecosistema digital financiero.

Por lo tanto la industria Fintech , que está en constante crecimiento, continúa trabajando en soluciones tecnologías cada vez más seguras para generar confianza, cuidar el dinero y la identidad de los consumidores. En Lyra desde hace más de 20 años venimos fomentando la inclusión financiera y el uso de la tecnología disponible y de vanguardia, poniéndola al servicio de la industria y en pro de realizar transacciones sin necesidad de efectivo, lo que permite trabajar en mejorar los métodos de pago existentes, sumando nuevos y alcanzando así la inclusión financiera, bajo condiciones dadas para seguir brindando mejores soluciones, que sean fáciles de usar, seguras y brinde a los usuarios experiencias memorables.

Es por esto que el objetivo de una compañía como Lyra es hacer que estas soluciones garanticen la inclusión financiera, tanto para las empresas como para los usuarios, bajo la transformación digital e incorporación de nuevas tecnologías, alentando a la industria a mejorar la oferta de valor para los clientes incorporando un modelo que impacte de manera positiva y que sea de fácil acceso para las personas que eligen hacer sus pagos a través de canales digitales.

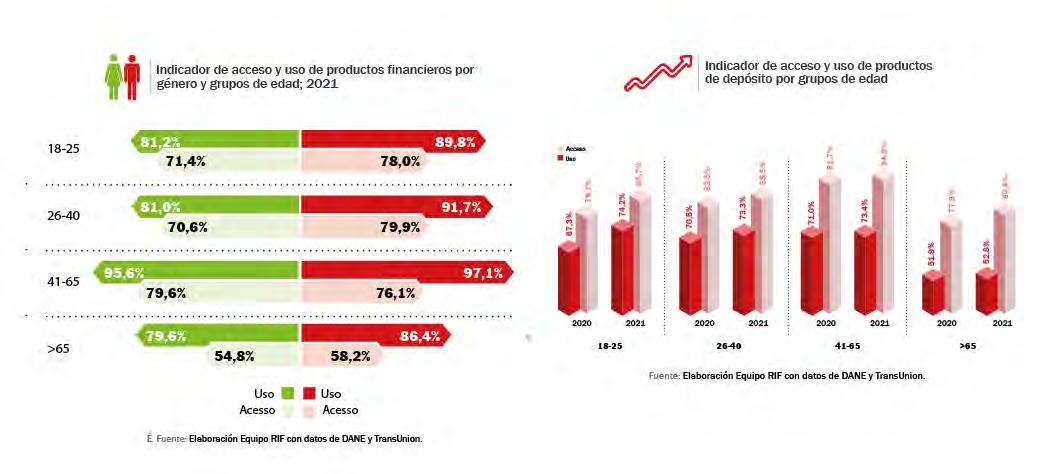

Hoy los grandes avances han convertido a Colombia en un referente internacional en materia de inclusión financiera, según el gobierno nacional. En su último reporte anual del 2022 los cuatro aspectos importantes para contemplar el éxito son; “acceso, uso, calidad de los productos financieros y su bienestar asociado” 1, siendo la educación financiera el proceso más importante para enfrentar la desigualdad en algunas regiones del país para lograr ingresar al sistema económico.

Los niveles de calidad de vida de los colombianos reflejan que el uso de servicios digitales aumentó: pasamos de un uso de 74,8% al 76,2%. Es decir

1 Banca de las Oportunidades, (2022), Reporte trimestral de Inclusión Financiera, Banca de las Oportunidades, https://www.bancadelasoportunidades.gov.co/es/articulos/sitio/reporte-de-inclusion-financiera-trimestral-marzo-de-2022

que, 28,3 millones de consumidores accedieron a tramites en línea, facilitando su experiencia en los canales digitales e híbridos, y promoviendo el desarrollo del ecosistema digital.

La inclusión financiera no ha sido ajena a esta transformación, por eso cada vez más personas han superado las brechas que limitan el crecimiento per cápita, como lo ratifica el Decreto 222 del 2020 del Ministerio de Hacienda y Crédito Público de Colombia. Ahora sabemos que cada vez más población accede a productos y servicios financieros formales, mejorando sus oportunidades económicas y de bienestar, además de su capacidad de ahorro, consumo y potencial de inversión.

Otro acontecimiento importante es el interés de muchas startups por democratizar los servicios

financieros y ofrecer soluciones innovadoras en donde caben todos, grandes y pequeños, públicos y privados, potenciando los servicios digitales como un motor de desarrollo nacional y un tema central de las agendas de gobierno, así lo enmarca el índice que expone un aumento de acceso en ciudades y aglomeraciones poblacionales, seguidas por los municipios intermedios y rurales, según la Superintendencia Financiera de Colombia y la Banca de las Oportunidades2

Los avances que se presentan para el sector financiero gracias a la tecnología son evidentes. Colombia tiene una gran oportunidad para avanzar en este frente, siendo las normativas como la Circular Externa 042 y 029 impulsores que exigen a los actores “ofrecer mecanismos personalizados de condiciones de acceso, eficiencia e innovación a las operaciones monetarias de los clientes con altos niveles de autenticación y disminuyendo el riesgo de fraudes bancarios”3

Si bien es cierto que la pandemia aceleró la implementación de nuevos esquemas de seguridad y regulaciones, las empresas han permanecido un paso adelante en materia de detección de fraude y lavado de dinero o AML, confrontando la necesidad de combatir los principales riesgos a los que están expuestos. En LATAM no basta con cumplir las normas, se hace principal y obligatorio minimizar las vulnerabilidades ante el fraude.

Por eso, es vital para las diferentes tipologías de negocios tecnológicos, en especial los financieros, asegurar los procesos garantizando que sus clientes sean reales y sean quien dicen ser. Así como también es imprescindible brindar una experiencia de usuario positiva a través de soluciones que cumplan con las regulaciones estipuladas local e internacionalmente, con la capacidad de detectar y mitigar el fraude, pero sin descuidar el grado de fricción que impacta al usuario.

029 de 2019, https://www.superfinanciera.gov.co/jsp/Buscador/ busqueda/BuscadorArchivos/idRecurso/1041475/f/0/c/0#

2 Superintendencia Financiera de Colombia y Banca de las Oportunidades, (2021), Reporte de la Inclusión Financiera, Reportes anuales (bancadelasoportunidades.gov.co) 3 Superintendencia Financiera de Colombia, (2019), Circular ExternaLas estadísticas en 2022 nos muestran que la inclusión sigue creciendo en Colombia. Según el informe trimestral de la Banca de las oportunidades, 34,2 millones de adultos adquirieron al menos un producto financiero formal alcanzando un 91,8% en el indicador de acceso registrando 0,6 puntos porcentuales por encima al trimestre anterior.4

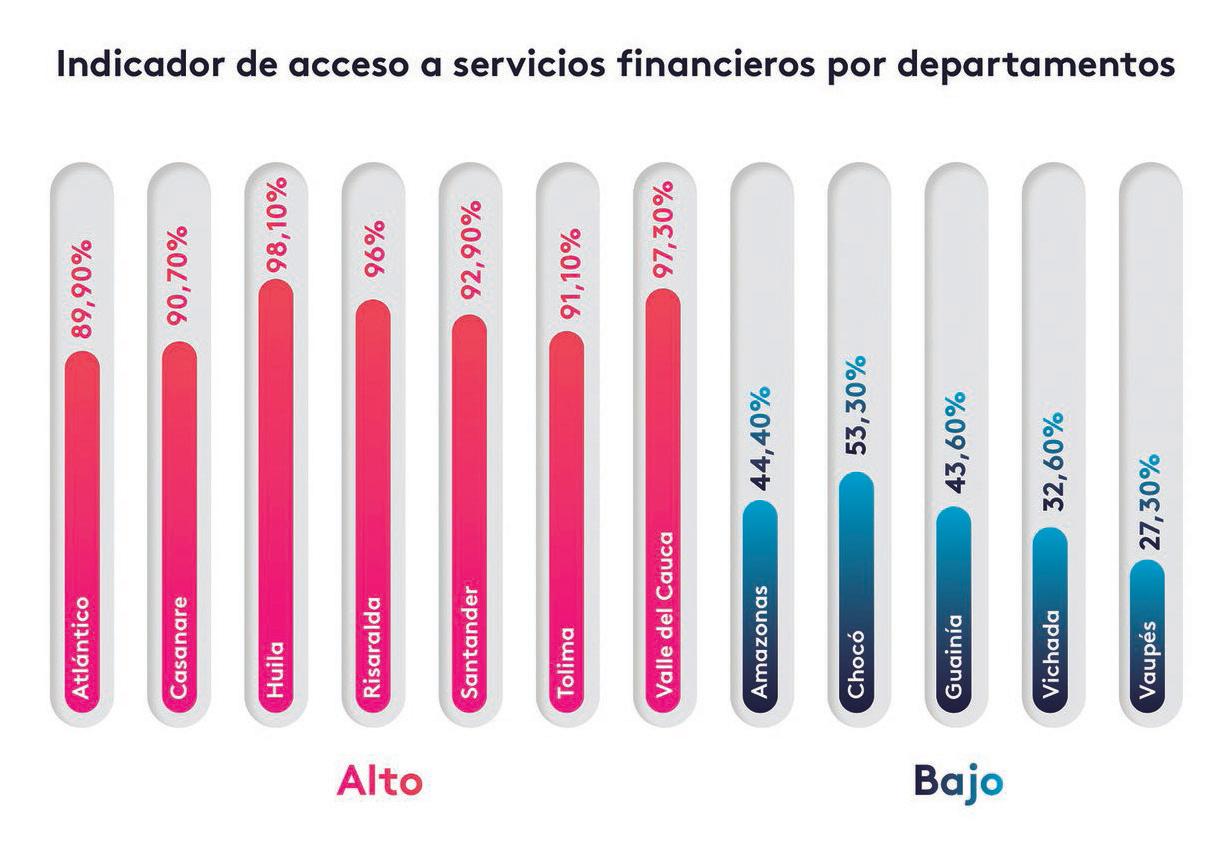

En Colombia los departamentos con los niveles más altos de acceso a productos fueron Huila, Valle del Cauca, Risaralda y Santander mientras en el quintil más bajo se encontraron Amazonas, La Guajira, Chocó, Guainía, Vaupés y Vichada.

Es evidente que uno de los grandes factores que dificulta el mejoramiento de la inclusión financiera es la baja bancarización que se presenta en las regiones anteriormente expuestas. La falta de conectividad, informalidad y aspectos

4 Banca de las Oportunidades, (2022), Reporte de Inclusión Financiera Trimestral, Banca de las Oportunidades https://www.bancadelasoportunidades.gov.co/es/articulos/sitio/reporte-de-inclusion-financiera-trimestral-junio-de-2022

estructurales como el social, económico, cultural y geográfico han representado significativas barreras para que la población acceda a algún tipo de producto o servicio financiero, sumado a la gran participación del uso del dinero físico que a pesar de ser un hábito cada vez menos usado, sigue formando parte del día a día del consumidor colombiano.

Sin duda alguna, el gran reto para Colombia converge en generar mecanismos que garanticen un mayor índice de acceso y cobertura en departamentos aparentemente olvidados, permitiendo la adopción digital acorde a las condiciones de los ciudadanos, organizaciones y dependencias, promoviendo desde nuestras empresas un correcto acceso y uso, diversificando productos de acuerdo con las necesidades que contribuyan al bienestar y progreso poblacional desde la confianza y seguridad digital.

Encontramos la necesidad de trabajar en políticas públicas, acompañadas de iniciativas privadas en materia de educación financiera

e inversión en infraestructura rural, desde el acompañamiento de entidades del sector Fintech como lobby para acelerar su implementación, atendiendo los requerimientos propios de cada región, contribuyendo activamente así en cerrar estas brechas que frenan el avance de inclusión.

correlación positiva con el crecimiento económico y tecnológico del país.

La búsqueda de una mayor digitalización y uso de servicios financieros no presenciales ha permitido que las soluciones digitales en Latinoamérica ofrezcan una conexión hacia otros servicios, reduciendo aún más las barreras del mercado y mejorando las prácticas reglamentarias para fomentar en mayor medida la innovación, garantizando que esta transformación sea sostenible, inclusiva y más segura.

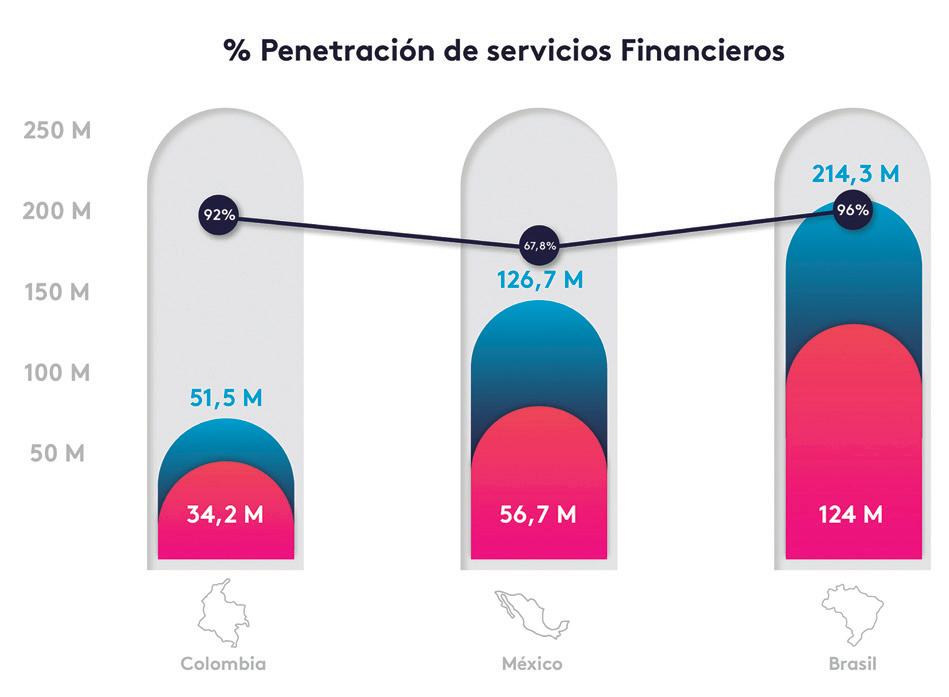

Con el impulso de nuevas tecnologías, Latinoamérica ha presentado cifras significativas en inclusión, apostando principalmente por conseguir más clientes que cuentan con algún tipo de producto o servicio financiero; tal es el caso de México que aumentó dos millones de personas en contraste con los años anteriores, logrando que más ciudadanos accedan a una cuenta de ahorro, crédito, seguro y/o fondo pensional.

Otra historia nos cuenta Brasil que, durante los últimos años, 16 millones de personas han obtenido productos financieros representando el 85% de la población; los pagos digitales han impulsado nuevos sistemas de pago instantáneos, entre ellos el PIX que permite transferir dinero y hacer pagos mediante códigos QR desde la aplicación de los bancos. A partir de su lanzamiento en 2020 se han incorporado 124 millones de usuarios a estos servicios financieros.

Las perspectivas que se vislumbran desde Colombia frente a países como México y Brasil muestran la necesidad de un enfoque integral donde el sector público y privado promuevan el desarrollo de sistemas digitales con características inmediatas, en aras de avanzar hacia la consecución de la inclusión, demostrando una

La industria Fintech como abanderada en el desarrollo de canales no presenciales sobre esquemas tecnológicos, claramente ha permitido que más personas ingresen a modelos formales, desplazando los trámites más burocráticos, físicos y tal vez excluyentes, para darle paso a los productos digitales más amigables a través de páginas web, aplicaciones móviles y centros de atención.

No hay duda, de que la integración de soluciones digitales para incorporar personas y pequeños empresarios al modelo de negocio formal ha demostrado ser una herramienta efectiva para promover la inclusión financiera con tecnologías avanzadas, que hacen posible que nuestras empresas salten de la identificación y tramitología basada en papel al entorno online; permitiendo la inclusión de crédito a través de una autenticación cada vez más precisa. .

Sin embargo, pese a este avance, se han presentado nuevos problemas de seguridad que deben abordarse. Ahora no basta solo con cumplir las normas, se debe reafirmar la confianza desde la apertura de la cuenta hasta el monitoreo continuo de transacciones. Dicho esto, se hace necesario saber si la persona que adquiere algún producto financiero cuenta con antecedentes o está reportada en listas nacionales e internacionales.

En ese sentido, la identificación digital se presenta como alternativa para ayudar a la inclusión en

el mundo financiero y para aquellas personas que, aun teniendo el documento de identidad requerido, tienen acceso limitado a productos tradicionales.

Con la puesta en marcha de esta digitalización, se ha dado paso a distintas herramientas para contar con un sistema de gestión de identidad consolidado y coordinado para reducir las posibilidades de fraude y robo de datos. Tal es el caso de la Orquestación de identidad que ha permitido tener todos los datos y verificaciones de la persona en un solo lugar.

La oferta para materializar la identidad de las personas en un ecosistema digital será cada vez más variada. Si desde la industria Fintech le queremos dar más poder al consumidor, la adopción de estas nuevas tecnologías será la clave para establecer una aproximación del perfil de riesgo de nuestro cliente, generando confianza y seguridad digital para ambas partes.

También promovemos la transformación de los negocios y contribuimos al desarrollo de un

ecosistema digital más seguro en Latinoamérica. Nuestra experiencia nos muestra que hay un aumento en el número de compañías que buscan innovar mediante nuestras soluciones de identidad y firma digital.

Otro aspecto que ha favorecido la implementación de este tipo de soluciones es la creciente apuesta por la sostenibilidad de las empresas con estrategias “cero papel”. Por eso, las herramientas de firma electrónica no solo han permitido llevar una trazabilidad de los documentos y almacenarlos en la nube, también facilitan la gestión de múltiples firmas en los documentos que las requieran.

Desde el equipo de ReconoSER ID y Olimpia Digital, estamos ayudando a promover la adopción de productos financieros alternativos para la población desatendida, aprovechando los beneficios de la identidad digital como una alternativa para la desmaterialización de procesos con la misma seguridad, validez jurídica y probatoria que una operación presencial.

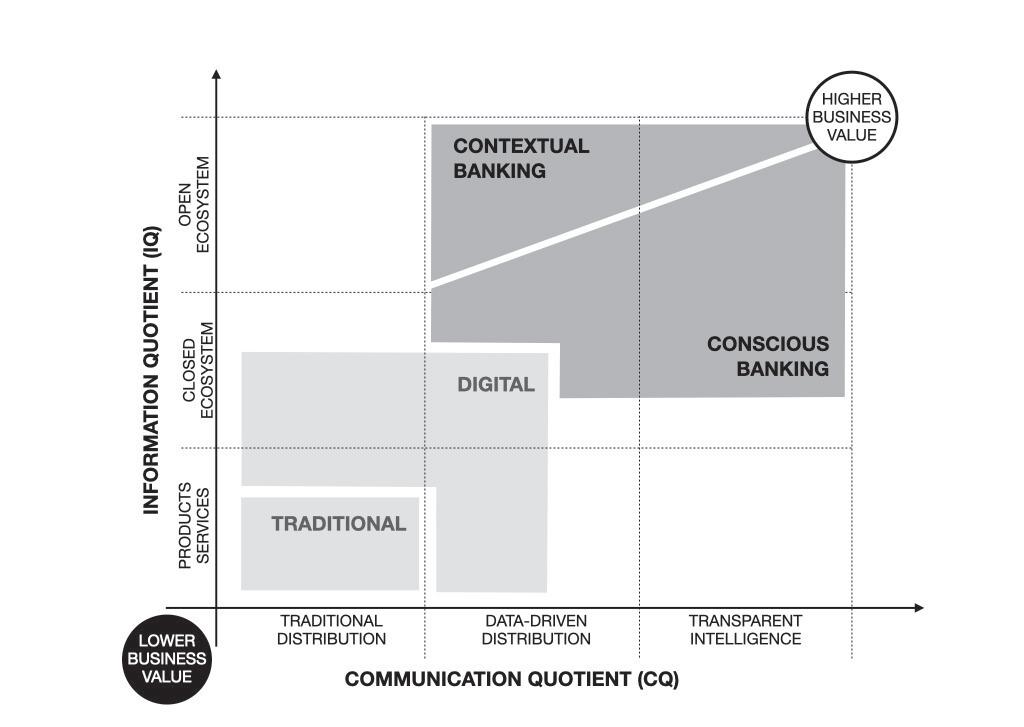

Las finanzas abiertas y por ende el intercambio de datos de manera consentida, han entrado en escena convirtiéndose en una ventaja competitiva al ofrecer productos y servicios financieros. El uso de datos de forma interoperable y consentida, transformará la manera como productos y servicios financieros son consumidos, pasando de “ser vendidos” al consumidor, a “ser consumidos” por este como parte integral de la experiencia de adquisición del producto final, transformando radicalmente la manera como hoy se ofrecen estos.

En el centro de esta transformación se encuentran los datos, activo que cada individuo posee,

y el cual la regulación ha empoderado a usar, permitiendo dilucidar patrones de consumo, gustos, identidad, idoneidad. Al compartir dichos datos, el consumidor espera recibir un mejor producto o servicio por parte de sus proveedores de servicio. Las finanzas abiertas son el habilitador de este intercambio, garantizando a través de reglas y estándares que se haga de manera segura.

Algunos dirán que esto se viene haciendo hace un buen tiempo, lo cual no es del todo errado. Lo que cambia, es como el compartir de estos datos se comienza a hacer de manera interoperable, con reglas comunes a todos, para

que innovadores, grandes o chicos, tengan la oportunidad de entregar al consumidor, actual y futuro, productos y servicios de una manera segura, amigable y costo-eficiente.

Este cambio hacia la interoperabilidad implica sentar a la mesa los diferentes actores con el ánimo de definir esas reglas y estándares que permiten que a través de un trabajo conjunto se pueda desarrollar una infraestructura robusta, que garantice el acceso a un mayor número de personas y que estas puedan acceder a productos y servicios financieros que hoy le son lejanos, o que todavía no les ofrecen de forma adecuada. Bastaría comparar este “big-bang de la data”, con el crecimiento que tuvo el mercado de tarjetas de crédito y débito, cuando la infraestructura de estos medios de pago permitió su uso sin distinción de quien es el operador en el punto de pago, para entender el impacto que esta interoperabilidad en datos puede tener sobre el ecosistema. Estamos ante un cambio que tiene la oportunidad de impactar de manera positiva a muchas personas que hoy no acceden a productos y servicios financieros.

La oportunidad se centra en la capacidad para desarrollar nuevos modelos de negocio en la cual los diferentes actores trabajan entre si apalancando las mejores habilidades de cada uno, permitiendo el desarrollo de productos

distribuibles a un menor costo y a mas personas. Instituciones financieras – bancos, compañías de financiamiento, sedpes, compañías de seguros, casas de bolsa, administradores de fondos de pensión y de valores, entre otros – y fintechs podrán, en este nuevo entorno, colaborar de manera estrecha en una oportunidad de mercado que trasciende el universo de consumidores que hoy se atienden.

Estamos ante una disrupción que traerá múltiples beneficios a los consumidores; una mayor oferta y mejor experiencia al consumir, habilitada por la capacidad de usar los datos como rica fuente de conocimiento de las personas y empresas. A través de los datos, cada consumidor podrá recibir una mejor y más apropiada propuesta de valor que la que actualmente recibe.

Pero el gran valor está en poder atender a aquellos consumidores que hoy no son atendidos y que a través de sus datos de consumo – servicios financieros, servicios públicos, arriendos, transporte y demás – permitirá a instituciones financieras y fintechs construir productos diseñados para incluir a quienes hoy están excluidos.

Para las instituciones financieras y fintechs estamos ante una gran oportunidad de potenciar sus habilidades y expandir el tamaño de lo que hoy es su mercado.

QUE GENERA OPEN INNOVATION

LYDA WILCHES VICEPRECIDENTE DE PAGOS Y PRODUCTOS DE REFÁCIL

Desde mi experiencia por llevar varios años de trabajo en el ecosistema de pagos en Colombia en los diferentes frentes en los cuales me he desempeñado a lo largo de mi carrera como han sido: banca tradicional, asociación de bancos, sistema de pagos de bajo valor, Ex-Ceo de una de las seis Sedpes del país y ahora como Vicepresidente de Pagos y Productos de una Paytech Colombiana, antes de expresar mi análisis al respecto quisiera aterrizar las definiciones de las que tratará el artículo, para facilitar su comprensión:

Open Banking: intercambio de información, datos financieros y transaccionales entre bancos e instituciones financieras.

Open Finance: extiende el concepto a otros servicios financieros como pensiones, seguros, inversiones, hipotecas, etc.

Open Data: Apertura de los datos en general, para ser aprovechados en otros sectores, como el inmobiliario, salud, telcos, entre otros; construyendo una “economía digital completa y abierta”.

Puedo decir que desde hace ya un tiempo aún sin salir el Decreto 1297 del 2022 del Ministerio de Hacienda y Crédito Público, las diferentes entidades con ADN Digital vienen prestando servicios de Banking as a Service (Banca como servicio) haciendo realidad estas tendencias en el país permitiendo que terceros, llámese por ejemplo negocios, empresas o emprendedores puedan ofertarlos como servicios para sus usuarios de manera inmediata con el propósito de minimizar cada vez más la brecha en la inclusión; a través de iniciativas particulares que usan como herramientas las conocidas API´s cuya traducción significa “interfaz de programación de aplicaciones abiertas” que les permitió y permite compartir información financiera de forma digital, ágil y segura, teniendo de base el consentimiento de los clientes.

Sin embargo, son soluciones hasta el momento creadas con la definición particular de cada una de estas empresas que quieren desarrollar nuevos modelos de negocio, soluciones, productos y servicios, que dinamizan la economía, compe -

tencia, crecimiento e inclusión financiera en esta industria; que presentan al mercado alternativas no estándar en la estructura de data, conexión y seguridad, dificultando la interoperabilidad entre estos actores y participando en una especie de carrera donde el primero que llegue al cliente tiene la delantera y ventaja, pues es este al final el que debe asumir tener varias integraciones para hacer uso de los servicios que requiere y que no siempre ofrece un único actor. De ahí que nace y se vuelve relevante, todo el trabajo que viene realizando la Unidad de Regulación Financiera (URF), Banco de la República y el gobierno en general desde el 2021 enmarcado en el decreto antes mencionado de julio del 2022 que incentiva y dinamiza el intercambio de información de los consumidores entre los diferentes actores, para la tercerización de servicios de esta índole y para lo cual esta en cabeza de la Superintendencia Financiera de Colombia regular dichos estándares bajo principios de competencia e interoperabilidad técnicos, de arquitectura, seguridad y experiencia del cliente. Adicionalmente, no solo se está hablando de

Open Banking sino llevándolo a generar una mayor cobertura y grado de conocimiento fuera del sector financiero para desarrollar Finanzas embebidas y Open data.

Si bien el año pasado se logró regular estas tendencias y de paso brindar tranquilidad para muchos, no hay que desconocer que no existe mejor escenario que este año en Colombia para el desarrollo de dichos modelos, términos que cada día se vuelven más relevantes por estar en la línea de trabajo priorizado dando continuidad desde enero de este año por la SFC en las mesas del “Proyecto Finanzas abiertas” que se están desarrollando con empresas publico privadas cuyo cronograma de implementación está enmarcado para el periodo de tiempo 2023 al 2026. Participación que ha mi modo de ver, ha sido fundamental en estas discusiones constructivas gracias al auge de las fintech en los últimos años, con los variados intentos y ejemplos de productos que se han construido entre el sistema financiero tradicional con otros segmentos, los cuales han servido para que cada día se siga materializando la democratización de los servicios que antes eran exclusivos de la banca. Teniendo en cuenta lo anterior, existe una gran expectativa en diversos sectores a parte del financiero, por permitirles participar y acceder a una regulación que dinamizará el intercambio de información de los cuales son dueños los consumidores entre los diferentes actores y por entender la dinámica, modo de trabajo, definiciones, puesta en marcha, monitoreo y supervisión para su adopción que se incluirán en la circular externa del primer caso de uso definido a ser

entregado en Julio de este año relacionado con “la iniciación de pagos” que promoverá pagos seguros e interoperables, el cual marcará el hito de cómo se continuaran abordando los siguientes casos a implementarse.

Es claro que llevar a la táctica dichas implementaciones aún conlleva a grandes retos como país: vacíos sobre el tema, cada día más actores desean y necesitan saber qué beneficios traen estos modelos de tercerización de servicios para poder sacarles el mayor provecho, como hacer más agiles la salida al mercado de los diferentes casos con una articulación total en el ecosistema, lograr estándares soportados con conocimiento técnico que permita contar con regulaciones dinámicas, entre otros.

Es por esto por lo que es indispensable generar una mayor cultura de conocimiento que permita acercar y apropiar estos modelos llamados open que por default hacen crecer la innovación en todos los sectores, beneficiando y volviéndose cada vez más relevante tener en el centro del ecosistema al cliente o consumidor. Son sin duda el futuro que dinamizará la economía permitiendo desarrollar una competencia sana que fomente la creación y crecimiento de más empresas que promuevan la prestación de servicios para seguir apostándole a llegar a más población que aun no tiene servicios de esta índole, tenemos bastante camino por recorrer, pero debemos sentirnos orgullosos al ser el tercer país de LATAM que implementa la regulación de Open Finance y sigue trabajando decididamente en volverlo una realidad para beneficio de todos.

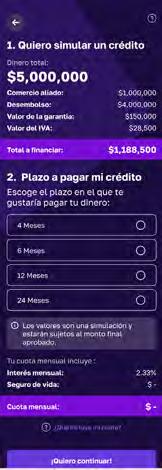

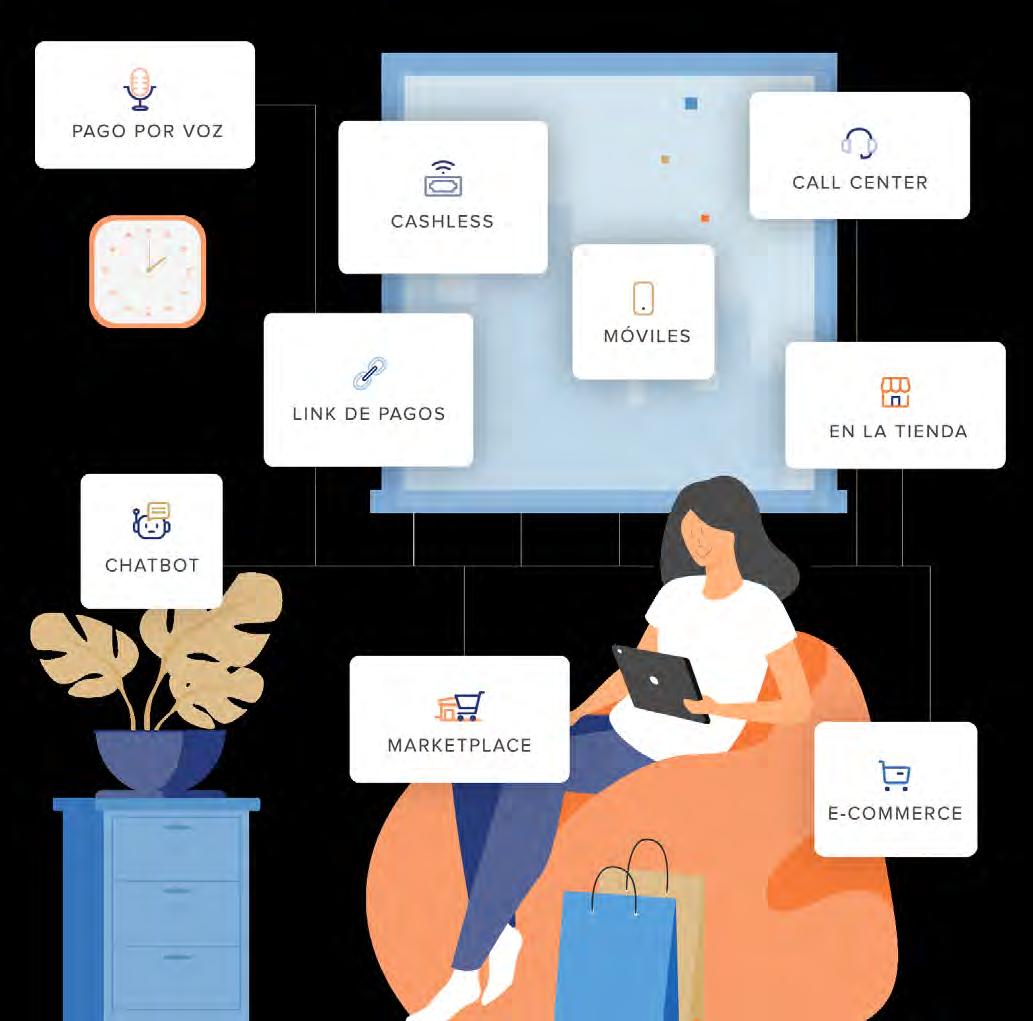

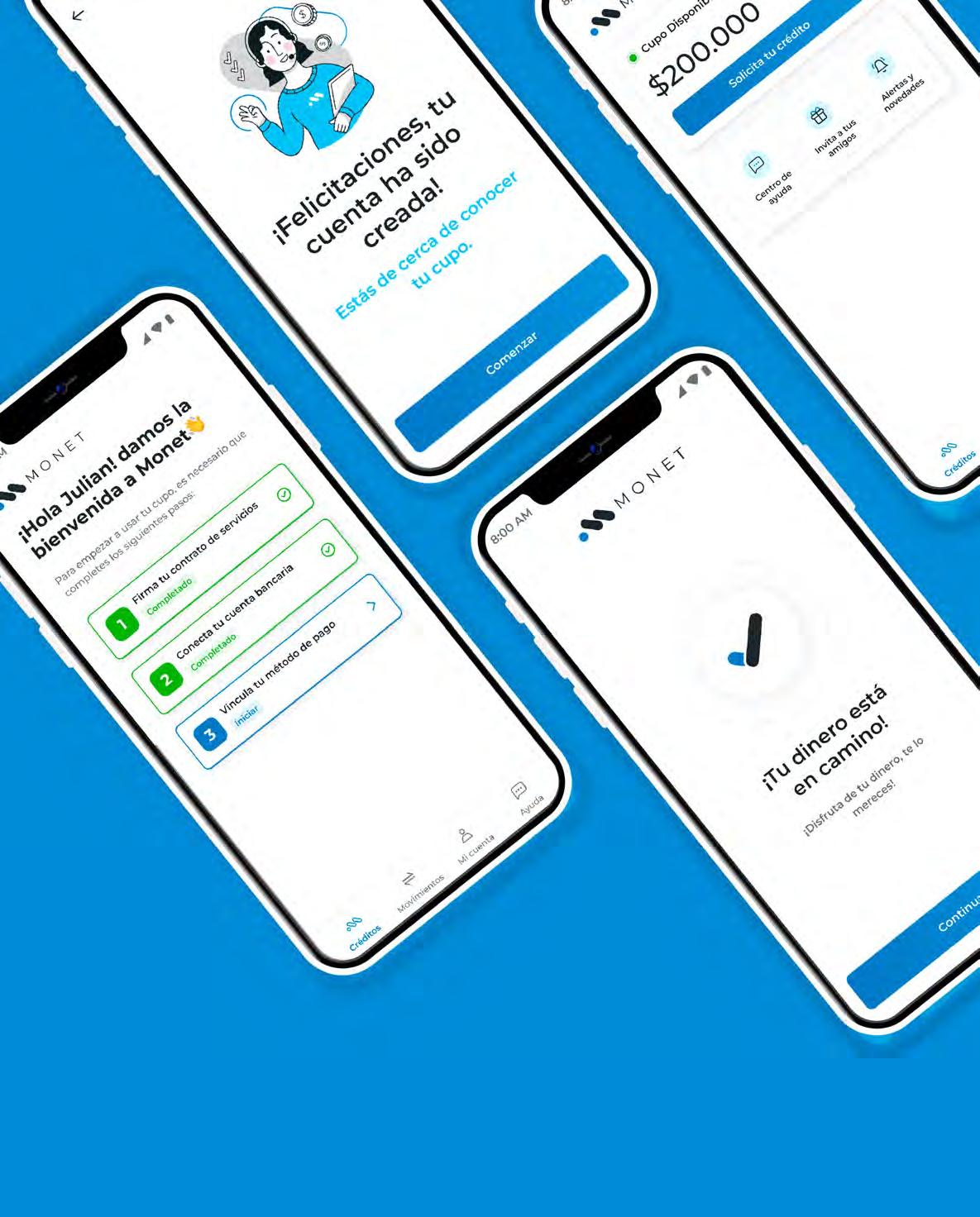

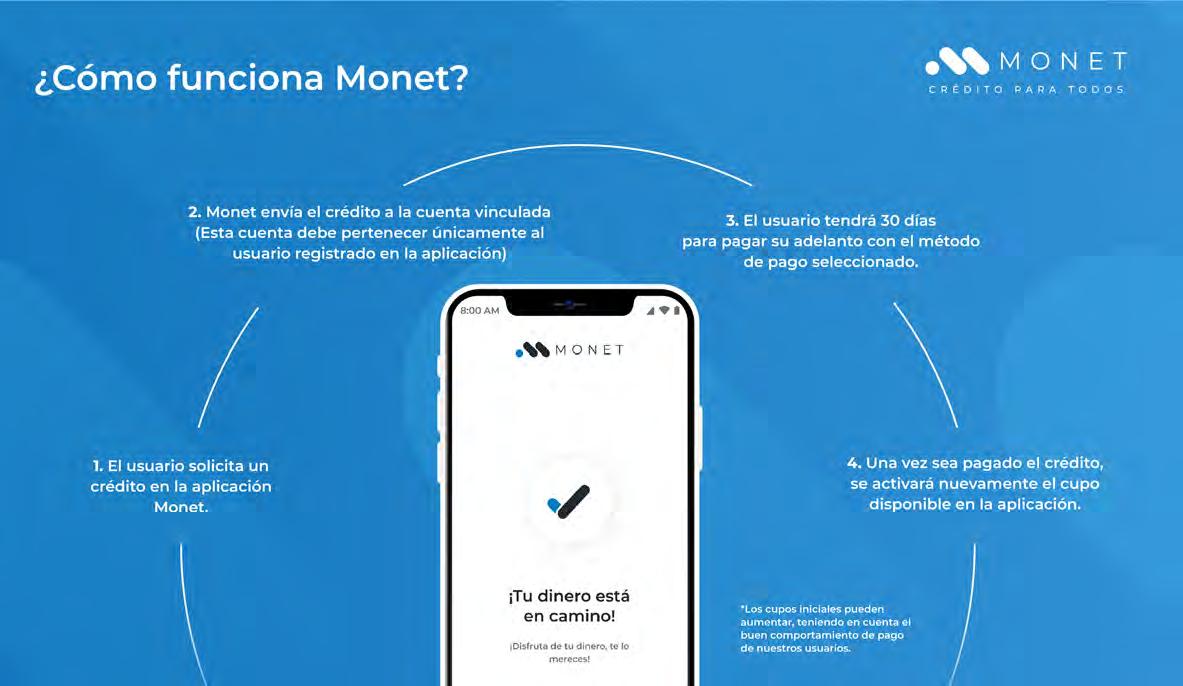

Los préstamos digitales combinan tecnologías basadas en datos con servicios tradicionales de la banca para mejorar la experiencia del cliente y optimizar los procesos de otorgamiento de crédito. Estos préstamos buscan realizar todos los pasos del proceso en una plataforma digital, con la menor interacción humana posible y decisiones basadas en algoritmos. Existen diferentes tipos de crédito digital para personas y empresas, y cada modelo está construido con algoritmos únicos para cada segmento. El proceso de un préstamo digital no solo mejora el

proceso actual, sino que cambia todo el concepto desde la adquisición hasta el mantenimiento del préstamo.

Los términos “préstamos digitales” y “créditos digitales” a menudo se utilizan indistintamente, pero en algunos casos pueden tener diferencias sutiles.

En términos generales, ambos se refieren a la oferta de financiamiento que se realiza a través de plataformas digitales y procesos automati -

zados que permiten una experiencia rápida y sencilla para el usuario.

Sin embargo, algunos expertos pueden distinguir entre ambos términos en función de cómo se utilizan. En algunos casos, “préstamos digitales” puede referirse a un modelo de negocio en el que las empresas fintech ofrecen préstamos con plazos y tasas de interés fijos, mientras que “créditos digitales” se refiere a una línea de crédito flexible que los usuarios pueden utilizar según sus necesidades y pagar solo por lo que usen.

Otra diferencia potencial es que algunos préstamos digitales pueden estar respaldados por instituciones financieras tradicionales, mientras que los créditos digitales pueden ser ofrecidos exclusivamente por empresas fintech.

El propósito de esta investigación consistió en desarrollar un sistema de información periódico sobre el mercado de crédito digital B2C en Colombia, con el fin de brindar acceso al público a una comprensión más clara del ecosistema fintech en el país.

En este estudio se llevó a cabo la recopilación de información y el mapeo de las empresas fintech de crédito digital B2C en Colombia, incluyendo tanto a los miembros como a los no miembros de Colombia Fintech. En la selección de empresas se excluyeron aquellos modelos “no prestamistas” como los marketplaces, comparadores, y otros modelos con oferta de valor confusa o sin ingredientes tecnológicos, salvo que tuvieran presencia en línea.

Es importante mencionar que para que una empresa de crédito pueda ser considerada como fintech, se definieron algunos criterios clave. En primer lugar, debe utilizar tecnologías innovadoras para desarrollar y ofrecer sus productos y servicios financieros. Además,

debe contar con una plataforma digital para realizar transacciones y procesos de manera rápida y segura. Otro factor importante es que la empresa debe ofrecer una experiencia de usuario excepcional, brindando herramientas y servicios en línea que faciliten la toma de decisiones financieras. Finalmente, una empresa de crédito fintech debe tener una estrategia de negocio enfocada en la innovación y la disrupción del mercado financiero tradicional, con el fin de ofrecer soluciones financieras accesibles, eficientes y personalizadas.

En cuanto a los dos últimos puntos, se tomó una postura más flexible debido a la presencia de modelos tradicionales que han realizado esfuerzos de digitalización, aunque su complejidad radique en la integración de terceros. Esto se evidencia en la categoría de libranzas.

Esta investigación se llevó a cabo con el objetivo de proporcionar información relevante sobre el mercado de crédito digital en Colombia. Los datos se obtuvieron a partir de fuentes públicas, como las páginas web y aplicaciones de las diferentes organizaciones, así como mediante actividades tipo mystery shopper y solicitudes formales.

Para la recolección de datos, se utilizaron técnicas de observación directa y participante, en las que el investigador/consultor formó parte de la comunidad de crédito digital objeto de estudio. Además, se utilizó como instrumento la lista inicial de miembros de Colombia Fintech activos a diciembre 31 de 2019 para complementar la aplicación de esta técnica.

A los efectos de alcanzar los objetivos de la presente información, la población correspondiente a este estudio está conformada por la totalidad de las personas jurídicas que integran el área en estudio, la cual asciende a un número de 92 empresas de crédito digital B2C.

De éstas 92, a febrero de 2023, 77 empresas (83,7%) permanecen activas, por lo que la mayoría de las cifras y gráficos estan basados en las empresas activas.

Las siguientes son algunas de las variables que estructuran nuestro estudio y que se comparten en esta edición:

Ciudad

Estado actual

Miembro o no de Colombia Fintech

Antigüedad

Canales con que se presta el servicio

Segmento y categoría de crédito

Condiciones: Plazo, tasa, montos, cobros extras y aval

Gastos de cobranza (%)

Otros productos ofrecidos

El 63% de las empresas (58) son miembros de Colombia FINTECH y el 34 (37%) no los son, aún.

MIEMBRO COL FINTECH

Activas e Inactivas

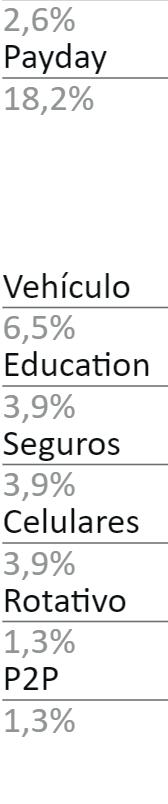

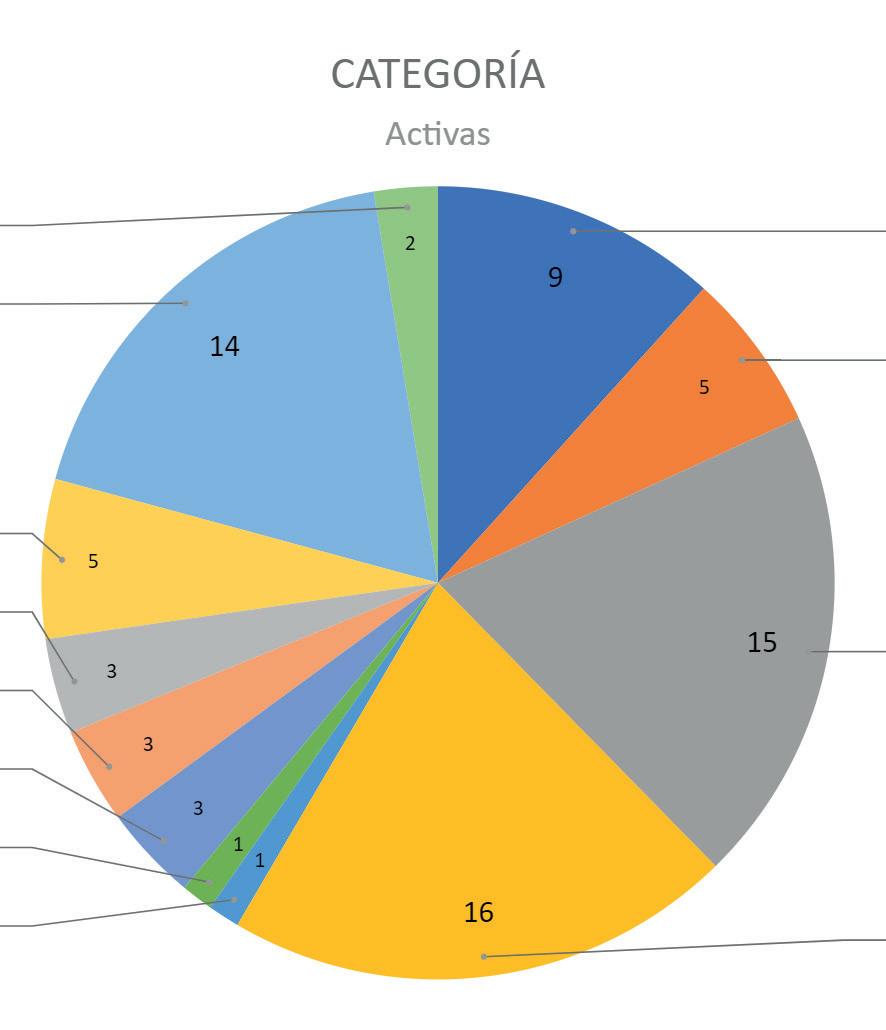

El estudio divide al crédito digital entre dos grandes segmentos, los Payday Loans (PDL), cuyos plazos van hasta máximo 30 días y los Installment Loans (IL), préstamos otorgados a plazos (>1 mes) con una fecha específica en la que el deudor debe reembolsar la totalidad del préstamo y los intereses. Así mismo se identifican 12 categorías (tipos de crédito) que pueden o no pertenecer a los PDL y IL.

SEGMENTO

Payday loan: >=30 días | Installment loan: >30 días

Dentro de las 12 categorías, se encontró que los tipos de crédito más representativos son las libranzas (salary loans) con el 20,8% de participación, seguido de los crédito cerrados (19,5%) y los payday loans con el 18,2%. De cerca la cate -

goría Buy Now Pay Later (BNPL) o Compre Ahora Pague Después con el 11,7%. entre las cuatro categorías suman 54 jugadores fintech.

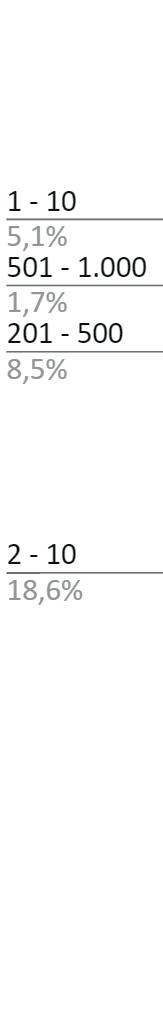

Las empresas fintech de crédito digital B2C en Colombia presentan una amplia variedad en cuanto a su tamaño y estructura organizacional. Según el estudio, el 40,7% de estas empresas cuentan con una plantilla de entre 11 y 50 empleados, mientras que un 25,4% tienen entre 51 y 200 empleados. Por otro lado, un 18,6% de las empresas fintech tienen entre 2 y 10 empleados. Por encima de estos rangos, se encuentran las empresas más grandes que tienen entre 201 y 1.000 empleados.

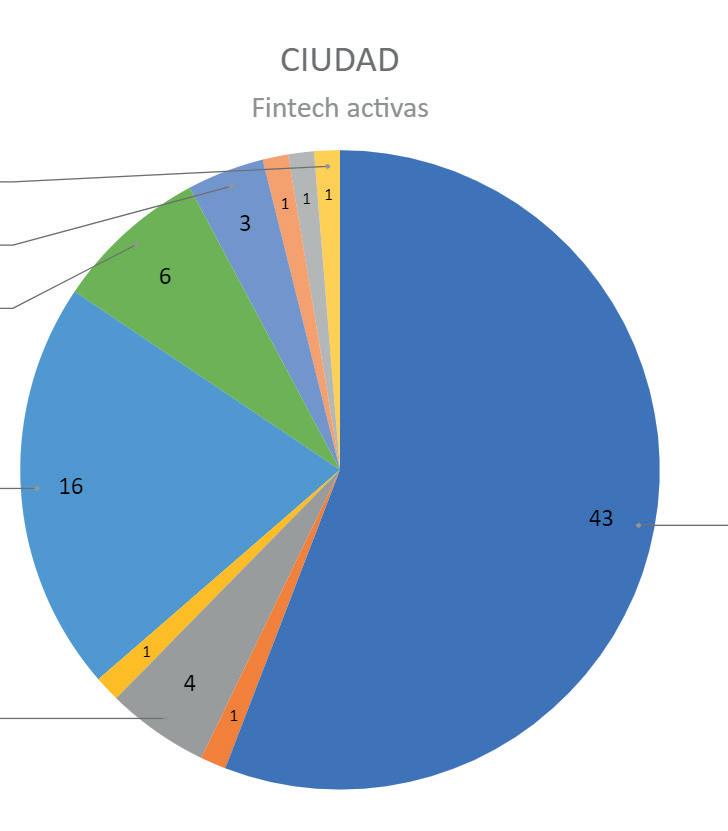

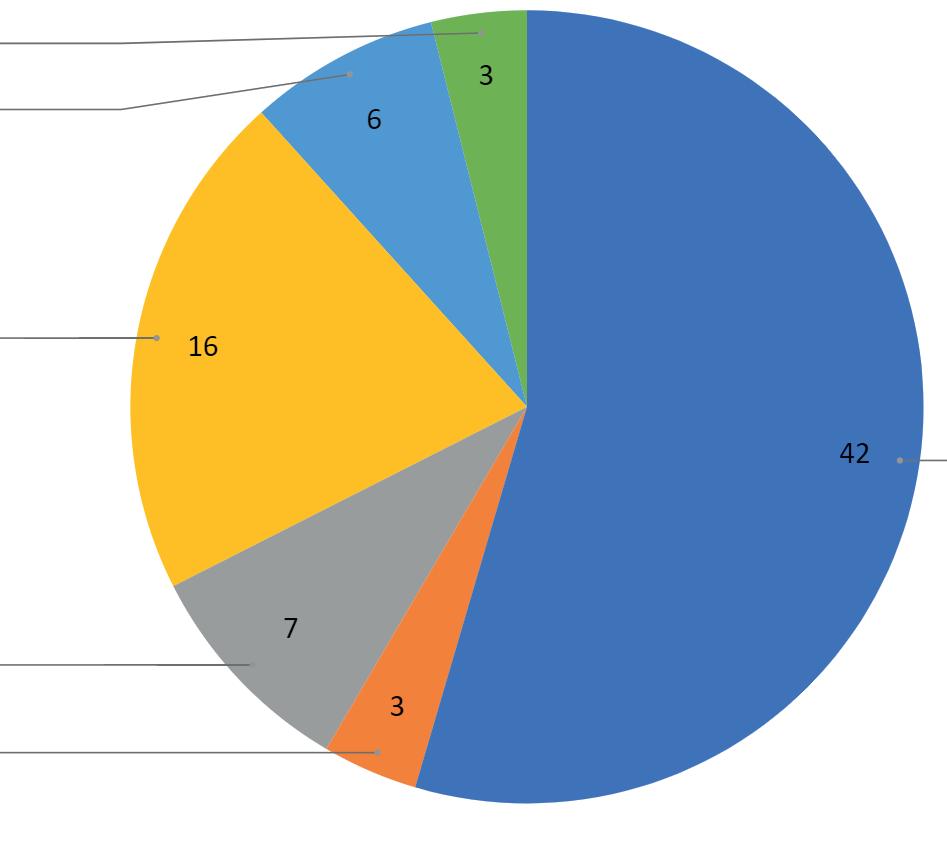

La concentración de empresas fintech de crédito digital B2C en Colombia se encuentra principalmente en la ciudad de Bogotá (55,8%), donde se registran la mayoría de las empresas (43). Otras ciudades que también presentan una cantidad significativa de empresas fintech son Medellín con 16 (20,8%), Barranquilla con 6 (7,8%), Pereira con 4 (5,2%) y Cali con 3 (3,9%). Aunque hay algunas empresas localizadas en ciudades más pequeñas como Neiva, Chía, Manizales, Tunja y Montería, su número es mucho menor en comparación con las ciudades anteriormente mencionadas. Esta concentración en las principales ciudades puede estar relacionada con el acceso a recursos humanos capacitados en tecnología y finanzas, así como a una mayor concentración de población y mercado en estas áreas urbanas.

Cabe destacar que las startups fintech, en su mayoría, presentan niveles bajos de headcount, con una plantilla que varía entre 1 y 10 empleados. Esta estructura organizacional es común en empresas en etapas tempranas de su desarrollo, ya que les permite mantener costos bajos y una mayor flexibilidad para adaptarse a cambios y oportunidades del mercado.

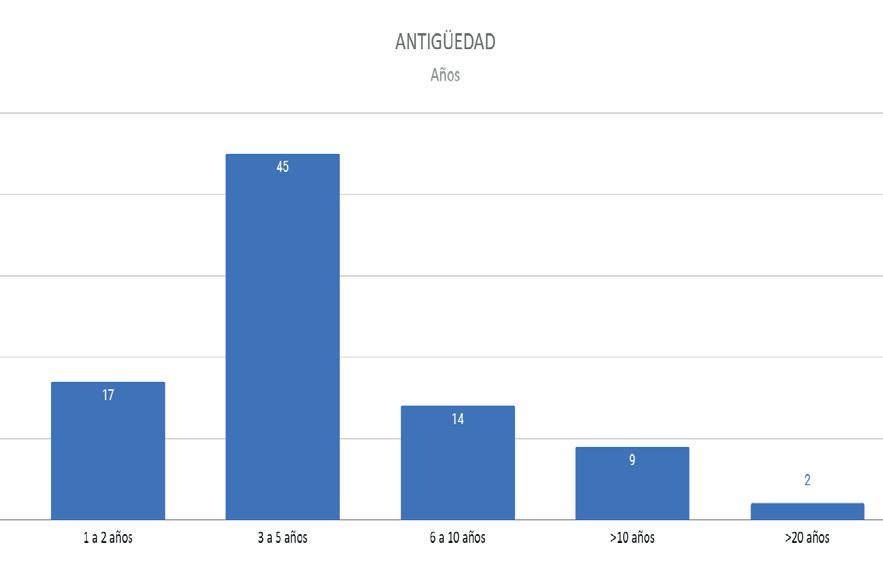

Según el estudio, podemos decir que las fintechs se clasifican en diferentes categorías según su edad.

Las fintechs que tienen entre 1 y 2 años de edad representan el grupo más joven y cuentan con un total de 17 empresas. Estas empresas se

encuentran en una etapa temprana de su ciclo de vida y aún están en proceso de crecimiento y consolidación.

Las fintechs que tienen entre 3 y 5 años de edad representan el grupo más grande, con un total de 45 empresas. Este grupo incluye empresas que ya han superado su etapa inicial y han experimentado cierto nivel de éxito en el mercado.

Las fintechs que tienen entre 6 y 10 años de edad representan un grupo más pequeño con solo 14 empresas. Estas empresas ya tienen una trayectoria más establecida y han logrado consolidarse en el mercado.

Las fintechs que tienen más de 10 años de edad representan un grupo aún más pequeño, con solo 9 empresas. Estas empresas son veteranas en el mercado y han logrado resistir y adaptarse a los cambios y desafíos a lo largo de los años.

Finalmente, hay solo 2 fintechs que tienen más de 20 años de edad, lo que indica que estas empresas han sido pioneras en el sector y han tenido un éxito duradero.

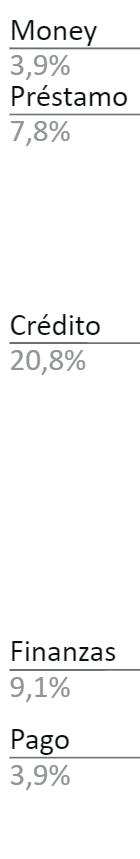

Según el estudio, el nombre de una fintech puede decir mucho sobre la empresa y su enfoque comercial. Se encontró que el 20,8% de las fintechs utilizan segmentos de la palabra “crédito” dentro de su marca comercial, lo que sugiere que el crédito es un tema central para estas empresas. Además, “finanzas” y “préstamo” también son palabras populares utilizadas en los nombres de las fintechs, con el 9,1% y el 7,8% de las empresas, respectivamente, utilizando estas palabras en su marca. En general, el nombre de una fintech puede

ser un indicador útil del enfoque comercial de la empresa y su posición dentro del mercado.

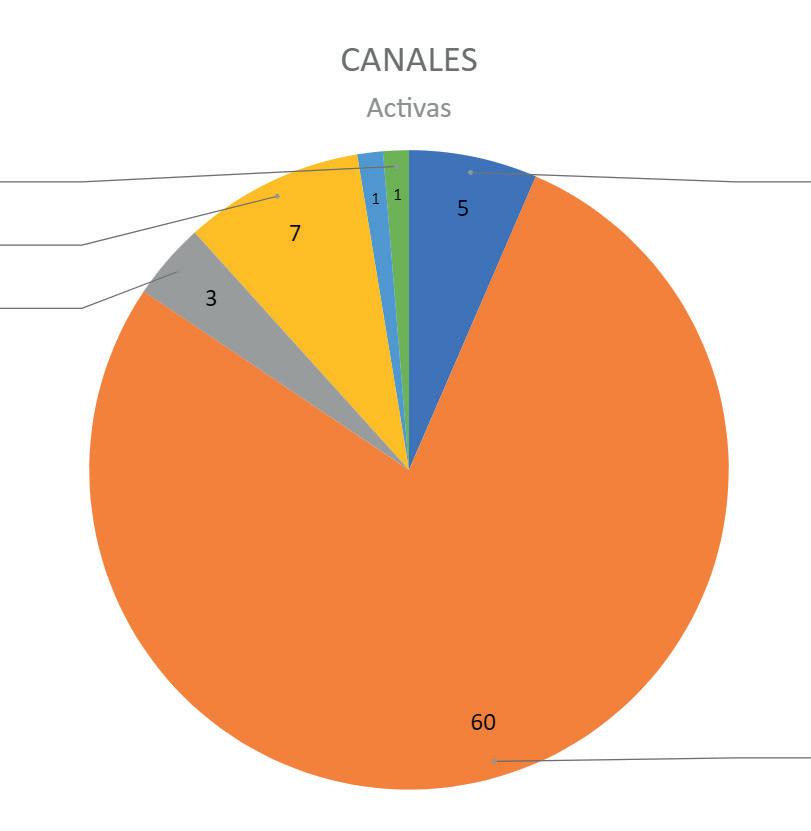

La lista muestra que la mayoría (77,9%) de las empresas utilizan el canal web para llegar al público (60 empresas). Además, hay 7 empresas que utilizan aplicaciones móviles como canal de comunicación, mientras que 5 empresas utilizan tanto la web como la aplicación. También se puede ver que 4 empresas utilizan WhatsApp como canal de comunicación, 1 empresa utiliza un punto de venta físico (POS) y otra utiliza tanto la web como el WhatsApp. En general, se puede decir que las empresas de fintech están utilizando una variedad de canales para llegar a su público objetivo.

Si miramos tasas por segmentos, encontramos:

La tabla muestra una comparación de las tasas de interés efectivas anuales (E.A.), los plazos y los montos mínimos y máximos para diferentes categorías de préstamos. Los datos revelan que la tasa de interés para los préstamos varía según la categoría, con tasas desde el 0% para los préstamos de avance hasta el 45,27% para varias categorías. Los plazos también varían ampliamente, desde 1 mes hasta 144 meses dependiendo de la categoría de préstamo. En cuanto a los montos, también hay una amplia variación, desde un mínimo de $100.000 hasta un máximo de $50 MM. En resumen, estos datos muestran la diversidad de opciones de préstamos disponibles en el mercado financiero y la importancia de comparar las diferentes opciones antes de elegir el mejor modelo de negocio y tipo de producto.

El aval de crédito es una figura jurídica que implica vincular a una persona diferente al deudor principal para garantizar el cumplimiento de una obligación. Esta forma de garantía no individual está ganando terreno en el sector financiero, y

cada vez más actores ofrecen modelos de aval. De los 77 participantes activos, 31 ofrecen este servicio mientras que 46 no lo hacen. Además, el número promedio de avalistas entre las fintech que lo ofrecen es de 11, bajo el modelo de bolsa.

En la lista de costos extras que se pueden encontrar en las fintech, destacan aquellos relacionados con la “Tecnología”, con un total de 19 empresas que lo incluyen en sus cargos.

En segundo lugar, se encuentran los costos de “Administración” con 17 empresas y, en tercer lugar, los costos de “Seguro” con 16 empresas. Además, es importante tener en cuenta que algunas compañías agrupan varios cobros en un solo concepto, lo que puede generar confusión en los consumidores.

Estos costos extras pueden sumar significativamente al costo total de un crédito y, por lo tanto, es esencial que las fintech los tengan en cuenta al evaluar su modelo de negocio, al igual que tener en cuenta los limitantes regulatorios al aplicarlos.

Son 55 empresas, en diferente categorías, que realizan algún tipo o mezcla de cobros extras en sus operaciones de crédito, mientras que 22 no los tienen.

La gráfica indica que la mayoría de las fintech en la lista son monoproducto, es decir, ofrecen un solo tipo de producto financiero. Solo un poco más del 30% de las empresas son multiproducto, lo que significa que ofrecen varios tipos de productos financieros a sus clientes.

Estudio de crédito, Descuentos al desembolso, Evaluación crediticia, Validación de

Este dato puede ser importante para los empresarios que buscan expandir su portafolio de productos financieros o para aquellos que desean enfocarse en un solo producto para ser más especializados y competitivos en este particular mercado. Conocer si una fintech es monoproducto o multiproducto les permite tener una mejor comprensión de su competencia y del mercado en general. Además, les ayuda a identificar oportunidades de crecimiento y a definir su estrategia comercial de manera más eficaz. En resumen, esta información es crucial para los empresarios que buscan tomar decisiones bien informadas y maximizar sus posibilidades de éxito en el mercado financiero.

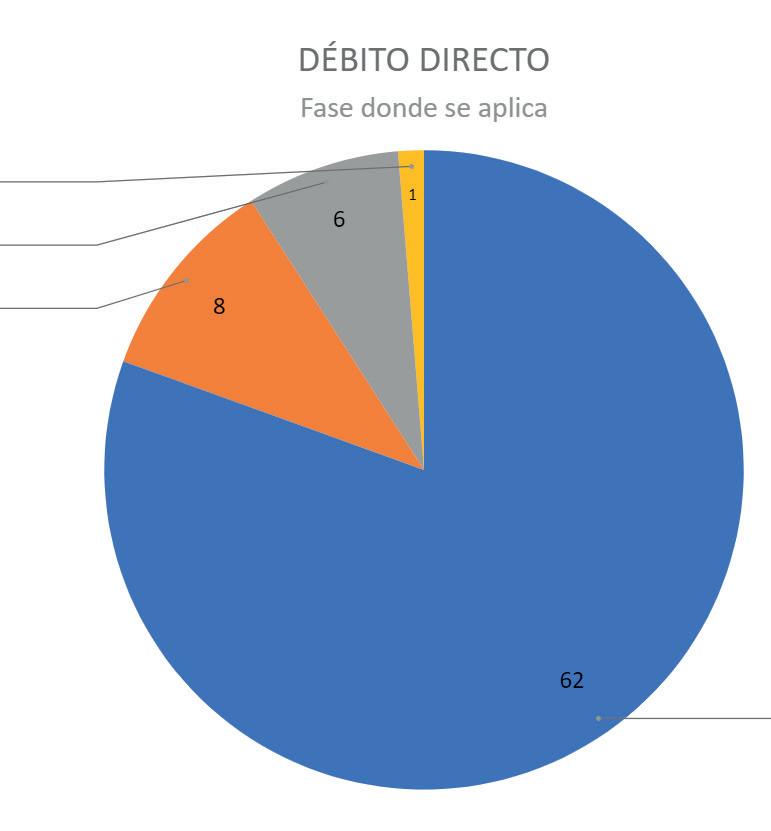

El débito directo es una opción de pago automático que permite a los deudores realizar cargos en su cuenta bancaria de manera periódica para pagar sus préstamos. En este listado, se observa que solo el 19,5% de las 77 fintechs utilizan el débito automático como método de pago. El 10,4% lo aplican para la fecha de pago, mientras que el 7,8% solo lo utiliza para aquellas personas que han registrado atrasos en los pagos. Uno solo aplica ambas opciones.

Es importante destacar que el débito directo puede ser una herramienta muy útil tanto para las fintech como para los clientes. Para las fintech puede simplificar el proceso de cobro de pagos y reducir el número de cuentas pendientes. Para los clientes, el débito directo puede ayudar a evitar retrasos en los pagos, lo que puede ahorrar tiempo y dinero en cargos por pagos atrasados.

Technovation SAS es la primera consultora fintech especializada en crédito digital B2C en Colombia. Con más de 4 años de experiencia en el mercado, ofrece soluciones innovadoras y personalizadas a través de su portafolio de productos y servicios, desde el desarrollo hasta la dirección de empresas fintech, diseño de productos de crédito digital y aseguramiento regulatorio. Además, aporta conocimiento a la academia fintech mundial a través de webinars, eventos y cursos cortos y busca consolidar la información y datos reales de la vertical de crédito digital B2C en Colombia. En paralelo se dedica a consolidar el ecosistema fintech investigando, analizando y registrando los jugadores de crédito digital B2C.

En resumen, este extracto del estudio proporciona una visión bien completa del ecosistema fintech de crédito digital B2C en Colombia con corte de febrero de 2023, lo que permite al público en general conocer los diferentes modelos y productos de crédito digital líderes en la industria y comprender los criterios para ser considerado una empresa fintech en este campo.

Nuestro equipo de expertos fintech y finanzas cuenta con una amplia experiencia en liderazgo y desarrollo de negocios de tecnología financiera, así como en el conocimiento del mercado y los productos o servicios fintech. Además, contamos con un network profesional a nivel C-level, lo que nos permite ofrecer soluciones eficientes y organizadas con una rápida ejecución y resultados medibles. Todo esto combinado con nuestra orientación al cliente y nuestra capacidad para crear valor agregado nos convierte en el socio ideal para cualquier proyecto.

Technovation ha realizado estudios trimestrales rigurosos desde 2019 sobre la industria de crédito digital B2C en Colombia para proporcionar información escasa y ayudar a los clientes a desarrollar negocios tecnológicos y expandir operaciones en el mercado colombiano. También brindan asesoramiento y apoyo a empresas extranjeras interesadas en ingresar al mercado colombiano de crédito digital.

Los invitamos a conocernos y explorar posibilidades de negocios fintech.

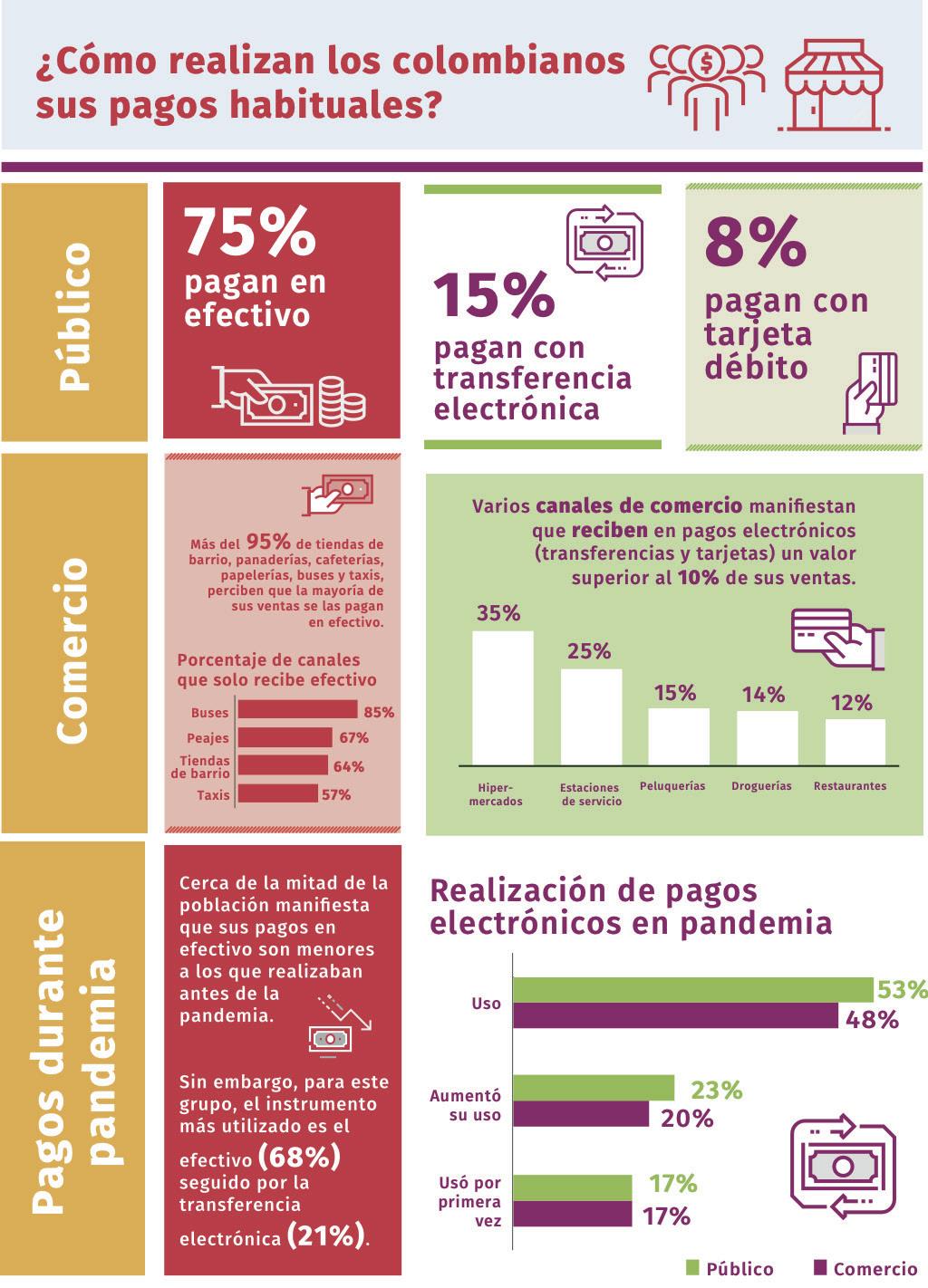

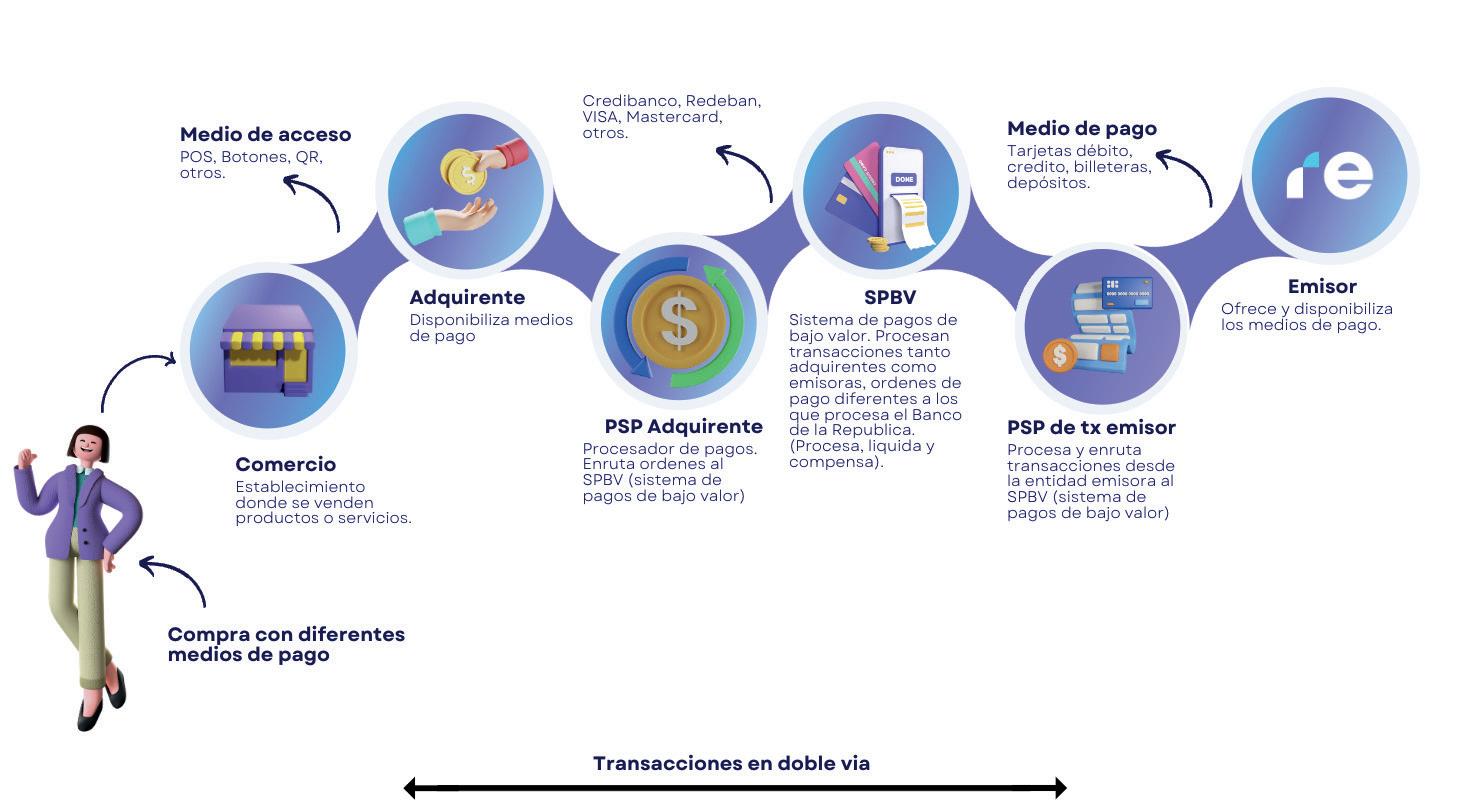

Hablar de pagos en Latinoamérica implica entendernos como una región con preferencia al uso del efectivo, donde en algunos países su participación incluso supera el 70% del total del volumen de pagos. Según el Banco de la República de Colombia1, el efectivo es el instrumento más utilizado en todo el país con el 78,4%, seguido con gran diferencia por las transferencias electrónicas, que representan apenas un 12,6% del total. Aunque esto pueda ser entendido como un indicador adverso, al mismo tiempo supone una oportunidad enorme a la hora de hablar de inclusión financiera, seguridad en medios de pago y bancarización.

Es importante destacar, que esta situación de prevalencia del efectivo no significa que los demás mecanismos de pago no hayan evolu -

cionado a lo largo del tiempo, ¡todo lo contrario! Dentro de esa porción de soluciones diferentes al papel moneda, se dieron una serie de hitos que marcan el presente y futuro de los pagos digitales. Históricamente para Latinoamérica, los mecanismos de pago electrónicos como las tarjetas de crédito, débito o prepagas, posibilitaron la puesta en marcha de nuevos ecosistemas de pago, principalmente en un ámbito presencial. Esto sucedió gracias a la adopción de estándares e infraestructuras globales promovidos por las principales franquicias como AMEX, Discover, Mastercard, Visa, entre otras.

Con algunos años de diferencia, se construyeron los rieles de transferencias entre cuentas, los cuales permitieron enviar y recibir fondos entre personas y empresas. Casi por inercia, las transferencias terminaron convirtiéndose en un instrumento de pago en la mayoría de países del

continente. Como modelo en la región, encontramos al exitoso medio de pago instantáneo Pix en Brasil, el cual desde su aparición logró que 49 millones de personas hagan transferencias bancarias por primera vez.

En la actualidad, la pandemia de Covid-19 aceleró imprevistamente la adopción de servicios financieros digitales en un 40%, según un estudio del Banco Mundial & Global Findex 2. Como consecuencia de esto, el nuevo ecosistema de pagos digitales logró ganar más protagonismo como una parte de la vida financiera de cada vez más personas, ofreciéndoles bancarización, acceso a créditos y una mayor seguridad reemplazando el dinero físico. Es allí donde empezamos a ver que el dinero en efectivo comienza por primera vez a perder fuerza de forma más considerable: estudios proyectan una reducción del dinero físico del 9,8% para el 20253

Es importante no perder de vista que la evolución que tuvo el ecosistema de pagos, sumado a la aparición de nuevas instituciones como las fintech, han llevado a que los aspectos regulatorios, tecnológicos y de seguridad, avancen en conjunto con el fin de generar un impacto positivo en la inclusión financiera siempre cuidando proteger al usuario.

Ahora bien, en lo que respecta a Colombia, gran parte de las personas tiende a tener la falsa creencia de que estamos pasos atrás en términos de tecnología financiera frente a otros países y regiones. La realidad es que somos un país que se encuentra a la vanguardia en lo que concierne, no sólo a los pagos, sino a la industria tech en general. Tenemos un camino por delante por recorrer, no obstante no nos encontramos para nada rezagados. Tal es así que cada vez son más las compañías globales que ponen su foco en Colombia como hub para desplegar sus ser-

2 https://www.worldbank.org/en/publication/globalfindex#:~:text=Financial%20inclusion%20is%20a%20cornerstone,payments%20 to%20savings%20and%20borrowing.

3 https://prod.ucwe.capgemini.com/wp-content/uploads/2023/01/ Top-Trends-Payments-2023.pdf?

vicios hacia Latinoamérica. Dicho de otro modo, estamos convirtiéndonos en un referente y en un mercado sumamente llamativo para la región en cuanto a talento pero también respecto a evolución.

Específicamente, si ponemos la mira en los pagos, pasamos del cheque a las transferencias interbancarias, de la banda magnética a las transacciones sin contacto, de las compras telefónicas al comercio electrónico, de los plásticos físicos a tarjetas virtuales… ¡y la lista continúa! Ciertamente, todo esto sucedió en un período de tiempo relativamente corto, si tenemos en cuenta las décadas y siglos que el efectivo ha estado presente en nuestra historia.

Hoy en Colombia contamos con mecanismos que se apalancan en la digitalización y tokenización para habilitar pagos físicos a través de dispositivos y wearables, como Apple Pay, Garmin Pay e incluso billeteras habilitadas para pagos a través de tecnología NFC. Además encontramos sistemas de pagos, transferencias y dispersiones near real time, facilitando la inmediatez de acceso a fondos cuando hace unos cuantos años hablábamos de días; mecanismos de autenticación y verificación de usuarios digitales apalancados en biometría; e incluso dispositivos móviles para aceptación de pagos como los MPOS o TapOnPhone (convierte tu teléfono en un POS). Además de la adopción y aceptación de activos digitales (crypto) como medio de almacenamiento e intercambio de valor; códigos QR, transferencias vía mensajes de texto y digitalización de remesas.

De manera reciente, conocimos el anuncio formal de la incursión del Banco de la República de Colombia en la construcción de un Sistema de Pagos Inmediato “SPI” (tomando como referencia al Pix brasilero). Con la llegada de SPI, se espera una ampliación en la adopción de pagos digitales en Colombia, democratizando así el acceso a una infraestructura abierta que garantice interoperabilidad plena en el ecosistema.

De tener éxito, SPI podría convertirse en la piedra angular del cambio del ecosistema financiero colombiano hacia infraestructura de banca abierta e innovadora. Se espera que pueda traer un aumento orgánico del uso de instrumentos de pago por el consumidor, una reducción drástica del uso del efectivo y convertirse en un catalizador de inclusión financiera. En síntesis, un pool lo suficientemente amplio de mecanismos de pago como para cubrir la totalidad del presente artículo.

Si repasamos nuevamente las diferentes soluciones de pago listadas previamente, se hace bastante difícil pensar qué sigue, hacia dónde va nuestro ecosistema de pagos y hasta dónde va a llegar. Hoy por hoy hablamos de protocolos como Web3, los cuales ya están teniendo un impacto considerable en lo referente a pagos y seguramente delimitarán múltiples casos de uso pensados a futuro, tanto en ambientes virtuales y físicos. Pero también serán la puerta de entrada al procesamiento de pagos en el metaverso.

Por otro lado, cada vez cobra más relevancia la biometría aplicada a diversas necesidades. Tanto así que ya existen tesis que buscan reemplazar métodos comunes como el efectivo y las tarjetas, para habilitar pagos a través de nuestra características físicas y biológicas. Algo que, por supuesto, todos los seres humanos poseemos de forma individual e irrepetible.

Finalmente, no podemos pasar por alto todos los avances que se evidencian día a día en lo que respecta a la inteligencia artificial o AI. Los cuales sin duda alguna derivarán en su aplicación a necesidades puntuales de los usuarios en torno a pagos a futuro. En definitiva, el direccionador fundamental del cambio es y seguirá siendo la conveniencia, seguridad y control que el consumidor tenga a la hora de realizar un pago. Bajo esta premisa, la infraestructura que soporta el procesamiento y conectividad entre el comercio y el consumidor es la base fundamental para ofrecer una experiencia superior a quienes participamos en el ecosistema.

Es en la infraestructura, donde toda empresa que quiera entrar en este mundo, debe buscar aliados que les permitan ofrecer estas soluciones con la agilidad y expertise que el mercado demanda. En Pomelo estamos enfocados en modernizar la infraestructura de servicios financieros existente y brindar innovación, flexibilidad, escalabilidad y transparencia con tecnología de punta a nuestros clientes en la región, para que puedan crear y ofrecer a sus clientes y usuarios la posibilidad de pagar y ser pagados por los medios de su preferencia.

Nuevamente, es bastante impredecible lo que nos deparará el futuro. Pero si de algo podemos estar seguros, es que estamos en un momento de mucha evolución y que hay aún mucho por ser creado en este ámbito desde los diferentes actores del ecosistema, sin perder de vista lo más importante: el usuario final.

Los pagos digitales han sido uno de los avances de la economía mundial con mayor impacto desde la pandemia. El banco mundial señala que en India, más de 80 millones de adultos realizaron su primer pago digital a comercios minoristas tras el inicio del Covid 19, mientras que en China lo hicieron más de 100 millones de adultos.

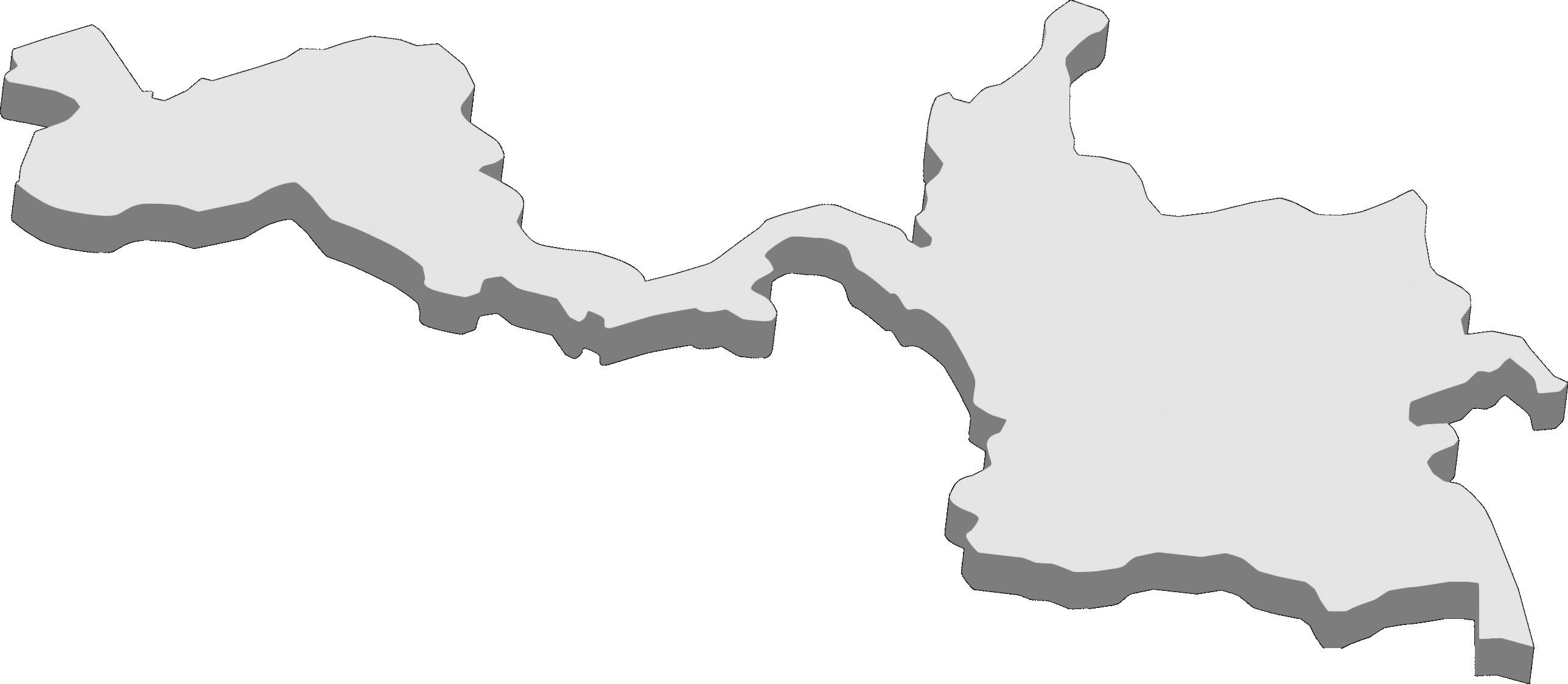

Sin duda, lo anterior marca una gran tendencia y oportunidad para democratizar el acceso al sistema financiero y en la región, en especial Colombia tiene un gran potencial para aprovechar todo el ecosistema alrededor de la digitalización de los pagos, es decir, pasarelas de pago, wallets, orquestadores de pago y otros, debido a la evolución del uso y penetración de internet, por lo que es clave incrementar la conectividad, la interoperabilidad entre los medios y sistemas de pago, para simplificar los trámites que cualquier usuario requiere.

Según la Cámara Colombiana de Comercio Electrónico, en 2022 se registraron COP 55,17 billones de ventas en línea, un crecimiento de 38,4 % vs 2021 y se proyecta para 2023 que el comercio electrónico total (bienes y servicios) crezca 14 % vs 2022.

Para las empresas, ofrecer múltiples medios de pago, es una oportunidad de llegar a más clientes y nuevos mercados, lo que se traduce en mayores ventas y adicionalmente contribuir en la mejora de su calidad de vida, al poder ofrecer la adquisición de productos y servicios con solo un clic. Facilitar las transacciones, evitar desplazamientos a puntos físicos y realizar pagos en efectivo, no solo evita riesgos de pérdida de dinero sino que ahorra tiempo para todos los

usuarios, al permitir realizar pagos, compras, y otros trámites desde cualquier lugar.

El desarrollo de los sistemas de pago electrónicos han alcanzado en el país un desarrollo representativo, especialmente después de la pandemia, que mostró un avance en la adopción de instrumentos de pago electrónicos que sustituyen al efectivo y han estimulado la tenencia de medios de pago, lo que para Colombia mejora la trazabilidad de las transacciones económi -

cas, dado que muchas de las transacciones en efectivo no dejan huella digital, como sí lo hacen los instrumentos electrónicos, lo que además favorece la inclusión financiera. Este cambio en los hábitos de pago como resultado de los confinamientos y restricciones a la movilidad, tuvo un impulso significativo, lo que llevó a que las transferencias electrónicas crecieran más de cinco veces entre 2019 y 2022. Incluso, se logró que algunos comercios utilizaran por primera vez pagos digitales.

En nuestra industria, los pagos digitales son claves para mejorar la inclusión financiera y luego trabajar en el siguiente paso que es lograr una verdadera inclusión social. Esto se refiere a democratizar los servicios para disminuir la desigualdad, y que todas las personas tengan acceso a servicios financieros, al crédito y a tener una mejor calidad de vida. Uno de nuestros objetivos es disminuir la brecha de desigualdad social, y creemos que con tecnología y ofrecer nuevos y mejores servicios a la población.

Con más de 20 años de experiencia en el mundo de pagos, no solo online, sino offline, y desde un punto de vista que abarca modelos como B2B, B2C, C2C, B2G, podría mencionar que la clave para acelerar la digitalización de los pagos, es la concientización a los comercios físicos sobre la importancia de incluir pagos digitales en su modelo económico, así como impulsar el desarrollo de politicas públicas, que permitan la reducción impositiva en los primeros años para quienes adopten este modelo de pagos en sus negocios, y trabajar en mayor cultura hacia el usuario, sobre los beneficios y la seguridad que tienen los métodos de pago digitales.

El desarrollo de los sistemas de pago electrónicos han alcanzado en el país un desarrollo representativo, especialmente después de la pandemia.

REFÁCIL

REFÁCIL