ESTUDIO DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA

COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTA

EN EL VALLE DEL CAUCA

Agradecemossuinterésen

COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTA

EN EL VALLE DEL CAUCA

Agradecemossuinterésen

Sidesearecibirinformaciónsobrenuestrosservicios, investigacionesyactividades,leinvitamosaregistrarse.

Somos el primer Centro de Desarrollo Tecnológico Reconocido por MinCiencias en el Valle de Cauca

Somos la organización #1 en el sector ingenieria según el top de las PyMES más innovadoras 2022 en el Valle del Cauca.

Ocupamos la posición # 24 entre 340 empresas en el Ranking de Innovación Empresarial ANDI 2022.

Somos el primer Centro de Desarrollo Tecnológico Reconocido por MinCiencias en el Valle de Cauca

Somos la organización #1 en el sector ingenieria según el top de las PyMES más innovadoras 2022 en el Valle del Cauca.

Ocupamos la posición # 24 entre 340 empresas en el Ranking de Innovación Empresarial ANDI 2022.

Este documento fue elaborado por el Centro de Desarrollo Tecnológico Octopus Force S.A.S. en el marco del proyecto “Fortalecimiento del Centro de Innovación Valle INN del departamento del Valle del Cauca”.

Copyright © 2022

Editorial del Centro de Desarrollo Tecnológico Octopus Force.

Proyecto: “Fortalecimiento del Centro de Innovación Valle INN del departamento del Valle del Cauca”.

Tipo de documento: Informe de Investigación. ESTUDIO DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA COMPETITIVA DEL SECTOR DE PAPELES E IMPRENTA EN EL VALLE DEL CAUCA. LIBRO CIENTÍFICO.

Autores principales: Andrés Felipe Ortiz Manbuscay, Jaime Alberto Vasquez Bernal, Karen Julieth Mosquera Loboa, Camilo Sebastián Zarama Solarte, Juan Pablo Mancera Samboni, Fania Arango Figueroa, Simón Hurtado Salazar, Daniel Felipe Díaz Cobo, Juan Camilo Argote García, Danna Isabella Rengifo Carrillo, Maria Paula Vergara Montero, Juan Manuel Salcedo Viveros, Andrés Alberto Collazos Correa.

ISBN DIGITAL: 978-628-7600-01-0

Se autoriza la reproducción siempre y cuando se mencione la fuente. El contenido de esta publicación es responsabilidad exclusiva de los autores, en tal sentido, lo aquí registrado no compromete al Centro de Innovación del Valle del Cauca ValleINN, ni a sus Directivos. Las imágenes presentadas en este documento provienen del archivo fotográfico de fuentes web, cuyas imágenes son de libre uso.

ESTUDIO DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

El proyecto “Fortalecimiento del Centro de Innovación ValleINN del departamento del Valle del Cauca” con código BPIN 2017000100040, el cual es financiado por la Gobernación del Valle del Cauca con recursos del Sistema de General de Regalías a través del Fondo de Ciencia, Tecnología e Innovación, tiene como objetivo “incrementar los niveles de innovación en las empresas del departamento del Valle del Cauca”.

Este proyecto cuenta con la participación de actores cooperantes tales como la Imprenta Departamental IMPRETIC´S, la Secretaría de Desarrollo Económico y Competitividad de la Gobernación del Valle del Cauca y Octopus Force SAS. En el marco de este proyecto, se decidió realizar un documento denominado “Estudio de Vigilancia Tecnológica e Inteligencia Competitiva para el sector de papeles e imprentas en el Valle del Cauca”.

El objetivo de este estudio es identificar cifras sobre el desempeño económico del sector, macrotendencias, referentes empresariales y las principales tecnologías aplicadas a nivel internacional y nacional para reducir costos e incrementar los ingresos en los diferentes segmentos del sector de papeles e imprentas, que le permitan una oportuna reactivación económica del sector en el Valle del Cauca en el escenario de post pandemia.

Para la construcción de esta investigación se aplicó la metodología de Vigilancia Tecnológica e Inteligencia Competitiva, identificando características actuales y futuras, oportunidades estratégicas en torno a las principales macrotendencias tecnológicas en el sector de papeles e imprentas.

El presente documento cuenta con la siguiente estructura:

Capítulo 1. Metodología de vigilancia tecnológica e inteligencia competitiva: este apartado presenta las definiciones relacionadas con los conceptos metodológicos utilizados para la elaboración del estudio. Asimismo, contiene la ficha de necesidades de la cual se deriva el objetivo general y los objetivos específicos que rigen la vigilancia. Adicionalmente, se presentan las fuentes de consulta, palabras clave y conceptos básicos empleados en la construcción de la Vigilancia Tecnológica.

Capítulo 2. Análisis de la situación económica global y local del sector de papeles e imprentas: en este capítulo se identifica el contexto económico del sector de papeles e imprentas a nivel global y local teniendo en cuenta cifras y tendencias que denotan su comportamiento.

Capítulo 3. Identificación de macrotendencias sectoriales: en esta sección se describen las principales macrotendencias tecnológicas propias del sector de papeles e imprentas a nivel local y global.

Capítulo 4. Referenciación de empresas top a nivel global y nacional del sector de papeles e imprentas: en este apartado se realiza una identificación de las principales empresas a nivel nacional e internacional, que lograron una reactivación económica exitosa en el período de post-pandemia, implementando tecnologías y estrategias novedosas en su modelo de negocio y procesos productivos.

Capítulo 5. Identificación de tecnologías para la reducción de costos e incremento de las ventas de las empresas del sector de papeles e imprentas en el Valle del Cauca: en este capítulo se lleva a cabo caracterización de las tecnologías más disruptivas, aplicadas en los diferentes eslabones del sector de sector de papeles e imprentas, que contribuyen a la reducción de costos y al incremento de los ingresos.

Capítulo 6. Mapa de oportunidades tecnológico para el sector de papeles e imprentas: esta sección contiene un resumen de la Vigilancia Tecnológica e Inteligencia Competitiva donde se evidencian las oportunidades tecnológicas para el sector de papeles e imprentas del Valle del Cauca, basado en la información extraída de las tecnologías aplicadas, empresas referentes y de las necesidades del sector en la región.

Capítulo 7. Recomendaciones estratégicas para el sector de papeles e imprentas en el Valle del Cauca: en este capítulo se presentan las principales recomendaciones resultantes del desarrollo de este estudio, las cuales proveerán un panorama amplio para la toma de decisiones de los empresarios del sector de papeles e imprentas en el Valle del Cauca.

Bibliografía: contiene las referencias bibliográficas utilizadas como soporte de cada uno de los capítulos del presente estudio.

Apéndice: contiene la versión ampliada y detallada de la metodología de Vigilancia Tecnológica e Inteligencia Competitiva.

El sector de papeles e imprentas se encuentra en una importante transición de sus tradicionales líneas de negocios y procesos productivos. La preferencia de la sociedad hacia el consumo del contenido digital ha presentado un importante desafío a los empresarios del sector para replantear su portafolio e inversiones.

Sin embargo, el sector ha podido adaptarse a las nuevas condiciones sociales y del mercado, que ha permitido que la demanda de sus productos siga aumentando, y que sus expectativas de crecimiento económico para los próximos años sean sustanciales. Esto se refleja en un esperado crecimiento de sus ingresos de entre 3-4% por año, en lo que resta de la década (Mordor Intelligence, 2022).

Por tal razón, el propósito principal de este estudio es desarrollar un ejercicio de Vigilancia Tecnológica e Inteligencia Competitiva que posibilite analizar el contexto económico; las principales macrotendencias tecnológicas y de mercado, las empresas o actores referentes a nivel nacional e internacional y las tecnologías disruptivas aplicadas para reducir costos e incrementar ingresos que propicien seguir impulsando la reactivación del sector de papeles e imprentas en el Valle del Cauca.

Se evidencia la transformación del sector especialmente en dirección hacia el empaquetado; siempre teniendo en cuenta la innovación, modernización, diversificación con una oferta de valor agregado y concientización ambiental. El sector de los pa-

peles ha promovido la eficiencia energética y el uso de materias primas alternativas, mientras que las actividades de impresión sustentan sus tendencias y proyecciones en las redes de diseño, marketing y personalización. A partir de estas tendencias, dichos sectores han encontrado nuevas líneas de negocio en las nuevas necesidades de los usuarios, aprovechando la digitalización y e-commerce para ofrecer servicios y productos que mantienen el dinamismo del sector.

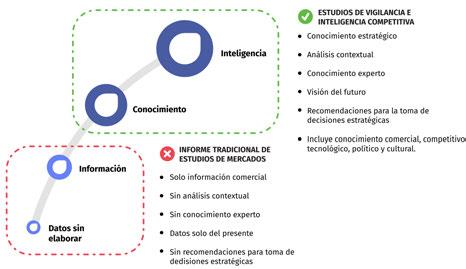

La vigilancia tecnológica (VT) es un sistema organizado, selectivo y permanente, en el que se capta información del exterior y de la propia organización de diversa índole (económica, competitiva, tecnológica, entre otras) con el fin de seleccionar, analizar y difundirla, para así convertirla en conocimiento para la toma de decisiones que generen menor riesgo y permitan anticiparse a los cambios (AENOR, 2018).

La inteligencia competitiva (IC) es un conjunto de acciones coordinadas de búsqueda, tratamiento (equivalente al filtrado, la clasificación y el análisis), distribución, comprensión, explotación y protección de la información obtenida de modo legal. En consecuencia, es útil para los actores económicos de una organización que contribuye al desarrollo de sus estrategias individuales y colectivas. La anterior definición fue recuperada de la norma UNE 166006:2011, que fue la anterior encargada de la Gestión de la I+D+i: sistema de Vigilancia Tecnológica e Inteligencia Estratégica.

Un proceso de VT e IC realizado de modo coordinado y continuo posibilita el desarrollo de competencias en el ámbito de la innovación. Como resultado, las organizaciones pueden ofrecer un conjunto de servicios y productos que sean competitivos nacional e internacionalmente. Además, los procesos de innovación que utilizan la VT e IC facilitan la respuesta al entorno global por parte de las empresas, las universidades y las instituciones del gobierno, fomentando el desarrollo productivo.

De esta manera, la VT-IC se define como un proceso sistemático, en el que se capta, analiza y difunde información de diversa índole (económica, tecnológica, política, social, cultural), con el ánimo de identificar y anticipar oportunidades o riesgos, para mejorar la formulación y ejecución de la estrategia en las organizaciones (Sánchez y Palop, 2002). La VT-IC permite alertar sobre cualquier innovación científica, tecnológica, asociativa, competitiva y técnica susceptible de crear oportunidades o mitigar amenazas.

Las organizaciones deben saber qué pasa, evitar sorpresas, aprovechar las oportunidades y hacer frente a las amenazas que puedan presentarse. Este tipo de ejercicios se basan fundamentalmente en la colaboración de un grupo de personas en una organización con el objetivo central de proporcionar buena información a la persona idónea en el momento adecuado, para tomar mejores decisiones y reducir la incertidumbre (Sena-Previos, 2017).

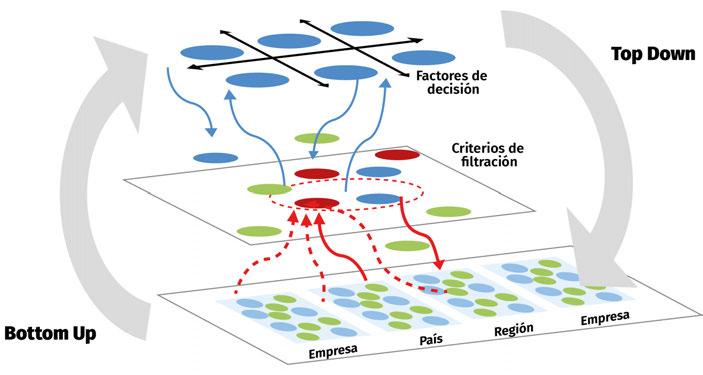

Para este estudio se realizará un ejercicio de Vigilancia Tecnológica e Inteligencia Competitiva para el sector de papeles e imprentas en el Valle del Cauca, el cual se enfoca en el análisis del contexto internacional y nacional del sector, así como de la identificación de las principales macrotendencias, y la identificación de empresas y tecnologías referentes a nivel internacional y nacional. La metodología detallada de la Vigilancia Tecnológica e Inteligencia Competitiva se presenta en el Apéndice.

El componente metodológico del presente ejercicio de vigilancia tecnológica e inteligencia competitiva se compone de seis etapas, tal como se observa en la siguiente figura.

A continuación de describen las seis fases del Ciclo de Vigilancia Científico-Tecnológica:

En esta fase se realiza la delimitación del campo de interés y el alcance de la información que se conseguirá y procesará. Seguidamente, se realiza la organización y clasificación de conceptos y palabras claves entre los expertos del equipo de trabajo, los colaboradores de las empresas involucrados en el proceso y expertos de cada sector.

Para la definición del alcance del ejercicio de VT-IC se elaboró una ficha de necesidades, donde se definió el objetivo general, los objetivos específicos, las principales fuentes de consulta, palabras clave y los conceptos básicos. Por esta razón, es importante resaltar que la ficha de necesidades del estudio de Vigilancia Tecnológica e Inteligencia Competitiva del sector de papeles e imprentas del Valle del Cauca fue estructurada gracias a los encuentros realizados entre el Centro de Innovación ValleINN y empresarios del sector, específicamente Litovalle S.A.S.

La etapa de búsqueda de la información dentro del proceso metodológico tiene como principal objetivo recopilar la mayor cantidad de información de las bases de datos disponibles, de manera legal y a nivel nacional e internacional. Para ello, es fundamental tener un método y una estrategia de búsqueda avanzada, la cual se realiza con el apoyo de expertos en la temática, caracterizándose por tener:

• Fuentes de información delimitadas y de acceso legal.

• Definición de las palabras-clave y ecuaciones de búsqueda.

• Información económica y de coyuntura del contexto global y local del sector.

• Identificación de macrotendencias sectoriales.

• Identificación de referentes de empresas internacionales y nacionales.

En esta fase se consultaron fuentes primarias y secundarias, principalmente en bases de datos especializadas como Scopus, Euromonitor, Statista, DANE, entre otras. La definición de las palabras clave y ecuaciones de búsqueda fueron acompañadas por el equipo de trabajo del Centro de Innovación ValleINN y los expertos del sector.

En esta fase se organizó, clasificó y almacenó la información recopilada en la plataforma One Drive de Microsoft 365. Además, fueron creadas bitácoras de búsqueda, las cuales permiten analizar la evolución del proceso de búsqueda. El almace-

namiento organizado de la información permite que todos los participantes del proyecto y stakeholders del sector puedan tener acceso a la información; además, es útil para posteriores procesos de validación.

Fase 4: Procesamiento de la información

La etapa de procesamiento tiene como objetivo convertir las bases de datos creadas y organizadas en verdaderas fuentes de información precisa para la toma de decisiones. El objetivo es procesar, filtrar y analizar la información disponible agregándole valor para que sean fuentes de información precisas y claras. A partir de la información recolectada se elaboraron fichas resumen con las principales macrotendencias y las empresas referentes a nivel internacional y nacional.

En esta fase se compilan todos los resultados del ejercicio de VT-IC y posteriormente se hace una socialización y validación de los resultados obtenidos a través del ciclo de vigilancia con el equipo de trabajo del Centro de Innovación ValleINN, empresarios y emprendedores del sector.

Fase 5:

En esta etapa se genera la propuesta de valor a partir de la información recolectada, lo que permite la toma de decisiones estratégicas para el sector. Para esto, fue elaborado un mapa de oportunidades, que resume los principales hallazgos del ejercicio de VT-IC. Finalmente, se presentan un conjunto de recomendaciones estratégicas, las cuáles le permitirá al sector recuperarse económicamente e innovar en sus procesos productivos y de servicios.

ECONÓMICA GLOBAL Y LOCAL DEL SECTOR DE PAPELES E IMPRENTAS

Según la Clasificación Industrial Internacional Uniforme (CIIU), las actividades económicas de la imprenta y la producción de papel pertenecen a la industria manufacturera, puesto que su proceso productivo implica la transformación física o química de materiales, sustancias o componentes en productos nuevos (Departamento Administrativo Nacional de Estadística, DANE] 2021). Por su parte, estas actividades económicas se clasifican en divisiones diferentes.

El sector del Papel se encuentra agrupado en la División 17 de la CIIU, esta división comprende la fabricación de pulpa (pasta) de madera, papel, cartón y bienes de papel o cartón, incluyendo la elaboración de artículos a partir de papel o cartón reciclado, entre otros.

Por el lado de la imprenta, esta actividad se encuentra agrupada en la División 18, la cual incluye procesos de impresión de productos, tales como: diarios, libros, periódicos, formularios de negocio, tarjetas de felicitación y otros materiales impresos, así como otras actividades de apoyo asociadas. Una mejor descripción de los procesos productivos que abarquen estas divisiones se pueden visualizar en la siguiente tabla.

Para una mejor descripción de los procesos productivos incluidos en cada clase se recomienda revisar la Clasificación Industrial Internacional Uniforme elaborado por el DANE (2021).

Fabricación de papel-cartón y productos de papel-cartón

Fabricación de papel-cartón y productos de papel-cartón

Fabricación de pulpas (pastas) celilósicas, papel y cartón

Fabricación de papel y cartón ondulado (corrugado), fabricación de envases, empaques y embalajes de papel y cartón.

Fabricación de otros artículos de papel y cartón

Actividades de impresión y de producción de copias a partir de grabaciones originales

Actividades de impresión y actividades de servicios relacionados con la impresión

Actividades de impresión

Actividades de servicios relacionados con la impresión

Producción de copias a partir de grabaciones originales

La cadena de valor de esta actividad económica, en primer lugar, implica la fabricación de papel y cartón, proceso que requiere la adquisición de pulpa, la cual se da mediante la separación de las fibras de celulosa de la madera u otros materiales. Dicha pulpa luego se mezcla en láminas, de donde se desprenden el papel o cartón como productos finales (The Business Research Company, 2022).

En los eslabones de comercialización de la cadena de valor, la venta del papel y el cartón producido se hace directamente a los clientes (como producto final) o se venden a fabricantes de productos de papel convertidos (como producto intermedio o insumo) quienes utilizan maquinaria de corrugado, conformado y corte para manufacturar bienes con mayor valor agregado, como por ejemplo, cajas de cartón corrugado, papelería, productos sanitarios, bolsas de papel, diseños gráficos y otros productos. Una vez finalizada dicha producción, los productos pasan por una red de distribución formada por mayoristas y minoristas antes de llegar al consumidor final (The Business Research Company, 2022).

En el siguiente gráfico es posible observar el volumen de producción anual de papel y cartón desde el año 1961 hasta el 2020. En primera instancia, es notorio el fuerte crecimiento a lo largo de todo el periodo de estos productos industriales, puesto que para la década de los sesenta el promedio de producción fue de 97.1 millones de toneladas y para la última década (2010-2019), dicho promedio superó los 400 millones, lo cual es un aumento de más del 300% en la producción de estos bienes. Esto demuestra que estas actividades económicas no se han quedado atrás de los grandes avances en la industria global que se han dado después de la segunda guerra mundial.

Se debe agregar que la producción de papel y cartón en todo el mundo ha evolucionado en aproximadamente 405 millones de toneladas desde 2015. Las leves caídas de la producción mundial de papel en 2019 y 2020 de -0.8% y -1.0% respectivamente, son en gran parte atribuibles a bloqueos en la producción, primero en China y luego en todo el mundo, en respuesta al brote del COVID-19 (Allianz Trade, 2021).

Actualmente China es (con una amplia diferencia) el mayor productor de papel y cartón del mundo, con una producción de 117.2 millones de toneladas métricas en 2020. Esto se evidencia en el siguiente gráfico, en el cual se presentan los principales países productores de papel y cartón. De acuerdo con Environmental Paper Network (2018), la rápida capacidad productiva en las últimas dos décadas, ha convertido a China en el principal productor, proporcionando más del 25% del papel consumido en el mundo.

Por su parte, Estados Unidos, país que durante mucho tiempo fue el líder en la producción mundial de papel, desde el 2009 ocupa y se mantiene en el segundo lugar. En el 2020, la potencia norteamericana alcanzó una producción de 66.2 millones de toneladas. Del siguiente gráfico, también se destaca el crecimiento en el volumen de producción que han experimentado las naciones de India y Rusia; el cual se incrementó aproximadamente un 70% para ambos países entre 2010 y 2020.

La rápida capacidad productiva en las últimas dos décadas, ha convertido a China en el principal productor, proporcionando más del 25% del papel consumido en el mundo.

De forma análoga, en el siguiente gráfico se presenta la participación por región en la producción global de papel y cartón durante el 2020. Asia es la región líder, generando aproximadamente la mitad del papel consumido a nivel global, esto se debe a que cinco de los diez principales productores (China, Japón, Corea del Sur, India e Indonesia) están ubicados en este continente.

En segundo lugar, se encuentra Europa con una participación del 25% de la producción total, lo cual confirma su tradicional rol en esta industria, con importantes actores como Alemania, Rusia y países nórdicos como Suecia y Finlandia (Buchko, 2020).

De forma análoga, en el siguiente gráfico se presenta la participación por región en la producción global de papel y cartón durante el 2020. Asia es la región líder, generando aproximadamente la mitad del papel consumido a nivel global, esto se debe a que cinco de los diez principales productores (China, Japón, Corea del Sur, India e Indonesia) están ubicados en este continente.

En segundo lugar, se encuentra Europa con una participación del 25% de la producción total, lo cual confirma su tradicional rol en esta industria, con importantes actores como Alemania, Rusia y países nórdicos como Suecia y Finlandia (Buchko, 2020).

Gráfico

Las regiones de Latinoamérica, África y Oceanía tienen una participación relativa muy limitada. Pese a que Latinoamérica cuenta con una importante riqueza de recursos forestales o plantas leñosas (en especial Brasil), la cual es la principal materia prima en la elaboración de papel y cartón, su participación no supera el 5% (Aytaç & Korkmaz, 2022). Sin embargo, se espera que países de mercados emergentes en Asia y América del Sur experimenten un crecimiento económico durante los próximos años, dado la inversión que han hecho grandes operadores internacionales que buscan expandir sus operaciones industriales en países de estas regiones (Buchko, 2020).

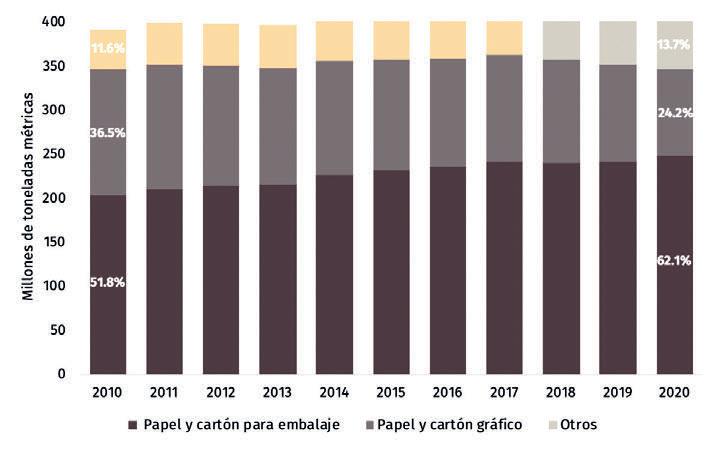

Ahora bien, analizando la producción de papel y cartón por tipo o finalidad de uso, como se representa en el siguiente gráfico, es posible evidenciar importantes tendencias del mercado. Entre 2010 y 2020, la cantidad producida de papel y cartón gráfico (papel para escribir e imprimir principalmente) en todo el mundo cayó más del 32%. Por el contrario, la producción de papel y cartón para embalaje aumentó aproximadamente un 22% durante el mismo período, esto se refiere al uso del papel y el cartón para la fabricación de envases o empaques.

Gráfico 4. Volumen de producción de papel y cartón 2010-2020, por tipo

Este comportamiento demuestra cómo los bienes del embalaje están cada vez más consolidados como el segmento más fuerte del sector del papel y, por el contrario, el uso de este para finalidades gráficas es cada vez menor (The Business Research Company, 2022). Esta situación ha provocado que muchas empresas en todo el mundo se encuentren invirtiendo en investigación y desarrollo para hacer una transición y/o fortalecer la producción de soluciones de embalaje (Buchko, 2020).

En la siguiente figura se puede observar las principales causas o motores que han permitido al segmento del embalaje o empaquetado fortalecer constantemente su participación en el mercado.

• Desempeño económico del sector del papel nivel global

La práctica de compartir vehículos también es creciente. Al vivir En el 2021, el mercado de productos de papel participó con el 0.94% del Producto Interno Bruto (PIB) global y reportó un consumo per cápita de USD$115.3 billones (The Business Research Company, 2022). Si bien su participación es reducida, el sector ha seguido una tendencia creciente en sus ingresos en los últimos años.

En el siguiente gráfico es posible observar la valorización del mercado de productos de papel durante el periodo de 20162021 y las proyecciones de esta variable hasta el año 2026; representando los ingresos que obtienen las organizaciones del sector al vender sus bienes y servicios dentro del mercado específico en función del precio al que venden.

En el 2021, el mercado de productos de papel participó con el 0.94% del Producto Interno Bruto (PIB) global y reportó un consumo per cápita de USD$115.3 billones (The Business Research Company, 2022). Si bien su participación es reducida, el sector ha seguido una tendencia creciente en sus ingresos en los últimos años.

Es destacable que durante los últimos seis años el tamaño del valor del mercado ha mantenido una tendencia creciente, incluso en el 2020 con la pandemia del COVID-19 y las alteraciones en el consumo de productos de papel que se dieron con el confinamiento y demás medidas, su valor de mercado no tuvo contracciones.

Entre 2017 y 2021, el mercado global de productos de papel creció de USD $724.8 billones a USD$890.6 billones, lo que representa un crecimiento anual compuesto (CAGR) de 4.21%. Además, para el 2026, se espera que el mercado global de productos de papel siga su tendencia creciente y alcance un valor de USD$1,234.3 billones.

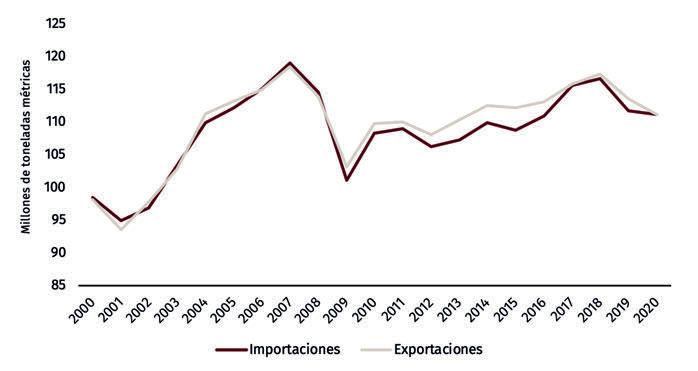

En el siguiente gráfico se observa la dinámica que ha seguido el comercio internacional del papel y el cartón en términos del volumen de producción comercializado durante el periodo de 2000-2020. En términos generales se puede observar que, a principios del siglo los flujos comerciales crecieron a un importante ritmo, posiblemente como respuesta del ingreso de China a la Organización Mundial del Comercio (OMC) en 2001.

No obstante, el sector experimentó una fuerte contracción entre el 2007-2009, periodo en el que análogamente estalló la crisis hipotecaria en Estados Unidos y en varios países de Europa, lo cual repercutió fuertemente sobre la economía global. Ahora bien, desde el 2010 hasta el 2018 los flujos comercializados venían creciendo a un ritmo moderado; pero se observa que para el 2019 y 2020 vuelve a darse una disrupción en el comercio exterior, esta vez asociada a los problemas generados por el COVID-19 en la producción de papel y cartón y en la cadena de suministro global.

Fuente: Elaboración propia con base en datos de la FAO (2022).

Tanto el comercio exterior, como toda la cadena de valor del sector de papeles e imprentas, enfrenta importantes desafíos para lo que resta del 2022. Las tensiones geopolíticas agudizadas con la guerra entre Ucrania y Rusia y las sanciones impuestas a este último país, afectan la estabilidad y las expectativas de crecimiento del sector. Esto principalmente por el hecho de que Rusia es el responsable del suministro del 22% de los troncos de madera para pulpa y madera blanda a nivel mundial. Por esta razón, existe una gran incertidumbre sobre las posibilidades de abastecimiento en el corto y largo plazo de este vital insumo para la industria (The Business Research Company, 2022).

Esta situación tendrá consecuencias directas sobre el precio de la pulpa y por ende del papel y todos sus productos derivados, que como se ha observado en los diferentes mercados internacionales en el 2021 y en lo corrido del 2022, han presentado ritmos de crecimiento acelerados en sus precios (Allianz Trade, 2022). Similarmente, el súbito aumento que ha tenido el precio de la energía es un factor de riesgo para las operaciones del sector, a pesar de que a nivel global se evidencian grandes esfuerzos por el uso de energías renovables, principalmente en Europa con el empleo de la biomasa.

La industria de imprenta comprende empresas que se dedican a la impresión en una variedad de materiales, incluidos papel, metal, vidrio, plásticos, textiles y otros materiales. Los operadores también pueden realizar tareas de preimpresión, como la fabricación de planchas y la composición tipográfica, además de los servicios de posimpresión, como la encuadernación de libros, en apoyo de las actividades de impresión (Buchko M, 2020). Los principales productos finales incluyen revistas, libros, correo directo, catálogos, folletos, letreros, etiquetas para embalaje, informes anuales y formularios comerciales.

En el Reporte Global de la Impresión Comercial Mundial elaborado por IBISWorld (2022), se observa que entre el 2017 y 2021 los ingresos globales de la industria de la imprenta se han contraído un -11.5%, como se representa en el siguiente gráfico. Según el reporte, esta situación es atribuible en gran medida a los altos niveles de saturación en mercados desarrollados, la mayor preferencia por medios y publicaciones digitales y la adopción de nuevas tecnologías.

Sin embargo, los ingresos de la industria han aumentado en economías emergentes como Brasil, China e India; debido a la solidez de los mercados de periódicos, revistas y otras publicaciones impresas (IBISWorld, 2022). Un factor importante es la demografía más joven en estos países, que se caracteriza por presentar tasas de alfabetización más altas en comparación con las generaciones mayores, lo que proporciona una mayor demanda de estos productos por parte de las escuelas y los consumidores individuales.

De forma análoga, en el informe sectorial elaborado por Mordor Intelligence (2022), se evidencia el gran desempeño de la región de Asia-Pacífico en el sector de la imprenta, gracias a la gran demanda en países como los ya mencionados (China e India). No obstante, sobresalen otras naciones como Filipinas, Vietnam y Tailandia. En el siguiente gráfico es posible evidenciar que el continente asiático es el de mayor crecimiento a nivel mundial para el sector de la imprenta comercial.

Cabe señalar que, pese a las contracciones experimentadas en los ingresos de la industria durante los últimos años (ver Gráfico 1), diferentes pronósticos señalan que hay un esperado crecimiento en los ingresos y la rentabilidad del sector a nivel mundial para los próximos años, debido a la expansión del sector en economías emergentes de Asía y Sudamérica (Mordor Intelligence, 2022).

Como se puede observar en el Gráfico 1, se pronostica que los ingresos de la industria crecerán un 3,4 % anualmente, durante los próximos 5 años, alcanzando un nivel de ingresos anuales de USD$ 429.4 billones en el 2027. De forma similar, según estimaciones de Mordor Intelligence (2022) el mercado global de impresión comercial se valoró en USD $411.9 billones en 2020 y se prevé que tenga un valor de USD $472.3 billones para el año 2026, registrando una tasa de crecimiento anual compuesta (CAGR, por sus siglas en inglés) del 2.24% durante el período 2021-2026.

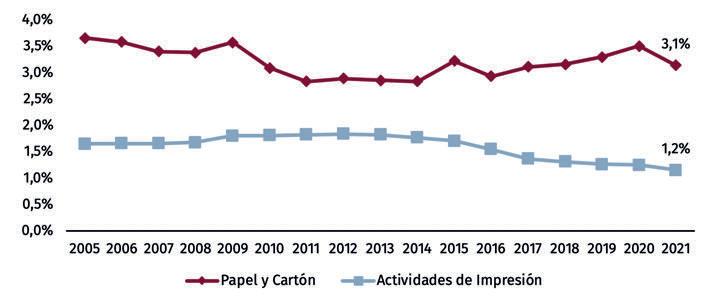

En Colombia, como se mencionó al principio del capítulo, las actividades de producción de papel - cartón y la producción de productos de papel - cartón se encuentran clasificados en las División 17 de las CIIU. Mientras que las actividades de impresión y producción de copias a partir de formatos originales pertenecen a la División 18. En el siguiente gráfico es posible observar el desempeño anual del PIB de ambas actividades industriales en el periodo de 2005-2021.

En el 2021, el sector de papeles e imprentas contribuyó con $5,815 miles de millones COP al PIB nacional, de los cuales la fabricación de Papel y Cartón participó con el 73.2%, mientras que las actividades de impresión con el 26.8% restante. En el anterior gráfico, se observa que el valor agregado de la fabricación de papel y cartón ha sido históricamente superior al de las actividades de impresión, a pesar de que en Colombia solo se encuentran registrados 15 empresas para la fabricación de estos materiales (ANDI, s.f.).

También, es importante resaltar el importante crecimiento que ha tenido la fabricación de papel en los últimos 5 años, dado que su producto ha tenido una variación positiva del 36.6%. Pese a que en el 2020 experimentó una leve contracción, para el siguiente año (2021), la fabricación de papel reportó una importante recuperación en su producto. Diferente ha sido el panorama para las actividades de impresión, puesto que entre 2016 y 2021 su producto experimentó una reducción del -5.2%.

Por su parte, el sector de imprentas se ve fuertemente afectado por los altos niveles de informalidad que hay en el país. Lo cual se debe, entre otras razones, a las bajas barreras de entrada del sector, que permite a un importante número de empresas pequeñas operar bajo esquemas de informalidad, generando grandes retos para el sector, en términos de su competitividad (Colombia Productiva, 2012). Esto además afecta la precisión en la medición del desempeño económico del sector en el país, dada la dificultad de tener en cuenta los actores informales.

En el 2021, el sector de papeles e imprentas contribuyó con $5,815 miles de millones COP al PIB nacional, de los cuales la fabricación de Papel y Cartón participó con el 73.2%, mientras que las actividades de impresión con el 26.8% restante.

El 2021 fue un año de recuperación para la industria manufacturera colombiana, al reportar un producto con valor de $1,176,694 miles de COP, lo cual representó un crecimiento del 17.8% con respecto al reportado en el 2020. El sector de papeles e imprentas participó con un 4.3% de esta recuperación, de la cual corresponde 3.1% a la fabricación de papel y cartón y un 1.2% a las actividades de impresión, como se puede observar en el gráfico anterior.

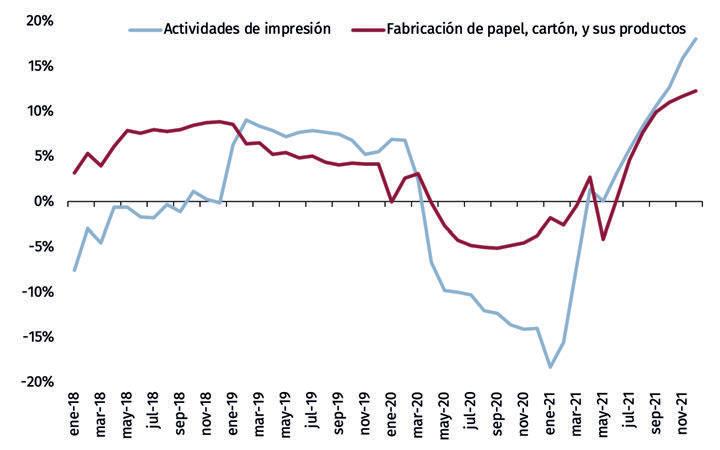

En el siguiente gráfico es posible observar el comportamiento de las ventas del sector entre enero del 2018 y diciembre del 2021. De este gráfico se resaltan dos importantes sucesos: la fuerte caída de las ventas de ambas actividades económicas a partir de marzo del 2020, momento en el que se declara la emergencia sanitaria por el COVID-19 y la acelerada recuperación que tuvieron ambos a lo largo del 2021.

La reactivación fue más dinámica para las ventas de las actividades de impresión, dado que cerraron el 2021 con un incremento del 18.5%, mientras que el aumento de las ventas asociadas a la producción papel y cartón fue de 12.3%, que es de igual forma significativo. Es importante anotar que a pesar de la desaceleración reportada entre mayo y junio del 2021 por efectos de los bloqueos y el paro nacional, durante el tercer trimestre ambos sectores siguieron sus procesos de reactivación.

Según la Asociación Colombiana de la Industria de la Comunicación Gráfica [Andigraf] (2021), para el sector de actividades de impresión los segmentos de empaques, envases y etiquetas son aquellos con destacado comportamiento en sus ventas, lo cual muestra cómo las dinámicas del mercado colombiano se ajustan a las tendencias globales (como se observó en el análisis de la industria global).

En cuanto al sector del papel, Andigraf (2021) señala que el panorama es positivo debido a los modelos híbridos del sector educativo y a la reactivación económica, los cuales son una considerable oportunidad comercial.

Fuente: Elaboración propia con base en Andigraf (2022).

En Colombia, los fabricantes de papel producen principalmente con el objetivo de abastecer el mercado interno. Según datos de la Cámara de la Industria de Papel y Cartón de la Asociación Nacional de Empresarios de Colombia (ANDI), de las 1.7 millones de toneladas producidas en el país durante el 2021, solo el 12% fue vendida en mercados extranjeros (Estrada, 2022). De igual forma, la ANDI también señala que el consumo en el país de papel y cartón importado tiene una significativa participación (34%).

La tendencia del país ha sido reportar una balanza comercial negativa o deficitaria en el comercio del papel y cartón, es decir, históricamente los valores de importación han superado a los de exportación (ver Gráfico 12). Lo cual, señala una importante dependencia del país hacia los proveedores internacionales para suplir las necesidades internas de consumo de estos materiales.

De igual modo, se puede evidenciar cómo esta brecha entre importaciones y exportaciones se ha expandido a partir de la segunda década del siglo, principalmente porque se han contraído las ventas en mercados extranjero del papel y cartón colombiano. Según Andigraf (2022), las importaciones del sector de papeles e imprentas en el país provienen principalmente de China, Estados Unidos, México y Brasil.

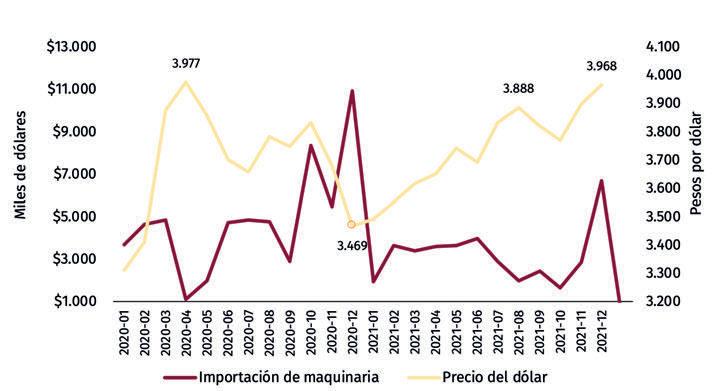

El Banco de la República (s.f.), define la Tasa Representativa del Mercado (TRM) como la cantidad de pesos colombianos para adquirir un dólar de los Estados Unidos (USD). La TRM se calcula con base en las operaciones de compra y venta de divisas entre intermediarios financieros que transan en el mercado cambiario colombiano.

Las fluctuaciones de la TRM pueden tener importantes efectos sobre el sector productivo colombiano, dado que el crecimiento de esta variable, es decir que se necesitan más pesos colombianos para comprar un dólar (fenómeno conocido como depreciación), puede promover las exportaciones de productos colombianos; pero a su vez encarecer las importaciones de insumos vitales para el proceso productivo.

En el anterior gráfico se presenta el comportamiento mensual de las importaciones de maquinaria para las actividades de impresión y las fluctuaciones de la TRM entre el 2020 y 2021. En general, es posible observar para la mayoría del periodo un comportamiento opuesto entre la compra de maquinaria del extranjero y el precio del dólar en Colombia, lo cual demuestra los efectos nocivos de la depreciación sobre la compra de este tipo de insumos.

En particular, desde julio del 2021 a noviembre del mismo año se evidenció una continua reducción de los montos totales de importación de maquinaria, en cambio el precio del dólar seguía creciendo aceleradamente al pasar de $3,420 en diciembre del 2020 a $3,968 en diciembre del 2021. Según Andigraf (2022), entre el tipo de maquinaría que más se vio afectada por esta situación se encuentran: las máquinas y aparatos flexográficos, máquinas y aparatos para trabajar pastas de papel y las máquinas y aparatos para imprimir o trabajar con planchas.

• Escasez e inflación en los insumos del sector de papeles e imprentas

Actualmente, el país se encuentra atravesando grandes dificultades para abastecerse de papel de mercados extranjeros, así como de diversos insumos para los procesos productivos de la fabricación de papel y las actividades de impresión. La escasez y la presión inflacionaria sobre la mayoría de estos productos; han afectado negativamente a los empresarios del sector.

Muestra de ello es una encuesta a 27 empresarios del sector realizada por Andigraf a finales del 2021, en la cual el 96.3% de los encuestados afirmaron haber tenido escasez de papel y cartón. Así mismo, un 100% afirmó haber evidenciado un incremento de precios en aproximadamente un 17% (Arias, 2021).

Existen dos factores principales para explicar la escasez y la inflación de insumos para el sector de papeles e imprentas. En primer lugar, se encuentra los efectos de la pandemia del COVID-19, puesto que una de sus principales consecuencias sobre la economía global ha sido la disrupción en la cadena de suministros, que se ha reflejado en los problemas logísticos en el transporte marítimo, fletes más costosos y retrasos en entregas (Fenalco Antioquia, 2021). Esto ha perjudicado a varias industrias, incluyendo la de papeles e imprentas a la hora de abastecerse de insumos necesarios para su proceso productivo.

Fuente: Elaboración propia con base en Andigraf (2022).

La anterior situación provocó que, en el 2021 el sector de imprentas reportara importaciones por valor de USD$ 38.9 millones, uno de los valores anuales más bajos en la historia de la industria gráfica y el más bajo desde el 2014, como se puede ver en el gráfico anterior.

Además, durante el confinamiento se presentó un aumento en la compra de productos que iban empacados en papel o cartón, tales como: alimentos y medicamentos, lo cual generó una mayor demanda por cajas de cartón y bolsas de papel, derivando en desajustes entre la oferta y la demanda, lo cual se evidenció en sus precios y cantidad disponible (Estrada, 2022). Por otro lado, el Paro Nacional y las dificultades que este trajo para el transporte en las vías nacionales es otro factor importante que ha contribuido en este fenómeno (Arias, 2021).

Como se puede observar en la anterior Figura, la inflación se ha dado principalmente en materiales o insumos como la pulpa, fibra reciclada, insumos químicos y las celulosa y papel, en los cuales sus precios para el 2021 aumentaron en más de un 20% respecto a los reportados en el 2020.

Asimismo, los precios de la energía eléctrica a nivel global están creciendo vertiginosamente, lo cual impacta en los costos asumidos por diversas industrias. Sin embargo, vale la pena resaltar que, a pesar de estas subidas en los precios, el consumo y la producción colombiana crecieron en lo transcurrido del 2021.

Las repercusiones de estos fenómenos para los empresarios del sector de papeles e imprentas son grosso modo: l retrasos en el proceso productivo; dado el desabastecimiento y los sobrecostos que tienen que asumir; los cuales se terminan trasladando en su mayoría al bolsillo de los colombianos, por ejemplo, en blos altos precios en artículos como libros, pañales, toallas de papel, cartón industrial, entre otros (Logística Press, 2022).

Ahora bien, el Valle del Cauca ha sido uno de los principales productores de papel en el país junto con Antioquia y Cauca, contando con una participación de más del 20% de la producción nacional de papel (Arencibia-Pardo et al, 2019). Esto se refleja en que en el departamento tengan presencia importantes empresas del sector como Carvajal Pulpa y Papel, quienes transforman 1,100,000 toneladas anuales de bagazo (un residuo agroindustrial) en papel, cartón y otros productos. Otro importante referente con presencia en el Valle es la multinacional Smurfit Kappa, quienes acopian anualmente cerca de 200,000 toneladas de cartón y papel reciclado (Sastoque, 2022).

Ahora bien, el Valle del Cauca ha sido uno de los principales productores de papel en el país junto con Antioquia y Cauca, contando con una participación de más del 20% de la producción nacional de papel (Arencibia-Pardo et al, 2019).

Elaboración de otros productos alimenticios

Elaboración de azúcar y panela

Elaboración de alimentos preparados para animales

Fabricación de papel, cartón y productos de papel y cartón

Fabricación de productos farmacéuticos, sustancias químicas medicinales y productos botánicos de uso farmacéuticos

Actividad industrial Participación en la producción departamental 5.7% 4.8%

Procesamiento y conservación de carne, pescado, crustáceos y moluscos

Elaboración de bebidas

Como es posible observar en la anterior tabla, para el Valle del Cauca en el 2021 la fabricación de papel y cartón y los productos hechos a base de estos tuvieron una participación del 5.9% en la producción departamental, lo cual ubicó a esta actividad industrial entre las seis con mayor peso productivo en la región.

Además, en el 2021 el sector de papeles e imprentas reportaron variaciones positivas en su producción industrial de 4.1%, ubicándola como la quinta actividad industrial con más dinamismo en el Valle del Cauca durante el periodo de reactivación económica, como se puede observar en el siguiente gráfico.

Para el Valle del Cauca en el 2021 la fabricación de papel y cartón y los productos hechos a base de estos tuvieron una participación del 5.9% en la producción departamental, lo cual ubicó a esta actividad industrial entre las seis con mayor peso productivo en la región.

Gráfico 15. Variación producción industrial en el Valle del Cauca (%) 2021 Vs. 2020

propia con base en Cámara de Comercio Cali (2022).

A nivel departamental, la producción de papeles e imprentas fue el cuarto sector con mayor crecimiento en el 2021, ubicándose después de Atlántico, Bogotá y Antioquia, regiones que tuvieron crecimiento de 26.4%, 20.7% y 14%, respectivamente (Andigraf, 2022).

De igual forma, en el 2021 las ventas del sector aumentaron un 4,1% con respecto el año anterior, lo cual evidencia que el sector de papeles e imprentas no se ha quedado atrás en los procesos de reactivación económica que ha experimentado la industria manufacturera y la economía colombiana en general.

Elaboración de otros productos alimenticios

Confección de prendas de vestir, excepto prendas de piel

Fabricación de productos farmacéuticos, sustancias químicas medicinales y productos botánicos de uso farmacéutico

de otros productos químicos

Elaboración de azúcar y panela

Procesamiento y conservación de carne, pescado, crustáceos y moluscos

de impresión y actividades de servicios relacionados con la impresión

En términos de empleo, el sector de papeles e imprentas cuenta con una importante participación en el personal ocupado del Valle del Cauca. Como se puede observar en la anterior tabla, en el 2021 el sector contribuyó con un 8.6%, del cual la fabricación de papel y cartón aportó un 4.6% y el restante 4% es de las actividades de impresión. Sin embargo, como se mencionó anteriormente, los altos niveles de informalidad del sector de actividades de impresión generan dificultades a la hora de medir efectivamente indicadores como el personal ocupado que se dedica a esta actividad.

De igual modo, el sector de papeles e imprentas del Valle del Cauca no es ajeno a las dificultades que enfrenta está actividad económica a nivel global y local. A pesar de contar con ventajas geográficas, puesto que en el departamento se encuentra el puerto marítimo más importante del país, los empresarios de la región también están atravesando dificultades para abastecerse de insumos de mercados extranjeros. Además, la presión inflacionaria en varios de los insumos ha afectado los márgenes de ganancia y la toma decisiones de los empresarios del sector.

En conclusión, del capítulo denominado “Análisis de la situación global y local del sector de papeles e imprentas”, es importante resaltar las altas expectativas de crecimiento económico que tienen las actividades de fabricación de papel y la industria de artes gráficas (imprentas) para los próximos años.

Por el lado del sector de papeles se espera que en los próximos tres años la valorización de su mercado global supere los USD$1,000B, mientras que para la impresión comercial se espera que para el 2026 sus ingresos sean superiores a los UDS$400 billones.

A pesar de las actuales preferencias de gran parte de la sociedad por los medios digitales y el creciente uso del internet, se espera que el crecimiento global del sector sea impulsado por los mayores niveles de consumo de material impreso que se está dando en economías emergentes, principalmente de Asia.

También, es significativo la consolidación del uso del papel y principalmente el cartón para la fabricación de empaques y envases, como el segmento más fuerte del sector tanto a nivel global como local. Esta tendencia se aceleró con el brote de la pandemia del COVID-19, dados los altos requerimientos de productos de embalaje que se requiere en el comercio en línea, otra tendencia que se intensificó durante el confinamiento.

Además, la mayor preferencia por la fabricación de empaques a partir de productos reciclables, le ha permitido ganar participación de mercado al papel y al cartón sobre otros materiales como el plástico.

Sin embargo, se evidenció que la pandemia trajo grandes dificultades para el abastecimiento de insumos necesarios para la producción del sector de papeles e imprentas a nivel local y global, tales como la pulpa, las fibras, productos químicos, así como la provisión de papel y cartón de otros mercados. A causa de los sobre costos de los insumos; por las fallas en la logística del transporte; que desencadenaba problemas en la cadena de suministro global.

Dicha situación ha dejado en evidencia los riesgos de tener proveedores en geografías lejanas, lo que representa una oportunidad para el sector colombiano consolidarse como un exportador para la región.

En Colombia y el Valle del Cauca, la anterior problemática se ha visto agravada por sucesos como el Paro Nacional, el cual trajo dificultades de movilidad de mercancías por las vías del país. Además, la depreciación del peso colombiano ha encarecido aún más la importación de insumos relevantes como la maquinaria de la industria gráfica. En vista de la actual incertidumbre que se vive en el país por el cambio de gobierno y las tensiones geopolíticas mundiales, se espera que el peso siga perdiendo valor con respecto a divisas extranjeras, al menos en lo que resta del año. También, es importante mencionar los problemas de competitividad que enfrentan las imprentas nacionales; debido a la competencia desleal, principalmente la informalidad.

ESTUDIO DE VIGILANCIA TECNOLÓGICA

ESTUDIO DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

La identificación de macrotendencias es de vital importancia para el ejercicio de la toma de decisiones en los sectores de la economía del país, por ende, en este estudio de Vigilancia Tecnológica e Inteligencia Competitiva se identifican macrotendencias de tipo tecnológico y propias del sector de papeles e imprentas para su implementación en el Valle del Cauca.

Se identificaron las macrotendencias tecnológicas de: computación cuántica, red móvil 5G, digitalización, internet de las cosas (IOT), gemelos digitales y big data; y las macrotendencias propias del sector como lo son: empaquetado alternativo y personalizado, estrategia cero papeles, empaquetado para e-commerce, eficiencia energética en el sector del papel, impresión digital y materia prima alternativa para la producción de papel.

Cada una de las macrotendencias se estudiarán a detalle en fichas con una pequeña definición, apoyos visuales, funcionalidad u operación relevante y los beneficios o impactos que dicha tendencia tiene para el sector de papeles e imprentas. Por último, se mencionan las conclusiones y se destaca que con esto se genera una visión más amplia del entorno, alteraciones y la dirección que puede tomar el sector en un futuro.

Red móvil 5G

Multisectoriales

Computación cuántica Digitalización Empaquetado para e-commerce

Estrategia cero papel Empaquetado alternativo y personalizado

Gemelos digitales Big Data Internet de las cosas

Impresión digital Materia prima alternativa para la producción de papel

3.1.

3.1

de las Cosas (IoT, por sus siglas en inglés)

de las Cosas (IoT, por sus siglas en inglés)

Telecomunicaciones Salud Vehículos autónomos Ciudades inteligentes

Realidad aumentada y virtual Drones Automatización industrial

DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

3.12 Materia prima alternativa para la producción de papel

3.12. Materia prima alternativa para la producción de papel

ESTUDIO DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

En el capítulo denominado “Identificación de Macrotendencias sectoriales” se evidenció la relevancia e impacto de la velocidad y precisión en los intercambios comerciales en el sector de papeles e imprentas. En los últimos años, especialmente debido a la pandemia del COVID-19, el comercio mundial ha ido en aumento; en parte al gran crecimiento del e-commerce como sistema de compra-venta de bienes y servicios en internet.

De modo que, ha representado un impulso a la industria del papel con sus producciones de cartón, derivados y diseños para empacar los diferentes productos de la mejor forma posible. Así mismo, la industria de la imprenta ha encontrado un nicho de mercado de grandes posibilidades de crecimiento con la personalización de los empaques como estrategia de marketing y valor agregado para atraer nuevos clientes.

Las tendencias medioambientales, en pro de la sostenibilidad del planeta contribuyen al sector del papel. Muestra de ello es que las principales tendencias en producción de papel se ubican en el plano de la eficiencia energética en sus procesos y uso de las materias primas alternativas a los bosques naturales, como los residuos de la caña de azúcar.

Respecto a la industria de la imprenta, se destaca el alcance de la imprenta digital; aunque sigue ocupando una proporción pequeña de mercado respecto a otras técnicas de impresión, se ha presentado como una alternativa con potencial de crecimiento; gracias a sus posibilidades de personalización, rapidez, precisión, técnica y demás aspectos. Si bien es más costoso en la actualidad para grandes tirajes de impresión, brindan un valor agregado significativo para ciertas necesidades de clientes.

Los anteriores aspectos han sido resultado de reconocer la necesidad de cambios relevantes en los sistemas tradicionales de producción, gestión, estrategias y búsqueda de nichos de mercado; dadas las variadas necesidades de la demanda y las tendencias medioambientales que provocan la reducción del uso de papel tradicional con estrategias como la cero papel.

Es en todos los procesos de la cadena del papel y la imprenta donde se ha ido aplicando todo el potencial tecnológico de los gemelos digitales, internet de las cosas, digitalización, computación cuántica, red móvil 5G y el big data para generar un impacto positivo en los sectores, puesto que reduce los problemas en las producciones, aumenta la velocidad de transmisión de datos y facilita conocer mejor a los clientes para adaptarse a sus necesidades y personalizaciones.

4. REFERENCIACIÓN DE EMPRESAS TOP A NIVEL GLOBAL Y NACIONAL DEL SECTOR DE PAPELES E IMPRENTAS

ESTUDIO DE VIGILANCIA TECNOLÓGICA

ESTUDIO DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

En este capítulo se presentan las empresas top a nivel global y local del sector de papeles e imprentas, las cuales se caracterizan por ser innovadoras en la producción, comercialización y uso de estrategias de sus respectivos segmentos de mercado.

Es de suma importancia que las empresas del Valle del Cauca, inmersas en los sectores del papel y la imprenta, conozcan la forma en la que las empresas top a nivel mundial y nacional están abordando la producción de papel y la imprenta y cuáles son sus principales enfoques, tecnologías, procesos en la gestión de sus productos, estrategias de venta y nichos de mercado.

Para esto, para el sector del papel se identificaron 4 referentes internacionales: International Paper, Zellstoff Pöls, Stora enso y Asia Pulp and Paper, y 2 nacionales: Propal y Dispapeles. Mientras que para el sector de la imprenta se identificaron 3 referentes internacionales: Onlineprinters, Cenveo y Quad/Graphics, Inc., y 2 nacionales: Panamericana formas e impresos S.A. y Grupo Estelar Impresores. Los cuáles serán analizados en fichas que proveen información de su funcionamiento, datos, portafolio de servicios e influencia en redes sociales a partir del número de seguidores en sus respectivas páginas oficiales.

Soluciones de empaquetado

Papeles y cartulinas de consumo

Programas de optimización de costos y logística

Materiales alternativos

Programas de cuidado ambiental

Insumos y materias primas para otras industrias

Personalización de empaquetado

Servicios de correo directo

Posicionamiento web y marketing

Productos promocionales y publicidad

Soluciones visuales y cobertura de eventos

Manejos de redes de distribución, cadenas y procesos

Imprenta comercial (revistas, libros, folletos, etc)

En este capítulo se evidenció que las empresas top a nivel global y local del sector de papeles e imprentas han logrado destacarse debido principalmente a la oferta de valor agregado en diferentes segmentos de sus mercados para captar una mayor cantidad de clientes. El objetivo principal de estos referentes es brindar una mayor cantidad de productos y servicios relacionados, intentando abarcar aquello que sus competidores no pueden ofrecer.

En general, la mayor parte de las empresas estudiadas apuestan por el cuidado del medio ambiente a través de programas como la eficiencia energética o el empleo materiales alternativos o sostenibles, como se observa en las anteriores figuras. Las compañías que logran alinear sus operaciones con las tendencias ambientales están logrando tener un sello distintivo en sus productos, lo cual ha servido para mejorar la comercialización e impulsar sus ventas.

De igual modo, los referentes vistos favorecen la aplicación de tecnologías para apoyar las diferentes etapas o eslabones de su funcionamiento, apoyándose de la maquinaria, desarrollo web, digitalización, análisis y transmisión de datos para potenciar la forma de producción y el portafolio de servicios ofrecido.

Los referentes de la industria gráfica de imprenta confirman la transformación del sector hacia la innovación y modernización de sus productos y servicios, abriéndose paso en nuevos nichos de mercado como la promoción, marketing, cubrimiento de eventos para destacar el diseño gráfico y el posicionamiento web con métricas e informes.

Por último, es destacable el alineamiento y sincronización del sector del papel en conjunto con el de la imprenta para potenciar el segmento de mercado del empaquetado, como se oberva en las anteriores figuras. Su combinación resulta en ex-

celentes estrategias de marketing y ventas especialmente para la nueva macrotendencia del e-commerce y lo relacionado a la personalización y materiales de producción. Además, esto permite demostrar la importante transición que vive el sector a nivel global entorno a los servicios de embalaje, como se observó anteriormente.

El objetivo principal de estos referentes es brindar una mayor cantidad de productos y servicios relacionados, intentando abarcar aquello que sus competidores no pueden ofrecer.

5. IDENTIFICACIÓN DE TECNOLOGÍAS

PARA LA REDUCCIÓN DE COSTOS E INCREMENTO DE LAS VENTAS DE LAS EMPRESAS DEL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

La tecnología se ha convertido en una herramienta fundamental en la interacción de los seres humanos y el sector de papeles e imprentas no está exento de ello, son notorios los avances que se vienen evidenciando desde hace varios años en la transformación digital y la automatización de gran parte de los procesos que comprende su cadena de valor.

En este estudio de Vigilancia Tecnológica e Inteligencia Competitiva se ha hecho énfasis en las tecnologías que impulsan a este sector a reducir sus costos e incrementar sus ingresos. De ahí que, genere mayores niveles de productividad y rentabilidad, en aras de fortalecer la sostenibilidad del sector. Lo anterior a través de herramientas físicas y digitales que permiten automatizar varios de sus procesos, mejorar la toma de decisiones, garantizar altos estándares de seguridad integral, entre otros beneficios para todos los actores involucrados en el área directa o indirectamente.

En el Valle del Cauca, es importante la adopción de tecnologías por parte de las empresas que integran el sector de papeles e imprentas, para así impulsar a la región a consolidarse como un referente a nivel local y global en la producción de papel, cartón, productos hechos a base de estos materiales, así como en la fabricación y diseño de contenido gráfico impreso.

A continuación, se presentan tecnologías específicas aplicadas al sector, la mayoría enmarcadas en las macrotendencias expuestas anteriormente. Estas tecnologías se encuentran clasificadas entre aquellas que están diseñadas para hacer más eficientes, productivos y sostenibles diferentes eslabones de la actividad de las imprentas y aquellas focalizadas en el proceso de producción de papel y cartón.

En el Valle del Cauca, es importante la adopción de tecnologías por parte de las empresas que integran el sector de papeles e imprentas, para así impulsar a la región a consolidarse como un referente a nivel local y global en la producción de papel, cartón, productos hechos a base de estos materiales, así como en la fabricación y diseño de contenido gráfico impreso.

5.12. ZB1200C-430 Sheet Feeding Automatic Paper Bag Making Machine

5.12 ZB1200C-430 Sheet Feeding Automatic Paper Bag Making Machine

En este capítulo se evidenció los importantes avances que se están dando en el mercado para fortalecer las máquinas de impresión, en cada una de sus categorías, offset, digital o láser digital. Esto se ve reflejado en los significativos incrementos en la productividad que ofrecen máquinas como la Speedmaster SX 52, Versafire EV y la Jpress 750, dada su mayor velocidad de producción, que permiten en algunos casos hasta duplicar el volumen de producción.

Además, estas tecnologías ayudan a hacer del proceso de impresión uno más inteligente, al contar en la mayoría de los casos, con sensores con capacidades de detectar de forma temprana errores en el procedimiento y realizar las correcciones necesarias en tiempo real. Esto posibilita a los empresarios del sector disminuir costos, como aquellos asociados al desperdicio de material.

Cabe destacar, el progreso en el desarrollo de sistemas o plataformas para la gestión del proceso de impresión, como es el caso del Fujifilm Workflow, puesto que permite una centralización del

proceso de impresión, desde el diseño de contenido hasta la impresión final. Además, estas tecnologías incluyen capacidades avanzadas de diseño, que permiten a empresarios reforzar sus líneas de negocio relacionadas con las artes gráficas.

En cuanto a fabricación de papel y cartón se logró observar importantes avances para que el proceso fuese más eficiente, inteligente y sostenible. Como es el caso de las plataformas digitales diseñadas para la recolección, aprovechamiento y transformación de los datos generados en la producción de conocimiento valioso para la toma de decisiones.

Entre este tipo de plataformas sobresalen Kemconnect, Peltarion y Open Automation Software, las cuales gracias a sus herramientas de aprendizaje automático y Big Data permiten hacer predicciones sobre la calidad de la manufactura y previenen de posibles problemas en el procedimiento. Estas ventajas han sido atractivas para empresarios del sector, dado que satisfacen los requerimientos de calidad de clientes, y mejoran las

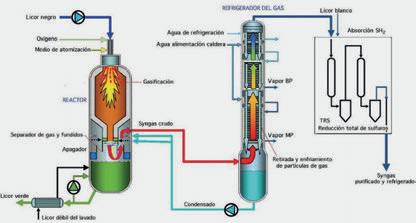

diferentes decisiones de producción con base en los datos. La sostenibilidad del sector del papel también ha sido un importante factor para tener en cuenta en el desarrollo de tecnologías. Ejemplo de ello, son las inversiones realizadas para el uso de energías renovables, como es el caso del Licor Negro; el cual se deriva de la madera (uno de los principales insumos del papel).

Asimismo, el uso de materiales alternativos para el proceso productivo es un eslabón que la tecnología se encuentra reforzando, como es el caso del Vulp Drumer, el cual crea la pulpa a partir de fibras recicladas, permitiendo disminuir costos como el de insumos y el de energía.

OPORTUNIDADES

TECNOLÓGICAS PARA EL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

ESTUDIO DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

ESTUDIO DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

A continuación, se presenta el mapa de oportunidades del estudio de Vigilancia Tecnológica e Inteligencia Competitiva, que sintetiza los principales resultados y recomendaciones a partir de la información científica, tecnológica y competitiva del documento.

En este mapa se evidencian las actuales macrotendencias clave para entender el presente y el futuro hacia el cual el sector de papeles e imprentas se está direccionando. Así como se puede visualizar las tecnologías disruptivas que permiten incrementar los ingresos y disminuir los costos en los diferentes eslabones, y por ende aumentar la competitividad de esta actividad. Igualmente, es posible encontrar los principales actores o referentes que mediante sus estrategias innovadores están liderando y marcando la pauta en este sector económico.

A partir de la información presentada en este documento, se le recomienda al sector de papeles e imprentas del Valle del Cauca reconocer la magnitud de las alternativas sostenibles por responsabilidad ambiental y como solución a las restricciones naturales y políticas. Además, es vital la detección temprana de nuevos nichos de mercado o valor agregado que puedan ofrecer las empresas del sector dentro de su portafolio de productos o servicios.

Actualmente, el sector de papeles e imprentas se ha mostrado sensible ante turbulencias en los mercados extranjeros e internos. Las disrupciones en la cadena de suministro global causadas por el COVID-19, ha generado dificultad en el abastecimiento de insumos clave para la industria. Este fenómeno no se espera que mejore en lo que resta del año; dadas las tensiones geopolíticas en Europa del Este por el conflicto entre Rusia y Ucrania.

Internamente, coyunturas como el Paro Nacional, la depreciación del peso colombiano y la presión inflacionaria, obstaculizan aún más el abastecimiento de insumos al sector de papeles e imprentas.

Teniendo en cuenta el contexto económico y geopolítico, es posible recomendar a los empresarios del sector de papeles e imprentas procurar la diversificación en el abastecimiento de insumos. Esta diversificación, debe hacerse en cuanto al origen de los insumos o materias primas (diversificar los países o regiones de los que son traídos), y también en cuanto al tipo de insumos (buscar materiales alternativos de producción). Esto con el objetivo de mitigar el riesgo asociado ante los anteriores fenómenos (disrupción en la cadena de suministro, depreciación del peso e inflación).

Hacer una constante vigilancia y monitoreo a las novedades del contexto económico y político es una práctica que permitiría ayudar a los empresarios del sector de papeles e imprentas del Valle del Cauca a disminuir los factores de riesgo en la toma decisiones.

7.2. Tendencias de innovación tecnológica

Es clave tener en cuenta las macrotendencias mencionadas en este estudio de vigilancia para establecer una dimensión clara del direccionamiento del sector y así ajustarse a las tendencias globales como medida para estar a la vanguardia y prepararse adecuadamente a los retos.

Las tendencias tecnológicas como la red móvil 5G, digitalización, big data e internet de las cosas son herramientas que, entre otras, facilitan la transmisión de datos relevantes en todos los segmentos de la cadena de valor del sector de papeles e imprentas para facilitar la toma de decisiones oportunas y satisfacción de las necesidades de los clientes en el menor tiempo posible. De esta forma, se incrementan los beneficios al productor a partir de la optimización en el uso de recursos como mano de obra, energía y materiales.

Para el sector de papeles, una de las tendencias en la que se recomienda hacer especial énfasis es en las medidas y estrategias medioambientales, enfocándose en el uso de materias primas alternativas para producir papel a partir de subproductos de otras industrias, como es el caso de las fibras agrícolas, la piedra caliza y el bambú.

El uso de energías renovables es un área importante para invertir, dado que este es un sector con grandes costos asociados al consumo de energía, los cuales pueden cubrirse parcialmente con tecnologías como la gasificación del licor negro.

Por otro lado, el estudio hace hincapié en el uso del papel y cartón para la producción de empaques y envases (embalaje), el que ha tomado mayor relevancia en los últimos años con el notable crecimiento del e-commerce, consolidándolo como el segmento más fuerte de productos de papel.

Lo anterior supone un interés por parte de la industria papelera, Guillermo Celi, gerente de ventas y mercadeo de Propal señaló, que “hay muchos molinos que se están transformando de papeles livianos a empaques” debido a que el mercado de empaques verá índices de crecimiento y habrá tendencias de mayor demanda a largo plazo, a causa del efecto de la pandemia COVID-19.

Así mismo, con el empaquetado alternativo a partir del cartón que se deriva del papel se abre una ventana de oportunidad para la industria gráfica de impresos en cuestión de valor agregado. Se recomienda que los empresarios de esta industria se enfoquen en innovar y modernizar su portafolio de productos y servicios, particularmente en dirección del e-commerce que en muchos casos brinda la posibilidad de personalizar los empaquetados como propuesta de valor a los productos en su interior con tecnologías como las ofrecidas por Panotec Y Zenbo.

7.5. Referentes y tecnologías

Este estudio brinda la posibilidad de conocer el trabajo, ofertas de valor, progreso y dimensiones de diferentes referentes globales y locales del sector. De esta forma, se pueden explorar distintas perspectivas para aplicar internamente. Las soluciones de empaquetado, los programas de cuidado ambiental y las soluciones web con estrategias gráficas de marketing son puntos de dirección claves para los referentes de los sectores de este estudio de vigilancia.

7.6. Tecnologías para el aumento de la productividad

La renovación de maquinarias para el sector de papeles e imprentas posibilita aumentar los volúmenes y velocidad de producción; promoviendo el aumento en los ingresos de los empresarios. Además, la renovación de maquinaria facilita la detección oportuna de errores e ineficiencias en los diferentes procesos productivos de la industria corrigiéndolos en el menor tiempo posible, garantizando una disminución en los costos por ahorro de material, trabajo continuo y mayor número de operaciones realizadas por la tecnología.

Los empresarios del sector de papeles e imprentas en el Valle del Cauca pueden encontrar estos beneficios con las nuevas máquinas de impresión como la Speedmaster SX 52, Versafire

EV y la Jpress 750, las cuales son actualizaciones de maquinaria tradicional del sector, que mejoran los niveles de rendimiento y la calidad del producto final, lo cual hace altamente recomendable la renovación de los activos tecnológicos.

El apoyo en software de procesamiento de datos, centralización y diseño de productos y procesos permitiría garantizar requerimientos de calidad, fortalecer sus líneas de mercado y conocer a profundidad cada etapa de su cadena de valor. En este caso se observaron tecnologías como el Kemconnect, Peltarion y Open Automation Software, con los cuales los empresarios del sector se podrían beneficiar significativamente.

Si bien la aplicación de tecnologías para estos sectores supone importantes inversiones económicas, capacitaciones y adaptaciones a grandes transformaciones de la industria, es necesario considerarlas y hacer el esfuerzo por incluirlas en el corto y mediano plazo para mantener una posición empresarial relevante y generar mayores beneficios en el largo plazo tanto a nivel empresarial como social y medioambiental.

ESTUDIO DE VIGILANCIA TECNOLÓGICA

ESTUDIO DE VIGILANCIA TECNOLÓGICA E INTELIGENCIA COMPETITIVA PARA EL SECTOR DE PAPELES E IMPRENTAS EN EL VALLE DEL CAUCA

AENOR (2018). UNE 166006:2018 Gestión de la I+D+i: Sistema de vigilancia tecnológica e inteligencia competitiva.

Alibaba. (s.f.). Fully automatic sheet fed paper bag making and folding machine different size for Gift Paper Bag ZENBO ZB1200CT-430S.

https://www.alibaba.com/product-detail/Paper-Making-Zenbo-Paperzenbo-Fully-Automatic_1600222866091.html?spm=a2700.galleryofferlist.normal_offer.d_title.184484caFP2HYG&s=p

Alinque, M. (2019). La transformación digital del papel. Ricoh España. https://digital.ricoh.es/la-transformacion-digital-del-papel/

Allianz Trade. (2021). AllianWrapping up? How paper and board are back on track.

Alonso, N. (2022). Tecnología 5G: Características, usos y posibles peligros. Grupo Atico34. https://protecciondatos-lopd.com/ empresas/tecnologia-5g/

Arias Jiménez, Ferney. (2021, 17 de agosto). Industria gráfica advierte sobre escasez de papel. El Colombiano. https://www. elcolombiano.com/negocios/empresas/sector-grafico-en-colombia-se-queda-sin-papel-PA15407811

Asia Pulp & Paper. (s. f.). About us. Recuperado 30 de junio de 2022, de https://asiapulppaper.com/

Asociación Colombiana de la Industria de la Comunicación Gráfica [ANDIGRAF]. (2022). BOLETÍN ECONÓMICO 2022 BALANCE, PERSPECTIVAS Y RETOS DE LA ECONOMÍA COLOMBIANA. Dirección de investigaciones económicos. https://andigraf.com.co/ boletin-economico-i-semestre-industria-grafica/

Asociación Colombiana de la Industria de la Comunicación Gráfica [ANDIGRAF]. (2021). BOLETÍN ECONÓMICO. Dirección de investigaciones económicos. https://andigraf.com.co/ wp-content/uploads/2021/12/Bolet%C3%ADn-Econ%C3%B3mico-2021-a%C3%B1o-cerrado.pdf

Aytaç,A. & Korkmaz,M.(2022).An Analysis of the World Paper Industry with a Focus on Europe and Trade Perspective. Studia Universitatis “Vasile Goldis” Arad – Economics Series, 32(2) 2440. https://doi.org/10.2478/sues-2022-0007

Banco de la República. (s.f.). Tasa Representativa del Mercado (TRM - Peso por dólar). https://www.banrep.gov.co/es/estadisticas/trm

Barnacent. (s.f.). ¿Qué Es La Impresión Digital?. https://www. barnacent.com/impresion-digital/

Barros, M. (2019). De manzanas, bambú y hasta piedras, alternativas a tu cuaderno de papel. Yahoo vida y estilo. https://es-us. vida-estilo.yahoo.com/alternativas-papel-madera-135051671. html#:~:text=Papel%20de%20bamb%C3%BA&text=Esto%20 lo%20hace%20un%20recurso,tallo%2C%20este%20vuelve%20 a%20crecer.&text=El%20resultado%20es%20un%20papel,que%2C%20ser%C3%ADa%20una%20buena%20opci%C3%B3n.

Berger, H., Shahri, N., Eisenhut, T., Farghadan, M., & ALLPLAN GmbH. (2021). Energy Efficiency in the Pulp and Paper Industry. Energy Partner Ship. https://www.energypartnership.cn/fileadmin/user_upload/china/media_elements/publications/2021/ Technical_Guideline_Energy_Efficiency_Pulp_and_Paper_ EN.pdf

Botelho, B., & Bigelow, S. J. (2022). big data. TechTarget. https://www.techtarget.com/searchdatamanagement/definition/ big-data

Buchko, M. (2020). IBISWorld Industry Report C1511-GL. Global Paper & Pulp Mills. Recuperado el 15 de junio de 2022 de la base de datos de IBISWorld.

Buchko, M. (2022). IBISWorld Industry Report C1721-GL. Global Commercial Printing. Recuperado el 17 de junio de 2022 de la base de datos de IBISWorld.

Capterra. (s.f.). What is Peltarion?. https://www.capterra. com/p/196670/Peltarion/

Cebolla, F. (2020). Qué es el packaging en cartón y cómo comprar packaging personalizado. ARTBOXES. https://www.artboxes. es/que-es-el-packaging-en-carton-y-como-comprar-packaging-personalizado/

Cenveo. (s. f.). Cenveo Home. Recuperado 29 de junio de 2022, de https://www.cenveo.com/

COPIMAR Sistemas Impresión. (2021). Ventajas de la tecnología 5G en impresión. https://copimar.net/ventajas-de-la-tecnologia-5g-en-impresion/

Davis, L. (2022). How Has IoT Affected the Pulp and Paper Industry? Manufacturing Tech Insight. https://www.manufacturingtechnologyinsights.com/news/how-has-iot-affected-the-pulpand-paper-industry-nwid-1815.html

Departamento Administrativo Nacional de Estadística [DANE]. (2020). Clasificación Industrial Internacional Uniforme de todas las actividades económicas - Revisión 4 Adaptada para Colombia CIIU Rev. 4 A.C.

Departamento Administrativo Nacional de Estadística [DANE]. (s.f.-a). PIB por departamento – información técnica. Recuperado el 19 de junio de 2022 de: https://www.dane.gov.co/index. php/estadisticas-por-tema/cuentas-nacionales/cuentas-nacionales-departamentales

Departamento Administrativo Nacional de Estadística [DANE]. (s.f.-b). Colombia, exportaciones totales, según CIIU Rev4. Recuperado el 21 de junio de 2022 de: https://www.dane.gov.co/ index.php/estadisticas-por-tema/comercio-internacional/exportaciones

Dispapeles. (s. f.). Home. Recuperado 22 de junio de 2022, de https://dispapeles.com/

Dropbox. (2022). ¿Qué es la transformación digital? https://experience.dropbox.com/es-es/resources/what-is-digital-transformation

Eccles, S. (2019, 28 de mayo). Star product: Fujifilm Jet Press 750S. PrintWeek. https://www.printweek.com/review/article/ star-product-fujifilm-jet-press-750s

ESERPMADRID. (2022). ¿Qué es el e-commerce o comercio electrónico? - ESERP. ESERP Business School. https://es.eserp.com/ articulos/e-commerce-o-comercio-electronico/

Estrada Rudas, Cristina. (2022, 5 de mayo). Hasta 60% se han disparado los precios de los insumos para la industria del papel. LA REPÚBLICA. https://www.larepublica.co/empresas/almenos-76-del-consumo-de-la-industria-del-papel-fue-atendido-por-produccion-local-3357203

Estrada, C. (2022, 5 de mayo). Hasta 60% se han disparado los precios de los insumos para la industria del papel. La República. https://www.larepublica.co/empresas/al-menos-76-delconsumo-de-la-industria-del-papel-fue-atendido-por-produccion-local-3357203

Fenalco Antioquia. (2021, 23 de diciembre). Escasez de papel en Colombia puede afectar la producción de útiles escolares. https://www.fenalcoantioquia.com/blog/escasez-de-papel-en-colombia-puede-afectar-la-produccion-de-utiles-escolares/

Fernández, M. (2022). ¿Qué es la estrategia Cero Papel y cómo implementarla? Factorial Blog. https://factorialhr.cl/blog/cero-papel/

Frank Ruff, Daimier Chrysler AG, Society and Technology Research Group. (2007).

Fujifilm. (s.f.). J Press 750 S. https://asset.fujifilm.com/www/ us/files/2020-01/c62332cf2a689048586b04547a721ef3/J_ Press_750S_Brochure.pdf

Fujifilm. (s.f.). J Press 750S Inkjet Press. https://www.fujifilm. com/us/en/business/graphics-printing/digital-printing/j-press-750s

Fujifilm. (s.f.). XMF Workflow. https://asset.fujifilm.com/www/ ca/files/2020-01/317d3cac8b9b816eaa09b19cd39c3832/fujifilm_ xmfworkflow.pdf