ANÁLISIS DEL COMERCIO EN ANDALUCÍA

AZUCARERA

La directora de Estrategia, Carol Durán analiza el presente y desvela las perspectivas de Azucarera

La directora de Estrategia, Carol Durán analiza el presente y desvela las perspectivas de Azucarera

Azucarera, que acaba de cerrar su ejercicio fiscal con una facturación que supera los 450 millones de euros, celebra el 120º aniversario de su creación.“Nos avalan años de historia y de arraigo con el medio rural, siendo una marca de confianza, de producción local, referente en España”, afirma la entrevistada. La compañía mantiene su foco en la producción de azúcar extraída de la remolacha azucarera, pero está impulsando su diversificación gracias a marcas como Fibractive y Betalia. Eficiencia, productividad y sostenibilidad forman la tríada de la empresa para edificar su futuro.

Más de un siglo. Exactamente, 120 años separan el hoy del nacimiento de la Sociedad General Azucarera de España, constituidaempresa por propietarios

Dura pugna entre minoristas regionales y nacionales en Andalucía

Andalucía es la comunidad autónoma española que más habitantes tiene y, también, la que dispone de mayor superficie para la venta de productos de gran consumo. Este reportaje analiza la evolución comercial de sus ocho provincias al tiempo que los máximos directivos de cinco empresas regionales (Grupo MAS, Cash Lepe, Covirán, Alsara y Maskom) examinan el presente y avanzan el futuro de sus entidades. Y siempre bajo la protección de las dos columnas de Hércules, el mitológico fundador de Andalucía.

POR JESÚS C. LOZANO

de casi una cincuentena de fábricas de azúcar. De aquellos albores del siglo XX a la actualidad varios son los hitos que jalonan la historia corporativa de la contemporánea Azucarera, sobresaliendo fundamentalmente su fusión en 1998 con Ebro Agrícolas (que

originó la creación de Azucarera Ebro) y su posterior adquisición, una década después, por parte de Associated British Food (propietaria de AB Sugar) por 577 millones de euros. Junto a las fechas señaladas también destacan las inauguraciones de las fábricas de Miranda de Ebro (Burgos), en 1925, con la asistencia del rey Alfonso XIII; La Bañeza (León), en 1930; Toro (Zamora), en 1945; y Jerez de la Frontera (Cádiz), en 1968. “Todas ellas siguen en funcionamiento en la actualidad”, se congratula la directora de Estrategia de Azucarera, Carol Durán Labiano (Pamplona, 1985). “Nos avalan 120 años de historia y de arraigo con el medio rural y con nuestros agricultores, que cada vez son más”, subraya la directiva, añadiendo que “comercializamos una marca de confianza, de toda la vida, de producción local, que busca en la sostenibilidad y la calidad del producto las máximas garantías para los consumidores, una marca que, en definitiva, es referente en España”. Azucarera mantiene hoy en día su foco en la producción de azúcar extraída de la remolacha azucarera, pero gracias a su perfil investigador va un paso más allá y elabora otros productos e ingredientes tanto para la alimentación humana como animal, así como fertilizantes y productos para la agricultura, a través de las marcas Fibractive y Betalia. Asimismo, además de las cuatro factorías mencionadas previamente, también cuenta con un centro de envasado en Benavente (Zamora), inaugurado en 2006; una planta de cogeneración energética y multifuncional en Jerez, operativa totalmente desde 2011; y una factoría de especialidades líquidas en Toro, en funcionamiento desde 2017. “Tenemos el centro de envasado más puntero de Europa, capaz de envasar más de 140 referencias de azúcar, y la única fábrica en España, ubicada en Jerez de la Frontera, que funciona durante todo el año para abastecer la demanda de nuestros clientes”, resalta Durán. “En nuestra compañía apoyamos rotundamente la innovación, lo que ha supuesto, por ejemplo, que hace casi tres décadas fuéramos pioneros en la implantación de sistemas de gestión de calidad o que consiguiéramos nuestra primera certificación de seguridad alimentaria hace ya 11 años, así como la gran apuesta que hemos realizado en digitalización y automatización en toda nuestra cadena de valor”, prosigue

la directora de Estrategia de Azucarera, quien agrega que actualmente la empresa está aplicando la inteligencia artificial para optimizar los rendimientos agrícolas y ajustar costes. La compañía, que ha invertido 155 millones de euros en el periodo 2012- 22, está firmemente comprometida con incrementar su eficiencia, productividad y sostenibilidad, lo que supone que “de manera constante invirtamos anualmente entre 20 y 30 millones de euros en mejorar nuestras fábricas y garantizar la seguridad de todos nuestros empleados”, cuantifica la directiva, que accedió a su actual cargo en octubre de 2018 y trabaja en la empresa desde 2010.

Demonización y diversificación Por otra parte, no es ajena Carol Durán al contexto de demonización que está sufriendo el azúcar durante los últimos tiempos. Ante ello, “nuestra prioridad es hacer las cosas bien, seguir de cerca toda la evidencia científica sobre el azúcar y aportar toda la información y las garantías posibles para que el consumidor sepa que se encuentra ante un alimento seguro”, afirma tajantemente. Además, se trata de un carbohidrato natural -prosigue- que aporta muchas funcionalidades con frecuencia desconocidas por los consumidores, como la capacidad de conservación y el aporte de cuerpo a los alimentos. “Cuando se sustituye parcial o completamente es necesario añadir otros ingredientes o aditivos, que a veces son más calóricos, llevando a los consumidores a que se cuestionen qué aporta la eliminación del azúcar en alimentos y bebidas reformuladas”, reflexiona. No obstante, y para responder a las nuevas demandas de consumo, la

“Cuando se sustituye parcial o completamente el azúcar es necesario añadir otros ingredientes que, a veces, son más calóricos”

Carol DuránAndalucía es cuna de civilizaciones y conocimiento. Por sus tierras han pasado multitud de pueblos y creencias que han germinado creando un ecosistema social, político y cultural rico y diverso. Impregnado de ese valioso contexto, el retail alimentario andaluz también se ha ido perfilando con un patrón marcado por la pluralidad y la distinción: operadores nacionales y regionales, empresas familiares y multinacionales, cooperativas y empresas societarias… Andalucía es la comunidad autónoma con mayor superficie comercial de gran consumo (FMCG, por sus siglas en inglés) en España, cerrando la primera mitad del año con un total de 2.618.846 metros cuadrados, lo que representa el 17,59% del metraje total en el país. Por detrás se sitúan Cataluña, con 2,56 millones de metros cuadrados (17,22%); Comunidad Valenciana, con 1,80 millones (12,09%); y Comunidad de Madrid, con 1,71 millones (11,48%), según datos facilitados por Retail Data para infoRETAIL De hecho, la región más septentrional de la península ibérica no deja de aumentar su espacio destinado la venta de productos FMCG. Así, en el último año y medio, el metraje comercial ha crecido un 1,73%, y ello pese a haber reducido su parque de tiendas en 36 unidades (-0,82%), hasta

cerrar el primer semestre de este curso con 4.336 puntos de venta, con lo que mantiene la segunda posición sólo por detrás de Cataluña, que supera los 5.300 establecimientos. Andalucía dibuja una interesante combinación de operadores regionales y nacionales. Esta autonomía representa un enclave estratégico para los principales minoristas del país, que conservan una notable presencia en superficie comercial. De hecho, la mayoría de los retailers nacionales tienen en torno a un 20% del total de su metraje comercial en esta región.

DIA es el player con mayor presencia de Andalucía en el conjunto de su superficie de ventas en España. En total, casi un cuarto de su metraje comercial (24,72%) se encuentra en la comunidad sureña. Le sigue Carrefour (23,47%), Aldi (22,29%), Mercadona (21,56%), El Corte Inglés (20,88%), Lidl (20,00%) y HD Covalco (19,39%). Para Alcampo, sin embargo, Andalucía apenas representa el 7,18% de su superficie de ventas total en el conjunto de España. En el caso de Covirán, la sala de ventas de sus tiendas andaluzas supone casi la mitad (46,91%) del metraje total en el país, mientras que el porcentaje se dispara en el caso de otros operadores oriundos de la región, como Alsara (79,25%) o Grupo MAS (93,83%).

MESA DE ANÁLISIS FRUTAS Y HORTALIZAS

La demanda de hortalizas cae un 2,9%

La sección de frutas y verduras de supermercados e hipermercados atraviesa momentos complicados, ya que durante los últimos meses sufre un descenso del 2% en el volumen comercializado, debido fundamentalmente a los desorbitados incrementos de precios que está padeciendo, que, en algunos productos como la sandía, alcanzan el 56,5% de aumento.

de la Salud

Producto básico o premium? Esa es la pregunta que se han hecho muchos españoles al ver el precio de las frutas y hortalizas en el lineal durante el último año, lo que ha hecho que la demanda caiga, pese a que la Organización Mundial

de euros en el total de hipermercados y supermercados de España, lo que significa un crecimiento del 12,12% respecto al mismo periodo del año 2022, cuando las ventas fueron de 6.689,64 millones. Este desarrollo se debe fundamentalmente a la escalada de precios que se ha sufrido en el mercado hortofrutícola durante el último año, ya que los precios de las frutas se han encarecido un 10,8%, con ventas a volumen constante, mientras que las verduras y hortalizas han registrado un incremento del 15,5%. En términos de volumen, y siguiendo con los datos de Circana, las ventas de la categoría se han encogido un 2,04%, hasta quedarse en 3.414,83 millones de kilogramos vendidos en el canal de gran consumo de España (3.486,15 millones vendidos en 2022). Echando la vista atrás, esta tendencia ya se podía atisbar el pasado año, ya que en el reportaje publicado en el número de septiembre de este misma revista se apuntaba una caída del 0,77% en la demanda (debido principalmente a un descenso del volumen del 4,9% en hortalizas), mientras que el valor crecía un 2,35% en total. Por categorías, y volviendo al TAM actual, las frutas han facturado 4.184,41 millones

Las frutas registran un incremento del 10,8% en su precio

esta

Somos una herramienta fundamental para aumentar la rentabilidad de las secciones de productos frescos.

Sea cual sea el volumen de ventas, el retorno de la inversión es muy rápido, y mantener la máxima frescura del producto ayuda a aumentar las ventas y fidelizar al consumidor.

Calidad, Seguridad, Sostenibilidad y Servicio

Cuenta la leyenda que Hércules vivió en Eritea, antigua isla del archipiélago de las Gadeiras, donde actualmente se asientan Cádiz y San Fernando. Fue ahí donde venció a Gerión, gigante con tres cabezas y tres cuerpos humanos, y le robó su rebaño de bueyes. Fue Hércules también quién fundó Sevilla, de lo que queda constancia en una columna del paseo de la Alameda, en una estatua en el Ayuntamiento o en versos latinos. Por ello, la figura del héroe mitológico, hijo de Zeus y Alcmena, está intrínsecamente ligada a Andalucía.

Es, precisamente, esta comunidad autónoma la más poblada de España (con más de 8,5 millones de habitantes) y la que tiene mayor superficie comercial destinada a la venta de productos de gran consumo (superando los 2,6 millones de metros cuadrados). Cobijo de civilizaciones, por las tierras de Andalucía han pasado fenicios, cartagineses, romanos, bizantinos, árabes… Multitud de pueblos y creencias que han germinado creando un rico crisol cultural, que también tiene su reflejo en la diversidad que presenta el comercio alimentario de esta meridional región ibérica.

Andalucía es campo de batalla comercial de retailers nacionales y regionales, de empresas familiares y multinacionales, de cooperativas y sociedades anónimas. La otrora denominada Al-Andalus se encuentra bajo el dominio de Mercadona, que acapara el 20,8% de la superficie comercial de la región, seguida por Carrefour (12,6%) y DIA (10%).

A pesar de que el podio es copado por tres empresas de alcance nacional, la diversidad andaluza implica que los operadores regionales también tengan un relevante papel en el devenir de su comercio alimentario. Andalucía es un vasto y rico territorio. Es la comunidad autónoma con más superficie de España (87.600 kilómetros cuadrados), fusión de ecosistemas áridos, de alta montaña, marismas, dunas y arenales costeros, bosques, campiñas o dehesas. Y todo ello queda superlativamente reflectado en la relevancia y pluralidad de sus empresas regionales.

El lector encontrará, en las páginas de este número de infoRETAIL, entrevistas a los máximos directivos de Grupo MAS, Cash Lepe, Covirán, Cooperativa San Rafael (Alsara) y Maskom. Cinco distribuidores con raíces andaluzas. Cinco empresas que tienen su cuna en Sevilla, Huelva, Granada, Córdoba y Málaga, respectivamente. Cinco sociedades con una pródiga historia y un resplandeciente porvenir.

Son retailers cimentados desde el esfuerzo y el sacrificio diario. Son empresas familiares fruto del empeño emprendedor o sociedades gestadas por el asociacionismo de detallistas fraguado en los años 60 del pasado siglo XX. Entidades que simbolizan la mitológica fuerza de Hércules.

Andalucía era, para la Grecia clásica, el final del mundo, pues fue aquí donde Hércules instaló sus columnas para separar Europa de África, indicando que no había nada más allá (non plus ultra). Sin embargo, la Andalucía actual sí va mucho más allá. ‘Andalucía por sí, para España y la Humanidad’, tal y como reza la leyenda que aparece en su escudo.

Síguenos en nuestra web: www.revistainforetail.com

revista-inforetail @inforetailnews w ww.facebook.com/RevistaInforetail revistainforetail

Consejo editorial

Antonio F. Herranz Fernández

José Martínez Reneses

Director Jesús C. Lozano jesus.lozano@revistainforetail.com · 91 760 87 71

Redactor Jefe

Pablo Esteban pablo.esteban@revistainforetail.com · 91 760 87 90

Redacción

Ana Julián, Francisco Miguel y Juan Magritas revistainforetail@revistainforetail.com

Publicidad Jesús Calvo jesus.calvo@revistainforetail.com

91 760 87 89 / 628 647 602

José Antonio Parra joseantonio@revistainforetail.com

686 837 284

Diseño

Ernesto Plaza (Signo Comunicación) correo@signocomunicacion.es

91 866 48 00

Impresión

Gama Color

Edita ÁGORA COMUNICACIÓN Y ANÁLISIS SL

C/ Cristóbal Bordiú, 35 - 5ª Planta

28003 Madrid ·

Centralita: 91 683 59 73

Publicación asociada

a CLABE

ISSN

2660-9738 (edición impresa)

2660-9746 (online)

Depósito legal

M-11638-2012

Precio suscripción: 130€ al año

España es uno de los países con mayor adopción de herramientas de Inteligencia Artificial (IA) entre las empresas. Según el estudio ‘AI at Work: What People are Saying’, realizado por Boston Consulting Group, el 59% de los españoles afirma que su organización utiliza este tipo de herramientas y el 53% se muestra optimista con respecto al uso de la IA.

Estos datos son esperanzadores, dado que todavía existe cierto desconocimiento e inquietud entre los directivos sobre cómo la digitalización -de la que la IA es una de las puntas de lanza- puede transformar sus operaciones. La buena acogida de la IA en nuestro país

que nunca que las empresas puedan adaptarse rápidamente a los cambios del mercado. En este sentido, la IA aporta un valor diferencial, ya que ofrece herramientas que permiten una fijación de precios mucho más sencilla, dinámica y optimizada; así como simulaciones de estrategias de ventas. Gracias a todo ello, las empresas de consumo pueden aumentar sus ingresos entre un 5% y un 10%.

La IA Generativa abre múltiples posibilidades para el marketing, ya que permite una mayor personalización y eficiencia en la creación de contenido. La mejora de las tasas de conversión y el incremento en la fidelidad de los usuarios son factores que explican que el 70% de los

representa una oportunidad para que los responsables de empresas del sector de retail implementen a escala esta tecnología con las menores fricciones posibles.

De esta manera, podrán beneficiarse de las oportunidades que la IA ofrece y que abarca toda la cadena de valor: desde la obtención de materias primas en agricultura, ganadería (smart farming) y minería a la fabricación de los productos bajo la Industria 4.0, la eficiencia y mejora de la sostenibilidad en la distribución… hasta llegar al customer journey con los clientes finales.

También hay que tener en cuenta que, bajo un contexto de inflación que supone un fuerte impacto en la confianza de los consumidores y en las ventas minoristas, es más importante

responsables de marketing asegure que ya utiliza herramientas de IA Generativa en su trabajo. No obstante, el mayor activo de las organizaciones de retail continuará residiendo en el talento humano y su capacidad para ser creativo e innovar potenciada por las herramientas que la IA pone a su disposición. La tecnología ofrece innumerables posibilidades para obtener una ventaja competitiva en el actual contexto de saturación de la competencia y de consumidores que demandan respuestas ágiles a sus necesidades. Las empresas pioneras ya están utilizando la IA e incorporándola a sus procesos sin perder el foco en el cliente y garantizando su aplicación de manera ética y responsable.

“ La IA permite una fijación de precios más optimizada, impulsando un aumento de los ingresos entre un 5% y un 10%”

El retail es -junto con el financiero, el sanitario y el educativo- uno de los sectores que más ciberataques sufre, ya que las transacciones online están a la orden del día. Cada año, más consumidores incorporan el e-commerce en sus rutinas de compra. Sin embargo, cada avance implica nuevas amenazas. Por eso, desde el sector retail es imprescindible estar bien ciber protegidos. Y aquí es donde irrumpe con fuerza la estrategia passwordless (sin contraseñas).

Un enfoque passwordless, según Gartner, es cuando la autenticación elimina la necesidad de contraseñas como método principal para verificar la identidad del usuario. Las estrategias passwordless se basan en otras formas de autenticación como la biometría (reconocimiento

● Aunque reduce los ataques relacionados con contraseñas, también introduce nuevos riesgos de seguridad.

● Privacidad: algunos usuarios pueden sentirse incómodos con el uso de datos biométricos para la autenticación.

● Es necesaria una mayor estandarización e interoperabilidad entre las diferentes soluciones passwordless Pero frente a estos retos, están las ventajas de una estrategia passwordless:

● Reduce el riesgo de ataques relacionados con contraseñas, como el phishing, robo de credenciales y pulverización de contraseñas.

● Simplifica la experiencia del usuario al eliminar la necesidad de recordar contraseñas complejas o restablecerlas.

facial, huellas dactilares), tokens de hardware (tarjetas inteligentes, llaves USB) o dispositivos móviles (notificaciones push).

La estrategia passwordless mejora la seguridad y reduce el riesgo de ataques relacionados con la contraseña, como el phishing o la suplantación de credenciales, al tiempo que mejora la experiencia del usuario, que ya no debe recordar contraseñas complejas.

Aunque un enfoque passwordless ofrece ventajas, también conlleva ciertos retos:

● Muchas empresas utilizan sistemas heredados que pueden no ser compatibles con la autenticación passwordless

● Algunos usuarios pueden resistirse al cambio.

● Puede requerir hardware o software adicional, aumentando los costes de la empresa.

● Reduce los costes asociados a la gestión de contraseñas.

● Ofrece una mayor flexibilidad en cuanto a tipos de dispositivos y ubicaciones desde los que los usuarios pueden autenticarse.

● Ayuda a las empresas a cumplir con los requisitos normativos y de cumplimiento, relacionados con la autenticación fuerte y el control de acceso.

● Proporciona una mejor visibilidad y control sobre los eventos de autenticación, ayudando a detectar actividades sospechosas y reduciendo el riesgo de filtración de datos.

● En resumen, aunque la autenticación passwordless sea una estrategia muy útil, es esencial tener en cuenta las necesidades específicas de la empresa.

‘Passwordless’,claveparalaciberseguridadcomercial

“ El ‘e-commerce’ se incorpora cada vez más a las rutinas de compra, pero cada avance implica nuevas amenazas”

Amazon

La Comisión Nacional de los Mercados y la Competencia (CNMC) ha multado con un total de 194,15 millones de euros a distintas sociedades de los grupos Amazon y Apple por pactar y ejecutar determinadas restricciones de la competencia en el mercado en línea o marketplace de Amazon, que afectan a terceros revendedores de productos Apple y a productos competidores de Apple. Según el órgano regulador, estas limitaciones perjudican directamente a los consumidores.

La compañía comandada por Martín Tolcachir está viviendo unos momentos agridulces. Por un lado, ha tenido que desprenderse de su negocio en Portugal (“la decisión no ha sido sencilla, pero es la adecuada”, afirma el CEO) y ha cancelado la venta de Clarel a C2 Private Capital al no cumplirse todas las condiciones suspensivas. Sin embargo, los resultados económicos del primer semestre de 2023 son positivos, con un incremento global del 4% en las ventas (aumento del 12,8% en España).

La compañía de Juan Roig suma y sigue en comercio electrónico. Progresa adecuadamente. Y por ello, ha puesto en marcha su segundo almacén dedicado exclusivamente a su tienda online en la Comunidad de Madrid, tras invertir 13,2 millones de euros. Las nuevas instalaciones están situadas en la localidad de Boadilla del Monte, emplean a 150 personas y darán servicio a municipios como Boadilla, Alcorcón, Villaviciosa de Odón, Leganés, Parla y Tres Cantos.

La Organización de Consumidores y Usuarios (OCU) ha denunciado a Damm ante la Agencia Catalana de Consumo por publicidad engañosa. En concreto, la entidad asegura que ha detectado que la compañía comercializa la cerveza Damm Lemon con información que puede ser engañosa, ya que en el etiquetado frontal se publicita que se elabora con seis partes de cerveza y cuatro de limón, cuando en realidad esas cuatro partes son zumo de limón a partir de concentrado con un contenido de limón del 0,4%.

Cerealto Siro Foods y el comité de empresa han firmado un acuerdo que garantiza la viabilidad de la planta de galletas de Venta de Baños (Palencia), en la que trabajan 200 personas. De este modo, esta alianza permitirá que la fábrica siga en funcionamiento. Según ha informado la compañía en un comunicado, la firma incluye un plan de inversiones, que tomará forma en los próximos meses y supondrá mejoras progresivas de las instalaciones y maquinaría de la fábrica.

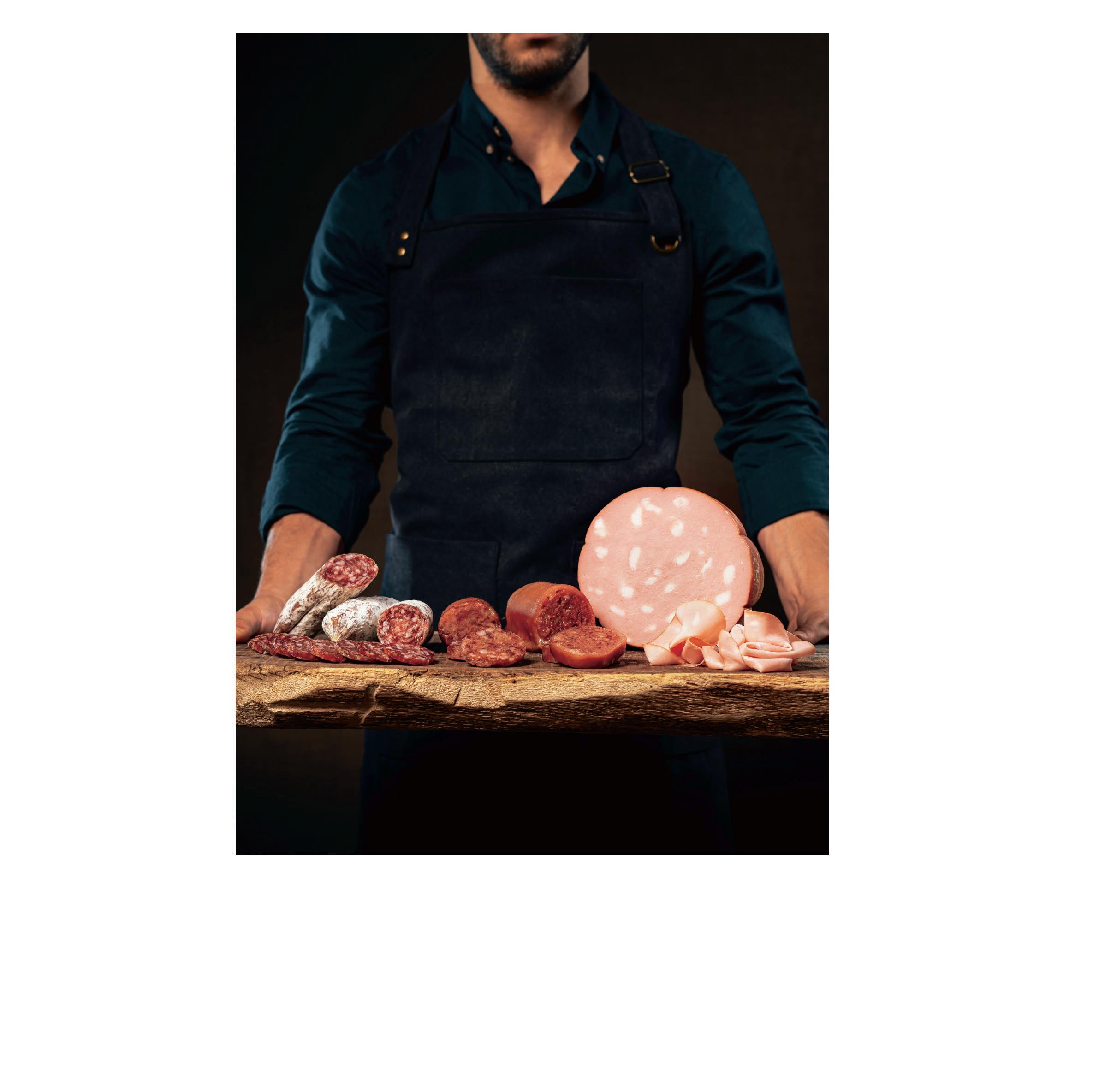

Campofrío Food Group, que ha cerrado 2022 con una facturación consolidada de 1.780 millones de euros, afronta el futuro con la robustez necesaria para invertir en innovación y las tecnologías necesarias que contribuyan al crecimiento de la empresa, según afirma en un comunicado. Asimismo, también continuará apoyando a sus marcas (entre las que se encuentran Navidul, Revilla y Aoste) y potenciará la transición hacia un modelo de negocio basado en la economía circular.

¿Qué opina de las disruptivas innovaciones introducidas por Uvesco? (*) (*)

Matías Parra (53 años)

“Este es el tipo de iniciativas que los consumidores agradecemos. Útiles, sencillas y prácticas. Son inversiones que merecen la pena porque nos ayudan a los clientes a hacer la compra de forma rápida, sencilla y cómoda. Hoy en día, con tantas cadenas en el mercado, cuesta mucho elegir una u otra porque todas son muy parecidas. Estas innovaciones ayudan a diferenciarse del resto. A mí, me han ganado como cliente”.

(*) Encuesta realizada

el

Roberto Beltrán (26 años)

“Me parece un gran ejemplo de lo que debe ser el supermercado del futuro: herramientas que ayuden a las personas mayores o con alguna discapacidad; y soluciones que optimicen el customer jouney

La tecnología está cada vez más presente en establecimientos como los bancos, los restaurantes… Las tiendas de alimentación deberían ir también en esta dirección. Un acierto de BM”.

Sonia Araújo (62 años)

“Yo tengo artrosis en las piernas y creo que la introducción de estas innovaciones en la tienda es una noticia fantástica. Ojalá hubiera más cadenas de distribución que prestaran más atención a las personas que tenemos dificultades físicas para hacer la compra. Necesitamos que las empresas apuesten por la tecnología, que nos ayude a tener una experiencia de compra satisfactoria y agradable”.

L orette (F rancia ) y S ão P au Lo (B ra S i L ) son las respectivas cunas de Alain Prost y Ayrton Senna, los dos pilotos de Fórmula 1 que dominaron con autoridad el campeonato del mundo de automovilismo entre los años 80 y 90. Sus duelos han quedado grabados en los anales como una de las mayores rivalidades históricas del deporte.

t a B e rne S B L a nque S y n eckar S u L m son las sedes de Mercadona y Lidl, respectivamente. Ambas cadenas llevan años librando una dura pugna por conquistar al consumidor español. La empresa presidida por Juan Roig goza de una cómoda ventaja, rozando una cuota histórica de mercado del 27%, mientras que el discounter teutón ha logrado el mayor crecimiento del sector en lo que va de curso. Mercadona tiene el récord del circuito, pero Lidl marca la vuelta rápida.

a L a in P ro S t era un P i Loto ortodoxo , con grandes dotes de minuciosidad y técnica. Su gran cualidad como estratega le reportó la consecución de cuatro títulos mundiales. Por su parte, el éxito del bólido alimentario de Mercadona se debe a su “buena gestión” y al aprovechamiento del “trasvase” que se está haciendo del canal especialista, tal y como apunta el Retail Client Director de Kantar, división Worldpanel, Bernardo Rodilla.

e L arranque de 2023 de m ercadona fue titubeante, si bien, a partir de abril recuperó la senda de crecimiento que le ha llevado a alcanzar una cuota del 26,1% en agosto, es decir, 0,3 puntos porcentuales más que hace un año. Esta reacción coincidió con la bajada de precio a 500 referencias. No obstante, su ganancia de cuota está siendo más transversal y no se limita solo a las categorías afectadas por esta medida: el cambio de tendencia se produce en seis de cada diez de sus categorías.

“ t odo Lo re L acionado con L a comunicación y la percepción de precio es muy importante. La comunicación de Mercadona demuestra que la respuesta de los consumidores a las acciones

de precio no se basa en criterios puramente racionales y que lo importante es trabajar sobre la percepción donde la promoción y su comunicación juegan un rol clave”, analiza Bernardo Rodilla.

a yrton S enna , con tre S títu Lo S en S u ha B e r , brindaba una conducción más agresiva, pero no exenta de calidad y con una técnica superlativa. Siempre al límite y con la competitividad por bandera, aprovechaba cualquier error de sus rivales para sentenciarles. En el caso del monoplaza de Lidl, su crecimiento en esta temporada se cimenta en el primer trimestre, donde ganó negocio de todos sus competidores, pero principalmente de Mercadona.

L a em P r e S a a L e mana e S L a cadena de distribución alimentaria que más ha crecido durante los ocho primeros meses de 2023, alcanzando una cuota del 6,3%, lo que supone 0,6 puntos más respecto al mismo periodo de 2022. Su estrategia “busca reforzar la percepción de precio con promociones a lo largo de la semana y cambios en la tienda, simplificando mobiliario para volver a los orígenes del discount y con etiquetado de precios cada vez más claro”, se señala desde Kantar Worldpanel.

P ro S t y S enna L i B r aron dura S B ata L L a S a lo largo de su carrera, incluso coincidiendo en las filas de una misma escudería: McLaren. Mercadona y Lidl, ambas integradas en Asedas, también compiten en el mismo formato: el surtido corto. La apuesta por la marca propia y el posicionamiento en precio definen una parte importante de sus respectivas estrategias. Prost y Senna. Mercadona y Lidl. Fórmula 1 y retail alimentario. Dos grandes rivalidades y dos vasos comunicantes que marcan una época.

El sEctor cErvEcEro siguE siEndo un nido de innovación, talento y compromiso para la sociedad. Mahou San Miguel (MSM) y Heineken España han vuelto a dar buena muestra de ello este mes de septiembre. La primera, desarrollando su plan integral para transformar la hostelería en un mercado más competitivo y próspero; y la segunda, afianzando su apuesta por la sostenibilidad con medidas pioneras y eficientes.

“QuErEmos sEr El socio intEgral y transformar el sector desde nuestra posición”. Con esta declaración de intenciones se presenta el director general de la Unidad de Negocio España en MSM, Peio Arbeloa, en un encuentro con varios medios, entre los que está infoRETAIL, en la sede de la compañía de bebidas. “Nuestro plan global tiene como objetivo contribuir a evolucionar y fortalecer el sector atendiendo a las necesidades de los hosteleros para hacerles más fácil el día a día”, añade.

dEsdE QuE irrumpió la pandEmia, la cervecera ha invertido más de 600 millones de euros en el marco de su compromiso con la hostelería. Sólo entre 2022 y 2023, MSM ha destinado cerca de 90 millones de euros a este innovador plan de transformación del sector, que abarca un espectro de 360 grados: desde la administración, pasando por la gestión o el diseño.

Esta EstratEgia contEmpla trEs EjEs fundamentales, interconectados entre sí: digitalización, distribución y personalización. Para desarrollarlos, la compañía gestiona tres plataformas: Rentabilibar, Voldis y +Bar, respectivamente. A ello se suma el acompañamiento para que los hosteleros avancen en materia de sostenibilidad. “Como compañía líder, queremos y debemos desempeñar un rol activo en la evolución del sector. Además de ser una empresa de bebidas, aportamos servicios”, añade Arbeloa. su ofErta al hostElEro no tErmina aQuí. El grupo va a lanzar Mahou San Miguel Soluciones Financieras, un canal que ofrecerá diversos servicios de consultoría y asesoramiento financiero personalizado, a través de una plataforma digital, ágil y sencilla. Además, estarán disponibles productos básicos para testar su acogida (cuentas bancarias y ciertas operaciones transaccionales como transferencias, tarjetas de crédito y débito o TPVs). “De momento, es una iniciativa piloto que vamos a probar en Madrid con algunos clientes”, señala Arbeloa.

también la invErsión Está sirviEndo de anclaje a Heineken España para cumplir con sus objetivos sostenibles. “Hace falta más acción y menos retórica”, destaca el presidente de la compañía, Etienne Strijp, quien aboga por “la transparencia y la honestidad” a la hora de “rendir cuentas” ante la sociedad sobre la evolución de su hoja de ruta sostenible: “Sin engaños ni greenwashing”, matiza.

la compañía invirtió El año pasado más de 15 millones de euros en proyectos de sostenibilidad social y medioambiental, cifra que igualará en 2023 para superar en dos años los 30 millones. “Tras 33 años de experiencia, puedo decir que la sostenibilidad no es una opción, sino una obligación de las empresas. Y yo asumo esa obligación en primera persona como presidente de Heineken España”, asegura el directivo neerlandés.

En Esta hoja dE ruta, la compañía cervecera ha tomado decisiones complejas, pero eficientes, que le diferencia de algunos de sus competidores: “Todas las estrategias son respetables, pero nosotros creemos más en la transformación de nuestro modelo de producción que en la compensación con bonos o créditos. Nuestro modelo es más retador, pero tiene un impacto más directo en el medio ambiente”.

dEstaca El importantE papEl de la innovación en esta vía ‘verde’. Tres ejemplos de ello son las plantas termosolares de sus fábricas, que allanan el camino hacia su objetivo de net zero en producción; la alianza con Fertiberia para desarrollar fertilizantes bajos en huella de carbono; y la implantación de enfriadores ecoeficientes en bares y restaurantes. “Contamos con una hoja de ruta definida y tenemos el afán de seguir avanzando en ella”, concluye Strijp

En plena era omnicanal, el autor bucea en determinadas estrategias que los ‘retailers’ pueden utilizar para optimizar el marketing digital en su ‘e-commerce’ y conseguir un importante crecimiento en las ventas. Es necesario aprovechar las oportunidades que brindan herramientas como los ‘social ads’, los nuevos modelos de CMS, las estrategias de optimización de búsquedas o las redes sociales.

Quién no recuerda pedir ayuda a algún conocido o amigo para realizar una compra online? Todos hemos sido neófitos en algún momento, y aunque hoy en día lo habitual sea realizar numerosas compras a través de medios digitales y de manera recurrente, si echamos la vista atrás, este hábito ha ido evolucionando hasta convertirse actualmente en el centro de muchas estrategias de negocio.

En la era digital, el comercio electrónico ha experimentado un crecimiento sin precedentes, convirtiéndose en una poderosa herramienta para las empresas que buscan expandir su alcance y aumentar sus ventas. En este contexto, el marketing digital juega un papel fundamental al permitir a las marcas llegar a su audiencia objetivo de manera efectiva y convertir visitantes en clientes. Tras el impacto de la pandemia, muchas empresas apostaron por la digitalización y puesta en marcha de acciones que trasladen la inmediatez del consumo y la mejora de la experiencia de compra al cliente, pivotando o acelerando sus estrategias para adecuarlas a un elemento externo tan inesperado. Los clientes actuales son usuarios completamente informados en prácticamente cualquier ámbito. Por eso, han dejado de comprar meros productos y servicios, para pasar a ser parte del storytelling que transmiten las marcas. Quieren sentirse partícipes de lo que consumen, representados por sus gustos (y los de aquellas tendencias que les rodean).

En este artículo, exploramos las estrategias clave que las empresas pueden utilizar para aprovechar al máximo el marketing digital en e-commerce y lograr un crecimiento significativo en sus ventas.

Una de las estrategias más efectivas en el marketing digital para e-commerce son los anuncios en redes sociales, también conocidos como social ads. Plataformas como Facebook, Instagram, Tiktok, Pinterest y LinkedIn ofrecen opciones publicitarias altamente segmentadas que permiten a las marcas llegar a su audiencia objetivo en función de su ubicación, intereses, comportamientos y otras variables. Al invertir en social ads, las empresas pueden aumentar su visibilidad, generar tráfico hacia su tienda en línea y mejorar la conversión de visitantes en clientes.

El funcionamiento de estas campañas de publicidad sigue un esquema habitual de conversión, que podemos expresar fácilmente con un funnel de ventas. La división de las etapas de esta estrategia se divide entre: prospección, consideración y conversión.

En primer lugar, necesitaremos invertir en una fase de prospección que nos ayude a alcanzar nuevas audiencias, con diferentes públicos objetivo que no conocen, o no tienen contacto con nuestra marca a nivel digital. Esta primera etapa es la que más presupuesto requiere, debido a la amplitud de su alcance, pero es clave para la buena consecución del funnel de conversión.

A continuación, entraríamos en una segunda etapa denominada fase de

consideración. Aquí nos encontramos en un momento que ya hemos captado la atención del usuario, y queremos ofrecerle el valor real de marca, que mantenga el interés y consideración en ella. Lo que queremos es fortalecer la relación entre la marca y los futuros clientes.

Cuando un usuario nos sigue en redes sociales, ya conoce su necesidad y quiere satisfacerla. Además, nos está dando información de lo que le interesa. Los consumidores comienzan a considerar opciones de productos o servicios que puedan satisfacer su demanda, y nosotros debemos estar ahí. En las redes sociales hay miles de fórmulas para generar puntos de contactos con el cliente y conseguir que sigan bajando por nuestro embudo.

La última etapa del funnel es la fase de conversión. Llegados a este punto, el usuario entra en una fase de decisión sobre la adquisición o compra de un producto o servicio. En esta etapa final, el cliente llega con toda la información y la capacidad decisiva de finalizar el embudo de venta, o no. Por este motivo es de vital importancia que todo el embudo de ventas esté perfectamente organizado y sea coherente con la marca, pero sobre todo fácil de entender y comprender por el usuario.

Esta estrategia de social ads se basa en aumentar el tráfico cualificado, hecho que mejorará nuestra clasificación en los resultados de los buscadores, punto que veremos a continuación.

En el competitivo mundo del e-commerce, el posicionamiento de marca es crucial. Los consumidores deben percibir a una marca como confiable, auténtica y relevante para elegirla sobre sus competidores. Los consumidores han dejado de comprar únicamente productos y servicios que no llevan detrás una historia, unos valores o un sentimiento de representación asociados.

El marketing digital ofrece diversas herramientas para mejorar el posicionamiento de una marca en línea. El uso de estrategias de Search Engine Optimization (SEO) permite que las tiendas en línea aparezcan en los primeros resultados de búsqueda, aumentando su visibilidad y credibilidad. Además, el marketing de contenidos y la gestión adecuada de las redes sociales ayudan a construir una imagen sólida y atractiva para los consumidores.

El SEO no solo trata de optimizar tu sitio para los motores de búsqueda, sino también de mejorar la experiencia del usuario. Al implementar prácticas recomendadas de SEO,

como la optimización de velocidad de carga, la estructura de URL amigable y la navegación intuitiva, estarás proporcionando una mejor experiencia a los visitantes del e-commerce. Esto no solo tiene un impacto positivo en la clasificación de búsqueda, sino que también aumenta la satisfacción y la retención de los usuarios.

Si vamos a pensar en una estrategia SEO a largo plazo, debemos tener en cuenta que los resultados pueden llevar un tiempo en mostrarse, pero una vez que consigues una posición sólida en los resultados orgánicos, las probabilidades de que se mantengan en el tiempo son muy altas. A diferencia de las campañas de publicidad pagada, donde la visibilidad desaparece cuando se suspenden los anuncios, el SEO te brinda una presencia constante en los motores de búsqueda, lo que puede generar resultados sostenibles a largo plazo.

Shopify, solución versátil

Para tener éxito en el comercio electrónico, contar con una plataforma de e-commerce eficiente es fundamental. La empresa canadiense Shopify se ha establecido como una de las principales herramientas de Content Management System (CMS) disponibles para empresas de cualquier sector en el mercado internacional. Con su amplia gama de características, aplicaciones, pasarelas de pago y opciones personalizables, Shopify permite a las empresas crear tiendas en línea profesionales y optimizadas para conseguir la mayor ratio de conversión posible (objetivo final de cualquier e-commerce). Su interfaz amigable y su integración con herramientas de marketing digital facilitan la implementación de estrategias para aumentar las ventas y mejorar la experiencia del cliente.

Son incontables las empresas del sector retail que han dado el paso a digitalizar sus negocios, y no solo eso, sino que han visto

la posibilidad de coordinar y gestionar sus puntos de venta físicos y digitales desde una misma plataforma. Estas empresas ofrecen a sus clientes finales una experiencia omnicanal, que debe transmitir los mismos conceptos y valores en todos los canales en los que trabaje.

Los nuevos modelos de CMS, como Shopify, han venido para quedarse. La nueva era del comercio electrónico, con plataformas tipo SAAS, fácilmente integrables con otras herramientas, canales, proveedores y prácticamente cualquier stakeholder que intervenga en el entorno empresarial al completo, son clave en los modelos actuales que representan el estilo de vida que “los clientes buscan en redes sociales”. Queremos lo que vemos, somos lo que mostramos.

Esta gran revolución ha tenido un último invitado inesperado en abril de 2023. Ese nuevo huésped es Inditex, a través de su nuevo proyecto ‘Zara Pre-Owned’. Se trata de una propuesta pensada para la reventa de ropa de cliente a cliente, donde es posible comprar o vender prendas de segunda mano dentro de una única plataforma, desarrollada en Shopify Plus, la gama más alta de su clase para que sea completamente customizable y permita su escalabilidad hasta niveles nunca pensados.

Zara ha confirmado lo que muchos ya veníamos informando desde hace tiempo, y es que los nuevos modelos de e-commerce han venido para quedarse, con una democratización del acceso a la información para aquellos empresarios y empresas que, por fin, tienen a su alcance software puntero para sus negocios a un coste accesible y, sobre todo, fácilmente escalable y adaptable a las necesidades de cada sector.

Por último, y no por ello menos importante, debemos hablar de la gestión (correcta) de las redes sociales (RRSS), que no son únicamente un lugar donde pasarlo bien, actualizar nuestros perfiles y publicar nuestros éxitos y virtudes para que todo el mundo las vea. Las redes sociales hoy en día son la base para construir una marca sólida y estable, y cada vez más suponen nuevas oportunidades directas para impulsar las ventas. Aunque siempre debemos pensar en esta estrategia como algo a medio y largo plazo, nunca como algo a corto plazo, ya que así no funciona ninguna estrategia social (en cualquier ámbito, no solo el digital).

Los usuarios y las empresas que comienzan abriendo nuevas RRSS y que parten de una experiencia previa en otras redes saben que

deben aprender sobre las estrategias de contenido, publicaciones y formatos de cada plataforma. Todas son diferentes, aunque comparten el espectro social y comunicativo como común denominador.

Pero la eterna duda siempre surge. ¿Qué debo comunicar a mi audiencia? Ante esta problemática, siempre recomendamos acudir a un especialista. Un consultor de Social Media Branding que pueda aconsejar al equipo de marketing en base a su plan estratégico, su plan de comunicación corporativo y conectar con su audiencia potencial. Su enfoque será completamente distinto al resto de la organización y, precisamente por esta razón, podrá conectar todos los puntos existentes.

Esta siempre es la mejor solución para lograr el éxito de nuestra estrategia de comunicación en redes sociales, aunque la necesidad sea un one shot de entrada y salida en el proyecto, y que un equipo de marketing digital interno mantenga ese trabajo, que puede ser actualizado, auditado o revisado de manera recurrente para mantener el nivel del plan.

Por otro lado, estamos viviendo una segunda etapa de las redes sociales, con funcionalidades basadas en las tendencias de los consumidores. Por ejemplo, la incorporación de funciones de compra en plataformas como Instagram, Facebook o Tiktok permite a las empresas etiquetar productos en publicaciones y enviar a los usuarios directamente a la página de compra. Esto reduce la fricción en el proceso de compra y mejora la experiencia del cliente. Además, el uso de anuncios en redes sociales, menciones de productos por influencers y la generación de contenido creativo pueden generar un aumento significativo en las ventas.

El análisis sentimental de las redes sociales es algo que cada día está más en uso y presenta muchas novedades gracias a la incorporación de la Inteligencia Artificial para el análisis y diferenciación de comentarios, post e interacciones de los usuarios. Esto nos permite comprender el sentimiento de las marcas respecto a la competencia, establecer análisis de mercado y tomar decisiones respecto a esta información.

Las fórmulas que combinan los bajos precios con una puesta en escena alejada de los alardes siguen encontrando un caldo de cultivo inigualable en el persistente escenario de inflación. No cesan de aterrizar en España ‘retailers’ internacionales especializados en artículos de gran consumo que combinan la moda barata y la decoración del hogar con productos de cuidado personal e incluso referencias de alimentación y bebidas. La danesa Normal es la última que ha anunciado su entrada en el país, con la neerlandesa Action y la polaca Pepco en pleno proceso expansivo.

En un escenario en el que conviven desde las secciones de no alimentación de los hipermercados a importantes cadenas de textil lowcost asentadas hace años (Primark, Lefties, Kiabi…) e incluso los millares de bazares chinos repartidos por todo el territorio, son varias las cadenas internacionales que, durante los últimos ejercicios, han incorporado España a su red de países con implantación. No se trata, además, de apuestas tímidas, aunque es evidente que no todas llevan el ritmo de la polaca Pepco (encuadrada en el grupo sudafricano Steinhoff) que ya se acerca a las 200 tiendas tras su entrada a finales de 2021 cuando comenzó a transformar la anterior red de otra de sus marcas, Dealz. Las nuevas tiendas Pepco, que incluyen gamas de alimentación

y cuidado personal en una gran parte de los casos, se ubican en localizaciones premium, incluyendo la gran mayoría de los principales centros comerciales.

La holandesa Action, que cuenta con 2.400 tiendas en una docena de países, ya supera la veintena de establecimientos en nuestro mercado desde su entrada en 2022. Está utilizando localizaciones en zonas comerciales periféricas, generalmente naves de entre 700 y 1.000 metros cuadrados que habían sido ocupadas por otros retailers y que estaban cerradas. En ese mismo año se produjo la irrupción de Kik, cadena alemana encuadrada en el grupo Tengelmann con 4.000 tiendas en 12 países. Esta marca, que se apoya en la franquicia para desarrollarse, está más orientada a la moda y equipamiento personal que a la del hogar.

La última incorporación, que se espera para este otoño de 2023, es la de la empresa danesa Normal, que reparte sus casi 600 puntos de venta por ocho países y cuyos planes de apertura iniciales se ubican en varios de los principales centros y

calles comerciales del país. Cuando se trabaja con locales de 600 a 800 metros cuadrados, estamos hablando de un esfuerzo expansivo y una previsión en la generación de recursos importantes. Normal basa su oferta en productos de desestocaje

de marcas principales con especial atención al cuidado personal y hogar, aunque incluye gamas de alimentación. En España se encontrará como principal competidor con Primaprix, cadena que ya supera los 200 establecimientos.

Entre los principales líderes del retail con base alimentaria, solo Carrefour cuenta con una estrategia definida en la fórmula low-cost (también denominada cash familiar) a través de su enseña Supeco. A punto de alcanzar las 60 unidades sigue acumulando proyectos y aperturas entre las que, además, tiene cabida alguna transformación de supermercados Carrefour Market con bajo rendimiento como ha sido el último caso en Onda (Castellón). Del resto de líderes, una vez que los tradicionales abanderados de los precios bajos (las alemanas Lidl y Aldi) optasen por implantar tiendas de alto nivel en cuanto a puesta en escena, mobiliario y eficiencia energética, no parece que este sea un segmento que los atraiga.

Los protagonistas los encontramos entre cadenas líderes regionales donde esta fórmula representa un formato complementario y algunas compañías especialistas del segmento, más allá de un reguero

de enseñas que funcionan en el ámbito provincial y local (sobre todo en regiones como Andalucía, Murcia o Extremadura) y que provienen de la distribución mayorista para hostelería o comercio tradicional.

Entre las primeras destacan sobre todo asociados a IFA como Grupo MAS (Cash Fresh), Ecomora (Cash Ecofamilia), Hiper Usera (Tu Cash), Grupo Piedra (Cash + Ahorro) o HD Covalco (Comarket). Por su parte, los especialistas con mayor número de centros son Kuups (Economy Cash), Super Carmela (Super Carmela Cash), La Ardosa (Merkocash) o Díaz Cadenas (Díaz Cadenas C&C). Se trataría generalmente de establecimientos de mediano tamaño, entre 800 y 1.000 metros cuadrados, en los que se presentan los productos de forma poco cuidada y donde el mayor atractivo reside en la agresividad de los precios.

En este sentido, vuelve a cobrar forma el proyecto del grupo ruso Mere en España, en esta ocasión con una

subsidiaria que realizará sus primeras implantaciones en el cuadrante noroeste de España. Se trata de una fórmula que lleva la filosofía low-cost al extremo y obliga en gran medida (precios, logística…) a los proveedores que deseen trabajar con ellos. El tiempo dirá si existe hueco para este formato.

En términos generales, son 570 las tiendas englobadas en el concepto ‘Cash Familiar-Low Cost’ que funcionan en España a septiembre de 2023, totalizando 611.300 metros cuadrados. Esto representa el 2,2% del parque total de establecimientos y el 4,1% de la superficie. En 2014, solo dos años después de las primeras implantaciones y tras el primer boom se contabilizaban 168 tiendas con 162.000 metros cuadrados.

El estudio ‘European Innovation Pacesetters’, elaborado por Circana, desvela que en 2022 se lanzaron en el sector de gran consumo europeo 144.432 nuevos productos, lo que representa un 16% menos que el año anterior. “Hay menos innovaciones, pero de más valor”, subraya el autor. Las pequeñas y medianas empresas fueron responsables del 75% de las novedades.

En el vertiginoso panorama actual de gran consumo, la capacidad de innovar y lanzar productos exitosos nunca ha sido tan desafiante. El lanzamiento de nuevos productos puede ser una apuesta en un momento en que existe una competencia cada vez mayor por el espacio en los lineales y en el que la industria está experimentando una disminución de los volúmenes de ventas. Sin embargo, no hay duda de que también puede agregar un importante valor, brindando a las marcas la oportunidad de expandir una cartera existente o incluso crear una completamente nueva.

A pesar de los beneficios de la innovación, el reciente estudio

‘European Innovation Pacesetters’ de Circana -una revisión exhaustiva de los lanzamientos de nuevos productos en toda Europa durante los últimos dos añosmuestra que la cantidad de nuevos productos de gran consumo lanzados ha disminuido en el último año.

Todavía en manos de la turbulencia inflacionaria y de una demanda en

apuros, los fabricantes lanzaron un 16% menos de innovaciones; solo 144.432 nuevos productos en toda Europa en 2022 en comparación con 172.997 en 2021.

Menos innovaciones reflejan que, tanto los fabricantes como los distribuidores, priorizaron sus surtidos de gama existentes para mantener la disponibilidad en los lineales y proteger el volumen y la cuota. Esta escasez de innovación claramente pone a los fabricantes en riesgo de perder los precios premium que ofrecen los lanzamientos de nuevos productos y la oportunidad de expandir la participación de mercado.

Asimismo, y según el citado informe de Circana, las pequeñas y medianas empresas fueron responsables del 75% de todos los productos nuevos lanzados, pero esto aportó menos valor a las ventas, con solo el 68%. Estas empresas más pequeñas son ágiles, exploran nuevas tendencias y se adaptan a las necesidades cambiantes de los consumidores. Como resultado, han logrado seguir siendo competitivas. Esto es especialmente cierto para los productos que son más versátiles y se adaptan a las necesidades específicas de los clientes que combinan productos distintivos con nuevos servicios innovadores, o que están altamente

personalizados para el estilo de vida cambiante de los consumidores después de la pandemia.

Interés por novedades Como era de esperar durante este período de fuerte presión económica, más de la mitad de los compradores que encuestamos para el estudio esperaban que los nuevos productos tuvieran un precio más bajo.

Sin embargo, algunos consumidores han mostrado un interés continuo en los lanzamientos de nuevos productos, especialmente productos que son ‘mejores para ellos’ y para el medio ambiente, o que tienen características más versátiles y son relevantes para sus necesidades. Esperan que las afirmaciones hechas por nuevos productos sean verificables, o que estén respaldadas por su familia o amigos más que por personas influyentes.

En la era actual de comportamientos de compra más inteligentes vemos que los consumidores esperan una buena relación calidad-precio. Las marcas de FMCG deben buscar formas innovadoras para continuar satisfaciendo las necesidades de los consumidores de manera efectiva.

Por otra parte, es también importante reseñar que a pesar de que se ha producido un descenso del 16% en el lanzamiento de nuevos productos en 2022, estos continúan agregando un valor significativo al sector de FMCG, tanto en valor como en ventas de unidades, por encima de la categoría total de FMCG. Esto demuestra cómo las innovaciones continúan siendo resilientes, impulsando la demanda a pesar de los obstáculos inflacionarios.

Por ejemplo, en alimentos refrigerados y frescos, los fabricantes aprovecharon las tendencias de alimentación saludable, como los ingredientes de origen vegetal, obtenidos de fuentes traceables y sostenibles. La innovación en alimentos para mascotas también aumentó un 39%, ya que los fabricantes respondieron a los dueños que buscaban una mejor calidad, más

variedad y opciones más saludables para ellos.

La innovación en cerveza, vino y bebidas espirituosas se centró en segmentos de crecimiento específicos, como bebidas alcohólicas bajas o sin alcohol y bebidas alcohólicas listas para beber, ya que los consumidores buscaban replicar la experiencia de fuera del hogar en casa.

Los distribuidores no se han quedado atrás. Han estado invirtiendo en innovaciones durante décadas en muchas áreas, como la comercialización en la tienda, los medios, la sostenibilidad, los precios y las promociones, los programas de fidelización y la transformación de las marcas de distribuidor.

De hecho, el 60% de los consumidores que encuestamos en 14 países a nivel mundial ahora sienten que las marcas de distribuidor son tan buenas como las marcas nacionales en términos de calidad e innovación. La inversión continua que los distribuidores han realizado en su marca, para cumplir con estas afirmaciones y abordar las preocupaciones de sostenibilidad, significa que los compradores confían en ellos.

Con la continua racionalización de la gama por parte de los distribuidores que quieren maximizar el rendimiento del espacio en los lineales eliminando los artículos con menor rotación, es más difícil que nunca que sobrevivan los nuevos productos.

El producto nuevo promedio logra solo el 59% del valor y el 51% del

volumen de un producto existente, mientras que los súper lanzamientos pueden generar ventas y valor incrementales significativamente mayores.

Ante esta situación, los distribuidores se enfrentan a una decisión difícil, pero existe una solución de vanguardia. Las herramientas avanzadas de análisis de datos pueden ayudar tanto a las marcas como a los distribuidores a identificar las combinaciones de insights y atributos que tienen la mayor capacidad para impulsar las ventas. El pronóstico de demanda y el análisis de promociones pueden mantener la disponibilidad física enfocada en aquellas tiendas con la mayor capacidad para ofrecer la máxima velocidad de ventas.

Por ejemplo, el 57% de los productos lanzados en 2021 obtuvo mejores resultados en términos de rendimiento de ventas en su segundo año, lo que demuestra cómo la prueba del consumidor, la experiencia, el poder de distribución y el valor de la marca pueden contribuir al crecimiento de las ventas si las marcas se mantienen firmes y continúan invirtiendo en innovaciones. A pesar del entorno comercial actual.

Azucarera, que acaba de cerrar su ejercicio fiscal con una facturación que supera los 450 millones de euros, celebra el 120º aniversario de su creación. “Nos avalan años de historia y de arraigo con el medio rural, siendo una marca de confianza, de producción local, referente en España”, afirma la entrevistada. La compañía mantiene su foco en la producción de azúcar extraída de la remolacha azucarera, pero está impulsando su diversificación gracias a marcas como Fibractive y Betalia. Eficiencia, productividad y sostenibilidad forman la tríada de la empresa para edificar su futuro.

Más de un siglo. Exactamente, 120 años separan el hoy del nacimiento de la Sociedad General Azucarera de España, empresa constituida por propietarios

de casi una cincuentena de fábricas de azúcar. De aquellos albores del siglo XX a la actualidad varios son los hitos que jalonan la historia corporativa de la contemporánea Azucarera, sobresaliendo fundamentalmente su fusión en 1998 con Ebro Agrícolas (que

originó la creación de Azucarera Ebro) y su posterior adquisición, una década después, por parte de Associated British Food (propietaria de AB Sugar) por 577 millones de euros.

Junto a las fechas señaladas también destacan las inauguraciones de las fábricas de Miranda de Ebro (Burgos), en 1925, con la asistencia del rey Alfonso XIII; La Bañeza (León), en 1930; Toro (Zamora), en 1945; y Jerez de la Frontera (Cádiz), en 1968. “Todas ellas siguen en funcionamiento en la actualidad”, se congratula la directora de Estrategia de Azucarera, Carol Durán Labiano (Pamplona, 1985).

“Nos avalan 120 años de historia y de arraigo con el medio rural y con nuestros agricultores, que cada vez son más”, subraya la directiva, añadiendo que “comercializamos una marca de confianza, de toda la vida, de producción local, que busca en la sostenibilidad y la calidad del producto las máximas garantías para los consumidores, una marca que, en definitiva, es referente en España”.

Azucarera mantiene hoy en día su foco en la producción de azúcar extraída de la remolacha azucarera, pero gracias a su perfil investigador va un paso más allá y elabora otros productos e ingredientes tanto para la alimentación humana como animal, así como fertilizantes y productos para la agricultura, a través de las marcas Fibractive y Betalia. Asimismo, además de las cuatro factorías mencionadas previamente, también cuenta con un centro de envasado en Benavente (Zamora), inaugurado en 2006; una planta de cogeneración energética y multifuncional en Jerez, operativa totalmente desde 2011; y una factoría de especialidades líquidas en Toro, en funcionamiento desde 2017. “Tenemos el centro de envasado más puntero de Europa, capaz de envasar más de 140 referencias de azúcar, y la única fábrica en España, ubicada en Jerez de la Frontera, que funciona durante todo el año para abastecer la demanda de nuestros clientes”, resalta Durán.

“En nuestra compañía apoyamos rotundamente la innovación, lo que ha supuesto, por ejemplo, que hace casi tres décadas fuéramos pioneros en la implantación de sistemas de gestión de calidad o que consiguiéramos nuestra primera certificación de seguridad alimentaria hace ya 11 años, así como la gran apuesta que hemos realizado en digitalización y automatización en toda nuestra cadena de valor”, prosigue

la directora de Estrategia de Azucarera, quien agrega que actualmente la empresa está aplicando la inteligencia artificial para optimizar los rendimientos agrícolas y ajustar costes.

La compañía, que ha invertido 155 millones de euros en el periodo 201222, está firmemente comprometida con incrementar su eficiencia, productividad y sostenibilidad, lo que supone que “de manera constante invirtamos anualmente entre 20 y 30 millones de euros en mejorar nuestras fábricas y garantizar la seguridad de todos nuestros empleados”, cuantifica la directiva, que accedió a su actual cargo en octubre de 2018 y trabaja en la empresa desde 2010.

Demonización y diversificación

Por otra parte, no es ajena Carol Durán al contexto de demonización que está sufriendo el azúcar durante los últimos tiempos. Ante ello, “nuestra prioridad es hacer las cosas bien, seguir de cerca toda la evidencia científica sobre el azúcar y aportar toda la información y las garantías posibles para que el consumidor sepa que se encuentra ante un alimento seguro”, afirma tajantemente. Además, se trata de un carbohidrato natural -prosigueque aporta muchas funcionalidades con frecuencia desconocidas por los consumidores, como la capacidad de conservación y el aporte de cuerpo a los alimentos. “Cuando se sustituye parcial o completamente es necesario añadir otros ingredientes o aditivos, que a veces son más calóricos, llevando a los consumidores a que se cuestionen qué aporta la eliminación del azúcar en alimentos y bebidas reformuladas”, reflexiona. No obstante, y para responder a las nuevas demandas de consumo, la

“Cuando se sustituye parcial o completamente el azúcar es necesario añadir otros ingredientes que, a veces, son más calóricos”

Carol Durán

compañía lanzó a finales de 2017 la línea de fibras solubles Fibractive, producida en la planta de Toro y posicionada para que los clientes industriales aumenten la fibra, reduzcan la grasa y, fundamentalmente, incrementen la humedad y ternura de los productos horneados, mejorando su vida útil, palatabilidad y organolepsia. “En estos casi seis años, las ventas de Fibractive se han multiplicado por cinco, siendo nuestro objetivo que en los próximos años, mediante la ampliación de la gama de productos, lleguemos a nuevos sectores alimentarios y multipliquemos las ventas iniciales al menos por 50”, avanza Durán.

Dentro de la diversificación también ocupa un lugar destacado Betalia, marca que refleja la relevancia que históricamente ha otorgado la compañía al modelo de economía circular, devolviendo al campo lo que es del campo. “A través de Betalia ponemos en valor la parte de la remolacha azucarera de la que no se puede extraer azúcar, creando productos para alimentación animal, para la mejora y fertilidad del suelo y para usos industriales”, precisa la entrevistada, especificando que se trata de un negocio “en claro crecimiento que ya supone el 25% de la facturación”.

Incremento de ventas

Y a propósito de ventas, la empresa dirigida por Juan Luis Rivero acaba de cerrar en agosto su año fiscal con una facturación que supera los 450 millones de euros (441,9 millones de euros en el ejercicio anterior). “Cuando comenzamos el año, en septiembre de 2022, estábamos inmersos en un contexto de máxima incertidumbre geopolítica, con los precios energéticos en máximos históricos, lo que afectaba a todas nuestras fábricas, que son gas intensivas, pero hemos conseguido fortalecernos, seguir siendo líderes en ventas y terminar el año con beneficios”, avanza la directiva, que es ingeniera química de formación y cuenta con un programa de Alta Dirección de Empresas de la Cadena Alimentaria por San Telmo Business School.

Para el futuro inmediato se muestra optimista: “Las perspectivas para el año que hemos comenzado son positivas, con el objetivo de continuar siendo líderes y crecer en cuota de mercado”. Sin embargo,

también es consciente del contexto de volatilidad que envuelve actualmente a la economía mundial: “Nos enfrentamos a desafíos que están relacionados con riesgos geoestratégicos y que pudieran eventualmente impactar en el suministro de determinadas materias primas críticas para la extracción y el envasado del azúcar y el resto de coproductos”, advierte Durán Labiano.

Desde una perspectiva más doméstica, la entrevistada advierte sobre la participación que tiene la MDD en la categoría, rozando el 45% de las ventas de azúcar en el canal de distribución organizada. Azucarera no elabora MDD para ningún distribuidor. Su foco está puesto en la marca. Y aunque el azúcar blanco sigue siendo el más consumido en los hogares de España, “notamos un incremento en la demanda de azúcar moreno y de nuestras especialidades, por lo que cada vez es más común ver a consumidores comprando nuestras Panela, Flor de Coco y Muscovado, azúcares morenos con propiedades organolépticas muy diferentes entre sí”.

Otro tema que aborda la directora de Estrategia de Azucarera es el rol que desempeña su compañía en el entorno donde desarrolla su actividad. Mantiene acuerdos comerciales con agricultores de remolacha azucarera en Castilla y León, Andalucía, La Rioja, País Vasco, Navarra y Huesca. Ofrece contratos flexibles, diferentes servicios (gestión de ayudas, formación, apoyo a la financiación…) y apuesta por la incorporación de mujeres y jóvenes al campo. “Nuestra contribución al mantenimiento del medio rural es clave en las zonas de cultivo y de ubicación de nuestras fábricas; además, tenemos políticas claras y ambiciosas en materia de diversidad e inclusión, así como en otros ámbitos relativos a las personas como su bienestar y la seguridad”, atestigua.

La superficie cultivada por los agricultores que colaboran con Azucarera asciende actualmente a 24.400 hectáreas, estimándose una producción para esta campaña que supere las 500.000

“Por cada puesto de trabajo generado por Azucarera viven otras diez personas dedicadas a otros sectores vinculados directamente con el azúcar”

Carol Durán

toneladas de azúcar (en el sur, la cosecha es en verano; en el norte, en otoñoinvierno). En clave laboral, la compañía emplea a 600 personas, cifra que se eleva hasta el millar en campaña. “Es muy importante señalar que por cada puesto de trabajo generado por Azucarera viven otras diez personas dedicadas a otros sectores vinculados directamente con el azúcar”, precisa.

Por otra parte, las actuales exigencias ambientales implican que la compañía desarrolle herramientas “para ser más eficientes tanto en el campo como en las fábricas”, reconoce la directora de Estrategia, para quien es fundamental contar con una estrategia de diversificación de riesgos y ser proactivos en la incorporación de nuevas tecnologías para ahorrar en costes, mejorar rendimientos e incrementar la competitividad.

Por último, asevera que la descarbonización es un concepto capital para edificar el futuro de Azucarera. “Digitalización y automatización son parte de nuestra estrategia desde hace

años, pero a ello se debe añadir el trabajo que estamos realizando en proyectos de sostenibilidad y descarbonización, principalmente en materia de eficiencia energética de nuestras fábricas”, apunta. En este ámbito, ya han conseguido reducir, en los últimos cinco años, un 25% las emisiones realizadas con la actividad de sus fábricas. La compañía tiene el objetivo de disminuir el uso de los recursos (energía y agua) un 30% considerando como año base 2018. Por otra parte, todo el plástico que utiliza ya es reutilizable, reciclable o compostable.

Así las cosas, el porvenir de Azucarera se escribe con la misma caligrafía que la utilizada actualmente, ya que “seguiremos innovando, tanto en el desarrollo de nuevos productos como en la incorporación de tecnologías en toda nuestra cadena de valor, garantizando un azúcar de calidad y respetuoso con las personas y con el planeta, así como generando empleo y riqueza en el medio rural”, concluye Durán Labiano. “Nuestro objetivo es continuar siendo líderes en todos los aspectos”, rubrica.

Las ventas de kombucha en España han registrado durante los dos últimos años unos incrementos del 580% en su facturación y del 532% en la demanda. En este contexto, Flax & Kale se anota, durante este 2023, unos desarrollos superiores al 60% tanto en valor como en volumen. “Mantenemos precios para capturar consumidores de otras marcas y crecer por encima de nuestro principal competidor”, precisa el CEO de Grupo Teresa Carles Flax & Kale, Jordi Barri.

Democratizar la kombucha y hacerla una bebida mainstream que sea una alternativa saludable a los refrescos. Ese es el objetivo de Flax & Kale, cuya evolución de ventas está siendo muy positiva, superando las previsiones tanto en valor como en volumen. En este sentido, durante 2023, la compañía está incrementando su facturación un 65% respecto al año anterior, hasta alcanzar los tres millones de euros, mientras que el volumen crece un 60%.

“Es importante destacar que, con las fuertes subidas de precio que han llevado a cabo

otros players en el mercado, el crecimiento en valor oculta la tendencia real en volumen comercializado. Se trata de un dato relevante teniendo en cuenta que el líder del mercado ha efectuado subidas de precio importantes, mientras que nosotros los hemos mantenido”, recalca el CEO de Grupo Teresa Carles Flax & Kale, Jordi Barri.

Debido al actual entorno inflacionista, la kombucha ha sufrido incrementos de precio en 2023, aunque Flax & Kale se ha esforzado por conservar precios. “Consideramos que manteniendo precios capturaríamos consumidores de otras marcas que sí que han subido los precios y seguiríamos haciendo la categoría grande. De momento los resultados de esta estrategia están dando sus frutos y seguimos creciendo a doble dígito y por encima de nuestro principal competidor”, asegura Barri.

Esta estrategia se ha visto reflejada en la penetración de la marca en los hogares españoles. Según los datos de Nielsen (P8’23), la cuota de mercado de Flax & Kale ha ascendido al 25% y, en el caso de Solevita -marca que produce para Lidl-, al 12%, lo que supone una cuota total del 37%, “igualándonos como primeros players al hasta ahora líder del mercado”, explica el CEO de la compañía.

Komvida Kombucha es el principal fabricante de esta categoría, que durante los últimos dos años ha registrado en España unos desarrollos del 580% en su

Jordi Barri: “Queremos liderar y dinamizar la kombucha en España y Europa”Jordi Barri.

facturación (alcanzando los 21,1 millones de euros en 2022) y del 532% en el volumen comercializado (superando los 2,8 millones de litros vendidos).

“Nuestro objetivo es liderar el mercado y ser el dinamizador de la kombucha en España y a nivel europeo. Estamos haciendo una fuerte apuesta en I+D en el desarrollo de esta bebida y todas las referencias de la gama desde nuestra planta de 6.500 metros cuadrados ubicada en Cataluña, centro de referencia de producción de kombucha del sur de Europa”, profundiza Jordi Barri.

Mas

en tiendas

La cuota de mercado de Flax & Kale en el canal de distribución moderna ha pasado del 20% al 37%. En concreto, la marca está presente en cadenas como Carrefour, Lidl, Aldi, DIA, Eroski, Alcampo, El Corte Inglés, Bon Preu, La Sirena, Uvesco, Gadisa, Condis y Ametller Origen. En muchas de ellas se encuentran sus diez referencias de kombucha: Dragon Lemonade, Lemon Fantasy, Orange Fantasy, Kombucola, Wonderberry, Blue Mojito, African Mule, Spicy Margarita, Passion Colada y Sex on the peach (siendo las dos últimas sus más recientes innovaciones).

Para Barri, distribuidores y fabricantes tienen el reto de “conseguir de manera conjunta aumentar la penetración de la kombucha en los hogares españoles”, ya que, a su juicio, “es necesario dinamizar la categoría y dar a conocer las múltiples propiedades y beneficios para el organismo de esta bebida probiótica”.

“Hay que llegar siempre a los mejores acuerdos para hacer de la kombucha un éxito de ventas en el mercado. Es importante cuidar su distribución con señalización en el punto de venta, darla visibilidad en los lineales unificando su presencia, agrupando todas las tipologías de kombucha y promocionarla entre los consumidores”, recomienda el directivo.

Relativo a las perspectivas de futuro de la categoría en España, Jordi Barri recuerda que, según datos Kantar, desde la entrada de las kombuchas Flax & Kale en el mercado la categoría ha crecido notablemente, llegando a los cinco puntos de penetración en los hogares españoles. “Esta bebida probiótica nació como un producto de nicho por sus propiedades naturales, pero ya se está introduciendo de manera gradual y constante en el mercado”, concluye.

Flax & Kale ha lanzado dos nuevas referencias al mercado: Passion Colada, de piña, maracuyá y coco (en la imagen), y Sex on the peach, de melocotón y naranja.

18 - 21 Marzo 2024 Recinto Gran Via

Tore Holvik (44 años) es, desde agosto, el nuevo director del Consejo de Productos del Mar de Noruega en España. Ingeniero de formación académica, es un auténtico enamorado del mar, hijo y nieto de marineros. “Estoy muy orgulloso de tener la oportunidad de desarrollar en España la industria noruega del pescado, ya que es mi auténtica pasión”, afirma. Durante los cinco años de su mandato, pondrá el foco en impulsar las referencias de valor añadido, desarrollar el bacalao de acuicultura y construir estrechas alianzas con compradores y distribuidores.

Qué balance realiza de la evolución que están siguiendo las exportaciones de salmón noruego a España?

Durante los últimos diez años, desde 2013, el valor total del salmón exportado a España ha aumentado un 298%, al tiempo que el volumen ha registrado un crecimiento del 98%. Esto demuestra que a los españoles les encanta el salmón de Noruega.

Podría concretar cómo se están desarrollando las ventas durante este año?

De enero a agosto de 2023, el volumen total de salmón de Noruega exportado a España ha bajado un 4% mientras que el valor ha aumentado un 19%. Sin embargo, aquí conviene matizar que, mientras las ventas de salmón entero han decrecido un 6%, las ventas de filetes frescos han crecido un 19%, con un aumento del 89% en facturación. Y esto es muy importante reseñarlo, ya que refleja la creciente tendencia que existe hacia los productos de conveniencia.

De qué manera se impulsará la conveniencia desde el

Consejo de Productos del Mar de Noruega?

Es un concepto muy importante para nosotros y que queremos fomentar durante los próximos cinco años. Apostamos por desarrollar la conveniencia y los productos de valor añadido; y para ello, vamos a trabajar codo con codo tanto con la industria de Noruega como con los compradores y distribuidores de España.

Qué importancia tiene España para su organización?

España fue, el pasado año, el séptimo mayor mercado para los productos del mar noruegos, con un valor de exportación de 7.300 millones de coronas noruegas (unos 640 millones de euros), un 21% más en comparación con 2021. Por esta razón, vamos a reforzar las alianzas con todas las empresas españolas, ya que saben cuidar y mimar nuestros pescados premium. Vamos a estar muy cerca de todos los canales de comercialización para ofrecer propuestas a medida acordes a sus necesidades particulares.

Qué podría decir de la evolución que están siguiendo las ventas de bacalao?

El bacalao representa el 7,9% de las ventas del Mar de Noruega, un porcentaje muy alejado del 72,1% que ostenta el salmón. A España exportamos 2.500 toneladas de skrei [bacalao salvaje], pero podemos vender aún más. Además, también vamos a impulsar la venta de bacalao de acuicultura. La combinación de ambos tipos de bacalao será muy importante, ya que nos permitirá desarrollar la categoría en España ofreciendo bacalao fresco, de calidad y a un precio estable durante los 365 días del año. Tenemos una gran oportunidad de crecimiento.

Cómo se puede revertir la caída que se padece en España en el consumo de pescado?

Sabemos que nos encontramos ante un contexto complicado, en el que está cayendo el consumo de los hogares por la inflación. Es verdad que en España se come más salmón, pero también es cierto que debemos impulsar las ventas de otras especies de pescado, animando a los consumidores más jóvenes a que lo consuman, fomentando el valor añadido y la innovación.

“Desarrollaremos la conveniencia y los productos de valor añadido”POR JESÚS C. LOZANO

Nuestro servicio, nuestro compromiso.

Ayudamos al fabricante, distribuidor y operador logístico en el reparto al canal de sus productos gourmet y de alimentación refrigerada.

Kroger y Albertsons venden 413 tiendas a C&S Kroger y Albertsons han cerrado un acuerdo con C&S Wholesale Grocers para la venta de 413 tiendas por un precio cercano a los 1.900 millones de dólares (1.770 millones de euros), con el objetivo de avanzar en su proyecto de fusión que anunciaron hace casi un año. La venta incluye las marcas QFC, Mariano’s, Carrs, Debi Lilly Design, Primo Taglio, Open Nature, ReadyMeals y Waterfront Bistro.

Aldi compra Winn-Dixie y Harveys Supermarket

Aldi ha adquirido Winn-Dixie y Harveys Supermarket, cadenas de supermercados estadounidenses que cuentan con, aproximadamente, 400 tiendas en zonas como Alabama, Florida, Georgia, Luisiana y Misisipi. El acuerdo prevé convertir algunas de las tiendas al formato Aldi, con el objetivo de “brindar un mejor servicio”. El resto de las tiendas, por el momento, seguirá funcionando bajo los rótulos de Winn-Dixie y Harveys Supermarket.

Lidl compra tiendas a Aldi

Lidl ha completado la adquisición de diez antiguas tiendas de Aldi en Dinamarca. La operación se ha llevado a cabo a través del retailer REMA 1000, que se hizo con la mayor parte del negocio de Aldi en el país nórdico hace unos meses. “Nos habíamos fijado el ambicioso objetivo de llegar a las 150 tiendas en este año fiscal, pero con estas diez ya alcanzamos las 154”. Es una expansión sin igual en la historia de Lidl Dinamarca”, afirma el CEO de la compañía, Jens Stratmann.

Lactalis compra Marie Morin Lactalis ha adquirido Marie Morin Canadá, lo que supone su entrada en la categoría de postres, tanto en el mercado canadiense como en el estadounidense, uniéndose así a la amplia cartera de productos lácteos de Lactalis Canada, que cuenta con marcas de queso o yogures, entre otros. Además de la compra de la enseña, la transacción también incluye una fábrica en Saint-Brunode-Montarville (Québec), la incorporación de 52 empleados y 30 instalaciones operativas.

■ BRASIL

Nestlé compra la chocolatera CRM Nestlé ha anunciado un acuerdo con Advent International para adquirir una participación mayoritaria en Grupo CRM, fabricante de chocolates premium en Brasil que desarrolla un modelo de venta directa al consumidor, con más de 1.000 boutiques bajo las marcas Kopenhagen y Brasil Cacau y una fuerte presencia online Renata Moraes Vichi continuará liderando las operaciones del Grupo CRM como CEO y mantendrá su posición como accionista minoritaria.

■ PORTUGAL