PANORAMA MACROECONÓMICO

Julio 2023

ACONTECIMIENTOS RECIENTES

Internacional:

• Estados Unidos: empleo e inflación sorprendieron a la baja, lo cual podría llevar a otra pausa del ciclo contractivo.

• En China, fuerte dinamismo post reapertura sanitaria se disipó y actividad perdió fuerza.

Regional:

• Bancos centrales de la región mantienen su perfil contractivo, pero mercados anticipan recortes de tasas para el cierre de 2023.

Paraguay:

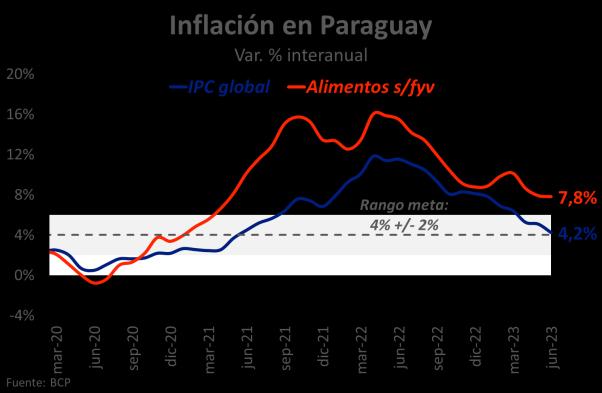

• Inflación continuó cediendo, ubicándose solo dos décimas encima de la meta.

• Dólar se mantiene al alza.

• Actividad económica consolidó dinamismo en Q1.23 y se mantendría en Q2.23.

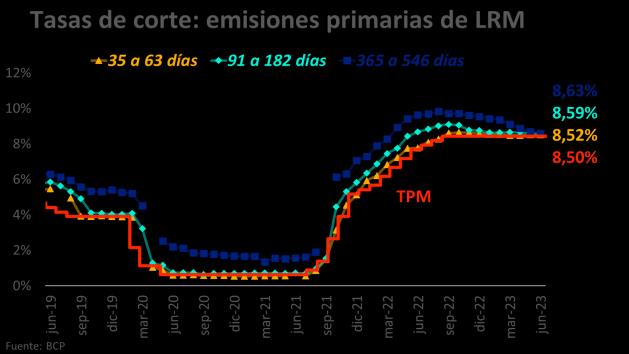

• Tasas de LRM siguen bajando.

DATODELMES

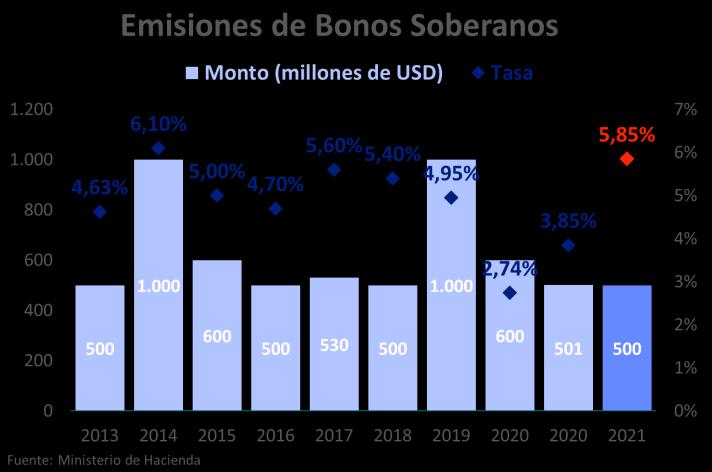

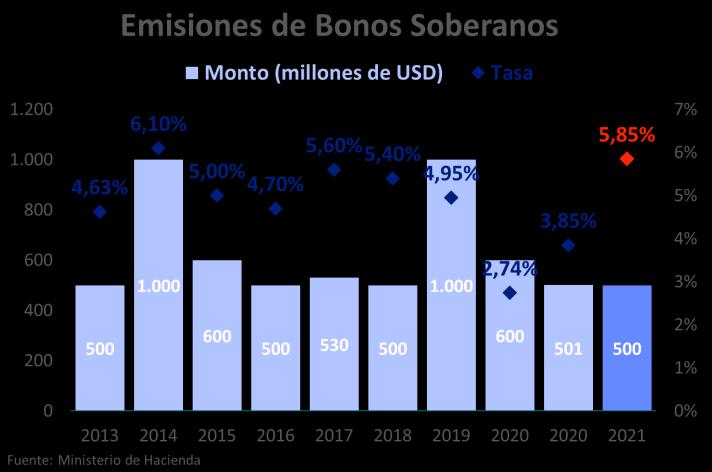

El Tesoro emitió un nuevo Bono Soberano con vencimiento en 2033, por un monto de USD 500 millones. La demanda fue 6,2 veces el monto requerido. Se obtuvo una tasa de 5,85%, inferior a las obtenidas por países pares con calificación crediticia similar e incluso superiores. Además, la tasa se ubicó 2 puntos porcentuales por encima de los bonos del Tesoro Americano.

EstadosUnidos:señalespositivas deempleoeinflación

En junio, la creación de empleo fue menor a lo esperado. La nómina de empleo no agrícola aumentó en 209 mil puestos, inferior a lo anticipado por el mercado (225 mil). Luego de más de un año prácticamente ininterrumpido superando las expectativas, este dato podría ser un primer indicio de enfriamiento del mercado laboral. Aunque se debería esperar a los próximos datos para determinar si la dinámica ha cambiado efectivamente.

Por su parte, la tasa de desempleo se mantiene en niveles históricamente bajos. En junio, disminuyó una décima respecto al mes anterior, llegando a 3,6%.

China:débildinamismodela actividadcontinúa

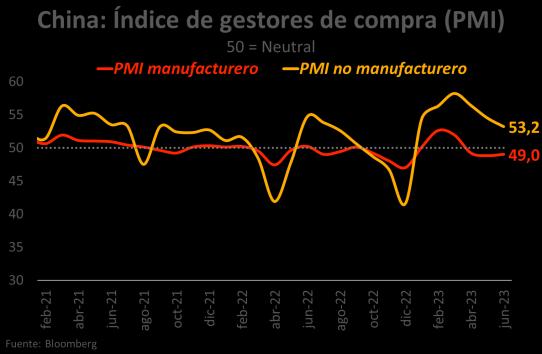

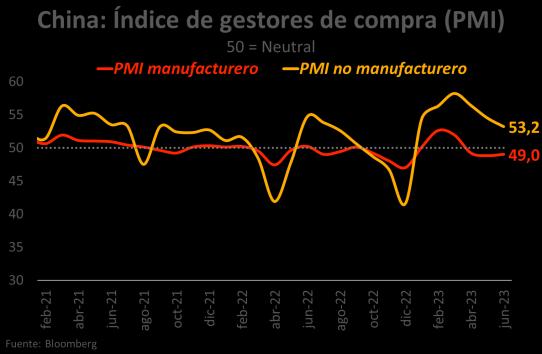

El índice de gestores de compra (PMI, por sus siglas en inglés) reveló que la actividad perdió dinamismo en junio. El PMI manufacturero, aumentó levemente respecto al mes anterior, pero se mantuvo en zona contractiva por tercer mes consecutivo. Por su parte, el PMI no manufacturero, pese a continuar en zona expansiva, cayó nuevamente confirmando su tendencia a la baja.

Así, luego del rebote post reapertura sanitaria, la economía china perdió fuerza. Ante esto, el gobierno plantea recortar tasas de interés de referencia para estimular la actividad. No obstante, el crecimiento esperado para este año todavía se encuentra en línea con lo planificado por el gobierno (5%).

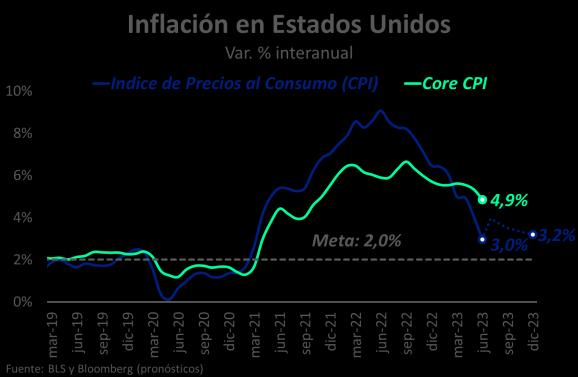

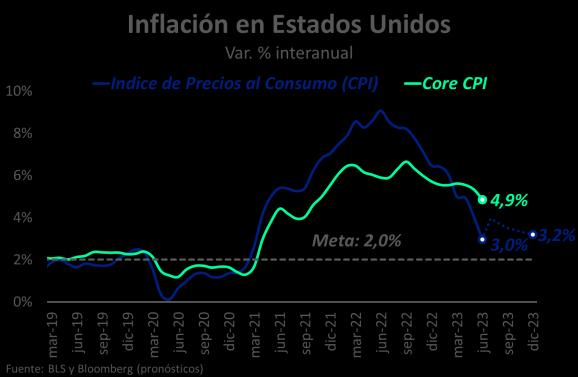

La inflación cedió más de lo esperado y llegó a su nivel más bajo desde mar/2021. Así, elíndicedeprecios al consumidor (CPI, por sus siglas en inglés) avanzó 0,2% en junio, por lo cual, la tasa interanual fuede3,0%. Deesta manera, seubicó 0,1 p.p. por debajo de las expectativas del mercado (3,1%). El núcleo del CPI creció 4,9% interanual, manteniéndose elevado, pero consolidando una tendencia a la baja. Cabe señalar que, mientras este índice se mantenga alejado de la meta, el escenario para la FED continuará desafiante. En su reunión de junio, la FED optó por una postura de “esperar y ver”. Si bien del dot plot del FOMC se desprenden dos subas más de 25 pbs. antes de fin de año, los datos del mercado laboral y de la inflación podrían llevar a otra pausa en la instancia de julio (25-26), para luego en setiembre determinar si esas subas son necesarias de acuerdo con la evolución de los datos.

Región:mercadoprevéajustesde tasas

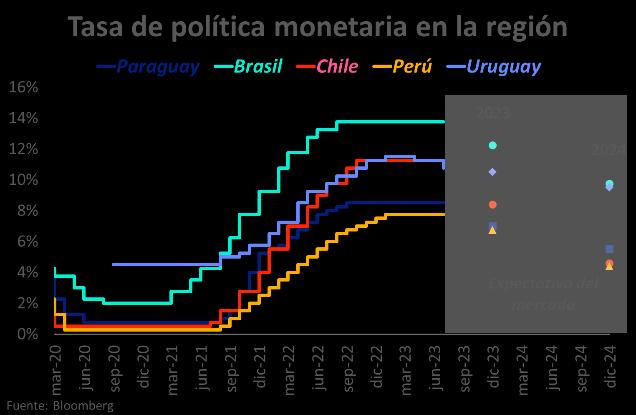

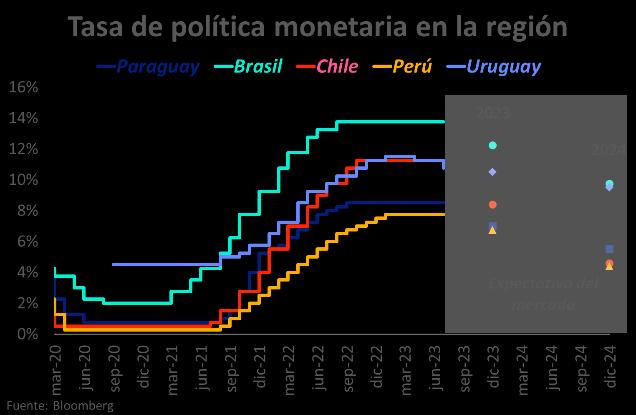

La política monetaria de las distintas economías regionales mantiene tono contractivo. Solo Uruguay ha empezado a realizar ajustes a la baja. A julio, ya lleva dos recortes, de 25 pbs. en abril y 50 pbs. este mes. Esto, motivado por el desalineamiento cambiario, el debilitamiento de la actividad y el descenso más rápido de lo previsto de la inflación. Por su parte, Brasil, Chile y Perú han mantenido el perfil contractivo.

No obstante, los mercados anticipan recortes previos al cierre de 2023. El mercado chileno, motivado por una actividad deprimida, prevé el ajuste más fuerte (-275 pbs.). En Brasil, Perú y Uruguay las bajas esperadas son de 150 pbs., 100 pbs., 75 pbs. respectivamente.

Panoramainternacional

Inflacióncede,perodólarse mantienealalza Actividadconsolidó dinamismo

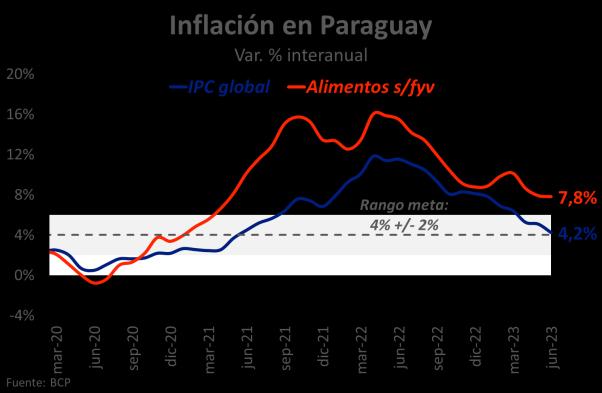

El índice de precios al consumidor (IPC) en junio presentó el primer retroceso del año (0,3%), en contraste con la previsión del mercado, que esperaba un avance del 0,2%. Esta deflación puntual se explica por las fuertes caídas de las agrupaciones volátiles de la canasta (frutas y verduras y energía). En términos interanuales, la inflación continuó cediendo, llegando a un 4,2%; solo dos décimas por encima de la meta puntual del BCP (4,0%).

No obstante, si bien el ritmo de aumento de precios se ha moderado de manera significativa, los niveles aún son elevados y persisten rigideces. En su reunión de junio, el BCP destacó que “persisten indicadores de tendencia de inflación que se mantienen en niveles superiores a la meta”. Es probable que el monitoreo se focalice en los alimentos sin frutas y verduras; los que han mostrado solidez en lo que va del año, debido a presiones cambiarias. En particular en junio, registraron una variación interanual de 7,8%, superior al tope de la meta (6,0%).

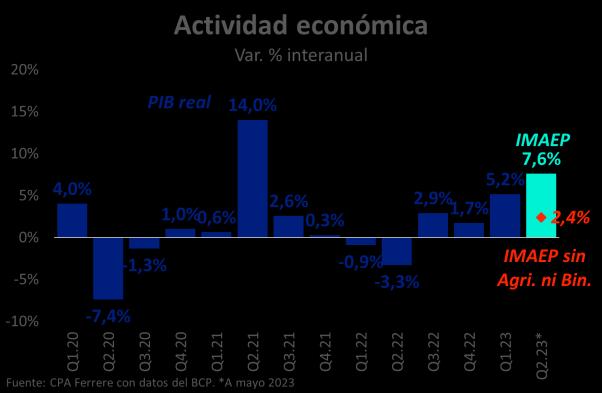

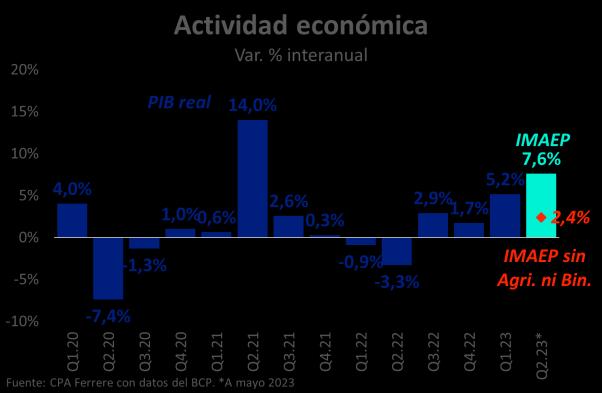

Las estadísticas de cuentas nacionales confirmaron el dinamismo que adelantaba el IMAEP para el primer trimestre del año. La actividad económica creció 5,2% respecto al mismo trimestre del año anterior. Este crecimiento se explica principalmente por el impulso proveniente de la agricultura y la generación de energía eléctrica. No obstante, también inyectaron dinamismo los servicios y la ganadería.

En Q2.23, se mantendría el crecimiento. A mayo, el IMAEP mostró un crecimiento significativo: 7,6% interanual tomando eltrimestre móvil.La agricultura y la generación de energía eléctrica son el principal fundamento del crecimiento. El IMAEP sin estos sectores aumentó 2,4%, a partir del dinamismo observado en los servicios y las manufacturas.

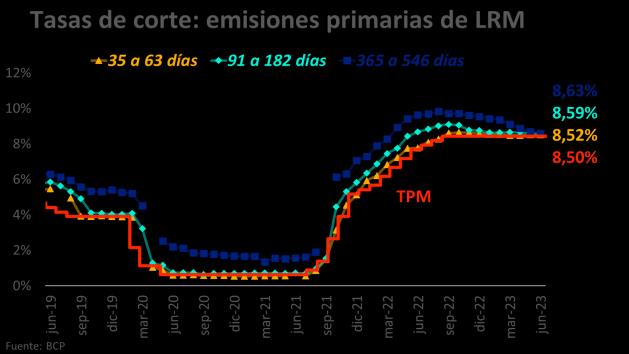

TasasdeLRMsiguenalabaja

Por otro lado, el dólar se mantiene al alza, a diferencia de la región, donde se ha consolidado una tendencia a la baja. Paraguay es el único país de la región donde el dólar se mantiene en niveles similares al cierre de 2022.

En junio (28/6) se celebró una nueva emisión primaria de Letras de Regulación Monetaria (LRM). El monto total ofertado (USD 214,1 millones) fue más de 2 veces superior al monto asignado (USD 95,8 millones).

Las tasas de corte siguieron disminuyendo, particularmente para las letras de plazo más largo. Así, las letras con vencimientos entre 35 a 63 días, la tasa máxima se mantuvo estable (8,52%), por segundo mes consecutivo. Para las letras de 91 a 182 días, la tasa disminuyó levemente (8,59%), luego de permanecer constante por tres meses consecutivos (8,62%). Para las letras de 365 a 546 días la tasa disminuyó alrededor de una décima, de 8,72% a 8,63%.

Panoramalocal

Principalesvariablesmacroeconómicas

INFORMACIÓNSE REQUIEREDEUNA

Tipodecambio(PYG/USD,promedioaño) 5.619 5.732 6.241 6.773 6.775 6.988 Depreciación(%var.acumulada) -2,7% 5,3% 8,8% 7,7% -2,0% 6,4% ÍndicedePreciosalconsumidor(%var.interanual) 4,5% 3,2% 2,8% 2,2% 6,8% 8,1% IPCsubyacente(%var.interanual) 3,9% 2,5% 3,1% 3,4% 5,8% 7,9% IPCfrutasyverduras(%var.interanual) 16,7% -7,3% 3,9% 2,8% 5,6% 11,9% IPCserviciostarifados(%var.interanual) 1,8% 5,7% 1,1% -0,6% 0,9% -2,1% IPCcombustibles(%var.interanual) 0,7% 15,8% 0,9% -9,5% 30,2% 27,5% ÍndicedePreciosalProductorPPP(%var.interanual) 2,0% 2,3% 1,1% 4,9% 13,5% 8,9% SalarioMínimoNominal(Guaraníes) 2.041.123 2.112.562 2.192.839 2.192.839 2.289.324 2.550.307 SalarioMínimoNominal(%var.interanual) 3,9% 3,5% 3,8% 0,0% 4,4% 11,4% ProductoInternoBruto(%var.realanual) 4,8% 3,2% -0,4% -0,6% 4,2% -0,3% PIBenUSD(millones) 39.030 40.063 37.839 35.367 39.467 37.795 PIBpercápitaenUSD 5.613 5.680 5.290 4.876 5.367 5.071 ResultadoFiscalOperativo(%PIB) 1,3% 0,7% 0,1% -2,6% -0,8% -0,1% ResultadoFiscalGlobal(%PIB) -1,1% -1,3% -2,9% -6,2% -3,8% -3,0% Fuente:BCP,MHyCPAFerrere.*/ProyeccionesmensualesdeCPAFerreredisponibles. LasproyeccionesdelasvariablesdePIByResultadofiscalson deperiodicidad anual. 2021 2022 2023* 2024* PARAACCEDERA ESTA

SUSCRIPCIÓN Actividad SectorPúblico Precios 2017 2018 2019 2020