Editorial

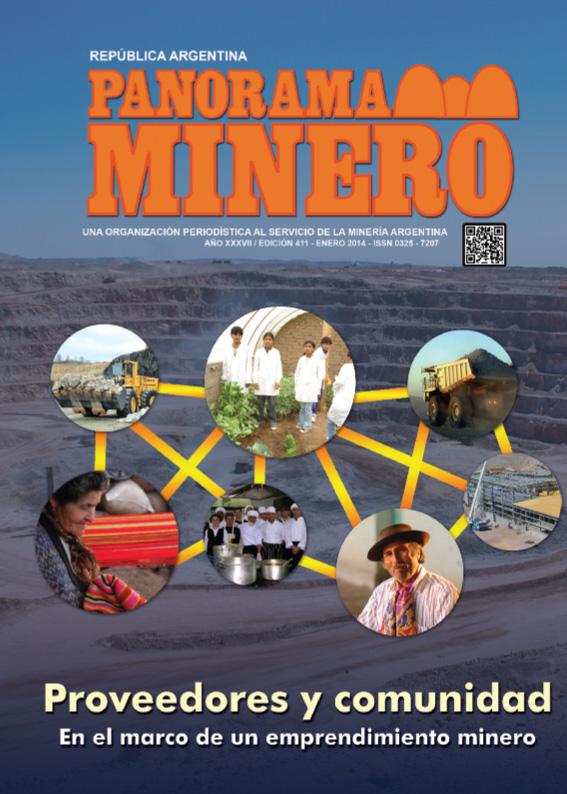

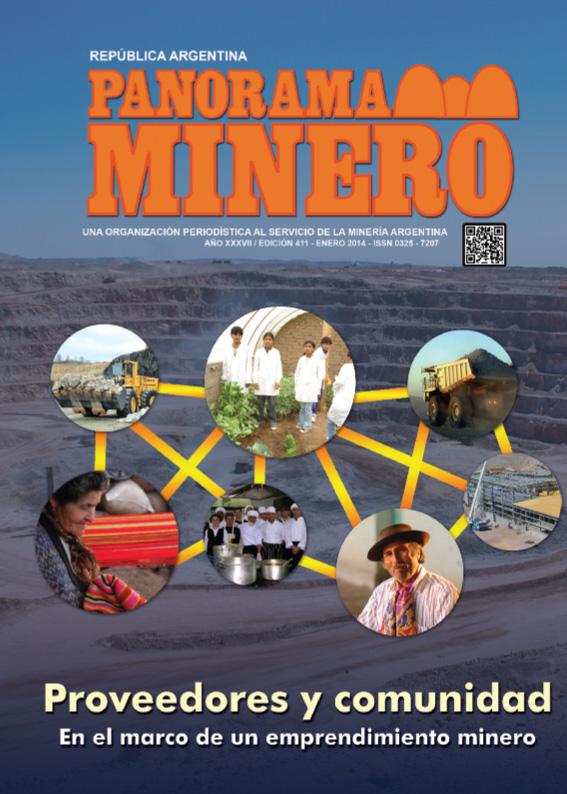

La importancia del proveedor y la generación de valor local

El uranio como solución a la crisis energética

Balance sobre el aporte de la minería en las comunidades

La oferta de Goldcorp por Osisko puede ser un reinicio de las fusiones y adquisiciones

La LME introduce cambios para evitar la manipulación de precios

Sudáfrica, uno de los máximos líderes de la industria minera

SAB Centre fortifica el comercio argentino-sudafricano

Bajo la Alumbrera extiende su vida útil

11

12

14

24

San Juan informó su balance minero 2013 y las proyecciones para 2014

La Minería en San Juan es Política de Estado

En Jujuy y Salta acordaron la defensa de proveedores locales

Comienza la última etapa de remediación en Metal Huasi

28

32

36

42

48

Amplia participación para conocer Sal de Vida

Proveedores y comunidad en el marco de un emprendimiento minero- Pág. 12 pág. 50 pág. 54 pág. 56 pág. 58 pág. 62 pág. 64

La minería crecerá a mediano plazo

“San Juan Minero” Presente en el Dakar 2014

Panorama de Empresas Mineras

Panorama de Empresas Proveedoras

Cotización de minerales y metales

pág. 66

pág. 68 pág. 72 pág. 78

AÑO XXXVII - EDICION 411

DICIEMBRE DE 2013 - ISSN 0325 - 7207

Premiada como

“Mejor Revista Técnica Independiente” de la República Argentina

- 1997 -

Galardonada con el “ARCO EUROPA A LA CALIDAD Y PRESTIGIO PERIODISTICO”

-Francia - 1999-

Premio APTARIZZUTO a sus Contenidos Periodísticos

- 2003 -

Premiada como “Mejor Revista Técnica Independiente” de la República Argentina

- 2006 -

Premio APTARIZZUTO a sus Contenidos Periodísticos

- 2007 -

Premio APTARIZZUTO a sus Contenidos Periodísticos

- 2008 -

www.panoramaminero.com.ar

UNA ORGANIZACIÓN PERIODISTICA AL SERVICIO DE LA MINERIA, EDITADA POR:

P.M. Servicios Empresarios: Viamonte 2146 5º “A” (C1056 ABH) - Buenos Aires - República Argentina Tel./Fax: (54-11) 4952-1117 / 6097 - 4953-1449 informes@panoramaminero.com.ar www.panoramaminero.com.ar

DIRECTORA PROPIETARIA: María Celeste González celestegonzalez@panoramaminero.com.ar

DIRECTOR FUNDADOR: Enrique Miguel González

ADMINISTRACION: Elena Figueroa Salas elena@panoramaminero.com.ar

DIRECCIÓN PERIODISTICA: Dr. Alejandro Colombo acolombo@panoramaminero.com.ar

PUBLICIDAD: Lic. Luis Alberto Uzal luzal@panoramaminero.com.ar

DEPARTAMENTO EVENTOS: Lic. Mercedes Rodríguez mrodriguez@panoramaminero.com.ar

PROMOCIÓN Y MARKETING:

Patricia Lyons - plyons@panoramaminero.com.ar Patricia Figueroa - pfigueroa@panoramaminero.com.ar Amanda Salvaneschi asalvaneschi@panoramaminero.com.ar Susana Rolero - srolero@panoramaminero.com.ar

LOGÍSTICA Y DISTRIBUCIÓN: Catalina Figueroa kfigueroa@panoramaminero.com.ar

DISEÑO GRAFICO: Diego Casale grafica@panoramaminero.com.ar

CONSEJO ASESOR

Abogados: Dr. Pedro Arieu

Geólogos: Dr. Jorge Patricio Jones; Ing. de Minas: Ing. Hugo Nielson

Empresarios: Carlos P. Calvo; Lic. Guillermo Re Kuhl

Lic. Ricardo D. Martínez; Consultores: Lic. Claudio Guevara

Asesor: Ing. Alejandro D’Agostino

CONSEJO ASESOR INTERNACIONAL

Chile: Ing. Edmundo Tulcanaza

Dr. Sergio Hernández

CORRESPONSALES:

Jujuy: Liliana Alfaro.

Dirección y Administración: PM Servicios Empresarios S.R.L. Viamonte 2146 5º “A” (C1056 ABH) - Buenos Aires Argentina - Suscripciones: Argentina: $350.- + IVA. Exterior: U$S 300 + Gastos de envío (que varían según el país). Panorama Minero es una revista de opinión e información minero-industrial. Con registro de propiedad intelectual N°5128944. Afiliada a APTA. Circula entre profesionales de todas las industrias de base mineral, empresas en general, organismos del Estado, institutos y centros de investigación, universidades, representaciones diplomáticas y proveedores de máquinas y equipos, Nacionales y Extranjeros. Impreso en Gráfica Cogtal, Rivadavia 755 - C.A.B.A.

Las opiniones vertidas en esta edición no reflejan necesariamente la opinión del Editor.

Un brusco descenso. Esa es la forma en que se puede calificar la desaceleración del oro en el transcurso de 2013, un período en el cual el metal dorado se desvalorizó un 30%, llegando la cotización de la onza a romper el piso de los US$1.200. Eran momentos de incertidumbre en los cuales se pensó que se había llegado a un punto de no retorno, que la caída podría llegar a ser mucho peor transformándose en un menor ingreso para los operadores mineros, un aumento en los costos, y la eliminación de fondos destinados a capitales de riesgo.

Se necesitaba de un “golpe de efecto” que cambiara el ánimo del mercado, trasladando el mismo a toda la comunidad inversora, que sirviera para reflejar que lo peor ya había pasado, y que se estaba ingresando en una nueva etapa. En resumen, la cotización del oro ya habría tocado fondo para rebotar y comenzar un camino ascendente, que muy probablemente sea lento y no tan espectacular, pero que al fin y al cabo sea un punto de inflexión.

Por lo general, importantes anuncios como la intención de compra de Osisko Mining por parte del gigante Goldcorp, donde se barajan cifras multimillonarias por encima de los C$2.600 millones, son una renovación de aire en un mercado donde ha estado imperando el pesimismo.

Una noticia de este calibre era el condimento necesario para que el mercado aurífero se sacudiera de su letargo, abriendo el escenario para un posible nuevo marco de transacciones corporativas, plasmado en fu-

siones y adquisiciones. De ser así, solo aquellos con un mayor músculo financiero sobrevivirán.

La visión de los especialistas ha cambiado sustantivamente luego del anuncio de Goldcorp, lo que muy probablemente augure buenas expectativas para la próxima edición del PDAC, el máximo encuentro de la industria minera mundial donde en pocos días se deciden importantes transacciones y presupuestos exploratorios a escala global.

Es muy probable que este cambio de atmósfera sirva para motorizar y acelerar la industria aurífera: con el aumento de ingresos proveniente de una mejor cotización del metal dorado se incrementarán los márgenes de ganancias, lo que derivará en un crecimiento en los tributos, tasas y contribuciones.

En la misma senda de una revalorización del oro, el segmento de mineras junior puede crecer en la medida que haya un mayor flujo de fondos dispuestos a invertir a riesgo. Pero no hay que olvidar a aquellas empresas cuyos títulos se transan a valores prácticamente nulos: con interesantes activos pueden recibir fondos para continuar con el avance de sus prospectos, o puede generarse la situación de que sean absorbidas por otras organizaciones que realicen ofertas muy tentadoras para sus accionistas.

Con una cotización consolidada en el rango de los US$1.230 – US$1.260, la onza de oro está en el momento adecuado para efectuar un despegue al alza, una nueva instancia que permitirá poner en valor depósitos ya reconocidos, y fomentar la actividad exploratoria.

1. En términos generales, la RSE hace alusión a una visión de los negocios que incorpora el respeto por los valores éticos, las personas, las comunidades y el medio ambiente. Esta noción se refiere a algo más que un conjunto de prácticas puntuales o iniciativas ocasionales motivadas por una determinada coyuntura. Más bien, apunta a un conjunto de políticas y herramientas que son integradas de manera transversal y continua en la gestión organizacional (Responsabilidad Social Empresarial en el Sector Minero / Marcelo Glavic Barrios, Facultad de Ciencias Sociales de la Universidad de Concepción, Chile)

La presencia de distintos stakeholders o grupos de interés de un emprendimiento minero implica una larga serie de actores que incluye, entre otros, la participación del operador minero, gobierno, comunidad, y proveedores. Estos últimos están ganando cada vez mayor importancia en la ecuación minera, con la contratación y capacitación de Recursos Humanos de la zona de influencia.

La interrelación con una comunidad en el marco de un emprendimiento minero tiene como punta de lanza a la empresa minera propiamente dicha: desde sus actividades iniciales hasta la entrada en operación, esta organización se encarga de ser un “buen vecino” que va mucho más allá del tradicional –y antiguopunto de vista que implicaba la limitación a cumplimentar con determinadas obligaciones: impuestos, tasas y regalías; sueldos y salarios, y algún concepto relacionado. No por ello se puede descuidar lo citado precedentemente, porque también se debe incluir a la comunidad donde se ejecuta el proyecto minero: esto no es ni más ni menos que sumar a las poblaciones del área de influencia al proyecto a través de distintas formas: captación y capacitación de Recursos Humanos para incorporarse a la operación minera, contratación de bienes y servicios generados por los pobladores, desarrollo de infraestructura edilicia a través de la creación de escuelas, hospitales y postas sanitarias, lo que nos conduce a uno de los conceptos más novedosos que es la Responsabilidad Social Empresaria.1

Lo señalado es la invitación y posibilidad de que las comunidades sean actores directos de un emprendimiento que cambiará sus vidas: luego del agotamiento del mineral, las personas habrán adquirido conocimientos para desarrollar otras acti-

vidades, y realizar nuevos negocios gracias a la puesta en valor de la operación minera.

Pero este concepto de interrelación con los actores locales no se limita solamente a la empresa minera, porque el proveedor también participa del emprendimiento, y como tal es un actor más en este esquema. Por lo tanto, cumple un rol de suma importancia al estar inserto en este marco junto con el operador y la comunidad.

Como punto de partida, el objetivo primordial es que el proveedor genere valor agregado en materia sustentable a sus clientes: desde hace un tiempo, las compañías mineras iniciaron un proceso consistente en la introducción de cambios progresivos en sus respectivos modelos de negocio, haciendo énfasis en la subcontratación de bienes y servicios a proveedores especializados: con este escenario inició un segmento industrial complementario al de la producción minera en sí. La minería ha significado el nacimiento de nuevas empresas –generalmente Pymesque han tomado la iniciativa de incursionar en un sector completamente distinto,

¿De qué forma puede participar un proveedor?

Se observa el nacimiento de Pymes locales, que incluye Recursos Humanos de la región minera

o también el de otras organizaciones que han sabido diversificar su negocio.

En función de la dinámica de la industria minera, se ha creado una dependencia entre productor minero y empresa proveedora, haciendo de esta relación la conformación de una alianza estratégica. Es por esto que muchos proveedores con sedes centrales en sitios alejados de los centros mineros han abierto sucursales o incorporado representantes para estar cerca de sus clientes: esto se traduce en la apertura de oficinas, centros logísticos y otras instalaciones que incorporan Recursos Humanos que pertenecen a las comunidades donde se localiza el yacimiento.

Debido a una cuestión de historia y desarrollo consolidado, es mucho más usual que las empresas provenientes de zonas no mineras desembarquen más tempranamente que las del área de influencia: de una forma u otra se crea una fuerte interrelación entre el proveedor minero y la comunidad en el marco del sitio minero.

Aunque es importante remarcar que las empresas que están naciendo en las zonas mineras se crean con el objetivo de satisfacer exclusivamente a la industria en cuestión, es difícil que puedan llegar a diversificar sus mercados durante la vida útil del emprendimiento minero; posteriormente tendrán la posibilidad de acceder a otros destinos gracias a un bagaje de conocimientos y herramientas adquiridos durante la explotación de la mina.

El rápido desarrollo de la industria minera ha obligado a cortar la brecha existente entre la cantidad de proveedores asentados y el ideal necesario; es por ello que las empresas mineras incentivan y financian a pequeños emprendedores para que, a través de su participación, puedan generar una masa crítica que ofrezca soluciones a medida. Una parte del éxito del desarrollo de proveedores puede venir de la mano del financiamiento de los operadores mineros hacia aquellos emprendedores de la comunidad que muestren su interés de

participar activamente.

Si hoy en día se revisan los reportes de sustentabilidad de las principales compañías mineras es posible percatarse que el establecer vínculos con las empresas proveedoras locales ha comenzado a tomar un rol en sus estrategias de RSE. Por lo general, las acciones que se realizan en esta línea combinan el establecimiento de políticas de compras locales y la ejecución de programas de desarrollo de proveedores, que buscan vincular y asegurar la participación de empresas de la zona, mejorar sus estándares de calidad y servicio y alinear la demanda de la compañía con la oferta local disponible.

También hay que remarcar el interés y predisposición que tienen las empresas mineras para con los proveedores, para que puedan aumentar sus estándares a través de la mejora de procesos y requisitos, que les permita una superación y salto hacia la calidad.

Hasta el momento la experiencia indica que la proporción de empresas proveedoras cuya casa matriz se ubica en una región minera es baja, sin embargo, existe un fuerte interés por parte de las compañías mineras por establecer vínculos con proveedores locales. Adicionalmente a ambos aspectos, resulta fundamental determinar el volumen de compras locales porque se podrían llegar a crear los llamados “encadenamientos económicos”, concepto acuñado para describir la influencia de una industria cuyas dinámicas de operación permiten dinamizar toda la economía de una zona o región.

El sector de proveedores de la minería representa una oportunidad única país y para la comunidad donde está presente. Además de generar empleos directos, ingresos y encadenamientos económicos en las regiones, representa una oportunidad futura de consolidar en las mismas regiones empresas que sean capaces de atender la demanda incluso de otras latitudes y países.

El operador minero capacita al pequeño proveedor para que aumente sus estándares

Argentina está sobrellevando una crisis en materia energética no observada en décadas. Al impedimento del desarrollo uranífero en algunas regiones del país, hay que sumar el hecho de que los combustibles fósiles son onerosos no solo en términos económicos sino también ambientales. El subsuelo argentino ya ha dado suficientes muestras para que se ponga en práctica una industria uranífera que permita autoabastecer las centrales nucleares argentinas y prescindir de la dependencia externa.

Con el inicio de la carga de agua pesada de Atucha II a fines de diciembre pasado, Argentina está redoblando su apuesta para aumentar la disponibilidad energética de origen nuclear, en momentos en que el suministro energético está pasando por un momento crítico. La carga de uno de los tanques del sistema de control de volumen del reactor fue realizada con agua

pesada producida en la Planta de Arroyito, Provincia de Neuquén.

Previo a ello finalizó con éxito la prueba de estanqueidad de la contención del reactor de la central. Para realizar esta tarea se presurizó la esfera de contención con aire a una presión de 500 mbar y se utilizaron decenas de puntos de medición para verificar su estanqueidad.

La entrada en producción de Atucha II en abril próximo permitirá sumar 745 MW a base de uranio natural y agua pesada. La planta está ubicada sobre la margen derecha del Río Paraná, en la localidad de Lima, Partido de Zárate, a 115 kilómetros de la Ciudad de Buenos Aires.

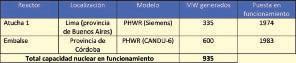

El inicio de la construcción de Atucha II fue en 1982, las obras estuvieron paralizadas entre 1994 y 2006, y desde ese momento se agilizaron los pasos tendientes a sumar esta nueva central a las dos que ya están en operación, como indica la tabla 1

Según fuentes oficiales, la finalización de la obras demandó una inversión de US$3.000 millones.

Ante todo, y sobre ciertas inquietudes, es importante remarcar que el uranio es apenas radioactivo, pero provee las mayores fuentes de calor dentro del planeta. Las reservas de uranio –utilizando la actual tecnología de los reactoresson suficientes para cientos de años, inclusive teniendo en cuenta mayores niveles de uso del mineral.

Y, como gran factor adicional a lo señalado en el párrafo anterior, cuando el uranio es utilizado para generar electricidad, no produce contaminación o gases del denominado “efecto invernadero”: la energía nuclear no emite dióxido de carbono, y a nivel global evita la emisión de unas 2.500 millones de toneladas de CO2 por año (relativo al carbón). Otras fuentes de generación de electricidad emiten más de 7.000 millones de toneladas de CO2 por año.

Por cada 22 toneladas de uranio (26 toneladas de U3O8 o concentrado de uranio) utilizadas para generar electricidad, se estaría evitando un millón de toneladas de CO2 emitidas por el carbón.

Cuando se habla de energía nuclear se asocia en forma automática una palabra, un concepto que se encuentra en la Tabla Periódica de Elementos, denominado uranio, que es el “combustible nuclear”.

En el molino, el mineral es triturado y reducido para posteriormente ser lixiviado en ácido sulfúrico para permitir la separación del uranio del mineral sin valor. Luego de los procesos de solución y precipitado, es recuperado como concentrado de óxido de uranio (U3O8), también denominado “yellow cake” o “torta amarilla” por su color amarillento.

El U3O8 es el producto uranífero que se vende. Se requieren de unas 200 toneladas para permitir que un reactor de energía nuclear (1.000 Mega Watts) genere electricidad por un año.

Luego de que el uranio se ha utilizado en un reactor para producir electricidad, se lo denomina “combustible agotado”, y debe experimentar una serie de pasos adicionales que incluyen el almacenaje temporario, el reprocesamiento, y el reciclado antes de su disposición como deshecho. Colectivamente, estas etapas son las que se denominan el ciclo final del combustible nuclear.

Ya se ha indicado que el uranio es una fuente de energía limpia, y se recurre al mismo además por la existencia de tensiones geopolíticas emanadas de la falta de seguridad en la provisión de petróleo y gas –lo que se traduce en un aumento de estos combustibles fósiles-,

Con Atucha II se redobla la apuesta por la energía nuclear

más particularmente desde los centros de donde proviene la mayor producción: Medio Oriente y zonas de la ex Unión Soviética.

La inquietud relativa al fuerte aumento en el calentamiento global está llevando a una mayor dependencia de plantas de energía nuclear, con la implicancia de reducir las emisiones de dióxido de carbono a la atmósfera a través de la quema de combustibles fósiles. Ello a pesar de lo que ha representado el incidente nuclear de Fukushima (Japón) en 2011.

En consonancia con ello, la principal fuente del incremento de las emisiones de CO2 es la quema de combustibles fósiles, las que representan un 88% de la energía primaria mundial (donde el petróleo representa un 39%, el carbón un 26% y el gas un 23%) Sobre esto, es dable detallar que 1.000 toneladas de uranio producen la misma cantidad de electricidad que 16 MT de carbón, las que a su vez generan 33 MT de CO2. (Ver Tablas 2 y 3 )

En la década de 1970 se había planificado la construcción de 250 reactores nucleares a lo largo de los Estados Unidos, pero un accidente ocurrido en la planta de energía nuclear Three Mile Island Unit 2 (Pennsylvania) en 1979 frenó todos los planes previamente establecidos. Esto resultó en el colapso del precio del uranio desde un máximo de US$45/lb. hasta mínimos inferiores a US$10/lb. en 2005 ( Gráfico 1 ), momento en que comienza una escalada que culmina en casi US$140/lb. en el transcurso de 2007-2008 principalmente como consecuencia del importante aumento en la cotización del barril de petróleo. En paralelo, la desinversión en la oferta contribuyó a este escenario. Pero el accidente nuclear de Fukushima (Japón) a comienzos de 2011 consolidó una caída que se estaba generando desde 2009, hasta US$40/lb.

Por supuesto que este no es el mejor escenario para el uranio, pero no hay que dejar de tener en cuenta factores que serán determinantes para el aumento de la cotización: disminución en las re-

servas de uranio, las cuales son difíciles de cuantificar (el 50% de la producción mundial de uranio proviene de Kazajstán y Canadá / el 70% de la producción mundial corresponde a cuatro países: Kazajstán, Canadá, Australia y Namibia), aumento de la construcción de reactores nucleares en China, y la posible reactivación de algunos reactores en Japón, luego de lo acontecido en Fukushima.

Los dos primeros puntos están fuera de discusión, pero el tercero es materia de duda porque la pregunta es si Japón reabrirá sus reactores, y cuántos llegado el caso. Esto es un debate que se planteará en la sociedad nipona y seguramente dejará muchas conclusiones.

El diario The Japan Times se ha hecho eco de los comentarios provenientes del Gobierno encabezado por el Primer Ministro Shinzo Abe, quien ha calificado a la energía nuclear como una importante fuente de energía. Debido a los costos de importación de combustibles, las compañías energéticas están presio-

Argentina importa el 100% del uranio destinado a sus centrales nuclearesTabla 2 (Equivalencia en la generación de energía) y Tabla 3 (Fuente de energía y electricidad producida) Gráfico 1 – Cotización de la libra de uranio (1988-2013)

nando para clarificar el camino tendiente al reinicio de operaciones de algunos reactores.

Es cierto que, sin aumento en la demanda, el precio del uranio continuará en esta tendencia estabilizada debido a que hay un fuerte equilibrio entre oferta y demanda, aunque los especialistas no descartan que la demanda de uranio aumentará en unas 35 millones de libras para 2020, lo que podría ser el efecto de una reactivación en Japón y la entrada en funcionamiento de un grupo de nuevos reactores chinos.

Mientras que la oferta ha perdido posiciones frente a la demanda durante la última década, la perspectiva de un precio alto es razonable, y considerando que la energía nuclear es la alternativa más barata y sana para con el medio ambiente para generar electricidad, el uranio se presenta como un sustituto de los tradicionales combustibles fósiles.

Esto resultará en la construcción de nuevas plantas de energía nuclear, particularmente en países en vías de desarrollo como China, India, Rusia y Sudáfrica, lo que se traducirá en una merma en los inventarios de U3O8.

La actualidad demuestra que los países

más industrializados del mundo como EE.UU., Alemania, Reino Unido, Canadá y Francia tienen en la energía nuclear una importante llave para su desarrollo: el “piso de dependencia” no baja del 15%, y en el caso de Francia se eleva hasta un 75% ( Tabla 4 )

Grandes economías emergentes como China e India poseen una muy baja “dependencia” de la energía nuclear –menos del 3%-, pero a efectos de ejecutar los desarrollos productivos que tienen planeados, hay obras para construir decenas de reactores: China posee 19 reactores en operación, hay 29 en construcción, y se ha informado que se construirán 58 adicionales en un plazo de 8 a 10 años.

En lo que respecta a India, el segundo país más poblado del planeta tiene 21 reactores en operación, y en su plan de avance hay 6 en construcción, sumados a 18 que serán construidos en un plazo de 8 a 10 años.

La apuesta que está realizando el mundo en diversificar su matriz energética hacia la energía nuclear es una cuestión lógica debido al agotamiento –en algunos casos lento, pero irremediable- de algunos de los recursos como el petróleo, la transición hacia la reducción en la generación de gases de efecto invernadero, y también porque el uranio es la base para generar mayor

Los países más avanzados del mundo, los gigantes en desarrollo, y las economías emergentes están optando por la energía nuclear, para poder satisfacer las necesidades no solo de las actuales generaciones, sino también de las próximas.

Nuestro país marcó tendencia con la creación de la CNEA (Comisión Nacional

mación de donde han surgido especialistas de renombre. Asimismo, también se han creado soluciones tecnológicas de punta como la construcción y venta de reactores (como ocurrió con el caso de Australia hace más de una década) Importantes centros mineros como Don Otto y Sierra Pintada sirvieron para alimentar las plantas nucleares anunciadas al principio de esta nota. En el caso del yacimiento situado en Mendoza (Sierra Pintada), el proyecto no puede ser explotado por la vigencia de la Ley N° 7.722.

Pero en la región patagónica, más precisamente en la provincia del Chubut se avecina un gran futuro: la CNEA es propietaria del yacimiento Cerro Solo, uno de los más importantes depósitos uraníferos sin desarrollar, el cual posee un recurso histórico de unas 5.500 toneladas (no estimado según las actuales normas de presentación de recursos y reservas como el caso del NI 43-101 canadiense o el Código JORC australiano)

También es de relevancia destacar el importante avance que se está desarrollando en el emprendimiento Laguna Salada (provincia de Chubut): la canadiense U3O8 Corporation ha determinado importantes recursos de uranio (6.300 millones de libras de óxido de uranio, con una ley de 60 ppm como recurso indicado y 3.800 millones de libras de uranio con una ley de 85 ppm como recurso inferido, y vanadio con 57 millones de libras de vanadio con una ley de 550 pm de óxido de vanadio como recurso indicado y 27 millones de libras de vanadio con una ley de 590 ppm de óxido de vanadio como recurso inferido)

de Energía Atómica) en 1950, primer organismo de esta naturaleza en América Latina. A partir de allí se generó un gran espacio no solo para la exploración, búsqueda y puesta en producción del recurso uranífero, sino también para la investigación y desarrollo con la creación de institutos y centros de for-

Para poder acelerar los pasos en Laguna Salada, U3O8 Corp. está avanzando en negociaciones para concretar un jointventure con la compañía estatal de la provincia del Chubut (Petrominera Chubut S.E.) Este acuerdo permitirá una unión entre Laguna Salada así como áreas circundantes de este proyecto pertenecientes a Petrominera Chubut

S.E. para brindar mayores tareas exploratorias, crecimiento de recursos mineros, y la posibilidad de establecer un marco de trabajo para el desarrollo potencial del proyecto Laguna Salada en

Laguna Salada permitiría no solo satisfacer las necesidades internas, sino también exportar los excedentesÓxido de uranio, también conocido como como "yellow cake" o "torta amarilla" Trabajos en Laguna Salada, Chubut

forma acorde a lo establecido por la ley minera de la provincia del Chubut.

Los directivos de U3O8 Corp., destacan que el depósito Laguna Salada tiene el potencial de convertirse en un productor de uranio a bajo costo. La opción de minado continuo en superficie que está siendo evaluada para el Estudio Económico Preliminar sería a través de maquinarias muy similares a aquellas que cortan y levantan los viejos caminos de asfalto que luego son repavimentados. El concepto de minado continuo en superficie se puede establecer como una larga zanja, de poca profundidad que migra hacia los lados como una llanura plana, siendo removida desde el límite de la zanja, lavada y reemplazada en el borde de la salida.

Esta opción de minado devolvería un 95% de la grava original al área excavada, a su sitio de origen, remodelada a su topografía original y revegetada con arbustos trasplantados desde el avance lateral de la zanja. Luego del minado, habría muy poca evidencia de que se hubieran realizado actividades mineras.

La mineralización se localiza a 3 metros de la superficie en grava guijarrosa que no requiere de voladura antes de minado y tampoco de trituración antes de

En el caso de que Laguna Salada llegara a entrar en operaciones, su producción sería suficiente como para cubrir las necesidades de los reactores nacionales, porque Argentina importa el 100% del uranio que consume, haciendo que nuestro país se encuentre en una situación extremadamente dependiente. De la otra forma no solo habría un autoabastecimiento, sino que el excedente podría ser vendido a otras latitudes.

La energía es una cuestión crítica para el progreso, desarrollo y la cotidianeidad de nuestras vidas: no se puede dejar nada librado al azar, y en materia energética hay que planificar. El mundo ya está trabajando para encontrar soluciones en un espacio de tiempo de por lo menos tres décadas.

La realidad energética argentina no se encuentra en su mejor momento, y hay que echar mano a todas las soluciones posibles, haciendo énfasis en aquellas de bajo costo y poco impacto ambiental: esta es la oportunidad del uranio porque el subsuelo argentino ya ha demostrado este potencial, y es solo una cuestión de orden político el poder cumplimentar ciertas medidas (conformar un joint venture entre U3O8 Corp. y Petrominera Chubut, por ejemplo).

Si bien en el 2013 la minería no atravesó por su mejor año, el aporte a la comunidad fue significativo. Con fondos provenientes del sector, se llevaron a cabo planes que contemplaron aportes para la educación, capacitación, cuidado del medio ambiente y actividades relacionadas con el desarrollo sustentable de las localidades.

Este nuevo año, encuentra al sector minero plagado de desafíos, en pocos meses más se reunirán los principales actores en la tradicional feria canadiense PDAC y allí se evidenciará cuál es el panorama mundial de la actividad. Se esperan conclusiones, pero más aún lineamientos de cómo encararán la actividad las grandes empresas y cuáles serán los movimientos del mercado para el primer semestre.

Se superó un año complicado, donde la exploración se mantuvo stand by y donde no pudieron desarrollarse nuevos proyectos, pero de todas maneras las mineras en operación apostaron a mantener su compromiso con las comunidades locales.

Este compromiso se vio reflejado en los planes de sustentabilidad y desarrollo comunitario que cada minera llevó a cabo en sus áreas de influencia. En lo que refiere a capacitación, por ejemplo, que es una de las aristas más conflictivas para el sector minero, considerando que faltan recursos humanos capacitados o especializados, Minera Alumbrera en marzo de 2013 creó un programa mediante el cual envió a profesionales argentinos a capacitarse en el exterior.

El programa constó de 12 meses de capacitación en Australia, mediante un intercambio en el marco del programa “Desarrollo de Talentos Técnicos” de la empresa, destinado a jóvenes locales de

alto potencial que se desempeñan en el yacimiento.

Dada la experiencia de los profesionales y técnicos mineros de Alumbrera, la empresa ha brindado soporte al inicio de operaciones en otras regiones, tales como el proyecto Antapaccay, en Perú, lo cual demuestra el talento de los profesionales mineros argentinos, y específicamente de Minera Alumbrera en el exterior.

En 2012 la empresa invirtió $3,78 millones en programas de capacitación, lo que se refleja en indicadores significativos como haber obtenido un promedio de 166 horas de capacitación por empleado.

La empresa emplea actualmente 2.487 trabajadores. La distribución geográfica de los empleados muestra el compromiso de la empresa de promover la participación de los actores locales en el desarrollo y generación de riqueza de su territorio, debido a que el 91% de los empleados directos pertenece a provincias del noroeste, de los cuales el 45,3% corresponde a la provincia de Catamarca.

En la misma línea, autoridades provinciales, municipales y comunitarias de Jujuy lanzaron a mediados de octubre la formación de oficios mineros en La Quiaca, Susques y Abra Pampa con vistas a generar mano de obra especializada y mayores oportunidades laborales para jóvenes y adultos de la Puna.

La idea es contribuir con el futuro, dejando herramientas útiles y palpables para cuando haya finalizado la operación mineraAlumnos con hojas de acelga. Bajo la Alumbrera, provincia de Catamarca

Las acciones se enmarcaron en el programa de Educación Técnico Profesional para el desarrollo de esta actividad económica anunciado por el Gobernador Dr. Eduardo Fellner. El mismo se caracteriza por ser un plan de inclusión donde los grupos de puneños puedan conseguir un trabajo e insertarse en el sistema laboral. La oferta incluyó la formación de ayudantes de geología y muestreo, administradores de explosivos (polvorineros), perforistas y ayudantes de laboratorio químico; operadores de cargadoras en labores subterráneas; operadores de equipos de perforación (jumbos), trituración, molienda y flotación, o en servicios de mantenimiento de equipos hidráulicos y neumáticos, entre otros.

Otro de los temas fundamentales que engloba la minería, son las regalías que se obtienen de explotar los recursos minerales. Desde hace algunos años surgió una nueva forma de recaudación de fondos provenientes de la minería que se administra a través de un fideicomiso. Si bien el proyecto comienza a aplicarse en la provincia de San Juan, fue tomando color en otras regiones.

En el caso de Santa Cruz, por ejemplo, en diciembre del año pasado la minera Goldcorp que tiene a su cargo el desarrollo del proyecto Cerro Negro ratificó el compromiso firmado en el año 2010 con el ex intendente Guillermo Bilardo por el que se comprometió voluntariamente a realizar un aporte al municipio de Perito Moreno equivalente al 1% de sus utilidades durante toda la vida del proyecto.

Los fondos, administrados a través de un fideicomiso, serán destinados a financiar un programa de inversión en proyectos de infraestructura, educación y sustentabilidad para la localidad.

Otro caso es el sanjuanino donde el muni-

cipio de Iglesia invertirá $33 millones provenientes de las regalías mineras en obras de infraestructura y en la pavimentación de la ruta 150.

Con los fondos provenientes de un fideicomiso de Veladero y Pascua Lama, se construirá un hospital nuevo en Iglesia y la obra demandará una inversión de $30 millones según los cálculos iniciales.

También se concretarán dos obras de agua potable. Una implica el recambio de las cañerías de agua potable del Bajo Flores, según informó el municipio. El proyecto lo planificó OSSE y el costo de la obra es de $1.800.000. El otro trabajo de saneamiento permitirá llevar agua potable a Valle del Cura, lo cual implica una inversión de $1.500.000.

Finalmente se hará otra inversión que es compartida e implica la realización de un proyecto para pavimentar el tramo de la Ruta 150, que conecta Jáchal con Iglesia. La Escuela de Ingeniería de Camino de Montaña de la Universidad Nacional de San Juan se hará cargo de la investigación y la realización de los planos. El costo de este trabajo universitario es de $6.000.000.

En el mes de abril de 2013, la compañía minera santacruceña Cerro Vanguardia se convirtió en el primer yacimiento del país en sumarse a la iniciativa de la ONG “Banco de Bosques”, que busca la creación del parque nacional “La Fidelidad” en la frontera entre Chaco y Formosa, mediante los fondos que se recauden del reciclado de botellas PET obtenidas en donación. En la iniciativa, Cerro Vanguardia fue acompañada por la empresa de catering institucional Cookins, la compañía de transporte de cargas y logística Cruz del Sur y la planta de tratamiento de residuos urbanos de San Julián, llegándose a

Otro importante aporte es educar a la población al cuidado del medio ambiente, con campañas que previenen riesgos

la fecha a la recolección de 47.680 botellas PET, que significan el salvataje de 23.840 metros cuadrados de bosque.

Cerro Vanguardia estableció, a partir de esta iniciativa, la colocación de contenedores en puntos estratégicos del yacimiento, y su clasificación y envío a la ONG, en conjunto con Cookins y Cruz del Sur. Los metros cuadrados de bosque nativo del impenetrable chaqueño que se salvaron gracias a esta recolección, que al 1º de octubre alcanzan los 9.000 metros cuadrados, fueron reconocidos como recuperados gracias al aporte de los trabajadores de la empresa.

En el mismo sentido de compromiso con el cuidado y preservación del medio ambiente se comenzó a construir a comienzos del 2013 una planta de residuos sólidos en Jáchal, San Juan, con recursos mineros.

A través de la empresa Minas Argentinas S.A. se realizó una obra que demandó una inversión de más de $10 millones, la cual fue mayormente financiada con el Fondo Fiduciario de la Mina Gualcamayo.

En esta planta se tratarán los residuos generados en las localidades de San José de Jáchal, Niquivil, San Roque, Villa Mercedes y Pampa Vieja. Los mismos serán de origen domiciliario y asimilable. El volumen estimado promedio de residuos sólidos urbanos a disponer es de 7 toneladas por día.

Esta planta tuvo un costo de $10.654.578,94. El Fondo Fiduciario de la Mina Gualcamayo aportó el 60% de los recursos necesarios para su construcción, es decir, $6.458.186,65. El resto fue aportado por el Fondo Fiduciario del proyecto Pascua Lama.

A pesar de ser altamente cuestionada

por las ganancias reales, la actividad minera evidencia un gran compromiso por parte de las empresas con el desarrollo sustentable de las comunidades donde se emplazan sus proyectos. Esto se debe en gran medida porque la minería es una actividad finita, con recursos probados y con una vida útil que marca la vorágine de generación de empleo. La idea es contribuir con el futuro, dejando herramientas útiles y palpables para que las comunidades generen otras oportunidades cuando la operación minera ya no esté.

Además de contar con las regalías provenientes de dicha actividad, los Gobiernos Locales cuentan con otras herramientas, como los fondos fiduciarios para poder aumentar el aporte a las comunidades.

En los últimos años, las obras que se realizan con fondos mineros han crecido notablemente, desde hospitales, centros educativos o deportivos, pasando por campañas de prevención de enfermedades y cuidados de la salud, hasta actividades específicas por grupos etarios que contribuyen a la educación y capacitación de la comunidad en distintas áreas.

Otra de las formas de materializar los aportes es educando a la población al cuidado del medio ambiente, con campañas que previenen riesgos o generan concientización sobre la contaminación ambiental.

Podemos seguir escuchando cuestionamientos, que también pueden ser aceptables, porque hay quienes sostienen que los fondos se podrían utilizar de tal o cual forma, pero lo cierto es que lo que se realización de obras quedará para la comunidad, al igual que todo lo concerniente a la capacitación que contribuye altamente al desarrollo profesional y por ende a la generación de oportunidades futuras.

El mercado aurífero se vio sacudido con el anuncio de la oferta que la canadiense Goldcorp Inc. realizó por Osisko Mining en una transacción valuada en C$2.600 millones ¿El oro llegó a un mínimo para una nueva oleada de fusiones y adquisiciones?

Cómo puede ser interpretada la oferta que Goldcorp Inc. realizó el pasado 13 de enero por Osisko Mining, en una transacción del orden de los C$2.600 millones? ¿Hay falta de liquidez en el mercado o la misma es selectiva? ¿Los fondos están siendo destinados a estos movimientos corporativos en detrimento de las actividades exploratorias? Muy probablemente, Goldcorp esté sentando el primer ejemplo de una nueva ola de fusiones y ad-

quisiciones en la industria del metal dorado, y sin duda alguna que esta oferta puede haber surgido con motivo de que los ejecutivos de la compañía canadiense consideran que el oro ha llegado a un punto mínimo como para asumir este riesgo de comprar en un mercado a la baja, donde el metal dorado estaría a punto de rebotar.

Con este importante anuncio, los títulos de Goldcorp retrocedieron casi un 4%

¿ Ejecutivos de mineras y analistas interpretan que el oro estaría tocando fondo, y preparándose para un reboteLa mina Canadian Malartic (Canadá), operada por Osisko Mining, es el objetivo principal detrás de la intención de compra de Goldcorp

(hasta C$24,38), mientras que los de Osisko se revaluaron significativamente: 19,5% hasta C$6,18. La oferta consistirá en 0,146 acciones de Goldcorp y C$2,26 en efectivo por cada acción en circulación de Osisko. Sobre el precio de cierre de las acciones de Osisko, los accionistas de esta compañía consiguen una prima del 28% sobre el promedio móvil de los últimos 20 días, y una prima del 15% correspondiente al día del anuncio.

Este acuerdo brindaría a Goldcorp el acceso a la mina Canadian Malartic, que entró en operaciones en 2011, y que tiene una producción anual promedio del rango de 0,5 Moz a 0,6 Moz, y una vida útil restante de 16 años.

Debido a que Goldcorp posee una larga lista de proyectos listos a comenzar su producción en el corto a mediano plazo como el caso de Cerro Negro en Santa Cruz, y otros en Canadá, la generación de fondos de los mismos servirá para financiar esta compra.

Tal vez esta pregunta sea la principal cuestión detrás de la oferta de Goldcorp por Osisko, y por lo visto, los ejecutivos de uno de los máximos productores auríferos consideran que la caída del oro se estaría deteniendo, por lo que captar a una interesante empresa como Osisko en un momento como éste es el ideal para maximizar ingresos y resultados en el contexto de un mercado al alza.

A pesar de que la liquidez de las empre-

sas no es abundante, es suficiente como para adquirir empresas medianas o junior con interesantes activos. Independientemente de ciertas fusiones y adquisiciones acontecidas en el mundo minero a lo largo de 2013 –de baja relevancia en términos económicos como la compra de Ampella por parte de Centamin-, el anuncio de la compra de Osisko puede convertirse en el disparador de lo que en su momento fue la compra de empresas como Homestake, Normandy, Placer Dome y otros nombres “sagrados” de la historia minera aurífera.

Por supuesto que el Directorio de Osisko Mining catalogó la oferta de Goldcorp como “oportunista” y “baja”, algo común para que esta última mejore su propuesta, pero los accionistas de Osisko pueden sentirse atraídos por la propuesta de Goldcorp de momento que en el transcurso de los últimos tres años sus acciones se desvalorizaron en más de un 40%, no menos cierto es el caso de Goldcorp donde en el mismo período sus títulos valores dieron marcha atrás por encima de un 35%, como se observa en el Gráfico 1

¿Dónde puede radicar el atractivo de la oferta de Goldcorp? Una gran porción de la respuesta radica en que esta oferta puede atraer una gran masa de accionistas de Osisko, quienes prefieren migrar hacia un productor minero “más cubierto” con mayor ritmo de producción, reservas, cuerpo técnico que les permita sobrellevar un mercado a la baja de una forma más confortable. Una pista de ello –y de la oferta- surgió unos días antes del anuncio de la oferta, cuando los máximos ejecutivos de Goldcorp informaron que su producción aumentaría en un 50% en el transcurso de 2014 a 2015)

Aquellas empresas que consideren que el precio del oro ha llegado a un piso que implique un futuro rebote al alza, estarán en condiciones de “salir de cacería”, abriendo las puertas de una nueva generación de fusiones y adquisiciones.

Es por ello que es importante preguntar lo siguiente ¿El caso de Goldcorp se trata solo de un caso aislado? Una nueva ola de fusiones y adquisiciones puede ser interpretada como la voluntad de las grandes empresas de comprar onzas antes que identificarlas y explorarlas. La exploración queda a manos de las mineras junior, mientras que los grandes productores se limitan a perforar en zonas cercanas a yacimientos en operación o distritos mineros ya conocidos. En otras palabras, su exploración es una apuesta al triunfo.

Si se llegase a concretar la oferta de Goldcorp estaremos frente a la apuesta

de una empresa con gran espalda financiera para realizar una transacción corporativa. Pero cabe preguntarnos ¿Qué ocurre con las mineras junior donde no hay flujos de capitales?

En otras palabras, los movimientos de fondos se estarían realizando “en un circuito cerrado” donde los capitales de riesgo no están ingresando (por el momento), y donde las onzas se compran y no se buscan.

Como reflexión final, es importante remarcar que si inicia una ola de fusiones y adquisiciones, ninguna empresa estará exenta de ser cazador o presa, independientemente de su volumen de producción, reservas, trayectoria, situación geográfica y política.

La más antigua e importante plaza bursátil para la comercialización de metales aprobó una serie de cambios en su política de bodegas para evitar la manipulación y sobrecostos que repercuten en el precio de los metales en forma deliberada. Una transformación de grandes proporciones que modificará un importante sistema de comercialización ya tiene voces en contra como la de Rusal, el mayor productor mundial de aluminio.

La Bolsa de Metales de Londres (LME –London Metal Exchange) aprobó una serie de cambios propuestos a su política de almacenamiento en las bodegas de metales, luego de un proceso de consulta de tres meses que incluyó setenta reuniones e involucró a varios –e importantes- actores de la industria minera mundial. Este proceso ha sido auditado por consultores externos para asegurar que los cambios propuestos son consistentes con los requerimientos solicitados por la London Metal Exchange.

Las autoridades de la máxima bolsa de metales no ferrosos a nivel global, a sabiendas que tiene la obligación de llevar a cabo procesos que permitan establecer un mercado ordenado y justo, analizó las preocupaciones planteadas en relación a la larga fila de almacenamiento en las bodegas de metales, ya que esto plantea una serie de cuestiones en términos de descubrimiento y convergencia de precios, así como la utilización del mercado como cobertura efectiva o hedging.

Luego de este proceso la LME publicó un detallado informe relativo a la consulta sobre la temática de almacenamiento, lo que fue la base de las decisiones indepen-

dientes y objetivas alcanzadas por el organismo citado previamente.

El informe publicado por la LME mostró el feedback entre los distintos actores: temores, nuevas propuestas y soluciones alternativas; como era de esperar algunos puntos de vista eran completamente diferentes respecto a los de otros partícipes de este cambio. Por ello es que la LME pidió los servicios de consultores externos para interpretar las diferentes opiniones, y para que con un análisis profundo e independiente se crearan nuevas reglas de mercado, lo más óptimas posibles.

En esta línea se hicieron varios cambios gracias a la retroalimentación de opiniones: la propuesta inicial estaba dirigida a aquellas bodegas con tiempos de espera superiores a 100 días, pero como resultado de la encuesta ese espacio de tiempo ha sido reducido a 50 días, lo que le permite a la LME un mercado de última instancia hacia los consumidores de metales. Sobre esto hay que agregar que el organismo investigará y actuará en relación a aquellas compañías que gerencian las bodegas de metales cuyo accionar es la incentivación–en forma injustificada- de largas filas de espera.

Se realizará una evaluación logística de todas las bodegas albergadas en el Contrato de AlmacenamientoEdificio de la LME, en plena City londinense

La reglamentación recientemente aprobada consiste en medir todo el metal incorporado a una bodega a lo largo de un período de tres meses. Si existe un tiempo de espera de más de 50 días calendarios, la bodega afectada deberá liberar metal adicional en base a una fórmula determinada.

Como ejemplo, si una bodega está siendo requerida para que libere unas 3.000 toneladas de metal, bajo la nueva propuesta debería liberar por lo menos unas 1.500 toneladas más que las que está incorporando. Además, si la actual tasa de ingreso de mineral de un almacén de metales excediera la tasa mínima de salida, el centro de acopio de metal debería liberar un tonelaje equivalente a ese exceso.

La London Metal Exchange ha acordado fortalecer la red física existente de varias maneras. Una de ellas consistirá en realizar una evaluación logística de estos depósitos registrados para identificar cuestiones provenientes de requerimientos y expectativas operativas, así como la revisión de sus Contratos de Almacenamiento.

A esto hay que agregar la próxima creación de un Comité de Mercados Físicos, el cual proveerá a la comunidad una mayor representación en las estructuras de gobierno de esta organización. El sistema de almacenamiento será revisado cada seis meses, y el nuevo comité jugará un rol sustantivo en este proceso.

Junto a estas medidas, la LME se ha comprometido a reafirmar su política en materia de barreras de información al comunicar al mercado anualmente, luego de que se hayan recibido informes de auditorías de terceros llevadas a cabo en los operadores de depósitos, quienes están obligados a tener barreras a la información en el lugar, e identificar cualquier cuestión general que pueda surgir de este proceso.

No hay que dejar de lado la intención de la LME de proveer nuevos datos diferidos sobre la base de cada bodega, y por otra parte, ver la posibilidad de publicar un informe de “compromiso de los comerciantes” en respuesta a las demandas del mercado.

A pesar de que todavía hay algunos elementos de las nuevas reglas que requerirán de mayor discusión con las compañías que gerencian estos centros de acopio en conformidad con los Acuerdos de Bodegas, se anticipa que esto retrasará la implementación hasta el 1 de abril de 2014.

Pero por supuesto que importantes cambios en la forma de comercialización podrían generar conflictos, y uno de ellos es el presentado en formato judicial contra la LME por parte del primer productor de aluminio del mundo, la compañía de origen ruso United Company Rusal; esta organización desafía las regulaciones recientemente aprobadas, las cuales entrarán en vigencia el próximo mes de abril.

Hong Kong Exchanges and Clearing Ltd. (organización propietaria de la LME) informó que la demanda de Rusal se basa en el hecho de que la consulta llevada a cabo por la LME fue injusta y viciada en

La demanda de Rusal contra la LME es un desafío a la nueva reglamentación que regirá a partir de abril próximo

materia procedimental, que los cambios de la LME en materia de política de bodegas son irracionales y desproporcionados, y que se han violado los derechos de la compañía. El operador de la LME comentó que no solo defenderá su posición ante la justicia, sino que los cambios se llevarán a cabo en tiempo y forma como se estipuló en su momento.

Los cambios que se avecinan en la mayor y más antigua plaza de metales del mundo son la consecuencia de una intensa presión -legal y regulatoria- sobre su sistema de almacenamiento, que incluyen quejas por esperas de más de un año y cargos adicionales para disponer de distintos metales.

El mes pasado, la LME comentó que se otorgó a si misma el poder para actuar y prevenir abusos dentro del sistema, y que también tendrá la autoridad para probar si las bodegas manipulan el flujo de me-

tales con el objetivo de retrasar trabajos.

El proceso que finalizará con la puesta en funcionamiento de la nueva reglamentación es el final de una historia donde en algunos casos se criticó fuertemente el abastecimiento y disponibilidad de los metales, haciendo fluctuar los precios en forma deliberada, ocasionando perjuicios, y logrando que el mercado no operara con total transparencia.

La irrupción de este nuevo milenio ha implicado el nacimiento de la globalización y la era de la información, que nos plantean retos y desafíos a diario, llegando a los mercados de metales. La necesidad de reglas de juego más claras era un requisito para que la LME siguiera cumpliendo su rol de vigilancia y regulación de las buenas prácticas. En abril comenzará una nueva era, donde se podrán visualizar estos cambios para beneficio de todas las partes involucradas.

El nacimiento y desarrollo de la industria minera a partir del Siglo XIX ha permitido que este segmento sea el principal contribuyente económico de Sudáfrica, convirtiendo al país en un líder nato en la producción de varios minerales. El Siglo XXI se presenta con varios desafíos como la puesta en producción de yacimientos de bajo contenido mineral y de difícil acceso, sumado a una importante reforma legislativa.

La relevancia e importancia de la minería mundial tiene un gran aportante con el caso de Sudáfrica ¿La industria minera actual sería tal cual lo es sin este país? La participación de Sudáfrica ha sido, y sigue siendo, gravitante en el escenario minero mundial: a la riqueza de su subsuelo hay que agregar una importante evolución en lo que concierne a los proveedores de bienes y servicios ligados a esta rama industrial (energía, servicios financieros, agua, servicios de ingeniería y servicios especializados como las ciencias geológicas y metalúrgicas).

Desde hace más de un siglo y medio que Sudáfrica es sinónimo de minería –y viceversa-, más precisamente desde el descubrimiento de diamantes en las cercanías del río Orange en 1867, disparando un gran atractivo para los exploradores de aquel momento, profundizando este imán minero con el descubrimiento de oro en la cuenca de Witwatersrand en 1886, fundando lo que en su momento era un campamento que luego se convertiría en

la mayor metrópoli de Africa: Johannesburgo. Desde este preciso momento la minería se convertiría en el mayor actor de la actividad económica de Sudáfrica.

Como para tomar una dimensión de lo que significa la minería para Sudáfrica, la cuenca de Witwatersrand representa el 40% del oro total producido a lo largo de la historia de la humanidad. Esta fiebre aurífera no solo implicó el establecimiento de los cimientos de Johannesburgo como se indicara previamente, sino la fundación de la Bolsa de Valores de dicha ciudad (JSE – Johannesburg Stock Exchange), la mayor plaza bursátil africana por capitalización de mercado.

Otros records atribuidos a la minería de Sudáfrica incluyen las dos minas auríferas a mayor profundidad (Tau Tona y Mponeng de AngloGold Ashanti, las cuales llegan a los 4.000 metros); el mayor centro productivo a nivel mundial (mina Freegold con 115 toneladas anuales), y el centro con producción re-

cord histórica acumulada (mina Driefontein de Gold Fields, con 2.292 toneladas)

A principios de la década de los ’70 Sudáfrica era el líder nato en la producción aurífera, con una participación superior al 65% mundial; independientemente de que ha retrocedido a un sexto puesto –principalmente como consecuencia de tener que obtener el metal dorado desde mayor profundidad y con menores leyes minerales-, su presencia sigue siendo de relevancia.

En esta senda, Sudáfrica posee estadísticas dignas de envidia por parte de países mineros por excelencia:

• Mayor productor de platino, cromo y manganeso del mundo

• Sexto productor de oro

• Quinto productor de carbón

• Uno de los mayores exportadores de diamantes

• Importante participación en la explotación de antimonio, níquel, fosfatos, uranio, cobre, vanadio, sal y gas natural

Como consecuencia de ello, la minería participa con un 20% del PBI (el 50% es en forma directa), representado un 40% de las exportaciones (los despachos de oro, por sí solo, representan casi el 50% de las exportaciones de minerales y más del 20% del total de exportaciones de mercancías), y un 16,2% del total del empleo formal (más de un millón de personas)

1) Cambios en la legislación laboral Los gremios mineros, los cuales han jugado un rol relevante durante la lucha contra el apartheid, revierten un gran peso a nivel político y social. En este sentido la Confederación General del Trabajo (COSATU) junto con el Partido Comunista (SACP) y el Congreso Nacional Africano (ANC) son las agrupaciones que conforman el núcleo de poder tripartito que gobierna el país (COSATU-ANC-SACP).

Sobre ello, una de las agrupaciones laborales en el sector, la Asociación de Trabajadores de la Minería y la Construcción (AMCU) ha sabido interpretar los reclamos y aspiraciones de los trabajadores mineros frente a las grandes corporaciones, muchas de ellas transnacionales y que a pesar de ser de reciente creación, su lucha frontal y sus reclamos y reivindicaciones han llevado a captar en pocos meses a miles de trabajadores -antes afiliados

a la Unión Nacional de Trabajadores de la minería, (NUM sus siglas en inglés)- gremio rival aliado al gobierno. Ello ha generado enfrentamientos violentos entre los dos sindicatos que han tenido como trasfondo fuertes implicancias políticas.

Por otro lado en la esfera económica dicha conflictividad ha afectado estos dos últimos años, en cierta forma la matriz productiva y fiscal, que ha llevado a la desvalorización de la moneda, disminución del mercado externo y decaimiento en el PBI, y como consecuencia la pérdida de empleos. En este sentido el presidente de la Nación Jacob Zuma ha encomendado a su vicepresidente Kgalema Motlanthe que intervenga en el conflicto mediando entre los distintos actores involucrados, empresas mineras, sindicatos, trabajadores y gobierno. Un conflicto que conlleva mucha significancia y trascendencia para el futuro de la nación.

Es así que los principales exponentes y referentes de la industria tanto del ámbito privado como público impulsados por el gobierno – (en un acto sin precedentes en la historia de la industria)- han acordado la firma de un acuerdo donde sentarán las bases de una nueva interacción, laboral, social y humana en el sector.

Es en este contexto, el Vicepresidente Sudafricano Kgalema Motlanthe, en alusión a los trabajadores migrantes (2013) expresó que “las empresas mineras están pensando cambios importantes en el sistema de mano de obra inmigrante, que constituye la raíz de muchos de los problemas actuales de la industria minera”.

Algunos cambios propuestos refieren a la cantidad de semanas que los trabajadores permanecen en las labores. En la actualidad los trabajadores migrantes trabajan 12 meses de corrido y dos semanas de descanso, por lo que ahora se intentará convertirlo por un trabajo de ocho semanas y dos semanas de descanso.

Otros de los cambios que se están conversando son el pago del transporte para los mineros, para el regreso a sus hogares y permitir que las familias puedan vivir con los mineros en las zonas de trabajo, ya que una de las consecuencias del alejamiento de los trabajadores de sus familias, generó a lo largo de las décadas la formación de nuevas familias en sus lugares de trabajo que en mucho de los casos ha llevado a la desmembración de la familia originaria, con las consecuencias sociales que tal circunstancia conlleva.

2) Avances tecnológicos para prevenir accidentes

Sudáfrica sigue siendo un mercado líder en la industria en desarrollo, producción y nuevas

Sudáfrica participa con el 40% del total del oro producido a lo largo de la historia de la humanidad

tecnologías: en 2003 la industria minera Sudafricana se propuso reducir en 10 años las fatalidades en los laboreos mineros en un 20 %, y no solo ha alcanzado la cifra mencionada sino que se ha observado una superación respecto a las performances de Australia, Canadá y los Estados Unidos en el período señalado. En el 2012, 112 trabajadores han fallecido en Sudáfrica, 158 trabajadores menos que los 270 que en 2003.

Las fatalidades por desprendimiento de roca se han reducido en un 80%, ello a través de una serie de iniciativas encaminadas a tal fin, como ser un sistema de alerta y salvataje de detección temprana y otras como las redes de contención con pernos de anclaje: hay una necesidad y visión en Sudáfrica de ver más allá de las actuales prácticas y medidas de seguridad existentes y desarrollar nuevos métodos y tecnologías.

Asimismo las principales mineras se encuentran planificando la creación de un centro de excelencia en salud y seguridad minera que se complementaría con la introducción de nuevas innovaciones tecnológicas.

Además un equipo del Consejo de Salud y Seguridad (Mine Health and Safety Council) organismo encargado de llevar a cabo la implementación de dicho proyecto ha ejecutado a cabo estudios y análisis en instituciones internacionales con el interés de facilitar la transición hacia la minería sustentable a través de la innovación tecnológica de la minería Sudafricana.

El Consejo de Salud y Seguridad se encuentra bajo la órbita de ley de seguridad y salud (Mine Health and Safety Act) y está representada por los principales actores de la industria; cinco representantes del sector patronal, cinco delegados por el sector laboral y cinco agentes del estado.

Las compañías mineras pagan anualmente alrededor 40 a 50 millones de Rands (equivalente a US$4 y US$5 millones) al Consejo de Salud y Seguridad básicamente para solventar la investigación y desarrollo. La Agencia de Innovación tecnológica (Statutory Technology Innovation Agency) que sostiene la comercialización de tecnologías innovadoras podría también ocupar un rol medular en esta instancia.

Como conclusión se puede afirmar que la minería sudafricana se mantiene como pilar central de la economía y desarrollo de la nación. La industria minera aún reporta los mayores ingresos para las cuentas públicas y -a pesar de más de un siglo de explotación intensiva- la industria se encuentra en un camino de crecimiento significativo, envigorizada por nueva legislación a implementarse que abordará las ineficiencias y desafíos laborales arriba planteados.

Asimismo las nuevas tecnologías de producción, salud y seguridad están avanzando en forma intensiva y se ha adoptado como política pública la intensificación del agregado de valor en la producción minera cuyas exportaciones aún representan el 60% del mercado externo.

La minería representa el 40% de las exportaciones Sudafricanas y hay aún una gran cantidad de depósitos con reservas probadas que aún no han sido explotadas, los cuales no solo representan a la producción aurífera sino a otros minerales de considerable implicancia económica como los diamantes, cromo, mineral de hierro, manganeso, platino entre otros ya mencionados.

De modo que una vez resueltos los desafíos planteados la industria tendrá un promisorio futuro de desarrollo intensivo para cimentar el camino del crecimiento fijado en el Plan Nacional de Desarrollo (National Development Plan); la Nueva directriz de Crecimiento (New Growth Path) y el Plan de Acción de Política Industrial (Industrial Policy Action Plan). Este marco legislativo tenderá a impulsar con gran sustentabilidad y profundidad la industria minera Sudafricana. Es en dicho sector principalmente donde se dirimirá el crecimiento sostenido de esta nación que es la plataforma de ingreso por excelencia al continente africano.

La minería participa con un 20% del PBI (50% en forma directa)

PANORAMA MINERO entrevistó al Sr. Oscar Hansen y al Dr. Madoda Ntaka, importantes ejecutivos del South Africa Business Centre, quienes informaron el objetivo de la creación de este organismo, su importancia en el comercio bilateral, y la incidencia en la industria minera entre Argentina y Sudáfrica. La asistencia al inversor sudafricano en cuestiones legales, inteligencia de mercado y nexo con capitales argentinos son algunas de las variadas soluciones ofrecidas .

El Sab Centre se creó en Febrero de 2007, y fue presentado oficialmente en Sudáfrica con motivo de la primera reunión de comisión binacional entre las dos naciones. Su creación surgió como respuesta a la necesidad de Sudáfrica de incrementar su comercio con Argentina; con motivo de ello el embajador sudafricano en aquel entonces Prof. Mlungisi Makalima le solicitó a la Cámara de Comercio Argentino Sudafricana a través de su presidente la formulación de alguna propuesta para dar cumplimiento a estos deseos, se propuso la creación de una empresa que se autofinanciara.

Esta iniciativa se presentó en el Ministerio de Industria y Comercio Sudafricano a través del Sr. Oscar Hansen, Presidente de esta entidad, con el objetivo de lograr apoyo institucional de dicho ministerio; dicho apoyo se oficializó mediante una resolución comunicada por vías diplomáticas el 31 de mayo de 2006, ya en ese entonces el embajador Sudafricano en la Argentina era Peter Goosen. En la actualidad Sab Centre opera desde sus oficinas ubicadas en la ciudad de San Isidro, Provincia de Buenos Aires.

El objetivo fundamental es establecer un puente que facilite el conocimiento de los empresarios de ambos países, poniendo especial énfasis en la asistencia al empresariado sudafricano. Ello principalmente lo llevamos a cabo forjando vínculos comerciales entre empresas de ambas naciones mediante la búsqueda e identificación de contrapartes comerciales y planificación y desarrollo de proyectos de inversión.

Tales actividades comprenden el relevamiento del mercado y del sector que se aborda, el acercamiento a las empresas de las propuestas comerciales, el seguimiento del proceso comercial con asistencia en todas sus etapas de desarrollo hasta la conclusión del negocio. Es decir, nuestra actividad se materializa con un componente de inteligencia comercial seguida de una tarea de negociación y preparación de los actores sudafricanos, una labor de adecuación de la relación potencial con las contrapartes, y en algunos casos una etapa de promoción, inserción en el mercado.

La Argentina y Sudáfrica han suscripto varios acuerdos de integración bilateral y regional desde ámbitos sectoriales, y desde la esfera institucional. Estamos hablando de dos países que concentran la mayor parte de sus ventas externas en recursos naturales y sus manufacturas.

Durante el año 2012, el comercio exterior con Sudáfrica totalizó US$1.266 millones, ubicando dichas cifras dentro de la franja de intercambio que se ha experimentado en los últimos años. En relación al año 2013, las cifras recabadas hasta el momento refieren al período Enero /Noviembre que muestran hasta el momento un saldo de US$837 millones.

Hoy por hoy, los pellets de soja constituyen el principal producto exportado; además se materializaron embarques de trigo, carnes y aceite de girasol. Ello muestra a las claras que las principales exportaciones argentinas, en términos de ingreso de divisas, siguen siendo fundamentalmente productos de origen agropecuario y sus manufacturas.

En cuanto Argentina, el país importó de Sudáfrica combustibles sólidos (carbón), autopartes, laminados de acero inoxidable y minerales de cromo, entre otros.

El saldo de la balanza comercial ha sido tradicionalmente favorable a la Argentina a lo largo de la última década con tendencia creciente, y en ese lapso el comercio bilateral entre ambos países experimentó un importante salto cuantitativo, principalmente a partir de 2006.

No obstante, las importaciones argentinas

de origen sudafricano se han mantenido en niveles bajos: a pesar de ello dichas compras argentinas a Sudáfrica mostraron una conducta tendiente al alza en especial en 2008 y 2012, en donde se experimentó el mayor pico de importaciones de productos y servicios Sudafricanos.

Las oportunidades que este mercado ofrece a las empresas argentinas son diversas. Ambas economías tienen un tamaño muy similar y la estructura productiva sudafricana da lugar a la identificación de muchos sectores en los que la cooperación y la complementación pueden ser de gran beneficio. Uno de ellos claramente es la minería donde Sudáfrica podría realizar un mayor aporte, con su expertise y desarrollos tecnológicos tanto en los yacimientos como en el segmento de los bienes de capital. En tanto que la Agricultura Argentina y sus industrias afines podrían incrementar los negocios en Sudáfrica a partir de la transferencia del conocimiento y tecnología que la Argentina presenta en dicho rubro. Claramente ambos sectores pueden ser los motorizadores del incremento de las sinergias productivas y comerciales entre ambos países, y creemos que el camino se está direccionado en ese sentido.

Con respecto a las exportaciones, nuestro país encontró en Sudáfrica uno de los mercados con mayor potencialidad de los últimos años. Las ventas argentinas en algunos rubros agroindustriales crecieron hacia este destino significativamente.

La incidencia de la industria minera está dada principalmente por la compra Argentina de minerales y sus derivados como ser hulla bituminosa, minerales de cromo y sus concentrados. No obstante el mayor anclaje binacional en el sector es la operación de AngloGold Ashanti en Santa

¿Puede dar una descripción de la actualidad del comercio bilateral Argentino-Sudafricano?

¿Cuál es la incidencia de la industria minera en las relaciones comerciales entre Argentina y Sudáfrica?

Cruz, Cerro Vanguardia la cual representa una de las principales, sino la principal inversión Sudafricana en la Argentina. La misma guarda mucha significación para las relaciones bilaterales entre ambos países con proyección hacia el largo plazo ya que podría forjar el camino inversor de otras mineras sudafricanas en el futuro.

rio, fiscal y ciertas medidas e intervenciones en lo que concierne al comercio exterior, hacen que los procesos de inversión sean proyectados con una marcada ralentización, no solo desde Sudáfrica sino a nivel regional y global. No obstante lo señalado, la visión en el largo plazo es positiva.

Existe un interés de ambas naciones reflejadas en acuerdos firmados para impulsar la relación Sur - Sur de ambas naciones. En lo que concierne estrictamente a la minería, podemos decir que por un lado están las grandes mineras como AngloGold Ashanti, y por el otro, los proveedores mineros que marcan dos facetas distintivas en el proceso de inserción en la Argentina.

Argentina guarda mucho potencial geológico, pero las empresas Sudafricanas se encuentran abocadas a la prospección e inversión en su país y el continente africano en primer término. Esto lleva a que aún no se hayan expandido en forma definitiva en esta región; no obstante existen algunas empresas sudafricanas que ya han avanzado en este sentido, claro ejemplo de ello son AngloGold Ashanti y Gold Fields, ambas organizaciones de clase mundial que se encuentran operando desde hace años en la Región. Asimismo han arribado otras empresas a realizar consultorías con el interés de profundizar las perspectivas de inversión en el país.

De modo que si bien existe un factor de preferencia regional y cultural del inversor Sudafricano de proyectarse hacia su continente, empresas como AngloGold Ashanti (con sus operaciones en Australia, Colombia y EE.UU.) y Gold Fields (con sus yacimientos en Australia y Perú) han sabido diversificar y expandir sus inversiones y ámbito de acción en otras regiones.

Por otro lado el contexto actual, cambia-

Una delegación de funcionarios del Ministerio de Minas de Sudáfrica encabezada por el Viceministro de Minas Godfrey Oliphant visitó la Argentina en 2011, en muestra del interés en afianzar las posibilidades de sinergias en esta industria. También en el 2007 nos ha visitado la empresa sudafricana Exxaro la cual presentaba interés de invertir en el país en proyectos mineros.

La situación de los proveedores es más compleja por las barreras no arancelarias existentes al igual que el fuerte hincapié que el gobierno argentino pone en el desarrollo de una industria minera nacional con intervenciones que juegan un rol determinante en este sentido. De cualquier forma, creemos que el camino debe trazarse en la asociatividad, transferencia de tecnología y expertise técnico desde el sector minero Sudafricano; y desde el ámbito académico y científico podrían generarse fuertes caminos de interacción principalmente en lo referente a la minería subterránea donde el aporte sudafricano deviene superlativo.

El trabajo de esta organización en el campo minero ha sido intenso. Hemos logrado atraer a dos empresas proveedoras de bienes de capital Sudafricano a la IV exposición internacional “San Juan, Factor de Desarrollo Minero” organizada por la editorial PANORAMA MINERO, y para la V edición de este prestigioso evento una de dichas empresas volverá a participar. A

¿Qué visión posee el inversor sudafricano del mercado minero argentino?

vinculación

esto queremos agregar que nos acaban de confirmar la participación de una tercera empresa Sudafricana que estará presente con sus desarrollos y soluciones en el campo del monitoreo e inspección Geotécnica. Estamos muy contentos por los resultados que hemos obtenido, y para lograr la participación de éstas empresas hemos realizado un trabajo de campo y relevamiento intenso en el empresariado Sudafricano.

Es de relevancia señalar que hemos brindado servicios de consultoría a la Empresa Exxaro Resources, una de las empresas mineras más grandes de capitales Sudafricanos, como asistencia técnica a la empresa Gold Fields a través de su sede en Perú.

En lo que concierne a las empresas proveedoras mineras hemos logrado identificar -para una empresa Sudafricana que fabrica vehículos de bajo perfil- una contraparte Argentina de gran trayectoria y expertise en el país que los representará.

Además hemos llevado a cabo la preparación y participación en dos procesos licitatorios en Yacimientos Carboníferos Fiscales Río Turbio, ello en representación de dos empresas Sudafricanas fabricantes de equipos para minería Subterránea.

También tenemos en cartera organizar visitas específicas y científicas a yacimientos mineros en Sudáfrica para distintos actores del sector minero argentino al cual pensamos sumar en una segunda etapa a otros mercados de la región.

Actualmente estamos estudiando la posibilidad de asumir la consultoría sobre un proyecto en la provincia de Catamarca.

por lo que no ha participado en convenios bilaterales a nivel institucional pero si ha sido mencionado en el último convenio firmado entre la Argentina y Sudáfrica en ocasión de la IV reunión de la Comisión Binacional celebrada el 1 de agosto de 2013.

En el ámbito de la minería ambos países han acordado fomentar la cooperación en las áreas de exploración, explotación y agregado de valor a través del procesamiento de los minerales en origen. Es así que se ha establecido que la Argentina y Sudáfrica acordaran facilitar el proceso para la redacción de un Memorándum de Entendimiento para la cooperación en el campo minero.

Asimismo hemos sido mencionados por el reporte del Ministerio de Industria y Comercio Sudafricano Increasing Trade with Latin America, Preferences Challengies and Remedies publicado en 2010 por el rol que ocupamos en asistir a las empresas sudafricanas debido a la complejidad de los mercados latinoamericanos que las empresas sudafricanas suelen afrontar al querer insertarse en esta región.

Quisiéramos aprovechar la presente entrevista para mencionar y agradecer a las siguientes instituciones:

• a la Embajada Argentina en Sudáfrica, que a través de su embajador Sr. Carlos Sersale Di Serisano nos brindan su inestimable apoyo y cooperación en el desarrollo y fomento en los proyectos en los que nos encontramos abocados. Su asistencia y acción devienen medular en nuestra gestión

• la Embajada Sudafricana en Argentina gracias a la colaboración a través de sus embajadores que han ejercido funciones desde nuestra creación como entidad

Sab Centre es una organización privada,

• y muy especialmente a la Cámara de Comercio Argentino Sudafricana, una institución creada en 1972, que ya cuenta con 41 años de inagotable dedicación fomentando en forma denodada el desarrollo de las relaciones comerciales entre ambas naciones.

¿Sab Centre ha participado en convenios bilaterales mineros, como el caso de la transferencia de Tecnologías?

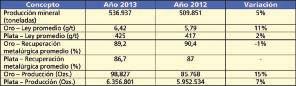

La puesta en producción de Bajo del Durazno aumentará el horizonte del emprendimiento de cobre y oro localizado en Catamarca. Este anuncio implica una importante oportunidad para proveedores, quienes pueden insertarse en esta industria o consolidar su presencia en la misma.

Minera Alumbrera Limited (la UTEUnión Transitoria de Empresasconformada por Glencore Xstrata International (50%), Goldcorp (37,5%) y Yamana Gold (12,5%), que opera la mina de cobre y oro Bajo la Alumbrera en la provincia de Catamarca) ha sido adjudicataria para desarrollar la zona mineralizada conocida como Bajo del Durazno, en la misma provincia.

Bajo del Durazno es una formación geológica reconocida desde hace décadas, pero el mayor análisis efectuado por técnicos del Servicio Geológico Minero Argentino (SEGEMAR) e YMAD (Yacimientos Mineros de Agua de Dionisio) hace menos de una década permitió confirmar el potencial subyacente del área en cuestión para que la misma pueda entrar en valor.

Conocida e interpretada en su momento como una zona marginal de YMAD que podría agregar muy poco valor al emprendimiento Bajo la Alumbrera, ahora Bajo del Durazno permite la extensión de la vida útil de una de las principales minas de cobre del mundo, y el primer emprendimiento enmarcado en la Nueva Minería.

La UTE nombrada previamente, consciente de que Bajo la Alumbrera posee un horizonte productivo menor a un quinquenio apostó a la licitación de Bajo del Durazno, adjudicándose la misma. Pero ello implicará una importante inversión en lo que respecta a maquinarias, equipos, y otros bienes y servicios permitiendo el desarrollo de las economías regionales, y por lo tanto una gran oportunidad de desarrollo y crecimiento para los proveedores locales. Los informes

provenientes del SEGEMAR demuestran que Bajo del Durazno no solo ofrece cantidad para extender la vida útil de Bajo la Alumbrera, sino también calidad.

Las estimaciones iniciales indican que, solo para 2014, la UTE necesitará de unos $520 millones para adquirir bienes y equipos, y comenzar con la puesta en producción y generación de valor de Bajo del Durazno, una importante noticia para todo el espectro minero argentino.

En una zona conocida por su riqueza minera, a menos de 35 km se localiza Agua Rica, un

pórfido de cobre, oro y molibdeno de clase mundial: el proyecto, propiedad de la canadiense Yamana Gold, fue cedido en Contrato de Opción en 2011 a Minera Alumbrera Limited por el transcurso de cuatro años. La organización está a cargo del Estudio de Factibilidad, y los costos de desarrollo asociados.