Private Banking

Deze

topvrouwen beheren uw vermogen

BERT BROENS

Hoeveel kost het om gebruik te maken van de diensten van een private bankier of, voor de grote vermogens, van een wealth manager? Die eenvoudige vraag is niet zo eenvoudig te beantwoorden. Wie wat gaat grasduinen op de websites van de grote spelers vindt ofwel geen tarievenlijst - ‘raadpleeg onze adviseurs’, luidt dan het devies - ofwel maar voor een deel van de activiteiten, ofwel is er een uitgebreid overzicht van tientallen pagina’s. Dat maakt kiezen voor klanten op basis van tarieven geen sinecure. Zoals een door de wol geverfde topman van een grote speler het uitdrukt: ‘De onkosten in de sector zijn erg moeilijk vergelijkbaar. Als je als klant grondig wil vergelijken, heb je een maand nodig met een expert aan je zijde.’

Grosso modo kan je stellen dat een vaak gebruikte vergoeding een percentage van de beheerde activa is, al dan niet gecombineerd met een vast, jaarlijks bedrag. Het percentage, dat zelden boven 1 procent uitkomt afgaande op publiek beschikbare

ADVERTENTIE

De markt is zeer concurrentieel.

Bij een prijsverhoging riskeer je dat klanten overstappen.

Olivier Goerens Belfius

informatie, daalt naarmate het vermogen groter is. Maar daarnaast kunnen allerlei kosten worden aangerekend voor extra diensten.

Welke invloed heeft de inflatie op de banktarieven die je betaalt voor de speciale diensten voor vermogende klanten? Op enkele beperkte uitzonderingen na is er geen effect, leert een rondvraag van De Tijd bij de grootste tien spelers op de markt.

Het gaat - in volgorde van groo e op basis van het beheerde vermogen vorig najaar - om de vier grootbanken BNP Paribas Fortis, KBC, Belfius en ING en de subtoppers Degroof Petercam, Delen, Deutsche Bank, ABN AMRO, Puilaetco en Mercier Van Lanschot. Samen waren ze in oktober goed voor ruim 400 miljard euro beheerd vermogen, het leeuwendeel van de Belgische markt.

Mercier Van Lanschot was de enige speler die geen informatie kwijt wou over de kwestie. ‘Wij kijken altijd naar de marktomstandigheden, de concurrentie in het privatebankinglandschap en de rendabiliteit van onze bank. In deze tijd met turbulente markten focussen we op de beste dienstverlening aan onze klanten. We houden hen altijd op de hoogte van

Een uniek vermogen verdient een uniek toekomstplan!

Weet u precies wat er met uw vermogen zal gebeuren als u er plots niet meer bent?

Onze deskundigen Astrid, Solange, Sophie en Pieter zijn uw partners voor de structurering en bescherming van uw vermogen.

Zo hebben uw naasten en uzelf de nodige gemoedsrust …

Maak kennis met ons team Estate Planning.

www.nagelmackers.be

Op enkele beperkte uitzonderingen na wordt het inschakelen van een private bankier of wealth manager niet duurder door de inflatie.

‘Als bankier denk je tweemaal na voor je wat dan ook van onkosten doorrekent aan je klanten.’

veranderingen als daar aanleiding toe is’, zegt hoofd communicatie Ilse Delcour. De jongste tarieflijst op de website van de bank dateert van medio 2021.

Deutsche Bank en Puilaetco zijn de enige spelers die hun tarieven hebben opgetrokken, zij het beperkt. Puilaetcowoordvoerster Laure-Eve Monfort laat weten dat dat gebeurde in het kader van de lancering vorig jaar van de nieuwe digitale dienst Richer Life Plan, waardoor klanten een volledig beeld krijgen van hun vermogen. ‘Om de kosten van die nieuwe dienst gedeeltelijk te dekken en in lijn met de inflatie werden de tarieven licht verhoogd, met ongeveer 3 procent.’

Bij Deutsche Bank België werden twee van de vijf soorten dienstverlening begin dit jaar wat duurder, zegt woordvoerder

Jean-Michel Segers. De stijging van de tarieven schommelt tussen 0,05 en 0,10 procentpunt per jaar, afhankelijk van de tegoeden onder beheer. Voor de meerderheid van de klanten verandert echter niets.

‘Na jaren zonder wijziging hebben we beslist onze tarieven voor private banking meer in overeenstemming te brengen met de kwaliteit van de geleverde prestaties’, zegt Segers. ‘We hebben er wel op toegezien dat Deutsche Bank minder duur blijft dan de meeste van haar concurrenten, terwijl we ons aanbod verder uitbouwen.’

Geste voor de klanten

De marktleider BNP Paribas Fortis noemt de beslissing om de tarieven niet aan te passen een geste voor de klanten in dure tijden. ‘Ondanks stijgende rentes en de impact van de dalende financiële markten heeft BNP Paribas Fortis in september 2022 besloten alle banktarieven voor de verschillende pakke en en contracten in 2023 te bevriezen. De bank doet dat om haar klanten te helpen de huidige economische situatie door te komen en de inflatie het hoofd te bieden’, zegt woordvoerder Valéry Halloy.

Als private bankier heb je een langetermijnrelatie met je klanten. Daar ga je niet aan morrelen omdat de inflatie tijdelijk wat toeneemt.

Filip Verstreken

Degroof Petercam

Zijn collega Stef Leunens bij KBC zegt dat het geen automatisme is dat als de inflatie stijgt, de tarieven meteen volgen. ‘Zo’n beslissing is altijd gebaseerd op veel parameters.’ Hoofd productmanagement

Lander T’Sjoen van ABN AMRO Private Banking België erkent dat de inflatie een significante impact heeft op de onkosten van de bank. ‘Maar de inflatie heeft ook een negatieve impact op de financiële markten (ook voor de klanten, red.), wat het moeilijk maakt om tegelijk onze kosten te verhogen.’

Delen Private Bank rekent in de meeste gevallen een percentage van het beheerde vermogen aan. Voorzi er Jacques Delen merkt op dat je bij een stijgende inflatie normaal eerst een negatieve reactie krijgt van de beurzen. ‘Maar op termijn passen de koersen zich naar boven aan. Daardoor volgt onze vergoeding. Onze marge is dan tijdelijk wat lager en onze kosten stijgen, maar normaal komt dat weer goed. Hopelijk is dat nu ook zo. Bovendien wordt Delen efficiënt beheerd en zijn onze onkosten laag tegenover de inkomsten. Dus zelfs als de marges onder druk staan, komt het water niet snel tot aan de lippen.’

Een privatebankingtopman bij een grote instelling zegt dat je ‘als bankier wel tweemaal nadenkt voor je wat dan ook van onkosten doorrekent aan je klanten’. Hij voegt eraan toe dat private banking en wealth management de laatste klanten-

segmenten zijn waar een bank de tarieven optrekt. Dat heeft te maken met de sterke concurrentie op de markt. Wie sleutelt aan de prijzen kan marktaandeel verliezen.

Olivier Goerens, directeur marketing en verkoop private banking en wealth management bij Belfius, bevestigt dat. ‘Er zijn veel spelers op de markt en die is zeer concurrentieel. Bij een prijsverhoging riskeer je dat klanten overstappen. We hebben nu een marktaandeel van 15 procent met de duidelijke ambitie verder te groeien. Dat is het niet moment om tariefverhogingen door te voeren. Bovendien hebben we een grotere klantenbasis in vergelijking met nichebanken, waardoor we onze kosten beter kunnen spreiden.’

Filip Verstreken, hoofd private banking

investment solutions bij Degroof Petercam, heeft het ook over de felle concurrentie. Hij wijst erop dat de gestegen rente de banken meer inkomsten oplevert, ‘wat de inflatie en de stijging van de lonen wel wat compenseert. We trachten ons ook zo efficiënt mogelijk te organiseren om de kostenstijging op te vangen.’

All-intarief

‘Als private bankier heb je een langetermijnrelatie met je klanten’, zegt Verstreken. ‘Daar ga je niet zomaar wat aan morrelen omdat de inflatie tijdelijk wat toeneemt. We zijn voor discretionair beheer, waarin de meeste van onze klanten zi en, overgeschakeld naar een all-intarief. We hebben toen de klanten moeten aantonen dat dat

Private bankiers verdienen in België relatief goed de kost. Dat valt af te leiden uit cijfers van de rekruteringsspecialist Robert Walters. Als startende bankier met vijf tot negen jaar voorafgaande ervaring in de financiële wereld, kan je rekenen op een brutojaarloon tussen 70.000 en 110.000 euro. Met negen tot 15 jaar ervaring loopt dat op tot 80.000 à 130.000 euro per jaar. Boven 15 jaar in het metier kan het brutoloon zelfs 200.000 euro overstijgen.

Dat laatste bedrag is wel vooral voor managers die teams aansturen. ‘Voor anderen ligt het cijfer lager’, zegt Stephen Fournier, senior consultant bij Robert Walters en gespecialiseerd in de financiële wereld. Fournier kwam tot de cijfers op basis van gegevens van ongeveer 100 werknemers in de sector en contacten met banken. Hij zegt wel dat ze geen exacte wetenschap zijn. ‘Het idee is eerder de grote lijnen aan te geven.’

De cijfers gelden zowel voor private bankiers als werknemers van de bankdivisies voor erg vermogende klanten (wealth management in het jargon). Ze dateren van 2022 en omva en een deel van de inflatie van vorig jaar. Ze variëren volgens Fournier ook van werkgever tot werkgever en naargelang het profiel.

‘Private bankiers worden opgedeeld in farmers voor de contacten met bestaande klanten en hunters die op zoek gaan naar nieuwe klanten. De hunters zullen vaak meer verdienen omdat ze klanten en activa aanbrengen. Daar staat wel meer druk tegenover. Maar ook dat is geen universele regel.’

Boven op het loon komen standaard nog allerlei extra’s zoals een bedrijfswagen, verzekeringen, laptop en telefoon. Veel banken werken ook nog eens met een bonussysteem, afhankelijk van de prestaties van de private bankier.

een kostenneutrale aanpak zou zijn voor hen die bovendien transparanter is.’ Professor Bruno Colmant, de gewezen CEO en ex-hoofd private banking van Degroof Petercam, belicht nog een ander aspect van de onkosten die de sector aanrekent: de invloed van de technologie. ‘Artificiële intelligentie zoals ChatGPT zal een disruptie betekenen voor private banking. Het wordt voor een klant makkelijker zelf een portefeuille op te bouwen. Op lange termijn zal dat een impact hebben op de vergoedingen die gefactureerd worden. De toegevoegde waarde van de private bankier verandert erdoor. Die zal meer liggen bij bijvoorbeeld successieplanning dan bij het pure beheer van de portefeuille.’

Onze marge is tijdelijk wat lager en onze kosten stijgen, maar normaal komt dat weer goed.

Jacques Delen Delen Private Bank

Over één ding moeten ze zich bij Puilaetco alvast geen zorgen maken. Als de private bank eind mei naar het iconische Royale Belge-gebouw in Watermaal-Bosvoorde verhuist, heeft ze de perfecte buren om een handje toe te steken. Want in het gebouw aan de Brusselse Herrmann-Debrouxlaan, waar vandaag nog het hoofdkwartier van Puilaetco is gevestigd, huizen de European Elevator Association en de European Lift Association. Die twee Europese lobbygroepen weten ongetwijfeld hoe je kantoormateriaal het efficiëntst kan verplaatsen via de lift.

Toen Puilaetco twee jaar geleden de verhuizing naar dat Royale Belge-complex aankondigde - officieel heet dat nu Le Souverain 25 - liet topvrouw Ludivine Pilate verstaan dat de nieuwe uitvalsbasis past in het vlo ere imago dat de bank wil uitstralen. Puilaetco, een groep met roots tot in het midden van de 19de eeuw, probeert zich al enkele jaren een nieuwe look aan te meten. Drie jaar geleden dropte de bank na decennia haar ‘achternaam’ Dewaay en Pilate maakte er geen geheim van dat ze ook een jonger publiek wil aanspreken met een aangepast productgamma en een opgefrist kantoornetwerk. De verhuizing naar Watermaal-Bosvoorde vormt het sluitstuk van die operatie.

Met onze sterke resultaten zijn we op vele vlakken een gangmaker in de groep.

Georges Nédée Lid directiecomité Puilaetco

Om zijn voetafdruk op de Belgische privatebankingmarkt te vergroten had Puilaetco nog een andere troef in handen, hee e het. De bank maakt al sinds 2004 deel uit van het Luxemburgse Quintet, het voormalige KBL European Private Bankers, dat op zijn beurt wordt gecontroleerd door het Qatarese fonds Precision Capital. De IT en het internationale netwerk van Quintet, actief in zes landen, moeten dienen als katalysator voor de groei van Puilaetco, dat al bijna drie jaar volledig onder toezicht valt van de Luxemburgse financiële regulator.

Ondanks de vernieuwingsoperatie bleef Puilaetco met 11 miljard euro aan vermogens onder beheer de afgelopen jaren wat ter plaatse trappelen in de rankings van de grootste private banken in ons land. Al laat de jongste rondvraag van De Tijd wel uitschijnen dat het beurstumult van vorig jaar minder zwaar inhakte op de beheerde vermogens van Puilaetco dan bij een aantal van zijn sectorgenoten.

Doorgewinterde klanten

Ondertussen is de moedergroep Quintet zelf volop aan het herstructureren. In februari raakte bekend dat Quintet 165 van de 2.000 jobs wil schrappen, naar eigen zeggen om meer efficiëntie en een betere samenwerking tussen de dochters te realiseren. Voor Puilaetco blijft de impact van die ingreep veeleer beperkt, valt te horen. De Belgische private bank telt 179 werknemers. ‘Enkele jobs zouden wegvallen, maar niet door ontslagen’, klinkt het. ‘Wel door natuurlijk verloop: mensen die met pensioen gaan of de bank verlaten om ergens een andere carrière te beginnen.’ De reorganisatie treft de activiteiten van Quintet in alle entiteiten. ‘Met onze sterke resultaten zijn we op vele vlakken een gangmaker in de groep’, zegt Georges Nédée, hoofd Client Solutions en lid van het directiecomité bij Puilaetco. Niet dat de bank makkelijke maanden achter de rug heeft. ‘Net zoals bij onze sectorgenoten had de turbulentie op de financiële markten ook bij ons een impact op de vermogens onder beheer’, zegt Nédée. ‘Gelukkig zijn veel van onze klanten doorgewinterde investeerders en was er geen sprake van paniek.’

De Luxemburgse moedergroep Quintet kondigde onlangs een nieuwe herstructurering aan en de voorbije jaren trok een stoet fondsbeheerders en strategen weg. Maar volgens de Belgische private bank Puilaetco staat dat de groeiplannen niet in de weg.

Tegelijk kende de bank nog een andere meevaller. ‘De beslissing van de Europese Centrale Bank om haar rentebeleid bij te sturen gaf ons een enorme rugwind, want we zijn een groep met veel cash op de balans’, zegt Nédée. Het besluit van de ECB om eindelijk de geldkraan dicht te draaien kwam niets te vroeg. Net als andere private banken zag Puilaetco de rente-inkomsten jaar na jaar slinken. Bovendien wegen de zware investeringen in de nieuwe strategie, de digitalisering en de regelgeving op de cijfers. Volgens de recentste beschikbare data leed Puilaetco een verlies van 479.000 euro in 2019, het laatste jaar voor de groep onder Luxemburg toezicht kwam.

De beslissing van de Europese Centrale Bank om haar rentebeleid bij te sturen gaf ons een enorme rugwind.

Georges Nédée Lid directiecomité Puilaetco

Maar volgens Nédée is Puilaetco operationeel - dus zonder rekening te houden met eenmalige tegenvallers - altijd winstgevend geweest en is die winstgevendheid er vorig jaar zelfs op vooruitgegaan. Met dank aan de stijgende rentevoeten en een andere productmix, maar ook door flink op de kosten te le en. ‘Enkele jaren geleden lag onze kosten-inkomstenratio nog op 90 procent, vandaag zi en we rond 60 procent alvorens rekening te houden met de groepskosten.’ Dat gebeurde volgens Nédée niet door zware herstructureringen. Wel omdat een deel van de administratieve taken wordt uitbesteed aan de Luxemburgse moeder-

groep, zodat Puilaetco zich meer kan toeleggen op commerciële bankzaken. Tegelijk werd het aanbod voor klanten vereenvoudigd, wat de kosten drukt. ‘Toen we acht jaar geleden UBS België overnamen, kozen veel klanten van die bank voor adviserend beheer voor hun vermogen. Ondertussen hebben we het grootste deel van hen kunnen overtuigen om over te schakelen naar discretionair beheer.’ Bij discretionair beheer geeft de klant experts een volledig mandaat voor het beheer van zijn portefeuille. Die manier van werken valt doorgaans goedkoper uit dan adviserend beheer, voor de bank althans.

Volière

Maar niet iedereen kan zich vinden in die lezing van de feiten. Twee jaar geleden stapte hoofdstrateeg Frank Vranken op. Vorige zomer vertrokken ook vier fondsbeheerders uit onvrede met de nieuwe aanpak van de bank.

‘Sinds de groep is opgeslorpt door Quintet is Puilaetco een volière geworden’, zegt een bron die niet bij naam wil worden genoemd. ‘Heel veel mensen zijn weggegaan omdat ze de oorspronkelijke bank niet meer herkennen. Bovendien lijkt de saus niet echt te pakken bij de verschillende banken die de Quintet-groep vormen. De Qatarezen merken dat de waaier aan Europese banken die ze hebben overgenomen het soms moeilijk heeft om marktaandeel te winnen. Het is dan ook een publiek geheim dat ze Quintet willen verkopen. Maar niemand staat te springen om die groep in haar geheel over te nemen.’

Puilaetco-directeur Nédée kent de kritiek. ‘Je kan nooit uitsluiten dat het ooit tot een verkoop komt, maar we genieten een zeer sterk engagement van onze aandeelhouder. De voorbije tien jaar heeft die steevast het vertrouwen in de groep bevestigd. Het verloop bij Puilaetco is niet groter of kleiner dan bij andere spelers in de branche. Ons aantal werknemers is stabiel gebleven ten opzichte van de voorgaande jaren. Naar aanleiding van de verdere functionele integratie van Puilaetco in de Quintet-groep klopt het wel dat een aantal mensen zijn vertrokken. Vaak kan je hen als generalist omschrijven.’

We zoeken actief naar partnerships waarmee we ons marktaandeel kunnen vergroten.

Georges Nédée Lid directiecomité Puilaetco

‘Puilaetco focuste voordien hoofdzakelijk op het beheer van financiële activa, maar we zijn geëvolueerd naar een speler die cliënten begeleidt bij het beheer met hun hele vermogen’, zegt Nédée. ‘We hebben daar vorig jaar ook een samenwerking over aangekondigd met de Belgische fintechspecialist in vermogensplanning Abbove. We kijken dus ook naar vastgoed, verzekeringen, investeringen in kunst... Daarvoor heb je expertise nodig in verschillende domeinen.’

De jongste reorganisatie bij Quintet hoeft volgens Nédée geen rem te ze en op de groei van Puilaetco. ‘We zijn onze organische groei al aan het versnellen, ook omdat we diensten zijn beginnen te leveren aan institutionele klanten. We zoeken ook actief naar partnerships waarmee we ons marktaandeel kunnen vergroten. Dat kan met een fintechbedrijf als Abbove, maar evengoed met een verzekeraar of een private-equitymaatschappij.’

Of de bank die groeistrategie zal blijven uitrollen onder de naam Puilaetco is een andere vraag. Een naamsverandering in Quintet lijkt niet helemaal uitgesloten. ‘Op korte termijn hebben we geen plannen om van naam te veranderen’, zegt Nédée. ‘We willen een versnelling hoger schakelen, in Vlaanderen zi en we bijvoorbeeld onder ons potentieel. Met dat in het achterhoofd bekijken we hoe we ons moeten positioneren. Maar we willen onze geschiedenis en onze plaats op de Belgische markt niet uit het oog verliezen.’

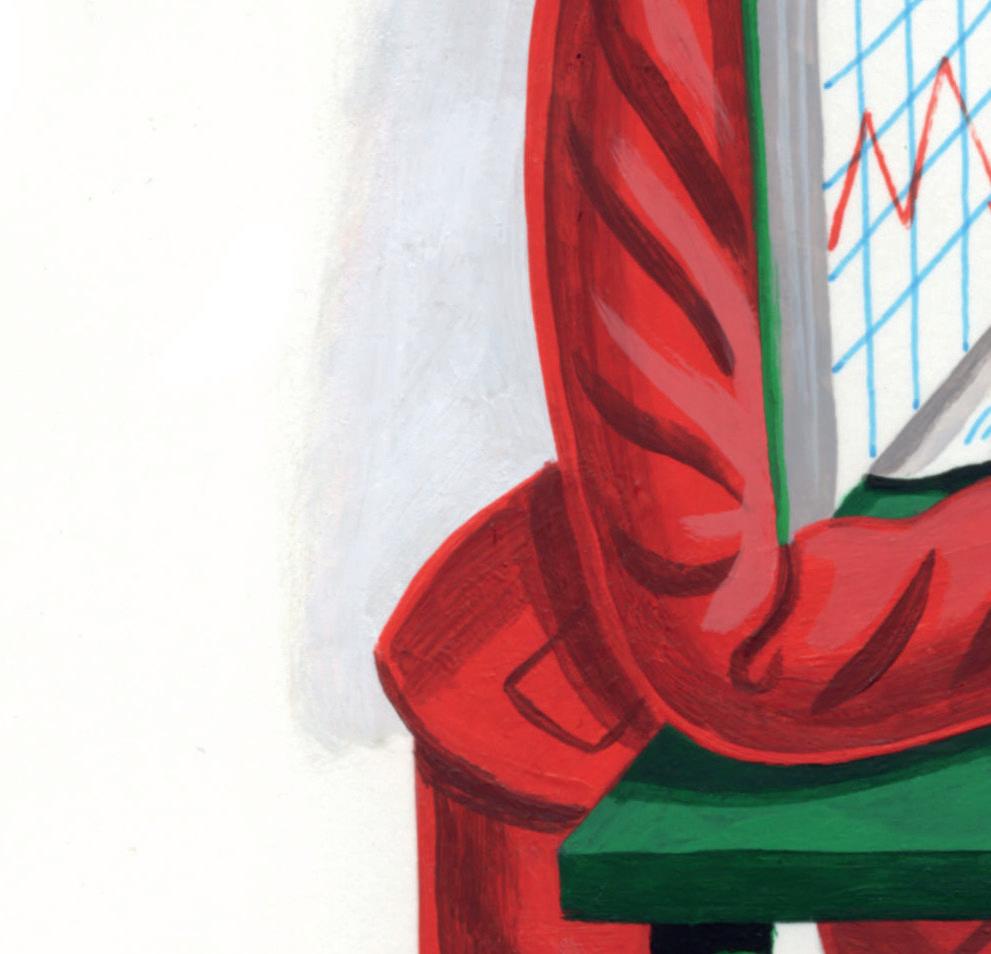

‘De belangrijkste rol van een investeerder in kunst is het beschermen van een artistiek patrimonium en het ondersteunen van artiesten’, zegt Eugénie Dumont, kunstadviseur bij Degroof Petercam. Maar los daarvan kan kunst ook een goed renderende diversificatie van de beleggingsportefeuille zijn.

van kunstwerken in de talloze galeries is weinig of geen publieke informatie beschikbaar. De kunstmarkt is in feite heel ondoorzichtig en gecompliceerd.’

Smaakverschuivingen

Wie in kunst wil investeren moet zich ook goed laten adviseren over de smaakverschuivingen op de markt. Vandaag liggen hedendaagse kunstenaars goed in de markt. Dat is een zeer dynamisch segment dat door vraag en aanbod wordt gedreven. In de Artprice100-index komen meer en meer hedendaagse kunstenaars terecht, van Gerhard Richter over Jeff Koons tot Georg Baselitz. Dat neemt niet weg dat ook de Franse impressionisten uit de 19de eeuw nog altijd een belangrijke plaats in de kunstmarkt innemen. Maar de meeste werken zi en vandaag in musea of in privécollecties en zijn een zeer illiquide onderdeel van de markt. Hetzelfde geldt voor de oude meesters. Die zijn amper goed voor 5 procent van de veilingverkoop.

‘Bij de hedendaagse nog levende kunstenaars moet je er rekening mee houden dat er naast de secundaire markt ook een primaire markt is, een aanbod dat rechtstreeks van de artiest komt’, zegt Dumont. ‘Je moet die twee gelijktijdige markten goed tegen elkaar afwegen om te vermijden dat je te veel betaalt op de secundaire markt. Maar de primaire markt is zeer geprivilegieerd en moeilijk toegankelijk. Je zal met adviseurs moeten werken die de markt goed kennen en toegang hebben tot de kunstenaars.’

Het voorbije jaar gingen enkele omvangrijke private kunstcollecties onder de hamer. Het grootste evenement was zonder meer de veiling van de zeer uitgebreide collectie van de in 2018 overleden Microsoft-medeoprichter Paul Allen. De verkoop bij Christie’s in New York bracht 1,62 miljard dollar op, een recordbedrag voor een publieke veiling.

In Parijs haalde Christie’s 114 miljoen euro op met de collectie van de eveneens in 2018 overleden modeontwerper Hubert de Givenchy. Bij aanvang van de veiling werd de waarde op minder dan de helft geschat.

Nog in 2022 kwam de Japanse e-commercemiljardair Yusaku Maezawa met een van zijn schilderijen van Jean-Michel Basquiat naar buiten. Hij verkocht het via het veilinghuis Phillips voor 85 miljoen dollar. Hij kocht het werk in 2016 voor 57 miljoen dollar.

Inzicht en geduld

Uit die topverkopen mag je echter niet zomaar concluderen dat investeren in kunst de weg naar gegarandeerd grote winsten is. De brede markt is heel wat minder exuberant. Het vergt inzicht in het aanbod en geduld om investeringen in kunst te laten renderen.

De Artprice100-index, een van de toonaangevende indexen voor de kunstmarkt, presteert sinds 2000 een stuk beter dan de brede Amerikaanse aandelenindex S&P500. De kunstindex wist ook het afgelopen jaar een bescheiden winst van 3 procent op tekenen, terwijl de S&P500 19 procent verloor.

In de Artprice100 zit alleen de top van de markt verrekend. Het gaat om de 100 kunstenaars die de voorbije vijf jaar de hoogste veilinginkomsten hebben gehaald. Bovendien krijgen ze alleen toegang

Wat zijn de vooruitzichten voor de kunstmarkt?

> De ‘marquee sales’, de grote voorjaarsverkopen van eind februari-begin maart in Londen bij Sotheby’s, Christie’s en Phillips, fungeren als een barometer voor de kunstmarkt. Opvallend dit jaar was dat het aanbod aan de beperkte kant bleef. De gescha e waarde van de aangeboden stukken lag 30 procent lager dan in 2022. Vooral bij de opkomende namen was het geslonken aanbod opvallend: drie tot vier keer minder dan het jaar voordien.

> Het ontbrak dit voorjaar ook aan toploten van 10 miljoen pond en meer. Waren er dat vorig jaar nog twaalf, dan werden er dit jaar maar negen aangeboden. Het lijkt erop dat verzamelaars in de huidige economische context geen vertrouwen in de markt hebben en dat ze verkiezen hun topwerken niet aan te bieden.

> Het enthousiasme aan de vraagzijde was er wel, waardoor de markt toch nog een vrij robuuste indruk maakte. Vooral de opkomende artiesten waren in trek, wat prijzen tot 100 procent boven de inzetprijs opleverde. Toch waren verzamelaars op hun hoede om niet te veel betalen. Dit jaar bleven 35 procent meer werken onverkocht.

tot de index als jaarlijks minstens tien van hun werken werden geveild. Met die criteria kom je uit bij kunstenaars die alleen kopers met een aanzienlijk vermogen aantrekken. Denk aan Picasso - nog altijd helemaal bovenaan in de lijst - en andere grote namen zoals Monet, David Hockney en Banksy.

De brede Artprice Global Index presteerde heel wat minder goed. Over het voorbije jaar was er een daling van 18 procent.

Cézanne

Eugénie Dumont, art advisory manager van Degroof Petercam, waarschuwt dat indexen geen volledig inzicht in de markt geven. ‘Ze zijn gebaseerd op de prijzen die kunstwerken op veilingen halen, maar ze zeggen niets over de kans die je maakt om een koper te vinden voor een individueel werk. Bovendien weerspiegelen indexen ook niet dat bijvoorbeeld een Cézanne die je een aantal jaren geleden gekocht hebt in waarde gedaald kan zijn.’

Het schilderij ‘La Montagne Sainte-Victoire’ van Paul Cézanne, een onderdeel van de collectie van Paul Allen, ging vorig jaar onder de hamer voor 137,8 miljoen dollar. Een aanzienlijke meerwaarde tegenover de 38,5 miljoen dollar waartegen het in de collectie terechtkwam. In dezelfde periode werd een andere Cézanne, ‘Maison au Chou, à Pontoise’, bij Christie’s in New York geveild voor 3,7 miljoen dollar. De aankoopprijs van dat schilderij in 2007 was 6,8 miljoen dollar. De ene Cézanne is dus de andere niet.

Volgens Dumont mag je je niet te veel laten leiden door kunstmarktindexen. Die geven alleen een beeld van de prijsontwikkelingen die zich op de veilingen voordoen. ‘Naast de publieke veilingen is er ook de privéverkoop’, zegt Dumont. ‘Als een verzamelaar een werk echt wil, kan hij dat via tussenpersonen vinden in privécollecties. Die transacties worden niet in de indexen meegenomen. Ook over de verkoop

Als een werk te veel circuleert, is dat niet goed om de waarde te doen stijgen. Het wordt dan als minder fris beschouwd.

Eugénie Dumont Art advisory manager Degroof PetercamDe kunstmarkt is heel ondoorzichtig en gecompliceerd.

Wie zekerheid wil hebben over de waarde van zijn investering in kunstwerken komt uit bij de ‘blue chips’, de grote namen. ‘Dat soort werken heeft doorgaans al veel gecirculeerd en heeft een historiek die het makkelijker maakt een eventuele toekomstige prestatie te voorspellen’, verduidelijkt Dumont. ‘Dat vermindert het risico van de investering. Maar je komt dan uit bij werken van zeer grote waarde die alleen binnen het bereik liggen van mensen met een groot vermogen.’

Investeren in kunstwerken via galeries heeft het nadeel dat de werken doorgaans geen of maar een zeer beperkte historiek hebben. Het valt moeilijk in te scha en hoe de prijs ervan zal evolueren. ‘Investeren in dit soort van werk houdt een veel groter risico in’, zegt Dumont. ‘De emotionele kant van de aankoop is dan belangrijker. Je moet van het werk houden en je moet je vooral ook afvragen of je binnen tien jaar ook nog van het werk zal houden.’

Aparte positie

Maar ook gerenommeerde werken kunt u doorgaans niet meteen weer van de hand doen. Hedendaagse topwerken worden gemiddeld om de negen jaar op een veiling aangeboden. ‘Hoe langer een kunstwerk in dezelfde hand blijft - en eventueel getoond is in musea of tentoonstellingenhoe meer de prijs zal stijgen’, zegt Dumont. ‘Als een werk te veel circuleert, is dat niet goed om de waarde te doen stijgen. Het wordt dan als minder fris beschouwd.’ Iemand die in kunst investeert, moet volgens Dumont beseffen dat hij een aparte positie inneemt. ‘De belangrijkste rol van een investeerder in kunst is het beschermen van een artistiek patrimonium en het ondersteunen van de artiesten.’ Het houdt geen steek de logica van de aandelen- en obligatiemarkten op de kunstmarkt toe te passen. Zo’n 5 tot 10 procent van je vermogen in kunst beleggen kan dus interessant zijn omdat er vrijwel geen correlatie is met andere activaklassen. Het is een goede manier om de portefeuille te diversifiëren, maar om een meerwaarde te boeken is geduld belangrijk.

De aan- en verkoop van fysiek goud is een nicheactiviteit geworden die nog amper enkele instellingen uitoefenen.

GILLES QUOISTIAUX

Pire Asset Management is een van de laatste effectenmakelaars in het land die hun klanten goudstaven aanbieden. ‘Goud is een zeer complementaire activiteit voor onze privatebankingactiviteiten’, zegt gedelegeerd bestuurder Arnaud Jamar. ‘90 procent van de klanten die bij ons komen kopen, heeft een effectenportefeuille. Het is een vorm van diversificatie van hun beleggingen.’

Zijn kantoor, gevestigd in Charleroi, ontvangt klanten die bij de traditionele banken voor een gesloten deur staan. Want de jongste jaren hebben de meeste banken de fysieke goudmarkt vaarwel gezegd. Goudeffecten kopen, zoals trackers, fondsen of goudmijnaandelen, is over het algemeen wel nog mogelijk, maar het kopen en verkopen van fysieke goudstaven en -munten is veel moeilijker geworden.

Moeilijk te traceren

De zeer strenge antiwitwasregels vormen een eerste verklaring. Het kopen of verkopen van edelmetaal valt moeilijk te traceren, net als het wisselen van contant geld. Die activiteiten kunnen de argwaan van de financieeltoezichthouder wekken. Banken

gaan er liever aan voorbij om risico’s te vermijden.

De handel in goud vereist bovendien verhoogde veiligheidsmaatregelen en een complexe logistiek voor het vervoer en de opslag ervan. Dat weegt op de rentabiliteit.

Bij BNP Paribas Fortis is de aankoop van edelmetalen sinds december 2021 niet meer mogelijk. KBC biedt die dienst al enkele jaren niet meer aan. Idem bij Belfius.

‘De risico’s en de opslagkosten maken fysiek goud onaantrekkelijk voor de klant’, klinkt het.

Bij Degroof Petercam is het kopen of verkopen van fysiek goud nog altijd mogelijk, maar het betreft maar een klein deel van de transacties op die activa. Het gros van de transacties op de goudmarkt wordt giraal of via speciale trackers gesloten. Nagelmackers heeft alle activiteit in goud

We willen beleggingsgoud nieuw leven inblazen.

Sandro Ardizzone CEO Gold Forex Internationalopgegeven, zelfs die in niet-fysiek goud. Puilaetco koopt en verkoopt niet langer edelmetaal, ook al heeft de private bank nog een goudvoorraad in Luxemburg. ING geeft ‘de zeer beperkte vraag’ als reden waarom het ermee gestopt is.

Vooral 50-plussers

Toch zijn er nog altijd klanten geïnteresseerd. ‘Vooral 50-plussers kloppen bij ons aan’, zegt Jamar. Opvallend: klanten komen twee keer zo vaak om goud te verkopen dan om te kopen. De meeste verkopen houden verband met nalatenschappen.

Doorgaans gaat het om kleine hoeveelheden goud, maar Jamar stui e ook al op echte scha en. Onlangs kwam een klant bij hem met enkele honderden staven van elk 1 kilogram. Die werden ontdekt achter een muur die met een voorhamer was afgebroken. Een lucratieve sloop als je weet dat 1 kilogram goud momenteel 60.000 euro waard is.

Sandro Ardizzone, de CEO van de Brusselse goudmakelaar Gold Forex International (GFI), hoopt ook jongeren warm te maken voor goud. Hij werkt samen met verschillende banken, die de vraag van klanten naar fysiek goud aan hem uitbesteden. ‘We willen beleggingsgoud nieuw leven inblazen. Minder dan 5 procent van de Belgen koopt het’, zegt Ardizzone.

‘Met goud kan je een reserve opbouwen naast je spaargeld dat op lange termijn bescherming biedt tegen inflatie. Ardizzone gelooft in het groeipotentieel. ‘Recente crisissen, of het nu gaat om covid, de oorlog in Oekraïne of recentelijk de ineenstorting van Silicon Valley Bank, hebben een reflex gecreëerd om goud in te slaan. Wij spelen in op die vraag.’

In het wereldje van de private banking bekleden opvallend veel vrouwen een topfunctie. Hoog tijd voor een rondetafel met Sabine Caudron (Degroof Petercam), Joke Reynaerts (KBC), Isabelle Verhulst (Belfius), Pascale Lommez (BNPPF) en Nathalie De Taeye (ING).

et is een populair gezegde in de financiële wereld: in de Londense City zijn er nog altijd meer fondsenmanagers die ‘Dave’ heten dan vrouwelijke fondsbeheerders. Ondanks een inhaalbeweging vormen vrouwen in de meeste branches van de financiële sector een duidelijke minderheid. De privatebankingsector vormt daarop in ons land een opgemerkte uitzondering: hier zijn het vooral vrouwen die de dienst uitmaken. Wij spraken met vijf vrouwen aan de top over de financiële markten, de fiscaliteit, de toenemende digitalisering, duurzaam beleggen én het belang van de vrouwelijke touch in de branche.

> Sabine Caudron (57) verhuisde op haar zestiende naar Amerika. Daar studeerde ze economie aan de University of California. Tien jaar later kwam ze terug en werkte ze twee jaar voor het bedrijf van haar vader, dat nadien verkocht werd. Op aanraden van een accountmanager ging ze solliciteren bij de Generale Bank, waar ze 18 jaar bleef. ‘Ik ben toevallig in de banksector terechtgekomen. Ik wou eigenlijk in hr werken.’ Intussen is de privatebankingwereld al 30 jaar haar professionele speeltuin. In 2012 stapte ze over naar een nichebank: Puilaetco Dewaay. Daar bleef ze zes jaar aan het roer van de sales, tot ze bij Degroof Petercam terechtkwam. Caudron werd er in mei head of private banking. In haar vrije tijd is ze een fervente roeister. In 1992 zat ze in de selectie voor de Olympische Spelen. Ze doet nog altijd mee aan wedstrijden met de veteranen.

> Pascale Lommez (53) begon haar carrière 26 jaar geleden bij de Generale Bank. Ze werkte nadien bij MeesPierson, dat ook deel uitmaakte van de groep. Bij BNP Paribas Fortis klom ze op tot directeur wealth management special segments en stuurt ze in België twee teams aan. Lommez beheert niet alleen de portefeuilles van kloosterorders, ziekenhuizen en vzw’s, maar ook van advocaten en CEO’s van beursgenoteerde bedrijven. Haar vrije tijd spendeert ze graag aan de kust, waar ze zich uitleeft in yoga, golf en padel.

> De carrière van Nathalie De Taeye (57) begon atypisch. Ze volgde een economische opleiding in avondschool terwijl ze al in de financiële sector werkte. ‘Het was uitdagend, maar de master in avondschool heeft me discipline bijgebracht.’ Ondertussen werkt ze al meer dan 30 jaar bij ING, waar ze talloze posities bekleedde. ‘Om de vijf à zeven jaar wissel ik van positie, dat houdt me scherp.’ Nu staat ze al drie jaar aan het hoofd van private banking in Wallonië.

> Haar studentenjaren spendeerde Isabelle Verhulst (47) in Gent, waar ze een master in de rechten behaalde. Ze begon haar carrière bij een groot Angelsaksisch advocatenkantoor en stapte vervolgens over naar de consultant Deloi e. Vandaar ging het twaalf jaar geleden richting Belfius. Nu is ze er head of wealth analysis and planning en zetelt ze in de raad van bestuur van de Private Banking Association. Tussendoor behaalde ze ook een master na master aan de Vlerick Business School. Verhulst heeft haar roeping gevonden in private banking. ‘Ik zit niet ergens in een ivoren toren, maar dicht bij de mensen en de markt.’

> 16 jaar geleden begon Joke Reynaerts (45) bij KBC, waar ze haar eerste professionele liefde ontdekte: vermogensbeheer. Vervolgens hield ze zich in verschillende posities bezig met digitale transformatie en digitale klantenbeleving. Reynaerts reist graag. Tot vorig jaar woonde ze met haar gezin in Ierland, waar ze chief commercial officer was. Die rugzak vol ervaring zet ze nu in bij haar nieuwe positie als general manager private banking en wealth management bij KBC.

De marktenzaal wordt gedomineerd door mannen, bij private banking bekleden vrouwen veel vaker de topfuncties. Vanwaar dat verschil?

Pascale Lommez (BNP Paribas Fortis): ‘Private banking is een people business, waar empathie belangrijk is.’

Sabine Caudron (Degroof Petercam): ‘Bij private banking moet je luisteren naar de klant, en dat trekt vrouwen aan.’

Lommez: ‘De marktenzaal is eerder productgedreven en vergt technische expertise die vrouwen soms afschrikt. We zien dat ook in de cijfers: 86 procent van de vermogensbeheerders zijn mannen.’

Om meer vrouwen in een onderneming of bestuursorgaan te krijgen, worden vaak quota opgelegd. Wat is jullie standpunt daarover?

Nathalie De Taeye (ING): ‘Intern hebben we geen quota meer nodig, het aantal vrouwen stijgt op natuurlijke wijze. Maar extern moeten we erop blijven hameren. Dat begint al op de schoolbanken. Daar moet aandacht besteed worden aan gendergelijkheid, zodat zich dat later ook in het werkveld weerspiegelt.’

Lommez: ‘We hebben een barometer voor diversiteit en inclusie, waardoor we proactief kunnen ingrijpen. In het ‘Jamais Sans Elles-charter’ hebben 85 senior managers zich ertoe verbonden niet deel te nemen aan panelgesprekken waar geen vrouwelijke sprekers aanwezig zijn.’

Sabine Caudron neemt pen en papier: ‘Ik noteer de goede ideeën.’ (lacht)

Lommez: ‘En er is ook goed nieuws: we

werven bij BNP Paribas Fortis almaar meer vrouwen aan. We stellen voor het eerst ook vast dat de glazen plafonds bij ons aanzienlijk kleiner zijn geworden dan in de voorbije jaren. Dat betekent dat meer en meer vrouwen doorstromen naar het midden- en hoger management.’

De Taeye: ‘Quota gaan niet alleen over mannen versus vrouwen, maar ook over nationaliteit, cultuur, seksuele geaardheid... Goede beslissingen worden gedragen door de diversiteit van een team, waardoor je elkaar kan uitdagen. Dat is de essentie.’

Joke Reynaerts (KBC): ‘In onze business kijken we niet zozeer naar gender, maar naar de connectie met de klant. Maar het is - denk ik - zo typisch, dat jullie het allemaal gaan herkennen: dames hebben soms een extra duwtje in de rug nodig.’ (Iedereen knikt)

Is dat zo? Zijn mannen assertiever?

Caudron: ‘Toen de CEO me vroeg of ik hoofd private banking wou worden, was mijn eerste reactie: ‘Wacht, ben ik daar wel de geschikte persoon voor?’ Waarop hij antwoordde: ‘Sabine, dat is toch ongelooflijk. Een man zou zelfs niet naar de inhoud van de job kijken. Hij zou vragen: ‘Waar kan ik tekenen?’ De dag zelf nog. Jij hebt al zoveel bewezen, en toch stel je mij die vraag nog?’

Lommez: ‘Daarom zijn opleiding en bewustmaking zo belangrijk.’

Verhulst: ‘Maar we mogen niet veralgemenen. Ook veel mannen hebben een duwtje in de rug nodig.’

Denken jullie dat vrouwen betere beleggers zijn, zoals meerdere studies uitwijzen?

Isabelle Verhulst (Belfius): ‘Wat is een goede belegger? Dat hangt af van wat je zoekt: welk rendement wil je en op welke termijn? Algemene tendensen tonen wel aan dat vrouwen defensiever zijn. Ze gebruiken beleggingsplatformen minder. Dat traden spreekt meer mannen aan.’

De Taeye: ‘Vrouwen hebben doorgaans andere prioriteiten. Ik ben zelden een vrouw tegengekomen die niet bezig is met de vermogensplanning voor haar kinderen. Bij mannen daarentegen zie ik dat planning bijzaak is. Rendement komt bij hen op de eerste plaats. Maar of ze betere beleggers zijn? Die conclusie kunnen we niet trekken.’

Reynaerts: ‘Uit data van ons beleggingsplatform Bolero blijkt dat mannen wat eigenwijzer zijn. Vrouwen zullen sneller toegeven dat ze fout zaten en hun verlies nemen, terwijl mannen koppig blijven volhouden dat ze gelijk hebben en de rit uitzi en. Daarnaast kiezen vrouwen ook actiever voor bedrijven waar ze zichzelf goed bij kunnen voelen.’

Is de Belg risicoavers?

Caudron: ‘In vergelijking met de Angelsaksische wereld zeker. Amerikanen investeren veel meer in aandelen en minder in obligaties. De gemiddelde Belg heeft een defensiever profiel dan de gemiddelde Amerikaan.’

Lees verder op pagina 10

We zien dat mensen met grote vermogens geen vertrouwen meer hebben in beslissingen die in ons land worden genomen.

Sabine Caudron, Degroof Petercam

Vrouwen geven sneller toe dat ze fout zaten in een belegging en nemen hun verlies, terwijl mannen koppig blijven volhouden dat ze gelijk hebben.

Joke Reynaerts, KBC

meestal voor de zeer lange termijn. Vaak zelfs over de generaties heen.’

Duurzaam beleggen wordt populairder, maar er is ook veel tumult rond. Hoe kijken jullie klanten daarnaar?

Lommez: ‘De aandacht voor beleggingen met een positieve impact groeit bij alle klanten en dus ook bij jongeren. Er zit geen contradictie in mooie rendementen behalen en voldoen aan de ESG-doelstellingen (aandacht voor milieu, sociaal beleid en deugdelijk bestuur, red.). Onderzoek toont keer op keer aan dat beleggingen in duurzame bedrijven minstens zoveel rendement halen, met een lagere volatiliteit.’

klanten nog doorslaggevend. Sinds 2017 hebben we expliciet alle fossiele brandstoffen uit onze verantwoorde beleggingen geweerd. Klanten zijn blij dat we transparant zijn, maar vorig jaar hebben we door de oorlog in Oekraïne - toen de olieen gasaandelen het erg goed deden - wel wat rendement gemist. Daar kregen we toch commentaar op.’

De obligatierentes zijn fors gestegen door het strakker monetair beleid. Wat zijn voor jullie de gevolgen?

Caudron: ‘We krijgen nu de vraag van klanten voor pure obligatieportefeuilles. Dat hebben we al lang niet meer gezien.’

Reynaerts: ‘Voor bemiddelde Belgen staat rendement niet op nummer één. Zij vinden het beschermen van hun familiaal vermogen het allerbelangrijkste. Dat zit er ingebakken, zoals de baksteen.’

Hoe concurreren jullie met elkaar om klanten aan te trekken?

Verhulst: ‘Elke instelling heeft haar specifieke DNA. Dat speelt een grote rol. Een klant moet zich herkennen in zijn instelling.’

Reynaerts: ‘De verschillen zi en niet zozeer in wat we doen, maar in hoe we het doen. Er zijn overigens ook klanten die bij verschillende private banken kind aan huis zijn, omdat ze wat verschillende smaken willen. Wie klant wordt, is dat

Caudron: ‘De eersten die me over ESG aanspraken, waren vrouwen. Nu zie ik geen verschil meer. Sommige klanten vragen wel: ‘Waar komen jullie nu mee af?’ Dan moeten we uitleggen dat er nieuwe wetgeving is. En dan klinkt het soms: ‘Dat interesseert ons niet. Dat zullen wij wel beslissen. Het is niet aan de bank om dat te doen.’ Maar als investeringshuis vinden we dat we een rol moeten spelen om hen daarin te begeleiden.’ ‘Veel klanten hebben ook individuele lijnen bij ons. Zij beslissen graag zelf. Vaak zijn het mannen die specifieke aandelen in hun portefeuille willen (lacht). Als wij een aandeel dan niet meer opnemen, kan dat soms leiden tot discussie.’

Reynaerts: ‘De meeste klanten zijn bezig met ESG zolang ze gerustgesteld worden dat het maatschappelijk rendement hand in hand gaat met het financiële rendement. Als je dat kan tonen, zit je goed. Maar het financiële is bij sommige

ADVERTENTIE

De Taeye: ‘Toen de oorlog uitbrak, hebben we geen afwachtende positie ingenomen, maar hebben we klanten proactief opgebeld en ingelicht.’

Reageren klanten anders dan tijdens de bankencrisis in 2008?

Caudron: ‘Klanten zijn nu kalmer dan toen. Je mag niet vergeten: bij de bankencrisis was er ook een vertrouwensbreuk.’

Hebben klanten veel interesse in alternatieve beleggingen, zoals kunst, NFT’s of cryptomunten?

Caudron: ‘Over cryptomunten worden veel vragen gesteld, maar daar blijft het bij. Wij zijn er om het vermogen van onze klanten op lange termijn te beschermen. Een belegging in cryptomunten maakt daar volgens ons geen deel van uit, want dan riskeer je dat je je klanten een minimaal in plaats van een maximaal rendement geeft (lacht). Kunst is een andere

Bij Banque de Luxembourg geloven we in specialisatie. Wij doen al meer dan 100 jaar alleen waar we goed in zijn: vermogensbeheer. Als private bank staan we tal van ondernemers en families bij, vaak over de generaties heen. Sinds 2010 zijn wij goed ingeburgerd in België, en bedienen wij onze cliënten vanuit Sint-Martens-Latem en Brussel. Luxemburgse know-how dus, met lokale verankering.

Voor meer informatie kunt u Banque de Luxembourg Belgium bereiken op het nummer 09 244 00 40 of een bezoekje brengen aan ons kantoor op de Kortrijksesteenweg 218 in 9830 Sint-Martens-Latem.

Uiteraard kunnen we ook bij u thuis langskomen.

We stellen voor het eerst vast dat de glazen plafonds bij ons aanzienlijk kleiner zijn geworden.Pascale Lommez, BNP Paribas Fortis Vervolg van pagina 9

zaak. Daarin kan je klanten wel met raad en daad bijstaan. Dat is niet onze kerntaak, maar onze cliënten waarderen die extra service.’

Verhulst: ‘Diversifiëren over verschillende klassen is belangrijk, maar dat gebeurt grotendeels met aandelen en obligaties. Over cryptobeleggingen lees je veel succesverhalen in de pers, maar voor de transparantie en de veiligheid is nog veel werk aan de winkel. Het is niet iets waar we mee bezig zijn. Een belangrijke alternatieve belegging is vastgoed. De Belg heeft een baksteen in de maag. Als bankier is het onze rol nuchter advies te geven. Beursgenoteerd vastgoed is al gezakt, het andere vastgoed zal volgen.’

Lommez: ‘Diversificatie is inderdaad belangrijk. Het zijn zelden dezelfde beleggingscategorieën die jaar na jaar uitblinken. Wij blijven ook sterk inze en op private equity (niet-beursgenoteerde bedrijven, red.) omdat dat de mogelijkheid biedt in een vroeg stadium in te stappen in mooie groeiverhalen.’

Met ETF’s of trackers kunnen beleggers een gediversifieerd portfolio opbouwen met beperkte beheerskosten. Kan een ETF de vermogensbeheerder of private bankier vervangen?

Caudron: ‘Neen. We krijgen veel vragen over ETF’s omdat ze goedkoper zijn. Maar welke ETF kies je dan? Daar heb je advies voor nodig.’

Reynaerts: ‘Je hebt verschillende types klanten. Je hebt er die weinig tijd willen spenderen aan hun geldzaken, zij vragen om hun portefeuille voor hen te beheren.

En je hebt er die van alles op de hoogte willen zijn. Maar een tracker zal de private bankier niet vervangen.’

Welke impact heeft technologie op jullie beroep?

Lommez: ‘Artificiële intelligentie (AI) en digitalisering zullen het bankenlandschap sterk wijzigen. Een doel van AI is processen automatiseren zodat adviseurs meer commerciële tijd krijgen om klanten nog meer op maat te adviseren. Een praktische impact van technologie op de stiel van private banking en wealth management zijn de digitale tools en ondersteuning

bij het beheer van het patrimonium van klanten.’

Mogen we optimistisch zijn over dit beursjaar?

De Taeye: ‘Veel hangt af van het monetair beleid. Als je daar iets fout voorspelt, heeft dat grote gevolgen.’ Reynaerts: ‘2023 houdt de belofte van een mooi beursjaar in. Beleggers spreken over de stierenmarkt en de berenmarkt. Wij spreken nu weleens over de kangoeroemarkt: Er vinden stevige koersbewegingen plaats op en neer. Gelukkig kan je daar ook een mooi rendement halen door slim te beleggen.’

Minister van Financiën Vincent Van Peteghem schuift in zijn fiscale hervormingsplannen een verdubbeling van de effectentaks naar voren. Welke gevolgen zou dat hebben?

Verhulst: ‘Als je wil dat mensen hun centen gebruiken om te investeren in de economie, om het aan het werk te ze en via de beurs, is die verdubbeling geen goed signaal. Zo stimuleer je misschien wel dat mensen hun geld op een spaarrekening laten staan. Maar je mag de impact ook niet overdrijven. Beleggen in functie van fiscaliteit is sowieso een slecht idee.’

Caudron: ‘We zien dat mensen met grote vermogens geen vertrouwen meer hebben in de beslissingen die genomen worden in België. Cliënten zijn niet afkerig van belastingen, maar ze zoeken een stabiele fiscale omgeving. Daarom vertrekken sommigen naar het buitenland, en ik vrees dat er nog zullen volgen.’

De vraag naar ESG-beleggingen (beleggingen met respect voor Environmental, Social en Governance factoren) en duurzame beleggingen stijgt: almaar meer beleggers willen naast een financieel ook een maatschappelijk rendement. Toch doen er nog veel verkeerde veronderstellingen de ronde. Gesprek met Joachim Aelvoet, vanaf april Country Executive bij ABN AMRO in België.

1 ESG- beleggen en duurzaam beleggen staat gelijk aan minder rendement

Joachim Aelvoet: ‘Het is nog altijd een misvatting dat ESG- en duurzame beleggingen hand in hand gaan met een lager rendement. Wij zien in onze eigen resultaten, die meer dan 10 jaar terug gaan, dat deze veronderstelling niet klopt. Die langere termijn, over een bepaalde beleggingshorizon heen, is natuurlijk wel van belang. Het is ook logisch dat op lange termijn het rendement niet noodzakelijk lager uitvalt. Een voorbeeld? Volgens het Klimaatakkoord van Parijs moeten we onze CO2-uitstoot drastisch beperken. Een gevolg daarvan is dat oliemaatschappijen die een bepaald percentage aan brandstoffen op voorraad hebben, die mogelijk niet kunnen gebruiken. Dat heeft een impact op hun toekomstige winsten en waardering. Op korte termijn kun je zeggen dat oliebedrijven het heel goed doen. Maar op langere termijn ziet het plaatje er hoogstwaarschijnlijk helemaal anders uit. Bedrijven die begrijpen wat op hen af komt, daar zit het potentieel.’

2 ESG- of duurzame beleggingen maken toch geen echt verschil Joachim Aelvoet: ‘Of je het nu wilt of niet: beleggingen hebben een impact. Altijd. Wat je zelf bepaalt is of die impact positief is of negatief. Daarom investeren wij veel in het gesprek over het niet-financiële luik bij onze klanten.

Je krijgt van ons niet alleen inzicht in je rendement, maar ook in de impact van je portefeuille. Hoeveel CO2-uitstoot compenseren je beleggingen? Volgt je portefeuille de klimaatdoelstellingen?

Daarbij focussen we niet alleen op het ecologische, maar kijken we bijvoorbeeld ook naar de duurzame ontwikkelingsdoelstellingen van de VN.’

3 ESG- en duurzaam beleggen biedt weinig financiële mogelijkheden

Joachim Aelvoet: ‘Vergelijk het met de vierde industriële golf, of recenter de digitalisering: die brachten veel potentieel voor wie vroeg instapte en wie de boot miste, ging kopje-onder. Nu krijgen we met de duurzaamheidstransitie eenzelfde scenario. Wij gebruiken onze expertise als bank om de juiste

ADVERTENTIE

Partner Content biedt bedrijven, organisaties en overheden toegang tot het netwerk van De Tijd. Om hun visie, ideeën en oplossingen te delen met de De Tijd-community. ABN AMRO Private Banking is verantwoordelijk voor de inhoud.

bedrijven te selecteren: bedrijven die al heel goed scoren op ESG-vlak en innovatieve bedrijven die bijdragen aan toekomstgerichte duurzaamheidsthema’s, zoals gezond leven, water, afval en recycling, energie-efficiëntie en veiligheid. Ook de energietransitie is meer dan ooit een hot topic, door de actuele oorlogssituatie.

De meerderheid zijn bedrijven die in het peloton zitten. Ze zijn zeker nog niet de beste van de klas, maar hebben wel de ambitie om de transitie mee te dragen. Daar zit economisch echt potentieel en verwachten we de grootste versnelling. We zijn ervan overtuigd dat de technologische vooruitgang, productinnovatie en procesmatige optimalisatie zullen

leiden tot meer winstgevendheid, een versnelling van de winstgroei en uiteindelijk tot een hogere waardering op de markten.’

4 Beleggers durven (nog) niet te kiezen voor ESG- en duurzaam beleggen Joachim Aelvoet: ‘Er is zeker bewustzijn, maar ook voorzichtigheid en twijfel. We hebben een forse versnelling gezien, vooral door de impact van de komende generatie. Als je kind spijbelt om te betogen voor het klimaat, begin je als ouder ook na te denken. Al zijn er inderdaad nog twijfels. Het is dan ook geen makkelijk onderwerp. Investeer je bijvoorbeeld in kernenergie? Daar bestaat geen eenduidig antwoord op.

En dat gesprek willen wij echt voeren met onze klanten. De belangrijkste boodschap is: zoek de juiste sparringpartner om het erover te hebben en om je te begeleiden.

Meer weten over de ESG- en duurzame beleggingsoplossingen van ABN AMRO Private Banking?

Scan de QR code en ontdek er alles over op onze website.

Als je wil dat mensen hun centen investeren in de economie, dan is de voorgestelde verdubbeling van de effectentaks geen goed signaal.

Isabelle Verhulst, Belfius

Private bankiers lonken opnieuw meer naar obligaties. Sinds eind vorig jaar hebben ze de blootstelling aan vastrentend papier in de portefeuilles van hun klanten verhoogd.

PHILIPPE GALLOY De obligatierendementen liggen weer boven de dividendrendementen, vooral in de VS, terwijl heel lang het omgekeerde het geval was.

De stijgende rente maakt obligaties opnieuw aantrekkelijker. Al betekende die stijgende rente vorig jaar ook slecht nieuws voor de portefeuilles van privatebankingklanten, en was het bijna onmogelijk verliezen te vermijden.

‘Voor het eerst in vele jaren steeg de rente sterk, waardoor de waarde van vastrentende producten daalde. Het was dus onvermijdelijk dat obligatieportefeuilles getroffen zouden worden’, zeggen Nicolas Sopel, senior macrostrateeg bij Quintet, en Marc Eeckhout, senior portefeuillebeheerder bij Puilaetco, de Belgische dochteronderneming van de Luxemburgse groep.

‘Maar ook beleggers in aandelen werden getroffen, omdat aandelen bij een hogere rente relatief minder aantrekkelijk worden tegenover minder risicovolle activa. Behalve de energiesector, goud en de Amerikaanse dollar ze e geen enkele activaklasse een positief rendement neer. Er was geen veilige haven.’

‘Dat de aandelen- en de obligatiemarkten samen daalden, is sinds de jaren 20 maar drie keer voorgekomen’, zegt Geoffroy Vermeire, managing director van Lombard Odier België. ‘Het is bijzonder opvallend dat defensieve portefeuilles met overwegend obligaties even zwaar zijn ingestort als meer evenwichtige of dynamische portefeuilles met een grotere blootstelling aan aandelen.’

‘Veel cliënten waren bezorgd over de plotse stijging van de rente’, zegt Jérôme van der Bruggen, chief investment officer bij Degroof Petercam. ‘We zijn dan ook veel op stap geweest om uitleg te geven.

Jérôme van der Bruggen

CIO Degroof Peterca

Klanten willen blootgesteld blijven aan risicovollere activa zoals aandelen.

Dat blijven we doen, want de inflatie, die de forse rentebeweging heeft veroorzaakt, ligt niet achter ons.’

‘De uitzonderlijke omvang en snelheid van de renteverhoging heeft klanten bezorgd gemaakt’, zegt David Schmidt, gedelegeerd bestuurder van Banque de Luxembourg Belgium. ‘Vooral omdat de renteklim plaatsvond tegen de achtergrond van grote onzekerheid over de oorlog in Oekraïne.’

Voorzichtig

Al bij al bleven de verliezen op obligaties beperkt, dankzij strategieën om de rentegevoeligheid te beperken. ‘Onze portefeuilles waren ruim voor 2022 grotendeels onderwogen in obligaties’, zegt Schmidt, ‘ten voordele van investeringen in alternatieve strategieën, goud en cash.’

‘We vreesden al lang voor een stijging van de rente’, zegt Van der Bruggen. ‘De voorbije vijf jaar waren onze portefeuilles daarom minder blootgesteld aan obligaties dan de traditionele indices die de obligatiemarkten volgen. Vóór 2022 heeft die voorzichtige aanpak ons geld gekost. Maar de afgelopen maanden kwam de beloning, want onze klanten hebben minder verlies geleden.’

Banken hebben ook getracht de schade voor aandelen te beperken. ‘We hebben de portefeuilles van onze klanten zeer snel beschermd door de blootstelling aan aandelen te verminderen en meer cash aan te houden’, zegt Guillaume Duchesne, hoofd beheer bij Banque Transatlantique Belgium.

Meer staatsobligaties Sinds eind vorig jaar lonken de portefeuillebeheerders opnieuw naar obligaties. ‘Sinds eind 2022 zijn we weer geleidelijk

aan gaan beleggen in obligaties’, zegt Duchesne. ‘De context is veranderd. Obligaties zijn opnieuw een aantrekkelijke troef. De stijging van de rente is nog altijd aan de gang, maar het grootste deel van de weg ligt achter ons. De daling van de inflatie zal geleidelijk verlopen, maar is een feit. Er zijn kansen op de obligatiemarkten.’ Schmidt beaamt dat. ‘De aanzienlijke stijging van de rente heeft het risico-rendementsprofiel van obligatiebeleggingen aanzienlijk verbeterd. We hebben daarvan geprofiteerd om geleidelijk weer in obligaties te stappen.’ Sopel en Eeckhout gaan voor obligaties van hoge kwaliteit, zoals staatsobligaties. ‘Zelfs als de prijzen van die obligaties op korte termijn dalen, profiteren we van de hoge coupons.’ ‘De obligatierendementen liggen weer boven de dividendrendementen, vooral in de Verenigde Staten, terwijl dat heel lang omgekeerd was’, merkt Van der Bruggen op. Dat is een gamechanger, dus moet je daarnaar handelen. Na een onderweging in obligaties hebben wij weer obligaties gekocht en de rentegevoeligheid van onze portefeuilles iets verhoogd. We gaan ervan uit dat de strijd tegen de inflatie succesvol zal zijn omdat de centrale banken snel en krachtig hebben gereageerd.’

Geoffroy Vermeire is het daarmee eens. ‘We verwachten dat de inflatie in de komende kwartalen zal afnemen. In die context handhaven we onze posities in obligaties van hoge kwaliteit, wegens het nog altijd aantrekkelijke rendement.’ Dat neemt niet weg dat banken ook brood zien in aandelen. ‘We blijven ervan overtuigd dat aandelen potentieel hebben en nog altijd een goede bescherming zijn tegen inflatie, inclusief aandelen met een aantrekkelijk dividendrendement’, zegt Duchesne.

Ook de klanten blijven bereid om in risicovolle activa te beleggen. ‘We peilden bij onze cliënten naar hun risicobereidheid in 2023. Het resultaat was enigszins verrassend. Ze willen blootgesteld blijven aan risicovollere activa zoals aandelen’, zeggen Sopel en Eeckhout.

Cash brengt weer op

Voor de privatebankingklanten is het andere voordeel van de rentestijging dat cash weer rente oplevert, na jaren van negatieve rente. ‘We hebben geen negatieve rente toegepast op de deposito’s van onze klanten’, zegt Duchesne. ‘Maar vandaag is de situatie heel anders. We kunnen opnieuw de liquiditeiten van onze klanten vergoeden, termijndeposito’s leveren weer rente op en de geldmarktfondsen zijn nu positief. We investeren in dit soort producten terwijl we wachten op kansen op de aandelen- en obligatiemarkten.’

Er zullen zich de komende maanden kansen aandienen, daar zijn alle portefeuillebeheerders van de private banken het roerend over eens.

Dat de aandelen- en de obligatiemarkten samen daalden, is sinds de jaren twintig maar drie keer voorgekomen.

Een private bankier moet uiteraard financieel onderlegd zijn, maar dat is niet de enige kwaliteit die in de jobomschrijving staat. Met geldzaken gaan vaak emoties gepaard. Goed kunnen luisteren naar de klant, hem begrijpen en zijn vertrouwen winnen is dan ook cruciaal.

MURIEL MICHEL

De private bankier betreedt de persoonlijke ruimte van zijn cliënt via het geheimste kanaal: geld. Om de job goed te kunnen uitoefenen, moet hij een 360°-zicht hebben op de persoonlijke, familiale en professionele financiële situatie van zijn cliënt. Alleen zo kent de private bankier de behoeften van zijn cliënt door en door en kan hij hem een beheer op maat, een gepersonaliseerde opvolging én een maximale gemoedsrust garanderen.

Economische, financiële en beurskennis volstaan daarvoor niet, ook soft skills zijn broodnodig. ‘Je moet je vlot kunnen aanpassen aan de persoon met wie je te maken hebt’, zegt Michaël Harris, hoofd private banking bij Bank Nagelmackers.

Elke klant die een privatebankingkantoor binnenstapt, heeft zijn eigen relatie met geld. En die moet de private bankier begrijpen, analyseren en beheren. De relatiebeheerder moet rekening houden met de bijzonderheden van de familiale omgeving. Menselijke kwaliteiten, zoals goed luisteren naar de behoeften en wensen, empathie en een subtiele aanpak kunnen daarbij helpen.

Als ik aan een cliënt vraag hoe het met hem of haar gaat, zegt die altijd: ‘Dat hangt van u af.’

Rémy Dercq Degroof Petercam

‘De cliëntadviseur moet veel psychologie aan de dag leggen. Soms voel ik me zelfs een soort vermogenspsycholoog’, zegt Isabelle Simon, senior manager private banking bij Puilaetco. ‘Als iemand me tijdens een diner of receptie vraagt wat ik voor de kost doe, zeg ik: ‘Ik ben angstremmer’’, zegt Rémy Dercq, hoofd private banking Brussel en Wallonië bij Degroof Petercam. ‘Daardoor denken de mensen dat ik een psychiater ben en dat wekt veel nieuwsgierigheid. Dercq telt historici, informatici, economen en ingenieurs onder zijn collega’s. ‘Het belangrijkste is dat je polyvalent bent.’

Levenspartner

‘De uitdaging is een soort levenspartner te zijn. Dat vereist frequent face-to-facecontact om vertrouwen op te bouwen’, zegt Michel Buysschaert, de CEO van Delen Private Bank. Dat vergt geduld, maar het maakt dat je samen zo kalm mogelijk de gevolgen van de onvermijdelijke stormen op de financiële markten of in het leven kunt aanpakken. ‘Een goede relatiebeheerder moet een passie hebben voor het contact met zijn cliënt, tot ver buiten de portefeuille’, stelt Buysschaert. Daarom hebben private bankiers doorgaans een klantenportefeuille die beperkt is tot 100 à 150 familierelaties.

ADVERTENTIE

‘Want je moet ze tijd kunnen geven, ze regelmatig zien. Twee of drie keer per jaar, om de band te onderhouden. Of op verzoek, voor wie meer stress heeft’, zegt Isabelle Simon.

Wanneer een vertrouwensrelatie is opgebouwd, duurt die vaak tientallen jaren, over meerdere generaties heen. Simon spreekt dan ook spontaan over ‘haar families’. ‘De voornaamste zorg van cliënten zijn hun kinderen en de overdracht van hun vermogen aan hen.’

De meeste cliënten willen de dagelijkse rompslomp van het beheer van hun vermogen vermijden. Bij Nagelmackers is ‘het pagina 4-gezegde’ beroemd. ‘90 tot 95 procent van de klanten stopt bij het lezen van het verslag van hun portefeuilleprestaties bij pagina vier. Ze beperken zich tot het resultaat en zijn niet geïnteresseerd in de details. Onze rol bestaat erin verder te gaan’, zegt Harris. ‘We leggen hen de context uit waarin dat resultaat werd behaald en we stellen prognoses op voor de komende drie, zes en twaalf maanden. Zo schrikken ze niet als ze geconfronteerd worden met een moeilijkere periode.’

De belangrijkste bronnen van stress en van vragen zijn de marktomstandigheden en de prestaties van hun portefeuille. ‘Als ik aan een cliënt vraag hoe het met hem of haar gaat, zegt die altijd: ‘Dat hangt van u af’’, lacht Dercq. ‘Als de markten het niet goed doen, is het essentieel proactief te zijn. Bel de klant op en bespreek de situatie. Beantwoord zijn vragen en bekijk de opties. Er is niets ergers voor een klant dan aan het einde van het kwartaal zijn portefeuilleoverzicht te krijgen en te ontdekken dat de markten zijn gedaald en hij in de tussentijd niet gecontacteerd werd’, zegt Simon.

Elke klant heeft een beleggersprofiel, van uiterst defensief tot heel agressief, maar het bepalen van die risicogevoeligheid en beleggingshorizon is erg theoretisch. Als een risico werkelijkheid wordt, is een verlies van 10 of 20 procent voor sommige investeerders ondraaglijk en lokt het paniekreacties uit. In die omstandigheden

is het devies: positief spreken en een nieuw kader scheppen. ‘Een negatieve context kan ook een opportuniteit zijn. En wat betekenen enkele maanden of een jaar volatiliteit in het leven van een beleggingsportefeuille?’, zegt Harris.

‘Het gaat erom aan te tonen dat de aanvankelijk genomen opties geldig blijven. En dat je zelfs als de marktomstandigheden zijn veranderd niet alles in twijfel hoeft te trekken, zolang de basislogica goed is gedefinieerd.’

Frustratie

Het meest frustrerende? Klanten die, ondanks alle uitleg en waarschuwingen, de verkeerde beslissing nemen en vervolgens klagen dat ze niet genoeg gewaarschuwd zijn. ‘Je kunt een klant niet dwingen in een situatie te blijven die hem stress geeft. Als er wrok of frustratie is, kan je het best van private bankier veranderen. Dat gebeurt en het helpt om de situatie op te lossen.’

Voor Dercq zijn families het meest complex om mee om te gaan. ‘Zeker als praten over geld in een familie een taboe was. Maar ook een scheiding of gezondheidsproblemen kunnen gevolgen hebben.’

De ondernemer is een enigszins atypische klant, merkt Dercq op. ‘Die heeft zijn bedrijf opgericht en zien uitgroeien. Hij heeft er zijn hart en ziel in gelegd en had er ook de controle over. Als hij bij een verkoop het beheer van dat vergaarde vermogen moet overdragen, kan dat traumatisch zijn. De ondernemer moet dan leren anderen te vertrouwen, hij moet concepten ontdekken die hij niet beheerst.’

Jongeren behoren dan weer tot de cliënten die de meeste aandacht en follow-up vereisen. Ze zijn vaak zeer betrokken. Ze kijken naar duurzaamheidscriteria, bestuderen de kostenstructuur en proberen alles te begrijpen. ‘We kunnen investeren in het contact met die jonge klanten, maar de sleutel is dat we hen de beleggingsoplossing aanbieden die geschikt is voor hen. De oudere generatie laat zich eerder meeslepen en is gevoeliger voor persoonlijk contact’, besluit Harris.

Sommige cliënten profiteren nu al van deskundig advies over successieplanning door onze specialisten. En u?

Deutsche Bank. De bank voor uw beleggingen.

Sommigen zien misschien hun ouderlijk huis.

Wij zien dat, dankzij een geoptimaliseerde vermogensplanning, dit huis in de familie kan blijven.

De Europese Commissie onderzoekt of de verdoken distributievergoeding van beleggingsfondsen definitief verbannen moet worden. Wat betekent dat voor u?

beleggers niet uitsluit en die het voor kwetsbare groepen niet moeilijker maakt om toegang te krijgen tot advies.’ Volgens Efama hebben 17 lidstaten en de stakeholders van banken en verzekeraars dezelfde bezorgdheid geuit bij de Commissie.

Grote verandering?

De vraag is of zo’n afschaffing ook voor privatebankingcliënten een grote verandering zou teweegbrengen. Het antwoord op die vraag hangt af van bank tot bank. Sinds 2018 zijn banken verplicht de retrocessies apart op te nemen in het kostenoverzicht dat de klanten jaarlijks krijgen. Helemaal verdoken zijn de kosten dus niet meer. Bovendien moeten de banken volgens de MiFID-regels veel strikter omgaan met de distributievergoeding. Heeft de klant een contract voor discretionair beheer, waarbij de bank zijn portefeuille beheert zonder enige tussenkomst van hem, dan kan de bank de retrocessies niet aanrekenen. Als de beheerder in de portefeuille van de cliënt toch belegt in fondsen met retrocessies, dan moet de bank die terugstorten aan de cliënt. In veel gevallen kiezen banken doorgaans voor de clean share-variant voor de discretionaire portefeuilles. Het gevolg is dat een afschaffing van retrocessies voor klanten met een discretionair mandaat geen verschil zou maken.

Bij Delen Private Bank is bij de discretionaire mandaten zelfs helemaal geen sprake van retrocessies. ‘Discretionaire mandaten zijn bij ons 1 op 1 ingevuld met één profielfonds. Die profielfondsen zijn nooit fondsen van derden. Het zijn altijd onze eigen fondsen, die retrocessievrij zijn’, zegt Ma hieu Corne e, lid van het directiecomité van Delen Private Bank.

Verschillende klanten kiezen bij hun private bank niet voor discretionair beheer, maar voor adviesbeheer. De klant neemt dan zelf beleggingsbeslissingen en krijgt daarvoor advies van de bank. In zo’n relatie gelden andere regels voor de distributievergoeding. Als de bank onafhankelijk advies levert, mag ze ook geen distributievergoeding ontvangen. Retrocessies moeten dan teruggestort worden. Kiest ze voor afhankelijk advies, dan mag het wel. De meerderheid van de banken in België heeft voor afhankelijk advies gekozen.

Ondanks de populariteit van beursgenoteerde indexfondsen blijven klassieke beleggingsfondsen een belangrijk instrument in de portefeuille van de gemiddelde privatebankingklant. En hoewel Europese regels meer transparantie eisen, blijft het kostenverhaal van de fondsen voor veel beleggers onduidelijk. Elk fonds rekent jaarlijks lopende kosten aan. Die kosten, die bij de meeste fondsen tussen 1 en 2 procent op jaarbasis bedragen, worden dagelijks proportioneel van de inventariswaarde afgehouden zonder dat ze echt zichtbaar zijn voor de belegger.

Onder die jaarlijkse kosten vallen verschillende componenten, zoals een vergoeding voor de beheerder van het fonds, een vergoeding voor de verkoper en ook administratieve en marketingkosten.

De vergoeding voor de verkoper - ook wel retrocessie genoemd - wordt gezien als een compensatie voor het advies en de opvolging die de bank moet leveren als ze een fonds aan de man brengt. Soms kan de distributievergoeding de helft van de totale jaarlijkse kosten inpalmen. Die retrocessies zijn al langer het voorwerp van discussie. Het Verenigd Koninkrijk en Nederland voerden al in respectievelijk 2012 en 2014 een algemeen verbod in op die verdoken distributiekosten. Dat betekent dat daar alleen clean share-varianten van de fondsen verkocht mogen wor-

Heeft de klant een contract van discretionair beheer, dan kan de bank de retrocessies niet aanrekenen.

Door de advieskosten apart te factureren komt een onafhankelijker advies tot stand, stelt de Europese Commissie.

den. Dat zijn varianten waarin de jaarlijkse kosten geen vergoeding voor de verkoper beva en. Als banken kosten voor advies willen aanrekenen, dan moeten ze dat apart doen zodat het zichtbaar is voor de belegger.

De Europese Commissie broedt op een plan om de retrocessies in heel Europa te verbieden. De redenering achter een afschaffing is dat die verdoken kosten kunnen leiden tot een gekleurd advies van de banken, omdat de bank mogelijk die fondsen zal aanraden waarop ze het meest verdient. Door advieskosten apart te factureren komt een onafhankelijker advies tot stand, luidt de redenering.

Weerstand

Dat pleidooi botst op veel weerstand. Sommigen verwijzen naar de ervaringen in het VK en Nederland. Aanbieders van fondsen rekenen daar wel aparte advieskosten aan voor grote klanten, maar voor de kleine belegger is dat model moeilijk werkbaar. Daardoor zouden kleine beleggers naar goedkope brokers geduwd worden, waar ze geen advies krijgen en dus volledig op zichzelf zijn aangewezen.

Ook de Europese fondsenfederatie Efama heeft zich al negatief uitgesproken. Ze stelt dat er onvoldoende bewijzen zijn dat die radicale wijziging de markt en de klant ten goede zal komen.

‘Een algemeen verbod houdt ook geen rekening met de verschillen tussen landen’, zegt Carolina De Giorgi, adviseur regelgeving bij Efama. ‘We hebben een strategie nodig die voor iedereen werkt, die kleine

KBC Private Banking rekent daarom retrocessies aan. ‘Onder de Europese MiFID-regels (die tot doel hebben de belegger te bescheremen, red.) is er voor wat we afhankelijk adviserend beheer noemen geen terugbetaling van retrocessies en heeft de klant geen toegang tot clean share-varianten.’

Toch zijn er banken die van dat principe afwijken. ABN AMRO Private Banking besliste de retrocessies toch terug te betalen. ‘Zowel bij advies als bij discretionair beheer betalen we altijd de retrocessies terug. Bij discretionair beheer wordt waar mogelijk belegd in de clean share-variant. Ook in ons adviesconcept kunnen onze klanten beleggen in dergelijke instrumenten. Vaak zijn die varianten niet geregistreerd in België, wat maakt dat ze niet geadviseerd kunnen worden’, zegt Lander T’Sjoen van ABN AMRO Private Banking.

Een afschaffing van de retrocessies kan dus in beperkte mate gevolgen hebben voor privatebankingklanten. Het is nu wachten tot begin mei, wanneer de Europese Commissie haar plannen op tafel legt.

1 - 2 %

Bij de meeste fondsen bedragen de lopende kosten tussen 1 en 2 procent op jaarbasis.

meet your opportunities

Op zoek naar nieuwe business opportuniteiten?

Een adres: openthebox.be, het data platform dat alle relevante bedrijfsinformatie bundelt. Betrouwbaar, overzichtelijk en makkelijk consulteerbaar.

Zo neem je de juiste beslissing op het juiste moment openthebox.be

Je volgende zakelijke beslissing wordt niet door Madame Blanche op tafel gelegd…

Visie rendeert.DIERICKX LEYS PRIVATE BAN K Monique Leys Voorzitter Raad van Bestuur Dierickx Leys Private Bank