FINTECH FINTECH

AÑO 2023 4 1 EDICIÓN DIGITAL TRENDTIC.CL

Arturo Pinilla UDP Carlos Silva CSIRT de Gobierno

Sandra Herrera BancoEstado

Un hito importante para la industria Fintech en Chile este 2023 ha sido la La Ley número 21.521, publicada a principios de este año, que consolida esta dinámica industria, proporcionando un marco legal que busca impulsar la innovación, garantizar la seguridad y promover la inclusión financiera.

A medida que las Fintech avanzan, los desafíos en ciberseguridad se vuelven más prominentes. Carlos Silva, Encargado del CSIRT de Gobierno, nos ilustra sobre las principales preocupaciones a las que se enfrenta una Fintech en su artículo “¿De qué debe preocuparse una Fintech?”. Del mismo modo, José Lagos, Socio Principal de Cybertrust, nos introduce a la complejidad de la ciberseguridad en su artículo “Gestionando la Ciberseguridad en una Fintech, Un desafío Dinámico y Adaptativo”. Y a través de una entrevista exclusiva, Sara Herrera del BancoEstado arroja luz sobre cómo las Fintech están enfrentando estos desafíos en el mundo real.

En el campo de la transformación digital, resaltamos dos casos sobresalientes. Por un lado, la Universidad Diego Portales (UDP), que migró exitosamente SAP a la nube, y por otro, LATAM Airlines, que decidió abandonar por completo su infraestructura en data centers para sumergirse por completo en el ecosistema cloud.

Asimismo, la inteligencia artificial (IA) se ha convertido en un tema de conversación imprescindible en la esfera empresarial y mediática. Destacamos la actualización de la política nacional sobre IA, el lanzamiento de un libro sobre ética, derechos e inteligencia artificial y cómo la ciberseguridad se entrelaza con estos desafíos emergentes.

EDITORIAL

Isabel Morell Directora trendTIC

Por

En cuanto a ciberseguridad, destacamos el informe presentado por la Mesa de Ciberseguridad de la Comisión “Desafíos de Futuro, Ciencia, Tecnología e Innovación” del Senado. Este importante documento es una valiosa contribución a nuestra comprensión de los desafíos y oportunidades que presenta la ciberseguridad. Finalmente, manteniendo nuestra mirada en el horizonte tecnológico, continuamos con nuestro seguimiento al avance de las telecomunicaciones y el despliegue del 5G en Chile. Me despido invitándoles a que lean y disfruten esta edición.

t

trendTIC

Tendencias tecnológicas & negocios

Consejo Editorial

Isabel Morell

Alejandro Soler

Pablo Antillanca

Periodistas

Karina Espinoza

Felipe Espinoza

Fotografía

Ricardo Zuñiga

Colaboración

Loreto Santelices

123RF Imágenes

Diseño

Carlos González

Si deseas comentar algún articulo y/o compartir con nosotros tus dudas o sugerencias, ingresa a nuestra página web: www.trendtic.cl o escríbenos a contacto@trendtic.com y nos contactaremos contigo a la brevedad. Es muy importante para nosotros conocer tu opinión.

TrendTIC - Telefóno: +562 24405103 Avda. Nueva Providencia 1881, oficina 1620. Providencia. Santiago. e-mail: contacto@trendtic.com

2 www.trendTIC.cl Edición 41

ÍNDICE

ESPECIAL FINTECH DESDE PÁG. 18 HASTA PÁG. 36

Ahora toda la operación de LATAM Airlines funcionarpa en la nube

Mesa de Ciberseguridad presenta informe a la Comisión de Desafíos del Futuro del Senado

PÁG. 4 PÁG. 34 PÁG. 26

PÁG. 6

PÁG. 38

Antonio Pinilla, Director de Servicios Tecnológicos de

PÁG. 4 PÁG. 34 PÁG. 26

PÁG. 6

PÁG. 38

Antonio Pinilla, Director de Servicios Tecnológicos de

4 www.trendTIC.cl Edición 41

“Los usuarios tienen un sistema mucho más rápido y resiliente, desde que migramos SAP a la nube, tenemos un uptime del 100%”

la UDP:

La migración a la nube se ha consolidado como una tendencia global, y Chile no es la excepción. Un ejemplo de esta transformación es la Universidad Diego Portales (UDP), que recientemente migró su sistema SAP a la nube. Para conocer más sobre este proceso, hemos hablado con Antonio Pinilla, director de Servicios Tecnológicos de la UDP, quien nos revela los detalles de esta migración disruptiva.

¿Qué les motivó migrar al Sistema SAP en la Nube y iniciaron el proceso?

Cuando llegué a la UDP hace tres años, me encontré con un sistema SAP en modalidad on-premise, alojado en dos datas centers de la universidad. Los informes de Early Watch Allert (EWA ) revelaban problemas de capacidad de almacenamiento y rendimiento.

Para resolver esta situación, se adquirió un nuevo almacenamiento All Flash, lo que permitió no solo sobrevivir durante los próximos dos años, sino también mejorar la velocidad de procesamiento. Además, iniciamos un assessment en colaboración con Microsoft para evaluar la posibilidad de migrar a la nube.

Se estableció un roadmap y se identificaron los sectores más adecuados para migrar inicialmente. Se creó una landing zone para asegurar la separación de las redes y se trabajó en temas de suscripciones, conexiones, gobernanza y seguridad. Finalmente, se eligió Azure de Microsoft como la plataforma en la nube, debido a su plan de licenciamiento y la confianza generada en base a experiencias previas.

¿Qué beneficios destacaría de esta migración a la nube?

sigo múltiples beneficios para la UDP. En primer lugar, se eliminaron los costos de mantenimiento del hardware y se logró un despliegue más rápido de servidores, lo que permitió a los equipos de desarrollo trabajar de manera más eficiente y centrarse en la innovación. Los proyectos se ejecutan más rápido y la productividad ha aumentado considerablemente. Además, la disponibilidad de los sistemas ha mejorado significativamente, y desde la migración, el uptime del sistema SAP es del 100%.

tregar algunas recomendaciones para aquellos que aún no han dado el paso hacia la nube. Destacar la importancia de evaluar los beneficios y brechas, así como el compromiso y creencia en el proyecto. La evaluación financiera también es clave, ya que se deben comparar los costos y beneficios de la infraestructura on-premise con los de la nube. Cada universidad y organización tiene su propia realidad, por lo que es importante evaluar los aspectos específicos de cada caso.

¿Cómo Axity colaboró en este camino hacia la transformación digital?

¿Algún consejo para aquellos que consideran la migración a la nube?

He tenido la oportunidad de compartir nuestra experiencia y en -

La migración a la nube trajo con - t

La UDP contó con el apoyo de Axity, un proveedor con experiencia en migraciones a la nube, para llevar a cabo este proceso. Destacando la confianza generada por las referencias positivas de otros clientes de Axity, así como la capacidad del equipo técnico en Azure. La colaboración con Axity ha crecido y se han explorado servicios adicionales, como evaluaciones de ciberseguridad y gobernanza, con el objetivo de avanzar hacia la inteligencia artificial y convertirnos en una organización data-driven. La migración exitosa de SAP a la nube por parte de la Universidad Diego Portales es un ejemplo claro de los beneficios que esta tecnología puede ofrecer. Una vez superado el miedo al cambio, la migración a la nube ha permitido a la UDP contar con un sistema más rápido, resiliente y disponible, generando un impacto positivo en los estudiantes y mejorando la eficiencia y competitividad de la institución. Con la colaboración de Axity, la UDP continúa avanzando en su camino hacia la transformación digital y la adopción de nuevas tecnologías como la inteligencia artificial.

5 www.trendTIC.cl Edición 41

“La migración a la nube trajo consigo múltiples beneficios para la UDP... permitió a los equipos de desarrollo trabajar de manera más eficiente y centrarse en la innovación.

Los proyectos se ejecutan más rápido y la productividad ha aumentado considerablemente”

6 www.trendTIC.cl Edición 41

Juliana Ríos Chief Information Officer LATAM Airlines Group

Ahora toda la operación TI de LATAM Airlines funcionará en la nube

El grupo LATAM concluyó recientemente el proceso de migración tecnológica de sus cuatro centros de datos en Brasil y Chile, pasando de una infraestructura física a una 100% tecnológica basada en la nube. Todo esto sin interrumpir sus operaciones y generando nuevas eficiencias. La iniciativa, que se extendió entre 2021 y 2023, contó con Google Cloud como aliado estratégico, consolidando una relación de largo plazo que comenzó en 2017.

Con esta transformación, LATAM migró hacia una plataforma no física que le entrega escalabilidad, flexibilidad y eficiencia de costos. Al mismo tiempo, al concentrar el 95% de su infraestructura en Google Cloud, LATAM gana agilidad para acceder e implementar nuevas soluciones basadas en la nube. “Este proceso ha sido fundamental para los objetivos de modernización y transformación digital de LATAM. El estar operando 100% en ambiente Cloud nos permite ofrecer una mejor respuesta a los desafíos actuales de la compañía, además de hacernos más competitivos y eficientes para nuestros clientes”, dijo Juliana Ríos, Chief Information Officer, LATAM Airlines Group.

Por su parte, Eduardo López, Presidente de Google Cloud Latinoa -

mérica, señaló que “en el caso de LATAM, uno de los clientes con los que mantenemos una relación de tan larga data, es un gran orgullo acompañarlos en un hito tan importante como la migración total a la nube, estableciendo un ejemplo para el resto de la industria. Si la misión de Google Cloud es acelerar las capacidades digitales, no hay otro cliente que encarne mejor la realización de nuestra misión que LATAM”.

Migración a la nube y disminución del impacto ambiental Luego de su migración a la nube, el grupo de aerolíneas dejó de emitir 3.400 toneladas de dióxido de carbono en su estructura TI.

Cabe señalar que en 2017, Google se convirtió en la primera compañía de su tamaño en igualar el 100% de su consumo de electricidad con energía renovable, un hito que desde entonces ha logrado repetir todos los años.

Además de la eficiencia energética, desde la perspectiva del reciclaje, LATAM trabajó en reducir el impacto de la desactivación de sus centros de datos, de la mano de las empresas Recycler y Recycla, que se encargaron de la segmentación de los elementos descartados en los data centers de Brasil y

Chile, respectivamente. En total, más de 80 toneladas de materiales fueron clasificados para darles una nueva vida o para su posterior manejo hasta destino final, lo que se traduce, en base a sus reportes, en la reducción de más de 13.000 toneladas de CO2.

LATAM y su estrategia para ser una aerolínea digital El grupo LATAM se ha propuesto como objetivo ser líder en la adopción de tecnologías de vanguardia para acompañar su crecimiento. Hoy, el ser una empresa que opera al 100% desde la nube, marca un hito significativo en esta meta. Este enfoque basado en la nube le permite adaptarse rápidamente a las demandas del mercado y de la misma tecnología. Además, gracias a los servicios avanzados de GCP, como computación sin servidor y análisis de datos, se ha acelerado la innovación y mejorado la eficiencia en sus procesos internos. t

Adicionalmente, y como parte de su visión de transformar la experiencia de clientes y trabajadores, el grupo avanza en la digitalización de varios procesos de negocio, incluyendo la incursión en soluciones móviles, aplicaciones inteligentes y análisis de datos en tiempo real.

7 www.trendTIC.cl Edición 41

Mujeres, las más afectadas por los despidos en la industria tech

En los últimos años, la industria tecnológica se ha caracterizado por avanzar en sus compromisos con la diversidad e inclusión en sus equipos de trabajo. Sin embargo, recientes estudios sugieren que las mujeres y personas de color han sido despropor -

FYI, aunque cerca del 45% de los trabajadores despedidos en la última ola de recortes laborales en la tecnología eran mujeres, el gran problema es la brecha de género que todavía existe en el área: las mujeres representan menos de un tercio de los De acuerdo con Layoffs.

cionadamente afectadas por los despidos que se han presentado en el sector, sobre todo en EEUU, que han impactado tanto a gigantes tecnológicos como a pequeñas startups.

trabajadores en la industria tecnológica y ocupan menos del 25% de los cargos técnicos y de liderazgo, según un estudio de Deloitte de 2022. O sea, el impacto de estos despidos en la diversidad e inclusión de las empresas ha causado un gran retroceso en este aspecto. Además, otro estudio realizado por Paychex revela que casi tres cuartas partes de las mujeres trabajadoras en tecnología temen ser despedidas.

a las personas más recientes en la empresa, también conocida como “last in, first out”, afecta desproporcionadamente a aquellos que han experimentado barreras de entrada, muchas veces debido a sesgos y discriminaciones, como es el caso de las mujeres. Esto ocurre justo en un momento en que las organizaciones deben invertir en políticas que garanticen que las mujeres puedan mantenerse en sus trabajos y seguir creciendo.

der en los avances logrados hasta ahora”, explica Merly Blanco, Business Development Manager de Laboratoria.

“Es vital que las empresas de la industria tecnológica mantengan su compromiso con la inclusión de las mujeres y otros grupos históricamente marginados en sus equipos de trabajo, para no retroce -

La práctica de despedir t

Vale recordar que la falta de diversidad en la industria tecnológica no solo afecta a las mujeres y personas marginadas, sino que también tiene implicaciones importantes para todos los usuarios y usuarias. Muchos estudios confirman que las empresas de creación de tecnología que no tienen una fuerza laboral diversa sólo lograrán exacerbar las desigualdades ya existentes en la sociedad a través de productos y servicios sesgados. Por el contrario, equipos compuestos por personas de distintos géneros, nacionalidades, etnias y contextos sociales, podrán crear soluciones tecnológicas que realmente respondan a las necesidades de una gran variedad de personas. Esto es especialmente relevante hoy con la irrupción de la Inteligencia Artificial, donde la participación de mujeres y diversidades es clave para tener herramientas inclusivas.

Con el apoyo de UNESCO

Ministerio de Ciencia comienza

actualización de política

10 www.trendTIC.cl Edición 41

Inteligencia Artificial

UNESCO comienza política de Artificial

El Ministerio de Ciencia, Tecnología, Conocimiento e Innovación y la Organización de las Naciones Unidas para la Educación la Ciencia y la Cultura (UNESCO) iniciaron una serie de talleres participativos para actualizar la Política Nacional de Inteligencia Artificial (IA) del país.

La actualización de la política de IA se realizará a través de un proceso abierto, participativo que implica la realización de seis talleres en distintas regiones del país y con diversos actores del sector público y privado, académicos, organizaciones sociales.

Los resultados de estos talleres serán un importante insumo para la actualización de la política que será presentada en la próxima Cumbre de Inteligencia Artificial que organiza MinCiencia, la oficina de Unesco Montevideo y CAF (Banco de Desarrollo de América Latina), en octubre de este año.

En este primer taller, denominado “El Futuro de la Inteligencia Artificial en el Estado” participaron abogados, ingenieros, cientistas políticos, ingenieros, programadores, en total más de 30 especialistas en IA representantes de la sociedad civil, reparticiones del Estado y sector público, y fue encabezado por subsecretaría de Ciencia, Tecnología, Conocimiento e Innovación, Carolina Gainza y la Responsable del Sector de ciencias sociales y humanas de UNESCO, Eleonora Lamm.

La subsecretaria Gainza, reconoció que frente a la inteligencia artificial (IA) existen muchos desafíos relacionados con educación, alfabetización digital, la forma de relacionamiento entre las personas y con las tecnologías, en materia económica y social, desafíos para los que se debe contar con conocimientos robustos para tomar las mejores decisiones en materia de políticas públicas.

“Pensar en conjunto la sociedad que queremos, con marcos éticos, con perspectiva de derecho, orientada al bien común, inclusiva, que permita

11 www.trendTIC.cl Edición 41

el desarrollo de la IA considerando contextos locales es fundamental y eso es lo que queremos lograr con la actualización de la Política Nacional de Inteligencia Artificial”, dijo la subsecretaria Carolina Gainza.

“Es fundamental que los pa í ses tengan capacidad humana, políticas y regulaciones para abordar los desaf í os que plantea la IA, y garantizar que las personas y sus intereses est é n siempre en el centro del desarrollo de la IA”, señaló Gabriela Ramos, Directora General adjunta para ciencias sociales y humanas de UNESCO en su video de presentación enviado desde París.

Nueva metodología

Chile será el primer país de la región en aplicar la Metodología de Evaluación de Preparación (RAM,

por sus siglas en inglés) de la UNESCO, una herramienta que permite evaluar qué tan preparado está el país para la implementación ética de la inteligencia artificial (IA), en línea con la actualización de su política nacional de IA.

RAM es un instrumento desarrollado por la UNESCO que evalúa el estado de preparación de un país para la implementación ética y responsable de la IA, a través de cinco dimensiones: Jurídica/Regulatoria, Social/Cultural, Económica, Científica/Educativa y Tecnológica/ de Infraestructura, destacando qué cambios institucionales y regulatorios serán necesarios. Su objetivo es facilitar la implementación de la Recomendación sobre la Ética de la Inteligencia Artificial de la UNESCO, aprobada en 2021 por sus 193 Estados Miembro.

La utilización de la RAM formará parte integral de este proceso, proporcionando una evaluación completa del estado del país en la materia, otorgando un análisis exhaustivo que ayudará a identificar las áreas de fortaleza, así como las brechas que requieren más desarrollo para una implementación ética y responsable de la IA.

Chile se convierte así en el primer país de la región en implementar este instrumento. Este paso refleja el compromiso del país con un desarrollo responsable de la IA y establece un modelo para otros países de la región y del mundo.

A este taller se sumarán otros cinco en las distintas macrozonas del país para que la actualización sea participativa, inclusiva y recoja la más amplia experiencia y conocimientos de los especialistas en IA.

12 www.trendTIC.cl Edición 41 t

Felipe Herrera Carrasco

Felipe Herrera Carrasco

Felipe Herrera Carrasco, Líder Técnico SOC de Anida Latam:

“La Inteligencia Artificial es uno de los grandes campos en

tecnológico y un fuerte aliado en materia de Ciberseguridad”

Para conocer su visión respecto al futuro de la ciberseguridad y su relación con la inteligencia artificial (IA), conversamos con Felipe Herrera Carrasco, Líder Técnico SOC de Anida Latam.

Entrando inmediatamente en materia ¿Cómo ve el futuro de la Ciberseguridad?

Creo que así como el cibercrimen seguirá aumentando en metodologías y tipos de ataques, también mejorará la tecnología y especialización para afrontar esto. Tendremos eventos de multiplicación y variedad de Ransomware, incrementos de ataques vía redes sociales, apps y dispositivos móviles en mayor riesgo, phishing geodirigido a grupos poblacionales específicos, mayor uso del deepfake con inteligencia artificial para suplantar a una persona en videollamadas, y se generarán nuevas regulaciones internacionales en la materia.

¿Cuál es su opinión frente a la Inteligencia Artificial? ¿La utiliza tanto personalmente como en Anida?

La Inteligencia Artificial es uno de los grandes campos en desarrollo dentro del sector tecnológico y un fuerte aliado en materia de Ciberseguridad. Los avances en IA nos permitirán contar con técnicas contra los ataques digitales más adaptadas a las necesidades de cada usuario. Aunque un uso mal enfocado de esta herramienta claramente también será de utilidad para el cibercrimen. Es por esta razón que la clave para el buen futuro de la Ciberseguridad, es el conocimiento y especialización constante de las personas y de la inteligencia artificial. Actualmente en nuestro equipo SOC de Anida Latam utilizamos herramientas basadas en Inteligencia Artificial cuyo fin es aportar en la prevención, monitoreo y respuesta ante amenazas cibernéticas.

Entre estas herramientas tenemos, por ejemplo:

• Detección de amenazas (basado en IA para el análisis de grandes cantidades de datos).

• Respuesta a incidentes (basado en IA para la automatización

de respuesta a incidentes).

• Análisis de seguridad (basado en IA para la detección de vulnerabilidades).

• Análisis de comportamiento del usuario (basado en IA para la identificación de acciones sospechosas por parte de usuarios).

¿Qué papel juegan los usuarios mismos en la seguridad cibernética y la protección de sus propios datos?

Su papel es clave, el usuario es la capa más débil para afrontar ciberataques. Por eso, si las personas no se encuentran capacitadas al menos en temas básicos de Ciberseguridad, serán totalmente fáciles de vulnerar o podrán ser utilizadas como medio para un ciberataque exitoso. Es necesario educar urgentemente a la población, a las empresas, a nuestras familias. El cibercrimen es delicado, puede llevarnos desde una afectación tan básica como un virus hasta un fraude millonario, a nivel personal o empresarial. t

15 www.trendTIC.cl Edición 41

desarrollo dentro del sector

En la UAH presentan libro:

“Introducción a la ética y el derecho de la inteligencia artificial

El pasado 14 de junio en la Universidad Alberto Hurtado (UAH), se realizó el lanzamiento del libro “Introducción a la ética y el derecho de la inteligencia artificial”, obra coordinada por la profesora Michelle Azuaje Pirela, académica, investigadora y coordinadora del Doctorado en Derecho de la Universidad Alberto Hurtado.

La presentación contó la presencia de la ministra de Ciencia, Tecnología, Conocimiento e Innovación de Chile, Aisén Etcheverry Escudero, la Dra. Eleonora Lamm, responsable Regional de Ciencias Sociales y Humanas de la UNESCO, la Dra. Danielle Zaror, investigadora del Centro de Estudios en Derecho Informático de la Universidad de Chile.

El libro publicado por la editorial madrileña “La Ley”, reúne el resultado de diversas investigaciones de los siguientes 21 autores: Jorge Alzamora, Marcos Antonio Aravena Flores, Michelle Azuaje Pirela, Moisés Barrio Andrés, Francisco Bedecarratz Scholz, Pablo Contreras, María Isabel Cornejo, Daniel Finol González, Emma Fischer, Maria Flavia Guiñazú, Yamila Eliana Juri, Salvador Leal Wilhelm, Hernán López, Andrea Lucas Garín, Raúl Madrid, María Paz Madrid, Roberto Navarro-Dolmestch, Marco Ossandón Chávez, Karina Soto, Pablo Viollier, Danielle Zaror Miralles. t

17 www.trendTIC.cl Edición 41

Michelle Azuaje

Sra. Aisén Etcheverry Escudero, Ministra de Ciencia, Tecnología, Conocimiento e Innovación de Chile; Dra. Michelle Azuaje Pirela, Universidad Alberto Hurtado; Dra. Danielle Zaror, CEDI, Universidad de Chile y Dra. Eleonora Lamm, UNESCO

FINTECH FINTECH ESPECIAL

Son múltiples las muestras de la consolidación de la industria Fintech en Chile, partiendo por la aceleración de la transformación digital generada por la pandemia que sin lugar a duda ayudó a la expansión de la industria digital, lo que para el mercado financiero digital, se vio coronado este 4 de enero con la publicación de la nueva Ley núm. 21.521 que promueve la competencia e inclusión financiera a través de la innovación y tecnología en la prestación de servicios financieros.

Nueva ley que ha generado un plan de trabajo de la Comisión Para el Mercado Financiero (CMF) para la redacción e implementación de los reglamentos. Y un mercado que proyecta para el 2024 inversiones cercanas a los US$400 millones anuales, son muestras del estado de maduración de la industria.

Además, no podemos dejar de mencionar el trato distinto que ya se viene afianzando entre la banca tradicional con las Fintech, reflejada por ejemplo, en el acuerdo entre la Asociación de Bancos e Instituciones Financieras (ABIF), BancoEstado y la Asociación de Empresas Fintech de Chile (Finte -

Chile) para impulsar un Sistema de Finanzas Abiertas en Chile.

El ministro de Hacienda, Mario Marcel, en el reciente Fintech Forum Chile, también destacó que dicho foro “se ha convertido en uno de los eventos de tecnología

datos personales y ciberseguridad”.

Open Finance

financiera más relevantes en Chile”, señalando que “no sólo ofrece oportunidades para actores locales, sino que también ofrece una cancha muy atractiva para actores internacionales, postulando a Chile como un hub regional en el ámbito financiero”.

En el encuentro el secretario de Estado recalcó que “El Ministerio de Hacienda y el Gobierno han seguido impulsando intensamente una agenda legislativa con importantes impactos en materia de economía digital. Esta agenda se ha materializado en el reciente avance de los trámites constitucionales, de los proyectos de ley de registro de deuda consolidada,

El Open Finance o Finanzas Abiertas, es la tendencia global que consiste en la práctica de compartir datos financieros y servicios de una manera segura, estandarizada y accesible. Es similar a Open Banking, pero mientras Open Banking se limita principalmente a los datos bancarios, Open Finance se extiende a un espectro más amplio de servicios financieros. Estos pueden incluir seguros, pensiones, hipotecas, inversiones y otros productos y servicios financieros.

El objetivo de Open Finance es promover la competencia, la innovación y la eficiencia en la industria de servicios financieros. Los beneficios para los consumidores pueden incluir acceso a una gama más amplia de productos y servicios, mejor personalización, mayor transparencia y potencialmente mejores precios. Generando becomo las que seSiendo algunas de las oportunidades que surgen con esta tendencia:

• Aumento en la innovación en productos y servicios: Con acceso

19 www.trendTIC.cl Edición 41

“Chile como un hub regional en el ámbito financiero”

a más datos, las empresas pueden desarrollar productos y servicios más personalizados y eficientes.

• Mayor competencia: Al abrir la información financiera, más empresas pueden ingresar al mercado financiero, lo que puede impulsar la competencia y potencialmente conducir a mejores productos y precios para los consumidores.

• Inclusión financiera: Open Finance puede ayudar a aquellos que han estado históricamente excluidos del sistema financiero tradicional al permitir a las empresas evaluar el riesgo de crédito basándose en una gama más amplia de datos.

• Mayor transparencia y control para los consumidores: Los consumidores pueden tener una visión más clara de su situación financiera al tener toda su información en un solo lugar, y pueden decidir a quién le dan acceso a sus datos.

• Mejor eficiencia del mercado: Al compartir datos de manera segura, las empresas pueden tomar decisiones más informadas, lo que puede conducir a una mayor eficiencia en el mercado financiero.

• Nuevos modelos de negocio: El acceso a más datos puede permitir la creación de nuevos modelos de negocio, como las plataformas de agregación financiera que ofrecen una visión completa de la situación financiera de un individuo.

En un sistema de Open Finance, los proveedores de servicios financieros comparten los datos de sus clientes de manera segura con terceros autorizados. Esto se realiza a través de interfaces de programación de aplicaciones (APIs) seguras y estandarizadas, y solo con el consentimiento explícito del cliente.

Es importante tener en cuenta que, si bien el concepto de Open

Finance tiene un gran potencial, también plantea desafíos importantes en términos de privacidad y seguridad de datos, que deben abordarse a través de la regulación y las prácticas de gestión de datos seguras. Por lo que, para asegurar el buen uso de los datos en beneficio del cliente, algunos de sus principios base con los que se debe regir son :

• Centrarse en el usuario para entregar un mejor servicio, mejorando así su experiencia y asegurando el uso de los datos únicamente con su aprobación. De esta manera, se garantiza la confianza en el sistema y en consecuencia la adopción de los casos de uso por parte de la población.

• Fomentar la competencia ofreciendo al cliente diferentes soluciones de servicios financieros integrando toda la oferta en el mercado y potenciando así la inclusión de nuevos participantes.

20 www.trendTIC.cl Edición 41

Ministro de Hacienda, Mario Marcel en el Chile Fintech Forum 2023

•Impulsar a la innovación ofreciendo un marco flexible y ágil, orientado a futuro, que facilite la incorporación de nuevas soluciones tecnológicas que habiliten la mejora de los productos y servicios que se ofrecen a los consumidores.

• Buscar la eficiencia y la proporcionalidad en cuanto a la regulación necesaria para acompañar y definir el Open Finance. En este sentido, debe ser lo mínimo necesario dado que una carga regulatoria desproporcionada tendría un impacto en el nivel de adopción del sistema, generando un coste regulatorio exagerado y, por lo tanto, una posible barrera de entrada para nuevos actores o un desincentivo a su uso.

• Asegurar la sostenibilidad económica para garantizar un sistema cíclico que fomente el crecimiento y estabilidad del Open Finance. La auto sostenibilidad se consigue incentivando a los usuarios a confiar en el sistema, generando dinámicas positivas de tratamiento de datos para la oferta de nuevos y mejores productos que generan valor, tanto para las personas como para los proveedores de servicios.

• Garantizar un sistema obligatorio y estandarizado, con la designación de una autoridad gubernamental, cuya función sea establecer la regulación necesaria y la supervisión del cumplimento de la misma, así como la definición de unos estándares de implementación únicos para todos los participantes.

Latinoamérica Fintech

Hace apenas cuatro años solamente había muy poca regulación en Latinoamérica, solo estaba la regulación en México y la oficina de innovación de la superintendencia financiera en Colombia. Actualmente se suman Brasil, Chile y otros países que están en distinta etapas de regulación de los diferentes aspectos de las Fintech.

“Nuestra mayor preocupación y ocupación reside de hoy, en hacer que nuestra industria logre

mayores niveles de madures”, señaló Mario López, presidente de la Alianza Fintech Iberoamericana, en el cuarto encuentro de FintechLAC, realizado recientemente en Washington. En donde también destacó que “la posibilidad que su crecimiento se coherente y virtuoso, depende de sus participantes y el vínculo entre ellos y con otros actores como reguladores, gobiernos, entidades financieras tradicionales, capitales de riesgos, entre otros. Así mismo resultará relevante el marco de cooperación que conecte o no a las

21 www.trendTIC.cl Edición 41

partes en cada país y región”

Un impulsor en la región para la innovación financiera ha sido el Banco Interamericano de Desarrollo (BID), quien a apoyado la construcción de un ecosistema para la inclusión financiera, con iniciativas como FinechLAC, el primer grupo Público-Privado de Fintech en América Latina y el Caribe (LAC), conformado por un grupo de reguladores y supervisores financieros y asociaciones de Fintech de 15 países.

El objetivo de FintechLAC ha sido apoyar el desarrollo, la consolidación e integración de un ecosistema Fintech en LAC a través de la promoción de políticas y regulaciones, así como el fortalecimiento institucional de los actores del ecosistema. Buscando la convergencia regulatoria regional para un desarrollo armonioso del ecosistema Fintech con beneficios tales como la escalabilidad de las plataformas y la coordinación en -

tre las autoridades financieras de la región.

Otra iniciativa financiada por el BID es el Mapa de Regulación Fintech de América Latina y el Caribe (FintechRegMap), que muestra el estado de la regulación de los servicios financieros digitales relevantes en la región (Ver figura). FintechRegMap busca ser utilizado como un mecanismo de comparación por parte de reguladores,

supervisores, académicos y la industria.

Otro ejemplo del avance en Latinoamérica es lo ocurrido con las asociaciones Fintech de la Alianza del Pacífico, quienes lanzaron recientemente una propuesta conjunta sobre estándares en Finanzas Abiertas.

El documento, entregado a las autoridades vinculadas a la industria financiera de Chile, Colombia, México y Perú, contiene un estudio comparativo de las mejores prácticas implementadas exitosamente en el mundo para incentivar y apoyar la búsqueda de un estándar común entre los países que permita interoperabilidad.

La propuesta “Estándares Open Finance como palanca de conversión regional”, pone a disposición de los entes regulatorios información clave sobre las finanzas abiertas, para establecer un estándar común en los países, de manera de desarrollar un ecosistema Fintech

22 www.trendTIC.cl Edición 41

“Nuestra mayor preocupación y ocupación reside de hoy, en hacer que nuestra industria logre mayores niveles de madures”

competitivo, seguro, innovador, homogéneo e inclusivo. Para ello, la propuesta contiene la situación actual de estas iniciativas en Latinoamérica, directrices y especificaciones para desarrollar la regulación, y las mejores prácticas comparadas en los países que ya han implementado un sistema de finanzas abiertas, a nivel global.

Ley Fintech en Chile

La Ley Fintech, N°21.521 promulgada recientemente a principio de este 2023, busca promover la competencia e inclusión financiera a través de la innovación y tecnología en la prestación de servicios financieros.

De acuerdo al estudio de abogados Barros & Errázuriz, los seis cambios que introduce la nueva normativa son:

• Establece un marco regulatorio para ciertos servicios financieros de base tecnológica que no contaban con un marco jurídico propio,

lo que generaba inconvenientes normativos que han dificultado su desarrollo en Chile.

• Las entidades que realizan operaciones de intermediación y custodia, provisión de plataformas de transacción y asesoría sobre instrumentos financieros (incluyendo criptoactivos y contratos por diferencia) pasarán a estar reguladas por la Comisión para el Mercado Financiero y deberán acreditar el cumplimiento de los requisi -

tos que la autoridad fije para que puedan operar.

• Se crea un Sistema de Finanzas Abiertas (Open Banking) que posibilitará que los proveedores de servicios financieros intercambien información financiera de clientes, permitiendo abordar la asimetría de información que enfrentan los actores entrantes y facilitar el desarrollo de nuevas ofertas de productos y servicios financieros.

• Regula a los proveedores de servicios de iniciación de pagos, quienes podrán prestar servicios para efectuar transferencias electrónicas desde la cuenta de los clientes a cuentas de terceros, operando como medio de pago sin necesidad de hacer uso de tarjetas. Esto generará mayor competencia en el mercado de pagos y reducirá el uso de efectivo.

• Se reconoce el uso de criptoactivos como medios de pagos, extendiendo las facultades del Banco Central de Chile para considerar

23 www.trendTIC.cl Edición 41

Las asociaciones Fintech de la Alianza del Pacífico, lanzaron recientemente una propuesta conjunta sobre estándares en Finanzas Abiertas.

como medios de pago a los criptoactivos cuyo valor sea determinable y respaldado en función de dinero (“stablecoins”), que cumplan con los requisitos que establezca el instituto emisor.

• Se modifican distintas leyes que rigen a instituciones financieras tradicionales a fin de lograr simetría regulatoria en la prestación de servicios financieros similares, y se disminuyen ciertas barreras de entrada a empresas FinTech, como el acceso a cuentas corrientes. La nueva ley establece un plazo de 18 meses a la CMF para establecer las cerca de 70 normativas asociadas a la nueva legislación, para lo cual ya está ejecutando un plan de trabajo.

Tecnología para las Fintech

Las fintech utilizan una amplia gama de tecnologías para transformar y mejorar el sector financiero. Aquí se señalan algunas de las más destacadas y cómo se utilizan en el contexto de fintech:

• Cloud: Muchas fintech aprovechan la computación en la nube para reducir costos y aumentar la eficiencia, al tiempo que mantienen la seguridad y la privacidad de los datos del usuario.

• Inteligencia Artificial (IA) y Aprendizaje Automático (Machine Learning): Estas tecnologías permiten a las fintech ofrecer servicios personalizados, automatizar procesos, detectar fraudes y asesorar a los usuarios en inversiones, entre otras cosas.

• Blockchain y Criptomonedas: La tecnología blockchain permite transacciones seguras y transparentes y está en la base de las criptomonedas. Las fintech utilizan esta tecnología para reducir costos y mejorar la eficiencia en

áreas como transferencias internacionales, contratos inteligentes y más.

• APIs: Las interfaces de programación de aplicaciones (APIs) permiten la integración entre diferentes sistemas y aplicaciones. En

• Big Data y Análisis de Datos: La capacidad de analizar grandes conjuntos de datos permite a las fintech obtener información valiosa sobre comportamientos y tendencias, lo que puede usarse para mejorar los servicios, identificar riesgos y oportunidades y tomar decisiones informadas.

• Telefonía móvil: Las aplicaciones móviles permiten a las fintech ofrecer servicios en cualquier momento y lugar, lo que es especialmente importante para la inclusión financiera, ya que muchos usuarios pueden no tener fácil acceso a los servicios financieros tradicionales, pero sí poseen un teléfono móvil.

• Internet de las Cosas (IoT): Aunque aún está en una etapa temprana en la industria financiera, IoT puede tener aplicaciones en áreas como seguros (por ejemplo, seguros de automóviles basados en el uso) y pagos (por ejemplo, frigoríficos que pueden realizar pedidos y pagar automáticamente).

• Ciberseguridad y Biometria: Con el crecimiento de las transacciones digitales, la seguridad es cada vez más importante. Las empresas fintech manejan información financiera personal de los usuarios, lo que las convierte en objetivos atractivos para los ciberdelincuentes. Por lo que, la ciberseguridad en fintech es un tema extremadamente importante debido a la naturaleza sensible de los datos y las transacciones que se manejan en este sector. Este punto lo ahondaremos con más detalles en los siguientes artículos de este especial.

fintech, las APIs pueden permitir la conexión entre bancos y otras empresas para proporcionar servicios más fluidos y personalizados a los usuarios. t

Estas son solo algunas de las tecnologías que están modelando el sector fintech, y se espera que surjan nuevas innovaciones en el futuro.

24 www.trendTIC.cl Edición 41

El documento, entregado a las autoridades vinculadas a la industria financiera de Chile, Colombia, México y Perú, contiene un estudio comparativo de las mejores prácticas implementadas exitosamente en el mundo para incentivar y apoyar la búsqueda de un estándar común entre los países que permita interoperabilidad.

25 www.trendTIC.cl Edición 41

26 www.trendTIC.cl Edición 41

Carlos Silva

CIBERSEGURIDAD:

¿De qué debe preocuparse una Fintech?

Por Carlos Silva

Encargado CSIRT de Gobierno

De acuerdo a las últimas cifras, hasta el 2021, el ecosistema fintech tenía un crecimiento anual del 38%. En ese mismo año, en nuestro país operaban 179 emprendimientos de este tipo. Y desde enero de este año, en Chile ya contamos con un marco regulatorio, gracias a la promulgación de la Ley Fintech y Open Banking (N°21.521).

Y es que este boom de las fintech, y su exitosa proyección, están asociados a distintos factores, como el rápido acceso a servicios financieros innovadores, mayor flexibilidad y más accesibilidad, entre otros. Obviamente, nada de esto sería posible sin las tecnologías digitales, y es aquí donde debemos plantearnos distintas preguntas: ¿Cómo se desarrollan

las fintech de la mano de la protección de la seguridad de nuestra información? ¿La consideran realmente? ¿Qué aspectos relacionados con la ciberseguridad deben considerar las fintech?

Es en este contexto que las fintech tienen el gran desafío de incorporar la ciberseguridad para, por una parte, proteger sus sistemas y activos ante ciberataques; y, por otro lado, manejar adecuadamente de los datos de sus clientes, para proteger y resguardar su confidencialidad, ambos aspectos indispensables en la industria. Así, lo primordial es cumplir con los tres principios que permiten proteger la información, disminuir los riesgos y mitigar las amenazas que ponen en riesgo la seguridad de la información, es decir, asegu -

27 www.trendTIC.cl Edición 41

“Las fintech deben trabajar en un marco de ciberseguridad integral que involucre a las distintas áreas de la compañía y que considere el panorama de las amenazas y la gestión de los riesgos”

rar la confidencialidad, integridad y disponibilidad de los datos.

Junto con esto, deberán considerar las regulaciones de ciberseguridad que establezca la Comisión para el Mercado Financiero (CMF), su ente regulador, cumpliendo con los estándares de gobierno corporativo y gestión de riesgos, adoptando medidas para cumplir con los estándares mínimos de seguridad de información e implementar las necesarias políticas de gestión de riesgos y control interno.

Por ese motivo, es indispensable que los directorios incorporen a los equipos de ciberseguridad y TI

en su proceso de negocio desde su inicio, para que así comprendan de mejor forma los activos de la empresa que se deben proteger.

En cuanto a los riesgos, las fintech deben conocer cuáles son las amenazas del negocio y las que pueden perjudicar e involucrar a sus usuarios y trabajadores, entre ellas, las transacciones no autorizadas, el robo de identidad, las intrusiones a los sistemas informativos, que pueden involucrar fuga de información no autorizada (como los datos financieros de los clientes y de la empresa) y los ataques de ransomware, phishing y whaling, también conocido como

ataque al CEO, entre otros. Los métodos y técnicas que utilizan los delincuentes son variados y mejoran permanentemente, por eso es importante conocer los tipos de ataques existentes, identificar, como empresas, nuestra superficie de ataque, y estar atentos a las vulnerabilidades que podemos estar sufriendo y las brechas de seguridad que se abren. Todo lo anterior, ya que una mala configuración, una actualización que no se realizó oportunamente o una vulnerabilidad desconocida por la empresa, pueden desatar una verdadera catástrofe, tanto para las personas como para las

28 www.trendTIC.cl Edición 41

organizaciones, ya sean clientes, las propias fintech, y en el peor de los casos, a la industria completa.

En vista de lo anterior, las fintech deben trabajar en un marco de ciberseguridad integral que involucre a las distintas áreas de la compañía y que considere el panorama de las amenazas y la gestión de los riesgos, contemplando además el correcto procesamiento y almacenamiento de los datos.

protocolos y controles que garanticen una armonía de ciberseguridad dentro de la institución; la seguridad externa, relativa a otras compañías, socios y clientes que interactúan con la empresa, y establecer comunicaciones seguras entre los puntos de acceso; y, por último, la seguridad tecnológica que corresponde en poder detectar, prevenir y responder a los incidentes informáticos.

madurez, además es imperativo cumplir con las obligaciones que establece la Comisión del Mercado Financiero para proteger los activos y los datos de las personas en toda la cadena de transacción.

Finalmente, quiero destacar la importancia de contar con un estándar base de ciberseguridad e ir mejorando y adoptando nuevas medidas de protección a medida que vayan adquiriendo mayor

Cabe destacar que, gracias a la tecnología, las fintech hoy son una industria con mucho potencial y con una demanda en aumento por sus servicios. Pero no deben nunca olvidar que su crecimiento futuro, y la confianza y credibilidad que logren a ojos de la población y el mercado, son inseparables de la correcta implementación de los protocolos y políticas de seguridad de la información de sus clientes.

Otra arista relevante es generar sistemas de monitoreo y de vigilancia de los procesos, centrándose en tres puntos: la seguridad interna para establecer políticas, t

29 www.trendTIC.cl Edición 41

Gestionando la Ciberseguridad en una Fintech, Un desafío Dinámico y Adaptativo

Por José Lagos - Socio Principal Cybertrust

Qué cosas deben ser diferentes cuando gestionamos la ciberseguridad en una empresa Fintech. Probablemente las amenazas en el ciberespacio son iguales para todas las empresas financieras que de alguna u otra forma están conectadas a internet, o que utilizan internet para realizar negocios. Si tuviéramos que definir los principales desafíos que enfrenta una Fintech en comparación con la banca tradicional, podríamos mencionar la necesidad de atraer nuevos clientes, la innovación en el uso de datos, le gestión adecuada del riesgo, la construcción de una experiencia nueva con los clientes, el análisis de los datos, el marketing digital y la agilidad necesaria para sobrevivir en el ecosistema financiero.

En base a lo mencionado y considerando que si bien es cierto las amenazas y vulnerabilida -

des existentes en el ciberespacio, son iguales para un banco tradicional y una Fintech, la diferencia podría estar en el nivel de exposición, ya que el negocio completo de una Fintech está expuesta a internet, y sus activos críticos pasan a ser datos, pero también algunos algoritmos desarrollados y almacenados en la Nube, entonces cómo debiéramos re-enfocar la ciberseguridad.

El propósito de la ciberseguridad en una empresa Fintech debe ser mantener la ventaja competitiva, y su estrategia debe ser parte integral de la estrategia de negocio, por un lado colaborando en la obtención de nuevos clientes, protegiendo los datos, siendo resiliente y manteniendo la reputación de la empresa en el tiempo, de los contrario la Fintech sederá terreno a sus competidores, incluso a la banca tradicional, ya sea por descon -

fianza de los clientes o pérdida reputacional, la confianza y la reputación son parte de los valores principales que el mercado y sobre todo los clientes observan en una Fintech y la Ciberseguridad será la disciplina para asegurar la confianza del mercado y la reputación de la empresa en el tiempo.

Entonces la pregunta es cómo la función de ciberseguridad debe ser gestionada para estos efectos, la respuesta es la generación de capacidades dinámicas que deben ser desarrollados para cumplir el propósito mencionado anteriormente, estas capacidades dinámicas, implica estar constantemente mirando el mercado, el ecosistema, nuevas amenazas y el entorno en general, adaptando los recursos internos según los cambios del mercado. Las capacidades dinámicas son

30 www.trendTIC.cl Edición 41

definidas como la capacidad de la empresa para integrar, construir y reconfigurar las competencias internas y externas para enfrentar un entorno cambiante (Teece, 1997), por lo cual desde el punto de vista de ciberseguridad, necesitamos constantemente mirar que está sucediendo en el entorno, tanto desde el punto de vista regulatorio, tecnología, innovación, amenazas y otros, para efectos de reconfigurar la capacidades o el modelo operacional de ciberseguridad para hacer frente a estos cambios.

Dentro de las capacidades dinámicas más necesarias que deben ser desarrollados por el máximo responsable de ciberseguridad de la Fintech, probablemente el CISO, menciono las siguientes:

Cultura

Será necesario crear las capa -

cidades no tanto solo de una cultura de ciberseguridad madura, sino que una cultura digital en la Fintech que permite implementar adecuadamente su estrategia, siempre focalizado en el cambio de comportamiento Información.

Capacidad que se refiere a la información que como función de ciberseguridad entregaremos a los distintos grupos de interés, como clientes, reguladores, industria, competidores, etc.

Arquitectura Tecnológica.

El entendimiento de la arquitectura tecnológica existente en el mercado y entender el direccionamiento de la misma en el corto y largo plazo, será una capacidad crítica para seleccionar la tecnología de protección adecuada o incluso realizar los cambios de tec -

31 www.trendTIC.cl Edición 41

“necesitamos constantemente mirar que está sucediendo en el entorno, tanto desde el punto de vista regulatorio, tecnología, innovación, amenazas y otros, para efectos de reconfigurar la capacidades o el modelo operacional de ciberseguridad para hacer frente a estos cambios. ”

nología, debido a que algunas van quedando obsoletas fácilmente, por ejemplo, software que funcionan en base a firmas para efectuar la detección de malware, frente a la utilización de algoritmos de machine learning.

Construcción de Marca.

La ciberseguridad debe ser capaz de apoyar la construcción de marca de la empresa, ya sea para mejorar la confianza de los clientes, o para reconstruir la reputación en caso de ser necesario.

Integración con el Negocio.

La ciberseguridad debe ser lo suficientemente inteligente, para proteger los datos y los algoritmos, al tiempo que no perjudica el time to market, para lo cual la eliminación de silos y construcción de filosofías DevSecOps debe ser una prioridad.

Estrategia de Negocio

En una empresa Fintech la ciberseguridad debe ser la estrategia de negocio, aspectos que ayudará a obtener nuevos clientes, mejorar la confianza, reputación y mantener una ventaja competitiva en el tiempo

Innovación y Machine Learning

La ciberseguridad debe ser innovadora en la incorporación de tecnología de protección o el desarrollo de mecanismos utilizando herramientas de machine learning, implementando modelos predictivos, los cuales pueden estar orientados a determinar por medio de algoritmos supervisados ( SVM, Regresión Logística o Random Forest), el % de riesgo que tiene un colaborador de ser víctima de phishing.

Dependencias Externas

Considerando el ecosistema de Fintech, la dependencia en proveedores externos debe ser un punto de control, por lo cual será necesario asegurar los datos y los algoritmos, incluso cuando estos no están almacenados en dispositivos de propiedad de la Fintech.

32 www.trendTIC.cl Edición 41

“La ciberseguridad debe ser innovadora en la incorporación de tecnología de protección o el desarrollo de mecanismos utilizando herramientas de machine learning” t

Nuestros Servicios

Nuestros Servicios

Nuestros Servicios

Gobierno, Gestión de Riesgo y Cumplimiento

Gobierno, Gestión de Riesgo y Cumplimiento

Gobierno, Gestión de Riesgo y Cumplimiento

Gestión de identidades, Control de accesos, Analytics y Seguridad en SAP

Seguridad de la Información, Ciberseguridad y Privacidad de Datos

Gestión de identidades, Control de accesos, Analytics y Seguridad en SAP

Resiliencia y Continuidad del Negocio Academia

Resiliencia y Continuidad del Negocio Academia

Seguridad de la Información, Ciberseguridad y Privacidad de Datos

Seguridad de la Información, Ciberseguridad y Privacidad de Datos

Cybertrust Academy tiene como finalidad entregar educación continua en los diversos temas de nuestra especialidad, nuestros entrenamientos y certificaciones están alineadas con la experiencia teórica y práctica de nuestro equipo de expositores, esto hace que podamos entregar soluciones a las necesidades reales de nuestros clientes

Cybertrust Academy tiene como finalidad entregar educación continua en los diversos temas de nuestra especialidad, nuestros entrenamientos y certificaciones están alineadas con la experiencia teórica y práctica de nuestro equipo de expositores, esto hace que podamos entregar soluciones a las necesidades reales de nuestros clientes

Cybertrust Academy tiene como finalidad entregar educación continua en los diversos temas de nuestra especialidad, nuestros entrenamientos y certificaciones están alineadas con la experiencia teórica y práctica de nuestro equipo de expositores, esto hace que podamos entregar soluciones a las necesidades reales de nuestros clientes

Resiliencia y Continuidad del Negocio Academia

Gestión de identidades, Control de accesos, Analytics y Seguridad en SAP Partners

Partners

Nuestro CyberTrust Center ofrece servicios especializados en ciberseguridad bajo 5 ámbitos clave:

Nuestro CyberTrust Center ofrece servicios especializados en ciberseguridad bajo 5 ámbitos clave:

Nuestro CyberTrust Center ofrece servicios especializados en ciberseguridad bajo 5 ámbitos clave:

INSPIRANDO CONFIANZA

INSPIRANDO CONFIANZA

INSPIRANDO CONFIANZA

33 www.trendTIC.cl Edición 41

Partners

34 www.trendTIC.cl Edición 41

Sara Herrera

Sara Herrera, Gerente de Riesgo Operacional y Tecnológico de BancoEstado:

Para seguir ahondando en los desafíos de ciberseguridad de las Fintech, ahora conversamos con Sara Herrera, Gerente de Riesgo Operacional y Tecnológico de BancoEstado:

¿Cuáles son los principales riesgos de ciberseguridad a los que se enfrentan las fintech?

Las fintech se enfrentan a los mismos riesgos a los que estamos expuestas las instituciones financieras y en realidad cualquier organización. Hoy la ex filtración de datos y el impacto reputacional que conlleva un incidente de este tipo debe estar descrito en cualquier plan de respuesta ante incidentes.

¿Cómo pueden las fintech protegerse contra el fraude y el lavado de dinero?

Estableciendo procesos de debida diligencia con sus clientes. Fundamental es el monitoreo de transacciones que permitan detectar de manera temprana un mal uso

de los servicios otorgados por la FIntech. No siempre contar con alertas es la soluición, más que la cantidad de alertas debe ser la gestión de ellas y que sean lo más automáticas posible.

Deben contar con procesos, tecnología y personas. Procedimientos claros que permitan detectar de manera temprana alguna acción anómala o que pueda estar fuera de norma.

¿Cuál es el papel de la criptografía en la seguridad de las fintech?

La criptografía permite asegurar de manera precisa que la fintech cuenta con mecanismos que protegen la confidencialidad, integridad y disponibilidad de la información. Otorgan una capa de seguridad adicional y necesaria para proteger lo datos.

¿Qué medidas de seguridad pueden tomar las fintech para proteger los datos de los clientes?

Contar con mecanismos de autenticación robots, respaldos de información, control de acceso a datos. Definir un proceso de custodia de datos que permita tener la tranquilidad que la información solo es accedido por quienes producto de la naturaleza de sus funciones lo requieren.

¿Qué estrategias pueden adoptar las fintech para mitigar los riesgos asociados ca ciberataques?

Bueno, yo vengo del mundo de la gestión de riesgos operacionales y tecnológicos, que incluyen la ciberseguridad, por tanto, me parece que toda fintech debe hacer de forma periódica evaluaciones de riesgo que permitan identificar cuáles son los riegos más relevantes y establecer planes de acción y monitoreo de controles en caso de ser necesario.

Sin duda, contar con tecnología específica para detectar y contener amenazas de ciberseguridad

35 www.trendTIC.cl Edición 41

“La combinación de IA y análisis de datos permite a las FINTECH identificar patrones y anomalías en las transacciones financieras, lo que ayuda a detectar y prevenir actividades fraudulentas de manera más efectiva”

es súper importante. Mantener parchadas sus aplicaciones, mecanismos de autenticación robustos, monitoreo de alertas de ciberseguridad y un plan de respuesta ante incidentes de ciberseguridad deberían ser parte del modelo de gestión de riesgos.

¿Cómo pueden las fintech balancear la necesidad de una rápida innovación con la necesidad de mantener un alto nivel de seguridad cibernética?

Creo que una buena estrategia y lo que he visto, es que incorporan la seguridad desde el inicio, e incluso, como parte de su oferta e valor.

Por otro lado, además de mantenerse actualizados en las últimas tendencias de ciberseguridad y en conocimiento y gestión de las amenazas cibernéticas, contar con prácticas de desarrollo seguro, también permitirá que pueden balancear la rápida innovación vs la seguridad.

La seguridad no debe estar antes que la rapidez, deben coexistir.

¿Cuál es el papel que la inteligencia artificial ocupa o podría ocupar en la prevención del fraude en las fintech?

Tenemos que implementar las capacidades necesarias para elevar los niveles de detección, usando IA. Eso se consigue entrenando modelos en los actuales esquemas de prevención de fraude.

36 www.trendTIC.cl Edición 41

“Los trabajadores de las Fintech deben estar al día y conocer cuáles son las principales amenazas de Ciberseguridad existentes en el entorno”

La combinación de IA y análisis de datos permite a las fintech identificar patrones y anomalías en las transacciones financieras, lo que ayuda a detectar y prevenir actividades fraudulentas de manera más efectiva.

Es importante destacar que, si bien la IA puede ser muy efectiva en la prevención del fraude, ninguna solución es infalible y siempre requerirá de personas para poder analizar la data.

¿Cómo pueden las fintech manejar los riesgos de seguridad que surgen cuando se asocian con otras empresas o proveedores de servicios de terceros?

Primero, teniendo la propia fintech políticas de seguridad alineadas con estándares internacionales y la normativa chilena. En segundo lugar, estableciendo protocolos y mínimos que permitan asegurar en el tiempo niveles óptimos de ciberseguridad. Comprender que se transforman en parte importante del ecosistema y que en otros temas podemos competir, pero en ciberseguridad la invitación es colaborar para contar con un sistema más robusto, que frente a incidentes que pueden afectar a una institución financiera o a la fintech, respondemos de forma rápida y si es necesario, conjunta.

¿Qué tipo de capacitación y concienciación sobre la ciberseguridad deberían recibir los empleados en las fintech?

Los trabajadores de las Fintech deben estar al día y conocer cuáles son las principales amenazas de Ciberseguridad existentes en el entorno. Por ejemplo, súper importante seguir generando conciencia de que no debemos entregar nuestras claves, respecto de las nuevas técnicas de ingeniería social, entre otros. t

37 www.trendTIC.cl Edición 41

“La seguridad no debe estar antes que la rapidez, deben coexistir”

Mesa de Ciberseguridad presenta informe a la Comisión de Desafíos del Futuro del Senado

La mesa inició formalmente el 7 de Julio de 2022, en una sesión especial de la Comisión de Desafíos del Futuro en la que se convocó a 140 especialistas provenientes de la academia, la industria, servicios públicos, Policías, Fuerzas Armadas, organizaciones civiles y otros profesionales focalizados en temas atingentes a ciberseguridad, transformación digital y políticas públicas.

38 www.trendTIC.cl Edición 41

El pasado lunes 12 de junio la Mesa de Ciberseguridad de la Comisión “Desafíos de Futuro, Ciencia, Tecnología e Innovación” del Senado, presentó su informe luego de casi un año de trabajo.

La creación de la Mesa de Ciberseguridad en dicha Comisión fue una iniciativa promovida por la senadora Ximena Órdenes y el senador Kenneth Pugh, de manera de visibilizar los temas de ciberseguridad ya levantados en el informe de la Estrategia Chile Digital 2035 que se realizó al amparo de la Comisión de Transportes y Comunicaciones del Senado.

La mesa coordinada por Michael Heavey, inició formalmente el 7 de Julio de 2022, en una sesión especial de la Comisión de Desafíos del Futuro en la que se convocó a 140 especialistas provenientes de la academia, la industria, servicios

públicos, Policías, Fuerzas Armadas, organizaciones civiles y otros profesionales focalizados en temas atingentes a ciberseguridad, transformación digital y políticas públicas, quienes aceptaron la invitación a participar y colaborar con su tiempo y esfuerzo.

Usando como base el capítulo de Ciberseguridad del documento Chile 2035, la mesa se organizó en 7 sub-mesas, compuestas por distintos especialistas, como se indica a continuación:

• Ciberseguridad y Políticas Públicas, a cargo de Carolina Sancho y Pelayo Covarrubias.

Comité de trabajo técnico de la submesa formado por: Sebastián Izquierdo, Marisel Cabeza, María Francisca Yañez, Alberto Jara, Jessica Matus, Paola Arellano, Paulina Silva, Romina Garrido, Carmina Hernández, Hernán Espinoza, Daniel Álvarez, Jaime Astorquiza, Íngrid Inda, Pedro Huichalaf, Catherine Narváez, Juan Pablo González, Edison Escobar, Michel Souza, Michelle Bordachar y Claudia Inostroza.

• Desarrollo Talento Ciber, a cargo de Xavier Bonaire y Tania Yovanovic

Comité de trabajo técnico de la submesa formado por: Ximena Sepúlveda, Martin

Seguel, Rodrigo San Martin, Alexandra Barros, Sebastian Vargas, Lidia Herrera y Claudia Jaña.

• Investigación Avanzada en Ciberseguridad, a cargo de Romina Torres y Pedro Pablo Pinacho.

Comité de trabajo técnico de la submesa formado por: Andrés Barrientos, Mauricio Romo, Jorge Flores, Ricardo Monreal, Claudio Galleguillos Escobar, Danic Maldonado, Rodrigo Bustamante, Claudia Negri, Francisco García, Sergio Leiva, Carlos Manzano, Julio López

Fenner, Ricardo Seguel, Rocío Ortiz, Alejandro Hevia, Gonzalo Díaz de Valdés, Javier Ramírez y Amalia Pizarro Madariaga.

Usando

• Ciberseguridad y Políticas Públicas

• Desarrollo Talento

Ciber

• Investigación

Avanzada en Ciberseguridad

• Tecnologías

Emergentes en Ciberseguridad

• Operadores de Servicios Esenciales

• Estrategia

Nacional contra la Desinformación en Línea

• Interoperabilidad e Identidad Digital

• Tecnologías Emergentes en Ciberseguridad, a cargo de Rodrigo Alfaro y Luz Cardona.

Comité de trabajo técnico de la submesa formado por: Miguel Solís, Carlos, Bustos, Pablo Itaim, Yerka Yukich, Francisco Correa, Mirko Koscina, Ricardo Dorado,

39 www.trendTIC.cl Edición 41

como base el capítulo de Ciberseguridad del documento Chile 2035, la mesa se organizó en 7 sub-mesas:

DESAFÍOS DEL FUTURO, CIENCIA, TECNOLOGÍA E INNOVACIÓN<

>COMISIÓN DESAFÍOS DEL FUTURO, CIENCIA, TECNOLOGÍA E INNOVACIÓN<

• Estrategia Nacional contra la Desinformación en Línea, a cargo de Jorge Gatica y Felix Staicu. Comité de trabajo técnico de la submesa formado por: Ricardo Vásquez, María Paz Ilabaca, Juan Ignacio Nicolossi, Sebastián Carey, Carlos Parker, Jorge Astudillo, Pedro Huinchalaf , Victoria Hurtado, y Andrés Barrientos.

de 2022 proveyendo importantes visiones e insumos de la futura evolución de la ciberseguridad en nuestro país para los próximos

Las submesas dieron como resultado general en la necesidad de

• Considerar la promoción de la ciberhigiene o higiene digital que permita la creación de hábitos y buenas prácticas en el manejo de los sistemas informáticos y dispositivos móviles en toda la población, y en especial en las instituciones públicas y el ambiente educacional.

• Potenciar la colaboración y alianzas público-privadas, para un mejor intercambio de información y conocimiento en asuntos relacionados con la ciberseguridad, pero también fomentar la creación de conocimiento asociado a estas materias. Colaborar en ciberseguridad no es óbice para la competencia en los mercados.

• Incorporar enfoque etario en la ciberseguridad teniendo presente que dependiendo de la edad cambian los intereses, características de las medidas y niveles de seguridad a promover.

• Avanzar en la formulación y promulgación de una política internacional para el ciberespacio.

• Evaluar la necesidad permanente de adaptación de la institucionalidad vigente para considerar los desafíos que implica estar inmersos en este ecosistema, así

como la protección de activos relacionados con los sistemas de información, procesamiento, datos y redes. Avanzar en una visión holística de inserción en el ciberespacio, reconociendo y adoptando estándares internacionales.

• Robustecer la identidad digital de manera que los procesos de identificación, autenticación y validación aseguren que la información accedida solo lo sea por quien está habilitado para ello (es efectivamente quien dice ser).

• Robustecer la firma electrónica y su aplicación universal

• Establecer el uso del domicilio digital universal, donde la persona pueda ser notificada o pueda mantener su relación informativa con el Estado. - Avanzar en el desarrollo de la ficha médica universal

• Consolidar en Chile un centro de

desarrollo de capacidades cibernéticas que sea referente en la región en investigación avanzada en materias de ciberseguridad en sus diversas áreas de especialización

• Facilitar el desarrollo de la industria de productos y servicios de base científica-tecnológica en el área de ciberseguridad en Chile que ayude a posicionar al País en innovación, la investigación aplicada y el desarrollo tecnológico en ciberseguridad

• Habilitar una infraestructura compartida que permita investigar desarrollar y probar algoritmos/ modelos/productos del segmento ciberseguridad para diferentes Industrias optimizando recursos.

• Posicionar a Chile como líder en IAC en las 5 dimensiones del CMM de Oxford.

• Ejecutar programas para identi -

41 www.trendTIC.cl Edición 41

ficar y desarrollar ciber talentos a partir de los 14 años.

• Desarrollar habilidades digitales entregando competencias certificadas para alumnos de todas las edades a partir de los 18 años y sin ser requisito de ingreso una formación académica previa, usando la metodología francesa de la Escuela 42.

• Mejorar las ofertas educativas de ciberseguridad, estableciendo programas de formación y acreditación de competencias, de acuerdos a estándares nacionales e internacionales, para carreras técnicas y universitarias.

• Fomentar el desarrollo de becas de postgrado en Ciberseguridad, en universidades de alto prestigio mundial, para doctorados y postdoctorados.

• Fomentar la incorporación de mujeres a carreras de ciberseguridad para hacerse cargo de la brecha de género existente.

res destacadas en Ciberseguridad.

• Reconocer anualmente a las y los líderes emergentes destacados de la Ciberseguridad

• Incentivar la formación y retención de especialistas en ciberseguridad para apoyar al Estado, los servicios de este, y a los actores económicos en general.

• Explorar la coordinación, y los recursos para desarrollar marcos educativos de ciberseguridad mejorados, con presupuesto y gasto basado en la demanda nacional de forma dinámica y con recursos de la ley de presupuesto

• Identificar instancias existentes en donde las clasificaciones de Gobernanza propuestas se puedan ajustar y operar durante un período de transición, instalando en la agenda específica de la instancia las temáticas de la gobernanza y articularlas entre ellas con objetivos y acciones concretas, con la intencionalidad de generar la práctica y la cultura requerida, en el intertanto se cuenta con las capa -

cidades permanentes instaladas.

• Promover una Ley de Interoperabilidad Nacional, que genere las herrramientas administrativas y los recursos para impulsar un modelo de Interoperabilidad para el Estado de Chile, que considere una arquitectura de Interoperabilidad basada en estándares que hayan sido comprobadamente utilizados internacionalmente, y considerando aspectos de politica exterior a objeto de facilitar la interoperabilidad transfronteriza. Dicha ley regulará los aspectos administrativos relativos al intercambio de información entre las instituciones del Estado de manera digital y en tiempo real, con apego estricto a las leyes de Protección de Datos y de Ciberseguridad.

• Crear la Agencia Nacional de Interoperabilidad, dependiente del Ministerio del Interior, que articule la Interoperabilidad, asumiendo la gobernanza necesaria para administrar los procesos de cambio, y la generación de normas y reglamentos. t

42 www.trendTIC.cl Edición 41

• Premiar anualmente a las muje -

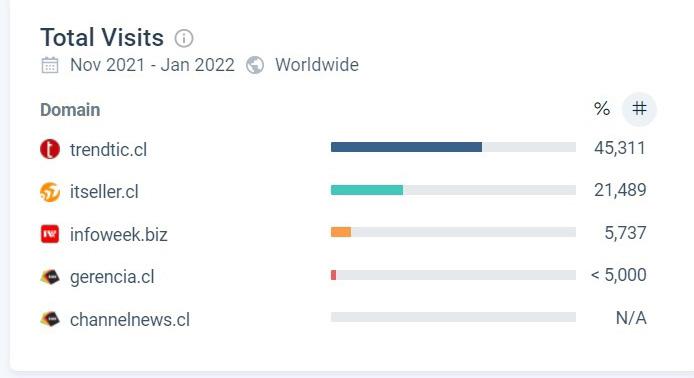

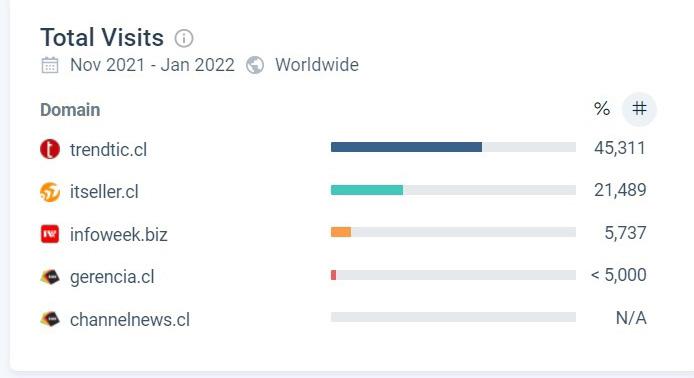

No 1 en Chile

En portales webs especializados en tendencias tecnológicas para Empresas.

.

com

TRANSFORMACIÓN DIGITAL - INTELIGENCIA ARTIFICIAL - BIG DATA - CIBERSEGURIDAD - OPINIÓN - NOTICIAS Y MÁS

El diario digital N°1 de Chile en Tendencias Tecnológicas Corporativas

Desarrollo, equidad e inclusión social. Estas son tres de las características que pueden hacer la diferencia en las zonas rurales como oportunidad para poder potenciar su crecimiento a través de la tecnología y la digitalización.

Incluir a estas zonas es básico para el ecosistema de economía digital que se está reforzando con el desarrollo de tecnologías como el 5G.

De acuerdo con cifras del Banco Interamericano del Desarrollo (BID), la cobertura y acceso a tecnología de la población rural en América Latina y el Caribe mantiene una brecha importante, pues en el año 2020, 44 millones de personas que habitaban estos territorios no tenían acceso a Internet.

En este escenario, la posibilidad de digitalizar bienes y servicios en sectores rurales es una oportunidad para superar deficiencias de larga data, como la migración a zonas urbanas, impulsar su economía local y satisfacer necesidades educativas y de salud, por ci -

Tecnología 5G: un factor relevante para el desarrollo de comunidades rurales

Por Rodrigo Ramírez. Presidente Cámara Chilena de Infraestructura Digital

tar sólo algunos imperativos sociales y comunitarios. Si los adelantos tecnológicos y de infraestructura de telecomunicaciones revolucionan e impactan positivamente a grandes zonas urbanas del país, no hay porqué dejar de lado la posibilidad de propiciar este tipo de ecosistemas en el ámbito rural, cuyas necesidades de mejoras en la agricultura, educación, salud, preservación del patrimonio natural y cultural, turismo responsable, entre otros ámbitos, son urgentes.

restal y salmonicultura- ciudades inteligentes y contribución al medio ambiente.

En estos y otros ámbitos, las torres de telecomunicaciones han sido un factor fundamental para dotar a las comunidades de beneficios concretos.

Las torres de telecomunicaciones son un factor central en el impulso al progreso tecnológico y económico de sus habitantes. La brecha de conectividad impacta en una menor competitividad y un rezago que es una pesada carga para el desarrollo de esas zonas. Por eso, el despliegue de infraestructuras de telecomunicaciones eficientes y armónicas es un elemento que ayuda a mejorar la vida de las comunidades rurales.

Combatir esta brecha de conectividad no tiene que dejar de lado las legítimas interrogantes que esta infraestructura puede generar en parte de la ciudadanía, siempre poniendo en valor que esta tecnología habilita avances como apoyo al emprendimiento, más y nuevos tipos de empleos, medicina de calidad y sin importar la ubicación territorial, contraprestaciones y apoyo a sectores estratégicos, -como sector portuario, agrícola y fo - t

Lo anterior significa identificar las necesidades concretas de los sectores rurales que pueden ser satisfechas con la tecnología, así como generar los incentivos con gobiernos locales y operadores para llegar a esas zonas, para mejorar la calidad de vida de la población.

44 www.trendTIC.cl Edición 41

Ubicado a más de 3.500 kilómetros del continente, Rapa Nui tiene acceso a servicios de telecomunicaciones desde la década del 60, un nuevo hito se suma a esta historia con la puesta en marcha de la primera antena con tecnología 5G en la isla.

En Rapa Nui comienza a operar red 5G t

Entel instaló dos antenas en la zona, correspondientes a la segunda fase del proyecto comprometido en la licitación del espectro 5G de 3,5 GHz, con lo que se cuenta con conectividad 5G desde Putre a Puerto Williams, y ya hay más de 1 millón y medio de clientes que están haciendo uso de esta tecnología.

t

Marcos regulatorios

la

y la colaboración para el ambiente digital

Frente a la evolución tecnológica de los últimos años, las autoridades responsables de desarrollar políticas públicas y las de regulación de telecomunicaciones tienen la oportunidad y el desafío de poder tomar decisiones diferentes, utilizando o explorando nuevas y buenas prácticas para reducir las brechas de conectividad en América Latina y el Caribe.

“La transformación de los entornos regulatorios es vital para evitar que se multipliquen las brechas digitales y aparezcan nuevas barreras para el desarrollo en las comunidades de América Latina y el Caribe”, explicó José Otero, Vicepresidente de 5G Americas para América Latina y el Caribe. “Las autoridades de la región deben mantenerse atentos a los cambios y tendencias que se están produciendo en el escenario internacional, y prepararse para el nuevo entorno multisectorial que será vital para mantener un marco normativo ágil y que fomente la innovación, con una perspectiva acorde a sus realidades, a medida que nos internamos más en la sociedad de la información y la economía digital”, agregó.

En un webinar reciente orga -

nizado por 5G Americas, Carlos Lugo, líder Regional de Desarrollo de Capacidades de la Unión Internacional de Telecomunicaciones (UIT) en Américas, presentó dos instrumentos de referencia de la UIT que sirven de orientación para los reguladores de los países miembros, el ICT Policy Tracker (Monitor de Políticas TIC) y el G5 Benchmark (Marco de Referencia G5).

Estas dos herramientas permiten identificar el estadío en la evolución de los marcos regulatorios en materia de conectividad y desarrollo digital. El ICT Regulatory Tracker mide los marcos regulatorios en términos de generaciones, mientras que el G5 Benchmark computa los distintos estadíos en la quinta generación de regulación, donde ya se abordan mercados abiertos e interdependientes.

“La primera generación (del ICT Regulatory Tracker) tiene que ver con la regulación de los monopolios públicos antes de la liberalización del mercado, mientras que en la segunda generación de regulación se da en el momento en que se abrieron los mercados de telecomunicaciones y se dio paso a la privatización del sector”

explicó Lugo.

“En la tercera generación comienzan a aparecer marcos regulatorios que promueven la inversión y la innovación, con organismos de regulación de mayor independencia y un enfoque tendiente a fomentar la inversión y desarrollar el sector, la competencia y el acceso a los servicios. Muchos países aún se encuentran en esa tercera generación porque aún no han hecho reformas integrales, alineadas con los objetivos de desarrollo económico y social. Hasta allí llegan los marcos regulatorios integrales modernos enfocados a las telecomunicaciones”.

El G5 Benchmark evalúa, de acuerdo al nivel de avance o transición de una regulación centrada exclusivamente en las telecomunicaciones y los operadores a un ambiente digital de colaboración e integración completo.

“Perseverar en un enfoque de servicios aislados y/o compartimentados puede tener un enorme costo, tanto económico y social como en el aspecto educativo y el bienestar general de nuestras comunidades”, finalizó Otero. t

deben evolucionar hacia

integración

Colombia tendrá laboratorio de Inteligencia Artificial

Defontana dio a conocer a su nuevo country manager para México, el licenciado Alfredo Calderón, ejecutivo con vasta experiencia en la administración y coordinación de equipos comerciales e interdisciplinarios, principalmente, en el área de las tecnologías de la información y ventas de software ERP, CRM, CMS, BPM, BI e integración de hardware.

Con una destacada e importante trayectoria en servicios SaaS, PaaS, IaaS en AWS y otros, el nuevo country mana -

ger tiene como principal objetivo consolidar y expandir en el país azteca el Ecosistema de Gestión Empresarial, EDGE, de Defontana.

“Defontana ha evolucionado a una multiplataforma de servicios digitales para empresas de todos los tamaños y sectores, lo que se suma a los beneficios de su integración nativa, al ser un ecosistema en la nube desde su origen. Este valor la convierte en un ecosistema único de soluciones digitales, clave para las empresas mexicanas,

sobre todo aquellas que están en plena transformación digital, ya que uno de los principales atributos de este ecosistema es que crece junto a la compañía”, explicó

“El mercado mexicano es la segunda potencia después de Brasil, según IDC. Se trata de un mercado de unos 50 mil millones de dólares. Es un gran reto, pero tenemos la expertise, desde su concepción es 100% web, es fácil y accesible”, comentó el country manager.

48 www.trendTIC.cl Edición 41

t

Colombia tendrá laboratorio de Inteligencia Artificial

El ministro TIC Mauricio Lizcano anunció, en el marco de la IV Cumbre de Inteligencia Artificial (IA) ‘El reto es la brecha’, la creación de un laboratorio de IA que será liderado por la Oficina Internacional de la entidad y que articulará el trabajo del Estado, las empresas, los emprendedores, los inversionistas y la academia.

“La IA es una gran oportunidad de desarrollo y tenemos que estar ahí. La Oficina Internacional del Ministerio TIC será ahora embajadora de tec -

nología para que promocione las tecnologías que creamos y traiga las que sean implantadas en el mundo. Queremos que la IA nos ayude a resolver problemas y nos permita mejorar la vida y contribuir al bienestar de las familias colombianas”, señaló el ministro Lizcano.

Concluyó asegurando que a través del fortalecimiento de la IA, el país logrará grandes avances en la lucha contra la pobreza y la desigualdad..