En su última reunión oficial del año y a dos semanas de finalizar el 2022, la Reserva Federal (FED) de Estados Unidos decidió subir las tasas de interés en solo medio punto, dejándolas en 4.5%. Decisión que contrastó con las que se habían tomado los meses previos de subir las tasas 75

El incremento de diciembre fue el menor registrado en los últimos tiempos, desde que la pandemia obligó a endurecer la política monetaria.

Uno de los principales argumentos de la FED para tomar esa decisión fue la desaceleración de la inflación en Estados Unidos que llegó al 7.1% en noviembre de 2022 (el porcentaje más bajo registrado desde 2021 cuando inició un ascenso que parecía no tener techo).

Sin embargo, los 50 puntos básicos que se sumaron a las tasas de interés representan el doble de lo que la FED las habría subido en otros momentos. Esto se debe a que la inflación aún es una amenaza latente y porque existen otras condiciones financieras que se deben considerar.

Jerome Powell, cabeza de la FED, anunció en su momento que es imposible predecir si el descenso en las tasas de interés se mantendrá ni por cuánto tiempo. Es más, dejó en claro que las tasas podrían aumentar en otro 0.5%, un porcentaje mayor al que habían pronosticado en septiem-

La última palabra de lo que se ha denominado “un aterrizaje suave de la economía”

la tendrá la inflación, ya que se espera que la subida de las tasas de interés ayude a situarla en un 2%, y otros factores como el crecimiento de la economía de Estados Unidos este año y la generación de empleo.

La FED cree que el PIB o GDP de ese país podría caer otro 0.5% este año. Un porcentaje que, aunque preocupante, sugiere que no se materializará la temida recesión, pues a pesar de los altibajos, el crecimiento económico se mantendría en terreno positivo.

Todavía se debe combatir una tasa de desempleo de 3.7%, que representa uno de los niveles más bajos registrados en los últimos 50 años. Así como el debilitamiento de sectores como el inmobiliario, que desde hace varios meses tienen un comportamiento bajista.

La buena noticia es que, cuando reina la incertidumbre, tanto las personas como los empresarios se movilizan para superar la ola y lograr la sostenibilidad tanto de sus finanzas como de sus negocios.

Es por esto que esta edición viene cargada de información clave para que esa ola no te tome por sorpresa y puedas sacarle provecho incluso a una crisis económica o a una época retadora, como la que podría experimentar el mercado en los próximos meses hasta que la oferta y la demanda se equilibren.

En esta edición también vas a encontrar una entrevista con la psicóloga Paola Votto, speaker de Shift 2022, quien te cuenta cómo y cuándo los humanos empiezan a construir su relación con el dinero y de qué forma se puede fortalecer o mejorar. Algo que todos queremos, ¿verdad?

En cuanto a las empresas listadas en la Bolsa de Valores de Nueva York, vas a descubrir una relación de las mejores acciones para invertir en 2023, según expertos y portales especializados en inversiones.

Recuerda que esas sugerencias las hacen ellos, no yo.

Para no desentonar con la época, conocerás de qué se trata el efecto enero y el barómetro enero. ¿No te suenan estos conceptos para nada? Pues tendrás que leer la revista para familiarizarte con ellos.

Además, vas a recibir una herramienta que te puede ayudar a diseñar tu portafolio de inversiones y tomar decisiones de inversión.

A estas alturas ya debes saber que debes navegar por el mercado con brújula en mano, así que también descubrirás lo que dicen las principales firmas financieras y de investigaciones con respecto a los factores que determinarán el rumbo de la economía desde la perspectiva del mercado en general y de activos como las acciones.

Por otro lado, empezamos el año con las frases más recordadas del CEO de Morgan Stanley, una de las principales instituciones financieras del mundo, y con una infografía que te puede ayudar a planear tu año financiero, hacer seguimiento a tus metas y tomar acción para llegar a ellas.

Finalmente, obtendrás algunas claves para que este año tengas la mentalidad correcta a la hora de manejar tu dinero o invertir y, como de costumbre, vas a conocer las respuestas a las dudas más frecuentes que tuvo la comunidad en las últimas semanas.

Espero que disfrutes esta edición y que nos sigas acompañando este año, que al parecer será retador e interesante para todos.

Un abrazo, Hyenuk Chu

Paola Votto es psicóloga y psicoanalista de la Sociedad Sicoanalítica Freudiana de Colombia. En Shift 2022, en donde participó como speaker, dio una charla sobre cómo desde la infancia se empieza a construir tanto la relación como el concepto que se tiene sobre el dinero.

Te invitamos a leer esta entrevista donde resumimos los principales puntos de su intervención y de su trabajo. Un consejo: lee este artículo con mente abierta.

¿Por qué es interesante mirar al dinero desde el psicoanálisis?

Es interesante porque la teoría psicoanalítica presenta cómo se construye la representación del dinero en nuestra mente. Esto tiene que ver con nuestra experiencia de niños. Entonces si entendemos esta teoría y tenemos la capacidad de pensar en nuestra historia infantil, vamos a poder entender cómo es nuestra relación con el dinero o con todas las representaciones del dinero.

¿Qué propone el psicoanálisis con respecto al dinero y cómo se empieza a construir ese concepto en la infancia?

Esta es una teoría que propone Freud para explicar el desarrollo psicosexual de los niños y esta explicación vale la pena pensarla o mirarla desde la infancia. Entonces, más o menos a los dos años de vida, el niño está aprendiendo a caminar, tiene la capacidad de estar de pie. En este momento histórico, en el que un niño puede ver de manera vertical y horizontal, descubre que tiene ya la capacidad de moverse, ya su sistema nervioso central es mucho más maduro y tiene la capacidad de ir al baño, de tener una experiencia importante con su cuerpo, de descubrir que su cuerpo tiene fluidos, por ejemplo, que salen de él. Antes la madre era la que se encargaba de su aseo, pero en este momento el niño es mucho más consciente y aprende a ir al baño, a hacer todo ese proceso de higiene, por un lado. Pero también un proceso de su materia fecal.

Explícanos qué relación tiene ese proceso con el dinero, por favor…

Ese producto, que es completamente natural, el niño distingue que es de él, que es propio, que sale de su cuerpo. Y esto en la mente, y acá viene lo interesante, es que se concibe como algo propio, como un producto y esta es la relación que más adelante se va a dar con nuestra capacidad de hacer, de trabajar, de construir, de crear. Entonces en ese momento el niño valora que hace algo, valora que es de él, tiene una experiencia muy individual, pero los cuidadores, que son la madre o el padre tienen mucho que ver con esta experiencia.

¿Cuál es el rol de los padres en la construcción del concepto sobre el dinero?

Encontramos papás, por ejemplo, que permiten que un niño haga su proceso normal, no es rechazado, le enseña buenos hábitos de higiene, entonces ese niño va a crecer con una satisfacción con respecto a que lo que él hace, lo que él está en capacidad de hacer, simbólicamente va a ser bueno, positivo, estimulado y premiado. Si lo pensamos en la vida adulta, cuando nosotros hacemos un trabajo y tiene una función y un reconocimiento, esto hace que uno tenga buena autoestima, entienda que hay un proceso de trabajo y de experiencia directa para beneficiarse. Por el contrario, si nuestro niño interior sintió que los papás lo rechazaron, lo juzgaron, no lo premiaron, lo presionaron o lo cohibieron, esto tiene que ver con nuestro trabajo, que no va a ser valorado, reconocido o premiado y esto tiene un impacto fundamental en nuestras emociones.

En ese sentido, ¿cómo gestionamos las emociones si en el pasado nos aceptaron o nos rechazaron? Si a mí me permiten expresarme como soy, puedo expresar mis emociones: llorar en público, manifestar mi alegría sin cohibirme. En cambio, si a mí me han juzgado toda la vida, reservo toda mi parte emocional, me reprimo y esto empieza a tener un impacto en la salud mental de las personas.

Volviendo al tema del dinero, ¿es en esas etapas tempranas en las que aparece el concepto de primeras economías y la relación del niño con ellas?

Pensamos que la infancia es un momento de mucho desarrollo y crecimiento, de muchas exigencias a nivel orgánico, del entorno, entonces el niño tiene que ir moviéndose constantemente. ¿Eso qué quiere decir? Que el niño después de los dos años, que es la etapa en la que ya está viendo su cuerpo y sus movimientos va a ser cada vez más dueño de ese cuerpo y de sus movimientos, pensar, hablar y así mismo tendrá que cambiar sus símbolos o buscar otros objetos de interés y también desplazar todo lo que mental o físicamente representa esta materia fecal.

Por educación, jugar con materia fecal no es lo más deseado o lo más permitido porque tiene una textura, color y olor y esto implica una transformación porque en la sociedad tendemos a que nos guste lo limpio, ordenado, agradable. Y cuando tenemos el cuerpo de un niño cambiante, una curiosidad infantil y la manipulación de otros objetos, el psiquismo va a pedir otro estímulo. Entonces el niño empieza a jugar con texturas parecidas como el lodo, la arena, las piedras. Después empieza a usar juguetes pequeños que se coleccionan y acá es donde empieza a ver que esos pequeños objetos pueden intercambiarse y esa es la primera economía o el primer trueque. Yo tengo algo que posiblemente tu necesitas y tiene un valor.

¿Qué

El niño entiende que los adultos le damos mucho valor al dinero y descubre las monedas, los billetes, que son otra representación más alejada de lo que había al principio. Esto empieza a tener valor porque el niño ya descubre que con ese billete o moneda se puede comprar algo que él desea.

Entonces se combina el deseo de “yo quiero algo” y necesito un objeto para comprarlo, como el dinero. Esa mirada de “lo que yo quiero lo puedo comprar es mucho más capitalista”.

¿Así se llega al concepto que se tiene del dinero en la vida adulta?

Realmente, los adultos podemos seguir siendo niños en un sentido, pensándolo desde qué deseamos, qué queremos comprar, qué materialmente nos llena. Empieza este niño interno y esta experiencia que tuvimos a buscar un medio que nos facilita comprar productos, satisfacer nuestra curiosidad, nuestro desarrollo de emociones. Y es “yo trabajo, yo produzco algo y me lo van a comprar”. Empiezan muchas preguntas a darse como “cómo lo vendo”, “qué valor tiene”. Y empieza a darse el valor del trabajo. ¿Qué es importante aquí? Si a ese niño le permitieron desear, sentir que su trabajo tenía valor, va a ser un adulto que quiere imaginar, hacer proyectos más profundos para comprar, gastar, invertir y ahorrar. Pero si se trata de un adulto que no tiene deseo por las cosas, su trabajo, se va a limitar, de pronto tendrá que ahorrar mucho, no va a ser capaz de producir más. Entonces nuestra relación con el dinero se empieza a dar si yo, dentro de mi fantasía como adulto, creo que tengo mucha capacidad de dar, de tener, de experimentar, voy a ser arriesgado, voy a disfrutar la vida, voy a disfrutar el dinero entendiendo que es una posibilidad de lograr cosas. Si no, me voy a limitar.

Define cómo es una relación saludable o poco saludable con el dinero…

Una relación saludable con el dinero tendría que ver con la economía individual o con cómo me paro en el mundo. ¿Soy una persona generosa con mis emociones, palabras, personas cercanas, personas más próximas? Esa es la primera pregunta para

saber si manejo el dinero como también manejo mis emociones, relaciones y lo que tengo. Si soy una persona generosa, seguramente tendré la posibilidad de producir el dinero porque tengo mucho para dar y encuentro alguien que también lo puede recibir, lo necesita o lo quiere. Si soy una persona extrovertida y voy aprendiendo a ser generosa, a compartir mi conocimiento, mi experiencia, mi parte afectiva, también tendré una relación así con el dinero. Esto quiere decir que voy a organizar mi economía para poder ahorrar, invertir y también gastar en las necesidades básicas, según cada persona y el principio de realidad.

Lo no saludable sería pensar que no se tiene una capacidad de trabajo, que no se puede hacer nada, escuchar esa voz interna que

queda de los padres diciéndonos que no éramos suficientes, que no cumplíamos sus expectativas. Y precisamente por eso, la plata se ahorra demasiado, o no se invierte o no sirve para darnos experiencias placenteras. Se tiene una personalidad mucho más tacaña. Entonces, cualquier sensación de perder, de no tener lo suficiente genera angustia, malestar, ansiedad y conflicto.

Lo primero es reflexionar si lo que estoy viviendo me genera dolor o angustia. Cuando esto pasa, se debe identificar qué es lo que me genera angustia, qué me está pasando, cómo está mi cuerpo, qué siente, cuáles son mis pensamientos, mis rutinas. Luego, es clave buscar a una persona de confianza, un amigo, un familiar, un socio para tener ese diálogo con otro y nos saque de lo que estamos fijados, nos muestre otra realidad u opción. Si ya vemos que este malestar continúa, que no se pueden desarrollar estrategias puntuales, valdría la pena buscar a un experto, un psicólogo, que pueda ayudar a entender qué es lo que está pasando, a conocernos mejor, ver esas raíces de nuestra historia personal que van determinando una vida adulta sin ser conscientes de cómo afectan nuestras relaciones y proyectos.

¿Qué mensaje le darías a esta comunidad que está abriendo su conciencia acerca del dinero? Es importante tener un apoyo como comunidad, encontrar personas que tengan intereses similares, que tengan un propósito en común porque esto genera una red de apoyo para pensar, divertirse, disfrutar la vida en compañía. Lo importante es que este grupo de personas que uno escoja sea como un grupo de trabajo, donde hay personas con funciones específicas que aportan al grupo. Pero también es muy importante que cada persona encuentre su punto de vista o su estilo propio. Se trata de aprender de los demás, pero encuentro lo que me resulta a mí porque tenemos el derecho a tener deseos propios y a aprender de nuestra experiencia.

Esa pregunta no podemos resolverla porque creemos que más que en qué invertir lo importante es cuándo invertir. Pero te presentamos un resumen de las acciones que más llaman la atención de los principales portales financieros o de inversiones para este año:

El comportamiento de esta empresa en la Bolsa de Valores durante 2022 no fue sobresaliente, precisamente. De hecho, el precio de su acción arrancó el año cerca de los US$166, pero en diciembre se redujo casi a la mitad. Sin embargo, otra es la historia que cuentan sus balances financieros.

De acuerdo con The Motley Fool, sus ingresos sí crecieron de forma asombrosa. Es más, durante el tercer trimestre de 2022, esta compañía tuvo ingresos netos por US$1.200 millones, lo que representa el mayor monto obtenido a lo largo de su historia. un factor a su favor que se suma al crecimiento que el turismo a nivel mundial podría tener este año.

Aunque su nombre no es tan conocido, el principal producto de esta empresa líder a nivel global provee soluciones de tecnología financiera sí lo es: se trata de Square. Esta plataforma es la preferida por los negocios en Estados Unidos porque les permite hacer o recibir pagos, entre otros.

Para Yahoo Finance e Insider Money, el precio de la acción de esta empresa podría duplicarse en 2023, pues ha registrado un crecimiento atractivo y registra perspectivas prometedoras. Estos portales, sin embargo, advierten acerca del carácter volátil de esta y todas las acciones.

Aunque no habla específicamente de este ETF, el banco de inversiones Morgan Stanley ha mencionado que los mercados emergentes son uno de los sectores que los inversionistas deben tener en el radar por tres razones. La primera es la posible y total reactivación económica de China, que lidera el segmento.

La segunda es la apreciación de las monedas de los países emergentes ante una posible devaluación del dólar causada por unas menores tasas de interés. Y la tercera, la reorganización de las cadenas de suministro a nivel global, que beneficiaría a países emergentes diferentes a China.

Con un retorno año a la fecha de 139.9%, esta es, según Investopedia, la mejor acción de 2022. Por lo tanto, no se debe perder de vista para este año. Cabe resaltar que esta compañía, que pertenece al sector petrolero, tiene una capitalización de mercado de US$62.800 millones.

Si el inversionista necesita más datos, también puede considerar que esta empresa reportó ganancias por US$2.500 millones y ventas netas por $9.400 millones en el tercer trimestre de 2022. Por otro lado, sus ingresos netos aumentaron un 305%, mientras que sus ventas netas aumentaron un 38% año a año.

Esta empresa llama la atención de los inversionistas porque, al ser líder en la industria de los semiconductores y estar a la vanguardia tecnológica, tiene margen de maniobra para exigir precios más altos, de acuerdo con la firma de investigación financiera InvestorPlace y NASDAQ.

Según estas fuentes, gracias a su fortaleza financiera, esta empresa se puede dar el lujo de reinvertir en sí misma, lo que la hace aún más competitiva. A esto se suma que fabrica productos altamente demandados por el mercado, lo que garantiza su subsistencia, a pesar de las condiciones adversas del mercado.

Las acciones de esta compañía del sector petrolero pertenecen a un grupo denominado “dividendos aristócratas”. A este grupo lo conforman las acciones de empresas que hacen parte del índice bursátil S&P 500 y que no solo pagan cada año los dividendos, sino que además han aumentado su valor a lo largo de 25 años, por lo menos.

En términos generales, de acuerdo con MarketWatch, este grupo de acciones tuvo un comportamiento sobresaliente en 2022, a pesar del mercado bajista. Por esa razón, entre otras, para los analistas estas acciones deben estar en el radar de los inversionistas durante este año.

Presta un servicio de monitorización para aplicaciones en la nube. La firma de investigación fi nanciera Zacks explica que compañías como esta fueron objeto de short en 2022 debido a la caída del precio de sus acciones. Sin embargo, el panorama para el presente año puede ser más positivo.

Especialmente, si se tiene en cuenta la posibilidad de que esa tendencia se revierta. En ese escenario, Datadog tiene a su favor el hecho de que está sumando nuevos clientes a su portafolio que requieren de sus servicios en un entorno en el que la transformación digital de los negocios no es una opción, sino una obligación.

Para terminar, te reiteramos que esta no es una asesoría ni son consejos de inversión. Cada persona es responsable de informarse antes de tomar decisiones y de asumir la responsabilidad con respecto a ellas y lo que pueda ocurrir con su dinero. Adicionalmente, nunca una inversión debe estar fundamentada en un solo dato o indicador.

Por esta época, las principales compañías financieras y de investigaciones lanzan sus cábalas con respecto a lo que podría ocurrir con la economía y los mercados en el año que comienza. La tesis de LPL Research, por ejemplo, es que las disrupciones causadas por la pandemia, la guerra en Euroasia, entre otros, no estarán completamente resueltas.

Es probable que la economía global se desacelere con respecto a 2022, especialmente si la inflación continúa subiendo.

La inflación podría continuar impactando, especialmente, al sector de servicios como el de real estate y el de salud.

La guerra entre Rusia y Ucrania, en la que Estados Unidos y la OTAN intervienen mediante ayudas económicas a Ucrania, presiona al alza la inflación.

El PIB o GDP de Estados Unidos solo crecería un 0.50%, un poco más que la Eurozona, donde se mantendría en 0.10%.

Los precios de las acciones podrían aumentar, especialmente gracias a la decisión de la Reserva Federal (FED) de disminuir el ritmo con el que venía aumentando las tasas de interés.

A menos que haya una escasez de commodities, sus precios se mantendrían estables y quizá aumenten cuando se confirme que se acerca el fin del ciclo de altas tasas de interés que ha prevalecido.

Los rendimientos de los bonos del tesoro a 10 años podrían llegar a 3.5%, pero esto también dependerá de cómo se comporten los mercados emergentes, pues los inversionistas tienden a preferirlos cuando sus tasas de interés son más atractivas.

El dólar ha tenido un crecimiento asombroso en el ciclo de altas tasas de interés. Este comportamiento también puede deberse a que el mercado estadounidense ha atraído a más inversionistas extranjeros. Su futuro está por verse.

De acuerdo con LPL Research, de darse una recesión, ocurriría en el primer semestre de 2023, pero no sería tan profunda como la de 2008. Para saber qué tantas probabilidades hay de que exista, se deben considerar tres factores:

1. Profundidad: decrecimiento notable en la actividad económica.

2. Difusión: contracción económica en una variedad de sectores.

3. Duración: periodo comprendido entre el último pico de la economía y el siguiente.

Según datos históricos, el hecho de que el Conference Board’s Leading Economic Index (LEI) haya decrecido durante siete de los últimos nueve meses indica que la economía entraría en un periodo de contracción a principios de 2023.

Especialmente, si se tiene en cuenta la ralentización que ha sufrido el sector inmobiliario motivada por altos precios y presiones inflacionarias, así como el crecimiento lento de los salarios.

Uno de los temas que más inquieta a los inversionistas retailers o individuales en general es el relativo a las acciones. J.P. Morgan ha profundizado en este aspecto y concluido que no se espera que en 2023 las

acciones que componen el S&P 500, por ejemplo, tengan la misma resiliencia que mostraron este año ante los shocks del mercado. Esto se deberá a:

Un deterioro generalizado de las condiciones financieras.

Una contracción del mercado laboral y una tasa de desempleo que alcanza el 5%.

Una reducción en los ahorros y los excedentes de los hogares.

Un recorte del gasto y de las inversiones por parte de personas y empresas.

“En la primera mitad de 2023, esperamos retornar a los bajos o mínimos de 2022 (…) Esto, combinado con una desinflación, aumento del desempleo y disminución de la confianza empresarial deberían ser suficientes para que la FED comience a dar un giro que impulse el S&P 500 a 4.200 para fines de 2023”, dice Dubravko Lakos-Bujas, gerente de Equity Macro Research de J.P. Morgan.

Morgan Stanley es más pesimista y señala que, ante la continua volatilidad que experimentan las acciones, el S&P 500 terminará el 2023 en un nivel cercano a los 3.900. Esto se deberá a que las empresas verán sus márgenes operativos restringidos en un escenario de lento crecimiento económico.

Por lo anterior, Morgan Stanley recomienda concentrarse en sectores que tienden a arrojar siempre mayores rendimientos como los relacionados con productos básicos, finanzas, salud y servicios públicos.

En ese mismo sentido, BlackRock sugiere cambios más frecuentes en los portafolios de inversiones para salir del estado defensivo en que se encuentran los mercados ahora y navegar por ellos durante el resto de 2023 reduciendo los riesgos. Este análisis deberá realizarse a partir de dos factores:

1. El sentimiento del riesgo del mercado.

2. El daño económico reflejado en los precios de los activos.

De estos dos factores dependerá que cada inversionista pueda migrar hacia un estado más positivo en un año que, independientemente si hay recesión o no, será complejo.

¿CUÁL ES TU ANÁLISIS DE LO QUE VA A PASAR CON EL MERCADO EN EL PRÓXIMO AÑO? ¿TIENES PREPARADO UN PLAN PARA PODER NAVEGAR POR ÉL CON MAYOR SEGURIDAD Y CONFIANZA?

COMPÁRTENOS TU OPINIÓN EN REDES SOCIALES.

El S&P 500 es el índice bursátil más importante de Estados Unidos. Al abarcar a las 500 empre sas más grandes listadas en la Bolsa de Valores, lo que corresponde a cerca del 80% de la ca pitalización de mercado de ese país, da un pa norama general y permite conocer con una sola mirada al mismo cuál es el desempeño de ese mercado.

Los retailers pueden invertir en este índice a través del ETF atado a él, el SPY. De esta for ma, mediante una sola operación de compra, por ejemplo, tienen acceso a toda la canasta de valores que representa el índice. Por eso no es descabellado decir que en todo portafolio de inversiones debería existir por lo menos un ETF.

Pero esa no es la única forma en la que los ín dices resultan útiles al diseñar un portafolio de inversiones. Las compañías que conforman el S&P 500, por ejemplo, pueden clasificarse por sectores, según su actividad económica prin cipal. Standard & Poor’s (S&P) y Morgan Stanley Capital International (MSCI) ya han hecho esta tarea.

El resultado es una lista de 11 sectores que puede ayudar a los inversionistas a determinar en cuáles de ellos colocar sus fondos para diversificar el riesgo con base en el comportamiento o desempeño de cada sector y, por ende, de las empresas que lo conforman.

El orden o la importancia de los 11 sectores del S&P 500 se puede determinar a partir de diversos criterios. Uno de ellos es la ponderación del valor de las acciones que cada uno contiene. Esta varía de acuerdo con el comportamiento de las acciones, pero existen sectores que siempre sobresalen.

Este es el caso de los sectores tecnológico, de salud y de consumo discrecional, que tienden a ocupar los primeros lugares del ranking. No es sorpresivo que así sea, pues el tecnológico, según SP Global, representa el 26.4% del total del índice, seguido por el sector de salud con el 15.2%.

Pero valor no es lo mismo que rendimiento. De hecho, este último es otro criterio que se puede tener en cuenta al considerar en cuál de los sectores o de las empresas del índice resulta más conveniente invertir en el momento en que cada persona realice su propio análisis.

De acuerdo con TradingView, por ejemplo, el sector de energía era el que había registrado mayores rendimientos a diciembre del año corrido. Estos alcanzaron un 54.27%, mientras que el segundo sector con mayores rendimientos fue el de utilities o empresas de servicios públicos, que solo llegó a 2.21%.

¿Cómo sacarle provecho a esta información al invertir? Sigue esta guía práctica:

1. Ingresa aquí para conocer no solo la lista de los 11 sectores del S&P 500, sino para saber su orden por precio o rendimiento.

2. Una vez hayas elegido un sector según tus intereses, portafolio de inversión o perfil de riesgo, haz click en el botón azul ubicado a la izquierda de cada sector.

3. Serás redigirido a una página donde podrás consultar su comportamiento histórico, entre otros datos.

4. Da click en la pestaña “Componentes” para saber cuáles son las empresas o acciones que pertenecen a cada sector.

5. Filtra esta lista por orden alfabético, precio, rendimiento, valoración, dividendos, entre otros criterios.

6. Analiza cuál de esas empresas se ajusta más a tu estrategia de inversión, a las características de tu portafolio de inversiones o a tus posibilidades.

7. Cuando tengas esta información a la mano, considérala junto con otros criterios claves al invertir como los indicadores o las formaciones técnicas.

8. No olvides que puedes invertir en cada empresa por separado, así como en el ETF que las agrupa a todas.

9. Solo cuando hayas hecho un análisis responsable de cada acción o activo, entonces invierte en ellos.

10. Aprovecha las ventajas que te da conocer esta información para que tengas un portafolio de inversiones diversificado.

A esa gestión del portafolio de inversiones, que incluye realizar un análisis previo de los activos en los cuales se quiere o puede invertir, considerar diferentes tipos de activos y orígenes, y efectuar su compra se le conoce como asset allocation y es clave para los inversionistas individuales.

Especialmente, porque si no se tiene este sistema se corre el riesgo de invertir en activos iguales, que pertenezcan al mismo sector o mercado, lo que incrementa las posibilidades de sufrir pérdidas de dinero. En cambio, si se implementa este sistema, ese riesgo se diversifica.

Paralelamente, realizar el ejercicio de asset allocation brinda al propio inversionista mayor información con respecto a la inversión realizada y al rendimiento esperado. Esto resulta vital para realizar movimientos de rebalanceo del portafolio cuando un activo se torna demasiado riesgoso para el inversionista.

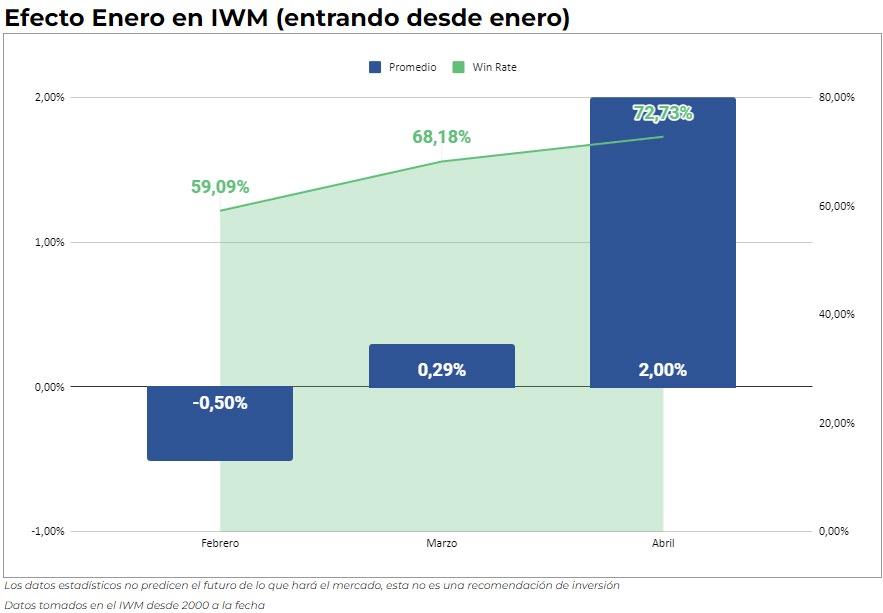

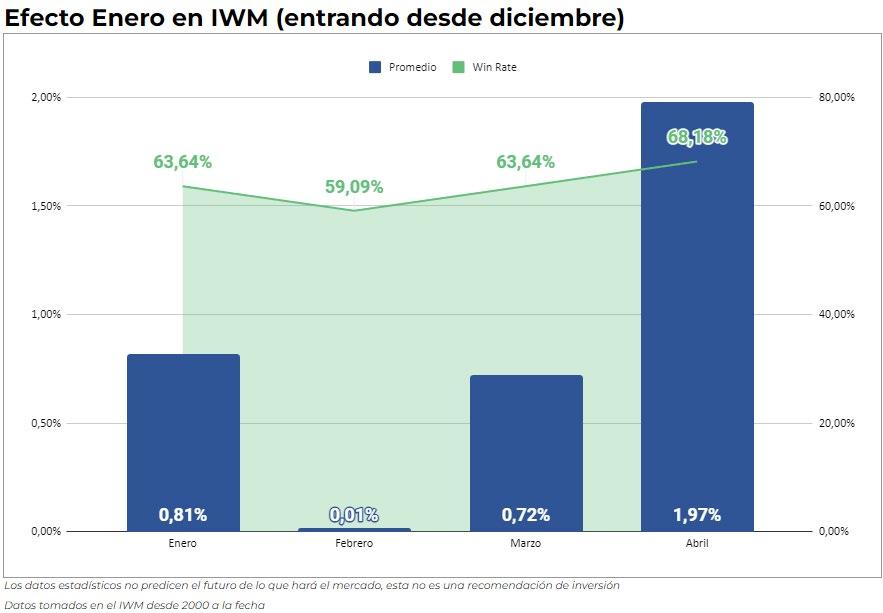

La estacionalidad es un fenómeno que se estudia cuando se invierte en la Bolsa de Valores de Nueva York porque se refiere a patrones de comportamiento en los precios de las acciones que se producen durante ciertos momentos del año, tal como ocurre con las estaciones climáticas de primavera, verano, otoño e invierno.

Al invertir, a la estacionalidad están atadas diferentes estrategias que se pueden implementar con el fin de aumentar los rendimientos. De ahí la importancia de conocer cuáles son esos periodos clave con anticipación para así poder actuar a tiempo y antes de que la estacionalidad termine o se debilite.

En esta época del año cobra relevancia, especialmente, una estacionalidad conocida como “efecto enero”. De acuerdo con Investopedia, usualmente, durante enero los precios de las acciones tienden a subir, por eso se trata de un mes o periodo en el que los inversionistas deben estar atentos al comportamiento del mercado.

● Un aumento en la compra de activos que se produce luego del Rally de Navidad, fenómeno que se da en las fechas cercanas a esa fiesta y en el que también tienden a aumentar los precios de las acciones.

● Un aumento en la compra de activos motivada por el exceso de excedentes de los inversionistas proveniente de los bonos o comisiones económicas recibidas durante fin de año.

● Un aumento en la compra de los activos como consecuencia del positivismo en el mercado, que se despierta con el nuevo año, o de las metas financieras que cada quien establece.

De acuerdo con los expertos en las inversiones en Bolsa de Valores, el efecto enero ha tendido a desaparecer a medida que se ha hecho conocido, pues entre más personas invierten según esta estacionalidad, menor es el beneficio o el impacto que pueden obtener al seguirla.

Sin embargo, las cifras cuentan otra historia. En los últimos 30 años, el efecto enero se ha observado en 17 oportunidades, lo que representa un 57% del total. Por otro lado, el efecto enero ha estado ausente en 13 años, lo que equivale a un 43% del total. Esto parece una buena noticia para los interesados en invertir en este periodo.

Pero el hecho de que la diferencia entre un porcentaje y otro sea tan pequeña también da a entender que el fenómeno no es tan representativo como otros en los que se observa una mayor diferencia entre los años en los que han estado presentes y los que no, o un mayor porcentaje de ganancias percibidas, por ejemplo.

Como suele ocurrir casi siempre que se analizan estos fenómenos, el S&P 500 y su ETF relacionado, el SPY, son el principal punto de partida. Basta con analizar sus comportamientos durante enero para conocer los datos históricos y saber con mayor exactitud si existe una mayor probabilidad de que el efecto enero ocurra o no.

No obstante, es necesario tener en cuenta que la probabilidad de que el efecto enero ocurra no es total y que nadie puede garantizar que este efecto se producirá, pues la relación entre la oferta y la demanda de activos financieros es solo una de las fuerzas que mueve a los mercados.

De hecho, tanto el contexto económico, político y social de Estados Unidos, así como las tensiones geopolíticas, puede incentivar una venta masiva de acciones que cambie la tendencia prevalente y desmitifique la idea de que enero siempre es un mes de precios altos.

Sobre el efecto enero existe otro dato más que aclarar. Y es que lo que ocurra durante ese mes con el S&P 500 suele concebirse como una “predicción” de lo que pasará en el mercado durante los 12 meses del año. A esto se le conoce como el barómetro de enero.

Es decir que, si enero es un mes de rendimientos altos, se cree que así será el resto del año. Por el contrario, si el efecto enero no se da y el mes se caracteriza por un mercado a la baja, se piensa que así será su comportamiento durante todo el año.

Las cifras confirman la veracidad de esta teoría. Según Investopedia, entre 1950 y 2021, el

barómetro de enero solo registró 11 errores. Esto significa que solo en 11 años lo que ocurrió en enero no se reflejó en los siguientes meses. Es decir que el barómetro tiene una asertividad de 84.5%.

Pero este barómetro también debe verse con cierta cautela porque es imposible determinar en enero lo que ocurrirá con el mercado en los meses siguientes, en especial si se tiene en cuenta que son múltiples los factores que inciden en su comportamiento.

Así que, antes de fiarte de estas cábalas, construye y sigue una estrategia de inversión responsable que se ajuste a tu perfil de riesgo y sistema de administración de capital. Y recuerda que en las inversiones ese capital puede duplicarse o perderse cada día.

James Gorman nació en Australia en una familia numerosa. Estudió derecho y se desempeñó laboralmente en ese campo antes de viajar a Estados Unidos a realizar una maestría en administración de negocios en la Escuela de Negocios de la Universidad de Columbia.

Tras graduarse, se unió al equipo de la consultora en temas empresariales y estratégicos McKinsey & Company donde tenía como uno de sus clientes a la compañía financiera Merrill Lynch, a la que luego se unió como jefe de mercadeo. Solo le bastaron dos años para llegar a la máxima posición que un ejecutivo puede ocupar en esa organización.

Sin embargo, años más tarde, asumió un nuevo reto profesional como presidente y jefe de operaciones de Global Wealth Management Group (GWMG). Desde ahí empezó a cultivar una relación con la multinacional financiera Morgan Stanley, de la que se convirtió en CEO en 2010.

Gracias a su cargo, desde entonces empezó a ser reconocido como uno de los personajes más influyentes del mundo financiero y como uno de los australianos más notables de los últimos tiempos. Aquí recordamos las lecciones de este hombre que, además, es el ejecutivo del sector bancario mejor pagado de América:

● “Si alguien solo está interesado en el prestigio de la banca, eso no es lo que lo va a sostener. Tiene que estar interesado en lo que nosotros hacemos: administrar y originar capital, ayudar a los emisores e inversores a unirse es excelente, dar vida a estas empresas”.

● “El efectivo como entidad física dejará de existir, con monedas y talonarios de cheques consignados a los museos. A medida que las personas realizan sus transacciones financieras en dispositivos portátiles protegidos por biometría avanzada, incluso las propinas se realizarán electrónicamente”.

● “No se puede operar un negocio a partir de pérdidas ni, particularmente, si lo que usted está haciendo es pagarse a sí mismo. Un negocio así, simplemente, no despega”.

● “La pregunta del millón es ¿seguirán existiendo los bancos? La respuesta es sí, porque la sociedad seguirá necesitando las dos funciones esenciales que brindan: la movilización de capital de los proveedores a los usuarios y la facilitación de pagos por bienes y servicios”.

● “Por mucho que el sistema bancario no sea muy popular, es una parte esencial de la economía”.

● “La economía estadounidense es el motor económico mundial. Y dentro de la economía estadounidense, el consumidor estadounidense es el motor global”.

● “Creo que cualquiera que diga que no le importa ser querido está mintiendo. A mí me importa si mi perro mueve la cola cuando llego a casa. Sin embargo, uno no puede hacer felices a todos”.

● “Reunir a los líderes mundiales como seres humanos en lugar de máquinas políticas es muy importante”.

● “Eso es lo que hizo grande a Estados Unidos: que todos tuvieran la oportunidad de ser ganadores. Y creo que esa oportunidad todavía está allí. Ciertamente, soy un beneficiario de ello”.

● “Tengo una forma directa de hablar. Lo que hago es tender a maquetar todo. Tiendo a decirle a la gente lo que voy a hacer y cómo lo voy a hacer y qué es el éxito para nosotros y qué no lo es, sin ser demasiado parroquial al respecto. Creo que los australianos son más directos”.

● “Soy una persona que es bastante ‘invisible’ y eso está bien”.

● “Mira, en la vida siempre debes lidiar con las elecciones que tomas”.

● “De vez en cuando, los mercados se comportan como niños de colegio. Reaccionan exageradamente, corretean como locos”.

● “Los mercados no deberían moverse en línea recta. La oferta y la demanda eventualmente se reequilibran. Hemos visto esto una y otra y otra vez”. ¿CUÁL

En los ámbitos de la psicología y el coaching existen diversas técnicas para ayudar a los pacientes a reconocer sus emociones y pensamientos con respecto al pasado o a proyectarse a futuro. La meditación es una de ellas, pero aquí hablaremos de otra que resulta más familiar y sencilla para el común de las personas.

Se trata de escribir. El autor Oscar Wilde decía que “no existen más que dos reglas para escribir: tener algo que decir y decirlo”. Pero ¿qué es lo que buscan los psicólogos y los coaches cuando sugieren a sus pacientes escribir sobre sus experiencias más sublimes o desgarradoras?

Precisamente, que sus emociones y pensamientos no se queden dándoles vueltas en la cabeza. Y, en segundo lugar, que las personas puedan darles orden a los acontecimientos para que, de esta forma, observen su realidad desde otra perspectiva y así logren una mejor comprensión de ella.

La importancia de esto radica en que, aunque no seamos pacientes sicológicos ni tengamos un coach privado, escribir resulta liberador en una etapa como la actual, en la que siempre solemos repasar lo que sucedió en los últimos meses y proponernos metas para el nuevo año.

Con respecto a lo anterior, surge otra pregunta para la cual se tienen múltiples respuestas. Se puede escribir por escribir sin que exista un destinatario específico para ese mensaje, pues lo importante es que quien escriba logre exteriorizar sus emociones o pensamientos.

Pero también se le puede escribir a otro destinatario. Y aquí se unen dos ramas de las que tanto la psicología como el coaching siempre echan mano: los poderes casi terapéuticos que tiene la escritura con la posibilidad que tienen todas las personas de escribirse a sí mismas.

Específicamente, hablamos de que en las dos ramas mencionadas suele recurrirse a la técnica de escribirle al “yo” del pasado para saldar deudas pendientes con él. O al “yo” del futuro para darle pistas sobre lo que queremos que sea o las metas que queremos que llegue a alcanzar.

Así que ese es el ejercicio que, en esta ocasión, te proponemos que hagas como forma de darle un cierre al año que terminó y proyectar tus metas para este nuevo año con la convicción de que, si no específicas cuáles son tus metas, es complejo que puedas programarte, trabajar por ellas y alcanzarlas.

Para empezar, piensa en cómo eras tú hace un año. Recuerda lo que sentías, lo que pensabas y lo que querías lograr en ese momento. Recuerda cómo era tu vida entonces y todos los cambios que, seguramente, sucedieron en los últimos 12 meses. Dale espacio tanto a lo positivo como a lo negativo.

Ahora, después de haber experimentado todos esos acontecimientos, ¿qué le dirías a tu “yo” del pasado? Escribe todo lo que te despierten esos recuerdos, como si en realidad estuvieras frente a esa “persona” de nuevo y pudieras darle algún consejo para que sorteara mejor sus retos.

Seguramente, algunos le dirán que lo hizo muy bien, que se sienten orgullosos de ese “yo” por la forma como enfrentó los desafíos. Otros le dirán que pudo haber reaccionado mejor en ciertas ocasiones o que pudo haber evitado conflictos que terminó por alimentar con su actitud. Cada uno sabrá.

Lo importante es que, independientemente de lo que tengas que decirle a tu “yo” del pasado, lo hagas con desapego, sin enfocarte ni en la euforia ni en la decepción. Hazlo como una forma de cerrar ese ciclo y prepararte para un futuro que sí tienes la posibilidad de moldear a tu manera.

Ahora, aplica la misma técnica para hablarle a tu yo del futuro. Piensa en todo lo que te dirías a ti mismo al finalizar 2023. ¿Cómo quieres que tu “yo” haya vivido este año? ¿Qué logros esperarías que tu “yo” haya podido obtener? ¿Qué quisieras que tu “yo” tenga la posibilidad de agradecer?

Sé tan concreto y específico como puedas porque, contrario a lo que puedas pensar, esta carta es mucho más que un ejercicio psicológico o de coaching. Se trata del mapa que podrás trazar y seguir durante los próximos 12 meses, por lo menos, con el objetivo de convertir tus propósitos en realidad.

Así que, luego de escribir la carta, transfórmala en las acciones que deberás tomar para que al final del año tengas el resultado que estás proyectando. Y vuelve a ella cada vez que los retos diarios te retrasen en el camino o que, incluso, te hagan pensar que rendirte es la mejor opción.

Si quieres dejar esta carta a la vista, hazlo. Si no, guárdala en un lugar que solo tu conozcas. Pero no olvides que debe estar a la mano para que, de vez en cuando, vuelvas sobre ella y le vayas tomando el pulso a tus propios resultados. Recuerda que lo que no se planea no se logra.

Recuerda darte una vuelta por mis blogs: Hyenuk Chu y El Club de Inversionistas y aceptar las notificaciones para estar actualizado. Te invito a que los conozcas porque en ellos escribo sobre temas relacionados con inversiones en la Bolsa de Valores de Nueva York, empresas, finanzas personales y mentalidad que te pueden servir como inspiración para mejorar tu situación financiera y lograr la vida que deseas. Ahí recibo cientos de comentarios de lectores y he decidido elegir algunos para responderles en esta revista que estás leyendo. Los consejos que doy aquí espero puedan servirte:

En el Bootcamp de este año se mencionó a las stocks can Slim. ¿Cómo elegirlas? Hay un libro que explica el concepto y se llama “How to make mo ney in stocks”. ¿Vale la pena leerlo?

Todas las operaciones deben tener un sistema de entrada y uno de salida. Nosotros usamos reglas de salida como: cruce de 21/8, la segunda alerta es cuando está debajo de MA50 y la tercera, debajo de MA200. Si aún así te quedas con todo eso en contra, no hay nada que hacer. Por ejemplo, en el caso de VOO sí la mantenemos porque es para in versiones a largo plazo, con el objetivo de acumular la mayor cantidad de posiciones posible para hacer una inversión pasiva, sistemática, sin mirar los gráficos. Otro caso es can Slim que sirve para seguir un sis tema, filtrar, tener una plantilla o configuración, escoger las 10 mejores, revisar si cumplen con los patrones, eso se llama inversión o trading activo.

¿Cómo identificar el momentum que realizó el SPY y hacer trailing stop?

Insisto en que no usen trail stop si no son rentables aún. Si tienen aversión a la pérdida, mejor usen tamaño de posiciones más pequeños para que así puedan usar stops más grandes. Lo que sucede es que esta herramienta no analiza el precio, solo es como un robot. En cambio, tú como trader sí puedes analizar e ir ajustando las órdenes para sacar un mejor provecho. Recuerda que solo se mueve el stop cuando ya tu operación llegó a tu target y ves que puede dar más, para dejarlo correr.

¿Cuáles son los mejores pasos a seguir cuando una cuenta está casi en el PNR?

Definamos cuál es el PNR (Punto de No Retorno) hablando de una cuenta de trading. Por ejemplo, podría ser un 10%. Es poco para parar y revisar, pero ¿qué preguntas te haces cuando llegas a ese punto? Lo primero es que, si no detectamos el error, no va a pasar nada. Es clave identificar correctamente en dónde estás fallando y cómo llegaste allá, qué decisión tomas después de un stop. Lo segundo es que también debes evaluar qué has hecho bien hasta el momento y, por último, identificar cómo puedes mejorar. Si haces bien las cosas, puedes hacer un 5% de tu CT al mes. Lo más probable es que si lo logres y eso no lo hace cualquiera.

He visto el video “Mi sistema ganador al promediar a la ganancia”. ¿Qué características técnicas debe tener nuestro ticker para poder tener una mayor probabilidad de éxito al aplicar este sistema de gestión?

Efectivamente, es mejor promediar a la ganancia y nunca a la pérdida. Técnicamente o en el gráfico tiene que estar en tendencia clara. Del mismo modo, se debe tener claro dónde entrar y, sobre todo, tener paciencia. Si esperas, sucede. Si ves que hace retrocesos y da confirmación, es una buena oportunidad para tomar otra operación. De esta forma vas aumentando las posiciones y promediando la ganancia. Recuerda que en un movimiento largo puede dar hasta cinco, pero ya esta última posición obviamente la vas a sacar con un target corto. Es crucial que veas las posibles zonas de llegada para ir asegurando y tomando posibles salidas.

¿Qué porcentaje del target seleccionado es aconsejable como alarma para subir el stop de negativo a positivo aplicando el escalonamiento?

Cuando entro en una posición y tengo un target establecido, pero no me gusta que se regrese a stop, se puede dejar que cuando entre continúe para que se dé el movimiento. Si se da el movimiento de una vez, eso me confirma que entré bien. Luego, si ya se desarrolla por varios días, podemos subir el stop, pero no tan pegado porque si no lo ahogas y no dejas desarrollar el movimiento. Lo ideal es mover el stop a break even, para eso hay que tener mucha habilidad para operar.

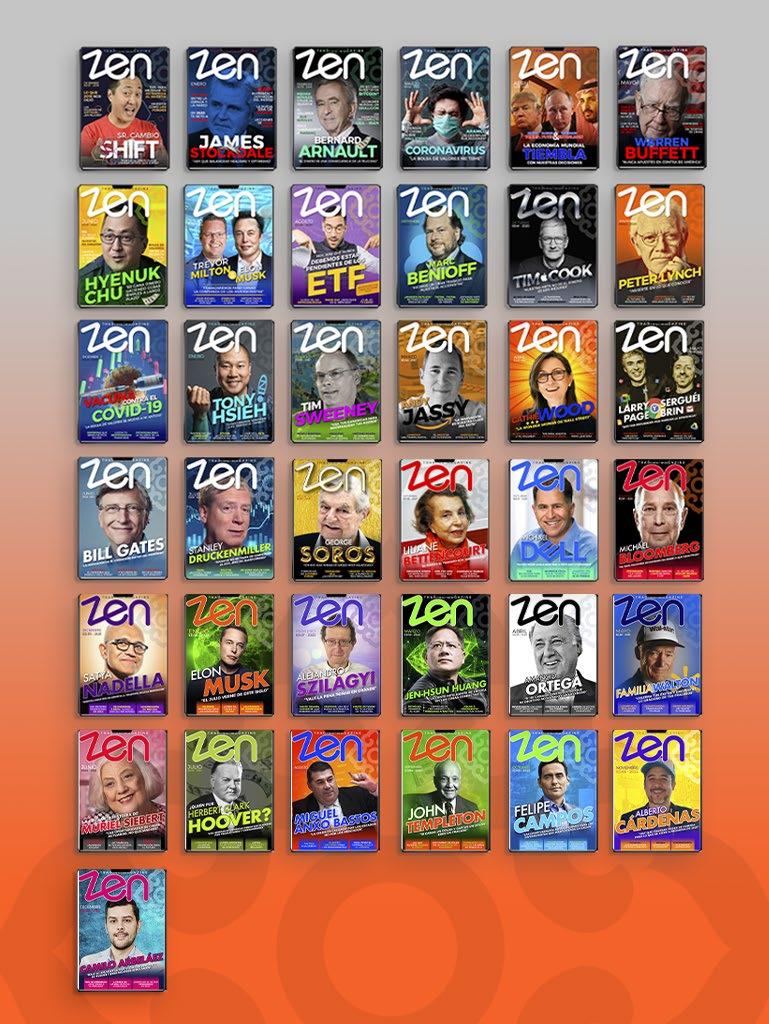

HAZ CLIC SOBRE LAS PORTADAS Y VUELVE A DISFRUTAR LAS MEJORES HISTORIAS DE NUESTRA REVISTA