pág.24

Calidad e inocuidad

Conozca la realidad de la transmisión de la Influenza AH1N1 en los alimentos. La industria porcícola reitera la inocuidad y calidad en la producción de carne de cerdo.

pág.64

SECCIONES

Editorial Pág. 6

Perfiles Pág. 64

Novedades Pág. 66

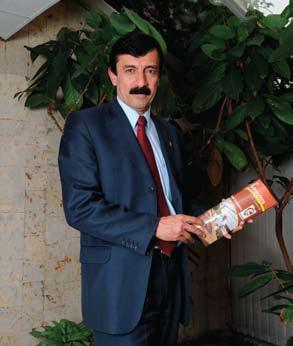

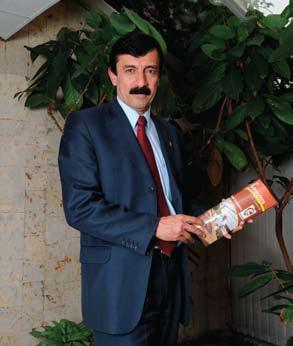

aumentó en $100.000 millones sus ventas en 2008 y tiene 10.000 personas inscritas en su escuela de quesos.

Colanta hace gala de un modelo cooperativo exitoso que le ha reportado un crecimiento en ventas del 8.8% sobre el 2007 y actualmente genera cerca de 4.800 empleos directos. La estrategia: diversificar el portafolio hacia cárnicos y producir productos de calidad como sus quesos, ganadores de diferentes premios. IAlimentos quiso hablar con Jenaro Pérez, Presidente de la Cooperativa para conocer de primera mano el crecimiento de la empresa.

pág.26

Sector destacado ¿Cómo esta el mercado de la chocolatería y confitería en Colombia, cuáles son los nuevos desarrollos y tendencias? En el país también se produce cacao de calidad, entérese.

Carlos Ignacio Rojas, Vicepresidente de la ANIF, opina sobre la economía del país en el primer semestre. Hablan nuestros lectores.

pág.10

Especial Exportaciones

Destino exportación: Infórmese sobre qué tipo de alimentos está exportando Colombia, hacia qué destinos y cuáles son las empresas líderes. Mirando al sur: Diversificar los destinos de exportación colombianos es importante. Suramérica se abre como un mercado potencial.

Colombia y los acuerdos comerciales: Conozca los principales tratados y acuerdos bilaterales vigentes para el país.

Potenciadores logísticos: Entrevistas a la Sociedad Portuaria de Santa Marta y a BASC, la Alianza Empresarial para el Comercio Seguro.

www.revistaialimentos.com.co / IAlimentos / Edición 10 5 Sumario

pág.8

pág.46

Gerencia General MARCELINO ARANGO L. cel: 313 815 7505 gerencia@revistalabarra.com

Dirección Editorial MARIANO ARANGO L.

cel: 313 815 7510 director@revistalabarra.com

Editor General GABRIEL PINEDA ARTEAGA

cel: 314 218 4997 gpineda@revistalabarra.com

Jefe de Redacción JHON ALEXANDER URIBE

cel: 311 638 7303 juribe@revistaialimentos.com

Redacción NATHALY PACHECO

cel: 317 669 2323 npacheco@revistaialimentos.com

Colaboradores MILENA CLAVIJO milenaclavijo.blogspot.com

Diseño y diagramación YAMILE ROBAYO V. diagramador@revistalabarra.com

JORGE ANDRÉS CALDERÓN jcalderon@revistalabarra.com

CARLOS ANDRÉS ACERO R. cacero@axioma-group.com

Fotografía JULIANA LOPERA

cel: 301 427 1047 yojuliana@gmail.com

JORGE PULIDO

cel: 311 561 7374 pulidofotografo@hotmail.com

Gerencia Comercial NICOLÁS MONTOYA

cel: 312 434 3945 nicolas@revistalabarra.com

Gerencia Canal ALEJANDRO QUINTERO

cel: 318 772 8413 aquintero@revistaialimentos.com

Ejecutivos de cuenta MARIBEL CORONADO RIVERA cel: 316 650 3209 mcoronado@revistaialimentos.com

NADINE MORENO cel: 311 484 2674 nmoreno@revistaialimentos.com

CARLOS EDUARDO LÓPEZ cel: 311 703 1496 clopez@revistaialimentos.com

Área administrativa MERY ELLEN LARA melara@revistalabarra.com

PAOLA TEZNA asadmon@revistalabarra.com

Gerencia Talento Humano DUBÁN PASCAGAZA

cel: 313 350 2004 talentoth@axioma-group.com

Internet ANDRÉS GÓMEZ

cel: 320 303 5896 agomez@revistalabarra.com

JONNATHAN DAZA

cel: 316 536 3261 jdaza@revistalabarra.com

Suscripciones LILIANA CALDERÓN suscripciones@revistalabarra.com

UNA PUBLICACIÓN DE AXIOMA COMUNICACIONES LTDA.

Tel: 236 6310 / Cra. 13 # 77A - 65 www.revistaialimentos.com.co

Junio de 2009 / Edición Número 10

Bogotá, Colombia / HECHO EN COLOMBIA, POR COLOMBIANOS

Por: Mariano Arango Director editorial

no podemos Solos

Cuando una revista llega a su décima edición, su madurez es similar a la de una persona que llega a su mayoría de edad: el conocimiento no puede ser un mar de extensión con un centímetro de profundidad, sino todo lo contrario. A partir de ese momento, se asumen más deberes y se tienen menos derechos; se debe ser menos tolerante con los errores y se tiene que hacer más evidente el aporte a la sociedad.

Desde hace 10 números esta revista ha venido acompañando al sector de la industria de alimentos con un objetivo particular: ser un canal efectivo de comunicación entre los proveedores de bienes y servicios y las empresas del sector; en otras palabras, generar crecimiento a través de la comunicación, para estos dos actores de la industria.

Gracias a esta experiencia, hoy podemos decir que empezamos a consolidarnos como un medio de lectura obligada para la industria de alimentos. Al menos así lo confirman las cartas que ustedes, nuestros lectores, nos han enviado a lo largo de estas ediciones y que a partir de este número hemos decidido publicar en las páginas de nuestra revista.

Sin embargo, esta experiencia también nos ha permitido advertir la poca importancia que varias empresas del sector le dan a las comunicaciones externas y las relaciones corporativas, reflejada en la colaboración que le prestan a esta construcción de conocimiento. Hemos sido testigos de cómo, en algunos casos, las medianas y pequeñas empresas nos piden que “consultemos con las

grandes, pues ellos son los que saben cómo es el negocio”. Nosotros sabemos que la visión del negocio no solo la tienen los grandes y que ellos no son los únicos que tienen paradigmas para seguir; sobre todo en tiempos de crisis, cuando las empresas pequeñas son las que más rápido reaccionan a los cambios y mejores experiencias pueden mostrar.

No les pedimos que revelen sus secretos mejor guardados, más bien los invitamos a que aprovechen esta oportunidad como una plataforma para apoyar el proceso de construcción de marca de su empresa y para posicionarse dentro del mercado. Incluso, para confrontar sus proyectos con las realidades del mercado.

Nosotros también sabemos que tradicionalmente es muy difícil que los medios de comunicación se fijen en las pequeñas y medianas empresas para destacar sus logros. No obstante, para nosotros es importante contar sus casos de éxito y destacar los emprendimientos. Recalcar que la figuración en los medios de comunicación debe ser tomada como una oportunidad de posicionamiento de marca para todas las empresas, grandes o pequeñas. De ahí que queramos invitarlos a aprovechar la oportunidad que brinda este medio para darle a conocer sus necesidades a los proveedores del sector.

Les recordamos que nuestras puertas están abiertas: los invitamos a que nos cuenten sus ideas, que nos escriban y tengan en cuenta que estamos dispuestos a comunicar sus necesidades. Queremos que ustedes participen en nuestras actividades, porque solos no podemos.

Producción e Impresión PANAMERICANA FORMAS E IMPRESOS S.A.

Editorial 6

Prohibida la reproducción total o parcial del contenido de esta revista sin autorización expresa de los editores.

[ ]

Cartas del lector Indicadores proyección para Suramérica en 2009

Los artículos que se trataron en la edición 8 me parecen muy interesantes e importantes para compañías como la nuestra que trabajan alimentos y manejan mercado nacional e internacional. La visión de sus entrevistados expertos en los temas económicos es muy interesante y permite trabajar estrategias de mercado más aterrizadas a la situación actual de la economía y la proyección a corto plazo. Invitándolos a que continúen con esta bella labor de informar y actualizar a los profesionales de la industria.

Maria Isabel Araque Gerente Gestión de Calidad. Superricas

Maria Isabel Araque Gerente Gestión de Calidad. Superricas

Portadas de las ediciones No. 8 y 9 de IAlimentos.

Gracias por el gentil envío de la edición 8 de tan interesante y útil publicación para todos, dados los temas que trata y su excelente presentación. Para nuestro gremio obviamente es muy importante contar con ella. Mil gracias.

Asociación Colombiana de Agrónomos

Los felicito sinceramente porque esta edición está bastante interesante y no tiene nada que envidiar a otras publicaciones similares de carácter internacional, y créanme que he visto muchas.

Sergio Rodriguez – Gerente Nutrilink

Excelente pagina, soy de Venezuela, y por casualidad buscando información sobre contaminación química generada por plantas de lácteos he llegado a su página. Me he suscrito a ustedes y la recomendaré al gremio de inspectores de salud pública acá en Venezuela. Solo hay algo que me preocupa como profesional de la salud y en especial de alimentos: ¿Por qué no se lleva información a gran escala a los consumidores? Les felicito y espero poder contar con los números anteriores; aplaudo de verdad su esfuerzo por la preocupación alimentaria.

José Sanchez Urpin

Corrección

Vidal Bustamante, gerente de mercadeo regional de Givaudan IAlimentos se permite corregir una información publicada en la edición 9. Aclaramos que el señor Vidal Bustamante es actualmente el Gerente de Mercadeo Regional de GIVAUDAN y no el gerente de mercadeo de Firmenich, como se atribuyó erróneamente en el artículo “Preferencias y gustos del consumidor colombiano”,

Según cálculos técnicos del FMI

Crecimiento del PIB

ubicado en el especial – Colombia como Mercado -. Pedimos excusas a todos nuestros lectores, a la empresa Firmenich y en especial a la respetada casa de fragancias y sabores GIVAUDAN y su Gerente de Mercadeo Regional, el señor Vidal Bustamante, quien ha sido una fuente consultada constantemente en nuestra revista.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Panorama 8

www.revistaialimentos.com.co

42,0% Venezuela 7,2% Argentina 6,4% Uruguay 6,0% Bolivia 5,5% Paraguay 4,6% Colombia 4,2% Brasil 2,5% Perú 2,2% Chile 2,0% Ecuador Perú 3,5% Bolivia 2,2% Uruguay 1,3% Paraguay 0,5% Chile 0,1% Colombia 0,0% Brasil -1,3% Argentina -1,5% Ecuador -2,0% Venezuela -2,2%

Inflación

Aprender del pasado reciente

El crecimiento del PIB-real fue tan sólo de 2.5% durante 2008, cifra inferior al 3% esperado tanto por el gobierno, como por el Banco de la República (BR) y el grueso de los analistas, incluido ANIF. Esto, unido a los indicadores de la industria y el comercio para los primeros meses del año y el repunte del desempleo a niveles cercanos a 13% durante el primer trimestre de este año, ha llevado a todos los analistas a reducir drásticamente sus pronósticos de crecimiento para el 2009. ANIF, por ejemplo, bajó su pronóstico de crecimiento a una contracción de 0.5% anual durante 2009, pronosticando una “recesión técnica” (dos trimestres seguidos con crecimientos negativos del PIB-real), con un crecimiento de -0.5% en el primer trimestre del año.

Si bien la crisis internacional se había empezado a notar desde agosto de 2007, ésta parecía limitada al sistema financiero de países desarrollados. Sin embargo, su aceleración en septiembre del 2008 hizo evidente el contagio que se estaba esparciendo sobre el sector real de la economía, y sobre los países en vías de desarrollo.

En el caso concreto de Colombia, se esperaba que la relativa ortodoxia en sus políticas económicas y las lecciones aprendidas de la crisis de 1999 sirvieran para matizar la crisis financiera internacional. Infortunadamente, hemos encontrado que Colombia se pudo haber preparado mejor, construyendo infraestructura, haciendo reformas estructurales en el campo laboral, fiscal y de comercio exterior, entre otros.

Todo lo anterior, sin embargo, no debe ser motivo para darse golpes de

pecho ni para hundirse en el pesimismo; por el contrario, esta situación económica adversa debe servir para reflexionar sobre cómo hacer las cosas de mejor manera. De pronto es el momento para pensar en esas reformas que hemos dejado de lado, esperando que, al ignorarlas, desaparezcan. Colombia debe preguntarse ¿cómo hizo Perú para seguir creciendo (aunque a menor ritmo)?

Así como hay países que están “aguantando” mejor, también hay sectores y empresas que están mejor preparados para resistir, y que, seguramente saldrán adelante. Aquellos empresarios que se prepararon, serán capaces de resistir una situación tan adversa como la actual, y saldrán fortalecidos de la misma, ganando mercado, incrementando la fidelidad de sus clientes, profundizando sus relaciones con proveedores e incrementando la lealtad de su equipo de colaboradores. Habrá otros empresarios, que, como Colombia, no se prepararon lo suficiente. Éstos deben reflexionar sobre lo que se hizo y se dejó de hacer. ¿Concentré mis esfuerzos comerciales en un solo destino? ¿Me olvidé de investigar e innovar por estar tan preocupado por vender en las épocas de auge? ¿Me aseguré de mantener contento al equipo humano, mis clientes, mis proveedores cuando el trabajo estaba siendo tan exigente? De la respuesta honesta a este tipo de preguntas surgirán las respuestas que permitirán preparar al país y a sus empresarios para ser mejores. Si todos los empresarios hacen este ejercicio de auto-examen, la recuperación del país como un todo será más rápida, y más duradera.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Panorama 9

Por: Carlos Ignacio Rojas Economista y Magíster en Economía de la Universidad de los Andes, Master en Asuntos Públicos con concentración en Política Económica de la Universidad de Princeton. Se desempeña actualmente como vicepresidente de la ANIF

Destino exportación:

principales rumbos de los alimentos

colombianos

En medio de la desaceleración económica, el comercio exterior colombiano de alimentos busca mantenerse para no perder el terreno ganado. Conozca qué exportamos, a qué países y cuáles son los productos hacia los que muestran una marcada preferencia esos mercados.

Ante el actual panorama internacional, es un hecho que las exportaciones colombianas han retrocedido, según las cifras reveladas por el DANE, éstas disminuyeron 17,4% en febrero comparándolos con el mismo mes de 2008. El factor determinante fue la reducción de las exportaciones a Estados Unidos en un 7,7%, que nos dejó con un déficit en la balanza comercial de US$41,9 millones en el segundo mes de 2009.

De cualquier manera, los ciclos económicos están conformados de procesos de incremento y ralentización y los países que sepan mantenerse en la dinámica exportadora podrán cosechar los frutos una vez que las cosas comiencen a reactivarse. Este debe ser el caso de la industria de alimentos en Colombia, que tiene en sus manos gran parte de la oferta de exportación del país.

Los grandes socios comerciales Según cálculos de Proexport sobre datos del DANE, el más importante destino de las exportaciones de alimentos colombianos es, de lejos, Venezuela, con US$1.300 millones en 2008, seguida por Estados Unidos con US$412 millones. Hay importantes montos exportados a Alemania y Bélgica con US$274 y 237 millones cada uno y el Reino Unido queda en quinto lugar con US$137 millones.

En las exportaciones de bebidas, lleva la batuta Ecuador, con casi US$26 millones el año pasado, seguida por Venezuela con menos de la mitad, US$10 millones; Estados Unidos, US$7,5 millones; España, US$5,5 millones y Perú US$4,6 millones.

La situación no es fácil, teniendo en cuenta que la economía estadounidense aún no levanta y las relaciones con Venezuela y Ecuador llevan tiempo sin

Especial Exportaciones 10

www.revistaialimentos.com.co / IAlimentos / Edición 10

estar en un buen momento. En apariencia, las cifras muestran que en los otros países vecinos, como Perú, Chile y Brasil podrían llevarse más productos alimenticios y bebidas colombianas, al igual que a países de Centroamérica, como Panamá, Guatemala y Costa Rica.

El mercado Europeo tiene amplias posibilidades, pero no es sencillo ingresar en él. Es destacable que ningún país asiático aparece en los primeros lugares, mostrando aparentes oportunidades para explorar, quizá primero como proveedores de insumos y después de alimentos con proceso.

¿Qué tipo de alimentos exportamos?

Como es lógico, los registros muestran que los principales renglones están ocupados por el café y el banano, pero también aparecen ya interesantes sumas en los campos de alimentos procesados, tales como confites, chocolates y galletas.

A Venezuela, por ejemplo, se exportan en primer lugar los cortes de carne bovina fresca y congelada por US$548 millones, pero aparecen en un honroso tercer puesto los bombones, caramelos, confites y pastillas. A éstas siguen los granos (fríjoles, porotos, alubias, arvejas) y huevos. Sin embargo, más abajo en la lista aparecen otras sorpresas: galletas

y mezclas para productos de panadería o pastelería.

Exportaciones colombianas de alimentos a:

A Ecuador exportamos en primer lugar bombones, caramelos, confites y pastillas por US$14 millones. Esto es un indicio de otros productos que aparecen en el top 10 de ese país, como galletas dulces con edulcorantes y galletas saladas, si bien también se incluyen el café liofilizado, los atunes y el jarabe de glucosa.

Venezuela US$1.300 millones

Estados Unidos US$412 millones

Alemania US$274 millones

Bélgica US$237 millones

Reino Unido US$137 millones

Perú por su parte, nos compra en primer lugar azúcares de caña/ remolacha, o sacarosa pura por casi US$30 millones. Pero en segundo, tercer y quinto lugar aparecen preparaciones alimenticias, bombones, caramelos, confites y pastillas y finalmente, chicles y gomas de mascar cubiertos de azúcar.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Especial Exportaciones 11

Principales empresas exportadoras de Bebidas 2008 Cifras en USD

Estamos

Fuentes: Analdex y Proexport con fuentes DANE.

A nuestro segundo socio, Estados Unidos, le exportamos sobre todo banano US$175 millones, extractos de café, café soluble, café sin tostar y en quinto lugar, bombones, caramelos, confites y pastillas. En general, se venden elementos que se utilizan como insumos, por ejemplo: filetes de pescado, aceites de palma, azúcar en bruto y manteca de cacao.

Centroamérica, comenzando por Panamá, nos compra US$4,8 millones en aceite de palma, seguido por el almidón de maíz. En tercer lugar aparecen las papas preparadas y conservadas, y a continuación, los bombones, caramelos, confites y pastillas, junto con los chicles.

lugares sólo aparecen las gelatinas y sus derivados como único producto con algún tipo de proceso.

A Bélgica, nuestro segundo socio en el viejo continente, le exportamos mayoritariamente bananos, café soluble, uchuvas, azúcares en bruto de caña/ remolacha y camarones congelados. Todo lo que nos compran según los listados no tiene ningún tipo de proceso o modificación industrial antes de ser enviado.

El Reino Unido, en cambio, a pesar de que nos compra en primer lugar aceite de palma en bruto, bananos y café liofilizado, también compra bombones, caramelos, confites y pastillas, las gelatinas y sus derivados, preparaciones y conservas de pescados.

En Asia nuestro socio más importante es Rusia, a quien le exportamos café soluble (US$16,5 millones), pasta de cacao sin desgrasar, azúcar de caña en bruto, manteca de cacao y los siempre bien ponderados bombones, caramelos, confites y pastillas.

Fuentes: Analdex y Proexport con fuentes DANE.

Los cinco primeros productos que exportamos a Guatemala son: bombones, caramelos, confites y pastillas (US$1,9 millones), nuez y almendra de palma para sembrar (US$1,8 millones), gelatinas y sus derivados, barquillos, obleas y crustáceos sin congelar.

Volviendo los ojos hacia Europa, quien puntea es Alemania, pues nos compra US$131 millones de aceite de palma en bruto, seguido por bananos, café soluble, uchuvas y maracuyá. En los primeros 10

Otro socio interesante que tenemos es Japón, quien nos compra también café soluble en primer lugar (US$7,9 millones), extractos y esencias de café, bananos, atunes de aleta amarilla, bilis/glándulas de origen animal usadas en la industria farmacéutica y papas preparadas/conservadas.

En resumen, aún estamos dependiendo demasiado de productos con ningún o mínimo tratamiento industrial, que impiden dar valores agregados que permitan obtener mejores precios por los productos. Por fortuna, el sector de confitería y chocolatería goza de prestigio y preferencia, pues aparece en varios listados en los primeros lugares y se observa también una tendencia favorable con las gelatinas y las papas preparadas y conservadas.

Especial Exportaciones 12

dependiendo demasiado de productos con ningún o poco tratamiento industrial, que impiden dar valores agregados para obtener mejores precios por los productos.

www.revistaialimentos.com.co / IAlimentos / Edición 10

Razón Social Valor FOB Total Pepsicola Panamericana S.A. 20.453.005 Alpina Productos Alimenticios S.A. 8.910.323 Bavaria S.A. 6.755.978 Quala S.A. 4.370.661 Industria Licorera de Caldas 3.266.278 Empresa de Licores de Antioquia 3.034.520 Gaseosas Posada Tobón S.A. 2.883.972 Enalia Ltda 904.245 Unilever Andina Colombia S.A. 741.823 C.I. Tekni Export Ltda 580.032

Tímidamente, aparecen en algunas listas las preparaciones para sopas, las salsas, las frutas en conserva, las mezclas de panadería e incluso los quesos. Con seguridad, hay más categorías en las que vale la pena indagar los gustos de otros países para exportar productos procesados a su medida.

Los líderes

Según cálculos de ANALDEX con datos del DANE, la empresa que puntea la lista en las exportaciones de alimentos es, sin duda, la Federación Nacional de Cafeteros y le sigue en importancia la Unión de Bananeros de Urabá. En el top 10, además de las empresas de estos dos tipos de producto, aparecen Acepalma, la Compañía de Azúcares y Mieles, Agropecuaria El Búfalo (carne y derivados), Cadbury Adams, Colombina y Nestlé.

En cuanto a las variaciones 2001-2008 de las exportaciones en alimentos, cálculos de Proexport muestran un incremento sostenido que ha oscilado entre el 3% y el 30%, siendo esta última la cifra de crecimiento obtenida en 2008. En general, una perspectiva excelente, que habla muy bien del trabajo de los productores en el país.

Por otro lado, en bebidas, lidera Pepsi Cola, con US$20 millones, seguida de lejos por Alpina, Bavaria, Quala y la Industria Licorera de Caldas. El análisis de las variaciones aquí no resulta tan halagador, pues una vez pasado el pico 2002- 2005, los crecimientos no han vuelto a ser de 2 dígitos, e incluso el año pasado quedaron en un 3%, aunque esto fue bueno en comparación con 2007, cuando se decreció un 5%.

El reto para la industria es grande, pero las empresas del sector de alimentos han demostrado estar en capacidad de ofrecer alta calidad a los compradores, obteniendo de esa forma preferencia. Corresponde a estos mismos emprendedores encontrar el camino para lograr crecimientos sostenidos, no sólo en productos naturales, sino también en alimentos que conlleven proceso, valor agregado que permita facturar mayores valores y competir en otros renglones. El reto de la industria es consigo misma y no hay tiempo qué perder.

Principales empresas exportadoras de Alimentos 2008 Cifras en USD

www.revistaialimentos.com.co / IAlimentos / Edición 10 Especial Exportaciones 13

Razón Social Valor FOB Total Federacion Nacional de Cafeteros de Colombia 603.493.649 C I Unión De Bananeros de Urabá S.A. Uniban 220.749.330 Carcafe Ltda 182.584.912 Comercializadora Internacional Banacol S.A. 171.144.719 Soc Exp de Cafe de las Coop de Caficultores S.A. Expocafe 165.029.453 C.I. Acepalma S.A. 150.285.647 Skn Caribecafe Ltda 145.809.815 C.I. Racafe & Cia S.C.A 140.104.215 C.I. Compania Cafetera Agricola de Santander S.A. 120.732.737 Agropecuaria El Bufalo S.A. 91.017.025 C.I. de Azúcares y Mieles S.A. 90.432.353 Cadbury Adams Colombia S.A. 81.584.469 A. Laumayer & Cia Ltda 80.093.918 Colombina S.A. 77.782.900 Nestlé de Colombia S.A. 73.156.938 Fuentes: Analdex y Proexport con fuentes DANE.

Mirando al sur

Países como Chile, Brasil, Perú y Argentina, son mercados a los que Colombia comienza a prestar más interés, producto no solo de la diversificación de los mercados, sino de la inestable relación del país con los principales socios comerciales regionales: Venezuela y Ecuador.

Exportaciones de alimentos 2008

Argentina

Desde el 2003 las relaciones comerciales con Argentina aumentaron para Colombia, llegando a crecer en un 15% durante el 2008 y manteniendo un crecimiento sostenido, ubicándose en cerca de US$ 74 millones. En alimentos, para el 2008, Colombia exportó casi US$ 5 millones, destacándose preparaciones alimenticias agroindustriales con US$ 1.3 millones, café, US$ 1 millón, grasas y derivados del aceite de palma, US$ 1 millón.

Por otra parte, Argentina, según la consultora Euromonitor, es líder en el consumo de alimentos frescos en Suramérica. Según el sondeo de la encuestadora, el país del sur gasta anualmente alrededor de US$ 429 per cápita en alimentos frescos, seguidos de los brasileños y los chilenos con un promedio entre US$ 380 y US$ 340 per cápita. En Alimentos envasados Argentina no se aleja de los primeros lugares en consumo ubicándose en segundo lugar con US$ 437,8 anuales.

Tomando datos de Proexport las exportaciones colombianas de alimentos hacia Brasil sumaron en el 2008 US$ 33.299.634. Siguiendo el análisis de Euromonitor el gigante suramericano, se ubicó en el primer lugar de consumo en bebidas calientes como café, té con US$ 31 por persona al año, mientras que en alimentos envasados es el tercero en la región con US$ 430,6 al año.

Un estudio adelantado por las investigadoras de la Cámara de Comercio Colombo-Brasilera, en el 2008, tuvo como propósito identificar las oportunidades comerciales de productos colombianos en el mercado brasilero. Entre los indicadores de alimentos se encontraron oportunidades en los siguientes productos: mucilaginosos y espesantes; truchas, salmón congelado; espárragos frescos o congelados; hortalizas, conservas, vinagre. Adicionalmente antes del anterior estudio, la FUNCEX (Fundación para el Comercio Exterior – Brasil) identificaría en el 2006, por encargo del gobierno brasileño, los productos que estaban siendo importados por Brasil desde otros países y que podrían ser importados desde países vecinos, para abaratar costos de importación. El estudio arrojo potencial para Colombia en los siguientes productos:

• Levaduras vivas

• Leche en polvo

• Huevos de aves, con cáscara, frescos, conservados

• Gallos y gallinas vivos

• Pimentones y pimientas

• Concentrados naturales de vitaminas

• Mermeladas, dulces y purés

• Pescados secos y salados

• Polvos para levaduras

• Fécula de yuca

• Cafeína y sus sales

• Productos de pecados, crustáceos y moluscos

www.revistaialimentos.com.co / IAlimentos / Edición 10 Especial Exportaciones 14

Brasil

Cifras en dólares PAÍS DESTINO US$ FOB 2008 Venezuela 1.372.962.728 Ecuador 110.893.986 Peru 85.078.744 Chile 72.005.265 Brasil 33.299.634 Argentina 4.791.217

Habla la Cámara de Comercio e Industria Colombo Chilena

La inversión colombiana en Chile, asciende a US$ 100 millones aproximadamente, centrada en los sectores de transporte, agroindustria y acuicultura. Actualmente este último sector se encuentra totalmente industrializado, respondiendo muy bien a la demanda alimenticia mundial de países, los que cada día se ven más afectados por la pesca industrial. Colombia tiene una gran variedad de alimentos para exportar, en especial frutas, las que gracias a un clima variado, en zonas húmedas, tropicales y frías presenta una mayor heterogeneidad de productos y los ciclos de producción frecuentes, transformándose en un mercado complementario al chileno. Las frutas tropicales, por ejemplo, son bienes muy apetecidos en Chile. Por otra parte, el principal producto colombiano de exportación del sector agropecuario, es la carne y en un segundo lugar los aceites y grasas, por lo que también sería una buena oportunidad para incursionar en este mercado.

Perú

Podríamos decir que desde el año anterior para nadie es un secreto que Colombia envidia el crecimiento peruano, que según el Fondo Monetario Internacional, será de 3,5% este año. Cifras como esta y el buen clima entre los dos países han hecho que recientemente delegaciones de empresarios de ambas naciones se reúnan en el país de los Incas para motivar negocios. A pesar de que los principales intereses de los industriales colombianos se centran en los sectores de energía, construcción, infraestructura y servicios, actualmente Perú es, después de Venezuela y Ecuador, el tercer socio comercial de Colombia en el cono sur en materia de alimentos, con una no despreciable cifra de US$ 85 millones. Por otra parte, regresando a la consulta hecha por Euromonitor, los peruanos gastan anualmente US$ 122 en alimentos frescos y US$ 227 por habitante en alimentos envasados.

Chile

Según datos de Proexport, durante el 2008 las exportaciones a Chile se fijaron en US$ 72 millones, de la misma cabe destacar la concentración en pocos productos del total exportado, es decir los primeros 7 productos exportados representaron un 94% del total. Para Ignacio Fernández, Director Comercial de Prochile-Colombia, Chile podría ser un puente para la llegada de los productos colombianos a Asia.

“La Dirección Económica del Ministerio de Relaciones Exteriores de Chile está trabajando en este tema. Chile cuenta con una importante red de acuerdos comerciales que le otorgan a los productos originarios de nuestro país, ventajas arancelarias para llegar a más de 2.000 millones de habitantes de los 5 continentes. Somos consientes que aprovechar las ventajas que otorgan estos acuerdos, para un solo país es muy difícil, razón por la cual consideramos que países de la región, como es el caso de Colombia, pueden beneficiarse de dichas ventajas. El aprovechamiento de estos acuerdos se puede lograr de dos formas: a través de la exportación hacia Chile de materias primas o bienes intermedios, los cuales se incorporen en productos terminados que lleguen por ejemplo a Asia; y / o con la constitución de una compañía en Chile y realización de las operaciones de producción y exportación desde nuestro país”.

El tratado de libre comercio suscrito entre ambos países y que entró en vigencia el pasado mes de mayo entrega herramientas importantes: el 99% de los productos que se pueden exportar se encuentran con 0% de arancel y el 1% restante (aceites, lácteos y carnes) se encuentra en un proceso de desgravación que terminará el primero de enero de 2012. El directivo de Prochile también agrega: “Para el caso de las inversiones dicho acuerdo establece un marco jurídico claro que coloca en igualdad de condiciones a los colombianos frente a los nacionales chilenos; además, establece normas en aspectos que pueden ser relevantes para las inversiones como es el caso de la entrada temporal de personas de negocios, entre otros”.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Especial Exportaciones 15

Las exportaciones colombianas en alimentos hacia Brasil sumaron en el 2008 US$ 33.299.634

PrINCIPALES ALImENTOS ExPOrTADOS A ChILE VALOrES EN USD Azucar De Caña Refinada, En Estado Solido. $50.899.808 Grasas Y Aceites, Vegetales, Y Sus Fracciones. $12.163.236 Preparaciones Y Conservas De Atunes Enteros O En Trozos, Excepto Picado. $9.115.032 Caramelos Sin Cacao. $7.412.217 Los Demas Aceites De Palma Y Sus Fracciones, Incluso Refinado, Pero Sin Modificar Quimicamente, Excepto En Bruto. $2.906.236

Luis Guillermo Plata, Ministro de Comercio, Industria y Turismo de Colombia

Colombia

y los acuerdos comerciales

Siempre es prudente mantener un número alto y variado de socios comerciales con quienes se pueda crecer y contar para desarrollar una plataforma empresarial y tecnológica que asegure el desarrollo, ese es, evidentemente, un camino importante en medio de la desaceleración. Por supuesto, los saltos cuánticos en el comercio no se llevan a cabo firmando sólo con muchos países pequeños, sino con grandes socios cuyos mercados tengan alto poder adquisitivo.

Según Augusto Zuluaga, Economista con especialización en Economía Pública de la Universidad Nacional y diplomado de Política Comercial en la CEPAL el análisis en retrospectiva de los mas antiguos acuerdos de comercio firmados por

La firma de acuerdos bilaterales garantiza estabilidad, aumentos sostenidos de las exportaciones y por ende, del empleo y las divisas, además de inversión extranjera. Aquí, un panorama de los tratados que en la actualidad se encuentran vigentes para el país.

ALADI (Asociación Latinoamericana de integración)

Colombia con otros países, muestra que éstos al principio de su vigencia mostraron un desarrollo importante, pero ésta ha ido desvaneciéndose paulatinamente y el intercambio a través de ellos ha dejado de mostrar crecimientos interesantes, es decir, se ha estancado.

Es necesario un esfuerzo conjunto de los entes del Estado, en este caso el Ministerio de Industria, Comercio y Turismo y del sector privado para reforzar el uso y entendimiento de las condiciones de los tratados, propiciar el intercambio en dos vías y para alertar a las autoridades cuando las ventajas ya son caducas o se necesita que sean revisadas para garantizar su efectividad.

Fue creada en 1980 como un tratado marco, buscando crear un área de preferencias económicas en la región, y así lograr un mercado común latinoamericano, instaurando ventajas arancelarias regionales sobre los productos originarios de los países miembros, acuerdos de alcance regional y acuerdos de alcance parcial. “El comercio de exportación intra ALADI, nunca ha superado el 15% total de las exportaciones del grupo de 11 países que la conforman”, asegura Zuluaga.

CAN (Comunidad Andina)

Creado en 1969, estaba compuesto por Colombia, Bolivia, Ecuador, Perú, Chile y Venezuela. Chile se retiró algunos años después y regresó en 2006, cuando se retiró Venezuela. Lamentablemente la salida de ese país, sumada a la timidez de Bolivia por integrarse y los problemas diplomáticos con Ecuador, han deteriorado la libre circulación de las mercaderías de origen andino en el mercado ampliado.

CAN-MERCOSUR

Este acuerdo de libre comercio entre la CAN y MERCOSUR (Mercado Común del Sur), compuesto ese último por Brasil, Argentina, Paraguay y Uruguay, se firmó con Colombia como país asociado en 2004. Si bien representa grandes oportunidades dada la magnitud y el poder adquisitivo de los países miembros, según Zuluaga es un mercado muy inestable, por lo cual hasta el momento no se han obtenido los resultados esperados.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Especial Exportaciones 16

G-2

Tratado establecido inicialmente entre Colombia, México y Venezuela en 1997, que buscaba establecer reglas claras y de beneficio mutuo para el intercambio comercial, disminuyendo o eliminando aranceles. Según Zuluaga, con el retiro de Venezuela de este tratado, se dañaron las perspectivas para llegar al Libre Comercio en el 2011, pero eso no quita la importancia de México, cuyo mercado es inmenso y su poder adquisitivo, creciente. Actualmente se está gestionando una negociación para profundizar preferencias comerciales y establecer aclaraciones para algunos productos del sector agropecuario, entre los que se encuentran carne de bovino, quesos (especialmente el tipo Gouda) y leche.

SGP ANDINO (Sistema Generalizado de Preferencias para los Países) Andinos

Este régimen especial lo otorga desde 1990 la Unión Europea a Colombia y a otros países en desarrollo, rebajando el 100% del arancel aduanero para cerca del 90% de las importaciones provenientes de los países andinos. Recientemente, se anunció su prórroga hasta 2011, beneficiando así a más de 6.000 productos colombianos tanto industriales como agroindustriales.

Se destaca el beneficio para productos como flores, frutas tropicales, plátanos, hortalizas, mandarinas, cebollas, coles, coliflores y repollos. También se incluye al camarón (arancel del 3,6%), el atún y otros productos de la pesca, así como los extractos de café, café descafeinado, tostado, molido y liofilizado, aceite de palma, cacao, jugos de frutas y alimentos para animales.

TLC Colombia-Chile

En el mes de mayo de 2008 se anunció su entrada en vigencia, y desde ya es calificado como acuerdo de última generación para el intercambio de bienes, ampliación de inversiones, participación en procesos de compras públicas y nuevas posibilidades comerciales en exportación de servicios.

En este último tema, según el Ministro Plata, se logró establecer un marco normativo recíproco que facilitará el ingreso de los empresarios que concreten negocios o inversiones, concediéndoles visas para ingresar temporalmente. En el comunicado oficial, se destacaron las oportunidades de negocios con Chile en servicios de informática y software, salud, audiovisuales, construcción e ingeniería y ecoturismo.

TLC Colombia – EFTA

Se firmó en noviembre de 2008 un acuerdo con la Asociación Europea de Libre Comercio (AELC o EFTA por sus siglas en inglés) con Suiza, Noruega, Islandia y Liechtenstein, países con gran poder adquisitivo y capacidad de inversión. Se firmaron Acuerdos Bilaterales con cada uno de los países del Área Europea de Libre Comercio- EFTA que tienen la misma estructura y contenido en la parte legal, pero con diferentes concesiones resultado de negociaciones bilaterales con cada país.

Según voceros de Proexport, durante 2008, se exportaron 7.985 toneladas de alimentos a los países de EFTA, representados en US$25,7 millones y el principal producto exportado es el café en grano con 7.265 toneladas y US$22,2 millones. Hay oportunidades para productos tropicales como las frutas y sus preparaciones, que ya se exportan a estos países y tendrán beneficio arancelario, así como los de confitería. El convenio entrará en vigencia una vez culminen los trámites legislativos en todos los países.

CARICOM (Comunidad del Caribe)

Programa de liberalización del comercio vigente desde 1995, por parte de los 12 países miembro: Trinidad y Tobago, Jamaica, Barbados, Guyana, Antigua y Barbuda, Belice, Dominica, Granada, Monserrat, San Cristóbal y Nieves, Santa Lucía, San Vicente y las Granadinas.

Hoy Colombia otorga preferencias arancelarias a esos países en 1128 subpartidas de productos y recibe rebajas arancelarias en 1074, solo de parte de Trinidad y Tobago, Jamaica, Barbados y Guyana. La preferencia para los productos negociados es del 100%, es decir que no pagan aranceles en las dos partes, siempre y cuando se cumpla la normativa de origen.

Estas preferencias arancelarias han permitido que el 22,6% de los productos que ingresan a la Unión Europea tengan un arancel cero o una tasa muy baja, pues el 14,2% son productos industriales y el 8,5% son agrícolas y agroindustriales.

TLC Colombia-Triángulo del Norte centroamericano

El Salvador, Guatemala y Honduras, suscribieron con Colombia un acuerdo que entró en vigencia el segundo semestre de 2008. Según el Ministro Plata el país tiene hoy con esa zona una balanza comercial favorable y exportaciones crecientes. En 2007 Colombia exportó US$269 millones en bienes industriales, como carbón, libros e impresos y otros.

Las importaciones desde los países del Triángulo Norte alcanzaron los US$33 millones el año pasado, e incluyeron materias primas y bienes intermedios como látex y cauchos naturales, cereales, cigarrillos de tabaco, desperdicios de cartón, máquinas de coser, partes de cremalleras y suéteres, entre otros.

Se espera que este acuerdo signifique nuevas oportunidades en pescados frescos, congelados o refrigerados, la sal refinada, los productos minerales, algunos combustibles, la energía eléctrica, los productos químicos orgánicos, las llantas neumáticas y alguna maquinaria mecánica y eléctrica.

En el tema agrícola, se negociaron 428 subpartidas que representan 46% del ámbito agropecuario y 3% de las exportaciones de Colombia al mundo para ser desgravados de inmediato por parte de Guatemala. Según el Viceministro de Comercio Exterior, Eduardo Muñoz, con El Salvador y Honduras los resultados de la negociación son similares, aunque Zuluaga opina que este es un mercado muy pequeño frente al cual no existen mayores expectativas.

Hoy Colombia importa de Chile bienes que no produce (cobre y productos derivados, frutas, salmón y vinos), y exporta azúcar y sus derivados, petroquímicos, carbón, aceites crudos de petróleo, y carbonos negros de humo, principalmente. Las exportaciones de Colombia hacia Chile registraron en 2008, un crecimiento de 125%, al pasar de US$376 millones a US$849 millones y las importaciones colombianas desde Chile crecieron un 6%. Se espera que el acuerdo también dinamice la inversión extranjera directa de Chile hacia Colombia, que en 2007 ascendió a US$45,7 millones, cifra superior en US$43,5 millones frente a 2006.

ATPA (Ley de preferencias arancelarias andinas)

El Andean Trade Preference Act (ATPA) es un programa unilateral de preferencias arancelarias otorgado por Estados Unidos en 1992 a los países andinos (Colombia, Bolivia, Ecuador y Perú), que permite el ingreso sin arancel a ciertos artículos cultivados, producidos o manufacturados en un país beneficiario y que cumplan con los requisitos establecidos. Algunos sectores beneficiados son el químico, agrícola, metalmecánico, plástico, artesanías, maderas y muebles, papel y litografía.

El APTDEA (Andean Trade Preference and Drug Erradication Act) es una prórroga del ATPA por el cual se ampliaron las preferencias para productos que se encontraban excluídos, como confecciones, atún empacado al vacío en bolsas de aluminio, calzado, manufacturas de cuero, petróleo y derivados del petróleo.

En octubre de 2008 se acordó una prórroga del ATPA hasta el 31 de diciembre de 2009, con el fin de mantener los beneficios del convenio en tanto el congreso de Estados Unidos pasa el tema por plenaria, teniendo en cuenta que el TLC con Colombia aun no ha sido aprobado por el mismo ente.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Especial Exportaciones 18

En proceso

Con Canadá, en este momento Colombia cuenta con tarifa preferencial o GPT, y está en proceso de aprobación y sanción presidencial el Tratado de Libre Comercio, que culminó negociaciones en junio de 2008, con el cual se logró acceso preferencial para el 90% del universo arancelario en el tema agrícola. Entre otros logros, se obtuvo el acceso al mercado canadiense en azúcar crudo y refinado, flores, biocombustibles, frutas y hortalizas y productos forestales.

Existen oportunidades para productos alimenticios frescos como papaya, uchuvas y granadilla, y para los no perecederos, pero hay que tener en cuenta que las regulaciones tienden a ser más estrictas en estos últimos y que el etiquetado debe ser en inglés y francés.

Por otra parte, el TLC con Estados Unidos se encuentra, tras su incandescente período de negociaciones, en cola de discusión y aprobación —se espera, para 2010— por parte del congreso de E.U., porque en Colombia ya se aprobó por todas las instancias legales. Para Zuluaga, este es un tratado de segunda generación, el más completo y avanzado de todos los que se han firmado para obtener la eliminación de todos los obstáculos al comercio recíproco, lo cual es muy interesante para el país, pues aun con crisis, Estados Unidos es el mercado más grande del mundo y la economía más potente, con sus 280 millones de habitantes que poseen alto ingreso per cápita y un PIB de más de US$12 billones.

También se encuentra en negociación un acuerdo entre CAN–Unión Europea, en el cual participan Colombia, Ecuador y Perú. La primera ronda de negociaciones se llevó a cabo en la semana del 9 al 13 de febrero de 2009 en Bogotá, con 13 mesas de negociación que discutieron temas del sector agropecuario, como acceso a mercados de bienes agrícolas, agroindustriales y pesca, reglas de origen, medidas fitosanitarias y zoosanitarias, asuntos institucionales, entre otros.

En la mira de los negociadores del Ministerio también se encuentra Japón, país con el que se proyecta gestionar la firma de una AAE (Acuerdo de Asociación Económica), en la misma línea del que ese país firmó con México y que le permitió a este último aprovechar de mejor manera la liberalización y apertura de los mercados de bienes, servicios y capitales.

Para los empresarios el reto es aprovechar todas las valiosas oportunidades que abre la existencia de estos tratados y pronunciarse cuando el aprovechamiento de las ventajas haya alcanzado un tope que amerite profundizar de nuevo en la negociación. Por otra parte, la exportación no puede seguir siendo privilegio de unos pocos, y en eso el Estado tiene el desafío de facilitar a la industria el acceso a esta posibilidad, eliminando trabas, costos que encarecen las operaciones y diseñando procedimientos ágiles y claros que animen a los empresarios a llevar su oferta fuera del país. ¡Manos a la obra!

www.revistaialimentos.com.co

IAlimentos / Edición 10

/

Especial Exportaciones 19

Es necesario un esfuerzo conjunto de los entes del Estado, y del sector privado para reforzar el uso y entendimiento de las condiciones de los tratados.

El multipropósito de la Sociedad Portuaria de Santa Marta

Con cerca de 490.000 toneladas de alimentos exportados en el 2008, la Sociedad Portuaria de Santa Marta, se consolida como un puerto especializado en el manejo de carga perecedera. Diariamente productos como banano, café, uchuva, flores, ñame, yuca, gulupa entre otros salen de la terminal con destino a Europa y Estados Unidos. IAlimentos conversó con Mauricio Suárez, Gerente del Puerto, para hablar sobre los actuales proyectos, las ventajas de la terminal y el panorama logístico del país.

IA: ¿Cuáles son los principales problemas de la cadena logística?

Mauricio Suárez: Uno de los principales problemas en la cadena logística son los costos en las operaciones para las inspecciones tanto antinarcóticos como de la DIAN, ya que aun cuando son obligatorios para garantizar la calidad de los procesos, en ocasiones llevan a un costo extra en la logística del cliente y por ende encarece los productos. Otro problema en la cadena logística es el trasporte de la mercancía desde puerto hasta destino o viceversa ya que la topografía del país nos lleva a tener unas vías complicadas y los trasportadores tienen mayor desgaste en sus vehículos, dando esto un transporte costoso.

IA: Precisamente esas condiciones topográficas y la producción de alimentos, muchas veces alejada de las zonas portuarias, dificulta aún más la llegada de las mercancías a puerto. ¿Cómo intenta fortalecer la SPSM el acceso a la terminal?

Mauricio Suárez: El puerto está en capacidad de ofrecer servicio puerta a puerta e interactuar en la cadena logística en

la medida que el cliente quiera. La SPSM ha venido trabajando con el objetivo de vincularse a los desarrollos ferroviarios que actualmente promueve el Estado. En particular, ha centrado su interés en el proyecto de Concesión del Sistema Ferroviario Central, que combinado con un modelo de negocio logístico de transporte bimodal puerta-puerta, revolucionaría la oferta de transporte de mercancías en Colombia a través de un esquema mucho más confiable y competitivo que el actual.

IA: En materia de carga pesada y materia prima, el Río Magdalena debe ser fundamental. ¿Cómo mejorar la red fluvial nacional?

Mauricio Suárez: La navegación por el Rio Magdalena debe ser vista de dos maneras: la navegación a través de su acceso marítimo y la navegación fluvial propiamente.

En ambos casos, se debe atacar de manera inmediata, el estado de las vías en lo que a profundidad de sus canales se refiere, de manera que se asegure permanente el tránsito de embarcaciones de gran calado tanto en la porción marítima como en la navegación en toda su extensión transitable (hasta La Dorada) de convoys y embarcaciones fluviales para el transporte masivo de cargas hacia el interior del país. Esto último teniendo en cuenta que un altísimo porcentaje de la población colombiana se encuentra asentada en inmediaciones del Rio Magdalena (a menos de 8 horas por carretera). Así mismo, se debe hacer una inversión en la implementación de ayudas de navegación tanto nocturno como diurna para el tráfico fluvial, así como de tecnología que le permita a los diferentes terminales fluviales del interior del país (Gamarra, Barrancabermeja, Capulco, Pto. Berrio, La Dorada) ofrecer sistemas de descargue multipropósito para las diferentes cargas

www.revistaialimentos.com.co / IAlimentos / Edición 10 20

Especial Exportaciones

Se tendrán inversiones nuevas en el Subterminal de Gráneles, aumentando a una capacidad de 2.500.000 toneladas, es decir un incremento del 67%

“ “

Mauricio Suarez. Gerente de la Sociedad Portuaria de Santa Marta

susceptibles de ser trasladadas por vía fluvial en Colombia. En menor medida pero con igual importancia, sería recomendable modernizar la flotilla de embarcaciones fluviales, remolques y planchones, pudiéndose revisar inclusive la implementación de planchones autopropulsados (tecnología Schottel por ejemplo) para el tráfico fluvial del Magdalena.

IA: ¿Cómo ha sido la evolución de la Sociedad Portuaria de Santa Marta (SPSM) en los últimos años?

Mauricio Suárez: Durante el año 2008 los puertos de servicio público movilizaron 25 millones de toneladas mostrando un crecimiento del 5% frente al año anterior. Del total nacional, Santa Marta participa con el 27% del total de cargas movilizadas. Comparando los resultados con el año anterior, la Sociedad Portuaria de Santa Marta cerró con un crecimiento del 13%. Las importaciones crecieron en un 14% y las exportaciones en un 12%. El granel sólido lideró el crecimiento de las importaciones con un 17% frente al mismo período del año 2007, consolidándonos una vez más como la principal terminal de la costa atlántica en este tipo de carga.

IA: La ampliación de la terminal de contenedores aumentará un 300% la recepción de los mismos. ¿Cómo incrementará este proyecto la dinámica del puerto?

Mauricio Suárez: La incrementará haciéndolo más eficiente para estar a la altura de terminales de contenedores de clase mundial en las cuales la seguridad y eficiencia son el objetivo principal. Habrá una reingeniería en los procesos de preparación de la carga e inspecciones, la cual ya ha iniciado con la implementación del SPINNAKER (Software de TIDEWORKS™ para organización de patio y buque), además de procedimientos de Inspección Física Simultánea, encabezados por el Ministerio de Comercio exterior. La dinámica será tal que se atenderán naves más grandes (buques Panamax de contenedores) y con menores tiempos de permanencia. Esto se logrará con la mejora en la eficiencia operacional (300% aprox) que nos brindan los nuevos equipos, 35 movimiento/hora.

IA: ¿Que otras inversiones se prevén en el plan expansionista del Puerto?

Mauricio Suárez: Se tendrán inversiones nuevas en el Subterminal de Gráneles, aumentando a una capacidad de 2.500.000 toneladas, es decir un incremento del 67% y un rendimiento operacional de 370 toneladas hora. En el Subterminal de Contenedores aumentaríamos la capacidad a 420.000 TEUS

La SPSM un puerto de Transbordo

En palabras de Mauricio Suárez la SPSM será un puerto de trasbordo a inicios de 2012 debido a que se estima finalizar obras y tener grúas STS y RTG operativas a mediados de 2011. “En ese momento, con full capacidad, podremos ofrecer a líneas navieras óptimos rendimientos operativos para atender naves de trasbordo, además contamos con el espacio suficiente para el manejo de un volumen de 300.000 TEU /año. El beneficio fundamental radica en que con líneas navieras realizando trasbordo, los fletes para la carga local disminuyen considerablemente, lo que conlleva a una mejor competitividad a la industria nacional por tener menores costos en fletes para sus productos terminados o materias primas”.

(unidad de medida de capacidad de transporte marítimo en contenedores) llegando a un incremento del 40%. Por último se tendrá un nuevo muelle para la recepción de motonaves de granel líquido.

IA: ¿Cómo está preparado el puerto para la carga refrigerada?

Mauricio Suárez: Con una inversión de US$300.000, ya se encuentra en su recta final de construcción 2 centros de transferencia refrigerados con temperaturas hasta de -7°C, donde podremos atender cargas congeladas, con miras al apoyo logístico que permitirá garantizar aún más la cadena de frío y así mantener la calidad de los productos perecederos. Esta infraestructura estará disponible aproximadamente en julio.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Es pecial Exportaciones 21

La seguridad es el verdadero aliado

La exhaustiva inspección hecha a los productos colombianos durante años, le ha dado al país y a las empresas colombianas, la experiencia para ejercer control a sus propias mercancías, cumplir con los estándares internacionales de seguridad y facilitar los procesos aduaneros. IAlimentos quiso hablar con Sergio Toro, Director Ejecutivo de BASC, La Alianza Empresarial para un Comercio Seguro, capítulo Bogotá.

IAlimentos: ¿Cómo ha cambiado el acceso a los mercados después del 11 de septiembre?

Sergio Toro: Después del 11 S las aduanas han visto que hay un problema de terrorismo, narcotráfico, lavado de activos, incluso tráfico de seres humanos del cual se tienen que blindar y proteger. Por ello en Estados Unidos desde el 2002 empezó una alianza entre la aduana y el sector privado que busca conocer y saber que tan seguras son todas las empresas que deseen exportar a los EE.UU. Además, la Organización Mundial de Aduanas, (OMA) con sede en ginebra, que organiza a 171 aduanas a nivel mundial, entre ellas Colombia, señala la importancia de verificar y certificar el origen y perfil de riesgo de todas las empresas que estén trabajando comercio exterior.

IA: ¿Cuál es el papel de BASC?

Sergio Toro: BASC comenzó hace 12 años, como una iniciativa donde muchas empresas del sector privado se unieron y

¿Qué es comercio seguro?

Comercio seguro en la definición de BASC es: saber quiénes son los dueños de la empresa (que no exista ninguna organización ilegal detrás de los dueños); saber quiénes son los clientes y proveedores que la empresa contrata, para que no haya problema de lavado de activos. Comercio seguro es que mis instalaciones tengan ciertos parámetros de cercados, iluminación, condiciones de seguridad físicas para que ninguna organización ilegal pueda entrar a la empresa, contaminarla o robar las mercancías. También una seguridad electrónica, que no puedan penetrar los sistemas para fines delictivos. Que el personal de la empresa no tenga antecedentes penales ni altos perfiles de riesgo. Y comercio seguro en materia también de procesos y procedimientos, de manera que cuando empaque su mercancía y se la entregue a un transportador para que la lleve al puerto o aeropuerto no haya la posibilidad de que contaminen la carga.

se autoimpusieron una serie de requisitos de seguridad formando una organización sin ánimo de lucro. Lo que buscamos es que nuestras empresas cumplan con estándares reconocidos en 12 países de Latinoamérica, estándares que tienen en Estados Unidos, y estándares para ser Operadores Económicos Autorizados logrando que una sola certificación sirva para entrar al mercado americano, europeo y de ahí en adelante a cualquier otro.

IA: ¿Qué es un Operador Económico Autorizado?

Sergio Toro: Es una empresa que cumple con una serie de documentos y procedimientos que garantizan su seguridad, que demuestran que es una empresa confiable, de manera que se le otorgan privilegios que agilizan su trámite aduanero. Esto empezó a funcionar a través de la OMA. Actualmente la Unión Europea en las negociaciones que está haciendo con Colombia, le solicitó al país que tenga un operador económico autorizado; la DIAN lo que está haciendo ahora es implementando el operador económico autorizado para que a partir del primero de enero de 2010 examine qué empresas son confiables para darles estos títulos; estas empresas van a tener mejores accesos a otros mercados.

BASC con más de 900 empresas certificadas, todas exportadoras, o que tienen que ver con la cadena de exportación y 12 años de experiencia traslada ese conocimiento a las Autoridades para que el comercio exterior sea ágil y rápido para el empresario colombiano pero seguro para la aduana.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Especial Exportaciones 22

IA: ¿Cómo es el proceso para estar avalado y certificado a través de BASC?

Sergio Toro: Solicitamos a la empresa una documentación para asegurarnos que no tenga problemas legales. Una vez revisamos eso, le damos una serie de requisitos y estándares que deben cumplir. La empresa tiene la libertad de elegir cómo cumplir esos estándares y cómo los implementa. Una vez lo hace nos llama y nosotros auditamos, para saber si los cumplieron de la mejor forma. Después, una vez al año auditamos nuevamente, verificando que la empresa siga cumpliendo esos estándares.

IA: ¿Cuánto tiempo en trámites se pueden ahorrar las empresas gracias a este tipo de certificación?

Sergio Toro: En este momento estamos haciendo un estudio para llegar a medir número de días en términos económicos y saber de cuanto pueden ser estos ahorros. Se midieron a nivel mundial, por un estudio que se hizo en Suiza, donde entraron a ver cuál es el impacto de una iniciativa privada al estilo BASC para la facilitación del comercio seguro. Los resultados fueron unos indicadores de ahorro en tiempos de un 10 a 15 % y en robos en un 30 a 40%, pero en el mercado colombiano apenas estamos realizando los estudios para saber exactamente a cuanto ascienden estos ahorros.

Especi al Exportaci ones 23

Sergio Toro. Director Ejecutivo de BASC, capítulo Bogotá .

Fotografía Jorge Pulido

Animales lejos de la

AH1N1 Influenza

Con la reciente alarma de pandemia, que originó la transmisión del virus de influenza AH1N1, se provocó el rechazo de la carne de cerdo por muchos consumidores en el mundo debido a su supuesta relación con el virus; ocasionando altas pérdidas en los porcicultores y acciones en pos de garantizar la inocuidad de sus procesos.

Adecuados procesos de inocuidad son fundamentales para que las empresas involucradas en la industria de alimentos, garanticen la calidad de sus productos. Lo ocurrido recientemente con la presunta transmisión del virus de influenza AH1N1 a través del consumo de la carne de cerdo, prendió las alarmas dentro del sector porcino para blindar sus procesos y evitar así hacer parte activa de esta crisis.

De qué se trata Según informes del Instituto Nacional de Salud, la Influenza Porcina Típica es una enfermedad respiratoria de los cerdos provocada por el virus de influenza tipo A que comúnmente se presenta a finales de otoño e invierno, enfermándolos gravemente pero con bajos índices de mortalidad. Asimismo, estos animales son susceptibles a virus como la influenza aviar o la humana estacional y pueden estar contagiados de varios al tiempo, lo cual, facilita la mezcla entre los genes de los virus originando un nuevo tipo “reasociado”. Es de aclarar que el brote de influenza tipo A actual es de tipo humano y no porcino.

Sin embargo, el contagio de esta enfermedad no es posible a través del consumo de la carne de cerdo o sus derivados, ya que el virus de origen porcino muere rápidamente al entrar en contacto con temperaturas de 70°C, además, los virus de influenza porcina son específicos de esa especie.

Todo inicia con un rumor

“No está claro el origen. Se encontró que el genoma del virus tenía un parecido con el cerdo y a la ligera se dijo que era de influenza porcina, con eso prácticamente nos pusieron INRI sobre el producto”, afirma Freddy Velásquez, Presidente Asociación Colombiana de Porcicultores. Ello provocó que durante los primeros 6 días de conmoción los porcicultores perdieran cerca de $3.000 millones por la

Salud y Responsabilidad

Años atrás se presentaron casos semejantes donde el consumo de la carne o los derivados de ciertos animales fueron considerados un peligro potencial para la salud humana: la enfermedad de las vacas locas y la fiebre aviar; sin embargo, ello provocó que al interior de las industrias se trabajara y reforzara la inocuidad de cada proceso para garantizar la calidad de los productos y reactivar rápidamente su consumo mundial.

Paradójicamente, con la industria porcícola se presentó una epidemia ajena a sus procesos que revirtió sus adelantos en el mercado. “Aún cuando a los cerdos les da gripa como a los caballos, vacas, pollos, en muchas granjas del mundo se trata con vacunas o antibióticos y los animales se recuperan; no representa ningún riesgo porque esos agentes infecciosos no entran en contacto con el músculo”, explica Velasco. Asimismo, Velásquez asegura que “a raíz de nuestro exigente protocolo sanitario ningún país ha sido capaz de cumplirlo y desde hace dos años no ha podido ingresar a nuestras granjas ningún material genético o ejemplares vivos que puedan contaminar a nuestros ejemplares”. No obstante, no está de más advertir que el consumidor como último eslabón de esta cadena es responsable de la “compra en establecimientos seguros, de la manipulación y preparación adecuada de los alimentos porque sus acciones también repercuten en todo este proceso”, asegura el IICA; pues así, los establecimientos informales tendrán que sistematizar correctamente sus procesos al enfrentarse a un consumidor exigente.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Calidad e Inocuidad 24

escasa demanda de carne de cerdo a nivel nacional “y pasará mucho más tiempo mientras la gente entiende que el virus no es letal, que es una gripa más y que nada tiene que ver con el consumo de la carne de cerdo”, agrega Consuelo Velasco, Gerente Asociación Colombiana de Porcicultores.

Según Pilar Agudelo, Especialista del Área de Sanidad Agropecuaria e Inocuidad de Alimentos del IICA (Instituto Interamericano de Cooperación para la Agricultura), en México el consumo de carne de cerdo disminuyó un 80% y en Colombia se estima un aproximado del 30%: “Todo por una mala comunicación de los riesgos. Hablamos de un virus tipo A de origen humano, solo una parte de su código genético es porcino (también consta de una parte de origen aviar y otra de origen humano). Este es el ejemplo perfecto de los alcances de la mala información porque es un virus netamente respiratorio, de transmisión con secreciones por el aire y no por alimentos”.

Inocuidad Industrial

“La clave está en aplicar los sistemas de aseguramiento de la calidad para proteger los alimentos desde el inicio hasta el final, desde la producción primaria hasta el consumidor”, advierte el IICA. “Sacar de la informalidad a ciertas partes del sector productor, hay una brecha tecnológica y de formación entre la industria y los informales pero es importante que cualquier parte de la cadena trabaje bajo una metodología. Además, ya tenemos una política en el país que son los CONPES de inocuidad, eso obliga a los ministerios a destinar recursos anuales para proteger la calidad del producto, un ejemplo de ello fue la asignación del rol de vigilancia y certificación de los mataderos al INVIMA”, agrega el Instituto.

La Asociación Colombiana de Porcicultores basa su producción porcícola en una serie de Buenas Prácticas de Manejo que involucra todos los eslabones de la cadena porque “estimamos que el sector genera cerca de 90.000 empleos directos e indirectos y con ello se beneficia la salud de los animales, los trabajadores, la seguridad industrial y el medio ambiente”. Estas prácticas contemplan el origen y la selección de los porcinos, las instalaciones, la administración de los alimentos, el adecuado manejo sanitario, la bioseguridad y el bienestar animal; ya que “los animales son tan sensibles como nosotros y, si no están bien cuidados, su sistema inmune se puede afectar perjudicándonos a todos”, añade Velasco.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Calidad e Inocuidad 25

“

Se encontró que el genoma del virus tenía un parecido con el cerdo y a la ligera se dijo que era de influenza porcina, con eso prácticamente nos pusieron INRI sobre el producto

”

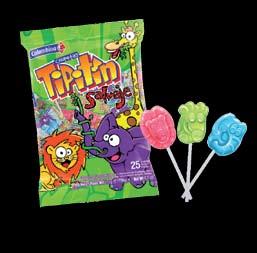

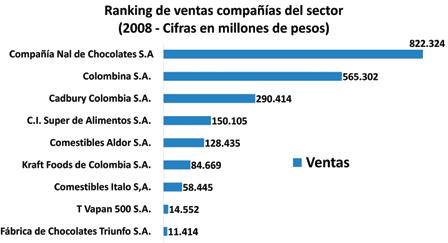

El sector de la confitería y chocolatería en Colombia ha presentado crecimientos interesantes durante los últimos años, pero aún falta para que nuestra demanda interna pueda alcanzar la madurez de mercados como el europeo.

lleno de tentaciones Un mercado

El sector de la confitería y chocolatería en el país tiene motivos para ser optimista. Las razones se encuentran no sólo en la tendencia de ventas y exportaciones, sino en la evolución de los consumidores, que hacen del placer de los dulces un pequeño oasis en medio del afán diario.

Comencemos por un insumo muy importante: el azúcar. Según voceros de Cadbury, en Colombia se cuenta con una de las agroindustrias azucareras más solidas y productivas del mundo, con un clúster conformado por 13 ingenios y más de

1.500 agricultores, que llevan a cabo el proceso completo desde el picado de caña hasta la obtención de los diferentes tipos de azúcar para las empresas de alimentos y bebidas que operan en el país, sin contar con las exportaciones de azúcar crudo, refinado, bombones, caramelos y confites.

El buen desempeño del proveedor parece estar correlacionado con el de los fabricantes de confites y chocolates, pues según cifras de este sector presentadas en el especial del periódico Portafolio, Colombia compite por el sexto lugar en importancia al lado de Argentina y España como uno de los mayores proveedores dentro de la industria, y se acota que en 2008, Colombia reportó ventas cercanas a los US$6 millones. En los primeros lugares están Canadá, México y China, con más del 70% del mercado y ventas por más de US$900 millones. También aparece en el ranking Brasil, con ventas del orden de los US$44 millones en productos elaborados y Turquía hace lo suyo con cerca de US$20 millones en ventas.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Sector destacado Confitería y chocolatería 26

Fotografía Cortesía Cadbury

En la feria internacional de la confitería realizada en Alemania el 4 de febrero pasado, se estimó que a pesar de la crisis económica, la demanda por este tipo de productos permanecerá relativamente estable, por lo que se esperan nuevos lanzamientos e innovadoras estrategias de marketing para estimular el mercado, que se ha mostrado receptivo a los cambios en envases y sabores.

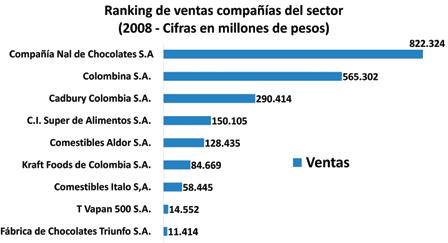

Grandes jugadores

Al mostrar los protagonistas del sector, es necesario citar en primer lugar el actual Grupo Nacional de Chocolates, que en una estrategia de diversificación se ha especializado en invertir en compañías del sector alimentos. Esto se traduce en operaciones propias en 12 países, exportaciones a 66 destinos y más de 26.000 empleados, de los que al menos 4.500 trabajan fuera de Colombia.

La Compañía Nacional de Chocolates con sus marcas Jet, Montblanc, Chocolyne, Frunas, Blue mint y Roletto, junto con sus chocolates de mesa, lleva el liderazgo en el sector con ventas en 2008 que superan los $820.000 millones, lo cual implica un incremento del 17% con respecto a las ventas del año anterior. Le sigue en importancia Colombina, que con sus marcas Bom Bon Bum, Nucita, Coffee Delight, Choco Break, Menta

Helada, Millows, Gomas

Grissly, Galletas Quimbayas y Barquillos Piazza alcanzó ventas por $565.000 millones en el mismo período y un incremento 2007-2008 del 12%.

En tercer lugar se encuentra Cadbury, que produce y exporta, a más de 45 países, marcas

tan reconocidas como Chiclets Adams, Trident, Halls, Bubbaloo, Motitas, Clorets, Certs, Sparkies y cuya planta de Cali, que ocupa 21.000 metros cuadrados y emplea más de 800 personas, es considerada una de las más eficientes del mundo. Las ventas de esta compañía en 2008 ascendieron a $290.000 millones.

Por su parte, la compañía Súper de Alimentos, que compite con Supercoco, Barrilete, los Caramelos Bianchi y las gomas Trululu, vendió más de $150.000 millones en

2008, y lanzó recientemente una campaña muy agresiva sobre la conexión entre los dulces y como el detalle de regalarlos o compartirlos cambia la vida, denominada “Super, la magia de la alegría”.

Comestibles Aldor da la pelea con las chupetas Yogueta, PinPop y las mentas Mist, marcas con las que logró ventas por $128.000 millones y un muy destacado crecimiento 2007-2008 del 39% en este índice. Esta empresa asegura tener una de las más modernas plantas de América desde junio de 2004, en cuyos 28.000 metros cuadrados producen 300 toneladas de confitería de azúcar, que son exportadas a cerca de 40 países.

www.revistaialimentos.com.co / IAlimentos / Edición 10 Sector destacado Confitería y chocolatería 28

(Cifras en USD) razón Social Valor Fob Total Cadbury Adams Colombia S A 70.410.938 Colombina S A 46.414.665 Comestibles Aldor S A 29.786.028 Super De Alimentos S A 29.564.819 Colombina S A 15.623.021 Dulces De Colombia S.A. Dulco S.A. 7.570.964 Dulces La Americana Ltda 7.053.697 C.I.M & N Confiteria S.A. 2.741.676 Quala S A 1.410.413 Comestibles Italo S A 1.108.851 Alinova S A 811.651 Confitecol S.A. 697.519

“Colombia cuenta con una de las agroindustrias azucareras más solidas y productivas del mundo, con un clúster conformado por 13 ingenios y más de 1.500 agricultores”

Principales empresas exportadoras de Confitería 2008

Finalmente Kraft Foods Colombia, que abastece los mercados de 11 países del área Andina y Centroamérica, como Perú, Ecuador, Venezuela y Panamá, maneja Toblerone, Oreo, Milka, Chips Ahoy y los productos Royal, alcanzando el año pasado ventas por $84.000 millones y un crecimiento del 9% en este rubro.

Jugadores de nicho

También existen en el sector jugadores que le apuestan a los dulces artesanales y que no obstante la feroz competencia, han logrado tener un lugar importante en la canasta de consumo y regalos del país. Es el caso de la Chocolatería Truffelinos, que ofrece más de 50 productos diferentes en un sistema de ventas tipo “barra de ensaladas”, y los tradicionales Dulces Emilita, que a punta de recetas gourmet y presentaciones atractivas, le hacen la competencia a los dulces estándar.

Principales empresas exportadoras de (Cifras en USD)

Roberto Gerstenbluth, Gerente de Truffelinos - La Chocolatería, opina al respecto que en Bogotá se está viendo un incremento en la oferta de productos que estarían en la categoría de artesanales, debido al dinamismo general que tiene la gastronomía fina en la ciudad, aunque menciona que la demanda no reacciona con la misma dinámica. “La demanda es bastante parca a la hora de responder frente a nuevas ideas, pues nuestra gente se muestra muy tradicionalista en sus costumbres. Especialmente en el caso de los chocolates, donde aún son vistos como un artículo para regalar y no un alimento de consumo propio, si bien hay una incipiente tendencia a demandar chocolates de origen o con ciertas formulaciones especiales”, asegura.

Según este directivo, en Colombia los chocolates artesanales compiten con las flores al expresar sentimientos hacia otra persona, mientras que en Europa, la gente compra sus 100 gr. de chocolate diarios, porque esa es su “dosis personal”. Un aspecto a resaltar es que para la elaboración de estos productos se importan nueces, almendras y avellanas, aunque según Gerstenbluth, el cacao nacional es considerado de muy alta calidad en el mundo. “Ojalá se pusiera algún tipo de salvaguarda a la importación de coberturas de chocolate. En términos de calidad, no hace falta que se importe, nuestro producto nacional es muy bueno”, indica.

Los canales

Si bien gran parte del consumo colombiano de este tipo de productos aún se realiza por el canal tradicional, entendido como la tienda de barrio o el superete, una de las razones por las cuales las ventas han aumentado es el exitoso modelo de distribución que tienen los grandes productores. Según voceros de Almacenes Éxito, en esa entidad las cifras en unidades muestran que las golosinas de azúcar son las de mayor movimiento, mientras las golosinas de chocolate generan mayor valor debido al costo del cacao. Esta cadena estima que gran parte de la innovación mostrada por el sector se ha enfocado en los cambios de sabores, donde la tendencia actual es tener diferentes productos de acuerdo a los consumidores (niños, adolescentes, adultos). Esto ha sido particularmente notorio en la categoría de golosinas de chocolate, donde se ha desarrollado el concepto de variaciones de cacao para generar un juego de sabores entre los productos.

Voceros de Carrefour opinan que las variaciones se han dado también en empaque, formas y figuras para las dos categorías. “Los sabores y empaques son determinantes, pues generan en la industria alternativas de desarrollo para los nuevos consumidores, por ejemplo, para el día del amor y la amistad predominan

www.revistaialimentos.com.co / IAlimentos / Edición 10 Sector destacado Confitería y chocolatería 30

“En Colombia los chocolates artesanales compiten con las flores al expresar sentimientos hacia otra persona, mientras que en Europa, la gente compra sus 100 gr. de chocolate diarios, porque esa es su ‘dosis personal’”

razón Social Valor Fob Total Compañia Nacional De Chocolates S.A. 22.571.785 Colombina S A 13.780.356 Comestibles Aldor S A 4.816.828 Super De Alimentos S A 3.314.086 Nestle De Colombia S A 1.721.024 Comercializadora Internacional Comercaribe S A 988.418 Sucesores De Jose Jesus Restrepo Y Cia S A Casa Luker 824.556 Alpina Productos Alimenticios S A Alpina 732.088 T Vapan 500 S A 463.949 Comestibles Italo S A 415.709 Signa Grain Ltda 139.229 Distribuidora Nacional De Productos Ltda 106.108 Fuente: ANALDEX con datos DANE

los empaques en forma de corazón y en pascua huevos y conejos”, indican. Para esta cadena, las referencias de mayor rotación son las chocolatinas pequeñas y fáciles de llevar, mientras en confitería, el número uno se lo llevan los chicles. “Esta categoría ha tenido un crecimiento constante del 20% en chocolatería y 12% en confitería en los dos últimos años, y en la misma medida el consumo también se ha especializado, aumentando así las referencias”, indican.

Respecto a las épocas de mayor venta, las dos cadenas estiman que las ventas son estacionales. “En los meses de septiembre y diciembre las golosinas de chocolate, en especial los estuches de chocolates, tienen mucho protagonismo, mientras que en el mes de octubre las golosinas de dulce son las que generan mayor movimiento en las

góndolas. En los meses de temporada normal, entre las golosinas de dulce, los productos más vendidos son los confites y los chicles y en las golosinas de chocolate, los chocolates de barra sólida y agregada, es decir, los que tienen mezclas de maní, frutos secos y caramelos”, exponen los voceros de Almacenes Éxito.

Fuente: Supersociedades

Además de estos aspectos, los canales encuentran importante la gran dinámica generada por las empresas importadoras de confites, en cuyos productos los consumidores encuentran nuevas y variadas alternativas. “También están ganando terreno los dulces interactivos, que permiten al usuario jugar con ellos”, concluyen.

Sector destacado Confitería y chocolatería 31

La confitería del nuevo milenio [ ]

Por: Eric Cuenca Director de Mercadeo y Ventas de La Tour S.A. ecuenca@la-tour.com

La industria confitera en Colombia se ha caracterizado siempre por su fuerte dinamismo y su constante renovación, lo cual le ha valido un importante reconocimiento mundial por su sorprendente oferta de productos y su excelente calidad. Sin embargo, en los últimos años hemos asistido a una verdadera revolución en la oferta de las industrias colombianas. Esta revolución ha estado impulsada por un afán de diferenciarse así como acceder a mercados más exclusivos y con una mayor capacidad de compra. La innovación ha tocado todas las categorías, caramelos duros, caramelos blandos, chicles, entre otros, y ha permitido incluso la introducción de nuevas líneas de confitería.

Caramelos duros

Colombia ha sido un fuerte productor de caramelos duros, en bananas y bombones. Los dos principales fabricantes, Comestibles Aldor y Colombina, han hecho prueba de ingenio con un gran número de lanzamientos que abarca la introducción de nuevos procesos, formas y formulaciones.

Una de las primeras novedades fue la introducción de caramelos duros depositados por Colombina con la marca Delight. En Colombia la forma más usada en caramelos duros es el troquelado ya que tolera una mayor proporción de sacarosa, por lo que la fórmula resulta

más económica en países productores de azúcar. Otra razón de esto es que hasta hace poco la fabricación de caramelos depositados era muy artesanal. Sin embargo, con la aparición de nuevas máquinas que permiten una producción en serie, se abrió la puerta de esta línea de productos de una textura y sabor más suaves que pueden dirigirse a un público adulto y más refinado.

En los últimos años han surgido interesantes variaciones en formas y tamaños especialmente en los bombones. Colombina ha trabajado fuertemente en su marca Bon Bon Bum con el manejo de nuevas texturas y colores cambiantes. Aldor por su parte ha presentado novedades en formas con su Producto Pin Pop 3D, en forma de brocha y KBZoon, un bombón de 26 g, más grande que los tradicionales. La formulación también se ha trabajado, especialmente en los rellenos. Recientemente se ven productos rellenos de bicarbonato, sal o leche en polvo. Vale la pena mencionar también la inclusión de pulpa de fruta en algunos productos.

Caramelos blandos:

Los caramelos blandos o masticables han mostrado un menor dinamismo que los caramelos duros. La innovación se ha centrado más en la introducción de nuevos sabores y la publicidad. Hay que resaltar sin embargo la menta Chao, de Super de Alimentos, de excelente aceptación entre los clientes. Este es un lanzamiento importante pues introduce los caramelos blandos grageados (recubiertos por azúcar o endulzantes artificiales) en el mercado adulto. El campo de las mentas ofrece una perspectiva de cuánto ha cambiado la confitería en los últimos años. En los ochentas la oferta se centraba en los caramelos duros, los famosos “arranca

www.revistaialimentos.com.co / IAlimentos / Edición 10 Sector destacado Confitería y chocolatería 32

En Colombia la forma más usada en caramelos duros es el troquelado ya que tolera una mayor proporción de sacarosa, por lo que la fórmula resulta más económica en países productores de azúcar.