Sector

La mezcla NUTRICENA es un producto alimenticio y nutritivo con componentes derivados de diferentes fuentes naturales y combinados técnicamente para ofrecer un producto del más alto valor nutricional. Nutricena está enriquecido con vitaminas y minerales, con el aporte proteico de todos los aminoácidos esenciales, además es bajo en colesterol y Sodio. Todo esto permite su utilización, no solo en la dieta diaria, sino también en dietas o tratamientos especiales y en una diversidad de preparaciones agradables. Se recomienda para la preparación de coladas, refrescos, tortas, galletas, sopas y cremas.

Cali, Medellín, Bogotá, Bucaramanga, Barranquilla, Pereira www.industriasdelmaiz.com LÍNEA ATENCIÓN AL CLIENTE 018000513200 Salud y nutrición a su alcance

Industrias del Maíz S.A.

de Nutrición 75 años

mezclas alimenticias enriquecidas y fortificadas.

Objetivo + Adulto mayor + Mujeres gestantes + Mujeres lactantes + Jóvenes + Niños

Productos

Nutricena Tradicional y Precocida

Nutricena Líquida UHT

Nutricena Saborizada

Líderes en investigación, desarrollo y manufactura de

Población

Nuestros

+

+

+

pág.42

120 años

multiplicando crecimiento

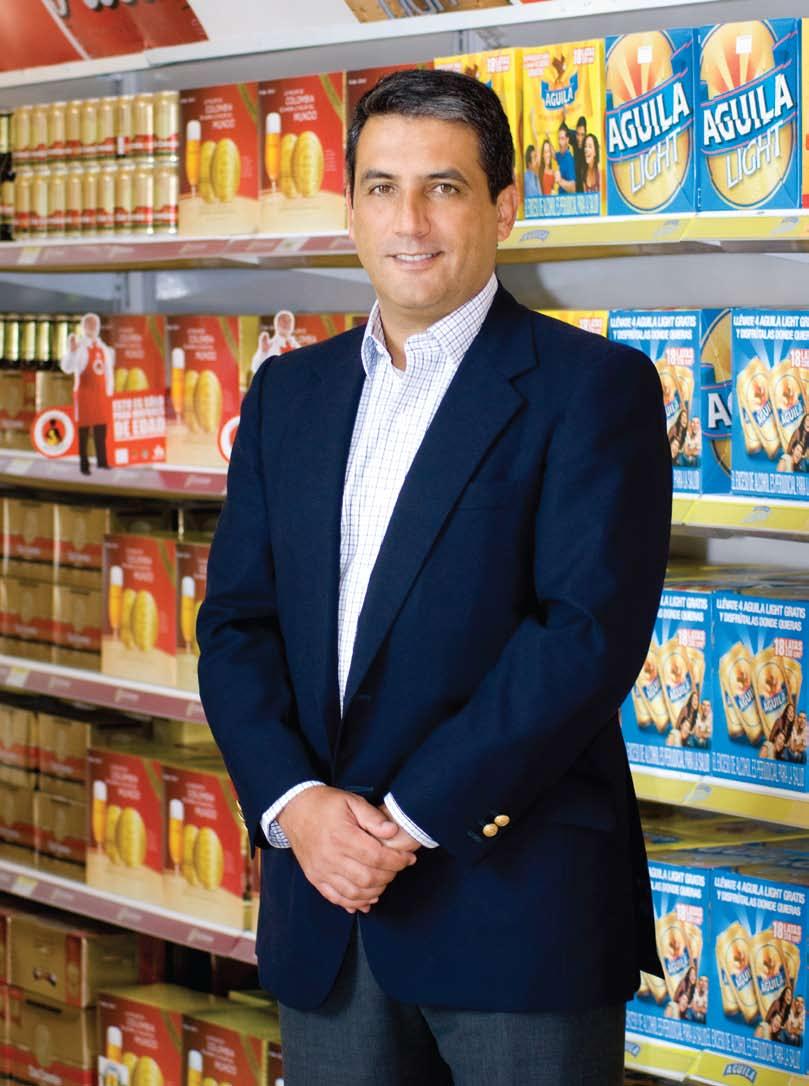

Con resultados que respaldan el efecto económico de la empresa en el país y tras 10 años de abandonar el uso de cebada nacional, Bavaria busca reemplazar sus actuales importaciones del cereal por cebada colombiana de calidad. Felipe Jaramillo, Vicepresidente de Asuntos Corporativos de Bavaria S.A. habló con IAlimentos sobre estos proyectos y el efecto multiplicador de Bavaria.

Sector destacado

¿Cómo ha crecido el mercado de las bebidas en Colombia; qué dicen sus principales actores? Entérese por qué el país ha sido tradicional en los sabores de bebidas y hacia dónde va el sector.

Mercado objetivo

Los acuerdos bilaterales con el EFTA ofrecen oportunidades de exportación para Colombia. Países como Suiza, Islandia, Noruega y Lichtenstein podrían ser los próximos destinos de sus productos.

pág.24

Calidad e inocuidad

La permanente actualización y optimización de los laboratorios es fundamental para asegurar la competitividad y calidad de los productos. Valore las ventajas de tener uno dentro o fuera de su empresa.

pág.64

pág.48

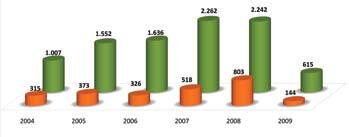

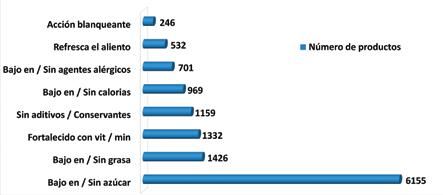

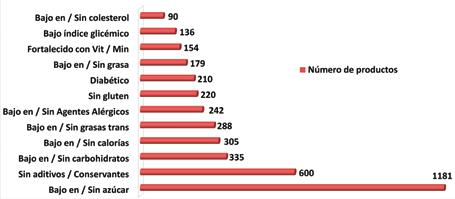

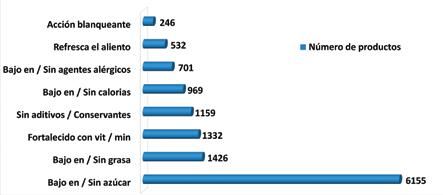

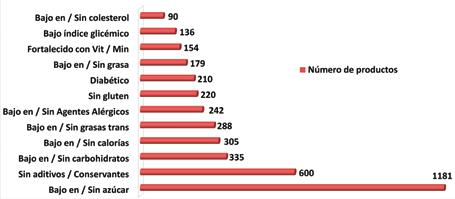

Informe Alimentos Funcionales

El desarrollo de alimentos funcionales es la tendencia actual. Conozca los principales claim en el mundo y los desarrollos en chocolatería y confitería. Cómo mercadear un producto funcional y las oportunidades del mercado colombiano.

pág.26 8

Colombia como mercado

Consumo y mercado masivo: Infórmese qué alimentos están comprando los colombianos y cómo ha influido el clima económico en la canasta básica.

SECCIONES

Editorial Pág. 6

Ingredientes Pág. 20

Perfiles Pág. 64

Novedades Pág. 66

Preferencias del consumidor: Entender los gustos de los colombianos implica analizar su diversidad cultural y sus momentos de cambio.

Hecho en Colombia: Productos con sello nacional que han perdurado en el tiempo y son un éxito de marca.

www.revistaialimentos.com.co / IAlimentos / Edición 9 5 Sumario

pág.38

Gerencia General MARCELINO ARANGO L.

cel: 313 815 7505 gerencia@revistalabarra.com

Dirección Editorial MARIANO ARANGO L.

cel: 313 815 7510 director@revistalabarra.com

Editor General GABRIEL PINEDA ARTEAGA

cel: 314 218 4997 gpineda@revistalabarra.com

Jefe de Redacción JHON ALEXANDER URIBE

cel: 311 638 7303 juribe@revistaialimentos.com

Redacción NATHALY PACHECO

cel: 317 669 2323 npacheco@revistaialimentos.com

Colaboradores MILENA CLAVIJO milenaclavijo.blogspot.com

Diseño y diagramación YAMILE ROBAYO V. diagramador@revistalabarra.com

JORGE ANDRÉS CALDERÓN jcalderon@revistalabarra.com

CARLOS ANDRÉS ACERO R. cacero@axioma-group.com

Fotografía GUSTAVO PÉREZ DUSSÁN

cel: 315 335 7274 guzzo45@gmail.com

JORGE PULIDO

cel: 311 561 7374 pulidofotografo@hotmail.com

Gerencia Comercial NICOLÁS MONTOYA

cel: 312 434 3945 nicolas@revistalabarra.com

Gerencia Canal ALEJANDRO QUINTERO

cel: 318 772 8413 aquintero@revistaialimentos.com

Ejecutivos de cuenta MARIBEL CORONADO RIVERA cel: 316 650 3209 mcoronado@revistaialimentos.com

MANUELA SANTANDER BOTERO msantander@revistaialimentos.com

CARLOS EDUARDO LÓPEZ cel: 311 703 1496 clopez@revistaialimentos.com

Área administrativa MERY ELLEN LARA melara@revistalabarra.com

PAOLA TEZNA asadmon@revistalabarra.com

Recursos Humanos CAROLINA CANTOR ccantor@revistalabarra.com

Internet ANDRÉS GÓMEZ cel: 320 303 5896 agomez@revistalabarra.com

JONNATHAN DAZA cel: 316 536 3261 jdaza@revistalabarra.com

Suscripciones LILIANA CALDERÓN suscripciones@revistalabarra.com

UNA PUBLICACIÓN DE AXIOMA COMUNICACIONES LTDA.

Tel: 236 6310 / Cra. 13 # 77A - 65 www.revistaialimentos.com.co

Mayo de 2009 / Edición Número 9

Bogotá, Colombia / HECHO EN COLOMBIA, POR COLOMBIANOS

Por: Mariano Arango Director editorial

en la misma canasta Con los huevos

Venezuela, Estados Unidos

y Ecuador compran el 60 por ciento de las exportaciones no tradicionales colombianas con el 33.7, el 18,8 y 8,3 por ciento respectivamente. Las dificultades económicas que actualmente viven estos países y las repercusiones que por ellas sufrirá la economía nacional deben dejar grabadas en la memoria empresarial de todas las industrias colombianas una simple idea; “diversificar los destinos de exportación es una estrategia tanto de crecimiento en ventas como de competitividad empresarial”.

Ya lo había aclarado Michael Porter en su análisis de las 5 fuerzas, cuando incluye “el poder de negociación de los clientes” como una de esas fuerzas fundamentales que determinan la competitividad de una empresa. Y es que tener más del 60 por ciento del mercado internacional en 3 manos, es como poner todos los huevos en la misma canasta. Lo peor de este caso es que sobre la inestabilidad de Venezuela y Ecuador hemos estado avisados desde hace varios años, y aun así hemos actuado con displicencia en la apertura de nuevos mercados. Peor aun, nos tranquiliza pensar que Venezuela tiene semidesmantelada su capacidad de producción agroalimentaria y que, al igual que Ecuador, no tiene como sustituirnos como proveedor. Tranquilidad que se fue al trasto el pasado 2 de abril cuando Chavez decidió, por motivos “que todavía no están claros”, suspender las compras de pollo

y huevos a Colombia y reemplazarlos por alimentos de origen argentino.

Aunque todavía pensar en mercados como Chipre, Dinamarca, los Países Bajos, Polonia, Rumania e incluso el Reino Unido está fuera de discusión en la mayoría de las industrias colombianas, estas economías demostraron en enero del 2009 el mayor crecimiento comercial con Colombia, frente al mismo mes del año pasado, y compras comparables con las que nos hizo Venezuela en ese mismo mes. Vale la pena destacar que en este mismo periodo nuestro vecino nos compró tan solo un 12 por ciento menos que en el mismo mes del año pasado. No olvidemos que hay sobre la mesa negociaciones muy importantes que facilitarán las relaciones de Colombia con países como Canadá, Brasil, Chile, Rusia y por supuesto la Unión Europea. Se que suena a frase de cajón, pero hay que buscarle el lado positivo a esta coyuntura, hacer un alto en el camino y repensar internamente las empresas en busca de la eficiencia. De todas formas es claro que en las coyunturas económicas es cuando se tiene la radiografía más clara de una empresa, cuando las áreas de desempeño mediocre se hacen más evidentes y pesan más en los estados financieros; es en las crisis que se logran eficiencias operativas y se toman las decisiones arriesgadas que dan un nuevo aliento a las empresas, tal vez un nuevo y lucrativo mercado.

Producción e Impresión PANAMERICANA FORMAS E IMPRESOS S.A.

Editorial 6

Prohibida la reproducción total o parcial del contenido de esta revista sin autorización expresa de los editores.

[ ]

Consumo y mercado masivo en

Colombia

Los incrementos consolidados representaron un aumento del orden del 19% para los hogares en el gasto de comida y un 11% en el de bebidas.

¿Cómo influyen estas nuevas condiciones en el consumo de alimentos y bebidas? ¿Qué canal prefieren?

Es bien sabido que el producto interno bruto de Colombia sólo creció entre un 3 y un 4% en 2008 y que la desaceleración mundial de las economías debilitó la demanda externa por nuestras exportaciones, particularmente con Estados Unidos, por no mencionar los problemas que hemos tenido con Ecuador y Venezuela. La situación se pone más compleja al contemplar que el desempleo lleva varios trimestres subiendo, y que, a finales de 2008, mostraba un índice de 11,3%, con un

aumento ostensible del empleo informal. Si le añadimos la dinámica de la inflación, es decir el crecimiento en el costo de vida que alcanzó un 7,7%, debido principalmente al incremento del costo de los alimentos, se entiende la razón de la baja en el consumo de varios de los productos que presentaron las mayores alzas.

En el hogar Según la investigación de la canasta de alimentos LatinPanel, realizada por esta compañía en las principales ciudades del país, las categorías más importantes en términos de hogares compradores en Colombia para 2008 fueron: aceite de cocina, arroz, café, margarina, mantequilla, pan y pastas. Como era de esperarse, el precio medio de los alimentos de la canasta básica tuvo un fuerte crecimiento para 2008 por el efecto inflacionario, siendo la tasa de inflación dos puntos más alta que el año anterior, lo cual afectó el consumo principalmente de aceites de cocina, pan, margarina y mantequillas. Es destacable como un incremento menor en el precio promedio de pan industrializado (11.9%), frente al crecimiento del precio del pan artesanal (20,4%),

www.revistaialimentos.com.co / IAlimentos / Edición 9 Especial Colombia como mercado 8

consumo promedio de pan industrializado muestra una variación positiva de 13,1%, debido a una mayor frecuencia de compra, contribuyendo al desarrollo de los canales de alta frecuencia

favoreció el desarrollo del primer producto, que logró llegar al 97% de los hogares colombianos. “El consumo promedio muestra una variación positiva de 13,1%, debido a compras más seguidas (mayor frecuencia de compra), contribuyendo al desarrollo de los canales de alta frecuencia, como minimercados y tiendas tradicionales”, explica Andrés Gómez, ejecutivo de servicio al cliente de LatinPanel.

Ese fenómeno de sustitución de pan artesanal por industrializado es más notorio en la ciudad de Bogotá, donde este último mejoró su consumo promedio en 15%, gracias a compras más frecuentes, mientras el pan artesanal disminuyó un 17% debido a menores volúmenes por ocasión y compras más espaciadas.

Con respecto a los aceites, teniendo en cuenta el alza en los precios, Barranquilla es la única ciudad que a pesar del aumento mantiene estable su consumo de aceites de cocina, adquiriendo menores volúmenes por ocasión, pero mejorando su frecuencia de compra. “Es decir, los hogares en la ciudad de Barranquilla están invirtiendo menos dinero cada vez que van a comprar, pero están yendo más veces a comprar el producto”, indica Gómez.

*LatinPanel empresa de paneles de consumidores de América Latina y la única presente en 15 países de la región, con una cobertura del 96% del PBI. Permanente colaboradora de la revista IAlimentos.

En Medellín y Cali, por el contrario, el consumo promedio de aceite se ha visto afectado, debido a que los hogares limitaron el consumo de esos productos, pues aunque mantuvieron constantes sus volúmenes por ocasión, espaciaron sus compras.

Otra es la historia con las margarinas y mantequillas, pues debido a que el aumento de precio en estas categorías fue menor en Cali (12%) y Barranquilla (14%), el consumo promedio en los hogares no se vio afectado, y ello les permitió minimizar el impacto en el total país, pues cada categoría logró crecer entre un 4% y 6% respectivamente. No ocurrió lo mismo en Bogotá y Medellín, donde estos productos presentaron incrementos en el precio de 21% y 18% respectivamente y eso provocó caídas del 6% en el consumo promedio.

En la categoría de café, las cifras de LatinPanel muestran que aumentó el consumo promedio de café instantáneo en 7,1%, manteniéndose el 74% de los hogares que compran esta categoría.

Cifras del pan *

Aumento del precio del pan industrializado 11.9 %

Aumento del precio del pan artesanal 20.4 %

Crecimiento en el consumo de pan industrializado en Bogotá 15 %

Disminución del consumo de pan artesanal en Bogotá 17 %

*Investigación de la canasta de alimentos 2008 realizada por LatinPanel

Al respecto, Gómez explica que “en las ciudades de Bogotá y Cali, es mucho más evidente el aumento de la lealtad por parte de los hogares hacia este producto, pues se incrementó el consumo promedio en las ciudades de Cali (23%) y Bogotá (10%), conservando el mismo porcentaje de hogares compradores. Este incremento es impulsado principalmente por los estratos medios y altos”.

Los análisis sobre la categoría de arroz, mostraron que Medellín y Cali son las regiones que presentan mayor sensibilidad a los incrementos en el precio, pues para el último año presentaron una disminución del 5% en el consumo promedio ante el aumento del precio, mientras Bogotá y Barranquilla se mantuvieron estables.

¿En casa o en restaurante?

Según el estudio Food Trends International realizado por Ipsos-Napoleón Franco, en una semana típica, 9 de cada 10 colombianos cenan en su casa (90%).

www.revistaialimentos.com.co / IAlimentos / Edición 9 Especial Colombia como mercado 9

“El consumo de alimentos prelistos disminuye con el estrato social. Mientras en estrato 6 el 43% hizo al menos una comida con productos prelistos en la semana anterior, en estrato 2 sólo lo hizo el 19%”.

Cifras de margarinas y mantequillas*

Aumento del precio en Cali 12 %

Crecimiento del consumo en Cali 4 %

Aumento del precio en Barranquilla 14 %

Crecimiento del consumo en Barranquilla 6 %

Aumento del precio en Bogotá 21 %

Aumento del precio en Medellín 18 %

Disminución en el consumo (Bogotá-Medellín) 6 %

*Investigación de la canasta de alimentos 2008 realizada por LatinPanel

¿Dónde compran los colombianos?

De acuerdo con LatinPanel, los hogares colombianos en el momento de comprar alimentos prefieren las tiendas tradicionales y los minimercados, los cuales llegan en 2008 al 97% de los hogares. Las categorías que muestran una mayor importancia en estos canales son: aceites de cocina, arroz, café y pastas.

bajos, que son el motor del consumo en muchos alimentos y bebidas. Los observadores predicen una migración, pues en la región latinoamericana se han ido desplazando las preferencias hacia los grandes supermercados, pero ese es un cambio que toma tiempo. Habrá que ver si con las motivaciones de precios bajos y las

Le siguen los restaurantes de servicio a la mesa (18%) y los de comida rápida (14%). Por nivel socioeconómico, el estrato 6 es el único que presenta diferencias sustanciales con la media, pues un 31% cenó fuera al menos una vez en los últimos 7 días (casi el doble).

De quienes se quedan en casa, se observa que nueve de cada diez colombianos (92%) prepara su cena totalmente desde cero, es decir que no usan productos prelistos en su mayoría. Se observa también que el consumo de alimentos prelistos y la compra de comidas ya preparadas disminuye con el estrato social. Esto es, mientras en estrato 6 el 43% hizo al menos una comida con productos prelistos en la semana anterior, en estrato 2 sólo lo hizo el 19%. También se registra que a medida que aumenta la edad, disminuye la compra de productos prelistos y la compra de comidas hechas.

Respecto a qué tan saludables creen que son sus comidas, en Barranquilla las personas perciben que consumen más productos saludables, pues lo afirman con

El canal moderno, compuesto por los supermercados, los mercados pequeños y los hipermercados, representa actualmente el 23% del total del comercio. “En Medellín se observa un desarrollo de las Grandes Cadenas o supermercados con más de 20 góndolas para los alimentos, pues están llegando al 71.4% de hogares compradores. Este desarrollo se observa principalmente para las categorías de aceites de cocina, caldos en cubitos y pan industrializado”, explica Gómez.

En contraste, los estratos 2 y 3 prefieren los minimercados y las tiendas tradicionales para la compra de bebidas. De esta forma, el estrato 2 destina el 85% de su desembolso para bebidas en estos canales, mientras que el estrato 3 desembolsa el 76,5% de su gasto en los mismos.

Paralelamente, los estratos 5 y 6 prefieren realizar sus compras de alimentos y bebidas en las Grandes Superficies o Cadenas, donde se han desarrollado ampliamente las maltas, los jugos industrializados, el yogurt, las bases & salsas para cocinar, los caldos en cubitos y los chocolates.

El reto para las grandes cadenas está en seducir a los estratos más

propias, las grandes cadenas pueden cambiar los hábitos de estos valiosos estratos de la población.

de

www.revistaialimentos.com.co / IAlimentos / Edición 9 Especial Colombia como mercado 10

Las maltas lograron el año pasado un incremento del 35% en el volumen por ocasión, gracias a un nuevo enfoque hacia los formatos familiares.

tarjetas

crédito

mayor frecuencia que el resto del país. El efecto contrario se encuentra en Pereira, donde se percibe que las comidas son menos saludables.

Industrializados incrementaron en 13% su base de hogares compradores, llegando al 85% de los hogares colombianos en 2008. “Esta categoría logró su crecimiento

una reducción en el volumen por ocasión y una frecuencia de compra más espaciada.

En cambio de hábitos, parece que la medida más común para los colombianos que desean bajar de peso es consumir una comida suave en la noche o no consumir nada. Al cruzar los datos, el estudio encontró que los obesos tienden, más que el promedio, a saltarse la comida nocturna.

Lo que se bebe

En el tema de bebidas, la canasta LatinPanel encontró que los Jugos

principalmente en los hogares de los estratos 2 y 3, donde se presentaron los incrementos más fuertes en el consumo”, afirma Gómez.

Según estos expertos, la entrada de nuevos participantes en esa categoría, ofreciendo estrategias de precios bajos y tamaños grandes, logró desarrollar el mercado, afectando principalmente a los refrescos en polvo, que disminuyeron su consumo promedio en un 15%, debido a

La demanda muestra un incremento hacia los productos que ofrecen beneficios específicos para la salud, como el agua embotellada, el yogurt con probióticos y los jugos con vitaminas. La sorpresa en la canasta de bebidas fue que las maltas lograron el año pasado un incremento del 35% en el volumen por ocasión, gracias a un nuevo enfoque hacia los formatos familiares (más de 1 litro) y los envases no retornables, con un precio por mililitro más económico, que facilitaron las innovaciones en la presentación.

“Luego de incrementar 20 puntos de penetración, llegando al 53% de los hogares colombianos, es notoria la buena lealtad que tienen las maltas, ya que no se ve afectado el consumo promedio en los hogares. En Medellín y los estratos 2 y 3 es donde más se ha reflejado este crecimiento, principalmente por los minimercados y las tiendas tradicionales”, asegura Gómez.

Especial Colombia como mercado 11

El canal moderno, compuesto por los supermercados, los mercados pequeños y los hipermercados, representa actualmente el 23% del total del comercio.

HECHo En ColoMbia Productos con historia nacional

El siglo XX dio lugar a la creación de particulares productos que a través de la cotidianidad que los involucra, participaron de la historia nacional y, hoy día, se mantienen tanto en la memoria como en el paladar de los colombianos. Aquí algunos que continúan airosamente en el mercado colombiano.

A excepción de varios productos internacionales que se imbricaron en el mercado nacional, la industria de alimentos en Colombia se desarrolló seriamente desde el siglo pasado principalmente a raíz de los altibajos económicos y sociales, conflictos bélicos que obstaculizaron la importación de productos que afectaron al país. Bien que mal, se incentivó la creatividad y recursividad de algunos que aprovecharon la crisis y escasez para lograr lo que hoy son: grandes empresas tras una marca y un producto.

Auge de la industria

Parte del país estrenaba alumbrado público cuando esta empresa funcionaba a raíz de la poca importación de productos que trajo consigo la I Guerra y casi una década después se dio a conocer con el

nombre de las galletas: Noel. “Saltín Noel nació con la versión tradicional y se ha expandido hacia opciones de mayor valor agregado, Festival evolucionó de ser una galleta cremosa sencilla a ser una marca divertida con multiplicidad de sabores, Ducales conquistó a las familias por generaciones con su indescriptible sabor y textura; éstas marcas ayudaron a construir un mercado que supera los $660.000 millones que constituye un componente importante del consumo de alimentos en el país”, anuncian Voceros de la Compañía De Galletas de Noel S.A.

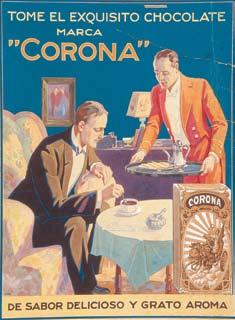

Noventa años atrás, cuando Marco Fidel Suárez era presidente de Colombia y en algunos hogares colombianos se tomaba chocolate casero, inició, sin avizorar su éxito, la producción de Corona. Según la Compañía Nacional de Chocolates (CNCH)

www.revistaialimentos.com.co / IAlimentos / Edición 9 Especial Colombia como mercado 12

1916 1919 1934 1938 1949

Noel (Compañía de Galletas de Noel S.A.)

Chocolate Corona (Compañía Nacional de Chocolates)

Milo (Nestlé)

Nescafé (Nestlé)

Café Sello Rojo (Compañía Nacional de Chocolates)

“en sus inicios, fue un chocolate amargo que se convirtió luego en un chocolate con azúcar para conquistar el mercado del oriente Colombiano. En la década de los 70 innovó con sus presentaciones de leche y vainilla, luego en los años 80 fue el primero enriquecido con clavos y canela en el mercado”; desde entonces, Chocolate Corona, como líder del mercado de chocolates de mesa, ha ayudado a construir un mercado de casi $240.000 millones que continúa creciendo.

Un producto, cuyo nombre evoca un atleta griego de gran reputación, fue importado gradualmente a Colombia por décadas bajo el nombre de Milo: “en el mercado nacional, consideramos que es la marca que ha abanderado el crecimiento del segmento de modificadores de leche, además ha innovado y se ha adueñado de algunos territorios, lo cual agrega valor al consumidor”, señala Ramón Irurre, Gerente Unidad de Negocio Café y Bebidas de Nestlé de Colombia. Asimismo con Nescafé, una de sus marcas extranjeras cuyo producto

se basa en el café colombiano, han conseguido desde sus inicios que “dentro del segmento, sea la marca más grande del mundo, con el 50% del mercado del café soluble en el país, lo cual es un logro muy importante”, añade Irurre.

Dejando Huella

En medio de la revoltosa atmósfera que dejó el asesinato de Gaitán, éste producto abandera, hace más de 60 años, la promoción de valores como la fortaleza, el liderazgo, la integridad y el compromiso: Café Sello Rojo. Desde entonces “se ha aventurado en el manejo de mensajes emocionales y con ello ha construido un mercado que a la fecha supera los $550.000 millones en Colombia. Noventa de cada 100 hogares colombianos consumen café tostado y molido, de ese universo el 40% son consumidores de esta marca que tiene presencia al estar en 57 de cada 100 establecimientos comerciales”, comentan voceros de la CNCH.

Pero fue en 1950 cuando iniciaron las operaciones para la comercialización en el país de un producto original de Thomas Adams: Chiclets. Con ello se inyectó “una dinámica muy grande al mercado porque es una categoría que habla de diversión, innovación, diversas experiencias”, explican voceros de Cadbury. Dos años después, un italiano fundó en Colombia una empresa productora de pastas con el fin de mostrar “los beneficios tan grandes que tiene la pasta en la nutrición, porque al ser un producto derivado del cereal tiene un alto valor nutricional a bajo precio, además de ser un vehículo para que consumidores de paises con bajos ingresos y deficiencias de nutrición‘, accedan a un producto de alta versatilidad”, aseguran voceros de Productos Alimenticios Doria S.A.

Más allá del producto

¿Cómo definir el éxito de un producto? Todo depende. “Si se toma por recordación puede que un comercial sea exitoso pero si es por el impacto en ventas para mí así es como se conoce un producto exitoso, pues, puede que la gente cante el jingle de La Fina, pero si otra marca vende más entonces éste es más exitoso porque para eso hacemos los productos. Ahora la venta también depende de la distribución y el precio adecuado, hay que cuidar todo el proceso”, aclara el Director de Estrategia e Innovación de Starcom. Por otra parte la historiadora Estefany Palacios opina: “el consumidor colombiano ha cambiado, es más exigente en el sabor, la conservación del producto, si nutre, si es funcional o no; es cierto que tiene en cuenta su promoción en los medios pero busca algo más que una prometedora sensación en su boca”.

www.revistaialimentos.com.co / IAlimentos / Edición 9 Especial Colombia como mercado 13

Chiclets Adams (Cadbury Adams)

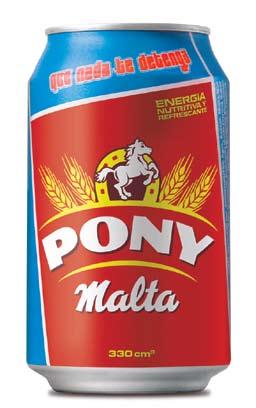

Pastas Doria (Productos Alimenticios Doria S.A.) Pony Malta (Bavaria)

1950 1952 1953 1960

Chocolatina Jet (Compañía Nacional de Chocolates)

¿Qué los hace tan buenos?

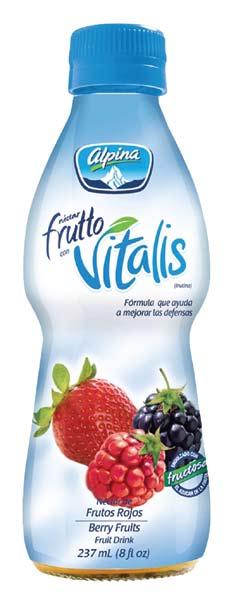

El Director de Estrategia e Innovación de Starcom, David Rodriguez, explica que para el éxito de un producto es indispensable que se respondan las necesidades del consumidor, “verlo y oírlo, es lo primero y lo único porque hay que ser coherentes con la oferta y con él. Muchos se equivocan con eso, la gente no sabe necesariamente lo que quiere y los que sacan un producto a partir de sus respuestas fracasan. Hay que estar con la gente, ésa es la diferencia entre ir al África para conocer un tigre y leer su descripción en un diccionario”. Para asegurar su permanencia en el mercado, empresas como Colombina S.A. procuran “garantizar el mejor sabor posible. Nunca sacrificamos el sabor aun en momentos económicamente difíciles. Cuando se habla de alimentos no hay nada que pese más que el sabor, es el factor más importante dentro de la calidad, incluso más que la cantidad”, asegura Ochoa. Para el caso de Alpina es sabido que “el Arequipe es uno de esos sabores aprendidos que evocan a Colombia más allá de sus fronteras, que Bon Yurt ha sido innovador al proponer esa mezcla de cereal y yogurt y Boggy fue pionera entre las gelatinas listas”. Por otro lado, Noel busca diseñar “propuestas de marcas y productos que responden a las nuevas necesidades particulares de cada segmento”.

De igual forma, de la CNCH aseguran que todo “se ha construido a partir de la identificación y satisfacción de las necesidades básicas del consumidor, al mismo tiempo que ha evolucionado con estas necesidades. Con Jet hemos logrado una vinculación emocional, lo cual es el sueño de toda marca”. Nestlé por su parte procura que sus “marcas estén enfocadas en necesidades locales. Nos hemos mantenido cerca de nuestros consumidores para entender qué necesitan y cómo les podemos ayudar, para ser protagonistas no sólo en sus hábitos de consumo sino también en su vida diaria. Es así como el ciclo de vida del consumidor está alineado con nuestros productos y es una tradición que se mantiene”. Asimismo, Cadbury se caracteriza “por manejar rigurosos modelos de investigación de mercados para conocer ampliamente las tendencias y preferencias de nuestros consumidores. Existe una conexión clara y coherente entre la realidad del consumidor y la esencia del producto, los cuales, tienen una personalidad y atributos que hacen que los consumidores se identifiquen con ellos y los hagan propios”. Por su parte, Bavaria tiene como estrategia mantener “sus características y sabor intactas a través de los años, además de una comunicación clara y transparente”.

No mucho después salió al mercado una bebida que se ha consolidado como un ícono nacional: Pony Malta, cuando se lanzó en 1953, fue con el objetivo de “entregar a los colombianos una bebida refrescante pero con un valor nutricional de tal forma que pueda ser consumida por grandes y niños”, explican voceros de Bavaria. Pero fue en los años 60, cuando el auge de los desarrollos tecnológicos despertó interés por el conocimiento, que en el país se comercializó un producto pionero en su categoría, revolucionando el mercado de las golosinas de chocolate: “Jet es el sabor aprendido del chocolate en Colombia. La publicación de su álbum en 1962 suma 47 años en sus diferentes ediciones y mantiene un record mundial con el de Historia Natural que tuvo una vigencia de 39 años”, aseguran voceros de la CNCH.

Novedad y Sabor

Años después se lanzó un producto que triplicó las ganancias de sus fabricantes en su primer año y que aún se caracteriza por ser su producto estrella, se trata de Bon Bon Bum, que desde 1974 “definitivamente es líder de su categoría, ha sobrevivido al paso del tiempo por más de 35 años. Es un clásico éxito de mercado”, asegura José Fernando Ochoa, Vicepresidente de Mercadeo Corporativo de Colombina S.A. Cinco años después, Nucita salió al mercado reforzando la premisa de “ofrecer el mayor sabor posible; si se mira el slogan de la compañía sabemos que eso es lo que le debemos a los consumidores”, agrega Ochoa.

En 1980 una empresa creada por suizos resididos en el país basaron una oportunidad de negocio en la creación de

www.revistaialimentos.com.co / IAlimentos / Edición 9 Especial Colombia como mercado 14

1974 1979 1980 1985 1987

Arequipe Alpina (Alpina S.A.)

Gelatina Boggy (Alpina S.A.) Bon Yurt (Alpina S.A.)

Nucita (Colombina S.A.)

productos teniendo en cuenta a la población local, de ahí surgió su famoso Arequipe Alpina: "Tuvimos la oportunidad de industrializar un sabor nuestro y darle recorrido, de coger un producto muy arraigado y permitir que todas las generaciones tuvieran la oportunidad de disfrutarlo”, explican voceros de Alpina. Cinco años más tarde esta empresa sacó al mercado otro producto casero que rápidamente fue aceptado por los consumidores:

Boggy "se lanzó con el objetivo de ofrecer un producto conocido que tuviera un valioso beneficio de practicidad. Hoy tiene el 73% de participación en valor en el mercado de las gelatinas listas, y se ha convertido en un icono dentro de los productos saludables y divertidos que los niños tienden a consumir”, añaden los voceros.

Alpina también innovó en el mercado con la creación de BonYurt en 1987, un vaso de yogurt con uno de cereal en un mismo empaque, un concepto que hoy día es difícil de disociar porque “fue un producto innovador, marcado por la alianza de dos marcas líderes: Kellogs y Alpina, además se desarrolló en Colombia un segmento que no existía y fue pionero en el mismo diseño estructural de empaque, algo único en el mercado mundial”.

Sin embargo, pese a la atmósfera que suscitó la caída del muro de Berlín y los aires de cambio, de éste lado del mundo inició la era para el rey de los desayunos en Colombia: Ranchera, porque “para la mayoría de los hogares colombianos un desayuno de fin de semana no sería igual si no existiera Ranchera”, señalan voceros de la Industria de Alimentos Zenú S.A. Ese mismo año, la aparición de Polet en el mercado nacional reforzó la idea de placer e indulgencia con los alimentos que ya se venía dando, pues, “ha sido y es la paleta de calidad Premium del mercado. Siempre ha representado para los consumidores valores aspiracionales de indulgencia y placer bajo un manto de misterio que evoca muchísima seducción y sensualidad”, explica Meals de Colombia con su marca Crem Helado. Al año, estas mismas empresas irrumpieron nuevamente en el mercado con otro producto novedoso: Bocatto, basándose en el concepto de los conos tipo heladería, lo cual “acercó al consumidor un producto que se percibía como difícil de acceder por precio y por lo distante de los lugares donde se podía adquirir”, comentan sus voceros.

Especial Colombia como mercado 15 1989 1990 Bocatto (Meals de Colombia S.A. y Crem Helado) Ranchera (Industria de Alimentos Zenú S.A.) Polet (Meals de Colombia S.A. y Crem Helado)

Ver y oír al consumidor es lo primero y lo único porque hay que ser coherentes con la oferta y con él.

“ “

Preferencias

y gustos

colombiano del consumidor

¿Qué busca el consumidor colombiano en cuanto a alimentos y sabores? Conozca las preferencias y gustos que tienden a ser mayoría en el país.

Según el estudio de Food trends

International realizado por Ipsos- Napoleón Franco a finales de 2007, un 59% de los colombianos afirma haber realizado recientemente cambios en su alimentación para hacerla más saludable. Al preguntarles cuáles han sido esos cambios, afirman estar consumiendo menos harinas, más vegetales y menos grasas en su mayoría, y en menor porcentaje, afirman estar consumiendo más frutas y menos azúcar y dulces. Es un hecho que la tendencia saludable ha llegado para quedarse y que los colombianos, a pesar de no sufrir de sobrepeso, están preocupándose cada vez más por comer bien, pues dos terceras partes de los encuestados dicen que la mayoría de las comidas (64%) y bebidas (61%) que hacen son saludables, y que las que no lo son suelen ser los refrigerios, donde el 40% son saludables y el resto la llamada comida “chatarra”.

Paladar exigente

Según Germán Hernández, Director Comercial de la División Sabores en la zona Pacto Andino, Centroamérica y Caribe de Firmenich, si bien para los colombianos la búsqueda de productos saludables está jugando un papel importante, la prioridad continúa siendo el placer de comer. “Lo que no es placentero no lo consume la familia y si no se cumple esta expectativa, el producto tiene el riesgo de que la

Especial Colombia como mercado 16

“

El consumidor colombiano es muy tradicional y se da pequeños espacios para ensayar o experimentar cosas nuevas.

“

persona que preparó el alimento —que regularmente es el ama de casa o madre del hogar en estratos 1, 2 y 3— defraude a su familia, con lo cual ella no querrá saber nada más del producto y quizá del fabricante, o peor aún, divulgará a su círculo social sobre su mala experiencia al usar dicho producto”, asegura.

por alimentos fritos, o que tengan un contenido de aceite en su preparación, pues sienten que le da gusto o sabor agradable al producto final”.

En la misma línea, Vidal Bustamante, Gerente de Mercadeo regional de Givaudan, estima que “cuando al consumidor se le ofrece un aroma o un sabor que lleva implícito un vínculo emocional, se siente satisfecho con el producto. Una evidencia de ello son sabores culinarios, étnicos, propios de una región, así como también frutas exóticas; los cuales los vemos incluidos en varias categorías de la industria de alimentos como las sopas instantáneas, snacks, salsas y los sabores frutales cítricos para bebidas”.

Como recomendación para todos los fabricantes de alimentos procesados, Hernández estima que es importante adaptar y mejorar las características de las preparaciones locales, pues el consumidor hoy busca sabores y olores más naturales, similares a los que encontraría en productos frescos no industrializados. A esto se llama “un perfil auténtico” y es el trabajo de los saboristas.

“Medicalización” de la cocina.

Colombia es un país en el que por fortuna, la obesidad no es aún un problema de salud pública, pues solo el 1% de la población se considera obesa, mientras que en países como Canadá, Arabia Saudita, Suecia o EU, más del 20% de la población se siente así, según el estudio de Food trends International ya mencionado.

No obstante lo anterior, 4 de cada 10 colombianos está preocupado por el aumento de peso. Sin embargo, en concordancia con lo anterior, se concluye que controlamos nuestro peso por salud, no porque tengamos sobrepeso.

Estas tendencias hacia la salud y el bienestar, son sólo el comienzo de la fuerte inclinación en las preferencias de los consumidores hacia productos más saludables y que se refleja en los testimonios de las amas de casa, que evidencian como empiezan a preferirse los productos bajos en grasa, light, ó bajos en azúcares.

Para este Directivo, dado que Colombia es un país rico en olores y sabores, se encuentran gustos y preferencias diferentes en cada región, por lo cual los fabricantes deben jugar con esas sutiles variaciones para fidelizar el paladar de sus clientes. Al respecto, explica que “en el centro del país prefieren sabores y olores suaves, que no interfieran con sus comidas. Por ejemplo, en Bogotá no gustan de olores muy fuertes, condimentados o con notas muy altas, pues son generalmente asociados con sabores químicos en preparaciones culinarias, mientras en la Costa el consumidor busca comidas ligeramente más condimentadas y con un toque de picante, como pimienta, especias o curry. También en esa región tienen gusto o necesidad

“Hay que tener en cuenta que los patrones de sabor tampoco son estáticos, sino que están en transformación constante y aquí el hogar y la persona responsable de preparar los alimentos (madre) juegan un papel fundamental en la creación de esos patrones”, añade.

¿Qué se toma?

En bebidas el consumidor colombiano busca lo más cercano a lo natural. “En estratos socioeconómicos 2 y 3 prefieren, para productos industrializados, sabores cercanos a la fruta comúnmente utilizada. Por ejemplo, en naranja la variedad más ampliamente cultivada en Colombia es la Valencia, que tiene notas cáscara, cítrica, dulce, ligeramente floral y unas ligeras notas dulces, pero sin sensación química, con lo cual el desarrollo de sabores debe ser orientado en esta dirección”, asegura Hernández.

Se observa que 8 de cada 10 colombianos compra regularmente productos libres de grasas trans, pero sólo si están disponibles en el supermercado, lo cual quiere decir que si no lo hay, compran el que esté en venta. Le siguen en preferencias los productos con edulcorantes artificiales, con probióticos, con antioxidantes y con Omega 3. Curiosamente, se observa que hay muchos más consumidores que prefieren los productos con edulcorante artificial que los productos bajos en azúcar (76% Vs 44%)

Se observa también que los colombianos valoramos lo natural, pues de la misma manera se prefieren los productos orgánicos, cultivados localmente, con soya y los productos vegetarianos. No obstante llama la atención que, aún cuando hay alto interés por conocer más acerca de nutrición y dieta saludable (cerca del 50%), las etiquetas del producto no son actualmente un elemento influenciador en la compra de la mayoría de colombianos (29%).

www.revistaialimentos.com.co / IAlimentos / Edición 9 Especial Colombia como mercado 17

“lo que no es placentero no lo consume la familia”.

Si bien para los colombianos la búsqueda de productos saludables está jugando un papel importante, la prioridad continúa siendo el placer de comer.

Hacia el futuro

Para estos expertos, en el corto plazo los clientes se harán más exigentes en cuanto a la información sencilla y directa que aporten los productos alimenticios sobre los beneficios que poseen y que le transmitan cierta familiaridad al cliente. Por esto es importante prestar atención al diseño de empaques y de la publicidad, buscando hacer énfasis en los beneficios de manera clara y concisa, fácil de entender.

“De igual forma, la precaución en los gastos se convertirá en una variable determinante en la decisión de compra de los consumidores, que optarán por alimentos fáciles de preparar”, concluye Hernández.

Sin embargo, eso no quiere decir que no haya un fuerte componente aspiracional que también debe ser atendido, por eso el directivo indica que “en ese mismo ejemplo, la variedad de naranja Tangelo es muy apetecida, pero por su costo no puede ser comprada en todos los estratos. Dicho producto tiene como descriptores notas dulces, es más aromática, cítrica y sobretodo muy jugosa, con algunas notas de mandarina y muy pocas notas cáscara, que puede ser utilizado también en productos alimenticios”. Algunos fabricantes buscan un producto intermedio entre los dos sabores, con lo cual se puedan cubrir los diferentes gustos y estratos del consumidor.

La nostalgia por los sabores del pasado Hernández resalta que en la memoria colectiva permanecen los hábitos culinarios y los sabores de las generaciones anteriores, pues se piensa que “la comida casera de nuestros padres sí era natural y por eso antes la gente no sufría de tantas enfermedades” y es importante tener esto en cuenta para cautivar los paladares locales.

“El consumidor colombiano es muy tradicional y se da pequeños espacios para ensayar o experimentar cosas nuevas, sin embargo todos quieren tener la posibilidad de incluir en los alimentos su sello personal, su sazón, su afecto. Sólo los productos industrializados que validan la interacción con el consumidor y en muchos casos con el ama de casa, presentan alternativa de ser adoptados e incluidos en el uso diario”, asegura Hernández.

En eso coincide Vidal Bustamante, quien afirma que “apalancado a una mega tendencia retrospectiva, el consumidor colombiano está buscando productos con sabores que nos evoquen el ayer, la comida de la abuela, la infancia y todos esos sabores característicos de comida casera y de antaño que forman parte de una

cultura: sabor humo, algodón dulce, la leña, la empanada, el bolis de la tienda, la torta casera etc. que cada vez más recobran vida en un mundo moderno, que no se quiere perder en su pasado, sino más bien recobrarlo, mantenerlo y seguirlo disfrutando en el presente”.

Este directivo resalta que aunque el consumidor colombiano es conservador, regionalista, y desea mantener los gustos y sabores de su tierra, también está dispuesto a abrirse al mundo para experimentar otras culturas, fusiones y enriquecer el menú diario, como comida Thai, Peruana, Japonesa, Mexicana o Italiana.

Los sabores preferidos en productos de dulce como la galletería, son fresa, vainilla y chocolate, mientras en el segmento de lácteos predominan los sabores de fresa, mora y melocotón. Gracias a los nuevos productos funcionales, que añaden a sus propiedades nutritivas algún plus de salud, se han explorado nuevos sabores, como ciruela y pitahaya.

En la industria de bebidas, se encuentra gran preferencia por los sabores de naranja, mora, cola, limón, mandarina, salpicón, mango, maracuyá y tropical. Por otra parte, en los sabores salados, en Colombia se privilegian los de gallina, pollo, especias como ajo y cebolla para sazonar y sabores como carne o costilla, para las diferentes preparaciones culinarias. En snacks, los sabores más tradicionales incluyen pollo, limón, BBQ y carne a la parrilla.

www.revistaialimentos.com.co / IAlimentos / Edición 9 Especial Colombia como mercado 18

“

En el centro del país prefieren sabores y olores suaves, que no interfieran con sus comidas. Mientras en la Costa el consumidor busca comidas ligeramente más condimentadas y con un toque de picante, como pimienta, especias o curry.

“

Tecnologías que ayudan a ser más apetecibles los alimentos saludables

Actualmente los consumidores están más informados y son más conscientes de la salud de su cuerpo. Este mayor conocimiento, orienta su elección de compra hacia una mayor demanda de alimentos sanos, nutritivos y auténticos; si bien esta necesidad resulta clave para ellos, no quieren sacrificar sabor y por lo tanto esperan que estos productos sepan lo mejor posible.

El gusto, en los productos saludables, representa un enorme desafío ya que requiere de una profunda comprensión de su percepción fisiológica, además del claro entendimiento de como crear y aplicar una solución ganadora en alimentos y bebidas complejos.

Givaudan TasteSolutions™

Givaudan está ampliamente comprometido en la búsqueda de la nueva generación de sabores, para lo cual ha desarrollado y patentado un portafolio de tecnologías novedosas que representan sus capacidades en la creación de productos con un rendimiento de sabor superior.

Su esfuerzo se centra, principalmente, en aquellas áreas que resultan claves para la industria de alimentos y bebidas:

• La resolución de los problemas ocasionados por altos niveles de sal en alimentos procesados, a través de ingredientes que realcen la percepción de sal en aplicaciones de bajo contenido de sodio.

• El mejoramiento de la dulzura, para crear productos más sabrosos con menor contenido de azúcar o endulzados artificialmente.

• La supresión o disminución de notas amargas y ácidas no deseadas presentes en productos reducidos en calorías.

La tecnología TasteSolutions™ utiliza todo el conocimiento y la experiencia de Givaudan para crear soluciones de sabores a la medida que generen el balance perfecto en los productos satisfaciendo las nuevas demandas saludables de los consumidores.

Publirreportaje

Sin azúcar: alternativas dulces

Reducir el consumo de azúcar es la nueva tendencia mundial y el objetivo de algunas empresas que apoyan con nuevos productos bajos en calorías, la preocupación de quienes persiguen un estilo de vida saludable y buscan alternativas capaces de sustituir el azúcar común.

Como potencial salida al alto consumo de calorías de la población mundial, la creación y comercialización de nuevos endulzantes constituye un mercado cada vez más amplio y eficiente. La sacarina es el endulzante artificial más antiguo, creado a finales de 1800 en EE.UU, y con el tiempo se incorporó a productos como: zumos, galletas y derivados lácteos por sus escasas consecuencias en el organismo.

Asimismo, el Aspartame, Fructosa, Sucralosa y Stevia, cuyas propiedades se derivan principalmente del azúcar, frutas y mezclas químicas, también han sido aprobadas para el consumo humano por estamentos internacionales de salud y alimentación. La producción de éstos resultan a partir de procesos patentados. “La sucraloza se obtiene de la azúcar y se convierte en un endulzante sin calorías ni carbohidratos. Así que sabe igual que el azúcar y no deja un gusto desagradable después de probarla”, explica Andrés Gómez, Brand Manager OTC – Splenda de Johnson & Johnson Group of Consumer Companies Colombia.

Salud y mercado

Actualmente en Colombia: “los endulzantes representan aproximadamente $30.000 millones comercializados principalmente en cadenas con un 74%, droguerías 23% y compra independiente 3%. Se caracterizan por ser una categoría de bajo tráfico al tratarse de un producto no perecedero”, explica Jorge Triana, Gerente para Colombia y Venezuela de Merisant (empresa comercializadora de Sucaryl); sin embargo, la venta de estos productos implica también una tendencia mundial relacionada con el cuidado de la salud y la belleza.

ENDULZANTE

VENTAJAS

DESVENTAJAS

CONSUMIDORES

ASPARTAME

Bajos costos, ampliamente estudiado en el mercado, sabor similar al azúcar.

Publicidad negativa, No apto para quienes padecen de Fenilcetonuria.

Apto para quienes buscan economizar sin sacrificar el sabor y prevenir: obesidad, diabetes, colesterol, etc.

SUCRALOSA

Endulzante de última generación, sabor similar al azúcar, sin contraindicaciones conocidas.

En relación con otros endulzantes su precio puede ser más elevado

Antiguos consumidores y conocedores de endulzantes que buscan nuevas opciones.

STEVIA

Origen natural, Sin contraindicaciones, Precio moderado al público.

Sabor amargo, no compatible con varios alimentos preparados.

Quienes buscan endulzantes naturales y cuidan su salud.

www.revistaialimentos.com.co / IAlimentos / Edición 9 i ngredientes 20

“El consumo de estos productos aumentó porque los consumidores son más conscientes de adquirir y mantener estilos de vida saludable”.

21 Debido al incremento de la población con enfermedades crónicas tales como la diabetes, obesidad, sobrepeso, patologías cardiovasculares, colesterol y triglicéridos altos: “el consumo de estos productos aumentó porque las personas son más conscientes de adquirir y mantener estilos de vida saludable”, asegura María Eugenia Hoyos, Directora Comercial Konfyt S.A. (comercializadores de productos dietéticos a nivel nacional). Así mismo, se disminuyen paulatinamente los gastos que facturan las entidades de salud para controlar estas enfermedades.

Con la creación y comercialización de estos productos es posible “consumir lo que más nos gusta, pero eliminando en ese tipo de alimentos lo que nos hace daño o, en algunos casos, que aquellos alimentos tengan un valor agregado que nos ayude en nuestro día a día”, asegura Gómez.

Endulzante multiusos

Estos productos pueden usarse en todos los alimentos que requieran azúcar: licores, jugos de fruta, helados, derivados lácteos, productos de pastelería y panadería, golosinas, y otros. “Cuando se utilizan como sustitución parcial del azúcar se pueden ahorrar los costos de producción hasta en un 40 o 50%”, explica Lina Gómez, Directora de Alimentación Humana, Iberoandina de Químicos S.A. (comercializadores de Stevia, de Pure Circule). Sobre todo, como asegura Jorge Triana de Merisant, “son ideales para cocinar y ser usados como ingrediente en alimentos horneados ya que no se alteran con el calor y todos pueden consumirlos”.

Futuro de los endulzantes

De acuerdo a la evolución de estos endulzantes y su comercialización, gradualmente están siendo utilizados como sustitutos del azúcar o complemento por quienes buscan tener una vida más saludable. Por ello, “el negocio de los endulzantes busca seguir brindándole al consumidor productos con mayor valor agregado en cuanto a perfil de sabor”, concluye Triana.

www.revistaialimentos.com.co / IAlimentos / Edición 9 i ngredientes

los endulzantes representan aproximadamente $30.000 millones comercializados principalmente en cadenas, droguerías, y compra independiente. Es una categoría de bajo tráfico al tratarse de un producto no perecedero.

“ “

endulzados con Productos

Ya sea para cuidar la salud, prevenir posibles enfermedades o crear nuevos hábitos de alimentación como parte de un estilo de vida saludable, es evidente la tendencia mundial y la necesidad de reemplazar el azúcar común en las comidas. Actualmente, el mercado ofrece productos como la Sucralosa, capaces de reemplazar la adición de azúcar refinada en alimentos caseros y procesados, que permiten la ingesta de comida sin las calorías del azúcar.

Las ventajas de SPLENDA® Endulzante Sin Calorías SPLENDA® es utilizado como sustituto del azúcar y se produce mediante un proceso en el que el azúcar se convierte en Sucralosa, un endulzante sin carbohidratos ni calorías. SPLENDA® es para todas aquellas personas a quienes les encanta crear, compartir o disfrutar de la dulzura de los alimentos y bebidas, ofreciendo una dulce y deliciosa experiencia, sin ningún inconveniente para la salud.

La Sucralosa se descubrió en 1976 en Reino Unido a través de un proceso de colaboración entre científicos de Tate & Lyle PLC e investigadores del Queen Elizabeth College; desde entonces se han llevado a cabo más de 100 estudios científicos en humanos y animales. Los estudios concluyen que no produce efectos colaterales ni carcinogenecidad, genotoxcicidad, neurotoxicidad o toxicidad (aun con estudios que simularon el dulzor de más de 40 libras de azúcar al día durante toda la vida).

Publirreportaje

www.revistaialimentos.com.co / IAlimentos / Edición 9

Venta Canal Institucional:

Ventas SPLENDA® 700 sobres y SPLENDA® granulado 275 gr

Autoridades y expertos en inocuidad de alimentos alrededor del mundo como la Organización Mundial de la Salud de las Naciones Unidas, aprobaron entre 1990 y 1993 la Sucralosa, luego en 1998 la Administración de Drogas y Alimentos de los EE.UU (Food and Drug Administration, FDA) dio su aceptación para usarla en 15 categorías de comidas y bebidas. Con el tiempo, el uso de la Sucralosa ha sido aprobado en más de 80 países y se usa en más de 4.000 productos en el mundo.

Los productos SPLENDA® han sido utilizados de manera segura por millones de consumidores a nivel mundial. Los alimentos endulzados con SPLENDA® pueden constituir una parte importante de una dieta sana diseñada para satisfacer las necesidades de toda la familia, asimismo es el aliado perfecto para ayudarlos a llevar un estilo de vida más saludable, acompañado de una sana alimentación y actividad física regular.

¿Por qué utilizar SPLENDA® Endulzante Sin Calorías en la fabricación de mis productos?

SPLENDA® se ha convertido en la marca No. 1 de los endulzantes en Colombia, México, Puerto Rico, Venezuela y Centro América. La versatilidad de SPLENDA® favorece su uso. Eso hace que tenga un gran potencial en cualquier categoría de alimentos o bebidas. Por ejemplo, su sabor similar al del azúcar lo hace perfecto en bebidas con sabores únicos o delicados como aguas saborizadas. Su habilidad para retener el dulzor en el tiempo y en cualquier condición de proceso durante la manufactura, logra que SPLENDA®

sea ideal para bebidas carbonatadas, así como para otro producto que se manufacture bajo altas temperaturas, como aquellos horneados. También es muy apropiado en bebidas energéticas, bebidas en polvo, gelatinas, caramelos, helados, y otros productos dulces. Asimismo, la posibilidad de mezclarse con otros sabores, ayuda a proveer un excelente dulzor en productos lácteos. Y como SPLENDA® esta hecho a partir del azúcar, sabe a azúcar pero no es azúcar, tiene una fuerte aceptación en productos diseñados para niños, tales como jugos y néctares.

SPLENDA® se puede utilizar como parte de una alimentación saludable dado que ayuda a satisfacer la exigencia de los consumidores en materia de bebidas y alimentos, sin todas esas calorías innecesarias del azúcar, siempre y cuando sea acompañado de una dieta y de ejercicio regular.

Al usar SPLENDA® nuestros clientes tienen la oportunidad de usar el logo "Endulzado con SPLENDA® el cual ha demostrado que permite incrementar la intención de compra entre los consumidores y crear una ventaja competitiva. Además, la Sucralosa SPLENDA® no requiere ninguna clase de rotulado de advertencia.

Para mayor información a nivel industrial ingrese a www.tateandlyle.com

Ventas Industriales: melba.cajiao@tateandlyle.com

Si quiere saber más de SPLENDA® visite www.splendaenespanol.com

Se abren puertas en el norte de Europa

La European Free Trade Organization (EFTA/AELC), compuesta por Suiza, Islandia, Noruega y Lichtenstein firmó en noviembre del año pasado un importante acuerdo comercial con Colombia, el cual elimina o disminuye aranceles ostensiblemente en diversos productos alimenticios.

Según los expertos de Proexport, este tratado “presenta oportunidades para productos tropicales como las frutas y sus preparaciones, las cuales ya se exportan a estos países y tendrán beneficio arancelario. Otros productos que tendrán oportunidad son los de confitería”.

El Ministro de Comercio, industria y turismo, Luis Guillermo Plata, confirmó que este acuerdo entrará en vigencia una vez culminen los respectivos trámites legislativos en cada una de las partes. “Las exportaciones actuales se verán incrementadas con el aprovechamiento de las preferencias acordadas”, expresó este Directivo.

En esta oportunidad se firmaron acuerdos bilaterales con cada uno de los países del Asociación Europea de Libre Comercio (EFTA/AELC) que tienen la misma estructura y contenido en la parte legal, pero con diferentes concesiones resultado de negociaciones bilaterales con cada país del AELC, explicaron voceros de Proexport.

Nuevas oportunidades

El comercio con cada país tiene logros para destacar. Con Suiza Colombia obtendrá acceso preferencial para el 100% de las exportaciones actuales que realiza a ese país (datos año 2007), de las cuales un 88% no pagarán arancel (categoría A) y el 12% restante, obtuvo una concesión parcial del componente industrial del arancel, preservando el Sistema Generalizado de Preferencias (SGP) vigente para el azúcar y el alcohol etílico sin desnaturalizar.

En productos alimenticios específicos, se logró acceso preferencial en Suiza para:

1. Banano (US$336.998 exportado en el 2007).

2. Café en grano y procesado (US$3.069.145).

3. Quesos, jugos tropicales, algunos productos de panadería y galletería, algunas preparaciones de frutas y hortalizas (US$557.172). También se lograron eliminar los aranceles intracuota (los que paga el importador) y estacional en hortalizas. De la misma manera se consiguió eliminar el componente industrial en los PAP (Productos agrícolas procesados) como Confitería, Chocolatería, algunas preparaciones de frutas y hortalizas y en algunas subpartidas de panadería y galletería.

Principales exportadores de alimentos a EFTa*:

Alemania US$ 1.950 millones

Francia US$ 1.936 millones

Italia US$ 1.727 millones

Holanda US$ 1.069 millones

Mercado objetivo 24

www.revistaialimentos.com.co / IAlimentos / Edición 9

*Cifras del 2007

El tratado recientemente firmado con los países de la Asociación Europea de Libre Comercio, EFTA, por sus siglas en inglés, trae nuevos beneficios y oportunidades para los productores de alimentos.

Con Suiza Colombia obtendrá acceso preferencial para el 100% de las exportaciones actuales.

Con Noruega, Colombia obtuvo la consolidación del SGP en el acuerdo y un acceso preferencial sin pago de aranceles en los productos categoría A, en el 100% de las exportaciones actuales.

En productos alimenticios específicos, los beneficios que se obtuvieron con ese país son:

1. En Banano y frutas tropicales se eliminó de forma total y parcial el arancel.

2. En Hortalizas se eliminó el arancel de estación.

3. En preparaciones de frutas y hortalizas, se eliminó totalmente el arancel.

4. El café en grano y sus extractos ya gozan de libre arancel a terceros y representan el 98,2% (US$26.397.503) de las exportaciones a Noruega en el 2007, lo cual se mantuvo.

Finalmente, Islandia incorporó el 100% de las exportaciones de Colombia en categoría A, concediendo eliminación del arancel a frutas y hortalizas (según el valor) y una reducción parcial del arancel a margarinas, cacao, chocolates, chicles y confites, panadería, pastas y galletería.

También se consiguió eliminar totalmente el arancel en extractos de café, mientras el café en grano, principal producto de exportación (US$537.859 exportados, 99% del total) mantendrá su acceso libre.

Quienes les exportan hoy

El principal país latinoamericano con exportaciones de alimentos a EFTA es Brasil, con US$ 702,1 millones en 2007. Le siguen Perú con US$ 200,5 millones y Chile con US$ 143,4 millones en 2007.

A Suiza, Francia e Italia le exportan en mayor medida bebidas alcohólicas y no alcohólicas, mientras Alemania le vende preparaciones alimenticias diversas y productos de panadería y molinería. Los países bajos le venden derivados del cacao y Brasil le exporta carnes.

Noruega le compra a Dinamarca alimentos para animales, mientras Alemania y Suecia le venden productos de panadería y molinería. Los Países Bajos y España la surten de verduras y hortalizas frescas y Francia, Italia y el Reino Unido, de bebidas alcohólicas y no alcohólicas. Brasil, el único país latinoamericano que aparece en el Top 10, le vende mayoritariamente

semillas y frutos oleaginosos, seguidos de lejos por el café.

Por su parte, Islandia compra panadería y molinería a Dinamarca y al Reino Unido, mientras los Países Bajos y España la surten de frutas, hortalizas y verduras. Noruega y Canadá le venden camarones y langostinos, Estados Unidos envía preparaciones alimenticias diversas y Alemania y Francia, bebidas alcohólicas y no alcohólicas.

Por su parte, Colombia exportó el año pasado 7.985 toneladas de alimentos a los países de EFTA, representados en US$ 25,7 millones, lo cual reflejó una disminución del 28% en volumen frente a 2.007, donde se alcanzaron 11.109 toneladas, si bien en dólares, por el contrario, se presentó un aumento del 20%. Para tener en cuenta, Proexport confirma que el principal producto exportado es el café en grano, con 7.265 toneladas y US$ 22,2 millones. Le siguen los derivados del café, los derivados del cacao, el banano y otras frutas y verduras.

Es importante anotar que el principal destino de las exportaciones colombianas durante 2008 fue Noruega, pues a este país se exportaron 6.844 toneladas y US$ 21,2 millones, mientras a Suiza se exportaron 1.104 toneladas en alimentos y US$ 4,4 millones y a Islandia, 39 toneladas y US$123.000.

Productos prelistos

Debido a los crudos inviernos a los que tienen que enfrentarse, estos países parecen ser buenos receptores de productos preparados con anterioridad y congelados. Proexport confirmó, sin embargo, que para estos productos no hay beneficios arancelarios. “Esta situación hace que ingresemos en iguales condiciones que otros países proveedores de estos productos”, afirmaron. Y hay que tener en cuenta que las marcas que dominan el mercado son locales con trayectoria o multinacionales como Nestlé, Unilever y Orkla Group entre otros, lo cual hace difícil el ingreso de marcas no conocidas.

De todas maneras estos expertos aseguran que el consumo de este tipo de producto en Noruega viene creciendo a tasas aproximadas del 11%, llegando a un valor de US$ 900 millones aproximadamente en 2008, con un consumo por hogar de alrededor de US$ 500, lo cual duplica el consumo promedio por hogar de Europa Occidental.

EXPORTACIONES DE COLOMBIA A EFTA 2008

(Excepto Banano)

y hortalizas procesadas

www.revistaialimentos.com.co / IAlimentos / Edición 9

Colombia exportó el año pasado 7.985 toneladas de alimentos a los países de EFTA, representados en US$ 25,7 millones.

Tipo de Producto FOB 2008 TON 2008 Café Derivados

Derivados del cacao Banano Frutas

Frutas

Preparaciones

Bebidas alcohólicas

Productos

Legumbres

Semillas

Azúcares y mieles Cereales Productos de confitería Lácteos Especias Subproductos de origen animal 22.169.940 1.531.870 1.310.000 340.547 240.577 32.163 30.629 7.621 10.075 8.661 6.364 891 950 3.605 1.720 1.068 16.465 7.265 221 204 161 71 26 21 5 4 2 2 1 1 1 0 0 0 Total general 25.713.458 7.985 Mercado objetivo 25

del café

alimenticias diversas

y no alcohólicas

de panadería y molinería

y hortalizas frescas

y frutos oleaginosos

bebidas para todos

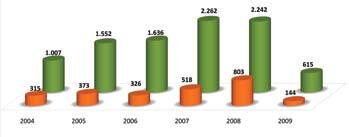

Durante los últimos cinco años el sector de bebidas en Colombia viene presentando una dinámica muy interesante, en procura de satisfacer la creciente demanda que para este tipo de productos existe en el país.

Según el DANE, la producción del sector bebidas creció 4,8% en 2008, pero los analistas contrastan esta cifra con la inflación concluyendo que en comparación con esa variable macroeconómica, el sector decreció un 3,6%. Esto, sin embargo, no desanima a los principales actores del negocio, como Bavaria SABMiller, que anunció utilidades operacionales de orden de los $910.646 millones, mostrando un crecimiento de 6,7%. Postobón S.A., por su parte, comunicó que sus ventas permanecieron relativamente estables con respecto al año anterior, aunque sus utilidades operacionales llegaron a $39.611 millones.

Se piensa que la demanda de bebidas se vio afectada por la fuerte ola invernal que sacudió el país, así como por los altos costos del dinero, que con seguridad, enfocaron principalmente los ingresos de los hogares hacia la disminución de las deudas y no hacia el consumo. No obstante lo anterior, las empresas líderes invirtieron mucho en marketing y comercialización, para seguir sorprendiendo a los clientes. ¿Qué visión tienen sobre el mercado los principales actores en un año que pinta difícil?

¿Cómo veníamos?

En el sector de bebidas la innovación es protagonista, tanto en producto como en sabores y empaques. Esto aplica tanto al tema de gaseosas, leches y jugos, como

al de bebidas alcohólicas. El consumo viene mostrando gran interés en esos lanzamientos, pues entre 2002 y 2005, según voceros de Alpina, se aumentó el consumo entre 2 y 3 litros por persona en las categorías de jugos, leche larga vida y refrescos en polvo.

Muestra de la dinámica de innovación es que en los últimos años, Postobón decidió desarrollar el mercado del Té con Mr. Tea, mientras Coca-Cola le apuntó al mercado de aguas con la marca Dasani, que además procura beneficios dietéticos por usar endulzantes light. Esta misma compañía lanzó Quattro Free y ofreció nuevos sabores de Crush, además del lanzamiento de su Coca Cola Zero, que prometió el mismo sabor de la referencia tradicional, pero con cero azúcar. Todos estos movimientos se enmarcaron en la fuerte tendencia de consumo hacia las gaseosas light y el agua embotellada.

En el mercado de gaseosas, que se mueve por unos momentos de consumo diferentes, Postobón también le apostó a lo nuevo. Un buen ejemplo es Postobón Citrus, para el cual mezclaron los sabores frutales que los consumidores calificaban como “más refrescantes”. Ese proyecto completo, entre el lanzamiento del nuevo sabor y el diseño de la nueva botella de las gaseosas Postobón, le costó a la compañía cerca de $4.000 millones.

En el mercado de jugos, Alpina lanzó su marca Frutto, que hoy ocupa un espacio importante en el segmento junto con Tutti Frutti, Tampico y California, mientras Coca Cola se apuntó Jugos del Valle, la marca mexicana más grande de Latinoamérica y líder en mercados como Brasil y Costa Rica, para empezar a quedarse con parte de la torta. Postobón no se quedó atrás y viene relanzando Hit como alternativa para el desayuno, donde compite fuertemente con

www.revistaialimentos.com.co / IAlimentos / Edición 9 Sector destacado Bebidas 26

El mercado actual presenta una marcada preferencia hacia los productos “saludables”, sea que tengan un porcentaje de insumos naturales o que les hayan añadido vitaminas, minerales y otros elementos.

la marca Country Hill. En el tema del precio, en estas bebidas los incrementos han sido moderados, buscando crear una dinámica favorable tanto en supermercados como en las tiendas de barrio.

Una tendencia que se observaba ya desde el 2000 ahora es un hecho: los productos lácteos especializados, que van desde las leches deslactosadas hasta los productos funcionales que traen beneficios a la salud, como el yogurt con probióticos, han conquistado su lugar en la canasta familiar.

Nuevos actores globales llegaron también al sector, como SABMiller, que adquirió Bavaria, la cual se ocupó de lanzar sus nuevas marcas Brava y Redd´s, las dos productos novedosos dirigidos a públicos específicos. El primero interesado en las bebidas con mayor contenido alcohólico y el segundo, la primera marca de cerveza para mujeres, sin lúpulo para quitarle el sabor amargo, que además, trae menos calorías. No hay que olvidar las bebidas energéticas y deportivas, donde se han lanzado múltiples sabores y opciones de empaque, y el relanzamiento de las maltas, que han venido creciendo meteóricamente en ventas, llegando a obtener un incremento en el 35% del consumo en volumen por ocasión y una gran fidelidad por parte de los clientes.

En el tema de aguas embotelladas, una gran operación se llevó a cabo recientemente, donde Coca Cola, que se destacaba con la marca Manantial, compró en febrero de 2009 la marca Brisa a Bavaria SabMiller, por una cifra cercana a los USD $92 millones. Brisa tenía cerca del 30% del mercado y plantas productoras en Barranquilla, Bucaramanga, Medellín, Cali y Bogotá.

Lo que piensan

los jugadores

En general, los protagonistas del sector opinan que el mercado actual presenta una marcada preferencia hacia los productos “saludables”, sea que estos tengan un gran porcentaje de sus ingredientes de insumos naturales o que les hayan añadido

Cifras importantes Según estadísticas de consumo de la firma CBL, en Colombia el mercado de bebidas no alcohólicas está compuesto en un 32% por los jugos listos para tomar y los hechos en casa, mientras el 17% restante corresponde a las gaseosas y el 16% al agua de la llave. Curiosamente, sólo el 11% se inclina por el café y el 24% corresponde a la sumatoria de otros tipos de bebidas. Como lo muestran las cifras, el panorama está cambiando y claramente, la preocupación por la salud mandará la parada. ¿Su producto está listo para satisfacer esa nueva demanda?

vitaminas, minerales y otros elementos para mejorar la salud de quienes los consumen. Los expertos de Nestlé están de acuerdo y afirman que el mercado “hoy muestra un desarrollo acelerado de

de todas las marcas, con el lanzamiento de nuevas botellas, imagen y un nuevo posicionamiento del portafolio, tanto en el mercado cervecero como en el no cervecero. Voceros de la entidad confirmaron que este proyecto les implicó una inversión superior a los $300.000 millones, donde renovaron todo el parque de botellas y canastas mejorando tamaño, calidad, duración y haciéndolos mucho más amigables con el medio ambiente. Los cambios comenzaron en el segundo semestre del año 2006 y finalizaron en el 2008.

los productos lácteos funcionales, como las bebidas a base de leche que tienen ingredientes especiales para mejorar, a mediano plazo y con un consumo regular, el funcionamiento del organismo”.

Por esa razón, los esfuerzos de esta compañía se han enfocado en “fabricar bebidas que puedan suplir necesidades particulares de las personas adultas, quienes requieren algunos complementos alimenticios iguales o más específicos que los niños, así como ingredientes funcionales como antioxidantes y fibra, entre otros”. De igual forma han dedicado energía a las bebidas especializadas en niños, que últimamente son muy buscadas por los padres de familia para asegurar una adecuada nutrición en sus hijos, y que además les diviertan y gusten.

Los líderes de la industria saben que invertir trae sus frutos y parte importante del éxito son las investigaciones de mercados, las cuales han estado a la orden del día. Por ejemplo, con base en estudios de consumidor, Bavaria llevó a cabo durante dos años un proceso de renovación

www.revistaialimentos.com.co / IAlimentos / Edición 9 Sector destacado Bebidas 28

La producción del sector bebidas creció 4,8% en 2008, pero los analistas al contrastar con la inflación concluyen que en comparación el sector decreció un 3,6%.

Continuar innovando, de cara a nichos de mercado específicos es, claramente, el secreto del éxito. Al respecto, Bavaria asegura que su estrategia de mercadeo está basada en un portafolio de marcas claramente diferenciado. “Cada una de nuestras marcas enfrenta los distintos segmentos del consumidor y de ocasiones de consumo. La importancia de nuestra estrategia está en responder qué, cómo, cuándo, dónde y por qué, se consumen nuestros productos. Con eso logramos entender cuáles son las ocasiones de consumo y la necesidad que está tratando de satisfacer nuestro consumidor”, expresan.

Sin embargo, la innovación se hace posible gracias a la extensa experiencia que tienen estas marcas y compañías, la cual les da el respaldo institucional

para llegar al consumidor con nuevas propuestas. Esta es la razón por la cual invierten grandes cantidades de dinero no sólo en estudiar el consumidor, sino en desarrollar las alternativas que realmente le darán satisfacción.

En esa línea, Nestlé ha aprovechado su experiencia y conocimiento en nutrición para promover productos que contribuyan a la salud, nutrición y bienestar de sus consumidores. “Desde la primera oferta de producto hasta muchos de los alimentos de la gama actual que se fabrican para todas las edades y las etapas de la vida, el elemento nutricional ha sido un punto fundamental mantenido a través del tiempo y de las modificaciones en tendencias y gustos del consumidor”, aseguran.

Los beneficios para el cliente Entender los momentos de consumo y estudiarlos en profundidad es una de las actividades críticas para mantener una bebida en el mercado. Para los voceros de Bavaria, del análisis de la motivación de consumo se desprenden todas las propuestas para el mercado de bebidas alcohólicas y no alcohólicas. “Es importante considerar que la cerveza hace parte de la realidad y de la cotidianidad del colombiano. La motivación para consumir cerveza se da principalmente en momentos de socialización, donde se busca satisfacer necesidades como la refrescancia, compartir con los amigos o familiares, negocios, celebraciones, fiestas, diversión o recompensa. Para el caso de productos no cerveceros, existen varias motivaciones de consumo en donde se destacan aspectos como el de la nutrición, refrescancia, diversión y socialización".

Nestlé, por su parte, confirma que su enfoque de propuesta de valor es “focalizarse en todas aquellas bebidas que puedan proveer nutrición, salud o bienestar a todos sus consumidores” y para lograrlo, se apalanca en la confianza que han alcanzado sus productos en todo el mundo

y en las más recientes investigaciones sobre ingredientes, sin descuidar el monitoreo del cliente: “tenemos programas activos de comunicación directa con los consumidores que nos permiten no sólo conocer sus necesidades, sino aportar a su desarrollo por medio de salud, bienestar y nutrición”. En la misma línea saludable está entrando Coca Cola con sus marcas de jugos y aguas, donde buscan cautivar ese nicho que se encuentra preocupado por mantener no sólo una buena figura, sino una excelente salud. “Buscamos entrar de manera fuerte al mercado de productos nutritivos, que son precisamente aquellos que el consumidor colombiano, por cultura, ya está comprando y que además prefiere para momentos como el desayuno. Por eso, buscamos ofrecer bebidas con valor agregado, que contengan calcio y vitaminas”, afirmó Fernando Anzures, director de Operaciones de Coca Cola en Colombia.

www.revistaialimentos.com.co / IAlimentos / Edición 9 Sector destacado Bebidas 30

En Colombia el mercado de bebidas no alcohólicas está compuesto en un 32% por los jugos listos para tomar y los hechos en casa, mientras el 17% restante corresponde a las gaseosas y el 16% al agua de la llave.

Los sabores de las bebidas en Colombia

Gran parte de las casas productoras de sabores y empresas de bebidas en Colombia, reconocen que el país es tradicional en el sabor de las mismas. ¿Por qué se presenta esta característica?

Aún la naranja, el mango, la mora y la fresa, y otros como vainilla y chocolate para bebidas lácteas, son los sabores mayoritariamente demandados. Según los mismos productores, es difícil que sabores ajenos como, por ejemplo, arándano, litchi u otros más locales como feijoa o guayaba tengan una gran demanda. A la hora de encontrar las razones, hay quienes argumentan dificultades de mercadeo o carencias publicitarias y otros insisten en que es una característica de la propia cultura tradicional colombiana. IAlimentos quiso indagar con algunos productores de sabores y bebidas sobre el consumo de sabores en Colombia y las tendencias futuras.

Nuestros sabores Colombia es un país del trópico lo que le proporciona una gran variedad de frutas, y además una condición que crea identidad. Para la casa de sabores La Tour, esa identidad se ve reflejada en los sabores que preferimos: “Los sabores cítricos como naranja y limón hacen parte de de esa diversidad, junto con los sabores combinados de naranja – piña, frutas tropicales, mora presentes en los jugos y bebidas que actualmente se encuentran en el mercado”. Por su parte Patricia Luque, Directora División Sabores de Flavco,

considera que el colombiano no es muy receptivo para el sabor que no ha probado: “Los sabores vienen de la memoria olfativa, de ahí empezamos a distinguir. Por ejemplo la naranja, todavía la gente exprime naranjas y eso influye, además estamos en contacto con ella desde niños,

al igual que con el mango, la mora, el lulo, la mandarina, y el sabor a frutas tropicales”. Este último la directora lo asocia al sabor “salpicón” del que también la población colombiana ha tenido referencia. Juan Camilo Zuleta, Gerente de Mercadeo de Mane Colombia, prefiere ir un poco más allá y habla de huellas de sabores ligadas

Sector destacado Bebidas 32 www.revistaialimentos.com.co / IAlimentos / Edición 9

“

Cada fruta y cada sabor tienen sus atributos especiales que lo hacen dirigirse a un determinado grupo o que lo vuelven útil para un producto específico"

a los momentos, target y ocasiones de consumo: “La cola negra es preferida, seguida por las colas rojas y las blancas con sabores a frutos cítricos, que son usadas para acompañar comidas, refrescar, calmar la sed entre otras. En Jugos la mora y el mango son líderes, también acompañan las comidas y dependiendo de su concentración se clasifica y se segmenta el precio. En aguas saborizadas son los cítricos los más producidos, pues a la prioridad de suplir la sed, nada mejor que éstos. En Té el limón y el durazno son los líderes”.

Resistencia o no a nuevos sabores

Indudablemente la permanencia de un sabor en el gusto de un país se debe en parte a la cultura, costumbres y tradiciones, no obstante eso no quiere decir que sabores foráneos, combinaciones o fantasía no puedan llegar y quedarse. Lo que si sucede es que la dinámica es difícil y no solo depende de la presencia del sabor, sino también de la oportunidad, la necesidad y el nicho, incluso de la estrategia de mercadeo y publicidad con que se respalde. Considerar un nuevo sabor y lanzarlo al mercado no es un proyecto sencillo, se deben tener en cuenta los riesgos y los tipos de apuestas, si se trata entonces de un sabor local y esa es la intención o si se quiere nacionalizarlo y masificarlo, que es precisamente cuando los riesgos se elevan. “Un sabor fácilmente puede tener entre 40 o más materias primas y esas materias hay que importarlas. De manera que producir pequeñas cantidades es costoso” opina Patricia Luque de Flavco. De ahí precisamente que masificar un sabor nuevo no sea una búsqueda sencilla.

www.revistaialimentos.com.co / IAlimentos / Edición 9

33

Sector destacado Bebidas

“

Un sabor fácilmente puede tener entre 40 o más materias primas y esas materias hay que importarlas. De manera que producir pequeñas cantidades es costoso

“