10 minute read

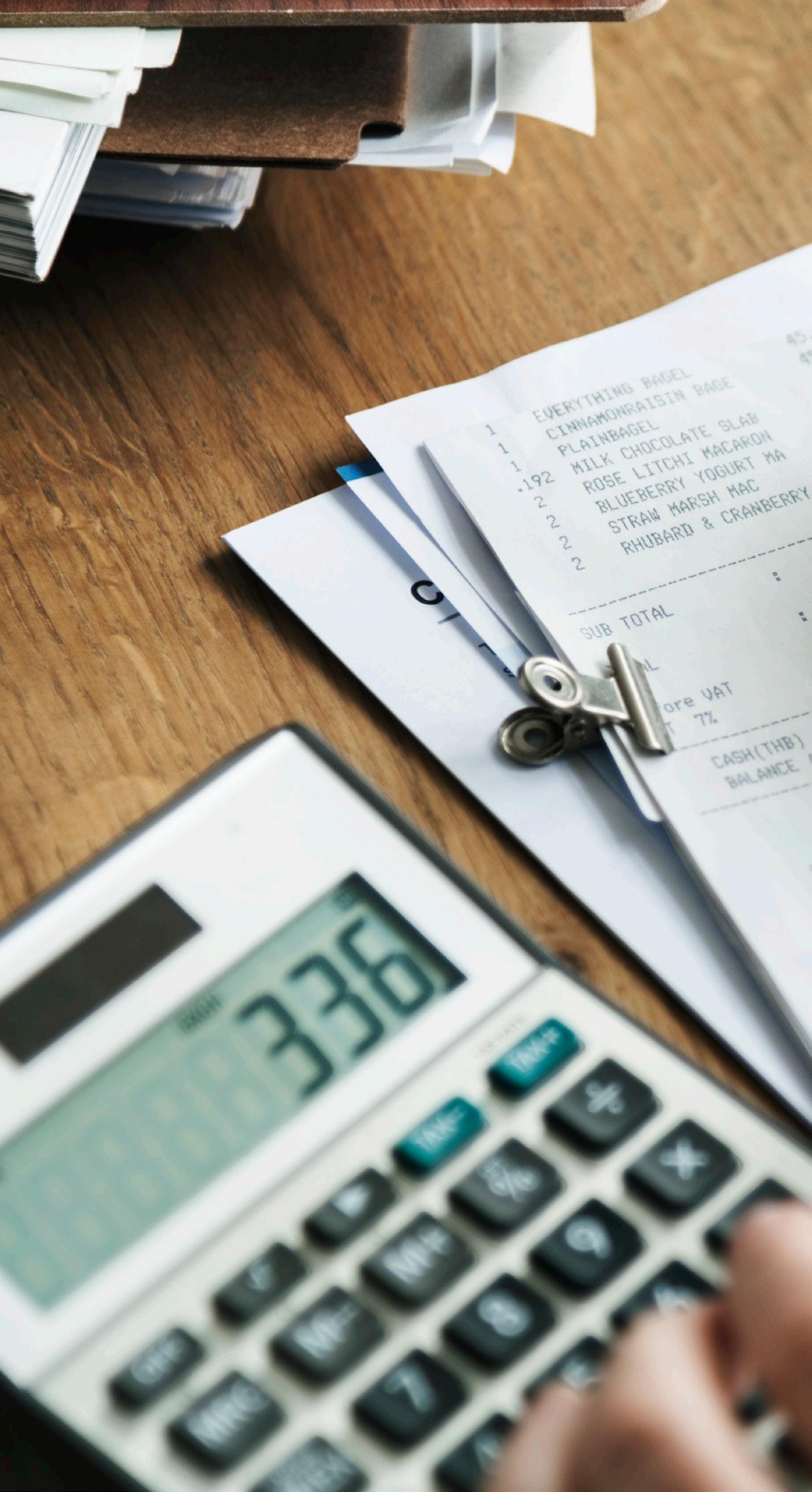

un paso al éxito El control financiero como pilar de la operatividad,

Por José Luis Medina Vázquez Director de Administración en Maindsteel

Dentro de la economía existe un área, independiente por su amplia naturaleza, llamada finanzas, enfocada a estudiar la obtención, administración y erogación del dinero y del capital con el que se cuenta. En otras palabras, las finanzas nos pueden ayudar a definir cómo usar nuestros recursos, así como a definir cómo deben invertirse, o si es factible que se haga esa inversión (Roldán, 2017). Sin embargo, no todo es tan sencillo como definir qué se debe o no hacer en materia financiera. El célebre economista británico, Alfred Marshall lo advirtió: “toda frase breve acerca de la economía es intrínsecamente falsa”, y aunque en ese entonces él se refirió a la complejidad que esta ciencia implica, las finanzas han crecido en tantas posibilidades y son tan importantes en la actualidad, que la frase también le funciona a la perfección.

Considerado como uno de los fundadores de la escuela neoclásica, con este pensamiento Alfred Marshall planteó que en realidad existe una paradoja inherente en la economía, y aunque se trata de algo tangible en la sociedad, algo que día a día está presente y que seguramente lo estará en el futuro, no es tan simple de explicar. A ese punto llegaron ya las finanzas, ya que, por mencionar un ejemplo, esta se puede estudiar, interpretar y practicar desde diferentes perspectivas, como la familiar, la personal, la empresarial, la corporativa y la de estado (Roldán, 2017). Todas, finalmente, están conectadas unas con otras.

Para el caso, en este texto centraremos la discusión en cómo las empresas deben tener control financiero, no sólo para lograr una mejor organización administrativa y pragmática, sino también para poder definir las metas y los objetivos con miras a tener un crecimiento progresivo. A fin de cuentas: ¿no es ese el objetivo que todas y todos buscamos?

Despertar el interés

Muy seguramente hablar de finanzas provocará, en un círculo cerrado, gestos o síntomas de aburrición y eso se debe a que, por su complejidad tocar este tema se ha convertido en una tarea muy difícil que no todas y todos quieren abordar. Y en el mundo empresarial y de negocios, lo anterior implica una contradicción intrínseca, ya que hablar de finanzas es hablar de crecimiento, de organización y de desarrollo, por decir lo menos.

Ese es quizá el mayor error que cometen las y los emprendedores a la hora de iniciar con un nuevo proyecto: no darle importancia al control financiero, y esa es, también, una de las mayores debilidades dentro del difícil mundo de negocios mexicano, que apenas ahora está recuperándose de la dura pandemia del covid-19. Pero, no sólo eso, no solamente no se le da la relevancia durante el proceso del emprendimiento sino que, una vez ya empezado el nuevo proyecto, tampoco se toma en cuenta ya cuando se tiene a la empresa formal y esto causa un estancamiento que impide un crecimiento paulatino. Incluso, en muchos casos esto termina siendo el factor definitivo de cierre. Por eso es importante empezar a despertar el interés del control financiero desde las primeras etapas de planeación.

Pero para eso, primero tenemos que definir, entonces, ¿qué es el control financiero? Según el banco español Santander, “se refiere a las políticas y procedimientos enmarcados por una organización para administrar, documentar, evaluar y reportar las transacciones financieras de una empresa u organización. Es decir, se refiere a todas las herramientas y técnicas adoptadas por una empresa para controlar sus diversos asuntos financieros” (Santander, 2022).

Por tanto, y como ya se mencionó, el control financiero debe cumplir con algunos objetivos, todos y cada uno de ellos enfocados a un mejor desempeño y con la pretensión de que el proyecto que se esté llevando a cabo, pueda crecer después.

Según el banco Santander (2022) son tres los principales objetivos del control financiero:

1. Optimizar recursos económicos: en este punto está implicada la elaboración de un presupuesto donde se establezca la administración y la orientación del capital con el que se cuenta, desde cuánto se planea que ingrese, hasta cuánto se planea que egrese. Pero, lo más importante, definiendo cómo serán esos ingresos y esas erogaciones. Formular un presupuesto ayudará a tener una realidad visible sobre el futuro que se quiere para la empresa, negocio o compañía.

2. Mantener a flote un capital adecuado y suficiente para la operación de la empresa: este punto implica tener un balance entre la sobrecapitalización y la subcapitalización, es decir, mantener una línea sostenible entre deuda y liquidez. Lograr ese balance genera confianza en las y los inversores y en las y los clientes. Es momento de hablar y establecer una relación sana entre las deudas y la solvencia, pues esto es lo que finalmente permite un crecimiento oportuno. Son una herramienta para cumplir con las metas planteadas en un principio, pero se tiene que hacer sabiamente.

3. Verificar el cumplimiento de los objetivos y detectar errores y áreas de mejora: este punto tiene que ver con la elaboración de un diagnóstico general de la situación en la que se está. Con este diagnóstico es posible controlar si se están cumpliendo los objetivos marcados, pero también con él se pueden detectar posibles áreas de oportunidad que estén generando retroceso o estancamiento, lo cual nos alejaría de la meta de obtener una ventaja competitiva dentro del mercado. Y, sin ventaja competitiva o un valor agregado ¿cómo se espera tener más éxito que el mundo de negocios que ya está allá afuera? Así pues, una vez elaborado el diagnóstico se pueden plantear diferentes soluciones para seguir adelante. En ese sentido, el Consejo Nacional de Evaluación de la Política de Desarrollo Social (CONEVAL), tiene una frase donde se resume este tercer objetivo: “lo que se mide se puede mejorar”.

A estas alturas, reconocida la importancia de esta área es pertinente plantear un ABC que nos podrá ayudar a hacer que el control financiero tenga pies y cabeza, en otras palabras, es momento de definir una guía que nos permita descubrir el paso a paso para lograrlo. El banco Santander (2022) nos ayuda con un mapa de tres sencillas prácticas:

1. Auditoría interna y elaboración de pronósticos. Para esto, se proponen dos acciones:

Realizar una evaluación del desempeño que actualmente está teniendo la empresa. Se debe hacer una auditoría en todas las áreas; ventas, rentabilidad y capital disponible.

Establecer parámetros que permitan crear simulaciones con

2. Búsqueda de anomalías y corrección de discrepancias en las cuentas:

Analizar y revisar presupuestos; hacer informes financieros y balances para descubrir qué está impidiendo el crecimiento

Detectar posibles desviaciones o gastos hormiga en las cuentas financieras. Es parte del diagnóstico.

3. Revisión y actualización periódica de la información financiera así como de las políticas operativas:

Revisar y poner al día las políticas y los procedimientos de Realizar un examen completo de las políticas operativas de

Un problema toral

Ahora bien, la poca relevancia que se le ha dado al departamento de finanzas dentro de un proyecto comercial, de un negocio o de una empresa, no es el problema principal, sino que, dentro de ese se inscribe otra problemática de fondo: el control financiero, cuando se toma en cuenta, se le deroga a personas y trabajadores que están lejos o que son, de alguna manera, ajenos a la operatividad de dicho proyecto comercial, negocio o empresa.

El escenario más común de lo planteado en el párrafo anterior es cuando una compañía decide contratar a despachos externos para que manejen el control interno de la misma. La ironía se cuenta por sí misma: un externo para trabajar algo interno. Ese es el error más grave y no se trata de plantear una postura en contra de los despachos que ofrecen servicios de contabilidad para el control financiero, sino de encontrar una manera en que ese esquema pueda funcionar.

¿Por qué? Porque al final, quien debe determinar financieramente cuáles son las decisiones que se deben tomar respecto a la dirección, rumbo y operación del negocio, es el dueño o el director general, no un contador.

Una manera de resolverlo es, primero, darle la importancia que merece desde una primera perspectiva, en otras palabras, plantear las metas y los objetivos financieros ya mencionados, para luego seguir con los pasos. Pero además es necesario también interiorizar los problemas financieros dentro de las direcciones de toma decisión, para que de esa manera haya una conexión entre la realidad, lo posible y lo imposible. Lograr la interiorización del control financiero permitirá darle realidad a la compañía, para saber cuáles son sus límites, pero también cuáles son sus áreas de oportunidad. Lo mejor es que una vez reconocidas estas áreas se podrá avanzar de manera constante, a fin de cuentas delimitar siempre termina siendo una ventaja competitiva.

Controller financiero, una nueva apuesta

Sabemos que con el paso del tiempo muchos trabajos y profesiones van quedando en el pasado, pero otros más surgen para atender las nuevas necesidades sociales. Por ejemplo, hace 20 años no existía el trabajo de asesorías en criptomonedas, los creadores de contenido para redes sociales (influencers) o los community manager (Infobae, 2022). Antes tampoco existía el cada vez más famoso controller financiero.

Pero ¿de qué hablamos cuando hablamos de Controller Financiero? Según Santander (2022) “también conocido como controlador financiero o director de contabilidad, se encarga de supervisar las funciones contables diarias, realizar pronósticos y presupuestos, manejar transacciones financieras, preparar informes financieros, evaluar y gestionar el riesgo y coordinar los procesos de auditoría. Su responsabilidad”. En palabras más simples: la persona con este puesto debe garantizar la estabilidad financiera de la compañía para poder seguir adelante, pero, a su vez, debe ser cercana y debe tener mucha comunicación con las áreas de toma de decisión, para poder definir lo que sigue para el negocio.

Además de una comunicación estrecha con la operatividad de la empresa, un controller financiero debe contar con los siguientes conocimientos (Santander, 2022):

Contabilidad

Gestión financiera

Planificación estratégica

Optimización de procesos

Análisis

Toma de decisiones

Trabajo en equipo

Dadas las necesidades de generar un mejor valor agregado, este puesto ya no puede pasar desapercibido y tampoco puede quedar en segundo plano, contratando a un despacho externo con el cual no se tiene comunicación y solamente se busca que todo cuadre. Y eso no necesariamente implica que no se deba trabajar un despacho externo, el controller financiero también puede ser externo pero, es absolutamente necesario que desarrolle un contacto casi de intimidad con la operatividad de la empresa; requiere un proceso de cercanía, de conocimiento y de conexión para que en todo momento esté involucrado en lo que ocurra dentro de la compañía que lo contrató.

La meta: el crecimiento

Hablar de control financiero, de controller financiero y de diagnósticos internos no es para nada un tema cliché, tiene un fin y este está relacionado directamente con el crecimiento. Retomando la frase del CONEVAL, “lo que se mide se puede mejorar”, y considerando que estamos discutiendo el por qué debemos darle más importancia al control financiero, la respuesta es muy sencilla, se busca crecer. Nadie empieza un negocio para verlo estancado. Nadie emprende una compañía para verla morir. Nadie.

Pero en este punto debemos reconocer y definir qué es crecimiento y dejar de lado la concepción natural que se sobreentiende por lo que significa crecer. Según la Real Academia Española (RAE), a secas, el crecimiento es la “Acción y efecto de crecer”. Y crecer, desde distintas perspectivas, tiene distintos significados. Por ejemplo, según la RAE crecer dicho refiriéndose a una cosa “recibir aumento por añadirsele nueva materia” o en referencia a una persona es “Tomar mayor autoridad, importancia o atrevimiento”. Sencillamente se le relaciona con tomar ventaja, aumentar o dar más valor.

Sin embargo, esas acepciones no son suficientes para el mundo de negocios, de hecho, ni siquiera son propiamente tan acertadas, debemos hacer un análisis más profundo para poder descubrir qué queremos decir cuando buscamos o pretendemos que nuestra empresa crezca. En la etapa del emprendimiento, las personas están buscando hacer crecer su negocio para tener mayor sostenibilidad, y eso se interpreta como facturar cada vez mayores cantidades, tener más personal y tener más espacio. No hay nada más alejado de la realidad, y en este punto de la historia ya estamos viendo ejemplos que pueden sustentarlo, como lo son los despidos masivos de las grandes compañías de tecnología que hemos visto desde el año pasado. Amazon, Twitter y Google, por mencionar algunos, han recurrido a prescindir de personal como parte de una estrategia de rediseño financiero. Como tal, no están buscando hacerse más pequeños, sino más eficientes. Tener menos costos y mejores utilidades. De eso hablamos cuando hablamos de control financiero.

El mejor crecimiento no es aquel que se lee de manera superficial, sino aquel que brinda una mejor rentabilidad. Si el negocio es más rentable, genera más utilidades, y eso sólo se podrá lograr eficientando los procesos internos y reduciendo los costos de manera efectiva. Para ello sólo hay una salida: el control financiero. Es deber de toda y todo emprendedor darle la relevancia necesaria al área, ya que sólo así se podrán lograr los objetivos planteados al momento de empezar con un nuevo proyecto.

Alan Key, el grandioso informático estadounidense advirtió que “el mejor modo de predecir el futuro es inventándolo”. Y qué mejor manera de inventar el futuro que reinventando el presente. De eso se trata el control financiero. Repensar y actuar por el futuro de tu compañía.

Referencias

Infobae. (2022, March 2). 7 trabajos que no existían hace 20 años y hoy están entre los más demandados. Infobae. Retrieved March 17, 2023, from https:// www.infobae.com/economia/2022/03/02/7-trabajos-que-no-existian-hace20-anos-y-hoy-estan-entre-los-mas-demandadas/ Roldán, P. N. (2017, February 17). Finanzas - Qué es, definición y concepto | 2023. Economipedia. Retrieved March 15, 2023, from https://economipedia.com/definiciones/finanzas.html Santander. (2022, May 2). Control financiero: qué es, objetivos e implementación. ¿Qué es el control financiero? | Blog Becas. Retrieved March 16, 2023, from https://www.becas-santander.com/es/blog/control-financiero.html

Especialistas en soluciones de comercio internacional

Servicio De Transportaci N Y Dsitribuci N Terrestre

Fletes terrestres.

Recolección y entrega de mercancías.

Fletes aéreos nacionales.

Embalaje y flejado.

Custodia.

Almacenaje de mercancías.

Servicio ejecutivo y foráneo 24/7.

Traslado de mascotas.

Servicio de mensajería y paquetería.

Servicio Aduanal

Despacho en aduana de importaciones y exportaciones. Logística internacional y nacional. Seguros de mercancías. Asesoría personalizada en comercio exterior. Cargas proyecto.

Gestión de trámite y operaciones con cuaderno ATA.

Gestión de certificados origen.

Gestión de trámites ante dependencias gubernamentales.