Private Label Magazine

Gli anni d’oro del canale discount. L’evoluzione della private label

Aldi all’85 per cento

Eurial Italia: la private label cuore pulsante della produzione

2/2024

Ci piacciono i clienti che fanno domande, per questo diamo valore a produttori sinceri e appassionati. Ci piacciono persone e negozi che amano e che vogliono migliorare il proprio lavoro.

Per questo abbiamo selezionato, scelto e proponiamo quattro collezioni di prodotti, quattro marchi distintivi.

Per rendervi ancora più liberi di sceglierci.

Quattro collezioni per distributori un pò speciali: storie di identità, valore e territori.

Cibo, quel piacere tutto italiano

Per te, la tua famiglia, la tua casa

Le terre e i cieli d’Italia

Sapori speciali per i giorni di festa

Cibo, quel piacere tutto italiano

Per te, la tua famiglia, la tua casa

Le terre e i cieli d’Italia

Sapori speciali per i giorni di festa

4 14 34 30 24 44

34 PL branding

Le private label nel settore pet: tendenze e sfide

40 Intervista all'industria

Gli

Il packaging delle Mdd: è la flessibilità che fa la differenza 30 Aziende in campo

Apulia distribuzione apre i primi due store a insegna Rossotono

Arrivano i BuoniMaestri di Iper la grande i e Iginio Massari

PLMagazine Supplemento trimestrale di Distribuzione Moderna Testata giornalistica registrata presso il Tribunale di Milano

Registrazione n° 52 del 30/1/2007

Direttore responsabile Armando Brescia

Direttrice editoriale Maria Teresa Manuelli

Eurial Italia: la private label cuore pulsante della produzione

44 Mercati

Il mercato dell’healthy food a Mdd è in piena salute

54 Osservatorio QBerg

Free from: quanta PL nel mondo dei prodotti “senza glutine” e “senza lattosio”?

Comitato scientifico Stefano Ghetti, managing partner Expertise on Field/partner IPLC Italy Alberto Miraglia, general manager Retail Institute Italy Paolo Palomba, managing partner Expertise on Field/partner IPLC Italy Emanuele Plata, co-founder, past president, board advisor PLEF

Collaboratori

Antonio Ballotta, Federica Bartoli, Alessandra Businaro, Siro Descrovi, Maria Teresa Giannini, Fabio Massi, Luca Salomone, Alberto Stracuzzi

Progetto grafico

Editore Edizioni DM Srl - Via A. Costa 2 20131 Milano P. Iva 08954140961

Contatti Tel. 02/20480344 redazionedm@edizionidm.it

Pubblicità Ufficio commerciale: commerciale@edizionidm.it Tel: 02/20480344

Silvia Ballarin

L’invio di materiale (testi, articoli, notizie, immagini, dati, grafiche, ricerche ecc.) da parte di autori esterni alla Redazione non garantisce che esso venga pubblicato, né in parte, né nella sua forma originale. Lo stesso, peraltro, potrebbe essere pubblicato in forma rimaneggiata per necessità di carattere editoriale. Si precisa altresì che l’invio del suddetto materiale costituisce automatica autorizzazione da parte di Edizioni DM Srl alla pubblicazione a titolo gratuito su tutte le proprie testate. 3 Editoriale

private label fanno gruppo 4 PLM Awards “Best Copacker Profile”: tutti i vincitori 8 L’analisi Dunnhumby I sei driver dell’innovazione del marchio privato 14 Cover story

Le

discount.

private label.

29

anni d’oro del canale

L’evoluzione della

24 Intervista alla distribuzione Aldi all’85 per cento

PL consulting

SOMMARIO - PLM

La private label fa GRUPPO

Maria Teresa Manuelli

Direttrice editoriale

Capita spesso a un ceo, a un direttore generale o a un direttore commerciale di sentirsi in qualche modo isolati quando devono affrontare le sfide portate dalla partnership per una marca del distributore: come reagire alle mutate condizioni di mercato, come gestire le esigenze delle insegne clienti, come affrontare i problemi di produzione, di logistica o ancora della carenza di personale?

Per rispondere a questi interrogativi e aiutare aziende e manager a districarsi nel mondo della Mdd, IPLC ha lanciato con successo in altri Paesi i Private Label Groups. Oggi, in partnership con PL Magazine, ha deciso di potare questa esperienza anche in Italia. Un modo concreto per dotare i fornitori di marca privata degli strumenti per affrontare le sfide relative ai cambiamenti dei mercati, alle nuove esigenze dei retailer, alle problematiche della produzione e della supply chain.

Ogni PLG contempla un numero chiuso di produttori di private label, ognuno dei quali in esclusiva per ogni singola categoria di prodotto. In questo ambiente non competitivo, gli associati possono così condividere opinioni, discutere di come il mercato sta influenzando lo sviluppo del marchio del distributore e trovare inattese soluzioni ai problemi aziendali. Esperienze e best practice vengono condivise in un forum aperto, dove tutti gli associati accettano di aderire a un Codice di condotta. A questi incontri, che si svolgono sia fisicamente che virtualmente nel corso dell’anno, vengono invitati anche relatori esterni. Le informazioni raccolte aiutano pertanto gli associati a migliorare il loro processo decisionale strategico e a comprendere gli specifici modi di lavorare dei retailer del loro Paese. Attualmente sono attivi 15 Private Label Groups, composti da 170 associati. Uno scambio continuo e virtuoso, per comprendere il modo di lavorare dei retailer e con i retailer e migliorare decisioni e processi collegati. Ma anche la possibilità di sviluppare la rete delle proprie relazioni professionali. Restate quindi sintonizzati sui canali di PL Magazine e di Edizioni DM per ulteriori dettagli e appuntamenti dell’iniziativa.

EDITORIALE - PLM

3

“Best Copacker Profile”:

tutti i VINCITORI

SGrande successo per la seconda edizione dei premi lanciati da Edizioni DM. “Co-design e creazione di valore. Il vantaggio competitivo per i produttori” il tema di discussione di quest’anno.

i è tenuta il 18 aprile 2024, presso l’Una Hotels a Milano, la cerimonia di consegna del riconoscimento promosso dal magazine digitale PLM e ideato da Edizioni DM per premiare le migliori imprese italiane fornitrici di prodotti a Marca del Distributore (Mdd). Il premio, a differenza di altre iniziative simili legate al modo della grande distribuzione e del largo consumo, non si focalizza sui prodotti, ma sulle aziende. L’edizione 2024, che si è avvalsa di una giuria composta da insegne nazionali ed estere, ha visto oltre 150 aziende partecipanti, 24 premi assegnati e 8 vincitori assoluti.

4 PLM - AWARDS

DROGHERIA ALIMENTARE La Doria Spa

BEVANDE Almas srl

TUTTI I VINCITORI

FRESCO Latteria Sociale Merano Soc. Agr Coop.

FREDDO Roncadin SPA SB

CURA CASA

IN.CHI.PLA. S.r.l.

CURA PERSONA MILMIL 76 spa GRUPPO MIRATO

PET CARE RINALDO FRANCO SPA

ALTRI PRODOTTI NON FOOD ALBER SPA

La premiazione è stata preceduta dai saluti di Antonella Maietta in rappresentanza di Marca byBolognafiere, che ha illustrato le novità 2025 dell’unica kermesse italiana dedicata alla marca privata. Mentre i partner di IPLC, Paolo Palomba e Stefano Ghetti, hanno illustrato il nuovo progetto in partnership con Edizioni DM e PLM che porterà anche nel nostro Paese i Private Label Group, ovvero un modo attraverso cui i fornitori di marca privata possono affrontare insieme molte sfide relative ai cambiamenti dei mercati, alle nuove esigenze dei retailer, alle problematiche della produzione e della supply chain. La società di ricerca Eumetra con Alberto Stracuzzi ha invece spiegato il

V. BESANA SPA

B&G srl

SOLO ITALIA SRL

Acetum spa

CITRA VINI s.c.a.

ANTONIO RUGGIERO SPA

Sammontana Spa Società Benefit Veersilfungo SpA

MILMIL 76 spa GRUPPO MIRATO I.C.E.FOR SPA

IN.CHI.PLA. S.r.l.

Essity PLD Italy S.p.A

Celmax Italia S.r.l. MUGUE SRL

Martini spa TERCOMPOSTI SPA

punto di vista del consumatore di fronte alla PL. I rappresentanti di Aldi, Bennet, Gruppo VéGé, Iper la grande i e Unes hanno poi discusso intorno al tema portante di questa edizione: “Co-design e creazione di valore. Il vantaggio competitivo per i produttori”.

La serata è stata possibile grazie al sostegno di partner di valore, quali Just Eat, Soluzione Group e A&B Studio. Quest’ultimo ha offerto anche un punto di vista della comunicazione per la costruzione di un brand Mdd di valore. L’evento si è concluso con un momento conviviale di networking. n

5 AWARDS - PLM

1ª CLASSIFICATA 2ª CLASSIFICATA 3ª CLASSIFICATA

Ecco i vincitori assoluti dell’edizione 2024

Andiamo a conoscere i primi qualificati di questa

edizione.

DROGHERIA ALIMENTARE

La Doria

L’azienda affonda le proprie radici nel Sud Italia, nell’agro nocerino-sarnese, una terra inizialmente vocata alla coltivazione del pomodoro e divenuta nel tempo uno dei due poli italiani della trasformazione di questo meraviglioso prodotto. Nata negli anni ‘50 come azienda familiare specializzata nella trasformazione del pomodoro, oggi è una food company d’eccellenza, leader a livello internazionale nel settore conserviero. www.ladoria.it

FRESCO

Latteria Sociale Merano

BEVANDE

Almas

Fondata per realizzare i migliori prodotti a base vegetale ai prezzi più competitivi. La mission: soddisfare le esigenze dei clienti razionalizzando i costi e combinando l'innovazione con il rispetto dell'ambiente. Inoltre, realizza tutti i suoi prodotti vegetali personalizzati con processi di produzione in loco.

www.almasitalia.it

Nasce nel dicembre del 1954 con l’obiettivo di proporre al mercato esclusivamente prodotti di altissima qualità e innovazione, preparati con il latte raccolto fresco ogni mattina nei masi d’alpeggio dell’Alto Adige. Ancora oggi le parole chiave sono qualità, passione, innovazione, sostenibilità e rispetto delle tradizioni, valori che guidano le scelte ed il lavoro di tutti i giorni. www.lattemerano.it/

FREDDO

Roncadin

Dal 1991, la passione della famiglia Roncadin diventa un successo in rapida crescita che porta nelle case di tutto il mondo il gusto unico della vera pizza italiana. Lo stabilimento si trova in mezzo a una valle, protetto dalla catena montuosa delle Alpi Carniche, parte della catena delle Dolomiti. Preservare questo patrimonio costituisce una prerogativa per lo sviluppo. www.roncadin.it

PLM - AWARDS

6

CURA CASA

In.chi.pla.

Da sempre desidera la soddisfazione dei propri clienti, si impegna a fondo per garantire sempre la migliore qualità made in Italy. Un team giovane con competenze trasversali, dall’ufficio commerciale al customer service, è preparata e competente per riuscire a soddisfare al meglio le richieste dei clienti. www.inchipla.com

PET CARE

Rinaldo Franco

CURA PERSONA

Mil Mil 76

Azienda molto conosciuta nel proprio settore, con alle spalle oltre 40 anni di esperienza. In tutti questi anni ha continuato a svilupparsi ed espandersi, e si propone oggi come una realtà affidabile e riconosciuta. Forte di una visione lungimirante e un impegno che sappiano rispettare il futuro. Così come la qualità, fattore determinante per il successo dell’impresa.

https://milmil.it

Nata nel 1956, la società deve il suo nome all’omonimo fondatore che, prima con l’indispensabile aiuto della moglie e compagna di vita, Lina, e poi con i due figli, Dan e Claudio, ha sviluppato l’azienda facendole raggiungere, grazie a una spiccata capacità imprenditoriale, l’attuale forte presenza nel mercato Pet. Oggi è presente sia sul mercato italiano che su quello internazionale. www.rinaldofranco.com

ALTRI PRODOTTI NON FOOD

Alber

Nasce all’inizio degli anni ’60 nel cuore dell’Alto Adige come produttrice di calze e collant. Un’impresa manifatturiera che lega le proprie radici alla famiglia Alber a cui rimane legata con il susseguirsi dei cambi generazionali. Una “business family” con una visione internazionale e la missione di soddisfare il cliente partendo dal servizio offerto.

https://alber.it

AWARDS - PLM 7

I sei driver dell’innovazione del marchio privato

Tutti parlano di marchio del distributore tra i retailer. Ma quali sono le strategie vincenti in questo caso? Cosa dovrebbero guardare le insegne e i produttori per innovare rimanendo fedeli alle esigenze dei consumatori?

Irisultati dei nostri studi RPI, insieme al nostro lavoro per i retailer di tutto il mondo, ci hanno portato a quelli che riteniamo siano i sei fattori chiave dell’innovazione nel marchio privato oggi. Quattro di questi sono ciò che descriviamo come “fattori trainanti del cliente” - che affrontano, cioè, questioni che hanno una risonanza specifica con gli acquirenti -, mentre i restanti due sono “fattori trainanti del rivenditore”, dove le insegne pensano in modo diverso e riescono a staccarsi dalle norme tradizionali del marchio privato.

PLM - L’ANALISI DUNNHUMBY 8

Diamo un'occhiata a ciascuno di questi fattori, inclusa la frequenza con cui vengono utilizzati e con quali formati, e alcuni esempi pratici di come i principali rivenditori li stanno sfruttando con grande efficacia.

Customer Drivers

1. Valore

Frequenza: alta

Formati primari: Mainstream e Upmarket

Il valore è diventato una delle questioni più importanti per gli acquirenti di tutto il mondo e gestirlo in modo efficace ha richiesto ai rivenditori di essere strategici su tutto, dai prezzi all'assortimento. Il marchio privato rappresenta ovviamente un'altra opportunità per rafforzare il valore e, per farlo, i rivenditori hanno utilizzato tutto, dai prezzi fissi fino alle comunicazioni.

Storie di successo dei rivenditori

• I retailer confrontano i prezzi dei loro prodotti a marchio del distributore con quelli del marchio del distributore di altri retailer per trasmettere valore e contrastare i discount.

• Il marchio privato Smart Way Economy di Kroger riunisce 16 marchi legacy in un'unica gamma facile da trovare. Più di 150 prodotti sono ora inclusi nella gamma.sopra della media per il prezzo, la qualità e la varietà dei prodotti a marchio privato.

L’ANALISI DUNNHUMBY - PLM 9

2.

Salute

Frequenza: alta

Formati principali: Sconto

Sebbene le sfide legate al costo della vita lo abbiano spostato in secondo piano nell’agenda degli ultimi mesi, l’interesse degli acquirenti per la salute e il benessere ha raggiunto il suo picco dopo la pandemia. Per soddisfare questa esigenza, alcuni retailer hanno lavorato per offrire ai propri clienti opzioni di marchi privati convenienti e salutari, in particolare attraverso le linee vegetariane, vegane, naturali e biologiche.

Questa strategia sta diventando sempre più comune tra gli operatori dei discount, apparentemente utilizzata per elevare il proprio posizionamento sul mercato e attirare clienti più facoltosi.

Storie di successo dei rivenditori

• L'introduzione delle linee di marchio privato vegano e biologico di Lidl in tutta Europa ha contribuito a creare un forte punto di differenziazione rispetto ai concorrenti discount e tradizionali.

• Penny in Germania, con la linea interna Naturgut, offre un assortimento di oltre 200 pro dot-

3. Sostenibilità

Frequenza: moderata

Formati principali: Mainstream

Come il benessere, la sostenibilità è un’altra questione che ha visto negli ultimi tempi un crescente interesse da parte degli acquirenti; l'impatto ambientale e sociale è spesso citato come uno dei fattori chiave che i nostri intervistati RPI considerano quando decidono dove fare acquisti. Dal punto di vista del marchio privato, l’imballaggio è uno dei principali punti su cui concentrarsi, con i retailer che guardano ai materiali riciclati e testano le ricariche intelligenti.

Storie di successo dei rivenditori

• Monte Cimone è la linea di acqua in bottiglia a marchio privato di Coop Italia. Nel giugno 2021, l’azienda ha introdotto nuove bottiglie realizzate con plastica riciclata al 100%, un fatto comunicato chiaramente sulla confezione stessa.

• Tornando a Mercadona, il retailer spagnolo ha condotto un'importante revisione del packaging e dell'assortimento delle sue linee di marchio privato, garantendo che sostengano gli obiettivi di sostenibilità complessivi dell'azienda.

PLM - L’ANALISI DUNNHUMBY 10

4. Qualità

Frequenza: bassa

Formati primari: Discount e Mainstream

I prodotti a marchio privato hanno da tempo connotazioni di prezzo ridotto. Solo perché qualcosa costa poco, però, non significa che non possa essere anche di alta qualità, cosa che i rivenditori di generi alimentari di tutto il mondo sembrano sempre più desiderosi di dimostrare. Che si tratti di aumentare l’immagine del proprio marchio privato o di acquisire una quota della spesa degli acquirenti nei ristoranti e nei piatti da asporto, la qualità è una questione importante, anche se raramente affrontata.

Storie di successo dei rivenditori

• Nel Regno Unito, la linea Finest di Tesco presenta meal box di qualità da ristorante che contengono ingredienti dettagliati e schede di ricette, posizionandole in modo da offrire ai clienti una comodità di fascia alta.

• Presso Aldi in Irlanda, una linea di marchio privato incentrata sulla qualità testimonia il fatto che i cacciatori di sconti vogliono concedersi qualche coccola a volte. Il marchio privato può offrire un modo conveniente per farlo.

Retailer Drivers

5. Estensione della categoria

Frequenza: moderata

Formati primari: Mainstream

Potrebbe essere la prima cosa che viene in mente, ma il cibo non è l’unico modo in cui può manifestarsi un marchio privato. Consapevoli del fatto che gli acquirenti sono alla ricerca di qualità affidabile e valore affidabile durante la loro vita quotidiana - non solo durante i pasti - molti retailer hanno investito in marchi privati non alimentari. Le linee outdoor, gli articoli per la casa e la moda sono tra i più visti.

Storie di successo dei rivenditori

• La portoghese Continente offre ai propri clienti una copertura in una gamma di diverse categorie. Il suo marchio privato si estende, tra gli altri, a prodotti biologici, alimenti per animali domestici, salute e bellezza, surgelati, latticini e pesce.

• Dopo aver stabilito che gli ipermercati sono una parte fondamentale del suo mix di canali e con un'offerta online in crescita, SPAR Austria copre ora diversi settori non alimentari, tra cui la linea di articoli per la casa Rubin.

L’ANALISI DUNNHUMBY - PLM 11

6. Attivazione del marchio

Frequenza: moderata

Formati principali: Tutti

I retail media sono diventati uno degli argomenti più caldi del decennio, con gli inserzionisti di tutto il settore dei beni di largo consumo desiderosi di sfruttare il suo potenziale unico. Tuttavia, le aziende di beni di consumo confezionati non sono le uniche a utilizzare i media delle insegne, molti banner infatti iniziano a comparire sui propri canali per promuovere anche i propri marchi privati. Le attivazioni stagionali sono particolarmente importanti.

Storie di successo di rivenditori: attivazione del marchio sotto la linea

• A Canda, Loblaw presenta i propri prodotti a marchio privato due volte l'anno. Utilizzando il report di PC Insider per rafforzare la qualità e la credibilità dei marchi, Loblaw supporta l'assortimento del marchio privato con un'ampia attivazione in negozio, dando vita a NPD, idee di ricette e suggerimenti per i pasti. L'evento è ormai diventato parte delle festività natalizie in Canada e questa attivazione di grande impatto è un punto chiave di differenza per Loblaw nella competitiva stagione delle vendite natalizie.

• In tutta Europa, Lidl sta introducendo nei suoi punti vendita più segnaletica interna, attrezzature e unità autoportanti, contribuendo a migliorare allo stesso tempo la notorietà del marchio e l'esperienza di acquisto.

Storie di successo di rivenditori: attivazione del marchio above the line

• Food Love Stories di Tesco è una campagna pluripremiata che si concentra su ingredienti di qualità a marchio privato e pasti fatti in casa, con schede di ricette posizionate comodamente accanto ai prodotti in evidenza.

• Waitrose ha utilizzato diversi media, inclusa una grande campagna esterna, per promuovere il rilancio della sua linea premium per invogliare i clienti a cercare più valore.

Una delle cose più interessanti di questi sei fattori trainanti - almeno a nostro avviso - è il fatto che molti rivenditori li utilizzano per colmare le lacune della loro offerta. Analizzando il valore, per esempio, abbiamo scoperto che l'attenzione si concentrava principalmente sui banner tradizionali e di fascia alta. In settori come la salute e la qualità, invece, il compito è spesso guidato dai discount.

Cosa ci dice questo? Che, per i rivenditori veramente progressisti, il marchio privato è un modo per appoggiarsi e soddisfare le principali esigenze dei clienti che potrebbero altrimenti essere soddisfatte dai negozi concorrenti. Concentrandosi su ciò che desiderano i loro clienti e analizzando stili di vita e fasi della vita per identificare eventuali lacune nella loro offerta, queste insegne stanno adottando un approccio all'assortimento definito in base alle necessità, creando nel processo una proposta trasversale coerente e completa.l

L’ANALISI DUNNHUMBY - PLM 13

Siro Descrovi customer strategy manager Dunnhumby

Gli anni d’oro del canale discount.

L’evoluzione

della private label

Le insegne del canale discount, un tempo riconoscibili per il lay-out dai colori sgargianti ma senza fronzoli, negli anni hanno puntato sul loro elemento distintivo, le private label, migliorando la qualità delle loro referenze, svecchiando i loro assortimenti e accorciando le filiere, costringendo supermercati, ipermercati e superstore a fare i conti con tutto ciò.

Era il 26 marzo 1992 quando, dal Baden-Wüttemberg, un nuovo format che si caratterizzava per il primo prezzo inaugurava il suo punto vendita italiano numero uno ad Arzignano, in provincia di Vicenza. Quell’insegna era Lidl e di quel giovedì di primavera non resta che qualche foto dalla risoluzione leggermente sgranata postata su una pagina social, ma quello store avrebbe aperto una nuova strada, intrapresa - oggi possiamo dirlo, con successo - da nomi come Md (il secondo ad aprire nel 1994), Eurospin che è il leader di mercato, In’s, Penny, Todis, Dpiù e Aldi. Negli ultimi quattro anni fenomeni come la pandemia da Covid-19, la recrudescenza dell’inflazione, la diminuzione del potere d’acquisto di stipendi che non aumentano, hanno spinto una crescente fetta di consumatori a rivolgersi a questo canale, per la prima volta o in maniera molto più frequente, per la propria spesa. Come si legge sul Rapporto Coop 2023, a oggi in media il 55% degli italiani intervistati afferma di frequentare maggiormente i discount come strategia di risparmio (il 58% nel meridione), ed il 22% sostiene che continuerà a farlo per tutto il 2024.

PLM - COVER STORY 14

CE N’È PER TUTTI I GUSTI

La clientela del discount è cambiata. Secondo Gfk, a rivolgersi sempre più spesso - rispetto al passato - a questo canale ci sono in testa gli “Urban Taster”, 8,8 milioni di italiani, un target adulto, cittadino e con risorse elevate, che ama la convivialità; seguono i “Food Player”, 4,4 milioni di persone, soprattutto giovani, emancipati che amano sperimentare, con un occhio alla linea e alla sostenibilità; i “Food Lover”, 4,2 milioni di italiani, prevalentemente donne dalla mentalità moderna, con conoscenze e competenze culinarie elevate.

Ma non dipende più solo tutto dal prezzo. Per quanto riguarda gli acquisti food, per esempio, che ancora oggi rappresenta la quota maggiore di referenze acquistate, già nel luglio 2022 un panel di Gfk mostrava quanto la penetrazione di questo tipo di insegne fosse cresciuta in particolare presso le componenti più emancipate e benestanti della popolazione, per le quali la questione economica non è sicuramente il primo fattore di scelta.

15

COVER STORY - PLM

EUROSPIN E LIDL: STRATEGIE DIFFERENTI

I due maggiori protagonisti del canale discount, Eurospin e Lidl, hanno accresciuto la loro numerica totale del 10% nell’ultimo anno, ma seguendo due differenti strategie: mentre in Lidl il costante aumento delle referenze fresche è presentato a libero servizio e l’espansione procede prevalentemente nel Nord, in Eurospin i freschi si trovano nei banconi serviti e l’insegna si espande prevalentemente verso Sud.

LIDL ITALIA: PER NOI EVOLVERCI SIGNIFICA DIVENTARE SEMPRE PIÙ “ITALIANI”

«Dopo più di 30 anni non siamo più scelti esclusivamente per la promessa di convenienza: ci siamo evoluti in termini di qualità, assortimento e servizio e la clientela lo ha percepito. È una grande soddisfazione». Afferma Alessia Bonifazi, responsabile Comunicazione e Csr di Lidl Italia. Secondo una recente analisi condotta dall’Istituto Georetail Italia, che ha esaminato il mercato nazionale del discount, Lidl è al secondo posto tra le insegne del settore con una quota di mercato del 25,9%, in crescita del 0,68% rispetto all’anno precedente. «Per quanto riguarda l’ultimo fatturato consolidato (quello 2022, depositato nel 2023) abbiamo registrato 6,8 miliardi di euro, in crescita del 14% rispetto al precedente. Abbiamo consolidato il nostro percorso di italianità, che ci ha permesso di arrivare a una fascia più ampia e variegata di con-

16 PLM - COVER STORY

sumatori con un’offerta che oggi è composta per oltre l’80% da prodotti italiani». Attualmente Lidl conta oltre 3.500 referenze di cui l’80% a marchio privato, che rappresentano il core business dell’offerta di quest’insegna e coprono tutte le categorie merceologiche. «Certo, l’assortimento a Mdd si compone di gamme con vari posizionamenti: uno dei marchi più apprezzati e più rappresentativi di Lidl è “Italiamo”, mentre tra le gamme premium per il food spicca il brand “Deluxe” – in vendita durante il Natale e la Pasqua – che annovera referenze con ingredienti di eccellenza come il tartufo o il pistacchio di Bronte. Altri marchi privati di punta, solo per citarne alcuni, sono “Latteria”, “Nastrecce”, “Certossa”, “Merivio” e “Nonna Mia”. Completano l’offerta i prodotti Mdd dedicati alla cura del corpo come “Cien”, le linee moda a brand “Esmara” e “Livergy” e le proposte firmate “Parkside” per il mondo del bricolage e il giardinaggio». Una linea, quest’ultima, portata al successo mediatico da un testimonial d’eccezione: Arnold Schwarzenegger.

ARD (GRUPPO ERGON):

NON DI SOLI CLASSICI VIVE

IL DISCOUNT

Ma la clientela non è interessata solo a referenze alimentari tradizionali e ormai cerca di effettuare i propri acquisti quanto più possibile in un unico punto vendita. Anche il discount, dunque, è chiamato a rispondere a questa esigenza con private label che coprano più categorie merceologiche possibili e innovando continuamente l’assortimento. Lo sanno bene in Ard Discount (gruppo Ergon), presente soprattutto in Sicilia e in espansione verso Sardegna, Puglia, Basilicata e Calabria. Per l’insegna il 2023 è stato un anno importante, soprattutto grazie alle performance dei prodotti a marchio, che hanno registrato un +15% e rappresentano il 70% dell’intero fatturato alle casse di 560milioni di euro. «Il rinnovamento delle linee e la creazione di referenze sono uno dei nostri punti forti – dice Mario Sgarioto, amministratore delegato

LIDL

25,9% – quota di mercato nel mondo discount (2°player in Italia), +0,68% rispetto al 2021.

6,8 miliardi di euro – ultimo fatturato consolidato (+14% rispetto al 2021). 3.500 – le referenze di Lidl cui (80% a marchio privato).

80% – è anche la percentuale di referenze italiane, fra Mdd e di marca.

17 COVER STORY - PLM

26 marzo 1992

la data dell’insediamento del primo pdv discount in Italia.

55% (58% al Sud)

gli italiani che dicono di andare di più al discount per risparmiare (fonte: Rapporto Coop 2023).

22% sostiene che continuerà a farlo per tutto il 2024 (fonte: Rapporto Coop).

di Ergon – Quest’anno abbiamo presentato i nuovissimi yogurt pronti da bere proteici a marchio “Optimo” e “Fruit and Go”, nei due diversi gusti banana e fragola, e nella versione senza lattosio ai gusti mango e curcuma e frutti rossi e vaniglia, confezionati con meno del 60% di plastica rispetto alle confezioni simili vendute in Italia. Per “Sorsy”, nuovo brand nel mondo Ard Discount, abbiamo presentato le bevande energetiche nei gusti classico e senza zuccheri. Oggi accontentarsi di avere referenze classiche non basta più e per trattenere i clienti, oltre che per acquisirne di nuovi, bisogna

18

PLM - COVER STORY

MD: TATTICHE DI RIPARAZIONE

La campagna “Ma almeno provalo!” non è frutto del caso, ma è preceduta da un altro tentativo ben più aggressivo (si fa per dire) dell’ottobre 2023 dove lo stesso protagonista cercava di smontare i pregiudizi sui prodotti con la frase: “Ma è tale e quale!”. In quel caso, però, Centromarca aveva diffidato MD, invitandola a provvedere all’immediata sospensione degli spot, definendoli “privi di qualunque reale contenuto informativo per i consumatori, svilente e denigratoria per i prodotti di marca”; Centromarca, inoltre, aveva addirittura preteso un “contestuale impegno ad astenersi per il futuro da simili forme di comunicazione”.

offrire novità, battendo sui temi più sentiti, come il contenuto nutrizionale o la sostenibilità, tanto delle materie prime quanto degli imballi». Fra il 2023 e il 2024 inoltre l’insegna ha lavorato a una linea di detergenza a marchio proprio chiamata “Ionix Green”, (sgrassatori, ammorbidenti, detersivi per lavatrice e piatti). «Si tratta di prodotti biodegradabili e sicuri anche per le pelli più sensibili, nati con lo scopo di ridurre il proprio impatto ambientale e con la consapevolezza che il futuro consiste nel dare la possibilità, per tutti i portafogli, di vivere in modo sostenibile».

19 COVER STORY - PLM

MD: PER LA PRIVATE LABEL UN “AIUTINO” DAGLI SPOT

A spingere le vendite delle private label dei discount non è solo un fattore empirico (i consumatori che provano i prodotti acquistandoli nei pdv), ma anche l’azione di marketing mirato condotto dalle insegne gioca un ruolo non da poco. È il caso di Md, terza per fatturato nel canale discount in Italia, che ha chiuso l’anno (il 2022, l’ultimo disponibile) con ricavi in crescita dell’11% superando i 3,4 miliardi di euro. L’insegna ha lavorato a una campagna di comunicazione intitolata “Ma almeno provalo!” che punta a smontare la diffidenza e i luoghi comuni sui prodotti a marchio del distributore. I nuovi spot sono in onda dall’11 marzo sulle piattaforme digitali Rai Play, Mediaset Play, Amazon Prime e sui canali Ciao People e YouTube dell’azienda. Il messaggio veicolato è che, scegliendo un prodotto non ricon-

MD

3° insegna – per fatturato nel canale discount in Italia. 3,4 miliardi di euro – l’ultimo fatturato consolidato (2022), +11% sul 2021.

12% – gli italiani che affermano di avere difficoltà a mantenere i livelli di consumo del passato (fonte Coop). 16% – ossia quasi 7 milioni di persone si dichiara in sofferenza (fonte: Coop).

367 milioni di euro – l’equivalente a volume perso dai discount nel 2023.

Dal 79,3 all’85,3 – la crescita della penetrazione dei discount dal 2018 al 2022.

20 PLM - COVER STORY

ducibile alle più blasonate industrie di marca, i clienti non debbano sacrificare nulla in termini di qualità. Protagonista delle pubblicità è l’attore molisano Herbert Ballerina (pseudonimo con cui è meglio noto Luigi Luciano, storica spalla di Maccio Capatonda) il quale, quasi come un comedy relief, interviene in maniera inaspettata in quattro sipari, invitando gli interlocutori a dare una possibilità al prodotto Mdd: a quel punto, i presenti si sorprendono a notare come questi riescano effettivamente soddisfare anche le esigenze più raffinate.

IL PUNTO DI VISTA DELLA DISTRIBUZIONE CLASSICA

La lettura del fenomeno dei “discount rampanti” ha spaccato i retailer e ha sollevato non poche voci critiche. Appena tre mesi fa, alla fiera Marca di Bologna, Vladimiro Adelmi, brand manager di Coop, rimarcava come i costi di un discount siano meno articolati di un supermercato e questo rappresenta, per i primi, un elemento di vantaggio. «Nonostante ciò – ha detto Adelmi – non ci sottraiamo alla competizione, poiché il vero problema sta nel trattenere la clientela in un Paese in cui il 12% degli abitanti afferma di avere difficoltà a mantenere i livelli di consumo del passato e persino il 16% (quasi 7 milioni di persone) si dichiara in sofferenza». Più diretto e meno politicamente cor-

DISCOUNT: COSA PENSANO I MANAGER DELLA GDO?

All’interno del rapporto Coop 2023, realizzato dall’ufficio studi Coop-Nomisma, domande sul futuro delle abitudini degli italiani nel corso del 2024 sono state poste anche ai manager F&B: in generale, il primo fenomeno che inciderà maggiormente nei prossimi 3/5 anni è la crescita dell’Mdd (67%) seguita dalla crescita del canale discount tout-court (48%); più nel dettaglio, secondo l’81% dei manager la maggior parte degli italiani si rivolgerà alle Mdd e ben il 57% alle marche “di fantasia” dei discount; inoltre per il 79% degli intervistati, le persone si rivolgeranno di più ai discount (contro il 50% dei canali digitali e il 44% dei superstore).

21 COVER STORY - PLM

retto è invece il giudizio di Giorgio Santambrogio, amministratore delegato del Gruppo VéGé: «Tutti i media parlano della cavalcata dei discount e, quello che potrebbe essere un fenomeno importante ma non certo così travolgente, finisce per diventare una “profezia che si autoavvera”. Io contesto questo concetto, lo dimostra il fatto che il discount sia stato il canale che l’anno scorso ha perso di più in termini di volumi». L’ad di VéGé si riferisce a un dato presente nel panel di Ambrosetti, pubblicato a Marca, che evidenzia come, nonostante le ottime performance a valore, il discount abbia perso più di tutti gli altri canali a volume nel 2023 (-367 milioni di euro). Per essere precisi, tuttavia, il numero andrebbe letto in continuità con i dati degli anni precedenti, in cui il discount si è sempre dimostrato in crescita, seppure non in maniera omogenea: il massimo è stato raggiunto nel 2021 con 1.218 milioni di euro a volume, mentre il minimo è stato registrato nel 2022 con soli - si fa per dire - 566 milioni di euro. «Questo non significa non riconoscere le capacità dei discount, per quanto dovremmo chiederci che cosa siano oggi, visto che somigliano sempre più a supermercati. A ogni modo, penso che se i punti vendita tradizionali si dotano di marche del distributore, promozioni, un’offerta di qualità, possono fronteggiare i discount».

PLM - COVER STORY 22

CONCLUSIONE

A dispetto del venir meno di molte distinzioni tradizionali tra i vari format della distribuzione moderna e il discount, quest’ultimo ha ottenuto la sua vittoria non tanto da un punto di vista quantitativo quanto temporale. Il già citato panel di Gfk mostra come nei cinque anni dal 2018 al 2022 i discount abbiano costantemente incrementato la loro penetrazione, in senso assoluto: dal 79,3% all’81,4% del 2020 fino al 85,3% del 2022, il dato a tuttora più alto degli ultimi anni. Ciò a dimostrazione che, prima ancora che con supermercati e ipermercati, il discount ha capito di dover battere il proprio ieri, fatto di primo prezzo a tutti i costi ed esperienza d’acquisto un po’ troppo minimale, per potersi costruire un domani migliore. l

23 COVER STORY - PLM

giornalista professionista specializzata nel largo consumo

Maria Teresa Giannini

Aldi all’ 85 per cento

Il gruppo tedesco ha raggiungo una quota davvero impressionante di Mdd in assortimento. Il restante 15 per cento va ai marchi industriali. I brand del distributore sono rigorosamente italiani.

Nel 2018 una delle maggiori notizie del mondo distributivo ha riguardato l’entrata di Aldi, tramite l’austriaca Hofer, che fa capo al ramo Sud del gruppo. E oggi? «Oggi siamo presenti – risponde l’azienda - con 180 punti vendita distribuiti in sei regioni del nord Italia: Veneto, Lombardia, Piemonte, Emilia-Romagna, Trentino-Alto Adige e Friuli-Venezia Giulia, territori nei quali contiamo di consolidarci sempre di più».

A FARE IL PUNTO CON PL MAGAZINE È ALDI

24 PLM - INTERVISTA... DALLA PARTE DELLA DISTRIBUZIONE

Come in tutto il canale discount le marche private sono centrali: ma che quota rappresentano da voi?

L’85% del nostro assortimento, di cui l’80% è composto da prodotti alimentari provenienti da fornitori italiani selezionati, definiti da noi i “Custodi del gusto”. Possiamo affermare che si tratta di una proporzione estremamente rilevante anche nel panorama dei discount e, a maggior ragione, della Gdo in generale.

Diamo qualche totale...

Sono più di 2mila i prodotti Mdd, distribuiti su oltre 30 marche, dall’alimentare al non-food.

Quali categorie sono i veri best seller?

Tutte le nostre marche private sono apprezzate dai clienti, ma sicuramente tra queste sono nove le più rappresentative: “Regione che Vai”, espressione delle eccellenze gastronomiche italiane; “I Colori del Sapore” , con un ricco assortimento di frutta e verdura, succhi di frutta, minestroni, uova, riso, condimenti e conserve, fatti con materia prima italiana; “Bonlà”, la mar-

INTERVISTA... DALLA PARTE DELLA DISTRIBUZIONE - PLM 25

ca dedicata al latte e ai prodotti caseari realizzati con latte 100% italiano”; “Pan del Dì” per i panificati; “Il Podere”, che propone un ricco assortimento di specialità avicole, bovine, suine ed equine, lavorate in Italia; “Bio Natura”, pensata per offrire tutto il buono del biologico al prezzo Aldi; gli ittici sono protagonisti delle linee “Almare Seafood” e “Golden Seafood”, mentre con la linea “Gourmet” portiamo in tavola il gusto della cucina di alta qualità per gli amanti del gusto.

Su quali versanti punta l’innovazione?

L’assortimento di Aldi è in continua evoluzione, per rispondere ai nuovi trend di mercato ed è pensato per soddisfare al meglio le esigenze dei clienti, mettendo sempre al primo posto la qualità e la sicurezza alimentare. Un approccio applicato anche al nostro assortimento di prodotti ittici, per esempio, che soddisfano il gusto, rispettando l’ambiente grazie al trattamento responsabile delle risorse naturali. Importanti anche protein e vegan, in forte crescita. Infine, sicuramente grande ruolo continuerà a ricoprire il filone gastronomico italiano, con le nostre linee che valorizzano le tradizioni culinarie dell’Italia e i prodotti tipici.

Quale compito svolgono i fornitori italiani?

I nostri fornitori italiani sono un elemento chiave della nostra squadra. Il nostro obiettivo, sin dal nostro arrivo in Italia, nel 2018, è sempre stato di offrire al cliente locale il meglio dell’offerta tricolore. Per questo, lavoriamo tutti i giorni per costruire con loro, dopo averli selezionati con cura, un dialogo continuo e sinergico, che ci consenta di identificare tutti i possibili margini di miglioramento e risparmio sul prodotto. Inoltre, è molto importante il soddisfacimento di determinati requisiti: a integrazione dei parametri previsti per legge, i prodotti Aldi, in particolare quelli alimentari, devono soddisfarne ulteriori altri, definiti all’interno, per i quali si applicano, per noi e per i partner, valori di riferimento al di sopra dello standard.

663 mln

Vendite 2022* (con 139 negozi)

180 punti vendita Rete a fine marzo 2023

+33,2%

Progressione di fatturato (media annua)*

Verona Sede

10

aperture in Italia

marzo 2018

6 Regioni presidiate

>2

* Ufficio studi Mediobanca

26 PLM - INTERVISTA... DALLA PARTE DELLA DISTRIBUZIONE

1°

85%

sull’assortimento

Prime

Incidenza private label

in volume

mila Totale referenze Mdd >30 Totale linee Mdd

È vero che anche le private label hanno risentito dell’inflazione? In che modo?

È innegabile che, nel corso degli ultimi mesi, l’inflazione abbia messo a dura prova il mondo retail, compreso il settore delle private label. Ciò che ha fatto e può fare la differenza sono le singole strategie dei player. Noi, in quanto Aldi, in aggiunta ai ribassi già praticati nel corso dell’anno, abbiamo fatto ancora un passo in più offrendo, già a partire dallo scorso ottobre, una selezione di oltre 200 prodotti essenziali come pasta, carne, latte, salumi, formaggi e pesce, accanto a referenze per l’igiene personale, la cura della casa e degli animali a prezzo bloccato, ma con la qualità di sempre. Un impegno che abbiamo via via potenziato, sino a raggiungere più di 300 prodotti fino a marzo 2024, per sostenere le famiglie in difficoltà con una spesa sempre conveniente.

In Italia la Mdd ha una quota ancora relativamente bassa rispetto ad altri Paesi, anche se il gap si sta rapidamente colmando. Come andrà in futuro?

Sì, sicuramente, in linea generale, il panorama italiano è, rispetto a quello di altri Paesi europei, ancora leggermente indietro per quanto riguarda la quota di private label (anche se noi, come detto, abbiamo un assortimento di prodotti Mdd pari all’85%).

Tuttavia, va riconosciuto che, negli ultimi anni la marca del distributore è stata oggetto, e continua a esserlo, di un’importante crescita, favorita, a nostro parere, sia dallo scenario inflazionistico che stiamo vivendo, sia dallo sviluppo dei discount. La percezione di questo format di vendita sta cambiando: il consumatore che acquista prodotti PL in un discount non ha più la sensazione di sacrificare la qualità per la convenienza ma, anzi, è consapevole che è possibile conciliare i due aspetti. l

27 INTERVISTA... DALLA PARTE DELLA DISTRIBUZIONE - PLM

Luca Salomone giornalista professionista specializzato in beni di consumo, distribuzione, centri commerciali e finanza

Il packaging delle Mdd:

è la flessibilità che fa la differenza

La crescita delle Mdd negli ultimi anni è un fenomeno che risponde alle esigenze di che consumatori cercano prodotti di qualità e convenienza. A&B Studio, forte di oltre 15 anni di esperienza nel settore della comunicazione per il retail, svela il segreto di questo recente trend: il progresso del packaging strategico.

Il pack, più che un semplice contenitore, è un efficace strumento di comunicazione che cattura l'attenzione e trasmette ai consumatori i valori del brand in maniera diretta. Un design accattivante e la scelta dei giusti materiali puntano non solo a rendere il prodotto facilmente riconoscibile, ma anche a rendere ogni acquisto un’esperienza unica. Quello del packaging delle Mdd è un settore particolare, con delle precise specificità da tenere presente rispetto a quelle del packaging design più classico: indipendentemente dal prodotto, il system-packaging della Mdd deve essere estremamente flessibile, adattabile in contesti differenti sia per contenuto che per dimensioni, garantire riconoscibilità immediata rispetto al brand eppure mantenere chiare distinzioni visive tra le diverse categorie merceologiche, puntando a evitare di creare smarrimento e, anzi, a facilitare l’esperienza d’acquisto del consumatore. Se il packaging sta diventando una componente sempre più essenziale nel retail, con i consumatori che cercano esperienze di acquisto uniche e prodotti convenienti e di qualità, A&B Studio affianca grandi player della Gdo dedicandosi costantemente a comprendere in maniera approfondita i mutamenti del mercato e a metterli in relazione con le esigenze del cliente, rispettando budget e tempistiche e garantendo sempre la migliore soluzione di stampa. L'obiettivo di A&B Studio è assicurare che ogni investimento dei propri partner nel packaging delle Mdd porti a risultati sicuri, per questo A&B Studio si impegna a promuovere soluzioni che non solo soddisfino, ma superino le aspettative del mercato. l

29 PL CONSULTING - PLM

Antonio Ballotta Ceo e fondatore di A&B Studio

Apulia Distribuzione apre i prime due store a insegna Rossotono

Ideato nel 2017 per dare ai consumatori un’offerta di alta qualità a prezzi accessibili nel settore della macelleria e della gastronomia, attraverso prodotti made in Italy certificati e valorizzazione delle filiere locali.

di Federica Bartoli

Apulia Distribuzione apre i primi due punti vendita indipendenti Rossotono in provincia di Bari, nelle località di Bitritto e Mola di Bari. L’insegna rappresenta l’ultimo step di un processo di maturazione e trasformazione del brand Rossotono, ideato da Apulia Distribuzione nel 2017 per dare ai consumatori un’offerta di alta qualità a prezzi accessibili nel settore della macelleria e della gastronomia, attraverso prodotti made in Italy certificati e valorizzazione delle filiere locali. L’apertura dei due nuovi store arriva a pochi mesi dall’ingresso di Apulia Distribuzione in Gruppo VéGé e vede l’applicazione iniziale di due format: a Bitritto il negozio Rossotono Easy, con 300 metri quadrati di area vendita e tre casse a disposizione dei clienti, si concentra sull’ultraprossimità, mentre a Mola di Bari Rossotono Local ha il formato classico del supermercato con 600 metri quadrati di area vendita e quattro casse a disposizione dei clienti. Entrambi forniscono un servizio completo con reparti indipendenti di ortofrutta, gastronomia, macelleria, panetteria, grocery e non-food, contando al momento oltre 400 referenze a marchio RT e Rossotono, che rappresentano il 9% di incidenza sul fatturato, con la previsione di arrivare a mille referenze durante il 2024.

Idue store aderiscono inoltre al programma loyalty Speasy, piattaforma e-commerce e app loyalty con cui i clienti di Apulia Distribuzione possono accedere a sconti e promozioni, oltre a quelli già presenti sui volantini promozionali. Apulia Distribuzione conta più di 378 punti di vendita in cinque regioni del Sud, per un totale di oltre 200mila metri quadri di superficie di area vendite, a cui si aggiungono il format dell’ingrosso cash&carry Tuttori-

30 PLM - AZIENDE IN CAMPO

sparmio con gli store pugliesi di Brindisi, Lucera, Corato e Capurso. Nel 2023 Apulia Distribuzione ha registrato un fatturato pari a 930 milioni di euro e un grado di soddisfazione del cliente pari al 90%. «L’apertura dei primi due punti vendita Rossotono rappresenta un traguardo storico per Apulia Distribuzione e conferma la validità di un marchio, ampiamente premiato dai nostri clienti, in cui abbiamo creduto profondamente e che adesso siamo orgogliosi di elevare finalmente a vera e propria insegna», commenta Michele Sgaramella, vicedirettore commerciale di Apulia Distribuzione. l

AZIENDE IN CAMPO - PLM 31

AMMORBIDENTE 72 LAVAGGI DI EXTRA PROFUMO NOVITÁ NOVITÁ NOVITÁ NOVITÁ NOVITÁ WWW.INCHIPLA.IT I PROFUMI CHE AMI SUL TUO BUCATO

Arrivano i BuoniMaestri di Iper la grande i e Iginio Massari

Una linea di alta gamma nata da un’amicizia tra alta pasticceria e grande distribuzione.

Da Iper La grande arriva BuoniMaestri, il nuovo brand di pasticceria di Iginio Massari nato dalla collaborazione con il fondatore dell’insegna Marco Brunelli.Dopo anni di conoscenza, i due amici Marco Brunelli, fondatore dell’insegna, e Iginio Massari, il più grande pasticcere italiano, si sono, infatti, posti la sfida di creare una pasticceria gastronomicamente rilevante da portare sulla tavola degli italiani per celebrare i momenti speciali quotidiani. La collaborazione tra due Maestri di questa portata nel progetto simboleggia un ponte tra due mondi, l’arte pasticciera e la grande distribuzione, uniti dalla passione per la qualità e la perfezione. Il Maestro Massari ha guidato la squadra di ricerca e sviluppo prodotto permettendo ai pasticcieri di BuoniMaestri di reinterpretare in maniera innovativa dei dolci della tradizione, utilizzando solo materie prime genuine di altissima qualità e senza l’uso di coloranti artificiali. La gamma di BuoniMaestri comprende torte da forno, torte glassate, macaron, mignon, mousse in barattolo e dolci al cucchiaio. Una torta Caprese, la torta Perfetta alle mandorle, la Sbrisolona al cacao con gocce di cioccolato fondente, la torta glassata ai 3 Cioccolati, un Tiramisù, la Zuppa Inglese, sei gusti di Macaron e la Mousse vaniglia e ananas sono solo alcune delle proposte del nuovo brand di pasticceria. La linea dei prodotti è disponibile a partire dall’11 aprile presso l’Iper Portello, Milano. l

AZIENDE IN CAMPO - PLM 33

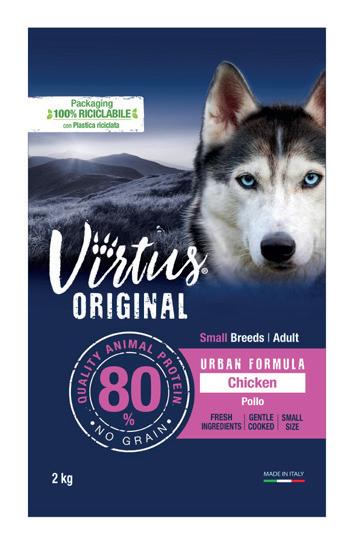

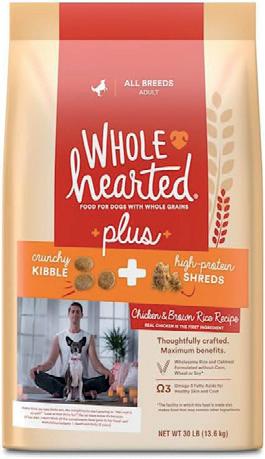

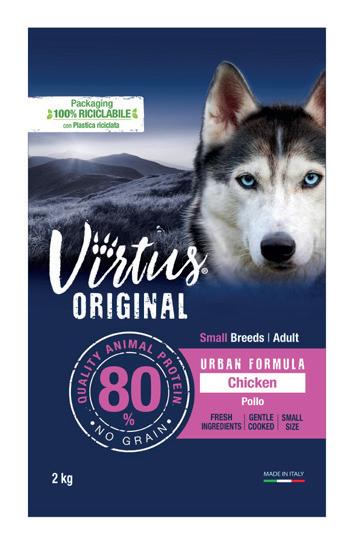

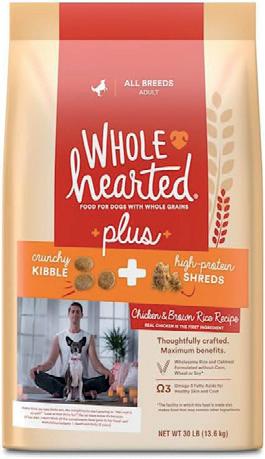

Le private label nel settore Pet: tendenze e sfide

I consumatori cercano prodotti performanti e di qualità a un prezzo più accessibile. vediamo le PL più innovative in questo campo.

Chi condivide come me la vita con uno o più animali di compagnia ha ben presente quanto sia importante garantirne il benessere, ma anche quanto possa pesare nel budget familiare. Secondo il rapporto Assalco-Zoomark 2023, il settore del pet care sta registrando una costante crescita, con indicatori positivi che confermano una tendenza costante nel tempo. Solo nel segmento alimentare (pet food), gli italiani hanno speso circa 2,8 miliardi di euro. D’altra parte, il Rapporto Coop del settembre 2023 ha evidenziato che questo settore è stato particolarmente colpito dall'inflazione nei primi sei mesi del 2023, con un aumento dei prezzi del +17,2% rispetto all'anno precedente. Non stupisce che i consumatori ( o “pet parents”) pur continuando a cercare prodotti di alta qualità e sicurezza, si spingano con più intensità verso le private label soprattutto quando offrono comunque prodotti innovativi e qualitativi ad un prezzo più accessibile. Le private label del segmento petfood/petcare, infatti, hanno visto una significativa crescita nell’intero mercato europeo del pet, generando un terzo delle vendite complessive nel 2022, con un aumento del 18% rispetto all'anno precedente e un picco del 25% verso la fine dell'anno. I prodotti private label, quindi, costituiscono un'opzione sempre più valida, specialmente se la qualità

34 PLM - PL BRANDING BY THE OPTIMIST

e l'efficacia sono paragonabili a quelli dei marchi famosi, ma a un prezzo maggiormente compatibile coi diminuiti budget familiari.

Di fatto le PL stanno guadagnando quote di mercato rispetto ai brand dell'industria, e nonostante alcuni ostacoli nei primi sei mesi dell'anno, ci si aspetta che i discount riprendano la loro crescita nei canali di vendita.

Ma quali sono queste private label?

Aprendoci all’orizzonte internazionale sono famose catene come PetSmart e Petco nati negli Usa che offrono una vasta gamma di prodotti rispettivamente sotto i marchi "Authority" e "WholeHearted" comprensivi di cibo secco e umido per cani e gatti, snack e accessori. I punti vendita, inoltre, offrono servizi di vario genere come la toelettatura ma in alcuni casi anche il dog sitting e la consulenza veterinaria. Sul mercato europeo ricordiamo l’inglese Pets at Home e segnaliamo il ruolo importante anche dei rivenditori online , tra cui, per esempio, il tedesco con diffusione europea ZooPlus. Venendo al mercato italiano, sappiamo che tutte le insegne di supermercati e discount hanno delle linee dedicate ai pet. Ci sono diversi esempi come gli antesignani store di Conad, Pet Store Conad, e di Coop, Amici di casa Coop e altri format dedicati che costituiscono una sorta di “stretching” delle insegne dedicati al petfood e al pet care.

PL BRANDING BY THE OPTIMIST- PLM

35

Sono molto interessanti, poi, realtà come Arcaplanet e L’Isola dei Tesori che con la loro capillare presenza sul territorio sono importanti vetrine delle tendenze e, spesso, incubatori di innovazione.

Arcaplanet e L'isola dei Tesori rappresentano due distinte realtà di negozi per animali in Italia, con una diffusione in 17 regioni e, rispettivamente 370 punti vendita per la prima e più di 300 per la seconda ( i dati sono in costante aggiornamento). Pur essendo realtà diverse, entrambe si distinguono per la loro vasta gamma di prodotti a marchi propri nel settore dell'alimentazione e degli accessori per animali con l’aggiunta di servizi sempre più approfonditi e attraenti per gli shoppers.

Al di là delle loro differenze, una delle peculiarità di queste catene è la strategia adottata per i loro private brand che non sono graficamente legati all'insegna del negozio. Questo approccio consente loro di adattarsi a diverse tendenze e posizionamenti di mercato, cogliendo le sfumature delle esigenze dei consumatori attuali che hanno sensibilità e necessità diverse.

Quali sono queste tendenze?

Come è facile prevedere, riflettono le dinamiche globali del settore alimentare per animali domestici, ma anche le tendenze affermatesi nell’ambito dell’alimentazione e della cura per la salute della persona.

Uno degli aspetti principali è il forte impegno per garantire una nutrizione di alta

PLM - PL BRANDING BY THE OPTIMIST 36

qualità, una priorità sempre più riconosciuta da consumatori consapevoli del benessere dei loro animali. Questo si riflette nell'attento utilizzo di ingredienti selezionati e formulazioni nutrienti, spesso ispirate alle tendenze alimentari umane, come l'uso di ingredienti naturali, biologici e privi di cereali. Si nota, inoltre, un aumento nella tendenza a distinguere tra ingredienti “positivi”, come vitamine, proteine e omega3, e quelli percepiti come negativi, come gli Ogm.

Particolare enfasi viene posta su cibi "a basso contenuto calorico" e "senza cereali o a basso contenuto di cereali", riflettendo così l'attenzione crescente verso la salute e il benessere degli animali domestici. Inoltre, vengono introdotte linee di prodotti specializzati per soddisfare esigenze specifiche degli animali, come alimenti per sensibilità digestive, anziani o con particolari esigenze dietetiche, tra cui l'alimentazione monoproteica. Anche i “sistemi nutrizionali” si stanno espandendo con la loro promessa di offrire ricette personalizzate dedicate ai cani. La trasparenza e la tracciabilità degli ingredienti sono diventate temi cruciali anche nel settore del petfood, in risposta all'interesse crescente dei consumatori per la provenienza e la sicurezza dei prodotti. Di conseguenza, le catene stanno migliorando la comunicazione riguardante l'origine degli ingredienti e l'intero

PL BRANDING BY THE OPTIMIST- PLM

37

al Cioccolato di Gianduia Ricette al Cioccolato Bianco

Una selezione di cioccolato e semilavorati prodotti a base di cacao da fave di cacao tracciabili al 100% con più di 15.000 analisi di laboratorio. Siamo leader nel Biologico e tutto 100% Made in Italy.

Le nostre migliori ricette per il tuo Brand 600 + RICETTE al

60 +

Cioccolato Italiano d’eccellenza

Latte

Ricette

ICAM S.p.A. Via Pescatori, 53 - 23900 Lecco (LC) - Italy Via Caio Plinio, 5/7 - 22030 Orsenigo (CO) - Italy - Tel. +39 031 634 6101 www.icamcioccolato.com

processo di produzione, spesso evidenziando il "made in Italy" come elemento distintivo dei loro prodotti. Per competere con marchi di fama consolidata, le catene stanno investendo sempre di più in innovazione e differenziazione dei loro prodotti. Questo si traduce nello sviluppo di nuove formulazioni, l'introduzione di ingredienti unici e l'adozione di confezionamenti e presentazioni innovative. Infine, la sostenibilità è diventata un tema cruciale anche nel settore del petfood, con un impegno per ridurre l'impatto ambientale dei prodotti. Le insegne stanno adottando pratiche di produzione sostenibili, utilizzando ingredienti locali e biodegradabili e preferendo l'impiego di plastica riciclata nei loro imballaggi, spesso anche apportando modifiche alle finiture di stampa per ridurne ulteriormente l'impatto ambientale.

In questo scenario, i consumatori del settore sono diventati sempre più esigenti, ma anche più consapevoli delle loro scelte. Le insegne, stanno rispondendo a questa sfida con impegno e determinazione, dimostrando di essere all'altezza delle aspettative del mercato. l

PL BRANDING BY THE OPTIMIST- PLM 39

Alessandra Businaro

partner e client service director The Optimist

A FARE IL PUNTO CON PL MAGAZINE

È NATHALIE JACQUET, DIRETTORE COMMERCIALE

DI EURIAL ITALIA.

Eurial Italia: la private label cuore pulsante della produzione

Ramo latte della cooperativa Agrial, è il secondo gruppo cooperativo lattiero-caseario francese, che conta 29 stabilimenti nel mondo. Uno di questi si trova a Borso del Grappa (Tv), dove da sei anni l’azienda ha “un piede” nel nostro Paese: nel 2018, infatti, acquisì l’intero capitale di Senoble Italia, gruppo da 900 milioni di fatturato.

di Maria Teresa Giannini

40 PLM - INTERVISTA… DALLA PARTE DELL’INDUSTRIA

Eurial raccoglie 2,3 miliardi di litri di latte ogni anno ed il suo business principale, anche sul mercato italiano, è la produzione di yogurt e formaggi come co-packer per le insegne della distribuzione. A parlare dell’azienda e dei suoi numeri recenti è Nathalie Jacquet, direttore commerciale di Eurial Italia.

Come si è chiuso il 2023 a livello tanto di fatturato quanto di produzione a volume, nel complesso dei vostri prodotti?

In Italia abbiamo concluso l’anno con un aumento sui volumi superiore al 4%, stesso dicasi del fatturato: dagli oltre 45 milioni di euro del 2022 siamo passati infatti ai 47 milioni e 390mila del 2023.

Quello di Borso del Grappa è l’unico stabilimento italiano?

Si prevede un’espansione nella penisola?

Sì, quello di Borso del Grappa è l’unico stabilimento italiano: al suo interno lavorano 151 addetti e al momento non è prevista un’ulteriore espansione.

Che numeri fa la vostra produzione come co-packer?

Il 75% della produzione è rivolta alla private label: essa rappresenta il 70% dei volumi totali e contribuisce per la stessa percentuale al fatturato del gruppo.

In Italia con quali insegne lavorate?

Serviamo Eurospin, Md, Lidl, Aldi, Penny Market, Prix, Esselunga, Coop e Selex, Iges e Maxi Di.

41 INTERVISTA… DALLA PARTE DELL’INDUSTRIA - PLM

GRAZIE

2aEDIZIONE COPACKER PROFILE PLM AWARDS 2024 BEST IN COLLABORAZIONE CON UN PROGETTO DI CON IL PATROCINIO DI PARTNER

per essere stati con noi e aver reso anche questa seconda edizione un grande successo + 150 aziende partecipanti 10 membri giuria 24 premi assegnati 8 vincitori assoluti

Quali sono le tendenze nutrizionali che intendete “cavalcare” con le vostre private label? Quali le esigenze del consumatore a cui volete dare risposta?

La tendenza alla quale siamo storicamente più legati è l’attenzione al benessere, ma guardiamo con interesse anche alla ricerca di prodotti appaganti. Le esigenze del consumatore a cui vogliamo dare risposta sono, in primis, la qualità e l’accessibilità.

Come vi pare si stia comportando il consumatore verso i vostri prodotti Mdd, davanti a un’inflazione che resta alta per quanto riguarda il carrello della spesa?

Il consumatore è sempre di più alla ricerca di un prodotto semplice, versatile e con un buon rapporto qualità-prezzo, complice la congiuntura economica in cui ci troviamo.

Quanto destinate alla comunicazione e verso quali canali?

La nostra comunicazione è rivolta principalmente al b2b attraverso l’utilizzo della nostra pagina aziendale Linkedin, volta a migliorare la nostra reputazione online e per lo sviluppo di nuovi business. Ci appoggiamo inoltre alle testate giornalistiche di settore, dove vengono pubblicati periodicamente approfondimenti e interviste.

A quali novità state lavorando per il resto del 2024?

Completeremo la nostra comunicazione digitale con il rifacimento del sito e stiamo studiando un piano di comunicazione per farci conoscere maggiormente nel nostro territorio.l

29

gli stabilimenti nel mondo di Eurial

151 gli addetti dell’unico stabilimento italiano

€ 47.390.00

fatturato 2023 di Eurial

4%

l’aumento di fatturato sul 2022

900 milioni

il fatturato di Senoble Italia, gruppo che Eurial ha acquisito nel 2018

43 INTERVISTA… DALLA PARTE DELL’INDUSTRIA - PLM

Il mercato dell’healthy food a Mdd è in piena SALUTE

La private label ha mostrato una marcia in più rispetto alla marca industriale, mettendo a segno a valore +14,1% contro +7,3% e raggiungendo una quota del 26,7% sul giro d’affari complessivo.

Il mercato dell’healthy food in Italia ha fatto registrare nel 2023 performance positive soprattutto a valore e, in misura minore, anche a volume, con la private label che ha mostrato una marcia in più rispetto alla marca industriale. Secondo le rilevazioni realizzate da NIQ, infatti, le vendite complessive dei prodotti alimentari legati alla sfera della salute e del benessere hanno superato 1,3 miliardi di euro con un aumento del 9% rispetto all’anno precedente, mentre in termini di volumi l’incremento è stato più contenuto (+0,8%). La Mdd cresce a un ritmo decisamente più sostenuto dei brand industriali

44

PLM - MERCATI

BeneSì di Coop, con circa 200 referenze e un fatturato di 100 milioni di euro, mostra trend positivi a due cifre sia a valore sia a volume.

mettendo a segno a valore +14,1% contro +7,3% e raggiungendo una quota del 26,7% sul giro d’affari complessivo. A volume la differenza di performance è ancora più netta: la Mdd incrementa i volumi del 6,2% e raggiunge una quota di mercato del 38,9%, mentre i prodotti di marca accusano una contrazione del 2,4%. Tra i vari segmenti a Mdd, il più consistente in termini di valore è il senza lattosio che lo scorso anno ha superato i 136 milioni di euro (+9,9%), seguono l’integrale e il senza glutine con circa 76 milioni di euro ciascuno (+11,8% e +15,9%) e poi il plant-based con 63 milioni di euro (+25%).

45 MERCATI - PLM

Da ALDI, il gusto della primavera come appena colta!

In un momento in cui la freschezza, la qualità e la convenienza sono sempre più importanti per i consumatori, ALDI si conferma un punto di riferimento per chi cerca prodotti genuini a prezzi accessibili.

Con 180 negozi aperti nei suoi primi 6 anni in Italia, ALDI si distingue per la sua promessa di freschezza e qualità, unite dalla convenienza del “ PREZZO ALDI” e dalla collaborazione con fornitori italiani selezionati.

Il reparto ortofrutta, ispirato ai mercati tradizionali, accoglie i clienti con un assortimento variegato di circa 130 referenze ALDI non si limita a offrire prodotti freschi, ma si impegna anche a rispettare la stagionalità e a seguire rigorosi protocolli di produzione, condivisi con la

rete di fornitori, al fine di garantire la sicurezza alimentare

Tra le varie linee offerte da ALDI, nel comparto ortofrutta spiccano la marca “ I Colori del Sapore”, che garantisce frutta e verdura 100% italiane, “ Regione che vai”, un viaggio nel gusto delle eccellenze locali, comprese le D.O.P.

e le I.G.P., e “ Bio Natura”, tutto il buono del biologico al “PREZZO ALDI”, con un assortimento di circa dieci referenze di frutta e verdura.

Non mancano le proposte esotiche per soddisfare ogni palato e garantire un’esperienza di shopping all’insegna della varietà e di un arcobaleno di sapori.

Con ALDI, cogli il risparmio e metti nel carrello tutto il gusto e la freschezza della primavera!

INFORMAZIONE PUBBLICITARIA www.aldi.it

Free From di Despar nel 2023 ha registrato una crescita a valore del 20,1% e a volume del 21,7%, grazie soprattutto ai prodotti senza lattosio.3

I CONSUMATORI CERCANO RASSICURAZIONI A PREZZI ACCESSIBILI

Hervé Martin, direttore Mdd di Carrefour Italia, afferma che i clienti prestano sempre più attenzione alle ricette con elenchi di ingredienti, certificazioni e indicazioni brevi: «I consumatori cercano rassicurazioni a prezzi accessibili, la qualità non è più solo gusto, ma anche salute e ambiente. La sostenibilità è parte integrante della nostra politica aziendale e i prodotti che offriamo ai nostri clienti devono incarnare concretamente il nostro impegno. La marca privata, che rappresenta oltre un prodotto su tre delle nostre vendite, riflette i cambiamenti che stiamo attuando. In Italia, nella progettazione dei nostri prodotti lavoriamo su quattro importanti leve interfunzionali: catene di filiere e materie prime, ricette, packaging e impatto sociale. Negli ultimi mesi, abbiamo lanciato i primi prodotti della nuova gamma Carrefour Sensation High Protein, dedicata all’alimentazione proteica, allo sport e all’attività fisica, a partire da una linea di tre yogurt iperproteici, 0% di grassi, senza lattosio e senza zuccheri aggiunti».

47 MERCATI - PLM

L’eccellenza del gusto.

500 prodotti firmati Despar Premium.

Scopri la linea completa su desparitalia.it

Celebriamo

CRESCE LA RICHIESTA PER LE COMPOSTE

CON SOLI ZUCCHERI DELLA FRUTTA

Lucio Ragazzini, titolare di Apicoltura Casentinese, afferma che il mondo della private label rappresenta per la sua azienda il 50% del fatturato e il mercato dell’healthy food a Mdd è arrivato a circa 3 milioni di euro: «La richiesta principale delle insegne della Gdo è per le nostre composte dolcificate con i soli zuccheri della frutta, ad esempio succo concentrato di mela o di uva. In questi prodotti quasi sempre viene richiesta la certificazione biologica e in taluni casi la frutta è di origine italiana. Le composte di questo tipo hanno la caratteristica di risultare meno dolci al palato, infatti anche nella tabella nutrizionale i carboidrati sono tra i 38 e 40 g su 100 g, mentre nelle classiche confetture extra si arriva mediamente a 50 g su 100 g: ne deriva una riduzione in apporto zuccherino di circa il 20% con un minor apporto calorico di circa 80 kcal. Inoltre, nelle composte non ci sono indicazioni legali in termini di percentuale di frutta e di zuccheri utilizzati, quindi in genere abbiamo un prodotto molto più ricco di frutta arrivando a utilizzarne dal 65% fino all’80%».

LA MDD SI RIVOLGE A CHI È ATTENTO ALLA SALUTE E APERTO ALLE NOVITÀ

La crescita della Mdd sul mercato è trainata dai prodotti che veicolano salubrità e benessere, oltre che dal primo prezzo: «Non ci si rivolge solo a consumatori con patologie, intolleranze o allergie – spiega Carmen Quatrale, responsabile “Coop Ambiente, Benessere, Solidarietà” e direzione marketing di Coop Italia –, ma anche a chi è attento alla salute e aperto alle novità. BeneSì è il brand con cui Coop dal 2013 “risponde” a questi clienti, consapevoli, attenti e rigorosi, ma anche curiosi e interessati a nuovi prodotti, consumatori “evoluti” che cercano il giusto equilibrio nell’alimentazione senza rinunciare a gusto e piacere. Oggi BeneSì, che comprende circa 200 referenze e tre gamme di prodotto (Plus, Senza Glutine e Free From), è in forte crescita, con un fatturato annuo di circa 100 milioni di euro e trend positivi a due cifre sia a valore sia a volume, anche grazie al lancio di nuove formulazioni. Come la linea di gelati naturalmente senza lattosio a base vegetale (avena o cocco) in gusti golosi e originali, perché la ricerca del benessere a tavola non sia rinuncia del “buono”».

49 MERCATI - PLM

CRESCONO GLI ASSORTIMENTI HEALTHY SUGLI SCAFFALI DELLA GDO

Secondo Pietro Poltronieri, direttore Mdd di Crai, il segmento healthy continua a crescere perché è sempre più presente negli assortimenti della Gdo: «Con la nostra Mdd In Armonia, abbiamo registrato ottimi risultati sia per i free from sia per i prodotti arricchiti e con fibre. Vista la risposta e la richiesta del mercato ci siamo concentrati proprio su quest’ultimo segmento per studiare nuove linee con un maggior contenuto proteico. Come Crai Sport, che include una gamma di barrette proteiche studiate in collaborazione con Ppr Performance, un team di atleti professionisti, e che verrà potenziata con integratori e bevande isotoniche. Considerando che abbiamo un obiettivo di crescita sulla Mdd che da qui al 2030 dovrà pesare il 50%, continueremo a lavorare sugli assortimenti per un’offerta sempre più completa, moderna e dinamica. Una novità è una segmentazione di prodotti arricchiti alla vitamina D, sviluppati attraverso una consulenza scientifica in ambito medico e universitario. Contestualmente potenzieremo il segmento dei proteici con yogurt da bere, bevande vegetali, pasta e panificati».

I FREE FROM A MDD HANNO UNA MARCIA IN PIÙ

Michela Cocchi, brand manager di Despar Italia, spiega che, tra le quattro linee dell’offerta healthy food a marchio dell’insegna, Free From è quella che ha performato meglio: «Nel 2023 ha registrato una crescita sia a valore (+20,1%) sia a volume (+21,7%), e al suo interno i

Crai lavora per ampliare gli assortimenti dell’healty food con l’obiettivo di crescita sulla Mdd che entro il 2030 dovrà pesare per il 50%.

51 MERCATI - PLM

prodotti senza lattosio rappresentano circa il 65% a valore e sono quelli che mostrano i trend più positivi (+19,6% a valore e +26,9% a volume, dati Nielsen). Da segnalare la crescita di alcuni tra gli ultimi lanci a marchio Vital, come le confetture senza zuccheri aggiunti e la pasta 100% legumi che, nei primi mesi del 2024, ha raddoppiato i volumi rispetto all’anno precedente. Tra i prodotti salutistici, particolarmente interessanti sono le performance degli yogurt greci della nostra linea a marchio mainstream Despar che nel 2023 sono cresciuti del 47,2% a valore a del 39,5% a volume. Lavoriamo per rispondere con la Mdd alle nuove tendenze di mercato, tra cui quella degli alimenti ad alto contenuto di proteine, e quest’anno lanceremo la nostra gamma di prodotti proteici che include bevande e budini».

AUMENTA LA RICHIESTA PER I PRODOTTI PROTEICI

Secondo Alessia Bonifazi, responsabile comunicazione & Csr di Lidl Italia, la tendenza più forte dell’healthy food è senza dubbio quella del proteico: «L’offerta di prodotti “high protein”, inizialmente spinta dalle particolari esigenze alimentari di sportivi e amanti del fitness, ora incontra il gradimento di una fetta più ampia di consumatori. Per questo, il mondo del proteico nei nostri punti vendita può contare decine di referenze, dalle barrette ai gelati, dalla pizza alle creme spalmabili. La nostra offerta comprende anche un’ampia gamma di prodotti “free from” e la nostra linea certificata V-Label di alimenti vegani e vegetariani Vemondo. Anche in questo caso, quello che all’inizio si poteva considerare un trend – la graduale riduzione di proteine animali dalla dieta – è diventata negli anni un’esigenza di consumo consolidata per un pubblico sempre più vasto. Questo range è presente in assortimento fisso con un’ampia gamma di proposte, dai burger vegetali ai biscotti, dagli yogurt ai gelati. Inoltre, con cadenza regolare, alle referenze fisse si affiancano promozioni in&out».l

PLM - MERCATI 52

MERCATI - PLM 53

Fabio Massi giornalista specializzato nei temi del mondo del retail e del mass market

PRIVATE LABEL A CONFRONTO

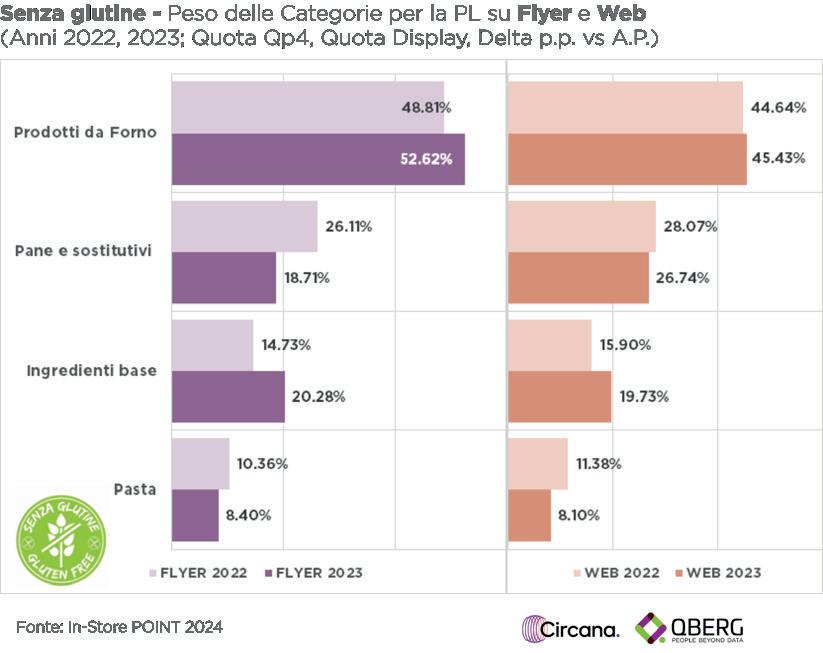

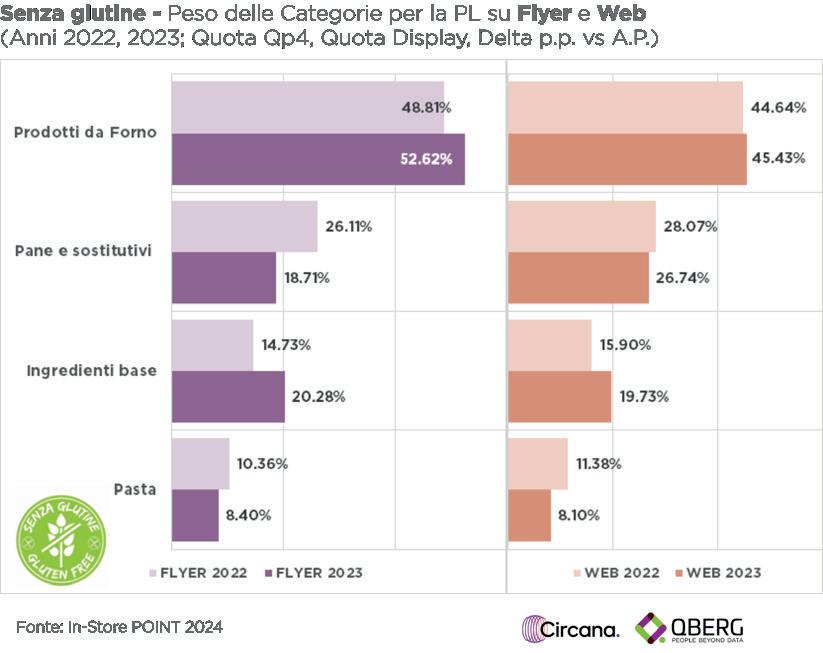

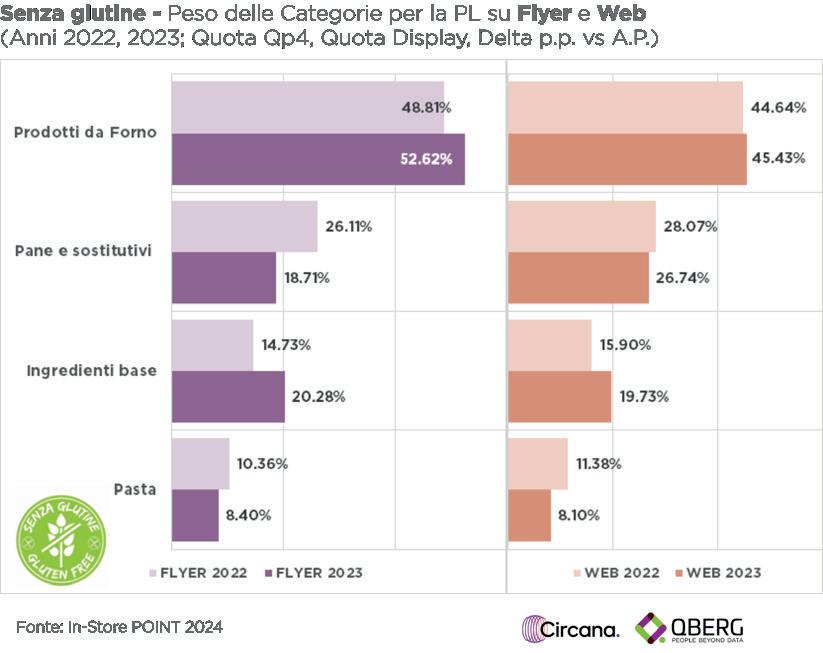

Free from: quanta PL nel mondo dei prodotti “senza glutine” e “senza lattosio” ?

L’Istituto di Ricerca italiano leader nei servizi di price intelligence e di analisi delle strategie assortimentali cross canale (flyer, punti vendita fisici, e-commerce e newsletter), ha analizzato il trend in crescita dei settori del “Senza glutine” e “Senza lattosio”, confermato anche dalla tendenza della curva dell’”indice di interesse” di Google per le ricerche, limitate alla categoria “Alimenti e bevande” degli ultimi dieci anni.

54

PLM - OSSERVATORIO QBERG

Al di là dei picchi del periodo covid, in cui la pandemia ha avuto come effetto collaterale un evidente ricorso al salutistico in genere, colpisce la netta ed evidente crescita.

QBerg ha esaminato quale sia la presenza della Private Label in tutte le categorie interessate da “Senza glutine” e “Senza lattosio”.

Per farlo, abbiamo fotografato la variazione della quota di visibilità nel passaggio tra 2022 e 2023, sul volantino promozionale di Ipermarket, Supermarket e Superette (media “Promo” del mondo fisico, essenziale driver di sellout nel mondo dell’FMCG e non solo) e lo scaffale continuativo online dei principali siti di e-commerce della GD e di Amazon Fresh.

55 OSSERVATORIO QBERG - PLM

SENZA GLUTINE: PL E TOP10 PRODUTTORI PERDONO SUL FLYER

Iniziamo con l’esame della quota di visibilità della PL , dei Top10 produttori e del “resto del mondo” sulla totalità delle categorie in cui appare l’etichetta “senza glutine”.

Sui flyer promozionali, nel passaggio tra 2022 e 2023 notiamo una contrazione della PL (-2.2 punti percentuali), che diventa addirittura di 4.1 per il Top10 produttori. Pur notando come i Top10 continuino a coprire oltre il 50% della visibilità, vediamo come la galassia di produttori minori, che nel 2022 era di poco inferiore alla PL, nel 2023 passi nettamente al secondo posto, segno di un investimento da parte del trade sulla coda lunga dei produttori minori.

Molto più stabile appare la situazione per l’e-commerce: qui invece avviene l’esatto contrario, ovvero la PL guadagna quasi un punto e i Top10 un risicato 0.2 p.p.: sono gli Altri a perdere quindi poco più di un 1 p.p. Da notare, comunque, la molto minor concentrazione: la PL sul continuativo online ha una quota più bassa, e oltre il 30% di visibilità viene lasciato agli Altri.

Esaminiamo ora, fatto 100 la PL, quali siano state le categorie su cui più si è investito in tema di visibilità assortimentale. In altre parole, quali siano state le categorie più importanti all’interno della PL per il “Senza glutine”, con le loro variazioni.

Per il volantino, notiamo una fortissima spinta sui

Prodotti da forno (quasi 4 p.p. di crescita su una quota che sfonda il 50%) e su Ingredienti base (Farina, Fecola, Preparati per dolci) che crescono di oltre 5 p.p.

Nel web, stabile Prodotti da forno, mentre ritroviamo la crescita di Ingredienti base (poco meno di 4 p.p.) e Pane e sostitutivi, questi ultimi con quasi 1.5 p.p. di crescita.

PLM - OSSERVATORIO QBERG

56

SENZA LATTOSIO: PL PIÙ FORTE NELL’ONLINE, PERDE SUL FLYER

Nel passaggio dal 2022 al 2023, per quanto riguarda il volantino promozionale, la PL è l’unica a lasciare 2.4 p.p., di cui 1 p.p. ai Top10, che nel mondo del “Senza lattosio” hanno uno share di visibilità che supera il 60%, e 1.4 p.p. agli “Altri”.

Diversa la situazione sul continuativo online: la PL guadagna 1.4 p.p., gli “Altri” 2.2 p.p. e i “Top10” perdono 3.6 p.p., scendendo al di sotto del 60% di share.

La PL nel segmento del “Senza lattosio” spazia su dieci categorie (mostriamo solo le sei più importanti), tra cui “Ricorrenze/Confezioni Speciali”, “Salumi”, “Ingredienti base”, “Surgelati”, “Prodotti da Forno” e “Piatti freschi/specialità” sotto l’etichetta di “Altre” (data l’esiguità assortimentale).

Notiamo subito come la PL abbia spinto forte, sia sul Flyer che nel Web sul mondo Formaggi: circa 4.5 p.p. sul Flyer (in cui la categoria rappresenta già oltre il 50%), e quasi 3.5 p.p. per il Web. Nel Fyer, crescono anche Condimenti freschi (quasi 2 p.p.) e Latte e panna fresca (2 p.p.) insieme ad “Altre” (+2 p.p.).

Per l’online invece i Formaggi sono l’unica categoria a crescere, insieme ad una piccola crescita di “Altre”; registriamo infatti una sostanziale stabilità per il resto delle categorie. l

57

responsabile marketing e business development di QBerg

Fabrizio Pavone

OSSERVATORIO QBERG - PLM

Più spazio alle Private Label

Il 1° e unico MAGAZINE DIGITALE

dedicato alla marca

del distributore e ai suoi protagonisti

Cibo, quel piacere tutto italiano

Per te, la tua famiglia, la tua casa

Le terre e i cieli d’Italia

Sapori speciali per i giorni di festa

Cibo, quel piacere tutto italiano

Per te, la tua famiglia, la tua casa

Le terre e i cieli d’Italia

Sapori speciali per i giorni di festa