INTERVISTA

Ferrarelle: il tuffo alla conquista delle gassate e dei mercati esteri

SUCCESSI

Fratelli Arena approva il nuovo piano industriale: +158 milioni di euro

Ferrarelle: il tuffo alla conquista delle gassate e dei mercati esteri

Fratelli Arena approva il nuovo piano industriale: +158 milioni di euro

INTERVISTA

Ferrarelle: il tuffo alla conquista delle gassate e dei mercati esteri

Fratelli Arena approva il nuovo piano industriale: +158 milioni di euro

Risotti, pasta, zuppe, pizze, secondi, insalate. È facile cucinare con Edelblu.

bergader.it

Gender

Gli shopping center in viaggio verso luoghi esperienziali

Intervista

Ferrarelle: il tuffo alla conquista delle gassate e dei mercati esteri

15 Successi

Fratelli Arena approva il nuovo piano industriale: +158 milioni di euro

17 Imprese

Pinsami: finanziamento di 10 milioni per il raddoppio del fatturato

18 Mercati

Birra: l’attenzione è sull’artigianalità, ma crescono le analcoliche

28 Retail Innovation

Lavazza Flagship - Londra, Gran Bretagna

Persone

33 Social&Pr strategies

I passi falsi nella relazione con i giornalisti

35 Digital Marketing

CPaaS: un’unica piattaforma per conversare con i tuoi clienti su più canali

37 Focus

Fuori pasto dolci: i consumatori premiano la sperimentazione

44 Customer Smart Surround

46 Mercati

Detergenza bucato: igiene e profumazione al centro

60 Retail Real Estate Il Fitness è in salute

62 Focus

Free from, un comparto in salute

66 Digital Club/Retail

Una nuova influenza

68 Mercati

Pane e sostitutivi: il trend salutista spinge le vendite

82 Osservatorio Digital

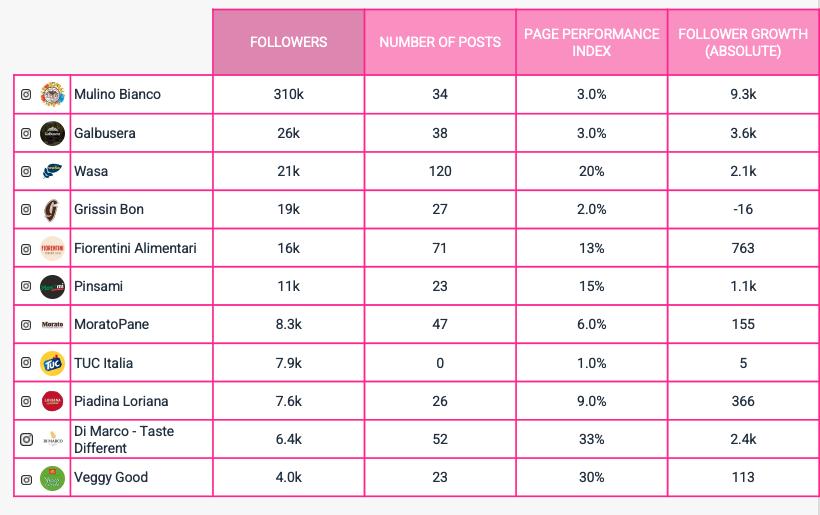

Chi ha pane, ha anche i social: ecco i brand più attivi sul web

85 Tecnologistica

Italian Pack propone un nuovo confezionamento per zuppe e piatti pronti

Cpr System avvia i primi passi del progetto Tracing

88 News

89 Video e podcast

91 Prossimamente

Centri commerciali e outlet ripensano alla propria mission, integrando l’offerta commerciale con elementi legati al leisure e alla ristorazione: passano da luoghi per acquisti di routine a veri e propri “place to be”.

DM Magazine

Supplemento mensile di Distribuzione Moderna

Testata giornalistica registrata presso il Tribunale di Milano

Registrazione n° 52 del 30/1/2007

Direttore responsabile

Armando Brescia

Direttrice editoriale

Stefania Lorusso

Responsabile di redazione

Claudia Scorza

Redattori

Federica Bartoli, Stefania Colasuono, Alberto Deiana, Maria Teresa Giannini, Maddalena Marconi, Paolo

Pelloni, Michele Rinaldi, Raffaele Rota, Luca Salomone, Marco Usai, Fabrizio Valente, Marco Zanardi

Progetto grafico Silvia Ballarin

Editore Edizioni DM Srl Via A. Costa 2 20131 Milano P. Iva 08954140961 Contatti Tel. 02/20480344 redazionedm@edizionidm.it

Pubblicità Ufficio commerciale Tel: 02/20480344 commerciale@edizionidm.it

di materiale (testi, articoli, notizie, immagini, dati, grafiche, ricerche ecc.) da parte di autori esterni alla Redazione non garantisce che esso venga pubblicato, né in parte, né nella sua forma originale. Lo stesso, peraltro, potrebbe essere pubblicato in forma rimaneggiata per necessità di carattere editoriale. Si precisa altresì che l’invio del suddetto materiale costituisce automatica autorizzazione da parte di Edizioni DM Srl alla pubblicazione a titolo gratuito su tutte le proprie testate.

https://www.facebook.com/marcascudo

https://www.instagram.com/marca_scudo/ www.unifrigo.it/marca-scudo

Il tema della gender equity è sempre più sotto la luce dei riflettori. Dati Istat hanno dimostrato come, durante il lockdown, il genere femminile sia stato quello più penalizzato all’interno del mondo del lavoro. Rispetto agli uomini, infatti, un numero più alto di donne – per lo più occupate in modo precario, part-time o saltuario – ha perso il posto, ha smesso di cercare lavoro o è entrato nella categoria degli “inattivi”. A fare da contraltare a questa fotografia poco rassicurante spicca l’impegno di un gruppo sempre più ampio di aziende illuminate che considerano fondamentale creare un ambiente di lavoro inclusivo. Per queste organizzazioni si tratta in generale (almeno “sulla carta”) di una condizione centrale per il benessere stesso del business e per conseguire migliori risultati. In Italia spiccano nomi come Lavazza, Barilla, Ferrero e ultima in ordine temporale Nestlé, che ha recentemente annunciato l’ottenimento della Certificazione per la parità di genere UNI/PDR 125:2022, rilasciata dall’ente certificatore Bureau Veritas. Queste aziende virtuose hanno ben compreso, prima di altre, quanto gli accorgimenti che vanno a colmare il gender gap in ambito professionale siano in grado di dar vita ad ambienti lavorativi più stimolanti e collaborativi. A ricordarci di quanto la strada per una reale e concreta parità di genere sia ancora lunga e in salita sono però, purtroppo, i recenti fatti di cronaca. Una manager torinese, di 32 anni, vittima di uno stupro di gruppo in un locale sui Navigli a Milano nel marzo del 2023, è stata infatti licenziata dall'azienda per la quale lavorava ad Assago (con sede legale in Olanda). La società, specializzata nel commercio di brand di lusso, avrebbe inizialmente mostrato sostegno e vicinanza alla propria dipendente che, a causa della violenza subìta, ha vissuto sei mesi scanditi da ricoveri in ospedale e sedute da psicologi e psichiatri. Nonostante tutto la donna sarebbe rientrata al lavoro - sia pur tra numerose difficoltà - dopo l’estate, fiduciosa di poter ricominciare a piccoli passi una vita normale. Fino a marzo 2024, quando la società decide di consegnarle la lettera di licenziamento perché ritenuta inefficiente, offrendole “addirittura” 5mila euro di buonuscita. Ultimo, ma non ultimo dettaglio, è che chi quella lettera l’ha firmata è una donna. La domanda che sorge spontanea è: «Se fosse stato un uomo si sarebbero comportati allo stesso modo?». È facile dire che le donne vanno sostenute, ma non tutte le aziende lo fanno poi nella pratica. È impensabile che una lavoratrice, per di più se è in un momento di difficoltà, venga sacrificata in nome di un mero profitto d’impresa. Eppure, nel 2024 succede ancora. Al di là del singolo episodio si pone evidentemente un tema di etica d’impresa e solidarietà sociale, elemento indispensabile perché le comunità del lavoro possano essere veri luoghi in cui, anche nelle difficoltà, i dipendenti possano sentirsi realmente parte della vita aziendale e non mero meccanismo. Spesso si parla di produttività dei lavoratori e delle lavoratrici ma questa non può e non deve essere slegata dal tema dell’equità. Non più.

Centri commerciali e outlet ripensano alla propria mission, integrando l’offerta commerciale con elementi legati al leisure e alla ristorazione, passando da luoghi per acquisti di routine a veri e propri “place to be”.

di Marco UsaiLa Covid-exit dei centri commerciali è finalmente iniziata: nel 2023, secondo i dati di una ricerca diffusa dal Consiglio Nazionale dei Centri Commerciali e realizzata in collaborazione con Ey, le strutture commerciali italiane hanno registrato un aumento di fatturato di oltre due punti percentuali rispetto all’anno precedente e di un punto percentuale rispetto al 2019, ultimo anno prima del Covid. Numeri che, naturalmente, vanno ponderati anche sulla base della crisi inflattiva dell’ultimo biennio ma che fanno comunque ben sperare per l’anno in corso e per il futuro. Soprattutto perché il mondo degli shopping center, nel quale rientrano grandi e piccoli

centri commerciali, retail park e factory outlet, vive una fase di profonda evoluzione, iniziata in verità già qualche anno prima del Covid, sull’onda di quella Retail Apocalypse proveniente dagli Usa e che ha causato la chiusura di centinaia di strutture retail oltreoceano. La pandemia ha soltanto accelerato, dunque, un processo di revisione della formula commerciale che vada incontro alla nuova geografia degli acquisti, come spiegato dalla ricerca realizzata da TradeLab in collaborazione con Retail Institute Italy, che ha introdotto la terza edizione di “Shopping Center”, l’evento dedicato all’evoluzione dei centri commerciali.

Pinzone (Svicom): «Puntare sull’identità e su una narrazione efficace» Per Svicom, società benefit leader nel real estate per l’offerta integrata di servizi immobiliari, è importante considerare gli asset retail come dei veri e propri brand, ognuno con un’identità specifica. In quanto tale il centro commerciale, servendosi anche del giusto mix tra strumenti digitali e competenze umane, può arrivare a stabilire una relazione di fiducia con i propri consumatori. «L'applicazione dell'intelligenza artificiale generativa potrebbe rivoluzionare il modo in cui i settori dei media e della pubblicità pensano all'uso dei dati – dichiara Francesca Pinzone, head of marketing & digital di Svicom – senza però perdere di vista la componente umana ed emozionale. Anche per ciò che concerne la comunicazione e in particolar modo i social media – continua Pinzone –il centro commerciale deve trovare una narrazione efficace, anche attraverso collaborazioni con i content creator per la generazione di contenuti più ingaggianti e per far sì che l'utente possa essere catturato, coinvolto, e possa interagire di conseguenza con i contenuti proposti dal singolo centro».

commercio è fisico, l’informazione passa sempre più per il web

La teoria alla base della nuova geografia degli acquisti, proposta dalla ricerca, si fonda sulla necessità di affiancare alla tradizionale clusterizzazione geografica quella relativa alle nuove polarità urbane, analizzando dunque anche il dato relativo alle big cities, alle città medie e ai piccoli centri urbani. Senza tralasciare l’impatto del web, sul quale viaggia sempre più l’informazione di prodotto. I numeri relativi ai processi di informazione e acquisto di un prodotto sono chiari: quest’ultimo rimane, per l’80% del campione intervistato, legato al punto vendita fisico ma è sempre più significativa la quota di chi ricerca informazioni online prima di procedere all’acquisto in punto vendita. Un cliente su quattro, infatti, pratica il webrooming, ovvero ricerca informazioni e prezzi sul web per poi concludere l’acquisto in negozio. Un dato numericamente più rilevante nelle big cities e che si riduce drasticamente nei piccoli centri urbani, tradizionalmente più propensi a effettuare le due fasi tra le mura del negozio. Più limitato, ma pur sempre indicativo, il fenomeno opposto dello showrooming, ovvero quello della ricerca in punto vendita delle informazioni e del conseguente acquisto online, magari dopo aver anche materialmente provato il prodotto: lo pratica il 7,9% dei consumatori, soprattutto nei settori dell’elettronica di consumo, della cura persona e dell’abbigliamento.

Nel post Covid aumenta la polarizzazione dei frequentatori dei centri commerciali

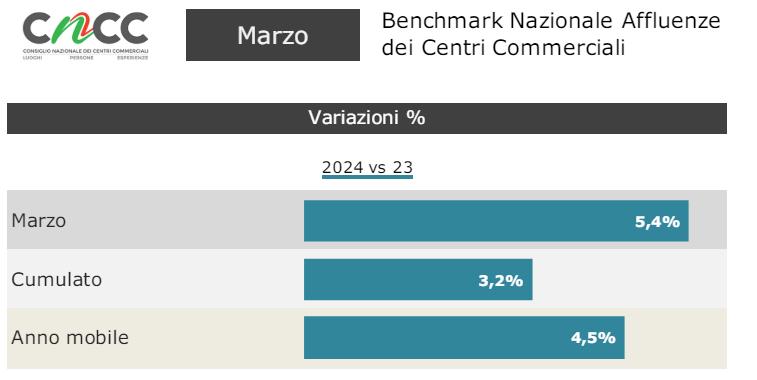

Il Benchmark Nazionale Affluenze dei Centri Commerciali, elaborato dal Cncc a marzo di quest’anno, attesta una crescita significativa dell’affluenza dei centri commerciali pari al 3,2% in più rispetto allo scorso anno. Dopo la batosta del lockdown, che ha travolto i centri commerciali con chiusure e limitazioni fortissime, i numeri sulla frequenza e sull’intensità di visita certificano una sostanziale tenuta del dato sulla frequentazione: più di due italiani su tre, infatti, continuano a visitare gli shopping center con la stessa intensità del periodo prepandemico. Agli estremi del panel una percentuale ridotta, pari all’8,7%, che ha addirittura aumentato l’intensità soprattutto alla ricerca di convenienza, e una parte più consistente, pari al 20,1%, che invece ha ridotto le sue visite. A incidere su questa performance negativa, i cambiamenti nell’organizzazione della vita quotidiana direttamente o indirettamente generati dalla pandemia, che ostacolano o rendono comunque meno comoda la shopping

Mattei (Dnv): «L’evoluzione green degli shopping center» Rita Mattei, senior consultant e responsabile business line sustainable real estate di Dnv, commenta i dati di crescita dei “Green shopping center”, ovvero strutture progettate e gestite in maniera tale da rispettare il clima, l'ambiente locale e globale e ridurre gli impatti ambientali negativi generati durante il ciclo di vita dell’edificio. «La tendenza green in Italia è in crescita, ma siamo solo all’inizio: sono 237, compresi quelli in costruzione, gli shopping center certificati Leed e Bream, che sono i principali standard a livello internazionale. Oltre a una questione di conformità alle nuove direttive europee – dichiara Mattei – su questi temi c’è l’interesse di tanti investitori attenti agli Esg e di tanti consumatori che stanno modificando le loro abitudini verso un acquisto più sostenibile. I benefici del green building sono tangibili e si misurano in un miglioramento della prestazione energetica, dal risparmio di elettricità al minor consumo di risorse idriche, oltre al calo di Co2 prodotta di cui beneficia l’ambiente circostante e l’utenza stessa del centro». «Ma il concetto di green building – conclude Mattei – si allarga anche a quello di benessere, in un’ottica people-centrica: garantire la salubrità degli spazi, limitare gli stress acustici, garantire l’erogazione di acqua potabile e incentivare il movimento sono solo alcuni dei punti chiave dell’evoluzione green degli shopping center».

• Gli accordi di Parigi del 2015

• The 2030 Sustainable Development Goals

• la Corporate Sustainability

Reporting Directive o CSRD

• Energy Performance of Buildings Directive

La moda sostenibile, o sustainable fashion, cerca di contribuire a ridurre la sua impronta sul pianeta e le persone, in particolare con le scelte d’acquisto di materiali e i processi produttivi inclusi gli edifici

Conformità alle nuove diret tive ambientali europee

At trarre investitori at tenti alle tematiche ESG

Negli ultimi decenni c’è stata una crescita sempre maggiore negli investimenti sostenibili

Negli ultimi anni gli investimenti ESG hanno dimostrato di essere meno rischiosi e più performanti

At trarre Brand che investono nella sostenibilità

At trarre consumatori più consapevoli G reen Shopping Center

I consumatori stanno modificando le loro abitudini verso un acquisto più sostenibile Una ricerca di IBM, ad esempio, ha evidenziato che la metà dei consumatori si dice disposta a pagare di più per brand sostenibili

expedition verso i centri commerciali: il 44% di chi oggi frequenta di meno queste strutture, lo fa perché ha riscoperto il piacere di alcune attività da fare in casa e dello stare all’aperto con la famiglia; il 24% ha diminuito la frequenza in conseguenza dello smartworking, mentre il 20% ha ridotto gli spostamenti in auto, anche nel weekend.

Leisure e ristorazione le direttrici d’investimento

La riflessione sulla dimensione spaziale della prossimità, soprattutto per alcune merceologie, è prodromica a quella sulla vocazione futura degli shopping center, che dovranno passare da uno status monodimensionale di luogo per acquisti funzionali a una prospettiva multidimensionale, che fonda elementi di relazionalità, emozionalità e servizio, per diventare un vero e proprio “place to be”, un luogo in cui poter passare piacevolmente del tempo con famiglia e amici e in cui l’acquisto di un prodotto o servizio sigilli un’esperienza pienamente soddisfacente. Il principale competitor, ad oggi, è il centro città e i suoi centri commerciali naturali, realtà consortili innovative e sostenibili, nate per resistere all’inesorabile processo di svuotamento del commercio cittadino. Le leve sui cui investire per migliorare l’experience dei centri commerciali, dunque, sono quelle legate al leisure e alla ristorazione, per rendere piacevoli e accessibili gli ambienti, puntando su animazione ed eventi e garantendo più scelta e qualità nell’offerta food. Altre leve utili sono quelle del rafforzamento dei servizi alla persona, dai parrucchieri ai centri estetici, e della necessaria varietà e attualità di marche, negozi e prodotti di ogni genere.n

«Informazione e flessibilità organizzativa faranno sempre più la differenza»

A margine dell’evento “Shopping Center” dello scorso 14 maggio, abbiamo raccolto le riflessioni di Maddalena Borella, director industry retail di TradeLab

Gli shopping center sono preparati a un cliente sempre più informato su prodotti e servizi?

Oggi sempre più consumatori consultano il web prima di recarsi in negozio per i propri acquisti. S’informano su prezzi e caratteristiche tecniche dei prodotti che intendono acquistare, arrivano preparati e con le idee chiare al centro commerciale e sono sempre meno sensibili agli acquisti d’impulso. Si aspettano dai negozi e dal personale di vendita una risposta all’altezza, per questo dobbiamo portare sempre più informazioni in negozio, vicino al momento della selezione e dell’acquisto. Ai nostri clienti consigliamo di selezionare i propri tenant anche sulla base della capacità di gestire al meglio questo processo.

Quali sono gli elementi di fidelizzazione di un centro commerciale?

In primis la capacità di personalizzare e facilitare l’esperienza in store, attraverso una comunicazione mirata con i diversi target di clientela. Una bella sfida per una struttura che per sua natura nasce mainstream e che presuppone una grande flessibilità e responsività nella selezione dei tenant della ristorazione, dei servizi e anche nella programmazione degli eventi e in generale nella costruzione della

proposta leisure, che dovrebbe rispondere a esigenze diverse in occasioni di visita differenti, per esempio nei giorni infrasettimanali rispetto al weekend. Non tutti hanno una strategia in questo senso.

Quale ruolo per la Gdo negli shopping center del futuro?

Dipende un po’ dalla struttura: per i centri commerciali ubicati all’interno o in prossimità dei centri urbani, la parte food è ancora un driver importante. Per i grandi centri fuori dalla cerchia urbana la possibilità di fare la spesa rientra nel perimetro del servizio, a dispetto della ristorazione e della galleria che fungono da principali attrattori. Alcune insegne hanno colto questa tendenza sviluppando nuovi format più aderenti alla realtà del centro commerciale, ampliando la parte di ristorazione con la possibilità di consumare in loco, a un prezzo spesso molto competitivo rispetto all’offerta dei brand presenti nella galleria.

«La chiave del successo è creare valore per il territorio»

Abbiamo intervistato

Marco Cicchetti, center manager di Vicolungo

The Style Outlets dal 2022, che quest’anno festeggia i vent’anni dalla sua inaugurazione.

Quali sono i numeri della vostra formula commerciale?

Con oltre 150 boutique di prestigiosi marchi nazionali e internazionali e con una variegata offerta di ristorazione, Vicolungo The Style Outlets continua a confermarsi uno degli outlet più visitati del Nord Italia. Negli oltre 35mila metri quadri di offerta commerciale, riceviamo oltre quattro milioni di visitatori all’anno: un dato che ci rende orgogliosi e ci spinge a fare sempre meglio.

La chiave del vostro successo?

Il nostro centro è un unicum in Italia perché costruito da privati su suolo pubblico. Gli edifici commerciali, infatti, sono separati dalla viabilità pubblica. La chiave del nostro successo è l’avere da sempre puntato sul creare valore per il territorio che ci ospita, lavorando anche in maniera sinergica con realtà e istituzioni locali, come il comune di Vicolungo e il Gruppo Ferrero. Grazie a questa collaborazione, ad esempio, abbiamo integrato nella nostra struttura il primo Kinder Joy of moving Park, un parco ludico motorio permanente di oltre 1.700 metri

quadrati, a ingresso completamente gratuito, che s’inserisce nel progetto internazionale di responsabilità sociale di Ferrero, volto ad avvicinare all’attività motoria bambini e famiglie in tutto il mondo.

Un vero e proprio luogo da vivere, non solo una shopping destination…

Mettere al centro l’experience ti consente di raccontare più cose e, soprattutto, di non parlare solo di prezzi e promozioni. Vogliamo essere un posto in cui godere di una giornata di shopping, divertimento e relax: abbiamo investito sul miglioramento e sulla cura degli spazi verdi, sull’ampliamento delle sedute, sull’accessibilità e sui servizi. Abbiamo evidenza di un aumento del tempo di permanenza che determina, naturalmente, un aumento delle opportunità commerciali per i nostri tenant. In questo senso abbiamo lavorato anche su un’offerta di ristorazione di qualità, dal punto smart gourmet “Antonino, il Banco di Cannavacciuolo” a Signorvino, con una particolare attenzione alla lotta allo spreco alimentare: numerosi punti ristoro del centro, infatti, sono presenti sull’App Too Good to Go.

Recentemente entrata nel comparto dei soft drink, Ferrarelle punta a espandere il proprio raggio d’azione sempre di più oltre i confini nazionali.

di

di

Maria Teresa Giannini

Quarto gruppo italiano a volume nel settore delle acque minerali, Ferrarelle comprende oggi, oltre all’omonimo marchio, anche Acqua Vitasnella, Fonte Essenziale, Boario, Natia, Santagata e Roccafina, ed è distributore esclusivo di Evian. Nel 2023 il Gruppo ha lanciato una linea di limonata, aranciata e gassosa in lattina, entrando di fatto anche nel segmento dei soft drink. Ne abbiamo parlato con Andrea Marino, direttore sales di Ferrarelle

Il vostro core business è sempre stata l’acqua ma siete entrati nel settore, per voi nuovo, dellebibitegassate:cosacidiconoidatiaquestoriguardo?

Questo tipo di mercato è molto stimolante e dinamico. Il segmento delle gassate è cresciuto e cresce ancora a doppia cifra a valore, ma anche a volume sebbene un po’ meno perché è stato oggetto di tutte le ondate inflattive che abbiamo visto negli ultimi 2 anni.

Comestannoandandoquestiprodottiequalestrategiaaveteadottato?

Abbiamo scelto di partire producendo limonata, gassosa e aranciata in quanto gusti trainanti. L’entrata in questo segmento si inquadra nell’ambito di una strategia di rafforzamento del brand Ferrarelle, che era già cominciata 3 anni fa con il lancio di Maxima, l’unica acqua frizzante con il 100% di anidride carbonica naturale della sua stessa sorgente che, grazie a bollicine più piccole, risulta più equilibrata e meno aggressiva di una comune acqua frizzante. Tornando alle bibite gassate, ciò che ci differenzia è il posizionamento in una fascia ancora più premium della concorrenza, grazie a una grafica minimal ed elegante, una taglia adatta al consumo

singolo ma anche al mixology che, per la verità, non è la nostra strategia iniziale ma che tutti ci stanno riconoscendo essere un utilizzo vincente: i prodotti della linea, infatti, sono talmente naturali e delicati da non sovrastare il gusto della componente alcolica in un qualsiasi cocktail. Inoltre, elemento non secondario, realizziamo le ricette delle nostre bibite con una percentuale rilevante di succo, il 21% di arance di Calabria e il 13% di limoni di Sicilia, in acqua minerale naturale e senza aggiunte di anidride carbonica.

Facciamounpassoindietro,aprescinderedallesingolereferenze:qualisonolecifrechiave dell’ultimo anno a livello di fatturato e canalizzazione?

Il fatturato di Ferrarelle è di circa 240 milioni di euro. Nel 2023 abbiamo superato il miliardo di litri di acqua imbottigliata per il secondo anno consecutivo. La nostra quota di mercato a valore è il 10% nel retail ed è simile nell’out of home. L’export ha ancora una dimensione limitata, ma stiamo crescendo velocemente: i nostri mercati chiave sono gli Stati Uniti e il Medio Oriente e puntiamo a espanderci in Nord Europa e Asia. L’estero è sicuramente uno dei motori di crescita strategici nei prossimi 5 anni, non solo per le nostre bottiglie di vetro del canale horeca, ma anche per il potenziale che intravediamo per le future innovazioni.

A livello di listini, invece, nell’ultimo biennio com’è stata la reazione dei consumatori alle variazionidiprezzoinfluenzateanche,inunprimomomento,dallacrisidellaCo2?

È senz’altro vero che la mancanza di quella materia prima abbia influenzato i prezzi in generale, ma essendo noi al 100% naturali non ci ha toccati. Va detto però che l’industria non è riuscita, con i prezzi al pubblico, a compensare interamente i costi maggiorati di materie prime ed energia. Noi, in particolare, abbiamo cercato di mitigare il più possibile per salvaguardare la quota di mercato dei nostri prodotti e siamo ben lontani dall’aver coperto i costi: l’ordine di grandezza è di 1:4 ed effettivamente lo scorso anno c’è stato sul mercato dell’acqua un impatto sulla domanda, che è calata, ma ciò è avvenuto non soltanto per l’inflazione ma anche per la stagionalità diversa dal 2022. In quell’anno l’estate è stata lunga e secca e questo mercato è estremamente influenzato dai fenomeni meteorologici, come il caldo e l’assenza di pioggia.n

LACURA DEL GRANO

LACURA DEL GRANO

Dopo investimenti di circa 38 milioni di euro nel 2023, il gruppo siciliano rilancia anche nel periodo 2024-2026.

di Luca Salomone

Fratelli Arena chiude il 2023 con un valore della produzione di 1.156,7 milioni di euro (+9%) e un’Ebitda di 71,7 milioni (+6,3%). Particolarmente importante il nuovo piano industriale 2024-2026, che prevede uno stanziamento complessivo di 158,6 milioni di euro. In sostanza una performance ottima e numeri importanti per il gruppo siciliano, che arrivano nonostante una congiuntura avversa e appesantita, anche quest’ anno, da un’inflazione più alta in regione, in confronto al dato nazionale. Il socio Végé ha conseguito risultati migliori rispetto al mercato, registrando un incremento del fatturato a parità di rete del 6,9% e un andamento delle vendite del +10,33%.

gli indicatori di redditività si attestano su valori decisamente soddisfacenti e allineati alle attese. Gli investimenti nel 2023 sono stati pari a 37,8 milioni (al netto degli ammortamenti), riconducibili principalmente all’acquisizione e alla realizzazione di immobili strumentali al core business e all’apertura di nuovi punti vendita, oltre che agli interventi per la ristrutturazione di negozi già in essere. La società, guidata dall’ad Giovanni Arena che è anche presidente Végé, è attiva su tutto il territorio siciliano (e a Reggio Calabria) attraverso le insegne Decò e SuperConveniente, con una rete di 190 punti vendita e più di 3.300 collaboratori, oltre all’indotto.

Eproprio le Mdd di Decò e SuperConveniente si sono dimostrate un punto di forza, raggiungendo il 21% del fatturato Lcc e facendo registrare ulteriori incrementi anche in questo primo quadrimestre 2024.n

Leggi anche: “Action, buona la trimestrale. Vendite per 3 miliardi e 42 opening”

Nata a Reggio Emilia nel 2015, l'azienda reggiana è un vero campione. Il fatturato ha raggiunto 24 milioni di euro, mentre lo scorso anno l'export è salito del 125%.

di Luca Salomone

Pinsami, la società di Reggio Emilia specializzata nella produzione di basi pinsa per la Gdo e l’horeca, porta a casa 10 milioni di euro per la crescita in Italia e oltre confine. L’operazione è stata sottoscritta da un gruppo di investitori composto da Bcc Banca Iccrea, Tenax Capital ed Emil Banca. Nel dettaglio, il finanziamento - strutturato da Banca Finint - consentirà di sostenere l’azienda nell’installazione, nella città natale, di una terza linea dedicata.

Questa incrementerà la capacità produttiva e permetterà la realizzazione di ulteriori varianti del prodotto, in grado di soddisfare la domanda dei mercati esteri che comprendono l’Europa, il Medio Oriente e le Americhe – per un totale di 36 nazioni - dove la commercializzazione è gestita, come del resto in Italia, tramite la Gdo e l’online.

Pinsami, controllata dal 2021 dal fondo di investimento tedesco Dics (Deutsche invest capital solutions), ha lanciato infatti un piano di sviluppo che riguarda sia il nostro Paese, sia le molteplici geografie coperte e che dovrebbe portare, nei prossimi due anni, al raddoppio del giro d’affari. Questo processo, come aggiunge Mauro Delle Vacche, amministratore delegato e responsabile delle vendite dell’azienda reggiana, «consentirà di rendere i processi più efficienti creando, nel territorio di origine, nuove prospettive di lavoro, soprattutto per le giovani generazioni».

Fondata nel 2015 come start up, da Fabio Grillo e dallo stesso Mauro Dalle Vacche, Pinsami è un vero campione: nel 2023 ha raggiunto 24 milioni di ricavi, mentre l’export è salito a tripla cifra, ossia del 125%. E oggi 200 maestri pinsaioli lavorano a mano 100mila pinse al giorno nelle due “fabbriche” di Reggio Emilia. I marchi per il retail sono due, quello omonimo e Mister Pinsa, mentre Pinsami Professional è indirizzato al food service.n

Leggi anche: “Unicoop Firenze: forte crescita, anche in volume, nel bilancio 2023”

L’attenzione è sull’artigianalità, ma crescono le analcoliche

Il comparto, che cala nei volumi, riscopre le produzioni locali e artigianali che attirano i consumatori nonostante sia forte anche l’attenzione alle scelte di prezzo. Acquisiscono sempre maggiore rilevanza, inoltre, le referenze non alcoliche, come testimonia l’incremento a doppia cifra a valore.

Nell’anno terminante a marzo 2024, il mercato della birra ha subito una flessione dei volumi pari al 2%, mentre le vendite a valore hanno registrato una crescita del 7,3% rispetto all’anno precedente. Il giro d’affari complessivo, dunque, tocca i 2,2 miliardi di euro, per un totale di oltre 1 miliardo di litri (dati Circana, totale Italia Iper+Super+Lsp+Discount).

Il Nord guida le vendite a volume con il 28,7% e con il 29,5% a valore, seguito dal Sud (24,7% vol. e 23,3% val.), dal Centro+Sardegna (23,6% vol. e 24,2% val) e dal NordEst (23% vol. e 23% val.). Per quanto riguarda i canali distributivi, i supermercati hanno registrato il 51,1% delle vendite a volume e il 54,2% del valore, seguiti dal discount (28,8% vol. e 24% val.), Lsp (11,3% vol. e 12,6% val.) e dagli ipermercati (8,8% vol. e 9,1% val.). I primi tre marchi (Heineken, Peroni e Ab InBev) coprono a valore il 61,8% del mercato, con la private label che pesa per l’11,8%.

Per Aldi , l’ultimo anno ha confermato i volumi e le quote di mercato delle classiche Pils e Lager, che continuano a registrare importanti performance. Emerge, inoltre, un forte interesse verso le birre speciali e le artigianali (Ipa, Apa, Doppio Malto, Non Filtrata, ecc.) «Il trend rivolto alle birre speciali e artigianali – fanno sapere dal reparto national buying dell’insegna – dà sicuramente l’opportunità di arricchire lo scaffale e offrire al consumatore un portafoglio di birre più ampio. Si sta sviluppando, inoltre, un buon interesse nei confronti della birra analcolica e ciò permette di spaziare ancora ampliando l’assortimento».

Per quanto riguarda i segmenti che costituiscono il comparto, le birre alcoliche registrano un calo dei volumi del 2,2%, mentre salgono a valore del 7,2%. Nello specifico, le birre assortire segnano +34,8% a volume e +28% a valore, seguite a distanza dalle bionde sopra i 5,5 gradi (+3,1% a vol. e +9,7% a val.) e dalle aromatizzate (+0,6% a vol. e +7,1% a val.). Le bionde fino a 5,5 gradi, invece, flettono a volume del 2,8%, performando positivamente a valore (+7,1%).

Le birre alcoliche scure segnano +1,5% a volume e +7,9% a valore, seguite dalle rosse (+1,3% a vol. e +5% a val.) e dalle birre da abbazia (+0,3% a vol. e +5% a val.).

Registrano performance negative sia a valore sia a volume dalle birre Lambic (-15,9% a vol. e -9,3% a val.) e le Weiss (-5,6% a vol. e -1,1% a val.). Le birre analcoliche, invece, crescono a doppia cifra a valore (+14,7%), incrementando anche nei volumi del 3,4%.

ElaborazioneDMsudatiCircana,totaleItalia,Iper+Super+Lsp+Discount,a.t.marzo2024

Dall’analisi di Atlante emerge una preferenza crescente per le tipologie di birra primo prezzo, private label e mainstream: ciò suggerisce che i consumatori stanno cercando opzioni economiche e convenzionali, magari a causa di restrizioni di bilancio o di una preferenza per le marche più conosciute e accessibili.

Marco Sebastianelli, però, aggiunge: «le birre speciali sembrano essere in calo, indicando una diminuzione di interesse verso prodotti più distintivi e artigianali. Questa tendenza potrebbe riflettere una maggiore attenzione al rapporto qualità-prezzo da parte degli shopper o un cambiamento nei gusti».

DALLE BIRRE ARTIGIANALI AL CONSUMO MODERATO DI ALCOL

Il consumo di birra nel 2023 ha subito una flessione per quanto riguarda i volumi, mentre crescono le percentuali a valore, come sottolinea Marco Sebastianelli, head of sales di Atlante: «È interessante notare come i consumi siano in aumento in tutte le aree Nielsen, con particolare evidenza nel canale discount e nei supermercati, che hanno mostrato le migliori performance di vendita. Questi dati suggeriscono una dinamica complessa del mercato della birra, con cambiamenti nei modelli di consumo e una maggiore attenzione al valore». Ciò che avvicina i consumatori a questo comparto, dunque, è lo sviluppo di birre artigianali, con un conseguente aumento generalizzato di una vera e propria “cultura birraria”. È quanto afferma Luca Giardiello, amministratore delegato di Warsteiner Italia: «Oggi gli shopper hanno palati più esperti e sono capaci di distinguere varie tipologie di birra. Dopo una maturazione nella sperimentazione delle varie tipologie, sembrano richiedere prodotti di qualità organolettica con una facile bevitura, un connubio non così facile da realizzare. Per

questo motivo le birre a bassa fermentazione, come le Lager e le Pils, stanno tornando a essere protagoniste». Lo stesso interesse è confermato da Viviana Manera, marketing director di Peroni, la quale aggiunge: «cresce l’interesse verso ingredienti e produzioni locali, tipologie, gusti, abbinamenti con il cibo e versioni più salutari, dove l’alcol non è più un ingrediente strettamente necessario. Sia a casa che nel fuori casa, il consumatore va alla ricerca di un’esperienza selettiva, alla quale rispondiamo attraverso l’innovazione, in termini di portfolio e di offerta ristorativa. Le nuove generazioni, inoltre, tendono a una maggiore moderazione nel consumo alcolico che sta portando alla crescita delle non alcoliche e delle “easydrinking”».

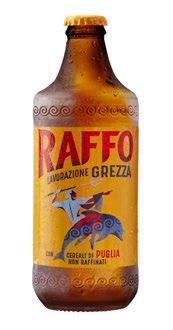

Birra Peroni/Raffo

Nome prodotto: Raffo Lavorazione Grezza

Caratteristiche: una birra dall’aspetto velato e un gusto rotondo, fresco, con un aroma maltato e note amare luppolate sul finale. Si chiama “Lavorazione Grezza” perché è fatta con i cereali di Puglia non raffinati e con un processo produttivo che rende la birra quanto più autentica possibile preservando la composizione, gli aromi e i colori naturali delle materie prime. Disponibile nel canale moderno nel formato da 45 cl e nel canale horeca nel formato spina e da 33 cl.

Birreria KaiserdomBamberg/Bürgerbräu

Nome prodotto: Bürgerbräu Non Filtrata

Caratteristiche: una birra dal piacevole aspetto velato, realizzata secondo le antiche ricette dei mastri birrai. L’aspetto velato è un segno distintivo di freschezza e autenticità, mentre il gusto saporito e deciso, con un aroma di pane, cattura l'essenza delle birre tradizionali. Formato bottiglia da 0,5 litri.

Nei primi quattro mesi dell’anno, l’insegna ha registrato una crescita flat a volume, ma a doppia cifra per quanto riguarda i valori, con le performance migliori realizzate dalle birre speciali e in lattina. Meno performanti, invece, sono le birre scure. Alessandro Mutti, shopper analyst e category liquidi di Iper La grande i, condivide che «oltre a seguire i grandi brand, bisogna cercare di differenziare la propria offerta con birre speciali (artigianali, aromatizzate, ecc.) e avere in assortimento anche microbirrifici, magari situati nelle province dei punti vendita. Inoltre, va sempre ben presidiato il mondo del senza glutine, radler e no alcol». Nel 2022, la catena ha lanciato il progetto “Bellafresca”, che comprende sia la somministrazione in store sia in bottiglia per la vendita nei negozi, con una comunicazione ad hoc e un frigo dedicato.

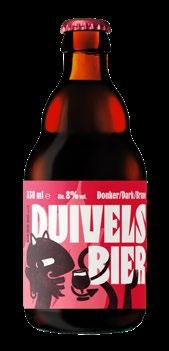

Brouwerij Boon/ Duivelsbier

Nome prodotto: Duivelsbier Donker

Caratteristiche: una Belgian Dark

Strong Ale prodotta dal piccolo birrificio familiare Boon a pochi chilometri a sud di Bruxelles. Il colore scuro deriva dalla varietà dei malti torrefatti utilizzati, che la rendono una birra dal carattere forte e speziato.

RANKING

PRIMI TRE PLAYER (a valore)

Carlsberg Italia/1664 Blanc

Nome prodotto: 1664 Blanc

Caratteristiche: un accostamento di luppoli pregiati e delicati con un tocco di coriandolo, note agrumate di pesca bianca e frutta tropicale che creano un equilibrio tra leggera dolcezza e acidità.

Warsteiner

Nome prodotto: Warsteiner Fresh 0.0%

Caratteristiche: l’innovativo processo di de-alcolizzazione rende Warsteiner Fresh 0.0% una birra per ogni occasione in cui serve un intermezzo dissetante.

Peroni Ab Inbev

Totale:

61,8%

Vi presentiamo i sacchi termoretraibili, multistrato CRYOVAC® OptiDure™ per un confezionamento all’avanguardia.

Sacchi prodotti con resine selezionate per una migliore sostenibilità. Progettati per dimezzare la quantità di plastica utilizzata dai produttori alimentari per proteggere le proteine (rispetto ai materiali termoformati)*.

I sacchi sottili ma resistenti garantiscono la sicurezza alimentare grazie alle barriere EVOH o PVDC e alle saldature affidabili.

Maggiori informazioni: sealedair.com/optidure

Aromatizzate 2,27 (+0,6) Assortite 0,04 (+34,8)

Bionda/chiara light fino a 5,5 gradi 84,8 (-2,8)

Bionda/chiara/light sopra i 5,5 gradi 7,8 (+3,1) Lambic 0,002 (-15,9)

Red/rossa 1,84 (+1,3)

Scura/stout/dark/doppelbock 0,56 (+1,5)

Trappista/da abbazia 1,05 (+0,3)

Weiss/weizen/blanche/bianche 1,58 (-5,6)

(% a volume)

SUPERMERCATI

IPERMERCATI

51,1 8,8 11,3 28,8

LIBERO SERVIZIO DISCOUNT

Tra le principali tendenze del mercato, emerge l’esigenza che spinge i consumatori a rivolgersi verso brand che conoscono bene, prediligendo prodotti di cui si fidano. Ciò deriva dallo scenario economico incerto caratterizzato dal rincaro dei prezzi e dall’inflazione. Lo rimarca Serena Savoca, marketing & corporate affairs director di Carlsberg: «L’ulteriore tendenza che rileviamo dimostra come l’uscita da anni difficili per il nostro Paese abbia generato maggiore voglia di convivialità e condivisione. C’è una crescente curiosità verso nuove esperienze di consumo, che rappresentano un premio, momenti da coronare con prodotti appaganti e dagli ingredienti ricercati». Per Lorenzo Bossi, marketing manager di Radeberger Gruppe Italia, «i consumatori continuano a dividersi tra chi sceglie il prezzo e chi invece cerca la qualità. Gli shopper non hanno paura di spendere qualcosa in più per avere un prodotto che trasmetta emozioni. La birra, d’altra parte, non è un prodotto di prima necessità, ma rappresenta per molti una “coccola” per chiudere la giornata. Gli ultimi numeri suggeriscono che i consumatori sono in aumento e probabilmente stanno bevendo sempre meno, ma meglio».n

Caso tratto dalla Ricerca Innovations 18 di Kiki Lab-Ebeltoft Group

Una full immersion nel brand storico e nei prodotti dalla qualità sempre più raffinata, con un concept che si offre a fruizioni slow e fast anche in chiave omnicanale.

Area chiave: Feel & Link

Tendenze complementari: Quick & Easy; Sustain

Info chiave

• Coffee store Flagship Omnichannel

• 2021: apertura

Lavazza

• 1895: inizio attività

• 140+ Paesi

• 60 negozi

Fondata nel 1895, Lavazza è una delle aziende italiane più conosciute al mondo ed è presente in oltre 140 Paesi. Da tempo ha sviluppato anche una strategia retail con vari coffee store e nel 2021 ha aperto il suo flagship nel centro di Londra.

Il nuovo concept esprime ai massimi livelli l’esperienza dei prodotti e del brand Lavazza. I visitatori hanno la possibilità di assaggiare una varietà di referenze a base di caffè, dai regionali ai "Coffeetails Tm", ossia cocktails a base di caffè. È possibile anche seguire delle sessioni di degustazione con un Coffeelier, per essere guidati attraverso le note aromatiche di ogni caffè, presentate e approfondite mostrando i diversi metodi di preparazione. Il raffinato retail design si ispira alla tradizione dell’affresco in chiave moderna. L’esperienza si è sviluppata anche con i canali digitali: in collaborazione con gli Yahoo Creative Studios è stato lanciato un gioco mobile Ar, basato su una caccia al tesoro delle tazze Lavazza che consente di vincere uno dei 10mila esemplari da ritirare presso il negozio.

Il flagship offre varie possibilità di fruizione, per adattarsi alle esigenze specifiche dei clienti di volta in volta. Un’area più riservata al primo piano e uno spazio ampio al piano terra, dedicato alla caffetteria, con un bancone ispirato alla forma del chicco di caffè e realizzato in una combinazione di bronzo e polvere di caffè rici -

clata. Inoltre le sedute sono agevolmente modificabili in base al numero di clienti che intende sedersi (ad esempio una coppia o una famiglia). Al piano terra è presente anche l’area per il consumo veloce, da realizzare in piedi al bancone “all’italiana”, e anche il ritiro dei prodotti takeaway ordinati al momento. Il pagamento avviene in cassa, o direttamente al tavolo con sistema cashless.

Lavazza è impegnata da tempo sui temi della sostenibilità: sia rispetto all’ambiente, sia rispetto alle persone che lavorano nei processi produttivi, dalle piantagioni di caffè alle torrefazioni. Il flagship funge anche da “manifesto” per condividere con i visitatori i valori e le attività di Lavazza nel mondo in questo senso.

Per alcune categorie di prodotto l’esperienza diretta, presentata e guidata in modo valorizzante, è fondamentale per attirare e fidelizzare i clienti. Con questo flagship, Lavazza riesce a offrire nello stesso tempo una grande emozionalità ed esperienzialità con elementi flessibili e pratici che sono sempre più apprezzati negli accelerati ritmi quotidiani. n

Sfida: riuscire a garantire la sostenibilità del concept, stimolando un adeguato traffico con la fidelizzazione dei “non-turisti”.

presenta il nuovo Cda

Si è insediato il nuovo Cda di Altasfera Italia, la realtà operante nel canale cash&carry, frutto dell’intesa tra Ergon, Maiora e Centro Cash (società del Gruppo Abbi), con l’obiettivo di diventare punto di riferimento nazionale per gli operatori professionali del food e del retail. L’organo amministrativo è composto da Francesco Di Nardo, presidente, Giorgio Annis, consigliere, e Massimiliano Cioffi, consigliere.

Sarà Alberto Rivolta il nuovo ceo di Prg Retail Group, il Kids&Family Hub italiano con una forte presenza internazionale, noto per i brand Prénatal, Toys Center, Bimbostore, Fao Schwarz. Così ha stabilito il Consiglio di amministrazione della società che, nel ratificare la nuova governance del Gruppo, ha altresì nominato Amedeo Giustini executive vice president e Luca Di Giacomo presidente del Cda.

è il nuovo cfo di Klépierre Italia

Klépierre, azienda attiva nel settore dei centri commerciali, annuncia la nomina di Filippo Bozzalla Cassione a nuovo cfo in Italia. Luis Pires, head of country di Klépierre Italia, ha commentato: «La leadership di Klépierre Italia si arricchisce con l’ingresso di Filippo Bozzalla Cassione, un grande professionista che si unisce al nostro team in una fase di rafforzamento strategico del Gruppo sul mercato nazionale. Siamo entusiasti di perseguire insieme il percorso di crescita avviato, guardando ai nuovi obiettivi e traguardi di Klépierre Italia».

Kraft Heinz Italia: a Carmela Bazzarelli la nomina di amministratrice delegata

Si è insediata da qualche settimana la nuova amministratrice delegata di Kraft Heinz Italia: è Carmela Bazzarelli, già head of commercial strategy continental Europe di Kraft Heinz. Di origini calabresi, Carmela Bazzarelli ha più di 20 anni di esperienza nel settore dei beni di largo consumo e in particolare nell'industria alimentare.

I comunicati stampa restano uno strumento essenziale nel rapporto tra aziende e giornalisti. È importante definire quale siano le situazioni da evitare quando ci si interfaccia con i media.

Le ultime ricerche sul rapporto aziende-giornalisti mostrano come le informazioni fornite dalle aziende sotto forma di comunicati stampa siano uno strumento valutato ancora come “utile” da parte dei media a patto che questo avvenga nelle modalità corrette. Per questo motivo, ho raccolto con il nostro team Pr alcune situazioni da evitare per seguire queste modalità e mantenere così una corretta relazione con i giornalisti.

Chiedere di visionare un articolo prima della sua pubblicazione o proporre un approfondimento senza avere disponibilità per un'intervista sono, ad esempio, due errori comuni che possono rivelarsi controproducenti. Allo stesso modo, farsi trovare indisponibili per commentare una notizia di attualità o fornire dati incompleti a sostegno di una propria dichiarazione sono comportamenti evitabili.

Sempre parlando di interviste, limitare la nostra disponibilità a concederle soltanto per iscritto e scomparire una volta ricevute le domande non è certamente un gesto che comunica rispetto nei confronti di chi ci sta offrendo visibilità gratuita sulle proprie testate.

Un altro tema spinoso nella relazione con i giornalisti riguarda la richiesta di visionare le domande prima di un'intervista o pretendere correzioni del testo secondo un’angolatura troppo auto-referenziale. Entrambe le cose, unite magari a una pressione eccessiva sul nostro interlocutore, sono azioni che possono compromettere la fiducia reciproca.

A livello più strategico, infine, è fondamentale non inviare notizie datate o già pubblicate altrove così come pubblicare la notizia sui nostri canali social prima di averla comunicata ai media. Sul piano più operativo, invece, è sempre meglio non inviare più versioni dello stesso comunicato stampa, trascurare l’invio di immagini o fornirne di scarsa qualità. Per mantenere una relazione proficua con i giornalisti, è fondamentale dunque agire con trasparenza, coerenza e rispetto reciproco, ovviamente senza confondere i nomi dei giornalisti o delle testate a cui stiamo trasmettendo i nostri comunicati.n

Divertiti a creare il tuo burger! Il tuo hamburger su misura!

DIFFERENTI 7 GUSTI!

Omnicanalità, personalizzazione e analytics sono alcuni dei vantaggi offerti dalla Communication Platform as a Service.

InItalia, frequenza e abitudini d’acquisto del consumatore sono cambiate negli ultimi anni. L’oscillazione dei prezzi e l’inflazione stanno influenzando il cosiddetto “carrello della spesa”. Oggi, oltre alla qualità, la ricerca di promozioni e la convenienza sono i driver principali per ogni decisione di spesa. Una tendenza che induce a concentrare gli acquisti in determinati periodi dell’anno e a comparare i prezzi tra marketplace e punto vendita.

econdo We Are Social, nel nostro Paese si trascorrono in media 6 ore e 40 minuti ogni giorno su social media, app di messaggistica, motori di ricerca ed e-commerce. Questa iperconnessione ha determinato un’evoluzione più phygital e omnichannel nell’approccio con i clienti da parte dei brand che vogliono garantire una customer experience fluida in ogni fase del customer journey.

n questo scenario, la Communication Platform as a Service (CPaaS) emerge come strumento strategico per avere una visione completa del consumer behaviour online e offline. La CPaaS, infatti, è una piattaforma cloud-based con cui orchestrare in modo sinergico tutti i canali conversazionali, progettando flussi di comunicazione avanzati e altamente personalizzati. Una soluzione che consente di raccogliere e analizzare dati per ogni contatto, canale e campagna integrandoli nei sistemi aziendali. In base a questi Kpi, il brand ha modo di segmentare con più precisione la clientela rendendo le comunicazioni più efficaci e in linea con le aspettative dei consumatori.

Link Mobility è stato riconosciuto come leader affermato nel mercato CPaaS 20242028, capace di supportare i brand con servizi ad alto valore aggiunto con piattaforme Ai powered e l’integrazione di canali come WhatsApp e Messaggi Rcs.n

Raffaele Rota , marketing director di Link Mobility Italia

Scopri l’intera gamma e i nostri espositori per la vendita!

Nuove esperienze di gusto e segmenti di prodotto ancora inesplorati sono i principali trend che guidano il comparto dei fuori pasto dolci. L’attenzione alla sana alimentazione non contrasta con la necessità di concedersi un istante in cui degustare nuovi sapori, sperimentando ricette innovative.

L’andamento positivo del comparto dei fuori pasto dolci è influenzato dalla necessità espressa dal consumatore di concedersi momenti di piacere, non tralasciando la dieta equilibrata e le sane abitudini alimentari. La pandemia, inoltre, ha reso più marcata la richiesta di dolci da consumare a casa oppure on the go , con la ricerca di ricette premium e originali.

Il marchio Nature Valley è presente sul mercato italiano dal 2027 con due linee adatte anche ai vegetariani, senza conservanti, coloranti e aromi artificiali. Sabrina Della Mura spiega che «tra le referenze spiccano le barrette Crunchy, con 100% di avena integrale, ideali per il consumo di mattina o metà pomeriggio; le barrette Protein, ricche di arachidi tostate, con 10 grammi di proteine per porzione, adatte dopo l’allenamento. Ad aprile abbiamo lanciato la linea Crunchy Dipped nelle varianti cioccolato e caramello salato, di cui ogni porzione è composta da due biscotti con il 100% di avena integrale, contenenti solo 94 calorie».

Secondo quanto rileva Vandemoortele, il consumatore italiano è attratto dal gusto e dalla consistenza soffice dei donut, aspetti che l’azienda propone nell’offerta del brand Doony’s: «La nostra mission è quella di soddisfare il desiderio di consumare uno snack sfizioso, – condivide Giulia Manzoni – donut premium con ricette dal visual artigianale. Nel nostro assortimento, infatti, ci sono flowpack e blister da 2 o 4 pezzi di donut standard e 9 mini donut. Siamo inoltre convinti che la maggiore visibilità di un brand forte possa ampliare la consapevolezza e l’attrattiva generale dei donut, aumentandone le rotazioni sul punto vendita e incrementando ulteriormente la penetrazione della categoria in un mercato in crescita».

Bilanciare golosità e benessere

Ad affiancare il trend salutistico, emerge la volontà di non rinunciare al gusto, bilanciando in modo adeguato naturalità e benefici funzionali che derivano dagli ingredienti. Sabrina Della Mura, marketing manager food D&C (Nature Valley), afferma che «le due tendenze salutistiche che stanno riscontrando maggiore favore da parte degli shopper sono il consumo di avena e il proteico. L’avena, in particolare, è fonte di carboidrati a lenta digestione, non provoca picchi insulinici, quindi fornisce al nostro organismo energia a lungo termine. È un ottimo alleato contro la fame nervosa e aiuta vegetariani e vegani ad assumere gli amminoacidi essenziali per la formazione delle proteine». Dello stesso avviso è Giovanni Agostoni, global sales & marketing director di Icam Cioccolato: «I clienti attenti alla salute e alla premiumness guidano lo sviluppo di prodotti con un ridotto contenuto di zucchero e/o con assenza di ingredienti che generano ipersensibilità o intolleranze; in particolare, sono interessati al cioccolato fondente con elevato contenuto di solidi del cacao e che riportano certificazioni funzionali di prodotto. Il consumatore, inoltre, è sempre più spinto alla sperimentazione di nuovi gusti e abbinamenti, perché vuole qualcosa che vada oltre le sue aspettative».

Nuovi segmenti di consumo

Sperimentare non solo nel gusto, ma anche in segmenti non ancora esplorati è tra le tendenze che si stanno facendo sempre più largo soprattutto tra le nuove generazioni. Lo spiega Giulia Manzoni, category manager pastry & bread di Vandemoortele: «I donut sono entrati nelle abitudini di consumo dei Millennials, che li hanno scoperti attraverso le serie televisive americane, come I Simpson, i viaggi all’estero o eventi con amici e colleghi. Le generazioni Z e Alpha esercitano, invece, una forte influenza sui genitori, responsabili diretti dell’acquisto. L’emergenza pandemica ha reso più marcata l’esigenza di un momento di piacere, insieme con la ricerca di ricette premium e differenzianti, offerte ampie e packaging qualitativi». n

ICAM PROPONE LA LINEA TASTING EXPERIENCE DI VANINI

Attraverso il brand premium Vanini, Icam ha realizzato la linea di tavolette Tasting Experience, rivolta a un consumatore che ricerca nuove esperienze di gusto: «I quattro colori del cioccolato – dichiara Giovanni Agostoni – si sposano con ingredienti dalle vibranti consistenze, regalando contrasti di gusto tra i più innovativi del mercato. Sono state selezionate materie prime di eccellenza, che hanno dato vita a quattro referenze: cioccolato bianco con granella di pistacchi salati, cioccolato al caramello con granella di biscotto, cioccolato al latte con popcorn caramellato e sale e cioccolato fondente con cocco e mandorle».

Il nostro ambiente è iperconnesso e sta diventando sempre più intelligente. Nelle case intelligenti, nei negozi e negli spazi pubblici vengono implementate tecnologie che utilizzano sensori per rilevare esseri viventi e oggetti. Esse generano dati diversi e costituiscono, quindi, la base per un'ampia gamma di applicazioni e servizi.

La messa in rete completa di tutti gli oggetti di uso quotidiano nell'Internet of Everything (IoE) sta creando sistemi di interazione che possono essere utilizzati per gli scopi più diversi. Tuttavia, essi comportano anche il rischio di una sorveglianza costante. Gli ambienti intelligenti sono sempre intrappolati tra i poli dell’ultra comodità e della protezione dei dati. La fusione dei sensori di ogni senso costituisce la base per ambienti autonomi. Combinano tipi di sensori, familiari e nuovi, con diverse tecnologie di fotocamera e applicazioni supportate dall'intelligenza artificiale, come nei negozi automatizzati. Le persone possono interagire con ambienti intelligenti tramite interfacce utente naturali attraverso il riconoscimento vocale, tattile o gestuale. I sistemi di allarme rapido basati su dati ambientali, sistemi di telecamere e applicazioni basate sull’intelligenza artificiale hanno lo scopo di aumentare la resilienza ai disastri naturali, siano essi incendi boschivi, inondazioni improvvise o siccità prolungata. I servizi basati sulla localizzazione rendono intelligenti anche i luoghi che non hanno sensori diretti e infrastrutture di telecamere nelle vicinanze. Utilizzano il geofencing mobile e il geotargeting per identificare le persone e possono offrire servizi pertinenti al contesto.

Cassa automatica senza scansione del codice a barre

Toshiba ha presentato il “Vision Kiosk” che consente ai clienti di pagare i propri acquisti nei negozi senza la scansione dei

codici a barre. Questa cassa self-service utilizza la fotocamera edge computing Tcx Edgecam per riconoscere accuratamente i prodotti, utilizzando l'intelligenza artificiale e la tecnologia di visione artificiale. Inoltre, "Vision Kiosk" consente pagamenti biometrici basati su PopID. Le casse self-service possono essere utilizzate nei negozi di alimentari, nelle farmacie e in altri negozi specializzati per fornire ai clienti un processo di pagamento veloce e senza contatto e migliorare la prevenzione delle perdite nei negozi.

La catena di supermercati britannica Booths sta disinstallando le casse self-service in quasi tutti i suoi 28 negozi nel Nord dell'Inghilterra. Secondo Booths, è il primo supermercato nel Regno Unito a farlo. Alla base di tutto ci sono i sondaggi tra i clienti, la maggior parte dei quali era contraria alle casse automatiche. Come ragioni hanno citato l’inaffidabilità delle casse self-service e la mancanza di interazione sociale con i dipendenti. Invece di macchine impersonali, molti clienti desideravano più servizio e un’interazione amichevole con gli addetti alle casse. Booth sta quindi passando dall’“intelligenza artificiale” all’“intelligenza reale”.

catena di caffè crea un'esperienza di negozio inclusiva

La catena di caffetterie statunitense Starbucks prevede di utilizzare l’“Inclusive spaces framework” per offrire ai clienti un’esperienza accessibile e inclusiva in tutti i suoi negozi negli Stati Uniti. A Washington è stato aperto il primo negozio costruito secondo l’Inclusive design framework. Per una maggiore comodità del cliente, dispone di terminali di cassa portatili, display per gli ordini e illuminazione e acustica ottimizzate per una migliore comunicazione visiva e acustica. Sono inoltre incluse funzionalità di accessibilità per il personale del negozio, banconi inferiori con sporgenze e orientamento migliorato. n

Marco Zanardi, presidente Retail Institute Italy, vicepresidente Confindustria Intellect, presidente Iodounamano, partner Beready

Il comparto, pur subendo l’impatto dell’inflazione, mantiene alta l’attenzione all’igiene e alle performance dei prodotti ma punta anche su proposte capaci di assicurare un’elevata profumazione e formule ecosostenibili per una cura dei capi e dei tessuti sicura e ottimale.

Il mercato della detergenza per bucato e cura tessuti, nell’anno terminante il 31 marzo 2024, ha generato un giro d’affari di 2,2 miliardi di euro, registrando un trend a valore del +12% rispetto all’anno precedente, a seguito di un aumento dei prezzi medi pari al +14,1%. In calo, invece, i volumi di vendita che, con 1 miliardo di volumi commercializzati, evidenziano un trend negativo pari a -1,8% rispetto allo scorso periodo, in considerazione di una riduzione dell’attività promozionale (-2,5 punti).

AREE GEOGRAFICHE E CANALI DISTRIBUTIVI

La crescita a valore del comparto è trasversale in tutte le aree, mentre a volume il mercato registra un trend negativo in tutte le aree e canali, fatta eccezione per gli specialisti drug e i discount. «Nello specifico – precisa Andrea Rana di NIQ – l’Area 1 si conferma quella con la quota maggiore in termini di sales location sul giro d’affari (28,6% di quota a valore), evidenziando un trend positivo dell’11,8%. In calo i volumi di vendita (-2,4%) in misura maggiore rispetto alle altre aree. L’Area 4 è la principale in termini di quantità vendute (32,2% di quota a volume), nonostante un trend negativo dell’1,7%. Nel mercato si evidenzia una riduzione dell’attività promozionale (-4,6 punti) superiore alle altre aree. Cresce il giro d’affari (+11%) ma in misura minore rispetto al mercato. L’Area 2 incrementa maggiormente sul fatturato (+14,1%): il

trend positivo è determinato da un forte aumento del prezzo medio (+15,8%), superiore alle altre aree. In leggera flessione invece i volumi di vendita (-1,4%). L’Area 3 mostra un incremento a valore (+11,4%), mentre risultano in calo i volumi (-1,6%) a seguito di una riduzione del numero medio di referenze vendute (-0,6 punti)». All’interno dei canali distributivi, gli specialisti drug sono il format che cresce maggiormente a valore (+18,8%) e a volume (+3,2%), confermandosi come leader sia nel fatturato (32,6% di quota a valore) sia nelle quantità vendute (31,5% di quota a volume). Guadagna +1,9 punti di sales location a valore e +1,5 a volume rispetto allo scorso periodo. In crescita anche le referenze medie vendute (+1,1 punti). I supermercati, invece, sono il secondo canale per importanza nel giro di affari (27,6% di quota a valore) e nelle quantità vendute (24,7% di quota a volume), nonostante una riduzione delle quote sales location (-0,6 punti a valore; -1,2 punti a volume). Il canale mostra un trend positivo a valore (+9,4%) sostenuto da un forte aumento del prezzo medio (+17,1%), mentre sono in forte calo i volumi di vendita (-6,5%) a seguito di una riduzione dell’attività promozionale (-4,3 punti). I discount segnano un trend positivo a valore (+6,4%), inferiore rispetto agli altri format, anche in virtù di un minore aumento del prezzo medio. Positivo anche l’andamento a volume (+1,7%). Cala, invece, il numero medio di referenze vendute (-2,6 punti).

Gli ipermercati segnano un trend positivo a valore (+12,5%) rispetto allo scorso anno, registrando un aumento dei

Scopri la nuova linea Rinfrescante al Cetriolo e Bambù, una gamma di prodotti dedicati alla cura della persona dal profumo unisex

Unendo le proprietà rinfrescanti del cetriolo alle note rivitalizzanti del bambù, riscoprirai la bellezza di una coccola a cui non potrai rinunciare! Regalati una fresca detersione adatta a tutti i tipi di pelle

Disponibili in versione Bagnodoccia Crema, Sapone liquido e Saponetta.

.

prezzi medi del 16,6%. Negativo il trend a volume (-3,6%), nonostante un forte aumento del numero medio di referenze vendute (+5,3 punti). Infine, i liberi servizi, il format di minore rilevanza nel mercato, registrano un andamento a valore positivo (+2,2%) ma fortemente negativo a volume (-11,7%) a seguito di una rilevante riduzione dell’attività promozionale (-4,4 punti).

All’interno del mercato della detergenza per bucato e cura tessuti, la detergenza vale il 51,6% del fatturato totale, mentre a volume il cura tessuti detiene il 59,2% delle quantità vendute totali. «Nel comparto detergenza per bucato – sottolinea Andrea Rana – il segmento bucato lavatrice/bivalenti con ammorbidente si conferma il segmento più rilevante, che genera il 74% del fatturato e il 75% dei volumi di vendita della categoria. Si tratta anche del segmento in maggiore

DISTRIBUZIONE: GRUPPO DMO

Nel comparto della detergenza bucato si evidenzia lo sviluppo della marca privata soprattutto per effetto dell’inflazione che ha notevolmente allargato il gap di posizionamento tra prodotti primo prezzo e leader. «La Mdd – afferma Mirco Gaggiato, responsabile acquisti home & personal care per l’insegna Caddy’s – può esprimersi con prodotti di alta qualità ma con un posizionamento prezzo adeguato, consentendo di sviluppare ottimi prodotti sotto il profilo dell’efficacia posizionandosi con indice di prezzo pari a -25% rispetto ai brand leader e co-leader». Negli ultimi mesi l’insegna ha lanciato un nuovo detersivo lavatrice oltre agli anticalcare e agli additivi bucato Caddy’s e proporrà presto gli ammorbidenti e i detersivi in caps a marchio proprio. Novità anche nel mondo digital: lo scaffale infinito virtuale, un nuovo strumento che permetterà di ordinare dal negozio articoli del mondo bucato che normalmente non sono presenti nell’assortimento delle superfici con cluster più piccolo. «Per una catena come la nostra, dove le superfici medie sono piccole, diventa strategico per il comparto bucato/lavatrice poter garantire ai clienti l’accesso a un’offerta maggiore nelle categorie più “ingombranti” (detersivi, candeggine, ammorbidenti e additivi) che di solito sono compresse da un punto di vista di profondità assortimentale».

crescita a valore (+14,2%) a fronte di un aumento del prezzo medio del 16,9% (+0,6 punti quota a valore). Negativo, invece, il trend a volume (-2,1%), con una riduzione delle attività promozionali (-2,3 punti). Trend positivo per le confezioni (+0,8%), dato che indica come siano state vendute unità contenenti una minore quantità di prodotto». Il secondo segmento per importanza è bucato lavatrice/bivalenti fini/specifico con quote a valore e volume che si attestano al 23% della totale categoria. Questo segmento registra un andamento positivo a valore (+11,2%), con un aumento del prezzo medio del 14,2%. Ciononostante, perde punti quota a valore (-0,5 punti) in favore del bucato lavatrice/bivalenti con ammorbidente. In calo i volumi (-2,7%) a fronte di una riduzione dell’intensità promozionale (-2,3%). I segmenti saponi buca -

L’obiettivo di Biochimica rimane incrementare la brand awareness dei marchi affiancando alle attività di comunicazione tradizionale quelle digital. «Novità di queste settimane – sottolinea Michela Ciamillo –è il lancio del nostro primo grande concorso a premi, attivo fino al 30 novembre 2024, “Vinci con Bioform Plus”, che sta dando già ottimi riscontri. Acquistando due prodotti in formato liquido per il bucato a marchio Bioform Plus a scelta tra quelli elencati nel regolamento e caricando sul sito del concorso www.vinciconbioformplus.it lo scontrino con tutti i dati, è possibile vincere una shopping card da 50 euro in palio ogni giorno. L’estrazione finale decreterà poi il vincitore di una Fiat 600 hybrid».

Super Iper

Andamento dei canali (% a volume)

to e bucato a mano mantengono inalterate le proprie quote di mercato nella categoria, molto inferiori rispetto ai primi due segmenti, e registrano una crescita a valore rispettivamente del 14,2% e del 2,2%. In calo i volumi di vendita (-3,0% e -4,8%), nonostante un incremento della promozionalità (+2,1 e +2,4 punti). «Il comparto cura tessuti – prosegue Andrea Rana – si divide nei segmenti ammorbidenti, candeggina, trattamento bucato/asciugatura, anticalcare lavatrice, antitarme, stiratura, coloranti per tessuti e smacchiatori a secco. Il segmento principale sulle quantità vendute è la candeggina (45,2% sul totale cura tessuti), che evidenzia un trend positivo a valore (+7,5%), ma una lieve flessione nei volumi di vendita (-1,3%). A contribuire maggiormente sul giro d’affari del cura tessuti sono gli ammorbidenti (38,9%), che detengono anche il primato nella quota a confezione (38,8%) e registrano un trend positivo a valore (+16,1%) a seguito di un deciso incremento del prezzo medio (+19,7%). Negativo, invece, l’andamento a volume (-3%), in considerazione della riduzione dell’attività promozionale (-3,5 punti). Il segmento trattamento bucato/asciugatura vale il 25,2% del fatturato del cura tessuti e registra un trend positivo nel giro d’affari (+9,4%). È invece negativo l’an -

SEGMENTI

Detergenza Bucato +13,3% Val -2,3% Vol

Bucato lav/bival fini/specifici

Bucato a mano Bucato lavatrice/ bivalenti con ammorbidente

Saponi bucato

ElaborazioniDMsudatiNIQ,a.t.31/03/2024,TotaleItalia,Iper+Super+Liberiservizi+Discount+Specialistidrug

damento a volume (-1,6%), nonostante un aumento delle confezioni vendute (+1,5%), evidenziando un trend di vendita di unità contenenti una minore quantità di prodotto. In crescita anche il numero medio di referenze vendute (+0,7 punti)». Gli anticalcare lavatrice rimangono stabili nel trend a valore, mostrando una performance negativa nei volumi di vendita (-3,1%), nonostante un incremento dell’intensità promozionale (+1,6 punti). Il segmento antitarme registra un trend positivo a valore (+5,2%) con un aumento del prezzo medio del 12,5%, mentre calano i volumi di vendita (-6,5%), a seguito di una riduzione dell’attività promozionale (-3,3 punti). I segmenti coloranti per tessuti e smacchiatori a secco hanno una minore incidenza sul giro d’affari e sui volumi; ciononostante, mostrano entrambi trend positivi a valore (rispettivamente +3,1% e 21,5%), così come a volume (+0,7% e +13,3%). Gli smacchiatori, in particolare, aumentano l’attività promozionale (+2,5 punti).

IN CONTINUA EVOLUZIONE

A fronte dell’aumento dei prezzi, i consumatori hanno adottato delle abitudini di spesa sempre più selettive, mostrando una forte attenzione non solo al prezzo ma anche alla qualità dell’offerta, come spiega Paola Saccone, category group product manager Winni’s – Bolton Home Care: «I principali consumer trend della categoria bucato secondo lo studio “Mintel Household Care and Brand Analyst October 2023” sono: “convenience”, in quanto

gli shopper ricercano soluzioni facili e veloci in una categoria a basso coinvolgimento emotivo; “sustainability”, con una maggiore attenzione alla sostenibilità delle formule e al binomio sostenibilità-efficacia; “holistic health”, concetto che si esprime nella richiesta di prodotti meno chimici e aggressivi con un particolare interesse per le fragranze che coinvolgono i sensi e incidono sull’umore. Winni’s fonda la sua storia su una chiara filosofia: mettere al centro le persone e l’ambiente, senza rinunciare all’efficacia dei prodotti». In Italia, rispetto al passato, il ruolo del detersivo è cambiato, come spiega Daniele Giardinelli, category leader di Ace - Fater: «Secondo una ricerca Fater sulle abitudini dei consumatori (dicembre 2023), la presenza di macchie difficili è sempre meno frequente (16% dei lavaggi) e i consumatori spesso hanno la sola necessità di igienizzare e rinfrescare i capi indossati. Per questo motivo, la tecnologia si sta spostando verso prodotti che puntano sulla sensorialità e sull'efficacia di generare igiene e pulizia. Anche Ace si è mossa in questa direzione lanciando nel 2023 la nuova linea di detersivi igienizzanti, particolarmente efficace anche a freddo e nei cicli brevi. Per massimizzare l'igienizzazione e la sensazione di freschezza sui capi i consumatori fanno ricorso all'uso combinato di detersivo e additivi (più del 40% dei lavaggi) e tra gli additivi più usati ci sono le candeggine delicate (30% di penetrazione)».

Per quanto riguarda la categoria bucato, Italsilva Commerciale tornerà in comunicazione con Spuma di Sciampagna in tv da settembre, al fine di presidiare l’ultima parte dell’anno. «La campagna televisiva – precisa Laura Rovelli – sarà affiancata da attività digital di display e video advertising, oltre che da una comunicazione social (Facebook, Instagram e TikTok) che accompagna il brand durante tutto il corso dell’anno. Prevista anche una pianificazione out of home, nell’ottica di lavorare su una campagna integrata e multicanale che amplifichi la visibilità del brand e dei suoi prodotti core, linea lavatrice e ammorbidenti/ profumatori bucato».

DI ACQUISTO

Biochimica/Soft

Nome prodotto: Detersivi Lavatrice Liquidi

Caratteristiche: detersivo liquido dalla formula concentrata ed efficace anche a basse temperature per un pulito profondo e profumato. La gamma si presenta con un nuovo impattante restyling che ha coinvolto il flacone, sempre al 100% in plastica riciclata ma rivoluzionato nella sua shape, e il design delle etichette.

Bolton Manitoba/Winni’s

Nome prodotto: Detersivo Lavatrice con smacchianti 100% naturali da biofermentazione

Caratteristiche: l’innovativa formula con smacchianti completamente naturali da biofermentazione è ancora più sostenibile ed efficace, anche in acqua fredda. Ipoallergenico e ideale per tutti i capi. Disponibile anche la variante Capi Colorati.

Fater/Ace

Nome prodotto: Ace Detersivo Igienizzante

Caratteristiche: la formula, unita all’azione meccanica del lavaggio, igienizza e rimuove germi e batteri per un bucato fresco e pulito. La referenza, che ha vinto il premio “Eletto Prodotto dell’Anno 2024” nella categoria dei detersivi, è disponibile in tre varianti: Igienizzante Classico, Igienizzante Colorati, Talco e Muschio Bianco.

Henkel/Dixan

Nome prodotto: Linea Dixan Pulito

Profondo

Caratteristiche: la gamma assicura non solo una pulizia profonda per il bucato, ma combatte anche i cattivi odori eliminando i residui di sporco che possono generarsi nella lavatrice. Disponibile nelle varianti Dixan Liquido, Dixan Caps e Dixan Polvere.

Di fronte a un generale rincaro del costo della vita, il mercato del bucato diventa sempre più competitivo con player “value for money” che, pur essendosi adeguati all’inflazione, continuano a presidiare fasce di prezzo più basse e ad accrescere la propria rilevanza. «In questo contesto – dichiara Francesca D’Angelo-Valente, marketing director di Henkel Consumer Brands – diventa cruciale per una marca premium come Dixan rafforzare il rapporto di fiducia con il consumatore, rassicurandolo sul valore aggiunto della propria offerta: pulizia profonda contro le macchie e freschezza di lunga durata. Questo avviene attraverso un costante impegno nell'innovazione e investendo in comunicazione e promozioni. Risultano essenziali il miglioramento continuo delle formule, lo sviluppo di packaging sempre più sostenibili e l’introduzione di nuove varianti capaci di soddisfare esigenze specifiche». Lo scenario macroeconomico sta sempre più portando le famiglie italiane a orientarsi verso scelte consapevoli basate sul prezzo e sul mantenimento delle promesse. «I nostri marchi Soft e Bioform Plus – afferma Michela Ciamillo, marketing manager di Biochimica – sono entrati nel cuore e nelle case degli italiani in qualità di “primi brand” dello scaffale ormai da tempo. Negli ultimi mesi il fenomeno è cresciuto, si sta consolidando e i nostri brand sono sempre più conosciuti e trasversali a tutte le insegne. Questo atteggiamento incontra un riscontro favorevole proprio nei nostri prodotti, “value for money”, a marchio Soft e Bioform Plus, che generano anche una buona marginalità per il trade».

Icefor/L’Ecologico

Nome prodotto: L’Ecologico Fresco Bucato

Caratteristiche: detergente per lavatrice profumato, ideale per tutti i tipi di tessuti. Formula ricca di tensioattivi di origine vegetale, ricavati dai residui della lavorazione di barbabietola e grano, da coltivazioni non sottratte al consumo umano. Senza coloranti, Edta e fosfati. Flacone in plastica 100% riciclata da raccolta differenziata (certificata Plastica Seconda Vita) e marchio Ecolabel.

Italchimica/Dual Power

Nome prodotto: Dual Power Lavatrice capi colorati

Caratteristiche: il detersivo penetra in profondità nelle fibre del bucato garan tendo pulito eccezionale, colori brillanti e l’eliminazione delle molecole dei cattivi odori.

Italsilva Commerciale/ Spuma di Sciampagna

Nome prodotto: Detersivo Lavatrice

Fresco Puro – formato ecoricarica

Caratteristiche: con tecnologia antiodore, regala al bucato un fresco profumo che dura a lungo. Ingredienti biodegradabili >93% e dermatologicamente testato. Flacone con il -68% di plastica.

Nome prodotto: Antitarme Proteggitessuti

Caratteristiche: la referenza protegge i capi per sei mesi grazie alla nuova formula con solvente di origine naturale che garantisce una protezione totale. Profumazione a base di oli essenziali.

I CONSUMATORI CERCANO PRODOTTI

SICURI E SOSTENIBILI

La ricerca di sostenibilità nei detergenti per il bucato da parte degli shopper è oggi un imperativo, come spiega Daniela Antoniuzzi, vicepresidente e responsabile area Gdo di Icefor: «I consumatori non solo richiedono efficacia e prestazioni ottimali durante cicli di lavaggio brevi, ma anche soluzioni che agiscano efficacemente a basse temperature, riducendo così il consumo di energia elettrica durante il lavaggio in lavatrice. Inoltre, c’è anche una crescente domanda di detergenti per il bucato ipoallergenici in grado di proteggere la salute dell'utilizzatore, garantendo un'esperienza di lavaggio sicura. Durante la selezione dei detersivi sugli scaffali, l’attenzione si concentra sempre di più su referenze certificate Ecolabel. Inoltre, la preferenza ricade su prodotti confezionati in plastica riciclata, il che rende cruciale la nostra offerta di detergenti proposti in imballaggi realizzati al 100% con plastica riciclata certificata Plastica Seconda Vita». L’impegno nei confronti della sostenibilità deve quindi essere tangibile e capace di rassicurare gli shopper,

come sottolinea Carlotta Manzoni, direttrice marketing e comunicazione di Nuncas: «I consumatori si aspettano che le aziende siano serie, e quindi che la loro adesione a politiche di sostenibilità coinvolgano l’intero ciclo produttivo, e arrivano a informarsi attivamente sulla loro effettiva affidabilità prima di acquistarne i prodotti. A livello di distribuzione, il nostro settore ha visto l’affermazione dei drugstore, negozi specializzati che propongono un’offerta ampia e che hanno dato modo a marchi come Nuncas di esprimersi al meglio, rispondendo alle richieste di uno shopper più esigente che cerca un prodotto premium anche nella cura della c asa e del bucato».

Oltre alla promessa di igiene, i consumatori chiedono ai detersivi per il bucato anche un buon livello di profumazione. «L’efficacia lavante – dichiara Laura Rovelli, marketing manager di Italsilva Commerciale – è sempre più correlata alla capacità del prodotto di eliminare i cattivi odori, nuova forma di “sporco”. Lo shopper è alla ricerca di benefit aggiuntivi anche legati al mantenimento e alla cura delle fibre. Il tema del profumo rimane centrale, con particolare focus sul concetto di freschezza, in grado di trasmettere una maggiore percezione di pulito e igiene. L’attenzione alla sostenibilità, sia a livello di formula che di packaging, rimane sullo sfondo senza però che il consumatore sia disposto a pagare di più». Anche Manlio De Filpo, direttore vendite consumer di Italchimica, conferma l’interesse per il mondo della profumazione: «La particolare attenzione dei consumatori al profumo sembra essere il vero driver di differenziazione e crescita. La variante dei profumati è in aumento in tutti i segmenti e presenta risultati particolarmente positivi per effetto di un incremento del numero medio di referenze per punto vendita. È fondamentale riconoscere la centralità del ruolo dello shopper e delle sue esigenze nella crescita di questi prodotti e in Italchimica ne monitoriamo le esigenze per essere sempre consumer orie nted». n

SEGMENTI

È finito il tempo delle palestre ubicate negli scantinati degli edifici, con poca illuminazione, aria stantia e quasi esclusivamente votate alla pesistica.

Prima c’è stato il passo verso un’offerta più ampia e variegata di servizi e, al contempo, verso sconfinamenti e ibridazioni – non sempre felici – con il settore wellness. Ora è il momento di un’evoluzione del settore che sta portando il mercato verso una polarizzazione delle strutture e dei servizi offerti.

Certamente un grande riflesso di questa accelerazione è rinvenibile nella pesante alterazione della gestione del tempo che il Covid ha impresso negli ultimi anni. Dopo la crisi del 2020-21, infatti, sempre più persone si sono rivolte alle palestre per cercare di recuperare la forma e rispondere a un ritrovato bisogno di socialità. I ma cro-movimenti della società, tuttavia, prendono origine da più lontano: c’è una grande attenzione, a livello globale, sulla consapevolezza della salute e per la ricerca di uno stile di vita sano. Considerando il periodo antecedente la pandemia, decennio 2009-19, si è registrata una crescita di fatturato globale del settore di oltre il 30% (fonte: IHRSA, 2024) e si rilevato un impatto totale del mercato del fitness di oltre 90 miliari di dollari di fatturato (fonte: ricerca Deloitte, 2024).