Reisen

Traditionell legen wir in der Dezember-Ausgabe viel Wert auf ein „soziales Miteinander“, wir setzen uns dafür ein, Unternehmen, Aktionen und Menschen vor den Vorhang zu holen, die sich sozial engagieren.

Traditionell legen wir in der Dezember-Ausgabe viel Wert auf ein „soziales Miteinander“, wir setzen uns dafür ein, Unternehmen, Aktionen und Menschen vor den Vorhang zu holen, die sich sozial engagieren.

risControl startet wieder die Wahl zum „Servicefreundlichsten Versicherer“!

Gemeinsam mit unserem Kooperationspartner meine-weiterbildung starten wir die größte Umfrage der Branche, in der ermittelt wird, wie zufrieden Sie als Vertriebspartner mit den Leistungen und der Zusammenarbeit mit den Versicherern sind.

Deshalb bitten wir Sie, sich 5 Minuten Zeit zu nehmen und an unserer Umfrage auf meine-weiterbildung.at teilzunehmen.

Unter allen Teilnehmenden werden folgende Preise ausgelost:

1. Platz: Tankgutschein im Wert von € 500,--

2. Platz: Tankgutschein im Wert von € 300,--

3. Platz: Tankgutschein im Wert von € 200,--

Liebe Leserin, lieber Leser,

Ein wunderschönes Weihnachtsfest, besinnliche Feiertage und einen guten Rutsch ins neue Jahr wünsche ich Ihnen im Namen der Redaktion und aller Mitarbeiter! Es sollen Ihre Wünsche in Erfüllung gehen und es soll Ihnen viel gemeinsame Zeit mit Ihren Lieben beschert sein. Das nächste Jahr wird viel Neues bringen. risControl wird in einem neuen Format erscheinen, der „Servicefreundlichste Versicherer“ wird wieder verliehen werden und die Redaktion wird sich noch mehr unabhängig für Sie und Ihre Interesse einsetzen. Was wir Ihnen noch auf den Weg zum Jahresende mitgeben möchten, ist ein Gedicht von Wilhelm Busch.

Ihre Doris Wrumen

Ihre Doris Wrumen

Hätt' einer auch fast mehr Verstand als wie die drei Weisen aus Morgenland und ließe sich dünken, er wäre wohl nie dem Sternlein nachgereist, wie sie; dennoch, wenn nun das Weihnachtsfest seine Lichtlein wonniglich scheinen lässt, fällt auch auf sein verständig Gesicht, er mag es merken oder nicht, ein freundlicher Strahl des Wundersternes von dazumal.

Nachruf

Fachgruppenobmann

Fachgruppe Versicherungsmakler Salzburg Key-Account-Management

DONAU Brokerline Auszeichnung

Fachverband der Versicherungsmakler Neue Struktur im Vertrieb Zürich Versicherungs AG Organisationsdirektion Merkur Versicherung

Versicherungsmakler nicht betroffen

Fachverband der Versicherungsmakler/BIPAR Vorstandsteam

Vienna Insurance Group Geschäftsleitung

KOBAN Südvers GmbH

Grundstein gelegt TIROLER Versicherung Leitung Versicherungssektor EY Österreich

Tue Gutes und sprich darüber von Mag. Christian Sec Ein soziales Miteinander

VERDAS NAFOR – Das Nachfolgekonzept für den Versicherungsvermittler MaklER GO! Wir sagen Danke für erfolgreichen Vertrieb. Es ist Zeit, in Großbritannien zu investieren!

Bericht zur Versicherungswirtschaft FMA

Ein Sicherheitsnetz für jeden Wiener Städtische Versicherung Neues Produkt

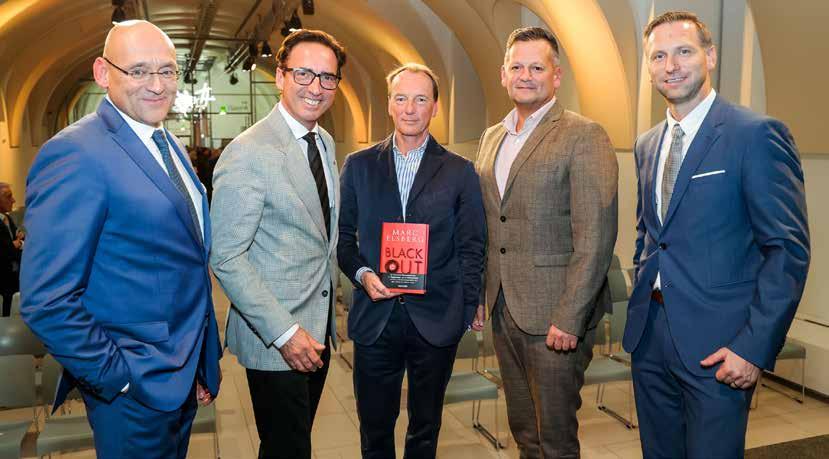

Versicherungsmakler Fachgruppe Steiermark Blackout-Stresstest FMA

Digitale Anbindung Fehlende Versicherungslösung? Die gemeinsame Reise hat begonnen Generali Produktwelt als innovative Privatversicherung der Zukunft Digitale Schadenmeldung – so einfach wie noch nie!

Vereint

Doris

Eine kleine Weihnachtsgeschichte von Mag. Christian Sec

Sustainable

Milan Frühbauer, der ehemalige Chefredakteur der Fachverbandszeitschrift der Versicherungsmakler, Herausgeber und Geschäftsführer des Manstein Verlag und Lektor am Institut für Publizistik und Kommunikationswissenschaften an der Uni Wien, ist im 75. Lebensjahr verstorben.

Er wurde 1947 geboren und startete seine Karriere in der Kommunikationsbranche 1972 als Mitarbeiter der Presseabteilung der Vereinigung Öster-

reichischer Industrieller. Ab 1979 übernahm er die Leitung der Presseabteilung sowie die Chefredaktion der Wochenzeitschrift „industrie“. 1980 wurde Frühbauer mit der Gesamtleitung des Bereiches Kommunikation der Industriellenvereinigung betraut. Ab 1989 war er beim Manstein Verlag tätig, zuerst als Herausgeber und dann als Geschäftsführer. Ein Großer geht von der Bühne, ein Lehrmeister, den es so nie wieder ge-

Wie geplant, trat KommR Christoph Berghammer, MAS mit 1.12.2022 von der Funktion des Obmannes der Fachgruppe Versicherungsmakler Salzburg zurück, die er seit 2005 ausübte. Berghammer bleibt Fachverbandsobmann der Versicherungsmakler in der WKÖ (seit 2015).

Als Fachgruppenobmann in Salzburg folgt ihm Hannes Pfeifenberger nach, er ist geschäftsführender Gesellschafter der Hannes Pfeifenberger Versicherungstreuhand GmbH in St. Michael

im Lungau und seit 1994 selbständig als Versicherungsmakler tätig. Ehrenamtlich engagiert er sich seit 1984 auch bei der Feuerwehr, im Dienstgrad „Oberbrandrat“ ist er seit 2001 Bezirksfeuerwehrkommandant des Lungaus. Seit 2007 ist Pfeifenberger auch Mitglied des Fachgruppenausschusses der Versicherungsmakler Salzburg und seit 2021 Fachgruppenobmann-Stellvertreter und auch Mitglied des Fachverbandsausschusses. Als Obmann-Stellvertreter

Die DONAU Versicherung setzt auf die klare Aufstellung ihrer zentralen Maklerbetreuung.

Ab sofort verstärkt Nicole Wlasak das Key-Account-Management der DONAU Brokerline mit Fokus auf das Gewerbekundengeschäft. Damit ist sie neben Peter Feuchtinger, der schwerpunktmäßig für das Privatkundenge-

schäft zuständig ist, für die Betreuung der TopMakler sowie Vertriebspartner engagiert.

Nicole Wlasak startete ihre Versicherungs -

ben wird. Wir sprechen der Familie unser tiefstes Mitgefühl aus.

laufbahn im Jahr 2006 bei der Wiener Städtischen, wo sie 2009 in den Außendienst als Kundenbetreuerin wechselte. Ab 2014 sammelte sie Erfahrung als Bankenbetreuerin der Ergo Versicherung und wechselte 2016 in die Maklerbetreuung von ARISECUR. 2018 wurden ihr die Leitung des Innendienstes

und die Maklerbetreuung übertragen. Im April 2021 wechselte Nicole Wlasak zur DONAU Brokerline ins regionale Vertriebsmanagement in Wien.

Peter Feuchtinger begann als klassischer Quereinsteiger und erlernte die Betreuung von Versicherungsmaklern in der Praxis. Sein Berufsweg führte

ihn über die Basler zur Helvetia Versicherung. Seit 2015 ist Peter Feuchtinger im Key-Account-Management der DONAU tätig. Mit seiner mehr als drei Jahrzehnten langen Versicherungserfahrung trägt er entscheidend zur erfolgreichen Zusammenarbeit mit den Maklerpartnern bei.

Prof. Heinz Schinner erhielt für seine 60-jähriges Berufsjubiläum die „Goldene Ehrennadel“ des Fachverbandes der Versicherungsmakler verliehen.

KommR Helmut Mojescick, Obmann der Fachgruppe Wien, überreichte in Vertretung für den Fachverbandsobmann KommR Christoph Berghammer, MAS die höchste Auszeichnung der Berufsgruppe. Vor 60 Jahren startete Heinz Schinner seine berufliche Laufbahn in der Versicherungswirtschaft. Über verschiedene Stationen führte sein Weg schließlich 1985 zur Gründung des eigenen Unternehmens, der Schinner Ver-

mögenstreuhand und Versicherungsberatungs GmbH.

„Ich habe im Leben immer Ziele gehabt. Das hat mich vorangetrieben“, beschreibt der Versicherungsexperte seinen Werdegang, „und es braucht natürlich Fleiß, Konsequenz und Freude an der Arbeit!“ Im Fokus seiner Beratung standen seit vielen Jahren Versicherungsangelegenheiten für Industrie und Hausverwaltungen.

Mag. Klaus Riener übernimmt zusätzlich zu seiner Verantwortung für den Maklervertrieb auch die Verantwortung für den angestellten Außendienst. Unter seiner Gesamtführung wird Klaus Kurz, bisher Regionaldirektor für Oberösterreich und Salzburg, die Leitung des Maklervertriebs übernehmen.

Riener: „Das bisherige Modell im Maklerservice hat sich bewährt und auch in der neuen Aufstellung ändert sich an den Hauptansprechpartnern für unsere Maklerpartner nichts. Die regionalen Einheiten bleiben bestehen. Es gibt weiterhin in jeder Region einen Lei-

ter Maklerservice und die Teams der Maklerbetreuer und der Kolleginnen und Kollegen im Innendienst sind auch in Zukunft für die Anliegen der Maklerpartner da.“ Peter Auer, bisher Regionaldirektor für Tirol und Vorarlberg, wird Leiter des angestellten Außendiensts von Zurich. Die Zurich Life Spezialisten, die in Fragen rund um Lebensversicherungen und BAV beraten, werden unter die Leitung von Thomas Sprung gestellt. Das dezentrale Underwriting bleibt unter der Führung von Thomas Tiefenbacher und wird weiterhin als Unterstüt-

Sein Credo seit jeher unterstreicht seine gelebte Hands-on-Mentalität: „Ich packe überall mit an. Jedes Problem ist lösbar. Ein ‚Geht nicht‘ gibt es bei mir nicht!“

zung im Bereich Firmenkunden vor Ort tätig sein. Mit diesen Teams hat Zurich Kompetenzen und Ressourcen vor Ort aufgestellt, um nahe bei Geschäftspartnern sowie Kunden zu sein.

Paul Pittino hat die Leitung der neuen Organisationsdirektion der Merkur Versicherung übernommen. Mit dieser zentralen Einheit sollen Kommunikationswege verkürzt, junge Talente gefördert und vor allem regionale Befindlichkeiten besser berücksichtigt werden.

„Paul Pittino ist nicht nur Vertriebsexperte und Branchenkenner, er versteht den Markt wie kein anderer und was noch viel wichtiger ist: die Kundenbedürfnisse. Mit seiner Unterstützung sind wir bereit für den nächsten Schritt“, freut sich Markus Spellmeyer, Vertriebsvorstand der Merkur Versicherung. In

seiner Funktion als Organisationsdirektor ist Paul Pittino die strategische wie auch kommunikative Drehscheibe zwischen Vertriebsvorstand, Vertriebsdirektionen und Fachbereichen.

„Mit seiner langjährigen Erfahrung ist er die richtige Unterstützung zur richtigen Zeit und wird mit seinen Impulsen Sparring-Partner für alle Vertriebswege sein“, freut sich Spellmeyer. Seine Schwerpunkte werden unter anderem Vertriebsstrategie sowie Konzeptionierung und Durchführung von Projekten sein. Zuletzt war Pittino

Der „Digital Operational Resilience Act“ kurz DORA sieht die Einführung eines umfassenden Rechtsrahmens auf EUEbene vor, der Vorschriften zur digitalen Betriebsstabilität für alle Finanzinstitute enthält. DORA soll eine Harmonisierung der Regeln von Meldungen von Cyberangriffen und digitalen Risiken beinhalten. Weiters sollen Belastbarkeitstests definiert werden, um Risiken besser erkennen zu können. Es sollen Schutz- und Präventionsmaßnahmen sowie die Erarbeitung von Notfall- und Wiederherstellungsplänen zur Pflicht werden, die konkreten Anforderungen werden sich nach europäischen anerkannten technischen Normen richten.

Nun wurde im EU-Parlament über den Rechtsakt abgestimmt. Die Versicherungsvermittler, Rückversicherungsvermittler und Versicherungsvermittler in Nebentätigkeit – Kleinstunternehmen und KMU –können erleichtert sein, denn sie sind

aus dem Anwendungsbereich von DORA ausgenommen. Im Kommissionsvorschlag waren Versicherungsvermittler im Anwendungsbereich von DORA miteingeschlossen. BIPAR, der Fachverband und weitere nationale Vermittlerverbände begrüßten zwar die grundsätzliche Zielsetzung DORAs, waren jedoch der Meinung, dass die Anforderungen DORAs für Versicherungs- und Finanzvermittler operativ und finanziell einfach nicht machbar seien. DORA sei nicht an den Versicherungsvertriebssektor angepasst und eine verhältnismäßige Anwendung

Paul Pittino

bei der Allianz Elementar Versicherung als Head of Central Sales tätig und für Vertriebsplanung und -steuerung sowie Ausbildung verantwortlich.

seiner zahlreichen und detaillierten Anforderungen wäre in der Praxis schwer zu gewährleisten. Für den Fachverband und BIPAR war daher klar, dass Versicherungsvermittler (und insbesondere sogenannte Kleinstunternehmen und KMU) vollständig von DORA ausgenommen werden müssen. Für Versicherer, Anlageinstitute und große Versicherungsvermittler gilt DORA. Es ist allerdings Proportionalität zu wahren. D. h. für Tätigkeiten großer Vermittler hängt das Ergebnis von DORA in Zukunft von der weiteren Auslegung des Grundsatzes der Proportionalität ab. Es wird auf europäischer und nationaler Ebene weiter an einer ausgewogenen Lösung gearbeitet. Nach Veröffentlichung des Rechtsaktes im Amtsblatt der EU müssen die Mitgliedstaaten die neuen Maßnahmen innerhalb von 24 Monaten umsetzen.

• Kleinstunternehmer: weniger als 10 Mitarbeiter, Jahresumsatz/-bilanzsumme < 2 Millionen Euro

• Kleinunternehmer: weniger als 50 Mitarbeiter, Jahresumsatz/-bilanzsumme < 10 Millionen Euro

• Mittleres Unternehmen: weniger als 250 Mitarbeiter, Jahresumsatz max. 50 Millionen Euro oder Jahresbilanzsumme max. 43 Millionen Euro

Der Vorstand der VIG wird sich ab 1. Juli 2023 wie folgt zusammensetzen: Hartwig Löger, Generaldirektor und Vorsitzender des Vorstands, Peter Höfinger, Generaldirektor-Stellvertreter und stellvertreten-

der Vorsitzender des Vorstands, Liane Hirner, CFRO, Gerhard Lahner, Gábor Lehel und Harald Riener. Alle Vorstandsmandate laufen bis 30. Juni 2027.

Die künftige Konstellation des VIG-Vorstands hat der Aufsichtsrat der Vienna Insurance Group in seiner Sitzung vom 29. November 2022 einstimmig beschlossen. Er folgt damit dem Vorschlag des Nominierungsausschusses des Aufsichtsrats der VIG vom September 2022.

„Mit der frühzeitigen Festlegung der Zusammensetzung des Vorstands ab 1. Juli 2023 zeigen wir nicht nur jene Stabilität und Kontinuität, für welche die VIG steht. Das qualifizierte und fachlich breit auf-

Die KOBAN Südvers GmbH hat ihre Geschäftsleitung neu strukturiert.

Neben dem bestehenden Geschäftsführer Christian Sinabell, der als CEO für das operative Management und für internationale Verbindungen verantwort-

lich zeichnet, wurden folgende Personen neu in die Geschäftsleitung nominiert: Florian Traußnig – Versicherungstechnik, Risikomanagement, Christofer Micelli – Regionalleiter Süd-West (Kärnten, Steiermark, Osttirol, Salzburg) und

gestellte Vorstandsteam ergänzt sich hervorragend und ist sehr gut eingespielt“, erklärt Dr. Günter Geyer, Vorsitzender des Aufsichtsrats der Vienna Insurance Group.

Elisabeth Stadler und Peter Thirring werden auf eigenen Wunsch ihre bis 30. Juni 2023 laufenden Mandate wegen geplanter Pensionsantritte nicht mehr verlängern.

Daniel Ladinig – Regionalleiter NordOst (Wien, Niederösterreich, Oberösterreich, Burgenland). Alle drei konnten in den letzten Jahren in ihren operativen Verantwortungen in der KOBAN Südvers GmbH Erfolge aufweisen.

Neben ihren bisherigen Agenden werden sie sich in der Geschäftsleitung um die erfolgreiche Fortsetzung der Wachstumsstrategie des Unternehmens kümmern.

Wie bereits berichtet, plant die TIROLER Versicherung, das erste Hochhaus mit begrünter Fassade in der Innsbrucker Innenstadt zu errichten. Ende November wurde der Grundstein gelegt. Der Baustart erfolgte im Juni 2022, der Abriss des Altbestandes ist nun abgeschlossen, die Baugrube gesichert und damit liegen die Arbeiten im Zeitplan. Besonderes Augenmerk liegt beim Neubau auf Energieeffizienz und der Nutzung erneuerbarer Energien. Angestrebt wird der klimaaktiv Gold Standard. Josef Geisler: „Dieser Bau ist beispielhaft für ganz Tirol. Die TIROLER zeigt, dass es möglich ist, auch in dieser Größenordnung und in dieser Lage ein Objekt zu verwirklichen, das einen aktiven Beitrag zu einer Verbesserung des Klimas leistet. Wir werden im Land noch viele solcher Initiativen brauchen, um die Klimawende zu schaffen.“

„Wir errichten ein Bauwerk, von dem auch die kommenden Generationen profitieren werden“, so Vorstandsvorsitzender Franz Mair, „einen nachwachsenden Rohstoff zu nutzen und aktive Maßnahmen gegen die Erwärmung der Innsbrucker Innenstadt zu ergreifen, ist nur ein Aspekt unseres Vorhabens. Der Neubau wurde notwendig, da das alte Gebäude schlichtweg zu klein geworden ist und eine Erweiterung nicht möglich war. Gegen den Branchentrend setzen wir neben Digitalisierung auf den Ausbau der persönlichen Beratung und Betreuung. Mit dem Neubau bieten wir

Gerald Kogler, der ehemalige CEO der MERKUR Versicherung, übernimmt bei EY die Leitung des Versicherungssektors. Ab sofort wird er das Team für Versicherungsberatung leiten und weiter ausbauen.

Seine Schwerpunkte liegen auf der strategischen Gesamtausrichtung von Banken und Versicherungen, der Steuerung großer Konzernprojekte, speziell im Technologie- und Digitalisierungsbereich, und der Begleitung von Unternehmensübernahmen. Kogler wird gemeinsam mit seinem Team Versicherungsunternehmen bei großen Transformationsprojekten begleiten: „Sinkende Kaufkraft, zunehmende Naturkatastrophen, moderne Mobilitätskonzepte und neue technologische Möglichkei-

ten – globale Megatrends wie Wirtschaftsentwicklung, Digitalisierung und Klimawandel haben veritable Auswirkungen auf Versicherungsunternehmen, sie müssen sich an die neuen Rahmenbedingungen laufend anpassen. Ich freue mich darauf, gemeinsam mit meinem Team Kunden ganzheitlich bei Transformationsprojekten zu begleiten.“ Kogler studierte Handelswissenschaften an der Wirtschaftsuniversität Wien, schon im Zuge seiner Magisterarbeit widmete er sich der Versicherungsbranche. Bevor er seine Karriere in der Beratung startete, war er als Profifußballer aktiv. Nach seinem Berufseinstieg war er als Berater von Finanzdienstleistern bei KPMG, EY und IBM in Wien, London und Berlin

unseren hochqualifizierten Spezialistinnen und Spezialisten einen modernen, gesunden Arbeitsplatz im Zentrum der Landeshauptstadt.“

Die Grundsteinlegung war auch der perfekte Anlass, um eine Zeitkapsel zu versenken. Der Inhalt: Die Statuten der TIROLER, in denen die Grundsätze des Vereins auf Gegenseitigkeit festgelegt sind, sowie das Magazin „Grün“, das die Vision des Projektes festhält.

tätig. Ende 2009 wurde er CFO bei der Merkur Insurance Group in Graz, wo er nach vier Jahren zum CEO und Generaldirektor gewählt wurde. Kogler ist neben seiner Tätigkeit bei EY auch im Aufsichtsrat der Steiermärkischen Verwaltungssparkasse.

Rund die Hälfte der österreichischen Mehrfachagenten und Versicherungsmakler weiß noch nicht, wer ihren Betrieb in der Zukunft weiterführen soll. Dabei kann die Unternehmensnachfolge gar nicht früh genug geplant werden und insbesondere ein Notfallplan, um bei Krankheit oder Tod des Vermittlers schnell handeln zu können, ist essenziell.

von Mag. Erich Dulle

Diese Herausforderungen sehen wir jedoch als Potenzial und wir möchten die Nachfolge-Krise als Chance nutzen: NAFOR bringt zukünftige Unternehmer und bestehende Versicherungsvermittler zusammen.

Wir haben es uns daher zur Aufgabe gemacht, uns der Thematik der Unternehmensnachfolge anzunehmen und die Zukunft der Vermittlerbranche zu sichern. Mit NAFOR wurde ein Konzept geschaffen, welches den Nachfolgeprozess von der Findung geeigneter Nachfolger über die Vorbereitung des Bestandes bis hin zur Nachbetreuung ganzheitlich optimal begleitet – wie von VERDAS gewohnt auf Augenhöhe und mit Handschlagqualität.

Dieser Prozess wurde ins Leben gerufen, um den Verkauf beziehungsweise Zukauf von Beständen sowohl für den bestehenden Vermittler als auch für den Nachfolger erfolgreich zu gestalten. NAFOR bietet eine umfassende Struktur, welche eine Vielzahl an Parametern berücksichtigt. Es geht uns nicht darum,

eine geschäftliche Transaktion abzuhandeln, sondern wir möchten dabei unterstützen, das Lebenswerk eines Vermittlers respektvoll an einen Nachfolger zu übergeben. Gleichzeitig treffen wir Vorkehrungen, um die wirtschaftlich positive Zukunft des Unternehmens sicherzustellen.

Im ersten Schritt analysieren wir Unternehmen und Bestände, um bewerten zu können, ob eine erfolgreiche Bestandsübernahme anhand unserer Kriterien möglich ist.

Bestand und Unternehmensstrukturen werden analysiert und aufbereitet, damit der Nachfolger eine gut gepflegte Datenbank übernehmen kann. Potentiale werden genutzt, um den Unternehmenswert anzuheben.

Mit NAFOR möchten wir einerseits Vermittler dabei unterstützen, ihr Lebenswerk in einem geordneten Rahmen an einen passenden Nachfolger zu übergeben, andererseits aber auch Menschen auf ihrem Weg in die Selbstständigkeit und beim Hineinwachsen in ihre neuen Aufgaben als Unternehmer begleiten. Mit der Betreuung beider Seiten können wir als Mediator fungieren und so die Unternehmensnachfolge innerhalb der Versicherungsbranche für alle Beteiligten verbessern. Auch im Bereich der Unternehmensnachfolge im Todesfall ist es uns ein Anliegen, einen möglichst ganzheitlichen Prozess für eine geordnete Übergabe bieten zu können. Unser Konzept geht weit über eine Checkliste für eine erfolgreiche Unternehmensnachfolge hinaus – wir unterstützen bestehende Vermittler und interessierte, potenzielle Nachfolger als „Match-Maker“ und Mediator.

Mag. Erich Dulle erich.dulle@verdas.at https://www.verdas.at/nafor/

Wir finden und akquirieren gemeinsam geeignete Kandidaten für eine Unternehmensnachfolge.

Wir bereiten die ausgewählten Kandidaten vor und fördern sie - neben der individuell zugeschnittenen Aus- oder Weiterbildung profitieren Kandidaten auch von einem begleitenden Mentoring-System.

Gemeinsam finden wir ein Unternehmen und einen Kandidaten, die sich decken. Wir legen darauf Wert, dass die regionale Zuordnung und fachliche Ausrichtung des Nachfolgers mit dem Bestand übereinstimmt und der Wille zur Weiterführung des Betriebs gegeben ist. Eine Absichtserklärung wird verfasst.

Respekt vor dem Lebenswerk und die Wahrung beiderseitiger Interessen stehen bei uns an erster Stelle. Die Verhandlungen zwischen Vermittlern und potentiellen Nachfolgern werden ganzheitlich - und selbstverständlich diskret - geführt.

Je nach Präferenz ist eine vorzeitige Eingliederung in den Betrieb als Mitarbeiter möglich. Mit einem MentorenProgramm kann ein on-the-job-Training optimal verwirklicht und die Firmenkultur aus erster Hand erfahren werden, was eine Orientierungshilfe am neuen Arbeitsplatz bietet.

Das Lebenswerk wird im vereinbarten Rahmen übertragen. Dabei werden die Wünsche des Übergebers in Bezug auf Standort, Übernahme der Mitarbeiter oder eine eventuelle Weiterbeschäftigung berücksichtigt und mit dem Nachfolger abgestimmt.

Was haben vier Versicherungsvereine gemeinsam, wer steht hinter der Vereint VAG Assekuradeur GmbH und was waren die Beweggründe für das gemeinsames Projekt.

Wer ist die Vereint VAG Assekuradeur GmbH und wer steht dahinter?

Armin Bertolin (Zillertaler Versicherung VaG): Dahinter stehen vier Versicherungsvereine auf Gegenseitigkeit. Die Zillertaler Versicherung VaG und die Wälder Versicherung VaG aus dem Westen Österreichs. Die Ostangler Brandgilde VVaG als Risikoträger kommt aus Kappeln nahe der dänischen Grenze. Spannend für uns war, dass sich die Kieler Rück VVaG als Rückversicherer spontan für unsere Idee begeistern ließ und sich ebenfalls mit 25% am Unternehmen beteiligt!

Was waren die Beweggründe dieses Unternehmen zu gründen?

Christoph Mennel (Wälder Versicherung VaG; GF Vereint): Über ganz Österreich verteilt gibt es noch 30 kleine Versicherungsvereine auf Gegenseitig-

keit (VaG). In Deutschland sind es sogar noch 300! Sie stellen die Urform der heutigen Versicherung dar und wurden oft schon im Mittelalter von Bauern oder Kaufleuten gegründet. Unsere vier Gesellschafter können auf 729 Jahre zurückblicken.

Bertolin: Das österreichische Versicherungsaufsichtsgesetz teilt den VaGs Gebiete zu, in welchen wir tätig sein dürfen. Durch unsere unmittelbare Nähe zu den Kunden sind wir in unseren Einzugsgebieten stark verankert. Darüber hinaus schätzen unsere Kunden, aber auch unsere Maklerpartner unsere kundenorientierte rasche Dienstleistungsqualität in allen Bereichen. Sie ist geprägt von Handschlagqualität und Hausverstand. Zwei Eigenschaften die in der heutigen Zeit leider immer seltener anzutreffen sind.

Mennel: Immer wieder wurden wir von Maklern in ganz Österreich angesprochen, ob wir nicht auch in ihrer Region tätig werden können. Sie haben von unseren Maklerpartnern vor Ort erfahren, dass sie oft schon jahrzehn-

telang mit unserer Partnerschaft auf Augenhöhe und einer sehr guten Servicequalität sehr zufrieden sind. Rasche und unkomplizierte Entscheidungen sind besonders in der Sachversicherung wichtig, damit der Kunde seinen Schaden rasch beheben lassen kann.

Bertolin: Mit der Ostangler Brandgilde VVaG haben wir nun einen Risikoträger gefunden, der die gleiche DNA in sich trägt und in ganz Österreich Sach- und Technikversicherungen anbieten darf. Die Abwicklung erfolgt im Hause der Wälder Versicherung VaG.

Welche Versicherungsprodukte werden angeboten?

Mennel: Zum Start dieses Projekts haben wir den Privatkunden in den Fokus gestellt. Hier möchten wir dem Makler eine umfassende Absicherung aus einer Hand anbieten: Eigenheim, Haushalt,

Naturkatastrophendeckung, Photovoltaik und Haustechnik, Fahrrad und Foto.

Jens-Uwe Rohwer (Ostangler Brandgilde VVaG; GF Vereint): Unser Eigenheim Premiumprodukt soll der aktuellen Entwicklung mit unkalkulierbaren Bauund Dienstleistungspreisen Rechnung tragen. Anstatt einer konkreten Höchsthaftungssumme ist der ortsübliche Neubauwert zum Schadentag versichert. Das schützt den Makler und Kunden vor möglichen unvorhersehbaren Mehrkosten in einem Totalschaden.

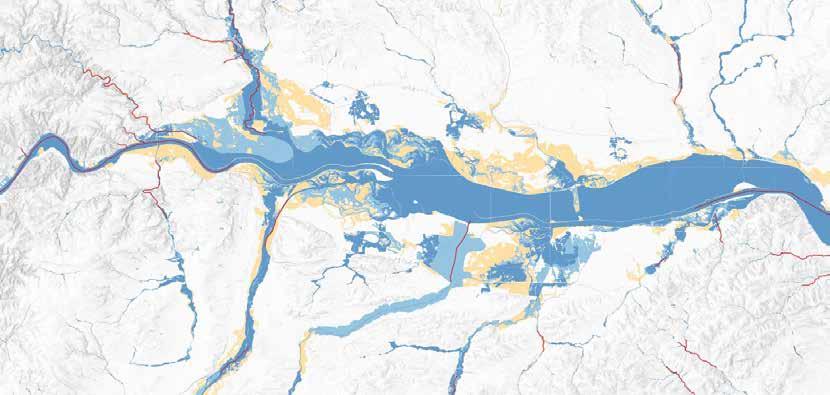

Ein weiteres Highlight ist die Naturkatastrophendeckung mit einer Deckung bis zu 100% der Höchsthaftungssumme! Für den Kunden besonders von Vorteil: Die Summe steht für Gebäudeund/oder Inhaltsschäden zur Verfügung. In Deutschland sind solche Lösungen üblich und haben auch ein Ereignis wie im Ahrtal überstanden.

Mennel: Meist etwas vernachlässigt wird die Privathaftpflicht-Versicherung, auch wenn jeder von uns eine umfangreiche Versicherungsdeckung benötigt. Zu den wichtigsten Erweiterungen zählen die Mitversicherung von Gefahren außerhalb des täglichen Lebens, die Vereinbarung der Zahlfunktion bei deliktunfähigen Personen oder die Mitversicherung von Personen- und Sachschäden unter mitversicherten Personen, um nur einige zu nennen. Immer mehr an Bedeutung

gewinnt die Absicherung von PV-Anlagen, der Haustechnik aber auch von teuren Fahrrädern und Fotoausrüstungen. Der Makler kann seinen Kunden alle diese Deckungen in einer Polizze anbieten!

Wie ist der Vertrieb der Produkte geplant?

Bertolin: In Vorarlberg und Tirol werden wir mit unseren beiden VaGs die Kooperationen mit den Maklern vor Ort pflegen und ausbauen. Darüber hinaus suchen wir mit der Vereint VAG Assekuradeur GmbH die Partnerschaft mit Makler in ganz Österreich. Wichtig ist für uns, dass solche Partnerschaften auf Augenhöhe langfristig ausgerichtet sind. Dazu benötigt es gegenseitiges Vertrauen, Handschlag-qualität und Ehrlichkeit auf allen Ebenen.

Mennel: In der Zusammenarbeit setzen wir auf die Nähe des Maklers zu seinen Kunden! Er ist unmittelbar vor Ort und kann im Leistungsfall den Kunden, aber auch den Versicherer so unterstützen, dass Leistungsfälle rasch, unbürokratisch und fair abgewickelt werden. Die Vision und Mission unserer Vereine erklären wir gerne in einem persönlichen Gespräch!

Welche Personen stehen hinter der Vereint VAG Assekuradeur GmbH?

Mennel: Ich darf mit meinem Team im Bregenzerwald dem Makler im operativen Tagesgeschäft zur Seite stehen. Dabei kann ich persönlich auf 33 Jahre Versicherungserfahrung zurückgreifen. Gemeinsam mit meinem damaligen Partner Tone Fuchs habe ich 1996 ein erfolgreiches Maklerunternehmen im Bregenzerwald gegründet. Es ist heute auch noch der größte Maklerpartner der Wälder Versicherung VaG. Ich durfte beide

Seiten kennenlernen. Diese Erfahrung werde ich auch weiterhin im Sinne der gemeinsamen Anstrengungen für die gemeinsamen Kunden mit viel Leidenschaft einbringen.

Rohwer: Ich bin seit 30 Jahren bei der Ostangler Brandgilde VVaG und davon 25 Jahre Vorstand. In Gesprächen hat sich die Vision entwickelt, dass wir mit unseren starken regionalen Versicherungs-vereinen die traditionelle Idee einer Gefahrengemeinschaft für ganz Österreich realisieren können. Wir liefern die Produktlösungen. Die Wälder Versicherung VaG und die Zillertaler Versicherung VaG bringen ihr Wissen und ihre Erfahrungen für die Bedürfnisse in der Servicequalität ein. Natürlich bin auch ich für alle Vertriebspartner immer persönlich erreichbar.

Welche Ziele hat sich die Vereint VAG Assekuradeur GmbH gesetzt?

Bertolin: Wir möchten der verlässliche und faire Qualitätspartner an der Seite des Maklers und seiner Kunden sein. Produkte sind austauschbar. Was nicht kopiert werden kann, sind die handelnden Menschen und die gelebten Werte in den Unternehmen. Und da können wir auf eine lange Geschichte verweisen.

Mennel: Mit uns hat der Kunde Partner an seiner Seite, die jene Leistung garantieren, die ihm mit der Versicherungspolizze versprochen wurden. So werden wir uns, wie schon ab 1788, im Leistungsfall fragen, was für einen versicherten Schaden spricht! Zudem besteht für alle immer der direkte Kontakt zu den Entscheidungsträgen.

Rohwer: Unser Ziel ist es, möglichst viele Maklerpartner von der gemeinsamen Mission für unsere Kunden zu gewinnen. Langfristige Partnerschaften auf Augenhöhe ist unser erklärtes Ziel! Wir möchten alle einladen, direkt Kontakt mit uns aufzunehmen! Wir möchten alle von der Idee begeistern!

Wir danken für das Gespräch.

„Nehmt die Kinder als Vorbild, wenn ihr vielleicht daran zweifelt, ob es ein Christkind oder einen Weihnachtsmann gibt“, erklärte ein etwas älterer Professor bei der ersten Vorlesung über Kritischen Rationalismus.

von Mag. Christian Sec

Wir fragten uns ernsthaft, was das nun mit dem eigentlichen Thema zu tun haben solle, wenn es dabei doch um so wichtige Dinge wie Falsifikation und Dialektik gehen sollte. Jedoch wusste er unsere Neugierde und damit unsere Aufmerksamkeit zu schüren.

Wobei auch sein seltsames Aussehen dazu beitrug. Irgendwie sah der Professor aus, als wäre er der Weihnachtsmann höchstpersönlich, der nur für die Vorlesung gerade seine Mütze und seinen roten Mantel beiseitegelegt hatte, um nicht die ganze Aufmerksamkeit auf sein Outfit zu lenken. Sein Haar war schneeweiß und sein weißer Bart hatte bereits eine ansehnliche Länge erreicht.

„Die Kinder wissen, dass es einen Weihnachtsmann gibt, ohne dass sie einen Beweis der Vernunft dazu brauchen“, fuhr er forsch fort. „Wenn ihr also zweifelt daran, ob es einen Weihnachtsmann oder ein Christkind gibt, könnt ihr ja genauso gut daran zweifeln, dass es Liebe gibt. Will man aber in so einer Welt gerne leben?“

Die Vernunft könne uns kein erfülltes Leben bescheren, so der Professor. Er gab ein Beispiel aus der Palliativpflege. Dort zeige sich, dass die glücklichsten

Erinnerungen, die den sterbenden Menschen noch einmal ein Lächeln ins Gesicht zauberten, nicht die der Vernunft seien, auch nicht die des Erfolges, sondern die der Unvernunft, der Liebe und des Widerstands. Diese seien die Basis für die Leidenschaft, die wir für ein gelungenes Leben benötigten. Die Vernunft sei nur der Wasserträger der Leidenschaft. Wir dürften den Glauben an die Wunder nicht verlieren, forderte er das Auditorium auf.

„Nur weil man etwas nicht beweisen kann, heißt es noch lange nicht, dass es nicht existiert.“ Die Skeptiker würden die Türen zur Magie und der Fantasie schließen. „Lasst euch nicht allein von der so begrenzten Vernunft leiten, denn die Welt der Vernunft verhält sich zur tatsächlichen Welt wie das Sandkorn zur Wüste.“

Die Welt der Erwachsenen sei zu einem halblustigen Wettbewerb der Vernunft geworden. Man sei auf sich stolz, wenn man jemandem erklären könne, warum etwas nicht gehe oder gehen könne, weil man sich damit als rationales Wesen beweise, das Bewunderung verdiene. „Dies ist jedoch das Vorgeben einer Weisheit, die man gar nicht besitzt“,

erklärte der Professor mit Bestimmtheit.

Kinder kämen nie auf die Idee, zu sagen, das gehe nicht oder das gebe es nicht, denn sie hätten immer eine Lösung parat, egal ob Elfen, Heinzelmännchen oder Superhelden die Lösung seien, erzählte er. „Seid wie die Kinder und ihr werdet immer eine Lösung finden“, forderte er daher seine Zuhörer auf, denn alles Leben sei Problemlösen, zitierte er Karl Popper, den Begründer des Kritischen Rationalismus.

Es gibt also eine Welt, die sich der Vernunft verschließt. Sie ist viel größer als die der Vernunft zugängliche Welt. Diese Welt ist wie das philosophische Gefühl, das überall allgegenwärtig ist, welches jedoch im Gegensatz zur Philosophie niemals gelesen werden kann. Sie ist ein Geschenk, das wir alle erhalten haben, und das wir verpflichtet sind zu öffnen.

Vielleicht ist diese Welt wie ein Tresor voller Reichtümer, der sich irgendwann einmal schließt, dann, wenn wir den Glauben an das Christkind oder den Weihnachtsmann verloren haben und lieber den Erkenntnissen der Forschung oder den Reden der Politiker Glauben schenken. Dann eben, wenn wir in die Welt der vernünftigen Erwachsenen eintreten.

„Ja, es gibt das Christkind, genauso wie es den Weihnachtsmann gibt“, posaunte er. „Die fehlende Sicherheit einer Behauptung ist kein notwendiger Grund zum Zweifel an ihrer Wahrheit“, so der Professor. „Das ist ein Grundsatz des Kritischen Rationalismus“.

Dann meinte er: Für den Skeptiker gebe es keinen Weihnachtsmann, weil man seine Existenz nicht beweisen könne. „Wieso eigentlich?“, fragte er ins Publikum.

Der Professor ging hinter das Rednerpult zurück und griff in eine Lade. Von dort holte er einen dicken roten Mantel und eine rote Mütze hervor. Er zog die Utensilien hastig an und beendete seine Vorlesung, als echter Weihnachtsmann, mit den Worten: „Euer Weihnachtsmann wünscht euch allen Frohe Weihnachten“.

Dann winkte er unter dem Gejohle des Auditoriums zum Abschied und meinte: „Damit erkläre ich die Diskussion zur Existenz des Weihnachtsmannes für eröffnet. Und das ist die erste Lektion des Kritischen Rationalismus.“ Dann verschwand er aus dem Saal. Und ob diese Geschichte wahr oder auch nicht wahr ist, macht eigentlich auch keinen Unterschied, man kann nämlich, auch wenn sie nicht wahr ist, trotzdem daran glauben.

Frohe Weihnachten!

Frohe Weihnachten!

Sie sind unabhängiger Vermittler der ERGO Versicherung. Ob mit unseren Produktinnovationen, mit persönlichem Service oder über digitale Schnittstellen verbunden. Bei ERGO stehen Sie als unser Partner im Fokus.

Das Jahr 2022 brachte viele innovative ERGO Produktlösungen und Innovationen. Bereits im Frühjahr haben wir unseren Kfz-Tarif „MobilER GO!“ auf das Thema Elektromobilität ausgerichtet und haben im Herbst auch den Fuhrpark-Tarif neu ausgerollt. Insgesamt bieten wir für E-Autos – ob im Fuhrpark oder einzeln – bis zu 17% Preisnachlass an. Das wesentliche Highlight unserer neuen Fuhrparkversicherung ist aber, dass wir es den Vermittlern so einfach wie möglich machen wollen. Dazu bieten wir die Möglichkeit, dass der Vermittler die Daten seiner Fuhrpark-Liste mit Copy & Paste auf unser ERGO Excel-Template überträgt und dann in unser Portal hochladen kann. Das Portal liest die Liste aus und erstellt automatisch für jedes einzelne Fahrzeug die Deckungsangebote und die Berechnung. Der Fokus liegt bei 5 bis 70 Kfz im Fuhrpark.

Im Sommer kam „KinderparER GO!“ als neues Vorsorgeprodukt auf den Markt. Es zeichnet sich dadurch aus, dass den Kunden die Möglichkeit geboten wird, flexibel zwischen klassischem Deckungsstock und 100% Fondsveranlagung wählen zu können. Da es sich um ein Ansparprodukt handelt, entspricht das Fondsinvestment auch entsprechenden Nachhaltigkeitskriterien. Während der Ansparphase fungiert ERGO als „Schutzengel“: Stößt demjenigen, der für das Kind anspart, etwas zu (schwere Krankheit oder Tod), über-

nimmt ERGO die Prämienzahlung. So ist sichergestellt, dass das Ansparziel erreicht wird und das Kind mit 18 oder 25 Jahren das Startkapital ausbezahlt bekommt. Neu ist auch, dass das Kind zum Versorgungszeitpunkt entscheiden kann, ob es das Kapital ausbezahlt haben möchte oder ob es die Versicherung übernehmen will.

„Der Markt der unabhängigen Vermittler ist für ERGO ein wichtiger Wachstumsmarkt. Bei unserer Zusammenarbeit stehen der gemeinsame Erfolg, aber auch die speziellen Bedürfnisse der Makler im Fokus“, so Patrick Rechberger, Leiter Makler- und Agenturvertrieb. „Betreffend Services bauen wir laufend unsere Schnittstellen aus und möchten unseren Partnern digital sowie auch individuell und persönlich zur Seite stehen. Danke für Ihren Beitrag als unabhängiger Ver-

mittler zu diesem erfolgreichen Vertriebsjahr.“

Es bleibt spannend. ERGO hat im Gewerbegeschäft einen Wachstumsschwerpunkt. Hier haben wir viele SynergieMöglichkeiten für die Zukunft. Patrick Rechberger gibt zu seinen Zielen als neuer Makler- und Agenturvertriebsleiter an: „Die neue Herausforderung ist, den Makler- und Agenturvertrieb der ERGO auf der bestehenden soliden Basis weiterzuentwickeln und auszubauen. Insbesondere der Ausbau der Servicequalität für unsere Vertriebspartner steht für mich im Fokus, da sie aus meiner Sicht eines der entscheidenden Erfolgskriterien im ungebundenen Vertrieb ist.“

ERGO Makler- und Agenturvertrieb: ergo-versicherung.at/makler

Die Ziele des europäischen Grünen Deals sind epochal. Entsprechend dicht ist das zugehörige Regelwerk. Vielleicht sind die Ziele der EU aber doch ein wenig zu hoch angesetzt. Denn die Probleme beim Umsetzen in die Praxis werden zunehmend sichtbar. Auch erste Kritik von höchster Ebene ist zu vernehmen. Nachhaltigkeitsexperte Andreas Dolezal gibt einen Überblick.

Noch im Sommer 2021 zeigten Studien, dass nachhaltige Finanzprodukte jedem zweiten Anleger wichtig sind. Ein Jahr später wird das Interesse an Nachhaltigkeit bei der Geldanlage von anderen Alltagssorgen gedämpft. Hohe Inflationsrate, steigende Energiepreise sowie der Ukraine-Konflikt, der den Finanzmärkten und nachhaltigen Finanzprodukten Kursverluste beschert, führen dazu, dass viele Investoren wieder Risiko und Rendite in den Fokus stellen.

Immer mehr Anleger stellen sich zudem die Frage, ob „hellgrüne“ und „dunkelgrüne“ Finanzprodukte im Sinne der EU-Kriterien tatsächlich halten was sie versprechen. Die Zahl jener, die Klima- und Umweltschutz bei der Geldanlage als Modetrend – um nicht zu sagen als Werbe-Schmäh – betrachten, nimmt zu. Zumindest Skepsis macht sich unter Investoren breit. Befeuert wird diese Skepsis durch Berichte über Klagen von Verbraucherschutzverbänden gegen große Fondshäuser und Geldbußen wegen Verdacht auf Greenwashing.

Ein Blick in die Produktinformationen, beispielsweise von Investmentfonds, zeigt außerdem, dass zahlreiche Fonds, die nachhaltige Investitionen anstreben (sich also mit dem Attribut „Artikel 9“ bzw. „dunkelgrün“ schmücken), tatsäch-

lich nur sehr geringe Mindestanteile an nachhaltigen Investitionen enthalten.

Die ab 1. Januar 2023 im European ESG Template, einem einheitlichen Datenformat, verpflichtend offenzulegenden Daten weisen manchmal nur 1 (!) Prozent Mindestanteil an tatsächlich nachhaltigen Investitionen aus. Das ist lächerlich wenig. Welcher Kunde gibt im Rahmen der Abfrage der Nachhaltigkeitspräferenzen an, dass er zu einem Mindestanteil von 1 Prozent Taxonomiekonform investieren möchte?

Den Produktherstellern ist kein Vorwurf zu machen. Sie sind die Leidtragenden der nach wie vor unvollständigen und lückenhaften Regularien. Verschwindend geringe Mindestanteile an EU-konformen Investitionen und Herabstufungen von Finanzprodukten von Artikel 9 auf Artikel 8 („hellgrün“) sind direkte Folgen der Versäumnisse des europäischen Gesetzgebers. Immer mehr Fondsanbieter, beispielsweise DEKA, Amundi und

Andreas Dolezal ist seit 25 Jahren in der Wertpapierdienstleistungsbranche aktiv und Gesellschafter einer Wiener Wertpapierfirma. Als Compliance Officer und Experte für Sustainable Finance unterstützt er Finanzdienstleister beim Bewältigen der regulatorischen Herausforderungen. Darüber hinaus ist er zertifizierter Nachhaltigkeitsmanager (Certified CSR Expert) und berät Unternehmen beim wirksamen Umsetzen von Corporate Sustainability.

DWS, verzichten angesichts der regulatorischen Unsicherheiten auf die Kennzeichnung als „dunkelgrün“.

Im Final Report der Europäischen Wertpapier- und Marktaufsichtsbehörde ESMA zu den Leitlinien zur MiFID IIEignungsbeurteilung taucht der Begriff „Greenbleaching“ auf. Gemeint ist damit die Vorgehensweise von Fondsmanagern, zwar in nachhaltige Wirtschaftstätigkeiten zu investieren, dies aber nicht anzugeben (also auf das Attribut „Artikel 8/9“ zu verzichten), um jene Datenprobleme, Berichtspflichten sowie Aufsichts- und Rechtsrisiken zu vermeiden, die sich aus den unvollständigen EU-Regularien ergeben. Die Behörde wurde gefragt, wie sie damit umzugehen gedenkt, schien aber überrascht und antwortete ausweichend.

Niemand geringerer als Verena Ross, Vorsitzende der ESMA, äußerte Kritik am ESG-Regelwerk der EU. Sie bezeichnete das bestehende Regelwerk als „echte Herausforderung“ und stellte fest, dass es für die Marktteilnehmer „extrem schwierig“ sei, sich darin zurechtzufinden.

Ins selbe Horn stößt die Europäische Aufsichtsbehörde für das Versicherungswesen EIOPA in den neuen Leitlinien zur Eignungsbeurteilung: „Wichtige Regulierungsinitiativen zur Ermittlung und

ordnungsgemäßen Offenlegung von Investitionen in nachhaltige Wirtschaftstätigkeiten, auch im Rahmen der EU-Taxonomie, sind noch nicht abgeschlossen.“, gibt die ranghohe Aufsichtsbehörde unverblümt zu.

Mark Branson, Präsident der deutschen Finanzdienstleistungsaufsicht BaFin, kommt in einem Kurzkommentar zum Schluss, dass „ein einfaches Labelling ‚grün‘ oder ‚nicht-grün‘ kaum den heterogenen und unterschiedlich differenzierten Präferenzen von Anlegern gerecht werden kann.“ Auf EU-Ebene wird bereits über eine diesbezügliche Erweiterung der Taxonomie diskutiert. Einfacher wird das Selektieren nachhaltiger Wirtschaftstätigkeiten auf Basis von EU-Kriterien damit sicher nicht.

Am 27. Oktober 2022 verkündete die EU-Kommission das Aus für PKW mit Verbrennungsmotoren ab dem Jahr 2035. Nur eine Woche später, am 4. November, warnt EU-Binnenmarkt-Kommissar Thierry Breton vor Elektroautos und ermutigt Hersteller, weiterhin Autos mit Verbrennungsmotoren zu bauen. Planungssicherheit für die Automobilwirtschaft sieht anders aus.

Die Vertreter der Aufsichtsbehörden sprechen Tatsachen an, die die Finanzindustrie derzeit vor enorme Herausforderungen stellt. Im Sinne des europäischen Grünen Deals sollen Anlagegelder verstärkt in nachhaltige Investitionen umgelenkt werden. Die EU-Offenlegungsverordnung definiert dazu nachhaltige Investitionen auf Basis der ESG-Kriterien: nachhaltig ist eine Wirtschaftstätigkeit dann, wenn sie dem Erreichen von Umweltzielen (Environmental) oder sozialen Zielen (Social) dient und dabei Aspekte der guten Unternehmensführung (Governance) beachtet werden sowie gleichzeitig keines der anderen Ziele erheblich beeinträchtigt wird.

Sechs Umweltziele hat die EU-Kommission in der Taxonomie festgelegt. Es fehlen jedoch soziale Ziele und die As-

pekte der guten Unternehmensführung. Über die Sozial-Taxonomie wird, auf Basis von Vorschlägen der Platform on Sustainable Finance, einem vielköpfigen Beratungsgremium, bis dato diskutiert. Schuldig bleibt der europäische Gesetzgeber auch die meisten Bewertungskriterien zu den bekannten Umweltzielen. Für zwei gibt es diese seit Anfang 2022, für die restlichen vier Umweltziele sollen die Bewertungskriterien am 1. Januar 2023 folgen. Dieser Termin wird jedoch nicht halten.

Wie sollen Asset Manager also EUkonform im Sinne der ESG-Kriterien investieren, wenn ihnen die EU das dazu notwendige Regelwerk schuldig bleibt?

Selbst vollständige Regelwerke würden das Problem für Hersteller von nachhaltigen Finanzprodukten nicht lösen. Vollständige ESG-Ziele und zugehörige Bewertungskriterien sind die eine Sache, um aber in deren Sinne nachhaltige Investments zu bestimmen, müssten Unternehmen ihre Nachhaltigkeitsinformationen Taxonomie-konform berichten. Die Pflicht dazu gibt es aber noch nicht.

Auf die neuen Regeln zur nicht-finanziellen Berichterstattung, in Form der Corporate Sustainability Reporting Directive CSRD, haben sich die EU-Institutionen zwar politisch geeinigt, die fertige Richtlinie lässt jedoch auf sich warten. Damit sie von den Unternehmen angewendet werden kann, muss diese Richtlinie von den einzelnen EU-Mitgliedstaaten zuerst in nationales Gesetz umgewandelt werden. Planmäßig sollen Unternehmen erstmals im Jahr 2025 über das Jahr 2024 berichten, Unternehmen aus Drittländern mit einem Nettoumsatz von mehr als 150 Millionen Euro in der EU sogar erst 2029 über 2028.

So lange können Asset Manager natürlich nicht auf jene Unternehmensdaten warten, die sie schon heute für die Selektion nachhaltiger Unternehmen be-

nötigen. Also kaufen sie ESG-Daten von Rating-Anbietern, wie beispielsweise Refinitiv/Reuters, MSCI oder Sustainalytics, zu. Dabei stellt sich die Frage, wie EU- bzw. Taxonomie-konform die gelieferten Daten sind. Man darf sich auch fragen, woher die Datenlieferanten ihrerseits die Unternehmensdaten beziehen, noch dazu weltweit von Unternehmen, die den europäischen Pflichten gar nicht unterliegen.

In der Praxis sowie im Vergleich der zahlreichen Anbieter von ESG-Ratings zeigt sich, dass die Ratings sehr breit streuen. Ein und dasselbe Unternehmen wird von einem Anbieter als mittelmäßig nachhaltig bewertet, von einem anderen Anbieter hingegen hochgradig nachhaltig. Eine Studie des Massachusetts Institute of Technology (MIT) kommt zum Ergebnis, dass die Korrelation von ESGRatings bei sechs verschiedenen Anbietern im Durchschnitt bei gerade einmal 0,54 liegt. Den Daten welchen Anbieters ist tatsächlich Glauben zu schenken?

Nun könnte man angesichts dieses Daten-Dilemmas sagen, wir lassen Gnade vor Recht ergehen, bemühen uns nach bestem Wissen und Gewissen und nähern uns der nachhaltigen Wahrheit bei Unternehmensdaten im Verlauf der kommenden Jahre und Regulierungen schrittweise an. So genau wird, gerade jetzt in der Frühphase des nachhaltigen Investierens sowie angesichts der unvollständigen Regelwerke, schon niemand hinschauen. Dieser falschen Hoffnung sollten man nicht erliegen. Aufsichtsbehörden ebenso wie Rechtsanwälte und Verbraucherschützer schauen heute schon sehr genau auf „grüne“ Aussagen. Nicht zuletzt, weil unabhängig von Taxonomie & Co. das Gesetz gegen unlauteren Wettbewerb gilt.

In ihrem Supervisory Briefing vom 31. Mai 2022 weist die ESMA die nationalen Aufsichtsbehörden darauf hin, dass Fondsnamen nicht irreführend sein sollen. Begriffe wie „ESG“, „grün“, „nachhaltig“, „sozial“ oder „ethisch“ sollten nur

dann verwendet werden, wenn sie durch Nachweise von Nachhaltigkeitsmerkmalen, -themen oder -zielen wesentlich unterstützt werden, die sich in den Anlagezielen und der Anlagepolitik des Fonds angemessen und konsistent widerspiegeln.

Die deutsche Verbraucherzentrale Baden-Württemberg wirft der Deutsche Bank-Tochter DWS Greenwashing vor und klagt gerichtlich wegen irreführender Werbung. Rechtsanwälte mahnen zu größter Vorsicht im Zusammenhang mit „grünen“ Werbeaussagen. Auch Beratern ist zu empfehlen, Begriffe wie „umweltfreundlich“, „nachhaltig“ und „klimaschonend“ im Kundengespräch sowie auf ihrer Internetseite wohlüberlegt und nicht zu euphorisch zu verwenden.

Der Vorschlag für eine neue EU-Verbraucherschutz-Richtlinie vom 30. März 2022 geht noch weiter. Ziel der Anpassungen ist es, Verbraucher für den ökologischen Wandel durch besseren Schutz gegen unlautere Praktiken zu stärken (Zitat aus der Überschrift des RichtlinienEntwurfes). Dazu sollen allgemeine Umweltaussagen, denen keine anerkannte hervorragende (sic!) Umweltleistung zu Grunde liegt, verboten werden.

Als Beispiele für allgemeine Umweltaussagen, die in dieser Kurzform zu wenig konkret sein sollen, zählt der RichtlinienEntwurf so gut wie alle bekannten Nachhaltigkeitsbegriffe auf: „umweltfreundlich“, „umweltschonend“, „öko“, „grün“, „naturfreundlich“, „ökologisch“, „umweltgerecht“, „klimafreundlich“, „umweltverträglich“, „CO2-freundlich“, „CO2neutral“, „CO2-positiv“, „klimaneutral“, „energieeffizient“. Auch der auf Verpackungen oft gesehene Hinweis „biologisch abbaubar“ ist dann viel zu allgemein und in dieser lapidaren Form nicht mehr erlaubt.

Seit 23. Februar 2022 liegt der Entwurf für eine Richtlinie über die Sorgfaltspflichten von Unternehmen im Hinblick auf Nachhaltigkeit (Corporate Sustainability Due Diligence Directive CSDDD),

auch bekannt als EU-Lieferkettengesetz, vor. Für Unternehmen sind darin hinsichtlich tatsächlicher und potenziell negativer Auswirkungen von Geschäftstätigkeiten auf Menschenrechte und Umwelt weitreichende Sorgfaltspflichten vorgesehen.

Umfasst von den Sorgfaltspflichten sind die eigenen Tätigkeiten der Unternehmen sowie die Tätigkeiten ihrer Tochterunternehmen und – jetzt kommt der Hammer! – die Tätigkeiten von (allen) Unternehmen in der (globalen) Wertschöpfungskette, mit denen das jeweilige Unternehmen eine etablierte Geschäftsbeziehung unterhält.

Das am 1. Januar 2023 in Kraft tretende deutsche Lieferkettengesetz beschränkt sich auf die erste Ebene der Lieferkette, also auf direkte Lieferanten. Die Pläne der EU sehen hingegen die Betrachtung der gesamten, weltweiten Lieferkette vor. Da verwundert es nicht, dass die europäische Wirtschaft gegen diese Pläne Sturm läuft. Denn Unternehmen sollen auch für Verstöße gegen die gesetzlichen Verpflichtungen haften. Wie das in der Praxis in unserer global vernetzten Wirtschaft überhaupt funktionieren kann, fragen sich auch Experten zurecht.

Eigentlich hätte die Finanzindustrie die Technischen Regulierungsstandards, kurz RTS, zur Offenlegungs-Verordnung schon am 10. März 2021, dem Start der nachhaltigkeitsbezogenen Offenlegungspflichten, benötigt. Seit 15. August 2022, also mit fast eineinhalb Jahren Verspätung, gibt es sie in Form der Delegierten Verordnung (EU) 2022/1288 endlich. Gleichzeitig mit der Veröffentlichung gab die EU-Kommission eine erste Überarbeitung der RTS in Auftrag. Kernenergie und Gas werden bekanntlich (unter bestimmten Voraussetzungen) als nachhaltig eingestuft, diese Neuerung muss in die RTS nachträglich eingearbeitet werden.

Auf Basis der in den RTS enthaltenen Vorlagen veröffentlichen Finanzmarktteilnehmer ab 1. Januar 2023 detail-

lierte nachhaltigkeitsbezogene Informationen für ihre Finanzprodukte. Ab 30. Juni 2023 finden diese Informationen auch Einzug in die regelmäßigen bzw. jährlichen Berichte der nachhaltigen Finanzprodukte. Dabei müssen in einem bemerkenswerten Detailgrad auch Informationen zu nachhaltigen Auswirkungen auf Nachhaltigkeitsfaktoren, kurz PAIs, offengelegt werden, wie zum Beispiel der CO2-Fußabdruck eines Investments und die Treibhausgas-Emissionsintensität der Unternehmen, in die investiert wird.

Es reicht außerdem nicht, diese Werte einmal im Jahr aus den Nachhaltigkeitsberichten der investieren Unternehmen herauszulesen, nein, es muss der Durchschnittwert der quartalsweise erhobenen Werte berichtet werden. Ein enormer Aufwand für Produkthersteller. Dazu kommt das Problem, dass viele der verlangten Daten auf Grund fehlender Regularien, Stichwort CSRD und einheitlicher europäischer Berichtsstandard, noch gar nicht verfügbar sind.

Es hat den Anschein, dass sich die Katze in den sprichwörtlichen Schwanz beißt. Die Motivation der Produkthersteller, EU-konforme nachhaltige Finanzprodukte anzubieten, nimmt folglich eher ab als zu. Dazu kommen Anleger, die statt auf Nachhaltigkeit bei der Geldanlage wieder mehr auf Risiko und Rendite achten.

Zum enormen Aufwand gesellen sich aufsichts- und zivilrechtliche Risiken, die dazu führen, dass auch die Complianceund Rechts-Abteilungen der Produkthersteller auf der Bremse stehen. Asset Manager sehen sich mit der Unmöglichkeit konfrontiert, bis in alle Details EUkonform nachhaltig zu investieren.

Zumal auf Grund der fehlenden Bewertungskriterien – die es bis dato nur für zwei von sechs Umweltzielen sowie für nur etwa 100 ausgewählte Wirtschafts-

tätigkeiten gibt – viele potenzielle Zielinvestments schlichtweg durch den Rost fallen. Gibt es für eine Wirtschaftstätigkeit keine Bewertungskriterien, ist sie – selbst, wenn sie in der Realität noch so „grün“, klimaneutral, usw. ist – nicht Taxonomie-konform. Wird das Attribut „Artikel 9“ angesichts dieser massiven regulatorischen Lücken gar zum Rohrkrepierer?

Wo bleibt die Wirksamkeit?

In all den Regularien sowie dem verständlichen Bestreben von Produktherstellern und Finanzberatern, aufsichtsund zivilrechtliche Risiken zu vermeiden, geht der wesentlichste Aspekt von Sustainable Finance und Nachhaltigkeit komplett unter: die tatsächliche Wirksamkeit für Klima und Umwelt.

Schade, denn die Idee des nachhaltigen Investierens ist grundsätzlich gut. Aber leider verbockt die EU die praktikable und rechtssichere Umsetzung.

Sie erinnern sich? Wir haben den Gewerbeimmobilienfonds CORUM XL im Jahr 2017 aufgelegt, um die Chancen des Brexit zu nutzen. Fünf Jahre später ist unsere Strategie immer noch aktuell. Das Pfund Sterling ist attraktiv, und die guten Geschäfte in Großbritannien gehen weiter.

Nach zwei Jahren Pandemie und den Auswirkungen des Krieges in der Ukraine sorgt die Inflation für zusätzliche Ungewissheit und Verwirrung und Banken erhöhen ihre Zinssätze, um einen weiteren Preisanstieg einzudämmen. Mit diesem Zinsanstieg geht auch eine gewisse Verkrampfung der Immobilienpreise einher, was paradoxer Weise wiederum zu guten Geschäften für ein Unternehmen wie dem unsrigen führen kann. Denn die Kaufgelegenheiten vervielfachen sich und wir haben die Möglichkeit, von den Wechselkursen zu profitieren.

Unsere Fondsmanager konnten alleine im 3. Quartal vier Immobilien im Gesamtwert von 149 Mio. EUR für das Portfolio von CORUM XL erwerben. Das unterscheidet uns von vielen anderen professionellen Anlegern, die derzeit Schwierigkeiten haben ihre Käufe abzuschließen, weil die Kreditaufnahme schwieriger und teurer geworden ist. Aber warum kann CORUM hier anders agieren? Die Antwort ist einfach: Wir verfügen aufgrund unseres sehr erfolgreichen Fundraisings und der damit verbundenen hohen Einlagen unserer Kunden über eine hervorragende Liquidität. Da-

durch können wir unter Aufnahme von sehr viel weniger Fremdkapital investieren als andere Marktteilnehmer. Das verleiht uns eine deutlich bessere Verhandlungsposition gegenüber den Verkäufern.

Um unsere Renditeziele für unsere AnlegerInnen weiterhin erreichen zu können braucht es aber nicht nur gute Immobilien, sondern vor allem auch die passenden Mieter. Sie müssen finanzstark sein und in der Lage, die Inflation in ihren Verkaufspreisen weiterzugeben, um aktuelle Mieterhöhungen auch tragen zu können, wie z. B. Barclays, Boeing oder Véolia, denn die Mieten der Immobilien im Portfolio sind in der Regel an die Inflationsrate gekoppelt. Und auch wenn ich mich wiederhole: Der Mieter ist das Kernstück unserer gesamten Strategie. Er ist es, der unsere Strategie trägt. Das hat sich während der Covid-19-Krise bestätigt und das bestätigt sich jetzt aufs Neue.

Konkret sollte sich unsere Vorgangsweise für CORUM XL im Jahr 2022 in einer Rendite* niederschlagen, die über seinem Ziel von 5 % liegt. Unter Berücksichtigung der Erhöhung des Anteilspreises um +3,2 % im Juni dieses Jahres dürfte CORUM XL heuer eine reale Rendite von fast 9 % erwirtschaften.

* Die Rendite zum Zeitpunkt des Kaufs ist kein verlässlicher Indikator für die zukünftige Performance von CORUM Origin. Sie entspricht der Jahresmiete im Verhältnis zum Kaufpreis der Immobilie einschließlich aller Kosten (einschließlich Eintragungsgebühren und Vermarktungshonorare).

uniqa.at

Gerade in den USA ist Charity ein wichtiger Teil jeder Unternehmenskultur. Kein Superreicher kann es sich leisten, keinen Beitrag für die Gesellschaft zu leisten.

von Mag. Christian Sec

von Mag. Christian Sec

Non-Profit-Organisationen brauchen Geld, um ihre Tätigkeit im Sinne der Allgemeinheit durchführen zu können, und die Großspender brauchen gute Publicity. Die Brookings Institution ist eine NonProfit-Organisation in den USA, die in den Schwerpunktbereichen Außenpolitik, Wirtschaftswissenschaften, Weltkonjunktur/Entwicklung, Regierungsfähigkeit und Stadtentwicklung forscht.

Zu den größten Unterstützern zählen Microsoft sowie die Bill Gates Foundation oder die Bank JPMorgan Chase. Aber auch Regierungen wie die Vereinigten Arabischen Emirate oder Katar zählen dazu. Die New York Times berichtete, dass sich die Unternehmen und Regierungen mit Spenden nicht nur Zugang zur Polit-Elite in Washington verschaffen, sondern obendrein Werbung in Form von freundlichen Studien bekommen. Wenn die Spendensummen sehr hoch sind, dann ist auch der Anreiz groß, die Tätigkeiten der Non-Profit-Organisationen in bestimmter Weise zu lenken.

Immerhin spendeten Bill & Melinda Gates 2021 über ihre Stiftung 15 Milliarden US-Dollar an verschiedenste Or-

ganisationen in aller Welt. Beim Facebook-Gründer Mark Zuckerberg und seiner Frau sind es immerhin über eine Milliarde und bei Elon Musk 5,7 Milliarden US-Dollar im vergangenen Jahr. Aufgrund des kaum vorhandenen Sozialnetzes ist es für die Superreichen zur gesellschaftlichen Verpflichtung geworden, einen Teil ihres Vermögens an die Wohltätigkeit zu übergeben.

Mittlerweile gab der MicrosoftGründer bekannt, dass er 20 Milliarden US-Dollar an die Bill & Melinda Gates Foundation überwiesen hat, mit dem Zusatz, er wolle in Zukunft sein ganzes Geld spenden. Er hoffe, mit den höheren Spenden einen Teil des Leids in der Welt lindern zu können und Menschen eine Chance auf ein gesundes und produktives Leben zu geben. Noch braucht man sich jedenfalls keine Sorgen um ihn zu machen. Sein Vermögen wird mit rund 105 Milliarden US-Dollar angegeben, also auch bei einer weiteren Überweisung ähnlichen Ausmaßes wäre noch genug für ihn selbst da. Während die Gates-Foundation eine private Stiftung ist, hat der Gründer von Facebook, Mark Zuckerberg, mit seiner Chan-Zuckerberg-Initiative keine steuerbefreite Charity-Organisation geschaffen, son-

dern eine GmbH. Damit hat die Organisation mehr Flexibilität in ihrer Zielsetzung. Sie kann neben Charity auch in gewinnorientierte Start-ups investieren und Geld für Lobbying ausgeben. Die Chan-Zuckerberg-Initiative listet ihre Zuwendungen öffentlich auf, was bei privaten Stiftungen nicht notwendig ist. Die Aktivitäten der Chan-Zuckerberg-Initiative legen ihren Fokus auf die Bereiche Bildungswesen, Wohnen, wirtschaftliche Chancen und wissenschaftliche Forschung. So gründete die Gesellschaft 2019 in Zusammenarbeit mit der San Francisco Foundation und anderen philanthropischen Wirtschafts- und Gesundheitsorganisationen eine Partnerschaft, die bezahlbaren Wohnraum in der San Francisco Bay Area bereitstellen soll, wo hohe Immobilienpreise ein Problem sind und sich immer mehr Menschen das Wohnen schlichtweg nicht mehr leisten können und daher auf der Straße landen.

Die großen US-Unternehmen haben meist einen eigenen Unternehmensarm, der sich ausschließlich der Verteilung von Spendengeldern widmet. Microsoft Philanthropies hat im letzten Jahr in Kooperationen mit Non-Profit-Organisationen 20 Millionen US-Dollar investiert, um Menschen den Zugang zur digitalen Ökonomie zu ermöglichen, die in sozial und wirtschaftlich benachteiligten Gemeinschaften hineingeboren wurden.

Die Coca-Cola Foundation investierte 2021 zwei Prozent des operativen Gewinns des Konzerns in soziale Programme. Dies entspricht rund 200 Millionen US-Dollar an Charity-Investments. Eckpfeiler des Engagements sind gesellschaftliche Anliegen wie die Unterstützung von Frauen in der Gesellschaft. 2010 definierte der Konzern das Ziel, binnen zehn Jahren durch die Kooperation mit anderen Organisationen fünf Millionen Frauen in ihren beruflichen Ambitionen zu fördern, was nach eigenen Angaben auch gelungen sei. Ein anderer Schwerpunkt liegt in der Verbesserung der Bereitstellung medizinischer Versorgung in afrikanischen Gemeinden.

Auch der US-Einzelhandelsriese Walmart zeigt durch seine unternehmenseigene Stiftung soziales Engagement. Insgesamt fließen dadurch mehr als 1,5 Milliarden US-Dollar jährlich in philanthropische Aktivitäten. Die Schwerpunkte liegen in der Stärkung vulnerabler Gemeinden rund um den Globus. Hierbei geht es um den Zugang zu gesunder Nahrung, stabilen Jobs und Unterstützung im Katastrophenfall. Ein weiterer Eckpfeiler der Charity-Aktivitäten des Einzelhändlers sind Rassengerechtigkeit und Diversität.

Auch große US-Ölkonzerne wie Exxon Mobile haben einen eigenen Arm, mit dem sie soziale Projekte unterstützen. Die Foundation des Ölkonzerns legt einen strategischen Fokus auf die Förderung der Bildung und hier insbesondere auf die MINT-Fächer (Mathe, IT, Naturwissenschaften). Ein zweiter Schwerpunkt liegt in der Förderung der Frauen und dem Ziel, das Malariasterben zu beenden. Für die Bekämpfung von Malaria spendete der Konzern zwischen 2000 und 2020 125 Millionen US-Dollar. 1,25 Milliarden US-Dollar vergab das Ölunternehmen im gleichen Zeitraum für Bildungsprogramme weltweit und 120 Millionen US-Dollar wurden seit 2005 in die Förderung der Frauen gesteckt.

Amazon verfolgt ein anderes Spendenkonzept. Über den Service „Amazon Smile“ spendet der Online-Riese 0,5 Prozent jedes Einkaufs an wohltätige Einrichtungen. Dabei fallen laut Amazon für die Kunden keine zusätzlichen Kosten an. Laut Amazon konnten seit dem Start der Spendenaktion im Jahr 2013 allein in den USA über 200 Millionen US-Dollar an wohltätige Organisationen gespendet werden. Die Käufer können unter mehr als 10.000 Organisation wählen, wohin der Spendenbeitrag gehen soll.

Einen riesigen Betrag in die Hand zu nehmen, hat die US-Investmentbank JPMorgan 2020 versprochen, um die Vermögensungleichheit bei Rassen endlich in den Griff zu bekommen. Die Groß-

bank hat verkündet, dafür 30 Milliarden US-Dollar zu investieren. Das Paket umfasst Hypotheken, Darlehen für Kleinunternehmen und Darlehen an große Entwickler, die günstigen bzw. bezahlbaren Wohnraum schaffen. Auch viele andere US-Banken sind zu dieser Zeit im Zuge der Rassenunruhen in den USA auf den Plan getreten, um gegen die Rassenungleichheit vorzugehen. Die Citibank hat ein Volumen von immerhin einer Milliarde US-Dollar dafür bereitgestellt. Natürlich ist das Spenden nicht nur auf US-Unternehmen beschränkt. Der deutsche Technologiekonzern Siemens setzt sich mit seiner Stiftung für nachhaltige gesellschaftliche Entwicklung ein. Dazu gehören eine gesicherte Grundversorgung, hochwertige Bildung und Verständigung über Kultur. So werden soziale Unternehmen unterstützt, die mit innovativen Ideen und technischen Lösungen die Gesellschaft positiv verändern. Der Fokus liegt dabei bei Projekten im Bereich Wasser, Energie und E-Mobilität in Subsahara-Afrika sowie zahlreichen Förderungen von Sozialunternehmern weltweit, von der Beratung über Netzwerke und Wissenstransfer bis hin zur Finanzierung.

Die USA gehören jedenfalls zu den großzügigsten Ländern der Welt. Nur zwei Länder stehen laut dem World Giving Index noch weiter vorne. Indonesien führt den Index vor Kenia an. Der Index sieht dabei die religiöse Tradition als Hauptgrund. In Indonesien sind die wohlhabenden Muslime verpflichtet, den Hilfsbedürftigen zu helfen. Auch die jüngere Generation in Indonesien hat laut dem Bericht großes Interesse in der Unterstützung wohltätiger und philanthropischer Aktivitäten. Dabei treiben die jungen Menschen die Akzeptanz digitaler Spenden voran. Damit sollen Spendenprozesse schneller, sicherer und einfacher ablaufen. Und wo liegt Österreich, das sich selbst gerne als Spendenweltmeister bezeichnet? Es liegt an 33. Stelle, hinter Norwegen und vor Nordmazedonien.

Traditionell legen wir in der Dezember-Ausgabe viel Wert auf ein „soziales Miteinander“, wir setzen uns dafür ein, Unternehmen, Aktionen und Menschen vor den Vorhang zu holen, die sich sozial engagieren. Die Zahl derer, die Gutes tun, aber nicht darüber reden, wird immer größer. Schlecht bestellt wäre es, wenn nur das an Gutem geschähe, was auch öffentlich gezeigt wird, daher verstehen wir die vielen Akteure und ihre Entscheidung, freuen uns dennoch, dass wir einiges zu berichten haben.

Wir leben nun fast drei Jahre mit der Pandemie. Was bleibt? Die Fälle von Long Covid nehmen zu, das hat verheerende Folgen für die Betroffenen. Einige rutschen in die Berufsunfähigkeit, müssen beim Sozialversicherungsträger einen Antrag auf Berufsunfähigkeitspension stellen – dieser wird häufig abgelehnt. Was tun? Es bleibt nur der Weg zu Gericht. ARAG-Kunden sind in diesem Fall gut geschützt. Aber was, wenn die Rechtsschutzversicherung zu spät abgeschlossen wird? Der Verein ChronischKrank Österreich ist die zentrale Anlaufstelle, wo Menschen mit chronischer Erkrankung oder Behinderung allumfassende Hilfe bekommen. Der Verein bietet persönliche, telefonische oder Beratung per Videocall kostenlos in ganz Österreich. ARAG hat schon während der Pandemie Rechtsberatung für alle zum Thema Corona angeboten, auch für Nicht-ARAG-Kunden.

Menschen den Zugang zum Recht zu ermöglichen, ist eine Mission bei ARAG – daher will man in Zusammenarbeit mit dem Verein ChronischKrank gerade in solchen Situationen Hilfe anbieten. Wie sieht die Unterstützung genau aus?

In Fällen, in denen Long Covid zu einer Berufsunfähigkeit führt,

sind Kunden des Rechtschutzsspezialisten über den SozialversicherungsRechtsschutz gut geschützt, sofern sie sich rechtzeitig versichert haben. Für neue ARAG-Kunden, bei denen der Versicherungsschutz noch nicht greift, würde ARAG bis Ende des Jahres 2023 die Hälfte der Kosten des Vereins für das Berufsunfähigkeitsverfahren mit dem Sozialversicherungsträger übernehmen. Durch den sozialen Beitrag und die Unterstützung des Vereins ChronischKrank ermöglicht es ARAG, dass Long-Covid-

Erkrankte ihr Recht durchsetzen können, insbesondere dann, wenn sie es sich ohne Unterstützung nicht leisten könnten.

Alle packen für eine saubere Umwelt an

Rund 600 Mitarbeiterinnen und Mitarbeiter der DONAU Versicherung haben sich 2022 gemeinsam für den „Social Active Day“ engagiert. Im Rahmen der Aktion wurde in ganz Österreich in insgesamt 3.600 Stunden Arbeitszeit entlang

einzusetzen, ist in diesem Zusammenhang wesentlich und mehr als nur ein Zeichen. Für die DONAU ist es der Ausdruck eines langfristigen und nachhaltigen Engagements für die Regionen, in denen wir leben und arbeiten. Ich bin beeindruckt, dass sich so viele Kolleginnen und Kollegen unserer Initiative angeschlossen haben. Ich möchte allen sehr herzlich persönlich dafür danken, dass sie gemeinsam für die Umwelt angepackt haben“, sagt Judit Havasi, Vorstandsvorsitzende der DONAU.

„CORUM unterstützt einige ganz konkrete soziale Projekte sowohl mit finanziellen Mitteln wie auch durch persönlichen Einsatz unserer

Im Rahmen des „Social Active Day“ wurde durch Mitarbeiter der DONAU Versicherung entlang von Flüssen, Seen und Wäldern Müll gesammelt.

Head of International CORUM Asset-Management

Im Rahmen des „Social Active Day“ wurde durch Mitarbeiter der DONAU Versicherung entlang von Flüssen, Seen und Wäldern Müll gesammelt.

Head of International CORUM Asset-Management

ren uns aus einem einzigen Grund: Wir halten es sowohl aus Unternehmenssicht wie auch aus ganz persönlicher Sicht für selbstverständlich und richtig, der Gesellschaft auch etwas zurückzugeben. Was wir nicht tun, ist dabei Fotos zu machen und sie für Marketing- oder PR-Zwecke zu nutzen. Wir sehen immer wieder Aktionen, die viel mehr Greenwashing als echtes soziales Engagement sind. Bei diesem Spiel wollen wir nicht dabei sein. Uns geht es um die Sache und darum, dass die Hilfe tatsächlich ankommt. Und wir konzentrieren uns lieber darauf, über das zu sprechen, was unser Team tagtäglich für unsere Investoren tut, um ihr uns anvertrautes Kapital bestmöglich zu verwalten“, so Carlos Romero, Head of International.

Soziales Engagement ist besonders wichtig, deswegen unterstützt die Generali Organisationen, die sich für die Gesundheit und das Wohlergehen unserer Gesellschaft einsetzen. Hilfe soll dort ankommen, wo sie gebraucht wird – bei Menschen in Not. Im Rahmen der weltweiten Generali-Stiftung „The Hu-

man Safety Net“ wurde in Österreich gemeinsam mit der gemeinnützigen Organisation „Big Brothers Big Sisters“ das Family-Mentoring-Programm FAME entwickelt. Es verbindet Eltern-Kind-Workshops mit begleitendem 1:1-Mentoring. Nach zahlreichen erfolgreichen Durchgängen in Wien können seit 2022 auch Familien in Graz an FAME teilnehmen. Das Programm stärkt gleichzeitig die Elternkompetenz und unterstützt Kinder während der wichtigsten Entwicklungsphase ihrer Persönlichkeit. Weil sie sich nicht damit zufriedengeben, Spenden zu sammeln, wirken viele Mitarbeiter der Generali Österreich aktiv an FAME mit: Sie stehen einem Kind oder Elternteil als Mentoren zur Seite oder nehmen als Co-Trainer an den Kompetenztrainings teil. Auch die Organisation und Durchführung wird ehrenamtlich von GeneraliMitarbeitern begleitet.

Die Generali ist zusätzlich Partnerin der CliniClowns und ermöglicht ClownVisiten im St. Anna Kinderspital. So können Kinder lachen, wenn sie es am meisten brauchen. Seit 2009 trägt die Generali auch verlässlich zur Hilfsaktion „Ein Funken Wärme“ bei. Damit

wird sichergestellt, dass Jahr für Jahr tausende Menschen in akuter Not den Winter hindurch ein warmes Zuhause haben.

Die fair-finance Vorsorgekasse AG wurde 2010 von Markus Zeilinger gemeinsam mit einer Gruppe von Privatpersonen, der GLS Bank und der Concordia Versicherung in Wien gegründet. Ihre Vision: die Gelder des gesetzlich vorgeschriebenen Vorsorgekassensystems in Österreich ausschließlich verantwortungsvoll und wirkungsorientiert zu veranlagen – also mit (gutem) Geld die Welt zu verändern.

In der Kapitalanlage gelingt das über einen Fokus auf Impactinvestments, die unmittelbar und direkt ihre messbare positive Wirkung in Form von eingespartem CO2, erzeugtem Ökostrom, gereinigtem Wasser oder geschaffenen Arbeitsplätzen entfalten. Sozial ist auch der Blickwinkel, wenn es um gesellschaftliches Engagement geht. So wird im Sinne des nachhaltigen und fairen Grundkonzeptes der fair-finance Vorsorgekasse mit dem „JUCA – ein Haus für junge Erwachsene“ ein Projekt der Caritas der Erzdiözese Wien unterstützt, das den

Bewohnern ein Dach über dem Kopf gibt, sie bei ihrer Zukunftsplanung begleitet und in dem sie Hilfe zur Selbsthilfe erfahren. Das Haus bietet Sicherheit und Stabilität am Weg zu einem neuen und selbstbestimmten Leben. Hausinterne Projekte (Werkstatt JuCan, Lernküche JuCantine, Barservice im Saftbeisl) helfen den Bewohnern dabei, in einen geregelten Tagesablauf zu finden, und bieten zudem die Möglichkeit, etwas Taschengeld dazu zu verdienen. In diesem Jahr feiert das JUCA sein 40-jähriges Bestehen und fair-finance ist stolz darauf, seit zehn Jahren einen Beitrag zu diesem Haus zu leisten, das bisher für mehr als 3.500 junge wohnungslose Erwachsene einen wichtigen Zufluchtsort und Perspektiven bot.

Als österreichischer Leitbetrieb und führender Regionalversicherer nimmt die Niederösterreichische Versicherung AG ihre soziale Verantwortung ernst und ist bestrebt, ihre gesellschaftlichen Aufgaben wahrzunehmen. Dies versteht das Unternehmen als Teil seiner grundsätzlichen sozialpolitischen Ausrichtung und unterstützt daher zahlreiche Projekte und Initiativen in den Bereichen Kunst & Kultur, Sport und Soziales. So engagiert sich die NV bereits seit vielen Jahren für Organisationen wie das NÖ Rote Kreuz, das NÖ Hilfswerk, den Verein Grüner Kreis, die NÖ Eltern-Kind-Zentren, das Ambulatorium Sonnenschein und andere regionale Einrichtungen. Die NV ist auch seit vielen Jahren ein vertrauensvoller Partner des NÖ Landesfeuerwehrverbandes. Dabei unterstützt die NV sowohl regionale Feuerwehraktivitäten als auch Großevents wie z. B. die Landesfeuerwehrleistungsbewerbe. Ziel dabei ist es, die gesellschaftlichen, wirtschaftlichen und sportlichen Ereignisse im Land zu begleiten und das Freiwilligenwesen zu fördern. Bei der Auswahl der Projekte achtet das Unternehmen auf einen starken

Niederösterreich-Bezug und eine Ausgewogenheit bei den unterschiedlichen Projekten. So engagiert man sich für Kinder und Erwachsene, für Prävention und Heilung, für Hilfebedürftige und Helfende – dies stets mit dem Motiv der ethischen Verantwortung für unsere Gesellschaft.

Die VAV Versicherung ist Teil der VHVGruppe, die im Jahr 2014 die VHV-Stiftung gegründet hat. Diese fördert seit Jahren Projekte im sozialen und kulturellen Bereich. So auch im Jahr 2022, als die fürchterlichen Ereignisse und das Leid der Menschen in Folge des Krieges in der Ukraine eine Welle der Hilfsbereitschaft innerhalb der VHV-Gruppe hervorgerufen haben. Nicht nur haben einzelne Mitarbeiterinnen und Mitarbeiter seit Anfang 2022 privat geholfen, auch die VHV-Gruppe hat es als ihre gesellschaftliche Verantwortung gesehen, den Mitmenschen in der Ukraine oder auch Geflüchteten zu helfen und damit einen Beitrag zu leisten, ihr Leid zu lindern. Die VHV-Stiftung hat deshalb einen Betrag von einer Million Euro zur Verfügung gestellt, um geflüchteten Müttern und Kindern aus der Ukraine eine

längerfristige Unterbringung zur Verfügung zu stellen.

Darüber hinaus unterstützt die VHVGruppe die Kinderhilfsorganisation BILD hilft e.V. „Ein Herz für Kinder“. Es handelt sich dabei um eine der bekanntesten Hilfsorganisationen, die sich in Deutschland und der ganzen Welt für in Not geratene Kinder einsetzt. „Ein Herz für Kinder“ unterstützt Familien, Krankenhäuser, Schulen, soziale Einrichtungen und medizinische Forschungsprojekte. Das bedeutet, „Ein Herz für Kinder“ hilft möglichst direkt und unmittelbar. Des Weiteren unterstützt die VAV nach wie vor das „Projekt 2028“, die größte digitale Bienenschutzinitiative in Österreich, mit dem Ziel, bis 2028 die Bienenpopulation um zehn Prozent zu erhöhen und damit die Artenvielfalt zu sichern.

In herausfordernden Zeiten ist es wichtig, stabile und verlässliche Partner: innen an seiner Seite zu haben. Für uns bei HDI LEBEN bedeutet soziales Engagement für unsere Gemeinschaft nicht nur Akzente vor Weihnachten zu setzen, für uns ist das eine Frage der Hal-

tung und wesentlicher Teil unserer Unternehmensführung. Wir wollen uns dort engagieren, wo wir gebraucht werden und LEBENSWERTE Momente schenken, die in Erinnerung bleiben“, sagt Direktor Michael Miskarik, Hauptbevollmächtigter der HDI Lebensversicherung AG in Österreich.

Gemeinsam mit seinem Team wählt der Vorsorgeexperte vor allem Projekte aus, die einen sinnstiftenden Mehrwert im Alltag der Menschen erzeugen. So ist HDI LEBEN seit vielen Jahren Partner des Vereins ChronischKrank Österreich. Der Verein unterstützt und berät chronisch kranke und beeinträchtigte Menschen sowie deren Angehörige in den unterschiedlichsten Bereichen – unter anderem leistet er Hilfestellung rund um individuelle finanzielle und rechtliche Ansprüche sowie Unterstützung bei Behördenwegen.

2022 wurde auch die Österreichische Parkinson-Gesellschaft mit einem Spenden-Scheck in Höhe von 2.000 Euro unterstützt. Die Mittel werden unter anderem dafür verwendet, junge Wissenschafter im Rahmen ihrer Forschungsprojekte finanziell zu unterstützen.

Darüber hinaus haben die Mitarbeitenden von HDI LEBEN für die Menschen in der Ukraine eine Spendenaktion unterstützt. Insgesamt wurden 1.050 Euro eingesammelt, der Betrag wurde von HDI LEBEN am Ende verdoppelt. In Summe konnte ein Gesamtbetrag von 2.100 Euro übergeben werden.

Die Wiener Städtische Versicherung übernimmt soziale Verantwortung gegenüber ihren Mitarbeitern, Kunden und der Gesellschaft. Das Unternehmen unterstützt partnerschaftlich zahlreiche Projekte und Initiativen im Sozialbereich.

Seit 2011 stellt die Wiener Städtischen allen Mitarbeitern, die sich ehrenamtlich engagieren möchten, einen Arbeitstag zur Verfügung. In den vergangenen Jahren waren mehr als 4.000 Mitarbeiter im Dienst der guten Sache unterwegs. Die Liste der möglichen Aktivitäten ist lang: von der Arbeit mit so-

zial schwachen oder benachteiligten Kindern, Mithilfe im Sozialmarkt, Suppenausgabe, bis hin zur Betreuung von älteren Menschen.

Mit der Unterstützung der Wiener Städtischen errichtete CAPE 10 ein Gebäude im zehnten Wiener Gemeindebezirk, in dem unverschuldet in Not geratenen Menschen, mit besonderem Augenmerk auf Kinder, geholfen wird. Die Kooperation mit CAPE 10 ist ein Teil des Gesamtkonzepts der Wiener Städtischen, Kinder und Jugendliche aus finanziell benachteiligten Familien zu fördern.

Zudem unterstützt das Unternehmen seit vielen Jahren große österreichische NGOs im Pflegebereich und leistet damit einen Beitrag zur Finanzierung und den Ausbau deren Pflegedienste sowie zu den benötigten Investitionen in die Ausund Weiterbildung ihrer Mitarbeiter.

Die Wiener Städtische ist Partner der „Alles Clara“-App. In dieser App können sich pflegende Angehörige mit all ihren Fragen, Sorgen und Ängsten rund um Pflege- und Betreuung vertrauensvoll an professionelle Online-BeraterInnen wenden. Seit dem Sommer 2022 können Mitarbeiter der Wiener Städtischen die App kostenfrei testen.

Andrea Stürmer, Vorsitzende des Vorstandes der Zürich Versicherungs-Aktiengesellschaft: „Wir als Zurich sind ein Unternehmen mit Herz. Soziale Verantwortung ist in unserer Unternehmenskultur tief verankert. Einen großen Schwerpunkt bildete heuer die Unterstützung für Geflüchtete aus der Ukraine. Schon kurz nach Ausbruch des Krieges in der Ukraine starteten die ersten Hilfsaktionen. Zurich unterstützte Sachmittelsammlungen und Spendenaktionen für Hilfsorganisationen sowie private Initiativen von Mitarbeitenden, etwa die Unterbringung und Versorgung von Geflüchteten aus der Ukraine. Unter anderem erhielten Geflüchtete Gutscheine in

Andrea Stürmer, Vorsitzende des Vorstandes der Zürich VersicherungsAktiengesellschaft

einem Gesamtwert von mehr als 100.000 Euro, um sich zeitnah mit Lebensmitteln und Gütern des täglichen Bedarfs versorgen zu können. Schon seit vielen Jahren unterstützen wir Partnerorganisationen, die sich Jugendlichen und Kindern aus schwierigen sozialen Verhältnissen annehmen. So verbindet uns beispielsweise mit dem Verein lobby.16 eine langjährige Partnerschaft. Allein im heurigen Jahr stellten wir ihnen über einen längeren Zeitraum Räumlichkeiten und Material zur Verfügung. Außerdem boten Zurich Mitarbeitende Schulungen für die betreuten Jugendlichen an. Auch heuer fand im Frühjahr die Zurich Community Week statt. Es gab 13 Aktivitäten, bei denen sich Mitarbeitende von Zurich sozial engagieren konnten. Rund 300 Personen nahmen daran teil und leisteten in Summe 646 Stunden an Freiwilligenarbeit. Bei der Mitarbeit in Altersheimen, durch Spendensammlungen für karitative Partnerorganisationen oder beim Kochen für geflüchtete Kinder zeigten sie besonderen Einsatz für den guten Zweck. Es freut mich, dass unsere Mitarbeitenden ein großes Herz haben. Als Zurich unterstützen wir dieses Engagement gerne und stellen dafür auch Arbeitszeit zur Verfügung.“

• Eigenheim-Versicherung:

S