Im Fokus –Aus- und Weiterbildung

Infos für Wissensdurstige

Wechsel an der Spitze

Interview mit Ing. Thomas Lackner und Günther Weiß, Vorstand HDI Versicherung AG

Über den Tellerrand blicken

risControl im Gespräch mit Peter Humer, Mitglied des Vorstandes bei UNIQA Österreich Versicherungen AG

Im Fokus –Lebensversicherung

Hinter den Kulissen der Lebensversicherer – Nachfragetrend, Deckungsstöcke und Zinsen

gemeinsam besser leben

MAK online campus.

UNIQA Welt einfach & smart erklärt.

Informieren Sie sich über das MaklerAkademie Programm.

Finden Sie Anleitungen zu unserem Kundenmanagement- system U.CRM.

Erfahren Sie mehr über unsere Produkte in kurzen Videos.

24/7 & kostenfrei

Über 60 kostenlose IDD-Stunden inklusive IDD-Tracker

Einfach unterwegs lernen mit IDD to go oder IDDs sammeln mit unseren e-learnings.

www.maklerakademie.at

Freie Fahrt

Liebe Leserin, lieber Leser!

Vor längerer Zeit haben wir uns in Wien ob der wöchentlichen Demonstrationen noch bevorzugt gefühlt. Das ist seit Klimagegnern, Klimaklebern und ähnlichem nicht mehr so, denn nun können die Bewohner anderer Bundeshauptstädte auch ein Lied davon singen.

Vorausschicken möchte ich gleich zu Beginn, dass weder die Redaktion, deren Mitarbeiter, unsere Freunde und Bekannte noch ich gegen irgendeine Minderheit, Glaubensrichtung etc. böse Gedanken oder Energie verspüren oder vermerken möchten. Doch die momentane Situation wirkt sich auf unser aller Leben aus.

Als Beispiel möchten wir heute von dem wohlbekannten Ritual berichten, das viele Familien wöchentlich oder monatlich an einen Tisch zusammenbringt: das gemeinsame Mittagsmahl am Sonntag. Ein stabiler Fixpunkt, der das Gefühl von Geborgenheit und Sicherheit vermittelt. Sonntagmittags trifft man sich, in unserem Fall in Wien, seit längerer Zeit immer im ersten Bezirk, bei einem uns bekannten Gastronomen, der sich freut, dass die Familie immer größer wird.

Nur wird es in den letzten Jahren und Monaten immer schwieriger, rechtzeitig zum wohlverdienten Schmaus zu kommen, denn die Demonstrationen nehmen am Wochenende immer mehr zu. Daher lesen sich schon ab Mittwoch alle Teilnehmer der Mittagsrunde in die jeweiligen Nachrichten der Autofahrerclubs ein – wir haben sogar jemanden, der hin und wieder bei der Exekutive nachfragt –, wie es denn nun dieses Wochenende mit einer Demonstration in unserem Zielbereich aussehen würde.

Ab Donnerstag laufen die gegenseitigen E-Mails auf Hochtouren, weil die angekündigte Demonstration für die „Freilassung von …“ den „Friedensmarsch“ diametral trifft und daher eine Umplanung der Route vonnöten sein wird. Aber das wird diesmal auch nicht so leicht sein, denn die Klimaaktivisten haben angekündigt, den Ring zu blockieren, und daher benötigt der Marsch für die Freiheit eine neue Route, die noch nicht bekannt gegeben wurde. Ein Treffen der verschiedenen Gruppierungen ist laut Exekutive nicht

beabsichtigt und wird von den Organisatoren auch nicht gewünscht. Gleichzeitig kommt aber aus einem der Außenbezirke eine Demonstration gegen oder für Flüchtlinge, man weiß es ja nie, über die Zweierlinie hinunter Richtung Ring.

Kein Problem, man nimmt die Ausweichroute zwei und fährt über den Gürtel, weit gefehlt, Kamerad, hier findet ebenfalls eine Demonstration statt, die sich aber rasch vorwärtsbewegt, weil sich deren Mitkundgeber auf Motorrädern vorwärtsbewegen. Auch kein Problem, denn es gibt noch Ausweichroute drei, also wird diese angepeilt.

Am Freitag wird von höflichem EMailverkehr abgesehen und die Telefone laufen heiß, Route drei geht auch nicht, weil dort für oder gegen einen guten Zweck gelaufen wird. Nicht viele laufen, einige gehen, aber dennoch, es benötigt Straßensperren. Zu Höchstzeiten gibt es in Wien am Wochenende zwölf Demonstrationen, die meisten behindern den Straßenverkehr ungemein, aber Autofahren ist ja in Wien sowieso nicht erwünscht.

Wir überlegen, ob wir unser Treffen nicht in den virtuellen Raum verlegen: Jeder kocht zu Hause und gemeinsam setzen wir uns via Videocall und Chat zu Tisch. Die Gemeinsamkeit, die Geborgenheit der Familie geht dabei verloren, nur wen interessiert es denn? Uns!

Daher werden wir weiterhin tapfer gegen alle Widrigkeiten kämpfen, um auch an einem Wochenende, an einem Sonntag, nach Wien zu fahren. Für all jene, die meinen, wir sollten doch auch dem Klima geschuldet auf das Auto verzichten und mittels öffentlichen Verkehrsmitteln nach Wien fahren, müssen wir leider Folgendes berichten: Viele von uns müssten sich bereits samstagmittags mit öffentlichen Verkehrsmitteln auf den Weg nach Wien machen, damit sie am Sonntag ankommen. Nein, einige von uns leben nicht am Ende der Welt, nur in einer Gegend, wo es am Wochenende keine öffentlichen Verkehrsmittel gibt. Das gibt es.

Wir kämpfen weiter und überlegen, ob wir nicht auch einmal eine Demonstration anmelden, dann hätten wir freie Fahrt.

Ihre Doris Wrumen

risControl 04/2023 • Editorial • 03

Über den Tellerrand blicken – Peter Humer, Mitglied des Vorstandes UNIQA Österreich Versicherungen AG

Wechsel an der Spitze – Ing. Thomas Lackner und Günther Weiß, Vorstand HDI Versicherung AG

Fondspolizze bietet besondere

Ertragschancen – Hannes Dillinger, Leiter Bankenvertrieb und Unabhängige Vertriebe-Personenversicherung

Generali Versicherung AG

Wüstenrot hat Antworten auf die wichtigen Fragen des Lebens – CSO Alexander

Knezevic

CCO Tobias Kohl,

Fahrzeug gesucht?

Kfz-Tarif – VAV Versicherung

Ergebnis – Wüstenrot Gruppe

Geschäftsbericht – Oberösterreichische Versicherung

Combined Ratio adé

Limited Edition – DONAU Versicherung

Robustes Kerngeschäft – Allianz

Wachstumskurs – wefox Österreich

Solide Ausrichtung – Helvetia Versicherung

Gutes Ergebnis – Zurich

Der Reiz der Unabhängigkeit Geschäftsjahr

03 Editorial Freie Fahrt Letzter Gruß Ehrung Kein Micky-Maus-Heft Generalsekretär – VVO Vorstandsteam – Valida Vorsorge Management Verkaufsleiter Stammvertrieb – Wiener Städtische Versicherung Lehrlingsbonus Führungsteam – FiNUM.Privat Finance AG Neu im Team – UNIQA IT Services GmbH Vorstand – respACT Management-Team – Brickwise News 06 06 06 07 07 08 08 08 09 09 09

2022 – HDI Versicherung AG Konzernergebnis – Generali Group Markt 15 46 46 46 47 48 48 48 49 49 52 53 53

Wüstenrot Interview 10 28 56 57 20 58 40 04 • Inhalt • risControl 04/2023

und

Im Fokus –Lebensversicherung

Lebensversicherer im Umfeld steigender Zinsen – von Michael Kordovsky

Besser als gedacht – von Michael Kordovsky

Langes Leben, kurzes Leiden – von Mag.

Christian Sec

Viel zu stark auf einer Säule – von Mag.

Christian Sec

Retten Daten aus der Vergangenheit

das Klima von morgen? – von Andreas

Dolezal

Im Fokus – Ausund Weiterbildung

„Wer viel weiß, will alles wissen.“

Green-Claims Richtlinie soll Greenwashing verhindern – von Andreas Dolezal Europäische

auf dem

– von Andreas Dolezal

16 20 22 24 27

Vormarsch

54 58

Brokers‘ Lunch – Verband Österreichischer Versicherungsmakler 50 50 CORUM

Österreich kräftig aus – CORUM Asset Management Vertrieb im Zentrum 34

Verbotspolitik

Kolumne

Veranstaltung AI in der Finanzwirtschaft – FMVÖ

baut auch in

Neues Bachelor Studium Berufsbegleitender Lehrgang Maßgeschneiderte Themen 40 42 43 44 16 24 28 34 risControl 04/2023 • Inhalt • 05

Letzter Gruß

Tief berührt teilen wir den Verlust von Franz Lehner mit. Ein Wegbegleiter, Freund und Mentor ist von uns gegangen. Wir sprechen der Familie unsere aufrichtige Teilnahme aus und verneigen uns in stiller Trauer.

Doris Wrumen

Doris Wrumen

Peter Humer, Mitglied des Vorstandes UNIQA Insurance: „Franz Lehner war dem Unternehmen über viele Jahre engstens verbunden. Bereits mit 18 Jahren trat er in den Dienst der damaligen Bundesländer-Versicherung und startete seine Berufslaufbahn im Bereich der Lebensversicherung. Sein Weg führte ab 1985 in den Maklervertrieb, an dessen Aufbau Franz Lehner maßgeblichen Anteil hatte. Er erkannte schon in den frühen 90er-Jahren

Ehrung

Landeshauptmann Markus Wallner hat Gerhard Veits als Bundesauszeichnung den Berufstitel „Professor“ verliehen. Die Feierlichkeit fand Mitte März in Vorarlberg statt.

Die Auszeichnung sei sowohl ein Ausdruck der Wertschätzung als auch der Dankbarkeit, die dem Wirken in vielen wichtigen Lebensbereichen entgegengebracht werde, sagte Wallner beim Festakt. Gerhard Veits ist seit 1982 als Versicherungsmakler in Bludenz tätig. Seit 1990 ist er im Vorstand des Österreichischen Versicherungsmaklerringes und dem Verband der RiskManager und Versicherungs-Treuhän-

die große Bedeutung dieser Vertriebsschiene und nahm diesbezüglich eine Vorreiterrolle ein. Franz Lehner war in der Branche beliebt und als angenehmer und stets zuvorkommender Gesprächspartner bekannt, der für Anliegen von VertriebspartnerInnen immer ein offenes Ohr hatte. Die letzten fünf Jahre vor seinem Ruhestand Ende 2021 leitete er mit Herzblut und Erfolg den Bereich für den ungebundenen Vertrieb. Er füllte seine Position mit großem Engagement aus und trat mit allen Kräften für den Maklervertrieb ein. Franz Lehner war bekannt für sein umfassendes Wissen, das er mit großer Freude und immer offenem wie freundlichem Wesen weitergab. Seine Person war in der Branche allgegenwärtig und sein Wirken hochgeschätzt. Mit Franz Lehner verliert

die Versicherungswelt einen prägenden Menschen. Unser tiefes Mitgefühl gilt seinen Hinterbliebenen – wir sind in Gedanken bei seiner Familie.“

der. Er gründete die Österreichische Versicherungsakademie (ÖVA), deren Vorsitzender er ist. Als einer von nur 32 Personen in Österreich ist Veits auf der Liste der allgemein beeideten und gerichtlich zertifizierten Sachverständigen für alle Versicherungssparten. Als Lehrbeauftragter fungiert er bei vielen Bildungsanbietern. Seit 1994 ist er zudem Kuratoriumsmitglied der Bildungsakademie der Öster-

reichischen Versicherungswirtschaft in Vorarlberg. Die Auszeichnung erhielt er im Auftrag von Bundesminister Martin Polaschek.

Vier Jahre habe es gebraucht und viele Urlaube seien dafür geopfert worden, bis dieses „Standardwerk“ in der Rechtsschutzversicherung geschaffen

worden sei, erklärte Prof. Mag. Erwin Gisch, Fachverbandsgeschäftsführer des Fachverbands der Versicherungsmakler, stolz bei der Präsentation seines Online-Kommentars zu den ARB (Allgemeine Bedingungen für die Rechtsschutzversicherung). Das Werk verweist nicht nur auf zahlreiche Beispiele aus der Praxis sowie auf die Aufbereitung der OGH-Judikatur, sondern auch auf die

RSS-Empfehlungen (Rechtsserviceund Schlichtungsstelle). „Das gibt es so noch nicht“, erklärt Gisch.

Permanente Nachjustierung

Mit dem heutigen Tag geht der Kommentar mit dem Allgemeinen Teil der ARB (Artikel 1–16) online und wird dann sukzessive bis Mitte 2024 auf die einzelnen Rechtsschutz-Bausteine

Franz Lehner

Gerhard Veits und Markus Wallner

Kein

06 • News • risControl 04/2023

MickyMaus-Heft

ausgebaut. Der Vorteil des OnlineKommentars beruht darauf, dass dieser laufend aktualisiert wird. „Gerade in der Rechtsschutzversicherung sei die Dynamik in der Judikatur derart hoch, dass es ohne permanente Nachjustierung und Erneuerung im Endeffekt gar nicht möglich ist, ein Werk anzubieten, welches zeitgemäß ist“, erläutert Gisch. Das Ziel sei es, den Kommentar monatsaktuell zu halten, sodass neue OGH-Judikatur sowie RSS-Fälle in das Werk immer wieder neu eingebaut werden und so die Anwender immer am aktuellen Stand gehalten werden. Der Kommentar, der nun online gestellt wurde, würde rund 350 Buchseiten füllen. Im Endausbau mit den besonderen Bestimmungen werden es umgerechnet

Generalsekretär

Christian Eltner übernahm mit 1. April 2023 die Funktion des Generalsekretärs des österreichischen Versicherungsverbandes VVO.

Er folgt Dr. Louis Norman-Audenhove, der über 20 Jahre lang dem österreichischen Versicherungsverband als Generalsekretär vorstand. „Ich danke Dr. Louis Norman-Audenhove für unsere außerordentlich gute und konstruktive Zusammenarbeit. Er hat wie kein anderer den Begriff ‚die Versicherungswirtschaft als Fels in der Brandung‘ geprägt. Dafür möchte ich ihm meine persön-

Vorstandsteam

Valida Vorsorge Management

Mit 1. April verstärkt Philipp Mayer das Vorstandsteam der „Valida Vorsorge Management“-Unternehmensgruppe. Er wird als Vorstandsmitglied der Valida Holding AG, Valida Pension AG (Pensionskasse) und Valida Plus AG (Vorsorgekasse) für die Bereiche „Risk Management & Regulatory Affairs“ sowie „Recht & Compliance“

über 700 Buchseiten sein. „Der Online-Kommentar ist also kein Micky-Maus-Heft“, so Gisch. versdb-Universum

Angepasst an die digitale Arbeitswirklichkeit ist der Online-Kommentar in das versdbUniversum integriert. Die Vernetzung mit den anderen versdb-Tools gewährleistet für jeden Nutzer, dass er je nach Fall seine Suche individuell zusammenstellen kann. versdb-Kunden erhalten einen Rabatt von 50 Prozent für die Buchung des ARB-Kommentars. Man kann aber auch den ARB-Kommentar allein bu-

liche Anerkennung aussprechen“, betont Christian Eltner.

„Die Branche sieht sich aktuell mit vielen Herausforderungen konfrontiert: einem volatilen wirtschaftlichen Umfeld, Krieg, Klimawandel und dessen Folgen. Aber auch Themen wie den demographischen Auswirkungen auf unsere Gesellschaft, der Digitalisierung und einer stetig zunehmenden Regulierung werden wir uns stellen, Lösungen anbieten und unsere gesellschaftliche Verantwortung wahrnehmen. Die Einheit der österreichischen Versicherungswirtschaft ist dabei zukünftig wichtiger denn je. Denn: Gemeinsam können wir als moderne

Versicherungswirtschaft nachhaltig Sicherheit für Generationen schaffen – das ist unser Auftrag“, so Eltner.

verantwortlich zeichnen. Der promovierte Finanzmathematiker und ehemalige Assistenzprofessor der Technischen Universität Graz verfügt über rund 13 Jahre Berufserfahrung in der Finanzbranche, davon rund neun Jahre in unterschiedlichen Führungspositionen im RBI-Konzern. Gemeinsam mit CEO Martin Sardelic sowie Stefan Eberhartinger und Hartwig Sorger bildet er das Vorstandsteam einer der führenden Vorsorge- und Pensionskassen in Österreich.

Philipp Mayer

VVO

Christian Eltner

Prof. Mag. Erwin Gisch

risControl 04/2023 • News • 07

chen. Einzelmakler zahlen dafür monatlich 28 Euro.

Verkaufsleiter Stammvertrieb

Wiener Städtische Versicherung

Mit 1. April 2023 leitet Christoph Bachlechner (40) den Stammvertrieb in der Landesdirektion Niederösterreich der Wiener Städtischen.

Er folgt in dieser Funktion Gernot Böhm, der neue Aufgaben in der Zentrale in Wien übernimmt. „Christoph Bachlechner ist seit 18 Jahren mit vollem Einsatz erfolgreich für die Wiener Städtische tätig. Aufgrund seiner großen Vertriebserfahrung, seiner ausgeprägten Teamorientierung und Führungskompetenz freue ich mich, dass

Lehrlingsbonus

Die Wiener Finanzdienstleister vergeben an Betriebe ihrer Fachgruppe, die einen Lehrling aufnehmen, einen Bonus von 2.500 Euro.

„Wir wollen nicht mehr nur auf Weiterbildung, sondern auch verstärkt auf Ausbildung setzen“, sagt Eric Samuiloff, Obmann der Fachgruppe Finanzdienstleister der Wirtschafts-

Führungsteam

FiNUM.Privat Finance AG

Martin Kliment wurde mit 1. April 2023 in den Vorstand der FiNUM. Private Finance AG berufen und bildet gemeinsam mit Mag. Ali Eralp die neue Führungsspitze.

„Wir haben uns für die kommenden Jahre sehr ehrgeizige Wachstumsziele gesetzt. Deshalb war es notwendig, den Bereich Vertrieb deutlich zu stärken. Wir sind sehr froh, dass wir Herrn Kliment für diese Aufgabe gewinnen konnten. Er ist ein herausragender Experte

er seine Fähigkeiten ab nun in der Landesdirektion Niederösterreich zum Einsatz bringt“, zeigt sich „Wiener Städtische“-Landesdirektor

Wolfgang Lehner erfreut.

Christoph Bachlechner begann seine Versicherungskarriere im Vertrieb der Wiener Städtischen bereits im Jahr 2005 – kurz nach Abschluss der Handelsakademie an der Vienna Business School. Es folgten Stationen als Teamleiter, Verkaufsorganisator und zuletzt als Gebietsleiter in der Verkaufsdirektion Wien West. Berufsbegleitend absolvierte Bachlechner im Jahr 2015 sein Studium „Financial Planning“ an der Donau-Universität Krems. Aufgrund seiner großen Erfolge im Vertrieb, einer über viele Jahre erfolgreichen Teamführungsarbeit sowie

seiner ausgeprägten sozialen Kompetenzen erfolgte mit 1. April die Ernennung zum Verkaufsleiter für den Stammvertrieb der Landesdirektion Niederösterreich.

kammer Wien. Darum gibt es für Betriebe dieser Fachgruppe, die im Jahr 2023/24 Lehrlinge als „Finanzdienstleistungskaufmann oder Bürokaufmann“ ausbilden, einen einmaligen Startbonus von 2.500 Euro pro Unternehmen und pro Lehrling. Maximal kann in einem Betrieb die Ausbildung von drei Lehrlingen gefördert werden. Wenn die Lehrlinge nach drei Jahren ihren Lehrabschluss erfolgreich hinter sich gebracht haben, gibt es für den Lehrabschluss noch einmal 1.500 Euro je Unternehmen und

Lehrling. Die Lehrzeit muss zwischen 1. Juni 2023 und 30. Juni 2024 beginnen. Außerdem können Lehrlinge als Finanzdienstleistungskaufmann nach Abschluss der Lehre zu einer außerordentlichen Lehrabschlussprüfung als Bürokaufmann antreten.

In der Fachgruppe sind vertreten: Pfandleiher, Kreditauskunfteien, Versteigerer, Leasingunternehmen, Wertpapierunternehmen und Wertpapiervermittler, Zahlungsdienstleister, aber auch gewerbliche Vermögensberater und Experten für Crowdinvesting.

mit großer Leidenschaft für seinen Beruf“, so Mag. Ali Eralp. Martin Kliments beruflicher Werdegang führte ihn vom Roten Kreuz über UNIQA Versicherung und die Wiener Städtische Versicherung hin zur FiNUM. Private Finance AG, wo er seit sechs Jahren das Produktund Vertriebsmanagement leitet und maßgeblich zum Unternehmenserfolg der vergangenen Jahre beigetragen hat. „Ich bin all meinen Kollegen bei FiNUM für das entgegengebrachte Vertrauen der vergangenen Jahre unendlich dankbar. Gemeinsam mit unseren Partnergesellschaften konnten wir unsere Vision der qualitativen Finanzberatung

konsequent verfolgen und freuen uns auf weitere erfolgreiche Jahre“, so Martin Kliment.

Christoph Bachlechner

Martin Kliment

08 • News • risControl 04/2023

Neu im Team UNIQA IT Services GmbH

René Roider verstärkt als neues Mitglied die Geschäftsführung der UNIQA IT Services GmbH (UITS), die seit 2013 alle IT-Einheiten der UNIQA Group im In- und Ausland bündelt. Roider vervollständigt neben Christian Gosch und Nils Reif das dreiköpfige IT-Führungsteam und folgt Christian Gartler, der die vergangenen zwölf Jahre Mitglied der Geschäftsführung war und nun seinen Ruhestand antritt.

„IT-Security und Cloud sind zwei wesentliche Themen, die uns beschäftigen. Auf René Roider und seine Kolle-

Vorstand

Mag. Dr. Gabriela Maria Straka wurde in den respACT-Vorstand berufen.

Sie führt seit zwei Jahren erfolgreich den ehrenamtlichen respACTLandesvorsitz in Oberösterreich, ist jahrelanges Mitglied des UN Global Compact Steering Committees Austria, welches sich aus engagierten Teilnehmer des österreichischen Netz -

gen in der Geschäftsführung kommen hier große Herausforderungen zu, um diese dynamischen Entwicklungen bei UNIQA tatkräftig voranzutreiben. Ich freue mich, dass wir René Roider für diese wichtige Zukunftsaufgabe gewinnen konnten“, so Erik Leyers, Vorstand für Data & IT bei UNIQA Insurance Group AG. Der Oberösterreicher Roider ist Betriebswirt und Physiker und war lange Jahre selbstständig. Darüber hinaus hatte er unter anderem leitende Positionen bei Red Bull und der OMV Aktiengesellschaft inne. Direkt vor seinem Einstieg bei UNIQA war er als Chief Architect bei der Erste Group tätig. Gemeinsam mit ihren Teams treiben die drei Geschäftsführer unter anderem die digitale und organisatorische

Transformation sowie die Erneuerung von Kernsystemen voran, um UNIQAKunden mit erstklassigen IT-Lösungen eine reibungslose Customer Journey zu ermöglichen.

werkes zusammensetzt. Die renommierte Fachexpertin, die die österreichische Nachhaltigkeitsagenda seit Jahren vorantreibt, ist auch in der dynamischen Markenartikelindustrie eine gefragte Fachbeirätin und Lektorin sowie mehrfach ausgezeichnete Kommunikatorin.

Gemeinsam mit ihren respACT-Teams wird sie sich auf die ESG-Themen, insbesondere auf den Klimawandel mit Fokus auf Unternehmenspotenziale und Chancen einer nachhaltigen und

Management-Team

Brickwise

Brickwise hat sich Karl Alexander Häfele in das Management geholt. Vor seinem Wechsel zu Brickwise arbeitete Karl Alexander Häfele für die „Immobilien Zentrum“-Unternehmensgruppe, wo er als Geschäftsführer die Stabsstelle „Strategische Unternehmensentwicklung“ sowie die Leitung der Projektentwicklung innehatte. Der 39-jährige Immobilienexperte verantwortet ab sofort als Managing Direc-

tor die Geschäftsentwicklung im Bereich Real Estate sowie die Vermarktung der WhiteLabel-Lösung in Deutschland und wird in den nächsten Monaten den Markteintritt in Deutschland vorbereiten.

Marco Neumayer: „Derzeit sind wir mit zahlreichen österreichischen und deutschen Immobilienunternehmen – von Bauträgern, Entwicklern bis hin zu Bestandshaltern – im Gespräch, die sehr an unserer Technologie interessiert sind und diese für

Karl Alexander Häfele

ihr eigenes Immobilienangebot nutzen wollen.“

René Roider

klimaschonenden Wirtschaftstransformation, konzentrieren.

respACT

risControl 04/2023 • News • 09

Mag. Dr. Gabriela Maria Straka

Über den Tellerrand blicken

Peter Humer ist Mitglied des Vorstandes bei UNIQA Österreich Versicherungen AG, war lange Zeit Landesdirektor in Salzburg und hat bereits im Jahre 1996 bei der ehemaligen Bundesländer Versicherung seine Karriere begonnen. Er kennt die Branche wie kein anderer und ist bereits seit 2017 im Vorstand von UNIQA Österreich. Wir haben mit ihm über die Veränderungen der Versicherungswirtschaft, Inflation, Nachhaltigkeit und Automatisierung im Arbeitsalltag gesprochen.

Die Welt hat sich in den letzten drei Jahren massiv verändert: Corona-Pandemie, Ukraine-Krieg, Lieferkettenproblematik. Welche Auswirkungen hat das aktuell auf die Versicherungswirtschaft und welche Veränderungen sehen Sie in den nächsten Jahren?

Humer: Unsichere Zeiten beeinflussen naturgemäß die Finanzbranche – die Versicherungswirtschaft hat sich in der Vergangenheit und auch in der aktuellen Situation immer als resiliente und verlässliche Partnerin bewiesen. Denn: Je unsicherer die Zeiten, desto mehr steigt das Bedürfnis der Menschen nach Sicherheit und somit auch nach Absicherung. Das Bewusstsein für

die eigene Gesundheit und auch die Vorsorge steigt seit Längerem. Durch die Pandemie, die wir in den vergangenen Jahren durchlebt haben, beschäftigen sich die Menschen noch intensiver mit ihrer Gesundheit und wie sie diese – im Sinne eines besseren Lebens – möglichst lange erhalten können. Das spiegelt sich stark in den Beratungsgesprächen wider, auch bei den Neuabschlüssen verzeichnen wir Zuwächse. Ebenso werden die Zusatzangebote in unserer Gesundheitsvorsorge verstärkt in Anspruch genommen. In der Pandemie hat sich das Kundenverhalten geändert,

Wir setzen stark auf Regionalität, aber auch auf alle modernen Vertriebssysteme, die es gibt.

das bedeutet auch, dass klare und transparente Bereitstellung von Informationen für Kunden von großer Bedeutung ist: Was deckt ein Produkt ab und was nicht? Was beinhalten Vertragsbedingungen? Verständnislücken müssen geschlossen werden – das bedeutet für uns: Möglichst den persönlichen Bedürfnissen entsprechende, einfach aufgebaute Produkte und weiterhin eine ausführliche persönliche Beratung bei komplexeren Versicherungslösungen. Wir setzen stark auf Regionalität, aber auch auf alle modernen Vertriebssysteme, die es gibt. Der Kunde entscheidet, wo und wie er mit uns in Kontakt treten möchte.

Der Ausbruch des Krieges in der Ukraine, der sich bereits zum ersten Mal gejährt hat, hat für einen Umbruch – auch für die Versicherungswirtschaft – gesorgt: Ein enormer Inflationsschub, volatile Kapitalmärkte, eine Eintrübung der Konjunktur und eine abrupte Zinswende. Als Versicherung ist es unsere Aufgabe, diese Herausforderungen zu meistern, das tun wir auch. Als UNIQA sind wir weiterhin in der

10 • Interview • risControl 04/2023

risControl 04/2023 • Interview • 11

Ukraine tätig, jeder einzelne Mitarbeiter in der Ukraine ist Teil der UNIQA Familie, wir unterstützen sie, wo wir können, und trotz der Rahmenbedingungen geht ein kleiner Teil des alltäglichen Lebens dort weiter.

Grundsätzlich haben wir in den vergangenen Jahren alles gut bewältigt. Wir sind mehr in die digitale Nähe unserer Kunden gerückt – mittlerweile haben sich mehr als 500.000 Kunden in unserem myUNIQA Portal registriert und mehr als 250.000 Kunden nehmen am Kundenbindungsprogramm myUNIQA plus teil. Der Digitalisierungsschub war enorm und die Rahmenbedingungen haben auch zu neuen Produkten und Angeboten geführt, zum Beispiel für die mentale, aber auch körperliche Gesundheit.

Inwieweit wird sich die steigende Inflation auf die Versicherungsprämien auswirken?

Humer: Die Kosten steigen, sei es in der Autowerkstätte oder auf der Baustelle. Damit das bei den Kunden in der jeweiligen Versicherung abgedeckt ist, müssen dementsprechend auch die Prämien angepasst werden. Die Prämienentwicklung orientiert sich an den jeweiligen zugrundeliegenden Indices, die Anpassung findet immer zur Hauptfälligkeit statt. Dabei geht es immer darum, dass die Schadenabwicklung und Unterstützung der Kunden verlässlich und in gewohnter Qualität erfolgen kann. Wir appellieren an den

Versicherungsvertrieb, sich die Versicherungssummen in den Verträgen hinsichtlich der Wertanpassungen anzusehen. Neben den alltäglichen Ausgaben ist auch im Bereich Wohnen die Inflation stark zu spüren: Baumaterial ist aufgrund der oben bereits thematisierten Ereignisse der vergangenen Jahre erheblich teurer geworden.

Bei einem größeren Schaden besteht nun die Gefahr, dass die Kosten der Wiederherstellung heute weitaus höher sind. Darüber hinaus haben während der Pandemie viele Menschen in ihre eigenen vier Wände investiert, wodurch auch die Werte gestiegen sind. Als Eigentümer einer Immobilie möchte man diese natürlich auch im Schadenfall bestmöglich abgesichert haben. Gerade der Baukostenindex ist in den vergangenen Monaten noch einmal stärker als die allgemeine Inflation angestiegen, wenngleich er auch zuletzt leicht rückläufig im Vergleich zu seinem absoluten Höchststand im Mai 2022 ist. Die Versicherungen bei UNIQA beinhalten einen sogenannten Unterversicherungsverzicht, aber auch dieser ist mit der vertraglich vereinbarten Versicherungssumme begrenzt. Nachdem im vergangenen Jahr die Preise in sämtlichen Bereichen massiv gestiegen sind und die massive Teuerung auch die Breite der

Mittelschicht voll trifft, verstehen wir selbstverständlich, dass eine Erhöhung der Versicherungsprämien die Menschen zusätzlich fordert. Vielleicht ist es jetzt an der Zeit, sich mehr Gedanken über höhere Selbstbehalte zu machen? Mit höheren Selbstbehalten lässt sich eine Prämie reduzieren. Wesentlich ist es dabei, trotzdem gegen essenzielle Krisen abgesichert zu sein.

Eine Frage zu Klimawandel und Nachhaltigkeit: Ist Nachhaltigkeit in der Versicherungsbranche machbar oder nur der neue Wettbewerbs-Trend?

Humer: Die Versicherungswirtschaft ist mit elf Billionen Euro Investitionsvolumen ein wesentlicher Einflussfaktor auf dem Finanzmarkt. Nachhaltigkeit bedeutet eine große Verantwortung, aber auch einen enormen Wirtschaftsfaktor. Die Versicherungswirtschaft kann Vorbild für die Zukunft sein. Kleinigkeiten können Großes bewirken. Wir haben bei UNIQA ein eigenes Komitee, das sich nur mit dem Thema Nachhaltigkeit beschäftigt. Im Rahmen einer nachhaltigen Veranlagungspolitik werden langfristig Unternehmen gefördert, die nach ESGKriterien – Umwelt (Environmental), Soziales (Social) und verantwortungsvolle Unternehmensführung (Governance) – agieren. Andere Unternehmen werden dadurch dazu bewegt, das eigene Handeln zu überdenken und nachhaltig zu verändern, um am Markt weiter bestehen zu können.

Darüber hinaus kann die Versicherungswirtschaft auch mit ihren Produkten viel bewirken, zum Beispiel durch Forcierung von Reparatur statt Neukauf, lncentivierung nachhaltiger Mobilität und vor allem auch durch Angebote in

12 • Interview • risControl 04/2023

Wir appellieren an den Versicherungsvertrieb, sich die Versicherungssummen in den Verträgen hinsichtlich der Wertanpassungen anzusehen.

Richtung nachhaltiger Anlageprodukte. Nachhaltigkeit hat auch einen Einfluss auf das Kaufverhalten junger und jüngerer Zielgruppen. Die Erwartungshaltung ist gestiegen – sowohl jene der Kunden, aber auch sehr stark im Bereich der Mitarbeiter. Um ein attraktiver Arbeitgeber zu sein, muss man sich richtig positionieren. Wir investieren viel im Bereich Lehrlinge, alleine im letzten Jahr haben wir wieder 100 neue Lehrlinge eingestellt. Es ist wichtig den jungen Menschen zu zeigen, wie interessant die Branche sein kann. Es ist uns sogar gelungen, über 150 ambitionierte Außendienstmitarbeiter einzustellen. Die Zeit ist vom Kampf um die besten Talente geprägt.

Da sich UNIQA seit Jahren mit dem Thema „Babyboomer-Jahre“ auseinandersetzt, haben wir im Haus noch keine Probleme mit Nachfolgemitarbeitern.

Wie sehen Sie beim Thema Klimawandel und die Grenzen der Versicherbarkeit die Auswirkungen der steigenden Naturkatastrophen

auf die Versicherungswirtschaft? Gibt es Grenzen der Versicherbarkeit?

Humer: Die Versicherungsbranche ist in Bezug auf den Klimawandel gleich in mehrfacher Hinsicht betroffen: Die Klimakrise und die aus ihr resultierenden Risiken haben direkte Auswirkungen auf unsere Veranlagung und genauso auf unsere Rolle als Risikoträger. Laut ZAMG hat sich die Zahl der Tage über 30 Grad (Hitzetage) pro Jahr in Österreich in den letzten Jahrzehnten verdoppelt bis verdreifacht. Eine Korrelation zwischen Hitzetagen und Feuerschäden ist sehr klar erkennbar:

Für Österreich beobachten wir, dass an Hitzetagen im Schnitt 80 Prozent mehr Feuerschäden als an NichtHitzetagen passieren. Dabei handelt es sich vorwiegend um Blitz-Schäden. Bei Naturkatastrophen reicht die Deckung meist nicht aus, um den ursprünglichen Zustand des versicherten Objekts wieder herzustellen, dafür müssten die Prämien um ein Vielfaches höher sein.

Alternativen: Immer wieder wird der verpflichtende Einschluss der Risiken bspw. in die Feuerversicherung diskutiert: Alle Hausbesitzer in ganz Österreich, die eine Feuerversicherung abgeschlossen haben, würden als Solidaritätsgemeinschaft in einen Topf einzahlen, aus dem im Schadensfall die Schäden beglichen würden. Die Versicherungsprämie für den Einzelnen wäre damit relativ niedrig (als dieses Thema 2006 politisch diskutiert wurde, war von

3,50 Euro die Rede). Da in Österreich 95 Prozent der Haushalte über eine Feuerversicherung verfügen, wäre im Schadensfall trotzdem eine ausreichend große Summe an Geldern vorhanden.

Anstatt hier von vornherein die Versicherungsindustrie selbst in die Pflicht zu nehmen, könnte man auch eine gesamtheitliche Betrachtung wählen, in der geregelt ist, wie mit Extremereignissen umzugehen ist (wie z. B. grundsätzlich die Schadenlast geregelt sein soll: 1/3 Staat – 1/3 Versicherungsindustrie –1/3 Privat). In der Schweiz gibt es hierzu zum Beispiel eine eigene Kommission – die nationale Plattform Naturgefahren PLANAT.

Nicht zuletzt sehen wir in den Verhandlungen mit den Rückversicherern, dass es zunehmend ein schwieriger Markt ist. Die Absicherung von Naturkatastrophen wird immer teurer und die Möglichkeiten werden knapper. Wir können schon jetzt nicht mehr jedes Risiko versichern – wie etwa in Hochrisikogebieten. So können wir kein Risiko von Objekten an bestimmten Flüssen oder Berghängen übernehmen, die mit einem hohen Risiko behaftet sind, weil jedes Jahr drei große Lawinen oder Muren abgehen oder sehr häufig Hochwasser kommt. In manchen Gebieten versichern wir nicht mehr alles, sondern nur bis zu einem gewissen Limit bei den Versicherungssummen. Man braucht nur nach Amerika schauen. Hier gibt es einige Gebiete, die überhaupt keine Versicherungslösungen erhalten. Daher wäre eine gesamtheitliche Lösung zu empfehlen. Diese funktioniert aber nur mit einem Schulterschluss vonseiten der Politik.

Regulatorik und Vertrieb –wie sehen Sie die momentane Lage in Österreich?

Humer: Regulatorik ist im Versicherungssektor, insbesondere im Versicherungsvertrieb, ein täglicher und notwendiger Wegbegleiter. Auch Richtung Kun-

Es ist wichtig den jungen Menschen zu zeigen, wie interessant die Branche sein kann.

risControl 04/2023 • Interview • 13

In manchen Gebieten versichern wir nicht mehr alles, sondern nur bis zu einem gewissen Limit bei den Versicherungssummen.

denschutz, denn klare Regeln bedeuten Sicherheit für den Kunden. Für ein erfolgreiches Zusammenwirken zwischen Regulatorik und Tagesgeschäft ist es allerdings wichtig, ein gegenseitiges Verständnis zu schaffen und Pragmatismus walten zu lassen. Die Vielfalt an Themen kann im regulatorischen Umfeld zudem zu großen unternehmerischen Herausforderungen führen. Mit der Umsetzung von IDD und DSGVO haben wir bereits bewiesen, dass die Versicherungswirtschaft diesen Herausforderungen gewachsen ist und Regulatorik auch im Sinne des Unternehmenserfolgs genutzt werden kann.

Regulatorik bedeutet einen gewissen Schutz, es hebt die Qualität und die Sicherheit, aber es braucht eine Ausgewogenheit. Regulatorik gehört im Versicherungssektor zum Arbeitsalltag und darf nie nur umgesetzt, sondern muss auch immer unternehmerisch und vertrieblich beleuchtet werden. Die Herausforderung liegt somit in der richtigen Übersetzung der gesetzlichen Vorgaben in die operativen Prozesse. Wenn wir es hierbei schaffen, ein sinnvolles und pragmatisches Zusammenspiel sicherzustellen, ohne Überregulierung und mit ausreichend Spielraum für den Einzelfall, haben sowohl die Gesetzgebung als auch wir in der Versicherungswirtschaft die besten Rahmenbedingungen für unsere Kunden geschaffen.

Welche digitalen Prozesse braucht es, um dem Maklervertrieb den Arbeitsalltag zu erleichtern?

Humer: Der Vermittleralltag ist von Kommunikation, Akquisition und Administration geprägt. Digitale (Self-) Services erleichtern bestenfalls die Zusammenarbeit auf beiden Seiten, jener der Versicherung sowie jener der Maklerschaft.

Um Freiraum für vertriebsoriginäre Aufgaben – wie Kommunikation und Akquisition – zu schaffen, gibt es einen erhöhten Handlungsdruck zur Bereitstellung von digitalen Administrationshilfen, wie z. B. den vollautomatisierten und digitalen Vertragsabschluss, den standardisierten Datenaustausch, den Zugriff auf Bestands und Vertragsdaten oder Self-Services zur schnel-

len Bearbeitung von Kundenanliegen (Änderungsgeschäft, Änderung der Stammdaten, Bankdaten etc.).

UNIQA baut diese digitalen Services aktuell konsequent über die Standardschnittstelle OMDS 2.0 und 3.0 insbesondere für große Maklerverbindungen, Vergleicher und Gruppierungen aus. Gleichzeitig stellen wir die genannten und weitere umfangreiche Services mit dem eigenen Tarifrechner U.CRM allen unseren Vertriebspartnern kostenlos zur Verfügung. Außerdem sollen zukünftig weitere SelfServices über ein Portal bereitgestellt werden, um den zusätzlichen Freiraum zu ermöglichen.

Das Geschäftsmodell des Maklers wird sich ebenfalls verändern, weiterentwickeln, und dafür wird eine gewisse Offenheit und Flexibilität aufseiten der Vermittler nötig sein.

Eine hohe Standardisierung und Automatisierung führen nicht nur zu mehr Freiraum für die Makler, wir profitieren natürlich auch davon. Ziel muss es allerdings sein, digitale Services entlang der gesamten Wertschöpfungskette des VermittlerGeschäftsmodells, von der Lead-Gewinnung über den Vertragsabschluss bis zur Bestandsübertragung, zu entwickeln. Dabei muss der Vermittler ins Zentrum des Handelns gestellt werden. Das Geschäftsmodell des Maklers wird sich dadurch ebenfalls verändern, weiterentwickeln, und dafür wird eine gewisse Offenheit und Flexibilität aufseiten der Vermittler nö-

tig sein. Hierfür müssen gemeinsam digitale Standardlösungen/Innovationen entwickelt und auf beiden Seiten in die jeweiligen Geschäftsmodelle integriert sowie weiterentwickelt werden. Dafür sind perspektivisch Mitarbeitende aufzubauen, die eine hohe prozessuale und technische Affinität besitzen, um die Digitalisierungsthemen in der Versicherungsbranche zukünftig voranzutreiben. Es ist aber auch wichtig, sich technischer Tools zu bedienen, wie zum Beispiel OMNIUS – der digitale Sachbearbeiter, damit möchten wir Sorge tragen, dass im Bereich der Sachschäden die Hälfte aller Schäden um ein Vielfaches schneller abgewickelt werden. Denn der Digitalisierungsschub hat uns schon gezeigt, dass Kunden technikaffiner geworden sind und die angebotenen Tools nutzen. Daher müssen wir auch in diesem Bereich unser Angebot an die Marktbedürfnisse anpassen, was im Sinne aller Marktteilnehmer ist.

Wir danken für das Gespräch.

14 • Interview • risControl 04/2023

Fahrzeug gesucht?

Mobilität im Klimawandel: Schon vor Jahren hat die Kfz-Branche Alternativen zu fossilen Treibstoffen gesucht. War das Angebot der Elektro-Fahrzeuge anfangs überschaubar und die Reichweiten bescheiden, kann sich die Modell-Vielfalt mittlerweile sehen lassen.

Einfacher wird die Kfz-Auswahl dadurch für Konsument:innen nicht. Zur Frage ob klein, groß oder ein SUV kommt dazu, welche Antriebsform es sein soll: elektrisch, hybrid oder ein Benziner?

Der neue Autokatalog von Wiener Städtische ∙ Donau Leasing ist bei der Fahrzeugwahl eine gute Unterstützung. Hier ist das passende Fahrzeug leicht gefunden. Der praktische Ratgeber beinhaltet alle in Österreich erhältlichen Pkw inkl. Fotos, technischen Daten und Preisen. Ab sofort kann der Autokatalog auf www.wsd-leasing.at/ autokatalog kostenlos bestellt oder online durchgeblättert werden.

Wenn das Traumauto dann gefunden ist, ist es am schnellsten und bequemsten über Wiener Städtische ∙ Donau Leasing finanziert – entweder mit Leasing oder Flexikauf.

Mit Leasing muss nicht der gesamte Kaufpreis auf einmal aufgebracht werden. Nur der Wertverlust des Fahrzeugs wird mit leistbaren monatlichen Raten bezahlt. Die Rate wird individuell auf die Bedürfnisse der KundInnen angepasst: durch die im Jahr gefahrenen Kilometer, eine eventuelle Anzahlung und Festlegung der Laufzeit.

Als Alternative wird der Flexikauf angeboten, denn nicht jede/r möchte leasen. Nach Bezahlung der letzten Rate geht das Fahrzeug automatisch in das Eigentum der Kundin bzw. des Kunden über. Anzahlung und Restwert können individuell festgelegt werden.

Übrigens: wer bis 31.12.2023 zum Finanzierungsvertrag eine Haftpflicht-

und Vollkaskoversicherung der Wiener Städtischen oder Donau Versicherung abschließt, bekommt zwei Monatsprämien der Versicherung gutgeschrieben. Handelt es sich um Elektrofahr-

zeug, schreibt die Wiener Städtische ∙ Donau Leasing neben der Förderung des Bundes einen einmaligen Ladebonus in Höhe von 200 Euro auf die monatliche Rate gut.

risControl 04/2023 • Markt • 15

Wiener Städtische ∙ Donau Leasing hilft und bietet die passende Finanzierung

Lebensversicherer im Umfeld steigender Zinsen

risControl blickte hinter die Kulissen der Lebensversichererdorthin wo das Geld verwaltet wird und auch neue Produkte entwickelt werden können. Was bedeutet das aktuelle Umfeld höherer Zinsen in der LV-Praxis? Wohin geht der Nachfragetrend? Wie veranlagen Lebensversicherer Ihre Deckungsstöcke?

von Michael Kordovsky

Erst in einer längeren Zeitverzögerung wirkt sich ein nachhaltiger Zinsanstieg auf die Attraktivität von klassischen Lebensversicherungen und den diesbezüglichen Produktmix aus. Dazu ein Institut, das anonym bleiben möchte, gegenüber risControl: „Höhere Zinsen bedingen nicht sofort eine Auswirkung auf die Gesamtverzinsung (Rechnungszins und Gewinnbeteiligung) der klassischen Lebensversicherung, da der Rechnungszins auf der einen Seite mit dem zehnjährigen Durchschnitt österreichischer Staatsanleihen abzüglich eines Sicherheitsabschlags festgelegt wird und somit nicht unmittelbar auf Zinserhöhungen, oder auch Zinssenkungen, reagiert. Die Gewinnbeteiligung wird auf der anderen Seite jährlich festgelegt und auch hier haben kurzfristige Zinsänderungen keinen unmittelbaren Einfluss. Daher ist die Nachfrage nach klassischen Lebensversicherungen unverändert niedrig. Zusätzlich ist zu berücksichtigen, dass den höheren Nominalzinsen eine massiv erhöhte Inflation gegenübersteht“. Die klassische LV hinkt der Fonds-LV derzeit noch hinterher.

Für die UNIQA ist hingegen „eine Beurteilung der Nachfragesituation noch zu früh“. „Bis dato können wir noch keine eindeutige Nachfrageveränderung erkennen.“ Auf Basis der steigenden Zinsen sind aktuell keine neuen Garantiekonzepte geplant. Bezüglich der Spartenentwicklung äußerte sich die UNIQA: „Speziell in der fondsgebundenen Lebensversicherung hat sich in den letzten zwei Jahren eine sehr erfreuliche Entwicklung abgezeichnet. Obwohl die Österreicher im internationalen Ver-

gleich deutlich risikoaverser veranlagen, konnten wir in den vergangenen beiden Jahren eine Trendwende erkennen“.

Klassische Lebensversicherung bleibt ein Thema

Bereits mögliche erste positive Auswirkungen der höheren Zinsen auf die Nachfrage nach klassischen Lebensversicherungen nimmt Edeltraud Fichtenbauer, Vorstandsdirektorin der Donau Versicherung, wahr: „Das Neugeschäft in der klassischen Lebensversicherung, zu der auch der Bereich der betrieblichen Altersvorsorge gehört, ist im Verhältnis zum Vorjahr angestiegen. Die Ursachen dafür sind mit Sicherheit vielfältig. Der Anstieg der Zinsen, der sich bei der klassischen LV indirekt über die Gewinnbeteiligung auswirkt, ist mit sehr hoher Wahrscheinlichkeit eine wesentliche Ursache für die positive Nachfrage“ und sie ergänzt: „Auch im Bereich der fondsgebundenen Lebensversicherung ist die Nachfrage stark. Die DONAU bietet mit dem Green Protect ein attraktives Vorsorgeprodukt, das Umweltschutz und Nachhaltigkeit mit Inflationsabsicherung verbindet“.

Die klassische LV kann indessen durch die steigende Gesamtverzinsung wieder attraktiver werden „Hinzukommt die hohe Sicherheit, die eine klassische Lebensversicherung bietet. Für eine weitere Analyse der Entwicklung ist es unter den gegebenen Rahmenbedingungen zu früh“, so Fichtenbauer.

Die Wiener Städtische Versicherung setzt zwar seit einigen Jahren vor-

dergründig auf Hybridprodukte sowie reine fondsgebundene Lebensversicherungen, hielt allerdings als eine von ganz wenigen Versicherungen in Österreich auch in Zeiten niedriger Zinsen an der klassischen Lebensversicherung fest. Das begründet Sonja Steßl, Vorstandsdirektorin der Wiener Städtischen wie folgt: „Es gab auch in diesen Jahren viele Kunden, denen Garantie und Sicherheit einer klassischen Lebensversicherung außerordentlich wichtig waren. Die aktuelle Zinswende ist ein Schritt in Richtung geldpolitischer Normalität. Steigende Zinsen machen auch die klassische Lebensversicherung attraktiver und den Vermögensaufbau gerade für jüngere Menschen wieder interessanter“. Die Entwicklung in den vergangenen zwei Jahren quantifiziert Steßl: „In den beiden letzten Jahren war die Entwicklung unserer laufenden Prämie besser als die Marktentwicklung. Im Jahr 2021 hatten wir einen leichten Rückgang von 0,4 Prozent (Branche: minus 0,9 Prozent). Im Jahr 2022 konnten wir um 0,3 Prozent wachsen, der Gesamtmarkt verzeichnete einen Rückgang von 0,3 Prozent.“

Indexgebundene Lebensversicherung

Auch wenn keine weiteren neuen Garantieprodukte in Planung sind, ist seit Ende März die Indexgebundene Lebensversicherung „Takeoff“ am Markt. Als Bedeckung der versicherungstechnischen Rückstellungen dient eine strukturierte Anleihe („Vermögenswert“). Wesentlicher Bestandteil der Erlebensleistung ist die Basis-

16 • Im Fokus • risControl 04/2023

auszahlung. Diese wird durch sechs Referenzanleihen sichergestellt. Sofern die Emittenten der Referenzanleihen sowie der Swap Partner jeweils ihren Zahlungsverpflichtungen fristgerecht und vollständig nachkommen, wird zumindest 140 Prozent der Einmalprämie (inkl. Versicherungssteuer) ausgezahlt. Das entspricht 2,23 Prozent Rendite p.a.. Ein mit 27,5 Prozent KESt belegtes Vergleichsprodukt müsste eine jährliche Verzinsung von 3,08 Prozent p.a. vor KESt aufweisen, um einen ver-

gleichbaren Ertrag zu erzielen. Zusätzlich besteht die Chance auf einen Aktienbonus. Liegt der EURO STOXX 50-Aktienindex am Ende der Vertragslaufzeit (24. September 2038) über dem EURO STOXX 50-Aktienindex am 30. Juni 2023, erhöht sich die Basisauszahlung um 10 Prozent der Einmalprämie (inkl. Versicherungssteuer). In Summe können somit bis zu 150 Prozent der Einmalprämie (inkl. Versicherungssteuer) erreicht werden. Die Rendite kann damit auf 2,69 Prozent

p.a. steigen. Ein mit 27,5 Prozent KESt belegtes Vergleichsprodukt müsste eine jährliche Verzinsung von 3,72 Prozent p.a. vor KESt aufweisen, um einen vergleichbaren Ertrag zu erzielen.

Allgemeine AssetAllocation und Anlagestrategie im Deckungsstock

Generell ist der Deckungsstock heimischer Lebensversicherer noch sehr stark Anleihen-lastig veranlagt, wobei mit Darlehen, Immobilien und Aktien etwas diversifiziert wird. Es geht hier um Erfüllung von Verträgen. Entsprechend vorsichtig muss agiert werden.

Die Asset Allocation beschreibt eine Institution, die anonym bleiben möchte: „Gemäß unserer Assetklassen-Logik und entlang der gesamten Versicherungsbranche kommen Staatsund Unternehmensanleihen, Aktien, direkt und indirekt gehaltene Immobilien sowie Alternative Investments in Form von Private Debt und Infrastructure Debt zum Einsatz. Weiters wird ein kleiner Teil des Portfolios in Money Market und Cash gehalten“, und äußert sich zu den Kriterien der Vermögensaufteilung: „Die strategische Asset Allokation erfolgt gemäß mittel/langfristigen Überlegungen: Zum einen aus ALM (Asset Liability Management) Sicht um Aktiva und Passiva möglichst gut aufeinander abzustimmen. Zum anderen wird die SAA (Strategische Asset Allocation) gemäß ökonomischen Erwartungen an die Performance von Asset Klassen ausgerichtet. Mit anderen Worten: Es wird in Assetklassen mit einem möglichst attraktiven zu erwartetem Risiko/Return-Verhältnis investiert. In der konkreten Umsetzung spielt der taktische (kurzfristige) Blick unserer Ökonominnen und Ökonomen, die Kompetenz von externen Managern, die Bonität der Emittenten sowie weitere Parameter wie Limite eine wichtige Rolle. Weiters werden unter anderem anwendbare Regularien und der Gewinnbeteiligungsmechanismus (Profit Participation) für die Versicherungsnehmenden beachtet“.

risControl 04/2023 • Im Fokus • 17

LiabilityDriven Investoren

Ein weiteres Institut versteht sich als sogenannter „LiabilityDriven Investor“ und erklärt dies wie folgt: „Die langfristige Ausrichtung des Portfolios wird auf die versicherungstechnischen Verpflichtungen (Liabilities) abgestimmt. Bei der Konzeption der Anlagestrategie ist die Art der Verpflichtungen besonders zu berücksichtigen. Aus diesem Grund ist eine detaillierte Analyse der Risiken auf der Aktiv- und Passivseite der Bilanz und das Verhältnis beider Seiten zueinander eine wesentliche Voraussetzung für die konsistente Ableitung der Zielsetzung des ALM aus der Risikostrategie. Dies gilt auch für die Definition klarer Anlage-Ziele sowie ihrer konkreten Umsetzung“. Was bedeutet das dann für den Einsatz der einzelnen Anlage-Klassen. Dazu das zweite anonyme Institut: „Wir verfolgen einen ganzheitlichen Zugang und lassen ein breites Spektrum an Assetklassen für die Veranlagung zu. Das Anlageuniversum erstreckt sich dabei auf Staatsanleihen und staatlich garantierte Bonds, Unternehmensanleihen, genauso wie Pfandbriefe, Private Debt, Aktien, Private und Infrastructure Equity, sogenannte Multi Asset und Liquid Alternatives sowie Immobilien.

Ziel unserer strategischen Asset Allokation ist es, die effizienteste Kombination von Assetklassen zu definieren, die den Wertschöpfungsbeitrag der Kapitalanlagen maximiert. Nach dem sogenannten „Prudent Person Principle“ werden verschiedene Messgrößen berücksichtigt (z.B. Solvabilität, Asset und Liability Cashflows, der Risiko Appetit, etc.)“. Konkret ging daraus Ende 2022 folgende Asset Allocation hervor: 73,1 Prozent Renten und Rentenfonds, 13,6 Prozent Immobilien, 9,4 Prozent Aktien und Aktienfonds, 3,5 Prozent Darlehen und 0,4 Prozent Bankguthaben.

Die UNIQA verweist ebenfalls auf einen liability driven Ansatz und erklärt: „In unserer Anlagestrategie verfolgen wir einen liability driven Ansatz. Daher ist die Strategische Asset Allocation (SAA) geprägt von der Langfristigkeit und Zinssensitivität der Lebensversicherung. Über langfristige Projektionen des Versicherungsgeschäfts werden zudem jährliche Liquiditäts- und Ergebnisanforderungen sowie Bedeckungsanforderungen modelliert. Unter Berücksichtigung dieser Restriktionen wird das Investmentuniversum mindestens jährlich optimiert und die

SAA adaptiert. So wird unter anderem der Ziel-Anteil illiquider Assets und die Ziel-Zinssensitivität des Portfolios adjustiert. Ziel ist es, eine diversifizierte, langfristig stabile SAA umzusetzen, die diese Anforderungen nachhaltig erfüllt. Dabei werden die gesetzten ESG Ziele berücksichtigt“. Zum Einsatz gelangen folgende Anlage-Klassen: Government- und Corporate Bonds, Aktien, Private Equity, Private Debt & Loans und Immobilien, wobei zum Jahresende 2022 folgende Aufteilung vorherrschte: Ca. 40 Prozent Staatsanleihen, ca. 20 Prozent Unternehmensanleihen, fünf Prozent Aktien; ca. neun Prozent Private Equity, ca. neun Prozent Private Debt & Loans und ca. 17 Prozent Immobilien.

Ähnliches wie die bereits angeführten Institute erklärt auch DonauVorstandsdirektorin Fichtenbauer zur Veranlagungsstrategie: „Oberstes Ziel ist die Sicherstellung der Fähigkeit zur dauernden Vertragserfüllung. Dies bedeutet die dauernde Gewährleistung eines Veranlagungserfolges über die Mindestverzinsung hinaus für die Sparte Lebensversicherung und die Bewahrung ausreichend liquider Finanzanlagen. Vor diesem Hintergrund werden in der Strategischen Asset Allocation die Anforderungen der Passivseite mitberücksichtigt. Im Besonderen werden ALM- und Solvabilitätsziele wie z.B. Duration, Währung, Eigenkapitalunterlegung etc. in der Veranlagung berücksichtigt“ und die ergänzt: „Das zentrale Element ist die Planbarkeit des Anlageergebnisses über lange Sicht. Die Zuverlässigkeit der Versicherungsleistung steht dabei im Vordergrund. Schwerpunkte werden bei der Veranlagung deshalb bei Anleihen, Immobilien und Darlehen gebildet.

Wiener Städtiische Vorstandsdirektorin Steßl weist ebenfalls auf Sicherstellung der Fähigkeit zur dauernden Vertragserfüllung hin. Die Ansätze sind in etwa vergleichbar mit jenen der Donau. Das Ergebnis ist eine stark Anleihen-orientierte Anlagestrategie mit zuletzt (31.12.22) 78,5 Prozent Bonds und nur 5,7 Prozent Aktien.

Einzeltitelauswahl und Besonderheiten

Tiefe Einblicke wurden dem risControl-Team von einem Institut gewährt, das namentlich nicht genannt werden will: Während Aktien ausschließlich über interne und externe Fundvehikel

mit breiter Diversifikation bewirtschaftet werden, erfolgt die Auswahl von Staats- und Unternehmensanleihen nach folgenden Kriterien:

• Höchstmöglichste Diversifikation von Regionen und Sektoren innerhalb des Anleihen-Portfolios

• Gute bis sehr gute Qualität (AAAA) Ratings sowie BBB benotete Obligationen mit hoher Liquidität

• Anlagen werden durch ein Counterparty-Limiten-Konzept begrenzt, dieses ist nach Ratingklassen und Sektoren eingeteilt

• Renditeüberlegungen (in der Tiefzinsphase wurden Unternehmensanleihen bevorzugt; aktuell stehen Staatsanleihen oder staatsnahe Gesellschaften opportunistisch wieder im Vordergrund)

• ESG-Kriterien

• Beitrag hinsichtlich Verbesserung ALM

Ein weiteres Institut, das anonym bleiben möchte, beschreibt die Auswahl von Staats- und Unternehmensanleihen wie folgt: „Bei der Anleihen-Selektion wird die Kreditwürdigkeit der Emittenten evaluiert und während der Haltedauer regelmäßig überprüft. Das Ergebnis dieser Analyse wird in Form eines internen Ratings dokumentiert. Die Tiefe des Tests hängt vom Typ des Instruments, der Kreditwürdigkeit der Schuldner und dem Marktumfeld ab. Weiters gibt es ein laufendes Monitoring des Expected Credit Loss. Für diese Kennzahlen wurden Limits definiert, die jährlich vom Risiko Management festgelegt werden. Ein gruppeneigenes Team von Kreditanalysten unterstützt diese Prozesse.“

Indessen erfolgt bei Aktien eine fundamental getriebene Selektion: „Unsere Portfolio-Manager werden dabei vom gruppeneigenen Aktienresearch unterstützt“. Zu den weiteren Veranlagungen äußert sich das Institut: „Unsere Allokation in Real Assets – also überwiegend Immobilien sowie in überschaubarem Ausmaß Private Debt und Private Equity – liegt zurzeit bei rund 20 Prozent. Private Equity Investments sind seit Jahren integraler Bestandteil unserer Strategie und werden durch ein sehr erfolgreiches, gruppeneigenes Fonds-Selektions-Team abgedeckt“. Hingegen AI-Fondsstrategien werden nur sehr selektiv bzw. untergeordnet eingesetzt.

Indessen bringt die UNIQA ihre Anleihen-Einzeltiteauswahl wie folgt

18 • Im Fokus • risControl 04/2023

auf den Punkt: „Die Hauptkriterien sind Bonität bzw. Rating der Emittenten, die sich im Spreadrisiko widerspiegelt sowie Größe, Liquidität, Laufzeit und ESG-Kriterien. Je länger die Laufzeit, insbesondere zur Steuerung der Duration, desto höher ist tendenziell die Bonität der Anleihen, in die wir investieren“. Ziel der Aktienstrategie ist es, über Fonds & ETFs weltweit breit diversifiziert langfristig eine gute Performance zu generieren. Der Anteil liquider Assets am Portfolio liegt bei 60 bis 70 Prozent. Zu Private EquityInvestments äußerte sich UNIQA: „Im Portfolio der Lebensversicherung erhöhen zusätzliche Equity Investments die Diversifikation. Wir investieren in Private Equity, um eine „Private Market Prämie“ vereinnahmen zu können. Da Private Equity nicht an der Börse gehandelt wird, erwarten wir eine niedrigere bilanzielle Volatilität im Vergleich zu Public listed Equity. Derzeit sind Investments von bis zu fünf Prozent vorgesehen.“

Fichtenbauer von der Donau zur Anleihenselektion: „Die wesentlichen Kriterien sind die Bonität des Emittenten (Rating), Emissionsland, Emissionswährung, Laufzeit, Sektor, Kapitalrang bei Unternehmensanleihen und ESG-Kriterien“. Zur Aktienauswahl

äußert sich Fichtenbauer: „Die Diversifikation steht bei den Aktien im Vordergrund. Abgebildet wird das über Fonds, die dies durch ihre Regionalität bzw. Anlagestrategien gewährleisten. Investments in Einzelaktien werden ausschließlich in österreichische Unternehmen getätigt“.

Risikomanagement und ESG

Zu Risikomanagement und ESG äußerte sich Steßl von der Wiener Städtischen: „Es gibt diverse Limits betreffend, Assetklassen, Ratings, Laufzeit, Währung, Konzentration, Sektor, etc. und die folgenden ESG Tools sind im Einsatz: Ausschluss thermischer Kohle und geächteter Waffen, Anwendung von ESG Ratings und Best-in Class Ansatz“.

Und die UNIQA zeigt folgende Ansätze: „Wir haben ein Risiko Limit System implementiert. Dieses beobachtet sowohl relevante extern vorgegebene Restriktionen als auch interne Restriktionen bezüglich der Steuerungsdimensionen Liquidität, Erträge, Risiko und ESG. ESG-Kriterien sind mittlerweile integraler Bestandteil des Auswahlprozesses von Investments. Wir haben dazu einen Vertrag mit einem ESG Daten Provider geschlossen“.

Tiefere Einblicke ins Risikomanagement gewährte ein Institut, das namentlich nicht genannt werden möchte: „Risikomanagement findet auf mehreren Ebenen statt. Während umfassende Frameworks wie Solvency2 bereits einen großen Teil des Risikomanagements übernehmen, wird im Umfeld der Kapitalanlage hauptsächlich auf GuV bezogene Verlustlimite und auf die optimierte Diversifikation der Veranlagung geachtet. Weiters wird auf die Investment Grade Bonität der Emittenten geachtet sowie das jeweilige Exposure zu einer Counterparty durch Limite begrenzt“. Den ESG-Ansatz skizzierte dieses Institut wie folgt: „ESG Aspekte werden innerhalb der gesamten Wertschöpfungskette im Asset Management berücksichtigt, in der strategischen Planung und Ausrichtung der Asset Allokation bis hin zu den einzelnen Investitionsentscheiden. Vom investierbaren Universum ausgeschlossen sind Unternehmen involviert in geächtete Waffen oder mit bedeutendem Umsatzanteil aus Kohle oder Ölsanden. Auch Investitionen in Unternehmen, die gegen den UN Global Compact verstoßen oder anderweitig eine besonders schlechte Nachhaltigkeitsperformance im Vergleich zu ihren Peers aufweisen, werden vermieden“.

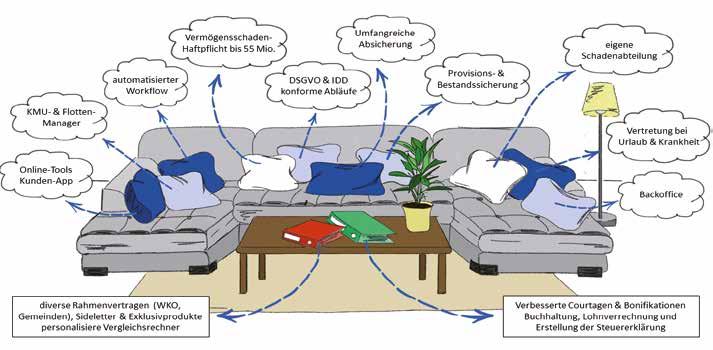

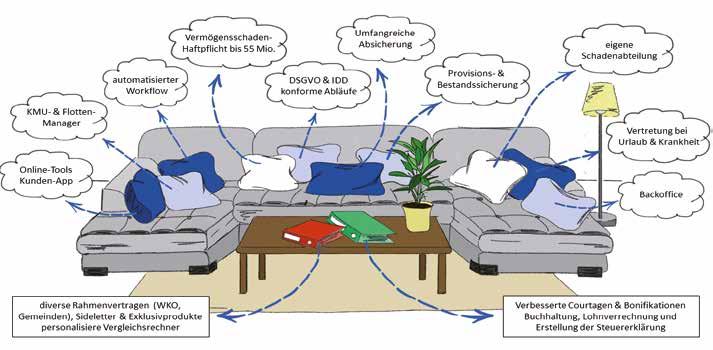

Willkommen in der Komfortzone!

werden Sie Teil der SIVAG-Gruppe - für eine erfolgreiche Zukunft

www.sivag.at GISA-Zahl: 16029118 • rechtliche Hinweise unter: www.sivag.at/rechtliches Mitglied bei:

Besser als gedacht

Pensionskassen sind mehr als nur von „Beamten“ verwaltete Institutionen. Ihre Experten analysieren die Märkte und verfolgen klare Anlagestrategien. Ihre Er-gebnisse im letzten Jahr sind besser als die aktuelle Medienberichterstattung annehmen lässt.

von Michael Kordovsky

Laut einer Analyse des Unternehmensberatungsunternehmens Mercer war die durchschnittli-che Gesamtperformance überbetrieblicher Pensionskassen mit -9,76 Prozent alles andere als prickelnd. Mit noch einer im aktuellen Umfeld relativ guten Performance schnitten unter den überbetrieblichen Pensionskassen mit jeweils zwei ersten Plätzen VALIDA und VBV ab. In folgenden Kategorien war VALIDA die Nummer Eins: VALIDA „konservativ“ (-5,64 Prozent) und „aktiv“ (-8,66 Prozent). Indessen Spitzenreiter war VBV mit „ausgewogen“ (-6,01 Prozent) und defensiv (-2,34 Prozent). Beim Ver-

anlagungsstil „dynamisch“ mit dem höchsten Aktien-anteil erlitt die BONUS Pensionskasse mit -9,48 Prozent noch die geringste negative Performance. Ebenfalls ähnliches gilt für die Betrieblichen Vorsorgekassen im Jahr 2022: Wo BUAK mit -4,67 Prozent noch am besten abschnitt, gefolgt von fair-finance und der VBV mit je -6,46 bzw. -6,68 Prozent im defensiven Stil. Im zehnjährigen Vergleich liegt indessen die VBV mit 1,67 Prozent p.a. vor BUK und fair finance mit je 1,63 bzw. 1,47 Prozent p.a.. Im überbetrieblichen Bereich „defensiv“ erzielte die VBV sogar ein Plus von 2,70 %, während APK

„dynamisch“ bis 2022 4,13 % p.a. abwarf.

Aufgrund der hohen Anleihenquoten war dies in der langjährigen Null- und Negativzinsphase keine so schlechte Leistung, genauso wie die Performance 2022 im Vergleich zum Gesamt-markt, denn: Der Deutsche Rentenindex (REX) hat 2022 12,8 Prozent an Wert verloren, wäh-rend Aktien global (MSCI ACWI) sogar knapp 18 Prozent an Wert einbüßten. Wir haben dazu Mag. Günther Schiendl, Mitglied des Vorstandes der VBV Betriebliche Altersvorsorge AG und der VBV Pensionskasse AG befragt.

Wie gehen Sie derzeit mit den höheren Zinsen um?

Schiendl: Wir nützen die höheren Renditeniveaus zur Veranlagung in unseren Anleihenportefeuilles die wir etwas aufgestockt haben. Wir waren die letzten Jahre mit unserer diversifizierten Anleihenstrategie mit extrem kurzer Zins-Duration relativ gesehen sehr erfolgreich. Außerdem haben wir vor einigen Jahren unsere Private Debt Strategie aus dem Anleihenportfeuille „abgespalten“ sodass wir insgesamt

vom extremen Zinsanstieg 2022 relativ gesehen doch stark unterproportional betroffen waren.

Bitte beschreiben Sie kurz ihre allgemeine Anlagestrategie:

Wir waren die letzten Jahre mit unserer diversifizierten Anleihenstrategie mit extrem kurzer Zins-Duration relativ gesehen sehr erfolgreich.

Schiendl: Wir managen die uns anvertrauten Gelder – das sind im Weiteren, die von den Arbeitgebern für die Arbeitnehmer einbezahlten, Pensionskassenbeiträge sowie die Eigenbeiträge der Arbeitnehmer selbst, mit anderen Worten das Sozialkapital in insgesamt 35 „Veranlagungs- und Risiko-Gemeinschaften“, bzw. „VRGn“. Ziel der Anlagestrategien ist das Erreichen des „passivseitigen Ertragszieles“, das ist einerseits ein für

stabile Pensionszahlungen ausreichender Veranlagungsertrag, andererseits verfolgen wir das langfristige Ansparziel, um später erwartungsgemäße Pensionen bezahlen zu können.

Welche Anlage-Klassen kommen in Ihren Portfolios zum Einsatz und nach welchen Kriterien erfolgt die Asset Allocation?

Schiendl: Die üblichen: (globale) Aktien, Staats- und Unternehmensanleihen Europa und USA sowie Emerging Markets, Immobilien, Infrastruktur und Private Debt, die drei letztgenannten fassen wir unter „Private Markets Investments“ zusammen. Die Allocation resultiert aus unserem ALM-SAAProzess und ist das Ergebnis einer passiv-aktiv-seitigen Optimierung.

Blicken wir auf die Stiftungen von Harvard und Yale: Welche Rolle spielen in Ihrer Veranlagung lu-

20 • Im Fokus • risControl 04/2023

krative, aber illiquide Sachwerte wie Immobilien, Wälder, Farmland und Private Equity-Fonds?

Schiendl: Was in der üblichen öffentlichen veröffentlichten Diskussion dabei immer übersehen wird, ist, dass diese wenig liquiden Veranlagungsformen zum Liquiditätsprofil einer Stiftung, einer Pensionskasse, etc. passen muss – d.h. das passt nicht immer. Zum zweiten ist das ein Frage der Bewertungsprinzipien. Drittens: In geeigneten VRGn spielen diese – wie wir sie bezeichnen – wenig liquiden Veranlagungsformen eine nicht unbedeutende Rolle. Wir haben aber mittlerweile auch schon recht lange Erfahrungen

damit und gute Performance-Beiträge erzielt.

Wie sieht die aktuelle Asset-Allocation aus und welche Rolle spiel der Inflationsschutzaspekt?

Schiendl: Wie gesagt – das hängt von der einzelnen VRG ab und reicht von einem hohen Teil wenig liquider Anlagen und liquider Staats- und Unternehmensanleihen mit wenig Aktien bis hin zu anderen VRGn mit 50 Prozent Aktien und entsprechend weniger Anleihen. Private Markets machen ca. 20 Prozent aus. Das Ziel des Inflationsschutzaspektes ist, werthaltige Pensionen zahlen zu können.

Nach welchen Kriterien wählen Sie Staatsanleihen, Unternehmensanleihen und Aktien aus?

Schiendl: Rendite, erwarteter Gesamtertrag, Nachhaltigkeit und Liquidität.

In welcher Form integrieren Sie Immobilien, Grundstücke, Wälder und Farmen ins Portfolio?

Schiendl: Immobilien (inkl. Grundstücke) sind Teil unseres Private Markets Portfolios. Wälder und Farmen haben wir nicht im Portfolio, da muss man zuerst einmal die damit verbundenen Nachhaltigkeitsrisiken (Klimawandel, Borkenkäfer….) und ihre finanziellen Auswirkungen berücksichtigen.

Was halten Sie von Private Equity-Fonds? Welche Investitionsquoten sind hier für die kommenden Jahre vorgesehen?

Schiendl: 2023 und 2024 könnten interessante Vintage-Jahre werden. Wir haben hier keine explizite Quote definiert, jedenfalls müssen auch unsere Private Equity Investments nachhaltig sein und einen Beitrag zum Klimawandel leisten.

Welchen Stellenwert haben Alternative Fondsstrategien, spricht Hedge Funds?

Schiendl: In Hedgefonds investieren wir seit vielen Jahren nicht mehr.

Wie sieht Ihr Risikomanagement-Konzept aus und implementieren Sie ESG in Ihre Titelauswahl?

Schiendl: Wir haben ein gesamtes Risikomanagement, das die genannten Risiken berücksichtigt und für jede VRG optimiert ist. ESG Kriterien werden über Benchmarks wie die Paris Aligned Aktienbenchmarks und Corporate Bond-Indices, über dedizierte Klimatechnologiestrategien, über ESG-Momentum Strategien u.v.a.m. ausgewählt.

Vielen Dank für das Gespräch.

risControl 04/2023 • Im Fokus • 21

Langes Leben, kurzes Leiden

Die Wissenschaft strebt nach dem ewigen Leben. Aber es sind gar nicht die Gene oder die Medizin, die uns ein langes Leben bescheren, sondern zu einem großen Teil sind wir selbst dafür verantwortlich.

von Mag. Christian Sec

Das Leben sei eine Krankheit, die durch Geschlechtsverkehr übertragen werde und mit dem Tod ende, meinte Slavoj Žižek. Aber der Mensch ist wie ein kleines Kind, wenn es darum geht, die Realität zu akzeptieren. Und darum will er sich nicht eingestehen, dass das Leben mit dem Tod enden muss. So gibt es Forscher, die das Altern für eine bekämpfbare Krankheit halten. Eine Studie von Biologen der McGill-Universität in Montreal kam zum Schluss: „Es gibt keinen Beweis für eine Lebenserwartungs-Obergrenze. Und falls diese doch existiert, haben wir sie noch lange nicht erreicht.“ Immortalists heißen diejenigen Forscher, die daran glauben, dass es gar keine Grenze für die Lebenserwartung gibt. Sie erträumen sich das ewige Leben. Tatsache ist: Der Mensch altere in unseren Breiten heute schon ganz anders als noch vor 100 oder gar 200 Jahren, wie der Vorstand des Instituts für Medizinische Genetik, Markus Hengstschläger, gegenüber risControl erklärt. „Bei gleichem chronologischen Alter ist man heute biologisch jünger als damals.“

Der genetische Code

Jedenfalls habe der wissenschaftliche Fortschritt es bereits möglich gemacht, dass man heute gesünder leben und auch laufend neue medizinische Prophylaxen und Therapien in Anspruch nehmen könne. Dies führe zwangsläufig zu einer steigenden Lebenserwartung. Zwischen 1978 und 2019 stieg die Lebenserwartung bei Männern von 68,5 auf 79,3 Jahre, bei Frauen von 75,7 auf 84 Jahre. Das bedeutet, dass die Lebenslänge in diesen 40 Jahren vor der Pandemie täglich um rund sechs Stunden angestiegen ist. Hengstschläger gehört nicht zu den Immortalisten, weil er von einer maximalen Lebenserwartung des Menschen ausgeht. Derzeit werden

viele Ansätze, wie etwa Stammzellentherapien oder Gentherapien, diskutiert, die vielleicht den Alterungsprozess beeinflussen könnten. „Ab wann und mit welchen Maßnahmen es gelingen könnte, den Rahmen der Lebenserwartung maßgeblich zu dehnen, sodass der Mensch schließlich einmal vielleicht 150 Jahre alt oder älter werden könnte, ist heute schwer abzuschätzen“, so Hengstschläger. Jedenfalls gebe es heute schon Forschungen, die zum Ziel hätten, etwa über Analysen der Chromosenenden, der Telomere, das im Idealfall erreichbare Alter vorherzusagen, erklärt der Experte. Es gebe auch eine Reihe von Genen, von denen man wisse, dass sie für die Regulation des Alterungsprozesses mitverantwortlich seien. Viele Gene, die Epigenetik und auch sehr viele verschiedene mehr oder weniger bekannte Umweltfaktoren beeinflussen den Alterungsprozess. Aber Hengstschläger betont, es solle weniger darum gehen, dem Leben Jahre zu geben, als den Jahren Leben zu geben. „Das Ziel sollte sein, lang geistig und körperlich vital sein zu können.“

Krankes Österreich

Ob zusätzliche Lebensjahre in guter oder schlechter Gesundheit verbracht werden, ist also eine entscheidende Frage. Gesunde Lebensjahre sind ein wichtiges Maß für die relative Gesundheit der Bevölkerung. In diesem Bereich hat Österreich jedoch einen großen Nachholbedarf, wie die nackten Zahlen zeigen. Eine Gesundheitsstudie der Europäischen Kommission von 2020 zeigt, dass Österreich am unteren Ende rangiert, was die gesunden Lebensjahre betrifft. 59,3 gesun-

de Jahre für Frauen und 58,2 gesunde Jahre für Männer. Das sind bei beiden Geschlechtern rund fünf Jahre weniger als der europäische Durchschnitt. Herr und Frau Österreicher verbringen damit rund 22 Jahre ihres Lebens mit eingeschränkter Gesundheit. In Italien oder Schweden sind dies nur rund zehn Jahre bei gleichzeitig höherer Lebenserwartung. Die Spitzenreiter bei den gesunden Lebensjahren in Europa sind Schweden (72,7 für Frauen und 72,8 für Männer) vor den Mittelmeerstaaten Malta und Italien. Aber auch Deutschland liegt weit vor Österreich (66,8 und 64,7).

Reparatur schützt nicht

vor Tod

Am Ende führt schlechte Gesundheit eher zum Tod als gute Gesundheit und so lebt man in Österreich trotz hoher Qualität der Reparaturmedizin auch um ein paar Jahre weniger als in Spanien oder Italien. Auffallend dabei ist, dass die durchschnittliche Lebenserwartung innerhalb Öster-

22 • Im Fokus • risControl 04/2023

Markus Hengstschläger

reichs ein West-Ost-Gefälle aufweist. Die Vorarlberger und Tiroler werden älter als Menschen im Osten. Der Unterschied beträgt ca. zwei Jahre und ist damit ebenso groß wie der Unterschied Österreichs gegenüber Spanien. „Erschreckenderweise verhält sich die Lebenserwartung nach Bundesländern umgekehrt proportional zur Anzahl der zugelassenen Ärzte – je mehr Ärzte, desto niedriger die Lebenserwartung“, so Wolfgang Dür, Gründer und wissenschaftlicher Leiter des Wiener Instituts für Gesundheitsforschung. Eine berühmte Studie des Gesundheitswissenschaftlers John Ioannidis aus dem Jahre 2006 und die darauffolgenden Studien weisen, laut Dür, eher in die Richtung, dass zu viel Medizin der Lebenserwartung schaden kann. „Für die BRD schätzt ein anderer Autor, dass den 200.000 geretteten Leben 300.000 durch medizinische Eingriffe induzierte Tode gegenüberstehen“, erklärt Dür. Die hohe Ärztedichte könnte aber auch eine nachfrageinduzierte Folge einer ungesünderen Bevölkerung sein, „im Sinne von: Kränkere Bevölkerungen brauchen mehr Ärzte“, so Dür.

Psychosoziale Komponenten entscheiden

Jedenfalls liegt Österreich in der Anzahl praktizierender Ärzte pro Einwohner europaweit an der Spitze. Dass gerade Mittelmeerländer wie Italien und Spanien im Ranking der Lebenserwartung Spitzenplätze erreichen, könnte man mit dem sanften Mittelmeerklima argumentieren. Sieht man sich die Ergebnisse genauer an, rittern aber die Mittelmeerländer Spanien

und Italien vor allem mit Ländern im schroffen Norden um den Europameistertitel – wenn man einmal von der Schweiz absieht, die mit einer Lebenserwartung von 84 Jahren die Nummer eins ist. Länder wie Island, Norwegen und Schweden kommen allesamt auf eine durchschnittliche Lebenserwartung von 83,2 Jahren und liegen damit knapp hinter Spanien mit 83,3 Jahren, danach folgt Italien mit 82,9 Jahren. Ob Sonne, Strand oder lange dunkle und kalte Winternächte, die Lebenserwartung scheinen diese Faktoren nicht sonderlich zu berühren. Auch die medizinische Versorgung scheint nicht der ausschlaggebende Punkt zu sein, warum Menschen länger leben. Was wäre also zu tun, wenn das Ziel darin liegt, zu den Spaniern oder – die gesunden Lebensjahre betreffend – zu den Schweden aufzuholen? „Wir brauchen in ganz Europa wesentlich mehr nichtmedizinische Forschung zu sozialen, politischen, psychosozialen, gesellschaftlichen, epigenetischen Faktoren“, so Dür, der den Schlüssel für ein gesünderes und längeres Leben vor allem in der Komponente des Lebensstils ortet.

Wofür es sich zu leben lohnt

Sehr oft sind es Inseln oder Inselgruppen oder zumindest Halbinseln, wo Menschen außergewöhnlich lange leben. Auf Sardinien, Ikaria (Griechenland), auf der Nicoya-Halbinsel in Costa Rica oder auf Okinawa in Japan ist die Dichte an Über-

Gesunde Lebensjahre in Europa

Quelle: Europäische Kommission (2020) Männer Frauen

100-Jährigen besonders groß. Japan ist mit rund 85 Jahren, auch das Land mit der höchsten Lebenserwartung weltweit. Neue Forschungsarbeiten zeigen, dass medizinische und biologische Faktoren nur 20 bis 30 Prozent der menschlichen Lebenserwartung erklären können. Neben Ernährung und Genetik spielen vor allem psychosoziale Faktoren im Zusammenhang mit Langlebigkeit eine wichtige Rolle. Für die Menschen in Okinawa und in ganz Japan ist „Ikigai“ eine innere Haltung, die so viel bedeutet, wie „das, wofür es sich zu leben lohnt“. „Loslassen“, „Harmonie und Nachhaltigkeit“ sind einige der Grundpfeiler dieser Lehre, die Menschen wie ein 93 Jahre alter Sushi-Meister, der ein Lokal mit nur zehn Plätzen betreibt, oder die 84-jährige Köchin und weltweit gebuchte DJane Sumiko Iwamura verinnerlicht haben. Jedenfalls ist ein Lebensstil, der zu viel Stress verlangt, keine gute Voraussetzung für ein langes Leben. Einen Teil des Unterschiedes der Langlebigkeit zwischen Mann und Frau erklärt auch Wolfgang Dür mit dem Faktor Stress durch Patriarchat. So zeigen Vergleiche zwischen Mönchen und Nonnen, dass der Unterschied in der Lebenslänge zwischen Männern und Frauen schwindet. Daraus folgt, dass möglicherweise das „Patriarchat“ dazu führt, dass die gesellschaftlichen Machtpositionen mit mehr emotionalem Stress einhergehen und die Physis der Männer langfristig schädigen. Hengstschläger konkludiert, dass ein langes Leben in der Verantwortung jedes einzelnen liege: „Gene sind nur Bleistift und Papier. Die Geschichte schreiben wir zu einem großen Teil auch selbst.“

SWE MLT ITA ESP GRC DEU CZE AUT LVA

risControl 04/2023 • Im Fokus • 23

Wolfgang Dür

Viel zu stark auf einer Säule

risControl sprach mit dem WIFO-Versicherungsexperten Dr. Thomas Url über große Themen der Versicherungswirtschaft wie Katastrophenversicherungsschutz, kapitalgedeckte Vorsorge oder die Unterdeckung in der Lebensversicherung. von Mag. Christian Sec

Welche Auswirkungen hat die Inflation auf die Versicherungswirtschaft?

Url: In der Schadensversicherung gibt es zwei gegenläufige Effekte. Der eine ist die Erhöhung der Prämien aufgrund indexierter Prämien, was das Prämienvolumen im Bestand erhöht. Im Vertrieb hängt es davon ab, wie überproportional zur Einkommensentwicklung die Prämien ansteigen. Wenn die relativen Preise von Versicherungsprämien gegenüber anderen Schutzformen zu stark steigen, wird dies für die Versicherungsnachfrage dämpfend wirken. Wenn sich Versicherungen relativ zu anderen Schutzmaßnahmen vergünstigen, würde ich einen positiven Effekt erwarten.

Es steigen sowohl die Preise der Prämien als auch die Leistungskosten für Versicherungen aufgrund der gestiegenen Reparaturkosten. Sehen Sie ein Risiko für Versicherer, dass die Schadensseite stärker als die Ertragsseite wächst?

Url: Nicht unbedingt. In den letzten fünf bis zehn Jahren ist die Schadensquote tendenziell gesunken. Daher kann angenommen werden, dass es kein großes Problem gibt, wenn die Schadenssummen pro Fall ansteigen. Die Schadenssummen werden vermutlich überproportional zur Inflationsrate ansteigen, weil die Reparaturen personalintensiv sind. Die aktuellen Kollektivvertragsabschlüsse zie-

len auf die vergangene Gesamtinflation ab, und nicht auf eine auf Energiepreise bereinigte Inflation (Kerninflation), die deutlich niedriger ist. Der Haupttreiber der Inflation verschiebt sich daher von den Energiepreisen auf die Lohn-

kosten, was auch einen Druck auf die arbeitsintensiven Reparaturen z. B. im Kfz-Bereich macht.

Was dann auch wieder die Prämien ansteigen lässt?

24 • Im Fokus • risControl 04/2023

Url: Wenn dies eins zu eins an die Konsumenten überwälzbar ist, ja. Und das ist durchaus möglich, weil die Löhne in den nächsten Jahren sehr stark angepasst werden.

Welche Auswirkungen haben die Zinserhöhungen, vor allem bei der Lebensversicherung?

Url: Die Leitzinsanhebungen und die damit verbundene Steigerung der Anleihezinssätze (Steigerung des 10-jährigen Benchmark-Zinssatzes) sind ein Problem, die zu Verlusten im Veranlagungsportfolio der Versicherer führten, und – so wie es jetzt aussieht – wird sich dieses Problem 2023 fortschleppen. Da sehe ich von der Ertragsseite in der Lebensversicherung das Problem, dass die Kursverluste Markto-Market schlagend werden. Wenn man sie bis zum Ablauf hält, macht es nichts. In der Darstellung nach außen und in der Gewinnzuteilung wird das heurige Jahr ein bisschen vorsichtiger gestaltet werden.

Wenn man sich die Lebensversicherungen ansieht, sieht man grundsätzlich einen rückläufigen Trend bei den Prämien. Wird sich das fortsetzen?

Url: Nein. Der Niedergang der klassischen Lebensversicherung ist teilweise regulierungsbedingt, durch den hohen Eigenmittelbedarf, den man für Garantieprodukte braucht, teilweise auch durch die Renditelandschaft. Menschen wollen sich in einer Nullzinsphase nicht binden. Die Veranlagungsformen, die nicht zu toppen waren, waren ungebundene Bankeinlagen. Die Leute haben ihr Geld in Girokonten geparkt, in der Hoffnung, dass man verlustfrei aussteigen kann – wie im letzten halben Jahr –, wenn die Zinssteigerung stattfindet. Diese Sicherheit, dass ich nichts verlieren kann, wenn ich am Konto mein Geld liegen habe, hatte einen sehr hohen Wert. Das wird sich verschieben. Wir sehen jetzt schon deutlich, dass bei den Bankeinlagen die täglich fälligen Gelder stagnieren. Und alles, was derzeit verdient und gespart wird, in gebundene Einlagen geht. Das wird sich bis zur Lebensversicherung durchfristen, davon bin ich überzeugt.

Sehen Sie in der finanziellen Vorsorge eine Versicherungslücke?

Url: In der Lebensversicherung haben wir im internationalen Vergleich eine der niedrigsten Quoten von Prämie zu BIP. Das hat auch damit zu tun, dass die Sozialversicherung doch eine attraktive Einkommensersatzquote mit zwischen 60 bis 80 Prozent bringt. Diese Ersatzquote hängt vom Einkommensverlauf und den Versicherungsjahren ab. Je flacher sich das Lebenseinkommen gestaltet, umso höher sind die Einkommensersatzraten. Wenn man Karriere macht, liegt die Ersatzrate zwischen 50 und 60 Prozent. Dieses Bewusstsein ist noch nicht sehr ausgeprägt und da könnte die kapitalgedeckte Vorsorge etwas für die Privatvorsorge anbieten.

Ist das ein gutes System, wenn die steile Einkommenskurve im öffentlichen Pensionssystem benachteiligt wird?

Url: Was ist der Maßstab für gut? Ein Maßstab dafür ist, ob das System nachhaltig aus Beiträgen und Steuerzahlungen finanzierbar ist. Das System, so wie es jetzt aufgestellt ist, wird vermutlich drei bis vier Prozent zusätzlich vom BIP brauchen und das ist machbar. Das kann man durch Reformen so hinbiegen, dass weder der Steuerzahler noch die Pensionisten übermäßig belastet werden. Ob es auf einer individuellen Ebene gut ist, wenn ich am Lebensende starke Einbußen erfahre? Da muss man wiederum fragen: Wen möchte ich schützen? Möchte ich die Menschen im unteren und mittleren Einkommensbereich mit einem flachen Lebenseinkommen schützen, oder möchte ich die Erfolgreichen schützen, die von der Finanzbildung her genug Verstand und Bildung haben, um zu begreifen, dass sie vorsorgen sollten und auch das Einkommen haben, um selbst vorsorgen zu können.

Sind wir zu großzügig bei den Ausgaben im Pensionsbereich?

Url: In Österreich haben wir das Pensionssystem so strukturiert, dass es mehr oder weniger auf einer staatlichen Säule steht. 90 Prozent laufen über diese Säule und nur zehn Prozent über die betriebliche und private. In den USA, der Schweiz und den Niederlanden gibt es einen höheren Anteil an kapitalgedeckter Vorsorge. Aber wenn ich alle drei Komponenten zusammenzähle, bin ich auch in diesen Ländern wie

Risikoleben ist Profisache Vertrauen Sie

den Biometrie-Experten