2 minute read

Opptimalisering av selskapsstruktur, kapital og finansiering9

OPPTIMALISERING AV SELSKAPSSTRUKTUR, KAPITAL OG FINANSIERING

Ved etableringen og organiseringen av et Family Office er det en viktig del av planleggingen å se på ulike grep man kan ta for å optimalisere selskaps- og kapitalstrukturen.

For mange vil det for eksempel kunne være fornuftig å etablere et holdingsselskap, og separate selskaper for ulike aktivaklasser. Dette gjør blant annet at man kan isolere ansvar og forpliktelser knyttet til en type investeringer fra en annen. Samtidig vil en konsernstruktur kunne nyte godt av ulike konsolideringsregler, både regulatorisk, skattemessig og selskapsrettslig.

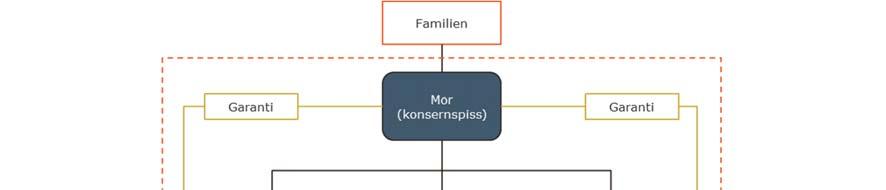

I en holdingstruktur må man likevel være bevisst på at morselskapet kan bli bedt om å avgi garantier på datterselskapets vegne. Dersom mulig bør dette unngås, ettersom slike garantier kan utgjøre en uheldig restriksjon i nedgangstider hvor likviditetsbehovet kan være større. Hvis man gir banken en garanti mot morselskapet, gir man i praksis «all makt» til banken i forbindelse med eventuelle forhandlinger. Det betyr at selv om man ved å gi garantier kan få en lavere rente og kostnader knyttet til finansieringen, kan det fort bli veldig mye dyrere når problemer oppstår. Et eksempel kan være at man har en kredittramme knyttet til kjøp og salg av aksjer, med pant i morselskapet. Hvis det blir et markert fall i markedet vil resultatet kunne bli krevende. Banken vil da kunne sperre ulike disposisjoner, som i mange tilfeller vil være kommersielt problematisk.

Et annet viktig forhold som bør vurderes er behovet for lånefinansiering og separate strukturer for å legge til rette for dette. I disse vurderingene må man ta hensyn til at kapitalbehovet er ulikt i oppgangs- og nedgangstider. Behovet for lånekapasitet kan derfor endre seg betydelig basert på markedsutviklingen. Selv om man som utgangspunkt ikke ønsker å ha for høy lånegrad i strukturen, er det likevel viktig å tenke på mulige nedgangstider, og sikre at strukturen har kontinuerlig og tilstrekkelig tilgang til likviditet gjennom mulighet for økt låneopptak. Samtidig kan som nevnt garantier fra morselskapet innebære en uheldig restriksjon når man trenger å realisere likvide investeringer for å bedre likviditeten, for eksempel for å dekke opp kommitterings- og investeringsforpliktelser knyttet til illikvide plasseringer.

Hvor aktuelle disse forholdene er, avhenger av mandatet og målsetningene man har, og vil derfor være individuelt. Valget av selskaps- og kapitalstruktur for de ulike investeringer etc. vil også påvirkes av den forvaltningsmodell som er valgt – om dette helt eller delvis er satt bort til ekstern forvalter.

I denne sammenhengen er det også flere skatte- og avgiftsmessige forhold som man må vurdere og ta hensyn til. Hvilke skatte- og avgiftsmessige forhold som er aktuelle vil naturlig nok kunne stille seg forskjellig fra struktur til struktur, både basert på investeringsmandat, hvem som skal ta investeringsbeslutninger, ansettelsesforhold, medeierskap for familiemedlemmer, eventuelle ansatte, osv. Men felles for alle strukturer er at fokus på skatt og avgift er helt nødvendig, ikke bare ved etablering, men også underveis i eierskapet og ved eventuell salg/uttreden/generasjonsskifte/avvikling.

Key take aways

Gjør en grundig vurdering av om selskaps- og kapitalstrukturen er optimal

Skattemessige forhold vil alltid spille en viktig rolle

Gjenta vurderingen med jevne mellomrom