06 L’EDITO

Avec Sory TOURE

10 ACTUALITES

Point sur la financeislamique en Afrique et dans le reste du monde

13 AVIS D’EXPERTS

Opinions avisées d’experts sur les tendances de l’industrie de la finance islamique

Sory TOURE IFMAG

Côte d’Ivoire

La banque islamique en Australie

Le halal dans la filière viande britannique

Abdulraqeb Farea SALEM

Directeur Général, Saba African Bank Djibouti

Relever le défi du leadership de la banque islamique à Djibouti 36

Finance islamique à Djibouti

Abdirahman ROBLEH

Directeur des statistiques monétaires et de la balance des paiements

Banque Centrale de Djibouti

60

80

86

Capital-investissement islamique dans l'UEMOA

Ndèye Diago DIÈYE

Fondatrice / Gérante Associée

KHUWAYLID CAPITAL

Sénégal

Portrait d’un entrepreneur révolutionnaire

Mamadou NDIAYE

Co-fondateur et DG

Appsaya & Wasabih

Sénégal

Révolution du Takaful en Afrique de l’Ouest et au-delà

Momodou Musa JOOF

Directeur Général / CEO

WEST AFRICA TAKAFUL

Gambie

102

Technologie et inclusion financière

Gbenga AWE

Chef de Division

The Alternative Bank

Nigeria

112

Economie islamique face aux défis contemporains

Ezzedine GHLAMALLAH

Co-fondateur

SAAFI

France

122

Une vision éthique pour une prospérité partagée

Almir COLAN

CEO et Fondateur

Muslim Money Matters

Australie

Djibouti se positionne comme un hub financier de premier plan non seulement dans la Corne de l’Afrique mais aussi sur l’ensemble du continent africain, grâce à sa stabilité sociopolitique, sa situation géographique stratégique, et sa vision ambitieuse de devenir une plaque tournante pour la finance islamique.

En plus de ces atouts, il faut compter avec la croissance soutenue que connaît l'économie djiboutienne, avec un PIB réel en hausse de 7,1% en 2023 et une projection de 7,5% pour 2024, tirée notamment par le dynamisme des activités portuaires, du commerce (+7%), de l’énergie (+9%) et de la construction (+12%).

La Banque Centrale de Djibouti, sous la direction avisée de son gouverneur, joue un rôle central dans cette transformation, en établissant un cadre réglementaire robuste et en facilitant l'innovation financière, le tout dans un écosystème favorable Il en parle d’ailleurs dans son entretien exclusif dans ce numéro et fait écho de l'ambition affichée « d'ériger Djibouti en hub financier à rayonnement international. »

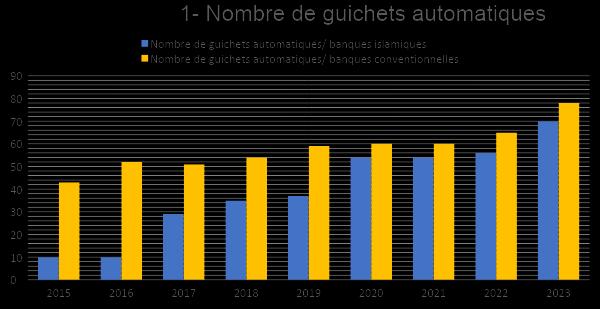

L'essor de la finance islamique est un pilier essentiel pour la réalisation de cette vision stratégique. Depuis la création de la première banque islamique en 2006, trois des treize banques du pays sont islamiques, et deux autres disposent de guichets charia-compatibles. Les actifs de ces institutions ont fait un bond de 182% entre 2015 et 2024, et représentent aujourd’hui 24,1% de l’actif bancaire total. Quant à leurs dépôts, ils captent désormais 24,9% de l'épargne nationale, en progression annuelle de 20% Plus largement, les banques islamiques constituent 44% du nombre d’agences bancaires, 42% du nombre de comptes bancaires et 47% du nombre de distributeurs automatiques de billets Deux compagnies Takaful évoluent également dans ce paysage financier islamique dynamique et en plein essor

Dans ce contexte, Djibouti a récemment accueilli deux événements majeurs : l'IFT Djibouti et le Djibouti Fintech Forum. Co-organisé par Dexterity Africa et le CTID, dans le cadre de l’initaitive Islamic Finance Tour Africa (IFTA), l'IFT Djibouti avait pour thème "Djibouti : Développer un hub de la finance et de la fintech islamiques en Afrique". Les discussions ont abordé divers sujets cruciaux, tels que les perspectives économiques du pays, les sources alternatives de financement, la réglementation de la finance islamique, le développement d’un marché des capitaux, les opportunités de la fintech, la révolution numérique, et les stratégies pour attirer les investissements étrangers.

Quant au Djibouti Fintech Forum, il a mis en lumière le potentiel de la fintech pour transformer l'économie locale et régionale La fintech offre des solutions innovantes pour l'inclusion financière et sociale, vitales pour le développement économique durable Les autorités djiboutiennes et autres parties prenantes ont montré leur détermination à capitaliser sur ces opportunités pour renforcer la position du pays en tant que hub financier incontournable. Retrouvez également dans ce numéro plusieurs autres rubriques où des experts traitent de thématiques pertinentes Abdulraqeb Farea SALEM, Directeur Général de Saba African Bank, partage sa vision de l'avenir de la finance islamique à Djibouti dans une grande interview Almir COLAN, Fondateur et Directeur Général de Muslim Money Matters en Australie, éclaire sur la pertinence de l'économie islamique pour atteindre une prospérité partagée Dans la rubrique Femmes en finance islamique, Ndèye Diago DIEYE, pionnière du capital-investissement islamique dans l'UEMOA, révèle la pertinence de son fonds d’investissement à impact pour l’atteinte des ODD Momodou Musa JOOF partage aussi son expérience en tant que révolutionnaire du Takaful en Afrique de l’Ouest et au delà

Avec toute notre gratitude pour votre fidélité,

Directeur de publication

sory.toure@dexterityafrica.com

Rédacteur en chef muhammed.jimoh@ dexterity-africa.com

Correction

muhammed.jimoh@ dexterity-africa.com

pefagneli.sanogo@ dexterity-africa.com

Secrétaires de rédaction

Tenan SORO tenan.soro@ dexterity-africa.com

salomon.nouaman@ dexterity-africa.com

Infographie yannickachille222@ gmail.com

Marketing et vente publishing@ dexterity-africa.com

Publié par Dexterity Africa Abidjan Côte d’Ivoire

Contributeurs

Sous notre présidence, se tiendront le 44ème

Conseil d’administration et la 22ème Assemblée

Générale de l’IFSB, les 1er et 02 juillet prochains à Djibouti.

L’organisation de cet évènement constitue une opportunité formidable pour promouvoir l’image du pays à l’international, comme une destination des investissements en provenance de l’industrie financière islamique, un lieu propice à tous les types d’investissements d’ailleurs, connu pour sa stabilité et son ouverture sur le monde offrant un accès privilégié et sûr pour toucher l’hinterland africain en grande partie encore vierge. Il s’agit d’un évènement important que tous les pays membres ont hâte à accueillir pour pouvoir bénéficier d’une prestigieuse plateforme de communication et de promotion.

Il est évident que la position stratégique de Djibouti sur la mer Rouge et le détroit de Bab elMandeb, en plus de sa stabilité sécuritaire et économique, la prédispose à devenir le principal centre logistique de la région. Djibouti a renforcé cette orientation à travers les investissements lancés dans les domaines ferroviaire, routier, énergétique, ainsi que dans l'infrastructure portuaire, la création de zones franches et les facilités offertes aux investisseurs grâce à la législation et à la fenêtre unique d'investissement. Toutes ces initiatives représentent des étapes importantes.

49,6

La Banque Populaire de Mauritanie (BPM), une banque islamique de premier plan en Mauritanie, a mis en œuvre la plateforme de Business Intelligence (BI) iMAL d'Azentio. Cette décision stratégique permet à la BPM de prendre des décisions plus rapides et fondées sur les données pour soutenir sa croissance et son innovation.

iMAL BI propose des analyses avancées, simplifiant la gestion des données et extrayant des informations précieuses. Cela permettra à la BPM d'identifier les sources de revenus à fort potentiel, d'améliorer le service client et de garantir le respect de la charia.

IFT Djibouti et Djibouti Fintech Forum, tenus en juin dernier à Djibouti, soulignent le potentiel de la finance islamique et de la Fintech pour positionner Djibouti comme un hub financier à l’international. Ces événements ont mis en lumière l'importance de la technologie financière et de la finance islamique dans la réalisation de cette vision. Au regard de sa stabilité socio-politique et sa situation géographique stratégique, Djibouti présente de solides atouts. La finance

La plateforme fournit un accès aux données en temps réel, des capacités d'analyse améliorées et des tableaux de bord personnalisés. Cette vision globale à travers les différents départements favorise une meilleure collaboration au sein de la BPM. L'utilisation existante par la BPM de la plateforme bancaire de base iMAL d'Azentio a soutenu son expansion réussie vers la banque universelle. iMAL BI renforce ce partenariat en fournissant à la BPM les outils nécessaires pour accéder aux bonnes données au bon moment. Cela permettra d'optimiser les opérations commerciales, de stimuler la croissance et d'améliorer l'engagement client tout en respectant les principes de la charia.

islamique, qui respecte les principes éthiques, combinée aux innovations Fintech, offre des solutions financières inclusives et transparentes. Les discussions ont abordé des sujets clés tels que l’éducation financière islamique, l'analyse des risques financiers grâce à l'IA et les grandes données. Par ailleurs, les événements ont renforcé la collaboration entre le public et le privé pour accélérer le développement d’un écosystème Fintech dynamique. Ont participé à ces assises plusieurs institutions et organismes partenaires tels que la Banque Centrale de Djibouti, Saba African Bank, Salaam Bank, East African Bank, etc. Ainsi, ce fut une aubaine pour plusieurs acteurs de ces secteurs d’échanger et converger plus sereinement vers un avenir financier dynamique et inclusif. Pour rappel, ces événements ont été co-organisé par Dexterity Africa et CTID.

Le 15ème Forum économique international "Russie - Monde islamique : KazanForum" s'est s’est tenu du 14 au 19 mai à Kazan, la capitale du Tatarstan, attirant plus de 20 000 participants de 87 pays. Cet événement de haut niveau constitue une plateforme clé pour le renforcement des liens entre la Russie et les États membres de l'Organisation de la coopération islamique (OCI). Le Forum s'est concentré sur les infrastructures, les investissements, les échanges culturels et la diplomatie. Les discussions ont porté sur des domaines clés tels que l'intégration de la finance islamique, les coentreprises dans les secteurs pharmaceutique et énergétique, et la promotion de l'innovation par le biais de projets de startups.

Les accords signés lors du Forum soulignent son rôle de facilitateur de la collaboration. Notamment, la Banque centrale de Russie a établi un partenariat avec des institutions financières de l'OCI, tandis que des entreprises énergétiques russes et saoudiennes ont convenu de projets d'exploration conjointe. L'événement a également accueilli le premier marché immobilier international, présentant des opportunités immobilières à travers la Russie, les Émirats arabes unis, la Turquie et l'Indonésie.

Le KazanForum 2024 souligne le potentiel de partenariats productifs entre la Russie et le monde islamique, favorisant la stabilité et la croissance économique dans le paysage mondial dynamique d'aujourd'hui.

banque islamique numérique du pays. Le PDG, Muhammad Humayun Sajjad, souligne son engagement envers des "solutions bancaires innovantes et centrées sur le client" adaptées au marché pakistanais.

Mashreq Pakistan, filiale de la banque émiratie

Mashreq Bank, a obtenu l'approbation de principe (IPA) de la State Bank of Pakistan (SBP) pour lancer des opérations bancaires islamiques numériques. Cette décision s'inscrit dans la lignée de la récente distinction de Mashreq en tant que meilleure banque islamique numérique au monde par Euromoney. Cette approbation marque une étape importante dans l'objectif de Mashreq Pakistan de devenir la première

Mashreq Pakistan propose une expérience client presque entièrement numérique et des plateformes numériques primées comme NEO. Ces innovations visent à révolutionner le secteur bancaire au Pakistan, en offrant une commodité, une sécurité et des services conformes à la charia inégalés.

La SBP, qui a activement promu le développement de la banque islamique, se félicite de l'arrivée de Mashreq. G.M. Abbasi, directeur du département en charge des politiques relatives à la finance islamique, y voit un moyen de favoriser un environnement financier plus inclusif.

Grâce à son expertise et son engagement envers la finance islamique, Mashreq Pakistan est sur le point d'établir de nouvelles normes en matière de banque numérique, façonnant ainsi l'avenir des services financiers dans la région.

Une variété d'émissions audio en podcast couvrant différents aspects de la finance islamique, du business halal et des technologies émergentes diffusées dans deux langues: français et anglais.

Nous mettons l'accent sur les développements clés, les tendances et les innovations dans ces domaines.

La finance islamique évolue dans un environnement en constante mutation, marqué par de nouvelles attentes sociétales en matière de durabilité, de redevabilité et d'éthique. Face à ces défis, le rôle traditionnel des comités de charia (Sharia Boards), axé sur la validation de la conformité des produits et services financiers islamiques, est de plus en plus remis en question. De nombreuses parties prenantes appellent à repenser la place et les missions de ces comités pour en faire de véritables garants de l'alignement global des pratiques des institutions financières islamiques sur les objectifs suprêmes de la charia (Maqasid Al Sharia) qui sont en phase avec les objectifs du Millénaire pour le développement (ODD).

En tant qu'expert en finance islamique, quelle est votre vision de l'évolution des rôles et responsabilités des comités de charia à moyen et long terme ? Comment ces comités peuvent-ils contribuer à renforcer la gouvernance, la performance éthique et l'impact positif des institutions financières islamiques dans un monde en pleine mutation ? Enfin, quels sont les principaux défis et opportunités auxquels ces comités seront confrontés dans le contexte de la transformation rapide du secteur ?

e rêve d'une banque islamique à part entière en Australie s'est provisoirement brisé sur les récifs

de la réalité économique. Début

Australia a dû rendre la licence bancaire restreinte que lui avait octroyée

Australian Prudential Regulation Authority

(APRA), le régulateur financier. Motif invoqué : l'incapacité à réunir les fonds propres requis dans un contexte de marché difficile. Un revers pour cet établissement qui ambitionnait d'être la première banque islamique du pays à proposer des services bancaires conformes à la bcharia, la loi islamique. Malgré la conviction de ses

fondateurs et le soutien de quelques investisseurs, dont le conglomérat émirati Abreco et l'australien Hijaz Financial Services (fondé par Hakan Ozyon), qui avait investi 10 millions de dollars dans le projet, IBA n'aura pas réussi à convaincre suffisamment de monde pour lever les 30 millions de dollars nécessaires à

millions de dollars nécessaires à conserver sa licence dans un contexte de marché difficile pour les startups.

L'APRA a annoncé jeudi avoir accepté la demande d'Islamic Bank Australia de révoquer sa licence de Restricted ADI. Une licence que la banque, anciennement connue sous le nom d'IBA Group, avait décrochée il y a moins de deux ans, mais elle n'avait toujours pas lancé de produits ni recruté de clients. Pourtant, la venue d'IBA avait suscité de grands espoirs pour le développement de la finance islamique en Australie. Selon un des hauts dirigeants de l'institution interrogé par Banking Day, on estimait à environ 14 000 les souscriptions sur la liste d'attente de la banque. Une liste qui ne sera jamais transformée en véritables clients compte tenu des contraintes de la réglemen-

-tation RADI. « Ce fut un parcours passionné et engagé pour fournir des services financiers islamiques à notre communauté », a déclaré Islamic Bank Australia sur son site web. Mais les conditions actuelles du marché des capitaux se sont avérées extrêmement difficiles à ce stade. La banque, qui n'avait pas encore lancé de produits ni de clients, assure néanmoins que sa "détermination reste aussi forte que jamais" et qu'elle explore activement des options pour surmonter ce revers. En attendant, elle change de nom pour devenir "Islamic Money", car sans licence bancaire, elle ne peut plus utiliser le terme "bank".

Sur le papier, le projet avait tout pour séduire. L'Australie compte plus de 800 000

musulmans, soit plus de 3% de la population, avec une croissance annuelle de 15% depuis les années 1990 selon la National Australia Bank. Une communauté jeune, avec 82% de moins de 45 ans et près de la moitié de moins de 24 ans d'après un rapport du "State of the Global Islamic Economy". Et disposant d'un certain pouvoir d'achat, puisque 37% de ses membres gagnent entre 1 299 et 2 999 dollars australiens par semaine. Autant de clients potentiels pour une offre bancaire respectant l'interdiction islamique du riba (intérêts /usure) et des investissements dans des activités jugées immorales (alcool, jeux d'argent, armement, tabac, pornographie, porc...). Certaines estimations évoquaient ainsi un marché de 250 milliards de dollars pour la finance islamique en Australie.

Des chiffres à prendre avec précaution comme le soulignait il y a quelques années Asad Ansari, directeur d'Amanah Finance : "La communauté musulmane n'est pas un monolithe, elle a des opinions, des origines et des profils socioéconomiques variés. Je ne pense pas que 100% des musulmans vont se précipiter vers la finance islamique." De fait, les rares offres conformes à la charia disponibles jusqu'ici, proposées par des acteurs du secteur conventionnel comme la National Australia Bank, restent très marginales.

raison des défis posés par la levée des capitaux nécessaires au maintien de notre licence dans les conditions actuelles exceptionnellement difficiles des marchés", explique son PDG Dean Gillespie. Outre la frilosité des investisseurs, les contraintes réglementaires et fiscales constituent un véritable cassetête. Comme l'expliquait le Dr Imran Lum, directeur de la finance islamique à la National

commerciaux islamiques adossés à des contrats de location. Ce fut le cas en 2023 pour l'entreprise de construction Bodon Homes basée à Melbourne. Elle fut l'une des premières sociétés australiennes à financer l'acquisition de biens immobiliers commerciaux et de terrains via les services de finance islamique pour clientèle professionnelle proposés par la NAB.

« Nous savions depuis le départ qu'il y aurait beaucoup de challenges », affirmait récemment Anthony Wamsteker, le président d'IBA, au média Banking Today. C'est dans ce contexte qu'Islamic Bank Australia avait obtenu en juillet 2022 de l'APRA le statut de Restricted Authorised Deposit-Taking Institution (RADI). Une licence restreinte permettant à la banque de construire progressivement son modèle, avec des dépôts plafonnés à 2 millions de dollars les deux premières années. L'objectif était de tester ses produits (comptes courants, dépôts à terme adossés à des investissements, financement immobilier en copropriété locative...) auprès d'un nombre limité de clients dès 2023, avant un lancement au grand public prévu au plus tôt fin 2024. Hélas, la banque a dû jeter l'éponge prématurément, "en

Nous savions depuis le départ qu'il y aurait beaucoup de challenges.

Anthony Wamsteker, président d'IBA, au média

Banking Today.

Australia Bank, "il faut mener d'intenses négociations pour structurer une offre conforme à la fois aux lois fédérales et régionales et aux principes islamiques". Une gymnastique juridique et financière acrobatique à laquelle s'est risquée la NAB en lançant des financements immobiliers et

L'avenir dira si l'initiative de la NAB fait des émules. En attendant, les partisans de la banque islamique à part entière ne baissent pas les bras. Islamic Bank Australia, rebaptisée Islamic Money, assure que son

"engagement à fournir des services financiers islamiques reste intact" et qu'elle "explore diverses options pour rebondir". Ses malheurs auront au moins eu le mérite de secouer le cocotier et de susciter le débat sur la place de la finance islamique dans le paysage bancaire australien.

Mais pour s'imposer durablement, la finance islamique devra faire la preuve de sa viabilité et de son attractivité dans un environnement économique et réglementaire complexe. Sur le plan financier, elle doit démontrer qu'elle peut générer des rendements compétitifs pour les investisseurs tout en respectant ses principes éthiques. Un défi de taille dans un contexte de taux bas, de volatilité accrue et de pression réglementaire croissante. Sur le plan commercial, elle doit séduire une clientèle exigeante et diverse, en quête de sens mais aussi de performance. Cela passe par une maîtrise des coûts, une génération d’économies d’échelle, une innovation constante dans des produits et services transparents et digitalisés, capables de répondre aux besoins spécifiques des entrepreneurs, des familles et des particuliers musulmans, sans exclure pour autant le reste de la population. Un véritable numéro d'équilibriste qui nécessite une grande agilité et

une vision à long terme, dans un secteur bancaire australien caractérisé par une forte concentration autour de quelques banques (les Big Four") détenant à elles seules 66% des actifs du secteur.

Dès lors, le développement de la finance islamique en Australie apparaît comme un chantier de long terme, qui ne se fera pas sans heurts ni revers. Il implique de réconcilier des impératifs de rentabilité, de régulation et de respect des croyances. Il suppose aussi de mener un travail de pédagogie auprès d'une communauté musulmane diverse, en quête de repères dans une société sécularisée. Un défi aussi stimulant que nécessaire pour une nation qui se veut une mosaïque harmonieuse de peuples et de cultures.

Comme le résume un analyste, "la route est encore longue et semée d'embûches, mais chaque pas, même timide, est un pas dans la bonne direction". Le rêve brisé de voir la première banque islamique du pays en 2024 n’est finalement qu'un épisode d'une histoire qui ne fait que commencer. Une histoire qui ne sera pas un long fleuve tranquille, mais qui mérite d'être écrite, avec réalisme, patience et détermination.

Comme vous le savez, l’IFSB est un organisme international de normalisation qui a pour mandat de promouvoir et d’améliorer la solidité et la stabilité des services financiers islamiques sur le plan international. Cet organisme compte actuellement 191 membres issus de 58 juridictions, dont 82 membres représentant des autorités de régulation et de surveillances; 10 organisations intergouvernementales et 99 acteurs de marché, dont des institutions financières, des cabinets professionnels internationaux, les marchés de capitaux, etc. Le F.M.I, la Banque Mondiale, la Banque des Règlements Internationaux, la B.I.D sont également membres de cette institution. Vous comprendrez donc que c’est un grand honneur pour la Banque Centrale de Djibouti et pour moi d’accéder à la présidence tournante de cette importante institution et qui consacre les efforts déployés par notre pays pour le développement de la finance islamique. C’est une grande responsabilité et des défis nouveaux auxquels nous nous attèlerons en ne ménageant aucun de nos efforts durant notre mandat.

Sous notre présidence, se tiendront le 44ème Conseil d’administration et la 22ème Assemblée Générale de l’IFSB, les 1er et 02 juillet prochains à Djibouti.

L’organisation de cet évènement constitue une opportunité formidable pour promouvoir l’image du pays à l’international, comme une destination des investissements en provenance de l’industrie financière islamique, un lieu propice à tous les types d’investissements d’ailleurs, connu pour sa stabilité et son ouverture sur le monde offrant un accès privilégié et sûr pour toucher l’hinterland africain en grande partie encore vierge. Il s’agit d’un évènement important que tous les pays membres ont hâte à accueillir pour pouvoir bénéficier d’une prestigieuse plateforme de communication et de promotion.

J’aimerais avant d’aller plus loin sur cette question apporter une petite précision quant à votre propos qui m’attribue l’entière paternité des progrès enregistrés en matière de finance islamique. En premier lieu, il convient de souligner que la promotion de la finance islamique à Djibouti s’inscrivait dans un cadre plus large de réformes initiées au début des années 2000 pour développer notre secteur financier. Ce vaste chantier a été pensé et lancé par notre défunt Gouverneur, Feu Djama Mahamoud Haid décédé en janvier 2013, Paix à son âme. Véritable visionnaire et leader que j’ai eu l’honneur de seconder durant tout son mandat, il a été l’architecte du développement de notre secteur financier. Nous avons repris le flambeau et avons continué sur la même trajectoire et vision stratégique. Pour revenir à votre question, notre pays présente de nombreux atouts et de réelles opportunités pour avoir misé sur la promotion du secteur financier dans sa stratégie de développement. Aussi, composé d’une population majoritairement musulmane, il était donc tout naturel d’orienter également les efforts menés dans le domaine de la finance islamique. Ainsi, avec le soutien de nos partenaires au développement, notamment le Groupe de la BID, nous nous sommes progressivement dotés du cadre juridique nécessaire, en phase avec les standards internationaux et les normes de l’IFSB, en particulier. La première Loi portant réglementation des banques islamiques fut adoptée en 2011, suivie du cadre réglementaire de l’assurance islamique (Takaful) en 2012. Ce processus s’est vu complété en 2016 par la mise sur pied d’un Comité National de la Charia pour encadrer les activités bancaires islamiques. Dans le même temps, d’importants efforts ont été engagés et toujours poursuivis dans le renforcement des capacités de supervision de la Banque Centrale et en direction des salariés des banques islamiques de la place.

Il convient, avant tout, de souligner que la finance islamique demeure encore relativement jeune à Djibouti, où le premier établissement bancaire à caractère islamique ne s’est établi qu’en 2006, après une courte expérience dans les années 90, alors que les banques classiques sont présentes sur notre territoire depuis 1908.

L’arrivée des institutions financières islamiques dans le paysage bancaire a permis d’accroître la concurrence dans le marché et de diversifier l’offre des produits et services bancaires et, par voie de conséquence, de faire baisser les coûts des conditions bancaires.

De plus, avec une part de marché sans cesse grandissante et des produits novateurs, les banques islamiques ont su attirer une clientèle plus large et améliorer les indicateurs de l’inclusion financière.

Ainsi, les performances que vous indiquez démontrent bien le fort potentiel de la finance

islamique à Djibouti et nous confortent dans nos choix stratégiques.

Faisant échos au parcours réalisé par notre place financière, Djibouti s’est vu distingué à trois reprises par la finance islamique internationale : une première fois par le GIFA Award décerné à notre Président de la République, Son Excellence M. Ismail Omar Guelleh pour son engagement et soutien à la promotion de la finance islamique en 2017, une deuxième fois en 2018 pour le titre de Banquier de l’année à mon endroit et, la troisième fois, en élisant domicile à Djibouti la cérémonie des GIFA Awards en 2022, où le prix de l’année a été attribué à son Excellence Docteur Aby Ahmed, Premier Ministre éthiopien. Au cours de cet évènement, Djibouti et toute la Corne de l’Afrique, étaient l’hôte de la finance islamique internationale, leur conférant une reconnaissance internationale.

Les banques islamiques, actuellement au nombre de trois sur treize en activité, sont très dynamiques et enregistrent de solides performances. En termes de poids, ces dernières (les banques islamiques exerçant à Djibouti) représentent aujourd’hui 24,1% de l’actif bancaire total, contre seulement 1,2% en 2006. Les dépôts collectés par ces banques, en progression annuelle de 20%,

représentent actuellement 23,6% de l’ensemble des dépôts du système bancaire, tandis que le volume des crédits octroyés par ces banques se situe en proportion à 23% du total des engagements bancaires.

Dans le même temps, les banques islamiques participent activement à l’amélioration de l’offre de services bancaires, détenant à elles seules 44% du nombre d’agences bancaires, 42% du nombre de comptes bancaires et 47% du nombre de distributeurs automatiques de billets. Ces banques s’illustrent également dans le domaine de la digitalisation des services financiers. L’une des banques islamiques de la place a même étendu ses activités au niveau régional, en s’implantant au Kenya et en Ouganda.

Ces bons résultats et leurs perspectives aiguisent l’appétit des banques conventionnelles, dont certaines envisagent l’ouverture de guichets islamiques en leur sein.

Effectivement, les orientations que vous avez décrites et bien d’autres figurent dans notre feuille de route pour développer la finance islamique. Certaines ont bien avancé, telles que la diversification géographique ou encore l’assurance islamique (Takaful). L’élargissement de la gamme des produits financiers va nécessairement de pair avec le renforcement des capacités et des compétences techniques. Dans ce domaine, nous projetons de mettre sur pied un centre dédié à la formation du personnel de la finance islamique et à la recherche, réunissant des professionnels et des chercheurs issus du milieu universitaire.

Enfin, l’élaboration d’un cadre réglementaire complet relatif aux Sukuks constitue une étape majeure dans la promotion de la finance islamique. Nous comptons faire aboutir ce projet, sous peu, avec l’appui de nos partenaires et, envisager par la suite le déploiement des activités de marché des capitaux islamiques.

et les instruments financiers que vous citez dans l’industrie bancaire par le strict respect des préceptes édictés par la Charia.

C’est la vocation du ministère des affaires musulmanes et des biens Waqf d’organiser et de gérer les produits de la Zakat et le Waqf à travers des structures spécialisées. A cela s’ajoute le magistère moral et technique du Comité National de la Charia, qui veille à la validité des produits financiers en communion avec les autorités monétaires et la profession bancaire.

Djibouti est un pays musulman, de type républicain où l’islam est consacré comme religion de l’Etat par la constitution. L’ordre institutionnel et juridique reconnaît et consacre les deux types de règles de manière harmonieuse : le droit de la famille et des successions est du ressort du droit musulman et le reste du droit positif. La politique des autorités monétaires est d’intégrer les techniques

Dans ce contexte et, compte tenu de la structure économique du pays, composée de petites et moyennes entreprises, ainsi que d'un secteur informel très important, les outils financiers islamiques tels que la Zakat, le Waqf, le MicroTakaful, etc., apparaissent comme une alternative pour financer l'économie sociale, coopérative et artisanale. Cela constitue un excellent moyen pour stimuler l'inclusion sociale et financière à Djibouti.

La promotion et le développement de l’activité financière islamique nécessite, par ailleurs, d’importants programmes de formations et de renforcement de capacités, aussi bien au niveau des établissements financiers que des autorités de régulation et de contrôle.

Au-delà de la finance islamique, notre ambition est d’ériger Djibouti en hub financier à rayonnement international, capable d’offrir la gamme la plus étendue d’activités, de produits et de services financiers, de manière compétitive et viable.

Pour y parvenir, notre pays dispose d’atouts solides et d’un certain nombre d’avantages concurrentiels, avec, entre autres, :

i) un système monétaire stable en vigueur depuis 1949,

ii) un cadre macroéconomique performant,

iii) un environnement général des affaires particulièrement incitatif,

iv) des infrastructures de communication des plus performantes en Afrique,

v) un système économique libéral garantissant une liberté totale de mouvement des capitaux et l’absence de contrôle de change,

vi) un cadre fiscal incitatif consacrant l’exonération des produits financiers et des investissements productifs, etc.

Ces atouts essentiels ont permis de bâtir une solide réputation à la place financière djiboutienne, où les opérateurs de la sous-région

viennent domicilier leurs opérations et loger leurs avoirs.

Aussi, Djibouti, terre d’Islam et carrefour commercial entre l’Afrique et l’Asie, se pose tout naturellement comme la place indiquée pour l’épanouissement de la finance islamique en Afrique.

En effet, la BID, disposant de larges ressources matérielles et techniques, est notre partenaire privilégié, auprès duquel nous formons notre personnel bancaire islamique et puisons pour bâtir notre dispositif réglementaire.

C’est aussi avec la BID que nous expérimentons la microfinance islamique à travers une première enveloppe fournie pour la microfinance publique (CPEC) qui a donné des résultats encourageants. Depuis un an, une seconde enveloppe a été introduite par la BID pour inciter les banques islamiques privées à initier la microfinance islamique en direction des secteurs sociaux faiblement couverts par les services financiers notamment dans les milieux ruraux et sociaux à faible revenu. Le concours de la BID est donc multiforme (appui technique et financier) qui nous apporte des réponses concrètes et adaptées quant à nos besoins en matière de développement. Notre pays entretient d’excellentes relations avec la BID qui vont, je l’espère, encore se renforcer et perdurer.

L’apparition des Fintech constitue à la fois une opportunité pour accélérer l’inclusion financière et un défi pour adapter le cadre de régulation. La position de la Banque Centrale de Djibouti

...nous visons à catalyser l'innovation technologique par l’intégration des technologies de pointe telles que l'intelligence artificielle et les projets agiles, dans l’optique de transformer notre écosystème financier.

L’apparition des Fintech constitue à la fois une opportunité pour accélérer l’inclusion financière et un défi pour adapter le cadre de régulation. La position de la Banque Centrale de Djibouti est d’encourager les initiatives des Fintech par un accompagnement judicieux à travers des normes spécialement élaborées pour identifier et endiguer les risques liés à l’introduction de ces nouvelles activités. Chaque initiative est soumise à une étude préalable des risques et autorisée par la suite de manière prudente et progressive. Nous mettons sans cesse nos directives réglementaires à jour pour encadrer et orienter le développement des Fintech en conciliant impérativement la nécessité de s’appuyer sur les techniques proposées par les Fintech tout en édictant des solutions de gestion des risques inhérents à ces nouvelles pratiques.

A cet effet, il est cruciale de mettre en œuvre les réformes idoines pour doter le pays des instruments juridiques et réglementaires appropriés, assainir l’environnement des affaires afin d’ouvrir l’économie aux opérateurs institutionnels et attirer les investisseurs. La promotion et le développement de l’activité financière islamique nécessite, par ailleurs, d’importants programmes de formations et de renforcement de capacités, aussi bien au niveau des établissements financiers que des autorités de régulation et de contrôle.

Le tout avec un ancrage solide des prérogatives de la Banque Centrale au sein du paysage institutionnel où toutes les parties prenantes, privées comme publiques, s’engagent de manière responsable pour réaliser les objectifs fixés.

Une fois ces conditions réunies, il n’y a plus qu’à laisser le marché faire le reste.

Il y a probablement une multitude d’approches pour développer le secteur bancaire dans un pays. Si je me réfère à notre expérience qui a donné des résultats tangibles, je pense qu’il s’agit de concilier deux nécessités : correspondre le plus possible aux besoins du marché local tout en adoptant les règles internationales les plus strictes en matière de transparence des circuits financiers, de protection de la propriété privée et de vie privée.

Le principal défi auquel la Banque Centrale doit faire face est la maîtrise du développement du secteur financier qui, depuis deux décennies, connait une véritable expansion. La réponse que nous devons apporter est d’allouer des ressources adéquates et d’adopter les meilleurs standards internationaux pour garantir la

fiabilité du circuit financier afin de réaliser tous types de services, des plus simples aux plus complexes. A ce titre, nous avons souscrit à l’évaluation mutuelle de notre dispositif financier et institutionnel par le Gafi (…) et nous procédons actuellement à la mise à niveau du cadre financier national pour l’ériger au premier plan régional et international.

J’aimerais, tout d’abord, dire à leur endroit que la finance islamique a un très bel avenir, tant les perspectives et les opportunités sont nombreuses et variées. Cette industrie est encore à ses débuts en Afrique et a faiblement investi le reste du monde, ce qui augure d’un formidable potentiel de croissance au cours des années à venir. Dans cette perspective, il importe au plus haut point de pallier à l’insuffisance de compétences et d’expertises qui demeure un frein à l’expansion de la finance islamique.

Aussi, j’exhorte les jeunes à se lancer dans cette voie et de s’y former et j’invite les opérateurs et les institutions financières internationales à s’intéresser davantage au continent africain qui présente d’énormes opportunités d’affaires et de potentialités de croissance.

La seconde édition du Djibouti FinTech Forum est une occasion exceptionnelle pour notre pays de se positionner à l'avant-garde de l'innovation financière. Cette année, nous visons à catalyser l'innovation technologique par l’intégration des technologies de pointe telles que l'intelligence artificielle et les projets agiles, dans l’optique de transformer notre écosystème financier. Ces innovations permettront de créer des solutions financières plus rapides, plus sécurisées et plus accessibles. Nous voulons aussi soutenir une communauté dynamique et bâtir un réseau solide d'acteurs publics et privés pour développer une infrastructure financière inclusive. Cela renforcera notre écosystème local et facilitera le développement socio-économique. En nouant une collaboration stratégique avec le CTID, nous voulons faire de ce Djibouti Fintech Forum un lieu d'échange connu et reconnu entre spécialistes, praticiens et utilisateurs de la Fintech pour discuter des opportunités et des défis, améliorer la réglementation et établir des partenariats durables. Enfin lors de cette seconde édition, nous dévoilerons le tout premier rapport de cartographie des acteurs de la fintech à Djibouti élaboré par le CTID. Ce rapport sera essentiel pour structurer notre écosystème et identifier les opportunités de croissance.

à la présidence de l'IFSB à partir du 1er janvier 2025.

La 44e réunion du Conseil et la 22e Assemblée générale ont été le théâtre de décisions cruciales pour l'avenir de l'organisation. Sous la présidence de S.E. Ahmed Osman Ali, Gouverneur de la Banque Centrale de Djibouti (BCD) et Président du Conseil de l'IFSB pour 2024, l'assemblée a adopté plusieurs résolutions d'envergure : 1. Renouvellement du Comité technique: Le Conseil a approuvé les nominations pour le nouveau mandat du Comité technique de l'IFSB, couvrant la période de juillet 2024 à juin 2027. Ce comité joue un rôle crucial dans l'élaboration des normes prudentielles et de supervision du secteur.

2. Élargissement de la base des membres: L'admission de Bank Syariah Indonesia en tant que membre observateur a été validée, portant le nombre total de membres de l'IFSB à 188, répartis dans 58 pays.

3. Nouvelle présidence pour 2025: S.E. Abdellatif Jouahri, Gouverneur de Bank Al-Maghrib (Maroc), a été désigné pour succéder à S.E. Ahmed Osman

Le choix de Djibouti comme hôte de ces réunions annuelles n'est pas anodin. S.E. Ahmed Osman Ali a souligné les progrès significatifs réalisés par le pays dans le développement de la finance islamique dans son pays : « En termes de poids, les banques islamiques représentent aujourd’hui 24,1% de l’actif bancaire total, contre seulement 1,2% en 2006. Les dépôts collectés par ces banques, en progression annuelle de 20%, représentent actuellement 23,6% de l’ensemble des dépôts du système bancaire, tandis que le volume des crédits octroyés par ces banques se situe en proportion à 23% du total des engagements bancaires. »

Dans le même temps, les banques islamiques participent activement à l’amélioration de l’offre de services bancaires, détenant à elles seules 44% du nombre d’agences bancaires, 42% du nombre de comptes bancaires et 47% du nombre de distributeurs

automatiques de billets. Ces banques s’illustrent également dans le domaine de la digitalisation des services financiers. L’une des banques islamiques de la place a même étendu ses activités au niveau régional, en s’implantant au Kenya et en Ouganda. Ces bons résultats et leurs perspectives aiguisent l’appétit des banques conventionnelles, dont certaines envisagent l’ouverture de guichets islamiques en leur sein. »

En marge des réunions officielles, l'IFSB a organisé des événements parallèles le 1er juillet, mettant en lumière les progrès et les opportunités de la finance islamique en Afrique de l'Est : 1. 16e Conférence publique de l'IFSB: Deux conférences majeures ont été données : - Dr. Slim Feriani, PDG du Fonds Souverain de Djibouti, a abordé le rôle croissant des institutions financières non bancaires islamiques dans le financement du développement.

- M. Ripert E. H. Bossoukpe, Secrétaire Général de l'AMFUMOA, a exploré le potentiel de la finance sociale islamique pour le développement durable en Afrique.

2. Audience publique sur un projet de note technique : Une session hybride a été organisée pour recueillir des retours sur le projet d'exposé-sondage de la sixième note technique (ED-TN6) concernant les outils macroprudentiels pour les institutions offrant des services financiers islamiques.

3. Ateliers de renforcement des capacités : Deux événements simultanés ont attiré plus de 200 participants de plus de 25 pays, couvrant la gestion des risques et la gouvernance Shariah pour les institutions financières islamiques.

continent africain : « La région a réalisé des progrès significatifs dans l'avancement de ses services financiers islamiques grâce à des améliorations réglementaires et au développement de cadres guidés par des normes internationales, notamment celles de l'IFSB », a-til souligné. « La finance islamique pourrait jouer un rôle important dans la mobilisation de fonds pour le développement des infrastructures en Afrique, essentiel à la création d'emplois et à l'amélioration des moyens de subsistance sur l'ensemble du continent. »

et durable dans le paysage financier mondial. L'engagement renouvelé de l'IFSB envers l'innovation, la stabilité financière et l'inclusion économique promet de façonner l'avenir de la finance islamique, non seulement en Afrique, mais dans le monde entier. Alors que le rideau tombe sur cet événement historique à Djibouti, le secteur de la finance islamique se tourne vers l'avenir avec optimisme et détermination.

Dr. Ghiath Shabsigh, Secrétaire Général de l'IFSB, a mis en exergue le rôle crucial de la finance islamique dans le développement économique du

Alors que le Plan de performance stratégique 2022-2024 de l'IFSB touche à sa fin, ces réunions annuelles de 2024 ont jeté les bases des nouvelles orientations et transformations que l'IFSB poursuivra en 2025 et au-delà. Les décisions prises à Djibouti devraient se traduire par des actions concrètes dans les mois à venir, renforçant ainsi la position de la finance islamique comme une alternative crédible, éthique

Djibouti a accueilli en 2006 sa première banque islamique, Saba Islamic Bank. Cet évènement a marqué un tournant décisif dans le secteur bancaire djiboutien Depuis, le secteur a pris son envol, porté par un cadre réglementaire adapté et une forte demande de la population Cet article propose une radiographie complète de cette industrie en plein essor, en analysant les principaux indicateurs monétaires et les indicateurs de solidité financier (ISF) sur la période 20152024 Après avoir planté le décor macroéconomique et réglementaire, nous passerons au crible les grands agrégats d'activité, les ratios prudentiels et les indicateurs d'inclusion financière, avant d'esquisser les perspectives de développement du secteur

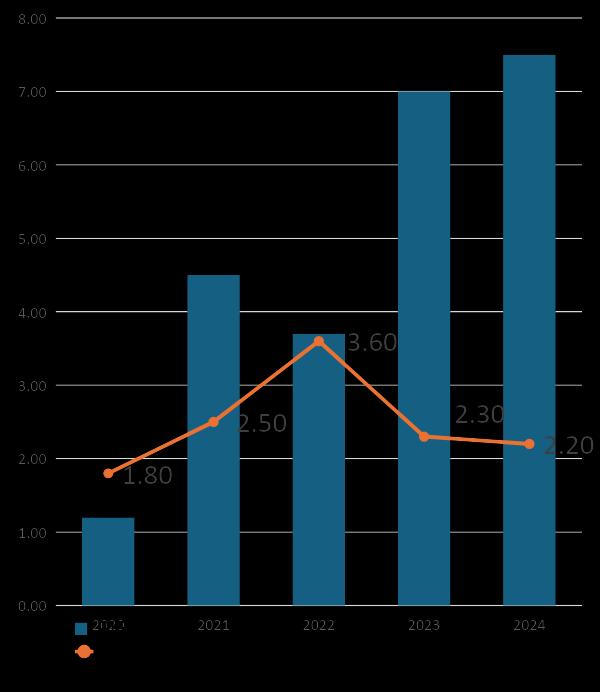

L'économie djiboutienne a affiché une croissance robuste ces dernières années, avec un PIB réel en hausse de 7,1% en 2023 et une projection de 7,5% pour 2024, tirée notamment par le dynamisme des activités portuaires, du commerce (+7%), de l’énergie (9%) et de la construction (+12%) Dans le même temps, l'inflation est restée maîtrisée autour de 2,2%, à l'exception d'un pic temporaire à 3,6% en 2022

Cette toile de fond favorable a stimulé le développement du secteur financier, qui compte désormais 13 banques commerciales (dont 3 banques islamiques et 2 banques conventionnelles avec fenêtre islamique), 3 institutions de microfinance, 2 assurances Takaful et 2 institutions financières spécialisées, sous la supervision de la Banque Centrale de Djibouti.

La réglementation de la finance islamique a connu des avancées majeures, avec l'adoption de deux lois cadres en 2011 (loi n°116/AN/11/6ième L sur les banques

islamiques et loi bancaire n°119/AN/11/6ième L), complétées par sept instructions et décrets d'application. Ce corpus impose aux banques islamiques les mêmes règles prudentielles que les banques conventionnelles, tout en garantissant le respect des principes de la charia et la présence de comités dédiés Des dispositions similaires ont été prises pour les assurances Takaful avec la loi 161/AN/12/6eme L et le décret d’application (2014-280/PR/MEF). La BCD assure une supervision rapprochée, avec des reportings périodiques, des contrôles sur pièce et sur place, et un contrôle de conformité à la charia effectué par le Comité national de la charia

Ces conditions propices ont permis un décollage rapide de l'activité Côté emplois, les banques islamiques ont vu leurs actifs bondir de 182% entre 2015 et 2024, de 57,6 à 162,4 milliards FDJ (Figure 2) Cette envolée a été tirée par les financements à la clientèle (+362% à 52,3 milliards FDJ en 2024), qui représentent désormais 32% du total bilan, devant les opérations de trésorerie et interbancaires.

Ces financements utilisent une palette de contrats Sharia-compatibles (Mourabaha,

des banques islamiques (en millions FDJ)

Istisna, Mudaraba...) et dans une moindre mesure le Salam, la musharaka et l’Ijara Ces produits ciblent principalement le secteur privé (29,445 milliards FDJ) et les particuliers (22,544 milliards). Au premier trimestre 2024, les financements des banques islamiques sont orientés vers le :

• secteur du bâtiment et des travaux publics (18 710 millions de DJF),

• du commerce ( 17 540 millions de DJF)

• des transports (4.600 millions FDJ ). Leur part dans le total des crédits bancaires est passée de 13% en 2015 à 25% en 2024, illustrant leur montée en puissance (Figure 3)

Figure 2: Analyse de la performance des banques islamiques: Evolution des emplois entre 2015-2024

Source: Banque Centrale de Djibouti

3: Part des crédits bancaires octroyés par les banques islamiques 2013-2024

Source: Banque Centrale de Djibouti

Côté ressources, la collecte auprès de la clientèle a suivi le même rythme effréné, s'envolant de 216% à 117 milliards FDJ sur la période (Figure 4) Elle repose à 88% sur les comptes courants et seulement 12% sur les comptes d'investissement participatifs, signe

du potentiel de diversification des passifs Les dépôts des banques islamiques captent désormais 24,9% de l'épargne nationale, contre 15% en 2015, grignotant des parts de marché aux banques conventionnelles (Figure 5).

Figure 4: Analyse de la performance des banques islamiques: Evolution des ressources entre 2015-2024

Source: Banque Centrale de Djibouti

Figure 5: Part en % des dépôts reçus par les banques islamiques 2015-2024

Source: Banque Centrale de Djibouti

Cette expansion s'est faite de façon maîtrisée, comme en attestent les indicateurs de solidité financière. Avec un ratio de solvabilité de 13,8% en 2023, contre environ 15% pour les banques conventionnelles, les banques

islamiques respectent avec une marge confortable le minimum réglementaire de 12% (Figure 6). Elles affichent aussi une meilleure qualité d'actifs, avec seulement 1,2% de prêts non performants contre 4,5% pour leurs consœurs (Figure 7)

Figure 6: Ratios de solvabilité

Source: Banque Centrale de Djibouti

Figure 7: Taux des créances douteuses

Cette résilience leur permet de dégager une rentabilité élevée : le ROA et le ROE s'établissent respectivement à 5,2% et 73% sur la période 2019-2023, loin devant les ratios des banques classiques (1,9% et 25%) (Figures 8 et 9) Ces performances de haut niveau

Source: Banque Centrale de Djibouti

reflètent la jeunesse du secteur, qui bénéficie d'un effet de levier important et de coûts du risque réduits. Leur pérennité suppose de poursuivre les efforts en matière de gestion des risques et d'appariement actif-passif

8:

Source: Banque Centrale de Djibouti

9: Rentabilité des fonds propres (ROE)

Source: Banque Centrale de Djibouti

Au-delà de leur rentabilité intrinsèque, les banques islamiques jouent un rôle croissant dans la démocratisation de l'accès aux services bancaires Bien que ne représentant que 3 établissements sur 13, elles totalisent déjà 47% des guichets automatiques du pays (Figure 10) Elles ont aussi enregistré une progression rapide du nombre de comptes ces dernières années passant de 24689 comptes en 2015 à 87595 en 2023 (Figure 11)

Cette montée en puissance est de bon augure pour l'inclusion financière, dans un pays où le taux de bancarisation reste inférieur à 30%. Les principes de partage des pertes et profits et d'adossement à l'économie réelle propres à

la finance islamique constituent des atouts pour attirer une population en quête de sens et de proximité. Des offres combinant éthique et digital pourraient accélérer la conquête de nouveaux clients

Si l'essor de la finance islamique djiboutienne est riche de promesses, plusieurs défis restent à relever pour lui permettre de libérer tout son potentiel Sur le plan réglementaire, il convient de finaliser la transposition des standards émis par les organismes de référence (IFSB, AAOIFI) en matière de fonds propres, de gestion des risques, de gouvernance, de transparence et de comptabilité. Un cadre spécifique aux PSIFIs devra aussi être développé

Les banques islamiques devront parallèlement renforcer leurs dispositifs de conformité charia, via la formation des équipes, la standardisation des contrats, la traçabilité des opérations et le contrôle expost. Elles gagneront aussi à diversifier leur offre commerciale, en proposant davantage de produits d'épargne et d'investissement, voire de microfinance.

Au terme de cette analyse, la finance islamique djiboutienne apparaît comme une industrie en pleine effervescence, qui a su dépasser le stade de niche pour s'affirmer comme un segment à fort potentiel. Ses performances remarquables en termes d'activité, de solidité et d'inclusion témoignent de la pertinence de son modèle dans le contexte local Pour autant, le secteur n'en est qu'aux prémices de son développement. Son changement d'échelle suppose de relever plusieurs défis, qu'ils soient réglementaires, opérationnels ou infrastructurels Cela implique une mobilisation coordonnée de toutes les parties prenantes, afin de créer les conditions d'une croissance pérenne et responsable.

C'est à ce prix que la finance islamique djiboutienne pourra pleinement contribuer au financement de l'économie, à la stabilité du système financier et à l'inclusion sociale Il s'agit d'un enjeu crucial pour l'avenir du pays, qui appelle une vision stratégique de long terme et une volonté politique au plus haut niveau Les prochaines années seront décisives pour concrétiser cette ambition et faire de Djibouti un modèle de développement de la finance islamique en Afrique

Sur le plan des infrastructures de marché, plusieurs chantiers prioritaires se dessinent : création d'un marché de Sukuk pour drainer l'épargne longue, mise en place d'un fonds de garantie des dépôts compatible à la charia, développement de juridictions spécialisées pour le règlement des différends. La conduite de ces réformes nécessitera une coordination efficace entre régulateur, opérateurs et universitaires. …lafinanceislamiquedjiboutienneapparaîtcomme uneindustrieenpleineeffervescence,quiasu dépasserlestadedenichepours'affirmercommeun segmentàfortpotentiel.Sesperformances remarquablesentermesd'activité,desoliditéet d'inclusiontémoignentdelapertinencedesonmodèle danslecontextelocal.

Stratégie

Business Development

Market Intelligence

Organisation

Ingénierie Financière

Finance Islamique

Financement de Projets

Gestion des Projets

Technologies Financières

Systèmes d'information

Data Analytics

Développement de Produits

Tout d’abord, je considère que la Banque Saba a été le principal contributeur à la rupture du monopole bancaire depuis sa création en tant que filiale de la SABA ISLAMIC BANK en 2006. Étant la première banque islamique à Djibouti, elle a été le point de départ d'une croissance des banques islamiques et a favorisé le développement des législations et des pratiques bancaires islamiques. La banque a un impact sur tous les secteurs économiques et de développement. Parmi ses nombreuses initiatives, les plus récentes sont le développement et le lancement des services bancaires numériques pour les particuliers et les entreprises en 2023 et 2024, visant à promouvoir l'inclusion financière et la numérisation bancaire. L'un des projets majeurs lancés en 2024 est le projet résidentiel Nagad pour les familles à revenus faibles et moyens. De plus, plusieurs produits ont été lancés pour favoriser l'inclusion financière et l'économie verte, y compris un produit spécifique pour le financement des petites entreprises dans le secteur de la production agricole.

En réalité, la banque a remporté plusieurs prix au cours des années 2021, 2022 et 2023. . Ces prix sont liés à l'excellence dans les services de financement aux particuliers, l'excellence dans le financement commercial, ainsi que l'excellence dans les services électroniques et numériques. Quant au prix GIFA, il s'agit du prix mondial de la finance islamique, considéré comme une marque prestigieuse d'excellence dans le domaine de la banque islamique. Ce prix est décerné chaque année et met en lumière les contributions exceptionnelles à l'échelle mondiale, regroupant des lauréats de diverses régions du monde, en Afrique, en Europe, en Amérique et en Asie. La banque l'a remporté dans la douzième édition de cette cérémonie de remises des prix pour son excellence dans le domaine du financement du commerce international. Il est indéniable que le comité de sélection, composé d'experts et de critères spécifiques, a choisi la Saba African Bank sur la base d'une étude approfondie et d'une

analyse incluant les domaines de la diversité des financements, le volume des financements sur une période donnée, la diversité des secteurs financés par la banque, le succès des projets commerciaux financés par la banque, ainsi que la capacité de la banque à se conformer aux normes internationales et à diverses données statistiques sur lesquelles le comité de sélection s'appuie.

La banque a participé à la conférence sur l'investissement rapide dans l'énergie renouvelable en Éthiopie et en Tanzanie, qui s'est tenue en avril 2023 dans la capitale, AddisAbeba. Cette participation de la banque découle de son souci et de son intérêt à soutenir les projets de développement durable et à réaliser sa vision ambitieuse de renforcer le leadership en Afrique. Le succès de la Saba African Bank dans la création de cités modèles à Djibouti, telles que la Cité Saba à Doraleh et le projet de la Cité Saba à Nagad en cours de construction, a renforcé la position de la banque dans ce secteur. C'est un domaine d'intérêt et un besoin de

développement réel, non seulement à Djibouti mais aussi dans les pays de la corne de l'Afrique en général. Nous aspirons à mener ces expériences dans les pays de la région de la corne de l'Afrique afin de promouvoir la création des villes résidentielles basées sur des normes durables et de stimuler l'économie verte, en accord avec les recommandations des Nations unies. Nous avons également un grand intérêt à tirer parti des opportunités d'investissement dans l'énergie, les infrastructures routières et les projets industriels transformateurs dans les pays de la corne de l'Afrique, qui ont encore un besoin crucial de ces projets. Ces pays ont également de grandes opportunités de transition vers les énergies propres, avec des sites géographiques qui les qualifient grandement pour bénéficier de l'énergie solaire, thermique, éolienne et hydraulique. Nous travaillons actuellement à collecter des informations et nous disposons d'une équipe spécialisée pour préparer des études afin d'obtenir des informations et des données adéquates qui nous permettront de prendre des décisions appropriées pour entrer dans des partenariats de financement réussis. Il existe de fortes indications positives dans ce domaine.

Il ne fait aucun doute que la pandémie de COVID-19 a eu des répercussions négatives sur l'économie mondiale, l'économie locale et le secteur bancaire. Cependant, elle a été un catalyseur majeur pour nous dans l'innovation de moyens et de solutions pour faire face à ces effets. Au sein de la Saba African Bank, nous considérons avoir redoublé d'efforts pour nous orienter vers des solutions numériques et des produits électroniques pendant la période de COVID-19. Nous avons lancé une gamme de services dans l'application Saba Mobile, permettant à nos clients d'effectuer diverses transactions bancaires via l'application sans avoir besoin de se rendre en agence. Certains de ces services ont contribué à réduire le temps de traitement des transactions et donc le temps de présence du

client en agence. D'autre part, notre gestion de cette période nous a valu une expérience de premier plan dans la formation des équipes de travail en temps de crise et leur gestion de manière professionnelle, assurant la continuité des services et la satisfaction des besoins des clients avec facilité et efficacité.

Effectivement, Djibouti déploie des efforts extraordinaires pour

devenir un centre de finance islamique, comme en témoignent clairement les tenues fréquentes des sommets régionaux des banques islamiques, ainsi que le soutien continu du président de la République, M. Ismaïl Omar Guelleh. À cet égard, M. Ismaïl Omar Guelleh, président de la République de Djibouti, s'est vu décerner le Prix mondial de la finance islamique 2017 lors d'une cérémonie tenue au Kazakhstan en reconnaissance de ses efforts dans ce domaine. De plus, les investissements consentis par Djibouti dans les chemins de fer, l'énergie, les routes, les communications, ainsi que dans la législation, constituent une course contre la montre pour préparer l'infrastructure et le cadre législatif qui joueront un rôle crucial dans la réalisation de cette orientation. Nous renforçons également les efforts du gouvernement et nous nous accordons avec lui pour ancrer les principes juridiques de la banque islamique en organisant des conférences et des séminaires conjoints. Nous avons des initiatives avec des organismes gouvernementaux officiels pour établir des partenariats conformes aux principes de la charia et pour renforcer et activer le financement islamique de microentreprises. La diversité de nos produits et services financiers basés sur les principes de la charia islamique, qui favorisent l'inclusion financière et englobent toutes les strates de la société, contribue à renforcer l'établissement de la banque islamique à Djibouti, qui sera une pratique réelle à travers laquelle Djibouti exercera pleinement son rôle régional avec puissance et succès.

La Banque centrale de Djibouti déploie d'énormes efforts dans ce domaine en publiant des bulletins et des circulaires standardisés et réglementés pour les opérations bancaires. Cependant, le travail dans ce domaine nécessite encore plus d'efforts, surtout avec les changements continus dans le cadre réglementaire mondial, supervisé par des institutions internationales, financières et des organisations professionnelles mondiales. Les mesures prises par la Banque centrale au cours des dernières années ont été rapides et fructueuses, mais nécessitent encore plus d'efforts.

Chez la Saba African Bank, conscients de l'importance de renforcer le cadre réglementaire, nous avons organisé en début d'année 2024 un symposium intitulé « Les fondements et les lois régissant la banque islamique ». Nous avons accueilli l'un des plus grands érudits contemporains en jurisprudence islamique, le Dr Fadel Mourad, ainsi qu'une délégation comprenant des membres de l'Autorité de surveillance islamique des banques à Djibouti, ainsi que les membres de l'Autorité de contrôle islamique de la Banque centrale de Djibouti et de

l'Autorité de contrôle islamique de la Banque du Somaliland. Tout cela témoigne de l'engagement de la banque à unifier les visions et à échanger des idées dans ce domaine.

Il est évident que la position stratégique de Djibouti sur la mer Rouge et le détroit de Bab el-Mandeb, en plus de sa stabilité sécuritaire et économique, la prédispose à devenir le principal centre logistique de la région. Djibouti a renforcé cette orientation à travers les investissements lancés dans les domaines ferroviaire, routier, énergétique, ainsi que dans l'infrastructure portuaire, la création de zones franches et les facilités offertes aux investisseurs grâce à la législation et à la fenêtre unique

d'investissement. Toutes ces initiatives représentent des étapes importantes.

Nous, à la banque, développons nos systèmes et répondons à tous les efforts déployés par le pays pour garantir des interactions avec tous les secteurs. Nous avons ouvert une succursale dans la zone franche pour fournir des services bancaires adaptés aux entreprises qui y opèrent. De plus, une autre succursale a été établie dans la nouvelle zone franche internationale de Djibouti (DIFTZ). Nous avons également travaillé à lier notre système bancaire au système de la DPCS (Djibouti Port Community Systems) dédié pour coordonner les différents processus liés à l'importation/exportation à travers les ports, les aéroports, le rail et le corridor, SGTD (Société de Gestion du Terminal a conteneur de Doraleh) et le DMP (Doraleh MultiPurpose Port).

En réalité, la technologie et les systèmes utilisés représentent un pilier essentiel dans la réponse à l'évolution, à l'innovation et à la transition vers le numérique. Dans ce contexte, nous avons achevé en 2022 la construction et le

lancement du tout dernier système bancaire au monde, le système Temenos T24 appelé (Temenos Transact) maintenant. Ce système nous a permis de développer de nombreux services numériques via l'application Saba Mobile pour les particuliers. De plus, nous avons développé et lancé le service de banque en ligne (EBANKING) pour les entreprises et créé des produits de financement conformes aux principes de la charia islamique, tels que le financement Mudharaba, les financements par leasing avec option d'achat, le financement de petits projets agricoles, et bien d'autres produits encore. L'offre de ces services, tant sous forme numérique que financière, contribue à promouvoir la sensibilisation à la banque islamique et à diffuser ses principes afin de les enraciner dans la société, tant au niveau des individus et des entreprises qu'au niveau des pratiques.

La banque a établi une vision de leadership dans le secteur bancaire islamique à Djibouti et en Afrique de l'Est, et les plans ont été construits sur cette base. Nous travaillons selon des valeurs clairement définies dans nos écrits et sur notre site internet. Nous travaillons constamment à renforcer ces valeurs au sein de notre formidable équipe et à les promouvoir dans sa conscience à travers une série d'activités de sensibilisation, de formation, culturelles et sociales que la banque mène avec son équipe. De plus, nous renforçons ces principes et ces valeurs auprès de nos clients pour qu'ils soient une source d'inspiration et qu'ils servent de mesure de

contrôle que le client utilise pour évaluer son partenariat. Ces valeurs se traduisent par :

• Le client d'abord.

• La confiance - renforcer la confiance entre la banque et ses clients, ainsi qu'entre la banque et les parties prenantes et la communauté

• L'excellence.

• La Maîtrise.

• L'innovation et le développement continu

• Le travail en esprit d'équipe

• Conformité aux principes religieux et éthiques

Nos programmes et produits financiers sont accessibles et adaptés à tous les segments de la société, ne se concentrant pas sur un groupe ou un segment à haut rendement Au contraire, nos programmes financiers sont diversifiés en termes de secteurs (commercial, industriel, de services, résidentiel, etc.) , ce qui nous permet d'appliquer le principe d'évitement des risques de concentration sectorielle De plus, nos programmes de financement s'adressent à divers segments de la société, profitant aux entreprises, aux entreprises, aux entrepreneurs, aux particuliers, aux étudiants, aux travailleurs indépendants et au secteur féminin des petites entreprises L'objectif de cette diversification est d'éviter les risques de concentration dans les segments, et la combinaison des deux principes, à savoir le principe de la diversification sectorielle et celui de la diversification des segments de la société, nous permet d'avoir un impact positif sur l'ensemble de la société et de promouvoir une responsabilité sociale et une conscience éclairée au développement de la société

La vision de la banque repose sur le leadership dans le secteur bancaire à Djibouti et dans la Corne de l'Afrique, et nous progressons de manière stable et consciente dans cette direction. Au cours de la période précédente, nous avons mis en place un nouveau système bancaire, le système Temenos, qui constitue un élément clé de notre transformation et le point de départ pour absorber l'expansion des branches régionales Il s'agit de l'un des systèmes modernes au niveau mondial, utilisé par un très grand nombre de grandes banques internationales dotées de succursales régionales dans plusieurs pays et continents D'un autre côté, nous travaillons à renforcer les fondations de la banque et à améliorer ses services et pratiques, et nous avons déjà accompli de grands progrès dans ce domaine, bien qu'il nous reste encore beaucoup à faire Le processus de développement est continu et ne s'arrête pas à une limite spécifique Nous avons des filiales d'assistance dans certains pays, telles que les transferts de fonds en Somaliland, qui est une branche dédiée aux services de transferts commerciaux, et nous avons également un bureau à Addis-Abeba

pour faciliter les affaires de nos clients. Au cours de la période à venir, nous cherchons à entrer dans plusieurs pays africains et nous étudions les avantages disponibles dans chaque pays du continent africain. Nous prenons nos décisions de manière étudiée et consciente, en évitant la précipitation et les informations inexactes, et conformément à la vision de l'État de Djibouti pour contribuer à renforcer son rôle dans les pays de la région dans le domaine de la banque islamique.

Il ne fait aucun doute que ce forum constituera une étape importante dans la construction des concepts technologiques et numériques, d'autant plus que Djibouti déploie des efforts considérables pour développer le secteur financier et les systèmes bancaires. C'est pourquoi nous avons décidé d'être un partenaire principal de la deuxième édition. Nous offrons une gamme de services dédiés aux particuliers dans le domaine des cartes électroniques et des services de l'application Saba Mobile, qui vont au-delà des services traditionnels pour proposer des solutions innovantes et variées. Nous avons également des produits spécifiques pour les

entreprises et les points de vente. De plus, nous avons des partenariats locaux pour offrir des services numériques exceptionnels, notamment avec des institutions gouvernementales et autonomes comme la Caisse Nationale de Sécurité Sociale, l'Administration Fiscale et La DPCS. Nous avons également des partenariats avec des entités privées locales pour proposer des services numériques innovants. Cette édition sera, nous l'espérons, riche en nouveautés et incitera tous les secteurs, entreprises et le public à adopter des idées de développement des systèmes, services et transactions numériques, tout en renforçant la sensibilisation aux services numériques, ce qui constitue notre principal objectif.

S'aventurer dans la finance islamique en créant Khuwaylid Capital est né d'une croyance profonde dans les principes de la finance islamique et d'un désir de contribuer à la croissance et au développement d'opportunités d'investissement éthiques et conformes à la Charia dans la zone UEMOA.

Du point de vue de l'éthique et du développement durable, la finance islamique fonctionne sur des principes de partage équitable des risques entre les parties ainsi que sur des pratiques éthiques, responsables et durables, qui sont en résonance avec mes valeurs personnelles La finance islamique met l'accent sur les investissements qui ont un impact économique, social et environnemental positif tout en respectant les principes de la charia Le lancement de Khuwaylid Capital vise à tirer parti des principes de la finance islamique pour contribuer à la réalisation des objectifs de développement durable (ODD) des Nations unies en encourageant l'esprit d'entreprise et en

stimulant la croissance économique tout en réduisant les inégalités (principalement liées au genre et à l'exclusion financière) et en protégeant l'environnement Du point de vue des opportunités commerciales, des marchés comme le Sénégal présentent un potentiel de croissance important et un paysage économique dynamique, en particulier pour les petites et moyennes entreprises (PME) Cependant, les services financiers traditionnels ne répondent souvent pas aux besoins spécifiques des investisseurs et des entrepreneurs de la région qui recherchent des services et des produits financiers halal La mise en place du premier fonds d'investissement à impact conforme à la Charia dans la zone UEMOA représente une opportunité de combler cette lacune et de fournir des solutions d'investissement innovantes et adaptées au marché

En particulier, les produits financiers islamiques, tous sans intérêt, couvrent le spectre des besoins en capitaux des PME, du financement des investissements à long terme à la couverture des besoins en capitaux à court terme. En tant que fonds d'investissement à impact, nous explorerons la gamme de produits financiers pour mieux répondre aux besoins de financement des PME dans lesquelles nous investissons Enfin, en tant qu'entrepreneur financier, je suis animé par une passion pour l'innovation et un désir de lancer de nouvelles initiatives dans le secteur financier afin de mieux répondre aux besoins de nos clients, entrepreneurs et investisseurs. Khuwaylid Capital est le fruit de ce que j'ai eu le privilège d'observer sur le marché au cours de la dernière décennie. Dans l'ensemble, l'idée de m'aventurer dans la finance islamique et de créer Khuwaylid Capital est née d'un mélange de considérations éthiques alignées sur mes valeurs personnelles, d'une opportunité de marché, d'un engagement en faveur de l'investissement d'impact et d'un esprit d'entreprise Je suis enthousiasmé par le potentiel de la finance islamique à contribuer positivement au développement économique durable du Sénégal et de la zone UEMOA en général

Le nom du fonds, Khuwaylid Capital, s'inspire de Hazra Khadija Bint Khuwaylid RA, une femme emblématique qui a vécu entre les 6e et 7e siècles de notre ère à La Mecque, en Arabie saoudite. Première épouse du prophète Mohammed ﷺ , elle est entrée dans l'histoire en étant la première personne à accepter l'islam. Elle était également une femme d'affaires exceptionnelle, ayant surpassé l'ensemble

de sa tribu Quraysh en termes de biens marchands Dans une société fortement patriarcale, elle a dirigé avec succès un empire commercial transfrontalier comptant des centaines d'employés, dont notre bien-aimé prophète Muhammad.ﷺ Elle était connue pour son sens des affaires, sa piété et sa générosité sans bornes ; c'était une épouse dévouée et une mère engagée qui a joué un rôle crucial dans l'établissement de l'islam Elle est un modèle universel d'excellence, d'intégrité et de réussite. Par conséquent, pour nous, le nom "Khuwaylid" représente un héritage d'intégrité, d'humilité, d'esprit d'entreprise, d'engagement communautaire et d'autonomisation, autant de valeurs fondamentales qui entrent en résonance avec la vision et la mission de notre Fonds. Ce nom nous rappelle le riche héritage de la civilisation islamique et nous incite à respecter les normes les plus élevées en matière de conduite éthique et de responsabilité sociale dans le

cadre de nos activités

La transition vers le domaine de l'investissement islamique à impact a effectivement présenté plusieurs défis

Néanmoins, avec l'aide et par la grâce d'Allah SWT, grâce à la persévérance, à la planification stratégique et à l'engagement envers notre mission, nous avons surmonté certains d'entre eux L'un de ces défis a consisté au besoin de naviguer entre les cadres réglementaires complexes qui régissent la finance islamique et les marchés des capitaux privés et de la dette dans la zone de l'UEMOA. Nous avons investi beaucoup de temps et de ressources afin de mieux appréhender le paysage juridique et réglementaire, d'établir des relations avec les autorités de régulation et de garantir le respect des principes de la charia et des lois locales La collaboration avec des spécialistes de la finance islamique, des experts juridiques et des conseillers en réglementation est essentielle pour surmonter cet obstacle, et notre travail dans ce domaine se poursuit Les marchés de la finance islamique, du capitalinvestissement et de la dette sont naissants dans la zone de l'UEMOA En tant que fonds pionnier, il est de notre rôle de

contribuer activement à l'élaboration de l'environnement réglementaire

En outre, établir la confiance et de la crédibilité en tant que nouvel entrant dans l'industrie de la finance islamique est un autre défi que nous devons surmonter. Nous abordons ce défi en communiquant de manière transparente notre vision, nos valeurs et notre stratégie d'investissement aux parties prenantes, y compris les investisseurs, les entrepreneurs, les partenaires et les communautés Nous mettons l'accent sur l'expertise de notre équipe, ses antécédents et son engagement envers les principes éthiques, dans l'espoir de gagner la confiance des parties prenantes au fil du temps grâce à des performances et à une intégrité constantes

rendements ajustés au risque attrayants dans les investissements conformes à la Charia Nous avons également tiré parti de notre réseau d'investisseurs, en particulier les investisseurs locaux, les contacts industriels et les partenaires stratégiques, pour sensibiliser et susciter l'intérêt pour notre fonds.

Enfin, l'identification d'opportunités d'investissement de haut niveau, conformes à nos critères d'investissement et aux principes de la charia, reste un domaine d'attention important au moment de notre lancement. Nous relevons ce défi en tirant parti de notre réseau, en menant des études de marché approfondies et en établissant des partenariats avec des entrepreneurs locaux, des experts du secteur et des conseillers en

Par ailleurs, l'obtention de capitaux pour notre fonds a été un défi important et crucial, compte tenu du paysage concurrentiel et de la nécessité d'attirer les investisseurs vers un concept novateur dans la région Nous nous sommes efforcés de surmonter cet obstacle en articulant une thèse d'investissement convaincante, en soulignant l'opportunité de marché dans la zone UEMOA, en particulier au Sénégal, la deuxième plus grande économie, et le potentiel pour des

investissement Des processus rigoureux de diligence raisonnable sont actuellement mis en œuvre pour évaluer les investissements potentiels et atténuer les risques de manière efficace Nous sommes très enthousiastes quant aux quelques propositions que nous avons déjà et qui, nous l'espérons, seront commercialisées cette année. En résumé, la transition vers l'investissement d'impact islamique présente des défis importants pour naviguer entre

les cadres réglementaires de la zone UEMOA, établir la confiance et la crédibilité, lever des capitaux et trouver des marchés Cependant, en tirant parti de notre expertise, en favorisant les partenariats stratégiques, en faisant preuve d'intégrité et en maintenant une attention constante sur notre mission, nous surmontons ces défis par la grâce d'Allah SWT et les transformons même en opportunités.

peuvent atténuer les fluctuations saisonnières des prix des matières premières.

En ce qui concerne l'éducation, l'acquisition de connaissances, en général, est obligatoire en Islam, ce qui s'aligne sur notre vision de contribuer à la réalisation de l'ODD numéro 4 des Nations Unies sur l'éducation de qualité pour tous, qui traite de l'éducation de qualité équitable et des possibilités d'apprentissage tout au long de la vie pour tous sans discrimination, ce qui relève de la protection de la vie, de l'intellect et de la progéniture en Islam Nous soutiendrons donc le développement d'institutions éducatives qui abordable et de qualité à

tous, indépendamment de la confession et du contexte socioéconomique. Les investissements dans les écoles, les centres de formation professionnelle et les plates-formes technologiques éducatives peuvent élargir l'accès à l'éducation aux masses, renforçant ainsi le développement du capital humain