Publicités Web TV et vidéos sponsorisées •Publicités (images et vidéos) dans les magazines •Publicités sur sites web •Interviews •Renforcement de la marque •Newsletters •Podcasts sponsorisés •Contenus sponsorisés •Production vidéo corporate •Vidéos sponsorisées •Partenariats events/media •Reportages/ •Rapports DigitalReport Sites web mobile et desktop Magazine Google SEO Réseaux sociaux 01 03 08 07 Mensuel et Hebdomadaire 02 06 05

Sommaire Pages 06 L’EDITO Avec Sory TOURE 10 ACTUALITES Points sur la financeislamique en Afrique et dans le reste du monde 12 FINANCE CLIMATIQUE SALIM REFAS Enseignant-chercheur Rédacteur du rapport: Exploiter le potentiel de la finance climatique islamique 19 Dr. Mouhamed Bechir BELAID Enseignant, Expert consultant en finance islamique L’OCI ET LES OPPORTUNITES POUR 2023 Dr. Rushdi SIDDIQUI 36 La problématique de la conformité des cryptomonnaies aux principes de la finance islamique PANORAMA DE LA FINANCE ISLAMIQUE EN TUNISIE Marché Halal du Nigéria: Des perspectives économiques attrayantes pour 2023 et au-delà 46 30 Tenan SORO & Sory TOURE Muhammed JIMOH Islamic Finance Magazine Islamic Finance Magazine IFC MAGAZINE-JUILLET 2023 4

LA GRANDE INTERVIEW

58

Rilwan SUNMONU Directeur Général, Noor Takaful (Nigéria) INTERVIEW Mouna LEBNIOURY Directrice générale, Bank Al Yousr, Maroc 80 TOUR AFRICAIN DE LA FINANCE ISLAMIQUE 2023 Focus sur l’étape marocaine 68 IFC MAGAZINE-JUILLET 2023 5

Que peut offrir la finance islamique au monde d’aujourd’hui?

L’industrie de la finance islamique affiche indubitablement plus que jamais son dynamisme Bien qu’elle soit considérée comme n’ayant pas encore atteint son plein potentiel, elle n’en demeure pas moins active avec des acteurs de plus en plus engagés et des initiatives qui proposent des solutions innovantes et pratiques aux nombreux défis du monde contemporain Elle participe valablement aux débats importants sur des thématiques sectorielles et transverses afin de concourir à la construction d’un monde meilleur pour les générations présentes et futures

A titre d’exemple d’initiative, on peut citer: « La finance climat islamique est la meilleure opportunité pour le secteur de la finance islamique de s’ouvrir au monde des investisseurs qui ne sont pas uniquement tiré par les aspects religieux, à savoir islamiques. » Illustrative, cette citation est tirée de l’interview de Salim REFAS, rédacteur du récent rapport sur la finance climatique: Unlocking Islamic Climate Finance (Exploiter le potentiel de la finance islamique pour le climat) Ledit rapport, publié en novembre 2022, est une grande première en la matière et explore les potentialités de la finance islamique pour le financement du climat. Certes, la finance climat islamique apparaît pour l’instant comme une niche mais comme le souligne Salim REFAS, « Le potentiel de la finance islamique verte est très important et ceux qui auront développé le plus tôt leur compréhension, leur maturité de ce secteur vont bénéficier le plus vite de ces opportunités. »

Le secteur des technologies financières n’est évidemment pas en reste de la dynamique de l’industrie de la finance islamique. Bien au contraire, il a connu plusieurs initiatives et continue de susciter beaucoup d’engouement Mais l’on ne saurait faire fi des opinions savantes exprimées, particulièrement celles relatives à la conformité des cryptomonnaies aux principes de la finance islamique De ce fait, nous vous proposons dans ce numéro un exposé instructif sur la question

Dans la grande interview, Rilwan SUNMONU, DG de Noor Takaful, aborde des questions de fond sur le secteur de l’assurance islamique (Takaful): dynamiques du marché, initiatives, défis, perspectives, enjeux La redistribution des excédents est l’un des atouts considérables qui est à même de permettre à ce secteur d’élargir la couverture assurantielle et se positionner comme un levier de développement de plus en plus incontournable au Nigéria. Il corrobore en affirmant que l’entreprise a « stratégiquement construit une marque de confiance dans le secteur en tenant les promesses » faites depuis plusieurs à leurs participants dont le nombre n’a cessé de croitre exponentiellement de ce fait

Par ailleurs, malgré le contexte de crainte généralisée face aux crises financières et économiques qui prévalent dans bon nombre d’économies particulièrement depuis l’année dernière, Rushdi SIDDIQUI se veut optimiste voire confiant quant aux opportunités que regorge l’ensemble des pays de l’Organisation de la Coopération Islamique Cet ancien directeur mondial des indices islamiques du Dow Jones et responsable mondial de la finance islamique et de l'OCI chez Thomson Reuters vous dévoile une panoplie d’opportunités d’investissements et d’affaires à exploiter en cette année 2023.

Enfin, vous pourrez revivre l’étape inaugurale de l’IFTA (Islamic Finance Tourr Africa) qui s’est tenue au Maroc le 9 mars dernier et a réuni des acteurs majeurs de la finance participative au Maroc. Ce roadshow africain sur la finance islamique se veut bien ambitieux et affiche un objectif à la hauteur de ses ambitions: Construire une infrastructure durable post-covid 19 de la finance islamique pour soutenir le développement des économies africaines. Le voyage tient ses promesses et continue En attendant les autres étapes, rendez-vous est pris très prochainement pour le 11 juillet 2023 à Dakar!

Directeur de publication

IFC MAGAZINE-JUILLET 2023 6

Directeur de publication

sory.toure@dexterityafrica.com

Rédacteur en chef muhammed.jimoh@ dexterity-africa.com

Correction muhammed.jimoh@ dexterity-africa.com

pefagneli.sanogo@ dexterity-africa.com

Secrétaire de rédaction

Tenan SORO tenan.soro@ dexterity-africa.com

Contributeurs

Infographie yannickachille222@ gmail.com

Marketing et vente publishing@ dexterity-africa.com

Numéros Précédents

Publié par Dexterity Africa

Abidjan

Côte d’Ivoire

Contacts

Tel +225 27 22 558 120

Email: publishing@dexterity-africa.com

IFC MAGAZINE-JUILLET 2023 7

...Pour l'islam, soit les gens investissent leur argent prenant en compte les risques inhérents, soit ils subissent des pertes en le gardant et en le rendant non productif. L'islam encourage la notion de risques et de rendements plus élevés (proportionnellement) et la promeut comme seule issue plausible pour les investisseurs.

L'objectif est que les investissements à haut risque stimulent l'économie et encouragent les entrepreneurs à maximiser leurs efforts pour réussir, avec des retombées appropriées pour la communauté".

IFC MAGAZINE-JUILLET 2023 8

S'aventurer dans le monde du négoce et des affaires comporte son lot de risques et de récompenses. L'une de ces pratiques à risque consiste au fait que des négociants ou des hommes d'affaires vendent des biens ou des titres qu'ils ne possèdent pas encore. Cette pratique engendre plusieurs risques, non seulement pour les cocontractants (les acheteurs), mais elle menace également de manière significative la stabilité du marché.

IFC MAGAZINE-JUILLET 2023 9

Rapport sur la finance islamique en 2021 (IFDI, 2022)

❖ + 4 000 milliards USD, valeur de l’industrie

❖ 17 % de croissance

❖ 70 % des avoirs détenus par le secteur de la banque islamique

❖ 14 % de croissance pour les Sukuk

❖ 34 % pour les capitaux islamiques

❖ 17 % de croissance pour le Takaful

❖ 5% de croissance pour les autres secteurs

L'adoption du projet de loi no 2 de 2023 modifiant l'impôt sur le revenu a levé tous les obstacles juridiques à la mise en œuvre des produits bancaires islamiques en Ouganda Le Parlement, le 27 juin 2023, a suspendu l'examen du projet de loi sur l'impôt sur le revenu suite à un désaccord sur la définition du terme ‘’intérêts ’’ Kiryowa Kiwanuka, le procureur général, a fait valoir que le projet de loi modifie la loi sur l'impôt sur le revenu en définissant l'activité financière islamique comme une "activité conforme aux principes de la charia" L'assurance islamique, appelée "takaful", et la réassurance, le "re-takaful" dans la banque islamique, sont prévues dans la modification L'article 67 de la loi principale est modifié pour créer une obligation de retenue d'impôt pour les associés non-résidents dans le cadre du partenariat islamique Une fois promulgué par le Président ougandais, les institutions financières pourront introduire des opérations bancaires conformes à la charia, y compris l'assurance (takaful) et la réassurance (retakaful)

l'engagement de Leadway Takaful à respecter les principes du takaful, qui promeut la solidarité et l'entraide mutuelle L'événement renforce l'attrait de l'assurance islamique en Côte d'Ivoire et ouvre la voie à son expansion dans la région Leadway Takaful, présente dans le pays depuis 2018, offre actuellement des produits d'assurance takaful non-vie et affiche sa détermination à jouer un rôle précurseur dans le secteur de l'assurance islamique Cette initiative répond aux préoccupations des populations exclues de l'assurance conventionnelle et renforce l'éthique et l'accessibilité de l'assurance takaful à tous.

Leadway Takaful, une compagnie d'assurance islamique en Côte d'Ivoire, a remis un chèque de 20 000 800 FCFA à la Régie Hadj, représentant les excédents de l'exercice 2022 du Hadj, pour lequel l'entreprise a assuré 50% des pèlerins Cette première cérémonie de remise de chèque s'est tenue au siège du Commissariat du Hadj, en présence de plusieurs. Ce geste témoigne de

Ce financement est le fruit d’une convention que viennent de signer ces deux institutions partenaires en présence de leurs dirigeants respectifs. Cet accord de financement de type Moudharaba, s’inscrit dans le cadre de la promotion d’une microfinance durable, inclusive et accessible à tous Par ailleurs, ce partenariat permettra aux deux institutions financières de renforcer leurs missions respectives Pour l’essentiel, les deux dirigeants se sont félicité de la signature de cette convention. Ce fut également l’occasion pour ces derniers d’appeler de vive voix à la mise en place de procédures plus adaptées concernant la demande et l’obtention d’agrément auprès des autorités de régulation du secteur de la microfinance au Sénégal Cet appel entend faciliter l’entrée de plus d’acteurs d’où la dynamisation du secteur; l’objectif ultime étant de rendre la microfinance durable et facile d’accès à toute la population sénégalaise

IFC MAGAZINE-JUILLET 2023 10

Islamic Coin, la cryptomonnaie conforme à la charia axée sur l'éthique, a réussi un exploit remarquable en sécurisant 200 millions de dollars auprès d'ABO Digital (Alpha Blue Ocean), devenant ainsi l'une des transactions les plus importantes de l'histoire de la crypto Avec un financement total de 400 millions de dollars, Islamic Coin surpasse Circle, BlockFi et Solana

Cette monnaie numérique révolutionnaire et le réseau Haqq qui la soutient sont destinés aux 1,9 milliard de musulmans du monde entier, proposant des produits et des services innovants Grâce à sa reconnaissance internationale, avec des soutiens de personnalités éminentes et des leaders régionaux, l'équipe d'Islamic Coin réalise sa mission d'autonomisation de la communauté musulmane mondiale dans l'ère numérique

Le partenariat récent avec ABO Digital permettra d'introduire Islamic Coin auprès des investisseurs du réseau ABO et de développer des produits financiers conformes à la charia pour le financement alternatif des actifs numériques Avec un accès potentiel à 200 millions de dollars, cette collaboration offre à Islamic Coin une solide stabilité financière Ce succès s'ajoute à une autre avancée majeure: la signature d'un protocole d'accord avec le groupe londonien DDCAP, ouvrant la voie à l'intégration du réseau Haqq avec plus de 300 banques islamiques mondiales. Islamic Coin, bientôt disponible sur les plateformes d'échange, se positionne progressivement comme un acteur majeur dans le secteur financier

Nationale du pays, qui vise à soutenir la croissance durable du secteur alimentaire local Les secteurs de la volaille, des produits laitiers, de la boulangerie, des confiseries, des boissons et des jus bénéficieront principalement de ces investissements. Le ministère prévoit également de maximiser la valeur des cultures agricoles locales qui offrent des avantages comparatifs pour le Royaume Cette stratégie vise à renforcer la compétitivité de l'Arabie Saoudite sur les marchés régionaux et mondiaux, en développant le savoirfaire local et en promouvant les exportations Les exportations alimentaires sont estimées à 3,7 milliards de dollars en 2022 et le ministère projette de doubler ce chiffre pour atteindre 10,9 milliards de dollars d'ici 2035

Ces investissements stimuleront également l'emploi, avec la création prévue de plus de 4 000 emplois dans l'industrie alimentaire Par ailleurs, plusieurs projets d’envergure sont en cours d’execution dans ce domaine

Selon Fitch Ratings, le Royaume-Uni maintiendra son statut de pôle occidental de la finance islamique, malgré sa nature de niche sur le plan national Grâce à la promotion de la Bourse de Londres (LSE) comme référence pour les sukuk internationaux, à son segment de fonds islamiques florissant et à son capital humain compétent, le pays continue de jouer un rôle prépondérant dans cette industrie. Avec plus de 55 sukuk cotés sur la LSE, d'une valeur totale de plus de 50 milliards de dollars américains, le Royaume-Uni a émis les premiers sukuk souverains en Occident en 2014, consolidant ainsi sa crédibilité

L'Arabie Saoudite annonce son ambition de devenir un acteur majeur de l'industrie alimentaire avec un objectif d'attirer 20 milliards de dollars d'investissements d'ici 2035, selon le Ministre de l'industrie et des ressources minérales, S E M Bandar bin Ibrahim Al Khorayef Cette initiative s'inscrit dans le cadre de la Stratégie Industrielle

Cependant, le marché local de la finance islamique au Royaume-Uni rencontre des défis qui freinent son adoption à grande échelle Les actifs des banques islamiques représentent seulement 0,1% des actifs du système global. Une émission de sukuk limitée et un compartiment de la takaful sous-développé contribuent à ce statut de niche

Et ce malgré que le gouvernement britannique ait mis en place des cadres réglementaires pour soutenir l’industrie de la banque islamique

IFC MAGAZINE-JUILLET 2023 11

La place financière tunisienne compte actuellement trois banques islamiques La première banque islamique est Al Baraka Bank qui appartient au groupe Al Baraka. La deuxième banque islamique est la Zitouna banque et la troisième banque islamique est Wifack banque Ce chiffre représente une évolution modeste de ces institutions financières sur le marché financier tunisien Ceci est d’autant plus remarqué puisque depuis 1983 il fallait attendre l’année 2010 pour voir la création de la deuxième banque islamique En plus, la seule banque islamique qui opérait durant toute cette période était une banque offshore qui travaillait principalement avec les nonrésidents. C'est-à-dire que différents produits financiers et services bancaires, surtout pour les particuliers, étaient restreints et ne pouvaient pas être offerts pour les clients qui voulaient mener des transactions financières en conformité avec les principes de la finance islamique Ainsi les dates marquantes du secteur bancaire islamique en Tunisie peuvent être présentées comme suit :

IFC MAGAZINE-JUILLET 2023 12

1983 : Mise en place de la première banque islamique qui appartient à un groupe bancaire islamique international avec un statut de banque offshore.

2010 : Création de la première banque islamique tunisienne, d’où la diversification du paysage bancaire islamique tunisien qui comptait désormais deux banques islamiques.

2013 : La première banque islamique en Tunisie dépose une demande d’agrément auprès de la banque centrale de la Tunisie pour devenir une banque onshore L’objectif de cette migration étant de diversifier la gamme des produits financiers islamiques offerts tout en incluant la cible des clients particuliers auparavant non autorisés

2015 : Création de la troisième banque islamique sur le marché financier tunisien Il s’agit de la transformation d’une institution financière conventionnelle de leasing pour devenir une banque opérant suivant les principes de la finance islamique.

La remarque issue de cet axe temporel de suivi des banques islamiques permet de constater que la finance islamique est une pratique ancienne sur le marché financier tunisien mais avec un rythme de développement très modeste.

IFC MAGAZINE-JUILLET 2023 13

En effet, il fallait attendre plus d’une vingtaine d’années pour avoir une diversification modérée dans l’activité bancaire islamique. Même au niveau du réseau bancaire, il manquait de proximité puisque jusqu’en 2010 le nombre d’agences bancaires islamiques ne se limitait qu’à huit sur tout le territoire tunisien Actuellement, et même avec cette diversification au niveau du nombre des banques islamiques, la part de marché de ce secteur reste très modeste. En effet, les actifs bancaires islamiques représentent seulement 6% du total des actifs bancaires. Les dépôts bancaires représentent 7% du total de dépôts et les financements représentent environ 5% du total des financements offerts par les banques. Toutefois, les dépôts bancaires islamiques ont augmenté de 16% depuis l’année 2019 Ces indicateurs financiers plaident en faveur d’une croissance de cette activité bancaire islamique mais avec un rythme modéré par rapport au rythme de croissance mondiale de cette industrie.

offrent des gammes de produits diversifiés à l’instar des produits Takaful offerts sur le marché international de la finance islamique. La création de ces institutions était liée à un segment de clients particuliers qui avaient besoin de couvrir ses risques notamment dans les financements octroyés C’est pourquoi les sociétés Takaful appartiennent aux banques islamiques existantes et accompagnent les offres de produits de ces dernières sur le marché En suivant la même logique, récemment et plus précisément au mois d’aout 2022, la troisième banque islamique a effectué l’acquisition de la troisième compagnie d’assurance islamique en Tunisie. Ainsi, le paysage Takaful est totalement en phase avec le secteur bancaire islamique En d’autres termes, chaque banque islamique en Tunisie possède une société Takaful appartenant à son groupe.

Le marché financier tunisien comporte actuellement trois compagnies d’assurance islamiques Takaful. Ces institutions financières. off

Les institutions financières islamiques en Tunisie rencontrent des difficultés liées à la levée de fonds sur le marché monétaire. Il s’agit de risque de liquidité accentué puisqu’il n’y a pas d’instruments de gestion de liquidité conformes aux préceptes de la finance islamique. En effet, la

IFC MAGAZINE-JUILLET 2023 14

la banque centrale de Tunisie ne prévoit pas actuellement des instruments interbancaires de gestion de liquidité pour les institutions financières islamiques. Il est à noter que le gouvernement tunisien a annoncé en 2021 le recours aux sukuks comme alternative de liquidité sur le marché financier islamique. Cependant, cet instrument n’a été utilisé que par une banque islamique de la place et ce sur le marché national pour lever des fonds. En tant qu’instrument de liquidité souverain, il a été prévu d’utiliser le sukuk pour financer le budget de l’Etat afin de diversifier les ressources de financement des dépenses budgétaires Jusqu’à présent, les sukuks souverains n’ont pas été émis malgré leurs efficacités prouvées à l’échelle internationale

La banque centrale de la Tunisie a publié en 2019 le circulaire numéro 2019-08 dans lequel le régulateur avait défini les différents produits financiers qui peuvent être offerts par les institutions financières islamiques En effet, malgré le commencement historique de la finance islamique depuis les années quatrevingt, il n’y avait pas un encadrement juridique et dédié à la finance islamique A titre d’exemple, le produit de la Mourabaha a été long

longuement traité par le régulateur avec le même cadre que celui applicable au crédit à intérêt utilisé par les banques conventionnelles. Dans cette même circulaire, le régulateur a publié des directives relatives aux notifications et exigences de publication des informations financières par les institutions opérant dans le secteur de la finance islamique. Il faut noter que ce cadre règlementaire a éprouvé une nécessité de plus d’encadrement en matière de système de gouvernance afin de favoriser la protection des dépositaires et assurer la stabilité globale de l’ensemble de l’écosystème de la finance islamique. Dans ce contexte, la banque centrale de la Tunisie a publié le 19 aout 2021 une nouvelle circulaire, circulaire n°2021-05, afin de spécifier le cadre règlementaire applicable aux banques islamiques. Il faut noter que ce texte de loi n’est pas dédié exclusivement aux institutions financières islamiques mais il contient entre autres des dispositions spécifiques applicables à ces institutions financières A titre d’exemple, on trouve le titre VII intitulé « Dispositions de gouvernance spécifiques aux établissements exerçant des opérations bancaires islamiques ». Parmi les principaux points évoqués dans ce nouveau texte règlementaire on trouve ceux liés au contrôle charaïque dans les institutions financière islamiques. En premier lieu le régulateur a évoqué les attributions liées au comité Chari’ah

IFC MAGAZINE-JUILLET 2023 15

Il y a lieu de préciser que le texte règlementaire utilise une terminologie spécifique pour ce comité à savoir « Le comité de contrôle de conformité des normes bancaires islamiques ». Il s’agit d’une différence de nomination mais le concept et le fondement sont les mêmes. Ce comité doit, selon ce texte règlementaire, définir et élaborer une documentation structurée pour les missions de contrôle qui lui sont confiées En outre, le régulateur a défini les interactions et les relations hiérarchiques avec les différentes parties prenantes de l’institution financière islamique comme le conseil d’administration, la direction générale et les différents départements de l’institution financière. Ceci est de nature à ajouter une formalité organisée à ce comité et auquel les institutions financières islamiques doivent s’aligner pour standardiser leurs pratiques en matière de gouvernance Outre les attributions du comité Chari’ah, cette règlementation récente a évoqué le rôle de l’auditeur charaïque interne. Cette fonction était pendant longtemps ignorée puisqu’il y a avait une confusion avec l’audit financier et le contrôle interne classique des institutions financières Avec la nouvelle règlementation, cette fonction est reconnue par le régulateur en tant que tâche indépendante de l’audit financier classique puisqu’elle requiert un ‘‘background’’ et une qualification particulière pour l’exercer. A ce niveau, une attention particulière a été accordée à l’expertise en finance islamique en tant que préalable pour assurer ce rôle. En plus, le texte règlementaire a insisté sur l’indépendance de ce rôle par rapport aux autres entités des institutions financières islamiques

Cette indépendance plaide en faveur d’une coopération avec le comité Chari’ah sans être influencé par les autres organismes de l’institution financière afin de favoriser une transparence indispensable à la bonne gouvernance, objet principal de la circulaire. Enfin, comme énoncé, et étant donné que l’un de ses objectifs est de protéger les dépositaires, une attention particulière a été accordée à la bonne gouvernance des titulaires de comptes de dépôts d’investissement. A ce stade, le régulateur a donné des instructions pour investir ces fonds en suivant des stratégies qui répondent aux attentes de ces dépositaires considérés comme des investisseurs. Outre cela, les institutions financières islamiques doivent œuvrer à fournir toutes les informations et la documentation nécessaires pour favoriser la transparence des transactions effectuées pour ces comptes.

En conclusion, la finance islamique en Tunisie est certes une pratique ancienne mais son rythme de croissance et de développement nécessite plus d’actions notamment en matière du nombre d’institutions financières et de produits offerts pour favoriser une concurrence qui répond au mieux aux exigences de la clientèle et du marché Il faut aussi privilégier le développement des compétences en la matière afin de conduire à une pratique meilleure et à un marché diversifié favorisant la stabilité financière et la sécurité des différents intervenants

DÉNOMINATION INSTITUTION FINANCIÈRE CATÉGORIE

Al Baraka Bank Tunisie

Zitouna Bank

Wifack Bank

Zitouna Takaful

Amana Takaful

Attakafulia

Zitouna Tamkeen

Banque islamique

Banque islamique

Banque islamique

Assurance Islamique

Assurance Islamique

Assurance Islamique

Micro Finance Islamique

14

IFC MAGAZINE-JUILLET 2023 16

Tableau récapitulatif des institutions financières islamiques en Tunisie

IFC MAGAZINE-JUILLET 2023 19

L’étude a été lancée suite à une interaction depuis des années entre la Banque Islamique de Développement (BID), basée à Djeddah, et la Banque Asiatique de Développement (BAD) basée à Manille, qui sont des partenaires de développement car elles ont 14 pays membres en commun et financent régulièrement des opérations communes dans les secteurs des infrastructures notamment.

Dans le cadre de leur activité de développement durable en ligne avec l’accord de Paris, ces deux institutions, la BID et la BAD, ont donc décidé de lancer cette initiative en commun dans le but d’évaluer le potentiel du financement climat conforme aux principes de la finance islamique à travers les pays membres qu’elles ont en commun.

C’est une nouvelle niche, c’est donc un aspect qui n’a pas été étudié auparavant, ou en tout cas juste marginalement avec quelques publications académiques et une étude prospective de la Banque Mondiale dans le passé.

La Banque Asiatique de Développement a lancé cette étude sur fonds propre en partenariat avec la BID. L’étude a commencé autour du mois de

juin 2021 et nous avons complété le travail fin novembre 2022. J’ai eu la chance d’être sélectionné en tant que consultant pour ce travail qui s’inscrit dans la stratégie 2030 de la Banque Asiatique de Développement.

La finance islamique a atteint un seuil spécifique, qu’on appelle seuil d’importance systémique: c’est-à-dire, selon la définition de l’IFSB, 15% de la finance globale du pays en question (ce qui est le cas dans 13 ou 14 pays seulement dans le monde), même si en tant que secteur la finance islamique s’est développée dans bien plus de pays évidemment et est présente peut-être dans une centaine de pays à travers le globe aujourd’hui, y compris des pays

IFC MAGAZINE-JUILLET 2023 20

européens et africains évidemment. Donc le développement du secteur dans les cinq dernières décennies s’est fait à deux vitesses: un développement dans certains pays qui est relativement important et rapide au point où les banques islamiques et les marchés de capitaux islamiques sont un segment important de l’architecture financière de ces pays (par exemple l’Arabie Saoudite, le Koweït, l’Iran, la Malaisie, Bruneï Darrusalam ou le Pakistan), et un développement très lent et marginal dans les autres pays dans lesquels il y a une présence certes de certains produits de la finance islamique, mais où elle n’a pas encore atteint une part de marché importante, en raison de diverses contraintes d’offre et de demande que nous abordons dans l’étude.

Ce qui est intéressant et qui ressort de notre étude c’est que la finance climat est en réalité non seulement compatible avec la finance islamique en termes de marché, mais surtout complémentaire. Il n’y a pas de données pour ainsi dire détaillées qui souligneraient l’importance du secteur de la finance climat islamique aujourd’hui, mais d’après nos études menées dans un échantillon de 13 pays, nous concluons que les actifs sont de l’ordre de 20 à 30 milliards de dollars à fin 2022 dans cette niche, donc pour ainsi dire une infime part de marché de moins de 1% du marché mondial de la finance islamique. Pour autant c’est un secteur qui croit rapidement mais surtout c’est un secteur qui ouvre un tout nouvel horizon à l’ensemble du monde de la finance islamique en permettant à celle-ci de cibler non plus les investisseurs soucieux d’investir en toute conformité à la Chari’a, la jurisprudence islamique. Par ailleurs, elle est une aubaine de façon générale pour tous les investisseurs mondiaux qui cherchent des investissements durables ou plus spécifiquement qui sont intéressés par les produits de la finance climat. Le secteur de la finance durable est un secteur qui a une très grande importance aujourd’hui dans le monde avec 40 000 milliards de dollars d’actifs. Ce sont de très gros marchés à l’échelle internationale et la finance climat islamique peut proposer des produits parfaitement intéressants pour une cible de clients beaucoup plus large que le marché de base de la finance islamique.

On a constaté cela par exemple en observant que les émissions de Sukuk dits « verts », c’est-à-dire conformes aux principes de la finance climat,

ont une variété d’investisseurs beaucoup plus large : presque la moitié des souscriptions de l’émission de Sukuk vert du gouvernement indonésien en 2020 étaient en provenance des Etats-Unis et d’Europe, c’est-à-dire bien plus que les émissions classiques de Sukuk. La finance climat islamique pourrait donc être la meilleure opportunité pour le secteur de la finance islamique de s’ouvrir au monde des investisseurs qui ne sont pas uniquement attirés par les aspects religieux, à savoir islamiques, mais également la finance responsable ou durable mondiale qui est un marché bien plus important.

C’est une question importante. Le produit phare de la finance islamique aujourd’hui est en effet le Sukuk vert, le “Green Sukuk’’. Deux contraintes fondamentales sont que les actifs Green Sukuk sont très limités (problème d’offre) et le marché de capitaux islamiques climat est encore trop peu actif donc la demande reste faible également. Pour développer de manière agressive ce segment, il faudrait s’inspirer

IFC MAGAZINE-JUILLET 2023 21

peut-être du marché des “Green Bonds’’ qui ont commencé avec seulement 5 milliards de dollars d’émission en 2010 et ont atteint plus de 270 milliards en 2022, c’est-à-dire une croissance de plus 40% par an en moyenne au cours des 12 dernières années !

Parmi les éléments fondamentaux qui pourraient catalyser un développement aussi rapide des marchés de capitaux islamiques climat dans la prochaine décennie, on cite dans le rapport la standardisation des produits et des normes juridiques, la certification, l’harmonisation des taxonomies et des méthodes de tarification ou de quantification des impacts, la promotion de nouveaux paradigmes de « protection » au sein de la finance islamique aussi, pour sortir de l’application de filtres « négatifs » sur les produits, à une promotion de l’impact sociétal et environnemental des produits de la finance islamique. Il faut aussi développer le secteur des services qui va aider à ses émissions, notamment pour les évaluations indépendantes des produits proposés et pour éviter le fameux « greenwashing » qui pourrait nuire au secteur. Il faut enfin s’appuyer sur la force des marchés de capitaux matures au sein de la finance islamique mondiale et au sein de la finance climat mondiale, et collaborer dans le développement de la finance climat islamique.

Ceci étant dit, il reste, cependant, clair que la transition des banques islamiques vers des principes d’économie responsable qui comprennent justement l’impact climat est également une tendance forte et souhaitable qui accélérera, on l’espère, l’inclusion financière des populations qui restent aujourd’hui non bancarisées, et également qui accélérera le développement de la demande de finance climat islamique dans le monde.

IFC MAGAZINE-JUILLET 2023 22

Tout d’abord, il est bon de rappeler que notre recherche s’est lancée dans un contexte social très particulier à savoir le ralentissement global de l’économie suite à la pandémie du COVID-19 et des mesures extrêmes de distanciation sociale qui s’en sont suivies. D’ailleurs, le rapport devait initialement se concentrer non seulement sur le financement climat mais également sur le principe de « Green recovery », la relance verte des économies nationales. Il est intéressant de noter que dans ce contexte très spécifique, le monde a en quelque sorte redécouvert le potentiel énorme de la finance sociale islamique, avec des initiatives comme le Global Zakat Fund sous l’égide des Nations Unies qui vise à mobiliser les « 200 à 1 000 milliards de dollars » de Zakat à l’’échelle mondiale pour l’atteinte des ODD. Le deuxième mécanisme de la finance sociale islamique qui a été redécouvert est le Waqf, le principe de fonds de dotation qui potentiellement mobilise ou « immobilise » déjà plusieurs milliers de dollars d’actifs financiers

dans le monde. Ainsi, contrairement aux marchés des capitaux ou du secteur bancaire, il semblerait que le secteur de la finance sociale islamique est en réalité beaucoup plus gros que le secteur de la finance sociale conventionnelle. Et c’est tant mieux, car faisant face à des contraintes sans précédent de financement de la relance de l’économie, les Etats se sont retrouvés complètement désarmés face aux demandes grandissantes de soutien financier des populations de leur pays et ont sollicité une augmentation massive de la solidarité et des mobilisations de financements sociaux pour faire face aux urgences. Les statistiques ne sont pas disponibles dans tous les pays, mais des études de cas en Indonésie ou dans certains pays en Afrique montrent que le monde a été effectivement très généreux en aidant à faire face aux contraintes de la pandémie. Il y a de toute manière comme on le sait des obligations religieuses très fortes en termes de partage des richesses (Zakat) en Islam et en particulier dans les périodes de difficulté. La nouveauté de notre rapport, par contre, était de discuter, quoique brièvement, les moyens de développer ce secteur en accord avec les principes de l’écologie et de l’environnement. Nous renforçons cette direction stratégique en revenant aux principes de base de l’économie islamique, les finalités de la jurisprudence en Islam, qui appellent par exemple à la protection du Nasl, des générations futures, et donc à la préservation de leurs actifs et leurs moyens de production. Préserver les générations futures contre la détérioration de l’environnement et protéger leurs propriétés dont les biens communs évidemment devient aussi fondamental que partager les richesses selon le principe de la Zakat ou de l’aumône surérogatoire Sadaqah. Pour y parvenir, le développement de véhicules ou institutions de collecte centralisés, qui développent des stratégies vertes à la manière de BAZNAS, l’institution en charge de la Zakat en Indonésie, est une voie prometteuse. Le développement de produits de bancarisation des populations rurales qui leur permettraient de s’adapter aux changements climatiques et développer une résilience écologique accrue est également intéressant avec par exemple le financement de moyens de production résilients, pour les agriculteurs notamment. Les banques rurales, les fonds de micro-crédit, ou les institutions de solidarité locale ont déjà montré leur succès dans d’autres contextes, et l’offre islamique de

IFC MAGAZINE-JUILLET 2023 23

dans le monde. Ainsi, contrairement aux marchés des capitaux ou du secteur bancaire, il semblerait que le secteur de la finance sociale islamique est en réalité beaucoup plus gros que le secteur de la finance sociale conventionnelle. Et c’est tant mieux, car faisant face à des contraintes sans précédent de financement de la relance de l’économie, les Etats se sont retrouvés complètement désarmés face aux demandes grandissantes de soutien financier des populations de leur pays et ont sollicité une augmentation massive de la solidarité et des mobilisations de financements sociaux pour faire face aux urgences. Les statistiques ne sont pas disponibles dans tous les pays, mais des études de cas en Indonésie ou dans certains pays en Afrique montrent que le monde a été effectivement très généreux en aidant à faire face aux contraintes de la pandémie. Il y a de toute manière comme on le sait des obligations religieuses très fortes en termes de partage des richesses (Zakat) en Islam et en particulier dans les périodes de difficulté. La nouveauté de notre rapport, par contre, était de discuter, quoique brièvement, les moyens de développer ce secteur en accord avec les principes de l’écologie et de l’environnement. Nous renforçons cette direction stratégique en revenant aux principes de base de l’économie islamique, les finalités de la jurisprudence en Islam, qui appellent par exemple à la protection du Nasl, des générations futures, et donc à la préservation de leurs actifs et leurs moyens

de production. Préserver les générations futures contre la détérioration de l’environnement et protéger leurs propriétés dont les biens communs évidemment devient aussi fondamental que partager les richesses selon le principe de la Zakat ou de l’aumône surérogatoire Sadaqah. Pour y parvenir, le développement de véhicules ou institutions de collecte centralisés, qui développent des stratégies vertes à la manière de BAZNAS, l’institution en charge de la Zakat en Indonésie, est une voie prometteuse. Le développement de produits de bancarisation des populations rurales qui leur permettraient de s’adapter aux changements climatiques et développer une résilience écologique accrue est également intéressant avec par exemple le financement de moyens de production résilients, pour les agriculteurs notamment. Les banques rurales, les fonds de micro-crédit, ou les institutions de solidarité locale ont déjà montré leur succès dans d’autres contextes, et l’offre islamique de tels produits pourrait changer la donne dans les pays à forte population rurale non bancarisée comme l’Afghanistan ou le Pakistan, par exemple. Les instruments de Takaful climatiques sont également évoqués mais méritent une réflexion plus aboutie.

Beaucoup de travail se fait actuellement sur la taxonomie, sur les indicateurs et sur le reporting climat. Les institutions telles que la BID et ses filiales ont déjà largement commencé l’exercice de développement des outils en question, en se basant sur les bonnes pratiques de la finance conventionnelle. Les banques islamiques,

IFC MAGAZINE-JUILLET 2023 24

inquiètes des nouvelles réglementations de Bâle ou réglementations nationales et régionales sur le sujet s’adaptent très vite aussi. Les acteurs des marchés des capitaux et les fonds d’investissement sont peut-être plus lents, et de manière générale, la forte concentration des actifs de la finance islamique dans l’immobilier, les industries fossiles ou les industries de biens de consommation font que l’on est encore loin de l’adaptation aux principes de l’action climat tels que définis dans les accords de Paris, par exemple. Pour autant, il y a beaucoup d’acteurs nouveaux, comme le think tank RFI, qui se sont spécialisés sur le sujet et apporte une excellente contribution à la généralisation des principes de la finance durable dans le secteur. La région

ASEAN est en avance aussi sur le sujet avec des initiatives comme le Value-Based Intermediation en Malaisie qui dirige l’ensemble du secteur de la finance islamique vers les principes du développement durable. Mais, nous avons vu également dans le Golfe récemment des acteurs du secteur privé volontairement transformer leurs portefeuilles d’investissement pour les rendre plus « verts » et plus durables. Il n’est donc n’est pas exclu que la transition soit plus rapide que prévue même si les réglementations sont encore en retard. Souhaitons-le de tout cœur car il en va de l’adéquation même de la finance islamique à ses principes fondamentaux.

C’est d’ailleurs la raison pour laquelle il y a encore beaucoup de résistance sur le sujet de l’action climat dans les pays en développement et au sein même de l’industrie de la finance islamique. On nous a souvent évoqué dans les entretiens semi-structurés que la responsabilité incombe au pollueur avant tout, comme l’Islam appelle à la responsabilité du fauteur en cas de dommages directs ou indirects. Ceci dit, un des enjeux largement discutés dans la COP27 et les COP précédentes pour respecter l’équité en matière d’action climat est de faire des transferts entre pays riches et pays pauvres pour financer notamment l’adaptation climatique.

Il est clair qu’il y a un problème d’équité au niveau mondial entre les pays très industrialisés et très pollueurs et les pays peu industrialisés et moins pollueurs. Ces pays moins industrialisés souffrent énormément des impacts du changement climatique sans en être les acteurs.

La finance islamique peut potentiellement jouer un grand rôle dans ce domaine, mais il faut développer des institutions pour cela. Par exemple, il y a aujourd’hui un Fonds Mondial pour le Climat (Global Climate Fund) qui permet le financement de projets d’infrastructure verte dans les pays en développement à des conditions concessionnelles. Il pourrait à terme y avoir un Global Islamic Climate Fund, qui pourrait avoir la même vocation avec la particularité de ne mobiliser et déployer les fonds que de façon pleinement conforme à la Chari’a. Les pays pétroliers musulmans, largement excédentaires en particulier dans le cadre de la crise énergétique mondiale, ont également des fonds souverains dont ils pourraient allouer une part conséquente au développement durable des pays les plus touchés par le changement climatique, avec des conditions concessionnelles et conformes à la Chari’ah. On en appelle également au développement de fonds d’infrastructure verte islamiques, qui

IFC MAGAZINE-JUILLET 2023 25

investiraient exclusivement et de manière transparente et labellisée dans des projets de relance verte de l’économie des pays les plus durement touchés par les catastrophes climatiques, comme par exemple le Pakistan, l’année dernière, ou la Turquie et la Syrie, cette année.

On est convaincu qu’il y a besoin d’une approche sectorielle pour cibler efficacement les secteurs les plus stratégiques. Il y a beaucoup de potentiel dans le transport et les énergies vertes par exemple. Dans le transport, des projets de transport public de masse et durables peuvent toucher un grand nombre d’utilisateurs, et donc avoir un impact social et économique considérable, tout en solutionnant les questions environnementales de pollution atmosphérique et congestion urbaine qui ne peuvent être solutionnées autrement. Nous avons vu récemment l’émergence de réseaux de transport urbains dans les grandes agglomérations qui seraient d’excellentes cibles pour des produits de financement islamique.

Il y a également les autres secteurs : l’eau, l’électricité, le développement urbain, le traitement des déchets, etc. Tous ces secteurs donnent beaucoup d’opportunités qui ne sont pas assez étudiées aujourd’hui. Il n’y a pas assez de projets dans ces domaines. La finance islamique a depuis trop longtemps concentré ses efforts sur le secteur bancaire, les marchés des matières premières et l’immobilier. Imposer une approche sectorielle sera utile car cela permettra de développer des projets ciblés et assurer un développement économique équilibré et cohérent de nos nations.

On s’est rendu compte qu’il y a beaucoup d’obstacles ; des obstacles au niveau de l’offre et de la demande. Au niveau de l’offre, il y a un manque d’éducation et de maturité au niveau des acteurs et un manque de ressources humaines qualifiées. Un vrai travail de formation des cadres de la finance islamique et de vulgarisation de la finance climat reste à faire, et je vous remercie d’y contribuer. Par ailleurs, pour les acteurs du domaine comme on le disait tôt c’est une énorme opportunité de diversification et d’expansion à portée de main.

Parmi les obstacles au niveau de l’offre également, on a les systèmes de gouvernance qui sont assez fragmentés, comme on le sait depuis longtemps. La transition vers les nouvelles réglementations internationales risque de compliquer cette fragmentation déjà problématique si les acteurs ne s’entendent pas suffisamment pour dépasser leurs divergences. La question de la gestion des risques aussi est essentielle et insuffisamment développée. Les risques climats sont aussi des risques sur le plan financier, économique, juridique, administratif : il est indispensable d’avoir une approche de développement des outils de gestion des risques climat pour survivre dans l’économie moderne. Certains actifs seront potentiellement interdits dans le futur. Ils sont donc à éviter. Dans le secteur de la construction, du gaz par exemple, ce sont des risques systémiques pour ses secteurs.

L’absence de taxonomie commune constitue également un véritable obstacle dans certaines géographies. Sachant que l’adoption pure et simple de taxonomies d’autres pays et régions n’est pas non plus une solution pertinente.

Il y a également un problème de prix de marché. Non que les actifs islamiques sont

IFC MAGAZINE-JUILLET 2023 26

chers, mais la demande est moindre et la liquidité moins présente du coup les instruments de financement sont relativement chers par rapport à leurs concurrents conventionnels. Pour développer la finance climat, il faudra donc beaucoup d’investissement public et de subventions, et il faut au plus tôt développer l’accès aux marchés pour augmenter la base d’investisseurs dans les produits proposés.

En conclusion, le secteur de la finance climat islamique est une énorme opportunité pour la finance islamique de se diversifier, de s’institutionnaliser, de s’ouvrir au monde et de développer son propre modèle. La BAD et la

BID l’ont bien saisi et nous souhaitons que cet effort soit maintenu et suivi de mesures et initiatives concrètes dans l’avenir. Par ailleurs, les deux institutions sont très complémentaires dans la zone géographique en question : la BAD est le champion de la finance climat et la BID le champion de la finance islamique. Ce modèle de coopération est très prometteur et doit être aligné sur les spécificités nationales de chaque pays, dont notamment le niveau de maturité de la finance islamique pour prospérer. Ce modèle peut aussi être répliqué à d’autres régions, dont l’Afrique et le monde arabe. Le potentiel de la finance islamique verte est très important et ceux qui auront développé le plus tôt leur compréhension de ce secteur vont bénéficier le plus vite de ses opportunités. Ceux qui résistent pourraient demain se retrouver dépassés…

IFC MAGAZINE-JUILLET 2023 27

Brève Bio de l’Invité

Par Muhammed Jimoh

Par Muhammed Jimoh

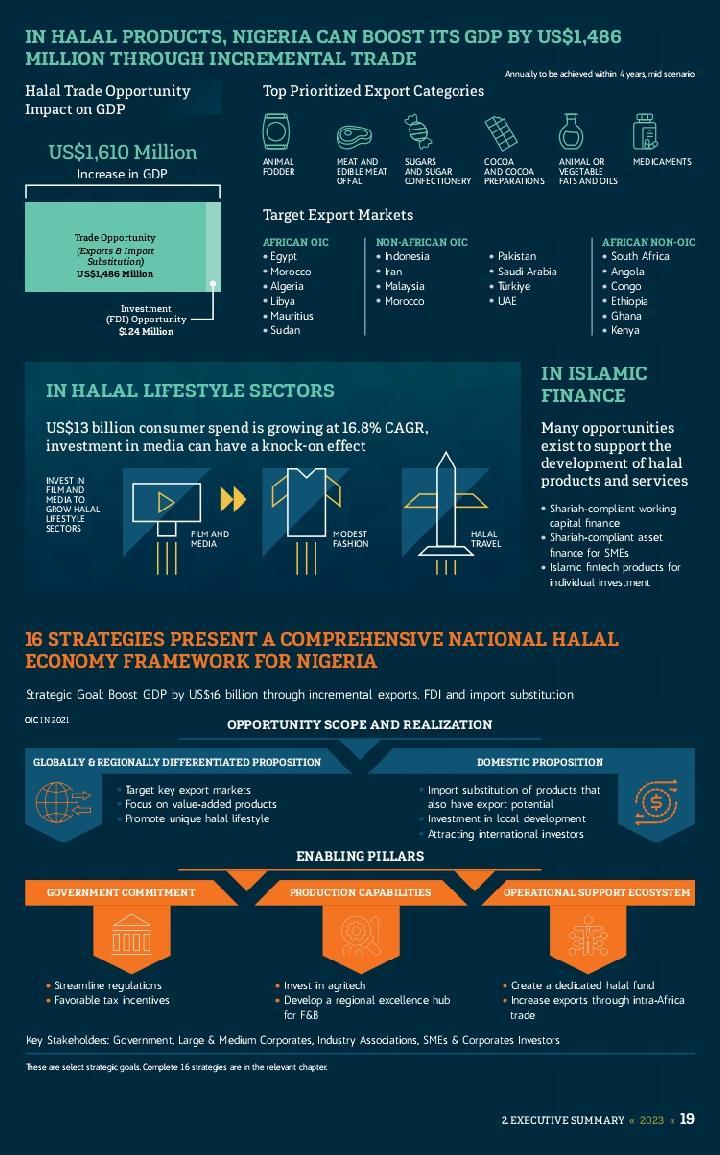

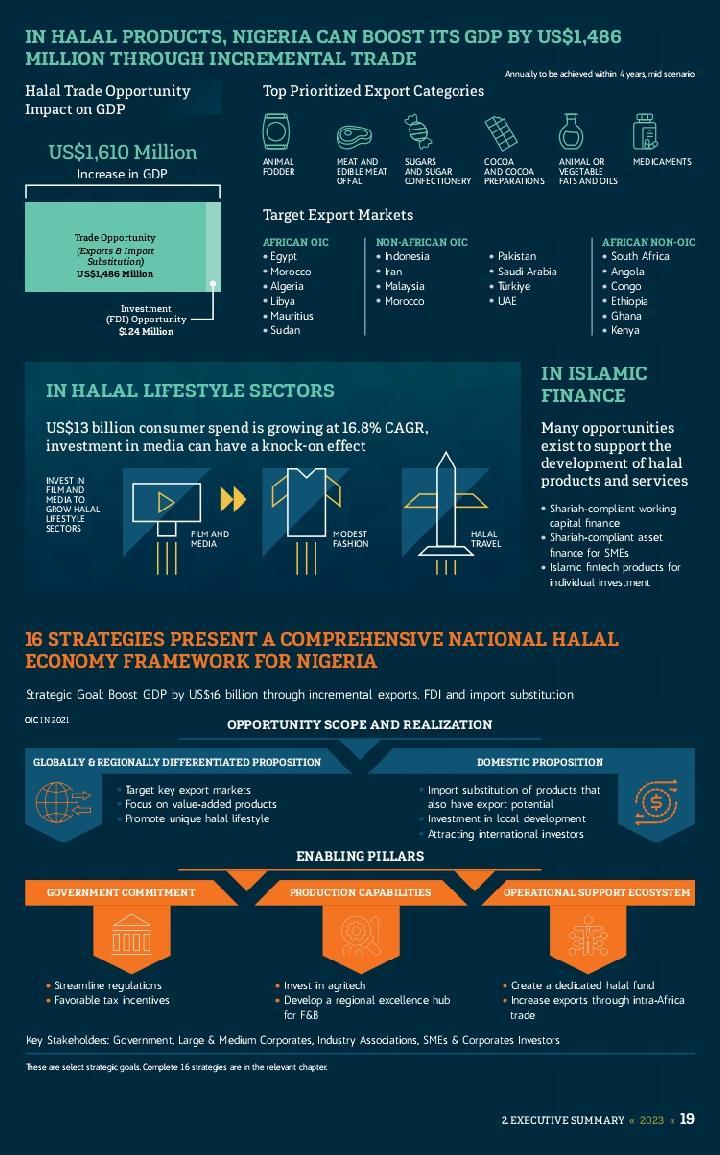

Le Nigéria représente aujourd’hui « le deuxième marché halal en Afrique derrière l’Egypte » et celui-ci a été estimé à 107 milliards de USD en 2022, selon le nouveau rapport sur le marché halal du Nigéria 2023 L'industrie halal est une chaîne mondiale de secteurs et segments de marché qui répondent aux besoins des consommateurs musulmans dans le monde entier. Celle-ci comprend la gastronomie halal, les cosmétiques halal, les produits pharmaceutiques halal, le tourisme respectueux des valeurs musulmanes, la logistique et la chaîne d'approvisionnement halal, la mode modeste, les médias et les loisirs halal, ainsi que d'autres marchés. Ce document fourni de 141 pages présente et sensibilise sur les potentialités, opportunités et perspectives de ce marché. Co-publié par Dar Al Halal Nigeria et DinarStandard, ledit rapport a été présenté le jeudi 27 avril 2023 dans la capitale nigériane Abuja en présence de plusieurs personnalités et acteurs.

Islamic Finance Magazine

Islamic Finance Magazine

IFC MAGAZINE-JUILLET 2023 30

En effet, le Nigéria, ce vaste pays et densément peuplé d’Afrique, est un marché dynamique qui regorge de nombreuses potentialités Le marché halal local, même s’il n’a pas encore atteint son plein potentiel, n’en demeure pas moins intéressant et prometteur Mieux encore, sa vitalité est aujourd’hui avérée et c’est en substance ce qu’on peut retenir du nouveau rapport qui y voit « une opportunité significative pour le pays de se positionner comme un acteur majeur de l'industrie, tant au niveau national qu'international. »

Le marché halal nigérian devrait contribuer significativement au PIB du pays à hauteur de 1,6 milliard de dollars US d'ici 2027 Pour atteindre cet objectif, le Nigeria Halal Markets Report 2023 propose 16 stratégies visant à consolider une économie halal nationale pour le Nigéria. Certaines de ces priorités stratégiques proposées par ce rapport sont les suivantes :

• faire du Nigéria un exportateur halal de premier plan en ciblant les pays de l'OCI à forte valeur ajoutée et en donnant la

priorité aux segments de produits halal;

• faire découvrir l'opportunité du marché halal aux investisseurs internationaux, avec le concours du gouvernement et des entreprises locales;

• investir dans l'adoption de technologies visant à améliorer le rendement agricole, à réduire les pertes et à améliorer la traçabilité;

• augmenter les exportations régionales par le biais d'accords commerciaux intraafricains, dans lesquels le Nigéria devrait jouer un rôle de premier plan.

Selon le rapport, les dépenses domestiques sur les produits et services halal évaluées à 107 milliards de USD en 2022 devraient progresser de 10% pour atteindre 180 milliards de USD en 2027. Et selon les projections, l’économie halal locale devrait stimuler davantage le PIB du Nigéria à hauteur de 1,6 milliard de USD par an (scénario moyen) au cours des quatre prochaines années grâce à l'augmentation des exportations, à la substitution des importations et aux opportunités

IFC MAGAZINE-JUILLET 2023 31

d'investissement étranger direct (IED). Cela concerne des secteurs et marchés clés ainsi que des domaines stratégiques tels que présentés le cadre de la stratégie sur l’économie halal nationale du pays qui vise à développer les opportunités de commerce et d’investissements.

Il est important de noter que 48% des dépenses sur les biens de consommation au Nigéria sont effectués par la communauté musulmane Le tableau ci-dessous récapitule les principaux secteurs qui en sont concernés:

En outre, le gouvernement nigérian mise beaucoup sur les sukuk pour booster le développement des infrastructures cruciales pour la croissance économique et l’amélioration des conditions de vie des populations

Par ailleurs, le développement de la finance islamique au Nigéria devrait soutenir celui des produits et services halal et créer de nombreuses opportunités d’affaires

Source : Adapté du rapport Nigeria Halal Markets Report 2023

Toutefois, notons que ces secteurs ne sont pas encore assez développés alors que la demande pour ces biens et services ne cesse de croitre et de s’affiner aussi bien au plan national qu’au plan international Ce qui témoigne du dynamisme et des opportunités du marché halal nigérian

La population musulmane connaît une croissance démographique rapide et les musulmans représentent la plus grande base de consommateurs confessionnelle au monde, avec 1,9 milliard de personnes, soit près de 25 % de la population mondiale en 2021, et devrait atteindre 2 milliards d'ici à 2030. Les consommateurs sont reliés par leurs valeurs islamiques fondamentales, qui dictent leur mode de vie et se traduisent dans leurs habitudes de consommation Ceci représente un marché halal potentiel dynamique qui est également soutenu par une connectivité numérique croissante et

Secteurs Total des dépenses des musulmans, 2022 en milliards USD Rang global Rang régional (Afrique) Prévision des dépenses sur 2027 en milliards USD Produits pharmaceutiques 0,76 31è 6è 1,1 Cosmétique 1,8 17è 2è 2,8 Media et divertissement 3,3 18è 2è 6,6 Vêtements modestes 6,2 12è 2è 9,8 Finance islamique 3,3 23è 2è N/A Voyages 3,6 10è 1er 12,1

IFC MAGAZINE-JUILLET 2023 32

l’essor du commerce en ligne.

A titre d’exemple, les dépenses dans l’économie halal devraient connaitre une croissance annuelle de 6.9% pour atteindre 3 200 milliards USD en 2027 (contre 2 300 milliards en 2022).

En termes de volume commercial, le Nigéria est le 11e plus grand exportateur de produits halal vers les pays de l'Organisation

Coopération Islamique dans la région africaine Il y a exporté un total de 379 millions USD de produits halal (aliments, produits pharmaceutiques et cosmétiques)

En ce qui concerne les investissements, l’Indonésie s’est taillée la part du lion avec 28% (soit 28 milliards USD) du volume des transactions rendues publiques. Et la plupart de ces investissements ont porté sur les secteurs de la finance et de la gastronomie Quant au Nigéria, il occupe la 8è position

Des investissements dans des entreprises

axées sur la technologie ont été réalisés au Nigéria Les investissements internationaux vont atteindre 15,7 milliards de dollars d'ici 2022 Le Nigéria a contribué à hauteur de 3 % de ce montant, soit 448 millions de dollars. Le pays fait partie des écosystèmes à la croissance la plus rapide dans le secteur de la fintech islamique, se classant parmi les dix premiers au monde en termes de volume (avec sept entreprises de fintech) Le Nigéria a été classé 34e sur 81 nations examinées dans le Global Islamic Economy Indicator (GIEI) en 2021. Il se classe ainsi au 6è rang des pays africains.

Plusieurs facteurs militent en faveur de ces avancées. En premier lieu, les gouvernements des pays de l’OCI continuent d’améliorer les règlementations tout en assurant la conformité des produits aux standards halal Certains de ces pays faisant partie des pays producteurs de pétrole voient même en l’industrie halal une source de diversification pour leurs économies. L’industrie de la finance islamique joue également un rôle primordial dans la création de richesses dans l’ensemble de l’écosystème, notamment avec les sukuk qui constituent une autre source de levée de fonds bien au-delà des frontières de l’OCI. Par ailleurs, plusieurs -multinationales ont aussi adopté le label halal. Leur participation croissante dans cette économie halal ne peut que confirmer la forte demande et les opportunités inhérentes

Toutefois, le rapport souligne qu’en dépit de ses atouts, ce marché halal nigérian est confronté à des défis de taille. Parmi ces défis figurent l’inadéquation des infrastructures commerciales et logistiques, les contraintes réglementaires et administratives, les problèmes de qualité et la concurrence croissante d'autres pays de la région. Contrairement, au secteur des marchés des capitaux islamiques qui s’est doté d’un plan directeur détaillé, on déplore l’absence d’une stratégie spécifique pour le marché halal nigérian De plus, le Nigéria a un faible volume d'échanges avec les nations islamiques (OCI), à l'exception du pétrole, en partie due à l’absence d'une réglementation halal appropriée. Par exemple, il existe une

IFC MAGAZINE-JUILLET 2023 33

demande au Moyen-Orient pour les carcasses et les produits de volaille nigérians, mais le commerce peine à décoller en raison de l'absence de certification halal

Le rapport appelle à une coopération plus étroite entre les acteurs de l'industrie et le gouvernement afin d'élaborer des stratégies et des réglementations sur l'économie halal pour répondre efficacement à la demande locale et régionale de produits et de services halal.

L’économie halal nigériane présente des perspectives intéressantes au regard des nombreuses potentialités dont dispose le pays Le Nigéria peut jouer un rôle influent dans l'élaboration de l'agenda halal pour le continent et contribuer considérablement à l’économie halal mondiale Et ce ne sont pas les atouts qui manquent ; étant donné que le pays est la plus grande économie d'Afrique et le deuxième plus grand marché de consommateurs musulmans en Afrique

Toutefois, ce secteur gagnerait davantage si les défis continuent de recevoir plus d’attention assortie d’actions concrètes et stratégiquement ciblées.

Le rapport peut être consulté au lien suivant: https://www dinarstandard com/post/nige ria-halal-markets-report

IFC MAGAZINE-JUILLET 2023 34

L’OCI et les opportunités pour 2023

ushdi SIDDIQUI, citoyen américain, est un cadre en entrepreneuriat de renommée internationale qui a fait ses preuves. Au cours de ses 25 ans d'expérience, M Siddiqui a visité et travaillé dans 35 pays émergents, au sein de sociétés classées parmi les Fortune 500, de start-ups et d'entreprises. Il a aussi occupé des rôles en consultance, en conseil et en mentorat. Il s'est focalisé sur l'interaction et l'engagement dans le triptyque "éco-système des startups, partenariats internationaux et relations avec les officiels étrangers

Il est actuellement PDG et cofondateur de www emstartups ai (plateforme de découverte, de diligence raisonnable et de surveillance de l'IA pour les startups, avec analyse des sentiments et affichage de séries chronologiques en chandeliers); mentor à www questventures com (société de capital-risque à Singapour); mentor à www nashfintechx com (application de l'IA et de la blockchain dans l'économie 4IR) Il a également créé un cours virtuel/accélérateur sur les startups et le développement durable à MAMs College dans le sud de l'Inde, lancé et dirigé un concours de présentation de startups pour les étudiants universitaires en Indonésie avec une grande banque et une agence nationale pour le développement économique

Par ailleurs, il a été directeur mondial des indices islamiques du Dow Jones (1998-2008) - y compris l'indice de durabilité islamique et l'indice Sukuk - et responsable mondial de la finance islamique et de l'OCI chez Thomson Reuters (2008-2013) avec pour mission de créer des plateformes d'entreprises financières alternatives prenant en compte la sensibilisation et l’éducation: ceci lui a valu plus de 25 récompenses internationales Ancien membre fondateur de Dubai Bank, du conseil consultatif de Dubai International Financial Center (DIFC, 2007-2011), il a fait partie du comité consultatif de Malaysia's Securities Commission International Advisory Committee (20112013)

Doté d'excellentes compétences en communication, il s'est exprimé dans plus de 300 conférences, interviews avec les médias et a son actif des articles sur les startups, l'investissement d'impact, la blockchain, le développement durable, etc

IFC MAGAZINE-JUILLET 2023 37

L’année 2002 a été extrêmement difficile avec l'inflation, la guerre et la hausse des taux d'intérêt qui ont posé de sérieux défis aux investisseurs (Pensions et Investissements) Une nouvelle année 2023 commence et l’on pourrait se demander: quelles sont les opportunités à saisir en 2023 et au-delà dans les pays de l’OCI (Organisation de la Coopération Islamique) par les bourses des pays développés, les plateformes de marchés privés, le capital-investissement et le capital-risque/''capital-risque corporate'', les fournisseurs d'indices/gestionnaires d'actifs et les entités de monétisation de données/produits ?

En effet, les 57 marchés émergents des pays de l'Organisation de la Coopération Islamique (OCI) représentent la dernière et la plus grande opportunité de croissance inexploitée pour 2023 et au-delà Il s'agit d'un sous-ensemble des marchés émergents, Miles to Go: The Future of Emerging Markets – IMF F&D, où les groupes démographiques et de données connaissent une croissance linéaire et exponentielle, respectivement.

La taille de l'OCI dépasse celle du Brésil, du Mexique, de la Chine et de l'Inde réunis Et au plan macroéconomique, elle comprend trois (3) des pays du G20, 9 des 13 pays de l'OPEP, héberge 15 des 30 premiers fonds souverains, abrite 7 des 20 pays les plus peuplés de la terre et regroupe 21 des 100 premiers pays selon l'indice mondial de l'innovation

Sur le plan microéconomique, en 2021, les marchés des capitaux de l'OCI comprenaient 44 bourses avec 4 465 sociétés cotées ayant une capitalisation boursière de 6 500 milliards de dollars, un marché de la dette en croissance, un marché des dérivés naissant, 226 introductions en bourse levant près de 25 milliards de dollars (2021) Bien que ces marchés soient encore au stade initial, ils ont le vent en poupe dans les secteurs de la fintech et du commerce en ligne générant des quantités massives de données et d'opportunités d'investissement

Pour mieux comprendre la dynamique des opportunités que présente l’OCI en 2023, nous proposons une vue d'ensemble en quatre (4) sections :

(1). les groupements géographiques par indices d’actions;

(2) le paysage de l'OCI et l'opportunité ;

(3). le marché des capitaux islamiques ; et

(4). les marchés émergents comparés aux marchés développés en 2023.

Les marchés des capitaux et l'industrie de la finance ont réparti les pays du monde en groupes de "données" et les ont "étiquetés" sur la base de points communs tels que le développement économique, les prouesses financières, la géographie et même la confession religieuse ! Il en résulte une stratégie cohérente

IFC MAGAZINE-JUILLET 2023 38

Source: www freepik com

plus facile à mettre en œuvre (en interne) et à expliquer aux partenaires/investisseurs (en externe).

Exemples de groupes de données :

• La passerelle de l'Union européenne (European Union gateway) et la couverture de l'UE par les fournisseurs d'indices via l'indice MSCI European Index MSCI European Union Index (USD)

• Les six (6) pays du Conseil de coopération du Golfe, CCG, Gulf Cooperation CouncilWikipedia, une couverture via Dow Jones GCC Index L'élargissement du CCG au MoyenOrient et à l'Afrique du Nord, MENA, MENAWikipedia avec Dow Jones MENA Index

• Les dix (10) pays de l'ASEAN, Asean org avec FTSE ASEAN Index Series.

• Les trente-trois (33) pays d'Amérique latine/Caraïbes, Combien de pays y a-t-il déjà en Amérique latine et dans les Caraïbes ?Worldometer, avec l'indice S&P Latin America 40 | S&P Dow Jones Indices

• Les 55 pays d'Afrique tels que considérés par l'Union africaine, African Union, avec le S&P Africa 40 | S&P Dow Jones Indices.

• Les groupes de pays en croissance comme le Brésil, la Russie, l'Inde et la Chine S&P BRIC 40 | S&P Dow Jones Indices, et sans la Russie, MSCI BIC Index (USD)

islamique, a été créée en 1969 et comprend 57 pays La performance de leur marché, dans son ensemble, est mesurée par l'indice S&P OIC / COMCEC Index. Il s'agit du plus grand regroupement de pays, plus important que les 27 pays de l'UE - les États membres de l'Union européenne (EU Countries - The Member States of the European Union) ou même plus que les 55 pays de l'Union africaine (African Union). Ce groupe d’Etats représente près de 25 % de la population mondiale (2B), soit plus que celle de la Chine ou l'Inde, avec la majorité de la population âgée de moins de 30 ans

A ce stade, mentionnons également l’existence de l'Association africaine des bourses de valeurs (ASEA) "créée en 1993 avec la Bourse de Nairobi comme membre fondateur, suivie par la Bourse de Maurice, la Bourse de l'Ouganda et la Bourse de Dar-es-Salam (Tanzanie) Actuellement, l'association est composée de 25 bourses desservant 37 pays africains ’’ African Securities Exchanges Association]

La carte ci-dessous indique la situation géographique des 57 pays membres de l'OCI, situés sur trois (3) des sept (7) continents, à savoir l'Amérique du Sud, l'Afrique et l'Asie. Les 22 pays du Moyen-Orient font partie de l'Asie occidentale, une petite partie de l'Europe et l'Afrique.

L'OCI, l'Organisation de la coopération

IFC MAGAZINE-JUILLET 2023 39

Source : Organisation de la coopération islamique - Wikipédia (vert : États membres ; bleu : statut d'observateur)

Un récent rapport de ICD-Refinitiv (une entreprise de LSEG), ICD-Refinitiv OIC Megatrends Report 2022, partage six (6) mégatendances dans l'OCI que sont:

- évolution de la technologie et de la société

- la numérisation

- l'intelligence artificielle (IA)

- la transformation sectorielle

- l'augmentation de l'inégalité sociale

- une jeunesse proactive et des sociétés vieillissantes.

Pour mieux comprendre la dynamique au sein de l’OCI, il est important de s’imprégner des sous-groupements:

Pays du G20 : G20 - Wikipedia, trois (3) pays de l'OCI : la Turquie, l'Indonésie et l'Arabie saoudite, et chacun est une tête de pont pour la Commonwealth of Independent States (Communauté des États indépendants)Wikipedia, Asean org et MENA - Wikipedia, respectivement

Pays de l'OPEP : Pays membres de l'OPEP, neuf (9) des treize (13) pays font partie de l'OCI : l'Algérie, le Gabon, l'Iran, l'Irak, le Koweït, la Libye, le Nigéria, l'Arabie saoudite et les Émirats arabes unis

Fonds souverains (SWF) : Les 100 plus gros fonds souverains classés par actifs totaux – SWFI

(Top 100 Largest Sovereign Wealth Fund Rankings by Total Assets - SWFI), quinze (15) des trente (30) premiers fonds souverains font partie de l'OCI, totalisant plus de 2 500 milliards de dollars d'actifs sous gestion (AUM) et en croissance, menés par les Émirats arabes unis (5 fonds souverains), l'Arabie saoudite, le Koweït, le Qatar, la Turquie, etc.

La population des 20 pays les plus peuplés, Population totale par pays 2023 (Total Population by Country 2023), comprend sept pays de l'OCI, l'Indonésie, le Pakistan, le Nigéria, le Bangladesh, l'Égypte, l'Iran et la Turquie, et la majorité d'entre eux ont une population de moins de 30 ans

Indice mondial de l'innovation (2022), Indice mondial de l'innovation 2022 : Quel est l'avenir de la croissance tirée par l'innovation ? (Global Innovation Index 2022: What is the future of

IFC MAGAZINE-JUILLET 2023 40

Au sein de l’OCI, il y a des sous-groupements de pays.

innovation-driven growth?) 21 des 100 premiers pays en terme d'innovation font partie de l'OCI ; 5 des 21 font partie de l'OPEP ; 3 des 21 font partie du G20 ; 6 des 21 ont des fonds souverains; 5 des 21 font partie des 20 pays les peuplés.

➢ Arabie Saoudite, ci-dessous des liens sur les startups saoudiennes (2 241, Tracxn)

L'Arabie saoudite était l'un des marchés émergents qui ont enregistré une croissance en glissement annuel en 2022, approchant la barre du milliard de dollars L'écosystème du capitalrisque a dépassé de 72 % les chiffres de l'exercice 2021, totalisant 987 millions de dollars de financement pour 144 transactions, avec une baisse de 3 % en termes de transactions totales

Le Royaume a également connu le plus grand nombre de levées de fonds faramineuses en un an pour un pays situé dans la région MENA

L'Arabie Saoudite a enregistré 3 imortantes transactions...' 2022 Saudi Arabia Venture Capital Report | MAGNiTT

- Meilleures entreprises technologiques et startups pour lesquelles travailler en Arabie Saoudite 2023 | Wellfound (anciennement AngelList Talent) (Best Tech Companies and Startups to Work for in Saudi Arabia 2023 | Wellfound (formerly AngelList Talent))

- Liste des meilleures startups d'Arabie Saoudite - Crunchbase Hub Profile (List of top Saudi Arabia Startups - Crunchbase Hub Profile)

- Startups en Arabie Saoudite | Tracxn (Startups in Saudi Arabia | Tracxn)

- LinkedIn Top Startups 2022 : Les 10 entreprises saoudiennes qui ont le vent en poupe (LinkedIn Top Startups 2022: The 10 Saudi companies on the rise)

➢ Turquie, ci-dessous des liens sur les startups turques (6 689, Tracxn)

- Les meilleures entreprises et startups des technologies de l'information pour lesquelles travailler en Turquie en 2023 |Wellfound (anciennement AngelList Talent) (Best Information Technology Companies and Startups to Work for in Turkey 2023 |

Wellfound (formerly AngelList Talent))

- Liste des meilleures startups turquesCrunchbase Hub Profile (List of top Turkey Startups - Crunchbase Hub Profile)

- Startups en Turquie | Tracxn (Startups in Turkey | Tracxn)

- Ecosystème des startups en Turquie - Guide pays (Turkey Startup Ecosystem Country Guide)

➢ Indonésie, voici quelques liens sur les startups indonésiennes (6,898, Tracxn)

- 50 startups indonésiennes avec une croissance rapide à suivre de près (50 fast-growing Indonesian startups to look out for)

- LinkedIn Top Startups 2022 : Les 15 entreprises indonésiennes en pleine ascension (LinkedIn Top Startups 2022: The 15 Indonesian companies on the rise)

- Startups en Indonésie | Tracxn (Startups in Indonesia | Tracxn)

- Liste des meilleures startups indonésiennesCrunchbase Hub Profile (List of top Indonesia Startups - Crunchbase Hub Profile)

Près de 25 pays de l'OCI sont mentionnés dans le classement des 100 premiers pays (États membres de l'ONU) qui progressent vers la réalisation des 17 ODD, THE 17 GOALS | Sustainable Development ''Un score de 100 indique que tous les ODD ont été atteints..." Et le pays en tête, la Finlande, a un score de 87 tandis que le pays de l'OCI le mieux classé, l'Azerbaïdjan, a un score de 73. Rankings.

''Le Forum des Bourses de l'Organisation de la Coopération Islamique (OICEF) fournit une plateforme dédiée, centralisée et stimulante pour 44 bourses nationales et 2 bourses régionales, 13 bourses de matières premières, et 22 dépositaires centraux de titres (CSD) (membres) dans 48 des 57 Etats membres de l'OCI... Les réunions annuelles permettent de faire le point sur les activités, de partager les expériences, de débattre des idées sur les défis et les opportunités. Les groupes de travail entreprennent des projets à long terme, actuellement axés sur les métaux précieux, les indices et la durabilité " https://www oicexchanges org/files/OICEFStat isticsReport.pdf

IFC MAGAZINE-JUILLET 2023 41

Les données (ci-dessous), des actions (cotées à la capitalisation boursière) aux introductions en bourse (et fonds levés), au marché des dérivés naissant et aux marchés de la dette en expansion, proviennent de la couverture optique (moins d'analyse, ultérieurement) des bourses des pays de l'OCI Les trois (3) pays de l'OCI du G20, l'Arabie Saoudite (Tadawul at Market Summary), l'Indonésie (IDX at https://www idx co id/en) et la Turquie (BIST at Borsa Istanbul), sont les leaders du marché des actions de l'OCI, avec une mention honorable pour la Bursa Malaysia de Malaisie, le Dubai Financial Market et l'ADX des Émirats

Arabes Unis

Bien que le ratio de la capitalisation totale du marché par rapport au PIB total de l'OCI soit d'environ 112 % (en 2021), voir ci-dessous, mais si nous excluons les valeurs aberrantes de Bursa Malaysia (111 %), ADX (123 %), Tadawul (321 %) ainsi que les deux bourses d'Iran (IFB (107 %) et TSE (577 %)), la réalité est que le marché des capitaux au sein de l'OCI connait une croissance émergente et est en expansion, car le système financier (financement des entreprises/prêts) est dominé par les banques

Un certain nombre de ces pays, de l'Arabie Saoudite aux Emirats arabes unis, en passant par la Turquie, à la Malaisie et à l'Indonésie, ont des aspirations économiques fondées sur la connaissance, dans le cadre de leur vision 2030 De plus, le développement et l'expansion de leurs écosystèmes respectifs de startups et de marché des capitaux en seront les principaux moteurs.

https://www.oicexchanges.org/files/OICEFStatisticsReport.pdf

https://www.oicexchanges.org/files/OICEFStatisticsReport.pdf

https://www.oicexchanges.org/files/OICEFStatisticsReport.pdf

https://www.oicexchanges.org/files/OICEFStatisticsReport.pdf

IFC MAGAZINE-JUILLET 2023 42

https://www oicexchanges org/files/OICEFStatisticsReport pdf

Le marché des produits dérivés en est à son tout premier stade de développement, sous l'impulsion de la Borsa Istanbul (BIST) et de la Bursa Malaysia (BM). De plus, il offre d'énormes possibilités de croissance, y compris dans un cadre d'investissement, en créant l'indice VIX, le CBOE Volatility Index (VIX) : Qu'est-ce qu'il vaut en matière d'investissement ? (CBOE Volatility Index (VIX): What Does It Measure in Investing?) et l'indice VIX (VIX Index).

Le tableau ci-dessous présente le paysage des produits dérivés dans l'OCI et le volume des transactions. Étant donné qu'il est encore à un stade de développement naissant, il existe une énorme opportunité de développement qui donnera lieu à plus de produits financiers, à plus d'acteurs du marché, à plus de liquidités, etc

▪ Stock Futures (Contrats à terme sur actions) : «...un volume des transactions de 1,7 milliard de contrats en 2021, soit une augmentation annuelle de 46 %. »

▪ Stock Index Futures (Contrats à terme sur indices boursiers) : « volume des transactions de 97,8 millions de contrats en 2021, avec une baisse annuelle de 7 %.»

▪ Interest Rate Futures (contrats à terme sur les taux d'intérêt) : « volume des transactions de 147 contrats en 2021 avec une baisse annuelle de 69 % »

▪ Currency Futures (Contrats à terme sur devises) : «Borsa İstanbul a négocié 96,2 millions de contrats en 2021, soit une augmentation annuelle de 53 % »

▪ Commodity Futures (Contrats à terme sur les matières premières) : «...avec 150,7 millions de contrats négociés en 2021, soit une baisse annuelle de 13 % ''

▪ Stock Options (Options sur actions): « avec 2,8 milliards de contrats négociés en 2021, soit une augmentation annuelle de 891 % »

▪ Stock Index Options (Options sur indices boursiers) : « avec 421 772 contrats négociés en 2021, soit une augmentation annuelle de 17 % »

▪ Currency Options (Options sur devises) : « avec 748 351 contrats négociés en 2021, soit une baisse annuelle de 22 %. »

▪ Commodity Options (Options sur matières premières) : « avec 95 205 contrats négociés en 2021, soit une augmentation annuelle de 50 % »

▪

▪ « La valeur en circulation des instruments de dette cotés sur les bourses de l'OCI était de 505,1 milliards de dollars avec une baisse annuelle de 17 % en 2021 La valeur des échanges pour les 3 513 instruments était de 1.120 milliards de dollars avec une augmentation annuelle de 13 % »

https://www oicexchanges org/files/OICEFStatisticsReport pdf

IFC MAGAZINE-JUILLET 2023 43

https://www.oicexchanges.org/files/OICEFStatisticsReport.pdf

Ce qui précède est une couverture du développement du marché des capitaux et des opportunités dans l'OCI. Il y a, en outre, une autre opportunité: les marchés des capitaux islamiques/investissements. La Banque asiatique de développement (Islamic Finance | Asian Development Bank) et le FMI (The IMF and Islamic Finance) constituent de bonnes sources d’informations pour comprendre les marchés de capitaux islamiques.

Il convient de noter que tous les fournisseurs d'indices ont des indices islamiques :

- S&P 500 Shariah | S&P Dow Jones Indices

- Dow Jones Islamic Market World Index (information complète, j'ai dirigé une équipe chez DJ Indexes en 1999 pour lancer le premier indice d'actions islamiques au monde par un fournisseur d'indices).

- Islamic Indexes - MSCI

- FTSE Global Equity Shariah Index Series (propriété de LSEG)

- Customized Islamic Indexes | IdealRatings

« Selon le rapport sur la stabilité de l'industrie publié par le Islamic Financial Services Industry (IFSI) qui est une composante de Islamic Financial Services Board (IFSB) - l'un des principaux organismes de l'industrie islamiquel'industrie de la finance islamique a atteint 2.700 milliards de dollars en 2020, avec une croissance annuelle de 11 % La part des marchés de capi-

-taux islamiques est de 31 %, avec une valeur de 833,3 milliards de dollars et une croissance annuelle de 27 %. En termes de titres conformes à la charia disponibles pour le négoce, sur la base des réponses fournies par 5 bourses de l'OCI, il y a 380 produits de sukuk (une augmentation annuelle de 13 %) avec la valeur en circulation atteignant 79,0 milliards de dollars (une augmentation annuelle de 18 %) et la valeur de négoce de 21,1 milliards de dollars (une augmentation annuelle de 30 %) en 2021. Le nombre d'actions conformes à la charia est de 1 913 en 2021, avec une augmentation annuelle de 6 %. Il y a également 51 fonds conformes à la charia, y compris des ETF et des REIT, avec une diminution annuelle de 6 %. »

L'OCI est une zone de marchés émergents, dont un sous-ensemble comprend les marchés émergents déjà bien établis que sont la Turquie, l'Arabie saoudite et l'Indonésie, avec une mention honorable pour la Malaisie et les Émirats arabes unis Les perspectives des marchés émergents pour 2023 sont plus favorables que celles des marchés développés Par conséquent, les pays de l'OCI concernés représentent une opportunité pour les bourses, les entreprises et les investisseurs

Le Fonds monétaire international (International Monetary Fund) prévoit qu'un tiers de l'économie mondiale sera en récession, avec un ralentissement simultané aux États-Unis, en Europe et en Chine, car « le monde est confronté à une année 2023 » plus difficile « que les 12 mois précédents » Son directeur soutient même que «la récession frappera un tiers du monde cette année » | Financial Times (Recession will hit a third of the world this year, IMF chief warns | Financial Times )

« La croissance économique devrait se poursuivre dans les marchés émergents en 2023, sous l'impulsion de la Chine, de Hong Kong et de la Thaïlande, ainsi que de la croissance résiliente du Moyen-Orient. En revanche, le PIB des marchés développés devrait chuter à un niveau très proche de zéro Par conséquent, l'écart entre la croissance du PIB des marchés émergents et celle des

IFC MAGAZINE-JUILLET 2023 44

marchés développés devrait se creuser, passant de 1 % en 2022 à 3,5 % et 3,0 % en 2023 et 2024 respectivement Cela constitue une toile de fond solide pour les prix des actifs des pays émergents, même si l'écart entre les marchés émergents et les marchés développés se creuse dans une moindre mesure, comme le prévoit le Fonds monétaire international (FMI) dans ses dernières Perspectives de l'économie mondiale d'octobre 2022 »

[Le graphique ci-dessous montre que les actions des pays émergents ont tendance à surperformer les actions des pays développés lorsque la "prime de croissance « des pays émergents augmente »]