Brand a caccia di un posto in stazione Traffico in aumento, nonostante i ritardi

Gestori in fermento: voci di vendita su Gs Retail Altarea punta su Torino Porta Susa e Roma Ostiense

Coima al lavoro sul brand mix, novità in arrivo

Food specialist: ecco come cambia l’hamburger

Analisi, Gdo: vincono discount e prodotti a marchio

Marzo 2024 In caso di mancato recapito inviare al CPM di MIlano Roserio per la restituzione al mittente previo pagamento resi € 5,00

CETO MEDIO, BASSO

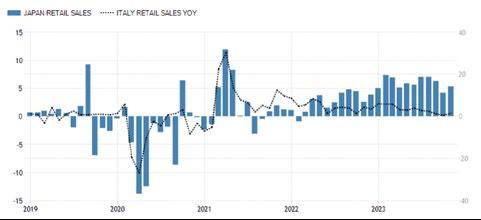

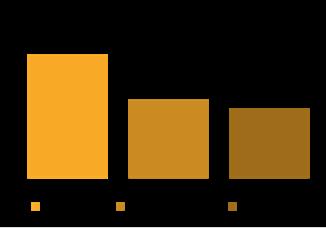

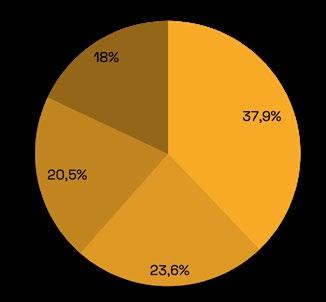

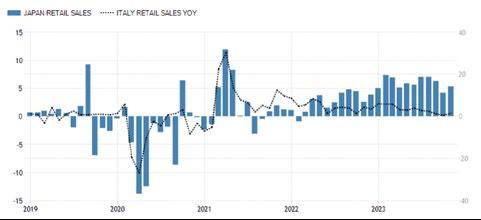

Seguendo le discussioni sulla grande distribuzione organizzata (GDO), si intuisce un momento di impasse. La spinta del Covid – che ha nettamente favorito i consumi domestici – si è esaurita.

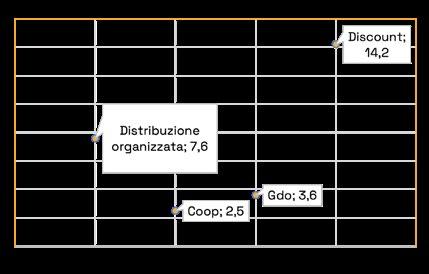

Mentre la competizione si è fatta più dura: quelli che erano considerati discount, sono oggi competitor alla pari dei supermercati. I clienti scelgono gli uni o gli altri, senza puzza sotto al naso. I nuovi negozi sono ugualmente belli, l’assortimento ha mediamente la stessa ampiezza e la qualità è sempre più paragonabile. Non è un caso che una recente classifica per il format tipico del supermercato, 1.000-1.500 mq, abbia visto sul podio le insegne di 2 (ex) discount e di 1 supermercato.

E poi c’è il prezzo. Che pesa sempre più sulle scelte della clientela e che è mediamente più basso tra i newcomer della distribuzione organizzata.

I clienti spendono meno. Il carrello si fa più leggero. Perché il portafogli è più magro. E far quadrare i bilanci familiari è una sfida dura per tanti nostri concittadini. I mutui sono passati dall’1,40% al 4,40%, il conflitto russo-ucraino ha fatto schizzare il costo di luce, gas e benzina. L’inflazione è salita come non capitava dagli anni ’70-‘80. Non mi risulta esista un segmento di beni o servizi b2c che abbia mantenuto o diminuito i prezzi.

Il tutto con i salari fermi agli anni ’90 del secolo scorso: rispetto a vent’anni fa, la retribuzione media in Italia è cresciuta dello 0,5 per cento, contro il 20,1 per cento in Germania e il 23,9 in Francia.

Questo in un quadro in cui milioni di lavoratori dipendenti attendono rinnovi contrattuali (compresi quelli del commercio), tutt’altro che facili.

Ecco perché non stupisce l’affanno, siamo ottimisti, che in questi mesi stanno manifestando anche numerose catene retail e di ristorazione. Che in camera caritatis dichiarano una forte sofferenza.

È un circolo vizioso molto pericoloso che andrebbe fermato quanto prima. Le politiche economiche, industriali, fiscali del Governo dovrebbero palesare strategia e visione. Stimolare aziende, associazioni di categoria, sindacati e lavoratori verso percorsi con traiettorie chiare e condivisibili.

Impegnare ingenti risorse per il ponte sullo Stretto di Messina, per consegnare armi all’Ucraina, per acquistare 8 miliardi di euro di carri armati o non spendere i contributi del PNRR non sono segnali che vanno in questa direzione.

L’obiettivo deve essere il tenore di vita del ceto medio. Che va rialzato, a Nord come a Sud.

Andrea Aiello

EDITORIALE pag. 1 | retail&food | Marzo 2024

INFORMARSI È UN BENE, NON FARLO MALE:

LEGGI RETAIL&food

RETAIL&food è l’unica rivista italiana specializzata nel travel retail, un settore in forte crescita e con buone prospettive di sviluppo anche per i prossimi anni. Inoltre R&f è uno dei mezzi più apprezzati e consultati da retailers e operatori attivi in outlet e centri commerciali.

Con oltre 10.000 lettori a numero, una presenza qualificata presso tutte le fiere di settore. 10 numeri all’anno, più di 9.000 iscritti alla newsletter, 1 pagina facebook, 181.000 pagine viste grazie allo sfoglio on line della rivista, retail&food è oggi uno dei mezzi più letti, consultati e apprezzati dalle business communities di riferimento.

Abbonati ora a RETAIL&food

on line con carta di credito o

1 anno,

10 numeri,

50 euro

www.retailfood.it

abbonamenti@edifis.it

Anno 19 · numero 3 marzo 2024

Direttore responsabile

Andrea Aiello

Coordinamento editoriale

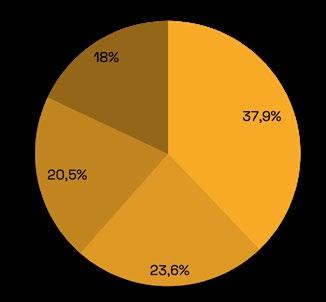

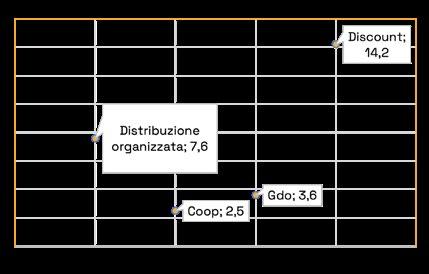

Adriano Lovera - adriano.lovera@retailfood.it

In redazione

Paola Oriunno - paola.oriunno@retailfood.it

Contatti

info@retailfood.it - www.retailfood.it

Pubblicità e traffico pubblicitario

Roberta Motta - roberta.motta@edifis.it

Hanno collaborato

Massimo Barbieri, Monica Cannalire, Alessandro Cappai, Edoardo D’Ippolito, Luca Esposito, Francesco Fasulo, Emilio Fiorani, Paolo Lucci, Roberta Motta, Alessandro Necchio, Beatrice Ramazzotti, Kevin Rozario, Mario Sassi, Beppe Scotti, Paolo Zanardi

Grafica

Ei! Studio

Foto

Archivio Edifis, iStockphoto

Stampa Aziende Grafiche Printing S.r.l. - Via Milano 3/5 20068 Peschiera Borromeo (MI)

Prezzo di una copia

€ 5,00 - Arretrati € 10,00

Abbonamento

Italia: € 50,00

Europa: € 90,00

Resto del mondo: € 110,00 abbonamenti@edifis.it

Amministrazione amministrazione@edifis.it

Registrazione Tribunale di Milano N° 550 del 06/09/2006

Iscrizione al Registro degli operatori della comunicazione n° 06090

Tutti i diritti di riproduzione degli articoli e/o foto sono riservati. Manoscritti, disegni, fotografie, supporti audio e video anche se non pubblicati non saranno restituiti. Per le fotografie e le immagini per cui, nonostante le ricerche eseguite, non sia stato possibile rintracciare gli aventi diritto, l’Editore si dichiara disponibile ad adempire ai propri doveri.

Ai sensi della legge 196/2003 l’Editore garantisce la massima riservatezza nell’utilizzo della propria banca dati con finalità redazionali e/o di invio del presente periodico. Ai sensi degli artt. 7 e 10 i destinatari hanno facoltà di esercitare il diritto di cancellazione o rettifica dei dati, mediante comunicazione scritta al responsabile del trattamento presso EDIFIS S.r.l. - Viale Coni Zugna, 71 - 20144 Milano, luogo della custodia della banca dati medesima.

retail&food è media partner ufficiale di:

una rivista edita da: Edifis S.r.l.

Viale

Coni Zugna, 71 20144 - Milano - Italy Tel. +39 02 3451230 - Fax +39 02 3451231 www.edifis.it

19 INTERVISTA | Coima Sgr

“Poco peso in portafoglio, ma il retail è strategico nei progetti mixed use”

24

28 DOSSIER | Stazioni

Caccia agli spazi retail in stazione. Fari puntati sulle novità di

34 ANALISI | Grande Distribuzione Nel carrello della spesa la battaglia è sul prezzo. Insegne GDO in affanno

33

44

Sport e catene, tanto prodotto (troppo) ma la sfida è sul servizio

46

50

URW ridisegna l’Hafen City di Amburgo. Rigenerazione mixed use da 1,6 miliardi

53

Quando

pag. 3 | retail&food | Marzo 2024 SOMMARIO 4 News 16 News Opening 4 Stock options 8 Retail Glitch 10 Rubrica Legale 12 Dal Tabaccaio 13 Top Manager 43 Retail & Job 49 Il lato U(mano) 52 Focus Franchising 55 Collaborations 58 Duty Free World 59 New Travel Markets RUBRICHE & Co-Branding

19 24 54 News | ESG 56 World Travel Retail 60 News | International 62 Prodotti e Fornitori 64 Cambi di Poltrona

46

BRAND

Palestre

Fitness: “Puntiamo a 60 club entro il 2024”

FOOD SPECIALIST | Burger

come

rinnova

“vecchio”

ANALISYS |

Anytime

40

Ecco

si

il

burger

RETAIL | Sportswear

PROGETTI REAL ESTATE | Überseequartier

GDO | Precarietà

clienti vivono le stesse difficoltà

dipendenti e

mercato

FOOD | Travel

Eataly inaugura 700 mq all’aeroporto di Bergamo

FOCUS | Associazioni Cogliati (Assofranchising): “Attenzione a formazione e outplacement”

Popeyes arriva in Italia. Sarà Blooming Group il partner locale?

Popeyes, brand di quick service di pollo, parte del colosso americano Rbi, sbarca ufficialmente in Italia. L’ingresso del marchio nel nostro Paese è supportato da Restaurant Brands Iberia, il master franchisee del gruppo per Spagna e Portogallo, che nella penisola iberica gestisce e detiene i diritti di master franchise, oltre che per Popeyes, anche per Burger King e Tim Hortons. Al momento non vengono rilasciati altri dettagli sull’operazione, se non che l’inaugurazione avverrà nel corso del 2024. Rumors di mercato raccontano che la scelta per il partner italiano ricadrà su Blooming Group. Popeyes, cui nome per esteso è Popeyes Lousiana Chicken (abbreviato in Plk nei dati di bilancio) conta oggi 4.300 ristorante tra Stati Uniti e resto del mondo.

STOCK OPTIONS

BUY

PANDORA

L’ultimo trimestre spinge in alto Pandora, che chiude il 2023 con ricavi per 28 miliardi di corone (+8%) e un margine Ebit che si mantiene intorno al 25%. La guidance 2024 prevede una crescita del 6-9%, con il margine Ebit stabile.

SKECHERS

Si chiude un 2023 con vendite “record” per Skechers, arrivato a quota 8 miliardi di dollari (circa 7,4 miliardi di euro). Il risultato, in linea con la guidance, segna un aumento del 7,5% rispetto all’anno precedente, con vendite dtc a +24,3 per cento.

ESSILUX

EssilorLuxottica ha chiuso il 2023 con ricavi 25,4 miliardi (+7,1% a cambi costanti) e con un utile adjusted di 2,95 miliardi (+3%). I profitti netti salgono da 2,15 a 2,28 miliardi di euro. Il free cash flow è di circa 2,3 miliardi.

NEUTRAL

TOD’S

Diego Della Valle e L Catterton ritentano l’Opa su Tod’s, con il delisting come obiettivo. Così il valore delle azioni va a uniformarsi al prezzo dell’offerta d’acquisto, pari a 43 euro. I Della Valle manterranno il controllo esecutivo.

OVS

Ovs, il cui bilancio definitivo si chiude il 31 gennaio, stima di chiudere i 12 mesi con vendite nette in aumento dell’1,4%. L’Ebitda, intorno ai 180 milioni dell’esercizio precedente, dovrebbe confermarsi sugli stessi livelli

TAPESTRY

Tapestry (Kate Spade, Capri Holdings) ha rivisto al rialzo l’outlook per l’intero 2024, che prevede ricavi a 6,7 miliardi di dollari (+1% sul bilancio precedente), ma soprattutto un utile per azione che sale dell’8%, fra 4,20 e 4,50 dollari.

SELL

KERING

Ricavi in flessione sull’intero 2023: -4% a 19,6 miliardi di euro (-2% su basi comparabili). Stabili le vendite della rete al dettaglio a gestione diretta, compreso l’ecommerce, mentre il segmento “wholesale e altro” scivola dell’11%. Vendite Gucci a -6%.

UNIEURO

Titolo debole da inizio anno per il leader italiano dell’elettronica, dopo la pubblicazione dei risultati dei primi 9 mesi, con i ricavi scivolati sotto i 2 miliardi. Unieuro paga l’andamento dell’elettronica di consumo, che lo scorso anno ha frenato in scia alla crisi dei consumi.

ADIDAS

Titolo in altalena da inizio anno. Scivola dopo conti deludenti per il 2023, con ricavi a -5% (21,4 miliardi di euro). Positivo, però, l’utile operativo che tocca i 268 milioni e che, secondo la guidance 2024, arriverà a 500 milioni.

NEWS pag. 4 | retail&food | Marzo 2024

In arrivo il primo mega store Ikea in Sardegna, aprirà nel 2025 nel futuro Fass Shopping Center

Alle porte di Cagliari sta nascendo un nuovo centro commerciale. A portare avanti questa operazione è la società Villa Del Mas srl che ha già avviato la bonifica e i lavori nella zona di Elmas. L’inaugurazione è prevista per la fine del 2025. Il nuovo complesso commerciale nascerà sul terreno precedentemente occupato dalla Fas (Ferriere e acciaierie sarde) e si chiamerà “Fass Shopping Center”. Il centro occuperà una superficie di circa 66.700 mq. Tra i grandi brand che hanno già scelto di farne parte, ci sono Ikea, Maison du Monde e Leroy Merlin. Ci saranno anche un ipermercato e una quarantina di locali tra bar, ristoranti e fast food (tot. 3.000 mq). Poi ancora altri negozi, palestre e un parco verde con piste ciclabili e una zona dedicata allo skate. Per Ikea si tratta del primo, attesissimo, mega store sull’isola. Nel capoluogo sardo è già presente un punto vendita Plan&Order.

Tosca sbarca nel travel con SSP, prime aperture nelle stazioni di Roma e Torino

Il format di ristorazione Tosca – Eccellenze Toscane, ideato da Pietro Nicastro (Löwengrube), ha siglato un accordo con SSP – Select Service Partner e si prepara a sbarcare nel canale travel. In arrivo due aperture a Torino Porta Nuova e a Roma Termini. Tosca, con la sua schiacciata toscana farcita, ha aperto a settembre 2022 il primo locale a pochi chilometri da Firenze (Lastra a Signa). “L’apertura dei nostri nuovi punti vendita Tosca alla stazione di Torino Porta Nuova a marzo e a Roma Termini ad aprile non significa solo un’espansione, ma è una celebrazione dell’arte di vivere italiana, un ponte tra tradizioni e futuro” dice Gérard D’Onofrio, Direttore Generale SSP, grande operatore mondiale del travel, entrato in Italia grazie a un accordo con Grandi Stazioni Retail. Attualmente è presente nel mondo in circa 180 aeroporti, 300 stazioni ferroviarie in 35 Paesi e gestisce 550 marchi.

Land of Fashion fa +10% nel 2023. Tanta moda e sport, meno food, fra le new entry

Land of Fashion Villages ha chiuso il 2023 registrando + 10% di fatturato e +6% di visitatori rispetto al 2022. Sono i dati comunicati dall’azienda, che in Italia controlla i cinque outlet village di Franciacorta, Palmanova, Mantova, Puglia e Valdichiana. “Nel corso del 2023, il nostro gruppo ha performato molto bene. In un settore retail in costante evoluzione, riusciamo a creare un’offerta sempre più diversificata” ha commentato Benedetta Chiara Conticelli, CEO Land of Fashion Villages. Nei dodici mesi passati sono state 50 le nuove aperture, con un totale dei negozi che si aggira sui 650 in totale. Tra le varie operazioni, spiccano i brand legati a neve e sport come Rossignol e Dolomite a Franciacorta, affiancati da Luisa Spagnoli e da Il Lanificio.

Il Centro di Arese chiude il 2023 con 900 milioni di fatturato, volano gli ingressi

Il mall di Arese chiude il 2023 con 20 milioni di visite e un fatturato che supera i 900 milioni di euro. In crescita tutti i settori, in particolare l’abbigliamento con un +9% e un +17% per il comparto ristorazione (vs 2022). Tra le performance più significative de Il Centro nel 2023: le vendite delle gift card, pari a 45.000, che hanno registrato un giro di affari di 4,6 milioni di euro. Positivi anche i numeri registrati nei primi undici giorni del 2024 che ha visto l’avvio dei saldi invernali con un’affluenza di visitatori del +5% rispetto allo stesso periodo dello scorso anno, in controtendenza con l’andamento del mercato dei centri commerciali che rileva un -1,9%. Il centro commerciale ha registrato nel corso del 2023 una considerevole presenza di flussi turistici internazionali e di Paesi vicini come la Svizzera, grazie al tax free shopping.

NEWS pag. 5 | retail&food | Marzo 2024

Fedegroup, dopo Golocious mette in portafoglio Artisti del Vegetariano

Fedegroup ha acquisito la maggioranza di Artisti del Vegetariano, format di ristorazione ispirato al green eating. Il marchio finora ha all’attivo quattro punti vendita, uno a Padova e tre a Milano. E proprio in occasione del closing dell’operazione, la proprietà ha annunciato una quarta apertura a Milano, che verrà completata a inizio marzo. Fedegroup, in questo modo, rafforza la linea di business dedicata alla ristorazione retail, che già comprende Golocious, Baessato e Nabucco. Dopo l’apertura del quarto locale di Milano, il prossimo obiettivo è portarlo in tutta Italia con un mix di flagship stores, temporary e corner dedicati alimentando nuove sinergie con i partner attuali” ha dichiarato Mirko Sanna, Managing director di Fedegroup, società controllata da Nabucco Holding, la cui maggioranza è in mano al fondo Industry 4.0 Fund di Quadrivio Group.

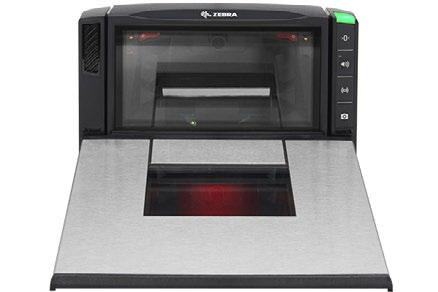

Aumenta la spesa nel digitale dei retailer italiani, il negozio fisico è di nuovo al centro

Nel 2023 il valore delle vendite al dettaglio di prodotto in Italia è cresciuto del 4% rispetto all’anno precedente e sta attraversando una fase di riassestamento, col canale online che cresce ora a ritmi più moderati rispetto al periodo pandemico. Dopo due anni di stabilità, la spesa in digitale dei retailer italiani in rapporto al fatturato è infatti tornata ad aumentare, portandosi dal 2,5% del 2022 al 3,1% registrato nel 2023. Queste sono alcune delle evidenze emerse dall’Osservatorio Innovazione Digitale nel Retail, promosso dalla School of Management del Politecnico di Milano. Torna, poi, protagonista il negozio fisico, di nuovo al centro dei piani di investimento dei maggiori gruppi presenti a livello nazionale. L’obiettivo dei retailer italiani, spiega l’Osservatorio, è ora quello di rendere l’esperienza del cliente sempre più semplice e più autonoma. Tra le tecnologie introdotte dai retailer l’indagine segnala i chioschi digitali, il self scanning, il self check-out e i pagamenti innovativi.

Ca’Pelletti (Surgital) chiude l’anno a +39% e apre a Milano e Parma, obiettivo 10 “locande” nel 2025

Ca’Pelletti, il brand di locande in stile romagnolo di Surgital Spa, chiude il 2023 con una crescita del +39% sul 2022, per un fatturato pari a 5,8 milioni di euro. In aumento anche il numero dei coperti, 400mila contro i 298mila dell’anno precedente. Ca’Pelletti conta al momento cinque locande a Bologna, Padova, Orio Center (Bergamo) e Firenze. Nei prossimi mesi, vedrà le aperture di due nuovi locali a Parma e a Milano con l’obiettivo di arrivare a 10 punti vendita entro la fine del 2025. “L’Emilia-Romagna sta lavorando tanto per farsi conoscere anche all’estero e come aziende dobbiamo contribuire a questo processo. Per ora, infatti, Ca’Pelletti si svilupperà nel Centro e Nord Italia, ma vorremmo spingerci fuori confine. Affrancare Ca’Pelletti oltre confine sarà un passaggio non immediato, ma naturale, visto che Surgital vanta già un’importante presenza in oltre 60 Paesi” ha raccontato Elena Bacchini, direttrice marketing Surgital.

Signorvino, ricavi a 72 milioni (+30%) e otto negozi in più

Signorvino ha chiuso il 2023 con ricavi a 72 milioni di euro (+30% rispetto al 2022) e con 8 negozi in più. Ora la catena conta su 36 punti vendita e per l’anno in corso punta a incrementare il giro d’affari a 86 milioni. Tra le nuove aperture, ce ne sono in cantiere due a Verona e ancora in Italia, nel corso dell’anno. Da segnalare le recenti operazioni che hanno portato Signorvino ad aprire i suoi primi puniti vendita all’estero, entrambe avvenute a fine 2023. Dal 9 novembre il brand è a Praga (presso il centro commerciale Westfield Chodov) e dal 1 dicembre è a Parigi, con tre piani più dehors e 160 coperti, a pochi passi dalla Cattedrale di Notre-Dame. Tra i canali di vendita, l’on line conserva ancora un peso marginale, circa 1,5 milioni di euro, mentre le vendite in enoteca fruttano circa un terzo del business. Gli acquisti di bottiglie nei negozi (+15%) salgono più di quelle on line (+8%), segno quindi della bontà della proposta che abbina ristorazione e propone in loco la vendita di vini.

NEWS pag. 6 | retail&food | Marzo 2024

OVS si prepara a entrare in Goldenpoint, accordo per lo sviluppo del segmento underwear

OVS ha sottoscritto una lettera d’intenti con gli azionisti di Goldenpoint per esplorare una potenziale collaborazione industriale. L’obiettivo dell’operazione è migliorare la performance di Goldenpoint attraverso il “rafforzamento dell’attuale offerta merceologica e ottenere sinergie derivanti dalla condivisione della supply chain del gruppo OVS, nonché allo sviluppo di nuovi punti vendita” nel segmento underwear. L’operazione prevede un “possibile iniziale investimento di OVS in Goldenpoint – continua la nota – con una partecipazione di minoranza e la sottoscrizione di uno strumento finanziario che, nel medio termine, Ovs può convertire in una partecipazione di controllo”. Goldenpoint conta su una rete di vendita di circa 380 negozi e un fatturato di quasi 100 milioni di Euro.

MediaWorld, ricavi giù. Ma tengono investimenti e aperture

MediaWorld ha chiuso l’esercizio 2023 con un fatturato di 2,5 miliardi di euro, in calo di oltre il 7% rispetto ai 2,7 miliardi del bilancio precedente. I dati sono riferiti al periodo ottobre 2022-settembre 2023. La frenata dei ricavi è in linea con quella di tutto il settore dell’elettronica di consumo, che secondo Gfk nel 2023 ha registrato -6,4% di vendite a valore e del 7,3% in volume. Il triennio 2021-2023 ha visto investimenti per 100 milioni. La stessa cifra dovrebbe essere investita nel triennio 2024-2026. “Portiamo avanti con convinzione la nostra strategia di sviluppo. Gli investimenti in omnicanalità e formazione dei consulenti, oltre all’ammodernamento delle infrastrutture IT dei negozi esistenti e alle nuove aperture, rappresentano un rilevante vantaggio competitivo che ci pone nelle condizioni di cogliere appieno le opportunità che si stanno concretizzando, a fronte del progressivo rientro dei tassi e dei segnali di ripresa dei consumi su diverse categorie merceologiche” ha commentato Guido Monferrini, amministratore delegato di MediaWorld.

All’Antico Vinaio spinge sull’estero, già 6 negli Stati Uniti

Nuove aperture negli Stati Uniti e un piano accelerato di assunzioni, per questo inizio di 2024 di All’Antico Vinaio. Il brand creato da Tommaso Mazzanti ha inaugurato da pochi giorni un nuovo punto vendita a Las Vegas. All’Antico Vinaio sta già pianificando due altre aperture nella zona di Los Angeles (in cui è già presente), tra cui Santa Monica. Sono già sei i locali del brand negli Stati Uniti, che invece lo scorso novembre aveva messo a segno un’altra inaugurazione di prestigio all’estero, questa volta a Parigi. Lo sviluppo del brand, in Italia ed in Europa, avviene tramite la joint venture AV Retail, siglata con Percassi e annunciata a fine 2022. Un sodalizio che aveva portato anche all’apertura a Bergamo, “patria” dei Percassi. Negli Stati Uniti, invece, l’espansione avviene insieme a una società di Joe Bastianich.

Nuova acquisizione per Poke House, che entra in Belgio e ora copre 10 Paesi esteri

Poke House entra nel mercato belga, con l’acquisizione di una catena che portava praticamente lo stesso nome. Il brand, infatti, ha acquisito il 100% di Poké House Belgium, catena nata nel 2018 con all’attivo 15 locali nel Paese. Con questa operazione, sale a 10 il numero di Paesi in cui Poke House è presente, con circa 180 ristoranti. “Con il supporto di investitori di calibro come Red Circle Investments (Renzo Rosso) e Angelo Moratti, siamo determinati nel continuare a essere il player di riferimento di una nuova categoria di food che sta crescendo velocemente” ha commentato Matteo Pichi, co-fondatore di Poke House insieme a Vittoria Zanetti. Dalla sua nascita, nel 2018, questa è la sesta acquisizione per Poke House. I fondatori di Poké House Belgium (Lara Dratwa, Elia Dratwa e Sammy Tielemans) rimarranno alla guida operativa della società, avviando un processo di integrazione con la casa madre, che nei prossimi mesi sarà seguito da un graduale rebranding dei locali.

NEWS pag. 7 | retail&food | Marzo 2024

SALTI I SALDI?

Secondo un’indagine realizzata da Confcommercio in collaborazione con Format Research, il 63,8% dei consumatori ha acquistato durante i saldi invernali, che si concludono tra poco. Tra chi non ha approfittato dei saldi, uno su due lo ha fatto per risparmiare e uno su tre a causa del peggioramento della propria situazione economica. Capi di abbigliamento (95,2%) e calzature (86,3%) si confermano in cima alle preferenze, seguiti dagli accessori (46%), mentre pelletteria e articoli di valigeria registreranno i maggiori incrementi rispetto allo scorso anno (+7,8 punti percentuali). L’85% dei consumatori destina ai saldi un budget di spesa inferiore ai 200 euro, sostanzialmente in linea con il 2023. I negozi di fiducia si confermano il canale di acquisto preferito (47,6%), seguiti dall’online (38,7%). Circa il 60% dei retailer dichiara che il numero dei clienti che entrano in negozio per i saldi è simile allo scorso anno, anche se il 21,5% segnala una presenza minore di clientela, soprattutto per motivi di risparmio. Per incrementare il proprio business, il 79% delle imprese ha realizzato campagne di vendita sui social e il 30% attività di e-mail marketing; i network più utilizzati per attività di business sono Facebook (94,9%) e Instagram (89,2%).

verno mancato e quindi di una propensione molto diversa ad acquistare, per esempio, dei capi stagionali. C’è poi un tema di geopardizzazione, per utilizzare una goffa, ma efficace italianizzazione di un termine inglese, letteralmente la “messa a repentaglio” dell’effetto di attesa dello sconto. Quel crescente desiderio di acquistare con lo sconto quell’articolo che ci piace tanto e che non potevamo permetterci di far nostro a prezzo pieno, è sfumato. Non ci batte più il cuore all’idea di tenerlo tra le mani, non spiamo più le sue foto online, non lo sogniamo più ad occhi aperti.

La ragione probabilmente sta nel fatto che l’amato si svende a noi troppo spesso, dal Black Friday ad ogni altra promo durante l’anno: lo diamo “per scontato” e non ci emoziona più l’idea di correre a possederlo in quel momento speciale, perché tanto sappiamo che ci saranno altre occasioni. Un bravo sessuologo direbbe che, purtroppo, nella coppia “venditore-acquirente” si è spento il desiderio. Che fare?

Snocciolati questi numeri, gli esiti non sono molto rosei e ci sono alcune ragioni che possiamo individuare. La prima è un fil rouge che abbiamo snodato e riannodato qualche mese fa: il meteo. Più che di una stagione primaverile attesa, qui parliamo di un in -

Se al meteo non si comanda, all’amore nemmeno. Però ci sono alcune care e vecchie tecniche di seduzione, dalle quali potremmo mutuare buoni consigli. Forse nei saldi, come in amore, vince chi fugge. E allora facciamoli meno, ma facciamoli meglio: non concediamoli così spesso, lavoriamo sulla qualità dello sconto e diamo sfogo alla fantasia nella promozione. Oppure, come va di moda dire ora, rivolgiamoci a uno bravo.

pag. 8 | retail&food | Marzo 2024

di Monica Cannalire

Promos si aggiudica la gestione di Brugnato 5Terre Outlet

Promos, da inizio anno, ha assunto la gestione di Brugnato 5Terre Outlet Village, in provincia di La Spezia. Inaugurato nel 2014, a pochi chilometri dalle Cinque Terre, ad oggi è l’unico outlet village della Liguria, ma con un bacino di utenza che cattura anche tutta la Versilia. Con questo incarico, sale a undici il numero di strutture in gestione di Promos, di cui cinque outlet, per un totale di circa 850 punti vendita. “Brugnato 5Terre Outlet Village rappresenta per il nostro gruppo l’ennesima sfida. In poco meno di un anno siamo passati da 7 a 11 strutture under management” ha commentato Filippo Maffioli, amministratore delegato Promos.

KFC, aumentano gli affiliati. Nel 2024 superato il tetto dei 100 ristoranti

KFC Italia chiuderà il 2023 con un giro d’affari in crescita del 25% e l’obiettivo per il 2024 è superare il tetto dei 100 negozi. Attualmente la rete è composta da 82 punti vendita in 15 regioni, tutte in franchising tranne due a gestione diretta (uno a Roma, uno a Vicenza). L’anno scorso KFC aveva aperto 14 ristoranti in Italia, ma per l’anno in corso punta a raddoppiare la quota di opening. Determinante la nuova struttura basata sul modello del Corporate franchisee, definito l’anno scorso, che permette di accelerare il franchising, ma ha anche aperto all’opzione della gestione diretta. “Prevediamo che le vendite cresceranno nel 2024 di un altro 35% rispetto al 2023” ha commentato Corrado Cagnola, che guida KFC in Italia. Nel corso del 2024 è previsto l’ingresso di altri 8 nuovi affiliati. Dei nuovi ristoranti previsti nel 2024, il 20% avrà il servizio Drive Thru, il 40% sarà inserito nelle food court di centri commerciali e il 40% nei centri cittadini. Anche nel 2025 sono previste 30 aperture.

Just Eat, Cirfood e la Caritas

Nel numero di Gennaio-Febbraio della rivista, a pg.56, è stato inserito erroneamente il titolo “Just Eat e Cirfood a sostegno del Ristorante Solidale della Caritas”. Il titolo corretto è “Just Eat e Cirfood a sostegno della Caritas”. Ce ne scusiamo con i lettori.

IN BREVE

Gli Orsi di Biella rinnova la food court

Il Centro Commerciale Gli Orsi di Biella (Soane Sierra) ha inaugurato la nuova food court. La ristrutturazione ha coinvolto un’area di 1.000 mq e la veletta prospiciente. Sono stati introdotti nuovi arredi, illuminazione e verde integrati, una nuova pavimentazione e un palcoscenico per ospitare eventi.

Primadonna sfiora i 100 milioni nel 2023

Primadonna Collection chiude il 2023 con un giro d’affari di 97,5 milioni di euro, realizzati per il 90% in Italia e per il 3% attraverso l’e-commerce. All’estero il brand conta 25 negozi, i mercati principali sono Francia, Spagna e Lussemburgo.

Levi’s apre a Roma Termini con Grandi Stazioni

A Roma Termini ha aperto Levi’s, primo store del brand nel network Grandi Stazioni Retail. Il negozio va a completare gli interventi di riqualificazione dell’atrio della stazione capitolina.

Gennaio 2024 a +0,6% di ingressi sul 2023

Nel mese di gennaio, i contapersone Microlog hanno registrato +0,6 di ingressi nei centri commerciali sul 2023 e -11,1% sul 2019. Nello stretto confronto con il mese precedente, gennaio cede il -18,9% di ingressi su dicembre 2023.

Burger King lancia le sneakers in edizione limitata

Burger King Restaurants Italia entra nel mondo del merchandising con il lancio di sneakers in edizione limitata. Il modello richiama gli elementi del marchio: la corona sui lacci, le striature laterali con riferimento ai colori delle salse e il claim “Have it Your Way” sulla suola e all’interno della calzatura. Le scarpe sono poi inserite all’interno di un packaging firmato Burger King.

Boots debutta a Londra con Boots Beauty

Il marchio Boots debutta a Londra con un nuovo concept store Boots Beauty. Il lancio è avvenuto nel nuovo quartiere mixed use Battersea Power Station. Negli ultimi tre anni, il brand di farmacia e parafarmacia ha rinnovato oltre 170 punti vendita in tutto il Regno Unito.

NEWS pag. 9 | retail&food | Marzo 2024

La Rubrica Legale a cura di COCUZZA, Milano

La posizione italiana ed europea sulla carne coltivata

La carne coltivata rappresenta un tipo di carne prodotta in laboratorio a partire da cellule animali. Nonostante il termine possa suscitare perplessità, è importante considerare che le cellule impiegate sono simili a quelle presenti nei tessuti muscolari di animali come bovini, pesci o esseri umani.

Negli ultimi anni la ricerca si è concentrata per rendere questo processo riproducibile su larga scala. Lo strumento che si è dimostrato utile ai fini del raggiungimento di questo scopo è il bioreattore. Un nome altisonante che in realtà è già impiegato nella produzione di altri alimenti, a noi molto noti, come birra e yogurt. Da un punto di vista nutrizionale e di sicurezza alimentare, la carne coltivata sembra non presentare aspetti negativi significativi. Crescendo in un ambiente controllato, il rischio di malattie di origine animale è ridotto. Oltre a questo, diventa possibile confezionare un alimento in un unico luogo, evitando contaminazioni esterne.

In Unione Europea la carne coltivata è considerata un novel food e quindi dovrà sottostare a stretti controlli e normative che regolamentano l’introduzione di questi alimenti sul nostro mercato. Un po’ come avviene anche per i prodotti che contengono insetti (di cui avevamo già parlato nel numero di marzo 2023). Attualmente la carne sintetica è un prodotto che non è ancora entrato nel mercato europeo e da dichiarazioni dell’Autorità Europea per la Sicurezza Alimentare (EFSA), l’autorità che deve dare un parere obbligatorio sui novel food, fino al 2023 nessuna azienda aveva richiesto di commercializzare questo alimento all’interno dell’UE.

Ciononostante, il governo italiano ha deciso di vietare questo alimento nel nostro territorio. La legge 172/2023 del dicembre scorso ha previsto un divieto di produzione e commercializzazione di alimenti derivanti da colture cellulari e, in aggiunta, ha vietato che alimenti trasformati contenenti in prevalenza proteine vegetali possano usare la denominazione di “carne” (si fa riferimento, ad esempio, agli hamburger con proteine vegetali). Si tratta in questo caso del cosiddetto di-

vieto di “meat sounding”, rispetto al quale siamo ancora in attesa dei decreti ministeriali attuativi. La legge italiana, tuttavia, è caduta in un conflitto con le norme europee che si cercherà di spiegare, senza entrare troppo nei tecnicismi. In sostanza, gli stati dell’Unione Europea quando intervengono su regole tecniche che possono avere un impatto sul mercato comune, sono obbligati dalla direttiva UE 1535/2015 ad inviare prima dell’approvazione definitiva della norma nazionale una notifica alla Commissione europea, proprio per fare una valutazione preventiva sui possibili ostacoli alla libera circolazione delle merci. La procedura si chiama Tris, dura tre mesi, e consente a chiunque – associazioni, imprese e altri stati membri – di inviare pareri alla Commissione che poi esprime un giudizio. In questo caso il termine di tre mesi non è stato rispettato in quanto la legge è stata pubblicata prima della scadenza del termine e quindi la Commissione non ha avuto modo di pronunciarsi ed entrare nel merito, ma questo vizio procedurale permette ai giudici nazionali di disapplicare la normativa italiana per contrasto con il diritto dell’Unione.

A questo punto, è immaginabile che qualora un produttore riuscirà nei prossimi anni ad ottenere l’autorizzazione al commercio di carne sintetica all’interno dell’UE, il divieto italiano verrà facilmente disapplicato dai giudici azionali. Va ricordato a questo punto che benché il percorso per introdurre un “nuovo alimento” all’interno dell’Unione Europea sia abbastanza lungo, il vantaggio per le aziende innovative, che si fanno carico di presentare una richiesta di autorizzazione di un “nuovo alimento” è sostanziale: la facoltà esclusiva di introdurre il prodotto all’interno dell’unione per un termine di 5 anni, salvo che qualcun altro ne faccia richiesta e produca studi scientifici adeguati (diversi da quella della prima azienda richiedente).

Nonostante la lunga procedura, l’interesse per i prodotti alternativi alla carne animale è in crescita, e il confronto tra sostenibilità e timori dei consumatori verso ingredienti non convenzionali sarà un aspetto interessante da seguire nei prossimi anni.

pag. 10 | retail&food | Marzo 2024

di Edoardo d’Ippolito

Cigierre cede Temakinho al private equity tedesco Mutares

Cigierre ha ceduto il brand Temakinho al private equity tedesco Mutares. Il marchio di ristorazione, specializzato in cucina nippo-brasiliana, era nel portafoglio di Cigierre da fine 2018. Temakinho contava su 10 ristoranti al momento dell’ingresso di Cigierre, oggi ce ne sono 13, di cui 10 a gestione diretta, 2 in franchising nel travel (sono quelli gestiti da Autogrill a Linate e Fiumicino) più uno in affiliazione in Francia, a Lione. Temakinho, con circa 160 addetti, nel 2022 aveva generato ricavi per 20 milioni di euro. Al momento non sono stati comunicati cambiamenti rispetto ai profili che si occupano operativamente di Temakinho. Il managing director di Mutares per Italia è l’italiano Constantin Terzago. Mutares è un soggetto finanziario, quotato in Borsa in Germania, con in portafoglio 29 società fra automotive, ingegneria, prodotti/servizi e segmento retail&food. Controlla, tra gli altri, le attività olandesi di Prenatal e i grandi magazzini per la casa francese Lapeyre.

Löwengrube sale a +10% nel 2023, in arrivo nuovi locali

Nel 2023, la rete di ristoranti in stile bavarese Löwengrube, ha registrato 20,5 milioni di euro, in crescita di oltre il 10% rispetto all’anno precedente. Dopo le più recenti aperture delle stube – le caratteristiche birrerie tipiche della Baviera - a Milano lo scorso luglio e a Casalecchio di Reno a novembre, ora si attendono nei prossimi mesi le importanti aperture nei nuovi centri commerciali Merlata Bloom alle porte di Milano ovest e To Dream alla periferia est di Torino. Entrambe sono frutto della joint venture siglata nel 2023 con SAL Service, società leader nella promozione, sviluppo e investimento in grandi operazioni immobiliari a carattere prevalentemente commerciale, da cui è nata la newco LSMLöwengrube Shopping Mall, che ha l’obiettivo di aprire nei prossimi 3 anni 10 nuove stube Löwengrube in altrettanti centri commerciali su territorio nazionale.

Al Mind Village (Lendlease) apre Esselunga Lab, un nuovo spazio per sperimentare

All’interno del Mind Village, la via principale di Expo Milano ha debuttato il format Esselunga Lab. Si tratta di un concept innovativo che si basa su utilizzo della tecnologia diffusa e digitalizzazione progressiva. Il punto vendita si sviluppa su una superficie di vendita più piccola rispetto al tradizionale supermercato. Oltre alle casse automatiche sono previste anche altre sperimentazioni tecnologiche. Il management di Esselunga starebbe infatti lavorando anche ad una superficie di vendita senza casse assistite, cioè automatiche previa registrazione, con un sistema a soffitto di lettori del comportamento delle persone davanti allo scaffale, sulla falsariga degli AmazonGo Just Walk Out. A partire dal 2022, Esselunga è già presente con una superficie di 1.000 mq all’interno del Mind Village, l’area di Mind (ex Expo) sviluppata da Lendlease.

Spesa veloce: nasce “Carrefour Sprint” in partnership con Glovo. Il debutto a Firenze

A via a Firenze il primo ‘Carrefour Sprint’ d’Italia, un magazzino urbano “dark store” interamente gestito da Glovo che consentirà le consegne rapide tramite app sette giorni su sette. “Il quick-commerce è un fattore chiave di crescita per Glovo, che ha vissuto una forte accelerazione: negli ultimi 5 anni, gli ordini degli utenti dell’app sono cresciuti in questo ambito del 500%. La partnership con Carrefour, nata nel 2019 e che coinvolge 400 store in Italia è già un grande successo. Il lancio di “Carrefour Sprint” rappresenta una nuova frontiera della nostra partnership e l’ambizione di creare un servizio sempre più completo ed innovativo per i nostri utenti” ha detto Alberto Dolcetta, Direttore Quick-commerce & Brands Ads di Glovo Italia.

NEWS pag. 11 | retail&food | Marzo 2024

DFS Group lancia una partnership tra il Fondaco dei Tedeschi (Venezia) e la Samaritaine (Parigi)

I department store Fondaco Dei Tedeschi di Venezia e la Samaritaine di Parigi, entrambi appartenenti al Gruppo DFS, creano un inedito gemellaggio che li vedrà collaborare fino al 30 giugno 2024. L’iniziativa “Venezia-Parigi tête-à-tête” è partita a Venezia il 14 febbraio e toccherà Parigi dal 7 febbraio al 23 aprile. Il Fondaco Dei Tedeschi, che ha sede in un palazzo storico affacciato sul Canal Grande, parlerà della Ville Lumière e della Samaritaine nelle sue vetrine e all’interno del negozio e altrettanto farà con Venezia il grande magazzino parigino. Infine, entrambi proporranno una selezione di prodotti che racchiudono lo spirito e la cultura delle due destinazioni. Con più di 400 punti vendita nei 15 principali aeroporti mondiali e 18 T Galleria, DFS fa parte del gruppo LVMH ed è tra le maggiori reti internazionali di travel retail di lusso.

Autogrill e Too Good To Go, al via la collaborazione per ridurre lo spreco alimentare

Autogrill ha avviato una collaborazione con Too Good To Go, marketplace per le eccedenze alimentari. La partnership - partita a novembre dello scorso anno con una fase pilota che ha coinvolto progressivamente 20 punti vendita - ha preso il via con la campagna “In Viaggio con Autogrill e Too Good To Go”, e si sta attivando in maniera graduale su quasi tutti i punti vendita Autogrill del territorio, presenti nei canali di viaggio autostradale, aeroportuale e ferroviario. Con la sola fase pilota, la collaborazione finora ha permesso di salvaguardare dallo spreco oltre 8.000 Surprise Bag di prodotti invenduti, per un totale di circa 8 tonnellate di alimenti. Attraverso la campagna, i clienti avranno la possibilità di acquistare le Surprise Bag proposte da Autogrill e Too Good To Go con un’offerta variegata di prodotti, sia provenienti dal banco bar sia confezionati normalmente in assortimento al market.

IL LAVORO, I CONTROLLI, LO SCHIFO

Mentre dibattiamo di rapper, panettoni, quadri e geni falsi, “pesticidi sì grazie” e “chi ti ha detto che è stato Putin ad ucciderlo?”, muoiono quattro o cinque (non importa quanti) “risorse boldriniane” (migranti, ndr), come ama definirle l’onnipresente Salvini, in un cantiere della ditta legata alla pesca da dare alla mamma, ahimè divorziata. Quando penso che persone si bruciano, schiacciano, tritano, investono, avvelenano, affogano, mentre lavorano, inorridisco e rivedo le mie posizioni piagnucolose sulla mia condizione di bottegaio relegato da 35 anni per 300 giorni dietro un bancone sempre più “stritolante”.

Mentre scrivo queste riflessioni cercando di dare un senso compiuto al ragionamento, penso ai bambini di questi operai. Sì perché il benchmark di questo mondo inumano sono i bambini.

Utilizzati dai mezzi di comunicazione per attirare il consumatore. Utilizzati vilmente perché innocenti. Giunti qui per rubare, scippare, spacciare, insozzare le nostre vite, li ritroviamo stesi con sopra un lenzuolo bianco, forse senza contratto, forse senza un permesso di soggiorno. Come è possibile?

Aziende descritte come esempio, sponsorizzate da vari governi da ormai vent’anni, non richiedono i documenti necessari per lavorare e non adottano le misure necessarie per non incorrere in tragedie come queste?

Miliardi di euro guadagnati ogni anno per ritrovarsi in cantiere sindaco, governatore e ministri che promettono più controlli… da ora in poi.

Con quei maledetti fiori che puzzano dello schifo che fa questo mondo.

pag. 12 | retail&food | Marzo 2024

Milano centro

Dal Tabaccaio 2030

IGD sigla un accordo per la cessione di 13 asset

IGD SIIQ ha siglato un accordo con le società Sixth Street, Starwood e Prelios SGR per la cessione di un portafoglio di 13 asset, dal valore di 258 milioni di euro. Il closing dell’operazione avverrà entro aprile 2024. Si tratta di 8 ipermercati, 3 supermercati e 2 gallerie commerciali (Bologna e Chioggia) che generano 17 milioni di euro di ricavi d’affitto annui netti. L’operazione verrà realizzata attraverso il fondo Food Fund costituito e gestito da Prelios SGR, al quale IGD conferirà gli immobili. Il 60% del fondo sarà detenuto da un veicolo lussemburghese (50% Sixth Street e 50% Starwood Capital), mentre il restante 40% sarà detenuto da IGD. Il gruppo incasserà dalla cessione delle quote circa 155 milioni. L’operazione rientra nella strategia definita nel Piano Industriale 2022-2024. “Questa cessione porta a circa 270 milioni di euro il totale delle risorse reperite negli ultimi 3 anni per diminuire l’indebitamento del Gruppo. In questo modo ridurremo il Loan to Value di circa 3,7 punti percentuali”, ha dichiarato Claudio Albertini AD di IGD.

Egalité prova a crescere, in arrivo la terza “boulangerie” a Milano

Terza apertura a Milano per Egalité, format ispirato alla boulangerie francese. Il nuovo punto vendita si trova in corso Sempione, di fronte all’Arco della Pace. Si sviluppa su uno spazio di 250 mq con circa 70 coperti ed è suddiviso in due zone, una pensata per il take away, l’altra per la consumazione al tavolo. Caratterizza il locale anche il laboratorio a vista. È previsto anche il dehor. Il primo locale, in via Melzo, era stato disegnato dallo studio di architettura internazionale Vudafieri-Saverino Partners. Lo scorso autunno era stato aperto il secondo locale in città, in piazza San Simpliciano 7, all’interno di locali che in precedenza erano stati occupati anche da California Bakery. Il marchio Egalité fa capo a una pluralità di soci, ma la quota di maggioranza è appannaggio di Food Finance One AG, società anonima di diritto svizzero. Amministratore unico è Carlo Zerbi, che vanta passate esperienze nella ristorazione, in progetti quali Amy Sushi, PIE-Pizza italiana espressa e PaninoLAB.

Top manager, competenze e crescita personale

a cura di Beppe Scotti*

NAVIGARE NEL MONDO PROFESSIONALE CON AUTOCONSAPEVOLEZZA

In un’epoca caratterizzata da rapidi cambiamenti e sfide continue, l’autoconsapevolezza emerge come un faro nella nebbia del mondo professionale. Non è solo una questione di conoscere i propri punti di forza e debolezza, ma di comprendere profondamente come le nostre azioni, pensieri ed emozioni influenzano l’ambiente circostante.

L’autoconsapevolezza inizia con l’introspezione. È un viaggio interiore che richiede onestà e apertura. Riflettere sulle proprie esperienze, riconoscere i modelli comportamentali e accettare sia i successi che i fallimenti sono passi cruciali in questo percorso. Questa pratica non solo migliora la nostra auto percezione, ma affina anche la nostra capacità di interagire con gli altri in modo più empatico e efficace.

Inoltre, l’autoconsapevolezza è strettamente legata all’equilibrio vita-lavoro. Comprendere le proprie esigenze, stabilire confini sani e gestire lo stress sono aspetti che contribuiscono a una vita professionale più soddisfacente e produttiva. Questo equilibrio si riflette in una maggiore creatività, motivazione e, in definitiva, in un impatto positivo sulle prestazioni lavorative.

L’autoconsapevolezza non è un traguardo, ma un processo continuo di crescita e apprendimento. È un viaggio che arricchisce non solo la vita professionale, ma anche quella personale, portando a una maggiore comprensione di sé e del mondo che ci circonda.

*CEO del Gruppo Ethos, executive business coach e speaker motivazionale

pag. 13 | retail&food | Marzo 2024

SPONSOR

SPONSOR DIAMOND

SPONSOR GOLD

SPONSOR SILVER SPONSOR BRONZE

SPONSOR SILVER

NEWS | Opening

Burger King, novità al Centro Nord: arriva a 273 ristoranti

Burger King, alla fine dello scorso dicembre, ha messo a segno cinque nuove aperture, di cui due in Lombardia, a Legnano (Mi) e Curtatone (Mt), una in Piemonte a Saluzzo (Cn), una in Toscana a Fucecchio (Fi) e l’altra in Abruzzo, a Pescara. In questo modo il brand raggiunge 273 locali in Italia, di cui 88 di proprietà diretta e gli altri in franchising. A queste, vanno aggiunte aperture già avviate da qualche mese, di cui tre nella sola città di Milano (V.le Abruzzi, Via Giambellino, Via Pacini). Da segnalare la maggior propensione alle aperture dirette intrapresa dal brand, che sono state 14 nel corso del 2023.

A Ostia, seconda apertura per ALT Stazione del Gusto

ALT Stazione del Gusto, il nuovo format di ristorazione ideato da Eni, in collaborazione con lo chef Nico Romito, ha aperto il suo secondo punto vendita. Il ristorante si trova ad Ostia ed arriva a circa cinque mesi dal primo della catena (all’Eur). Si trova a ridosso di una stazione di servizio Enilive ed è il primo di una serie che dovrebbe segnare l’accelerazione del format. Infatti è già stata individuata una terza location, sempre a Roma, mentre in lizza ci sono già 3 o 4 luoghi ideali, che segneranno il debutto a Milano. Lo scorso anno, in occasione dell’inaugurazione, Eni aveva dichiarato l’intenzione di procedere con circa 100 aperture nel giro di 4 anni. La proposta di ALT Stazione del Gusto si caratterizza per un menù standard, che si ritrova in tutti i locali, dove spiccano “bombe”, pollo fritto, insalate, le fette di pane condite, più tanti altri piatti caldi e pasticceria.

MediaWorld al Nomentano in formato Smart

MediaWorld ha inaugurato a Roma, nel quartiere Nomentano, un negozio in formato Smart, quello che rappresenta il concept di prossimità. È il settimo punto vendita nella Capitale, l’undicesimo nel Lazio. Il punto vendita sorge al primo piano di un nuovo edificio dove è stato recentemente inaugurato un supermercato Conad. Anche questo Smart offre ai clienti i servizi multicanale, come il “ritiro gratis in 30 minuti”, il pick&pay, e c’è a disposizione la postazione “Scaffale Infinito”, che consente di trovare e acquistare tutti i prodotti non esposti direttamente in store. Infine, è presente lo Smartbar, dove è possibile ottenere assistenza personalizzata e riparazione su una vasta gamma di dispositivi, a partire dagli smartphone.

Il Mercato Centrale di Firenze accoglie Five Guys

Il fast food americano Five Guys ha aperto un nuovo punto vendita al centro commerciali i Gigli di Campi Bisenzio (Firenze). Il locale si trova all’interno de I Banchi del Mercato Centrale, uno spazio che comprende una quindicina di attività, gestito appunto dall’omonimo brand creato da Umberto Montano. Per Five Guys si tratta di un ottimo risultato. La catena (sviluppata in Italia dal gruppo immobiliare Statuto) ha già messo il piede nel travel, con Milano Centrale e Roma Termini, sta per arrivare a Monza e con questa operazione fa il suo ingresso nello shopping center più grande della Toscana (nel 2015 i comunicati aziendali gli accreditavano circa 15 milioni di visitatori l’anno). Per il Mercato Centrale è invece una scelta non scontata, considerando che I Banchi viene presentato come uno spazio con “15 botteghe artigiane, dove è possibile mangiare e acquistare prodotti tipici e artigianali toscani e italiani.

NEWS | Opening pag. 16 | retail&food | Marzo 2024

Rossopomodoro arriva nel centro storico di Como

Nel centro di Como, dove un tempo c’era il ristorante Pane e Tulipani, ha aperto una nuova pizzeria Rossopomodoro. Si tratta di un locale con circa 90 coperti, aperto sia a pranzo sia a cena, e un team di 25 addetti. L’apertura è avvenuta in collaborazione con il partner in franchising Big srl, di Claudio Crippa, che già gestisce diversi altri ristoranti della catena nel Nord Italia. “Con questa apertura di fine anno festeggiamo ancora una volta il grande successo del 2023, un anno molto proficuo durante il quale abbiamo raggiunto risultati e obiettivi molto alti” ha affermato Nicola Saraceno, amministratore delegato di Rossopomodoro. Oggi il marchio conta più circa 120 ristoranti pizzerie, situati nei centri storici delle più importanti città italiane, Roma, Firenze, Milano, Bologna, Palermo, Bari, Torino, Genova, Venezia, in diverse località turistiche da Nord a Sud, così come nelle stazioni e aeroporti principali e in tantissimi centri commerciali. Il brand è anche all’estero, come Stati Uniti, Gran Bretagna, Danimarca, Malta.

Mondadori Bookstore | MA apre al Maximo Shopping

Al Maximo Shopping Center di Roma ha aperto un punto vendita di Mondadori Bookstore | MA. Si tratta di uno dei concept di librerie della Mondadori, ispirato all’ecosotenibilità, non tanto nella selezione dei libri, quanto nella fattura del locale. La libreria, da circa 300 metri quadrati, ospita un’offerta di 22mila titoli e presenta uno spazio dedicato alla musica (dischi e vinili), una piccola galleria da adibire a mostre e alcuni tavoli da adibire a co-working e alla lettura libera. Il format prende il nome dal concetto filosofico di matrice nipponica del MA (間), che si può tradurre come “uno spazio indefinito tra il cielo e la terra dove l’uomo può svuotare la mente e nutrire l’anima”. Sul fronte tecnologico, ci sono totem multimediali, casse self, il servizio di click&collect e la funzione Trovalibro, che offre la possibilità di individuare la posizione del titolo desiderato tra quelli disponibili in store.

Porta di Roma e Malpensa, ultime novità di Starbucks

Starbucks ha messo a segno due importanti aperture recenti: una all’aeroporto milanese di Malpensa, la seconda presso il centro commerciale Porta di Roma. Sono operazioni che portano l’insegna a un totale di 35 punti vendita in Italia, distribuiti in otto regioni, con 12 opening effettuate nel corso del 2023. A Malpensa, si tratta del caffè posto al Terminal 2, che fa il paio con quello già esistente dal 2018 del Terminal 1. Quello al Porta di Roma, invece, è già il quinto Starbucks della Capitale. Si sviluppa su 150 metri quadrati e 25 posti a sedere. “Le nuove aperture rispecchiano appieno l’obiettivo di Starbucks e Percassi: offrire tutto il meglio dell’esperienza Starbucks a sempre più consumatori, personalizzando ogni punto vendita a seconda del luogo che lo ospita” ha commentato Vincenzo Catrambone, General manager di Starbucks in Italia.

Al Lingotto apertura congiunta Jean Louis David e The Barber & co.

Al centro commerciale Lingotto di Torino ha aperto un negozio dedicato alla cura della persona, in una veste originale. Il punto vendita è a doppio marchio, Jean Louis David e The Barber & Co. Entrambi i marchi sono sviluppati da Blooming Group, noto soprattutto per la gestione di brand di ristorazione nel Nord Ovest, che però sta potenziando gli investimenti anche sul fronte del personal care. Dopo questa operazione, è seguita una nuova apertura, a marchio Jean Louis David, al centro commerciale Il Gialdo di Chieri (in foto), nella prima cintura torinese. Il negozio si trova al piano meno 1, di fronte alle casse del supermercato.

NEWS | Opening pag. 17 | retail&food | Marzo 2024

Rom’antica festeggia cinquanta pizzerie

È arrivata a Modena la pizzeria al taglio numero 50 per Rom’antica, il brand di pizza alla romana del gruppo Finiper Canova. Il punto vendita è nel cuore della città, in corso Duomo. Per ora lo sviluppo del marchio ha interessato Lombardia, Piemonte, Veneto, Emilia Romagna e Marche. Rom’antica si caratterizza per la proposta di pizza alla romana, basata quindi sulla leggerezza e croccantezza, grazie al basso contenuto di lievito e una lievitazione lunga. Il piano di espansione va comunque avanti e quella modenese non è stata l’ultima in ordine di tempo, perché a stretto giro è arrivata l’apertura numero 51 sempre in Emilia Romagna, questa volta a Piacenza, anche qui nel pieno centro della città.

Conbipel “riparte” dal Lingotto di Torino

Conbipel, iconico marchio italiano che risale al 1958, ha aperto all’interno del centro commerciale Lingotto di Torino, in una sede più ampia, rinnovata, da 180 metri quadrati. Questa relocation all’interno dello shopping center torinese simboleggia anche la ripartenza del marchio a livello retail. Conbipel, infatti, era finita in amministrazione straordinaria. Dal 2022, la società è gestita da BTX Italian Retail and Brands, un ramo della controllante, ossia il fondo Grow Capital Global che ha sede a Singapore. La proprietà aveva individuato alcune chiusure in Italia, salvando comunque più di 160 punti vendita. E aveva proceduto anche alla cessione del ramo logistico (il magazzino di Cocconato d’Asti) a Dhl Supply Chain Italia.

Barberino’s vola a New York insieme a Strategic Brand Investment

Apertura di prestigio per la catena beauty al maschile Barberino’s, approdata nel cuore di New York. Il barber shop si trova al 520 di Madison Avenue, a Manhattan, non lontano da alcuni dei punti di riferimento più iconici di New York, come il MoMA e Times Square. L’apertura negli Stati Uniti è frutto di un’iniziativa che coinvolge Eric Malka, co-fondatore della catena The Art of Shaving e titolare di Sbi-Strategic Brand Investments, e i fondatori di Barberino’s Michele Callegari e Niccolò Bencini. Dopo aver consolidato la propria presenza in Italia, con 18 negozi all’attivo, questa operazione per Barberino’s dovrebbe rappresentare solo il primo passo di un programma più ampio di internazionalizzazione. Il negozio prende proprio il posto di un ex punto vendita The Art of Shaving, catena nel frattempo finita nel portafoglio di Procter & Gamble.

C’è anche Zara allo shopping centre Fiumara di Genova

Con uno store di grandi dimensioni, intorno ai 4mila metri quadrati di superficie, Zara apre le porte all’interno di Fiumara Shopping Center, uno dei più frequentati di Genova. Il negozio, allestito su due piani della galleria commerciale, testimonia l’attività di riposizionamento che sta interessando il centro commerciale, che nei mesi scorsi ha ospitato anche una nuova apertura con Miniso. “Posto strategicamente su due livelli, con accesso sia dalla galleria che dal parcheggio multipiano, ci aspettiamo che il negozio amplifichi i flussi in galleria, attraendo nuovi clienti in sinergia con tutte le insegne del centro, che oltre a una forte anima shopping ha una ricca proposta di ristorazione e divertimento” ha commentato Simona Fallai, responsabile Retail Asset Management Italia e Francia di CBRE Investment Management (immagine d’archivio).

NEWS | Opening pag. 18 | retail&food | Marzo 2024

pag. 19 La nuova pubblicazione con tutti i decisori delle catene f&b Uscita giugno 2024 in occasione di DFM Dire Fare Mangiare Per informazioni su come partecipare online@edifis.it Supported by AIGRIM Associazione delle Imprese di Grande Ristorazione e servizi Multilocalizzate

“POCO PESO IN PORTAFOGLIO, MA IL RETAIL È STRATEGICO NEI PROGETTI MIXED USE”

Coima Sgr lavora ancora sul brand mix di Porta Nuova a Milano, arrivano Uniqlo e qualche marchio fashion-donna. Si scaldano i motori per la commercializzazione di Porta Romana. “Le insegne si catturano anche grazie a elementi flessibili nel contratto d’affitto” spiegano i manager. Intervista a Matteo Ravà e Cristian Celin di Adriano Lovera

Coima è lo sviluppatore immobiliare che, negli ultimi anni, si è preso il ruolo di principale “trasformatore” del panorama urbanistico di Milano. La sua Sgr, tramite circa 25 fondi, ha in portafoglio diversi edifici, di cui la mega torre Unicredit, compresa nel fondo Porta Nuova Garibaldi, è solo il più iconico. Il “retail” puro si limita a pochi pezzi. E gli investimenti stanno virando verso grandi porzioni di quartieri da ridisegnare in chiave mixed use, caratterizzati da un piano terra adibito a retail/ristorazione e da piani alti per lo più residenziali e direzionali. Tramite il fondo Porta Romana (promosso e gestito dalla Sgr e sottoscritto da Covivio, Prada Holding e dal fondo Coima ESG City Impact) sta portando avanti il progetto di riqualificazione dell’ex scalo Fs di Porta Romana, in cui sorgerà inizialmente il grande Villaggio Olimpico dedicato alle olimpiadi invernali 2026 Milano-Cor-

tina. Proprio il fondo Esg City Impact Fund sarà il cuore degli investimenti del triennio 2024-2026, con una potenza di fuoco di 3 miliardi di euro, tutti dedicati a progetti di rigenerazione urbana. Secondo la società, si tratta del primo fondo chiuso italiano caratterizzato da obiettivi misurabili in termini di Esg. È questo il trend dei grandi sviluppatori di oggi: progetti su vasta scala, in cui l’equity viene impiegato per trasformare quartieri o aree industriali e logistiche ormai in disuso. Ne è un esempio anche il “colpo” messo a segno da Coima sul finire dell’anno scorso, quando ha soffiato ai rivali di Hines lo sviluppo di MilanoSesto, a Sesto San Giovanni, insieme a Redo Sgr. In questo scenario, qual è il ruolo riservato a retail e ristorazione? Abbiamo fatto il punto con Matteo Ravà, Head of Fund and Asset Management e Cristian Celin, Fund and Asset Director, entrambi di Coima Sgr.

Qual è lo stato di salute del retail commerciale, dal vostro punto di osservazione?

(Ravà) Come asset class immobiliare, attualmente cattura pochi investimenti. È evidente dai dati di settore. Ma la propensione al consumo è tornata e,

pag. 20 | retail&food | Marzo 2024

INTERVISTA | Coima Sgr

in generale, i brand stanno tornando ai livelli del 2019, non solo per un effetto inflazione, ma concretamente grazie alla ripresa. Oggi, dalle attività del nostro portafoglio, vediamo una ristorazione un po’ a rilento, mentre vanno molto bene quei marchi che possiamo definire mainstream, da Nike a Sephora per intenderci.

Il pre e il post Covid sono ancora un punto di riferimento determinante per analizzare il settore?

(Celin) Sì. Il post Covid ha rappresentato un punto di svolta per tutte le asset class, non solo per il retail, ma anche per residenziale, direzionale e logistico. Il filo comune che lega questa evoluzione è la centralità delle città: entro il 2030 il 70% degli abitanti del pianeta vivrà nei centri urbani. Ma non solo. Anche le grandi aziende, smaltito l’eccesso di smart working, stanno ripor-

tando gli uffici nel cuore delle municipalità, in controtendenza rispetto al pre Covid, quando c’erano anche delle realtà, soprattutto internazionali, che operavano decentrando il direzionale. Le imprese hanno compreso che, se vogliono essere attraenti verso i profili migliori, devono farli lavorare dove ci sono i servizi. Ecco allora che il retail e la ristorazione assumono un ruolo fondamentale per caratterizzare i vari quartieri, in modo che rispondano a dovere alle esigenze di chi li frequenta.

Questo è ciò che caratterizza la zona milanese di Porta Nuova?

(Celin) Esatto, Porta Nuova a Milano è una fotografia calzante di questo trend. Potremmo definirla una shopping experience all’aperto, ma a differenza di uno shopping center tradizionale, dove le persone sostanzialmente si recano per fare acquisti, è un quartiere in cui si in -

crociano lavoratori, residenti, milanesi provenienti da altre zone e turisti. Nel caso specifico di piazza Gae Aulenti, abbiamo effettuato un profondo lavoro di analisi sui vari target, dando vita a un’attività intensa di riposizionamento e rimescolamento del brand mix. Negli ultimi due anni, abbiamo sottoscritto 20 nuovi contratti retail, proprio per rispondere alle varie esigenze. Per esempio, in zona passeggiano tante famiglie. Mancava un negozio di giocattoli. Ed è arrivato lo store Lego.

Qualche altro brand in arrivo?

(Celin) Si stanno liberando gli spazi che erano di Replay e punteremo ad avere tre nuove unità con un focus su un marchio idoneo a potenziare la proposta fashion rivolta alle donne. E poi, speriamo ad aprile, sarà finalmente inaugurato il grande “cubo vetrato” che ospiterà la seconda sede milanese di Uniqlo. Questa è un’operazione importante, perché marchi di questo calibro fanno da “apripista” e servono da traino per attirarne altri. Sul fronte servizi, sta per arrivare una farmacia Dr Max.

pag. 21 | retail&food | Marzo 2024

Matteo Ravà, Head of Fund and Asset Management di Coima Sgr

Cristian Celin, Fund and Asset Director di Coima Sgr

L’ingresso del prossimo negozio Uniqlo in piazza Gae Aulenti a Milano

E invece, come va la ristorazione?

(Celin) In piazza Gae Aulenti, al piano -1, attiguo all’Esselunga, i marchi presenti lavorano molto bene durante la pausa pranzo, con un’ottima qualità e velocità del servizio. Meno intensamente la sera. Verso via Vespucci, più dal lato delle ex Varesine, abbiano concentrato la ristorazione di fascia più alta.

Che cosa manca per completare il lavoro?

(Celin) Una delle prossime sfide è lavorare su via Cappelli (la salita che porta verso piazza Gae Aulenti, ndr) perché è caratterizzata da un forte passaggio di persone, ma ancora poca propensione a fermarsi nei negozi, nonostante la presenza di brand di target alto. E anche nell’area food sotto la piazza, di cui parlavamo sopra, stiamo considerando un reshuffle.

Veniamo a progetti futuri, partendo dallo scalo di Porta Romana. Entro le Olimpiadi invernali 2026 deve essere pronto il Villaggio Olimpico. Dopo l’evento sportivo proseguirà la trasformazione dell’area. In quale direzione?

(Ravà) Dopo le Olimpiadi, sorgerà il più grande studentato convenzionato d’Italia, con oltre 1.700 posti letto, e nella parte restante ci sarà ancora una porzione di residenziale e una di uffici. Nel complesso, la parte di retail e servizi occuperà 40-50mila metri quadrati, che avranno caratteristiche in linea

con il tipo di utenze. È chiaro che non daremo vita a uno shopping district, ma a una serie di attività tra negozi, servizi e ristorazione rivolti a studenti, lavoratori e residenti.

È già iniziata la commercializzazione di Porta Romana?

(Ravà) No, è presto, siamo ancora in fase di progettazione degli spazi. Ma c’è molto interesse e riceviamo già molte richieste da parte dei brand, che vogliono sapere quando sarà possibile prenotarsi.

E a MilanoSesto? È già possibile delineare quale saranno le caratteristiche del retail?

(Ravà) No, è davvero troppo presto. Ma il progetto conserva una forte componente residenziale, dunque attività e servizi saranno coerenti per rispondere a quel tipo di utenza. In passato si era parlato di costruire un grande centro commerciale, ma vista l’abbondanza di offerta in tutto il quadrante Nord di Milano, questa ipotesi può considerarsi esclusa.

Com’è oggi il rapporto tra proprietà/gestori e tenant?

(Ravà) C’è sempre maggior collaborazione. Se pensiamo ancora a Porta Nuova, organizziamo incontri periodici con i retailer, dove cerchiamo di coinvolgere per ciascun brand almeno lo store manager e una figura operativa dell’azienda. Serve per confrontarsi e valutare opportunità di marketing in comune. A questo contribuisce anche un’app di distretto.

E sul fronte dei contratti d’affitto?

(Ravà) Cerchiamo di andare incontro ai futuri tenant, puntando sulla flessibilità. In generale, cerchiamo di attirare nuovi brand consentendo loro un avviamento soft, che vada poi a

pag. 22 | retail&food | Marzo 2024

Ecco come si presenterà la zona retail e ristorazione del futuro quartiere di Porta Romana a Milano

consolidarsi a regime. Per fare qualche esempio concreto, è frequente l’inserimento di quote variabili del canone, tipo il turnover rent (percentuale sul fatturato) o addirittura abbiamo sperimentato il footfall rent, ossia una quota del canone slegata dalle vendite, ma calcolata in base al passaggio di persone. Infine, tengo a sottolineare l’aspetto della sostenibilità. Quando selezioniamo i brand, poniamo molta attenzione al loro impegno in termini di Esg. Ogni “inquilino” è classificato tramite una sorta di score card legata alla sostenibilità, che considera aspetti quali il prodotto venduto, il trattamento del personale, fino a tutto quel che riguarda l’impegno in ambito sociale.

Guardiamo un po’ oltre. A parte Milano, ci sono progetti concreti che vedranno impegnata Coima in altre città?

(Ravà) Tramite il nostro fondo ESG City Impact, che ha raggiunto 1 miliardo di equity, stiamo guardando ad alcune opportunità a Roma, di dimensioni inferiori rispetto a Milano, ma comunque rilevanti. Senz’altro si ragiona su una dimensione di quartiere e non di singolo edificio. Il focus è sulla destinazione mista, quindi su progetti di rigenerazione urbana che partano da una forte componente residenziale, attorno a cui costruire il resto, compresi retail e servizi.

I fondi “sostenibili” catturano gli investitori istituzionali

Tra i veicoli privilegiati di investimento in progetti di rigenerazione urbana, il fondo Coima City Impact Fund, di cui è già stato pianificato l’incremento a 2 miliardi di raccolta, è considerato il primo fondo italiano di investimento chiuso, con obiettivi misurabili di im-

patto ESG. Il fondo è partecipato da investitori quali Fondazione Enpam, Cassa Forense, Cassa Dottori Commercialisti, Inarcassa, BCC Credito Cooperativo, Fondazione Cariparo, Compagnia di San Paolo. Gli è stato assegnato un rating a 5 stelle secondo la classificazione di Gresb (Global Real Estate Sustainability Benchmark).

pag. 23 | retail&food | Marzo 2024

ANYTIME FITNESS: “PUNTIAMO A 60 CLUB ENTRO IL 2024”

Il brand, parte di una catena internazionale da oltre 5.000 location, si basa sull’affiliazione per crescere in Italia. “Ora è il momento di investire anche al Sud” racconta il Ceo Roberto Ronchi in questa intervista di Paola Oriunno

L’emergenza l’aveva messa al tappeto, ma oggi la fitness industry è in ripresa. Il settore prosegue nel suo percorso di recupero e, per alcuni marchi, si stimano numeri migliori anche del 30%-40% rispetto al 2019. Ma solo per quei brand che hanno saputo reinventarsi e adattarsi alle nuove abitudini (e ai portafogli) dei consumatori. Per capire come si sta riassestando il settore in Italia abbiamo intervistato Roberto Ronchi, Chief Executive Officer e Luca Braschi, Marketing & Communication Manager di Anytime Italia.

Come è nata Anytime Fintess e quali sono i numeri della rete in Italia?

RR Lo sbarco di Anytime Fitness in Italia è merito di un imprenditore italo-australiano che nel 2016 ha acquisito dalla casa-madre la licenza d’uso del marchio per lo sviluppo della rete come Master

Franchisor sul territorio italiano, realizzando il sogno di fare business nella sua terra d’origine. Oggi Anytime Fitness conta 42 club affiliati, distribuiti tra Piemonte, Lombardia, Veneto, Trentino, Liguria, Toscana, Emilia-Romagna, Lazio, Umbria, Abruzzo, Campania e Sicilia.

Come accompagnate i nuovi affiliati per le nuove aperture?

RR Viene fornito un supporto iniziale nella ricerca della location più adatta ai nostri parametri e, nel caso in cui il franchisee abbia già delle proposte, si procede con un’analisi di geo-marketing che possa evidenziare punti di forza e criticità del territorio. Ciò definito, si avanza con la fase di progettazione e design attraverso professionisti del settore che si assicurano di rendere funzionali le linee guida imposte dalla casa madre e adattarle al mercato di riferimento. Assicuriamo inoltre un supporto per la pro-

mozione del centro e per la strategia di marketing generale da attuare, sia in fase di prevendita che dopo l’apertura. Il franchisee è inoltre facilitato nella gestione della propria attività attraverso un portale intuitivo che permette la gestione del club anche da remoto.

pag. 24 | retail&food | Marzo 2024

BRAND ANALISYS | Palestre

Qual è la location migliore per aprire una palestra Anytime Fitness? Centri urbani, centri commerciali?

RR Il format risulta vincente sia nei centri urbani di grandi città che nelle province più piccole. I nostri fitness club necessitano di un bacino di circa 20.000 abitanti in un raggio pedonale e possono essere sviluppati in qualsiasi tipologia di spazio commerciale.

Quale è il profilo del vostro affiliato tipo? Preferite partner strutturati (con più palestre) o aperture di singole palestre?

RR L’offerta di affiliazione si rivolge ad imprenditori - non necessariamente con esperienze specifiche nel settore del fitness - manager o professionisti che vogliano avviare in prima persona o in società una nuova attività. Più del 60% degli affiliati possiede più di 3 palestre ed il 44% dei franchisee è proprietario di oltre 5 club.

Quali sono i vostri obiettivi di espansione?

RR In Italia abbiamo superato i 40 club operativi e abbiamo assistito all’avviamento di diversi nuovi progetti che ci porteranno già nei prossimi mesi a raggiungere le 50 palestre. Ma l’obiettivo è addirittura arrivare a 60 club entro dicembre. Dopo un importante sviluppo iniziale nel Centro-Nord, è il momento di porre attenzione verso aree ancora scoperte come Sud e Isole.

Tra il 2020 e il 2022 il settore ha risentito delle conseguenze della pandemia. Oggi la palestra è tornata a essere un luogo importante per il benessere fisico e mentale. Qual è il vostro punto di vista su questo argomento?

LB Ciò che è successo ha certamente avuto un impatto significativo sul settore ma, nonostante ciò, oggi siamo felici di confermare quanto le palestre, e più in generale il benessere fisico e mentale dell’individuo, stiano assumendo un ruolo centrale nelle nostre vite. Negli ultimi anni, in molti hanno adottato nuove forme di allenamento, come quello da remoto o all’aperto, ma nessuna di queste si è mai imposta. Un approccio più “ibrido” ha spinto i grandi operatori del settore verso un’evoluzione naturale della proposta e degli strumenti attraverso i quali renderla fruibile. Anche all’interno del nostro ecosistema stiamo già assistendo ad un aumento della tecnologia integrata nell’esperienza di fitness, come l’utilizzo di app e dispositivi per monitorare e ottimizzare le prestazioni. Siamo convinti del fatto che la palestra rimarrà un luogo insostituibile nelle abitudini di chi mira ad una vita sana e salutare. Il senso di appartenenza e l’interazione sociale che si crea all’interno di questi ambienti non saranno mai destinati ad occupare un posto secondario nelle aspettative del consumatore finale.

Proponete anche corsi di fitness online?

LB: In realtà siamo convinti di proporre addirittura qualcosa in più. Attraverso il nostro sistema interno di smart coaching, il cliente vive una fitness experience iper-connessa. Garantiamo infatti ad ogni iscritto la vicinanza del proprio trainer ed un servizio personalizzato in qualsiasi momento, dentro e fuori dalla palestra. Inoltre, siamo accessibili 365 giorni all’anno, 24 ore al giorno, 7 giorni su 7.

Anytime Fitness è da poco entrata al Mercato di Reggio Emilia. Cosa vi ha attratto di quella location?

RR: L’obiettivo iniziale è sempre stato quello di portare il nostro marchio in una città importante come Reggio Emilia. Sicuramente la possibilità di poter

pag. 25 | retail&food | Marzo 2024

Luca Briaschi, Marketing & Communication Manager Anytime Italia SRL

Roberto Ronchi, Chief Executive Officer Anytime Italia SRL

sfruttare le sinergie che si verranno a creare con il network del Mercato e la posizione strategica in cui sorge, non hanno fatto altro che convincerci ancora di più della validità del progetto.

Siete anche a Mind (Rho Fiera), un’area in forte crescita e sviluppo. Perché avete scelto di esserci?

RR: Milano Mind è un progetto di cui abbiamo fortemente voluto far parte, nonostante si ponga evidentemente obiettivi più a medio-lungo termine rispetto ad una normale apertura. Mind rappresenta infatti un hub dinamico e in continua evoluzione, che la rendono una location strategica per un sistema in grande sviluppo come il nostro. La decisione di stabilirci all’interno di quest’area riflette pertanto, da una parte il nostro impegno costante nel soddisfare le esigenze delle comunità locali e contribuire al benessere della collettività; dall’altra ci permette di essere parte di un progetto ambizioso, caratterizzato da un crescente flusso di visitatori e di popolazione residenziale destinato a diventare un punto di riferimento su Milano sotto tutti i punti di vista.

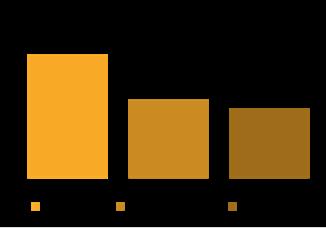

In Europa aumentano le iscrizioni e i ricavi. Cresce l’interesse degli investitori

In Europa, nel 2022 erano attivi 68.830 fitness club. È quanto emerge dallo studio condotto da Deloitte in collaborazione con EuropeActive (European Health & Fitness Market Report). Le iscrizioni sono cresciute di circa 7

milioni di unità rispetto al 2021, ovvero del 12,3%, passando dai 56,2 milioni del 2021 ai 63,1 milioni del 2022 per una percentuale complessiva di ricavi pari a +66% (28 miliardi di euro). Nel 2022, inoltre, sono state portate a termine 13 operazioni di fusione e acquisizione, dimostrando che l’interesse degli investitori nei confronti del mercato del fitness è vivo.

Anytime Fitness è un brand internazionale. Quali differenze avete notato nelle abitudini dei clienti nei diversi Paesi e per quali abitudini/ caratteristiche si contraddistingue Anytime fitness in Italia?

LB: Nonostante esistano dei tratti comuni in quello che noi definiamo target consumer per il nostro brand a livello globale, è chiaro che le abitudini e le aspettative dei clienti possano variare da un Paese all’altro, anche all’interno della stessa catena. Tuttavia, ci sono alcune tendenze e caratteristiche che possiamo identificare, in particolare per quanto riguarda il mercato italiano. Ad esempio, oggi più che mai In Italia si evidenzia una forte enfasi verso uno stile di vita sano e attivo, con molte persone che cercano di integrare l’esercizio fisico nella loro routine quotidiana. Purtroppo, la media italiana non è ancora paragonabile a quella europea, ma siamo sulla buona strada.

pag. 26 | retail&food | Marzo 2024

CACCIA AGLI SPAZI RETAIL IN STAZIONE FARI PUNTATI SULLE NOVITÀ DI MERCATO

e propongono nuovi format. Voci insistenti di vendita su Grandi

Proprio come gli aeroporti, anche le stazioni ferroviarie sono in scia alla decisa ripresa del travel che ha caratterizzato l’anno passato. Un fermento che si riflette sulle attività commerciali, benché non manchino le incognite. A livello di passeggeri, il gruppo Ferrovie dello Stato ha parlato di 648 milioni di passeggeri totali nel 2023, in crescita del 18% sul 2022, dei quali 470 milioni serviti da Trenitalia, 165 milioni da Busitalia e la parte restante da Ferrovie del Sud-Est. Nei soli tre mesi estivi, 100 milioni di persone hanno utilizzato convogli Trenitalia. Per quanto riguarda invece Italo, i passeggeri (fra treni e Itabus) sono stati 25 milioni, un volume ormai superiore ai 20,1 milioni del 2019. Va ricordato che lo scorso anno l’azionista di maggioranza di Italo-NTV è diventato il colosso delle crociere MSC, determinato a trovare punti di integrazione tra i vettori e a potenziare il numero di corse e stazioni servite, che intanto sono arrivate a 62 con gli ultimi ingressi di Pavia, Voghera e Tortona. Abbiamo provato a fare il punto della situazione con i princi-

pali gestori di spazi commerciali della nostra rete. C’è da registrare la posizione di Grandi Stazioni Retail (che ha in gestione le 14 principali stazioni dell’alta velocità italiana), che ha scelto di non rispondere alle domande, spiegando che in questa fase il management non rilascia interviste. Una scelta dovuta alle indiscrezioni di mercato che ormai da settimane delineano un imminente cambio societario, con l’intenzione del fondo Antin di cedere il controllo della società. A una nostra richiesta di spiegazioni, anche l’ufficio comunicazione della compagine francese ha risposto con un classico “non rilasciamo commenti in questa fase”. Restituisce uno scenario molto positivo, invece, Altagares (Altarea) come si può leggere dall’intervista di seguito.

Salgono i passeggeri, ma anche i ritardi

Certo, il grande fermento sulla rete e la moltiplicazione delle frequenze sta avendo un rovescio della medaglia che si riflette sui passeggeri: il problema

dei ritardi. L’alta velocità costa, ma quel che promette è rapidità nei collegamenti, che dovrebbe andare a braccetto con la puntualità. Un contraccolpo difficile da confermare con le statistiche, ma che si avverte sulla pelle dei viaggiatori, sia quelli dell’alta velocità, sia dei pendolari. L’ultimo rapporto sulla qualità dei servizi di Trenitalia scrive

pag. 28 | retail&food | Marzo 2024

DOSSIER | Stazioni

Gli operatori, con la ristorazione in prima fila, scommettono sulle stazioni

Stazioni Retail. Altagares vorrebbe sprintare su Torino Porta Susa, ma Rfi è in ritardo di Adriano Lovera