MAAIKE SCHIPPERHEIJN, CFO VAN ROYAL REESINK:

‘JE SCHRIJFT NIET ALLES

OP WAT WE VANDAAG

BESPREKEN, HÈ?!’

Bart van Rooij (CFO Pathé) over wat te doen ʻals er plotseling niets meer binnenkomtʼ

Energiecrisis?

Zes CFOʼs uit de energiesector aan het woord

Destructief leiderschap Wat zijn de valkuilen voor iedere CFO?

SAVE THE DATE

1 juni 2023 CFO Day - Back to

CFO MAGAZINE 3 • 2022

19 april 2023 FM Dag - Focus on Value

Business

COLOFON

Hoofdredacteur (adjunct) Jaime Donata jaimedonata@sijthoffmedia.nl Tel. 06-81444645

Redactieteam

Jan Bletz (redactie@sijthoffmedia.nl) Henk Vlaming (redactie@sijthoffmedia.nl)

Aan deze editie werkten mee

Isabel Klerks, Charles Sanders, Leo van de Voort, Joost Kampen, Djaja Ottenhof, Huib Afman, Jurre Plantinga, Vadim Stoian

Vormgeving

Christiaan Drost

Fotografie

Eric Fecken, Rens Plaschek, Mandy Brander, Michael Graste, Mariel Kolmschot, Pieter Bas Bouwman

CFO Community Manager Amber Overbosch amberoverbosch@sijthoffmedia.nl

Tel. 06 51 608 125

Partnermanager

Daan Commandeur daancommandeur@sijthoffmedia.nl

Tel. 06 2806 8433

Uitgever

Alex van Groningen BV Onderdeel van Sijthoff Media info@sijthoffmedia.nl

Capital C

Weesperplein 4

1018 WZ, Amsterdam

Drukker

Damen Drukkers

© Sijthoff Media Amsterdam 2022

Zonder schriftelijke toestemming van de uitgever is het niet toegestaan om integraal artikelen over te nemen, te (doen) publiceren of anderszins openbaar te maken of te verveelvoudigen in welke vorm dan ook. Nota bene: geen toestemming is nodig om de titel en inleiding van artikelen over te nemen op (eigen) websites, mits met bronvermelding. wet bescherming persoonsgegevens.

De abonneegegevens zijn opgenomen in een database van Alex van Groningen B.V. Deze is aangemeld bij het College Bescherming Persoonsgegevens. Wij gebruiken deze gegevens om u op de hoogte te houden van aanbiedingen. Indien u hier bezwaar tegen heeft, maakt u dit kenbaar door bericht te zenden naar info@sijthoffmedia.nl.

4 • CFO MAGAZINE

OVER KENNISDELING EN NETWERKEN GESPROKEN...

Op het moment dat dit magazine voor u ligt zitten mijn eerste drie maanden als CFO Community Manager erop. En niet zomaar drie maanden. Want wat is er al veel voorbijgekomen! Dat zal voor u als financial niet veel anders hebben gevoeld met de ene crisis die over de ander heen buitelde. Het geeft mijzelf goede moed de afgelopen maanden al veel in contact geweest te zijn met de CFO Community en daar te horen (en te zien) hoeveel kennis en ervaring er onderling uitgewisseld wordt waarmee we samen het hoofd kunnen bieden aan de uitdagingen die er zijn.

Ik wil graag een aantal van deze ontmoetingen uitlichten. Te beginnen met het Leadership in Finance Summit 2022 die dit jaar in het teken stond van storytelling. Circa 300 financials kwamen op 10 november bijeen in Hilversum om geïnspireerd te worden door diverse masterclasses, rondetafelgesprekken en ook simpelweg om elkaar te ontmoeten tijdens de netwerklunch en -borrel.

Voorafgaand aan het event vond een opname en uitzending van CFO Studio plaats over hetzelfde onderwerp. In onze studio in Amstelveen sprak ik met twee bevlogen CFO’s over hoe zij storytelling inzetten bij het optimaliseren en praktisch uitvoeren van hun strategie. Ten slotte waren er natuurlijk ook nog alle gesprekken die ik de afgelopen maanden één-op-één heb gehad met jullie, de CFO's die de basis vormen van onze CFO Community. Nu al vormen deze verhalen en indrukken een mooie basis om een sterk inhoudelijk programma op te zetten voor onze events van volgend jaar. Met het hele team zijn wij volop bezig onze drie grote evenementen (FM Dag 2023 - CFO Day 2023 - Leadership in Finance Summit 2023) vorm te geven met weer veel mogelijkheden tot kennisdeling en netwerken.

Over kennisdeling en netwerken gesproken...

Volgend jaar gaan wij binnen onze CFO Community weer een aantal awards uitreiken aan financieel-directeuren en CFO’s die een bijzonder staat van dienst hebben. De eerste award van 2023 die gaat worden uitgereikt is de Huub van Rozendaal Award, bedoeld voor CFO’s en financieel-directeuren die zich opvallend verdienstelijk hebben gemaakt bij een familiebedrijf.

De nominaties bepaalt u - onze jury maakt de keuze - en de award zal worden uitgereikt op FM Dag 2023 die als thema heeft ‘Focus on Value’ (19 april 2023 - save the date!)

Dus, kent u een CFO of financieel-directeur bij een familiebedrijf, lees dan verderop in dit CFO Magazine over de geschiedenis van de Huub van Rozendaal Award, over de voorwaarden waaraan een nominatie moet voldoen - en tip ons als u iemand geschikt acht!

Amber Overbosch CFO Community Manager

REDACTIONEEL

CFO MAGAZINE • 5

20. “Je schrijft niet alles op wat we vandaag bespreken,

Maaike Schipperheijn heeft als CFO en bestuurder van Royal Reesink een veelzijdige uitdaging om na een fase van intense groei, samenwerking, integratie en toekomstbestendigheid te realiseren. Een onconventioneel en inspirerend interview met scherpte en een ontwapenende schaterlach.

42. “Een film als Top Gun moet je toch echt in de bioscoop zien?”

Bart van Rooij, de CFO van Pathé, blikt terug op de lockdown, maar ook vooruit naar de toekomst: “Als er plotseling niets binnenkomt omdat je geen films meer mag vertonen, dan moet je wel serieus gaan nadenken over cashflow.”

Sinds 2018 mag Maartje Bouvy zichzelf CFO van Facilicom Group N.V. noemen. Waar is ze het meest trots op? En waar liggen de uitdagingen voor de toekomst? “Afsluiten. Daar doen wij vrij lang over. Er zijn nog steeds units die twee of drie weken nodig hebben. Dit moet op termijn korter. Eerst naar een week en dan naar drie dagen.”

6 • CFO MAGAZINE INHOUD

hè?!”

20 42

56. “We zijn goed op weg, but the job isn’t done yet.”

64. Van brandjes blussen naar een ‘enabling CFO’

Leendert van Reeuwijk, CFO van Vlisco, vertelt over zijn woelige liefdesgeschiedenis met een unieke, 176 jaar oude Nederlandse stoffenfabrikant. Over de transformatie van crisismanager naar ‘enabling CFO’. “Het was tekenen bij het kruisje voor alle betrokken partijen. Zo niet, dan ging de slagboom in het nieuwe jaar niet meer open.”

64 Verder

08. F1rst

14. Leadership in Finance Summit 2022: Get your Story Straight

26. Wie gaat naar huis met de Huub van Rozendaal Award 2023?

30. Achtergrond: zes ‘energie CFO’s’ over de energiecrisis

50. Het inkopen van eigen aandelen: doen, of niet doen?

62. Professor Paolo Fulghieri: nieuwe waarderingstechnieken voor de CFO

72. Forian Winterstein: datavolwassenheid ligt onder handbereik

78. Wat zijn de finance trends voor 2023?

82. Destructief leiderschap, ook een valkuil voor de CFO

86. Artificial Intelligence: een e-bike voor de finance organisatie?

92. Twee vrouwelijke CFO’s in de private equity over twijfelen en tóch doen

96. CMO meets CFO: Brand identity als kompas om geld te besparen

CFO MAGAZINE • 7 INHOUD 56

Nederlandse economie wacht mager 2023

De Nederlandse economie zal volgend jaar met een bescheiden 0,4 procent groeien, verwachten economen van ING. Zij spreken van een mager jaar door de zwakkere wereldwijde economie en de aanhoudende prijsstijgingen. De inflatie lijkt dan wel over haar piek heen, maar blijft ook in 2023 hoog, zo is de verwachting. Vooral de extra uitgaven door de overheid jagen de groei aan, denken de economen. Volgens ING is ook volgend jaar sprake van prijsstijgingen bij grondstoffen, transport en energie. Daarnaast zullen ook de lonen omhoog gaan. De afspraken over het energieplafond zal de inflatie wel drukken, verwachten de kenners. Maar huishoudens zullen door de gestegen kosten niet meer ruimte krijgen om extra aankopen te doen. Ook de huizenmarkt blijft last houden van moeilijke omstandigheden.

In de loop van 2023 zal het herstel worden ingezet, meent ING. Dat komt dan vooral doordat de overheid de economie aanjaagt met haar "expansieve begrotingsbeleid", aldus de kenners. Volgens het regeerakkoord stijgen de uitgaven van de overheid met zo'n 17 miljard euro.

Bart Gianotten is sinds november de nieuwe CFO van Cohedron. Hij zal verdere invulling geven aan de groeiambities van Cohedron. Gianotten heeft al meer dan 11 jaar ervaring als CFO in de HR-dienstverlening en zal samen met CEO Jeroen Ekkel inzetten op verdere versterking en verbreding van onze dienstverlening voor de overheid.

Lars van der Hoorn is in juli aangesteld als CFO Plutosport.nl. Van der Hoorn was hiervoor Manager Finance en Control bij Coolblue.

Jurriaan Dekkers, voorheen CFO bij AstraZeneca en CEO bij Acerta Pharma (onderdeel van de AstraZeneca Group), is in oktober CFO geworden bij ProQR.

F1RST

8 • CFO MAGAZINE

VNO-NCW: geld nodig om exodus Europese industrie te voorkomen

De Europese Unie moet diep in de buidel tasten om de maakindustrie in Europa te behouden. Daar pleitte werkgeversvoorvrouw Ingrid Thijssen. De VNO-NCW-voorzitter vreest een aftocht richting de Verenigde Staten nu het Amerikaanse congres een enorm subsidiepakket heeft goedgekeurd om de verduurzaming van de industrie te versnellen. 369 miljard dollar; zo groot is het pakket dat de Inflation Reduction Act (IRA) beschikbaar stelt. "Laten we vooropstellen: die wet is heel goed voor het klimaat", zegt Thijssen. Toch is de werkgeversvoorvrouw kritisch. "Het is een hele protectionistische wet die voor 50 procent niet voldoet aan de regels van de Wereldhandelsorganisatie". De grote zak subsidiegeld zorgt volgens Thijssen voor concurrentievervalsing op grote schaal.

Wijnand Tutuarima is per september CFO van Janssen de Jong Groep. Tutuarima die interim-CFO Pieter van Gulik opvolgt, vertrok vorig jaar al bij de Heerema Group.

Jean Paul van Dorst is per september CFO bij Amref Flying Doctors. Hij was eerder werkzaam manager finance & control bij de Gemeente Den Haag, verschillende ziekenhuizen en Alrijne Zorggroep.

Kees van Kalveen, CFO bij Nationale-Nederlanden Bank, verlaat het bedrijf per 1 januari 2023. Hij is door de raad van commissarissen van Triodos Bank voorgedragen als de opvolger van André Haag, die in de zomer de overstap maakte naar de Volksbank

PlantLab heeft Douwe Snel per september aangesteld als nieuwe CFO. Snel werkte acht jaar in verschillende functies bij Jumbo Supermarkten, meest recent als directeur franchise en real estate en als CFO van EMTÉ Supermarkten.

F1RST

CFO MAGAZINE • 9

Edwin van Es is Marijn de Wit per september opgevolgd als CFO bij Stage Entertainment. Van Es was de afgelopen zes jaar CFO van techbedrijf Solvinity. Daarvoor werkte hij twaalf jaar bij televisieproducten Endemol Shine Group, waar hij de laatste vier jaar CFO was.

Stilvallen industrie dreigt door koelwaterbeleid overheid

Het kabinet wil koelwaterlozingen op grote rivieren begrenzen door een maximumtemperatuur van het inkomende water in te stellen van 25 graden. Dat is aanzienlijk lager dan de maximumtemperatuur van 28 graden die nu geldt. Het plan is onderdeel van een omvangrijk pakket aan maatregelen van het kabinet dat ervoor moet zorgen dat water en bodem sturend worden in het beleid voor de ruimtelijke ordening. De maatregelen zijn opgenomen in een brief die recent naar de Tweede Kamer is gestuurd. Maar ze leiden er volgens VEMW en Energie-Nederland toe dat de industriële productie en de stroomvoorziening in gevaar kunnen komen. Toegang tot oppervlaktewater en voldoende mogelijkheden om restwarmte te lozen zijn namelijk van groot belang voor de continuïteit van energiebedrijven en industriële bedrijven.

Richard Span is per 10 oktober benoemd als nieuwe CFO van Hoogvliet. Eerder werkte Span als financiële topman bij onder andere Wibra en Ploeger en De Rijke.

Jeroen Kroes is sinds september de nieuwe CFO van Van Lanschot Kempen. De RvC van Van Lanschot Kempen heeft het besluit genomen om de functie van CFRO te splitsen in de afzonderlijke functies. Wendy Winkelhuijzen neemt de rol van CRO op zich.

Mayte Oosterveld is weer CFO van Coop. Maar ook COO, operationeel directeur. Fred Bosch wordt CEO van Coop. Na de fusie van Plus en Coop werd Mayte Oosterveld operationeel directeur en Bosch CFO. Maite wordt in haar dubbelrol van CFO en COO ook verantwoordelijk voor de integratie.

F1RST

10 • CFO MAGAZINE

Maryse Trommelen is per oktober de nieuwe CFO van Pidz, het platform voor zelfstandige zorgprofessionals. Hiervoor was ze onder meer CFO bij Woonlandschap de Leyhoeve.

Willem de Ronde (49) is in november benoemd tot CFO bij HR-dienstverlener Visma | Raet. De Ronde is verantwoordelijk voor het ontwikkelen van de Finance en IT-strategie binnen Visma | Raet en is medebestuurder samen met Gerard Schiebroek. In zijn rol zal de Ronde bijdragen aan de ambitie van Visma | Raet om leidend HR-dienstverlener van Nederland te zijn en blijven.

Mensenrechten- en klimaatregels EU voor bedrijven

dichterbij

Grote bedrijven in de Europese Unie moeten volgens de Europese Commissie zorgen dat ze de mensenrechten en het klimaat niet schaden. Nieuwe regels voor 'gepaste zorgvuldigheid' moeten bedrijven aanzetten tot maatschappelijk verantwoord ondernemen. Ze moeten misstanden bij bijvoorbeeld leveranciers en onderaannemers opsporen en aanpakken. Zoals kinderarbeid in de textielindustrie of het platbranden van regenwoud. Het dagelijks bestuur van de EU heeft voorgesteld de nieuwe regels op te leggen aan bedrijven

met meer dan 500 werknemers en een jaaromzet wereldwijd van minstens 150 miljoen euro. Twee jaar later zouden dan bedrijven met minimaal 250 werknemers en een jaaromzet van 40 miljoen euro wereldwijd in risicovolle sectoren zoals de mijnbouw of kledingindustrie aan de beurt zijn. De economieministers van de EU-landen willen de regels de eerste drie jaar voorbehouden aan bedrijven met meer dan 1000 werknemers en een omzet van minstens 300 miljoen euro.

Paul Vrancken is in september benoemd tot CFO en COO bij Rivean Capital. Voordat hij bij Rivean kwam, werkte Paul bij BlackRock als co-COO voor Continental Europe.

Christian Maeder, CFO van de Artemis-groep, zal de Artemis-groep in het voorjaar van 2023 verlaten. De zoektocht naar zijn opvolger als CFO van de Artemis Groep is gestart.

F1RST

CFO MAGAZINE • 11

Mark Faasse is per november de nieuwe CFO van B&S Group. Hij volgt Peter Kruithof op die zijn functie heeft neergelegd om andere carrièremogelijkheden na te streven. Faasse vervulde eerder de functie van financial director binnen B&S Group.

Avantium heeft Boudewijn van Schaïk benoemd als CFO, met ingang van 1 januari 2023. Van Schaik volgt Bart Welten op, die heeft aangegeven wegens persoonlijke redenen terug te treden als CFO. Welten blijft gedurende de rest van 2022 actief als CFO, Van Schaïk volgt hem op met ingang van 1 januari 2023.

Jan Linders Supermarkten heeft Jutta van Rheenen benoemd tot nieuwe CFO. Zij start op 1 november bij de supermarktketen. Hans Jaspers haar voorganger kondigde in juli aan begin 2023 te willen vertrekken Van Rheenen heeft meer dan vijftien jaar ervaring in finance in food retail, onder andere bij Ahold Delhaize en Albert Heijn.

Per 1 oktober is Peter-Willem van Lindenberg van het Franciscus Gasthuis & Vlietland begonnen in de functie van CFO die hij overneemt van Huub Wieleman, die vanaf half oktober met pensioen gaat.

Fred Schuurman is per december CFO bij Unigarant Verzekeringen en UVM Verzekeringsmaatschappij. Schuurman komt over van Achmea, waar hij financieel directeur was van de divisie Schade & Inkomen. Hij volgt als CFO Will Hoogstad op, die het bedrijf per 1 januari verlaat.

Jacqueline Bongartz wordt per 1 januari 2023 Chief Financial Officer (CFO) van Meewind. Bij Meewind volgt zij Chrisbert van Kooten op als CFO, die na het terugtreden van oprichter Willem Smelik is aangesteld als CEO en bestuurder.

F1RST

12 • CFO MAGAZINE

Esther Veninga wordt de nieuwe CFO van Albert Heijn. Veninga die Siger Spaans opvolgt, werkt sinds 2005 bij Albert Heijn als Business Controller commercie en winkeloperatie. Vanaf 2011 heeft zij verschillende financiële en strategische functies vervuld in Nederland en Centraal Europa.

Nederlandse economie veroorzaakt miljardenschade aan biodiversiteit

De productie en consumptie in Nederland veroorzaken voor bijna 40 miljard euro schade aan de biodiversiteit. Deze schade wordt veroorzaakt door niet-duurzaam landgebruik, uitstoot van broeikasgassen en lucht- en watervervuiling. Dat meldt ABN AMRO op basis van een onderzoek dat de bank samen met Impact Institute heeft uitgevoerd. In het onderzoek wordt de schade van 65 bedrijfstakken via de handel met 140 landen en het gebruik van 42 typen gewassen in kaart gebracht. Het is volgens de bank van groot belang, ook vanuit economisch oogpunt, dat de schade aan de biodiversiteit wordt teruggedrongen. Daarvoor zijn volgens de bank "radicale stappen" nodig. Een groot deel van de schade vindt volgens de onderzoekers niet bij bedrijfstakken zelf, maar bij klanten of leveranciers plaats. Zo vindt 70 procent van de schade via handelspartners in het buitenland plaats, zoals wanneer cacao-import samengaat met landgebruik in Ivoorkust en Ghana of de invoer van rundvlees met watervervuiling in Argentinië.

TBAuctions, het moederbedrijf van diverse online veilingplatformen, heeft Tijs Brouwers aangesteld als CFO. Brouwers zal Continental Bakeries verlaten na een carriere van bijna vier jaar, waarin hij de integratie van de Noord-Europese operaties leidde.

Kees Kraijenoord, de huidige CFO van Plukon Food group, volgt vanaf 1 april 2023 Peter Poortinga op als CEO. Een zoekproces naar een nieuwe CFO is in gang gezet.

Marike Bonhof wordt per 1 februari 2023 benoemd tot CFO van Ymere. Ze volgt Hélène Pragt op, die afgelopen zomer afscheid nam als financieel bestuurder van de woningcorporatie.

Hans van der Pouw is per december de nieuwe CFO van DuurzaamInvesteren.nl

Esther Veninga wordt de nieuwe CFO van Albert Heijn. Veninga die Siger Spaans opvolgt, werkt sinds 2005 bij Albert Heijn als Business Controller commercie en winkeloperatie. Vanaf 2011 heeft zij verschillende financiële en strategische functies vervuld in Nederland en Centraal Europa.

F1RST

CFO MAGAZINE • 13

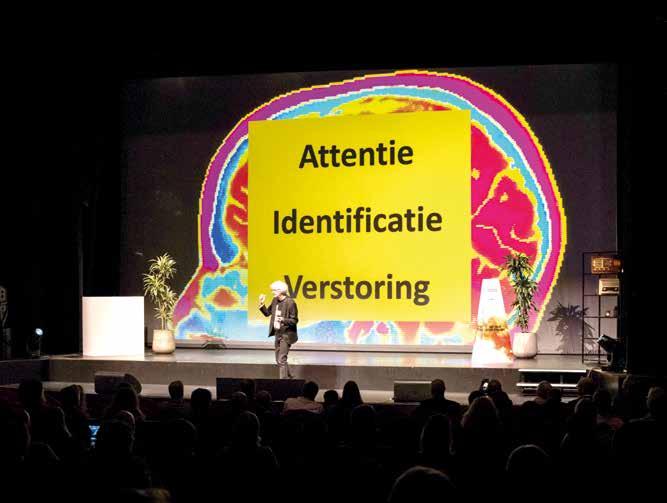

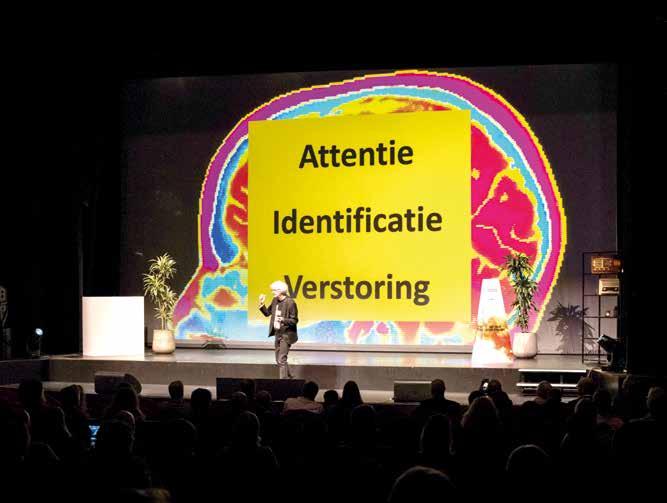

ZO WORD JE ALS LEADER IN FINANCE EEN GOEDE STORYTELLER

Behalve goed met cijfers en analyses zijn wordt van de financial ook verwacht dat hij of zij een goede storyteller is. Hoe doe je dat, een verhaal vertellen dat mensen in beweging krijgt? Deze vraag stond centraal op het Leadership in Finance Summit 2022 in het Gooiland Hotel in Hilversum.

De ruim 300 financiële leiders werden op deze tiende november verwelkomd door Amber Overbosch, sinds zes weken de CFO Community Manager bij Sijthoff Media. Ze wees op het belang van authenticiteit; hoe zorg je dat iets echt jouw verhaal wordt? En ook op het leren van anderen. Voor dat laatste onderdeel zijn de community-events natuurlijk de uitgelezen gelegenheid. “We gaan jullie vandaag informeren en inspireren om jullie verhaal

nog beter op orde te krijgen! Ga vooral ook met elkaar in gesprek, met je vakgenoten”, aldus de kersverse Community Manager. Vervolgens werd de talkshow geopend door dagvoorzitter Anne Greet Haars en tafelheer Albert Allmers, oprichter van Finance Factor, die zich al 25 jaar bezighoudt met het begeleiden van financials en dan met name de psychologische component daarvan. Allmers vindt het thema ‘Get Your Story Straight’ zeer passend voor deze groep. “Van CFO’s wordt veel verwacht van

de linkerhersenhelft: rationeel, zich op feiten baserend, analytisch. Maar de CFO moet ook het verhaal van zijn organisatie kunnen vertellen.” Allmers wil niemand voor de borst stoten, maar hier valt bij veel financieel leiders nog winst te behalen.

Woorden van verbinding

De eerste gast van het panel was spoken word artist Justin Samgar, die een korte voordracht deed over het thema.

“Leaders in Finance, get your story straight”, begon hij. “Hoe krijg je

COMMUNITY

LEADERSHIP IN FINANCE SUMMIT 2022

14 • CFO MAGAZINE

Tekst Jeppe Kleijngeld Beeld Mandy Brander

mensen mee? Hoe raak je ze? Kies je woorden zorgvuldig en zet je data strategisch in. Hoe wil je ze bewegen? Jullie zijn van de feiten. Jouw beleving van de zaken is voor jou gewoon, maar voor de ander misschien niet. Het zijn twee werelden waar jij een brug tussen bouwt. Die brug wordt gevoeld en door iedereen begrepen. Laat in gesprekken anderen voelen wat jouw purpose is en laat ze merken dat je weet wat de ander voelt. Koester gemeenschappelijke waarden, maar ook de verschillen tussen

mensen. Get your story straight, zodat je de wereld beter begrijpt.”

Albert Allmers complimenteerde Samgar met zijn verhaal omdat het heel mooi aansluit bij de rol van de finance executive. “Het zijn woorden van verbinding. Finance moet alle talen spreken van de organisatie en bruggen bouwen. Mooi gedaan.”

Gevraagd naar nog een laatste storytelling tip, zei Samgar: “Vraag je altijd af wie je publiek is. Wie zitten er in de zaal? Dat is cruciaal voor een storyteller.

En je verhaal moet authentiek zijn, anders komt het niet aan. Dus wees jezelf en sta open voor de ander.”

Vraag je altijd af: ‘so what?’ De volgende spreker – Maarten Boer van reclamebureau Buutvrij for life – is dagelijks bezig met storytelling. Iedere dag krijgt bij briefings binnen en die hebben allemaal dezelfde vraag: MEER. Meer omzet, meer klanten, meer volgers, etcetera. “Dat is nooit een goed verhaal”, vindt de reclameman. “Het geheim

COMMUNITY

CFO MAGAZINE • 15

van een goed verhaal zit hem altijd in de vraag: so what? Oftewel: who gives a shit? Waarom zou dit verhaal mij moeten uitmaken? Als je de slag weet te maken van meer, meer, meer naar wat het voor een ander betekent, ben je op de goede manier verhalen aan het vertellen. Mijn werk is het vinden van die goede verhalen.”

Bekende voorbeelden van bedrijven die goed met storytelling bezig zijn, zijn Tony’s Chocolonely en Auping. Ze verkopen chocola en matrassen. So what? Tony’s is dagelijks bezig met het thema gelijkheid en de wereld stukje bij

beetje gelijker te maken. Auping maakt het enige circulaire matras ter wereld en dat is belangrijk, want matrassen zijn super vervuilend. Zo komen deze bedrijven langs de ‘nou en?’ vraag. Boer: “Als je alleen maar bezig bent met targets loop je tegen grenzen op. Eeuwige groei bestaat niet. Maar Business For Good en Good For Business gaan prima hand in hand samen.”

“En wat als Shell morgen belt voor hulp met storytelling?”, vroeg Allmers de storyteller.

“Goeie vraag”, antwoordde hij.

“Vroeger had ik de telefoon niet opgenomen. Nu denk ik: als je

zo hard stelling neemt kun je ook niet in gesprek komen.” Het praten over goed doen is toegenomen, maar zit nog vaak op het niveau van greenwashing, aldus de man van Buutvrij for life.

“Maar we moeten dieper gaan dan de Chief Marketing Officer overtuigen. Wat is de kern: Is het echt, of is het een lulverhaal in de kroeg?”

Van uitleggen naar mensen meenemen

Menno Middeldorp is als Hoofd RaboResearch bij Rabobank continu bezig met verhalen. Wat gebeurt er op de financiële

COMMUNITY 16 • CFO MAGAZINE

markten en waarom? Daarbij probeert hij de toekomst te voorspellen, zodat de bank hierop in kan spelen. Waar hij als manager (er rapporteren 170 mensen aan hem) tegenaan loopt is dat hij de neiging heeft tot uitleggen. En dat is wat anders dan verhalen vertellen en mensen meekrijgen. “Ik neig naar het economenpraatje met een goede structuur en een ontleding van de strategie. Maar hoe kan ik mensen laten voelen dat zij zelf de personages zijn in het realiseren van deze strategie? Dat is nog wel eens een worsteling.” Een herkenbaar probleem voor veel van de aanwezige financieel leiders. Hoe gaat de economische researcher om met negatieve verhalen in het nieuws?, vroeg dagvoorzitter Anne Greet Haars zich af. “Het probleem bij veel verhalen in de financiële sector is dat ze niet noodzakelijk waar

zijn, maar mensen komen er wel door in beweging.”

Middeldorp gaf een voorbeeld, niet uit finance maar uit de politiek: Trump die onterecht beweert dat de verkiezingen gestolen zijn. Dit noemde Albert Allmers een negatief aspect van storytelling. In het geval van Trump vroeg hij zich af hoelang mensen nog meegaan met een dergelijk ‘false narrative’? Middeldorp: “In de mid terms van deze week in de VS zie je dat de steun voor dit verhaal afneemt. De base van Trump staat nog sterk achter hem, maar de mensen in het gematigde midden lijken het verhaal een beetje zat te zijn. Daarom zien we nu geen ‘red wave’ in de VS.”

Change is in your hands

De laatste spreker van de ochtendsessie was een CFO die het verhalen vertellen al uitstekend onder de knie heeft. Noud

Tillemans is CFO & MD van Fairphone, een purpose led company. “Onze aanpak was oorspronkelijk awareness creëren over electronic waste en de erbarmelijke omstandigheden waarop telefoons gemaakt worden.”

Hierbij doelde Tillemans om het delven van metalen in Afrika en de fabrieken in China waar werknemers 100 uur per maand werken om een ‘living wage’ te verdienen. Echter slaagde Fairphone er onvoldoende in de industrie ervan te overtuigen het anders te gaan doen. Ze besloten daarom zelf een telefoon te ontwikkelen.

De Fairphone wordt modulair opgebouwd en is dus makkelijk uit elkaar te halen en weer in elkaar te zetten. “Van de andere smart phones wordt slechts 20 procent hergebruikt, de rest wordt verbrand of belandt in land slides. Wij geven vijf jaar garantie op de toestellen en

COMMUNITY CFO MAGAZINE • 17

stoppen eerlijke materialen in de telefoon.”

Ook al heeft nog niet één finance executive in de zaal een Fairphone, toch denkt Tillemans dat er een markt is voor ethical tehnology. Sinds 2020 is het bedrijf winstgevend. “De Fairphone klant koopt ons verhaal. We zijn er niet op uit om anderen te shamen, maar houden altijd een optimistische tone of voice We willen laten zien dat het anders kan.”

Toen Allmers toegaf dat hij eigenlijk een grote Apple fan is, maar dat het verhaal van Tillemans hem wel de ogen

heeft geopend, zei de CFO: “Wij zeggen bij Fairphone altijd: ‘de duurzaamste telefoon is je huidige telefoon’. Als je volgende telefoon maar een Fairphone is. Change is in your hands.”

No Story, No Glory

In het parallelle programma dat volgde, was er behalve lunchen en netwerken, inhou-

delijk aandacht voor onder meer besluitvorming met data, de CFO als Chief Fantasy Officer, het verhaal van ESG, dominante narratives en het verhaal van Web 3.0.

Corporate storyteller Theo Hendriks nam de bezoekers mee in de kunst van het verhalen vertellen in organisaties.

“Hoe je je gedraagt in organisaties, is het gevolg van alle verhalen en ervaringen die je gedurende je leven hebt opgepikt”, begon de storyteller.

“Wanneer je in een nieuwe baan in een eerste vergadering meteen het woord neemt en later van een collega hoort; ‘zo doen we dat hier niet’, doe je het de volgende keer misschien anders. Onze hersenen zijn een verhalenmachine. Van alle zintuigelijke informatie die binnenkomt, maakt de machine chocola. We kunnen ons hier beter bewust van zijn.”

Als we weten hoe dit werkt, is het onze taak als storytellers

om de verhalenmachines van ons publiek aan het werk te zetten. “Ten eerste hebben we een remlicht nodig om de aandacht te trekken. Als je op de snelweg rijdt en de auto voor je gaat in de ankers, dan trap jij ook op de rem. Verder hebben we een personage nodig om ons mee te identificeren. Tot slot moet er een verstoring plaatsvinden; er gaat iets mis voor het personage. Wat zou jij doen?”

Om hiermee te oefenen vroeg Hendriks de financials in tweetallen elkaar hun spannendste vakantieverhaal te vertellen in tweeënhalve minuut. Na afloop vroeg hij de zaal of ze de verhalen beeld voor beeld voor zich zagen. Dat was het geval. Zie nu het verschil met het jaarverslag; dat zijn alleen maar feiten en de verhalenmachine gaat direct in standje coma. “Natuurlijk hebben we die objectief vastgestelde informatie wel nodig”, zei Hendriks, “maar het is belangrijk om ons bewust te zijn van

COMMUNITY 18 • CFO MAGAZINE

het verschil tussen informeren en een verhaal vertellen. Als je betrokkenheid wilt, kun je het beste een verhaal vertellen over de toekomst.”

“Begin een verhaal daarom altijd met een zin waarmee je jezelf in de scene zet; ‘ik werd wakker om 4:30 en toen...’. Vervolgens hoef je alleen maar te vertellen wat er gebeurde. Welke verstoring vond plaats?”

Een laatste tip van Hendriks: eindig je verhaal NOOIT met: ‘dit was mijn verhaal. Zijn er nog vragen?’ “Dat is de slechtste manier mogelijk om een verhaal mee eindigen.”

MAKE IT MEMORABLE

De afsluitende spreker van de dag - Niek van den Adel - reed in een rolstoel het podium op. Daar zit een verhaal achter... De

voormalig consultant vertelde kort zijn levensverhaal. Hoe hij ongelukkig was in het zakenleven, toen door een motorongeluk een dwarslaesie opliep, verliefd werd op zijn ergotherapeute, drie kinderen kreeg, en opnieuw zijn geluk vond. Van den Adel helpt nu CEO’s en CFO’s met verhalen vertellen. Volgens 70 procent van de executives is storytelling de grootste succesfactor van je carrière. “Je verhaal memorabel maken doe je met de driehoek van content, design en delivery”, aldus Van den Adel. “Het begint met de inhoud, die moet op orde zijn. Hoe begin je? De eerste 30 seconde zijn cruciaal. Design: Gebruik filmpjes en beelden om de aandacht erbij te houden. Geen bulletpoints! Lezen en luisteren gaan niet tegelijkertijd.

Tot slot de delivery; Waar leg je de klemtoon op? Welke beeldspraak gebruik je? Hoe energiek breng je het verhaal?”

Een laatste tip van de spreker: “morgen weet je nog maar zo’n tien procent van wat je vandaag gehoord hebt. Dus als je een verhaal houdt; bedenk je goed welke tien procent je wilt dat mensen onthouden.”

Genoeg om te bespreken op de borrel. “De hoeveelheid informatie was overweldigend”, zei een bezoeker. “Alleen al die sessie over Web 3.0. en de metaverse...

Ik ben het nog allemaal aan het verwerken, maar fantastische inhoud.”

Er wordt nog lang geborreld en nagepraat in het Gooiland Hotel. En de volgende dag weer aan de slag met de rapportage, maar nu anders dan voorheen. •

COMMUNITY

CFO MAGAZINE • 19

MAAIKE SCHIPPERHEIJN CFO VAN ROYAL REESINK

“MIJN MISSIE? HET GEHEEL MEER LATEN ZIJN DAN DE INDIVIDUELE ONDERDELEN”

Maaike Schipperheijn heeft als CFO en bestuurder van Royal Reesink een veelzijdige uitdaging om, na een fase van intense groei, samenwerking, integratie en toekomstbestendigheid te realiseren. Een onconventioneel en inspirerend interview met scherpte en een ontwapenende schaterlach.

Tekst Charles Sanders Beeld Mariel Kolmschot

Eigenlijk had ze misschien wel oorlogsfotograaf willen worden. Want spanning, die internationale setting, het onverwachte, doorgaan waar anderen afhaken, er echt toe doen… Typerend voor Maaike Schipperheijn. Ze is van face-to-face contact, mensen echt zíen, echt spréken. “Kom voor het interview alsjeblieft naar mijn kantoor”, zegt ze, na het eerste telefonische contact. “Elkaar recht in de ogen kijken. Dat heb ik veel liever dan videobellen...”

Schipperheijn is zeker geen ‘stereotype CFO’, mocht die anno 2022 nog bestaan. Jong, dynamisch, extrovert, vrolijk. “Je schrijft niet alles op wat we vandaag bespreken, hè?!” Over haar ontboezeming dat ze vóór die gang naar de universiteit een avontuurlijke baan ambieerde, zegt ze met een twinkeling in de ogen: “Je hart moet van je werk sneller gaan kloppen, dát gevoel, begrijp je? Achteraf gezien had ik misschien iets anders dan bedrijfskunde en accountancy moeten gaan studeren. Maar goed, aan de Universiteit van Maastricht ging het er heel persoonlijk aan toe, brainstormen in een kleine setting. Dan bespraken

we bijvoorbeeld in een groepje van acht studenten en docenten het jaarverslag van Heineken. Dat persoonlijke, dat intieme, trok me.”

Na een aantal jaar in de accountancy te hebben gewerkt kwam die grote, internationale uitdaging. “Er was dat moment dat ik concludeerde aan ‘die andere kant van de tafel’ te willen zitten”, vertelt ze. “En toen zich in 2003 een mogelijkheid bij Shell aandiende, dacht ik niet lang na. Want Shell stond in mijn ogen voor ‘de wereld’. Bij zo’n grote organisatie leer je what good looks like. En je leert, bijvoorbeeld in landen als Rusland, Dubai en Qatar, door de ogen van anderen te kijken.”

“Ik zat aan de dealkant, in teamverband namen we investeringsbeslissingen”, vervolgt ze. Als manager én vrouw in de vaak traditionele Arabische wereld. Over omgang met andere culturen: “Als een Qatari je geen hand gaf, wist je dat je voor hem deze meeting even niet echt meedeed.”

Project bij Sakhalin Island

Eén van de Shell-projecten bracht haar naar Sakhalin Island, aan de uiterste oostgrens van Rusland, niet ver van het Japanse eiland Hokkaido. Als

INTERVIEW 20 • CFO MAGAZINE

INTERVIEW CFO MAGAZINE • 21

deputy controller werkte ze daar voor Shell van 2008 tot 2010 mee aan Sakhalin II, met een waarde van 20 miljard dollar. Het project omvatte de ontwikkeling van olieveld Piltun-Astokhskoye en aardgasveld Lunskoye voor de kust van Sakhalin, in de Okhotsk-zee. Een gigantisch olie- en gasontwikkelingsproject, met bijbehorende infrastructuur aan land. Pas twaalf jaar geleden, maar het lijkt - door de oorlog in Oekraïne - wel een heel ander tijdperk. “Vreselijk wat zich daar voltrekt”, zegt ze. “Ik heb vrienden onder zowel Oekraïners als Russen. Ik kan me niet voorstellen dat met name jonge Russen dit allemaal accepteren. Die willen een gewoon leven, een leven in vrijheid.”

Dertien jaar bleef ze bij Shell. Als Project Finance Manager, Regional Financial Planning and Reporting Manager Rusland, Deputy Controller Skahalin Energy, Finance Directeur New Ventures en - uiteindelijk - Global Transformation Leader, waarbij ze ook een belangrijke rol had bij de Post Merger Integration van BG. “Werken bij Shell betekent óók een hoge mate van complexiteit. De ervaring daar, mét de mensen die ik om mij heen had, heeft me grotere vleugels, meer reikwijdte gegeven. Rijker gemaakt ook. Zowel persoonlijk, als professioneel. En dat neem je mee naar de volgende stappen in je leven, in je loopbaan.”

Eindverantwoordelijke baan

De eerstvolgende van die stappen was de CFO-functie bij port-operator Euroports. “Een droom die werkelijkheid werd in een eerste echte eindverantwoordelijke baan”, kijkt ze terug. “En die kans diende zich in 2017 aan. Ik wist dat de

functie voor bepaalde tijd zou zijn, omdat Euroports - destijds in bezit van Private Equity - in de verkoop zou komen. Dat gebeurde uiteindelijk ook: een intensief traject van anderhalf jaar, met grote private equity infrastructuur investeerders, Londense investment banks, financiers, accountants, lawyers, leidde tot een succesvolle verkoop in 2019 gevolgd door een complexe herfinanciering.” Twee jaar werkt ze nu bij Royal Reesink, een concern met een trotse geschiedenis van 235 jaar. Getransformeerd van familiebedrijf naar internationaal toonaangevende distributeur en dienstverlener van grote merken machines en machineonderdelen. Met eerdere ervaring als CFO in een Private Equity setting kwam Schipperheijn bij Reesink met een duidelijke missie: het bedrijf helpen te transformeren naar een professionelere, meer geharmoniseerde organisatie om zo het groeipotentieel waar te maken. “We gaan, we móeten die professionaliseringsslag maken. Een heel ambitieus groei- en acquisitieprogramma leidde tot een omzetgroei van 100 miljoen naar meer dan 1 miljard euro. Er zijn veel bedrijven gekocht, maar tegelijkertijd niet volledig geïntegreerd. Zeker ook waar het de finance functie betreft. We willen verder groeien, misschien zelfs richting een verdubbeling van de omzet. Maar we willen dat doen in een omgeving waarin de basis op orde is, teams met elkaar samenwerken om op basis van een gezamenlijk doel en gedeelde kennis elkaar te motiveren, te inspireren en goede resultaten neer te zetten.”

‘Getting ready for the future’, heet het eerder dit jaar gelanceerde strategie-voornemen van Ro-

INTERVIEW

22 • CFO MAGAZINE

Je schrijft niet alles op wat we vandaag bespreken, hè?!

Master of Business Economics - Universiteit van Maastricht Postdoctoraal Accountancy - Universiteit van Tilburg Executive Development Programma - Singularity University.

- 1998: accountancy bij PwC, KPMG

- 2003: Shell, senior finance functies, Global Transformation Lead

- 2017: CFO Euroports

- 2020: CFO Royal Reesink

- 2020: Lid RvC van Beter Bed

Woont samen met Sander en hun vier kinderen in Wassenaar Vrije tijd hardlopen. Hockey bij HGC (als speelster, scheids, enthousiaste ouder)

Laatst gelezen boeken Otmars Zonen (Peter Buwalda) en De Keuze (Edith Eva Eger)zonder twijfel het meest indrukwekkende boek ooit!

yal Reesink. De lat ligt hoog, de uitdagingen zijn navenant groot. Want de distributeur telt door alle overnames van afgelopen jaren meer dan 40 entiteiten. “Het meenemen van mensen in de transformatie is super belangrijk en vereist laagdrempelige, effectieve en luchtige communicatie. Samen met een gepassioneerd team hebben we een vlotte cartoonfilm voor alle medewerkers gemaakt, die de dialoog over strategie en bijbehorende transformatie heeft aangewakkerd”, zegt Schipperheijn. Ook organiseerde ze onder meer een Royal Reesink Dragon’s Den om innovatie aan te jagen. De beste ideeën zijn meegenomen in het budget 2022.

Begin van digitale reis

“Qua digitalisering staan we aan het begin van onze reis”, beseft de CFO. “Want bij die 40+, onder de vlag van Royal Reesink opererende bedrijven

gaat het in veel gevallen om redelijk onafhankelijk werkende organisatie. Zo kennen we 21 ERP-systemen en is Business Intelligence verschillend geïnterpreteerd en uitgevoerd.”

Een pittige klus dus die Schipperheijn moet klaren. Zelf spreekt ze liever van een prachtige uitdaging. De komende twee tot drie jaar wil ze samen met haar collega’s Royal Reesink tot een geïntegreerde en geharmoniseerde organisatie maken, waarin mensen goed met elkaar samenwerken. De markten waarin het bedrijf actief is, bieden enerzijds aanzienlijke groeikansen, anderzijds hebben ze te dealen met snel veranderende eisen van de klant. “We leveren equipment aan wat op het eerste oog traditionele en minder sexy industrieën lijken, zoals de agrarische, constructie-, grondverzet- en logistieke sector. Maar juist daar zit heel veel passie en trots voor de zaak. Juist daar staat Reesink in

Maaike Schipperheijn

CFO MAGAZINE • 23

haar kracht en sluiten we heel erg aan op dezelfde laagdrempeligheid: de passie voor het ondernemen en het zijn van een betrouwbare businesspartner in de dagelijkse uitvoering van alle werkzaamheden. De OEM-partners (original equipment manufacturer) waarmee wij werken vragen in toenemende mate om verdere professionalisering van activiteiten, van consolidatie van kleinereen dealerbedrijven.” En, de CFO benadrukte het al, daarvoor zijn investeringen in digitalisering en verbetering van de operationele en commerciële processen noodzakelijk. De verwachting is

dat de ondersteuning die Royal Reesink klanten biedt, steeds verder verandert. Door elektrificatie van voertuigen, door de autonome werking van machines, maar ook door toenemend gebruik van robotica en het groeiend belang van data-analyse. “Om die nieuwe soorten dienstverlening voortdurend te ondersteunen is meer structuur nodig, is proces-discipline vereist”, zegt Schipperheijn. “De markt om ons heen verandert en Royal Reesink moet mee veranderen. Ja, inderdaad, om die grote speler in de sector te blijven.”

Afgelopen decennia werden de activiteiten niet alleen in Nederland steeds verder uitgebreid, ook in België, Duitsland, Denemarken, Ierland, het Verenigd Koninkrijk, Canada, Kazachstan, Polen, Oostenrijk, Turkije en Zuid-Afrika werd voet aan wal gezet. Kernwaarden van het bedrijf, van de ruim 2700 medewerkers: respect, inzet, duurzaam, moed, passie & trots.

“We moeten de mens op onze reis meekrijgen”, zegt Schipperheijn. “En dat is bij zoveel veranderingen die we ondergaan best lastig. We zijn in tien jaar tijd vertienvoudigd, gemeten naar de omzet. We zijn heel groot geworden en dat zien onze externe stakeholders ook. Zaak is dat we de kracht van deze schaal ten volste benutten. Denk aan meer interne shared services, zoals finance, IT, HR, maar ook op het gebied van marketing en communicatie. Wel willen we daarbij onze sterke, ondernemende klantgerichtheid behouden, de mens centraal blijven stellen. Onze lokale teams kennen immers hun markt en klanten als de beste.”

Sturen op digital tools en data

“Ik wil impact kunnen maken, iets achterlaten”, zegt Schipperheijn daarover. “Bouwen met teams, ook door middel van M&A, bedrijven vooruit hel-

24 • CFO MAGAZINE

pen. Buy and build, the best of both worlds, nieuwe culturen samenbrengen. Voor mij definieert dit de kern van mijn verantwoordelijkheid: primair ben ik verantwoordelijk voor Finance, IT, Procurement, Communicatie, maar uiteindelijk is het belangrijker dat ik een van de twee bestuurders van het bedrijf ben en daarmee ook verantwoordelijkheid draag voor hoe we samenwerken, ons opstellen naar onze medewerkers, klanten, leverancierswaar we voor staan en trots op zijn.”

Als Group CFO is Schipperheijn ook verantwoordelijk voor de rechtstreekse aansturing van de financiële teams van de verschillende entiteiten binnen Royal Reesink. Versnellen van de professionalisering van de financiële processen en werkwijzen binnen finance zijn daarbij ‘haar ding’. “We sturen op digital tools en data”, zegt ze. “Het gaat om het verbeteren van transparantie van gegevens, en het gaat ook om gebalanceerd riskmanagement en het instellen van de juiste beheersingsmaatregelen om waarde te creëren en te beschermen.”

Dynamiek te over bij de CFO van Royal Reesink, voortdurend straalt ze energie uit, ook op haar eigen kantoor. Statisch zitten achter een bureau? Niets voor Maaike, ze staat aan een hoge tafel als ze werkt, laptop en i-Pad opengeslagen. Hoe ze die accu oplaadt, elke dag weer? “Ik jog bijvoorbeeld, van mijn woonplaats Wassenaar naar Katwijk en weer terug”, zegt ze daarover. “Twaalf kilometer door de duinen en langs de zee. Onderweg luister ik naar podcasts. Laatst nog, het ging erover dat elk mens haar of zijn ethisch kompas heeft. Prachtig, wat een mens beweegt, daar kan ik eindeloos naar luisteren.”

Het wordt haar vaker gevraagd: hoe was die overstap, van een grote corporate als Shell in verre buitenlanden naar industrieterrein Ecofactorij in Apeldoorn? De CFO, lachend: “Nou, Euroports was natuurlijk al minder corporate en een stuk ondernemender dan Shell. Royal Reesink is dat laatste zeker ook en heeft verder te maken met al die grote uitdagingen. We zijn eigendom van Triton-Partners (Private Equity, red.), streven verdere

groei na, vooral door die al genoemde buy & build strategy en digitaliseringsslag. En we opereren óók nog eens internationaal. Stuk voor stuk zaken die me enorm aanspreken.”

ESG en diversiteit

Één van de taken die Schipperheijn nauw aan het hart ligt: werken aan ESG binnen de organisatie. “Het is niet meer van deze tijd om milieu-, socialeen bestuurscriteria als niet- of minder relevant te beschouwen”, aldus de CFO. “Binnen Royal Reesink is ESG een reis die we met z’n allen tot een succes gaan maken. Het is een standaard, het hoort in ons DNA te zitten. Zo weet ik uit ervaring dat diverse teams beter functioneren, betere resultaten boeken. Diversiteit is voor mij key.”

Klinkt goed. Maar een bedrijf met vooral veel mannen in het personeelsbestand, waar het gaat om tractoren, landbouwmachines en vorkheftrucks… Hoe moeilijk is het om daar die ‘diverse koers’ in te slaan en te behouden? Hoe moeilijk is het om meer vrouwen te verleiden tot die reis naar Apeldoorn? De CFO: “Tja, tractoren zijn wellicht niet voor iedereen even aantrekkelijk… Daarentegen kun je hier - zeker ook als vrouw - ook heel veel impact maken. Ons senior leadershipsteam bestaat voor 23% uit vrouwen. Zij zijn super getalenteerd en gemotiveerd en alleen al daarom onmisbaar.” En, opnieuw met die twinkeling in de ogen: “Dus ja, ik ben op zoek naar nog meer diversiteit, voor mijn finance team en voor Royal Reesink - ook qua culturele achtergrond, want ook op dat gebied is er nog meer dan genoeg uitdaging.”

Over haar manier van leidinggeven, zegt ze: “Ik ben heel transparant, weet waar ik naartoe wil, ben op mensen, resultaat én groei gericht, wil impact maken, altijd. Belangrijkste voor mij is dat we als team niet alleen succesvol zijn, maar vooral ook plezier hebben in wat we doen.” En dan sluit ze af met die kenmerkende glimlach: “Zo bouwen we, samen, met iedereen om ons heen aan een nog mooier en sterker Royal Reesink.” •

INTERVIEW

CFO MAGAZINE • 25

De markt om ons heen verandert en Royal Reesink moet mee veranderen.

DE HUUB VAN ROZENDAAL AWARD 2023?

De Huub van Rozendaal Award is de prijs voor CFO’s of finance directors die zich opvallend verdienstelijk hebben gemaakt bij een familiebedrijf. Een nominatie is dé kans om het verhaal te vertellen over de lange termijnvisie van de familie, vanuit financieelstrategisch perspectief.

Aankomende FM Dag, 19 april 2023, wordt de winnaar van de Huub van Rozendaal Award - voor de CFO of financieel directeur die zich opvallend verdienstelijk heeft gemaakt bij een familiebedrijfbekend gemaakt. Maar waarom zouden CFO’s zichzelf eigenlijk kandidaat moeten stellen?

De meest recente winnaar van de Huub van Rozendaal Award, Bert van Dongen, CFO van

Koninklijke Paardekooper, heeft daar een duidelijk antwoord op:

“Het is niet alleen de persoonlijke waardering voor jou, als CFO, maar tevens voor het familiebedrijf waar je in dienst bent.” Van Dongen stond aanvankelijk niet te springen om in de spotlights te staan en zichzelf als kandidaat aan te melden. “Maar, terugkijkend, ben ik blij dat ik dat wél gedaan heb. De Huub van Rozendaal Award winnen, dat doet ook iets met je markt-

waarde. Die krijgt een enorme boost. Het bewijst immers dat je het goed gedaan hebt. Ik werd na het winnen van de Award benaderd door tal van recruiters. Met evenveel vacatures waarvoor ze mij in het vizier hadden.”

Van Dongen erkent dat daar prachtige en uitdagende CFO-functies bij zaten, dat de verleidingen best groot waren. Maar dat zag zijn werkgever ook. “Koninklijke Paardekooper

Tekst Charles Sanders

26 • CFO MAGAZINE

De Huub van Rozendaal Award

is een prachtig bedrijf en ze hebben me beloond voor mijn werk”, vertelt hij. “Ik zie mezelf niet snel vertrekken.”

Duurzaamheidsdoeleinden

Van Dongen vindt het een grote verantwoordelijkheid om CFO te zijn bij een écht familiebedrijf: “Je bent toch degene die op de portemonnee let, nog meer dan de CEO. De familie Paardekooper is uiterst ondernemend, we hebben afgelopen decennium zeker tien overnames gedaan. Dat ging in een razend tempo. Soms heb ik dat enthousiasme om verder te groeien zelfs iets afgeremd.”

Wat ook telt bij familiebedrijven: die lange termijn visie. Niet worden opgejaagd door hijgerige aandeelhouders na het bekend worden van alwéér nieuwe kwartaalcijfers. “Die blik op de langere termijn werkt ook door in het bereiken van duurzaamheidsdoeleinden”, zegt Van Dongen, die als oud-winnaar ook in de jury zit voor komend jaar. “Als ik kandidaten voor de Huub van Rozendaal Award moet beoordelen, kijk ik daarom ook vooral naar díe CFO’s die zowel de zwarte als de groene cijfers belangrijk vinden en zichzelf niet blindstaren op puur financieel resultaat. Vergeet niet dat een familiebedrijf er zit voor de long run . En dan is geld besteden aan duurzaamheid vaak gemakkelijker dan bij

grote corporates het geval is.” Ook voor Willemien Boot, in 2019 winnaar van de Award, staat die verankering van duurzaamheid in de groeistrategie van het familiebedrijf op absolute pole position . Nadat ze bij Auping de eerste fase van de finance transformatie met succes wist af te ronden, vond ze dat de tijd ‘voor iets anders’ was gekomen. “Ik had bij Auping mijn doelen bereikt en achtte het beter dat een ander die tweede fase van de transformatie op zich zou nemen”, kijkt ze terug.

‘CFO’s zijn geen jobhoppers’ Naar haar jaren bij het in Deventer zetelende Auping, vertrok ze naar Dorel Juvenile Europe, fabrikant van onder andere Maxi Cosi. Weliswaar van oorsprong een familiebedrijf met Canadese wortels, maar inmiddels ook een echte beursgenoteerde multinational.

Om na ruim tweeënhalf jaar te verkassen naar Bolsius Groep, een Brabants familiebedrijf dat groot is geworden in de productie van kaarsen.

“CFO’s zijn geen job hoppers, CFO’s willen op lange termijn vormgeven”, vertelt Willemien Boot. “Bij een beursgenoteerd bedrijf als Dorel Juvenile miste ik dat een beetje, althans, dat is mijn persoonlijke ervaring. CFO zijn bij een écht familiebedrijf geeft je wendbaarheid. Daar kun je immers de keuzes maken die je graag wílt maken. Het groeipad is er anders dan bij een grote multinational.”

Over de Huub van Rozendaal Award, zegt ze: “Dat winnen is zeker een vorm van erkenning. Ik had er eigenlijk nooit bij stil gestaan dat ik een goede job ‘deed’. En je doet dat natuurlijk met je gehele team. De Huub van Rozendaal Award opent deuren om het verhaal van jou en je organisatie vertellen. Een

CFO MAGAZINE • 27

winnen, dat doet ook iets met je marktwaarde. Die krijgt een enorme boost.

heel positieve spin-off voor jou én het familiebedrijf.”

‘People&Planet hoog in vaandel’ Over welke kandidaten zich vooral moeten aanmelden voor die komende editie van de Huub van Rozendaal Award is Boot duidelijk: “Wat voor mij telt, is die ontwikkeling op duurzaamheid”, luidt het antwoord. En, vervolgt ze: “Continuïteit, het bedrijf solide maken voor de toekomst. Maar doelstellingenop het gebied van Environmental, Social & Governance zijn daarbij heel belangrijk. De CFO vervult een belangrijk rol bij het voldoen aan die ESG-eisen. Kandidaten voor de Award mo-

ten, net als hun familiebedrijf, duurzaamheid, people & planet en lange termijn hoog in het vaandel hebben.”

Eensgezindheid dus, bij de recente winnaars van de Huub van Rozendaal Award. Duurzaamheid en lange termijn visie zijn key.

Ook de CFO Community Manager van Sijthoff Media, Amber Overbosch, is die mening toegedaan. Over de rol van de CFO bij het familiebedrijf zegt ze: “Wat maakt de CFO van een familiebedrijf zo bijzonder? De CFO is vaak de eerste externe in het bedrijf. Hij of zij zorgt ervoor dat besluiten van de keuktentafel richting de boardroom gaan

bewegen. De Chief Financial Officer is tevens vertrouwenspersoon en maakt - samen met de familie - veel persoonlijke gebeurtenissen mee. Hij of zij moet sterk in de schoenen staan. Met name waar het dat balanceren tussen materiële en immateriële zaken binnen de organisatie, vanuit sentimenten van de familie, betreft.”

Een bijzondere Award

Daar waar grote corporates meestal in de prijzen van de CFO Awards vallen, zijn de Chief Financial Officers van familiebedrijven vaak veel minder zichtbaar.

De in 2017 overleden Huub van Rozendaal, zeer betrokken bij de CFO Community, pleitte daarom voor een speciale Award voor familiebedrijven. In 2015 zat Van Rozendaal - voormalig CFO bij familiebedrijf Sligro - in de eerste jury, toen Luuk van der Pal (Enza Zaden) winnaar werd. Sindsdien wordt de prijs uitgereikt op de jaarlijkse FM Dag. Huub van Rozendaal was zeer betrokken bij de organisatie van dit event, dacht mee over de keuze voor sprekers en over de uitreiking van de prijs.

Na Huubs overlijden werd, in samenspraak met de familie, besloten de Award voortaan zijn naam te geven. Als eerbetoon aan een Chief Financial Officer die stond voor het familiebedrijf en een belangrijk rol speelde in het ontwikkelen van onze CFO Community.

Winnaars Huub van Rozendaal Award door de jaren heen - en familiebedrijven waarbij men de award binnenhaalde:

2015: Luuk van der Pal (Enza Zaden)

2018: Paul van der Kroft (CFO Terberg Groep)

2019: Willemien Boot (CFO Auping)

2020: Jeroen Straathof (CFO Ridder Group)

2021: Bert van Dongen (CFO Koninklijke Paardekooper)

Conclusie: de ideale kandidaat voor de Huub van Rozendaal Award is binnen het familiebedrijf een duizendpoot. Hij of zij gaat niet alleen voor groei op de korte termijn, maar heeft ook een blik op de horizon gericht. Een horizon waar duurzaamheid met louter hoofdletters wordt geschreven. Of, zoals de meest recente winnaar Van Dongen, het verwoordt: “ Family values zijn heel belangrijk. Bij Koninklijke Paardekooper zijn die ‘samen’, ‘eerlijk’, ‘vindingrijk’ en ‘expert’. ‘Alleen ga je sneller, samen kom je verder’. Ja, ik kijk uit naar een mooie long list van Award-kandidaten!” •

Scan deze QR-code om een CFO/finance-director naar keuze te nomineren voor de Huub van Rozendaal Award 2023.

COMMUNITY

28 • CFO MAGAZINE

COMMUNITY EVENTS

SAVE THE DATE

Ontmoet CFO’s en Financieel Directeuren tijdens inspirerende events:

FM Dag

19 april 2023

CFO Day 2023

1 juni 2023

Huis ter Duin, Noordwijk

CFO Golftoernooi

September 2023

Leadership in Finance Summit

November 2023

Bekijk alle events en meld je nu aan via CFO.nl/events

CFO’S UIT DE ENERGIESECTOR OVER DE ENERGIECRISIS

“ALLEEN WANNEER JE ALS CFO BEGRIJPT VOOR WELKE UITDAGINGEN WE STAAN

IN DE ENERGIETRANSITIE, KUN JE MEESTUREN OP BUDGETTEN EN OP DE JUISTE MANIER INVESTEREN.”

De Nederlandse gasvoorraden zitten vol voor de winter. Maar de energiecrisis is here to stay. Hoe kijken CFO’s uit de energiesector naar het afgelopen jaar? En wat mogen we verwachten voor 2023?

Hoe kijken CFO’s uit de energiesector, die vanuit hun functie dicht op het vuur zitten, naar de huidige ontwikkelingen op de energiemarkt? Wat adviseren zij CFO’s die hun energierekening de afgelopen maanden hebben zien stijgen? Wat voor vragen hebben CFO’s buiten de energiesector eigenlijk over de energiecrisis? Wij van CFO Magazine vroegen het ons de afgelopen maanden regelmatig af en hielden een bescheiden vragenrondje binnen de Nederlandse CFO Community: wat zouden jullie eigenlijk willen vragen aan collega CFO’s uit de energiesector? - en daarna een kleine rondgang langs CFO’s uit de energiesector.

Tekst Jaime Donata Beeld Shutterstock

ACHTERGROND 30 • CFO MAGAZINE

Een kleine greep uit de vragen die we terugkregen uit de CFO Community (agri, food, industrie, horeca, etc.).

“We zijn niet echt een energie-intensief bedrijf, dus heel hard worden we niet geraakt door de energiecrisis. Toch zit ik weleens met de vraag: hoe zorg je dat er op de lange termijn leveringszekerheid blijft van energie (gas/water/ elektriciteit/diesel/etc.)?”

“Hoe kunnen wij blijven groeien als bedrijf, want het is lastig - soms onmogelijk - om voldoende aansluitingen te krijgen? Welke oplossingen zoeken netbeheerders inzake de supply chain? Nu moeten we vaak wachten op een nieuwe installatie doordat netwerkbeheerders niet voldoende materiaal hebben.”

“Hoe kan ik gebruikmaken van de energiecrisis als kans om versneld te vergroenen?”

“Wat valt er te zeggen over hoe energieprijzen tot stand komen? Waarom is alle elektra duurder ook al is het groen opgewekt. De zon is toch niet duurder geworden?”

“Is elektriciteit als energiedrager wel houdbaar voor de toekomst, gezien de eindige capaciteit van het netwerk? Is waterstof niet een beter alternatief?”

“Welke veranderingen in de methodiek van prijszetting voor energie kunnen we verwachten, al dan niet aangestuurd door de Europese Unie?”

“Welke risico’s brengt de energietransitie met zich mee? Gaan we te snel? Kunnen de netwerken het wel aan? Wat worden de prijseffecten die vergroening met zich meebrengt?”

“Ik weet dat het misschien lastig te zeggen is - maar ik zou het zo graag weten. Hoe gaan de energieprijzen zich ontwikkelen op de korte, middellange en lange termijn?”

De oorlog, de gasprijzen, het waterbed

Omdat wij de afgelopen jaren regelmatig CFO’s uit de energiesector hebben gesproken - zowel voor CFO Magazine als voor ons online platform CFO.nl - leek het ons aardig om eens te kijken wat er zou gebeuren wanneer we aan aantal ‘energie CFO’s’ online met elkaar in gesprek zouden laten gaan over de vragen uit de community en de huidige energiecrisis. Om de scope van het brede en veelzijdige onderwerp ‘energie’ enigszins af te bakenen, kozen we er voor om de ‘energie CFO’s’ - Flip van Koten (GasTerra), Carlo Binken (Enviem), Janneke Hermes (Gasunie), Danny Benima (Stedin),

Alexander van Ofwegen (Vattenfall) en Walter Bien (Alliander) - specifiek te laten reflecteren op de gevolgen van de huidige energiecrisis en op de vragen uit de CFO community. Om te beginnen met de meest gestelde (en tegelijkertijd ook meest brede) vraag: hoe kijken de energie CFO’s naar de huidige energiecrisis? Flip van Koten, CFO van GasTerra, groothandelaar in gas en ooit opgericht voor het verkopen van het Groningen gas: “Sinds het besluit om het Groningenveld te sluiten, vermarkt GasTerra voornamelijk niet-Gronings gas, met alle inkooprisico’s van dien. De financiële risico’s voor gashandelaren zoals wij zijn nu

ACHTERGROND

CFO MAGAZINE • 31

met een factor 100 vergroot. Maar dat is niet alleen spannend voor ons. De impact van de energiecrisis en energieprijzen op bedrijven is enorm groot. Denk aan metaal- en aluminiumfabrieken als PMC en Aldel die onlangs hun faillissement moesten aanvragen vanwege de exorbitant gestegen energiekosten. Industrieën die vroeger nog uit de voeten konden met een hedge (risicoafdekking) tussen energieprijzen en productprijzen, lopen in deze extreme energiemarkt vast, omdat ze hun productprijzen niet eindeloos kunnen laten meestijgen met de geëxplodeerde energiekosten. Denk ook aan de bakkers die hun ovens niet meer rendabel krijgen omdat je geen brood kunt verkopen tegen vier keer de normale prijs. Laat ik het zo zeggen: krediet- en liquiditeitsmanagement hebben bij ons wel meer de aandacht gekregen de laatste 12 maanden.”

Ook Janneke Hermes, CFO van Gasunie, verantwoordelijk voor de gasinfrastructuur, -buizen en -opslag in Nederland en Noordwest-Europa, heeft een zeer bewogen jaar achter de rug: “Sinds 24 februari, toen Rusland Oekraïne binnenviel, staat de aardgasmarkt op zijn kop. Stijgende prijzen en veel onzekerheid, overal. Wij zien in onze data dat de vraag naar gas 20% tot 25% minder is dan in een normaal jaar. Dat komt voor een niet onbelangrijk deel doordat grootzakelijke afnemers hun fabrieken hebben stilgezet. Vraagdestructie dus. Maar misschien

spelen er ook andere factoren mee, zoals het zachtere weer. We gaan goed kijken hoe de verschillende omstandigheden zich verhouden tot de gedaalde vraag - en zullen onze bevindingen hierover laten terugkomen in ons jaarverslag.”

Carlo Binken, CFO van Enviem, actief in de verkoop van brandstoffen van bekende merken zoals TinQ en Gulf, via een netwerk van ruim 700 bemande en onbemande tankstations in Nederland, België, Frankrijk en Duitsland, ziet dat bedrijven ook creatieve oplossingen bedenken om de explosieve gasprijzen te ontlopen: “Met name in Duitsland zijn fabrieken en woningen tijdelijk van het gas afgestapt en overgegaan op andere fossiele brandstoffen. Met als gevolg in Duitsland: dikke paniek op de markt voor stookolie.” De vooruitzichten zijn volgende Binken niet al te best: “Als ik kijk naar de ontwikkelingen in Oekraïne, zie ik voor de komende maanden weinig verandering inzake de gas- en olielevering uit Rusland.”

Ook Danny Benima, CFO van Stedin, de regionale Nederlandse netbeheerder die voornamelijk in de Randstad opereert en verantwoordelijk is voor het transport van elektriciteit en gas naar circa twee miljoen huishoudens en industriële klanten, ziet dat consumenten en bedrijven nieuwe energiestrategieën ontwikkelen: “Dat gaat van minder verbruik van gas en elektriciteit tot een explosie in de vraag

ACHTERGROND

32 • CFO MAGAZINE

Flip van Koten (CFO GasTerra) Carlo Binken (CFO Enviem) Janneke Hermes (CFO Gasunie)

naar warmtepompen en zonnepanelen voor particulieren. Daarnaast zien we bedrijven die versneld elektrificeren, of ondernemingen die hun eigen grote batterijen aansluiten op het netwerk om te kunnen profiteren van de prijsfluctuaties. Als de energieprijs laag is laden ze hun batterij op - en als de prijs hoog is ontladen ze hem. Een mooi businessmodel, maar in plaats van een oplossing voor de congestie‘filevorming’ op het elektriciteitsnetwerk - zorgt de capaciteit die de batterijen vragen vaak voor een extra belasting van het netwerk.”

Binken bevestigt dat het overstappen op alternatieve energiebronnen voor Russische olie soms praktische problemen oplevert: “Zowel in Duitsland als in de rest van Europa zie je problemen bij dieselraffinaderijen. Als de taaie Russische olie moet worden vervangen door een substituut elders uit de wereld, moeten raffinaderijen worden omgebouwd. Dit kan maanden duren. Gevolg: weinig aanbod van diesel, hoge prijzen en flink hogere kosten, vooral het wegtransport, wat weer allerlei andere sectoren raakt.”

Alexander van Ofwegen, CFO van Vattenfall: “Wij zijn dagelijks in gesprek met onze klanten over hun energievraagstukken in de breedste zin. We zien overal verhoogde aandacht voor het energieverbruik en hoe dit te reduceren. Dat was al langer aandachtspunt, maar de noodzaak is nu acuut geworden. Bedrijven zijn

soms zoekende, maar weten vaak zelf goed waar nog winst te behalen is. Gelukkig zijn er genoeg tools om de ‘controle’ te verhogen op je energieverbruik.”

Walter Bien, CFO van netbeheerder Alliander: “Met de oorlog in Oekraïne komt de opgave voor de energietransitie nog sneller op ons af. Wij merken ook dat bedrijven sneller en meer dan gepland verduurzamen en hun processen elektrificeren. In 2021 dachten ondernemers nog dat ze de komende 10 jaar 30% meer elektriciteit nodig zouden hebben. Dit jaar voorziet men 50% stijging in de elektriciteitsvraag, binnen nu en drie tot vier jaar. Dat is een forse versnelling.”

Pricecaps

Van Koten ziet, ondanks alle problemen, dat de markt de klappen nog redelijk opvangt: “Sommige bedrijven kunnen het omschakelen beter aan dan anderen. Andere bedrijven stoppen hun productie, omdat die bij de huidige prijzen niet uit kan. Hoe pijnlijk ook, de markt doet daarbij zijn werk en brengt vraag en aanbod weer in balans. Het wordt gevaarlijk wanneer we in paniek en onder politieke druk gaan ingrijpen in het functioneren van die markt. De ‘oplossing’ van pricecaps op groothandelsof beursprijzen kwam de afgelopen maanden regelmatig voorbij in het politieke debat, maar het zijn wat mij betreft geen duurzame oplos-

ACHTERGROND

Walter Bien (CFO Alliander)

Danny Benima (CFO Stedin)

CFO MAGAZINE • 33

Alexander van Ofwegen (CFO Vattenfall)

ACHTERGROND

Laat ik het zo zeggen: krediet- en liquiditeitsmanagement hebben bij ons wel meer de aandacht gekregen de

sing voor de energiecrisis. Het klinkt makkelijk, maar ik denk dat de ellende niet te overzien is wanneer de politiek van buitenaf opeens gaat rommelen in het complexe bouwwerk van vraag een aanbod door kunstmatig aan prijzen te gaan sleutelen. Je gaat er dan achterkomen dat ingrijpen veel complexer is dan je van te voren voorzag, zoals nu ook al blijkt uit de het plafond voor huishoudens.”

Gasunie CFO Hermes sluit zich daarbij aan: “Wat essentieel is voor stabiliteit op de markt is een fysieke balans. Die opgave ga je niet te lijf met prijsplafonds voor de inkoop. Die doen alleen iets met de vraagkant, het aanbod verander je er niet mee. Het aanbod was een paar maanden terug gewoon beperkt en zal de komende maanden wederom beperkt zijn.”

Van Koten: “Onze gasvoorraden zitten voor deze winter vol, maar we moeten ermee leren leven dat het aanbod, ook op de middellange termijn achterblijft bij de vraag. Dat is pijnlijk voor be-

drijven die failliet gaan, of hun bedrijf tijdelijk op slot moeten gooien, maar fysiek hebben we de komende tijd gewoon een tekort aan gas –dat los je niet op met een prijsplafond.”

Binken: “Pricecaps, zeker als ze in verschillende landen los worden ingevoerd, zijn kunstgrepen die verstorend werken op de natuurlijke prijsvorming en ook op de verhouding tussen landen onderling. Dat is een gevaar. Wel vind ik dat onze basisvoorzieningen niet in gevaar mogen komen. Een vriend van me heeft een viswinkel. Die betaalde eerst 15.000 euro per jaar aan energie en nu 100.000 euro. Dat is eigenlijk niet meer op te brengen. Stel je een scenario voor dat bakkers straks echt geen brood meer kunnen bakken, zoiets kan natuurlijk niet.”

Nice to haves, need to haves

Van Ofwegen pleit voor steun voor het bedrijfsleven, zowel door overheid als door de energiepartijen: “We moeten het Nederlandse bedrijfs-

laatste 12 maanden.

34 • CFO MAGAZINE

Flip van Koten

leven koesteren en waarderen. Het is logisch dat de voornaamste zorg nu ligt bij de kwetsbare consument, maar wat ons betreft is ook snel duidelijkheid voor het bedrijfsleven gewenst. De TEK regeling (Tegemoetkoming Energiekosten) waar nu over wordt gesproken, daar dragen wij ook actief aan bij. Wij nemen met Vattenfall actief deel in de dialoog met Energie Beheer Nederland, RVO en andere overheidsinstanties om te kijken waar we kunnen faciliteren. Zelf bieden wij klanten inzicht in hun verbruik via onze digitale portal, zodat men kan zien waar bespaard kan worden. Ook krijgen klanten een seintje bij afwijkend energieverbruik ten opzichte van eerdere periodes. In onze optiek zijn klanten dus meer dan ooit ‘in control’ van hun eigen energieverbruik. Maar energie besparen vergt soms ook grotere investeringen, bijvoorbeeld in een elektrische boiler ter vervanging van de gasvraag. Wij kijken samen met klanten naar de financieringsmogelijkheden.”

Van Koten voorziet dat we in Nederland een onderscheid moeten gaan maken tussen nice to haves en need to haves. “Onze voedselvoorziening lijkt me een need to have. Maar je zou bijvoorbeeld kunnen kijken of je als overheid bepaalde sectoren gaat subsidiëren. Dan kun je heel gericht helpen, zonder de energiemarkt te verstoren.” Bien vult aan: “Vanaf 2023 worden consumenten door de overheid gecompenseerd met een prijsplafond. Wat ik mezelf vooral afvraag is of er straks ook een tegemoetkoming komt voor MKB bedrijven.”

Hermes vindt het Nederlandse beleid - prijzen compenseren tot een bepaald volume van afname - ook wel chique. “Je stimuleert daarmee ook energiebesparing. Maar op Europees niveau kunnen we ook meer doen, zoals een deel van de gasvraag gezamenlijk inkopen. Dat die gasprijzen explodeerden had er ook mee te maken dat ieder land voor zich op hetzelfde moment de eigen gasvoorraden aan het zekerstellen

was. Hetzelfde mechanisme dat we zagen bij de mondkapjespaniek. Als we daar met zijn allen afspraken over hadden gemaakt was de prijspiek minder geweest.”

Hermes is dan ook gelukkig met het voornemen van de Europese Commissie om gezamenlijk 15% van de gasbehoefte van de EU-lidstaten te gaan inkopen, al is ze zichzelf bewust dat het maken van dit soort afspraken ingewikkeld wordt. “Hoe verdeel je het gas en de olie? Wie krijgt wat wanneer? Helaas is 15% slechts een klein deel van de totale vraag, maar het is wel een effectieve manier om ‘marketbased’ de prijzen te reduceren voor de eindgebruiker, zonder de fysieke markt te verstoren.” Van Koten valt haar bij: “De regelgeving en uitvoering voor het gezamenlijk inkopen op Europees niveau is nog best een klus. Het wordt nog een flinke uitdaging om dat voor komend vulseizoen van de bergingen te laten lukken.”

Complexiteit energieprijzen

Wat kunnen de energie CFO’s zeggen over de toekomst van de energieprijzen? Binken vindt het moeilijk om harde uitspraken te doen over de prijsontwikkeling. “De markt van vraag en aanbod zal alles bepalen. Ik denk niet dat prijspolitiek een oplossing zal bieden. De schepen vol olie en Lng nemen zomaar een afslag naar een ander continent als daar een hogere prijs wordt betaald.”

Van Koten: “Het interessante aan die vraag is dat het laat zien dat het voor de buitenstaander soms vaak niet duidelijk is hoe complex de markt in elkaar zit. Ook in de kranten wordt regelmatig geschreven over ‘de gasprijs’. Maar je hebt de uurprijs, de dagprijs, de maandprijs, de volgend-jaar-prijs. En daar kunnen flinke verschillen in zitten. Maar om niet een flauw antwoord te geven, gas wordt momenteel voor 116 euro per megawatt uur verkocht op de beurs, dat is de day trade prijs vandaag, maar dan heb je het dus over gas dat je morgen krijgt.” Binken

ACHTERGROND

CFO MAGAZINE • 35

vult aan: “Ja. Prijzen fluctueren nogal, crisis of geen crisis. Gas kopen op de korte termijn kost soms wel de helft van wat het over twee maanden kost.”

Ook Danny Benima, snapt als netbeheerder dat de prijs van elektriciteit voor de buitenstaander ondoorzichtig kan zijn: “De opbouw van de elektriciteitsprijs bestaat uit productie of inkoop, belasting en transport/netbeheer. Maar de spotprijs voor de volgende dag komt tot stand op de energiebeurs. Daar vormt zich in de loop van de dag een elektriciteitsvraag die kan worden ingevuld door verschillende energiebronnen: zon, wind, biomassa, gas, olie. Iedere bron heeft een andere kostenbasis, en dat verschilt per dag, we hebben met elkaar afgesproken dat de vraag het eerste wordt gevuld door de aanbieder met de laagste productiekosten, maar de uiteindelijke verkoopprijs wordt bepaald door de productieprijs van de producent die die het laatste vraagrestje moet opvullen - en dat is dus altijd de duurste. De belangrijkste energiebron voor het maken van elektriciteit is helaas nog altijd gas. We zien gelukkig wel een steeds grotere rol voor zon en wind in de productie van elektriciteit. Op dagen dat het in de zomer hard waait en de zon uitbundig schijnt, zien we dan ook geregeld negatieve prijzen ontstaan.”

Groene energie-aanbieders spekkoper?

Toch betekent de negatieve prijs voor groene energie niet altijd een lagere prijs. Hermes: “Ook de prijs voor groene elektriciteit wordt berekend op basis van de marginale kosten, dus groen of niet, de duurste opwekking is de prijsbepaler.”

Sowieso profiteren veel groene aanbieders helemaal niet van de stijgende prijzen, aldus Van Koten: “Er wordt weleens gedaan of dat soort bedrijven nu spekkoper zijn omdat hun kosten niet omhoog zijn gegaan. Maar een heleboel wind-, zon- en groengasprojecten hebben hun verkoopprijs voor een aantal jaren vastgezet.

Om hun subsidie binnen te krijgen waren ze verplicht om te werken met een vaste jaarprijs. Zij balen nu juist als een stekker omdat hun prijzen vaststaan en hun kosten stijgen, aangezien ze ook zelf elektriciteit gebruiken bij hun productie. En dat hebben ze dan vaak zelf niet long term ingekocht.”

Binken wil hier toch een nuancering aanbrengen: “Er zijn ook PPA-contracten (Power Purchase Agreement) voor zon en wind met een kortere contractperiode, twee à drie jaar. Hierdoor zijn er ook projecten die nu draaien op de hoge spotprijzen, dus die groene aanbieders lopen weldegelijk binnen.”

Benima ziet als CFO van netbeheerder Stedin ook nog een andere prijsopdrijver voor haar

klanten: netverlies. “Bij het transport van gas en elektriciteit gaat ook energie verloren: niet alleen door weerstand maar ook door fraude, denk aan het aftappen van stroom voor illegale wietteelt of bitcoinminers. Als netbeheerder moet je ‘netverlies’ inkopen bij aanbieders als Vattenfall of Eneco - een bedrag dat normaal schommelt tussen de 30/40 miljoen euro per jaar. Met de prijsexplosie van dit jaar, wordt dat 200/300 miljoen euro” Onlangs werd aangekondigd dat de stijging van netbeheerkosten voor bedrijven zelfs kan oplopen tot 53%.

Liquiditeit gashandelaar onder druk

Bij sommige mensen bestaat het beeld dat energiebedrijven volop profiteren van de hoge prijzen en prijsplafonds die vanaf januari 2023 worden aangevuld door de overheid, maar Van Koten wil daar nuancering in brengen. Hij ziet als gashandelaar dat de liquiditeit in de termijnmarkt juist ernstig onder druk staat sinds de oorlog. “Als je nu een termijnafspraak maakt voor gaslevering volgend jaar is het prijsrisico eigenlijk too big to handle. Vroeger kon je nog denken: een kubieke meter gas kan volgend jaar een paar cent duurder of goedkoper zijn. Tegenwoordig kan dat prijsverschil oplopen tot euro’s. En inmiddels is het ook serieus de vraag

ACHTERGROND 36 • CFO MAGAZINE

of de tegenpartij over een jaar nog kan leveren voor de afgesproken prijs. De tegenpartijrisico’s die komen kijken bij de bilaterale termijnhandel en de liquiditeitsrisico’s wanneer je op de beurs handelt zijn te groot geworden. Dat is ook de reden dat energieaanbieders geen vaste prijs contracten meer kunnen aanbieden. Het is niet meer te financieren. En dat is best een zorg.”

Binken valt bij: “Zeker voor de kleine aanbieders is het niet meer te doen. Die moeten heel veel financiering aanhouden.”

Volgens Van Koten lopen er nu wel gesprekken om te kijken of er vanuit de overheid financiering is te vinden voor handelaren: “Dat moet je ook weer niet doen door in te grijpen in beursmechanismes zoals door het afschaffen van margin calls.” Handelaren op de termijnmarkt moeten borg inleggen om zeker te stellen dat zij aan hun toekomstige verplichtingen kunnen voldoen. Dat noem je margin calls

Volgens Van Koten kunnen deze margin calls bij de huidige prijsschommelingen een ordegrootte hoger zijn dan de marge die op de handel verdiend wordt. “Dat is een probleem. Maar het afschaffen van margin calls als oplossing voor dit probleem is riskant, want het borg-systeem is juist bedoeld om te voorkomen dat cowboys enorme risico’s nemen.”

Toch zou Van Koten het toejuichen als er vanuit

Wat essentieel is voor stabiliteit op de markt is een fysieke balans. Die opgave ga je niet te lijf met prijsplafonds voor de inkoop.

Janneke Hermes

CFO MAGAZINE • 37

ACHTERGROND

de overheid oplossingen zouden komen om energiebedrijven te helpen met financiering bij kortstondige, heftige prijsschommelingen: “Er zijn nu in andere Europese landen voorbeelden van tijdelijke regelingen waarbij je als handelaar financiering kunt krijgen om aan je margin call verplichtingen te voldoen. Je moet dan wel kunnen aantonen dat je geen speculant bent.”

Duurzame transitie

In hoeverre is de huidige crisis een kans voor de energietransitie volgende de CFO’s? Binken ziet zelf dat zonneparken lastig te financieren zijn omdat rentekosten, arbeids- en materiaalkosten in een paar maanden tijd rap gestegen zijn. “Dus veel businesscases zijn niet meer rond te rekenen en dat is wel wat een consortium verwacht, dus ook met meerjarige afnamecontracten en -prijzen. Dat zijn dynamieken die de vergroening juist in de weg staan. Naast genoemde inflatoire effecten zie je trouwens ook dat het gebrek aan technisch personeel en de netwerkcongestie een steeds grotere uitdaging wordt.”

Binken vreest verder dat het subsidiëren van fossiele energiebronnen door de overheid de duurzame energietransitie zal vertragen. “Als

we nu, omwille van het maatschappelijk en politiek sentiment miljarden gaan steken in prijscompensatie, dan kunnen we dat geld niet besteden aan een duurzame transformatie van onze energiehuishouding voor de komende 30/50 jaar. Er bestaat een grote spanning tussen de korte en lange termijnbelangen. Dat dit ook een politieke en maatschappelijke dimensie heeft, waarbij politici gegijzeld worden door electorale overwegingen, is best een risico voor de lange termijn.”

Van Koten ziet de energiecrisis ook als een kans voor de energietransitie: “Stap één in de energietransitie is besparen - die directe financiële incentive hebben we eerder eigenlijk nooit echt gehad. Nu wel. Je ziet ook bij bedrijven dat het kwartje echt valt. Mijn zorg is soms wel dat de politiek doet alsof de energietransitie alleen maar banen en geld gaat opleveren. Dat is denk ik niet zo. De komende tijd wordt het alleen maar duurder. We hebben op te grote voet geleefd.”

Hermes vult aan: “Dat is zo, maar als je kijkt naar de langere termijn is het duurder om niets te doen. Dus het is belangrijk dat deze crisis nu goed benut wordt voor het zoeken naar oplossingen waarmee we verder kunnen. De politiek

Als de taaie Russische olie moet worden vervangen door een substituut elders uit de wereld, moeten ra naderijen worden omgebouwd. Dit kan maanden duren. Gevolg: weinig aanbod van diesel, hoge prijzen en flink hogere kosten, vooral het wegtransport, wat weer allerlei sectoren raakt.

38 • CFO MAGAZINE

Carlo Binken

- of misschien wel de sector - moet de beperkte keuzemogelijkheid duidelijk zien te maken: wanneer geven we het geld uit - nu minder, of later meer? En ook, wie betaalt de rekening?” Volgens Binken zijn er ook stemmen die zeggen dat energie over tien jaar weer goedkoop is. Dat we nu klem zitten omdat we ons Europese energiebeleid de laatste decennia hebben gebouwd op een te grote gas-afhankelijkheid van Rusland. “Zelf geloof ik dat we pas over tien jaar klaar zijn voor substantieel groen opwekkingsvermogen, wellicht aangevuld met kernenergie. Waterstof is nu weliswaar een speerpunt, maar het is nog steeds te duur om te maken en wordt vooral geproduceerd met gas. Het aanbod is heel laag en derhalve geen serieus alternatief. Voordat we alle duurzame energiebronnen op orde hebben zijn we minstens tien jaar verder.”

Van Koten vindt tien jaar nog een vrij rooskleurige inschatting: “Naast Rusland zijn we voor onze olie ook afhankelijk van allerlei andere regimes die ook niet allemaal even fijn zijn en op termijn misschien ook wel potentieel instabiel.” Hermes ziet de oplossing voor de waterstofbottleneck buiten Europa: “Tussen 2027 en 2030 kunnen we de waterstofbackbone in Nederland hebben klaarliggen die de vijf grote industriële clusters verbindt en die ook doorloopt naar Duitsland en België. Dat is niet het punt. Maar er moet voldoende import zijn. Je kunt goedkoop waterstof produceren in landen als Australië, Chili en Namibië, maar net zoals bij Lng, moeten we dan wel zorgen dat Europa de customer of rst choice wordt. Dat is een uitdaging. Maar ook de afnemers hier moeten hun apparatuur aanpassen. Het gaat dus echt om de opbouw van de keten in de hele markt van vraag en aanbod.”

Elektrificatie: kansen en uitdagingen

Benima ziet de toekomst hoopvol en voorspelt een acceleratie aan groene energie investeringen: “Als ik alleen al kijk naar zonnepanelen,