NACHHALTIGES INVESTMENT

Verantwortungsbewusst investieren ist unsere Spezialität. Lassen Sie sich von unseren Profis

Nachhaltigkeit beraten.

Und sie boomen weiter, die nachhaltigen Investitionen. Im Vergleich zum Vorjahr kletterten sie 2021 um fast ein Drittel auf das neue Allzeithoch von rund 1 983 Milliarden Franken. Das geht aus einer Studie der Swiss Sustainable Finance SSF hervor, die in Zusammenarbeit mit der Universität Zürich erstellt und im Sommer dieses Jahres veröffentlicht wurde.

Harald Fessler Herausgeber

Martin Hofer Initiant

Martin Hofer Initiant

erfreut. Immerhin geht es darum, viel, möglichst viel Anlagekapital inskünftig in Unternehmen und Projekte zu lenken, die der Erde Gutes tun, dem Raubbau an der Natur Einhalt gebieten wollen. Und das Erfreuliche daran: Immer mehr Menschen, immer mehr Unternehmen und Insti tutionen machen mit. Auch erwähnt sei, dass die Schweiz dabei durchaus eine Vorreiterrolle einnehmen kann. Als einer der weltweit wichtigsten Finanzmärkte spielt sie eine mittragende Rolle – mit enormer Hebelwirkung.

Nur: Was kann das bewirken, respektive wie steht es um die Messbarkeit nachhaltiger Investitionen? Das ist eine der Fra gen, denen die Autorinnen und Autoren in der vorliegenden Publikation nachgehen. Manuela Guillebeau, Nachhaltigkeits spezialistin bei der Pensionskasse des Bundes Publica betont in ihrem Artikel: «Die Qualität und die Verfügbarkeit von Daten zur Messung der Wirkung sind noch sehr eingeschränkt. In den letzten Jahren wurden aber dank dem Einsatz neuer Techniken wie künstlicher Intelligenz und quantitativer Methoden zur Ver arbeitung grosser Datenmengen deutliche Fortschritte erzielt.»

Das macht deutlich: Es geht was, aber es gibt noch viel zu tun, bis die so deklarierten Geldanlagen messbar und damit zuverlässig nachhaltige Wirkung erzielen. Das wachsende Interesse ist da. Von Privatanlagern, von Unternehmen und Institutionen. Davon berichtet die vorliegende Publikation.

Wir wünschen Ihnen eine nachhaltige Lektüre!

Peter Büchel Chefredaktor7. Jahrgang, 2022 – Preis CHF 18.–, Erscheinung: 1x jährlich www.nachhaltigesinvestment.ch Herausgeber: Harald Fessler, harald.fessler@utk.ch; Initiant: Martin Hofer, martin.hofer@improov.ch Verlag: UTK Media GmbH, Auerstrasse 43, 9442 Berneck, Tel. +41 71 744 94 90, info@utk.ch; Chefredaktion: Peter Bü chel, Tel. +41 71 755 57 75, buechel@bluewin.ch; An zeigenverkauf: Improov GmbH: Martin Hofer, Tel. +41 71 511 50 53, martin.hofer@improov.ch; UTK Media GmbH, Harald Fessler, harald.fessler@utk.ch, Tel. +41 79 631 50 21; Fachbeirat: Remo Galli, a. Nationalrat, Dr. h. c.; Layout/ Grafik: Lea Fessler, lea.fessler@utk.ch, Jörg Schelling, joerg.schelling@utk.ch; Koordination/Druck: interna tional media solutions IMS AG, 9434 Au; Papier: Um schlag: Evolution blue Nature - cradle to cradle 300 g/ m², Inhalt: Evolution blue Nature - cradle to cradle 120 g/m²; Buchbestellung: UTK Media GmbH, Auerstrasse 43, 9442 Berneck, info@utk.ch. Titelbild: ©adobestock/ witsarut; Die Wiedergabe von Artikeln, Bildern und In seraten, auch auszugsweise oder in Ausschnitten, ist nur mit Genehmigung der Redaktion oder der entspre chend erwähnten Autoren oder Fotografen erlaubt. Dies gilt auch für die Aufnahme in elektronische Da tenbanken, Internet und die Vervielfältigungen auf CDROM. Für unverlangte Zusendungen und Manuskripte lehnen Redaktion und Verlag jede Haftung ab. © Nachhaltiges Investment. Das Jahrbuch wird klima neutral gedruckt.

Urban Angehrn

Direktor Eidgenössische Finanzmarktaufsicht FINMA

08 Balthasar Glättli

Walk the Talk in Richtung

Nachhaltiger Finanzplatz

10 Silvia Ruprecht

Transparenz ist wichtig, das Ziel ist die Wirkung

12 Dr. Hendrik Kimmerle

Erhöhung der Transparenz und Netto-Null-Ziele

14 Amandine Favier, Regula Hess

Neue Ansätze sind gefragt, um die Defizite gegenüber der Erde zu reduzieren

16 Dr. Tomas Richter

Nachhaltige Hypotheken – Der vergessene Vermögenswert

Ramon Vogt

ESG-Ratings und -Methoden der Indizes besser verstehen

Zurich Invest AG

Robeco Switzerland Ltd

PineBridge Investments Europe Ltd.

Jupiter Asset Management (Schweiz) AG

Nachhaltig Anlegen liegt im Trend. Die Zahl der nachhaltig investierten Gelder steigt und steigt. Wer will schon bei einer guten Sache abseitsstehen? Nur, welche Geldanlagen sind wirklich nachhaltig? Die Ansichten gehen teilweise weit auseinan der. Nicht nur beim Thema Atomstrom. Eine Beurteilung ist jedenfalls nicht ein fach. Unsere Abklärungen ergaben, dass einige Anbieter viel versprechen, manch mal zu viel. Stichwort: Greenwashing.

Auftrag der FINMA ist es, Finanzmarkt kundinnen und Investoren vor unzuläs sigem Geschäftsverhalten zu schützen. Punkto Greenwashing wollen wir verhin dern, dass die Anlegerschaft mit nicht-be legbaren oder irreführenden Verspre chungen über grüne Eigenschaften von Produkten getäuscht wird.

Dafür haben wir diverse Massnahmen getroffen. Diese betreffen die Produkte, die Institute sowie das Verhalten am «Point of Sale». Von Fonds, die als nachhaltig vermarktet werden, fordern wir Informa

tionen über die Nachhaltigkeitsziele und deren Umsetzung. Bei Asset Managern und Banken machen wir Stichproben und Vor-Ort-Kontrollen.

Der Handlungsspielraum der FINMA bei der Bekämpfung von Greenwashing ist aber begrenzt. Einschreiten können wir nur bei Täuschung. Die freiwillige Selbst regulierung der Branche ist ein Schritt in die richtige Richtung. Es fehlen aber ver bindliche Bestimmungen für nachhaltig keitsbezogene Transparenz oder Pflichten am Point of Sale. Dabei geht es auch um den Ruf des Finanzplatzes, wie Negativ beispiele aus dem Ausland zeigen.

Nachhaltige Produkte in der Schweiz sol len halten, was sie versprechen, und die Anlegerinnen und Anleger eine Chance haben, informierte Entscheide zu treffen. r

Urban Angehrn Direktor Eidgenössische Finanzmarktaufsicht

Der Finanzsektor muss sich verbindlich so ausrichten, dass seine Tätigkeiten mit dem Pariser Klimaabkommen kompatibel sind. Die Branche hätte es in der Hand, mit griffigen Branchenvereinbarungen Verant wortung zu übernehmen. Einzelne grüne Fonds im Schaufenster aber reichen nicht. Wenn die Krisen der letzten Monate – Hit ze, Dürre, die Verbindung von Krieg und Rohstofffluch - eines klar gemacht haben, dann ist es dies: eine grundsätzliche Trans formation tut not.

So wichtig der Finanzsektor für die Schweizer Wirtschaft ist, so gross ist sein Hebel beim globalen Klimaschutz: Schweizer Fi nanzinstitute verwalten mehr als 8000 Milliarden Franken – ein Viertel der weltweit grenzüberschreitend verwalteten Vermö gen. Die Nationalbank agiert mit mehr als 200 Milliarden fak tisch als einer der grössten Staatsfonds am weltweiten Aktien markt. Und die von Pensionskassen, Anlagestiftungen und Ver sicherungen verwalteten Vermögen übersteigen mit mehr als 1000 Milliarden das Schweizer Bruttoinlandprodukt. Ein viel zu grosser Teil dieser gewaltigen Mittel fliesst nach wie vor auch in die internationale Öl-, Gas- und Kohlebranche und wirkt damit auf einen Temperaturanstieg von 4 bis 6 Grad hin. Aller Absichtserklärungen des Finanzsektors zum Trotz sind wir weit entfernt von einem CO2-Absenkpfad, mit dem sich die Pariser Zielvorgabe erreichen liesse.

Von der Innovation zur Transformation Oft stellen heute Anbieter einzelne Ökofonds als Leuchtturm projekte ins Schaufenster. Gleich wie Unternehmen, die sich einer grünen Innovation rühmen, um dahinter ihr normales, graues Big-Business zu verstecken. Nun müssen wir den Schritt von der Innovation zur Transformation schaffen. Nachhaltig keitslabel müssen in transparenter Weise auch die gesamte Tä tigkeit eines Unternehmens umfassen – und nicht nur einzelne Produkte: Ein Autohersteller, der den Grossteil seines Umsatzes mit fossilen SUV macht, wird nicht plötzlich zum nachhaltigen Unternehmen, bloss weil er zusätzlich auch innovative, ener giesparende E-Mobility-Konzepte anbietet. Und ein paar grüne Fonds machen noch keinen grünen Finanzplatz. Grundlage für

eine umfassende Transformation sind verbindliche Definiti onen, anhand derer wirtschaftliche Tätigkeiten als nachhaltig eingestuft werden können. Die EU Taxonomie könnte dabei eine taugliche Grundlage auch für die Schweiz sein – unter Ausschluss von Atomenergie und fossilem Gas.

Die Branche selbst betont zwar ständig, wie stark sie sich für einen nachhaltigen Finanzplatz einsetzt. Da antworte ich gerne mit «walk the talk!» Konkret heisst das: Der Sektor verpflichtet sich auf verbindliche, ambitionierte Ziele, die er in Eigenver antwortung erreicht. Und ist bereit, sonst griffige Regulierun gen zu akzeptieren.

Was für die privaten Finanzinstitute gilt, muss für die öffentli chen Gelder umso mehr gelten: Die für unsere Altersvorsorge angelegten 1000 Milliarden Franken sind heute auch so inves tiert, dass sie die Lebensgrundlagen unserer Nachkommen un tergraben. Nationalbank, Pensionskassen, Anlagestiftungen und Versicherungen müssen darum verpflichtet werden, die ihnen anvertrauten Vermögen nachweislich nachhaltig zu investieren.

Nachweislich nachhaltig Nach der Innovation die Transformation: Dies muss das Motto für den Finanzplatz Schweiz sein. Umfassend und schnell. So nutzt die kleine Schweiz ihren immensen Hebel für das welt weite Klima. Und das dürfte sich rasch auch zu einem Standort vorteil entwickeln. r

Balthasar Glättli vertritt die GRÜNEN Kanton Zürich seit 2011 im Nationalrat und seit 2020 ist er Präsident der GRÜNEN Schweiz. Er war elf Jahre Mitglied der Staatspolitischen Kommission und ist heute in der Wirt schafts- und Abgabenkommission WAK.

Ohne Transparenz geht es nicht. Sie liefert aber nur dann einen Mehrwert, wenn damit ein tatsächlicher Beitrag an Klimaund Nachhaltigkeitsziele ermöglicht wird. Das Bundesamt für Umwelt BAFU setzt sich daher für aussagekräftige, vergleichba re und möglichst umfassende Transparenz und konkrete Ziele und Massnahmen ein. Dazu stellt es praktische Hilfsmittel bereit.

1. Transparenz als Grundlage

Für die Beurteilung, wie klimafreundlich und nachhaltig inves tiert wird, ist Transparenz wesentlich. Und zwar über Klima fortschritte des gesamten Schweizer Finanzmarkts, Klimaziele einzelner Finanzinstitute oder die Klimaverträglichkeit von verschiedenen Finanzprodukten. Transparenz braucht es aber auch über Grunddaten wie zum Beispiel zu realwirtschaftlichen Firmen, in die Finanzmarktakteure investieren oder über die Klimafreundlichkeit von Gebäuden, für welche Hypotheken vergeben werden.

2. Umfassend, vergleichbar und aussagekräftig

Die Klimafortschritte des gesamten Schweizer Finanzmarkts erheben das BAFU und das Staatssekretariat für internationa le Finanzfragen SIF alle zwei Jahre mithilfe der freiwilligen PACTA-Klimatests. 2022 nahm wiederum eine repräsentative Anzahl Banken, Vermögensverwaltende, Versicherungen und Vorsorgeeinrichtungen teil. Die Resultate, im November 2022 unter www.bafu.admin.ch/klima-finanzmarkt publiziert, erlau ben den Teilnehmenden, ihre Anstrengungen mit denen der Konkurrenz zu vergleichen und zu erkennen, ob sie sich auf Klimazielkurs befinden. Damit wird also vergleichbare Trans parenz für den Gesamtmarkt sowie für die Finanzinstitute selbst geschaffen.

Ob die Finanzinstitut ihre Resultate veröffentlichen, liegt in ih rer Verantwortung. Aber gerade die Institute, die sich freiwillig zu internationalen Netto-Null-Allianzen verpflichten, können die Glaubwürdigkeit der eigenen Klimaversprechen steigern, wenn sie vergleichbare Angaben offenlegen: Besonders über die Geschäftstätigkeiten, die Netto-Null-Zielen unterstehen, über Zwischenziele sowie über konkrete Massnahmen.

Werden für sämtliche Anlageprodukte aussagekräftige Klimain formationen bereitgestellt, können Kundinnen und Kunden besser entscheiden. Mit dem Indikatorenset der Swiss Climate Scores zielt der Bundesrat auf solche Transparenz ab. Wer sein Portfolio beim PACTA-Klimatest 2022 eingereicht hat, erhält für jedes Portfolio die meisten der Indikatoren zugestellt. Ab Ende 2022 finden Endkunden ausserdem einige der Indikatoren auf einer NGO Fondsdatenbank namens www.myfairmoney. com, deren Weiterentwicklung das BAFU mitunterstützt.

Als Beitrag für umfassende, vergleichbare Grunddaten für Im mobilien- und Hypothekenportfolien macht der Bund ab Ende 2022 zudem den CO₂-Ausstoss für jedes Schweizer Gebäude digital ersichtlich unter www.maps.geo.admin.ch.

3. Der tatsächliche Zielbeitrag setzt die Messlatte Transparenz alleine reicht jedoch nicht aus. Ziel einer nachhal tigen Investition soll sein, dass ein produzierendes Unterneh men mehr klimafreundliche Produkte verkauft, eine Immobilie erneuerbar anstatt fossil beheizt wird oder eine Firma wegen Investorendruck ihre Geschäftstätigkeit klimafreundlicher aus richtet. Kurzum etwas, das eine positive Klimawirkung in der Realwirtschaft zur Folge hat.

Werden hingegen lediglich finanzielle Umwelt-, Sozial- und Gouvernanzrisiken bei der Vermögensverwaltung berücksich tigt, ist dies noch nicht „nachhaltiges“ Investieren, sondern er füllt die ohnehin bestehenden Treue- und Sorgfaltspflichten.

Dass das Ziel ein tatsächlicher Nachhaltigkeitsbeitrag sein muss, hat der Bundesrat bereits 2020 festgehalten, mit dem Beschluss, die Schweiz soll bei nachhaltigen Finanzdienstleistungen füh rend werden. Darauf müssen alle Anstrengungen abzielen. r

Silvia Ruprecht leitet die Arbeiten zu Klima und Finanzmarkt im Bundesamt für Umwelt BAFU, darunter die regelmässi ge Fortschrittsmessung zur Ausrichtung des Schweizer Finanzmarkts an den Kli mazielen. Zudem betreut die Ökonomin den Technologiefonds und vertritt die Schweiz als Vorsitzende in der Arbeits gruppe zu Klima und Investitionen der OECD. www.bafu.admin.ch

Banken und Vermögensverwalter stehen vor der Herausforderung, Kunden entspre chend ihrer Nachhaltigkeitspräferenzen zu beraten. Ein Grossteil der nachhaltigen Anlagen verfolgt heute primär wertori entierte und finanzielle Ziele, der oftmals nachgefragte realwirtschaftliche Einfluss ist hingegen schwer messbar. Ein aktiver Unternehmensdialog und ambitionierte Klimaziele erhöhen die Wirkung und tra gen dazu bei, das Pariser Klimaabkommen zu erfüllen.

Status Quo nachhaltiger Investments Gemäss der jährlichen SSF Schweizer Marktstudie Nachhalti ge Anlagen 2022 sind Ausschlüsse von Unternehmen aus dem Investmentuniversum ein führender Ansatz bei nachhaltigen Investitionen. Hierbei verfolgen Anleger eine Strategie im Ein klang mit ethischen und moralischen Werten und wollen keine Eigentümer von kontrovers eingestuften Unternehmen sein.

Weiterhin oft angewendet wird die ESG-Integration mit dem Ziel einer Verbesserung des Rendite-/Risikoverhältnisses. Auch wenn die beiden häufigsten Ansätze wertorientierte und finan zielle Ziele von Kunden bedienen, steht ein häufig nachgefrag ter positiver Einfluss auf die nachhaltige Transition nicht im Vordergrund.

Netto-Null-Ziele und aktives Aktionärsengagement Aktiv verwaltete Fonds und Mandate weisen laut SSF Markt studie aktuell häufig mehrere nachhaltige Ansätze gleichzeitig auf. Kombinationen aus Ausschlüssen, ESG-Integration als Ri sikomanagementtool und Aktionärsengagement sind verbrei tet. Unterscheidet man die Anlagen nach verschiedenen Zielen, sind finanzielle Motive immer noch führend, allerdings sieht man eine deutliche Zunahme der Ansätze, die einen positiven realwirtschaftlichen Einfluss erzielen wollen.

Ein Weg, um einen positiven Effekt zu erzielen, ist die aktive Einflussnahme auf die Strategie der Unternehmen, um Emissi onen zu senken. Anleger können Unternehmen beeinflussen,

sich klaren Absenkungspfaden zu verschreiben und den erziel ten Fortschritt jährlich zu dokumentieren.

Die Klimastrategie 2050 des Schweizer Bundesrats im Einklang mit den Pariser Klimazielen hat das Ziel einer Begrenzung der globalen Erwärmung auf deutlich unter 2 bzw. 1,5 Grad Cel sius. Um dieses zu erreichen, muss jeder Sektor beitragen, in klusive des Finanzsektors. Viele Finanzdienstleister verpflichten sich bereits heute zu konkreten Netto-Null-Zielen durch Mit gliedschaft bei Allianzen, die in der Glasgow Finance Alliance for Net Zero (GFANZ) zusammengeschlossen sind.

Der im September 2022 vorgestellte Bericht «Setting sail for a carbon-neutral future: Net zero insights 2022» zeigt auf, dass bereits 62 Prozent der Bilanzsumme der Mitglieder der Schwei zerischen Bankiervereinigung (SBVg) sowie 62 Prozent der verwalteten Vermögen der Mitglieder der Asset Management Association (AMAS) einer Netto-Null-Allianz unterliegen. Des Weiteren fallen von den Mitgliedern des Schweizeri schen Versicherungsverbands (SVV) 48 Prozent des gesamten Prämienvolumens und 44 Prozent der Investitionen unter eine Netto-Null-Allianz.

Mit diesen Netto-Null-Zielen liegt der Schweizer Finanzplatz im globalen Vergleich über dem Durchschnitt. Diese Zusagen des Finanzsektors sind wichtige Bausteine, um dessen Rolle bei der Finanzierung der Klimatransition der Wirtschaft zu verstär ken. r

Dr. Hendrik Kimmerle begann seine Arbeit im Bereich der nachhaltigen In vestments als Forscher an der Universi tät Liechtenstein. Bei Swiss Sustainable Finance (SSF) wirkte er unter anderem bei der SSF Marktstudie 2022 mit und ist für Projekte in verschiedenen Bereichen der nachhaltigen Finanzen, Kommunika tion und Forschungsstudien mit Partnern verantwortlich.

«Nachhaltige Investment» - heute muss dieser Begriff für fast alle Anlagestrategien hinhalten, die einen Datenpunkt aus dem ESG-Bereich einbeziehen. Somit fallen aktuell rund ein Drittel aller Investments in diese Kategorie. Doch hilft uns diese Praxis, um die Klima- und Biodiversitätskrise zu bewältigen?

«Nachhaltig» ist kein beliebiges Wort, auch wenn es oft so ge nutzt wird. Nachhaltig bedeutet, dass wir unsere Bedürfnisse so befriedigen, dass die Möglichkeit zukünftiger Generationen, ihre Bedürfnisse zu erfüllen, nicht beeinträchtigt wird. Dabei sollen die drei Säulen der Wirtschaftlichkeit, des sozialen Zu sammenlebens und der Erhaltung der Umwelt Hand in Hand gehen. 2022 war der «Earth Overshoot Day», also der Tag im Jahr, an dem wir so viele Ressourcen verbraucht haben, wie die Welt 2022 regenerieren kann, am 28. Juli. Wir bräuchten also knapp zwei Erden, um unser Lifestyle zu ermöglichen und für zukünftige Generationen zu sichern. Das Konzept der planeta ren Grenzen ist eine andere Betrachtungsweise auf das gleiche Problem. Aktuell leben wir in fünf von neun dieser Grenzen schon ausserhalb des Bereiches, der vertretbar wäre, um die Welt und unseren Wohlstand für künftige Generationen zu si chern.

Die Finanzwelt ist sich einig, dass eine Investition in defizitäre Unternehmen ohne glaubhaften Plan, um aus dieser Lage her auszukommen, nicht nachhaltig ist. Umso erstaunlicher ist es, dass die gleichen Fachleute, eine Investition in Unternehmen, die Jahr für Jahr ein Defizit unserem Planeten gegenüber verur sachen, als nachhaltig bezeichnen.

Es ist Zeit, dass Finanzinstitute transformativ agieren Darum plädieren wir dafür, dass Finanzinstitute verstärkt auch andere Ziele andere Ziele verfolgen als einen Prozentsatz «nach haltiger» Investments, weil dieser Begriff, wie er aktuell genutzt wird, bedingt hilfreich ist. Wir können noch so viele Finanz produkte als «nachhaltig» deklarieren, wenn die Emissionen jedes Jahr steigen, immer mehr Tiere und Pflanzen aussterben und die Wasserwege trocken bleiben, haben wir das Problem nicht gelöst.

Wir sind an einem Punkt angelangt, an dem sich jedes Unter nehmen überlegen muss, über welche Ressourcen, Netzwerke, Wissen und Macht es verfügt, um die Transformation der Ge sellschaft und Wirtschaft hinzu wahrhaftiger Nachhaltigkeit zu beschleunigen. Wir haben noch sieben Jahre, um die globalen Treibhausgasemissionen zu halbieren und somit überhaupt erst eine Chance zu haben, die Welt nicht katastrophal zu erhit zen. Das sind zehn Jahre weniger als wir brauchten, um den Gotthard Basistunnel zu bauen. Die Zeit der kleinen Schritte ist vorbei. Wir brauchen eine Finanzwelt, die sich als transfor mative Kraft begreift und alle Hebel in Bewegung setzt, um die Grundlagen unseres Lebens zu erhalten.

Einige Akteure haben sich schon auf diesen Weg begeben: So gibt es «aktivistische Investoren», die ernsthaft versuchen, das Management von Unternehmen umzubesetzen, damit eine glaubhafte Klimastrategie möglich wird. Auch beraten und un terstützen gewisse Banken ihre Kreditkunden aktiv in der nach haltigen Transformation. Andere Banken bündeln ihre Kräfte mit Energieanbietern, staatlichen Stellen und weiteren Akteure, um Hauseigentümerinnen und Hauseigentümer zu überzeu gen, rasch energetisch zu sanieren. Schliesslich gibt es weltweit Banken, die sich im Kern der Nachhaltigkeit verschrieben ha ben (GABV). Von diesen Strategien brauchen wir mehr und rasch. r

Amandine Favier ist Head of Sustainab le Finance von WWF Schweiz. In dieser Funktion ist sie für Projekte verantwortlich in den Bereichen Politik, Zentralbanken und Aufsichtsbehörden sowie Finanzins tituten. Zudem erarbeitet ihr Team Lösun gen für einen nachhaltigen Finanzplatz. Bevor sie 2012 zum WWF stiess, war sie für verschiedene Finanzinstitute tätig.

Regula Hess ist Senior Advisor Sustain able Finance von WWF Schweiz. Sie ist für das Engagement des WWF mit den Schweizer Finanzinstituten verant wortlich. Zuvor war sie sowohl in einer Beratung als auch für Ministerien in der Schweiz und Deutschland tätig.

Schweizer Banken gelten international als führend im Bereich der nachhaltigen Investments. Tatsächlich haben die Banken in diesem Bereich in den letzten Jahren viel Know-how aufgebaut und es ist gelungen, beträchtliches Kundenvermögen in nach haltige Anlagen umzuschichten.

Wie aber steht es um die Nachhaltigkeit der Investments der Banken selber? Ein Blick in die Bilanzen der Schweizer Banken zeigt, dass Hypotheken dort mit etwa 1100 Milliarden Franken der grösste Vermögenswert sind.

In diesem Zusammenhang stellt sich die Frage, wie nachhaltig diese Vermögensposition ist. Darüber gibt es derzeit nur we nige quantitative Informationen. Die Nachhaltigkeit der Hy potheken wird vor allem durch die Immobilien bestimmt, die als Sicherheiten für die Kredite dienen. Der Gebäudesektor ist mit einem Anteil von etwa einem Drittel einer der grössten Verursacher von CO2-Emissionen in der Schweiz. Nachhaltige Gebäudetechnologien können Abhilfe schaffen, was aber be trächtliche Investitionen voraussetzt.

Den Banken kommt eine wichtige Rolle zu Zunächst sind die Eigentümer der Gebäude in der Pflicht, diese Investitionen zu tätigen. Den Banken kommt als Kreditgeber aber ebenfalls eine wichtige Rolle bei der Finanzierung dieser Investitionen zu. Eine energetische Sanierung ist meist eine lohnende Investition, die den Werterhalt einer Immobilie för dern kann. Niedrigere Betriebskosten, weniger Leerstände oder Mietpreisprämien sind nur einige der vielen Vorteile, die mit nachhaltigen Immobilien einhergehen.

Viele Banken haben bereits die Initiative ergriffen und ihr Pro dukt- und Beratungsangebot entsprechend angepasst. So haben nun gemäss einer aktuellen Industriestudie 87 Prozent der un tersuchten Schweizer Retailbanken nachhaltige Hypotheken im Angebot. Diese sind unterschiedlich ausgestaltet. Meist handelt es sich um Hypotheken, die eine Zinsvergünstigung gewähren, sofern die finanzierte Immobilie über ein Nachhaltigkeitszerti fikat, wie etwa Minergie, verfügt.

Auch bei der Beratung können die Banken ansetzen. Ein Schwerpunkt liegt hier auf der Weiterbildung der Hypothe karberater. Anbieter von Finanzausbildungen wie etwa AZEK haben ihr Angebot bereits dahingehend ausgebaut. Daneben gehen auch immer mehr Banken Kooperationen mit Energie beratern ein.

Nachhaltige Ausrichtung bietet viele Chancen

Die nachhaltige Ausrichtung des Hypothekargeschäfts bietet auch für die Banken viele Chancen. Hypotheken, die mit nach haltigen Gebäuden besichert sind, haben gemäss akademischen Studien niedrigere Ausfallwahrscheinlichkeiten und Verlust quoten. Daneben können mit nachhaltigen Hypotheken be sicherte Anleihen am Kapitalmarkt günstiger platziert werden. Möglich sind auch Imagevorteile und positive Selektionseffekte. Es ist davon auszugehen, dass Kreditnehmer mit nachhaltigen Immobilien Banken mit entsprechendem Produkt- und Bera tungsangebot auswählen.

Um weiterhin als glaubwürdiger Ansprechpartner im Bereich nachhaltiger Anlagen zu gelten, müssen Banken sich dem The ma Nachhaltigkeit im Hypothekargeschäft annehmen. Auch der regulatorische Druck auf die Banken nimmt zu. Mit den Richtlinien für Anbieter von Hypotheken zur Förderung der Energieeffizienz der Schweizerischen Bankiersvereinigung gel ten ab Anfang 2023 weitreichende Mindeststandards. Profitie ren von einem nachhaltigen Hypothekargeschäft können alle, die Banken, die Kunden und das Klima. r

Dr. Thomas Richter ist Dozent für Real Estate Management & Finance an der ZHAW School of Management and Law. Er lehrt und forscht in den Bereichen Real Estate Investment & Finance, Sustainable Real Estate und Real Estate Markets. www.zhaw.ch

Anlagen in Bezug auf ökologische, soziale und governancebezogene Kriterien (ESG) haben in den vergangenen Jahren einen Boom erlebt. Die ESG-Fonds können zahl reichen Anlegerbedürfnissen entsprechen, ob nun einer Präferenz für gewisse Werte, einer Herbeiführung bedeutender Verän derungen, einer Erfüllung regulatorischer Anforderungen oder einer Verbesserung der risikobereinigten Renditen.

Aber ESG-Anlagen können von Natur aus nur subjektiv sein – der Anleger sollte also Ratings und Methoden, auf denen ein Produkt basiert, verstehen. Denn auch unter den sogenannten «ESG-Screened»-Produkten gibt es in der Praxis viele unter schiedliche Ansätze beim Portfolioaufbau.

Fokus gezielt wählen – E, S oder G? Ein ESG-Index kann etwa bestimmte Sektoren – darunter fossile Brennstoffe, Tabak oder umstrittene Waffen – auf der Grundlage von Daten ausschliessen, die zeigen, wie viel Um satz ein Unternehmen in diesen Sektoren erwirtschaftet. Diese Indizes werden generell ein Ausschlussverfahren anwenden und sind für gewöhnlich anhand der Marktkapitalisierung gewich tet. Andere Aspekte, etwa Governance, sind komplexer. Hier bei geht es eher darum, wie ein Unternehmen seine Geschäfte führt, nicht, in welchem bestimmten Sektor es tätig ist. Indizes, die sich auf diesen Aspekt konzentrieren, greifen eher auf eine Kombination aus Ausschluss- und Integrationsverfahren zurück und sind in Wertpapieren übergewichtet, die laut ihrer Metho de als „Best in Class“ gelten. Sie kombinieren für gewöhnlich die Marktkapitalisierung mit der Gewichtung der ESG-Ratings.

Gewöhnlich werden ESG-Ratings von Research-Anbietern he rangezogen, um zu bestimmen, welche Aktien in einem Index aufgenommen werden sollten. Nicht nur die Unterschiede bei den Methoden des Index-Screenings können für Verwirrung sorgen. Denn verschiedene ESG-Ratings für Einzelunterneh men geben den ESG-Anlagen einen noch subjektiveren Cha

rakter. Auch wenn die Anbieter der ESG-Ratings sich Studien zufolge bei einem ESG-Rating weitestgehend einig sind, kann es zu unterschiedlichen Einschätzungen kommen. Auf Ebene der Indizes kann dies dazu führen, dass dasselbe Unternehmen aus ESG-spezifischen Gründen von einer Benchmark ausge schlossen ist, gleichzeitig jedoch zu den zehn grössten Positi onen eines anderen ESG-Index zählt, da dieser einen anderen Ratinganbieter mit einer anderen Methode nutzt. Denn das Ra tingverfahren ist kompliziert. Darüber hinaus sind die ESG-Da ten der Unternehmen weder genormt noch obligatorisch.

Angesichts der Subjektivität der ESG-Ratings und -Metho den bedarf es eines signifikanten Urteilsvermögens, um eine ESG-Gesamtübersicht über ein Unternehmen zu erlangen. Die Unterschiede der ESG-Screening-Methoden der Indizes zeigen, wie wichtig es für die Anleger ist, die Regeln eines ESG-Index zu verstehen, da das Screening für den Aufbau des ESG-Index zumeist mit der Definition der Sektoren beginnt.

Verständnis vertiefen – wichtige Fragen stellen Eine sorgfältige Due-Diligence-Prüfung ist erforderlich. An leger sollten versuchen, ihr Verständnis zu vertiefen, indem sie sich wichtige Fragen über die Methode stellen: Welche Merk male werden ausgewählt und warum? Wie wird jedes Merkmal gemessen und warum? Wie werden die Merkmale bei der Be stimmung eines Gesamtratings gewichtet und warum?

Wichtig ist, ESG-Aspekte sind für Anleger kein Grund, höhere Gebühren zu zahlen und sollen auch nicht zu Strategien mit hohem Risiko führen. Nach niedrigen Kosten streben, einen langfristigen Ansatz verfolgen und seine Anlagen streuen ... all dies trifft auf ESG-Anlagen genauso wie auf jede andere Anla geart zu.

Ramon Vogt ist Senior Sales bei Vanguard Schweiz. Er kam im Jahr 2018 zu Vanguard und ist für die Betreuung von Grosskunden und Key Accounts in der deutschsprachigen Schweiz verant wortlich. Zuvor war er 16 Jahre in verschie denen Positionen bei Credit Suisse in London, New York und Zürich tätig. www.vanguard.ch

Institutionelle Investoren wie Pensionskassen spielen als Halter grosser Aktien- und Anleihen-Pakete eine wichtige Rolle bei der Bekämpfung des Klimawandels. Auch als bedeutende Investoren in Immobilien und Privatmarktanlagen wie zum Beispiel in Infrastruktur stellen sie in dieser Herausforderung eine treibende Kraft dar.

Die Entwicklung der letzten Jahre zeigt, dass nachhaltige Anlagen zunehmend zum Mainstream werden. Bestätigt wird dies durch eine von Swiss Sustainable Finance (SSF) durchgeführte Marktstu die zu nachhaltigem Anlegen. Im letz ten Jahr ist in der Schweiz das Volumen nachhaltiger Mandate und Fonds von Vermögensverwaltern und Banken so wie das der von Asset Ownern verwal teten Anlagen um 30 Prozent auf rund 2 Billionen Schweizer Franken gestiegen.

Ausschluss als häufigster Ansatz Generell verzeichnen nachhaltige Anla geansätze in den vergangenen Jahren ein starkes Wachstum. Der in der Schweiz

meistgenutzte nachhaltige Anlagean satz sind Ausschlüsse. Laut SSF kommt dieses Wachstum hauptsächlich daher, dass sich die Ausschlüsse von Kohle ge genüber dem Vorjahr verdoppelt haben. Gleich hinter den Ausschlüssen rangieren ESG-Integration und Engagement auf Platz zwei und drei der Anlageansätze.

Während in den USA die ESG-Integra tion der am häufigsten angewandte An lageansatz ist, dominiert in Europa der Ausschluss-Ansatz. In beiden Regionen gehört Engagement zu den top drei An lageansätzen. Der Rückzug des Investors durch Ausschluss löst jedoch nicht das Grundproblem.

Engagement als wirksames Mittel

Der Engagement-Ansatz beschreibt alle Interaktionen zwischen einem Investor und einem Unternehmen, in das inves tiert wird, die sich mit ESG-Themen oder der Geschäftsstrategie befassen. Die Zurich Invest AG setzt unter den ver schiedenen ESG-Strategien in besonde rem Masse auf den Engagement Ansatz. Dieses Instrument ermöglicht es, einen positiven Einfluss auf die Unterneh mensführungen und ihre Geschäftsprak tiken zu nehmen. Der Ansatz zeichnet sich durch sein aktives Handeln aus. So werden ESG-Faktoren formuliert, die im Sinne der Nachhaltigkeit Konzepte und Entscheidungen positiv beeinflussen.

Engagement auf drei Ebenen basierend auf unseren Prinzipien

Essenziell ist dabei der aktive und kon struktive Dialog zwischen Investor und Unternehmensführung.

Die von der Zurich Invest AG beauftrag ten externen Vermögensverwalter sind zu einer regelmässigen Berichterstattung verpflichtet, bei der sie Rechenschaft über ihre Engagement-Fortschritte able gen müssen. In den Aktien- und Obli gationen-Gefässen, die ein Gesamtvolu men von rund 18 Milliarden Schweizer Franken haben, stehen die Verwalter mit etwa 700 Firmen in einem aktiven En gagement-Dialog. Hinzu kommen über 200 Firmen, mit denen das Thema Kli mawandel fokussiert diskutiert wird.

Ziel des Engagements ist es, die ESG-Leistung zu überwachen und gleichzeitig Einfluss auf die Praktiken und die Leistung der zugrunde liegenden Unternehmen in Bezug auf ESG-The men zu nehmen.

Durch das Engagement werden gezielt positive Veränderungen auf Unterneh mensebene hervorgerufen, die zu besse ren Investitionsentscheidungen führen.

Um noch schlagkräftiger zu agieren, hat sich die Zurich Invest AG dem interna tionalen Engagement Pool Institutional Shareholder Services (ISS) angeschlos

sen. Hier stimmt sich die Zurich Invest AG mit anderen Investoren ab, um kos teneffizient und gemeinsam auf Unter nehmen betreffend ihrer ESG-Risiken und -Leistungen zuzugehen. Ein ebenso wichtiger Engagement Bereich ist der gemeinsame Fortschritt. In diesem Fall werden Netzwerke, Allianzen und Or ganisationen genutzt, um die Integrati on von ESG-Kriterien in Anlage- und Geschäftsprozessen voranzutreiben. Auf diese Weise ist es möglich, gemeinsam eine bessere Zukunft zu gestalten.

Engagement geht auch anders Obwohl Obligationäre im Gegensatz zu Aktienanlegern über kein Stimmrecht verfügen, gibt es eine unmittelbare und direkte Möglichkeit, das Engagement für einen nachhaltigen Klimawandel voranzutreiben. Mit dem Angebot, zum Beispiel Anlagen in Green Bonds zu tä tigen, können Investoren die nachhaltige Ausrichtung eines Emittenten honorie ren. Green Bonds zeichnen sich durch ihre eindeutige Verwendung der Mittel aus. Zertifikate bieten zusätzliche Si cherheit. Sie garantieren, dass die Mittel ausschliesslich in ökologische Projekte investiert werden. Ein Beispiel für ein solches Projekt ist der Ausbau des öffent lichen Personennahverkehrs in Toronto, bei dem dieselbetriebene Buslinien durch elektrische Trams ersetzt werden. r

Die Zurich Invest AG ist eine 100-pro zentige Tochtergesellschaft der Zürich Versicherungs-Gesellschaft AG und die Geschäftsführerin der Zürich Anla gestiftung. Mit über 100 Mitarbeitern und einem verwalteten Vermögen von rund 42 Milliarden Schweizer Franken (per 30.06.2022) institutioneller und privater Anleger ist die Zurich Invest AG ein bedeutender Player auf dem Schweizer Vermögensverwaltungsmarkt.

Die breite Angebotspalette umfasst zahlreiche traditionelle, Immobilien- und Privatmarktanlagen. Von den rund 42 Milliarden Schweizer Franken anvertrau tem Vermögen sind etwa 3 Milliarden in Privatmarktanlagen wie Infrastruktur, Private Equity und Direct Lending in vestiert. Über 14 Milliarden entfallen auf Immobilien.

Die Zurich Invest AG unterstützt ihre Anleger beim aktiven, nachhaltigen und verantwortungsbewussten Anlegen.

Mit einem verwalteten Vermögen von mehr als 22 Milliarden Schweizer Franken ist die Zürich Anlagestiftung die grösste bankenunabhängige Anlagestif tung der Schweiz.

Laut dem Global Climate Survey 2022 von Robeco wollen mehr als die Hälfte der Anleger Biodiversität zu einem wichtigen Element ihrer Anlagepolitik machen.

Biodiversität verkörpert das von Arten im Zuge der Evolution über Jahrmilli onen erworbene Wissen. In ihr spiegelt sich die Fähigkeit von Pflanzen und Tie ren wider, unter den höchst unterschied lichen Umweltbedingungen, die es auf der Erde gegeben hat, zu überleben. Sie umfasst Leben in all seinen Formen –von einzelnen Genen bis zu vollständi gen Ökosystemen.

Die Umfrage erfolgte zum zweiten Mal und umfasst 300 Investoren mit einem verwalteten Vermögen von insgesamt 23,7 Billionen US-Dollar. Befragt wur den sie zu ihren Ansichten bezüglich vielerlei Themen von Klimawandel und Engagement bis hin zur Einstellung in Bezug auf die SDGs. In diesem Jahr

wurde ein spezieller Abschnitt aufge nommen, um Meinungen zum Thema Biodiversität zu erfassen.

Inzwischen ein zentrales Thema Vielleicht das bedeutendste Ergebnis war die Zahl der Investoren, die das Thema Biodiversität mittlerweile ernst nehmen. Biodiversität ist zwar für die Aufrecht erhaltung der Ökosysteme, von wel chen alle wirtschaftlichen Aktivitäten abhängig sind, entscheidend. Dennoch wurde das Thema in der Vergangenheit entweder für nachrangig gehalten oder von Investoren als aus finanzieller Sicht schwer zu erfassen angesehen.

Rund 56 % der befragten Anleger sag ten, dass das Thema Biodiversität in den

nächsten zwei Jahren im Mittelpunkt ih rer Anlagepolitik stehen oder ein wich tiger Faktor sein würde. 41 % gaben an, dass es bereits heute eine bedeutende Rolle spiele. Was ihre Motivation angeht, sagten 65 % der Wholesale-Investoren und 42 % aller Umfrageteilnehmer, dass sie die langfristigen systemischen Risiken verringern wollten, die mit dem Verlust an Biodiversität einhergehen. Dazu zäh len gross angelegte Abholzungen und die Übernutzung der Meere.

Bestehende Herausforderungen Zwar ist das Interesse daran, tätig zu werden, gross, jedoch mangelt es noch an der Fähigkeit dazu. Rund 79 % der Umfrageteilnehmer gaben an, dass es all gemein ein unzureichendes Bewusstsein

für die finanziellen Folgen des Verlustes an Biodiversität gebe. Dies ist zum Teil darauf zurückzuführen, dass diese mone tär schwierig zu erfassen sind. Etwa 73 % der Befragten sagten, dass sie nicht im stande seien, die Auswirkungen von An lageentscheidungen auf die Biodiversität zu ermitteln. 50 % nannten einen Man gel an Daten, Reports und Ratings zum Thema Biodiversität als Hindernis dafür, dieses in ihren Anlageportfolios zu be rücksichtigen.

Die Unterstützung für Investments mit Bezug zur Biodiversität ist auch nicht so ausgeprägt wie für solche im Zusam menhang mit dem Thema Klimawandel. Nur 36 % gaben an, dass es diesbezüglich Nachfragen seitens ihrer eigenen Stake holder gebe. Gleichzeitig sagte derselbe Anteil, dass sie das Thema Biodiversität für den nächsten grossen Trend hielten. Im Hinblick auf den Klimawandel sagte eine deutliche Mehrheit, dass beide rele vant seien.

Robeco & das Thema Biodiversität Robeco befasst sich schon seit Jahren mit Fragen der Biodiversität im Rahmen eines speziellen Programms für aktive Einflussnahme, um der Abholzung von Wäldern zur Rohstoffgewinnung entge genzuwirken. Zudem ist die Einstufung biologischer Vielfalt ein wesentlicher Faktor in unserem ESG-Integrations prozess.

Robeco hat 2020 das Finance for Bio diversity Pledge unterzeichnet und sich

damit verpflichtet, bis 2024 durch Fi nanzaktivitäten und Investments einen Beitrag zur Bewahrung und Wieder herstellung von biologischer Vielfalt zu leisten.

Robecos generelle Zielsetzung besteht darin, in den nächsten Jahren in der Lage zu sein, in Zusammenarbeit mit dem WWF-NL und im Rahmen ande rer Kooperationen wie dem Finance for Biodiversity Pledge als Investoren seinen Beitrag zum Schutz der biologischen Vielfalt und der Natur zu messen und zu steuern.

Gestützt auf die Dynamik in der Branche hoffen wir, im laufenden Jahr zu greif baren Ergebnissen zu kommen, sodass wir bei unseren Anlagen reale Erfolge in Bezug auf die Biodiversität erzielen können. r

Erfahren Sie mehr über unsere Kli maumfrage und das wichtige Kapitel zur Biodiversität:

https://www.robeco.com/ch/de/ aktuelle-analysen/2022/03/engage ment-und-biodiversitat-im-mittel punkt-des-2022-global-climatesurvey.html

Robeco ist eine internationale Fonds gesellschaft mit einem umfassenden Angebot aktiv verwalteter Strategien im Aktien- und Anleihensegment und seit 1995 weltweit führend im Bereich nach haltiger Investitionen. Robeco Switzerland Ltd ist ein von der FINMA lizenzierter Vermögensverwalter für kollektive Kapitalanlagen. Am Standort in Zürich beschäftigen wir rund 90 Mitarbeitende in den Bereichen Investments, Sustainable Investment Research, Corporate Services und Vertrieb Schweiz. Unsere Analyse der Emittenten geht über die traditio nellen finanziellen Faktoren hinaus und schliesst die Leistung der Emittenten in Bezug auf ESG-Faktoren ein.

Active Ownership ist ein zentrales Ele ment des nachhaltigen Investierens, das seit Jahrzenten in der DNA von Robeco verankert ist. Ein Team von Engage ment-Spezialisten führt einen aktiven Di alog mit über 200 Unternehmen, um das Verhalten dieser Firmen zu beeinflussen.

Robeco ist seit Jahrzehnten Pionier im Bereich Sustainable Investing (SI) und hat sich ganz dem Ziel verschrieben, auch künftig führend zu bleiben. Im Laufe der Jahre haben wir die Expertise aufgebaut und die Instrumente entwickelt, die es ermöglichen, auf bestmögliche und nach haltige Weise Vermögen aufzubauen und für Wohlergehen zu sorgen.

Robeco Switzerland Ltd

Emerging Markets, welche früher als unvereinbar mit ESG-Anlagen galten, stehen heute im Mittelpunkt nachhaltiger Anlageentscheidungen.

Nachhaltigkeitsaspekte gewinnen zu nehmend an Bedeutung. Gesetze und staatliche Vorschriften ändern sich und werden für Unternehmen immer wichtiger. Eine gründliche Analyse der Nachhaltigkeitsrisiken bei der Beurtei lung der Bonität der Obligationene mittenten ist unerlässlich geworden. In grossen Segmenten der Emerging Mar kets Obligationen dürfte sich die Nach haltigkeitswende deutlich auf die Inves titionen auswirken.

Der Versorgungssektor beispielsweise ist seit langem ein defensiver Bestandteil des Marktes für Obligationen in Emer

ging Markets, der sich durch die Domi nanz staatlicher Unternehmen, staatliche Unterstützungen und langfristige Ver träge auszeichnet. Der Sektor ist jedoch auch für einige der höchsten Treibhaus gasemissionen verantwortlich, was zu seismischen Verschiebungen innerhalb des Sektors geführt hat. Immer mehr Versorgungsunternehmen wenden sich an die Obligagtionenmärkte, um Inves titionen in erneuerbare Energiequellen zu finanzieren.

Die Analyse der Nachhaltigkeitsrisiken wird dazu beitragen, Emittenten mit besseren langfristigen Kredittrends zu identifizieren.

Wir können auch damit rechnen, dass die Märkte erhebliche Abschläge für nachhaltigere Versorger einpreisen werden. Je mehr Investmentkapital auf Nachhaltigkeitsthemen ausgerichtet wird, desto stärker dürfte dieser Trend werden. Wo einst Skeptiker den hohen Kohleverbrauch in China und Indien als Beweis dafür sahen, dass Emerging Markets nicht in nachhaltige Anlage portolios passen, setzen heute immer mehr Anleger darauf, dass ihr Kapital bei der Finanzierung von Investitionen in erneuerbare Energien in den grössten Ländern der Welt eine tragende Rolle spielen kann.

Die Internationale Energieagentur (IEA) schätzt, dass die Welt mit einer Finanzierungslücke von 1 bis 4 Billio nen US-Dollar konfrontiert ist, um bis 2050 die Kohlendioxidneutralität zu er reichen.1 Die Emerging Markets benö tigen einen Grossteil der Mittel für die Energiewende, denn sie beherbergen etwa 80% der Weltbevölkerung. Die se Menschen sind jünger, urbanisieren sich schneller als in den Industriestaaten und verursachen mehr als zwei Drittel der Kohlendioxidemissionen der Welt. Daher rücken nachhaltige Anlagen in Emerging Markets immer mehr in den Fokus der nachhaltigen Anlageentschei dungen.

EM-Obligationen haben einen weiteren entscheidenden Vorteil in einem nach haltigen Anlagerahmen: die Fähigkeit, auf ein breites Spektrum von Risikound Ertragspotenzial zuzugreifen. An den Kreditmärkten der Industriestaa ten besteht eine relativ enge Beziehung zwischen Kredit- und ESG-Ratings, was bedeutet, dass Obligationenportfo lios mit ESG-Fokus hier häufig nicht in der Lage sind, für Exposure gegenüber Kreditrisiken zu sorgen. Bei Emittenten von EM-Obligationen ist die Beziehung zwischen Kreditratings und ESG-Ra tings wesentlich schwächer, was größ tenteils auf die Länder-Ratings der Ra tingagenturen zurückzuführen ist. Infol gedessen können Anleger in nachhaltige

EM-Obligationen das volle Risiko-Ren dite-Potenzial des Marktes nutzen.

Verantwortungsbewusstes Investieren ist nicht neu. Die Verpflichtungen seitens der Staaten und der Wirtschaft zur Be wältigung des globalen Klimawandels, der technologische Fortschritt und ein dramatischer demografischer Wandel verlangen jedoch, dass Nachhaltigkeit in Zukunft im Investmentmanagement eine zentrale Rolle spielt. Wir stehen noch am Anfang dieser Reise.

Vermögensverwalter, Vermögenseigen tümer und Aufsichtsbehörden arbeiten alle daran, die Rolle der Nachhaltigkeit zu definieren, Ziele und Erwartungen festzulegen, um die Wirksamkeit dieser Strategien sicherzustellen.

Als führender Anbieter von EM-Obli gationen – sowohl im Hinblick auf das verwaltete Vermögen als auch in Bezug auf unsere ESG-Erfahrung – wollen wir auf diesem Weg an der Spitze bleiben. Es ist unser Ziel, unseren Kunden, den Unternehmen und Mitbewerbern klare Erläuterungen zu den Zielen zu geben, welche die Nachhaltigkeitsaspekte auf unserer Investmentplattform vereinheit lichen. Zusätzlich wollen wir nachhalti ge Anlagestrategien und -produkte ent wickeln, die unsere Fähigkeiten nutzen, Investment-Alpha zu erzielen. r

• Die Emerging Markets, in denen etwa 80% der Weltbevölkerung leben und die mehr als zwei Drittel der weltweiten CO2-Emissionen verursachen, benötigen einen Grossteil der geschätzten 1 bis 4 Bio. USD, um Netto-Null zu erreichen.

• Daher stehen EM-Obligationen, welche einst als unvereinbar mit ESG-Anlagen galten, nun im Mittelpunkt nachhaltiger Anlageentscheidungen.

• Im Versorgungssektor, der lange Zeit eine defensive Komponente des Markts für EM-Obligationen darstellte, hilft eine Analyse des Nachhaltigkeitsrisikos, Emittenten mit besseren langfristigen Kredittrends zu identifizieren. Die Märkte dürften beginnen, erhebliche Abschläge für nachhaltigere Versorger einzupreisen.

• Bei EM-Obligationen ist die Beziehung zwischen Kredit- und ESG-Ratings viel schwächer als in den Industriestaaten, was zum großen Teil auf die von den Ratingagenturen beibehaltene Ober grenze für Staatsratings zurückzuführen ist. So können Anleger in nachhaltige EM-Obligationen das volle Risiko-Rendi te-Potenzial des Marktes nutzen.

1Quelle: Internationale Energieagentur, „Net Zero by 2050“, Mai 2021

2Quelle: IWF, Bloomberg, Worldometer per 31. Dezember 2021. Die hier dargestellten Meinungen, Forecasts, Schätzungen, Prognosen und zukunftsgerichteten Aussagen gelten nur für das Datum dieser Publikation und können sich ändern. Nur zur Veranschaulichung.

Anlagen bergen gewisse Risiken, darunter einen möglichen Kapitalverlust. Die in diesem Dokument enthaltenen Informationen dienen lediglich zur Veranschaulichung. Sie sollten nicht als Empfehlung bestimmter Wertpapiere, Strategien oder Anlageprodukte verstanden werden. PineBridge Investments gibt auf der Grundlage der in diesem Dokument enthaltenen Informationen keine Handlungsempfehlung ab bzw. fordert nicht zu einem bestimmten Handeln auf. Sämtliche in diesem Dokument enthaltenen Mei nungen, Prognosen oder zukunftsgerichteten Aussagen sind lediglich diejenigen des Autors. Sie können von den Einschätzungen oder Meinungen anderer Bereiche von PineBridge Investments abweichen und dienen nur zur allgemeinen Information zum angegebenen Datum.

Für weitere Informationen besuchen Sie unsere Webseite: pinebridge.com oder kontaktieren

uns per Telefon

«EM benötigen einen Grossteil der gesamten Mittel für die Energiewende.»

Sandra Carlisle, Head of Sustainability bei Jupiter, erläutert den wichtigen Unterschied zwischen «ethischem» und «nachhaltigem» Investieren.

Bei einer Investmentkonferenz wurde ich kürzlich gefragt, ob Anlagen in den Ver teidigungssektor als nachhaltig bezeich net werden könnten.

Meine Antwort war, dass das die falsche Frage ist und die Frage richtigerweise so lauten sollte: «Hat ein Nationalstaat das Recht, sich gegen Angriffe von aussen zu wehren?» Meiner Ansicht nach ja.

Dieser Austausch verdeutlicht eine in der Investmentwelt weit verbreitete Fehl wahrnehmung in Bezug auf nachhaltige Kapitalanlagen. Investoren betrachten die Begriffe nachhaltiges und ethisches In vestieren häufig als austauschbar – dabei handelt es sich um zwei sehr unterschied liche Dinge.

Bei ethischen Anlagen werden Wertpa piere aus bestimmten Branchen ausge schlossen, weil die geschäftlichen Ak tivitäten dieser Unternehmen den mo ralischen oder religiösen Grundwerten

des Anlegers zuwiderlaufen. So kann ein Anleger entscheiden, nicht in den Vertei digungssektor zu investieren, weil er jeg liche Form von Waffengewalt verurteilt und der Ansicht ist, dass sich ein Natio nalstaat nur mit Diplomatie verteidigen sollte. Dagegen könnte ein anderer In vestor argumentieren, dass ein National staat das Recht habe, sich mit angemesse nen militärischen Mitteln zu verteidigen. Beides sind wertebasierte Positionen und ethisches Investieren ist eine Form des nachhaltigen Investierens. Austauschbar sind die beiden Ansätze jedoch nicht.

Im letztgenannten Fall ist denkbar, dass ein Unternehmen aus dem Verteidi gungssektor als nachhaltig eingestuft wird. Entscheidend dafür ist, wie es mit Umwelt-, Sozial- und Governance-Fra gen (ESG-Fragen) umgeht.

ESG – ein analytischer Rahmen ESG ist ein analytischer Rahmen, der es Anlegern ermöglicht zu bewerten, wie

ein Unternehmen ESG-Risiken und -Chancen identifiziert und steuert. Es ist kein Anlagestil. Es kann bedeuten, dass einige Anleger bestimmte Branchen wie Verteidigung, Tabak oder Alkohol aus ihren Portfolios ausschliessen, aber nicht, dass diese Unternehmen oder Branchen per se nicht nachhaltig sind.

Was zunehmend klar wird, ist, dass ESG-Themen wie der Klimawandel und die soziale und wirtschaftliche Ungleich heit wesentliche Faktoren für Investoren sind. Und wenn die damit verbundenen Risiken und Chancen nicht effektiv ge managt bzw. genutzt werden, kann sich das negativ auf die Anlageerträge aus wirken.

Als Treuhänder des Vermögens ihrer Kunden spielen Asset Manager in diesem Zusammenhang eine wichtige Rolle: Sie müssen auf eine nachhaltigere Ausrich tung der Unternehmen, in die sie inves tieren, hinwirken.

Nachhaltigkeit muss nicht kompliziert sein Beim Kapitalismus soll es um langfristige Wertschöpfung gehen, um eine sinnvol le Nutzung anstelle einer Verschwen dung wertvoller Ressourcen. Stattdessen haben wir uns als Spezies der Ressour cenverschwendung, der Ausbeutung unseres Planeten und seiner Bewohner schuldig gemacht – einfach ausgedrückt sind die Menschen schlechte Kapitalisten gewesen.

Anlegern wird jedoch zunehmend be wusst, welche Auswirkungen ihre Anla gen auf ihre Umwelt haben. Als aktive, langfristige Investoren halten wir Ausschau nach nachhaltig profitab len Unternehmen, die ihre Kapitalrendite langfristig steigern können und systemi sche Umweltprobleme adressieren.

Nachhaltiges Investieren mag kompliziert erscheinen. Manchmal ist es das auch. So kompliziert, wie manche es darstellen,

muss es aber nicht sein. Am Ende geht es immer um die «drei Ps» - People, Planet, Profit: also darum, einen ökologischen und sozialen Nutzen mit wirtschaftli chem Mehrwert zu verbinden. r

Seit unserer Gründung im Jahr 1985 steht der Name Jupiter für ein aktives, auf echten Überzeugungen basierendes Investmentmanagement. So schaffen wir Mehrwert für unsere Kunden und helfen ihnen, ihre langfristigen Anlageziele zu erreichen. Wir bekennen uns seit mehr als 30 Jahren zum nachhaltigen Inves tieren.

In der Schweiz wird das Unternehmen durch die Jupiter Asset Management (Switzerland) AG mit Sitz in Zürich vertre ten und das Team vor Ort betreut Kunden in der gesamten Schweiz.

Diese Frage beschäftigt private und institu tionelle Anlegerinnen. Von ihnen werden zunehmend transparente und nachvollzieh bare Antworten erwartet.

So geht PUBLICA davon aus, dass ihre versicherten Personen und weitere Anspruchsgruppen künftig erfahren wollen, wie die Anlagen auf die Welt wirken. Wie die Wirkung der Anla gen gemessen und kommuniziert wird, ist Teil der Weiterent wicklung des Konzepts «verantwortungsbewusst investieren» von PUBLICA.

Dimension «Wirkung» gewinnt an Bedeutung

Die Wirkung von Finanzinvestitionen auf Umwelt, Gesell schaft und Wirtschaft ist bedeutender geworden. Einerseits mit dem Klima-Übereinkommen von Paris im Jahr 2015, in dem die Lenkung der Finanzflüsse zur Erreichung der Klimaziele explizit erwähnt wird. Andererseits mit der Verabschiedung der UNO-Nachhaltigkeitsziele (UN Sustainable Development Go als) im selben Jahr.

Unter Impact Investing werden in diesem Zusammenhang In vestitionen verstanden, die mit der Absicht getätigt werden, eine positive und messbare Auswirkung auf die Gesellschaft und Umwelt zu haben und gleichzeitig eine marktgerechte Rendite zu erwirtschaften. Durch die Wirkungsmessung wird die klas sische Betrachtung des Portfolios in den Dimensionen Rendite und Risiko um die Dimension «Wirkung» erweitert.

Wirkungsmessung steht im Vordergrund

Für PUBLICA steht in einem ersten Schritt die Wirkungs messung der Investitionen im Vordergrund. In Anlehnung an akademische Studien der Universität Zürich unterscheidet PUBLICA zwischen der Wirkung, die Anleger auf Unterneh men haben, beispielsweise indem Risikokapital gezielt für neue Energiespeichertechnologien zur Verfügung gestellt wird, und der Wirkung der Unternehmen auf die Wirtschaft, beispiels weise ein Produzent von Solarenergie, der durch sein Produkt zur Vermeidung von Treibhausgasemissionen beiträgt.

Ein weiterer wichtiger Aspekt ist es festzustellen, welchen di rekten Zusammenhang zwischen einer Investition und deren Wirkung auf die Wirtschaft besteht (Kausalität). Streng genom men kann nur dann von Impact Investment gesprochen werden, wenn eine beobachtete Wirkung ausschliesslich durch die Ak tivitäten des Unternehmens oder des Investors verursacht wird und nicht durch andere Faktoren. Bei der praktischen Messung müssen dabei vereinfachende Annahmen getroffen werden.

UNO-Nachhaltigkeitsziele bieten Rahmenwerk

Diese Überlegungen zeigen auf, dass die Wirkungsmessung für Anleger komplex und mit grösserem Aufwand verbunden ist und einiges an Fachwissen voraussetzt. Bei einer unsachgemäs sen Verwendung des Begriffs «Impact Investing» besteht zudem die Gefahr von «Greenwashing» mit entsprechenden Sanktio nen durch die Aufsichtsbehörden. Die Qualität und die Verfüg barkeit von Daten zur Messung der Wirkung sind zudem noch sehr eingeschränkt. In den letzten Jahren wurden aber dank dem Einsatz neuer Techniken wie künstlicher Intelligenz und quantitativer Methoden zur Verarbeitung grosser Datenmen gen deutliche Fortschritte erzielt.

Mit den 17 UNO-Nachhaltigkeitszielen und den unterliegen den 169 Zielvorgaben und 232 Indikatoren besteht ein Rahmen werk, nach dem die Wirkungsmessung ausgerichtet werden kann. Für Anleger ist dies eine Chance, zukünftig aussagekräf tige und allgemein verständliche Antworten auf die Frage der Wirkung von Investitionen auf Umwelt, Gesellschaft und Wirt schaft zu geben und weitere Entscheide daraus abzuleiten. r

Manuela Guillebeau ist Nachhaltigkeits spezialistin bei der Pensionskasse des Bundes PUBLICA. Sie ist für die Umset zung und Weiterentwicklung des Kon zepts «verantwortungsbewusst investie ren» verantwortlich und vertritt PUBLICA im Vorstand des Schweizer Verein für verantwortungsbewusste Kapitalanlagen (SVVK-ASIR). www.publica.ch

Nachhaltigkeitsaspekte werden in der Anlageberatung selten systematisch angegan gen. Verbindliche Regelungen sollen dies ab 2023 ändern. Die Luzerner Kantonalbank (LUKB) hat ihre Beratungslösungen schon heute auf Nachhaltigkeit ausgelegt.

Die Schweizerische Bankiervereinigung (SBVg) hat die verbindlichen «Richtlinien für die Finanzdienstleister zum Einbezug von ESG-Präferenzen und ESG-Risiken bei der Anlageberatung und Vermögens verwaltung» erlassen. Diese treten ab dem neuen Jahr in Kraft und regeln die Inte gration der Nachhaltigkeit in den Bera tungsprozess.

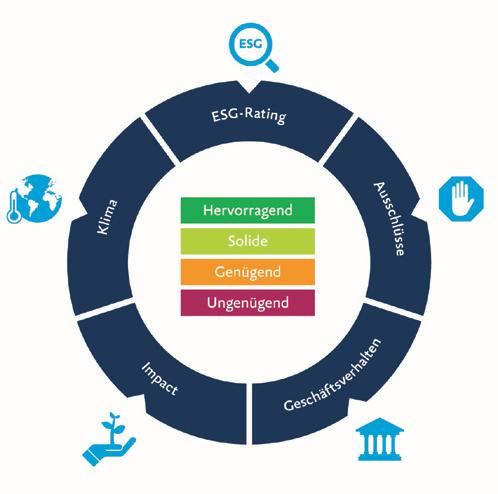

ESG-Faktoren entlang des gesamten Beratungsprozesses Bei der LUKB ist Nachhaltigkeit ein in tegraler Bestandteil der Anlageberatung. Je nach Beratungslösung können unsere Kunden als Ergänzung des Anlegerprofils zwischen drei verschiedenen Nachhal tigkeitspräferenzen auswählen. Die Prä ferenzen werden entlang des gesamten Beratungsprozesses angewendet, in An lagevorschlägen berücksichtigt sowie im Kundenreporting transparent dargestellt. (vgl. Abbildung 1: der Beratungs- und Überwachungsprozess)

Die Präferenz «Nachhaltigkeit» basiert auf dem Nachhaltigkeitsansatz der Luzerner

Kantonalbank. Dieser verfolgt das Ziel, ESG-Risiken zu reduzieren und gleich zeitig Verantwortung zu übernehmen. Aufbauend auf dieser Präferenz bieten wir zwei Vertiefungen an; zum einen mit Fokus auf den Klimawandel und zum an deren mit Fokus auf wirkungsorientiertes Investieren. Haben Beratungskunden da rüber hinaus spezifischere Ideen und Vor stellungen, stehen detaillierte und trans parente Nachhaltigkeitsinformationen für Einzeltitel und Kollektivanlagen im An lageuniversum zur Verfügung. Weiterhin bietet die Luzerner Kantonalbank auch die Möglichkeit einer Beratung ohne spezifi sche Berücksichtigung von Nachhaltig keitsaspekten an.

Gute Grundlagen sind entscheidend Die Definition von Nachhaltigkeit ist an spruchsvoll; die LUKB hat die relevanten Kriterien deshalb sorgfältig und trans parent festgelegt. Entscheidend für die Nachhaltigkeitseinstufung ist, wie ein Ti tel hinsichtlich einer umfassenden Kombi nation aus verschiedenen ESG-Faktoren abschneidet (vgl. Abbildung 2). Neben

Der Beratungs- und Überwachungsprozess

Bestimmung Anlageprofil

Erhebung Kundenpräferenz zu Nachhaltigkeit

Wahl Anlagestrategie

Abbildung 2: ESG bei der LUKB: Einteilung in vier Nachhaltigkeitsstufen

herkömmlichen Faktoren wie ESG-Ra tings, Geschäftsverhalten und Ausschluss kriterien werden auch die Chancen und Risiken hinsichtlich des Klimawandels oder der Beitrag der Produkte und Dienst leistungen eines Unternehmens für eine nachhaltigere Gesellschaft bewertet. Auch Kollektivanlagen werden eingeteilt, basie

Kontinuierliche Portfolioberatung (Portfolio-Check und allfällige Anpassungen infolge Markteinflüsse)

AnlagevorschlagTransaktion

unter Berücksichtigung der Nachhaltigkeitspräferenz

Reporting und Überwachung

Transparenz zu NachhaltigkeitsEinstufungen

Kontinuierliche Vermögensplanung (allfällige Veränderung der persönlichen Situation)

rend auf den fondsspezifischen ESG-An sätzen. Diese Einteilung ist die Grundlage für Anlageempfehlungen. So werden pri mär Titel empfohlen, die gleichsam den Anlagezielen und der Portfolio-Diver sifikation genügen, aber auch bezüglich Anlagequalität und Nachhaltigkeit gut aufgestellt sind; umgekehrt werden etwa als «ungenügend» eingestufte Titel zum Verkauf empfohlen.

Transparenz und laufende Überwachung

Für die Nachvollziehbarkeit der Empfeh lungen ist Transparenz wichtig. So stellen wir unseren Kundinnen und Kunden für die Instrumente im Anlageuniversum um fassende ESG-Informationen zur Verfü gung. Auch auf Portfoliostufe wird aufge zeigt, wie wir Anlageentscheide bezüglich ihrer Nachhaltigkeit bewerten (vgl. Abbil dung 3). Kundinnen und Kunden profitie ren so von einer systematischen Qualitäts prüfung und fortlaufenden Überwachung des Wertschriftendepots und werden auf mögliche Verletzungen hingewiesen. Zwar ist die Integration von Nachhaltig

keit in den Prozessen und Systemen eine wichtige Grundvoraussetzung; entschei dend für eine gute Beratung ist jedoch, dass sowohl die Kundenerwartungen wie auch die Umsetzungsmöglichkeiten offen thematisiert werden. Dafür schaffen wir bei den Kundenberatern und Kundenbe raterinnen das notwendige Verständnis und vermitteln die entsprechenden Kom petenzen. r

Die Berücksichtigung von ESG-Kriterien bilden gemeinsam mit weiteren Elemen ten einer sorgfältigen Finanzanalyse die Grundlage für bessere und weit sichtige Anlageentscheide. Durch verantwortungsvolles Anlegen können Risiken reduziert und Zukunftschancen genutzt werden. Die Luzerner Kantonal bank setzt transparent eine umfassende ESG-Integration in der bestehenden Finanzanalyse, Vermögensberatung und Vermögensverwaltung um:

• Vermögensberatung: Beratung nach ESG wird zum Standard, mit der Mög lichkeit, auf die Nachhaltigkeitspräfe renz des Kunden einzugehen

• Vermögensverwaltung: Alle Vermö gensverwaltungslösungen berücksich tigen ESG-Kriterien standardmässig

• LUKB Expert-Fonds: Umfassende Integration von ESG-Kriterien, aktive Stimmrechtsausübung und Dialog mit Unternehmen

Ihre Ansprechsperson im Bereich nachhaltiges Anlegen:

Zusätzlich verfolgt die ESG-Integration auch die Wahrung von grundlegenden Werten bezüglich eines verantwortungs vollen Umgangs mit Umwelt und Gesell schaft. Die LUKB setzt zur Wahrnehmung ihrer Verantwortung als Investment Manager auf Massnahmen im Bereich Active Ownership. Dazu zählen neben Mitgliedschaften in relevanten Branchen organisationen die direkte Teilnahme an kollektiven Engagements, die Beauftra gung spezialisierter Dienstleister für den Unternehmensdialog sowie eine aktive und transparente Stimmrechtswahrneh mung.

Roland Wöhr Leiter Nachhaltigkeit Asset ManagementLuzerner Kantonalbank AG Pilatusstrasse 12 6003 Luzern +41 844 822 811 info@lukb.ch lukb.ch

Abbildung 3: Transparenz dank umfassenden ESG-Daten

Abbildung 3: Transparenz dank umfassenden ESG-Daten

Zu Beginn ein paar gute Nachrichten: Die UN-Klimakonferenz COP26 im schottischen Glasgow Ende letzten Jahres hat mehreres sehr deutlich gemacht. Erstens, in der Welt gemeinschaft gibt es mittlerweile eine überwältigende Bereitschaft zum Kampf gegen den Klimawandel und zur Unterstützung der 17 UN-Ziele für nachhaltige Entwicklung (Sustainable Development Goals, SDGs).

Zweitens, sowohl die öffentlichen Hände als auch der Privatsektor weltweit haben sich verpflichtet, die hierfür notwendi gen Finanzmittel aufzubringen – es geht um Billionen von US-Dollar. Und drit tens schließlich herrscht ein weitgehender Konsens darüber, dass Maßnahmen in der industrialisierten Welt allein nicht ausrei chen werden. Vielmehr kommt es gerade auch in den weniger entwickelten Län dern der Welt darauf an, eine Weichen stellung in Richtung mehr Nachhaltigkeit zu finanzieren.

So weit, so gut – doch hier wird es nun etwas komplizierter. Gerade die Finanzie rung derartiger Projekte in Entwicklungs

ländern bringt Probleme mit sich. Öffent lich bereitgestellte Gelder decken hierfür bei Weitem nicht den Bedarf ab, für pri vatwirtschaftliche Investitionen hingegen gibt es zwei wesentliche Hindernisse: Risi koüberlegungen und die Frage des Markt zugangs. So ist es institutionellen Anle gern aufgrund regulatorischer Vorgaben zumeist höchstens in geringem Umfang möglich, in Länder mit einem Sub-Investment-Grade-Rating zu investieren. Die Folge: 97 Prozent der Anleiheportfolios europäischer Versicherungen sind in der entwickelten Welt angelegt, nur ganze drei Prozent des Investitionsvolumens ge hen in Entwicklungsländer. Hinzu kommt das Problem des Marktzugangs: Invest

ments über geregelte Märkte wie Börsen in Entwicklungsländern kommen zu ei nem guten Teil dem Finanz- sowie dem Immobiliensektor zugute, die aber vie lerorts nicht die Treiber des Wirtschafts wachstums sind. Viel wichtigere Sektoren wie Infrastruktur und Landwirtschaft, aber auch der regionale Mittelstand, gehen hin gegen weitgehend leer aus.

Blended Finance kann hier helfen. Unter Blended Finance versteht man die strategi sche Nutzung von (öffentlicher) Entwick lungsfinanzierung und/oder philantrophi schen Fördermitteln zur Mobilisierung privatwirtschaftlichen Kapitals. Derartige Strategien bringen öffentliche und private

Entwicklungsländern. Der diversifizieHand (Staa andere staatsnahe partiell Staats- oder ersetzt. Inter Abteilungen, die strukturieren, grossen AsDieser Trend zusätzlich aufsichtsFinanzieReguliebegünstigt. allerdings weitstattgefun bewegten sich Invest-

Gelder in einer risikogestaffelten Struktur zusammen und investieren in Projekte, die auf das Erreichen der SDGs in Ent wicklungsländern ausgerichtet sind. Dies ermöglicht institutionellen Anlegern, dort wirkungsorientierte Investitionen – soge nannte Impact Investments – zu tätigen und gleichzeitig eine attraktive Zielrendite zu erwirtschaften.

ment Grade Bereich und haben sich erst in den letzten Jahren aus diesem Bereich Schritt für Schritt herausbewegt.

Konkret besteht eine Blended-Finance Strategie aus zwei Kapitalpositionen, einer Junior- und einer Senior-Position. Die öf fentlich finanzierte Junior-Position fängt dabei die ersten Verluste auf. Ihr gegen über ist die privatwirtschaftlich finanzierte Senior-Position vorrangig. Eine derartige «First-Loss-Struktur» ist der Schlüssel, um das Risiko für Institutionelle zu verringern und ein Investment-Grade-Profil zu errei chen. Im Portfolio wird eine hinreichende Diversifikation der Investitionsprojekte angestrebt, sodass das Kapital der JuniorPosition als angemessener Risikopuffer ausreicht und die Volatilität der Renditen für die Senior-Position reduziert wird.

Allianz Global Investors (AllianzGI) ver fügt seit mittlerweile fünf Jahren über Erfahrungen mit Blended Finance Investments. Ein zentrales Element hierbei sind Partnerschaften. Erstens, mit Entwick lungsfinanzierungs-Institutionen, um von deren lokaler Präsenz, der langjährigen Investmenterfahrung, dem Zugang zu at traktiven Projekten mit Impact-Charakter und ihrem Wissen über ESG-Risikomin derung zu profitieren. Eine zweite Grup pe von Partnern sind die öffentliche Hand und wohltätige Geber-Institutionen. De ren Einbindung als Erstverlust-Träger ermöglicht die Risikoreduktion, die für ein Engagement der dritten Gruppe – pri vatwirtschaftliche Institutionelle – eine wesentliche Bedingung ist. Bei Blended Finance geht es somit um einen Multi-Sta keholder-Ansatz.

Investition im Investment Grade Bereich Zeitgleich zu dieser Entwicklung ist es in den letzten Jahren supranationalen und spezialisierten Entwicklungsbanken zunehmend schwergefallen, ihre hoheitlichen Aufgaben beispielsweise in der Finanzierung von Infrastrukturprojekten in den Emerging Markets wahrzunehmen. Der Bedarf übersteigt bei Weitem die den Entwicklungsbanken zur Verfügung gestellten Mittel. Aus diesem Bedarf entstand in 2015 und den folgenden Jahren die Idee, Kapital privater, institutioneller Anleger auch für Finanzierungen im allgemeinen und Infrastrukturprojekte im speziellen in Emerging und sogar Frontier Markets zu mobilisieren. Institutionelle Anleger sind jedoch wenn nicht aus ökonomischen Gründen, so dann doch häufig aus regulatorischen Gründen darauf angewiesen, insbesondere sehr langfristige Finanzierungen wenn möglich im Investment Grade Bereich zu tätigen.

in Deutschland wurde 2019 in Zusam menarbeit mit dem Bundesministerium für wirtschaftliche Zusammenarbeit und Entwicklung sowie der KfW der Afri caGrow-Dachfonds aufgelegt. Dessen Ziel ist, über lokale Fonds kleine und mittlere Unternehmen sowie Start-Ups in Afrika zu finanzieren, um eine wirtschaftliche, nachhaltige und soziale Entwicklung zu fördern. Insgesamt konnte AllianzGI mitt lerweile mehr als zwei Milliarden Dollar an Finanzierungszusagen für Blended-Fi nance-Strategien einwerben.

Vor all diesen Hintergründen sind in den letzten Jahren erste, teilweise mil liardenschwere Finanzierungsvehikel in Kooperation zwischen diversen supranationalen und nationalen Entwick lungsbanken auf der einen und grossen, institutionellen Anlegern auf der anderen Seite entstanden. So hat beispiels weise die Allianz SE im Jahr 2017 ein gemeinsames Vehikel mit der International Finance Corporate (IFC) lanciert, sich im Jahr 2018 am Emerging Africa Infrastructure Fund und in 2019 am Africa Grow Fund beteiligt (siehe Grafik links). So entsteht mit der Zeit eine weitere, neue Anlageklasse: «Development Finance». Je nachdem von welcher Seite aus man diese Art der Finanzierungen betrachtet, kann man diese als mittelbare Infrastrukturfinanzierung (Infrastructure Debt) in den Emerging Markets bezeichnen oder dem Bereich der ESG-orientierten Anlagen als «Im pact Investments» zuordnen. Beides hat seine Berechtigung.

Nach vorne schauend wird die AllianzGI in einem nächsten Schritt eine Blen ded-Finance-Strategie anbieten, die nicht mehr exklusiv nur mit einem oder weni gen Entwicklungsfinanzierungs-Partnern zusammenarbeitet. Vielmehr wird durch eine offene Plattform das Sourcing, also die Projektselektion, vom Tragen des Erstver lustes getrennt und auf mehreren Schul tern verteilt. Dies reduziert die Komplexi tät und ermöglicht ein schnelleres Aufset zen der Strategie. Zielinvestments werden Nachhaltigkeitsprojekte in Schwellenund Entwicklungsländern sein, die auf Klimaschutz und die Widerstandsfähigkeit gegen den Klimawandel abstellen.

Es lag also nahe, dass Entwicklungsbanken mit langjähriger Erfahrung und Zugang in den Emerging Markets sowie der Kapazität Risiken zu tragen, künftig nur noch einen Teil dieser Finanzierun gen übernehmen und ein abgesicherter Teil von privaten Investoren übernommen wird.

Es ist zu erwarten, dass sich diese Anlageklasse in den nächsten Jahren weiter entwickeln und sich weitere Anle gerkreise erschliessen wird. Dazu tragen weiterhin die eingangs erwähnten Gründe bei. Hinzu kommt, dass zum einen die Covid-19 Pandemie diese Entwicklung beschleunigt hat und zum anderen der sich in den letzten zwei, drei Jahren stark beschleunigende Trend zu ESG-konfor men Anlagen sein Übriges tut.

All dies zeigt: Als öffentlich-private Finan zierungspartnerschaft mit geeigneter risi kogestaffelter Strukturierung ermöglicht Blended Finance die Bereitstellung der in den Schwellen- und Entwicklungslän dern dringend benötigten Gelder, um die UN-Ziele für nachhaltige Entwicklung zu verfolgen. Institutionellen Anlegern bietet sich durch diese neue Anlageklasse ein deutlich breiteres Universum für wir kungsorientierte Investments, und das in der von ihnen gewünschten oder benötig ten Risikoklassifizierung. r

Ein Vorteil für beide: Entwicklungsbanken vergrössern ihre Finanzierungs kapazität, institutionelle Anleger erhalten eine renditestarke, strukturierte Anlage, die zudem noch diversifizierende Eigenschaften gegenüber dem klassi schen Zinsbuch aufweist. Im Kern steht aber vor allem der Nutzen für Projektsponsoren und Finanzierungsnehmer in den Emerging Markets. Ohne diese erweiterten Finanzierungsmöglichkei ten wären in den letzten 5 Jahren einige Finanzierungen und Infrastrukturprojekte in den Emerging Markets gar nicht zustande gekommen.

2017 wurde so in Zusammenarbeit mit der zur Weltbank-Gruppe gehörenden International Finance Corporation und der Swedish International Development Cooperation Agency (SIDA) ein Vehikel für Infrastrukturinvestments in Emerging Markets aufgelegt. Während COP26 wur de das Zielvolumen dieses Fonds auf eine Milliarde US-Dollar verdoppelt, mit dem Ziel, auch landwirtschaftliche und Mit telstands-Projekte zu finanzieren. Und

1

Zu guter Letzt kam mit dem Abschluss des Pariser Klimaabkommens Ende 2015 nicht nur das Thema des Klimaschutzes hinzu, sondern mit Blick auf die Emerging Markets die Frage, wie beispielsweise die 17 Nachhaltigkeitsziele1 der Vereinten Nationen auch auf diesem Weg in diese Länder getragen werden können.

Mit einem Development Finance Finanzierungsvehikel kann eine Entwicklungsbank jeden ihr für die Finanzierung von Projekten in den Emerging Markets zur Verfügung stehenden Dollar um den Faktor vier bis acht an privatem Kapital ergänzen und gleichzeitig sowohl mit Darlehensnehmern als auch Darlehensgebern ESG-Ziele vereinba ren. Am Ende ein Vorteil für alle beteiligten Parteien und darüber hinaus.

1

Bitte beachten Sie: Investieren birgt Risiken. Der Wert einer Anlage und Erträge daraus können sinken oder steigen. Investoren erhalten den investierten Betrag gegebenenfalls nicht in voller Höhe zurück. Dies ist eine Marketingmitteilung, he rausgegeben von Allianz Global Investors (Schweiz) AG, einer 100%igen Tochtergesellschaft der Allianz

Bitte beachten Sie: Investieren birgt Risiken. Der Wert einer Anlage und Erträge daraus können sinken oder steigen. Investoren erhalten den investierten Betrag gegebenenfalls nicht in voller Höhe zurück. Dies ist eine Marketingmitteilung, herausgegeben von Allianz Global Investors (Schweiz) AG, einer 100%igen Tochtergesellschaft der Allianz Global Investors GmbH.

Allianz Global Investors

Allianz Global Investors ist ein führender aktiver Asset Manager mit mehr als 690

Investmentspezialisten an 23 Standorten weltweit. Wir verwalten mehr als 598 Mrd. EUR AuM für institutionelle und private Anleger. (Angaben per 31.3.2021)

Allianz Global Investors ist ein führen der aktiver Asset Manager mit mehr als 600 Investmentspezialisten an über 20 Standorten weltweit. Wir verwalten mehr als 578 Mrd. EUR AuM für institutio nelle und private Anleger. Seit über 15 Jahren investiert die Allianz als einer der weltweit grössten Versicherer Versi cherungs- und Pensionsgelder direkt und indirekt in alternative Anlagen und Private-Market-Anlagen wie Infrastruktur, erneuerbare Energien und Private Debt. Um diesen Anlagebereich noch weiter auszubauen, hat die Allianz ihn 2012 für Drittinvestoren geöffnet. Mit Allianz Global Investors steht Ihnen ein kompe tenter Partner zur Seite, mit dem auch Sie als qualifizierter Investor in diese Märkte investieren können

Seit über 15 Jahren investiert die Allianz als einer der weltweit grössten Versiche rer Versicherungs- und Pensionsgelder direkt und indirekt in alternative Anlagen und Private-Market- Anlagen wie Infrastruktur, erneuerbare Energien und Private Debt. Um diesen Anlagebereich noch weiter auszubauen, hat die Allianz ihn 2012 für Drittinvestoren geöffnet. Mit Allianz Global Investors steht Ihnen ein kompetenter Partner zur Seite, mit dem auch Sie als qualifizierter Investor in diese Märkte investieren können.

Leiter Institutionelle Kunden Schweiz

Leiter Institutionelle Kunden Schweiz

Allianz Global Investors (Schweiz) AG michael.schuetze@allianzgi.com

Allianz Global Investors (Schweiz) AG michael.schuetze@allianzgi.com

Nadia Nikolova

Nadia Nikolova

Lead Portfolio Manager, AllianzGI Development Finance Allianz Global Investors (Schweiz) AG nadia.nikolova@allianzgi.com

Lead Portfolio Manager, AllianzGI Development Finance Allianz Global Investors GmbH, UK Branch nadia.nikolova@allianzgi.com

Allianz Global Investors (Schweiz) AG Gottfried-Keller-Strasse 5 8001 Zürich T. +41 44 206 44 77 switzerland@allianzgi.com www.allianzglobalinvestors.ch

Allianz Global Investors (Schweiz) AG Gottfried-Keller-Strasse 5 8001 Zürich +41 44 206 44 77 switzerland@allianzgi.com www.allianzglobalinvestors.ch

Möchte man nachhaltige Entwicklung mit nachhaltigen Renditen in einer Immobilieninvestition umsetzen, soll man nicht in Stein investieren, sondern in die Bewohner. Das heisst in rund 2,3 Millionen Haushalte in der Schweiz!

Eine Immobilie mit ihrem dazugehörigen Grundstück hat nur so viel Wert, wie die Bewohnerinnen und Bewohner ihr Por temonnaie dafür öffnen wollen und kön nen. In Zeiten von Wohnungsknappheit, in der beinahe alle Wohnungen unabhän gig von Standort und Zustand vermietet werden können, vergessen wir leicht diese Abhängigkeit. Die Schaffung eines lebenswerten Wohnumfeldes sollte für Anlegerinnen und Anleger von zentraler Bedeutung sein. Die aktive Gestaltung eines lebenswerten, bewohnergerechten Wohnumfeldes durch Wohnrauman bieter ist nicht ein Kostenpunkt, der den Ertrag reduziert, sondern Steigerung der nachhaltigen Werthaltigkeit.

Folgende Themenpunkte sollten bei der Gestaltung eines nachhaltigen Wohnum feldes in Betracht gezogen werden: Förderung des Mieterdialogs und re lative Selbstverwaltung, Diversität des Angebotes, aktive Massnahmen zur Ge meinschaftsförderung, Bezahlbarkeit der Mieten für die Bewohnerschaft, Informa tionssysteme, bzw. Digitalisierung, etc.

Der Einbezug der Bewohnerinnen und Bewohner in diese Themen und die Förderung einer lebenswerten Nach barschaft reduzieren die Unterhaltskos ten und steigern den Standortvorteil. Location, Location, Location ist und bleibt die zentrale Weisheit in der Im

mobilieninvestition, wobei die dritte Location die durch die Bewohnerschaft gefühlte Mikrolage bedeutet und nach haltige Erträge und Werte schafft. r

ESG – Kriterien zur Beurteilung von Immobilienanlagen

UTILITA Anlagestiftung für gemeinnützige Immobilien legt Pensionskassengelder in preiswerte und gemeinnützige Wohnim mobilien an. Dies ist eine einzigartige Anlage, die institutionellen Anlegern ermöglicht, in ein sonst geschlossenes Marktsegment in der Schweiz zu inves tieren. Eine Investition in gemeinnützige Immobilien ist eine sinnvolle Alternative bzw. Diversifikation zu traditionellen Immobilien und anderen Anlageklassen. Sie bieten einen regelmässigen, stabilen und langfristigen Ertrag mit teilweiser Abkoppelung von Marktrisiken. Seit der Gründung im Jahre 2017 verfolgt Utilita eine Anlagestrategie, die sich bewiesen hat und die ESG-Prinzipien lebt. Dies ins besondere mit einer Ausrichtung auf das «S», dem gesellschaftlichen Impact. Vorsorgegelder in preis- und lebenswer ten Wohnraum anzulegen, macht auch volkswirtschaftlich Sinn, da die meisten Berufsvorsorgesparer gleichzeitig auch Mieter sind und ihren Vorsorgefranken somit in ihr lebenswertes Wohnumfeld mit preiswerten Mieten investieren. Ein wertvoller, nachhaltiger Kreislauf. Basierend auf dem erfreulichen Wachs tum und nach 5-jährigem Bestehen der Anlagegruppe «Gemeinnützige Immobilien Schweiz», hat sich die Utilita entschlossen diese ab dem 1. Oktober 2022 dauernd für neue Anlegerinnen und Anleger zugänglich zu machen.

Aktionärinnen und Aktionäre müssen bald die Nachhaltigkeitsberichte der Unternehmen genehmigen. Um ihre Arbeit gut machen zu können, müssen sie sich auf die Veröffentli chung bestimmter geprüfter Daten verlassen können.

2023 tritt Artikel 964 des Obligationen rechts in Kraft, der kotierte Schweizer Unternehmen zur nicht finanziellen Berichterstattung verpflichtet. Die Un ternehmen müssen über ihr Risiko- und Chancenmanagement in Bezug auf Umwelt- und soziale Belange berich ten. Eine spezielle Verordnung legt fest, welche Informationen in der Klimabe richterstattung veröffentlicht werden sollen. Mit dem Vorschreiben der nicht finanziellen Berichterstattung beendet die Schweiz ihren Alleingang in puncto Selbstregulierung. Sie geht sogar noch einen Schritt weiter und fordert, dass die Unternehmen diesen Bericht ihrem Ak tionariat zur Genehmigung vorlegen, so wie sie heute schon ihren Jahresbericht oder die Vergütung ihrer Führungs kräfte diesem zur Abstimmung vorlegen müssen.

Diese Entwicklung ist eine gute Nach richt für Anlegerinnen und Anleger, die bei Unternehmen besonders auf die Handhabung ihrer Umwelt-, Sozi al- und Governance-Herausforderun gen achten. Denn die Selbstregulierung dieser Belange ist ganz klar an Grenzen gestossen. Bis Ende 2021 veröffentlich te nur die Hälfte der 200 Unternehmen des Swiss Performance Index (SPI) einen Nachhaltigkeitsbericht, und davon wie derum nur 67 nach einem anerkannten Berichterstattungsstandard (GRI usw.). Damit ein Nachhaltigkeitsbericht jedoch

nicht zu einer reinen PR-Massnahme verkommt, muss er relevante, zuverläs sige und umfassende Indikatoren und Informationen enthalten.

In dieser Hinsicht sind sowohl das Obli gationenrecht als auch der im März vom Bundesrat veröffentlichte Entwurf einer