AVRIL 2021

Private banking

« L’activité de

banque privée, c’est avant tout du relationnel » Pierre Etienne Président du Private Banking Group Luxembourg de l’ABBL

ACTIF Oui, vous pouvez imaginer l’avenir avec sérénité : innovant, audacieux même, ou simplement confiant. Oui, vous pouvez oser aller toujours plus loin ; au bout de vos projets et de vos rêves parce que vous êtes parfaitement bien accompagné par nos équipes d’experts. Des équipes dédiées qui prennent activement soin de votre patrimoine pour que demain vous appartienne. Vous souhaitez en savoir plus ? www.degroofpetercam.lu ou prenez rendez-vous au +352 45 35 45 42 19

Imagine Tomorrow since 1871

Banque Degroof Petercam Luxembourg S.A., 12, rue Eugène Ruppert - L-2453 Luxembourg, R.C.S. B25459.

Et vous, comment IMAGINEZVOUS l’avenir ?

Édito #LaBanquePrivéeDeDemain

www.maisonmoderne.com Téléphone : 20 70 70 E-mail : publishing@maisonmoderne.com Courrier : BP 728, L-2017 Luxembourg Bureaux : 10, rue des Gaulois, Luxembourg-Bonnevoie

L’aube d’une nouvelle ère

fondateur

Mike Koedinger ceo

Geraldine Knudson directeur administratif et financier

Etienne Velasti

Rédaction Téléphone : (+352) 20 70 70-100 Fax : (+352) 29 66 19 E-mail : press@paperjam.lu Courrier : BP 728, L-2017 Luxembourg directeur de la publication

Mike Koedinger

directrice des développements éditoriaux

Nathalie Reuter

rédacteur en chef digital

Nicolas Léonard

secrétaire de rédaction

Jennifer Graglia free-lances Alex Barras, Quentin Deuxant, Marie François, Sébastien Lambotte, Michaël Peiffer, Jeanne Renauld photographes

Romain Gamba, Matic Zorman correction

Pauline Berg, Lisa Cacciatore, Sarah Lambolez, Manon Méral, Elena Sebastiani Brand Studio Téléphone : (+352) 20 70 70-300 Fax : (+352) 29 66 20 E-mail : regie@maisonmoderne.com strategic business development advisor

Francis Gasparotto

head of sales operations and people

Lionel Scaloni

head of media sales and solutions

Dominique Gouviaux assistante commerciale

Céline Bayle

directeur de la création

Jeremy Leslie

directeur artistique

Marielle Voisin

manufacturing manager

Myriam Morbé mise en page

Stéphane Cognioul (coordination)

natureOffice.com | DE-261-JYACEBD

D’une crise à l’autre… Après l’abandon du secret bancaire, qui a rebattu les cartes sur la Place et obligé les professionnels à embrasser la stratégie de l’argent blanc, après la crise des subprimes et ses répliques – qui ont bien failli mettre à genou tout le secteur financier –, voici la crise du Covid. Dont on peut déjà tirer un enseignement majeur pour le secteur : dans le monde de demain, la banque privée sera durable ou ne sera pas. Durable, d’abord dans les investissements qu’elle va proposer à sa clientèle. L’investissement durable devient incontournable. La clientèle est en demande. Comme si la crise avait précipité la prise de conscience de la nécessité d’investir « sainement ». Durable, ensuite, dans ses services. Et plus précisément dans la manière dont elle contacte et interagit avec ses clients. Dans un monde où le contact personnel est la clé, où la relation de confiance entre le client et le banquier doit s’incarner, le virage du numérique a dû être pris. Et semble avoir été pris. Les banquiers privés ont continué à conseiller, mais aussi, et surtout, à rassurer. On a l’impression que, si les relations devenaient plus distantes, elles devenaient également plus profondes. L’autre avantage de cette numérisation forcée, c’est l’amélioration de la gestion des risques et de l’efficacité opérationnelle. Presque un cadeau pour une industrie qui, si elle voit ses actifs sous gestion augmenter régulièrement – au Luxembourg, depuis 2009, les actifs ont plus que doublé –, voit aussi ses marges régulièrement s’éroder, tandis que ses coûts augmentent. Tout économiste qui se respecte vous dira que, dans chaque crise, il y a des opportunités qui sommeillent. Cela semble être le cas pour la banque privée.

Please recycle. Vous avez fini de lire ce magazine ? Archivez-le, transmettez-le ou bien faites-le recycler ! Tous droits réservés. Toute reproduction, ou traduction, intégrale ou partielle, est strictement interdite sans l’autorisation écrite délivrée au préalable par l’éditeur. © MM Publishing and Media SA. (Luxembourg) Maison Moderne ™ is used under licence by MM Publishing and Media SA. — ISSN 2354-4619

Auteur MARC FASSONE

AVRIL 2021 PRIVATE BANKING

3

CHOOSE A RELIABLE PARTNER AND A PACKAGE TAILORED

TO YOUR NEEDS SELFINVEST

ACTIVINVEST

ACTIVINVEST +

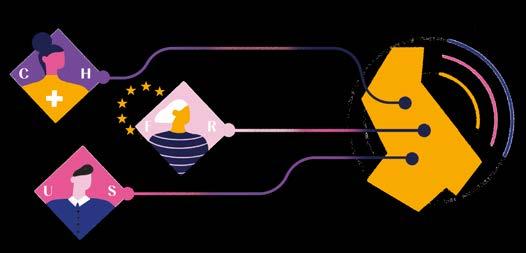

ACTIVMANDATE

Banque et Caisse d’Epargne de l’Etat, Luxembourg, établissement public autonome 1, Place de Metz, L-2954 Luxembourg, R.C.S. Luxembourg B30775

Private banking Avril 2021

06 SUR LE RADAR

L’enjeu des ultra HNWI 08 LE JOUR OÙ

… Nous avons revu l’approche de la banque privée Raiffeisen 10 Dossier

Le Luxembourg, hub européen affirmé –

12 CONJONCTURE

Plus de 10 ans de croissance ininterrompue

–

18 INTERVIEW

AVEC PIERRE ETIENNE « Tout en étant concurrents, nous sommes partenaires d’un destin commun »

–

24 THE PLACE TO BE

Le Luxembourg, hub européen de la banque privée

–

28 TOOLBOX

Les petits plus du Luxembourg

–

30 ATTENTES DES

INVESTISSEURS Le choc des générations ?

–

32 SERVICES

« SUR-MESURE » Un accompagnement dans les moindres détails

–

Illustration

Ana Gaman

34 FACE À FACE

La combinaison gagnante du mentorat

–

36 INVESTISSEMENT VERT Le durable n’est plus une option

40 EN QUATRE POINTS

Encore timide, l’impact investing sort de l’ombre

–

42 GESTION DE FORTUNE

Une envie d’indépendance

–

44 À TRAVERS LE PAYS

La liste des banques privées

–

48 TECHNOLOGIES

Les défis de la digitalisation

50 TECH ÉMERGENTES

Les robo-advisors au Luxembourg 54 COMPLIANCE

Sous un feu nourri de réglementations 58 CAPITAL-

INVESTISSEMENT

Le private equity s’invite à table 60 MÉTIER SPÉCIFIQUE

Le profil du parfait banquier privé 62 INTERVIEW

AVEC KRIS DE SOUTER

Banquier privé et family officer, différents mais complémentaires 66 FORECAST

Où en sera la finance durable en 2021 ?

–

AVRIL 2021 PRIVATE BANKING

5

Sur le radar

L’enjeu des ultra HNWI 21 % TOP 10

D’où viennent les plus riches ? Chaque année, Knight Frank, au cœur de son Wealth Report, établit un classement des pays accueillant le plus d’individus possédant un patrimoine de plus de 30 millions de dollars. Les États-Unis dominent le classement 2020, avec 240.575 ultra-riches, soit plus que l’Europe et l’Asie réunies. 513.244, c’est le nombre total d’UHNWI dans le monde en 2019, soit 6 % de plus que l’année précédente. La prévision de croissance de 27 % sur cinq ans porterait le total à 649.331. 1

Origine géographique des actifs de la clientèle (2019) L’Europe demeure le premier marché pour la banque privée au Luxembourg avec 85 % des actifs sous gestion.

États-Unis 240.575

FR, BE, GER

2

Chine 61.587

3

Allemagne 23.078

4

France 18.776

5

Japon 17.013

6

Royaume-Uni 14.367

7

Italie 10.701

8

Canada 9.325

9

Russie 8.924

10

Suisse 8.395

6

DANS LE MONDE ENTIER

17 %

* Actifs multijuridictionnels : il s’agit des comptes de clients résidant dans plusieurs juridictions ou de clients regroupés sous des contrats d’assurance-vie (les comptes étant ouverts au nom de la compagnie d’assurances). Source Enquête ABBL-CSSF 2020 sur le secteur de la banque privée – chiffres fin 2019

PRIVATE BANKING AVRIL 2021

LUXEMBOURG

Cible privilégiée des banques privées luxembour geoises, les ultra-riches – les UHNWI, pour « ultra high net worth individuals » – offrent les meilleures perspectives de croissance pour les banques. Zoom sur l’origine géographique des actifs sous gestion de la banque privée au Luxembourg, qui veut cibler davantage une clientèle internationale hors UE.

3 QUESTIONS À

FABIO MANDORINO

Senior adviser – Member Relations department au sein de l’ABBL

5 %

MULTI-JURISDICTIONAL ASSETS *

10 %

RESTE DU MONDE

D’où proviennent les actifs sous gestion confiés à des acteurs de la banque privée luxembourgeoise ? La banque privée luxembourgeoise revêt un caractère international prononcé. En témoigne l’origine géographique des actifs de la clientèle. Fin 2019, on constate que 85 % des actifs gérés par des membres de notre Private Banking Group Luxembourg appartiennent à des résidents européens. La proportion des actifs détenus par des clients issus des pays limitrophes au Luxembourg – la Belgique, la France et l’Allemagne – reste stable, tandis que la part des actifs ayant pour origine le reste de l’Europe s’accroît. Un peu plus de 10 % des actifs sous gestion appartiennent à des clients situés au-delà des frontières de l’Union européenne, principalement en Amérique du Sud, au Moyen-Orient et en Asie. Pourquoi le Luxembourg attire-t-il les clients fortunés européens ? Les acteurs ont développé une connaissance poussée des réglementations propres à chaque pays européen, pour pouvoir accompagner au mieux une clientèle dont la dimension est internationale, dans le respect des règles qui s’imposent à eux. Cette expertise multijuridictionnelle constitue l’un des principaux avantages compétitifs de la banque privée luxembourgeoise.

RESTE DE L’EUROPE 47 %

Le Luxembourg doit-il nourrir l’ambition d’aller chercher des clients au-delà des frontières de l’Union européenne ? La part des actifs provenant du reste du monde appartient souvent à des clients de banques globales ou étrangères, brésiliennes ou asiatiques, qui s’installent au Luxembourg pour accéder au marché européen. L’enjeu, pour la Place, est de parvenir à attirer ces banques au Luxembourg, en valorisant notre écosystème auprès d’elles. Auteur S. L.

AVRIL 2021 PRIVATE BANKING

7

Le jour où…

… Nous avons revu l’approche de la banque privée Raiffeisen Si Banque Raiffeisen est riche d’une longue histoire, sa banque privée, sous sa forme actuelle, n’existe que depuis 2017. Selon Georg Joucken, head of private banking au sein de Raiffeisen, à l’origine de cette belle histoire, ce pari était le bon.

Pour nous différencier de la concurrence, nous avons choisi de déployer notre activité de banque privée au niveau du réseau : dans chacune de nos 37 agences, nos clients peuvent donc consulter un private banker qualifié, en gardant à l’esprit le principe selon lequel c’est à la banque de s’adapter au client. Nous mettons également une hotline de l’investisseur à disposition de nos membres et clients. Un investment desk s’occupe de coordonner et d’animer l’activité de placement, mais aussi de sélectionner les différents produits que nous proposons. Bien que nous soyons co-promoteurs de Lux Funds et que nous commercialisions les fonds de notre partenaire Vontobel, la banque dispose d’une grande liberté dans le choix de ses produits, notamment en utilisant le concept ‘best of’. Il s’agit d’un processus de sélection 8

PRIVATE BANKING AVRIL 2021

Les activités de placement de Raiffeisen se divisent en trois services : R-Gestion, R-Conseil et R-Invest. Chacun de ces services accorde une place importante aux produits durables, qu’il s’agisse de fonds ESG (environnemen taux, sociaux et de gouvernance, ndlr) certifiés par Luxflag ou Febelfin, de fonds indiciels qui répondent aux critères SRI (socially responsible investment, ndlr), de green bonds, ou encore de produits structurés pour lesquels nous nous fions également au label de Vontobel. La banque propose également une gestion discrétionnaire et un plan d’épargne en fonds d’investissement durables. Quatre ans après avoir lancé cette nouvelle approche en matière de placements, nous sommes tous très contents de l’évolution de notre activité, qui a plus que doublé. À l’avenir, l’enjeu consistera à trouver les bonnes réponses aux besoins des clients, en trouvant un équilibre entre le digital et l’humain. C’est là un aspect particulièrement important pour une banque coopérative comme la nôtre, où la proximité et la satisfaction des clients sont des éléments essentiels. Enfin, nous devrons également faire face, au cours des prochaines années, aux conséquences de l’avalanche réglementaire qui s’est abattue sur le secteur. »

Auteur Q. D.

Georg Joucken, head of private banking au sein de Raiffeisen.

Romain Gamba

Ceci s’explique également par l’évolution des besoins de nos clients, qui sont, pour la grande majorité, des résidents luxembourgeois, avec un profil d’investisseur plutôt prudent et défensif. Ils privilégient les investissements dans l’immobilier et préfèrent souvent les produits monétaires ou obligataires. La baisse des taux d’intérêt les a amenés à rechercher des alternatives. C’est dans ce contexte qu’une activité de placement plus structurée, avec une nouvelle approche, a vu le jour le 1er janvier 2017.

en architecture ouverte, développé en interne, sur la base duquel nous sélectionnons en toute transparence des fonds qui sont à la fois plus performants et moins risqués que leur indice de référence sur plusieurs années. Si aucun fonds ne correspond à nos critères, nous recommandons d’acheter des fonds qui répliquent des indices (ETF). Cette méthode a porté ses fruits jusqu’ici, en nous fournissant de très bons résultats.

Photo

« Banque Raiffeisen existe depuis près de 95 ans. Si, historiquement parlant, elle avait tendance à se concentrer sur les affaires courantes, la gestion de l’épargne, ou encore les crédits aux particuliers et professionnels, son activité de placement s’est étoffée au fil des années. Au départ, cette activité se limitait essentiellement à l’achat et à la vente de titres. C’est suite à la signature d’un partenariat avec la banque suisse Vontobel, en 2009, que la banque a commencé à se focaliser davantage sur le service de gestion discrétionnaire.

Asset Management Wealth Management Asset Services Alternative Investments

Clearcut #1, Palm Oil Plantation, Borneo, Malaysia, 2016 (détail), photo © Edward Burtynsky, Courtoisie Flowers Gallery, Londres / Nicholas Metivier Gallery, Toronto.

Pictet & Cie (Europe) SA 15 Avenue John F. Kennedy 1855 Luxembourg +352 46 71 711 groupe.pictet

Dossier

10

PRIVATE BANKING AVRIL 2021

Le Luxembourg, hub européen affirmé Agilité, expertise multijuridictionnelle, accompagnement soigné, le Luxembourg se positionne plus que jamais comme la porte d’entrée du marché européen de la banque privée. Suite au Brexit, la position du Grand-Duché comme hub européen de la gestion de fortune s’est vue renforcée. Plusieurs banques internationales y ont relocalisé leur activité de banque privée. Ce sont à la fois les compétences multiples développées sur la Place, la stabilité financière attestée par le triple A, ainsi que la stabilité politique, sociale et économique qui sont traditionnellement mises en avant pour expliquer l’attrait de l’univers de la gestion de fortune luxembourgeoise. Mais le réel avantage compétitif du secteur reste pourtant sa capacité à répondre à des problématiques transfrontalières complexes. Avec quelques extras qui rendent le hub luxembourgeois encore un peu plus attrayant, comme son expertise en matière de philanthropie et d’investissements plaisir, ou encore les services rendus par les family offices.

Illustration

Ana Gaman

Le segment des UHNWI représente dorénavant plus de 58 % du volume d’actifs sous gestion. Des actifs sous gestion qui flirtent avec la barre des 500 milliards d’euros. La clientèle ciblée est à 85 % européenne. Les banquiers privés étaient donc au rendez-vous durant la pandémie. Le relationnel étant central en gestion de fortune, le défi posé par la crise sanitaire de préserver ce lien a été remporté par les acteurs de la Place. La crise sanitaire ayant en plus accéléré les projets de numérisation qui étaient déjà en train de se réaliser. Les challenges restant à relever dans le futur sont surtout ceux de la gestion des coûts liés aux enjeux réglementaires et d’attirer des talents de l’étranger. AVRIL 2021 PRIVATE BANKING

11

Dossier

Plus de 10 ans de croissance ininterrompue L’activité de gestion de fortune au Luxembourg ne s’est jamais aussi bien portée, n’en déplaise aux Cassandre qui, il y a quelques années, misaient sur sa disparition. L’expertise des banquiers privés de la place financière est aujourd’hui reconnue et très appréciée d’une clientèle internationale de plus en plus riche.

12

PRIVATE BANKING AVRIL 2021

Croissance soutenue En 2020, la progression de l’activité de la banque privée au Luxembourg tient d’ailleurs essentiellement aux performances des marchés. L’évolution de l’activité dans son ensemble, sur plusieurs années, se porte bien, comme en témoigne la récente étude Luxembourg Private Banking Survey 2020 de l’Association des banques et banquiers, Luxembourg (ABBL). Cette enquête consolide les chiffres du secteur sur base des indicateurs partagés par les membres du Private Banking Group Luxem bourg (PBGL), à savoir les acteurs luxembourgeois dédiés à la banque privée et à la gestion de fortune. « Si l’on considère les actifs sous gestion confiés à nos membres, on atteint 466 mil liards d’euros à la fin de l’année 2019. Nous devrions donc approcher ou franchir la barre des 500 milliards en 2020 », commente Fabio Mandorino, senior adviser – Private banking au sein de l’ABBL. Depuis 2008 et la crise financière, le volume d’actifs sous gestion confiés aux acteurs de la banque privée luxembourgeoise a plus que doublé (+107 %), passant de 225 milliards à 466 milliards d’euros en 2019. « C’est le résultat de 11 années consécutives de crois sance pour le métier, poursuit Fabio Mandorino. La taille de la banque privée luxembourgeoise reste toutefois moins conséquente que ce que repré sente la Suisse, référence dans le domaine de la gestion de fortune. On estime que le volume d’actifs sous

Ana Gaman

Liens renforcés Douze ans plus tard, le monde est à nouveau mis à l’épreuve. À la différence que, cette fois, la crise a été de nature à renforcer les liens entre les conseillers en banque privée et leurs clients. « Alors que le monde vacillait dans l’incertitude et que les marchés chutaient, les banquiers privés ont répondu présent pour rassurer et conseiller leurs clients, en multi pliant les échanges et en restant proches de chacun malgré la distance, commente JeanPascal Nepper, partner, head of banking and insurance au sein de KPMG Luxembourg. En période de crise, on se raccroche à ce que l’on connaît. La crise a sans aucun doute permis de consolider les relations que les acteurs luxem bourgeois entretenaient avec leurs clients. » Si les marchés ont reculé en mars et avril 2020, ils ont ensuite rapidement remonté. Durant cette période, avec l’aide de leur conseiller, les investisseurs ont pu réagir efficacement. « Les clients actifs ont pu effectuer quelques belles opérations et atteindre des performances rarement réalisées sur les transactions, commente Émilie Serrurier-Hoël, head of wealth

management Europe au sein de la Banque internationale à Luxembourg (BIL). Dans un contexte de crise, il est effectivement important de pouvoir s’appuyer sur les solutions de conseil proposées par un gestionnaire de fortune acces sible, qui vous connaît bien et qui peut vous aider à saisir les opportunités liées à la situa tion. » Bien vendre et bien acheter, alors que règne une grande volatilité, permet en effet de tirer son épingle du jeu.

Illustration

Une crise n’est pas l’autre. Celle que nous traversons actuellement, et dont on peine encore à évaluer les conséquences économiques, sociales et sociétales, n’a rien de comparable à celle de 2008, qui trouvait son origine au cœur des systèmes financiers. Les conséquences de chacune de ces deux crises sur l’activité de banque privée luxembourgeoise apparaissent même comme diamétralement opposées. Le séisme de 2008 avait entraîné une crise de confiance dans l’industrie financière, et dans la banque en particulier, conduisant à davantage de transparence. À partir de là, le modèle de la banque privée luxembourgeoise, alors remis en question, a commencé une mue profonde, vers une autre clientèle, plus fortunée, plus exigeante, désireuse de profiter d’un accompagnement global de gestion patrimoniale.

Conjoncture

gestion en Suisse est quatre fois plus important qu’au Luxembourg. Notre développement, toute fois, est beaucoup plus prononcé. Entre 2012 et 2019, le volume d’actifs sous gestion au Luxembourg a connu une croissance de 67 %, contre 24 % en Suisse. On reste petit, mais on croît plus vite. »

Photo

KPMG

Plus riches, plus internationaux Entre 2008 et aujourd’hui, le métier a profondément changé. Faisant le deuil du secret bancaire, les acteurs de la banque privée ont développé une nouvelle proposition de valeur s’appuyant notamment sur une expertise poussée en gestion, structuration et planification patrimoniales à une échelle transfrontalière. Cette réorientation radicale a entraîné une évolution conséquente de la clientèle. « Nous avons vu le segment des clients détenant plus de 20 millions d’euros croître au fil des dernières années. Aujourd’hui, cette clientèle représente plus de 58 % du volume d’actifs sous gestion, explique Jean-Pascal Nepper. La part de la clientèle dite ‘affluent’, détenant moins d’un million d’euros, s’est réduite considéra blement. Ces clients ne représentent plus que 8 % des actifs sous gestion. » Le Luxembourg attire donc désormais et avant tout une clientèle internationale, active, mobile, sophistiquée et exigeante. « Parvenir à la satisfaire implique de disposer de compé tences élargies. Au-delà du conseil en investis sement, il est nécessaire de s’appuyer sur une expertise en structuration et planification patrimoniales, d’être en capacité d’accompa gner le client en considérant la fiscalité inter nationale, de pouvoir proposer une gamme de produits d’investissement élargie et, plus que tout, d’assurer une gestion optimale de la rela tion client », ajoute Jean-Pascal Nepper. Empreinte internationale Les banquiers privés et gestionnaires de fortune peuvent aujourd’hui s’appuyer sur un écosystème enrichi, avec un accès direct à une large diversité de partenaires, avocats, fiscalistes, assureurs, spécialistes des investissements alternatifs ou encore de la philanthropie. « Les clients se tournent désormais vers le Luxembourg pour accéder à toute cette expertise, pour la capacité des acteurs à mobi liser les bons experts afin de concevoir les solu tions les plus adaptées à leurs besoins, précise Émilie Serrurier-Hoël. Ce que la clientèle for tunée vient avant tout chercher au Luxembourg, c’est une capacité à répondre à des probléma tiques transfrontalières complexes, qui tient compte de leur empreinte internationale. » En 2018, les clients belges, français et allemands détenaient 16 % du volume d’actifs sous gestion. Cette proportion reste très stable. Le volume d’actifs de clients provenant du reste de l’Europe, par contre, a considérablement évolué, passant de 40 % des actifs totaux

dans le domaine de la gestion de fortune. Une banque privée purement domestique n’aura généralement pas l’expertise pour accompagner le client à travers des problématiques qui dépassent les frontières nationales.

JEAN-PASCAL NEPPER Partner, head of banking and insurance KPMG Luxembourg

Porte d’entrée En tant que hub européen de la gestion de fortune, le Luxembourg dispose aujourd’hui d’un réel avantage compétitif. Cette position a d’ailleurs été renforcée suite au Brexit. La City de Londres étant sortie de l’Union européenne, plusieurs banques internationales ont choisi de relocaliser leur activité de banque privée au Luxembourg pour pouvoir continuer à servir une clientèle établie au cœur de l’Union européenne. « Nous sommes aujourd’hui la seule place financière en Europe à jouir de cette aura, confirme Fabio Mandorino. Les grands acteurs globaux de la banque privée qui n’étaient pas encore au Luxembourg ont rejoint la Place suite à la sortie du Royaume-Uni de en 2014 à 46 % en 2018. Ces clients ont géné- l’Union européenne, à l’instar de Goldman ralement une dimension internationale. Sachs, Citi (qui a rapatrié son activité de banque Résidents d’un pays déterminé, ils peuvent privée et environ 20 milliards d’encours au avoir des investissements, comme des entre- Luxembourg ) ou encore JP Morgan. Le prises ou de l’immobilier, dans un ou plusieurs Luxembourg se positionne plus que jamais autres pays, ou encore des enfants qui vivent comme la porte d’entrée du marché européen à l’étranger. « Tout en tenant compte des enjeux pour les acteurs de la banque privée ayant une réglementaires et fiscaux propres au pays de empreinte globale. » Ces dernières années, les résidence de chaque client, la banque privée autorités et les acteurs de la place financière luxembourgeoise cherche à mettre en place les ont multiplié les efforts de promotion à trasolutions les plus adaptées pour structurer un vers le monde, avec un focus important sur patrimoine diversifié et envisager les moyens le Moyen-Orient ou encore l’Amérique du de garantir la préservation et la transmission Sud. Plusieurs banques chinoises ont établi de ce patrimoine », assure la responsable de leur quartier européen au Luxembourg. Le l’activité Wealth management de la BIL. C’est pays est aussi désormais l’unique tête de pont là la principale valeur ajoutée du Luxembourg des banques suisses en Europe.

« Nous avons vu le segment des clients détenant plus de 20 millions d’euros croître au fil des dernières années. »

ÉVOLUTION DE LA TYPOLOGIE DE LA CLIENTÈLE EN POURCENTAGE (2015-2019) En millions d’euros > 20 54 %

54 %

10-20 52 %

56 %

58 %

5-10 1-5 <1

8 %

8 %

8 %

8 %

8 %

8 %

17 %

17 %

18 %

9 % 9 % 16 %

9 % 9 % 16 %

13 %

13 %

12 %

10 %

8 %

2015

2016

2017

2018

2019

Source

KPMG/Alfi Loan Fund Survey

AVRIL 2021 PRIVATE BANKING

13

Dossier Conjoncture

« La stabilité politique, sociale et économique du Grand-Duché, confirmée par son triple A, attire aussi bien les institutions bancaires inter nationales, qui sont aujourd’hui, pour la plu part, présentes sur la Place, que les clients », assure Jean-Pascal Nepper. Alors que le monde est en proie à l’incertitude, les clients fortunés trouvent ici un lieu sûr pour placer leur patrimoine. « Beaucoup peuvent aujourd’hui craindre l’avenir. Dès lors, ils n’hésitent pas à rapatrier leurs actifs au Luxembourg, qui offre un cadre plus rassurant que les pays voisins, ajoute Émilie Serrurier-Hoël. La croissance de l’activité sur place tient beaucoup à cette réputation. Aujourd’hui, les grands acteurs de la banque privée n’hésitent pas à réorienter leurs clients vers le Luxembourg, principale ment si leur situation implique le recours à des compétences transfrontalières. Pour une banque comme la nôtre, qui ne dépend pas d’une mai son mère à l’étranger, c’est à travers notre réseau d’intermédiaires que nous allons à la rencontre de ces clients en faisant valoir la stabilité du Luxembourg et l’expertise des acteurs locaux. » Grandir avec l’industrie des fonds Autre atout de la banque privée luxembourgeoise : sa proximité avec l’industrie des fonds du pays – la seconde plus importante au monde. Le développement de la banque privée luxembourgeoise est désormais intimement lié à l’évolution de l’industrie des fonds et au développement de nouveaux produits d’investissement, dans le domaine des fonds alternatifs ou encore des fonds durables, pour lesquels l’appétit des investisseurs est grandissant. Les solutions proposées permettent d’accompagner les clients tout au long du cycle de vie. « Pour les entrepreneurs en phase de création de valeur, des structures de private equity nous permettent de les accompagner, commente Émilie Serrurier-Hoël. Pour certains clients actifs dans l’immobilier, des structures de fonds alternatifs immobiliers sont également une solution de structuration patrimoniale. Pour d’autres, qui sont davantage préoccupés par des problématiques de transmission et de planifi cation, soucieux de laisser un monde meilleur aux nouvelles générations, ils trouveront leur bonheur dans une offre vaste de fonds à carac tère ESG. » Garantir la qualité de la relation Si, ces derniers mois, l’activité de gestion de fortune luxembourgeoise a continué à bien se porter, la crise a mis en évidence des enjeux nouveaux, des défis importants auxquels les acteurs doivent s’atteler. « Dans le métier, le relationnel est central. Il faut être au plus proche des clients, tisser des liens de confiance. Pour bien les accompagner, nous devons bien les connaître, pouvoir explorer les divers aspects de leur vie, indique Émilie Serrurier-Hoël. Au-delà du besoin urgent lié à une chute des marchés, la 14

PRIVATE BANKING AVRIL 2021

ABC DE LA BANQUE PRIVÉE Découvrez l’univers de la gestion de fortune luxembourgeoise à travers cinq concepts-clés.

CONSEIL EN INVESTISSEMENT La banque privée regroupe aujourd’hui toute l’activité inhérente à la gestion de fortune. Mais c’est avant tout pour profiter d’un conseil en investissement personnalisé que les clients fortunés font appel à ses services.

PLANIFICATION Le banquier privé, en étant à l’écoute de son client, l’accompagne dans la durée et l’aide à placer son patrimoine au service de ses attentes et objectifs. Le conseiller en banque privée peut suivre une famille sur plusieurs générations, en cherchant à préserver le patrimoine familial et à mettre en place des solutions de transmission autour d’une gouvernance adaptée.

RELATION Plus que l’expertise, c’est la qualité de la relation entre le banquier et son client qui prime. Pour bien comprendre chaque client et sa situation, le conseiller en banque privée doit obtenir sa confiance. Il n’est pas rare que le banquier privé devienne un intime de ses clients.

STRUCTURATION INTERNATIONALE Les clients de la banque privée ont le plus souvent un patrimoine se répartissant sur plusieurs pays. Il peut être constitué de titres, d’entreprises, de biens immobiliers, d’œuvres d’art ou encore de bateaux… Un des enjeux est de parvenir à structurer cet ensemble, parfois hétéroclite, pour en garantir la gestion et la préservation dans la durée.

UHNWI Aujourd’hui, la banque privée luxembourgeoise cible une clientèle fortunée, et même extrêmement fortunée. Elle appartient à la catégorie des ultra high net worth individuals, soit des personnes détenant des actifs pour une valeur minimale de 30 millions d’euros.

relation s’appuie sur des discussions informelles, permettant de prendre le temps de regarder ce qu’il se passe dans leur vie, dans leurs affaires, de comprendre leurs objectifs et leurs préoccu pations pour mieux envisager l’avenir avec eux. Or, avec la distance, le défi est de parvenir à préserver ce lien, à maintenir un relationnel aussi riche qu’avant la pandémie. » Les outils de visioconférence permettent de maintenir le lien. Et, bien évidemment, le téléphone reste un outil de communication particulièrement efficace. Mais l’un et l’autre n’offrent pas la même profondeur de relation qu’un déjeuner ou un dîner partagé au restaurant. À travers eux, il est aussi plus difficile de prendre en considération les aspects liés à la communication non verbale. Poursuivant sa transformation, et pour continuer à grandir, l’ensemble de la banque doit placer le client au centre de toutes les attentions. « Il est essentiel de renforcer en permanence l’expérience client proposée. Si l’on parle beaucoup d’automatisation et de robo-advising, au niveau de la banque privée, ces éléments doivent se mettre au service du conseiller, bien en chair. L’idée est de mettre le numérique au service d’un banquier privé ‘augmenté’, qui reste garant de la qualité de la relation, explique Jean-Pascal Nepper. Si le client demande de plus en plus de pouvoir effectuer des opérations directement, au départ d’interfaces numériques, il voudra pouvoir parler directement à son banquier quand, par exemple, le marché s’effondre de 8 % en une seule journée. Seule une vraie personne pourra le rassurer, lui offrir de nouvelles perspectives. C’est aussi dans ces moments que le banquier privé fait toute la différence. » La distance pose aussi un vrai défi, par rapport à l’aspect commercial, pour convertir de nouveaux clients. Sans événements physiques, comme cela a été le cas depuis le début de la crise du Covid-19, la commercialisation active des services est beaucoup plus complexe. « Par écrans interposés, c’est un véritable défi de créer du lien avec le client, de dévelop per une relation authentique, assure JeanPascal Nepper. Dans ce domaine, il faut parvenir à se réinventer. Mais ce n’est pas simple. » Allier expérience client et réglementation Dans l’ensemble, et considérant les impacts de la crise, les acteurs de la banque privée ont pris conscience de l’importance d’améliorer l’ensemble de leurs canaux de communication pour mieux suivre le client. Pourquoi un conseiller ne pourrait-il pas prendre des nouvelles de son client via WhatsApp ou tout autre service de messagerie instantanée couramment utilisé ? « Avec la crise, pas mal de projets de numérisation enfouis dans les tiroirs ont été remis sur la table de travail, autour notamment de l’expérience client et de la relation, poursuit

ETF Climat de Lyxor

Et si vous aviez le pouvoir de changer le monde ?

Ensemble, nous pouvons contribuer à limiter le réchauffement climatique Nous pensons que vos investissements ont le pouvoir de changer le monde. C’est pourquoi nous avons lancé notre nouvelle gamme de fonds Climat ayant pour objectif de répliquer des indices élaborés par MSCI et S&P. Agissez dès aujourd’hui grâce aux ETF Lyxor conçus pour contribuer à limiter le réchauffement climatique à 1,5 ° C et préserver notre planète. Choisissez parmi des expositions actions de la zone euro, Europe, Monde, pays émergents et américaines. Nous sommes convaincus que l’investissement responsable peut contribuer à construire un avenir durable.

Agissez maintenant

LyxorETF.lu/climat A l’attention des investisseurs professionnels. Les ETF présentent un risque de perte en capital. Source : Lyxor International Asset Management. Lyxor International Asset Management (Lyxor ETF), Société par actions simplifiée, Tours Société Générale, 17 cours Valmy, 92800 Puteaux (France), RCS 419 223 375 Nanterre, est une société de gestion de portefeuille agréée par l’Autorité des marchés financiers sous le numéro GP0424 et conforme aux dispositions des Directives OPCVM (2009/65/CE) et AIFM (2011/61/EU). Pour plus d’informations sur les risques spécifiques liés à ces ETF nous vous recommandons de consulter le prospectus ainsi que le DICI disponibles en français sur le site www.lyxoretf.com.

Dossier Conjoncture

« Le principal enjeu, pour soutenir la croissance, réside dans le développement et l’attraction des talents. Chaque banque doit s’appuyer sur des compétences spécifiques. » 16

PRIVATE BANKING AVRIL 2021

Alors que l’effectif total du secteur bancaire reste stable, avec 26.337 employés en 2019, le secteur bancaire privé a enregistré une légère diminution du nombre de personnes employées. Le nombre total d’employés à temps plein était de 6.224 à la fin de l’année 2019 (-6,8 % par rapport à 2018), dont 1.365 (-6,6 % par rapport à 2018) sont des employés en contact direct avec la clientèle. Cette diminution est largement attribuée à la réaffectation du personnel, comme les transferts vers différentes fonctions au sein d’une même institution, les nouvelles opportunités d’emploi au sein d’autres institutions, associées à la gestion de fortune mais ne rentrant plus dans le périmètre de la banque privée, ou encore les départs à la retraite.

les solutions en Europe ne sont pas encore suf fisamment harmonisées. Si Luxtrust fonc tionne bien au Luxembourg, de telles solutions restent fastidieuses à déployer pour nos clients à l’étranger. » Le défi des compétences Le métier de banquier privé au Luxembourg aurait donc encore de beaux jours devant lui. Toutefois, pour continuer à grandir au-delà de cette crise, il faut sans cesse parvenir à consolider les acquis et à élever plus haut encore le niveau de services. « Le principal enjeu, pour soutenir la croissance, réside dans le développement et l’attraction des talents. Chaque banque doit s’appuyer sur des compé tences spécifiques. Le banquier ne peut désor mais plus travailler seul, il doit pouvoir mobiliser des expertises diverses pour mettre en œuvre des crédits dédiés, planifier une transmission, envisager des investissements dans des domaines très précis », assure Émilie Serrurier-Hoël. La boîte à outils luxembourgeoise est déjà riche. Toutefois, il faut sans cesse veiller à l’enrichir, à la renforcer pour parvenir à répondre au haut niveau de sophistication qu’attendent les clients. « Pour cela, il faut que les relationship managers puissent avoir une hauteur de vue suffisante sur l’ensemble des possibilités que la Place offre et être en capacité de travail ler avec un family office, un avocat, un fisca liste ou encore un tiers gérant, afin de garantir la satisfaction de tous, assure Jean-Pascal Nepper. Plus que jamais, il faut apprendre à travailler en réseau, développer des connexions avec toutes les expertises présentes au Luxem bourg dans le domaine de la gestion de fortune, mais aussi avec l’industrie des fonds, pour avancer tous ensemble. » La place financière conservant une taille humaine, les acteurs

les mieux connectés peuvent mettre rapidement en place les solutions ad hoc en mobilisant du jour au lendemain les bonnes personnes. Cette agilité se traduit aussi au niveau des autorités, qui peuvent rapidement faire évoluer le cadre légal pour saisir les opportunités liées à cette activité. Au-delà, il faut aussi parvenir à attirer les bons talents. « Si l’Université, à travers son programme de mentoring, contribue à former les banquiers privés de demain, cela ne suffira pas à combler la demande en compétences du métier, commente Émilie Serrurier-Hoël. Il est donc important de bien faire valoir la richesse du métier, l’expertise du Luxembourg à l’in ternational et, plus largement, de communi quer une image positive du pays, cela afin d’attirer des talents de l’étranger. » Consolidation et rationalisation des coûts Si le métier doit investir pour mieux servir le client, il doit aussi faire face à une augmentation des coûts liés aux enjeux réglementaires. Tout cela pèse sur les marges des acteurs. « Dans ce contexte, les plus petites banques peinent à rester profitables. On assiste à un mouvement de consolidation du marché, avec une intensification des fusions et acquisitions ces dernières années, analyse Fabio Mandorino. Entre 2017 et 2020, nous avons perdu une dizaine de banques privées au Luxembourg. Certains acteurs ont rejoint d’autres groupes pour garantir la profitabilité de l’activité. D’autres ont renoncé à la licence bancaire, et aux obli gations qui y sont associées, pour proposer une activité indépendante de gestion des investis sements et de conseil en structuration. » Ce mouvement de consolidation devrait se poursuivre dans les années à venir. Le numérique, au-delà de la relation client, constitue un des leviers à mobiliser pour parvenir à une rationalisation des coûts. « Le numérique ne remplacera pas l’humain au niveau de la relation client. Mais de nom breuses tâches à faible valeur ajoutée peuvent très certainement être automatisées, afin de réduire les coûts. Certains processus opération nels peuvent être simplifiés », commente JeanPascal Nepper. Si les défis ne manquent pas, l’activité de banque privée au Luxembourg peut tirer profit de ses forces pour continuer à avancer. À n’en pas douter, le métier sortira comme l’un des grands gagnants de cette crise.

BIL

ÉMILIE SERRURIER-HOËL Head of wealth management Europe Banque internationale à Luxembourg (BIL)

L’EMPLOI DANS LA BANQUE PRIVÉE

Auteur S. L.

Photo

Jean-Pascal Nepper. De nombreux outils de communication sont aujourd’hui disponibles. Le vrai défi, si l’on commence à les multiplier, réside dans la manière de monitorer l’ensemble des échanges, afin de pouvoir répondre aux enjeux réglementaires. » Si le banquier privé peut prendre des nouvelles, via WhatsApp, de son client, de la réussite scolaire de ses enfants, de la manière dont ses affaires sont impactées par la crise, pour tout conseil en investissement, c’est en effet autre chose. La réglementation Mifid impose notamment que tout échange relevant du conseil en investissement soit enregistré et puisse être rendu accessible, à la demande, au régulateur. « En multipliant les canaux, il faut pouvoir faire la part des choses. C’est au banquier privé d’inviter son client qui l’inter pelle à propos d’un conseil en investissement via un outil de messagerie non sécurisée à pour suivre la discussion sur un canal officiel per mettant de garder des traces de l’échange, par téléphone ou messagerie sécurisée, par exemple, indique Jean-Pascal Nepper. En permanence, il faut trouver le juste milieu entre expérience client optimale et conformité réglementaire. » Le numérique, à de nombreux niveaux, peut aussi contribuer à l’amélioration de l’expérience client et pourrait se mettre au service d’une commercialisation plus active à distance. « Il importe encore d’avancer sur l’intégration de la signature électronique au cœur de nos processus, pour faciliter à la fois la vie du client et celle du banquier, commente Émilie Serrurier-Hoël. Or, à l’heure actuelle,

« ET SI ON ARRÊTAIT D’AVOIR UNE PENSÉE TOUTE DROITE ? » (probablement dit par) Victor Horta, 1892

ETF obligataires : adoptez une nouvelle approche Comment les fonds négociés en bourse (ETF) peuvent vous aider à relever les défis actuels du marché obligataire.

Voyez plus loin dans vos investissements. Risque de perte en capital. La valeur des investissements et le revenu en découlant peuvent évoluer à la baisse comme à la hausse et ne sont pas garantis. L’investisseur n’est pas assuré de récupérer son investissement initial. Jusqu’au 31 décembre 2020, publié par BlackRock Investment Management (UK) Limited, société agréée et réglementée par la Financial Conduct Authority (FCA), dont le siège social est situé au 12 Throgmorton Avenue, London, EC2N 2DL, Angleterre, Tél. +44 (0)20 7743 3000. Enregistré en Angleterre et au Pays de Galles sous le numéro 00796793. Pour votre protection, les conversations téléphoniques sont généralement enregistrées. BlackRock est un nom commercial de BlackRock Investment Management (UK) Limited. Veuillez-vous reporter au site Internet de la Financial Conduct Authority pour consulter la liste des activités autorisées menées par BlackRock. A partir du 1er janvier 2021, dans l’éventualité où le Royaume-Uni quitterait l’Union européenne sans conclure d’accord avec cette dernière autorisant les entreprises britanniques à proposer des services financiers au sein de l’UE (Brexit sans accord), l’émetteur du présent document serait : -BlackRock Investment Management (UK) Limited pour tous les pays hors de l’Espace économique européen ; et -BlackRock (Netherlands) BV dans l’Espace économique européen. BlackRock (Netherlands) B.V. est autorisée et réglementée par l’Autorité néerlandaise des marchés financiers. Siège social Amstelplein 1, 1096 HA, Amsterdam, Tél : 020 - 549 5200, Tél : 31-20-549-5200. Numéro de registre du commerce 17068311 Pour votre protection, les appels téléphoniques sont généralement enregistrés. © 2021 BlackRock, Inc. Tous droits réservés. 1553878

Interview Pierre Etienne

« Tout en étant concurrents, nous sommes partenaires d’un destin commun » Pierre Etienne, président du Private Banking Group Luxembourg de l’ABBL, évoque les enjeux de compétitivité du métier. Au programme : évolution des compétences, transformation numérique, pression réglementaire et réputation…

Comment la clientèle a-t-elle évolué ? La clientèle cible reste européenne, à 85 %. C’est la taille moyenne des clients qui a principalement évolué, avec des profils plus fortunés à la recherche de services de gestion d’actifs, mais aussi de solutions de structuration patrimoniale globales, plus avancées. Nous nous sommes adaptés pour répondre à leurs attentes, en développant notamment un écosystème d’acteurs riche et diversifié. 18

PRIVATE BANKING AVRIL 2021

Les clients davantage dits mass affluent ont rapatrié leurs avoirs dans leur pays ou les ont régularisés, volontairement ou à la demande des banques luxembourgeoises, qui se sont inscrites dans une démarche de transparence totale, et nous sommes partis à la rencontre de nouveaux besoins exprimés par des clients internationaux. Selon vous, quels ont été les principaux facteurs de succès ? Je pense que c’est la combinaison de nombreux éléments. Le triple A du pays, encore récemment confirmé par les agences de notation avec une perspective stable, y est pour beaucoup. Aujourd’hui, le Luxembourg est l’un des derniers pays de l’Union européenne, avec l’Allemagne, à pouvoir afficher un tel niveau de confiance. Les clients viennent au Luxembourg pour sa stabilité économique, politique et sociale qui leur garantit une grande prévisibilité. Alors que le monde est incertain, ils cherchent une zone de refuge. À ces facteurs s’ajoute encore un grand pragmatisme des autorités, qui restent très accessibles. Nous disposons aussi d’un excellent régulateur, d’un excellent superviseur, qui agit pour protéger le client et l’investisseur final. Autrement dit, le Luxembourg apparaît toujours comme un refuge, mais plus pour les mêmes raisons que par le passé… La finance luxembourgeoise n’a plus à rougir de son s tatut. La transparence est là. L’activité se développe en parfaite conformité avec les directives européennes et de l’OCDE. Avec une proposition de valeur réelle et d’importants atouts, Luxembourg parvient à attirer de nouveaux clients. La place financière se distingue par une forte expertise multijuridictionnelle, nous permettant d’accompagner chaque client en considérant sa situation fiscale et la réglementation de son pays de résidence. Cette connaissance transfrontalière, associée au multilinguisme et à la multiculturalité qui prévalent au Luxembourg, est quelque chose d’unique. Comme vous le savez, l’activité de banque privée, c’est avant tout du relationnel. Ici, on peut a ccueillir le client dans sa langue et dans sa culture. Tout cela p ermet d’expliquer la croissance commerciale soutenue des dernières années.

Matic Zorman

Comment l’activité s’est-elle adaptée ? Au départ d’une politique volontariste, les acteurs de la banque privée, en collaboration avec les autorités, sont parvenus à faire évoluer le positionnement de la Place et l’offre de services de la banque privée. Nous avons défini une nouvelle proposition de valeur. Nous sommes passés d’une offre d’asset management, répondant aux attentes de la clientèle de l’époque, à une palette de services plus complète en matière de gestion et de structuration patrimoniale. Cela ne s’est pas fait du jour au lendemain, et s’est construit sur des atouts dont nous disposions déjà par le passé, mais qui étaient occultés jusque-là par d’autres avantages. Avec la disparition de ces derniers, les acteurs se sont donc mobilisés pour aller à la rencontre d’une nouvelle clientèle, désireuse de profiter d’un plus haut niveau d’expertise.

BIO EXPRESS Au service de la banque Pictet & Cie (Europe) SA, à Luxembourg depuis 2002, Pierre Etienne a accédé à la fonction d’administrateur délégué en 2010. Membre du comité de direction de Pictet Luxembourg depuis 2002, il a d’abord géré le volet administratif et opérationnel des activités liées aux fonds de placement. Puis, en 2009, il a intégré le comité de direction chargé, à Genève, des activités de banque dépositaire du groupe. Très investi dans le développement de la place financière, et plus particulièrement de l’activité de banque privée et de gestion patrimoniale luxembourgeoise, il préside actuellement le Private Banking Group Luxembourg. Il est aussi vice-président de l’Association des banques et banquiers, Luxembourg (ABBL).

Photo

Quel regard portez-vous sur l’évolution de l’activité de banque privée au Luxembourg ces dernières années ? Il est en effet intéressant de regarder d’où l’on vient pour mieux envisager vers quoi l’on doit tendre. Si l’on remonte à la précédente grande crise, celle de 2008, qui a fait évoluer vers l’ère d’une plus grande transparence, on constate dans quelle mesure notre activité a changé. À l’époque, beaucoup ont associé la levée du secret bancaire à la fin de l’activité de banque privée et de gestion de fortune au Luxembourg. Aujourd’hui, on peut constater avec fierté que ce n’est pas ce qui s’est produit, bien au contraire. En 2008, les actifs sous gestion confiés à des acteurs de la banque privée avoisinaient 250 milliards d’euros. Aujourd’hui, on flirte avec 500 milliards d’euros. Pour un pays dont le produit intérieur brut est d’environ 60 milliards d’euros, c’est remarquable.

09_credit Photos

Pierre Etienne, président du Private Banking Group Luxembourg de l’ABBL.

Interview Pierre Etienne

« La finance luxembourgeoise n’a plus à rougir de son statut. La transparence est là. »

Regardez-vous l’avenir avec optimisme ? La position unique de la place financière luxembourgeoise en Europe, avec des fondations saines, nous permet en effet d’être optimistes pour l’avenir. De la crise sanitaire découle un environnement chaotique, avec une crise économique, financière, budgétaire et sociale partout en Europe. Notre pays, toutefois, semble moins affecté que les pays voisins. Ce qui, pour le client et l’investisseur, est rassurant. Préserver ce statut implique cependant des efforts quotidiens de la part de l’ensemble des acteurs de l’écosystème, que ce soit pour maintenir le triple A ou pour satisfaire aux attentes toujours plus élevées des clients. Justement, comment évoluent les attentes des clients, et comment les acteurs de la Place s’adaptent-ils pour y répondre ? Pour préserver et renforcer la compétitivité de la Place, nous devons appréhender divers enjeux. L’un d’eux réside dans la nécessaire évolution des compétences dans le domaine de la gestion patrimoniale. En la matière, nous avons besoin de mener une transition importante. Elle doit nous permettre de faire évoluer notre métier, d’une part, et de transformer nos plateformes opérationnelles, d’autre part, pour mieux servir le client et gagner en efficacité. Si l’on s’attarde sur le métier, les compétences recherchées ont fondamentalement changé. Alors qu’hier, nous engagions beaucoup de farmers (fermiers, ndlr) – des banquiers privés qui accueillaient les clients sur place –, désormais, il nous faut des profils plus mobiles, des hunters (chasseurs, ndlr), qui peuvent aller à la rencontre du client, avec la culture adéquate. Si l’on voulait pénétrer le marché de la Suède, on ne pourrait le faire qu’avec un profil qui connaît la culture locale et la langue. Pour cette raison, il est aujourd’hui important de renforcer le statut de Place internationale du Luxembourg, en attirant de jeunes talents de divers horizons, pour les former et essayer de les garder. L’Université du Luxembourg, dans cette perspective, constitue un formidable outil, qu’il nous faut mieux valoriser. Au-delà de la culture, les compétences techniques évoluent-elles ? Oui, évidemment. Aujourd’hui, il est nécessaire de comprendre et de pouvoir proposer une large diversité d’actifs et de solutions d’investissement. Les clients, de plus en plus, souhaitent positionner leurs avoirs dans des structures alternatives, dans le private equity et le real estate. Cela implique, pour chaque acteur, de se doter ou de s’entourer de nouvelles compétences. S’il faut intégrer des compétences spécialisées, il est aussi nécessaire de disposer de bons généralistes. 20

PRIVATE BANKING AVRIL 2021

Le conseiller en banque privée n’est plus un asset mana ger, mais un wealth manager. On passe d’une approche « produits » à une autre, plutôt orientée « solutions ». Pour accompagner le client dans la gestion de l’ensemble de son patrimoine, son conseiller doit disposer de connaissances suffisantes dans le domaine de la gestion d’actifs variés, mais aussi d’autres, relatives à des aspects légaux, fiscaux ou des thématiques particulières, comme la philanthropie. Il ne doit pas tout savoir, mais bien être en mesure de comprendre la situation du client et savoir quelles solutions mobiliser pour répondre à sa problématique. Pour servir le client, plus que jamais, il faut être en mesure d’assembler un large panel de compétences, internes et externes, et apprendre à mieux travailler en équipe. Comment la technologie peut-elle être mise au service de la compétitivité des banques ? C’est un autre enjeu important, auquel sont confrontés les acteurs de la gestion patrimoniale. La technologie doit mieux s’intégrer au niveau de la banque, et ce, à deux niveaux. D’abord, elle doit permettre d’optimiser nos chaînes opérationnelles, nous aider à gagner en e fficacité, renforcer notre productivité. Ensuite, elle constitue un levier essentiel d’amélioration de l’expérience client, en nous offrant la possibilité de maintenir le contact avec celui-ci, malgré la distance. Comment la banque privée appréhende-t-elle sa transformation numérique ? Si l’automatisation est un vecteur de transformation, elle n’est pas la réponse à tout. L’enjeu n’est pas simplement d’offrir la même interface web banking à l’ensemble des clients. Il faut pouvoir proposer des solutions numériques à travers lesquelles s’exprimera la private banking touch. En utilisant l’interface, il faut que le client se sente unique, écouté, compris, qu’il accède à des contenus et des conseils personnalisés.

FAIRE VALOIR LES INTÉRÊTS DU MÉTIER Fondé en 2007, le Private Banking Group Luxembourg (PBGL) regroupe les membres de l’ABBL actifs dans le domaine de la banque privée, afin de mieux faire valoir les intérêts spécifiques du métier. Pour cela, il contribue notamment au renforcement des qualifications et du professionnalisme des membres actifs, à travers la promotion de normes, de pratiques et de règles éthiques et déontologiques. Ensemble, ses membres envisagent aussi des solutions communes pouvant soutenir l’activité globalement.

Comment parvenir à ce niveau de personnalisation, en considérant que cela implique des investissements conséquents ? C’est un objectif qui n’est pas facile à atteindre. D’autant plus que la plupart des acteurs luxembourgeois ne disposent pas de la taille critique pour supporter de tels investissements. La personnalisation des contenus et des recommandations est l’apanage des géants du web et se fonde sur une expertise poussée dans l’analyse de quantités importantes de données. Force est de reconnaître que nous ne disposons pas des mêmes capacités d’investissement que ces acteurs. Cependant, c’est un objectif vers lequel on doit tendre, en cherchant des solutions nouvelles, à travers, par exemple, la mutualisation. De cette manière, on doit veiller à préserver un avantage compétitif à travers l’utilisation de la technologie. Dans cette perspective, il faut surtout éviter que chacun ne cherche à réinventer la roue de son côté. Quels autres grands enjeux en lien avec la compétitivité de la banque privée luxembourgeoise avez-vous identifiés ? Comme précisé, l’activité de gestion patrimoniale luxembourgeoise croît désormais dans le respect des règles de transparence, en conformité avec les directives et bonnes pratiques légales et fiscales. Seulement, il semble que

WE BRIDGE THE GAP BETWEEN BANKING GROUPS AND LUXEMBOURG TALENT. www.talentresourcing.lu

From entry to “C-level” positions, Talent Resourcing offers tailor-made and high-quality recruitment solutions to some of the most renowned financial groups in Luxembourg. In such a highly competitive market, where qualified professionals are demanded and highly sought-after, our in-depth knowledge of the local financial industry combined with our strong network of professionals enable us to target and attract the right candidates, in the most appropriate and fastest manner.

EXECUTIVE SEARCH – RECRUITMENT – CONSULTING

Interview Pierre Etienne

cela n’est pas encore suffisamment perçu et connu. Le Luxembourg traîne encore derrière lui une image du passé, parfois entretenue par des tiers, qui mène à de nombreux amalgames. C’est un enjeu de réputation qu’il nous faut relever. Cette image du passé, mise une nouvelle fois en avant à travers la récente enquête du journal Le Monde, est-elle de nature à nuire aux démarches commerciales des acteurs ou à semer le doute auprès des clients ? Les clients sont aujourd’hui convaincus du niveau d’excellence des acteurs de la Place et sont au courant que les règles internationales sont bien respectées. Les révélations que vous évoquez, parmi celles qui reviennent à intervalles réguliers, n’ont que peu d’impact sur la commer cialisation des services de la Place. Luxembourg se positionne comme une Place internationale, avec des services conçus pour, notamment, répondre aux besoins d’une clientèle d’envergure transfrontalière. Il n’en demeure pas moins qu’il faut multiplier les efforts pour changer la réputation de la Place, ne fût-ce que pour répondre à l’enjeu des compétences que nous évoquions et plus facilement attirer des talents. Le nation branding est, à ce niveau, essentiel. Il faut mieux faire valoir Luxembourg pour ce que la place financière est réellement, mais aussi valoriser un pays où il fait bon vivre. Comment les banques peuvent-elles contribuer à améliorer cette image ? C’est un travail commun, qui doit être mené, et même renforcé, par les autorités, autour de la démarche de nation branding, et par Luxembourg for Finance. Mais les directions des banques locales, qui dépendent d’une maison mère, ont aussi un rôle actif à jouer. Il leur appartient de porter le message au sein du groupe, de démontrer l’expertise et la compétence que l’on trouve ici. Plus que la transparence, qui est désormais acquise, il faut faire valoir notre niveau d’excellence. Malgré tous ces efforts, toutefois, je pense que le succès de Luxembourg continuera de déranger certains, et que nous devrons toujours faire face à des tentatives de déstabilisation. À côté des investissements nécessaires pour soutenir le développement des compétences et poursuivre la transformation numérique, les banques font aussi face à des coûts réglementaires en hausse. Comment appréhendez-vous ce dilemme ? La banque privée est moins impactée par un environnement de taux d’intérêt négatifs que les autres branches de l’activité bancaire. Nos revenus dépendent davantage des commissions de gestion et des commissions sur transactions. Toutefois, nos marges et notre rentabilité sont tout de même sous pression. À côté de la nécessité de développer les compétences et d’investir dans la technologie, les coûts associés à la mise en conformité réglementaire ne sont pas négligeables. Les évolutions législatives exigent la mise en place d’équipes dédiées, mais aussi l’adaptation des systèmes informatiques. Aujourd’hui, les grands acteurs parviennent mieux à y faire face que les plus petits, qui ne disposent pas de la masse critique suffisante. Parmi les pistes à explorer, dans la recherche de solutions pour l’ensemble de la Place, on peut évoquer le développement de 22

PRIVATE BANKING AVRIL 2021

LES GRANDS SUJETS ABORDÉS AU PBGL Parmi les grands sujets discutés au niveau du PBGL, on peut notamment citer l’évolution des compétences, la promotion de la place financière, la numérisation du métier, le défi de la rentabilité et des coûts réglementaires croissants, le développement de l’écosystème et l’importance de disposer d’une Place bien ordonnée, avec un régulateur de qualité, qui contribue à protéger les clients, les investisseurs ainsi que la réputation du Luxembourg.

partenariats avec des fintech, pour nous permettre de mieux gérer ces enjeux réglementaires, ou encore le développement d’initiatives de la Place, à l’instar des solutions KYC utilities, que l’on voit émerger. Cet esprit de Place, qui conduit à la recherche de solutions mutualisées, est-il propre au Luxembourg ? Oui, certainement, et c’est un de ses grands atouts. Je dis régulièrement que, ici au Luxembourg, nous sommes tous concurrents, mais partenaires d’un destin commun. Les acteurs se parlent, échangent sur des problématiques partagées pour trouver, ensemble, des solutions. On ne voit pas cela ailleurs, en tout cas pas de manière aussi prononcée. Cet aspect renforce considérablement l ’agilité de la Place, ainsi que l’esprit entrepreneurial fort partagé par tous, jusque dans le chef des autorités. Ensemble, on parvient à s’inscrire dans des démarches d’expéri mentation, avec des succès et des échecs. Mais les succès engrangés nous permettent d’aller beaucoup plus loin. Le Luxembourg et ses acteurs disposent encore des moyens d’investir. Mais il faut le faire maintenant, sans attendre, en cherchant à préparer demain et après-demain. Qui sont aujourd’hui les principales Places concurrentes de la banque privée luxembourgeoise ? Pour parler de compétition, il faut d’abord considérer ce que nous avons à offrir. La proposition de valeur luxembourgeoise, transfrontalière, multijuridictionnelle, avec une large palette d’outils, nous confère un avantage compétitif unique. Cela ne veut pas dire qu’il n’y a pas de concurrence. Je pense toutefois qu’elle ne s’incarne plus aujourd’hui dans une Place ou une autre. Elle est beaucoup plus diffuse. Elle provient principalement de l’offre de services en gestion patrimoniale qui s’est développée dans chaque pays, susceptible d’inviter des clients qui ont placé leur patrimoine au Luxembourg à le rapatrier. Nous devons donc rester vigilants, ne pas relâcher les efforts, pour maintenir et faire valoir nos atouts. À l’heure actuelle, dans une Europe secouée par la crise sanitaire et économique, l’offre luxembourgeoise continue d’attirer des clients. La meilleure preuve réside dans les décisions de grands acteurs internationaux de faire du Luxembourg leur hub européen pour l’activité de banque privée. Après le Brexit, beaucoup d’acteurs é tablis à Londres ont choisi Luxembourg pour continuer à servir le marché européen. 85 % de la clientèle est européenne. Le Luxembourg est-il en capacité d’aller chercher des clients au-delà des frontières de l’Union ? Sans doute, mais, pour cela, il est important de bien considérer le rapport coût / bénéfice. Le coût d’acquisition d’un client à l’autre bout du monde, en Amérique du Sud, par exemple, est très important. Ce n’est pas évident pour un acteur qui n’a pas d’ancrage là-bas de pénétrer le marché. Par contre, si l’on veut développer la place financière, il y a une opportunité à continuer d’attirer des acteurs d’origine étrangère, qui peuvent s’implanter ici pour profiter de l’écosystème et mieux servir leurs clients d’envergure internationale.

Auteur S. L.

Nos experts Banque Privée vous accompagnent et vous conseillent pour valoriser votre patrimoine et le préserver pour les générations futures. Gestion de fortune Structuration et transmission de patrimoine Financement et assurance Plus d’informations sur www.bil.com/private-banking Faisons connaissance : pblux@bil.com ou (+352) 2459-5900

Banque Internationale à Luxembourg SA, 69 route d’Esch, L-2953 Luxembourg, RCS Luxembourg B-6307

Vous entourer. Vous conseiller. Vous orienter. Pour offrir à votre patrimoine un océan d’opportunités.

Dossier

Le Luxembourg, hub européen de la banque privée

24

PRIVATE BANKING AVRIL 2021

Un écosystème riche C’est finalement tout un écosystème qui s’est développé autour de la finance au sens large. L’industrie des fonds est évidemment l’une des plus belles réussites du pays, devenu le deuxième centre mondial pour les fonds d’investissement, derrière les États-Unis. Le développement de cette industrie, qui s’est lentement spécialisée dans la distribution transfrontalière de fonds, a entraîné dans son sillage une série d’autres activités. Parmi celles-ci, la banque privée occupe une place de choix, surtout pour les clients dont les affaires professionnelles et privées ont une dimension internationale. Au fil des années, de nombreuses banques ont en effet choisi d’installer au Luxembourg le siège de leur activité de gestion de fortune en Europe, dans le but de mieux servir leur clientèle internationale. Si certaines ont rejoint le pays dernièrement, en raison d’événements spécifiques comme le Brexit, d’autres disposent de racines profondes au Luxembourg. C’est le cas de la branche Wealth Management

du groupe français Crédit Agricole Indosuez. « Notre origine, c’est la compagnie bancaire et d’assurances La Luxembourgeoise, créée en 1920, rappelle Olivier Chatain, chief executive officer d’Indosuez au Luxembourg et de ses filiales et succursales en Belgique, en Espagne et en Italie, et senior country officer du groupe Crédit Agricole au Grand-Duché. Le groupe a évolué petit à petit, développant notamment, dans les années 80, à la fois l’activité de banque privée et les activités liées aux fonds d’inves tissement, à travers sa filiale Caceis. Aujourd’hui, avec près de 1.600 personnes au Luxembourg, nous offrons tout un ensemble de services finan ciers à nos clients, parmi lesquels figurent la gestion de fortune représentée par Indosuez, mais également l’asset servicing, l’assurance, l’asset management et l’innovation avec le Village by CA Luxembourg. » Expertise et passeport européen Si l’installation de CA Indosuez au Luxembourg n’est donc pas neuve, le groupe est resté – et s’est développé – au Grand-Duché pour une

Illustration

L’agilité, voilà une compétence que l’on porte régulièrement aux nues, qu’il s’agisse de développement personnel ou de transformation des organisations. Il est toutefois plus rare que cette qualité s’apprécie à l’échelle d’un pays, comme moteur d’une industrie qui connaît un succès durable. La façon dont le Luxembourg s’est sorti de la crise économique importante causée par la fin de son activité sidérurgique, dans les années 70-80, pour devenir une place financière de référence en Europe, est pourtant bien un exemple d’agilité. En s’adaptant rapidement à un environnement changeant, en prenant en compte les qualités intrinsèques du pays et les occasions qui se présentent à lui, en faisant en sorte que toutes les forces vives avancent dans la même direction, le pays fait mieux que limiter la casse : il pose, à travers le développement de la place financière, les jalons d’une croissance à long terme. La manière avec laquelle la place financière a évolué à la suite de la crise de 2008 est venue confirmer cette incroyable capacité à rebondir.

Ana Gaman

L’expertise multijuridictionnelle du Luxembourg attire un nombre croissant de banques privées européennes sur la Place. Et l’avance prise par le pays est telle qu’il sera sans doute difficile, pour ses concurrents directs, de parvenir à la rattraper.

The place to be

raison principale : l’expertise multijuridiction nelle que l’on y trouve. « Nous travaillons en majorité pour des clients résidant en Europe ou de nationalité européenne, poursuit Olivier Chatain. Ces profils font face à des probléma tiques transnationales, tant au niveau profes sionnel – avec des activités dans plusieurs pays – qu’à titre privé – avec des familles par fois disséminées à travers le monde. Le schéma familial traditionnel évolue avec la mobilité géographique et l’internationalisation des patri moines. La gouvernance familiale est donc devenue une nécessité pour de nombreuses familles. Ces personnes trouvent plus facile ment la réponse adéquate à leur problématique au Luxembourg que dans un autre pays euro péen, où les services et conseils sont souvent dispensés selon un angle domestique. Il existe par ailleurs, au Luxembourg, des solutions mieux maîtrisées qu’ailleurs, voire uniques, telles que le pacte d’actionnaires. » Grâce aux différentes compétences présentes au Luxembourg, les banques privées peuvent en effet rapidement comprendre le besoin du client et y répondre de la meilleure des façons. Pour une banque suisse, qui ne fait donc pas partie de l’Union européenne, la problématique est différente. Installer son hub européen au Luxembourg permet d’accéder au marché de l’Union et à ses 450 millions de consommateurs. « Julius Baer, même s’il est le premier groupe suisse de banque privée, n’a pas automatiquement accès au marché européen, explique ainsi Falk Fischer, CEO de Bank Julius Baer Europe S.A. Or, étant donné que nous avons une clientèle internationale, nous devons pouvoir proposer des solutions flexibles et européennes à ces clients. C’est la raison pour laquelle nous avons créé la Bank Julius Baer Europe S.A., une filiale à 100 % du groupe, avec une licence bancaire européenne complète. Cette structure est la plateforme européenne de l’ensemble du groupe depuis 2016. »

Photo

Jan Hanrion (archives)

COMMENT SE RÉMUNÈRE LA BANQUE PRIVÉE ? Si les banquiers privés brassent des sommes considérables, comment se rémunèrent-ils ? Il faut savoir que de très nombreux frais sont liés à la gestion des actifs en banque privée : commissions de conseil forfaitaires qui se chiffrent à plusieurs milliers d’euros par trimestre, frais sur les transactions sur titres, frais pour les services fiscaux et juridiques, frais de tenue de compte… Les frais qui sont facturés sont variés et dépendent des services choisis (gestion patrimoniale, discrétionnaire, accompagnement fiscal, etc.). De manière générale, plus le montant des actifs confiés à la banque est élevé, plus le pourcentage de frais facturés est bas. Les sommes étant plus élevées, la banque s’y retrouve évidemment…

gestionnaires de fortune européens. « Au Luxembourg, le cadre légal est favorable à la banque privée. Les réglementations qui enca drent le secteur sont écrites dans un sens qui favorise ce type d’activité », estime par exemple OLIVIER CHATAIN Chief executive officer Gregor Bollen. Pour d’autres responsables de CA Indosuez Wealth banques privées européennes installées au Luxembourg, c’est la stabilité générale du pays, tant au niveau politique que fiscal ou légal, qui lui confère un tel attrait. « Le triple A du Luxembourg est souvent évoqué comme un privilège, que partagent moins d’une quin zaine de pays dans le monde. Mais la stabilité du Luxembourg se traduit aussi à d’autres niveaux. Par exemple, il n’y a pas de lois de finances qui viendraient rebattre les cartes tous les ans. Tant le rating que cette prévisibilité sont rassurants pour les clients des banques privées », détaille Olivier Chatain. Du côté de Julius Baer, on abonde dans le même sens. « La continuité du système poli tique et économique luxembourgeois induit une prévisibilité qui s’avère très positive non seulement pour les structures comme la nôtre, L’effet Brexit mais surtout pour les personnes, les familles, La problématique inhérente à l’accès au mar- les entreprises qui veulent mettre en œuvre une ché européen s’est présentée, avec un certain stratégie d’investissement. Certains de nos degré d’urgence, pour les banquiers privés clients ne trouvent pas cette prévisibilité chez dont le siège européen était établi au Royaume- eux », relève Falk Fischer. Mais pour le CEO Uni. Plusieurs institutions importantes ont de la banque privée suisse, il faut aussi souen effet rejoint le Luxembourg au cours ligner le rôle important joué par la CSSF. « Au des derniers mois afin de pouvoir continuer Luxembourg, le régulateur du secteur financier à servir leurs clients en Europe en réponse est certes strict, mais il donne des conseils clairs, au Brexit. J.P. Morgan, Goldman Sachs, mais car il connaît très bien le business de la banque aussi Citi ont ainsi rallié Luxembourg durant privée, poursuit Falk Fischer. Le personnel des ces dernières années. « Nous servions notre instances de régulation est hautement qualifié, clientèle européenne depuis une filiale située et c’est quelque chose d’appréciable. » au Royaume-Uni. Quand il est devenu évident que le Brexit allait se concrétiser, nous avons Des équipes multiculturelles dû trouver une solution. C’est l’une des raisons Si les compétences techniques sont présentes pour lesquelles nous avons créé une nouvelle au Luxembourg pour répondre aux demandes filiale au Luxembourg », raconte Gregor Bollen, d’une clientèle fortunée et internationale, les managing director, region head Northern Europe équipes que l’on retrouve au sein des banques au sein de Citi Private Bank. privées installées au Grand-Duché ont égaSi d’autres places financières ont profité lement d’autres atouts. « Au Luxembourg, un du Brexit pour accueillir un certain nombre client italien, par exemple, pourra trouver au d’institutions – Dublin particulièrement –, sein de sa banque privée un conseiller qui parle Luxembourg a su tirer son épingle du jeu aux parfaitement sa langue, illustre Olivier Chatain. yeux des acteurs anciennement installés au Le multilinguisme est la règle ici et cette diver Royaume-Uni. « Nous avons étudié plusieurs sité culturelle a même un intérêt qui dépasse options, notamment Madrid, Francfort, Paris la seule pratique de la langue. Les profession ou Amsterdam, énumère Gregor Bollen. Le choix nels de la banque privée que l’on trouve au de Luxembourg a été fait en raison d’une com Luxembourg ont en effet une connaissance binaison de plusieurs facteurs. Le principal intime de la plupart des pays d’origine de leurs réside dans un écosystème local très attractif. clients, et c’est une vraie plus-value. » D’autre part, beaucoup de familles souhaitent Cette compréhension intégrale des besoins structurer leur fortune à partir du Luxembourg. des clients étrangers porte en effet également En ce sens, le pays a totalement gagné son pari sur les aspects réglementaires ou même la de devenir, aux yeux de tous, un hub pour culture des pays d’origine des clients. « Je ne la banque privée en Europe. » vois pas où, ailleurs en Europe, on pourrait trouver un responsable de compliance portu L’importance de la prévisibilité gais qui connaisse aussi bien la réglementation, Mais le Luxembourg a bien d’autres cordes à la langue et la mentalité portugaises que luxem son arc pour toucher le cœur (et la raison) des bourgeoises, estime Falk Fischer. À Luxembourg,

« Il existe, au Luxembourg, des solutions mieux maîtrisées qu’ailleurs, voire uniques, telles que le pacte d’actionnaires. »

AVRIL 2021 PRIVATE BANKING

25

Dossier The place to be

LES CONCURRENTS DU LUXEMBOURG

notre équipe est composée de professionnels de 25 nationalités différentes, qui représentent la plupart des pays européens. » Quels clients, quels services ? On l’a dit, l’ensemble de ces atouts sont mis au service de clients dont les affaires professionnelles et privées se répartissent dans plusieurs pays. Mais, au-delà de cette description, les clients servis par les banques privées au Luxembourg sont surtout des personnes très fortunées, qualifiées de HNWI (high net worth individuals, qui possèdent au moins 1 million de dollars d’actifs) ou UHNWI (ultra high net worth individuals, 30 millions de dollars d’actifs). « Nos clients font en effet partie de ces catégories. Ils ont, pour la plupart, un passé international et une relation étroite avec l’Union européenne. Il peut par exemple s’agir d’un entrepreneur qui dirige une structure présente dans différents pays, tout en ayant des racines profondes dans un des États de l’Union européenne », explique Falk Fischer. Ces profils particulièrement exigeants sont à la recherche d’un service personnalisé. Étonnamment, là où la relation personnelle, physique, prévalait avant la crise, les clients de la banque privée se sont toutefois rapidement adaptés aux outils numériques. « Un bon nombre de nos clients se sont montrés intéressés par les moyens de communication numériques et sont disposés à nous contacter par différents moyens qu’ils n’auraient pas envisagés ou acceptés avant la pandémie, ajoute Falk Fischer. Grâce à divers nouveaux outils, nous avons même pu augmenter de 25 % le temps de contact avec nos clients. » Pour le reste, les services offerts depuis Luxembourg sont très larges. « Nous proposons une vaste palette de solutions d’investissement – fonds, private equity, assurance-vie, etc. – complétée par des services associés comme

L’Union européenne compte de nombreuses places financières, qui seraient donc en mesure de proposer le même type de services que le Luxembourg. Si des Places comme Francfort ou Dublin sont, depuis de nombreuses années, des références en Europe, d’autres capitales ont considérablement développé leur activité au cours des dernières années, notamment à la suite du Brexit. Ainsi, des villes comme Paris ou encore Amsterdam ont, elles aussi, profité de la sortie du Royaume-Uni de l’Europe. Mais sont-elles en mesure de concurrencer Luxembourg comme hub de la banque privée ? Selon nos intervenants, si certaines Places peuvent répondre à d’autres besoins des clients, Luxembourg a tous les atouts pour rester une référence pour la banque privée en Europe.

la gestion discrétionnaire, l’advisory, l’accès direct à notre salle des marchés et la structuration patrimoniale, détaille Olivier Chatain. Notre plus-value réside, au départ, dans la bonne compréhension de la problématique exprimée par le client, puis dans le conseil que nous pouvons apporter, quel que soit son pays d’origine, et enfin dans notre capacité à mobiliser les expertises les plus adaptées pour y répondre. » On ne trouve pas pour autant forcément de services « spécifiquement luxembourgeois » au sein des banques privées européennes qui ont choisi le Grand-Duché. « Nous nous sommes pour l’instant contentés de dupliquer les services que nous proposions à Londres au Grand-Duché, et il ne s’agissait pas d’une mince affaire, confie Gregor Bollen. Nous cherchons à présent à voir comment nous

LES SEUILS D’ENTRÉE Les sommes mentionnées sont des minima pour des services de base. Les tickets d’entrée peuvent monter jusqu’à 20 millions d’euros pour les services les plus pointus.

Edmond de Rothschild HSBC Banque de Luxembourg Degroof Petercam Société Générale