Private Label Magazine

Dietro lo scaffale. Le collaborazioni e i protocolli con i fornitori delle private label

Carrefour: marchi privati da esportazione

OrtoRomi, verdure che scalano la vetta della private label 1/2023

3 Editoriale

Private label, il vento è cambiato. In meglio.

4 PLM Awards

Un premio ai migliori copacker

6 Cover story

Dietro lo scaffale. Le collaborazioni e i protocolli con i fornitori delle private label

16 Intervista alla distribuzione Carrefour: marchi privati da esportazione

20 The private label scenario Sale l’inflazione e gli italiani mettono nel carrello della spesa sempre più prodotti a marca del distributore

24 Intervista all'industria OrtoRomi, verdure che scalano la vetta della private label

PLMagazine

Supplemento trimestrale di Distribuzione Moderna Testata giornalistica registrata presso il Tribunale di Milano

Registrazione n° 52 del 30/1/2007

Direttore responsabile

Armando Brescia

Direttrice editoriale

Maria Teresa Manuelli

Translation Jcs - Language Services info@jcslanguage.it

Comitato scientifico

28 Mercati Il consumatore premia la IV e V gamma delle insegne

34 Osservatorio QBerg Quanto incide la promozionalità delle private label nel mercato dell’ortofrutta sui flyer della Gdo?

Stefano Ghetti, managing partner Expertise on Field/partner IPLC Italy

Gianmaria Marzoli, retail solutions vice president IRI Italia

Alberto Miraglia, general manager Retail Institute Italy Paolo Palomba, managing partner Expertise on Field/partner IPLC Italy

Emanuele Plata, co-founder, past president, board advisor PLEF

Collaboratori

Federica Bartoli, Stefania Colasuono, Maria Teresa Giannini, Fabio Massi, Fabrizio Pavone, Luca Salomone

Progetto grafico

Silvia Ballarin

Editore

Edizioni DM Srl - Via A. Costa 2 20131 Milano

P. Iva 08954140961

Contatti

Tel. 02/20480344

redazionedm@edizionidm.it

Pubblicità

Ufficio commerciale:

commerciale@edizionidm.it

Tel: 02/20480344

L’invio di materiale (testi, articoli, notizie, immagini, dati, grafiche, ricerche ecc.) da parte di autori esterni alla Redazione non garantisce che esso venga pubblicato, né in parte, né nella sua forma originale. Lo stesso, peraltro, potrebbe essere pubblicato in forma rimaneggiata per necessità di carattere editoriale. Si precisa altresì che l’invio del suddetto materiale costituisce automatica autorizzazione da parte di Edizioni DM Srl alla pubblicazione a titolo gratuito su tutte le proprie testate.

4 6 28 24 16 34

SOMMARIO - PLM

Private label, il vento è cambiato. IN MEGLIO.

Maria Teresa Manuelli Direttrice editoriale

Si respirava un’aria diversa all’ultima edizione di MarcabyBolognaFiere, svoltasi il 18 e 19 gennaio scorsi. Girando per gli stand e parlando con le aziende produttrici si percepiva, finalmente, l’orgoglio di produrre per i marchi dei vari distributori e si ringraziava la felice scelta operata anni fa, rivelatasi oggi una insostituibile ancora di salvezza e un’opportunità di crescita in un periodo difficile per l’industria di marca. Eppure, meno di un anno fa, ad aprile 2022, proprio durante la precedente edizione della fiera (spostata dal consueto periodo a causa delle restrizioni dovute alla pandemia), il clima era decisamente diverso: più di un’industria mi descriveva la propria collaborazione con la Mdd come “un male necessario per entrare a scaffale” o “una gabella da pagare per collaborare con la Gdo”. Cosa è cambiato in questi pochi mesi? In effetti tante cose. A cominciare dal fatto che i consumi, usciti dalla pandemia, sono precipitati nel clima di guerra e inflazione. Una guerra che si pensava sarebbe finita presto e invece ha minato le basi dell’economia occidentale, facendo schizzare in alto i prezzi di produzione, dalle materie prime all’energia. E se il carrello della spesa degli italiani nel 2022 ha dovuto affrontare l’alta inflazione, al suo interno la marca del distributore ha preso quota, confermandosi l’alternativa preferita dai consumatori in questo periodo di crisi. La Mdd, infatti, ha continuato a crescere, registrando un trend a volume pari al +2,9% nonostante gli alti impatti dell’inflazione. Una crescita che risulta essere trasversale tra i canali ipermercati, supermercati, libero servizio e discount (vedi a p. 20).

E che ha contribuito a generare valore su tutta la filiera di fornitura: 7 imprese Mdd partner su 10 hanno stimato un incremento del giro d’affari, secondo una survey condotta sulle aziende espositrici a Marca 2023. Quale futuro possiamo aspettarci per la Mdd e i suoi partner, quindi?

Secondo il Position Paper realizzato per Adm-Associazione Distribuzione Moderna da The European House-Ambrosetti le previsioni sono più che rosee: non solo la Mdd allargherà l’offerta e sarà ancora più attenta alla valorizzazione dei prodotti (e, quindi, anche dei produttori) locali, ma saprà anche evolvere verso le nuove esigenze dei consumatori: sarà più focalizzata sul premium, più sostenibile e darà un grande contributo alla diffusione dei prodotti certificati del made in Italy - in media ciascuna insegna propone 125 referenze Dop e Igp a proprio marchio – e a chi li produce. Merito della lungimiranza della distribuzione moderna e di quelle aziende che hanno saputo vedere per tempo non la “gabella da pagare”, ma la grande opportunità di produzione ad alto valore aggiunto nel lungo periodo.

EDITORIALE - PLM

3

Un premio ai migliori COPACKER D

i premi e concorsi che incoronano ogni anno i migliori prodotti di largo consumo immessi sul mercato, come è noto, ce ne sono molti, forse fin troppi. Ma di riconoscimenti dedicati alle imprese, e in particolare ai fornitori di prodotti a marchio del distributore, si può dire altrettanto? Una domanda che noi di “PL Magazine” ci siamo posti e a cui non abbiamo potuto fare altro che rispondere: no, non ce ne sono affatto. Una vera “assenza ingiustificata”, considerata l’importanza crescente delle private label nell’offerta dei retailer nazionali ed europei. E una incomprensibile mancanza di attenzione nei confronti delle migliaia di piccole e grandi imprese che collaborano, con criteri selettivi ancor più rigorosi rispetto a quelli applicati alle industrie di marca, con i principali gruppi distributivi presenti sul mercato.

UN CONTEST AUTOREVOLE

È nata così l’idea di lanciare un nuovo contest riservato ai copacker, promosso dal nostro magazine in collaborazione con IPLC Italy, società di consulenza specializzata nel settore private label. Un concorso per dare finalmente un riconoscimento a quei fornitori di prodotti Mdd che possiedono caratteristiche ideali per soddisfare le esigenze della Gdo. “Best Copacker Profile” è, infatti, il nome dell’iniziativa. Un progetto ambizioso, che aveva come primo nodo da sciogliere la scelta di criteri solidi e credibili per individuare i migliori “profili”. Le aziende candidate al premio, così, saranno valutate sia in base a parametri quantitativi che qualitativi. Nel primo caso attraverso la compilazione auto certificata di un form preimpostato dalla redazione di “PL Magazine” (si veda la griglia delle informazioni richieste

4 PLM - AWARDS

riportate nel box più sotto). Nel secondo caso, grazie alle motivazioni alla candidatura esposte dalle aziende in gara e alla valutazione di una selezionata giuria di responsabili private label di catene distributive sia italiane che europee.

CATEGORIE E TERMINI DI PARTECIPAZIONE

I riconoscimenti che verranno assegnati saranno otto in tutto, abbracciando categorie sia alimentari che non food: drogheria alimentare, bevande, fresco, freddo, cura casa, cura persona, petcare, altri prodotti non food. A questi si aggiungerà un premio speciale riservato alle imprese start up, indipendentemente dal settore di appartenenza. Il termine per inviare le proprie candidature ai “PLM Awards – Best Copacker Profile” (ogni azienda può concorrere in più di una categoria) è il prossimo 5 marzo. Le premiazioni si terranno a Bologna nel mese di aprile, nell’ambito di un evento organizzato dal nostro magazine. Per ricevere ulteriori informazioni, scaricare il regolamento, conoscere nel dettaglio le modalità di partecipazione o contattare la segreteria organizzativa è possibile consultare il sito www.plmawards.it. l

Non solo retailer

“PLM Awards – Best Copacker Profile” è il nuovo concorso promosso da “PL Magazine” e riservato ai fornitori di prodotti a marchio del distributore. L’obiettivo è quello di dare un riconoscimento ai fornitori con le caratteristiche produttive e non solo che più incontrano il gradimento dei retailer. Vi è tuttavia un altro contest collegato a “PL Magazine”. È quello che fa parte degli EDM Awards, i premi conferiti dalle testate della nostra casa editrice. In questo caso, però, solo i retailer possono parteciparvi, attraverso la candidatura di novità di prodotto a marchio con caratteristiche di particolare innovatività.

I CRITERI (QUANTITATIVI) DI SCELTA

★ Capacità produttiva massima esistente

★ Possibilità di ampliamento in siti attuali

★ Ripartizione percentuale della produzione Mdd vs marca propria

★ Disponibilità alla produzione di formati esclusivi su richiesta

★ Preferenza per contratti a tempo determinato

★ Disponibilità ad auditing programmati

★ Disponibilità a programmazioni brevi e stoccaggi

★ Garanzia della tracciabilità in tutta la catena di fornitura

★ Presenza di assistenza post-vendita

★ Disponibilità alla dichiarazione ambientale di prodotto

★ Esistenza di controllo sui rapporti di lavoro a monte delle forniture

★ Numero di certificazioni in ambito nazionale e internazionale

★ Presenza reparto Ricerca & Sviluppo interno e numero di addetti

★ Redazione bilancio di sostenibilità

★ Numero di insegne servite in Italia

★ Numero di insegne servite all’estero

★ Numero di referenze Mdd fornite ai retailer nell’ultimo anno (1° marzo 2022-28 febbraio 2023)

5 AWARDS - PLM

Dietro lo scaffale. Le collaborazioni e i protocolli con i fornitori delle PRIVATE LABE L

In Italia l’83,2% dei rapporti fra insegne e fornitori nell’ambito delle pl dura più di 4 anni, in particolare il 36,6% di essi va dai 4 agli 8 anni e il 46,6% oltre gli 8 anni. Le cooperazioni impresa-distributore stanno crescendo e si stanno affinando.

Uno dei fattori su cui le insegne puntano per lo sviluppo e il successo delle private label è l’instaurazione di collaborazioni vincenti. In alcuni casi la forza di queste ultime risiede nella stabilità, garantita da fornitori da sempre affidabili e di qualità;

PLM - COVER STORY

Nuovi target e bisogno di cooperazione

Una ricerca pubblicata a giugno 2022, realizzata da Ipsos e McKinsey su richiesta di Gs1, ha messo in evidenza le nuove tendenze di consumo del new-normal: non solo i consumatori sono stati raggruppati in categorie con nuovi nomi in base alle loro aspettative e ai loro comportamenti durante la spesa (si va da “basta poco per essere felici” a “nostalgici del genius loci”), ma sono state riviste anche le caratteristiche delle collaborazioni fra industria e distribuzione, fra le quali la prima è proprio la cooperazione. Il documento è stato poi la base sulla quale è stato redatto il Nuovo Codice Consumi.

7 COVER STORY - PLM

Un terreno ancora poco battuto (finora)

Fra tutti i “bollini” apposti su alimenti e altri prodotti, ve ne sono due molto sottostimati in Italia: il Kosher e l’Halal. Sebbene queste certificazioni siano giudicate da esperti e consumatori abituali di quei prodotti come le più sicure, il nostro Paese non figura nemmeno fra le prime 10 mete per gli appartenenti alle due comunità di riferimento. Un terreno – metaforicamente parlando – ancora poco battuto, soprattutto alla luce dell’aumento del turismo islamico e mediorientale in Italia, se consideriamo che, secondo previsioni di “Fortunebusinessinsights”, “Alliedmarketresearch” e “Il Sole24Ore”, il mercato globale kosher registrerà un +6,5 miliardi di dollari entro il 2026 e quello dell’halal +1,18 trilioni di dollari entro il 2028.

AFFIDABILITÀ E CERTIFICAZIONE: LE MONETE DI SCAMBIO

PER LA VISIBILITÀ NEL PDV

In Italia l’83,2% dei rapporti fra insegne e fornitori nell’ambito delle pl dura più di 4 anni, in particolare il 36,6% di essi va dai 4 agli 8 anni e il 46,6% oltre gli 8 anni. È quanto ci dice il position paper “Marca del distributore e consumatore nella società che cambia”, realizzato dal Forum Ambrosetti con Adm e Ipsos, che è stato presentato a Bologna durante la fiera Marca 2022. «Le collaborazioni impresa-distributore sono una caratteristica che ha ormai decenni, ma stanno crescendo e si stanno affinando durante il new-normal: la “costruzione” dei vari progetti negli anni non segue più solo le esigenze dei retailer, ma anche le capacità produttive e il know-how dei fornitori, che sempre più lavorano in ottica di copacker». Lo dice Carlo Alberto Buttarelli, consigliere delegato di Adm e direttore dell’Ufficio Studi e Relazioni con la filiera di Federdistribuzione. D’altro canto sempre il position paper evidenzia che, in particolare nel food, l’83% delle persone è disposto a pagare un prezzo maggiore per acquisti certificati e che il 91% di coloro che comprano Mdd è interessato a leggere i nomi dei produttori;

8 PLM - COVER STORY

ciò dimostra quanto i consumatori italiani abbiano voglia di conoscere, per effettuare scelte che privilegino la prossimità, il lavoro della propria comunità e l’attenzione all’ambiente. «Se mediamente il consumatore di oggi si informa più che in passato, in pochi sono in grado di valutare tecnicamente i prodotti Mdd in funzione degli standard scientifici o delle regole etico-giuridiche fra fornitori e Gdo, ma si fidano delle scelte operate dalle insegne, le quali però si sono guadagnate il loro rispetto in anni e, per così dire, “mettono la faccia” sulle proprie private label» precisa Buttarelli.

CARREFOUR E I FORNITORI:

UNA CARTA PER DISCIPLINARLI

E L’ALTRA PER INDIRIZZARLI

In Carrefour, la “Carta etica”, passaggio obbligatorio per tutti i fornitori, stabilisce i valori dell’azienda e ciò che essa si aspetta dai propri fornitori, l’astensione da pratiche commerciali sleali e da tentativi di corruzione, ed eleva “qualità” e “tracciabilità” a principi su cui poggi la catena di approvvigionamento. Seguendo questa “stella polare”, l’edizione 2022 del Salone Carrefour ha visto la firma di due nuovi accordi con fornitori trevigiani, la Trevisanalat per la produzione di mozzarella e la Frescolat per la crescenza, entrambi sotto il nome di Filiera Qua-

lità, il marchio Mdd che ha compiuto 20 anni. Si tratta di una private label da sempre molto attenta al benessere animale e alle buone pratiche di allevamento, al rispetto dell’ambien-

9 COVER STORY - PLM

te e alla valorizzazione del made in Italy, che attualmente vanta oltre 300 referenze e circa 8.500 collaboratori fra agricoltori e zootecnici. L’azienda, inoltre, nell’ambito di “Act for Food” ha sviluppato un contratto di fornitura semplificato (di due pagine) per i piccoli produttori locali, che gli consenta di entrare in una settimana nella centrale acquisti di Carrefour Italia e dunque nella rete di vendita.

COOP: UNA QUESTIONE DI PRINCIPI (E CODICI DI CONDOTTA)

Se già dal 1998 Coop Italia adotta gli standard Sa8000, che impongono ai fornitori, pena l’esclusione dal circuito, di offrire determinate garanzie in fatto di lavoro (come il divieto di adoperare minori e la riduzione delle disuguaglianze di genere), nel corso del 2021 l’insegna ha firmato, fra le prime 65 aziende, il Codice di condotta responsabile per il settore alimentare della Commissione europea. L'adesione rappresenta un ulteriore passo in avanti verso la realizzazione della strategia Farm to Fork, partita nel maggio 2020, e impegna volontariamente tutti i soggetti della filiera a migliorare concretamente la propria prestazione in campo ambientale e socio-economico. Questo compito è diventato nel 2021 ancora più stringente, con la sottoscrizione dei Women Empowerment Principles (WEPs) a sostegno della parità di genere e dell’emancipazione economica delle donne. In merito agli aspetti più squisitamente legati al prodotto, Coop punta a estendere

10

PLM - COVER STORY

entro la fine del 2023, su tutte le 35 filiere ortofrutticole a marchio, le regole sull’impiego di prodotti fitosanitari, che includono il divieto di usare il glifosato e i neonarcotinoidi (stando ai divieti europei del 2018). «A novembre 2022 – fa sapere Paolo Bonsignore, direttore marketing e Mdd – Coop ha lanciato la pasta 3 Grani Pregiati Italiani del marchio FiorFiore, un lavoro che si è “nutrito” del confronto con i molini e i pastai fornitori». Il progetto è stato possibile grazie alla collaborazione con i pugliesi del Molino De Vita e con due i pastifici del Sud, il barese Gramm per quattro referenze e l’avellinese De Matteis (noto per il marchio Armando) per le altre 11. De Vita coltiva e miscela tre tipi di grano biologico e di alta qualità 100% italiano, frutto di una filiera equa sotto il profilo economico, perché riconosce ai contadini un reddito minimo garantito, ma anche flessibile e naturale sotto il profilo agronomico, poiché non v’è l’obbligo di seminare tutti gli anni la stessa varietà, ma si sceglie la migliore per ogni annata.

11 COVER STORY - PLM

83,2% i

ESSELUNGA: FORNITORI CHE SPOSANO L’EQUO-SOLIDALE

La collaborazione con i fornitori è più che mai strumentale al monitoraggio delle filiere, sia in merito alla freschezza sia all’eticità, e non si limita ai prodotti alimentari. In Esselunga il progetto Rose Fairtrade avviato grazie alla collaborazione con la cooperativa Flora Toscana, ha permesso di commercializzare rose certificate. I fiori vengono venduti 3-4 giorni dopo la raccolta, consentendo sia di garantire una filiera corta e sia di avere un prodotto che abbia qualità e shelf life mediamente superiori. Spostandoci sul food, di recente alcune referenze della linea Naturama, quali mele, clementine, fagiolini spuntati, patate novelle, peperoni, pomodorino sardo e melagrane, e alcune della linea Bio, come le banane, hanno ottenuto di poter riportare l’icona “Etico Certificato” che garantisce l’adozione di buone pratiche da parte delle singole aziende agricole, grazie all’adesione ai programmi di associazioni autorevoli come Global G.A.P., Grasp e Altromercato.

PLM - COVER STORY

insegne

fornitori

superano

anni nelle pl.

particolare:

12

rapporti fra

e

che

i 4

In

36,6% dai 4 agli 8 anni; 46,6% supera gli 8 anni

ALDI: TUTTI PER UNO... SCOPO COMUNE

Il coinvolgimento a pieno titolo dei fornitori, dunque, è spesso una necessità, oltre che una possibilità, specialmente quando ha ambizioni d’importanza planetaria, come la neutralità climatica. L’anno appena cominciato e il prossimo si prospettano cruciali per Aldi Süd, che ha deciso di rendere la private label l’asset fondamentale che le consentirà di muoversi sui vari filoni della sostenibilità: nell’ambito della sua Vision 2030, il gruppo tedesco intende azzerare quasi del tutto la sua “impronta di carbonio” e per questo è impegnato a studiare e redigere una policy sulle emissioni di gas serra per il nostro Paese, che verrà divulgata entro il 2024 ai fornitori responsabili del 75% delle emissioni a marca privata, affinché si segua un approccio basato su evidenze scientifiche lungo tutta la supply chain. Il discount sta inoltre pensando a un compendio da distribuire ai clienti con 50 consigli pratici per adottare stili di vita e comportamenti climaticamente virtuosi. Infine, a novembre 2022, nell’ambito della strategia Oggi per domani, Aldi Süd ha aggiornato le proprie linee guida per la tutela degli animali negli allevamenti, riconoscendo il diritto ad avere spazio, luce e aria, a non essere torturati, a ricevere cure (in tutti i sensi della parola) e a non essere sottoposti a ulteriore dolore nel momento finale. Il rafforzamento di queste linee guida giunge dopo la pubblicazione da parte dell’Efsa dei suoi pareri sul benessere animale, l’ultimo dei quali dedicato ai suini.

Protocolli e certificazioni: la selva dei bollini

Anche il report 2022 dell’Osservatorio Immagino ha dedicato un largo approfondimento alle certificazioni e ai claim che si trovano sugli scaffali: “Bio” (9% delle vendite totali, nonostante il -1,3% del 2021), “antibiotic free” (+5,6%), “Vegan” (+1%) ed “equo e solidale” (+6%, ma solo per Fairtrade), sono solo alcune delle diciture che si trovano sugli articoli più venduti. Se parliamo invece di certificazioni relative al processo produttivo, che attestano il rispetto di standard internazionali relativi al lavoro, all’ambiente e alla tutela della biodiversità, troviamo Fssc (sui prodotti di 634 aziende in Italia), Fsc (sul 5,2% dei prodotti), Msc (0,6% del totale, ma con un trend di crescita del 6,8% nel 2021).

COVER STORY - PLM

13

La top 5 europea delle certificazioni alimentari

La certificazione Brc certifica che una data azienda abbia ambienti di lavoro e controlli, tanto sul prodotto quanto sul processo produttivo, conformi al mercato inglese; la Ifs ha lo stesso obiettivo della Brc ma è uno standard condiviso tra le filiere agroalimentari della Gdo francese e tedesca. La certificazione Iso 22000, armonizza tutti gli standard nazionali e internazionali che usano il metodo Haccp; la Fssc accorpa i requisiti delle norme Iso 22000 e Iso/Ts 22002 ad alcuni richiesti dal Gfsi. Infine, la certificazione Biologica, obbligatoria dal 2007 per tutto il bio prodotto in Ue, per la quale il cibo in questione deve contenere almeno il 95% di ingredienti bio e rispetti, anche per il restante 5%, condizioni stringenti.

LIDL: SOSTITUIRE LEGNO E CARTA, LA CROCIATA

DELLE PRIVATE LABEL

Anche la riduzione dell’uso di legno, cellulosa e carta nel packaging passa per accordi e comunanza di vedute con i fornitori della private label. Lidl è impegnata ormai da anni a sostituire le fibre vergini con quelle riciclate e a utilizzare un’unica fibra vergine certificata Fsc per i prodotti per cui l’utilizzo di materiale riciclato non è possibile. L’azienda mira a convertire, entro il 2025, con materiali riciclati o certificati Fsc tutto il packaging Mdd degli alimenti, degli articoli per la cura della casa e di quelli per la cura della persona. A oggi già numerosi prodotti in assortimento continuativo di Lidl Italia sono certificati, come per esempio i fazzoletti, i tovaglioli e la carta igienica Floralys, i pannolini Lupilu e la carta da forno Aromata.

PLM - COVER STORY 14

83% gli italiani disposti a spendere di più per acquisti di qualità certificata

91% di coloro che acquistano Mdd è interessato a conoscere i nomi dei produttori

IPER-LA GRANDE I: LA PL IPER FARMA NELLE NOVITÀ DEL CORNER MEDICO

Nell’ipermercato Iper-la grande i di Seriate (Bg) il lavoro sinergico fra fornitori di servizi esterni e la Mdd Iper di parafarmacie ha permesso di presentare, a metà settembre 2022, uno spazio adibito alla telemedicina, a disposizione di chiunque 7/7 dalle 8.00 alle 21.30. A rendere possibile questa innovazione sono state la società Buongiornodottore, che mette a disposizione il personale di SOS Dottore e SOS Pediatra, Whealthy Care Solutions, che da anni è partner dell’insegna con le parafarmacie Più Medical e G.S.M., la società che gestisce le parafarmacie di Iper. Il servizio di ultima generazione viene praticato in una cabina presente nell’ipermercato: lì, in soli 10 minuti un medico si collega con il paziente e lo visita, grazie ai dispositivi tecnologici attivati dal personale di Iper Farma, il marchio di farmacie di Iper, che supporta il servizio. Nella cabina, l’operatore qualificato registra i parametri (pressione, temperatura e saturazione) e attiva le rilevazioni (per esempio un Ecg) su richiesta del medico collegato e a seconda delle esigenze cliniche del paziente, il tutto trasmettendo le informazioni in tempo reale. Al termine del consulto, il dottore rilascia un resoconto ed eventuali indicazioni terapeutiche. Oltre ai medici generici e ai pediatri, visitano in telemedicina anche 24 specialisti, come cardiologi, nutrizionisti e dermatologi, disponibili entro un’ora dalla richiesta di visita o su appuntamento.

CONCLUSIONE

Insomma, oltre al tema della “durata dei rapporti”, esiste una sorta di “scrematura del migliore” che si gioca sul terreno degli accordi e della scelta dei partner più innovativi, disposti a ottenere più certificazioni possibili e, magari, a intercettare nuove percezioni dei consumatori, inclusa - forse - quella di poter contare su un solo pianeta e una sola umanità. l

15

COVER STORY - PLM

Maria Teresa Giannini giornalista professionista specializzata nel largo consumo

16 PLM - INTERVISTA... DALLA PARTE DELLA DISTRIBUZIONE

CARREFOUR: marchi privati da esportazione

Ma anche da importazione: se la filiale italiana vende oltre confine le nostre eccellenze, il vasto network di cui fa parte agevola l’ingresso delle specialità internazionali.

Alla fine dell’estate, Carrefour Italia si è classificato primo per le private label nella graduatoria di Altroconsumo .

Qual è il commento del management?

Siamo molto soddisfatti di questo importante riconoscimento, perché lo sviluppo delle Mdd è fondamentale nella nostra strategia e nel nostro modello commerciale. Naturalmente cerchiamo sempre di tutelare il potere di acquisto del consumatore, lavorando al fianco dei nostri produttori su diversi fronti per ottimizzare al massimo la nostra offerta: ne è un esempio il riposizionamento di prezzo che abbiamo effettuato nell’ultimo anno, aspetto particolarmente rilevante nell’attuale situazione di mercato.

Siete una multinazionale. Dunque, quali marchi privati esportate dall’Italia verso le altre nazioni Carrefour? E, al contrario, quali importate?

Forte del network di cui fa parte, Carrefour Italia promuove le eccellenze del territorio nei mercati geografici in cui è presente. Le categorie merceologiche più esportate riguardano l’ampio assortimento di frutta e verdura, il vino e l’uva (per esempio, l’uva Italia a marchio Fqc-First quality certification). Nel settore del largo consumo classico, le maggiori richieste convergono su pasta, olio extra vergine di oli -

17

INTERVISTA... DALLA PARTE DELLA DISTRIBUZIONE - PLM

va, sostitutivi del pane (come grissini e taralli) e biscotti (cantucci e cremini al cioccolato in particolare). Continueremo a investire anche in un’ottica di export, soprattutto sulle eccellenze del nostro territorio, che sono rappresentate dai marchi Filiera qualità Carrefour e Terre d’Italia, i quali amplieranno la loro offerta anche all’estero. Per quanto riguarda l’import abbiamo alcune linee, ricordiamo Carrefour sensation, che costituiscono la selezione di prodotti dal mondo e che permettono ai nostri clienti di assaggiare le specialità che vengono dal Messico, dalla Cina e da moltissimi altri luoghi del pianeta.

Passiamo alle cifre. Qual è oggi l’incidenza delle Mdd sulle vendite?

Nel 2022, la quota della marca privata è di circa il 30% per i prodotti food (largo consumo classico e freschi), in crescita rispetto al 2021. La marca del distributore è, infatti, sempre più al centrale anche a livello di gruppo, dove puntiamo a far sì che essa rappresenti il 40% delle vendite 2026. In Italia sono oltre 200 i prodotti che abbiamo lanciato nel 2022 in tutte le gamme private label, che oggi contano più di 3 mila referenze. A fianco del mainstream dei prodotti Carrefour, che copre tutti i bisogni del nostro assortimento, si trovano le proposte premium. Abbiamo Terre d’Italia, che valorizza le eccellenze italiane regionali e Carrefour bio, l’insieme degli alimentari certificati da agricoltura biologica, che vanta oltre 400 prodotti e per il quale, in molti dei nostri punti vendita, sono presenti corner dedicati. Ultima, ma non meno importante, Filiera qualità Carrefour, linea che offre prodotti freschi, controllati fin dall'origine e ottenuti nel pieno rispetto dell'ambiente, degli animali e dell'uomo.

Dove va la vostra innovazione Mdd?

La marca propria è in continua crescita e lo sarà anche nel prossimo anno, con nuovi lanci e con il consolidamento di alcune linee, tra cui il nostro brand Simpl, che oggi ha un paniere di 140 articoli e che prevediamo, nei primi mesi del 2023, possa arrivare a 200 prodotti.

Fatturato 2021

Variazione fatturato annuo (a parità di rete) -3% Totale pdv oltre 1.500 Totale referenze Mdd oltre 3mila

18

Quota Mdd su vendite alimentari 30% circa

CARREFOUR ITALIA e I SUOI MARCHI

4.416 mln euro Variazione fatturato secondo semestre 2021 (a parità di rete) +1,7% Variazione fatturato quarto trimestre 2021 (a parità di rete) +2,5% (di

cui più di 1.200 in franchising)

LE LINEE MDD

ALIMENTARI NON ALIMENTARI

CARREFOUR IL MERCATO (VERDURE FRESCHE)

CARREFOUR CLASSIC (PRODOTTI DI USO QUOTIDIANO)

CARREFOUR EXTRA (INGREDIENTI DI QUALITÀ)

CARREFOUR SENSATION (PRODOTTI DAL MONDO)

CARREFOUR ESSENTIAL (CURA CASA)

CARREFOUR EXPERT (PULIZIA CASA)

TEX (MODA SOSTENIBILE)

CARREFOUR HOME (PRODOTTI E ACCESSORI DOMESTICI)

CARREFOUR ORIGINAL (PRODOTTI DELLA TRADIZIONE) MY CARREFOUR BABY (CURA E IGIENE BAMBINI)

SIMPL (PRODOTTI QUOTIDIANI E CONVENIENTI)

CARREFOUR COMPANINO (PETFOOD)

CARREFOUR ECOPLANET (PRODOTTI SOSTENIBILI PER LA CASA)

CARREFOUR NECTAR OF BIO (PRODOTTI BIOLOGICI PER LA CURA DELLA PERSONA)

CARREFOUR BIO CARREFOUR SOFT (CURA PERSONA DI USO QUOTIDIANO)

FILIERA QUALITÀ CARREFOUR (FRESCHI CONTROLLATI)

TERRE D’ITALIA (PRODOTTI TRADIZIONALI ITALIANI)

CARREFOUR SELECTION (PRODOTTI GOURMET)

CARREFOUR NO LACTOSE

CARREFOUR NO GLUTEN

Rapporti con i fornitori: qual è la durata media?

Carrefour ha una relazione duratura, anche di 20-30 anni, con diversi fornitori, tra cui, per esempio, quelli delle linee Terre d’Italia, Carrefour bio e Filiera qualità, di cui, proprio quest’anno, abbiamo festeggiato il ventennale con alcune aziende, che ci accompagnano fin dal primo giorno.

Ci sono tensioni dovute ai fattori macroeconomici?

In un momento di forti difficoltà per tutti, come quello che da mesi ci troviamo ad affrontare - con aumento dei costi e dell’inflazione - è fondamentale per noi agire con senso di responsabilità, non solo verso i consumatori, ma anche nei confronti di tutti i produttori italiani con cui collaboriamo, per trovare soluzioni condivise che possano mitigare le conseguenze della congiuntura. Nello scenario attuale assistiamo a un generalizzato aumento dei listini e noi, come distributori, non abbiamo molto margine per poterlo assorbire. Per questo l’obiettivo è che ognuno faccia la sua parte, ottimizzando il sistema, dove possibile, al fine di limitare l’impatto sui consumatori e tutelare il loro potere d’acquisto. Bisogna anche distinguere tra i fornitori, poiché alcuni settori hanno affrontato problemi maggiori, dovuti alla siccità, o ai forti aumenti delle materie prime. Citiamo solo l’industria dolciaria.

Eventuali contromisure?

Già dal 2021 abbiamo attivato un’iniziativa con oltre 80 dei nostri fornitori di prodotti a marchio Carrefour per la riduzione dei costi end-to-end, per esempio attraverso il perfezionamento dei flussi logistici e la riduzione dell'utilizzo di plastica. Il progetto ha rappresentato un bell’esempio di collaborazione con i partner, con cui abbiamo lavorato per una maggiore sostenibilità e in nome dell’efficienza. l

Luca Salomone giornalista professionista specializzato in beni di consumo, distribuzione, centri commerciali e finanza

19

INTERVISTA... DALLA PARTE DELLA DISTRIBUZIONE - PLM

Sale l’inflazione e gli ITALIANI mettono nel carrello della spesa sempre più prodotti a marca del DISTRIBUTORE

Le scelte dei consumatori premiano i prodotti Mdd, ottime le performance di Fresco e Pet Care. I dati del XIX Rapporto Marca by BolognaFiere presentato da Iri.

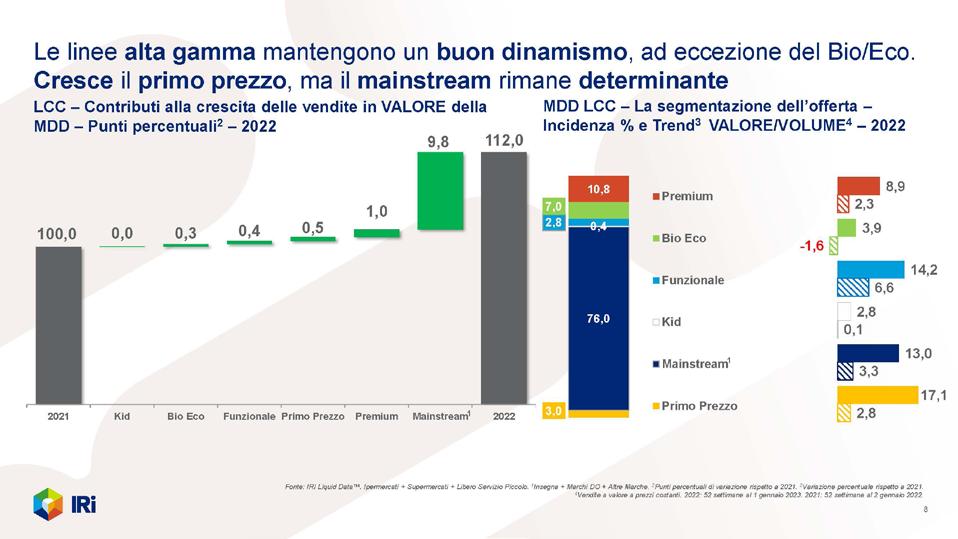

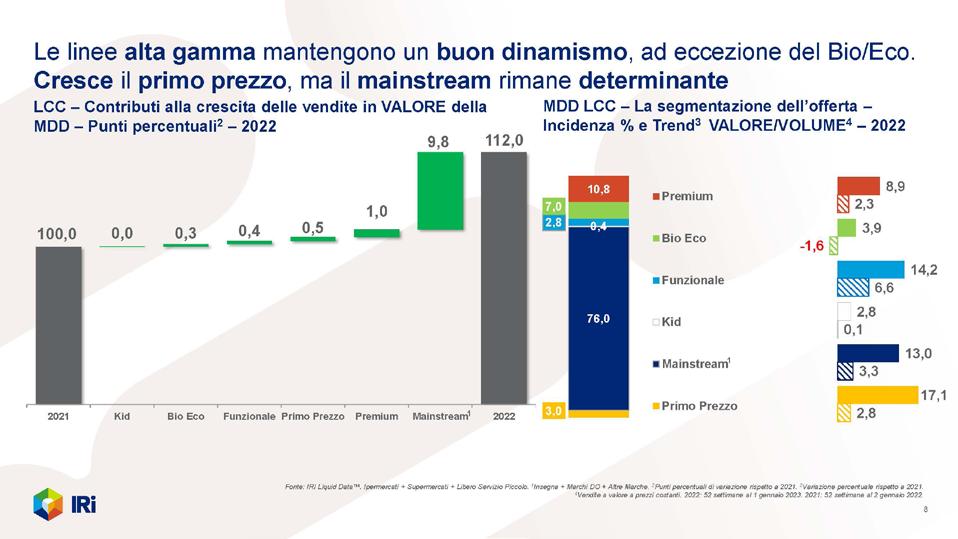

Se il carrello della spesa degli italiani nel 2022 ha dovuto affrontare l’alta inflazione e il taglio della pressione promozionale applicato dalle catene della distribuzione moderna organizzata, al suo interno prende quota la marca del distributore, che si conferma l’alternativa preferita dai consumatori in questo periodo di crisi in cui prima la pandemia, poi la guerra e infine la cavalcata dell’inflazione hanno stravolto il mondo. La fotografia del ruolo decisivo della Mdd nel 2022 è presente all’interno del XIX Rapporto Marca by BolognaFiere curato da Iri-Information Resources, presentato il 18 gennaio a BolognaFiere nel corso della diciannovesima edizione della manifestazione. Il dato principale del Rapporto, prendendo in considerazione tutti i canali, è che, dopo un 2021 caratterizzato da una contrazione della marca del distributore, il 2022 si chiude con il segno più e un fatturato complessivo pari a 13,1 miliardi di euro, in crescita del 12% e con una quota del 20,9%, in crescita di 1,2 punti rispetto all’anno precedente.

PLM - THE PRIVATE LABEL SCENARIO 20 -

Il 2022 sembra aver rovesciato tutti i paradigmi osservati in precedenza, partendo dall’inflazione, che se nel 2021 risultava in calo (-0,7%), nell’anno appena chiuso si attesta a +7,9% con una forte accelerazione negli ultimi mesi dell’anno: dicembre 2022 si chiude con un’inflazione del largo consumo confezionato in doppia cifra (+14,1%). Rimanendo in tema di rovesciamento degli andamenti, questa decisa corsa dei prezzi porta a due ulteriori impatti: l’inversione di trend delle promozioni e dei volumi.

Dopo un timido rialzo della pressione promozionale osservato nel 2021, il 2022 si chiude con una incidenza delle promozioni sulle vendite pari al 22,5% in calo di 2,3 punti rispetto all’anno precedente e di addirittura 3,9 punti rispetto al periodo pre-pandemico. Infine i volumi, i quali, dopo aver sostanzialmente ricalcato gli andamenti positivi delle vendite a valore negli ultimi 3 anni, si portano in territorio negativo nel 2022 segnando una contrazione dello 0,3%. All’interno di questo difficile contesto la marca del distributore continua a crescere anche in termini “reali”, registrando un trend a volume pari al +2,9% nonostante gli alti impatti dell’inflazione. Una crescita che risulta essere trasversale tra i canali ipermercati, supermercati, libero servizio e discount.

21 THE PRIVATE LABEL SCENARIO - PLM

La novità che ha conquistato l’Italia, da oggi conservabile a temperatura ambiente!

Fresca, pronta in 5 minuti!

Lavorata a mano

Con lievito madre

Senza conservanti

Cotta su pietra

Buona così o ideale da farcire

www.lapizzapiuuno.it

Guardando alle merceologie della Mdd, migliora il posizionamento competitivo in tutti i reparti merceologici e in particolare nel Fresco e nel Pet Care dove, oltre a un’elevata crescita a valore, si osserva anche una decisa crescita a volume (Fresco +5,7% e Pet Care +5,9%).

La crescita della Mdd va di pari passo con la crescita dell’offerta, raggiungendo la quota assortimentale del 15,5%, in aumento di 0,5 punti. Offerta che, nonostante il contesto inflattivo, vede nel 2022 buone performance delle linee specialistiche e ad alto valore aggiunto: il Premium registra una crescita dell’8,9% a valore e del 2,3% a volume, mentre il Funzionale del 14,2% a valore e del 6,6% a volume. Rallenta lo sviluppo del Bio, che se a valore registra una crescita del 3,9%, a volume risulta essere l’unico segmento a presentare un segno negativo (-1,6%).

Il segmento Mainstream, il più importante della marca del distributore con il 76% del fatturato complessivo, guida la crescita: 9,8 punti su 12 del trend della Mdd derivano infatti dalla contribuzione di questi prodotti. Come visto sul mercato, anche la Mdd ha visto una forte impennata dei prezzi di vendita: in media nel 2022 l’inflazione sulla Mdd è stata del 9,2% con la Marca Insegna al 9,8%. In sintesi, la convenienza relativa è la prima determinante della crescita della Mdd. Nonostante l’elevato tasso di inflazione, il posizionamento di convenienza coniugato con la qualità dei prodotti permettono la crescita dei volumi. Anche l’introduzione di nuovi prodotti continua a generare crescita, come pure giocano un ruolo decisivo sia la segmentazione dell’offerta sia l’ampliamento costante degli assortimenti della Mdd e, di conseguenza, della quota a scaffale.l

THE PRIVATE LABEL SCENARIO - PLM 23

OrtoRomi, verdure che scalano la vetta della private label

Misticanza e insalate baby, sacchetti di iceberg, riccia o scarola, funghi o verdure pronte da cuocere: queste le specialità di un’azienda che ha ricevuto grandi soddisfazioni dal lavorare per le private label.

24

A FARE IL PUNTO CON PL MAGAZINE È MARTINA BOROMELLO, RESPONSABILE MARKETING E COMUNICAZIONE DI ORTOROMI.

PLM - INTERVISTA... DALLA PARTE DELL'INDUSTRIA

di Maria Teresa Giannini

Nata nel 1996 in Veneto dall’unione dell’esperienza dei due soci fondatori, gli agricoltori Elio Pelosin e Rino Bovo, OrtoRomi inizialmente commercializzava prodotti di I gamma, per poi investire nella IV gamma a partire dal 1999. Nel 2006 l’azienda si trasforma in Cooperativa ed è attualmente una realtà con 10 soci (9 aziende agricole e la cooperativa Co.Ve.Ca.A.), alla quale 40 aziende agricole sparse su tutto il territorio nazionale conferiscono la propria materia prima. Misticanza e insalate baby, sacchetti di iceberg, riccia o scarola, funghi o verdure pronte da cuocere come spinaci, verza, erbette e cavolo nero: queste le specialità di OrtoRomi, che vanta stabilimenti a Borgoricco (Pd) e Bellizzi (Sa), dei quali il primo completamente automatizzato dal 2013. L’azienda ha chiuso il 2022 con un fatturato poco meno di 120 milioni di euro per 37mila tonnellate di produzione a volume, confermandosi uno dei maggiori player nazionali che ha ricevuto grandi soddisfazioni anche dal lavorare per le private label, come ci racconta Martina Boromello, responsabile marketing e comunicazione di OrtoRomi.

Secondo rilevazioni Nielsen siete al terzo posto fra i fornitori della IV gamma. Ma in qualità di fornitori dei marchi propri come vi classificate?

Esatto, come industria di marca il nostro 4% di quota di mercato ci pone al terzo posto dopo Bonduelle e le private label, prese nel loro insieme, che detengono la “fetta” più importante (oltre il 60%). Se invece guardiamo all’interno di quel mondo, la nostra quota, per quanto riguarda il settore in cui operiamo, è ben maggiore e si attesta sul 14%.

Sul totale del fatturato, a quale percentuale ammonta la produzione in conto terzi? Dei 118 milioni di euro del 2022, il 58%, cioè la maggior parte, deriva dalla produzione come terzisti.

25

INTERVISTA... DALLA PARTE DELL'INDUSTRIA - PLM

14%

40

OrtoRomi

4%

58%

2

118 milioni

37

Quali sono i plus che ricevete dall’essere fornitori di private label e quali, invece, i plus che offrite voi?

Essere fornitori di private label ci permette di poter rafforzare il rapporto con la Gdo che si è costruito negli anni e ci consente di dimostrare ogni giorno l’impegno e la qualità che mettiamo nel nostro lavoro. Essere partner dei distributori da anni ci ha permesso di crescere assieme e migliorarci sempre, stimolandoci a vicenda. D’altro canto, possiamo offrire la competenza e l’innovazione che vengono tradotti nei nostri prodotti e nella nostra professionalità.

Quali insegne italiane ed estere servite come pl?

Per quanto riguarda il territorio italiano, siamo fornitori di private label per tutte le maggiori insegne nazionali, come Conad, Coop, Md, Crai, Gruppo Selex, Prix e In’s mercato (gruppo Pam), ma anche per quelle internazionali come Carrefour, Despar, Penny, Eurospin. All’estero invece serviamo Lidl ed Eurospin Croazia.

Le vostre collaborazioni con le insegne riscuotono successo, tanto che il 31 maggio scorso un vostro prodotto a marchio del distributore è stato premiato ad Amsterdam, durante l’evento pre-fiera del Plma...

Abbiamo ricevuto uno dei riconoscimenti International Salute to Excellence Awards per la “Zuppa Pugliese”, che abbiamo prodotto per la linea Lettere dall’Italia di Md.

26 PLM - INTERVISTA... DALLA PARTE DELL'INDUSTRIA

le aziende che conferiscono materia prima ortofrutticola a OrtoRomi gli stabilimenti, Borgoricco (Pd) e Bellizzi (Sa)

fatturato 2022

mila tonnellate

produzione a volume

parte di fatturato sviluppata come produttori di private label

quota di mercato come Idm, 3° posto nella IV gamma

quota di mercato ortofrutticolo (insalate, zuppe e verdura da cuocere) a marchio del distributore

Si tratta di una gustosa zuppa fresca, senza glutammato né conservanti, che ha solo bisogno di essere riscaldata per essere gustata. La zuppa contiene tutti i sapori caratteristici della Puglia, essendo realizzata con ingredienti di prima qualità tipicamente accostati a questa regione come cime di rapa, piselli, cipolla, olio extravergine, peperoncino. I Salute to Excellence Awards, che premiano l’innovazione e la qualità nei settori food, non food e vinicolo, durante l’ultima edizione hanno visto trionfare soprattutto il criterio di sostenibilità, da quella di prodotto a quella del packaging. In effetti, il grande apprezzamento per la nostra referenza è arrivato grazie alla sua convenienza, al suo sapore e alla sua confezione: quest’ultima, in particolare, ha fatto sì che il prodotto ottenesse il punteggio più alto della categoria. Ne siamo molto orgogliosi.

Stando alla vostra esperienza, trovate che il rapporto fornitori-insegne sia qualcosa che mostra la sua importanza solo a livello interno (regole di lavoro, standard di qualità, regole commerciali) o è qualcosa che il cliente percepisce e che ne veicola le scelte?

Siamo certi che il rapporto tra OrtoRomi e la Gdo sia rilevante non solo a livello B2b, tra professionisti di settore, ma sia qualcosa che anche il consumatore finale riesce a cogliere, perché una volta fidelizzato all’insegna, si fida delle scelte che essa stessa compie al suo posto.

Secondo dati Ipsos, la stragrande maggioranza degli Italiani che acquista abitualmente Mdd è disposta a spendere di più per cibi certificati: quali sono le certificazioni che finora avete ottenuto?

Le certificazioni rappresentano per noi una garanzia di freschezza e qualità per i prodotti ma anche di sicurezza in merito al processo industriale, anch’esso sottoposto a frequenti verifiche volontarie: nel primo caso, possiamo citare la certificazione Ifs e la Brc, per il secondo Global G.a.p. e l’adesione agli standard Uni En Iso 11233 e Dtp021.

Cosa bolle in pentola per questo 2023, sempre a livello di novità private label?

Per il 2023 l’obiettivo è senza dubbio quello di continuare a crescere assieme come partner e copacker; in questo particolare frangente storico, vogliamo cercare di affrontare le difficoltà, in primis quelle legate all’aumento dei listini e al calo del potere d’acquisto delle famiglie, con un dialogo costruttivo e uno scambio bidirezionale, in ottica propositiva e che ci permetta di mettere in pratica il nostro know-how del settore.l

27 INTERVISTA... DALLA PARTE DELL'INDUSTRIA - PLM

Il consumatore premia LA IV E V GAMMA delle insegne

Nel carrello della spesa del consumatore trovano sempre più spazio i prodotti private label, soprattutto del reparto fresco. Al suo interno il segmento più importante è costituito dalle linee di insalate e altre verdure imbustate pronte al consumo.

In un contesto economico piuttosto complicato come quello che ha caratterizzato gli scorsi mesi, all’interno del carrello della spesa del consumatore trovano sempre più spazio i prodotti private label, soprattutto del reparto fresco. Secondo le rilevazioni Iri, infatti, da gennaio a ottobre del 2022 l’ortofrutta a Mdd ha sviluppato quasi 1.250 milioni di euro, con un aumento del 4,4% rispetto allo stesso periodo dell’anno precedente, una performance superiore a quella fatta registrare dall’intero reparto (+3,7%). In termini di volumi, invece, se il comparto è calato complessivamente dello 0,8%, l’ortofrutta a Mdd è cresciuta dell’1,1%, portando la propria quota mercato al 35,2%. Al suo interno, il segmento più importante è costituito dalle linee di insalate e altre verdure imbustate pronte al consumo. La IV gamma, infatti, ha evidenziato un giro d’affari di circa 380 milioni di euro, pari a poco meno di un terzo del valore totale del settore, e ha raggiunto una quota a volume del 57,5% (+1%).

28

PLM - MERCATI

+15% a valore e +9% a volume: la crescita delle linee ortofrutta di IV e V gamma a marchio Todis nel 2022.

+5%: l’aumento delle vendite di IV e V gamma a marchio Penny nel 2022 (+4,5% nel 2021).

29 MERCATI - PLM

Il premio alle imprese italiane fornitrici di prodotti MDD che presentano caratteristiche ideali per i retailer, selezionate sulla base di oggettivi criteri di eccellenza produttiva e di affidabilità

1°EDIZIONE COPACKER PROFILE PLM AWARDS 2023 BEST

PER SCOPRIRE TUTTO SUL PREMIO E CANDIDARE LA TUA AZIENDA Le candidature dovranno pervenire entro il 5 marzo 2023 in collaborazione con un progetto di con il patrocinio di clicca qui

MAGGIORE ATTENZIONE ALLE MATERIE PRIME E AGLI INGREDIENTI ITALIANI

Simone Zerbinati, general manager di Zerbinati, afferma che il mondo della private label gioca un ruolo molto importante nella sua azienda: «Guardando ai risultati 2022, abbiamo prodotto circa il 65% delle confezioni di IV gamma a Mdd. Le referenze più richieste dalla Gdo sono sicuramente le insalate fresche e pronte al consumo, oltre alle verdure pronte da cuocere confezionate in busta. È un mercato che, dopo alcuni mesi di stallo durante il periodo Covid, è in continua crescita e le insegne puntano ad ampliarne l’assortimento sia in termini di ricettazioni sia di formati. Oltre ad avere il grande plus di essere già pronti al consumo, i prodotti di questo tipo sono realizzati sempre di più con un’attenzione particolare alle materie prime e, dove possibile, utilizzando ingredienti italiani, provenienti da coltivazioni a lotta integrata e con imballaggi 100% riciclabili. Per quanto riguarda la V gamma, invece, l’attenzione maggiore della Gdo è verso le ricette mainstream del mercato, come minestrone, passato e zuppe a base di legumi e cereali, che sono in forte crescita».

CORRONO LE INSALATE MISTE IN BUSTA

Con la ripresa di una quotidianità più frenetica e con meno tempo trascorso in casa rispetto al periodo dell’emergenza Covid, il consumatore sembra tornato a premiare i prodotti con un elevato livello di servizio, sempre più presenti negli assortimenti a marchio dei retailer. «La IV e V gamma con i nostri brand Bontà dell’Orto e L’Arte delle Specialità – afferma Pietro Fiore, responsabile ortofrutta di Todis – nel 2022 sono cresciute del 15% a valore e del 9% a volume. Le performance migliori arrivano dalla categoria delle insalate miste con un incremento di oltre il 22% in fatturato, bene anche il mondo delle tenere (+14%) e delle zuppe (+8%). Notiamo un consumatore molto attento all’acquisto di questi prodotti e sempre più interessato alle ricette con base di insalata croccante tipo iceberg, referenze che nell’ultima parte del 2022 hanno avuto picchi di vendita decisamente alti con controcifre importanti. Continuiamo a puntare sul mondo delle zuppe, dove l’innovazione delle ricette e le nuove tendenze qualificano i nostri assortimenti, rendendo la nostra ortofrutta sempre più distintiva».

31 MERCATI - PLM

CRESCE LA VARIETÀ DELL’OFFERTA A MDD

Anche secondo Nicolò Padrin, senior buyer F&V di Penny, la V gamma è un segmento interessante da sviluppare: «Abbiamo sensibilmente ampliato l’offerta delle zuppe pronte puntando su alcune ricette più regionali e differenziando l’assortimento nelle varie aree geografiche, ma punteremo molto anche su nuove preparazioni per le ciotole estive. Continuiamo a proporre offerte su maxi formati di insalata in busta in modo da cercare di preservare il potere d’acquisto del consumatore. Oltre agli spinaci già presenti in assortimento, da gennaio introdurremo alcuni prodotti a marchio da cuocere in busta (misto da cuocere, catalogna, bietola). Da sottolineare il buon risultato che stanno avendo i vegetali precotti in skin, la cui componente di servizio sembra essere apprezzata dal cliente. Nel complesso, comunque, lo scorso anno le vendite di IV e V gamma a nostro marchio sono risultate in crescita del 5%, dopo che nel 2021 avevano fatto segnare +4,5%».

GRANDE ATTENZIONE ALLA QUALITÀ E ALLA FRESCHEZZA

Pier Luigi Lauriola, responsabile ortofrutta di Carrefour, stima nel +3% la crescita a valore della categoria a marchio dell’insegna nel 2022, a rete costante, con un’incidenza sul reparto ortofrutta intorno al 15%: «Oltre il 50% del fatturato è dato dalle insalate in busta monotipo o mista, ma gli incrementi più rilevanti sono associati al mondo della V gamma, con le zuppe, verdure e frutta cotte. Inoltre, per proporre al nostro cliente qualità e freschezza, risulta molto importante il

Competenza e innovazione al servizio della Mdd

Per Martina Boromello, responsabile marketing e comunicazione di OrtoRomi, il ruolo di fornitore di private label garantisce alla sua azienda più di un vantaggio: «Da una parte, ci consente di veicolare attraverso i nostri prodotti e la nostra professionalità tutta la competenza e la capacità innovativa che abbiamo maturato nel corso degli anni e, dall’altra, ci pone nella condizione di poter consolidare il rapporto con i retailer, alcuni dei quali hanno condiviso con noi un importante percorso che ci ha portato a migliorare costantemente e a crescere insieme. Ed è quanto fatto anche durante l’anno appena trascorso, dove il 58% del nostro fatturato è stato sviluppato con prodotti a Mdd; inoltre, siamo stati molto orgogliosi del prestigioso riconoscimento “International Salute to Excellence Award 2022” che la Plma ha assegnato alla nostra Zuppa Pugliese prodotta per l’insegna Md. L’obiettivo per i prossimi mesi è proseguire nella nostra crescita come copacker e partner della Gdo, continuando a proporre tutta la nostra expertise in termini di qualità e innovazione».

PLM - MERCATI 32

Nel 2022 la crescita a valore dei prodotti

Carrefour di IV e V gamma è stata del 3%, con un’incidenza sul reparto ortofrutta intorno al 15%.

comparto del pronto in tavola, realizzato da operatori appositamente formati in laboratori dedicati all’interno di alcuni nostri store: lavorazioni di frutta e verdure per il consumo immediato o per la rapida cottura. In generale, nel mondo dell’ortofrutta, il prodotto di servizio sta assumendo un’importanza sempre più rilevante con un cliente orientato a una referenza che sia pronta per il consumo e che preveda un livello di lavorazione tale da facilitare la preparazione in casa».l

Esperienza e tecnologia per un’offerta su misura

Secondo Andrea Battagliola, presidente di La Linea Verde, il rapporto con le insegne non è di semplice fornitura, ma di vera e propria partnership: «Grazie alla profonda expertise e all’evoluta tecnologia di cui disponiamo, possiamo offrire, come copacker, tutto il contenuto di innovazione di cui le Mdd necessitano, ma anche aiutarle a esprimere l’identità specifica dell’insegna che rappresentano. Siamo infatti molto ricettivi agli input che arrivano dai clienti e siamo in grado di creare un’offerta su misura per ciascuno di essi, garantendo al tempo stesso il rispetto di quelli che sono da sempre i punti di forza dei nostri prodotti: genuinità, assoluta freschezza, filiera controllata e certificata, modernità della proposta, sostenibilità dei pack. Guardando i numeri dell’anno appena passato, troviamo alcune importanti conferme: trainano la nostra crescita, anche in modalità Mdd, le zuppe fresche, mentre in cima al podio con le private label ci sono le insalate, il segmento che da sempre costituisce la gran parte della nostra offerta a Mdd».

Fabio Massi giornalista specializzato nei temi del mondo del retail e del mass market

33

MERCATI - PLM

Quanto incide la promozionalità delle private label nel mercato dell’ ortofrutta sui flyer della Gdo?

QBerg, istituto di ricerca italiano leader nei servizi di price intelligence e di analisi delle strategie assortimentali cross canale, ha analizzato l’andamento dell’offerta di frutta e verdura I gamma, IV gamma e verdure V gamma nel 2022 vs 2021.

34

PLM - OSSERVATORIO QBERG

Nel 2022, il numero di campagne promozionali è aumentato di circa il 2% rispetto al 2021 con oltre 33mila campagne, dove i prodotti di marca presenziano in 2 campagne su 3. È interessante notare come:

• le campagne promozionali sui flyer per le pl aumentano per tutte le gamme ma soprattutto per la verdura, fatta eccezione tuttavia per il piccolo segmento della frutta di gamma IV, frutta pronta;

• i prodotti di marca sono sostanzialmente stabili per prodotti di frutta e verdura al banco (gamma I) o verdura cotta (gamma V), ma hanno incrementato in maniera marcata il numero di campagne per frutta e verdura lavorata/pronta (gamma IV);

• l’aumento maggiore del numero di campagne promozionali per le pl è stato per la verdura gamma IV lavorata pronta. Da segnalare come questo sia il segmento di mercato nel quale la distanza, a livello di presenza in campagne, fra prodotti branded e private label è minore.

Per quanto riguarda le referenze uniche (ben 2.905), l’incremento è del 10%. Nel dettaglio:

• per le verdure lavorate/pronte l’offerta promozionale segna +9% per le private label e +17% (l’incremento maggiore del 2022) per i prodotti no private label;

• diverse, invece, le strategie della Gdo per i prodotti da banco (gamma I) di frutta e verdura: crescono in maniera significativa le private label per la frutta (+13%) e per la verdura (+7%), mentre, invece accusano una stasi questi due segmenti nelle proposte delle no private label;

• il numero di referenze uniche delle private label per la verdura ha praticamente raggiunto i prodotti di marca (425 vs 458).

35 OSSERVATORIO QBERG - PLM

Se, durante il 2022, il numero di campagne e il numero di referenze per frutta e verdura è aumentato rispetto al 2021, non si può dire lo stesso per lo spazio di visibilità (Qp4 è il l’indicatore costruito da QBerg) nei due comparti, dove si evidenzia una diminuzione di frutta e verdura di circa il 3%-4%.

La contrazione della visibilità promozionale nei flyer della Gdo non è stata, tuttavia, uniforme fra frutta e verdura private label e no private label:

• diminuisce per frutta e verdura al banco, sia per le private label che per i prodotti branded (per la frutta di circa il 2%, mentre per le verdure di circa il 5%);

• incrementa la visibilità per la frutta lavorata pronta (gamma IV) e per le private label; è, invece, scesa per le no private label del -11%;

• al contrario, decresce del 10% per le private label nella verdura lavorata/pronta ma, nel contempo, aumenta del 5% per i prodotti di marca;

• unico punto di accordo è il segmento di gamma V (verdura cotta/piatti pronti alle verdure).

Sono state decisamente tante e le strategie di pricing adottate dalla Gdo nelle promozioni sui flyer di frutta e verdura nel 2022. Andando nel dettaglio dei prezzi medi praticati:

PLM - OSSERVATORIO QBERG

36

• crescono nell’insieme di circa l’8% rispetto al 2021;

• evidenziano come, in generale, siano più convenienti (di circa il 3%) le promozioni di frutta no private label rispetto alle private label;

• per la verdura al banco (gamma I) i prezzi delle pl sono più elevati di circa il 15% rispetto ai prodotti di marca;

• i prezzi medi promo più alti in assoluto sono stati applicati per i prodotti lavorati/pronti (gamma IV di frutta e verdura); se i prezzi promozionali della frutta lavorata (per es. macedonie) fra private label e no private label sono sostanzialmente equivalenti, quelli della verdura lavorata/pronta (le insalate miste in busta, per esempio) vede i prezzi dei prodotti a marchio private label decisamente più convenienti (circa il 23%) di quelli della concorrenza;

• i marchi no private label praticano un cut pricing del 14% per la gamma V (verdura cotta/piatti pronti alle verdure), presumibilmente per essere più competitivi con il -44% delle pl. l

37

Fabrizio Pavone responsabile marketing e business development di QBerg

OSSERVATORIO QBERG - PLM