CONTRATOS FINANCIEROS

LUIS HUMBERTO USTÁRIZ GONZÁLEZ

1. INTRODUCCIÓN. Nociones generales, características y fuentes del Derecho Financiero.

2. INTERVENCIÓN DEL ESTADO. Objetivos de la Intervención, regulación y supervisión

3. OPERACIONES FINANCIERAS. Operaciones Pasivas.

• Depósitos irregulares.

• Depósitos en cuenta corriente.

• Depósitos a Término.

• Depósitos de Ahorro.

• Depósitos de Bajo Monto y Ordinarios.

• Emisión de títulos de contenido crediticio y otras obligaciones.

• Operaciones de Redescuento.

CONTRATOS FINANCIEROS ustarizabogados.com

AGENDA

3. OPERACIONES FINANCIERAS

Operaciones Pasivas.

• Depósitos irregulares (generalidades).

• Depósitos en cuenta corriente.

• Depósitos a Términos.

• Depósitos de Ahorro.

• Emisión de títulos de contenido crediticio y otras obligaciones.

• Operaciones de redescuento.

CONTRATOS FINANCIEROS ustarizabogados.com

GENERALIDADES

GENERALIDADES

CONCEPTO:

El Contrato Financiero es aquel que se integra en la función de intermediación que realizan las entidades financieras.

Su régimen especial tiene como finalidad lograr el adecuado desarrollo de dicha función, para lo cual resultan esenciales las garantías y coberturas que aseguran el cumplimiento de los compromisos asumidos por los clientes frente a las entidades financieras.

CONTRATOS FINANCIEROS ustarizabogados.com

GENERALIDADES

PRECISIONES:

• Los contratos financieros son negocios de confianza, basados en la relación que se establece entre el consumidor y la entidad financiera.

• La relación entre las entidades financieras y su clientela reviste gran complejidad.

• Los actos en que se concretan las operaciones financieras tienen la más diversa estructura y configuración.

• La innovación financiera intensifica la complejidad de la contratación financiera que responde a la combinación de negocios.

• Más que contratos son mecanismos contractuales.

CONTRATOS FINANCIEROS ustarizabogados.com

CARACTERÍSTICAS

Son contratos:

• Mercantiles

• De Confianza

• Consensuales y/o reales

• Onerosos

• De tracto sucesivo

• Con tendencia a la uniformidad

• Contratos de adhesión

• Simples/Complejos

CONTRATOS FINANCIEROS ustarizabogados.com

GENERALIDADES

OPERACIONES PASIVAS DEPÓSITOS BANCARIOS

Depósitos Bancarios

• Fuente principal de recursos externos de los establecimientos de crédito.

• Estos depósitos no deben confundirse con los depósitos comerciales y civiles. Tiene sus propias particularidades.

ü Depósitos regulares: La entidad financiera no adquiere la propiedad de los bienes que recibe en deposito, sino se obliga conservarlos y devolver los mismos y por lo tanto su recepción no implica una disponibilidad para la institución financiera. Típico depósito que recae sobre cuerpos ciertos. (ej. Almacenes Generales de Depósito).

ü Depósitos irregulares: la entidad financiera adquiere la propiedad de los bienes que recibe y puede disponer de ellos. Su obligación es devolver una cantidad equivalente (bienes fungibles).

CONTRATOS FINANCIEROS ustarizabogados.com

Depósitos Bancarios

DEPÓSITOS IRREGULARES DE DINERO.

• Principal fuente de recursos de los bancos comerciales. Pueden ser a la vista o a término.

• El banco puede disponer de los recursos, colocándolos en operaciones activas de las cuales deriva su beneficio como intermediario financiero.

• Fenómeno de la «doble disponibilidad» (para el banco y clientes), lo que da lugar a la figura del «multiplicador bancario» (habilitar a la comunidad para adquirir bienes y servicios por encima de las disponibilidades monetarias que disponían en un principio).

• Patrimonio Técnico= PB (100 MM)+ PA (reservas legal, ocasional, utilidades no repartidas) _________________________________________________________________________= 9%

R crédito (100*50%= 50)+ R Mercado (100*100=100)+ R Operativo 1 * 11 veces!!!!!!!

CONTRATOS FINANCIEROS ustarizabogados.com

1/ 5ctvs=

ctvs* 11

95

DEPÓSITOS IRREGULARES DE DINERO.

Depósitos Bancarios

La naturaleza es discutida. Alguna parte de la doctrina lo considera más que un depósito un contrato de mutuo a favor del banco, pero existen motivos para mantener la diferenciación (remuneración a favor del banco, objetivos de cada contrato).

Obligaciones del banco:

• Devolución de la suma recibida.

• Custodia de los dineros depositados.

• Pago de intereses (típicamente sólo para cuentas de ahorro).

CONTRATOS FINANCIEROS ustarizabogados.com

OPERACIONES PASIVAS

DEPÓSITOS EN CUENTA CORRIENTE

CONTRATO CUENTA CORRIENTE

Comercial

Créditos y débitos derivados de las remesas mutuas entre dos partes.

Bancario

Éstos se considerarán como partidas indivisibles de abono o de cargo en la cuenta de cada cuentacorrentista, de modo que sólo el saldo que resulte a la clausura de la cuenta constituirá un crédito exigible.

Mediante el cual el cuentacorrentista adquiere la facultad de consignar sumas de dinero y cheques en un establecimiento bancario y de disponer, total o parcialmente, de sus saldos mediante el giro de cheques o en otra forma previamente convenida con el banco.

Se caracteriza por la existencia de una relación permanente de negocios y por verificarse remesas recíprocas entre las partes. No se conoce quien termina siendo deudor y acreedor. (Cco Art 1245).

Todo depósito constituido a la vista se entenderá entregado en cuenta corriente bancaria, salvo convenio en contrario (Art 1328 C.Co.)

CONTRATOS FINANCIEROS ustarizabogados.com

NOTA: Comercial.

a) En la cuenta corriente bancaria no se produce la recíproca concesión del crédito típica de la mercantil por la que ambas partes aplazan la exigibilidad de sus cobros hasta un momento determinado, mientras que en la primera, de existir tal concesión de crédito, sería unilateral, dependiendo de las clase de contrato conectado a la cuenta;

b) La indisponibilidad de los créditos comprendidos en la cuenta corriente mercantil y propia de ésta desaparece en la cuenta corriente bancaria, en la que el cliente puede disponer en cualquier momento de su crédito, retirando el importe de su saldo;

c) La compensación entre deudas y créditos al momento del cierre, total o parcial, de la cuenta corriente mercantil se traduce en la bancaria en una compensación automática.

d) El contrato nace con la disponibilidad de recursos que procede ya sea de un depósito, de una apertura de crédito o de otra operación de crédito (por ejemplo el sobregiro bancario).

e) En la cuenta corriente siempre hay disponibilidad de fondos a favor de los titulares de la misma frente, que encuentra su causa en operaciones pasivas de recepción de crédito o activas de concesión de crédito.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO

CUENTA CORRIENTE

NATURALEZA.

Es un elemento accesorio a un depósito irregular de dinero, o a un contrato de apertura de crédito, en donde la cuenta se limita a ser un sustento técnico contable, que utiliza el cheque como título típico de disposición de los recursos.

El Contrato de Cuenta Corriente solamente puede ser celebrado por establecimientos bancarios.

El depósito de un monto de dinero en la cuenta por parte del cliente, no es requisito constitutivo del contrato. Por tanto, si por el manejo de la cuenta, queda el saldo en cero, el contrato no deja de existir.

El contrato de cuenta corriente es el semillero contractual entre el cliente y el banco, que de ahí, se basan otros contratos que el cliente convenga con el banco.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITO

CONTRATO DE

EN CUENTA CORRIENTE

CARACTERÍSTICAS:

• Autónomo y Principal

• Consensual

• Bilateral

• Oneroso y Conmutativo

• Tracto Sucesivo

• De Adhesión

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

APERTURA Y FUNCIONAMIENTO DE LA CUENTA

Para la apertura de la cuenta corriente el banco debe tomar las siguientes medidas, para evitar la incertidumbre de los posibles clientes, y de esa forma reducir el riesgo de no pago.

• Identificación del Contratante; ya sean personas naturales o jurídicas.

• Verificación de la Solvencia Moral y Económica; investigando los antecedentes comerciales del interesado, referencias bancarias de otras entidades, precisando la forma como ha cumplido. SARLAFT.

• Cumplimiento de requisitos formales: firmas del titular o titulares de la cuenta, si los hubiere.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

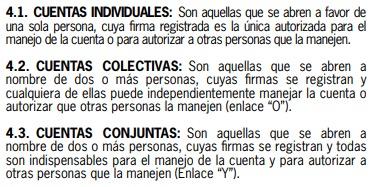

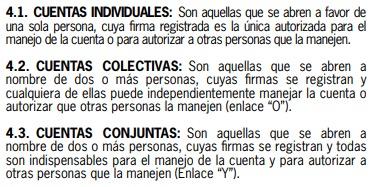

Pluralidad de Titulares

1. Código de Comercio

ARTÍCULO 1384. DISPOSICIÓN DE DEPÓSITOS EN CUENTA CORRIENTE COLECTIVA. De los depósitos recibidos en cuenta corriente abierta a nombre de dos o más personas, podrá disponer cualquiera de ellas, a menos que se haya convenido otra cosa con el banco.

2. Artículo 127 EOSF (...)

Los cuentacorrentistas serán deudores solidarios de los saldos a cargo de la cuenta colectiva.

Depósitos conjuntos. Cuando se haga un depósito en nombre de dos personas y en forma tal que deba ser pagado a cualquiera de ellas, o a la que sobreviva, tal depósito y las adiciones que a él se haga después por cualquiera de dichas personas, será propiedad de los dos conjuntamente, se mantendrá con sus intereses, para el uso exclusivo de aquéllas, y podrá pagarse a cualquiera de las dos, mientras vivan ambas, o a la sobreviviente después de la muerte de alguna de ellas. Tal pago y el recibo de aquél a quien se haya hecho, serán descargos suficientes y válidos para el establecimiento, siempre que éste no haya recibido, antes de efectuarse dicho pago, una orden escrita para que no lo verifique, de acuerdo con los términos del contrato de depósito.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE PLURALIDAD

DE TITULARES

Cuentas Colectivas Mancomunadas: Son aquellas en la cuales cada uno de los cuentahabientes, cada co-titular de una cuenta única, solamente puede retirar, de los depósitos disponibles, la parte conveniente de antemano o, en su defecto, la parte alícuota que corresponde según el número de las personas que ostenta la titularidad colectiva frente al banco. Artículo 1382 del Código de Comercio.”

Cuentas Colectivas Solidarias: Son aquella en que dos o más personas abren una cuenta corriente bancaria, entendiéndose que es posible disponer conjunta o separadamente de los fondos depositados hasta la totalidad del saldo utilizable. En otras palabras, en este tipo de cuenta colectiva el reembolso o restitución de fondos puede ser pedido válidamente por cada uno de los depositantes, puesto que corresponde a cada uno de ellos en su totalidad.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE PLURALIDAD

DE TITULARES

Cuentas Colectivas Conjuntas o ‘Indistintas’: Con este nombre se conocen los depósitos en cuenta corriente bancaria a nombre de dos o más personas, las cuales han de actuar conjuntamente para hacer válidamente disposiciones sobre los saldos existentes. En consecuencia, tratándose de este tipo especial de cuentas colectivas, los fondos depositados únicamente podrán ser retirados, total o parcialmente, con la concurrencia de todos los depositantes o, cuando menos, de un número plural de ellos autorizados de antemano para girar contra los saldos.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE EL CHEQUE

• Es indispensable referirse al cheque, cuando se quiere hablar de una cuenta corriente, pues si bien es un título valor, estas dos figuras jurídicas, guardan una estrecha relación, pues la forma como históricamente se ha materializado los beneficios que se derivan de la cuenta corriente, es a través del cheque.

• La diferencia más pronunciada entre el cheque y la letra de cambio, es que el primero, es un instrumento primordialmente de pago de obligaciones, mientras que la letra de cambio, es un título primordialmente de crédito.

• Adicionalmente, el cheque es siempre girado a un banco, mientras que la letra de cambio, no necesariamente.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO CUENTA CORRIENTE CHEQUE EL CHEQUE

Naturaleza Jurídica de la Autorización para Librarlo; la posibilidad de librar un cheque, constituye la facultad propia del cuentacorrentista que se deriva de la existencia de una contrato de cuenta corriente bancaria. Este contrato puede ser expreso o tácito.

Circulación del Cheque; Aún siendo un título valor a la vista, que su función principal es la de pagar obligaciones dinerarias de forma expedita, también posee las cualidades de circulación de cualquier título valor similar.

Protesto; Es la diligencia por parte del tenedor del título, en la cual se deja constancia sobre el no pago del cheque. Esta conducta se materializa en un sello que se imprime en el cheque, expedido por el banco.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO CUENTA CORRIENTE CHEQUE EL CHEQUE

Presentación para Pago; El cheque es una orden de pago librada contra el banco destinatario.

El cumplimiento de la obligación del banco, se materializa mediante la presentación del título. Debe hacerse directamente por el beneficiario, mediante las exhibición del mismo ante las ventanillas del banco o cajas del banco para demandar el pago en efectivo, o a través de otro banco que se encuentre en la misma plaza, es decir, donde haya un sistema interbancario de compensación establecido.

Hay un término de un mes de presentación del cheque para cobro, si no se efectúa la presentación en ese lapso, opera la caducidad, y se pierde la oportunidad de ejercer las acciones cambiarias que tiene el tenedor del título.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

OBLIGACIONES DEL BANCO

1. Recibir Depósitos; Este punto es controversial, y depende de la posición que se adopte frente al perfeccionamiento del contrato de cuenta corriente. Si se considera este contrato como real, el depósito en cuenta, sería elemento esencial del contrato y por lo tanto no se entendería el depósito como una obligación del banco. Sin embargo, si se adopta la posición de que el contrato es consensual, recibir depósitos si es una de las obligaciones que se derivan del mismo contrato. Estos depósitos, se pueden hacer en dinero, cheques o otros tipos de títulos valores.

También, es posible que un tercero haga un depósito al banco en la cuenta de un cuentacorrentista.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

2. Facilitar los Documentos o Esqueletos necesarios; Formularios de Consignación - Cheques o Chequeras

3. Llevar la Cuenta Corriente y Facilitar Datos sobre su Estado

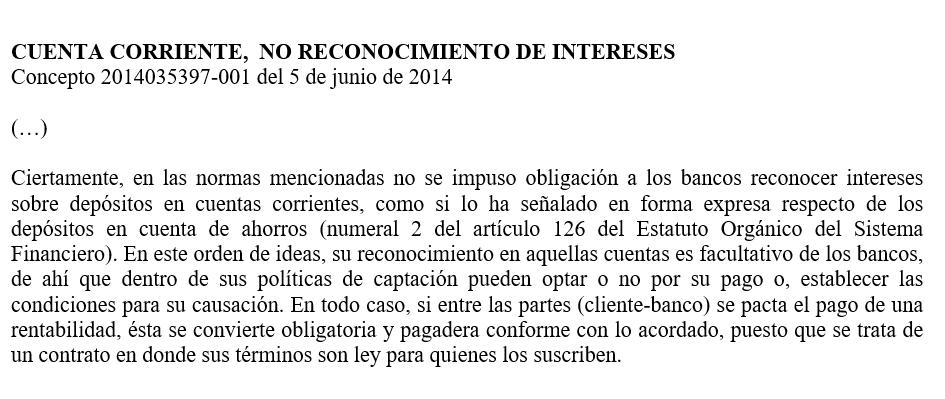

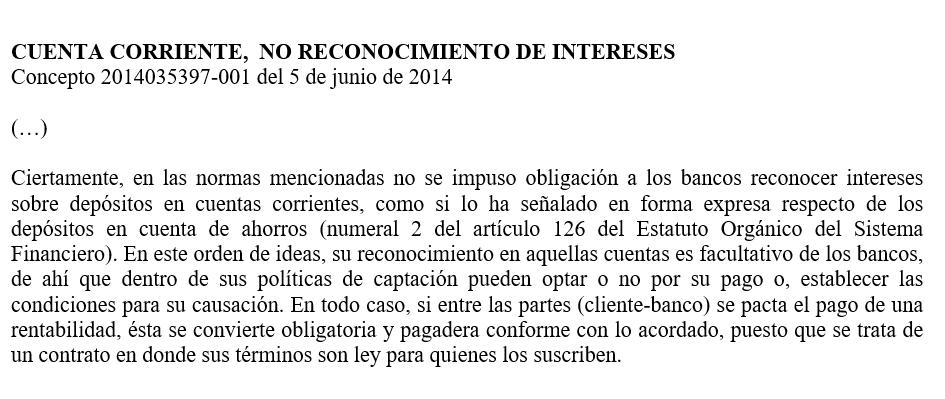

4. Pagar intereses. En los casos en los que el banco por mandato legal o por haberlo previsto en el contrato deba reconocer intereses sobre los saldos a favor de su clientela ésta es una obligación a su cargo que cumplirá pagándolos con la periodicidad convenida mediante abono en la misma cuenta y sobre bases de liquidación constituidas por los promedios obtenidos durante el lapso respectivo o por el mínimo saldo registrado en el período u otros criterios similares.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

5. Mantener la reserva o secreto bancario. Es la necesidad que tiene la institución de conservar en forma confidencial y abstenerse de comunicar a los terceros la información que ha recibido de sus clientes sobre sus actividades, negocios etc. Así como el resultado de la celebración de las operaciones entre banco y cliente como cuantía, destinación, modalidades de crédito

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

6. Pagar los Cheques; Vale la pena mencionar que en este punto, el banco debe verificar ciertos requisitos de los cheques y en general los títulos valores.

Requisitos de validez (banco librado, derecho incorporado y oportunidad de su ejercicio, fecha y lugar de creación, legitimación del tenedor, firma del suscriptor

Requisitos de regularidad (requisitos que emanan de la relación interna entre el banco y el cuentacorrentista como, chequera del librador, regularidad formal, concordancia entre las cantidades mencionadas)

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

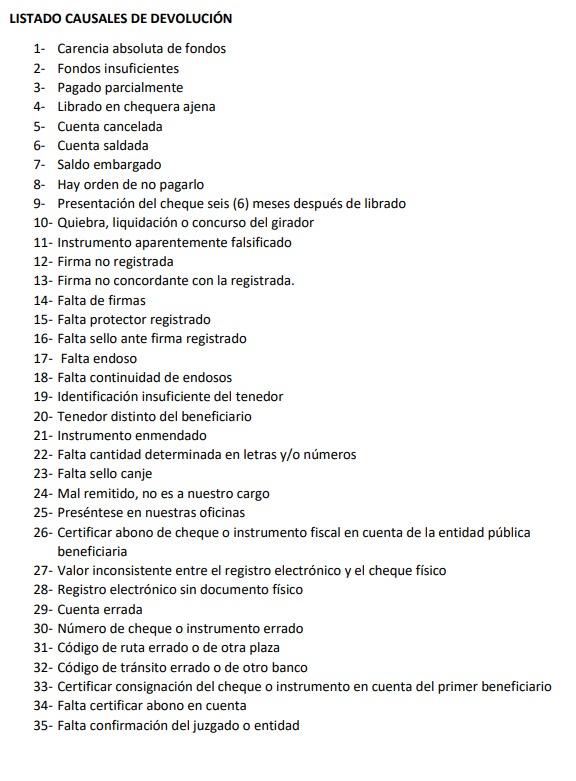

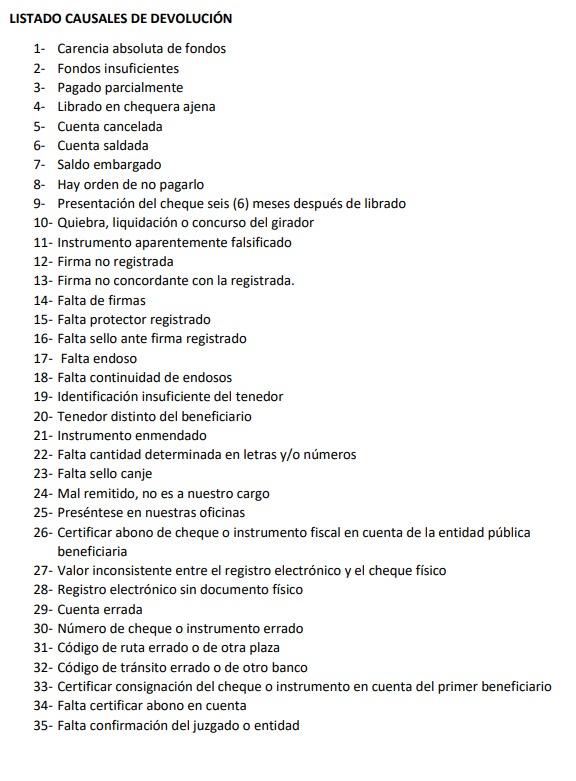

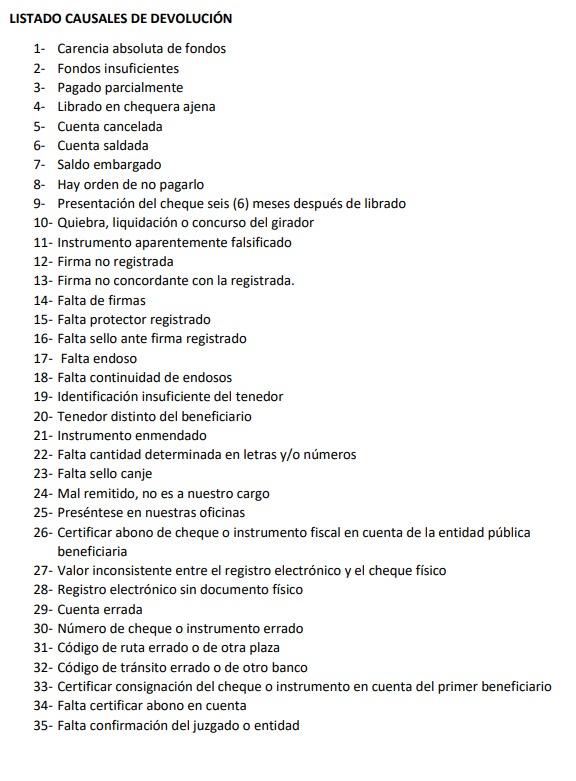

JUSTAS CAUSAS PARA NO PAGAR

Para que el banco no haga pago de los cheques debe sustentarlo en una justa causa. El no pago del cheque en forma injustificada genera para el banco responsabilidades y sanciones.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

CONTRATOS FINANCIEROS

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Incumplimiento de los requisitos de existencia del cheque: Respecto a los requisitos que debe tener el cheque, señala el artículo 713 del código del comercio: (i) La orden incondicional de pagar una determinada suma de dinero; (ii) El nombre del banco librado; y (iii) La indicación de ser pagadero a la orden o al portador.

Incumplimiento de los requisitos de regularidad: Carencia o insuficiencia de fondos. Existe la figura de pago parcial el banco no puede negarse a pagar sino que debe hacerlo hasta la concurrencia del saldo disponible.

Presentación extemporánea del cheque: La falta de presentación oportuna produce la caducidad de las acciones del tenedor contra el librador y se extingue por consiguiente la acción cambiaria.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

PAGO PARCIAL:

Consiste en la posibilidad de descargar el instrumento por una parte de su valor. Debe ser de acuerdo a circunstancias de hecho (ej. insuficiencia de fondos para satisfacer la totalidad de la obligación), no puede ser discrecional.

La naturaleza del pago parcial se da teniendo en cuenta la agilidad de los negocios, ya que es más rápido recibir un pago parcial que adelantar un proceso por no pago.

El tenedor debe anotar en el instrumento el monto pagado y el saldo insoluto y conserve en su poder el instrumento entregando recibo al deudor por el monto abonado si es necesario.

El pago parcial no implica un desconocimiento o modificación del principio general según el cual el cuentacorrentista debe tener provisión de fondos suficiente para poder librar los cheques.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Responsabilidad por mal pago:

La responsabilidad que surge a cargo del banco tiene que fundarse en la existencia de un daño para el titular, para cuyo resarcimiento pueda ser válidamente demandada la entidad.

No todo pago irregular constituye un mal pago, este calificativo se reserva para aquellos casos en los cuales se causa un daño y surge por ende una responsabilidad a cargo del banco.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

El mal pago se puede clasificar en 2 grupos:

• El pago realizado sin la debida verificación de los requisitos generales sobre la validez y la regularidad del instrumento que originará responsabilidad en cuanto se acredite la producción de un daño.

• El mal pago vinculado a la falsificación de la firma o del formulario, o de adulteraciones en el texto que por constituí r hechos dolosos permite presumir que se han realizado para obtener un beneficio indebido.

• Al cliente se le exige una conducta positiva si quiere fundar una reclamación, la cual consiste en manifestar en forma expresa su rechazo a cualquiera de los cargos relacionados en el extracto dentro de un determinado plazo.

• El banco quedará librado de su responsabilidad por la sola circunstancia de que la reclamación no se formule en tiempo.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Respecto a la responsabilidad del banco por haber pagado un cheque falsificado existen 2 teorías fundamentales: Teoría del riesgo creado o de la responsabilidad profesional: según esta la actividad bancaria entraña riesgos naturales que deben ser asumidos por quien profesionalmente (de manera reiterada, pública y masiva) se beneficia con los resultados de la misma.

Teoría de la culpa: incorpora una calificación subjetiva enderezada a precisar en qué condiciones pudo el banco apreciar dicha falsificación o adulteración y en qué medida el titular de la cuenta contribuyó por su culpa a la existencia de la adulteración.

Existen ciertas conductas culposas del titular de la cuenta corriente que puede invocar el banco para eximirse de la responsabilidad como el incumplimiento de la obligación de custodia sobre la libreta de cheques.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Responsabilidad por no pago: si la obligación fundamental del banco es pagar los cheques su no pago implica el incumplimiento de la misma y la responsabilidad correspondiente.

La consecuencia normal que implica el incumplir con ésta obligación se traduce en la necesidad de indemnizar al titular de la cuenta de los daños y perjuicios originados por su negativa. El librador quien va a tener que responder ante el tenedor por el no pago está facultado para demandar al banco la indemnización de los perjuicios que le ha causado con su negativa.

Aún cuando estos perjuicios deben probarse y ser determinados en el proceso judicial la tendencia legislativa consiste en cuantificarlos en forma anticipada de manera que en todo caso el banco deba responder por un porcentaje determinado en relación al monto del cheque si se dejó de pagar o de la parte proporcional si no se hizo el ofrecimiento de pago parcial.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

NO PAGO DE CHEQUES

Hay casos en los cuales el banco está obligado a NO pagar. Por ejemplo en la existencia de una orden de no pago, quiebra o concurso del librador y presentación extemporánea del cheque.

• Orden de no pago: la existencia en poder del banco una orden de abstenerse de pagar emitida válidamente por el titular de la cuenta tiene el establecimiento que proceder en consecuencia y por lo tanto se encuentra obligado a no pagar. Si el banco a pesar de haber recibido en tiempo la orden de no pago procede a hacerlo pagará mal y no tendrá derecho a debitar la cuenta corriente de su cliente por el valor del cheque.

• La orden de no pago puede provenir también de una autoridad judicial que guardadas las ritualidades previstas por la ley mande al banco a abstenerse de pagar un determinado instrumento. (cancelación de un cheque por decisión judicial, o en casos de que un juez lo ordene en una investigación penal)

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Insolvencia: esto se da no solo en los casos de quiebra sino todos los supuestos concursales o de juicios universales contra el titular de la cuenta que por virtud de congelar el patrimonio del deudor y conformar la masa de la liquidación, concurso o procedimiento similar inhiben al banco para pagar el cheque.

La obligación del banco de abstenerse de pagar aun cuando la quiebra sea posterior al momento en que se libró el instrumento obedece a una razón de interés general de protección de la comunidad y de los acreedores del quebrado o concursado.

Caducidad y prescripción: La prescripción o la caducidad se traducen para el banco en una obligación de no pagar o en últimas en una justa causa para no hacerlo en donde más que una calificación jurídica se verifica una situación de hecho.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

OBLIGACIONES DEL CLIENTE

1. Mantener fondos suficientes: la manutención de fondos en poder del banco o la existencia de una provisión justifican la posibilidad para el cliente de impartir órdenes a cargo del librado.

Puede haber casos en los que la cuenta corriente comience a operar con base en un crédito otorgado por el banco a su cliente y el cual le permite librar cheques.

La provisión debe existir en el momento en que el cheque sea presentado para su pago, lo que al beneficiario o tenedor le importa es que sea descargado en ese momento de sus obligaciones, ya que se busca proteger a la comunidad.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

2. La cuenta corriente en descubierto: Esta se da cuando resulta de una autorización del banco por la vía de la apertura de crédito. En caso en el que se libre una orden de pago por cantidad superior a aquella de la cual puede disponer surge un problema en cuanto a si se debe descubrir la cuenta ya que el banco tiene tanto la opción del pago parcial como la de conceder un crédito a su cliente por la diferencia lo que se traducirá en un descubierto en la cuenta corriente, es decir, un crédito a cargo del titular.

Puede concebirse una cuenta que desde el inicio funcione mediante una autorización permanente para librar cheques hasta una cierta cuantía por encima del saldo, caso en el cual se habla de un descubierto permanente o una autorización de sobregirarse hasta una determinada cantidad.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

3. Custodiar la chequera:

Esta obligación se traduce en consecuencias concretas y gravosas para quien no la cumpla o no advierta oportunamente al banco de la falta o desaparición de ellos.

Si no se da aviso oportuno de la pérdida de la chequera o de alguno de los cheques la sanción para el titular consiste en que el banco quedará libre de responsabilidad si paga el cheque antes de que el cliente le avise la pérdida pues una persona cuidadosa en el manejo y custodia de su chequera debe darse cuenta de inmediato o con mucha rapidez que ella ha desaparecido.

CONTRATOS FINANCIEROS ustarizabogados.com

Código de Comercio

Artículo 732. Responsabilidad del banco por pago de cheque falso o suma adulterada

Todo banco será responsable a un depositante por el pago que aquel haga de un cheque falso o cuya cantidad se haya aumentado, salvo que dicho depositante no notifique al banco, dentro de los tres meses después de que se le devuelva el cheque, que el título era falso o que la cantidad de él se había aumentado.

Artículo 1391. Responsabilidad del banco por pago de cheques falsos o alterados

Todo banco es responsable con el cuentacorrentista por el pago que haga de un cheque falso o cuya cantidad se haya alterado, salvo que el cuentacorrentista haya dado lugar a ello por su culpa o la de sus dependientes, factores o representantes.

La responsabilidad del banco cesará si el cuentacorrentista no le hubiere notificado sobre la falsedad o adulteración del cheque, dentro de los seis meses siguientes a la fecha en que se le envió la información sobre tal pago.

CONTRATOS FINANCIEROS ustarizabogados.com

Código de Comercio

Artículo 733. Aplicación de la objeción al pago de un cheque cuando no se da aviso oportuno al banco por pérdida de formularios

El dueño de una chequera que hubiere perdido uno o más formularios y no hubiere dado aviso oportunamente al banco, sólo podrá objetar el pago si la alteración o la falsificación fueren notorias.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

4. Utilizar los documentos o esqueletos exigidos por la ley.

5. Devolver los cheques al término del contrato:

En caso de terminación de la cuenta el cliente está obligado a devolver al banco los esqueletos no utilizados, ya que a partir de este momento se carece de derecho alguno para librar cheques a cargo del establecimiento.

No existen sanción específica para quien no devuelva los cheques se trata de una típica obligación de hacer.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE FACULTADES DEL

BANCO

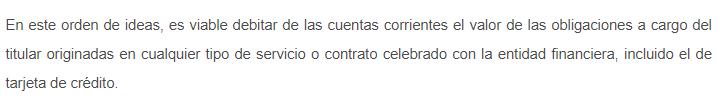

1. Compensar:

Cuando el banco paga una suma en exceso de la provisión surge una deuda exigible a su favor y a cargo del cliente.

Posibilidad de aplicar la compensación cuando por disposición legal o contractual se prevé, de manera que si existe un saldo a favor del cliente y a cargo del banco originado en una relación jurídica distinta, el establecimiento de crédito deudor pueda solucionar su obligación abonando el importe correspondiente en la cuenta corriente del acreedor.

CONTRATOS FINANCIEROS ustarizabogados.com

ustarizabogados.com (…)

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

2. Exigir de inmediato los sobregiros:

Partiendo de las cuentas en descubierto es normal que el banco una vez prestado el servicio pueda demandarle el reembolso de inmediato.

CONTRATOS FINANCIEROS ustarizabogados.com

ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE FACULTADES DEL CLIENTE

Aquellas que corresponden en forma correlativa a las obligaciones a cargo del banco y que en este orden de ideas el cliente puede exigir que le reciban depósitos, le faciliten esqueletos, se lleve una cuenta diaria, le envíen extractos periódicos, disponer de sus fondos, crear y demandar cheques especiales y revocar su orden de pago.

1. Disponer de sus fondos: la obligación fundamental del banco de restituir corresponde al derecho primordial del cliente de disponer de sus fondos, es decir, de obtener su reembolso directo o destinarlos a alguna entidad incluida su entrega a un tercero.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Modalidades a través de las cuales el titular de la cuenta dispone de los fondos en poder del banco: Recibo directo: es posible que el contrato funcione sin la existencia de una chequera. Nada impide que el cliente haga un retiro directo no instrumentado en un cheque sino en una solicitud escrita y la expedición del recibo correspondientes.

Cheque de ventanilla: las instituciones de crédito pueden suministrar a sus clientes un esqueleto que a diferencia de los que se encuentran en su poder no tendrá todos los datos pre impresos, pero permitirá al cliente obtener un pago a su propio favor por ventanilla.

Cheque ordinario: la forma más general mediante la cual se dispone de los fondos es el libramiento de cheques a cargo del banco que pueden ser a favor del propio titular o a favor de un tercero o simplemente al portador.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Transferencias: el cliente puede ordenar que todo o parte de sus fondos de transfiera a otra cuenta corriente del mismo u otro banco.

Cargo en cuenta: en todos los supuestos se produce un cargo o débito en la cuenta corriente bancaria desde el punto de vista contable. Cuando sin utilizar cheques ni transferir recursos a otra cuenta el débito se produce por la simple autorización de cargar impartida por el titular.

Esto es de gran utilidad cuando se tienen numerosas relaciones de negocios con el banco de las cuales surgen diversas obligaciones a cargo del cliente. Para evitar que todas ellas se tengan que liquidar por separado se utiliza el expediente de la cuenta corriente.

Tarjeta débito: realizar los pagos por abono automático y en tiempo real a la cuenta del vendedor de productos o prestador de servicios con cargo a la del tarjetahabiente que con ella los adquiere.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

2. Crear y demandar cheques especiales:

Cheques no negociables: conveniencia de que el cheque no sea negociable en ciertos casos por voluntad de las partes.

Cheques cruzados: es un cheque negociable, transferible por endoso pero el último tenedor debe depositarlo en su cuenta corriente. Se reconocen 2 modalidades de cheque cruzado: el generalmente cruzado: se expresa por la imposición de dos barras paralelas sobre el anverso. Especialmente cruzado: incluye el nombre de un banco determinado dentro de dichas barras.

Cheque para abono en cuenta: busca que el cheque no sea pagado en efectivo sino por un simple asiento contable. Puede ser consignado en una entidad distinta del banco librado.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Cheques certificados: comporta la única excepción al principio según el cual el banco no adquiere responsabilidad cambiaria frente al tenedor del cheque. El librado garantiza bajo su firma que el instrumento tiene fondos suficientes y que será pagado a su presentación si ésta se hace dentro de los términos señalados por la ley.

Cheque de caja o de gerencia: el banco tiene la posibilidad de librar cheques a su propio cargo, no se trata de una facultad de creación asignada al titular de la cuenta sino más bien de utilizar un servicio. Se caracteriza porque el librador y librado son una misma persona no hay una orden de pago impartida por los clientes, sino mejor si así se quiere expresársele una promesa de pago al banco librado a su propio cargo o a cargo de una de sus sucursales a la del tarjetahabiente que con ella los adquiere.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Cheques con provisión garantizada: lleva entre sus elementos impresos la cuantía máxima hasta la cual puede ser librado con la certeza de que contará con fondos suficientes.

Como la garantía se otorga por el banco participa de la naturaleza de la certificación e implica para la entidad una responsabilidad directa con el tomador.

La entrega de la libreta de cheques faculta a la entidad para debitar la cuenta hasta por el máximo por el cual pueden ser librados, haciendo los ajustes a favor del cliente si a su presentación resultan haber sido librados por cantidad inferior o si transcurrido el plazo de presentación los cheques o parte de ellos no se han presentado para su pago. La existencia de un plazo máximo dentro del cual el banco responde por la existencia de fondos implica que en el cheque aparezca impresa la fecha de su creación (entrega por el banco) a partir de la cual se cuenta dicho término, a la cual deberá agregarse la fecha de emisión (hecha por el cliente) cuando comenzarán a correr los términos.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Cheque de viajero: no constituye para el titular una forma de disponer de sus fondos si bien nada impide que su obtención se haga mediante un cargo en cuenta corriente.

Se caracteriza por ser librado a cargo del propio banco el cual responde frente a los tomadores como consecuencia de su propia promesa de pago latente hasta cuando se pone en ejecución por voluntad del beneficiario: una ante el banco librado o el agente que los coloque en el mercado y otra ante la sucursal o corresponsal cuando se presenta para su pago o ante quien lo reciba en pago de un bien o servicio con el objeto de que pueda cotejarse la firma previamente estampada con la que se coloca en ese momento.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

3. Revocar su orden de pago: Esto es dejar sin efecto la orden de pago contenida en el cheque.

Revocación y oposición: mediante la cual el librador manifiesta su voluntad de restarle eficacia a la orden por una causal plenamente justificada en su sentir conforme a la ley.

La diferencia conceptual que legitima la oposición u orden justificada de no pago tiene una importancia práctica no despreciable porque aun si las leyes consagran la posibilidad de acudir a un proceso relativamente ágil para obtener la cancelación del instrumento e inhibir su pago, ese proceso toma un tiempo superior al que requiere un tenedor para presentar el cheque.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

TERMINACIÓN DEL CONTRATO

La cuenta corriente celebrada a término fijo termina por la expiración del mismo. Aquella que se celebra a plazo indeterminado como sucede de ordinario puede terminarse por mutuo acuerdo, por mandato o disposición de la ley o en forma unilateral.

La terminación unilateral podrá ser con o sin preaviso según lo que establezca la ley o el contrato. Los distintos sistemas buscan que exista un preaviso con un número de días suficientes para que dentro del mismo se extinga el plazo de presentación señalado en la ley para los cheques obligando al banco a pagar los cheques que se le presenten mientras exista provisión de fondos.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Causales:

Muerte del titular: siendo el contrato intuito persona de la muerte del titular le pone fin y congela los saldos existentes. Estos entran a formar parte de los bienes sucesorales. La terminación no significa que el banco pueda negarse a pagar los cheques librados con anterioridad a la muerte del titular si por lo demás fueron válida y regularmente expedidos.

Insolvencia: estos obligan al banco a abstenerse de pagar los cheques aun los librados con anterioridad a la fecha de su declaratoria en interés de los terceros acreedores. Además producen la terminación del contrato cuyo saldo irá a engrosar la masa general del concurso o de la quiebra.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATO DE DEPÓSITO EN CUENTA CORRIENTE

Mal manejo: radica en el indebido comportamiento del titular en el manejo de la cuenta y se refleja en general en el giro de los cheques sin fondos suficientes de manera que producidas algunas devoluciones, el banco puede colegir que su cliente no tiene las condiciones de solvencia y moralidad requeridas para mantenerlo como tal.

Extinción o movilización del saldo: en principio la sola circunstancia de que la cuenta se salde, esto es que su saldo quede en cero por haber dispuesto el titular del que existía en un momento dado a su favor. Los reglamentos suelen establecer que el contrato terminará si transcurre un determinado tiempo sin que en la cuenta vuelvan a hacerse nuevos abonos.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATOS FINANCIEROS ustarizabogados.com E-commerce E - finance E – banking Internet banking Telephone banking Other electronic delivery channels Other financial services and products E - money A definition of e-banking

DINERO DIGITAL

Dinero Digital

Las principales funciones del dinero son:

• Medio de pago o de intercambio

• Unidad de cuenta

• Depósito de valor

En el mercado financiero hablamos de dinero digital, también conocido como dinero electrónico, e-money, moneda o efectivo digital. Se entiende por este:

• El dinero que se emite de forma electrónica a través de una red de ordenadores y sistemas digitalmente almacenados (criptomonedas).

• El medio de pago digital equivalente a una determinada moneda, donde los fondos están almacenados en dispositivos como los monederos electrónicos.

CONTRATOS FINANCIEROS ustarizabogados.com

Dinero Digital

Tipos: Dinero Electrónico: Es un valor o medio de pago que se almacena en un soporte electrónico, pero que se expresa y respalda en unidades monetarias comunes

Monedas Digitales. Son monedas creadas de forma privada con representación únicamente electrónica, que tienen como su mayor representante a las criptomonedas.

Las Criptomonedas son una representación digital de valor que no es emitido por un Banco Central o una autoridad pública, cuyas principales características son:

1) Ser una alternativa a las monedas de curso legal emitidas por los Gobiernos o autoridades públicas.

2) Servir como medio de pago o de intercambio.

3) Están aseguradas por un mecanismo conocido como Criptografía

(Cryptography por sus siglas en inglés)

4) Puede ser convertido en una moneda de curso legal y viceversa.

CONTRATOS FINANCIEROS ustarizabogados.com

Dinero Digital

Las Monedas digitales del Banco Central (Central Bank Digital Currency –

CBDC- por sus siglas en inglés) son una nueva forma de dinero que existe solo en forma digital. En lugar de imprimir dinero, el Banco Central emite monedas digitales ampliamente accesibles para simplificar las transacciones y transferencias digitales.

Los esfuerzos de contar con una CBDC se ha convertido en el interés de la mayoría de países. En primer lugar, por los cambios en los hábitos de los consumidores financieros, hacia los pagos digitales y sin contacto. Y en segundo lugar, debido al aumento de las criptomonedas desarrolladas por organizaciones privadas o comunidades informales (por ejemplo, Bitcoin), las cuales han experimentado desarrollos y ganancias de valor significativos.

Más de 87 países (que representan más del 90 por ciento del PIB mundial) están explorando las monedas digitales del banco central.

CONTRATOS FINANCIEROS ustarizabogados.com

Proyecto de Circular Externa Superintendencia Financiera de Colombia

El 15 de julio de 2022, la Superintendencia Financiera de Colombia (“SFC”) publicó el Proyecto de Circular Externa (el “Proyecto” o “PCE”) en relación con la vinculación y prestación de servicios a Proveedores de Servicios de Activos Virtuales

El proyecto de norma aclara a través de qué entidades vigiladas y productos se pueden realizar operaciones con activos virtuales, brindando información clara y oportuna a los consumidores financieros, así como las características de dichos activos y sus riesgos inherentes. Igualmente, contempla la definición de Activos Virtuales, al señalar que se son “toda representación digital de un activo que se puede comercializar o transferir digitalmente y se puede utilizar para pagos o inversiones. Los activos virtuales no incluyen representaciones digitales de moneda de curso legal, valores, ni de otros activos financieros relacionados con las actividades propias de las entidades financieras vigiladas por la SFC. Para efectos del presente Capítulo, estos activos no son considerados activos financieros”.

CONTRATOS FINANCIEROS ustarizabogados.com

Dinero Digital

DEPÓSITOS A TÉRMINO OPERACIONES PASIVAS

• En estos depósitos, el cliente se obliga a no disponer de sus recursos hasta que llegue el plazo fijado entre las partes.

• Excepción al principio general del depósito, según el cual el depositante puede disponer en cualquier momento del bien objeto del contrato.

• En los depósitos a término, la entidad de crédito adquiere plena disponibilidad sobre las sumas de dinero depositadas, toda vez que se convierte en propietaria de los mismos, adquiriendo plena facultada para darle el destino que estime mas conveniente.

• A diferencia del contrato de cuenta corriente, este contrato también puede ser celebrado por compañías de financiamiento.

CONTRATOS FINANCIEROS ustarizabogados.com

CONCEPTO

• Los Certificado de Depósito a Término – CDT son considerados valor, de acuerdo con lo establecido en el artículo 2 de la Ley 964 de 2005

• Los Certificado de Depósito a Término – CDT son instrumentos de renta fija.

• Cuando no haya lugar a la expedición del certificado será plena prueba del depósito el recibo correspondiente expedido por el banco.

CONTRATOS FINANCIEROS ustarizabogados.com

CONCEPTO

Diferencia con los depósitos a la vista:

• Los depósitos a la vista son típicamente usados por los clientes para mantener recursos disponibles (por ejemplo para gastos, consumo). El CDT se considera más un instrumento de inversión.

Diferencia con los bonos u obligaciones:

• Ambos sirven para captar recursos, pero típicamente los bonos son seriales y masivos a favor de tomadores indeterminados.

• No obstante esta diferenciación se ha visto desdibujada a partir a de la posibilidad de realizar ofertas públicas sobre CDT

CONTRATOS FINANCIEROS ustarizabogados.com CONCEPTO

Certificados de Depósito a Termino (CDT):

Como su nombre lo indica los CDTs son documentos que soportan aquellos depósitos de dinero en que se ha estipulado a favor de la entidad financiera un preaviso o un término para exigir su restitución. Sus principales características son:

a) Nominativos. De acuerdo con el artículo 648 del Código de Comercio, los títulos nominativos son aquellos en los cuales su creación exige la inscripción del tenedor en un registro que debe llevar el creador del título. Solo será reconocido como tenedor legítimo quien figure, a la vez, en el texto del documento y en el respectivo registro.

b) De libre negociación. Lo que significa que el establecimiento de crédito no podrá prohibir que los certificados de depósito se negocien libremente de acuerdo con la ley de circulación.

CONTRATOS FINANCIEROS ustarizabogados.com

Certificados de Depósito a Termino (CDT):

c) Plazo mínimo. De acuerdo con lo establecido en el artículo 2.36.5.1.1 del Decreto 2555 de 2010 expedido por la Superintendencia Financiera de Colombia “el plazo mínimo de los depósitos respecto de los cuales se emitan certificados de depósito a término de los establecimientos de crédito será de un (1) mes.”

d) Irredimibles antes de su vencimiento. Cuando se está en frente a un contrato de depósito a término y como consecuencia de ello se expide un título valor de contenido crediticio, que el caso particular se trata de un Certificado de Depósito a Término - CDT, el plazo se entiende estipulado en favor de la entidad financiera, razón por la cual no es posible proceder a su redención o devolución anticipada.

CONTRATOS FINANCIEROS ustarizabogados.com

Certificados de Depósito a Termino (CDT)

CONTRATOS FINANCIEROS ustarizabogados.com

RENOVACIÓN CDT OPERACIONES PASIVAS

Condiciones

Condiciones determinadas o determinables: Reglamentos de los CDT.

• SERVICIOS FINANCIEROS S.A. SERFINANSA COMPAÑÍA DE FINANCIAMIENTO:

4. CARACTERISTICAS DEL CDT PRORROGADO: Si el título no es redimido, o EL CLIENTE guarda silencio sobre el particular, y acepta por consiguiente la prórroga automática, se prorrogará, por un término igual al inicialmente pactado al vencimiento y con la misma modalidad, quedando facultado SERFINANSA para determinar la tasa de interés, entre aquella pactada por el periodo anterior o la tasa más baja que esté reconociendo para los CDTs, según el caso en la fecha de vencimiento.

(La misma cláusula se puede encontrar, por ejemplo, en el Reglamento de los CDT del Banco Mundo Mujer).

CONTRATOS FINANCIEROS ustarizabogados.com

Condiciones

Condiciones determinadas o determinables: Reglamentos de los CDT.

Cuando el titular, beneficiario y/o tenedor legítimo decida endosar, fraccionar, unificar o retirar el depósito, deberá presentar el título al emisor a más tardar, con cinco (5) días de anticipación a la fecha de su vencimiento manifestando su decisión. De lo contrario quedará automáticamente prorrogado conservando las mismas condiciones establecidas en el título, esto es, titulares y/o beneficiarios, valor nominal, plazo y con la tasa vigente en la Financiera Pagos Internacionales S.A. Compañía de Financiamiento al momento de la prórroga.

CONTRATOS FINANCIEROS ustarizabogados.com

• FINANCIERA PAGOS INTERNACIONALES S .A . C .F.

Condiciones

Condiciones determinadas o determinables: Reglamentos de los CDT.

La tasa de interés pactada se aplicará durante la vigencia inicial. A partir de la fecha del primer vencimiento y para cada renovación, la tasa de interés corresponderá a la que el Banco esté ofreciendo en la fecha de prórroga para esta misma modalidad de depósitos, según su cuantía, plazo u otras circunstancias.

CONTRATOS FINANCIEROS ustarizabogados.com

• BANCO BILBAO VIZCAYA ARGENTARIA

COLOMBIA S .A .

Norma Aplicáble

Numeral 2.1. Capítulo III - Titulo I - Parte II (CE029 de 2014 SFC).

«Cuando sea el caso, los establecimientos de crédito deben informar oportunamente y por escrito a la dirección del titular del depósito, su decisión de no prorrogar el contrato, salvo que en el texto del certificado se hubiere previsto que, ante el silencio de las partes, el mismo se prorrogará en condiciones previamente determinadas o determinables, y la entidad hiciere uso de tal prerrogativa. En este último evento, el certificado se prorrogará por un término igual al inicial y en las condiciones (de tasa, modalidad de pago, plazo, otros) que se hubieren previsto para el efecto. (…)»

CONTRATOS FINANCIEROS ustarizabogados.com

Conceptos

Concepto Nº 94028425-2. Julio 11 de 1994. SFC.

¿En caso de que se expida un nuevo certificado a nombre del asignatario, éste debe sujetarse a los términos iniciales del anterior, o puede modificarse o variarse por ejemplo el plazo, vencimiento, tasa de interés, etc.?

Tal como ya se ha explicado, sólo puede expedirse un nuevo certificado una vez se haya vencido el anterior. De otra parte, y, en este evento, las partes pueden pactar de común acuerdo las condiciones de la operación en desarrollo de la autonomía de la voluntad privada, siempre que la voluntad contractual se desarrolle bajo la debida subordinación de las normas que rigen esta clase de actividades.

CONTRATOS FINANCIEROS ustarizabogados.com

SENTENCIA DEL 18 DE JUNIO DE 2015 PROFERIDA POR LA DELEGATURA PARA FUNCIONES

JURISDICCIONALES DE LA SUPERINTENDENCIA FINANCIERA DE COLOMBIA.

Demandante: Fabián Baena Tangarife.

Demandado: Banco de Bogotá S.A.

Asunto (tema): Renovación automática - Obligaciones de las partes - Deber de información y debida diligencia a cargo de la entidad

Hechos: El consumidor financiero realizó los depósitos a término desde el año 1996 y éstos se renovaron automáticamente desde esa fecha hasta el 2011, año en el cual la institución financiera determinó procedente terminar la renovación automática de los mismos.

Pretensiones: Que se ordene a la institución financiera el pago de COP $2.281.960 por concepto de los intereses que el consumidor financiero dejó de percibir entre los años 2011 a 2014 de los CDT de su propiedad.

Defensa: Los depósitos tenían un vencimiento específico y éstos sólo estaban llamados a renovarse por una sola vez. Inexistencia de incumplimiento contractual y la de prescripción de la acción.

CONTRATOS FINANCIEROS ustarizabogados.com

SFC

SENTENCIA DEL 18 DE JUNIO DE 2015 PROFERIDA POR LA DELEGATURA PARA

FUNCIONES JURISDICCIONALES DE LA SUPERINTENDENCIA FINANCIERA DE COLOMBIA.

Consideraciones SFC:

• La Resolución 10 de 1980 de la Junta Monetaria (hoy Junta Directiva del Banco de la República) y el Título II de la Circular Externa 029 de 2014 de la SFC permiten que los CDT, al momento de su vencimiento, puedan ser prorrogados automáticamente por un término igual al inicialmente pactado.

• En los casos en los que se decida no prorrogarse el CDT, tal hecho debe ser informado al cliente de manera escrita, salvo que el reglamento del instrumento disponga una cosa diferente.

• En el caso de renovación automática se seguirán las mismas condiciones de plazo establecidas inicialmente. Se aclaró que sobre las condiciones en los demás aspectos del CDT (por ejemplo la tasa), se establecerán aquellas que sean determinadas o determinables, entre ellas, las establecidas en el reglamento del CDT.

• En el caso en comento, según informó el representante legal de la institución financiera, los CDT del cliente fueron renovados de forma automática en las condiciones establecidas en el reglamento del mismo, otorgándose la tasa que reconocía la entidad vigilada al momento de la renovación.

CONTRATOS FINANCIEROS ustarizabogados.com

SFC

SENTENCIA DEL 18 DE JUNIO DE 2015 PROFERIDA POR LA DELEGATURA PARA

FUNCIONES JURISDICCIONALES DE LA SUPERINTENDENCIA FINANCIERA DE COLOMBIA .

Decisión :

• La institución vigilada no comprobó que le hubiere informado al consumidor financiero sobre la terminación de las prórrogas a los CDT de titularidad del mismo, hecho que constituye por parte de la entidad un incumplimiento contractual (deber de información y diligencia).

• A partir de dicho incumplimiento, el consumidor financiero no pudo tomar la decisión de destinar sus recursos a otros productos financieros, pues en ningún momento se enteró de la terminación de la renovación de los CDT.

• Se condenó a la entidad a pagar, por concepto de indemnización de perjuicios, la suma solicitada como intereses a través de la demanda.

CONTRATOS FINANCIEROS ustarizabogados.com

SFC

DEPÓSITOS DE AHORRO OPERACIONES PASIVAS

DEPÓSITOS DE AHORRO

Noción:

• Es un depósito irregular de dinero, el cual tiene por objetivo para el cliente el conservar una parte de sus ingresos en previsión de necesidades futuras o la formación de un capital.

• Actualmente se utilizan como un mecanismo de manejo de dinero y de disposición de ingresos (típicamente los salarios son consignados en cuentas de ahorros).

• Busca brindar a pequeños ahorristas la posibilidad de depositar su dinero en condiciones que estimulen su tendencia a ahorrar (en este caso el cuentahabiente tiene el derecho a recibir intereses).

• La permanencia de los depósitos permite a las instituciones destinarlos a inversiones.

• A diferencia del contrato de cuenta corriente, este contrato también puede ser celebrado por compañías de financiamiento y las corporaciones financieras.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

Diferencias con la cuenta corriente:

• No existen cheques.

• El titular dispone de sus saldos mediante órdenes de pago que constan en la libreta del cuentahabiente o en el documento que haga sus veces.

• Las sumas depositadas reciben una remuneración (no es excepcional como en la cuenta corriente).

• Los retiros puede realizarlos el cliente o un representante (en la cuenta corriente puede hacerlo un tercero mediante el cheque).

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

CLASES:

• Simples y en cuenta. En el primer caso una persona deposita una cantidad de dinero en la entidad financiera y el contrato se termina cuando la retira (típico depósito).

Cuando es en cuenta la persona puede hacer abonos y retiros de forma ininterrumpida durante la duración del contrato.

• A la vista y a plazo. Es posible constituir depósitos de ahorro a un término definido.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

CERTIFICADO DE DEPÓSITO DE AHORRO A TERMINO (CDAT)

El artículo 2.36.5.1.1 del Decreto 2555 de 2010 y el numeral 2.2 de la Parte 2, Título I, Capítulo III de la Circular Básica Jurídica de la Superintendencia Financiera (Circular Externa 029 de 2014), establecen que las corporaciones financieras y las compañías de financiamiento pueden captar recursos a través de depósitos de ahorro a la vista o mediante la expedición de CDAT sin más requerimientos que los capitales mínimos establecidos en el art. 80 del EOSF.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

CERTIFICADO DE DEPÓSITO DE AHORRO A TERMINO (CDAT)

Constituye una simple constancia de la suma recibida, que legítima a su titular exclusivamente para exigir su acreencia.

Dicha certificación no tiene la vocación de circulación en los términos del artículo 645 del C de Co, por consiguiente no podrá ser expedido al portador, ni transferirse mediante endoso.

Se trata de un certificado de depósito emitido por los establecimientos e crédito y por cooperativas financieras que acreditan la constitución de un depósito. Se caracterizan por ser emitidos a corto plazo.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

CERTIFICADO DE DEPÓSITO DE AHORRO A TERMINO (CDAT)

Sus principales características son:

• Es un instrumento de inversión de renta fija.

• Su plazo puede ser uno (1) día.

• Irredimibles antes de su vencimiento

• Es un título de los denominados impropios, comoquiera que son documentos meramente probatorios, los cuales comprueban la causa de la obligación, pero que no son constitutivos o dispositivos del derecho que incorporan.

• No es negociable, toda vez que al no ser un título valor, carece de vocación circulatoria.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

REGLAS ESPECIALES

• Libertad para el recibo de depósitos: un establecimiento bancario puede limitar la cantidad que un individuo o asociación pueda depositar en su sección de ahorros, a la suma que estime conveniente.

También puede , a su arbitrio, negarse a recibir un depósito o devolverlo en cualquier tiempo total o parcialmente.

• Depósitos de menores: Cuando se haga un depósito de ahorros por un menor a nombre de él, tal depósito debe ser mantenido por la exclusiva cuenta y en beneficio de tal menor

En este caso el depósito está libre del control o embargo, de otras personas.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

REGLAS ESPECIALES

• Depósitos conjuntos: Cuando se hace un depósito en nombre de dos personas (en forma tal que deba ser pagado a cualquiera de ellas, o a la que sobreviva) el depósito será propiedad de los dos conjuntamente

Puede pagarse a cualquiera de las dos personas (mientras vivan ambas) o a la sobreviviente después de la muerte de alguna de ellas.

Tal pago y el recibo de aquél a quien se haya hecho, serán descargos suficientes y válidos para el establecimiento, siempre que éste no haya recibido, antes de efectuarse dicho pago, una orden escrita para que no lo verifique, de acuerdo con los términos del contrato de depósito.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

REGLAS ESPECIALES

• Libreta: los establecimientos bancarios podrá pagar depósitos de ahorros, o una parte de ellos, o los intereses, sin que se presente la libreta u otra constancia de depósito y se haga en ella el respectivo asiento al tiempo del pago, salvo en aquellos casos en que el pago se produzca mediante la utilización por parte del usuario de un medio electrónico que permita dejar evidencia fidedigna de la transacción realizada.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

EMBARGOS

La Inembargabilidad de Depósitos y la entrega de Dineros sin Juicio de Sucesión

El Decreto Legislativo 2349 de 1965 estableció dos beneficios para los depósitos de ahorro:

La inembargabilidad hasta un monto determinado;

La posibilidad de entregar saldos a los herederos hasta un tope, sin necesidad de juicio de sucesión.

¿Qué es la inembargabilidad de depósitos?

Es una opción para el juez que va a emitir una orden de embargo sobre un depósito, o una vez emitida la misma, para que por llamado de la entidad financiera pueda abstenerse de embargar hasta un monto máximo, procediendo a ordenar el embargo sólo de ese tope hacia arriba.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

EMBARGOS

¿Los topes de inembargabilidad se refieren a cualquier tipo de depósito?

No, la norma hace referencia únicamente a “las sumas depositadas en las secciones de ahorro”; en consecuencia, quedan excluidos del referido beneficio productos tales como cuentas corrientes.

¿Cuál es el monto de inembargabilidad de los depósitos?

Los montos son reajustados anualmente con base en el índice anual promedio de precios para empleados y son difundidos con la misma periodicidad por la Superintendencia Financiera, iniciando el mes de octubre.

Para el período del 1 de octubre de 2022 a 30 de septiembre de 2023 es hasta cuarenta y cuatro millones seiscientos catorce mil novecientos setenta y siete pesos ($44.614.977) moneda corriente, según se indicó en la Carta Circular No. 58 del 6 de octubre de 2022.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

EMBARGOS

¿Qué pasa si un juez dicta una orden de embargo por una suma superior al tope de inembargabilidad? La entidad debe dar cumplimiento a la orden a pesar de superar el tope?

Cuando una entidad financiera recibe una orden de embargo proferida por una autoridad competente, que recae sobre sumas depositadas en una cuenta de ahorros o corriente, debe dar cumplimiento a la medida, esto es, proceder al embargo dado que ninguna persona puede, sin violar la ley, dejar de cumplir una orden judicial debidamente expedida.

Ahora, en los casos en que la orden recaiga sobre sumas que por su cuantía serían inembargables, según ha manifestado esta Superintendencia en varios conceptos, la entidad debe advertir al juez que se trata de sumas inembargables, para que sea dicha autoridad y no la institución financiera, quien realice las modificaciones del caso o, según lo considere, mantenga la orden de embargo en la cuantía fijada.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO

EMBARGOS

Lo anterior por cuanto el no cumplimiento de una orden judicial puede generar consecuencias incluso penales para la entidad. En efecto, todos los funcionarios públicos y todas las personas que trabajan en entidades públicas y privadas tienen el deber de acatar u obedecer los fallos judiciales, incluso aquellos que ordenen el embargo de saldos en depósitos de ahorro, sin que puedan siquiera evaluar si estos fallos son convenientes u oportunos (sentencia T-262 del 28 de mayo de 1997). Esto quiere decir que las entidades financieras, como destinatarias de la orden judicial, no están autorizadas para definir si los saldos en depósito son inembargables o no

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO SUCESIÓN

¿En qué consiste la entrega de dineros sin juicio de sucesión?

Es la posibilidad de que, en caso de muerte del titular de un depósito y cuando no hubiere albacea o administrador de los bienes, su cónyuge sobreviviente o sus herederos, o los dos conjuntamente, puedan solicitar a la entidad la entrega de los saldos existentes en forma directa, es decir, sin necesidad de juicio de sucesión, siempre que se cumplan los requisitos establecidos para ello.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO SUCESIÓN

¿Los topes para entrega de dinero sin juicio de sucesión se refieren a cualquier tipo de depósito?

De acuerdo con la norma actual contenida en el numeral 7 del artículo 127 del Estatuto Orgánico del Sistema Financiero, modificado por el artículo 5 de la Ley 1555 de 2012, la entrega de dineros sin juicio de sucesión aplica a las sumas depositadas en las secciones de ahorro, depósitos electrónicos a los que se refiere el artículo 2.1.15.1.1 del Decreto 2555 de 2010, cuenta corriente, dineros representados en certificados de depósito a término, cheques de gerencia, así como cualquier otro depósito que no exceda el límite determinado anualmente con fundamento en el artículo 29 del Decreto 2349 de 1965.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO SUCESIÓN

¿Cuál es el monto de entrega de dineros sin juicio de sucesión?

Los montos son reajustados anualmente con base en el índice anual promedio de precios para empleados difundido por el Departamento Nacional de Estadística DANE y son difundidos con la misma periodicidad por la Superintendencia Financiera, iniciando el mes de octubre. Para el período del 1 de octubre de 2022 a 30 de septiembre de 2023, la exención de juicio de sucesión de depósitos de ahorro es hasta setenta y cuatro millones trecientos cincuenta y ocho mil doscientos ochenta y ocho pesos ($74,358,288) moneda corriente.

CONTRATOS FINANCIEROS ustarizabogados.com

DEPÓSITOS DE AHORRO SUCESIÓN

¿Es obligatorio para las entidades entregar los dineros sin juicio de sucesión cuando no se supere el tope legal? Qué requisitos pueden exigir para su entrega?

Los establecimientos de crédito están en libertad de decidir si entregan o no directamente una suma de dinero sin necesidad de juicio de sucesión, por cuanto según el caso es potestativo el hacerlo o no.

Así, para entregar los saldos podrán autónomamente solicitar la documentación que consideren a efectos de verificar la legitimidad de los solicitantes, esto es, que se trata efectivamente del cónyuge sobreviviente y/o de sus herederos para cuyo efecto podrán requerir declaraciones juradas respectos a las partes interesadas, la presentación de las debidas renuncias y como constancia de pago la expedición de un documento de garantía por la persona a quien se haga el pago y el recibo correspondiente.

CONTRATOS FINANCIEROS ustarizabogados.com

OPERACIONES PASIVAS

SISTEMA DE PAGOS DE BAJO VALOR

SISTEMA DE PAGO

¿Qué es?

Sistemas de Pago

Conjunto organizado de: (i) políticas, (ii) reglas, (iii) acuerdos, (iv) instrumentos de pago, (v) entidades y, (vi) componentes tecnológicos.

¿Qué hace?

Permite la transferencia de fondos entre los participantes del sistema.

Recibir, procesar, transmitir, compensar y liquidar órdenes de pago.

¿Quiénes?

Será considerado SP cuando actúan como participantes tres o más entidades

Tipos

SP Alto Valor

- Entidades vigiladas SFC.

- Cooperativas Multiactivas.

- Cooperativas de Crédito y Ahorro.

Administrador del SPAV es el Banco de la República

SP Bajo Valor

Para el procesamiento de órdenes de pago entre la entidad emisora y el adquirente o la entidad receptora, se requiere de una EASPBV

CONTRATOS FINANCIEROS ustarizabogados.com

Concepto de los Sistemas de Pago de Bajo Valor

Los sistemas de pago de bajo valor (SPVB) procesan, liquidan y compensan operaciones de pago realizadas mediante varios instrumentos tales como: cheques, transferencias electrónicas y tarjetas crédito y débito. Su función es acumular las distintas transacciones que se hacen entre los agentes del mercado para de esa forma procesarlas rápidamente con una sola operación de traslado. Es decir, en lugar de tener que hacer diariamente miles de mini traslados de dinero entre las cuentas de los consumidores financieros, las mismas se agrupan a lo largo del día y en un momento determinado se realiza el traslado de todo lo acumulado en un proceso llamado compensación.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATOS FINANCIEROS ustarizabogados.com Esquema

La Adquirencia es una actividad consistente en la ejecución y el cumplimiento de las siguientes responsabilidades:

• Vincular a los comercios al sistema de pago de bajo valor.

• Suministrar al comercio tecnologías de acceso que permitan el uso de instrumentos de pago.

• Procesar y tramitar órdenes de pago o transferencia de fondos iniciadas a través de las tecnologías de acceso.

• Abonar al comercio o al agregador, en los términos con ellos convenidos, los recursos de las ventas realizadas a través de las tecnologías de acceso a él suministradas (gestionar ajustes, devoluciones, reclamaciones o contracargos y notificar al usuario del resultado de la orden de pago).

CONTRATOS FINANCIEROS ustarizabogados.com Adquirencia

Agentes

Adquirientes

• Establecimientos de crédito.

• Sociedades especializadas en depósitos y pagos electrónicos – SEDPES.

• Sociedades no vigiladas por la SFC.

Sociedades Especializadas en Depósitos y Pagos

Electrónicos - SEDPEs

Son sociedades especializadas en depósitos y pagos electrónicos las instituciones financieras cuyo objeto exclusivo es:

• Captación de recursos vía depósitos bajo monto.

• Hacer pagos y traspasos.

• Tomar préstamos fuera y dentro del país para la financiación de su operación.

• Enviar y recibir giros financieros.

CONTRATOS FINANCIEROS ustarizabogados.com

Agentes

Sociedad Administradora de Sistema de Pago de Bajo Valor

• Son entidades administradoras del sistema de pago de bajo valor aquellas que desarrollen la actividad de compensación y liquidación en uno o más sistemas de pago.

• Son entidades vigiladas por la Superintendencia Financiera de Colombia.

CONTRATOS FINANCIEROS ustarizabogados.com

Depósitos Ordinarios

Características:

• Depósitos a la vista.

• Para personas naturales y personas jurídicas.

• Entidades autorizadas: establecimientos de crédito, Sociedades Especializadas en Depósitos y Pagos Electrónicos (SEDPEs) y cooperativas financiera

• Permiten a su titular, mediante documentos físicos o mensajes de datos, extinguir una obligación dineraria y/o transferir fondos y/o hacer retiros.

• Se debe establecer de manera clara, los canales a los cuales se tendrá acceso, así como aquellos que se encuentren restringidos.

• Podrá terminarse unilateralmente en caso de que el depósito permanezca sin fondos durante un plazo que no podrá ser nunca inferior a 3 meses.

• Las entidades autorizadas podrán reconocer o no el pago de una tasa de interés por la captación de recursos mediante depósitos ordinarios.

CONTRATOS FINANCIEROS ustarizabogados.com

ASPECTOS COMÚNES

Deber de Información -Cuentas Abandonadas – Cuentas Inactivas -

Operaciones Fallidas

Deber de Información Transparente a los Consumidores de los Servicios Financieros)

LEY 1748 DEL 26 DE DICIEMBRE DE 2014

(Decreto 1854 del 2015)

CONTRATOS FINANCIEROS ustarizabogados.com

Cuentas Abandonadas

LEY 1777 DEL 1 DE FEBRERO DE 2016

ARTÍCULO 2o. DEFINICIÓN. Para el objeto de la presente ley se consideran cuentas abandonadas aquellas cuentas corrientes o de ahorro sobre las cuales no se hubiere realizado movimiento de depósito, retiro, transferencia o, en general, cualquier débito o crédito que las afecte durante (3) años ininterrumpidos en todas las entidades vigiladas por la Superintendencia Financiera.

No impiden considerar la cuenta como abandonada las operaciones de créditos o débitos que los establecimientos financieros realicen con el fin de abonar intereses o realizar cargos por comisiones y/o servicios bancarios.

PARÁGRAFO. Una cuenta deja de considerarse abandonada cuando deja de cumplir con los requisitos establecidos en el presente artículo o por requerimiento de autoridad competente.

ARTÍCULO 5o. RETIRO Y REINTEGRO DEL SALDO. La entidad financiera deberá entregarle el saldo al depositante en el momento en que este lo solicite, el cual no podrá ser superior a un (1) día siguiente a la solicitud presentada, con los rendimientos respectivos, de conformidad con las disposiciones actualmente vigentes para el efecto.

La entidad financiera le solicitará al administrador del fondo previsto en el artículo 1o de la presente ley los saldos a reintegrar por las reclamaciones de los cuentahabientes en el momento en que estos los soliciten.

CONTRATOS FINANCIEROS ustarizabogados.com

CONTRATOS FINANCIEROS ustarizabogados.com

Inactivas

Cuentas

LEY 1793 DEL 7 DE JULIO DE 2016

Operaciones Fallidas

LEY 2009 del 27 de diciembre de 2019

CONTRATOS FINANCIEROS

Operaciones Fallidas

LEY 2009 del 27 de diciembre de 2019

CONTRATOS FINANCIEROS ustarizabogados.com

Operaciones Fallidas

LEY 2009 del 27 de diciembre de 2019

CONTRATOS FINANCIEROS ustarizabogados.com

EMISIÓN DE OBLIGACIONES Y OTROS TÍTULOS OPERACIONES PASIVAS

Emisión de Obligaciones y Otros Títulos

Se trata de la emisión de documentos para que los bancos obtenga recursos en el mercado.

No se trata de un mecanismo exclusivo de los bancos.

También pueden ser utilizado por las sociedades mercantiles (mercado de valores).

La diferencia entre uno y otro radica en el objetivo: las sociedades comerciales buscan captar recursos para proyectos específicos evitando acudir al sector intermediado (bancos), mientras que los bancos lo pueden usar de forma permanente para el desarrollo de su objeto social.

CONTRATOS FINANCIEROS ustarizabogados.com

Emisión de Obligaciones y Otros Títulos Sobre los bonos.

Se trata de títulos valores que incorporan una parte alícuota de un crédito colectivo constituida a cargo de una sociedad.

Busca aumentar los recursos externos invitando a terceros a hacerles un préstamo colectivo en el cual, a cambio de no gozar de los eventuales beneficios de participación en la empresa, sí les permite contar con una rentabilidad en principio fija.

CONTRATOS FINANCIEROS ustarizabogados.com

Emisión de Obligaciones y Otros Títulos Sobre los bonos .

El derecho del prestamista se incorpora en un titulo valor, el cual representa la parte proporcional en que cada uno de ellos participa en relación con el crédito colectivo.

Los tenedores de bonos son en esencia acreedores de la sociedad emisora. Esto otorga ventajas en la prelación de pago de créditos y en que el pago del prestamista no depende de los resultados operaciones de la empresa (utilidades).

Posibilidad de que se creen facultativa o obligatoriamente en acciones.

CONTRATOS FINANCIEROS ustarizabogados.com

Emisión de Obligaciones y Otros Títulos

Generalidades del procedimiento de emisión.

• Decisión del órgano competente.

• Prospecto de la emisión (autorización).

• Acto de emisión.

• Publicidad.

Forma de creación de los títulos.

• Definir ley de circulación.

• Definir series y valores (formas de remuneración como tasas fijas o variables atadas a un índice).

• Calificación.

CONTRATOS FINANCIEROS ustarizabogados.com

Emisión de Obligaciones y Otros Títulos

Obligaciones de la sociedad emisora.

• Reembolsar el empréstito.

• Pagar remuneración.

• Publicar información financiera.

• Publicar información relevante.

• Pagar a representante de tenedores de bonos y cubrir gastos de asambleas.

CONTRATOS FINANCIEROS ustarizabogados.com

Emisión de Obligaciones y Otros Títulos

Emisión de otros títulos por parte de una entidad bancaria. Se trata de otros mecanismos no colectivos a través de los cuales el banco capta recursos.

Cheques de viajero. Emitido por el banco a su propio cargo, se captan recursos puesto que la adquisición de estos cheques se hace con cargo a su cuenta corriente bancaria, con la entrega de la correspondiente partida en moneda nacional o extranjera. El tenedor es acreedor de una suma de dinero especifica incorporada en el cheque.

Cheques con provisión garantizada. Se consideran títulos de captación si el banco los promueve como un sistema de sustitución del riesgo derivado de la tenencia física de dinero.

CONTRATOS FINANCIEROS ustarizabogados.com

REDESCUENTO OPERACIONES PASIVAS

Redescuento liquidez.

comercial pude descontar títulos en el banco central. Es obtener recursos comprometiendo a cambio títulos favor como, por ejemplo, pagarés.

una herramienta para solucionar situaciones de transitoria, en casos de estrés financiero. Lo anterior proteger en especial al consumidor financiero y al sistema.

lleva un control cuantitativo de las operaciones de tal forma que el banco comercial no incurra en un capacidad crediticia.

la Resolución Externa No. 9 de 2017 de la Junta

Banco d la República, el acceso a los recursos de los transitorios de liquidez mediante el redescuento podrá únicamente a través de pagarés inmaterializados o desmaterializados.

CONTRATOS FINANCIEROS ustarizabogados.com

Redescuento

estimular ciertos sectores. fomento pueden hacer más accesible al banco realización de operaciones de redescuentos sobre provengan de créditos de ciertos sectores específicos.

puede inducir a los bancos comerciales a canalizar ciertas actividades productivas especificas (sector agropecuario, manufacturero etc).

CONTRATOS FINANCIEROS ustarizabogados.com

Redescuento

porcentaje de redescuento. redescuento es la tasa de interés que el banco central o fomento cobran por el acceso a sus recursos.

redescuento consiste en la diferencia entre los banco comercial cobra a su cliente y los que debe banco central.

de redescuento se refiere a la suma que le banco de los títulos (cuando el préstamo se realiza sobre inferior al 100% sobre el valor de los títulos). Este redescuento funciona como una cobertura).

CONTRATOS FINANCIEROS ustarizabogados.com

Redescuento

Requisitos exigidos. Se busca que los títulos que reciba el banco central brinden suficientes garantías de liquidez y seguridad. Que el titulo permita el descuento. Se trata de títulos de contenido crediticio.

Plazo. Se prefieren de vencimientos de corto plazo (usualmente que no excedan los 180 días a partir de la fecha del redescuento).

Garantía. Se busca que el título tenga dos suscriptores, como una forma de tener un numero plural de deudores (Esto permite salir a cobrar el título cuando el banco comercial no lo puede hacer en caso, por ejemplo, de quiebra).

Los títulos deben ser desmaterializados (fueron creados en un soporte físico y posteriormente registrados en un documento electrónico) o inmaterializados (carecen desde su creación de documento físico que los soporte).

CONTRATOS FINANCIEROS ustarizabogados.com