COMPROMISO BIENESTAR ANIMAL

COMPROMISO BIENESTAR ANIMAL

Compromiso

Bienestar Animal

Es el certificado promovido por Interovic y Provacuno para defender el bienestar de los animales con objetividad, transparencia e imparcialidad. Súmate a nuestro compromiso pidiendo este sello a tus proveedores.

Coinstar ha canalizado hacia el retail de alimentación un 37% más de beneficios que en 2021. Desde 2019, sus partners han facturado más de 130 millones de euros extra gracias a su servicio y más de 3 millones de consumidores han utilizado sus quioscos.

Coinstar ha canalizado hacia el retail de alimentación un 37% más de beneficios que en 2021. Desde 2019, sus partners han facturado más de 130 millones de euros extra gracias a su servicio y más de 3 millones de consumidores han utilizado sus quioscos.

Un modelo de crecimiento limitado y responsable con el retail

150 nuevos quioscos en establecimientos de nuevos partners y de colaboradores consolidados

Coinstar sigue creciendo a nivel nacional con casi 150 nuevas instalaciones durante el 2022 y ya suma más de 550 quioscos en ha reforzado su presencia en establecimientos de partners ya consolidados, como Eroski, Carrefour y masymas, a la vez que ha desarrollado una estrategia de acuerdos a nivel con cadenas tan importantes como Caprabo y Condis en Cataluña, Díaz Cadenas en Andalucía o Musgrave en Levante. Coinstar ha llegado recientemente a un acuerdo con Grupo Bolaños para ampliar su red de quioscos en las Islas , territorio que cuenta con 9 instalaciones que han canalizado más de 2 millones de euros este año.

El 2022 de Coinstar en números

150 nuevos quioscos en establecimientos de nuevos partners y de colaboradores consolidados Coinstar sigue creciendo a nivel nacional con casi 150 nuevas instalaciones durante el 2022 y ya suma más de 550 quioscos en ha reforzado su presencia en establecimientos de partners ya consolidados, como Eroski, Carrefour y masymas, a la vez que ha desarrollado una estrategia de acuerdos a nivel con cadenas tan importantes como Caprabo y Condis en Cataluña, Díaz Cadenas en Andalucía o Musgrave en Levante. Coinstar ha llegado recientemente a un acuerdo con Grupo Bolaños para ampliar su red de quioscos en las Islas , territorio que cuenta con 9 instalaciones que han canalizado más de 2 millones de euros este año.

• Coinstar ha canalizado 50 millones de euros hacia el retail, un 37% más que en 2021 (37 millones de euros) y el doble que en 2020 (25 millones de euros).

El 2022 de Coinstar en números

• Coinstar ha canalizado 50 millones de euros hacia el retail, un 37% más que en 2021 (37 millones de euros) y el doble que en 2020 (25 millones de euros).

• Desde 2019, los partners de Coinstar han obtenido más de 130 millones de euros en facturación extra.

• Desde 2019, los partners de Coinstar han obtenido más de 130 millones de euros en facturación extra Este año, Coinstar ha realizado casi 150 nuevas instalaciones, superando los 550 quioscos a nivel nacional y con presencia en todas las provincias. se han superado los 3 millones de usuarios de Coinstar en España.

Este año, Coinstar ha realizado casi 150 nuevas instalaciones, superando los 550 quioscos a nivel nacional y con presencia en todas las provincias. se han superado los 3 millones de usuarios de Coinstar en España.

Coinstar ofrece servicio a todo tipo de formatos del retail de alimentación (hipermercados, supermercados, discounts y cash&carry).

Un modelo de crecimiento limitado y responsable con el retail

Coinstar ofrece servicio a todo tipo de formatos del retail de alimentación (hipermercados, supermercados, discounts y cash&carry).

Su modelo de crecimiento se centra en contar con un número de quioscos limitado por región para garantizar la facturación de sus partners y evitar la canibalización de clientes entre los diferentes establecimientos que cuenten con su servicio.

Su modelo de crecimiento se centra en contar con un número de quioscos limitado por región para garantizar la facturación de sus partners y evitar la canibalización de clientes entre los diferentes establecimientos que cuenten con su servicio.

Uno de los objetivos de Coinstar para 2023 es saturar algunas zonas y alcanzar el límite de instalaciones máximo. Para ello, la empresa está cerrando acuerdos prioritarios con retailers que coparán las opciones de instalación disponibles, lo que supondrá una ventaja competitiva en su zona durante los próximos años.

Uno de los objetivos de Coinstar para 2023 es saturar algunas zonas y alcanzar el límite de instalaciones máximo. Para ello, la empresa está cerrando acuerdos prioritarios con retailers que coparán las opciones de instalación disponibles, lo que supondrá una ventaja competitiva en su zona durante los próximos años.

• Los retailers aumentan su margen al rentabilizar un espacio inutilizado de su tienda. Un quiosco Coinstar ocupa un metro cuadrado y canaliza una media anual de 120.000€. Los consumidores destinan el 77% del valor de los cupones canjeados a hacer compras en el mismo establecimiento.

¿Qué beneficios proporcionan los quioscos Coinstar al retail?

• Los retailers aumentan su margen al rentabilizar un espacio inutilizado de su tienda. Un quiosco Coinstar ocupa un metro cuadrado y canaliza una media anual de 120.000€. Los consumidores destinan el 77% del valor de los cupones canjeados a hacer compras en el mismo establecimiento.

• La capacidad de los quioscos para atraer a nuevos consumidores se traduce en un aumento del tráfico en sus establecimientos y en un incremento tanto de la facturación como del ticket medio de compra

• La capacidad de los quioscos para atraer a nuevos consumidores se traduce en un aumento del tráfico en sus establecimientos y en un incremento tanto de la facturación como del ticket medio de compra.

• Un quiosco Coinstar ofrece un servicio de valor añadido a los clientes de un establecimiento, incrementando su valor competitivo y mejorando la fidelización de los consumidores El nivel de satisfacción de los usuarios habla por sí mismo: más del 92% valora muy positivamente el servicio y el 95% asegura que lo usará de nuevo

• Un quiosco Coinstar ofrece un servicio de valor añadido a los clientes de un establecimiento, incrementando su valor competitivo y mejorando la fidelización de los consumidores. El nivel de satisfacción de los usuarios habla por sí mismo: más del 92% valora muy positivamente el servicio y el 95% asegura que lo usará de nuevo.

El retail nos considera el m2 más rentable ya que dinamizamos su facturación desbloqueando el poder adquisitivo estancado en calderilla de los consumidores”

Jacques Giribet, director general de Coinstar España

El retail nos considera el m2 más rentable ya que dinamizamos su facturación desbloqueando el poder adquisitivo estancado en calderilla de los consumidores”

Jacques Giribet, director general de Coinstar España

Este sello es nuestro compromiso, pero también es el tuyo

El CEO de Nomen Foods, Enric Batlle, analiza su compañía y la categoría

La actual sequía está impactando negativamente sobre el arroz que se cultiva en España, cuyo consumo, además, también está siendo golpeado por la crisis, lo que implica que la MDD aglutine una cuota de mercado del 71%. Ante esta tesitura, desde Nomen Foods se apuesta por tres palancas para desarrollar la categoría: fomentar la marca, impulsar la innovación y desarrollar el‘ready to eat’. La compañía espera cerrar el año con incrementos del 27% en facturación y del 6% en el volumen comercializado.

El cambio climático y la subida de temperaturas no están favoreciendo las siembras de arroz”, lamenta el CEO de Nomen Foods, Enric Batlle. Al tratarse de un producto que requiere una gran cantidad de agua y debido

En 2022 se inauguraron 1.036 tiendas, un 21,2% menos que el año anterior

POR JESÚS C. LOZANO

a la sequía que está padeciendo España,“se está produciendo una transformación en las principales zonas productoras de arroz del país, que históricamente han sido Andalucía, que podía alcanzar el 50% del total nacional, Extremadura, Valencia y el Delta del Ebro;

ahora, en cambio, la mayor producción se da en Valencia, que representa el 40%; el Delta, con un 30%; y Andalucía, Extremadura y Aragón”, analiza el directivo, quien reconoce que el Consorcio del Delta del Ebro está realizando advertencias a los productores de la zona para el control del agua. “La situación que estamos sufriendo da un poco de miedo y nos está llevando a plantearnos si podemos comprar arroz en otros países de nuestro entorno, pero al ser una empresa certificada como B Corp debemos impulsar la proximidad en la producción para que la huella de carbono sea lo menor posible”, indica Batlle, que adelanta que su compañía tiene personal analizando el mercado europeo para ver dónde se puede cultivar la variedad japónica (la más consumida en España frente a la índica-larga, que es la de mayor producción mundial). Actualmente, el consumo de arroz en España en el hogar es de 240 millones de kilogramos a los que se añaden 90 millones en el canal horeca. La producción nacional representa el 35% del consumo del país, lo que significa que el 65% restante procede de la importación.“En España no habrá problema de abastecimiento de arroz, ya que vendrá de Asia o Sudamérica, aunque lo realmente preocupante es la huella de carbono y la soberanía nacional alimentaria, que obliga a que se ejecute un plan hidrológico nacional”, advierte el CEO de Nomen Foods, compañía perteneciente a la cooperativa Arrossaires del Delta de l’Ebre. Hoy en día, la empresa comercializa 12 variedades de arroz: redondo (J. Sendra), carnaroli, largo, bomba, redondo integral, redondo ecológico, redondo integral ecológico, redondo especial sushi, vaporizado, basmati, thai y salvaje (únicamente las cuatro últimas no se cultivan en el Delta). Copsemar, una cooperativa en la que participa la propietaria de Nomen Foods, está investigando en variedades arroceras que necesiten ciclos más cortos de cultivo, lo que redundaría en utilizar menos agua. Asimismo, otras dos medidas que también podrán ahorrar agua son la siembra en seco y la inversión en circularidad para que el agua no se desperdicie en el mar y pueda reutilizarse en los canales de riego.

La MDD, reina del arroz

A la pertinaz sequía que sufre España, escasamente aliviada por las últimas lluvias primaverales, hay que añadir el actual contexto económico, que está impactando muy negativamente sobre el arroz.“La crisis está generando un incremento de las ventas de la MDD, que ya supone el 71% del volumen del arroz comercializado en España, lo que redunda en una mayor banalización de la categoría”,

lamenta el directivo, quien detalla tres palancas para intentar combatir esta situación: fomentar la marca, impulsar la innovación y desarrollar el ready to eat “Es necesario avanzar del low cost a la época just cost y para ello es necesario que las marcas, ante un consumidor cada vez más informado, se hagan valer y expliquen muy bien qué están haciendo para generar riqueza en toda la cadena de valor y contribuir a que los trabajadores cobren lo que deben”, expresa Batlle a propósito del primer pilar. A principios del siglo XXI, Arrossaires del Delta de l’Ebre únicamente fabricaba MDD, pero la compra de la marca Nomen a Ebro, en 2012, significó dar un giro copernicano a la estrategia de la empresa, hasta el punto de que la compañía“recibe muchas propuestas para hacer MDD, pero nos negamos ya que nuestra mentalidad no es low price”. Sobre el segundo pilar afirma:“Es necesario que los fabricantes innovemos, pero no a cualquier precio, y que los distribuidores referencien los nuevos productos, porque si no lo hacen es el consumidor el que sale perdiendo”. Y sobre el tercero:“El consumidor ya casi no come en casa, no tiene tiempo para cocinar, por lo que es necesario ofrecerle productos novedosos, muy buenos organolépticamente y nutricionales”. Y en medio de este contexto, Nomen Foods prevé cerrar su actual ejercicio económico, el próximo 31 de agosto, con unos incrementos del 27% en la facturación (para lograr los 40 millones de euros), del 6% en el volumen comercializado y del 14% en el ebitda. En el año 2021-22, las ventas fueron de 31,7 millones de euros, la producción ascendió a 36.925 toneladas de arroz y el ebitda normalizado alcanzó los 2,4 millones de euros (un 8% sobre ventas).“Las perspectivas son positivas, con aumentos en facturación y en volumen, pero en cambio estamos padeciendo una continua reducción en el margen bruto de explotación, algo que es común en todos los fabricantes de

“No es suficiente con ser los mejores del mundo, queremos ser los mejores para el mundo”

ESPECIAL RETAIL ALIMENTARIO 5 EDITORIAL 6 EL PÚLPITO 14 ENFOQUE 18 INDICADORES SECTORIALES 20 LAS CLAVES 22 CABECERA DE LINEAL 30 PALABRA DE… Tom Kirkmeyer (NSA) 32 PASILLO CENTRAL 36 EL MOSTRADOR Especial retail alimentario 76 ESPECIAL CENTROS Y PARQUES COMERCIALES 94 MESA DE ANÁLISIS Agua mineral Bebidas refrescantes Platos preparados refrigerados Helados 146 NOMBRAMIENTOS

El Corte Inglés Carmila LAR España Unibail-Rodamco-Westfield Nhood General de Galerías Merlin Properties Carrefour Property Castellana Properties Klépierre

en el 'desestocaje' de artículos de otras temporadas. %SBA Reparto porcentual de SBA en España entre diversos tamaños de centro. 12,5% 7,2% 3,7% 3,6% 3,0% 2,9% 2,5% 2,5% 2,3%

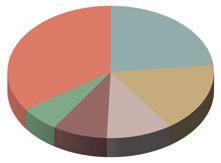

Centros integrados 59,4% Parques comerciales 16,5% Grandes almacenes 12,3% Galería comercial 9,3% Outlets 2,5% 20.000-39.999 33,3% 40.000-79.999 28,2% 5.000-19.999 22,9% 14,9% 0,7%

Comunidad Madrid Canarias Aragón Región de Murcia Asturias País Vasco Comunidad Valenciana Melilla nacional Galicia Navarra Cantabria La Rioja Castilla y León Castilla-La Mancha Cataluña Extremadura Islas Baleares Ceuta

ESPECIAL RETAIL ALIMENTARIO 36 76

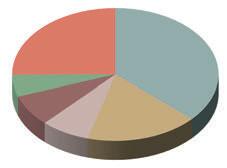

%SBA Perfil Operador Reparto porcentual de SBA en España entre distintos perfiles de operador: Sectorial. Entidad cuya actividad principal es la promoción, gestión explotación de centros comerciales. Propiedad. Propietaria de activo comercial que lo gestiona de forma directa. Inversor. Entidad dedicada la gestión inversiones propias o ajenas en centros comerciales. Socimi. constituidas como Sociedad Cotizada Mercados Inmobiliarios (Socimi). Organismos públicos o participados mayoritariamente por capital público. Densidad en cada comunidad autónoma de metro cuadrado de SBA por cada mil habitantes. (*) Datos junio de 2023. Fuente: 570,42 568,00 539,38 480,91 476,94 454,22 434,39 417,82 409,80 392,07 344,06 330,05 320,90 259,70 259,57 233,09 223,98 179,09

51,7% Propiedad 20,0% Inversor 15,2% Socimi 12,2% Público

El verano, un año más, ya está aquí. Y lo hace dando fuertes aldabonazos a la puerta. Llega condicionado por unas elecciones generales y el consiguiente buzoneo de propaganda electoral, como muy bien ilustra -en la página 11 de este número- nuestro humorista gráfico Gonip, para quien lo único útil y fiable que estos días se puede extraer de los buzones son los folletos de súper e hipermercados.

El verano ya se ha metido en la casa de todos los españoles. Al igual que los elevados precios que todos los consumidores están soportando en la cesta de la compra. Según datos del Instituto Nacional de Estadística, el índice de precios al consumo (IPC) se situó el pasado mayo en el 3,2%, mientras que el indicador adelantado de junio lo reduce al 1,9%, lo que supondría alcanzar un nivel en la tasa anual no registrado desde hace muchos meses.

Sin embargo, los precios de alimentos y bebidas no alcohólicas, aunque parecen haberse desacelerado, aún se encuentran en unas tasas muy elevadas, ya que cerraron el pasado mes de mayo con un incremento del 12% (casi cinco puntos porcentuales menos que el cénit que alcanzaron a comienzos de año, 16,6%).

Ante este contexto, no conviene olvidar que la actual vicepresidenta segunda del Gobierno de España y candidata a la presidencia por Sumar, Yolanda Díaz Pérez, criticó en su momento ferozmente a la distribución alimentaria, habló de “márgenes superlativos” y propuso topar los precios.

Mucho le está costando al sector desprenderse del sambenito que tanto Díaz como otros ministros del Gobierno de Pedro Sánchez le han colgado. Sin embargo, las cifras son tozudas y las presentaciones de resultados correspondientes a 2022 y que están realizando las compañías, una tras otra, durante las últimas semanas atestiguan notables reducciones en sus beneficios al no repercutir totalmente las subidas de precios a los consumidores. Y esto hay que decirlo alto y claro.

La distribución alimentaria de España es muy competitiva. Y trabaja con márgenes muy ajustados. Y ahora entra en modo verano. Todas las compañías refuerzan sus plantillas para responder óptimamente a la demanda. Aunque haya elecciones, el país no se paralizará. La población se irá de vacaciones, ya sea a la playa, la montaña, al pueblo… Y siempre, siempre, habrá cerca un supermercado o hipermercado para realizar la compra estival. Que nadie lo olvide.

Consejo editorial

Antonio F. Herranz Fernández

José Martínez Reneses

Director Jesús C. Lozano jesus.lozano@revistainforetail.com · 91 760 87 71

Redactor Jefe

Pablo Esteban pablo.esteban@revistainforetail.com · 91 760 87 90

Colaboradores

Ana Julián, Noelia Gámez, Francisco Miguel y Juan Magritas revistainforetail@revistainforetail.com

Publicidad

Jesús Calvo jesus.calvo@revistainforetail.com

91 760 87 89 / 628 647 602

José Antonio Parra joseantonio@revistainforetail.com

686 837 284

Diseño Ernesto Plaza (Signo Comunicación) correo@signocomunicacion.es

91 866 48 00

Impresión

Gama Color

Edita ÁGORA COMUNICACIÓN Y ANÁLISIS SL

C/ Cristóbal Bordiú, 35 - 5ª Planta

28003 Madrid ·

Centralita: 91 683 59 73

Publicación asociada a CLABE

ISSN

2660-9738 (edición impresa)

2660-9746 (online)

Depósito legal

M-11638-2012

Precio suscripción: 130€ al año

La innovación es fundamental en cualquier sector, y el gran consumo no es una excepción. Los datos aportados por el Observatorio de la Innovación de Gran Consumo (OIGC) del Institut Cerdà durante los últimos años avalan la importancia de la innovación para todos los agentes del sector.

Cada año el OIGC analiza más de 300 casos de innovación, lo que demuestra la vitalidad de la innovación en el sector. Pero no solo se trata de una cuestión de cantidad, sino de calidad. El Observatorio pone en evidencia, año tras año, que todos los eslabones de la cadena de valor del gran consumo están innovando, siendo los fabricantes los que lideran con el 57% de las innovaciones, seguidos de

consumidor representa el 75% de las innovaciones.

Igualmente, la innovación de los agentes de la cadena tiene un fuerte compromiso con la sociedad y el medio ambiente, alineándose con los Objetivos de Desarrollo Sostenible (ODS). En 2018, cada innovación, en promedio, contribuía a 1,3 ODS, cifra que ha aumentado a 2,8 ODS por cada caso de innovación en la última edición del Observatorio.

Finalmente, y no menos importante, la colaboración entre los agentes de la cadena es cada vez más relevante, por no decir imprescindible. De hecho, las innovaciones basadas en la colaboración entre empresas han pasado del 21% en la primera edición del Observatorio al 51% en la sexta edición. Esta colaboración

los distribuidores con un 27%, los productores con un 11% y el sector logístico con un 5%. Esta implicación de todos los agentes con la innovación es, sin duda, una magnífica noticia para el conjunto del sector, pues son todos los eslabones de la cadena los que se implican en hacer una gestión cada vez más eficiente y eficaz para mejorar la satisfacción del consumidor.

Por tipología de innovación, la innovación de producto en el OIGC ha ganado peso a lo largo de sus seis ediciones. Ha pasado de representar el 21% de los casos en la primera edición al 34% en la sexta. Sin embargo, en el sector del gran consumo, la innovación va mucho más allá de la mejora de productos. Muestra de ello es que la innovación de procesos dirigida a ofrecer un mejor servicio o experiencia al

ha permitido que todo tipo de empresas estén innovando en el sector, incluyendo las pymes, que representan el 44% de las empresas innovadoras en el gran consumo.

Además, hay que reseñar que las Administraciones públicas pueden jugar un papel importante en la promoción de la innovación, mediante políticas fiscales y regulatorias que reduzcan las barreras de las empresas en su apuesta por innovar y favorezcan la inversión en I+D+i.

En definitiva, la innovación en el sector del gran consumo goza de buena salud y es la clave de su éxito y la sostenibilidad. Solo así podremos seguir avanzando en la mejora de los productos y servicios que ofrecemos a los consumidores y en la generación de un impacto positivo en la sociedad y el medio ambiente.

“ La innovación en gran consumo goza de buena salud y es la clave de su éxito y la sostenibilidad”

Durante este 2023 y los próximos dos años, el comercio tendrá una serie de protagonistas que harán evolucionar el sector. Extraídas de nuestro informe ‘Top Retail Trends’, estas son las cinco tendencias que hemos identificado desde Overlap.

● G estión del inventario vía Inteligencia Artificial. Los algoritmos de la omnipresente IA se pueden usar para analizar datos sobre tendencias de ventas pasadas, niveles de inventario ac tuales y exigencias del mercado para pronosticar con precisión la demanda futura y optimizar el stock , lo que supondrá un uso más eficiente del espa -

na experiencias de compra inmersiv a a los retailers, con acceso desde cualquier parte del mundo, por lo que ayuda a aumentar el compromiso del cliente, mejora el conocimiento de la marca, e impulsa las ventas. Ofrece experiencias de c ompra que van más allá de las tradicionales tiendas físicas y del comercio elec trónico.

● Personalización del cliente ‘phygital’. La ph ygitalización cierra el gap entre los mundos físic o y digital del comercio y, mediante el análisis de datos y la tecnología, puede crear experiencias de compra personalizadas en ambos canales, aumentando la

cio de almacenamiento, un menor desper dicio y una mayor satisfacción del cliente. Además, la IA puede ayudar a identificar y prevenir los desabastecimientos.

● S ostenibilidad, ética y ambientalismo. Ante un consumidor cada vez más sensibilizado con el medio ambiente, los retailers están adoptando progresivamente más prácticas sost enibles. Los minoristas que prioricen la sostenibilidad contarán con una mejor r eputación de marca, reforzarán la fidelidad de sus clientes y tendrán un mayor acceso a nuevos mercados.

● M etaverso. Ofrece nuevas formas de relacionarse con consumidores y proporcio -

satisfacción y lealtad de los clientes.

● Comercio omnicanal. La práctica de vender productos a través de múltiples canales como tiendas físicas, marketplaces, redes sociales y aplicaciones móviles está cobrando un protagonismo exponencial. El consumidor ahora ya no solo espera, sino que exige el poder comprar con facilidad y eficacia a través de múltiples canales, y aquellos minoristas que mejor lo proporcionen, tendrán más éxito.

Por último, me gustaría añadir una tendencia, o más bien un comportamiento, que es trasversal: la eficiencia. Y es que los retailers tendrán que ser más eficientes en un mundo cada vez más complejo.

“ Existen cinco tendencias y los ‘retailers’ tendrán que ser más eficientes en un mundo cada vez más complejo”

La Coordinadora de Organizaciones de Agricultores y Ganaderos (COAG) ha detectado graves incumplimientos en el etiquetado de frutas en los lineales de Ahorramás, Hipercor y La Despensa (Ecomora), coincidiendo con el inicio de la campaña de verano de determinadas frutas. En concreto, desde la entidad agraria se denuncia que los tres retailers comercializan melones y sandías no procedentes de España y cuyo origen no está identificado correctamente, lo que afecta a su trazabilidad y engaña al consumidor.

Sonae, a través de su filial MC Sonae, y los accionistas fundadores de Druni, la familia Casp, se han unido para fusionar los negocios de Arenal y Druni, dando lugar al segundo operador de belleza de España, con una cuota de mercado conjunta del 8,6% (según Kantar) y una facturación aproximada de 800 millones de euros. Mucha suerte al nuevo operador, más aún en este año en el que el sector beauty no ha conseguido movilizar durante los primeros meses a más compradores que en 2022.

Supermercados Tu Super ha cerrado 2022 con una facturación de 20 millones de euros, lo que representa un incremento del 65% respecto al año anterior. Asimismo, el ebitda se ha posicionado en el entorno del 8%, con una mejora del 70%. Por otra parte, el distribuidor granadino dirigido por Rubén Navarro ha lanzado su tienda online con pagos a través de criptomonedas de la mano de su socio tecnológico Galdon Software, siendo la primera cadena de supermercados en España en tomar esta decisión.

Un mar de dudas se cierne sobre Nueva Pescanova. Por un lado, su CEO desde 2016, Ignacio González, ha abandonado la empresa. Lideró con determinación la transformación que la compañía necesitaba, rejuveneciendo la marca y, sobre todo, reconstruyendo su reputación. Con su marcha, la entidad pontevedresa pierde su piedra angular. A ello, además, hay que añadir que la posible venta a la canadiense Cooke, elegida por Abanca para adquirir el 80% del accionariado, no está tan clara como parecía.

Dagu, Ous Roig y Granja Agas se han unido para crear Hevo Group, el segundo mayor productor de la industria avícola de puesta en España. El grupo está participado al 90% por el vehículo de inversión Master Gallus, siendo sus principales inversores familyoffices. Con una producción total de 70 millones de docenas al año y una facturación conjunta de más de 131 millones de euros en 2022, el objetivo es liderar la trasformación del sector de la avicultura de puesta en España. Suerte.

La compañía impulsa la innovación, Por un lado, fomenta la movilidad sostenible con el inicio de un nuevo servicio de reparto a hostelería, que ya está a pleno rendimiento en Zaragoza, mediante robots autónomos y 100% eléctrico. Y por otra parte, su vehículo de corporate venturing, Pascual Innoventures, ha adquirido un 8% de Cerveza Mica con el objetivo de ayudar e impulsar la I+D para el lanzamiento de nuevos desarrollos en bebidas alternativas.

¿Qué opina de la reforma que está acometiendo el centro comercial

Miguel Romero (45 años)

“Me parece una medida muy acertada, ya que los centros comerciales tienen que avanzar y adaptarse a los nuevos tiempos. Iluminación, oferta, accesibilidad… El centro se había quedado un poco desfasado en algunas cosas respecto a otros centros comerciales de la ciudad más jóvenes y con esta reforma volverá a ser el referente comercial que siempre ha sido en el barrio y en todo Madrid”.

Sara Basterra (29 años)

“Creo que con esta reforma se van a mejorar muchas cosas. Lo que más me gusta es que se va a aprovechar el espacio de la terraza. Además, me gusta el tono sostenible que se le va a dar a La Vaguada, con más luz natural y ambientes saludables. A ello se suma que se están incorporando nuevas marcas y servicios que también incitan a visitar el centro comercial. Estoy deseando que terminen las obras para poder disfrutar”.

Antonia Carmona (73 años)

“Llevo toda la vida en este barrio. Vi nacer La Vaguada y creo que su evolución está acorde con el paso del tiempo. Siempre ha sido un símbolo de la zona norte de la ciudad, un destino habitual para todo tipo de gente: jóvenes, familias, personas mayores… Por eso, es estupendo que se adapte a los nuevos tiempos, pero manteniendo su esencia”.

(*) Encuesta realizada en el centro comercial La Vaguada, en Avenida de Monforte de Lemos, número 36, de Madrid.

ElEccionEs. otra vEz, dirán algunos. Cuatro años pueden ser la eternidad o un suspiro, dependiendo de cada uno. Pero, ¿y si los comicios fueran todos los días? Para los retailers y los fabricantes, lo son. Los clientes acuden a diario a las tiendas para elegir una marca de entre una amplia selección de candidatas. Cambiando debates electorales por promociones; crispación, por sana competencia; y descalificaciones y mentiras, por innovación y transparencia, se abren cada día las urnas del gran consumo.

lo difícil no Es llEgar, sino mantEnErsE. Por eso tiene mérito que nueve de las diez marcas de gran consumo más elegidas por los españoles en 2021 hayan repetido posición en 2022. Lo mismo sucedió un año antes: sólo un cambio en el top 10. De esta forma, el ranking ‘Brand Footprint’ de Kantar ha vuelto a estar liderado, un año más, por Coca-Cola, con un total de 130,7 millones de contactos con el consumidor (CRP, por sus siglas en inglés).

ElPozo rEPitE como sEgunda marca de gran consumo más comprada en España (110,9 millones de CRP), alzándose como la firma del sector con mayor penetración, estando presente en el 73,6% de los hogares españoles. Le siguen Central Lechera Asturiana (98 millones de CRP), Campofrío (85,5 millones), Gallo (61,5 millones), Bimbo (54,7 millones), Activia (46,3 millones), Danone (46,3 millones), Pescanova (46,1 millones) y Don Simón (46,1 millones).

PrEcisamEntE, la marca dE bEbidas perteneciente a J. García Carrión entra en el top 10, representando el único cambio de posiciones respecto al año pasado, ganando dos escalones en detrimento de Casa Tarradellas y Puleva.

la consolidación dE los diEz PrimEros lugares de la clasificación contrasta con la notable variación de puestos en el resto de la tabla. De hecho, el 70% de las marcas del top 50 ha variado su posición en la clasificación durante el último año: 14 han subido, 17 han bajado y 15 se han mantenido igual. Además, cuatro nuevos operadores -todos de alimentación- han entrado en el ranking: Alpro (43), Grefusa (44), La Casera (48) y Philadelphia (50).

En la clasificación sEctorial, ElPozo es la marca más elegida de España en los productos de alimentación, por delante de Campofrío y Gallo, mientras que Coca-Cola lidera las compras de bebidas, superando a Don Simón, Fanta y Mahou. No hay cambios en las primeras posiciones de los lácteos, con Central Lechera Asturiana, Activia y Danone, al tiempo que la primera posición en frescos corresponde a Plátano de Canarias, dando paso a Zespri, Florette y Marlene.

fairy mantiEnE El lidErazgo en droguería, por delante de Foxy, mientras que Scottex sube un puesto hasta la tercera posición. Ariel y Renova completan el top 5. Finalmente, Colgate también repite al frente del sector de higiene y cuidado personal, superando a Nivea, que sube un escalón en detrimento de Evax, que se queda en tercer lugar, por delante de Sanex y Pantene.

El Estudio también rEvEla quE nEstlé es el fabricante más presente en las cestas de la compra españolas, con cerca de 250 millones de CRP en la suma de sus marcas comercializadas, por delante de Coca-Cola, Danone, Mondelez, Sigma, Procter & Gamble y PepsiCo. Además, la multinacional helvética también es el fabricante que logra incluir más marcas en el top 50 (Nestlé, Buitoni, Nescafé y Dolce Gusto).

Por sEctorEs, nEstlé y sigma EncabEzan el top 20 de alimentación con dos marcas cada una: Nestlé y Buitoni, en el caso del gigante suizo, y Campofrío y Navidul, en del mexicano. Por su parte, Danone encabeza el top 20 de lácteos (Activia, Danone, Alpro, Oikos, Danacol, Actimel y Danonino); CocaCola, bebidas (Coca-Cola, Fanta, Aquarius y Nestea); Henkel, droguería (Bref, Neutrex, Vernel y Somat); y Procter & Gamble, higiene y cuidado personal (Evax, Pantene, Ausonia, Gillette, Dodot, Oral B y H&S).

Que por mayo era, por mayo, cuando hace la calor, cuando los trigos encañan y están los campos en flor, cuando canta la calandria y responde el ruiseñor… Que por mayo era, por mayo, cuando un día en Bilbao y al siguiente en Valencia, Rosa Carabel y Juan Luis Durich alumbraron los resultados anuales de sus respectivas cooperativas.

Cálida tarde junto a la ría del nervión, hora de la sobremesa en Bilbao. “2022 ha sido un año positivo pese a su complejidad; hemos obtenido un beneficio inferior al año anterior debido al aumento de los costes, la normalización de los resultados financieros y la reducción de nuestros márgenes para contener los precios e incrementar nuestra actividad promocional”, afirma la CEO de Eroski, Rosa Carabel. eroski Cierra el ejerCiCio 2022 con una facturación de 5.475,8 millones de euros, lo que representa un incremento del 7% respecto al año anterior. Por su parte, el ebitda se sitúa en 280,5 millones de euros, el beneficio operativo asciende a 204,01 millones de euros y el resultado después de impuestos se queda en 63,9 millones de euros. “Queremos ser un comercio mejor antes que un comercio más grande”, resalta. en un año marCado por la inflaCión, los fabricantes incrementan un 15% los precios, pero Eroski “sólo” traslada un aumento del 12% al PVP de venta. “Es muy complicado no incrementar los precios o bajarlos más”, subraya Carabel, quien lanza una pulla: “Los fabricantes han mejorado su poder de negociación por la tensión del mercado”.

“reforzamos nuestro liderazgo en el norte de España, en nuestro perímetro prioritario; hemos mejorado nuestra cuota de mercado en Galicia y Baleares, nos mantenemos líderes en País Vasco y Navarra y hemos cambiado la tendencia en Cataluña gracias al relanzamiento de la marca”, se congratula la máxima directiva de la cooperativa de Elorrio. Y a pesar del contexto, subraya: “En Eroski seguimos avanzando en nuestro compromiso de ofrecer una alimentación más segura, accesible y sostenible”.

sol abrasador a la mañana siguiente junto al Mediterráneo. Juan Luis Durich cuantifica una facturación de 3.864,3 millones de euros para Consum, lo que representa un desarrollo del 14,4% frente al año anterior. “Nuestro crecimiento en ventas es el primero o el segundo del sector; es verdad que se ha visto impactado por la inflación, pero también hemos ganado cuota de mercado”.

“en un Contexto en el Que la distribuCión alimentaria ha sufrido en España una pérdida de ventas en volumen durante todo el año, es muy resaltable que Consum haya aumentado el volumen vendido durante todos los meses del año”, se enorgullece Durich. Y va más allá: “También somos la empresa que más ha incrementado la plantilla en términos relativos y la que más ha subido los sueldos en el sector”.

el direCtivo valenCiano reflexiona acerca del espejismo que reflejan los datos del sector: “Casi todos los distribuidores están más contentos de lo que deberían, ya que la inflación está haciendo que parezca que las cosas van muy bien cuando en realidad no van tan bien. Estas situaciones no me gustan, porque cuando se hinchan mucho durante un periodo siempre se pagan a la larga. Y cuando esto se produzca, las cadenas pequeñas y poco potentes van a estar muy apretadas”.

y defiende Con vehemenCia al seCtor. “La distribución española es atrozmente competitiva, con márgenes muy ajustados, que funciona como una mera correa de transmisión y es imposible que provoque el aumento de precios”. Lo dicho. Que por mayo era, por mayo, cuando hace la calor, cuando los precios aprietan al consumidor y la demagogia política [en busca de culpable donde no lo hay] es sentimiento descorazonador.

El ‘retail’, en un contexto cada vez más competitivo, tiene la misión de brindar un servicio que facilite la vida al consumidor. Los actuales avances tecnológicos permiten a las empresas, con una adecuada implementación y gestión, ser más ágiles y centrarse en el cliente, mejorando su posicionamiento para garantizar una fidelidad duradera y, por tanto, hacer crecer su negocio.

En el turbulento clima económico actual, cada venta de un cliente es valiosa para los minoristas y su cuenta de resultados. Con la subida de los precios, las prioridades de los consumidores han cambiado. Cada vez más compradores eligen marcas en función del precio del producto y el valor de la promoción, en lugar de la disponibilidad y las opciones de entrega.

Así lo indican los últimos datos trimestrales del ‘Salesforce Shopping Index’, que subrayan cómo la retención de clientes puede cambiar las reglas del juego para la industria del retail. En el primer trimestre de este año fiscal, la proporción de pedidos online procedentes de compradores habituales aumentó un 3% en comparación con el mismo periodo de 2022, y un 16% en el primer trimestre de 2021.

Hoy en día, la estrategia de negocio debe combinar productividad y eficiencia con retención y crecimiento. Esto significa centrarse en programas basados en datos que ayuden a comprender y personalizar las experiencias de los clientes, garantizando su satisfacción y una fidelidad duradera a la marca.

Tras un repunte en el cuarto trimestre, las ventas online en el ámbito mundial descendieron un 2%, aunque algunos países, como España, registraron un crecimiento del 19% durante este primer trimestre de 2023. España fue el segundo país a nivel mundial que más creció en este periodo, justo por detrás de Oriente Medio y África (MEA).

En cuanto al gasto de los compradores, la cantidad media gastada por visita se situó en

1,07 dólares, por debajo de los 1,14 dólares del último trimestre. España registró un índice de conversión global del 1,3%, frente al 1,4% del trimestre anterior. Desarrollar estrategias de marketing que utilicen la segmentación de la audiencia, la personalización y la mensajería inteligente son las mejores estrategias para contrarrestar esta tendencia.

El comportamiento del comercio electrónico en España en el primer trimestre del año ha sido muy peculiar. Los retailers españoles fueron especialmente activos ofreciendo descuentos y ofertas muy tentadoras en la campaña de rebajas posterior a la Navidad y esto les permitió obtener un crecimiento extraordinario. Habrá que esperar los resultados de los próximos meses para entender si los datos de España implican un cambio más profundo.

Los consumidores de hoy se muestran más cautelosos con su dinero y el año pasado la razón número uno para cambiar de marca fue el precio. Ante este escenario, la forma en que las empresas se aseguren de dirigir el tráfico adecuado a su sitio web, con clientes que tengan intención de comprar, desempeñará un papel crucial para lograr el crecimiento del e-commerce.

Debido a la creciente complejidad de los procesos de compra y a la continua escasez de mano de obra, ha aumentado la probabilidad de que se produzca una mala experiencia de servicio. Los datos de ventas en retail de Salesforce revelan que el 80% de los consumidores cambiará de marca después

de tres malas experiencias. El cambio de las llamadas telefónicas a los chatbots está revolucionando las estrategias de atención al cliente, reduciendo los tiempos de espera y proporcionando a los empleados una única fuente de información conectada sobre cada cliente.

Invertir en la tecnología adecuada para comprender mejor el comportamiento del cliente es fundamental para los minoristas, cada vez más volcados en crear experiencias más específicas a través de su sitio web, marketing, precios y servicio. Adaptar estas experiencias basándose en el customer journey y en datos históricos facilitará la priorización de las demandas de los clientes y una experiencia sin fricciones de principio a fin.

En un mundo cada vez más digital, la combinación del poder de la Inteligencia Artificial (IA), los datos y la automatización garantizará que los clientes minoristas se sientan atendidos y comprendidos desde el primer momento, maximizando las posibilidades de conseguir esa venta tan importante.

En Salesforce creemos que el verdadero futuro del retail pasa por hacer desaparecer las barreras entre el entorno digital y el físico, y centrarse en el consumidor de manera que poner en sus manos la mejor experiencia se convierta en algo recurrente, independientemente del canal de interacción. De hecho, la tienda y los canales digitales son totalmente complementarios y también la IA va a contribuir a reforzar esta estrategia.

El uso de los canales digitales en la propia tienda continuará creciendo porque los dependientes se han convertido en asistentes que, en muchas ocasiones, impulsan compras fuera del establecimiento físico. Centrarse en

el cliente ofreciendo un comercio unificado, totalmente omnicanal y personalizado, es clave para el futuro del retail, y ya se ha convertido en una realidad para muchos de nuestros clientes.

El gusto por lo personalizado Ya sean camisetas, fundas decorativas para el móvil o incluso una botella de agua con su nombre, hay una verdad universal: a las personas nos gusta sentirnos únicos. Satisfacer al cliente allí donde se encuentre -en la plataforma que elija- debería ser un componente clave de toda estrategia de relación con él.

Los clientes conectados esperan que los retailers se adapten rápidamente a las tendencias cambiantes. Sólo los compradores avezados harán clic en docenas de páginas con la esperanza de encontrar el producto perfecto, pero la mayoría no dedica tanto tiempo. Gracias a las recomendaciones de productos basadas en IA y a la optimización de las búsquedas, ahora es posible que los distribuidores garanticen contenidos relevantes y experiencias de búsqueda personalizadas que satisfagan inmediatamente las necesidades de los clientes.

Con ‘Einstein GPT’ de Salesforce, por ejemplo, las empresas pueden aprovechar los datos demográficos de los clientes y el historial de compras a través de data cloud para crear listas de productos específicos que pueden interesarles o interactuar con cada cliente, sin necesidad de descripciones precargadas o información introducida en el back-end por los equipos de atención al cliente.

A medida que mejoran las tecnologías, la personalización del comercio minorista deja de ser un lujo. Invertir en herramientas como estas permitirá tomar mejores decisiones y aumentar la productividad. Al integrar la inteligencia

predictiva, los retailers pueden anticipar con más precisión las tendencias y predecir el comportamiento del consumidor.

Más del 50% de los encuestados en el estudio de Salesforce espera una mejor experiencia de sus marcas preferidas como resultado de la actual coyuntura económica.

La buena noticia es que el consumidor tiene muy claro en qué consiste una experiencia mejorada. Reforzar la confianza también puede ser una oportunidad para la fidelización; en este sentido, casi el 80% será más fiel a las empresas que ofrecen seguridad de datos. Las experiencias desconectadas generan frustración en los consumidores y pueden vulnerar la privacidad.

Según el informe ‘Connected Customer’ de Salesforce, casi un tercio de los consumidores (61%) se siente cómodo con que las empresas utilicen la información personal relevante de forma transparente. En un mundo totalmente digital, el éxito de muchas organizaciones dependerá de su capacidad para integrar los datos de forma eficaz, con el fin de obtener información fiable, permitir la personalización integral e impulsar la retención de clientes.

Un servicio rápido y coherente

Duplicar la retención y fidelidad de los clientes exige dedicación, antes, durante y después de la venta. Los consumidores de hoy en día quieren respuestas rápidas, amables y coherentes; cada vez son más los que eligen métodos de compromiso digital como los servicios de chat en directo. Según el ‘Shopping Index’, el número de sesiones de este tipo aumentó un 16% interanual en el primer trimestre.

La alianza entre Salesforce y Google, anunciada recientemente, servirá para aumentar la visibilidad de los productos locales

a través de ‘Commerce Cloud’, mediante una integración con ‘Google Merchant Center’. Esto permitirá a los retailers llegar a nuevas audiencias a través de las plataformas gratuitas y de pago de Google, simplificando la forma de compartir el inventario local con ‘Google Merchant Center’. Además, las empresas que utilizan ‘Commerce Cloud’ pueden transformar fácilmente los datos de inventario en listados de productos locales gratuitos y de pago en lugares como la Búsqueda de Google, la pestaña Compras y Google Maps, entre otros.

La industria del retail, cada vez más competitiva, tiene la misión de brindar un servicio que facilite la vida al consumidor que decide apostar por sus marcas. Iniciativas como comprar online y recoger en tienda han triunfado y se consolidan, dando pie a que algunos clientes declinen comprar en determinados portales que no ofrezcan este servicio.

Los rápidos avances en IA, datos y automatización han estimulado una nueva ola de innovación en el sector minorista, permitiendo a las empresas ser más ágiles y centrarse más en el cliente. Aquellos que dispongan de información en tiempo real y sean capaces de actuar en consecuencia estarán mejor posicionados para garantizar una fidelidad duradera y, en última instancia, hacer crecer su negocio.

Capitalizar de manera más clara el interés del consumidor por el origen español de los productos frescos, y ayudarle a reconocer el pescado de nuestras costas y ríos en la pescadería a primera vista, es una oportunidad con gran potencial para impulsar las ventas. Por ello, APROMAR ha decidido evolucionar su sello ‘Crianza de nuestros mares’ para convertirlo en una herramienta comercial más potente en el punto de venta, pasando a denominarse ‘Crianza Mares y Ríos de España’. Un sello que ampara tres nuevos productos (trucha, caviar y esturión de España), que se suman a los ya pertenecientes lubina, dorada y corvina de España.

¿Cómo ha evolucionado el sello ‘Crianza de Nuestros Mares’? ¿Qué nuevas categorías de producto se han incorporado recientemente?

La necesidad de facilitar la diferenciación del pescado de acuicultura español del de importación en los puntos de venta al consumidor final ha sido una de las principales inquietudes de APROMAR en las últimas décadas. Las especies en las que esta necesidad se manifestaba como acuciante eran la lubina y la dorada debido a las importaciones masivas de estos pescados desde Turquía y Grecia en condiciones de competencia desleal a precios de dumping. Por ello, las principales empresas productoras en España de lubina y dorada unieron esfuerzos en esta labor de diferenciación y lanzaron en 2015 el sello ‘Crianza de Nuestros Mares’. Como algunas de estas empresas también producían corvina, esta tercera especie se sumó a la iniciativa desde ese momento. En 2023, y con la manifestación de interés por productores de otras especies de unirse, como los de trucha y de caviar, se amplió el ámbito de la marca colectiva para darles cabida y con ello su nombre pasó a ser el de ‘Crianza Mares y Ríos de España’ .

¿Qué aporta el sello ‘Crianza Mares y Ríos de España’ a la gran distribución? La gran distribución y las pescaderías tradicionales saben que sus clientes valoran en el pescado especialmente su frescura y origen. En el pescado comercializado en fresco ambos factores

van unidos porque cuanto más cerca está producido, más fresco llega al consumidor, con lo que contar con nuestro pescado les permite diferenciarse frente a sus competidores. Satisfacer las preferencias de los compradores es clave para la propia competitividad. Al final, disponer de diferenciación en una categoría, como es el pescado vendido en fresco sobre el hielo, beneficia a toda la cadena de valor: productores-distribuidores-consumidores.

¿Cómo podrá el consumidor identificar el producto en el punto de venta? Todos los pescados amparados bajo ‘Crianza Mares y Rios de España’ portan un marchamo en el opérculo que facilita su identificación directamente en los mostradores. En el marchamo se puede visualizar el logo de la marca colectiva y texto explicativo. Y cuando el pescado se comercializa fileteado en bandejas hay una etiqueta en el envase que lo identifica. También en el caso de ventas online.

¿Cuáles son las principales conclusiones del estudio realizado por ‘Crianza Mares y Rios de España’ sobre la importancia de identificar el origen del pescado fresco y el valor que el consumidor le concede al origen en el momento de la compra?

Según el último estudio de mercado ‘El origen España en la intención de compra’, la gran mayoría de los consumidores españoles (84%) considera importante el origen español a la hora de comprar un producto de alimentación, ya que otorga, fundamentalmente, una idea de frescura

y garantía. Asimismo, el 88% de los españoles compraría pescado de origen español, antes que uno de procedencia extranjera, si estuviera bien identificado en el punto de venta; y más importante aún, casi el 83,9% estaría dispuesto a pagar más por pescado y derivados que certifiquen su origen español. Por otra parte, el 96% de los consumidores encuestados considera que el nuevo sello de ‘Crianza Mares y Ríos de España’ les ayudará a identificar muy fácilmente el origen español de un pescado. Y para más del 60% de los consumidores nuestro nuevo sello es sinónimo de calidad, garantía y frescura. Finalmente, el estudio muestra que existe margen de mejora en la claridad con la que el origen español se verbaliza en el punto de venta, ya que tan solo el 18% de los encuestados considera “muy fácil” encontrar información sobre el origen del pescado en la tienda.

La distribución con base alimentaria de Portugal ha comenzado 2023 con un ritmo expansivo inferior al de años atrás, ya que durante el primer semestre de este ejercicio únicamente se han computado 90 aperturas, en contraste con las más de 130 del año pasado o las 115 de 2021. No obstante, se espera una cierta aceleración en la conclusión de los proyectos para la segunda parte del año, empezando por Mercadona que prevé terminar con diez aperturas, principalmente en el distrito de Lisboa. En cuanto a los grandes líderes, cabe destacar el nuevo formato ‘Pingo doce Exprés’.

Más allá del lanzamiento de Pingo doce Exprés , formato de conveniencia que introduce el reconocimiento del usuario a su entrada en la tienda a través de una app y el pago posterior con el mismo método, Jerónimo Martins se ha mostrado como el operador más activo del primer semestre, con especial protagonismo para la franquicia Amanhecer (41 aperturas). En su línea Pingo doce , han sido seis las nuevas tiendas repartidas por Aveiro, Faro, Lisboa, Porto, Viana de Castelo y una última en Açores, proveniente de la reconversión de un franquiciado SolMar

En todo 2022 había acumulado hasta 127 aperturas (la mayoría, 115, franquicias Amanhecer ), en un ejercicio que se saldó con una facturación de 4.499 millones

de euros, fruto de un 11% de crecimiento respecto al año anterior.

En el caso de Sonae MC , la cifra de negocio del último ejercicio completo (2022) se fue hasta los 4.926 millones de euros, tras un crecimiento del 10%, muy parejo al obtenido por Jerónimo Martins En el caso de Sonae son 1.050 millones de euros los que se facturan adicionalmente por su división de retail (incluye enseñas especializadas), mientras Jerónimo Martins obtuvo otros 1.158 millones con su red de cash Recheio . En el primer semestre de 2023, Sonae ha puesto en marcha dos Continente bom día de rango autoservicio en Lisboa y una mediana superficie Continente modelo en Vila Nova de Gaia (Porto), además de casi una docena de franquicias Meu Super . No parece fácil que llegue a sus números de 2022 cuando un sprint a final de año le hizo terminar con 16 nuevas tiendas propias.

Con la mirada puesta sobre todo en su máximo competidor, Lidl , la alemana Aldi está siendo una de las compañías más prolíficas de los últimos años en el mercado portugués. En el primer semestre de 2023 acumula nueve nuevas tiendas (sus pretensiones iniciales para todo el año pasaban por superar las 25) y en los dos ejercicios anteriores acumuló 39 frente a 27 de Lidl , que este año lleva tres. Poco a poco, se reducen las distancias en implantación a favor de una Aldi que pudo

facturar más de 560 millones de euros en 2022, más del doble que en 2018. En el caso de Lidl , que no deposita cuentas en el mercado portugués, la proyección calculada de sus ventas en 2022 supera los 2.130 millones de euros.

Entre el resto de actores destacados, Intermarché se ha estrenado en 2023 con una tienda en Freamunde (Porto), un poco lejos de las cuatro-cinco aperturas que promediaba durante los dos últimos años. Por su parte, Auchan ha puesto en marcha cuatro tiendas

Llama la atención que Mercadona solo haya materializado dos aperturas en la primera mitad de 2023, exactamente en Marco de Canaveses y Figueira da Foz, si bien de aquí a final de año se irán sucediendo las inauguraciones hasta completar la decena. El 7 de julio está prevista la de Massamá (Sintra, Lisboa), que solo es una de las cinco proyectadas en ese distrito en el que entró en

diciembre de 2022. El resto de las implantaciones permitirá que la compañía dirigida por Juan Roig vaya reforzando su presencia en Aveiro, Braga, Porto, Setúbal… al tiempo que prepara su entrada en Coimbra y avanza a buen ritmo la construcción de su segunda plataforma en el país, ubicada en Almeirím y destinada a surtir a la zona centro. En cuanto a la facturación, los 647,8 millones

My Auchan y ha protagonizado la apertura más destacada del año con un hipermercado de 9.000 metros cuadrados en Vila do Conde (Porto). Precisamente Auchan ha sonado como uno de los posibles candidatos a hacerse con el negocio de DIA en Portugal (464 tiendas actualmente y 596 millones de euros de facturación en 2022). Sería determinante la complementariedad geográfica de la red y el hecho de que Auchan compagine propiedad y franquicia en sus modelos de gestión.

de euros alcanzados en 2022 suponen una venta media por tienda superior a los 19,6 millones de euros, claramente por encima de la obtenida en España.

Nunca en la historia se habían concatenado tantas crisis consecutivas ni de tanta profundidad en el gran consumo. Pandemia, transferencia de volúmenes entre canales, guerra en Ucrania, huelga de transportes, escalada de precios nunca vista… Las turbulencias se suceden una tras otra y sus consecuencias son obvias en el sector. Por ello, es ahora o nunca: ha llegado el ‘hammer time’, frase encriptada de Lewis Hamilton en las carreras de Fórmula 1.

Las consecuencias principales de tanta turbulencia en el mercado son tres: una simplificación del análisis ante la avalancha de inputs que tenemos, que hace que, por ejemplo, estemos achacando todo lo que pasa en el mercado al precio; un retroceso histórico de la marca de fabricante, ahogada por el entorno, pero, sobre todo, por una incorrecta defensa de los márgenes; y, finalmente, un enorme cansancio de los equipos que gestionan las marcas, que no acaban de ver la salida.

Entraremos brevemente a explicar nuestro punto de vista sobre los dos primeros, pero creo que es conveniente empezar por el tercero y que da título a este artículo. La principal dificultad que tiene este entorno es que las recetas que hay que aplicar para salir victoriosos requieren de mucha confianza y valentía y ambas características son difíciles de encontrar en equipos desgastados por las crisis. Para describir cómo veo este momento particular me voy a salir de nuestros mercados para ir momentáneamente al mundo de la Fórmula 1, que sigo con mucho interés esperando ver este

año la victoria 33 de Fernando Alonso.

En la Fórmula 1, desde hace unos años, podemos escuchar las conversaciones entre ingenieros y pilotos durante la carrera. La Fórmula 1 no es un deporte más, sino probablemente es el que requiere de mayor concentración y precisión. Todas las vueltas cuentan. Aquí estás tú solo con la máquina y las diferencias se cuentan en décimas de segundo, aunque también es cierto que hay vueltas y vueltas. En determinados momentos de la carrera se requiere el máximo del piloto y, por eso, podemos escuchar a los ingenieros pidiéndoles que en esas vueltas se empuje al máximo. Pero claro, se lo están diciendo a un tipo que lleva las pulsaciones por las nubes y se juega en cada curva el pellejo. “¡Ahora empuja!”, dice el ingeniero. “¿Qué crees que estoy haciendo desde hace 30

vueltas?”, suele contestar el piloto enojado. Siempre me ha parecido extraña esta conversación que se repite cada carrera y, por eso, me parece una gran idea la que tuvo Lewis Hamilton con su ingeniero. Hamilton era consciente de que había vueltas especiales, pero también se molestaba cuando le decían por radio que empujara, así que acordó con su ingeniero que ese momento especial de la carrera iba a tener un nombre en código: ‘Hammer Time’. Es un momento muy esperado en las carreras cuando Bono, el ingeniero de Hamilton, dice aquello de “Lewis, it’s Hammer Time”, y el británico despliega todo su potencial en pista.

Los equipos comerciales y de marketing llevan tres años trabajando a tope, buscando de manera imaginativa soluciones al entorno, manteniendo interminables discusiones internas sobre inversión y precios

y sufriendo sus consecuencias cada día. Así que no podemos simplemente pedirles que se esfuercen, que inventen, que inviertan, que analicen, que peleen. Ya lo están haciendo. Pero… “It’s Hammer Time”. En este año, los próximos meses son especiales porque, si no somos capaces de remontar la situación, las consecuencias se prolongarán por mucho tiempo. En la última crisis de 2008, el 70% de las marcas que perdieron cuota de mercado no la habían recuperado diez años después.

Precio y ahogo de las marcas

Dos breves apuntes sobre las dos primeras consecuencias que relatábamos al principio de este artículo. El precio está dominando el discurso de todos los operadores del mercado, y con razón, pero cuando simulamos y analizamos su impacto en el consumo nos estamos olvidando de que detrás de un consumidor hay un humano. Y los humanos no tienen calculadoras en su cabeza, de manera que el impacto principal que tiene el precio no se pude medir matemáticamente con una fórmula, sino que se traduce en una percepción por parte del consumidor.

La fórmula de elasticidad-precio parte de un supuesto imposible y, por eso, cuando miramos los efectos del precio en el mercado, la fórmula no cuadra. Explicar este punto requeriría mucho más espacio del que tenemos aquí, pero me conformaría con que se entendiera que el precio es importante, sobre todo en su faceta psicológica más que numérica, y que, por tanto, solo al entender cómo el cerebro procesa los precios podremos influir en su percepción y, por

ende, en el comportamiento de los consumidores. De paso, quitaremos la presión por bajar o no subir los precios en céntimos, cosa que el consumidor no percibe, pero nuestra cuenta de resultados sí.

El convencimiento de que el consumidor va a reaccionar matemáticamente a nuestros movimientos de precio y la imposibilidad de repercutir al retail la totalidad de las subidas de los insumos está provocando que, para mantener márgenes, los fabricantes se vean obligados a reducir costes. Y lo hacemos sobre los costes más fácilmente eliminables, que son, típicamente, los gastos relacionados con la inversión en marca: publicidad, promoción, innovación, visibilidad en el punto de venta… Si lo pensamos un segundo, estamos tratando de crecer subiendo precios y quitando gasolina a la marca; no parece una buena estrategia. Y no lo es. La experiencia nos demuestra sistemáticamente que en cada crisis solo crecen aquellas marcas que han seguido invirtiendo. Más publicidad, más promoción, más presencia y visibilidad y más innovación permiten mantener precios y, por tanto, nos dan, si están bien ejecutados, más cuota y más margen. No hay muchos atajos en esto.

Para este año la situación seguirá compleja, si bien hay que valorar que los mercados están en positivo claramente, aunque sea empujados por la inflación.

Aunque a estas alturas hacer pronósticos se nos antoja fútil, lo normal sería que los mercados vayan regresando paulatinamente a los niveles de volúmenes prepandemia y, por eso, miramos

con algo de optimismo la evolución que tiene que venir este año y el próximo. Si alcanzamos la estabilidad en volúmenes, la inflación empujará las facturaciones con fuerza, especialmente porque el downtrading -la búsqueda de alternativas para abaratar la cesta de la compra como consecuencia de la reacción del consumidor al precio- empieza a estabilizarse.

El principal reto, como hemos venido comentando, vendrá de la marca de distribuidor, que sigue creciendo en todos los sectores, asentándose en los 43 puntos de cuota y empujada por tres vectores fundamentales: el impulso que le dan las cadenas orientadas al precio; el incremento de precios que está teniendo, claramente por encima de los fabricantes; y el empuje del resto de distribuidores que, olvidándose de sus fortalezas y de las razones por las que son preferidas por algunos consumidores, están entrando en la trampa de la comparativa de precios de las cestas.

Se trate de retailers o fabricantes, siempre que nuestro modelo de negocio no esté basado en dar solo precio, la única solución al enorme problema que nos plantea el entorno es invertir en marca. No es momento de achicarse, sino de reforzarle al consumidor por qué nos tiene que comprar. Nunca nos han comprado por ser baratos y, por más que contengamos los precios, no seremos los más baratos. El eje precio no debería ser el centro de nuestra actuación. Confíen en las fortalezas de las marcas que nos han traído hasta aquí.

Mucha suerte y mucho ánimo.

La actual sequía está impactando negativamente sobre el arroz que se cultiva en España, cuyo consumo, además, también está siendo golpeado por la crisis, lo que implica que la MDD aglutine una cuota de mercado del 71%. Ante esta tesitura, desde Nomen Foods se apuesta por tres palancas para desarrollar la categoría: fomentar la marca, impulsar la innovación y desarrollar el ‘ready to eat’. La compañía espera cerrar el año con incrementos del 27% en facturación y del 6% en el volumen comercializado.

POR JESÚS C. LOZANO

POR JESÚS C. LOZANO

El cambio climático y la subida de temperaturas no están favoreciendo las siembras de arroz”, lamenta el CEO de Nomen Foods, Enric Batlle. Al tratarse de un producto que requiere una gran cantidad de agua y debido

a la sequía que está padeciendo España, “se está produciendo una transformación en las principales zonas productoras de arroz del país, que históricamente han sido Andalucía, que podía alcanzar el 50% del total nacional, Extremadura, Valencia y el Delta del Ebro;

ahora, en cambio, la mayor producción se da en Valencia, que representa el 40%; el Delta, con un 30%; y Andalucía, Extremadura y Aragón”, analiza el directivo, quien reconoce que el Consorcio del Delta del Ebro está realizando advertencias a los productores de la zona para el control del agua.

“La situación que estamos sufriendo da un poco de miedo y nos está llevando a plantearnos si podemos comprar arroz en otros países de nuestro entorno, pero al ser una empresa certificada como B Corp debemos impulsar la proximidad en la producción para que la huella de carbono sea lo menor posible”, indica Batlle, que adelanta que su compañía tiene personal analizando el mercado europeo para ver dónde se puede cultivar la variedad japónica (la más consumida en España frente a la índica-larga, que es la de mayor producción mundial).

Actualmente, el consumo de arroz en España en el hogar es de 240 millones de kilogramos a los que se añaden 90 millones en el canal horeca. La producción nacional representa el 35% del consumo del país, lo que significa que el 65% restante procede de la importación. “En España no habrá problema de abastecimiento de arroz, ya que vendrá de Asia o Sudamérica, aunque lo realmente preocupante es la huella de carbono y la soberanía nacional alimentaria, que obliga a que se ejecute un plan hidrológico nacional”, advierte el CEO de Nomen Foods, compañía perteneciente a la cooperativa Arrossaires del Delta de l’Ebre.

Hoy en día, la empresa comercializa 12 variedades de arroz: redondo (J. Sendra), carnaroli, largo, bomba, redondo integral, redondo ecológico, redondo integral ecológico, redondo especial sushi, vaporizado, basmati, thai y salvaje (únicamente las cuatro últimas no se cultivan en el Delta). Copsemar, una cooperativa en la que participa la propietaria de Nomen Foods, está investigando en variedades arroceras que necesiten ciclos más cortos de cultivo, lo que redundaría en utilizar menos agua. Asimismo, otras dos medidas que también podrán ahorrar agua son la siembra en seco y la inversión en circularidad para que el agua no se desperdicie en el mar y pueda reutilizarse en los canales de riego.

A la pertinaz sequía que sufre España, escasamente aliviada por las últimas lluvias primaverales, hay que añadir el actual contexto económico, que está impactando muy negativamente sobre el arroz. “La crisis está generando un incremento de las ventas de la MDD, que ya supone el 71% del volumen del arroz comercializado en España, lo que redunda en una mayor banalización de la categoría”,

lamenta el directivo, quien detalla tres palancas para intentar combatir esta situación: fomentar la marca, impulsar la innovación y desarrollar el ready to eat.

“Es necesario avanzar del low cost a la época just cost y para ello es necesario que las marcas, ante un consumidor cada vez más informado, se hagan valer y expliquen muy bien qué están haciendo para generar riqueza en toda la cadena de valor y contribuir a que los trabajadores cobren lo que deben”, expresa Batlle a propósito del primer pilar. A principios del siglo XXI, Arrossaires del Delta de l’Ebre únicamente fabricaba MDD, pero la compra de la marca Nomen a Ebro, en 2012, significó dar un giro copernicano a la estrategia de la empresa, hasta el punto de que la compañía “recibe muchas propuestas para hacer MDD, pero nos negamos ya que nuestra mentalidad no es low price”. Sobre el segundo pilar afirma: “Es necesario que los fabricantes innovemos, pero no a cualquier precio, y que los distribuidores referencien los nuevos productos, porque si no lo hacen es el consumidor el que sale perdiendo”. Y sobre el tercero: “El consumidor ya casi no come en casa, no tiene tiempo para cocinar, por lo que es necesario ofrecerle productos novedosos, muy buenos organolépticamente y nutricionales”.

Y en medio de este contexto, Nomen Foods prevé cerrar su actual ejercicio económico, el próximo 31 de agosto, con unos incrementos del 27% en la facturación (para lograr los 40 millones de euros), del 6% en el volumen comercializado y del 14% en el ebitda. En el año 2021-22, las ventas fueron de 31,7 millones de euros, la producción ascendió a 36.925 toneladas de arroz y el ebitda normalizado alcanzó los 2,4 millones de euros (un 8% sobre ventas). “Las perspectivas son positivas, con aumentos en facturación y en volumen, pero en cambio estamos padeciendo una continua reducción en el margen bruto de explotación, algo que es común en todos los fabricantes de

“No es suficiente con ser los mejores del mundo, queremos ser los mejores para el mundo”

Enric BatllE

nuevo ‘Calidad 1 Minuto’, que ya está listado en hipermercados de Nantes y se está testando en París. Asimismo, la compañía también negocia con otros retailers, como Carrefour y Cora, para que vendan sus productos.

alimentación en España”, resalta el directivo, que trabaja en la empresa tarraconense desde marzo de 2015.

Nomen tiene, actualmente, una cuota de mercado del 20% en la distribución alimentaria de Cataluña y del 7% en toda España, disfrutando de una notoriedad de marca del 90%. Por su parte, horeca representa el 15% de las ventas de la compañía, aunque el objetivo es que ese porcentaje se eleve “rápidamente” hasta el 20%. Bayo es la marca que se comercializa en el canal; durante una década larga fue gestionada por Gallina Blanca, pero desde la pandemia es comercializada directamente por Nomen Foods con el objetivo de impulsar su penetración en el mercado. “Estamos satisfechos porque las ventas están avanzando en los restaurantes, tanto en la zona del Bajo Ebro como en Barcelona, siendo conscientes de que tenemos mucho recorrido en toda España”.

Junto a innovación, marca y desarrollo en el canal horeca, otro pilar estratégico de Nomen Foods es la internacionalización. El pasado año, creó la sociedad mercantil Nomen Foods Intl. Sasu, con sede en Perpiñán, y desde la que se ha comenzado a abordar la expansión en Francia.

“Es un mercado muy interesante, ya que no es productor de arroz, pero tiene un consumo per cápita que dobla al de España”, indica Batlle, agregando que “tenemos una gran marca, mucha competitividad y una gran capacidad de adaptación, por lo que nuestras perspectivas de evolución en Francia son muy positivas”.

El arroz de Nomen ya se comercializa en 150 puntos de venta, fundamentalmente del sur del país, a través de E. Leclerc y Système U. Vende 12 referencias, entre las que se encuentra el

Preguntado Batlle por la posibilidad de dar el salto a otros países, responde que “Francia tiene 67 millones de habitantes y nuestro objetivo prioritario ahora mismo es consolidar nuestra presencia allí”. Consolidar, consolidar y consolidar. Esa es la proclama que emana del Consejo de Administración de Nomen Foods. “Estamos contentos, porque llevamos con un ebitda sostenido durante los últimos cinco años y tenemos una gran capacidad productiva que nos permite alcanzar las 120.000 toneladas [en julio del pasado año se inauguró la nueva planta productiva de ‘Calidad 1 Minuto’], pero hay que tener los pies en el suelo y avanzar con ritmo sostenido, a la espera de que pase esta situación de pesadumbre y pérdida de confianza”, recomienda el CEO de la empresa de Deltebre.

Por último, Enric Batlle habla de la relevancia que tienen las certificaciones para Nomen Foods. “Si somos sostenibles, tenemos que acreditarlo y comunicarlo”, expresa. Y la mejor manera de realizarlo es con B Corp, certificación concedida a aquellas empresas que generan un impacto social y ambiental positivo a través de su actividad. Nomen Foods la consiguió el pasado año, siendo la primera arrocera del mundo en obtenerla.

A ello, se añade el reciente reconocimiento como una de las mejores empresas para trabajar en España por la consultora Great Place to Work. “Para nosotros es prioritario ofrecer un entorno de trabajo motivador, en el que los profesionales crezcan en equilibrio junto a la compañía y se sientan orgullosos de su contribución y de su pertenencia a la organización”, expresa el CEO de la entidad tarraconense.

Y con la mirada puesta en el futuro, la compañía lanzará próximamente el plan ‘12x5’, compuesto por 12 objetivos para conseguir en los próximos cinco años. Entre los proyectos, destacan cuestiones medioambientales como la reducción del uso de plásticos, la puesta en marcha de un gran parque fotovoltaico o la implantación de iluminación LED en todas las instalaciones; además, también contempla otras cuestiones de ámbito social como la concesión de becas de estudio, el fomento de la conciliación o ayudas a los productores. “No es suficiente con ser los mejores del mundo, queremos ser los mejores para el mundo”, concluye Batlle.

Remembranza de un empresario visionario que también se caracterizó por su conciencia social

Henkel conmemora con una exposición el 175 aniversario de su fundador, Fritz Henkel. Creó la empresa en septiembre de 1876 y, desde aquella fecha, las disrupciones se sucedieron una tras otra: Henkel’s Bleich-Soda, que fue su primer éxito; Persil, la marca que revolucionó el lavado de la ropa; la venta de pegamento líquido en barriles de madera; innovadoras campañas de publicidad… Cuando falleció en 1930, sus tres hijos (dos varones y una mujer) heredaron la compañía.

En marzo de 1848, hace justo ahora 175 años, nació Friedrich Karl Henkel -conocido como Fritz-, el fundador de la compañía que hoy en día lleva su apellido. “Su coraje, determinación y habilidades empresariales sentaron las bases de una de las empresas familiares más renombradas de Alemania. Fue un emprendedor y pionero de corazón, que desafió el statu quo y se atrevió a explorar lo nuevo y desconocido”, afirman al alimón la presidenta del Comité de Accionistas y del Consejo de Vigilancia, Simone Bagel-Trah, y el CEO de la compañía, Carsten Knobel.

“Fritz Henkel se basó, desde el principio, en los conocimientos científicos más recientes, se

comprometió con la alta calidad y encabezó enfoques publicitarios innovadores. Y, al mismo tiempo, defendió la responsabilidad y el cuidado de sus empleados. Sus ideas, logros y valores han dado forma a nuestra empresa y su cultura. Nos inspiran y nos guían, hoy y en el futuro”, prosiguen BagelTrah y Knobel.

Y por servir de luminaria, la multinacional de Düsseldorf honra la memoria de su fundador con la exposición ‘175 años de Fritz Henkel, pionero, líder y visionario’, que acompaña su vida y obra, desde su infancia y primeros aprendizajes y experiencias comerciales hasta convertirse en un exitoso empresario.

Hijo de Johann Jost -maestro de escuela- y Johanette Henkel, Fritz fue el quinto de seis hermanos. Criado en Vöhl (estado federado de Hesse), a los diecisiete años se trasladó junto a su hermano Wilhelm a Elberfeld (actualmente, Wuppertal), por aquel entonces una floreciente ciudad industrial textil donde realizó un aprendizaje comercial en la fábrica de pinturas y barnices Gebrüder Gessert. De aquel sustrato que mezclaba la curiosidad y ambición juvenil con las enseñanzas paternales de integridad y apertura de miras floreció un empresario que, junto a otros dos socios, fundó Henkel & Cie el 26 de septiembre de 1876 en Aquisgrán (Renania del Norte-Westfalia). Su objetivo era claro: crear un nuevo detergente cuya base fuera el silicato de sodio en lugar del jabón.

Los primeros años de andadura de la compañía no fueron nada fáciles. A la crisis económica que padecía Alemania en aquellas fechas se añadió el fallido lanzamiento del primer producto de la empresa (Universal-Waschmittel) debido a sus altos costes productivos. Sin embargo, en 1878 llegó el primer éxito: Henkel’s Bleich-Soda. Era un detergente más efectivo y que requería un menor coste para su elaboración. Un año después, Fritz Henkel se quedó en solitario al frente de la compañía. Paralelamente, trasladó la sede de la sociedad a Düsseldorf, debido a su mejor infraestructura de transportes, y en marzo de 1900 comenzó la producción en la fábrica de Holthausen, actualmente un barrio de la ciudad renana.

La importancia de la marca Henkel’s Bleich-Soda también constituyó un caso de éxito en la construcción de marca. Preenvasado, se vendía a un precio fijo, lo que era una idea revolucionaria en aquel momento. Además, para mayor reconocimiento del producto, los envases de 500 gramos tenían el nombre de la marca y el logotipo de la empresa (un león reclinado sobre un fondo con los rayos del sol). Fritz Henkel se había convertido en un pionero al ofrecer un detergente de ropa bajo una marca y usando el packaging para publicitarlo.

Después del aquel exitoso lanzamiento, llegarían nuevos productos y marcas, ya que Henkel enseguida entendió que lo idóneo era ofrecer una amplia gama de referencias a los retailers. Así, verbigracia, nacieron Henkel’s Thee (té), Sil (enjuague de ropa), Ata (polvo limpiador), Mala (pegamento para pintar), Imi (detergente para lavavajillas)… Sin embargo, sobre todas aquellas novedades se yergue una capital, un nuevo producto que revolucionaría el lavado de la ropa. Persil. 1907 fue el año del alumbramiento de este detergente, el primero de la historia de acción automática, elaborado con perborato y silicato, que convirtió a la compañía en líder indiscutible de la detergencia en Alemania.

Persil no fue únicamente un producto revolucionario, sino que también supuso el inicio de innovadoras campañas publicitarias. El primer anuncio de la nueva marca fue publicado el 6 de junio de 1907 y a partir de esa fecha llegarían novedosas campañas promocionales, como la icónica mujer vestida de blanco, los grandes relojes con publicidad en muchas ciudades alemanas o los hombres de blanco que desfilaron con paraguas de Persil en Berlín en 1926.

Otro hito en la historia de Henkel se produjo en 1923, año en el que comenzó a vender su pegamento líquido, inicialmente a empresas de la zona, en barriles de madera de haya.

Desde una perspectiva laboral, Fritz Henkel siempre defendió la necesidad de tener empleados competentes y de confianza y, para ello, nunca escatimó en conceder beneficios sociales y en estar muy próximo a ellos (ya a principios del siglo XX, regalaba canastillas a los recién nacidos y permitía que se realizasen actividades deportivas en la fábrica, entre otras medidas). Inicialmente, la mayoría eran trabajadores manuales: los hombres se ocupaban de las faenas pesadas tanto en la producción como en los talleres; las mujeres, del llenado y envasado de productos o trabajaban en la lavandería y comedores. Al principio, eran pocos los empleados de cuello blanco y estaban en las oficinas como comerciales; a partir de 1905, comenzaron a trabajar también en los laboratorios.

“Lo mejor que ha salido de mi empresa no ha sido fruto de mis pensamientos, sino el resultado del trabajo conjunto de todos los empleados”, afirmó Fritz Henkel en 1926. Cuatro años más tarde, en marzo de 1930, falleció y su cuerpo fue velado en la sede central de la compañía. Los trabajadores dieron su último adiós al que cariñosamente llamaban alten herrn (señor mayor) antes de que el féretro fuera trasladado desde las instalaciones de la empresa al cementerio de Düsseldorf. Los obituarios de la época subrayaron su perfil empresarial, pero sobre todo el personal, destacando fundamentalmente su conciencia social y su sentido del deber.

Antes de fallecer, Fritz Henkel dispuso en su testamento que sus hijos Fritz Jr. y Hugo heredarían cada uno el 40% del capital social de la empresa, mientras que su hija Emmy recibiría el 20% restante, siendo inusual para aquellos tiempos que una descendiente femenina pudiera heredar acciones. Y esa proporción en el reparto accionarial se mantiene entre los descendientes de las tres ramas familiares.

Henkel es, actualmente, una multinacional que emplea a 51.200 Henkelanern, está presente en 56 países y sus ventas alcanzan los 22.400 millones de euros. Loctite, Schwarzkopf y Persil son sus tres marcas más vendidas en todo el mundo.

La provincia de Teruel produce uno de los mejores jamones del mundo, procedente de cerdo blanco, con un sabor que solo se consigue en esta zona. El motivo, su clima, ya que cuanto más frío hace menos sal se necesita para su curación. La estrella grabada a fuego es el signo distintivo de este jamón, que impulsa su relevancia con la campaña de promoción europea ‘Marcado a Frío’.